Как выбрать облигации?

При выборе облигаций опирайтесь на основные их характеристики:

- Вид (процентная или дисконтная);

- Валюта, в которой выпущены;

- Регулярность выплат дохода;

- Сроки обращения бумаги и возможность досрочного погашения;

- Проверяйте надежность компании-эмитента;

- Оценивайте баланс между доходностью и рисками;

- Обратитесь за консультацией к эксперту, если есть необходимость.

Какие облигации можно купить?

Сейчас можно приобрести облигации:

•государственных структур, например, Министерства финансов;

•Крупнейших банков Беларуси;

•Государственных предприятий;

•Частных предприятий.

Полный перечень с фильтрами по валюте, доходности, сроку, номиналу и наличию обеспечения можно найти тут.

Чтобы не быть голословными, мы и сами обратились к консультанту за советами для новичков.

Сергей Кравченко, 36 лет, независимый финансовый консультант и автор телеграмм канала GoFundYourself

«Облигации покупать выгодно. Есть как минимум два фактора: временные льготы по налогу, а также высокие ставки доходности. Но не нужно забывать, что это влияет на риски.

Выбор облигаций – серьезный шаг, так как это не депозит, который гарантируется государством, а ценная бумага, частный долг бизнеса перед держателем. За плечами у покупателей нет аналитических служб банка и высокоуровневых специалистов, поэтому если нет умения разбираться с финансовыми показателями, лучше выбирать либо очень крупные бизнесы, либо обращаться к консультантам для формирования портфеля ценных бумаг.

Сложно посоветовать, с чего начать. Но начинать инвестировать нужно. Я бы порекомендовал хотя бы полистать книжку по бухгалтерскому учету и финансам предприятий. Так как выбор эмитента зависит от показателей его бизнеса».

Дмитрий Данильчук, исполнительный директор рейтингового агентства BIK Ratings:

«В Беларуси весьма выгодно инвестировать в корпоративные облигации, так как процентные ставки значительно превышают ставки по другим инструментам с фиксированной доходностью и доходят до 10% в валюте.

На развитых рынках на такую высокую доходность рассчитывать не приходится. Такую доходность демонстрируют разве что спекулятивные инвестиционные инструменты, которые также подвержены высоким рискам.

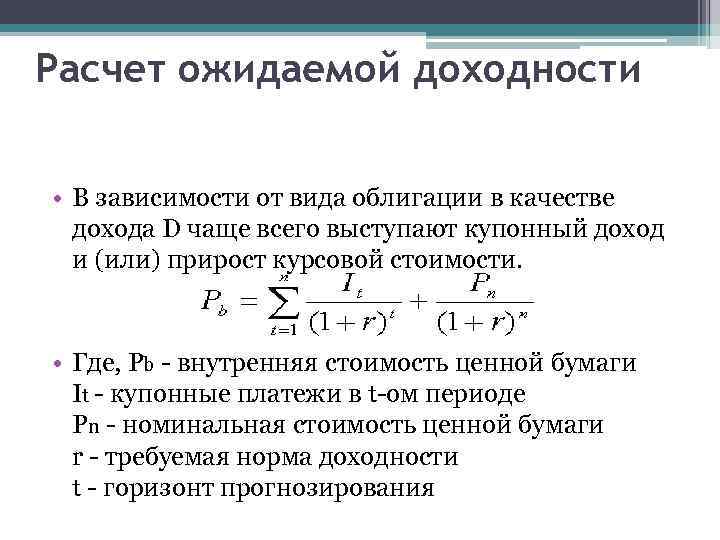

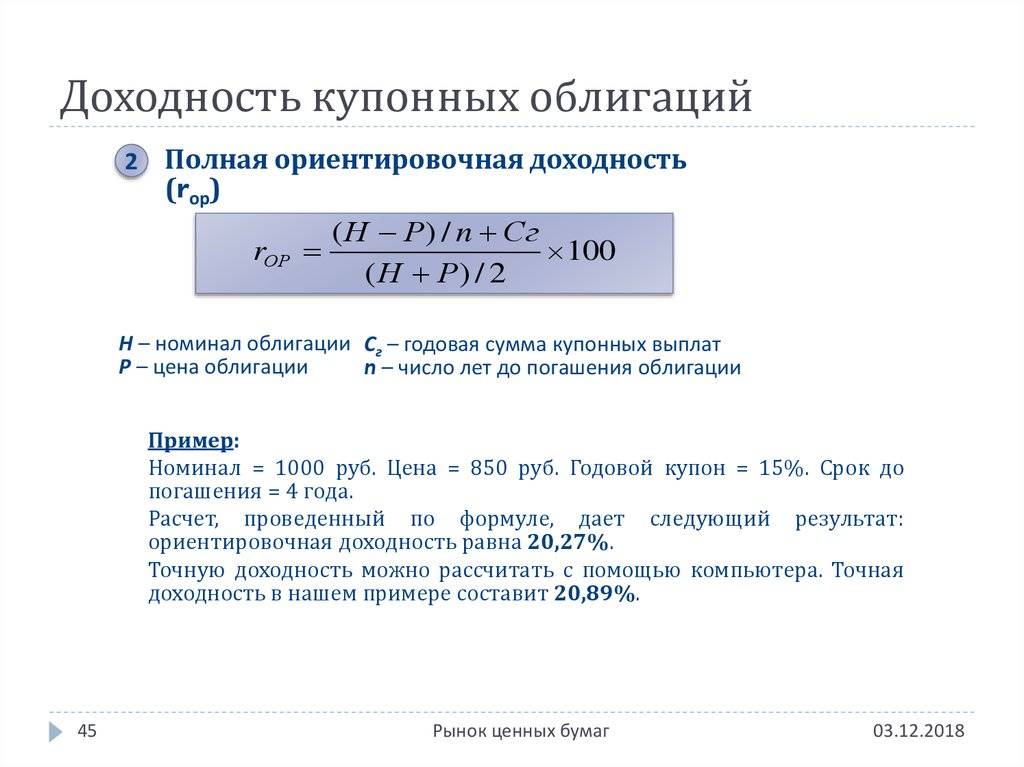

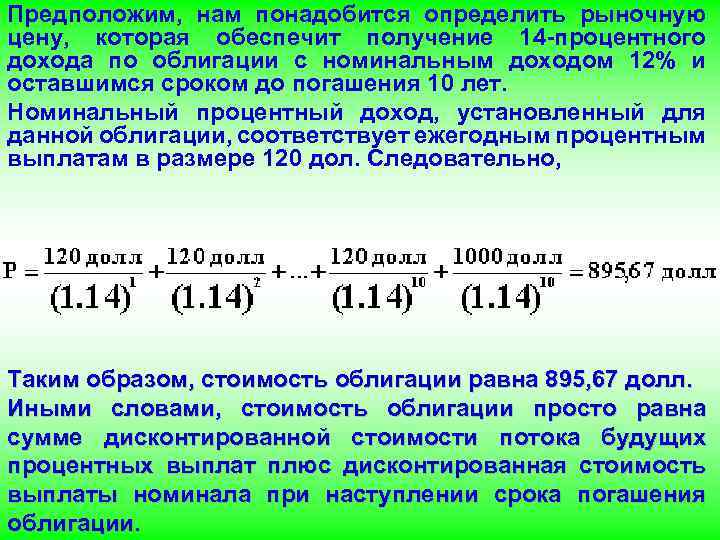

Выбирать стоит бумаги с оптимальным балансом между доходностью и рисками. Основной риск по корпоративным облигациям – это риск банкротства самой компании-эмитента. По расчету доходности все довольно просто: необходимо рассчитать доходность вашего портфеля и отнять комиссии брокера, через которого будет совершаться сделка.

Как физическому лицу оценить риски по конкретным эмитентам? Если нет больших знаний в финансах, то стоит оценить финансовые показатели в динамике (выручка, прибыль, активы), сравнить компании между собой и сопоставить риски и доходность.

Вот отличный лайфхак: невысокая номинальная стоимость одной облигации позволяет покупать разные бумаги и диверсифицировать инвестиционный портфель, что значительно снижает риски.

Более простой способ оценки рисков – это кредитные рейтинги, и уже в ближайшем будущем независимая оценка кредитоспособности компаний будет дана нами ряду эмитентов».

Классификация облигаций

1. Эмитентов можно квалифицировать следующим образом:

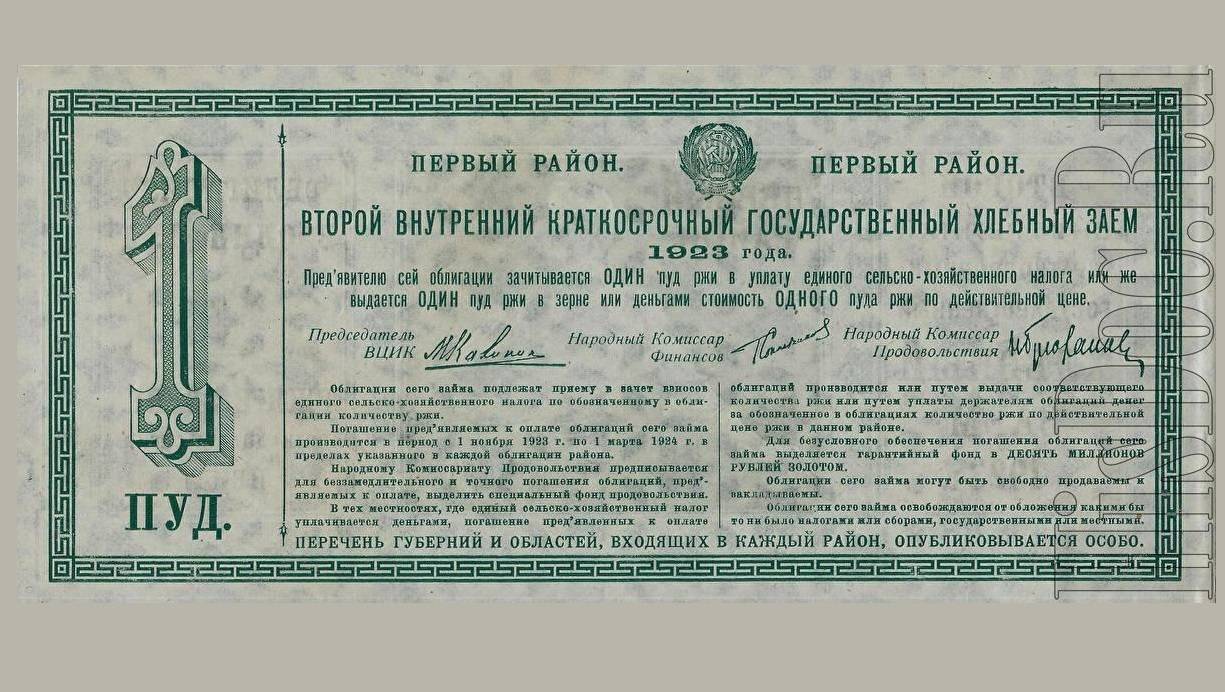

- Минфин. Выпускаются государством сериями. Называются «Облигациями Федерального Займа» (ОФЗ), ещё их называют «государственными» или «гособлигации». Сроки займа от 1 года до 25 лет. Средняя ставка доходности лежит на уровне текущей ключевой ставки ЦБ; С 2021 г. облагаются налогом;

- Компании (коммерческие или корпоративные). Ставка по ним выше, но и риски больше; Купонный доход может облагаться налогом, если дата выпуска была до 2017 г;

- Города и области (муниципальные). С 2021 г. облагаются налогом;

2. По сроку погашения делят на:

- Краткосрочные (до одного года);

- Среднесрочные (от одного года до пяти лет);

- Долгосрочные (свыше пяти лет);

- Бесконечные (не имеет срока погашения, в мировой практике это довольно редкий вид бумаги);

3. По доходности и купонам:

- Постоянный купон. Фиксируется на весь срок действия. Гособлигации имеют приписку в виде “ПД”: ОФЗ-ПД. Большинство корпоративных выпусков с постоянным купоном;

- Переменный купон (флоутер). Изменяется по каким-то критериям. Например, по ставки RUONIA. Гособлигации имеют приписку в виде “ПК”: ОФЗ-ПК;

- Бескупонные (или дисконтные). Прибыль идёт за счёт разницы в цене покупки и продажи. На нашем рынке таких выпусков нет;

Чем облигации отличаются от вкладов?

Цель. Делая вклад, мы в первую очередь хотим уберечь деньги от инфляции, т.е. цель – сбережения. Облигации – это инвестиции, которые могут приносить более высокий доход, чем вклады.

Место. Вклад можно сделать только в банке. Облигации могут выпускать не только банки, но и другие компании, а также государство.

Гибкость. Вклад может быть краткосрочным и долгосрочным, проценты начисляются каждый месяц, если он отзывный – деньги можно забрать в любой момент. Для облигаций чаще характерны длительные сроки размещения, выплата дохода раз в 3-6 месяц, могут быть ограничения по досрочному погашению бумаг.

Риски. Банковские депозиты застрахованы государством, возврат денег гарантирован в любом случае. По облигациям такой гарантии нет, банкротство эмитента может привести к потере сбережений.

Стратегии инвестирования

И опять варианты, как правильно инвестировать:

- Лестница. Заключается в покупке облигаций с разным сроком погашения для снижения рисков при максимальной доходности. Например, мы покупаем 3 штуки со сроком погашения 2, 4 и 6 лет. Проценты с каждой облигации, а также деньги от выплаты по номиналу реинвестируем в 10-летние. Так мы создадим диверсифицированный портфель из небольших групп, который эффективно приращивает сложный процент, сохраняя ликвидность.

- Штанга. Стратегия штанги строится на своего рода противовесе. Мы покупаем только краткосрочные и долгосрочные облигации. Теоретически это позволяет собрать сливки из обоих направлений. Вкладываясь в долгосрочные, мы получаем высокие процентные ставки, в то время как краткосрочные ценные бумаги дадут большую гибкость и ликвидность. В итоге мы постоянно пополняем портфель новыми краткосрочными облигациями и получаем быструю отдачу и в то же время нам капает постоянный процент с долгосрочных.

- Пуля. При реализации стратегии «пуля» вы покупаете разные облигации с одновременным сроком выкупа. Это эффективный подход, когда нужно выгодно вложить деньги на фиксированный срок и получить деньги в определенное время. Например, когда мы хотим получить деньги назад ровно через 10 лет, мы можем приобрести либо сразу партию 10-летних облигаций, либо покупать партии краткосрочных. Преимущества стратегии — простой мониторинг и управление. По мере накопления процентов начинаем реинвестировать, опять же покупая партии облигаций с одним сроком погашения.

Актуальна ли покупка облигаций в 2021 году?

По словам экспертов, облигации весьма привлекательны. Это наиболее устойчивые и надежные ценные бумаги. Компании и предприятия, которые занимаются выпуском облигаций, обычно уже давно закрепились на рынке. Облигации – более «твердая» валюта, чем акции, так как мало зависят от настроений на рынке. Но и потенциальная доходность по ним ниже.

Облигации вам не подойдут, если вы ищете быстрого заработка или не готовы ждать. В остальном же риски умеренные, а доходность вполне привлекательная. Стоит ли покупать облигации в 2021 году? Решать вам. Удачных инвестиций и высокой прибыли!

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Во что можно инвестировать

Любое распределение денег с целью их приумножить можно считать инвестицией. Деньги можно внести на счет в банке, чтобы получать небольшой процент, — это самый безопасный способ инвестировать, но доход от него ниже, чем от других. Вклад работает так: когда клиент вносит на счет деньги, одну их часть банк отдает на хранение в Центробанк, а другую использует для получения прибыли. Например, выдает кредит другому клиенту. Частью этой прибыли он делится с вкладчиком.

Еще можно вложить деньги в недвижимость — например, купить квартиру и сдавать ее в аренду — это тоже считается инвестицией. Но чаще всего, когда говорят про инвестиции, имеют в виду вложение в финансовые активы — это акции, облигации, паи инвестиционных фондов, валюта и драгоценные металлы. О таких инвестициях мы расскажем подробнее.

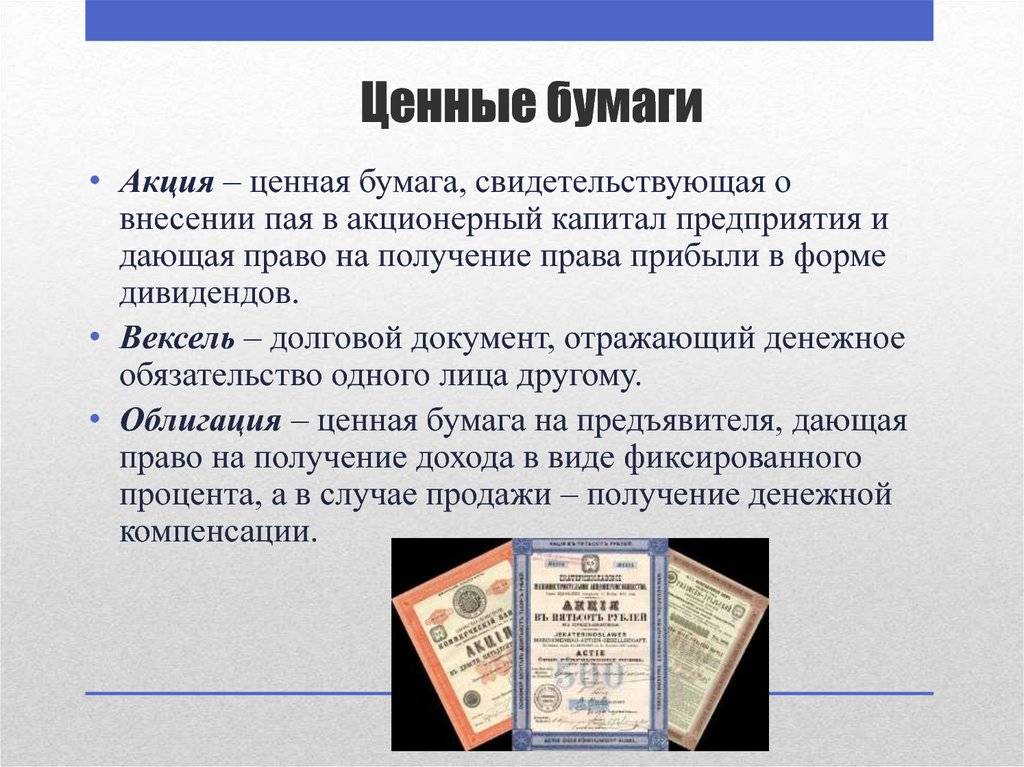

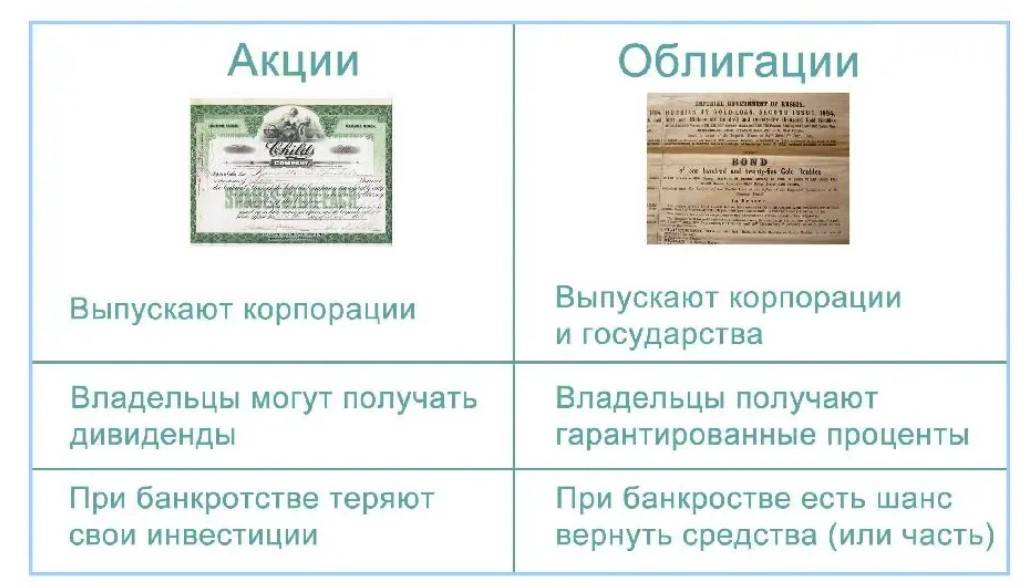

Акции. Это долевые ценные бумаги, которые позволяют владеть частью бизнеса, а иногда и управлять им. Если компания закроется, владелец акций получит часть имущества организации, то есть выплаты, пропорциональные доле его участия в компании. Размер выплат также зависит от типа акций и условий, прописанных в уставе организации.

Какие акции бывают, что они дают и как на них зарабатывать

Прибыль от акций можно получать двумя способами: покупать и продавать их или получать дивиденды — часть прибыли компании за определенный период.

В брокерских сервисах можно посмотреть, насколько акция выросла за определенный период, и оценить, стоит ли покупать ее сейчас

У акции нет срока действия. Ее можно продать в любой момент, если понадобятся деньги или если покажется, что она достаточно выросла в цене и может случиться обвал.

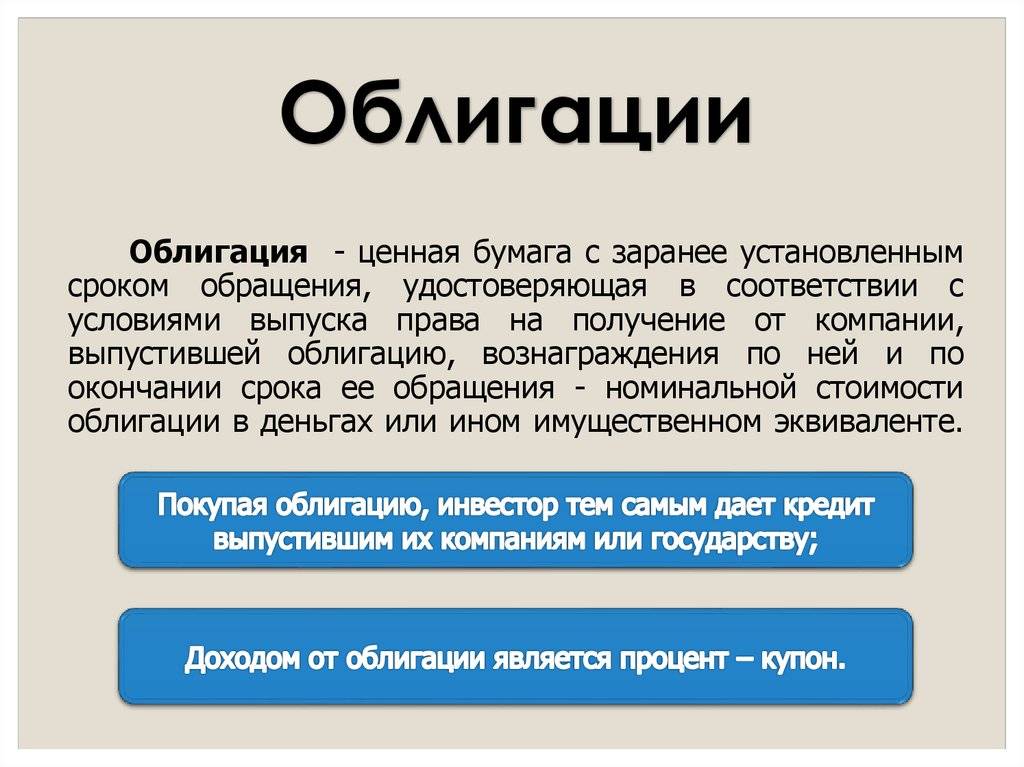

Облигации. Это долговые ценные бумаги. При покупке облигации инвестор дает часть своих денег в долг компании на какое-то время. Пока компания пользуется деньгами, инвестор получает купоны — так называют процентные выплаты держателям облигаций.

У облигаций обычно указана ожидаемая доходность за определенный период

У облигаций есть срок. Когда он закончится, инвестор получит назад всю вложенную сумму.

Паевой инвестиционный фонд (ПИФ). ПИФ можно сравнить с коллективной копилкой или сейфом, куда частные инвесторы складывают свои деньги. Взамен они получают пай — именную ценную бумагу, в которой указан размер их доли в общем фонде.

Сам по себе пай не приносит прибыли — ни процентов, ни купонов, ни дивидендов. Заработать можно, если выросла стоимость активов фонда. Тогда погасить или продать пай можно по более высокой цене. При погашении из фонда возвращается сумма, которая равна стоимости пая. При продаже пай переходит другому инвестору на бирже.

За владение паем есть комиссии, они обычно указаны в описании фонда.

В описании фонда указаны ожидаемая доходность и комиссии

Если владеть паем хотя бы три года, налог платить не нужно.

Валюта. Можно покупать любую валюту, держать на вкладе и получать проценты. Если курс станет выше, чем при покупке, валюту можно продать и заработать на разнице.

Если курс станет выше, валюту можно выгодно продать

Курс трудно предсказать: он может стремительно вырасти и принести много денег, а может резко упасть — тогда прибыли не будет.

Драгоценные металлы. Можно купить слитки, монеты или вложить деньги в обезличенный металлический счет — он нужен для хранения «виртуальных» металлов. С помощью этого счета можно купить или продать металл, не получая его на руки. Стоимость золота, серебра и платины разная, поэтому и динамика изменения цены у них тоже разная. Банки сами устанавливают цену покупки и продажи металла, исходя из цены Центробанка.

Официальные цены на аффинированные драгоценные металлы указаны на сайте Центробанка

Центробанк опирается на цену металла на Лондонской бирже: там выставляют цену в долларах за унцию. Но банки и ювелиры используют измерение в тройских унциях: 1 унция = 31,1 г. Поэтому Центробанк делит цену на бирже на 31,1 и переводит сумму в рубли — получается цена за 1 г металла. Пользуясь этим, можно заработать дополнительные деньги на продаже металла: при падении рубля драгоценный металл в рублях дорожает.

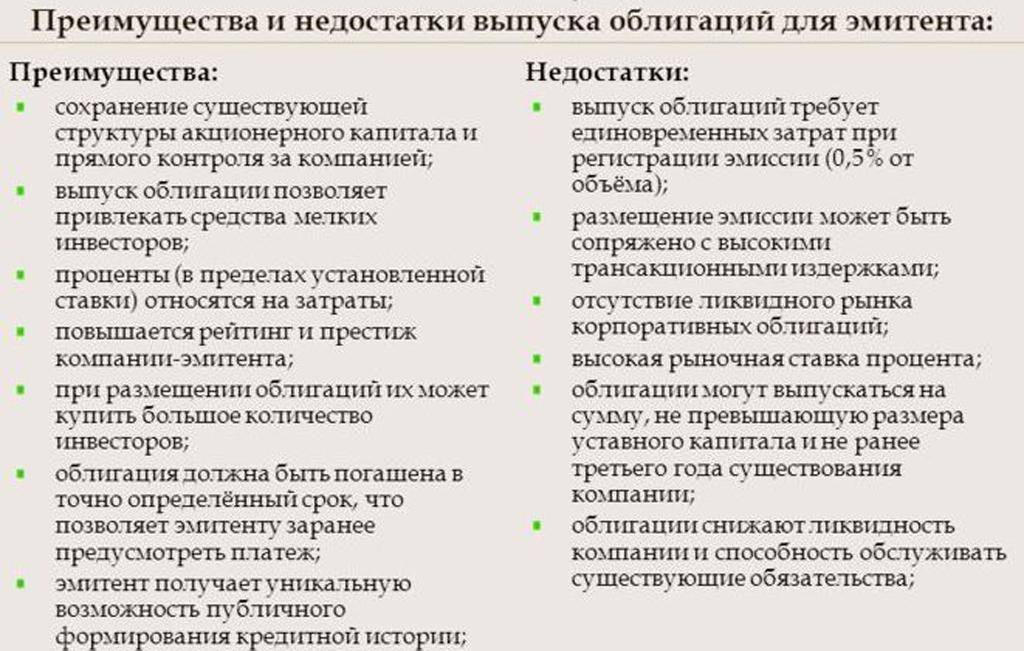

Преимущества выпуска облигаций для эмитента

Целесообразность выпуска облигаций для эмитента диктуется целым рядом преимуществ. Рассмотрим их по пунктам.

. Минимальные сроки регистрации выпуска. Вся процедура может занять не более 15 дней. Гораздо дольше длится процесс размещения выпуска, на который повлиять бывает крайне затруднительно.

Здесь можно порекомендовать пользоваться услугами ПРОФЕССИОНАЛЬНЫХ участников рынка ценных бумаг, в том числе банков, оказывающих услуги по гарантированному размещению облигационных выпусков.

. Возможность распоряжаться аккумулированными в результате продажи облигаций средствами на протяжении достаточно длительного периода (от полугода и более), ограничиваясь лишь выплатами накапливаемого дохода в период обращения облигаций.

Данные выплаты существенно НИЖЕ размеров процентных ставок по кредитам.

Это объясняется тем, что доходы, полученные в результате использования кредитных средств, облагаются налогами, в связи с чем ставка налога закладывается в стоимость кредита.

Другими словами, кредит в размере, равном размеру облигационного займа, обойдется предприятию значительно ДОРОЖЕ.

. Небольшой размер ставки дохода при отсутствии сопутствующих банковских сборов и комиссий за обслуживание займа.

Это преимущество позволяет существенно компенсировать накладные расходы эмитента, связанные с выпуском облигаций.

. Необязательность соответствия ЖЕСТКИМ требованиям, предъявляемым банковскими учреждениями к получателям кредитов.

Данное обстоятельство существенно облегчает ПРОЦЕДУРУ выпуска облигаций.

Недостатки инвестирования в облигации для инвестора

Недостатки вложения средств в облигации, к счастью, также весьма немногочисленны.

На ум приходят всего два таких недостатка.

Во-первых, инвестирование в облигации не приносит сверхдоходов, что, впрочем, компенсируется их надежностью и безопасностью.

Во-вторых, в отличие от акций облигации не предоставляют инвестору каких-либо прав по управлению или контролю за предприятием.

Этот недостаток вряд ли является критическим, поскольку большинство инвесторов в общем-то и не претендуют на приобретение таких полномочий…

Отмеченные недостатки инвестиций в облигации, между тем, с лихвой «покрывают» преимущества, о которых мы вели речь ранее.

Как снизить риски при инвестициях в облигациях

Инвестор при покупке облигаций сталкивается со следующими рисками:

- дефолт — при вложении в ОФЗ риск технического дефолта исключается, при выборе корпоративных облигаций не рекомендуется гнаться за сверхдоходностью, покупать ценные бумаги мусорных компаний не рекомендуется;

- инфляция — проценты по облигациям могут превышать уровень инфляции, поэтому покупка длинных облигаций позволит компенсировать убытки

- риск снижения стоимости — облигации рекомендуется держать именно до погашения, после истечения срока обращения ценных бумаг инвестор возвращает номинал;

- ликвидность — избежать убытков поможет отказ от приобретения ценных бумаг со сниженным объемом торговых сделок.

Как инвестировать в облигации (вместо заключения)

Подводя итог сказанному, хотелось бы отметить следующее.

Инвестирование в облигации стоит попробовать, благо, для этого не нужно быть ни предпринимателем, ни владельцем крупного бизнеса, ни кем-то еще.

Большинство банков имеют свои программы облигационных займов, что делает данный вид инвестирования ДОСТУПНЫМ широкому кругу населения.

Достаточно придти в отделение ближайшего банка и поинтересоваться, на каких условиях и какие именно облигации там можно купить.

После этого стоит сравнить условия приобретения облигаций с условиями размещения денежных средств в виде вкладов (депозитов).

Если процентные ставки по депозитам меньше на пару-тройку процентов по сравнению с процентным доходом по облигациям, стоит рассмотреть вопрос о приобретении облигаций.

Размещение средств на депозите (вкладе), как правило, предоставляет больше возможностей по распоряжению средствами.

Поэтому все свободные средства тратить исключительно на облигации НЕ СТОИТ.

Исходя из личного опыта, я бы посоветовал вложить в приобретение облигаций ту сумму, которая точно вам не понадобится в ближайший год (например, 1/10 или 1/20 от всех имеющихся у вас на данный момент сбережений).

Предпочтительнее, на мой взгляд, приобретать облигации в иностранной валюте (долларах США, евро).

Процентный доход по ним, конечно, будет меньше, чем по рублевым облигациям, однако надо помнить, что основной целью вложения средств в облигации является не получение прибыли, а обеспечение сохранности средств, в том числе и от воздействия инфляции.

Главное: при наступлении срока погашения облигаций вы – могу вас в этом уверить – порадуетесь за себя, что поступили правильно, решившись инвестировать в них свои средства…

По мере наращивания практического опыта инвестирования в банковские облигации стоит опробовать вложение средств в облигации предприятий, в том числе биржевые, доходность по которым, как правило, существенно выше.

Впрочем, как всегда и во всем, решения принимать придется самостоятельно.

Некоторые ETF и БПИФы

На Московской бирже есть несколько ETF и биржевых ПИФов, средства которых вложены в облигации. Они могут пригодиться для краткосрочных инвестиций.

Но помните: доход можно получить, только продав долю в этом фонде дороже цены покупки. Значит, придется заплатить НДФЛ. Исключения — ИИС с вычетом на доход и продажа бумаг на брокерском счете после хотя бы трех лет владения.

Еще напоминаю, что ETF — иностранный финансовый инструмент. Не все госслужащие могут им пользоваться, и как минимум один крупный брокер — Промсвязьбанк — не дает доступ к ETF вообще.

ETF FXMM — самый подходящий вариант среди фондов. Цена акций этого фонда медленно растет и не зависит от курса валют.

ETF FXRB и биржевой ПИФ SBGB могут оказаться немного доходнее, чем FXMM, но их цена может сильнее колебаться. Это справедливо и для фондов еврооблигаций FXRU, RUSB, SBCB, цена которых зависит в том числе от курса доллара.

Где выбирать

- rusbonds – просто, быстро, информативно. На сайте есть списки государственных, муниципальных и корпоративных облигаций, информация по доходности, срокам и способам погашения.

- cbonds – ценные бумаги на территории СНГ. Приятный дизайн и функционал, калькуляторы и инструменты для сравнения доходности разных ценных бумаг.

- Сайт Минфина, раздел “Облигации”.

Также список облигаций доступен у любого брокера или банка. Характеристики облигаций могут не совпадать с действительностью или быть неполными — проверяйте информацию по нескольким источникам.

ОФЗ и корпоративные бонды

Любой брокер или информационный сайт будет разделять государственные и корпоративные бумаги. Государственные принято считать сверхнадежными — государство обязано платить по счетам. Обычно государственные ценные бумаги (ОФЗ) идут сроком на 1-10 лет с регулярной купонной выплатой.

Годовая доходность зависит от ставки ЦБ. Раньше были предложения с 8-10% годовых. После снижения ставки ЦБ нормой стала доходность в районе 5-6%. Если добавить к этому выгоду в 13% по ИИС, получится неплохой доход.

Частные компании пытаются получить финансирование, предложив наиболее выгодные условия для инвесторов. Для срочного запуска перспективных проектов некоторые надежные компании могут предложить 12-20% годовых, и их бумаги сразу разберут умные инвесторы. Если компания раньше справлялась со своими обязательствами, почему бы не заработать на этом деньги? Другое дело, если такие проценты предлагает темная лошадка, компания на грани краха или слишком скрытное юридическое лицо. Вы готовы рискнуть своими деньгами, чтобы заработать дополнительные 10% годовых? Лично я всегда подозрительно отношусь к таким предложениям.

Риски инвестирования

Риск есть всегда. Даже государство при определенных условиях не сможет погасить обязательства — СССР тому пример. Корпорации и банки предлагают прибыль от 7% годовых, есть варианты со 100% и выше. Всем понятно, что такие предложения сигнализируют, что «молодая динамичная компания дышит на ладан и отчаянно ищет деньги». Но некоторые инвесторы могут рискнуть и вложиться в такую компанию, чтобы в случае успеха получить свою прибыль, а в случае банкротства — отсудить. Но лучше не трогать рискованные варианты, пока у вас нет опыта в инвестировании.

В любых облигациях можно выделить такие риски:

Можно свести риски на нет, если изучить рынок, ситуацию в стране, общую ситуацию на рынке, проценты, кредитные рейтинги, отчеты выбранной компании и еще десяток важных вещей. И все равно риска не избежать — самый надежный эмитент столкнется с форс-мажором в виде падения метеорита на главный офис и не сможет отдать долги. Простыми словами: ограничьте риски, распределив капитал между 5-10 видами ценных бумаг.

Как выбрать облигации

При выборе ОФЗ можно руководствоваться состоянием финансового рынка.

Котировки ОФЗ указываются в процентах от номинала. Так, если котировка составляет 95 %, значит, бумагу можно купить за 950 рублей. Чем ближе дата выплаты купонного дохода, тем выше могут подниматься котировки.

Возможность играть на котировках облигаций дает потенциальную возможность получить больший доход, что делает их также спекулятивным инструментом.

Котировки также могут меняться в зависимости от типа и величины доходности. Так, многие бумаги с постоянным купоном торгуются ниже номинала в виду низкой доходности. А ОФЗ-ПК (с переменным доходом) — выше номинала, особенно перед выплатами купонов.

При анализе котировок также стоит обращать внимание на текущую доходность, которая вычисляется делением годового купона на текущую котировку в процентах к номиналу. К примеру, если купон равен 8 % годовых, а котировка – 101 %, то ТД (текущая доходность) ценной бумаги будет составлять уже примерно 7,9 % (8/101 х 100%)

К примеру, если купон равен 8 % годовых, а котировка – 101 %, то ТД (текущая доходность) ценной бумаги будет составлять уже примерно 7,9 % (8/101 х 100%).

Что такое облигации

Облигации – ценные бумаги, выпускаемые эмитентами, в роли которых выступают правительства или корпорации, для привлечения средств от простых граждан и инвесторов. Принцип функционирования облигаций опирается на механизм заимствования под проценты. Если, например, частное лицо нуждается в деньгах, то оно оформляет кредит, возвращая в оговоренный срок сумму взятых средств плюс проценты за их использование.

В случае продажи облигаций, в деньгах нуждаются предприятия и государства, которые облекают в этот вид ценных бумаг свои долговые обязательства. Приобретая облигации, инвестор тратит на это средства, но взамен получает гарантии, что через определенный срок у него выкупят ценные бумаги и выплатят проценты по ним.

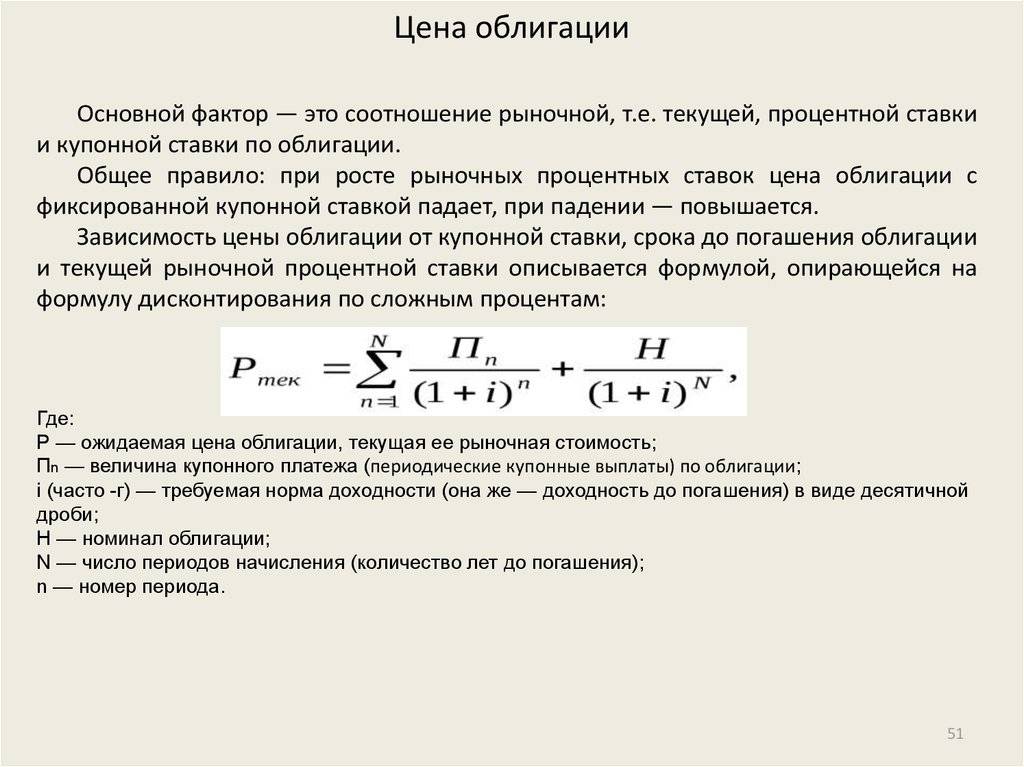

Купив ценные бумаги, например, по 1 000 рублей, инвестор может потерять часть средств, если к моменту погашения долговых обязательств их рыночная стоимость снизится. Цена государственных облигаций напрямую зависит от состояния экономики страны и кредитно-денежной политики Центробанка, а в случае предприятий – на стоимость долговых ценных бумаг влияет эффективность их хозяйственной деятельности.

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

Советы и рекомендации для начинающих инвесторов

Следование следующим рекомендациям позволит повысить доходность от инвестиций, снизить убытки:

Выбор и следование определенной стратегии — перед вложением средств следует определиться с составом инвестиционного портфеля и другими важными условиями.

Инвестирование только в проверенные компании с понятными показателями, предсказуемой политикой. Наличие любых сомнений служит поводом отказа от заключения сделки. При отсутствии необходимых знаний следует обратиться за помощью к профессиональным брокерам.

Ответственный подход к инвестированию — любые негативные черты начинающих инвесторов (жадность, некомпетентность, наивность) используются опытными участниками рынка для увеличения их прибыли.

Вложения в обучение, самообразование — широкий кругозор повышает конкурентоспособность инвестора.

Использование только собственных денег для покупки облигаций, запрет на вложение заемных средств – стратегия позволит предотвратить трагедии, опасные ситуации.

Дефирсификация — распределение инвестиций в разные ценные бумаги всегда показывает эффективность. Важную роль играет контроль эмитентов, размер их долей, зависимость компаний от разных факторов.

Реальная оценка потенциальной прибыли — ожидание сверхприбылей особенно при учете инфляции не оравдается.

Инвестирование суммы, которую не страшно потерять. Инвестиционный капитал должен быть независимым от любых факторов. Такой подход поможет сохранить хладнокровие.

Сохранение хладнокровия при совершении инвестиционных сделок. Любые эмоции, непоследовательность приводят к совершению незапланированных сделок, которые в большинстве случаев оказываются убыточными.

Отслеживание расходов, минимизация количества сделок, налоги комиссии не должны составлять основную часть дохода.

Проверка информации — в интернете большое количество недостоверной информации, обращение к первоисточнику поможет принимать правильные решения.

Реальный анализ стоимости компании — анализ адекватности отражения рыночных котировок реальных показателей эмитента позволит избежать убытков.

Соблюдение разных подходов при покупке ценных бумаг разных компаний-эмитетов. Использование одной схемы при оценке разных компаний может привести к недооценке важных факторов. От типа эмитента зависят тактика и стратегия инвестора.

Доверие собственному анализу, отказ от следования общим тенденциям.

Оценка результатов в длинносрочной перспективе. При покупке облигаций не следует ориентироваться на изменений их стоимости

Следует дождаться истечения срока и получить номинал.

Терпение — самое важное качество для профессионального инвестора. Ожидания могут отличаться от реальности

При снижении цены хорошего актива не следует его продавать. Суета, спонтанные сделки часто ведут к убыткам.

Корректное отношение к финансовым кризисам — каждые 10 лет на фондовом рынке происходят кризисы. Снижение стоимости ценных бумаг крупных компаний является отличным способом увеличения прибыли за счет их роста в последующие годы.

Контроль инвестиционного портфеля — ведения учета, анализ результатов поможет оценить свою инвестиционную стратегию и улучшить ее.

Инвестирование ради жизни, а не наоборот. Цель покупки облигаций заключается в повышении финансового благополучия.

Как выбирать ОФЗ для инвестирования

При выборе долговых бумаг следует учитывать срок, оставшийся до погашения, а также тип и стоимость гособлигации. Грамотный подбор ОФЗ позволяет получать постоянные выплаты ставки купона либо процента. Гособлигации часто становятся предметом продажи. Кроме того, полученный доход можно вложить в покупку новых гособлигаций или акций высоконадёжных эмитентов.

Как рассчитывается ставка ОФЗ

Номинальная ставка гособлигаций выражается в процентах годовых. Термин «эффективная ставка» подразумевает учёт того фактора, что проценты, которые удалось получить по доходу за первый год, будут реинвестированы на второй. Процентная ставка по гособлигациям может быть фиксированной и переменной. Величина ставки купона определяется периодом обращения ОФЗ.

Какова доходность и риски

Доходность гособлигаций определяется временем выпуска и периодом обращения — сейчас это значение колеблется в диапазоне от 7,5 до 10,5%. Приобретение гособлигаций не избавляет инвестора от определённых рисков (к таким рискам относится дефолт эмитента и обесценивание рубля). Если ЦБ РФ внезапно повысит ставку (как было в 2014 году), то стоимость торгующихся на рынке облигаций упадёт, а прибыльность, соответственно, повысится.

Облагаются ли налогом

Если вы решите попробовать заработать на ОФЗ, следует помнить о том, что данный заработок будет дополнен налоговыми вычетами (13% НДФЛ), которые предоставляются лишь в том случае, если вкладчик на протяжении трёх лет не продал гособлигации. Минимальная сумма инвестиций в таком случае должна быть 400000 ₽ на ИИС, а размер налогового вычета — 52000 ₽ за три года. Инвесторы, решившие продать гособлигации до истечения трёх лет инвестирования, обязаны уплатить налог (9%).

Стоит ли вкладываться: выгоды от покупки

Большинство предпринимателей предпочитают вкладывать финансовые средства в российские ценные бумаги — этот метод позволяет получить гарантированный финансовый поток прибыли. Выгоду ОФЗ по достоинству оценили зарубежные инвесторы — покупателями примерно 40% гособлигаций являются нерезиденты.

Почти все облигации (кроме евробондов) можно покупать через открытый индивидуальный инвестиционный счёт.

Где посмотреть список доступных для покупки

Перечень доступных гособлигаций представлен на таких ресурсах, как:

- www.moex.com (сайт биржи МОЕХ);

- www.quote.rbc.ru (сайт агентства РБК);

- www.smart-lab.ru/q/ofz/ и прочие сайты, посвящённые инвестициям.

Сколько стоит 1 штука

Цена одной ОФЗ составляет приблизительно 1030 ₽. Стоимость ценных бумаг на рынке зависит от спроса, предложения и конъюнктуры.

Виды облигаций по типу купонного дохода

Ранее в статье было наглядно продемонстрировано как работают облигации, но также было указано, что схема не является универсальной. Это связано с большим количество различных вариантов доходностей по купоном. Продемонстрируем самые распространенные:

- С фиксированной ставкой (к примеру ОФЗ-ПД) – цена не изменяется. То есть заранее указана точная цена по доходности купонов за определенный период. Такой вид бондов идеально подходит для начинающих инвесторов.

- С плавающей ставкой (к примеру ОФЗ-ПК) – напрямую привязаной к ставке ЦБ. Зависят от ставки «РУОНИА», уточнить информацию о ней можно на сайте – ruonia.ru . Узнать полную информацию об облигациях с плавающей процентной ставкой можно на сайте «Финама» – bonds.finam.ru.

- С амортизацией (к примеру ОФЗ-АД) – это явление, при котором кроме выплаты купонов, инвестор еще периодически получает возврат части своих денег(тела долга). Таким образом, постепенно эмитент возвращает всю сумму, инвестированную в облигации, поэтапно.

- Конвертируемые – облигация, предоставляющая её владельцу право обмена на акции того же эмитента. К примеру, бонды «телеграмма» не будут погашены, а конвертируются в акции компании (Telegram планирует выход на IPO в ближайшие два года) с дисконтом в 10 или 20%.

- Дисконтные или бескупонные – заранее продается ниже номинала. Разница между ценой покупки и номиналом будет являться доходом инвестора. Дисконтные выпуски на Мосбирже встречаются крайне редко.

- Инвестиционные облигации (ИОС) – доход которых зависит от наступления заранее определенных событий. Такой вариант бондов является крайне рискованным для начинающих инвесторов.

Термины, с которыми предстоит столкнуться при работе с облигациями:

Номинал облигации – это сумма, по которой компания-эмитент размещает, а затем выкупает облигации в конце срока их обращения. В большинстве случаев, номинал российских облигации составляет 1000 рублей.

Цена облигации – это текущая стоимость ценной бумаги. Выражается в процентах от номинала или в рублях.

Купонные выплаты – определенный заранее процент, который получает инвестор от облигации. Периодичность выплат купонов оговаривается заранее. Как правило, выплаты осуществляются 2 или 4 раза в год.

Накопленный купонный доход (НКД) – это часть процентного дохода по облигации, подсчитывается равномерно количеству дней владения, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода. Инвестор может продать облигацию раньше времени полного погашения, но выплата по НКД все равно поступит. Биржа ведет ежедневный учет НКД у конкретного инвестора, это своего рода мини-отсечки. В зависимости от накопленного купонного дохода и стоимости продажи облигации будет зависеть доход инвестора. Узнать собственный купонный доход можно в приложении брокера, к примеру в Альфа-Инвестиции, эта опция находится в разделе «сводка».

Срок погашения или срок к погашению – это временной период, в течение которого эмитент пользуется денежными средствами инвестора и конечная дата возврата средств. Срок и направленность средств оговаривается заранее. Разделение принято проводить на сверхкороткие (до погашения которых остается меньше 1 года), короткие (от 1 до 3 лет), длинные (от 3 до 7 лет) и сверхдлинные облигации (до погашения которых остается больше 7 лет)

Обратите внимание, что эти разделения являются условными.

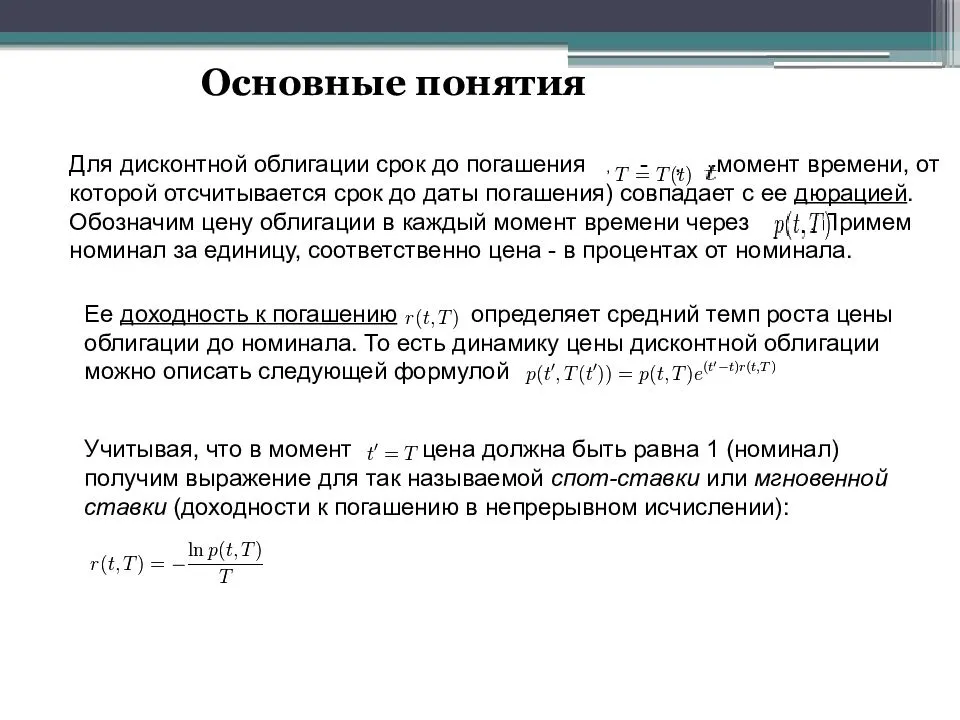

Дюрация облигации – среднее время, за которое инвестор полностью вернет собственные вложения в облигации. Чем меньше дюрация, тем быстрее инвестор вернет свои вложения в ценную бумагу.

ВДО – высокодоходные облигации, по которым предлагаются большие выплаты по купонам

ВДО всегда связаны с рисками, стоит внимательно изучить эмитента и понять, с чем связаны повышенные, по сравнению с конкурентами, проценты по купонам.

Основные риски

Под рисками мы понимаем возможность неблагоприятного результата. Всегда сохраняется вероятность невозврата займа.

При покупке облигаций важно учитывать следующие угрозы:

- дефолт. Банкротство эмитента чревато потерей вложенных средств. Избежать риска можно, если приобретать только обеспеченные бумаги;

- снижение ликвидности. Возможно при возникновении у эмитента финансовых проблем;

- инфляцию. Угрожает «съесть» доходы по ценным бумагам. Выгодно ли в таком случае покупать облигации? В условиях значительной инфляции лучше отложить инвестирование до лучших времен;

- изменение процентной ставки. Если средняя доходность по рынку вырастет, мы рискуем недополучить доход.

Чем привлекательны облигации?

Во-первых, они обеспечивают предсказуемый поток доходов. Как и в случае с вкладами в банк, вы получаете периодические выплаты в течении срока вложения (проценты по депозиту или купонные выплаты по облигации) и возврат всей суммы в конце. Таким образом, облигации – это способ сохранить капитал при инвестировании.

Во-вторых, облигации определенно помогают диверсифицировать и снизить риски в инвестиционном портфеле. Выплата процентов по облигациям может выступать в качестве хеджирования против относительной волатильности на рынке акций.

Степень риска, связанного с конкретной облигацией, зависит от размера и сроков поступления денежных потоков, процентов и основной суммы по этой облигации. Дюрация облигации (период до момента полного возврата капиталов) является мерой процентного риска.

Чем больше временной период инвестирования, тем выше неопределенность и степень риска. Облигации могут быть не такими привлекательными, как акции, но они являются важным компонентом инвестиционного портфеля.