Что такое «Инвестиционное Страхование Жизни»?

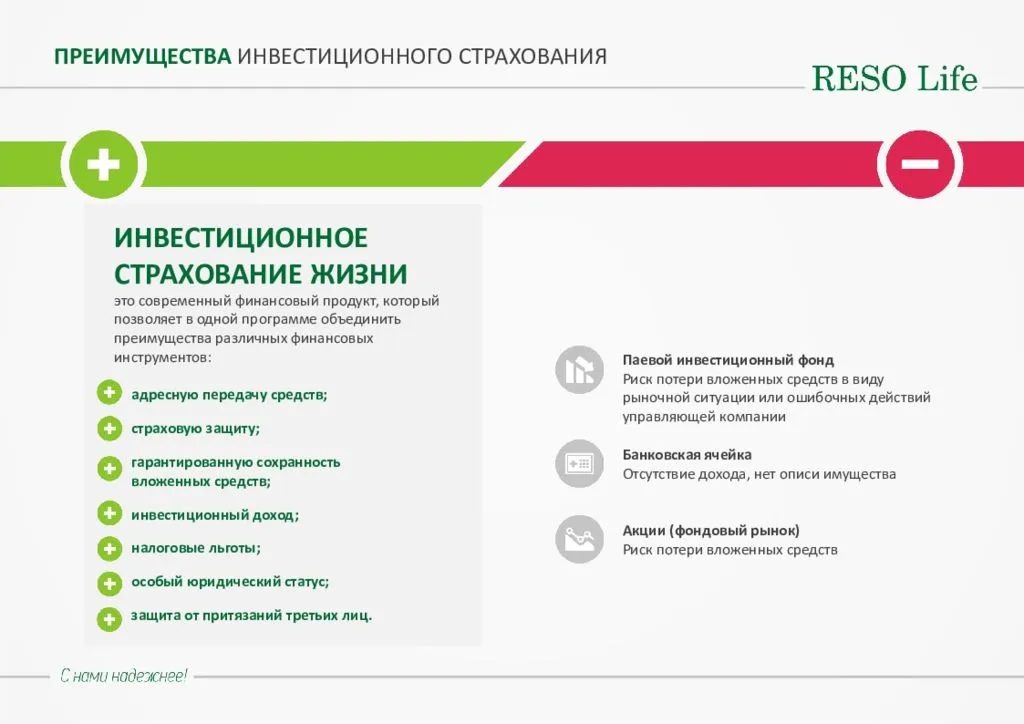

В последнее время банки активно продвигают Инвестиционное Страхование Жизни. При этом сотрудники учреждений зачастую обещают вкладчиком высокий доход, однако ни слова не упоминается, что весь смысл такого вложения заключается именно в инвестициях. А, как всем известно, инвестиции – это риск. Ведь никто и никогда не может предугадать, сколько, например, будут стоить акции той или иной компании завтра.

Инвестиционное страхование жизни – это зачисление вкладчиком денежных средств на счет страховой компании на оговоренный промежуток времени, при этом предполагается, что клиент сможет получить возможный инвестиционный доход после окончания срока действия страхового полиса.

Срок действия полиса, как и процентная ставка, в различных компаниях могут быть разными. Все зависит от конкретного предложения. Однако как показывает практика, время действия договора ограничивается как минимум тремя годами. При этом на усмотрение клиента остается вопрос о сумме вложения, о том будет ли она внесена целиком, либо частями. Причем дата очередного внесения средств так же должна прописываться в документе.

В свою очередь финансовое учреждение берет на себя обязательство, что после истечения срока действия полиса все вложенные средства вернутся клиенту в полном объеме с причитающимся ему инвестиционным доходом. При этом клиент должен понимать, что он может оказаться как в плюсе, так и в минусе.

Не стоит забывать, что сумма полученных процентов целиком зависит от инвестиционной деятельности выбранной страховой компании. В случае если такая работа не принесла организации должного результата, то и доходов у вкладчиков может и не быть. Но если работа компании была грамотно построена, то первоначальный взнос клиента может увеличиться как минимум на 15% в год.

Объектами страхования выступают жизнь и здоровье вкладчика. На тот период пока будет действовать полис, его владелец финансово защищен от любых рисков. Будь то смерть, болезнь или несчастный случай. При этом стоимость страховки целиком и полностью зависит от того, сколько моментов в нее включено.

Какая сумма нужна для инвестиций?

Фондовый рынок хорош тем, что начать инвестировать на нем можно даже с очень небольшой суммы. Для открытие счета у российского брокера вам потребуется от 30 000 до 50 000 рублей. Много брокеров не имеют требований по сумме для открытия счета.

Для покупки большинства акций тоже не требуется много денег. Например, сегодня для покупки одного лота акций Сбербанка (10 штук) требуется всего 1910 рублей. Газпрома — 1260 рублей.

Индексные ETF, доступные на Московской бирже, сегодня стоят примерно от 1000 до 6 000 рублей в зависимости от фонда.

Рублевые облигации имеют очень низкий порог входа — около 1000 рублей за облигацию.

Что касается ПИФов, то необходимая сумма для инвестиций зависит от управляющей компании. В большинстве случаев минимальная сумма для первоначальной покупки ПИФа составляет от 5000 до 15000 рублей (и в редких случаях 50 000 и больше). Минимальная сумма дополнительных взносов еще ниже и обычно не превышает 1000 рублей.

Инвестиции за рубежом так же доступны очень многим. Для открытия счета у зарубежного брокера понадобится сумма от 2 000 до 10 000 долларов США. Этой суммы хватит, чтобы сформировать портфель из зарубежных ETF.

Для открытия накопительной программы unit-linked в зарубежной страховой компании понадобится сумма от 100 до 500 долларов США в месяц в зависимости от компании. Или от 30 000 до 75 000 долларов США единовременно для открытия счета по типу брокерского.

Как начать инвестировать?

Инвестирование всегда начинается с создания личного финансового плана. Инвестировать без плана — все равно что отправляться в путешествие без карты, компаса и маршрута.

Первое, что вы должны сделать — определиться со своими финансовыми целями (Как ставить финансовые цели?). У каждого человека есть как минимум одна финансовая цель — это обеспечить себя на пенсии. Среди других финансовых целей может быть квартира, дом, зарубежная недвижимость, образование детям или что-то другое.

Каждая цель должна быть описана подробно. Как минимум должны быть определены следующие параметры: страна, валюта, срок достижения и будущая стоимость. Например, если это квартира, то в каком городе, в каком районе, какой площади, какой стоимости и через сколько лет. Если пенсия — то в какой валюте, начиная с какого года, и ее месячная величина в будущих деньгах.

Начните вести ежемесячный учет доходов и расходов (Как вести личный бюджет). Это поможет вам узнать, откуда и сколько к вам приходит денег, на что вы их тратите, и сколько у вас остается в конце месяца — это ваш свободный денежный поток, который можно инвестировать. Если у вас есть долги, постарайтесь избавиться от них в первую очередь.

Создайте финансовую подушку безопасности, которая защитит вас в случае потери работы или крупных непредвиденных расходов. В этом случае вам не придется изымать деньги из вашего инвестиционного портфеля.

Определите вашу устойчивость к риску — насколько вы готовы идти на риск в инвестициях. В этом вам помогут различные тесты на определение риск профиля, например, этот.

Определите структуру активов в вашем портфеле. Выбор состава портфеля и пропорций между активами главным образом зависит от ваших целей, горизонта инвестирования и риск-профиля. Структура активов определяет риск и доходность вашего портфеля. Обычно в портфель включают акции, облигации, недвижимость, товары и деньги.

Подберите финансовые инструменты для каждого выбранного класса активов. В один и тот же класс активов можно инвестировать разными способами. Например, в акции можно вложиться через ETF, ПИФ, mutual fund, доверительное управление, выбрать их самому или с помощью консультанта. Каждый вариант имеет свои особенности, плюсы и минусы.

Выберите финансовую компанию. Инвестировать можно различными способами: через российского брокера, зарубежного брокера, управляющую компанию, банк, страховую компанию. Каждый способ имеет свои преимущества и недостатки

При выборе финансового посредника нужно обратить внимание на перечень доступных финансовых инструментов, условия обслуживания и тарифные планы, защиту на случай банкротства, наличие лицензий регулирующих органов и надежность.

Какую доходность приносят инвестиции?

Какую доходность приносил тот или иной класс активов в России, можно узнать из таблицы ниже. В ней показаны номинальные доходности различных классов активов по годам. Нижние строки показывают среднегодовую доходность за 10 и 15 лет. Например, за последние 15 лет наибольшую доходность принесли инвестиции в акции и драгметаллы. Но это не говорит о том, что это самые лучшие инвестиции.

Доходность активов в России в рублях, 2003-2016

Исторически акции приносят наибольшую доходность, так как это вложения в бизнес. Но их доходность может сильно колебаться из года в год. Доходность облигаций и депозитов более стабильна, но находится примерно на уровне инфляции. Вложения в иностранную валюту на длительном сроке являются самым невыгодным способом вложения денег.

Фондовый рынок США имеет гораздо более длительную историю. Согласно историческим данным с 1972 года самым доходным активом в США стали акции средней и малой капитализации, которые принесли около 12% годовых. 100 долларов, вложенные в акции средней капитализации, к 2016 году выросли бы до 16 106 долларов. Та же сумма, вложенная в облигации, выросла бы до $3000. (подробнее: Историческая доходность акций и облигаций по странам).

Доходность активов в США в долларах, 1972-2016. Логарифмический график.

Однако, не стоит бежать и вкладывать все деньги в акции. Во-первых, акции — это рискованный актив, который может падать на 50% и даже больше. Во-вторых, акции могут в течении нескольких лет не расти. Поэтому самым грамотным решением будет сформировать портфель из различных классов активов, которые сбалансируют риск и доходность вашего портфеля.

Доходность инвестиционного портфеля зависит в первую очередь от распределение активов. В 1986 году Gary Brinson, L. Randolph Hood и Gilbert Beebower провели фундаментальное исследование «Determinants of Portfolio Performance». Они проанализировали результаты 91 крупнейших пенсионных фондов США между 1974 и 1983 годами.

В результате исследования ученые пришли к заключению, что распределение активов определило 93,6% результата фондов. Говоря простым языком, доходность пенсионных фондов на 93,6% зависела от распределения активов, то есть инвестиционной политики. Выбор отдельных ценных бумаг определил только 4% доходности фондов, а маркет-тайминг только 2%.

Какую доходность может приносить инвестиционный портфель?

Доходность, которую будет демонстрировать ваш портфель, зависит от выбранного распределения активов. Чем больше доля агрессивных инструментов, тем больше ожидаемая доходность портфеля, но и больше риск. В основном все портфели можно поделить на три категории:

Консервативный — основной задачей такого портфеля является сохранение капитала и получение стабильного текущего дохода. Такой портфель хорошо подходит инвесторам с небольшим сроком инвестирования до 5 лет или инвесторам, нацеленным на получение стабильного пассивного дохода. Долгосрочная доходность такого портфеля обычно составляет 3-6%.

Умеренный — такой портфель хорошо подходит для инвестиций на срок от 5 лет и более для инвесторов умеренно склонных к риску. Умеренный портфель нацелен сбалансировать риск и доходность, чтобы получить оптимальные темпы роста и не допустить экстремальных колебаний стоимости портфеля. Доходность такого портфеля может находиться в диапазоне от 6% до 9%.

Агрессивный — основная задача агрессивного портфеля — приумножение капитала на длительном сроке в инструментах с высоким потенциалом доходности. Такой портфель хорошо подходит инвесторам со сроком инвестирования от 10 лет и психологически устойчивым к сильным колебаниям стоимости портфеля. Он обладает наибольшим потенциалом долгосрочной доходности от 9% до 12%.

Примеры инвестиционных портфелей, составленных из зарубежных индексных ETF, можно посмотреть на моем сайте.

Оформить полис: просто и выгодно

Есть два варианта оформления страхового полиса. В одном случае затрагивается период, когда делаются пенсионные выплаты. Второй вариант предполагает действие полиса во время накопления денег.

При заключении договора и оформлении полиса инвестор получает возможность не просто копить деньги, но, как говорится, «держать руку на пульсе», отслеживая состояние накоплений, координируя их прирост и контролируя инструменты, применяемые для этого. Каждый месяц человек направляет страховщику некоторую сумму, которая в будущем вернется к нему с прибылью. При этом система довольно гибкая, поэтому можно настроить ее под себя.

Список популярных и надёжных банков, предлагающих услугу ИСЖ

| Банк | Особенности |

|---|---|

| ЛокоБанк и «Альфастрахование» | ЛокоБанк совместно со страховой компанией « Альфастрахование » предлагает программу инвестиционного страхования жизни «Капитал в плюс». Главное преимущество программы – 100% возврат инвестированного капитала на момент окончания программы. Даже при падении рынка, страхователь получит обратно всю вложенную сумму. Также в договоре указывается актуальный коэффициент участия, остающийся неизменным до конца программы |

| Росгосстрах | Программа инвестиционного страхования жизни от Росгосстраха «Управление капиталом» предоставляет клиенту право самостоятельного выбора инвестиционной стратегии. Вложения будут состоять из двух частей: акций и облигаций. Клиент сам выбирает баланс указанных частей, размер взносов и периодичность их выплат |

| Сбербанк | Предлагает программу ИСЖ «Сберегательное страхование» со 100 процентным возвратом инвестированного капитала по окончании программы (даже при отсутствии страхового случая). Клиент может сам выбирать размер взносов и срок программы, а также получать круглосуточные и безлимитные онлайн-консультации врача. Также Сбербанк предлагает клиентам программу «СмартПолис», которая гарантирует защиту капитала и здоровья страхователя при возникновении неблагоприятных жизненных ситуаций. СмартПолис имеет такие преимущества, как: • Клиент сам выбирает инвестиционное направление: акции различных отечественных компаний и акции самого Сбербанка, драгоценные металлы, недвижимость и прочее; • Выгодоприобретателями (бенефициариями) могут быть сразу несколько человек независимо от родственных связей с застрахованным лицом; • Льготное налогообложение. Если договор заключён сроком на 5 лет и более, то страхователь имеет право на налоговый вычет, который позволяет вернуть уплаченный с доходов НДФЛ. |

| ВТБ | Банк предлагает два инвестиционных проекта: «Максимум» и «Фиксированный доход». Эти проекты имеют следующие общие особенности: • Страховка выплачивается при смерти от любой причины; • Срок страхования составляет от трёх лет; • Весь инвестированный капитал будет возвращён со 100% гарантией, даже если выбранная стратегия не принесёт положительных результатов. Помимо возможности страхования взрослых, ВТБ предлагает страхование детей. Для обеспечения достойного образования и финансовой защиты ребёнка при возникновении непредвиденных ситуаций, родители могут застраховать своих детей по программе накопительного страхования жизни (НСЖ) «На вырост». Основное преимущество программы накопительного страхования жизни состоит в том, что денежные средства являются целевыми, и никто, кроме ребёнка не сможет их использовать |

| Открытие | Предлагает программу «Фактор роста», по которой минимальный размер инвестиционного взноса составляет 30 000 рублей, срок действия программы – от 3 до 5 лет. Банк «Открытие» гарантирует: • Финансовую защиту. 100 % возврат вложенной суммы на момент окончания программы; • Индивидуальную юридическую защиту. Выплаты получают только лица, указанные в договоре. Также вложенные средства не подлежат аресту и конфискации; • Налоговые льготы. Страхователь получает социальный налоговый вычет. Освобождаются от налоговых платежей и выплаты по рисковым событиям. |

| Ренессанс Кредит и Ренессанс-Жизнь | Банк «Ренессанс Кредит» и СК «Ренессанс-Жизнь» предлагают программу «Инвестор», по условиям которой сумма взноса должна быть не меньше 100 000 рублей, а возраст застрахованного лица от 18 до 80 лет. Воспользовавшись программой «Инвестор», клиент получает: • Гарантированную защиту от потери капитала; • Социальный налоговый вычет с вложенных средств; • Сохранение капитала при возникновении имущественных споров. Также можно воспользоваться программой «Наследие» от СК «Ренессанс-Жизнь», которая поможет накопить необходимую сумму и обеспечит надёжную страховую защиту в любой жизненной ситуации |

| Открытие и «ВСК-Линия жизни» | Программа «Линия роста» от «ВСК-Линия жизни» разработана специально для клиентов Бинбанка. Срок действия программы составляет от 3 до 5 лет, возраст страхователя не должен превышать 70 лет. Сумма годовых взносов начинается от 100 000 рублей |

| Газпромбанк и СК «Согаз» | Предлагают программу «Индекс доверия», которая гарантирует высокие выплаты при наступлении страхового случая: до 300% от суммы взноса. Стоимость полиса по программе « Индекс доверия» составляет 100 000 рублей, а срок действия – 3 года |

Что такое ИСЖ?

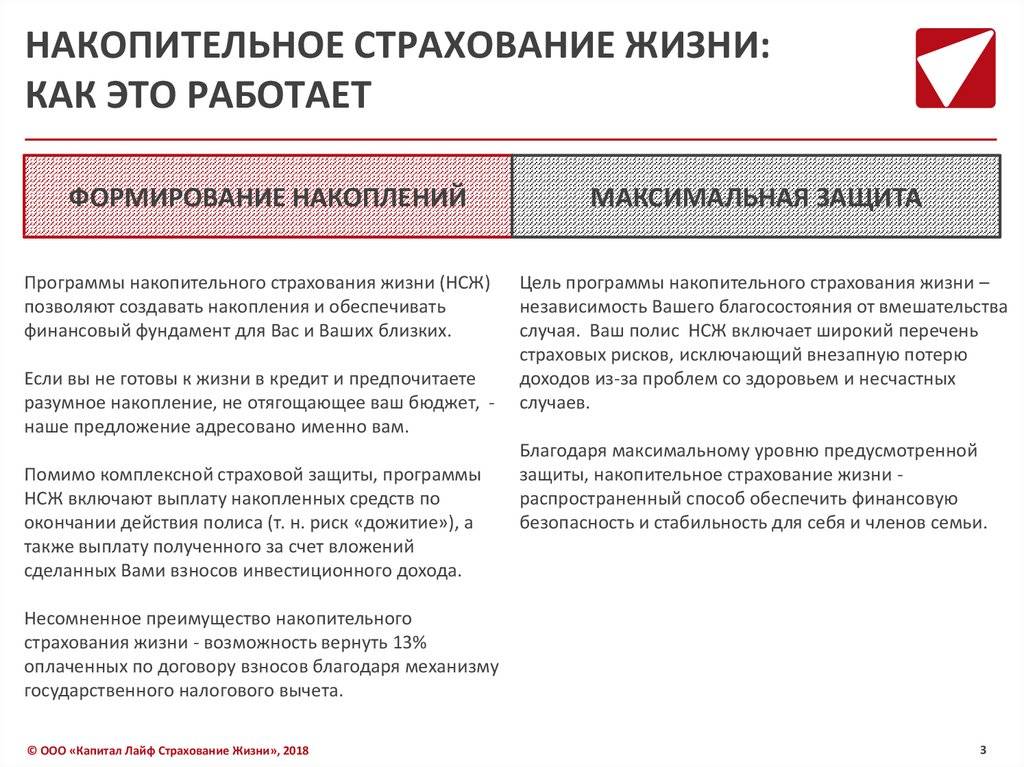

Я уже упоминал инвестиционное страхование в своей статье про накопительное страхование жизни. Суть ИСЖ заключается в следующем: вы кладете свои сбережения на счет страховой компании как минимум на 3 года. Клиент вправе решать — вносить всю сумму сразу или разбить ее на несколько частей, пополняя счет через равные промежутки времени в течение всего срока инвестиционного страхования. В свою очередь компания обязуется по завершению срока действия полиса выплатить вам вложенные средства в полном объеме и инвестиционный доход, если таковой будет получен.

Что страхуется?

Объектами всех видов личного страхования выступают жизнь и здоровье человека, подписывающего договор со страховой компанией. Цель ИСЖ — это не только защита клиентов от финансовых потерь, понесенных в результате наступления страхового случая, но и накопление, приумножение их денежных средств. Данный вид добровольного накопительного страхования — это возможность аккумулировать определенную сумму средств в течение срока действия страхового полиса и получить дополнительный доход в результате управления активами. Если управляющим компаниям удается удачно инвестировать денежные средства клиентов, то сумма первоначального вклада ежегодно будет увеличиваться, как минимум, на 15%.

Получается, что участие в программе инвестиционного страхования — это сочетание страхования жизни с получением дополнительного дохода от пассивного участия в активах, которые предлагает управляющая компания.

На весь срок действия ИСЖ вы будете застрахованы от любых рисков — смерти, болезней, несчастных случаев. Чем больше рисков будет включено в «страховую оболочку», тем дороже будет стоить страховка.

Составляющие вклада

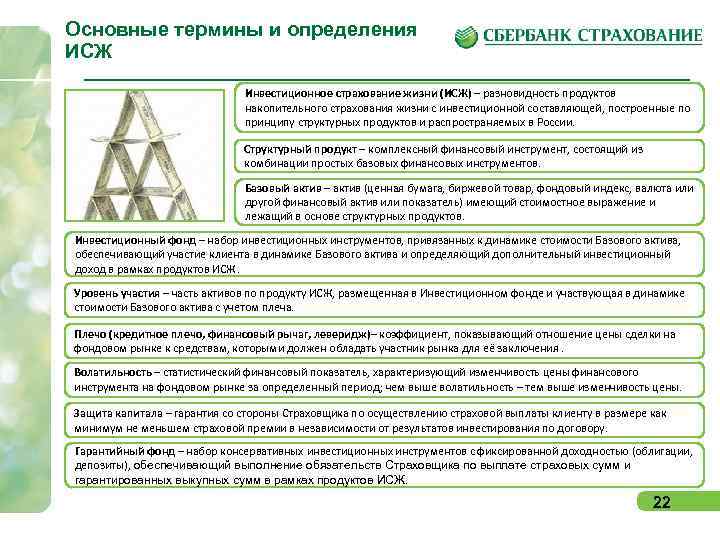

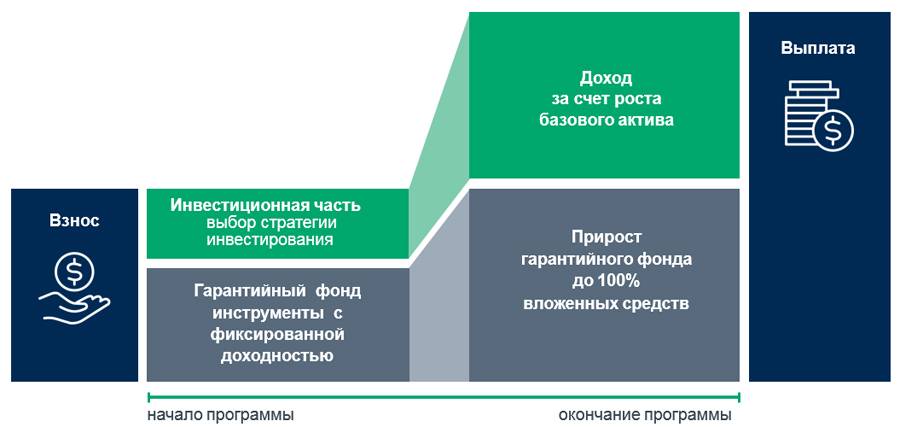

Условно ваши деньги можно разделить на две части: инвестиционную и гарантированную. Последнюю страховые компании вкладывают в инструменты, дающие гарантированный доход, — например, в банковские депозиты. Сумма гарантированного фонда, увеличенная на доход, полученный в результате инвестирования, должна равняться первоначальной сумме вложенных на страховой счет средств.

Вторую, инвестиционную, часть компания вкладывает в различные инструменты с высоким уровнем доходности. При условии, что выбранная стратегия окажется удачной, вы получите не только вложенные средства, но еще и дополнительный доход. Если же выбранный путь окажется неудачным, вам вернут только тело вклада. Получается, что даже при самом неблагоприятном исходе, вы ничем не рискуете.

Возможность инвестирования преподносится компаниями как исключительное благо, поскольку вы сможете вкладывать накопления в драгоценные металлы, акции, нефть и прочие инструменты. Кстати, о том, как правильно работать с ценными бумагами, читайте в моей статье об инвестировании в акции. Однако практически никогда клиентам не говорится о том, что с течением времени сумма первоначальной инвестиции ИСЖ будет потрепана инфляцией.

Что такое инвестиционное страхование жизни

Инвестиционное страхование жизни (ИСЖ), помимо самой страховки, включает в себя и инвестиционную составляющую: часть вложенных средств идет на покупку биржевых инструментов: акций и облигаций.

Доходность по ИСЖ, как правило, выше, чем у банковских вкладов. А если инвестиции окажутся убыточными, держатель полиса все равно вернет свой взнос в полном объеме по окончанию договора.

В период действия программы при наступлении страхового случая можно получить до 300% от страховой суммы. Но, как правило, грипп, переломы и прочие заболевания не являются страховыми.

К преимуществам ИСЖ, в сравнении с банковским вкладом, можно также отнести:

- Невозможность его раздела супругами в случае развода.

- Указанный выгодоприобретатель получит деньги раньше, не придется ждать 6 месяцев. Родственники обжаловать это решение в суде не смогут.

- Можно оформить налоговый вычет (НДФЛ), если договор оформлен на 5 и более лет: налоговая льгота возможна с суммы до 120 000 руб. в год, что составит 15600 руб. (120000 х 13% = 15600)

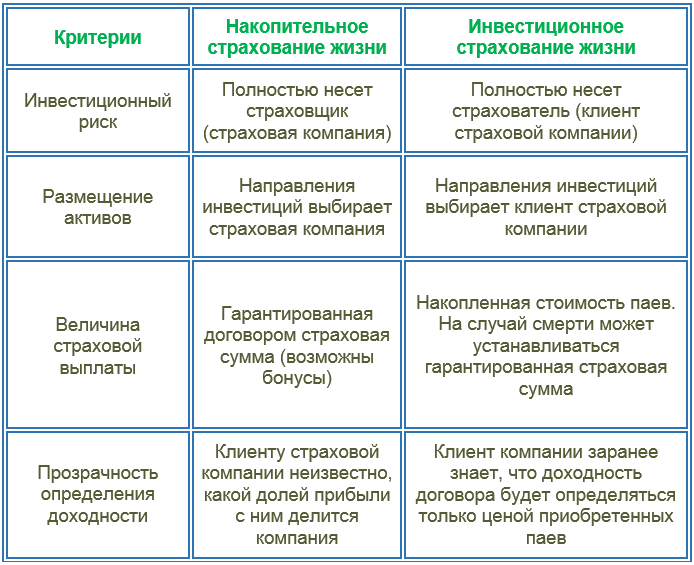

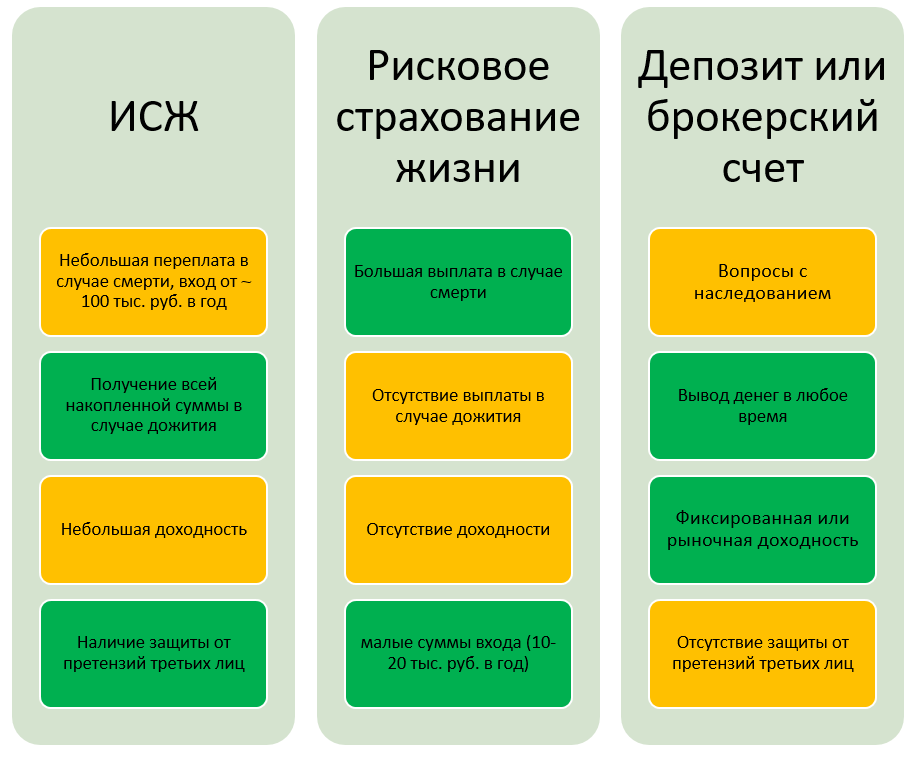

Другие отличительные черты ИСЖ представлены в таблице:

Кому подойдёт

Инвестиционное страхование жизни подойдет тем, кто имеет свободный капитал и хочет диверсифицировать свои активы. ИСЖ, помимо страхования своей жизни, помогает сохранить и, при грамотной работе управляющих, приумножить сбережения.

Минимальный порог — 50 000 рублей на страховой взнос. Как правило, банки и компании предлагают договора на сумму от 300 000 руб.

Как оформить

Вы идете в офис банка или страховой компании и заключаете договор. Вносите весь страховой взнос сразу или по частям. К примеру, по 10 000 рублей каждый месяц.

Когда деньги попадают в руки страховщикам их делят на две части:

- Гарантийную или резервную. Часть средств компания оставляет в резерве для покрытия страховых случаев, а также на свое содержание, выплаты сотрудникам и маркетинг.

- Инвестиционную. Она идет на покупку различных активов: облигации и акции российских и зарубежных компаний.

Гарантийный фонд могут также вкладывать в:

- государственные ценные бумаги;

- облигации государственного, внутреннего и федерального займа;

- депозиты крупных банков;

- казначейские обязательства.

Инвестиционная часть идет на:

- покупку сырьевых активов и драгоценных металлов – золота, серебра, платины;

- инновационные технологии;

- акции влиятельных российских и зарубежных компаний – Toyota, Coca-cola и т.д;

- фармацевтику.

В чем подвох

ИСЖ — это не вклад. Вы подписываете договор со страховой компанией. Банк лишь продает полис, за что получает приличные комиссионные.

Но доходность по нему может быть выше. Плюс ко всему — у Вас на руках страховка, которая может быть очень кстати при наступлении страхового случая.

Стоит помнить, что инвестированные средства не защищены государством. Система страхования вкладов предусматривает защиту только банковских вкладов на сумму до 1 400 000 рублей.

Заключение

ИСЖ – это один из способов инвестирования, но рассчитанный, в первую очередь, на тех, кто ничего не понимаете в этом. Денег много хочется, но знаний о рынке ценных бумаг не хватает.

Большинство решений принимает за Вас страховщик. Вы лишь указываете направление и финансируете проект. Если инвестиции в определенные активы принесут убытки, Вы останетесь при своих деньгах, если не расторгните договор досрочно.

Если же активы, которые приобрел страховщик, принесут доход, Вы получите часть этой прибыли. Но, в любом случае, заплатите определенные комиссии.

Стоит ли игра свеч? Пишите комментарии.

Подписывайтесь на обновления и до скорой встречи!