Варианты действий

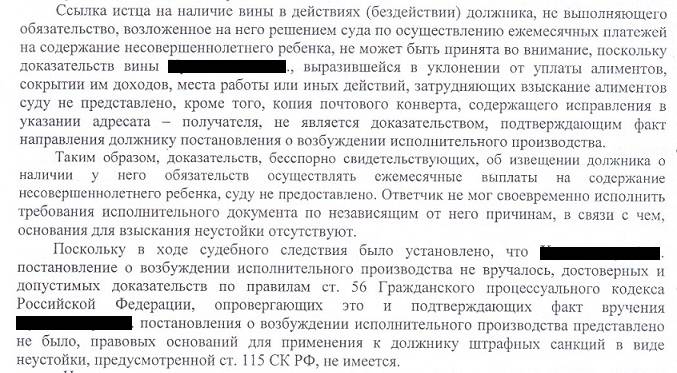

Важно знать, что самостоятельно заморозить начисление процентов по кредиту вы не сможете. Изначально необходимо обратиться в банк, а при отказе с его стороны – подать иск в суд

Остановить постоянно растущую задолженность можно следующими способами.

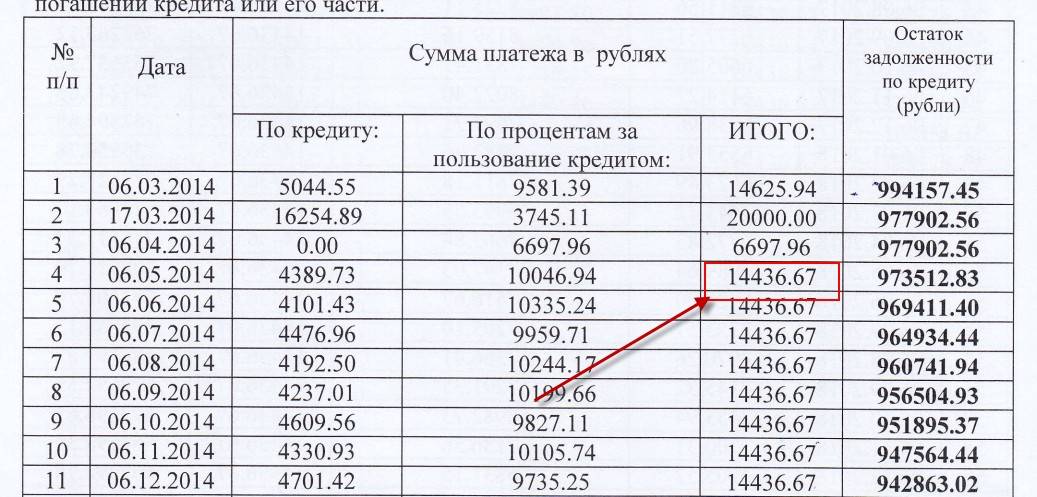

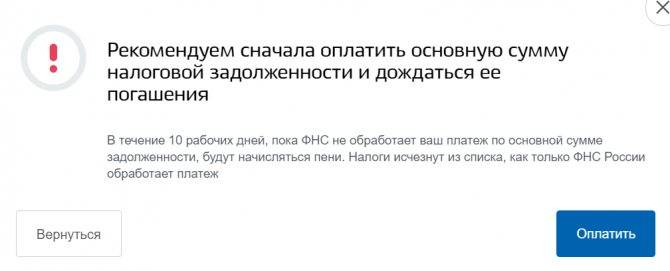

По возможности, погасите большую часть кредита или закройте все кредитные обязательства перед кредитором. В данном случае вам будут начислять меньшие суммы процентов, так как они напрямую зависят от общей задолженности.

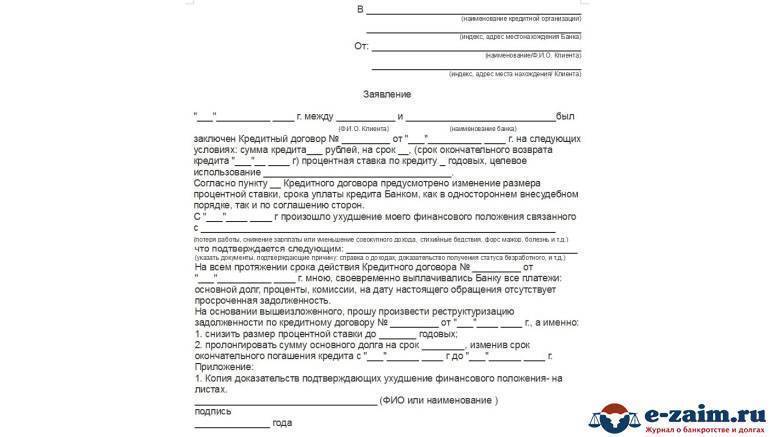

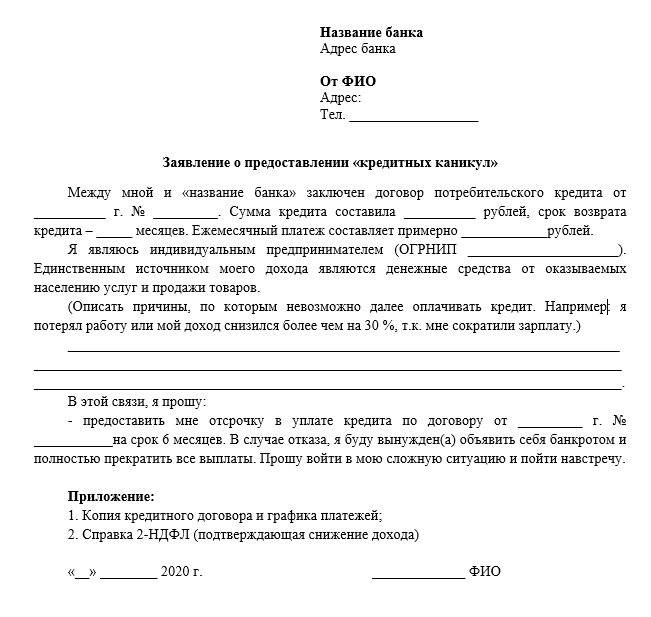

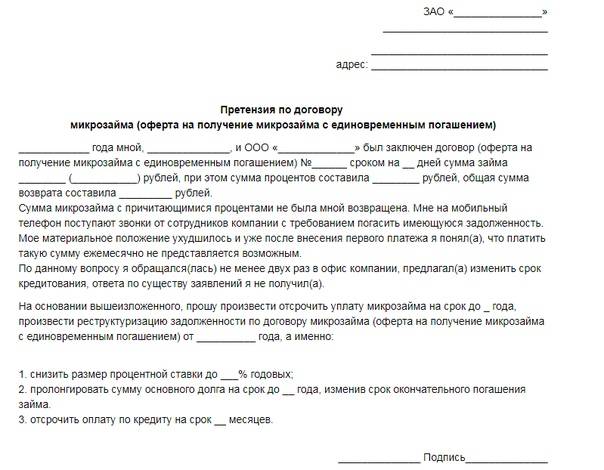

Если у вас появились серьезные финансовые трудности, то обратитесь в банк с просьбой провести реструктуризацию долга. Это даст возможность уменьшить пени и штрафные санкции (на усмотрение кредитора), а процентные начисления за просрочку суммируются. Фактически сумма долга останется без изменений, то есть как на вчерашний день, но зато будет возможность реабилитироваться перед банком. В некоторых банковских учреждениях, при реструктуризации долга, вам могут снизить проценты на определенный срок или увеличить срок кредита, а возможно оформить и «кредитные каникулы», то есть заморозить долговые обязательства на некоторое время.

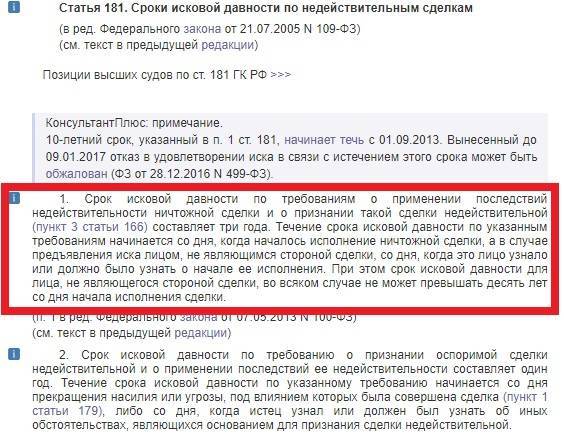

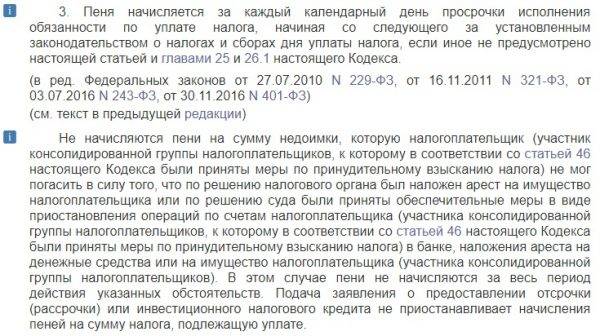

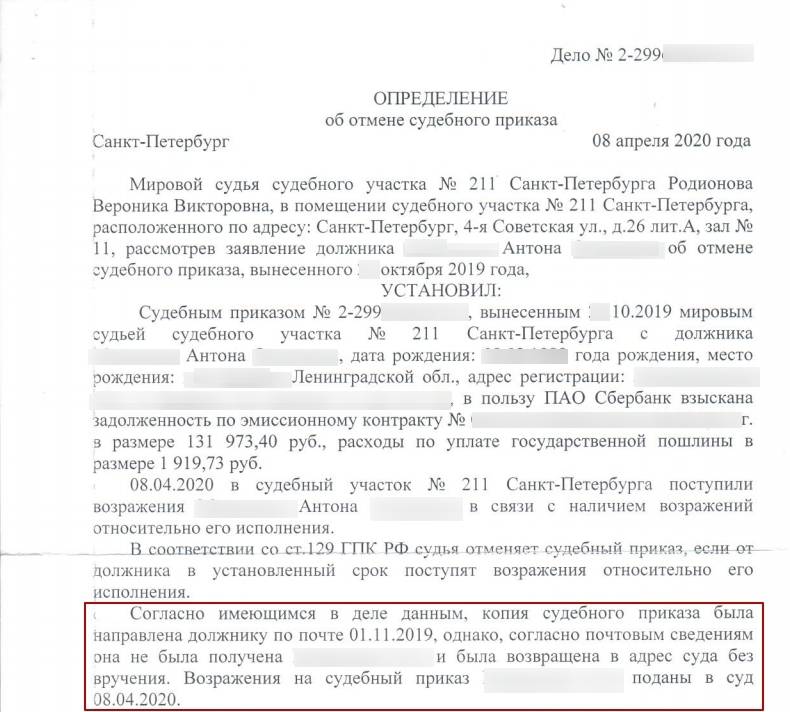

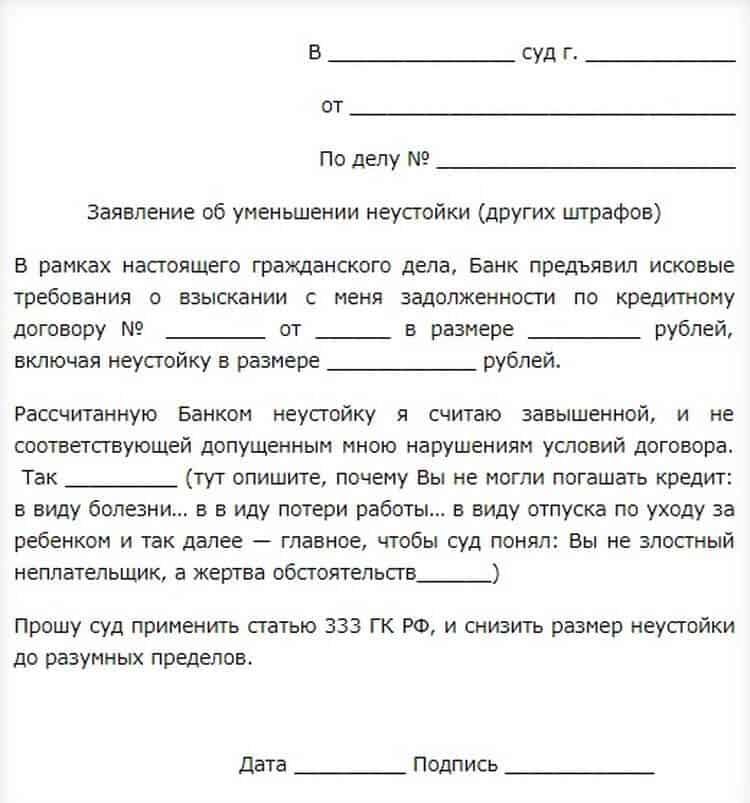

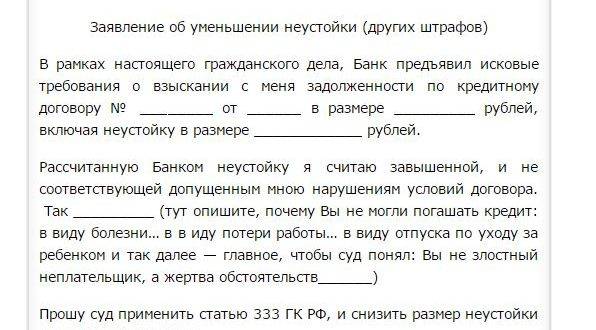

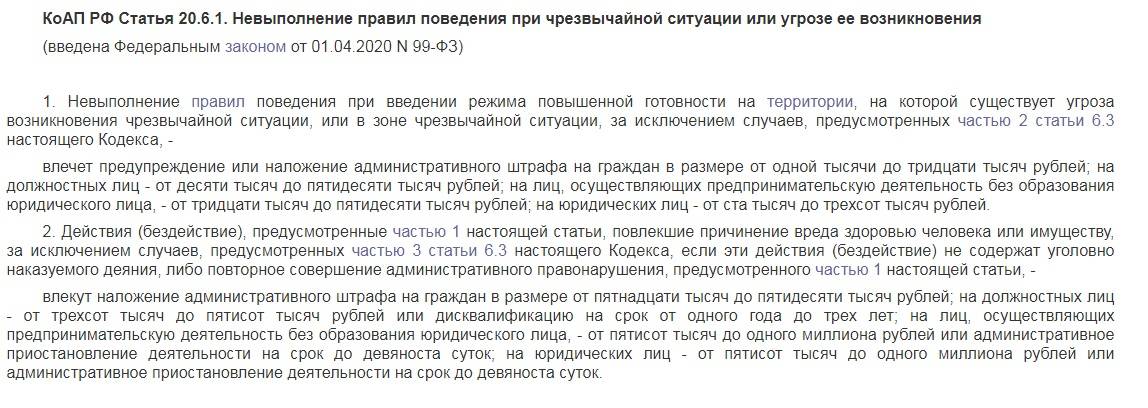

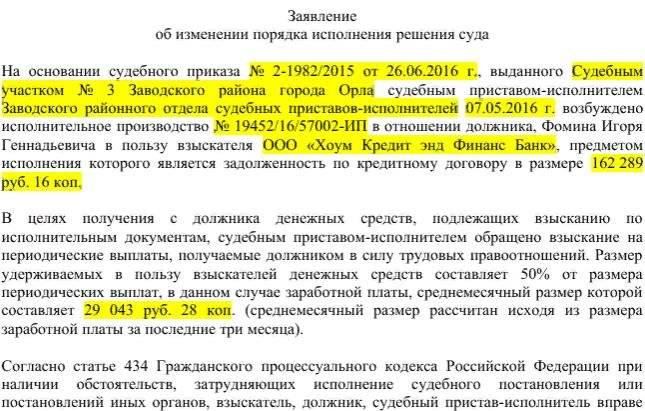

Если банк не идет вам навстречу, то можно обратиться в суд. Только по судебному решению вы можете внести изменения в договорные обязательства. Это даст вам возможность на время судебных разбирательств приостановить начисление процентов по просроченной задолженности. Основанием для подачи иска считается ст. 333 ГК РФ «Уменьшение неустойки», при условии, что сумма штрафов и пени превышает 50% от суммы очередного платежа.

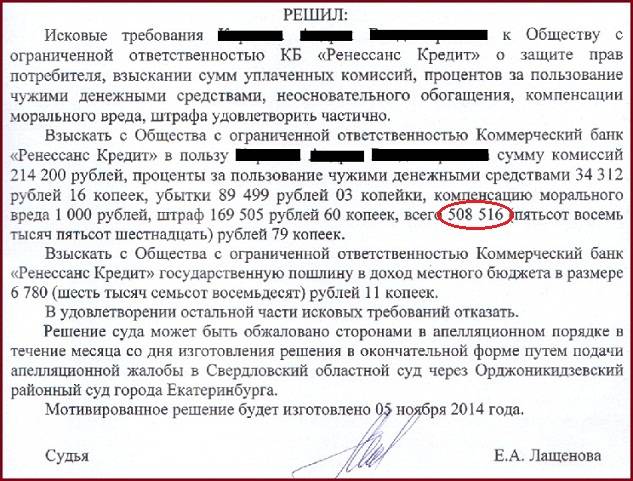

В противном случае данный вопрос останется без внимания. На основании постановления арбитражного суда № 7171/09 от 02.03.2010 можно попытаться признать комиссионный сбор за выдачу денег, ведение и открытие счета незаконным. А отсуженную сумму затем перенаправить на погашение долга, но это возможно, если комиссия была указана в договорных обязательствах.

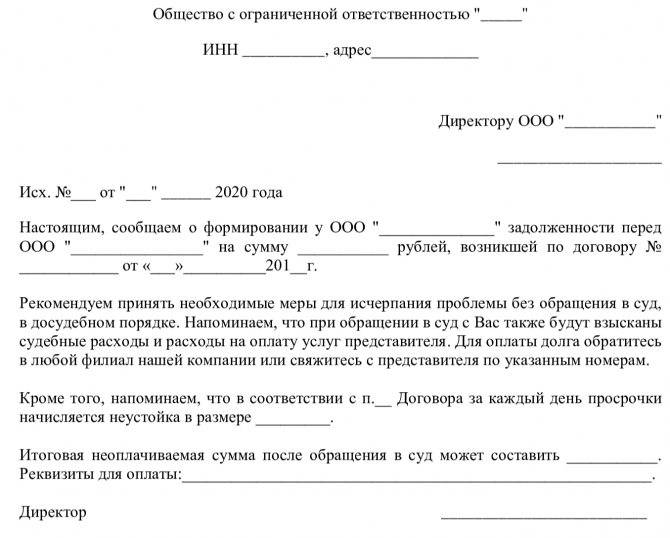

Если банк уже подал исковое заявление в суд на заемщика, то можно подать встречный иск с вашей стороны. Это даст возможность немного затянуть разбирательство и найти опытного адвоката для ведения дела.

Какие максимальные ставки устанавливает закон?

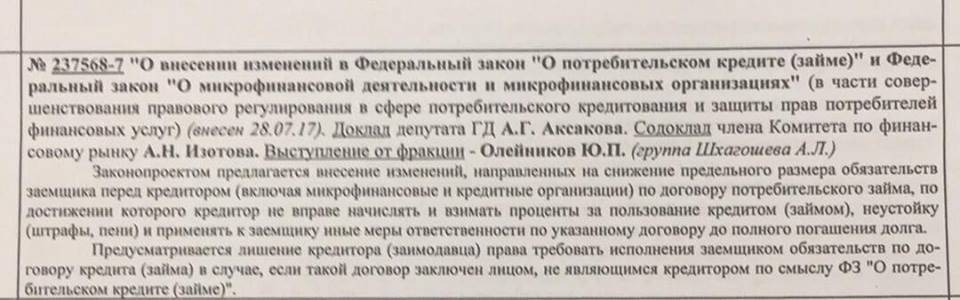

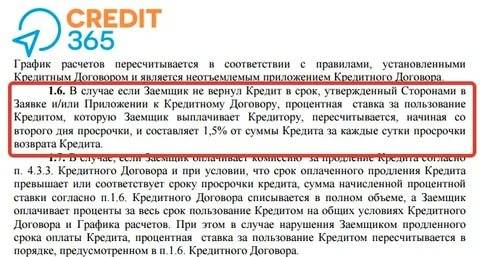

Микрозаймы широко известны своими высокими процентами. Законодательство старается уберечь граждан от завышенных выплат и выпускает новые ограничивающие положения.

С начала 2018 года микрофинансовые организации больше не имеют права начислять своим должникам проценты, превышающие сумму займа более чем в три раза. Например, по займу в 10000 рублей заемщик заплатит не более 40000 рублей (10000 — основной долг и 30000 — проценты). Какой бы ни была причина просрочки платежа, достигнув «потолка», начисление процентов по микрозайму должно прекратиться.

С 2018 года кратковременные займы (сроком до 12 месяцев) обрели еще одно ограничение. Теперь после появления просрочки микрофинансовая организация может начислять заемщику проценты лишь на оставшуюся часть суммы основного долга, но начисление может продолжаться только до того момента, когда проценты сравняются с удвоенным размером этой суммы.

Реструктуризация кредита в Сбербанке – ее виды и особенности

Рассмотрим, на каких условиях заемщики могут получить реструктурирования займа в Сбере. По сути, это стандартная процедура, которую используют многие финансовые учреждения.

Важно! Реструктуризация кредита в Сбербанке физическому лицу доступна только в том случае, если еще не было допущено просрочки по текущему займу. В связи с этим следует обратиться в банк сразу при возникновении риска невыплаты по текущему займу

К сожалению, не все заемщики успевают пройти процедуру до наступления просрочки. В противном случае речь будет идти уже о реструктурировании задолженности.

Тем клиентам, которым потребовалась реструктуризация кредита, Сбербанк предлагает несколько вариантов выхода из сложной экономической ситуации:

- смена валюты. Если вы брали займ в долларах или евро, в связи с изменением курса фактический размер выплат может существенно увеличиться. В этом случае возможен перевод расчетов в рубли;

- кредитные каникулы. Клиенту дается отсрочка по выплате «тела» (основной части) займа, и в течение определенного времени он выплачивает только проценты. Минус этого способа заключается в том, что впоследствии долг пересчитывается и размер ежемесячных взносов становится выше того, который был изначально. Метод выгодно использовать тем, кто планирует получить более высокооплачиваемую должность, чтобы погашение займа проходило в благоприятных финансовых условиях;

- пролонгация. В этом случае банк соглашается на продление срока выплаты займа. Следует учесть, что этот период не может превышать времени погашения самого кредита или быть равным ему по продолжительности. Это следует учитывать, чтобы предложенный срок не оказался меньше приемлемого. Кроме того, время, на которое может быть продлен договор, не может превышать максимального периода кредитования в банке. К примеру, если по программе потребительского займа Сбербанка срок погашения составляет пять лет, а вы взяли заемные средства на три года, то продлить время выплаты в рамках пролонгации вы сможете максимум на два года;

- списание неустойки. Если просрочка все же была допущена, но у клиента есть уважительная невыплаты, банк может пойти ему навстречу и списать начисленные пени. Отдельным основанием может стать решение суда о признании физического лица банкротом. В этом случае заемщику останется только выплатить непосредственный долг по условиям кредитного договора («тело» займа и проценты без штрафов). Тем не менее, банк может предложить рассрочку, в которую будут включены проценты, но сумма ежемесячных платежей при этом все-таки станет меньше.

Как оформить реструктуризацию кредита

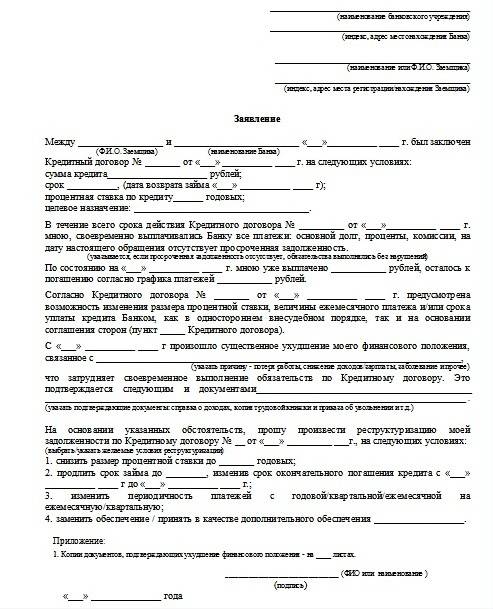

При возникновении сложной финансовой ситуации необходимо сразу обратиться в банк. Для этого причины сложностей подтвердить документально. Например, если сложная ситуация возникла в связи с выходом в декрет, то нужно предоставить копию больничного листа и свидетельство о рождении ребенка/детей. Если сотрудника уволили в связи с сокращением, нужно предоставить приказ о сокращении, копию трудовой с пометкой о сокращении.

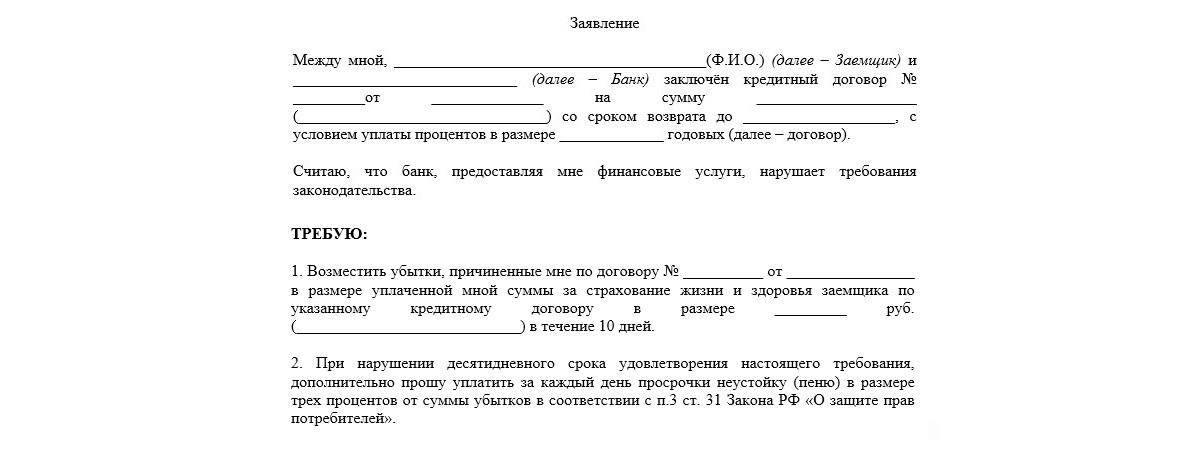

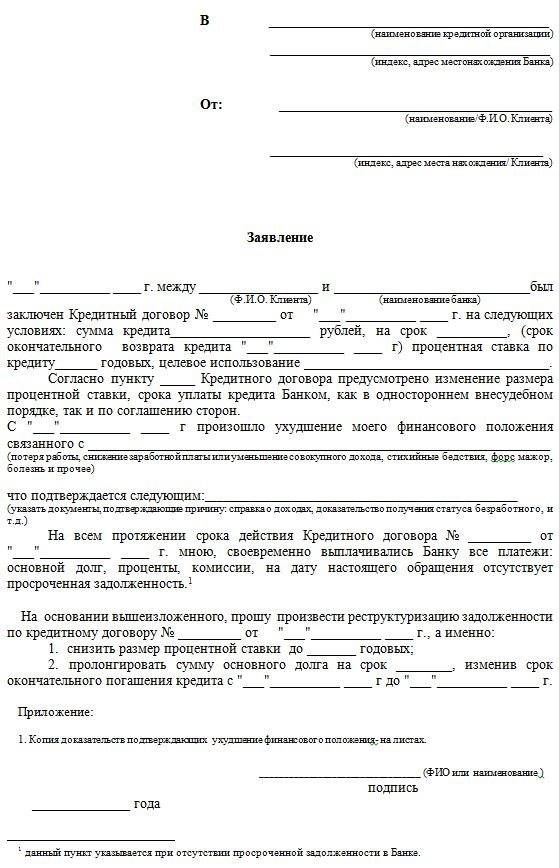

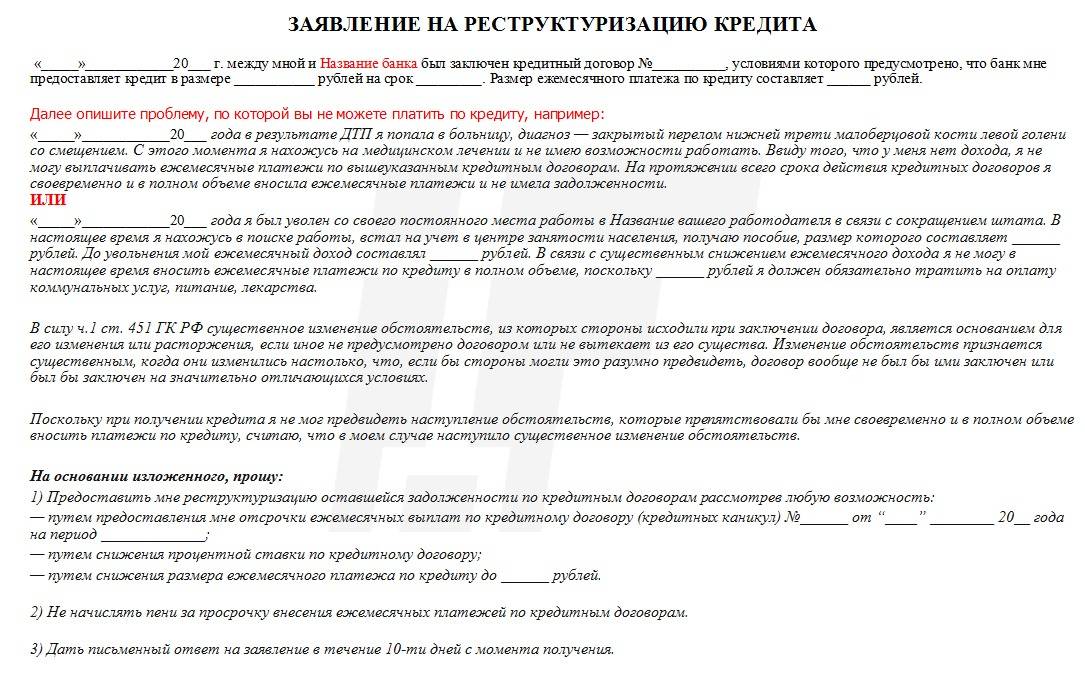

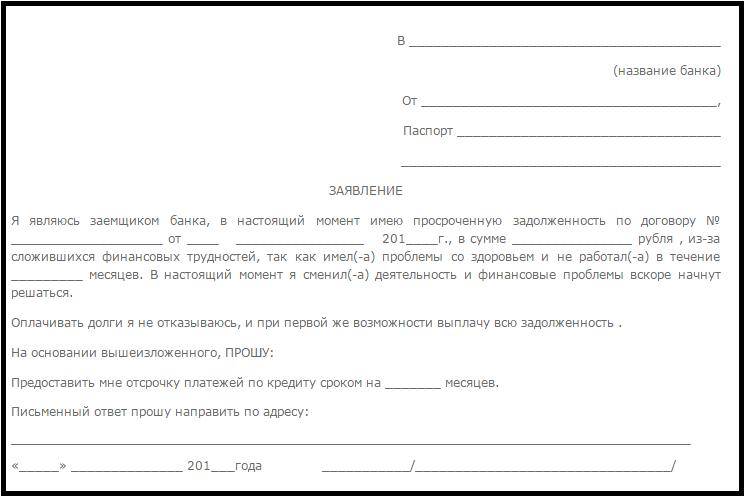

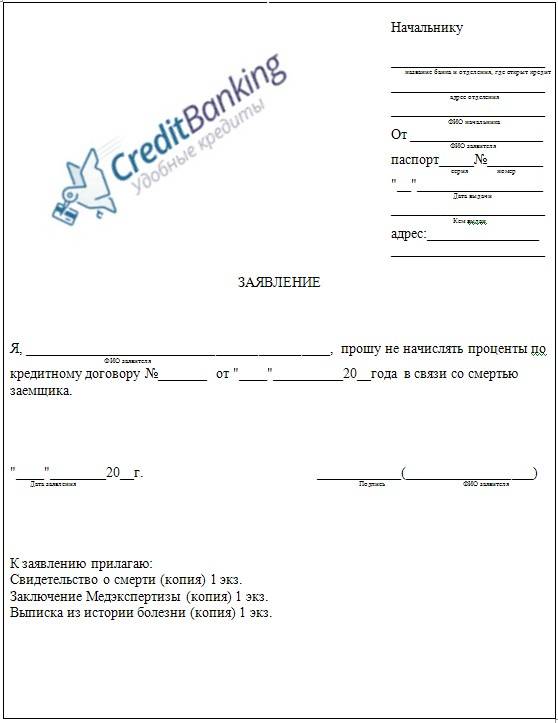

Далее со всеми необходимыми документами пишется заявление на реструктуризацию, в заявлении обязательно должны быть указаны причины реструктуризации. К заявлению также прилагаются справки, подтверждающие их. О наличии справок и документов тоже стоит указать.

Важно! При принятии заявления на него и копию, которая остаётся у заёмщика ставится банковская печать и порядковый номер. Заёмщику лучше проследить, чтобы на экземплярах остались печати

Банк рассматривает заявление в течении продолжительного времени. Но не должно занять больше 2 недель. Банк может как согласиться, так и отказать в услуге.

Что делать, если просрочили платеж по кредиту

Пропустив сроки внесения платежа, не стоит паниковать и скрываться от банковской компании. Лучше постараться урегулировать вопрос мирным путем, доказав кредитору свои благие намерения. Для этого необходимо всегда отвечать на телефонные звонки, спокойно объяснять причины отсутствия выплат, обещать оплатить кредит.

Не будучи злостным неплательщиком, можно договориться с менеджерами об отсрочке платежа или реструктуризации долга. Такое решение позволит найти денежные средства, внести платеж и не беспокоиться о том, чем грозит просрочка. Не стоит затягивать такое обращение на неделю и дольше. Чем раньше должник обратится к кредитору, тем выше шансы на пролонгацию ссуды.

Не скрывайтесь от банков

Просрочка платежа по кредиту не повод скрываться от банка. Ни в коем случае не стоит избегать телефонных звонков и общения с представителями компании-кредитора. Такое поведение лишь усугубит ситуацию и поставит под сомнение хорошую репутацию заемщика.

Последствия могут быть негативными: испорченная кредитная история, пеня за каждый просроченный день, штраф. Допускать до такого нельзя, лучше пойти на мирные переговоры с банком, договориться о реструктуризации займа, объяснить причины задержек, постараться вносить минимальные платежи. Не стоит ждать, пока банк начнет судебное разбирательство. Это еще сильнее усугубит ситуацию, поскольку в большинстве случаев суд становится на сторону истца.

Оформляйте банкротство

При наличии крупного долга более 500 000 рублей можно оформить банкротство. Заемщик имеет право начинать процедуру, если просрочил платежи на 3 месяца и больше. В таком случае оплату вносить не придется, однако избежать описи имущества не удастся.

Банкротство считается крайним шагом, на который идет заемщик. Подтолкнуть к нему могут вынужденные обстоятельства, отсутствие средств или длительная просрочка, допускавшаяся не один раз.

Признание банкротства — процедура длительная и недешевая. На практике доказано, что она может обойтись в несколько десятков, а то и сотен тысяч рублей. Поэтому начинать судебное разбирательство стоит в том случае, если кредит стал действительно неподъемным, а сумма долга составляет больше миллиона рублей.

Важно помнить, что банкротство влечет за собой некоторые ограничения. Человек, которого признали банкротом, не имеет права распоряжаться своими денежными счетами, не может проводить куплю-продажу имущества

Также иногда суд запрещает банкротам покидать пределы страны, занимать руководящие должности.

Обращайтесь за помощью в антиколлекторские компании

Чтобы не усугубить ситуацию и найти оптимальный выход при длительной просрочке кредита, можно обратиться в антиколлекторскую компанию. Профессионалы, которые ежедневно решают подобные вопросы, подскажут наименее затратный и эффективный способ уладить споры с банком.

Начав сотрудничество с антиколлекторами, стоит подробно описать всю историю займа, показать документы и квитанции платежей. Зачастую сотрудники антиколлекторских компаний берут на себя общение с банком или коллекторами, а также представляют интересы клиента в суде. Это позволяет заемщику избавиться от психологического давления со стороны кредиторов.

В России работает несколько антиколлекторских компаний. Лучше выбрать наиболее профессиональных и опытных специалистов, которые смогут добиться в суде выгодного для клиента решения. Обращение в молодую организацию чревато сомнительным исходом и конфискацией имущества после судебного разбирательства.

Поручители

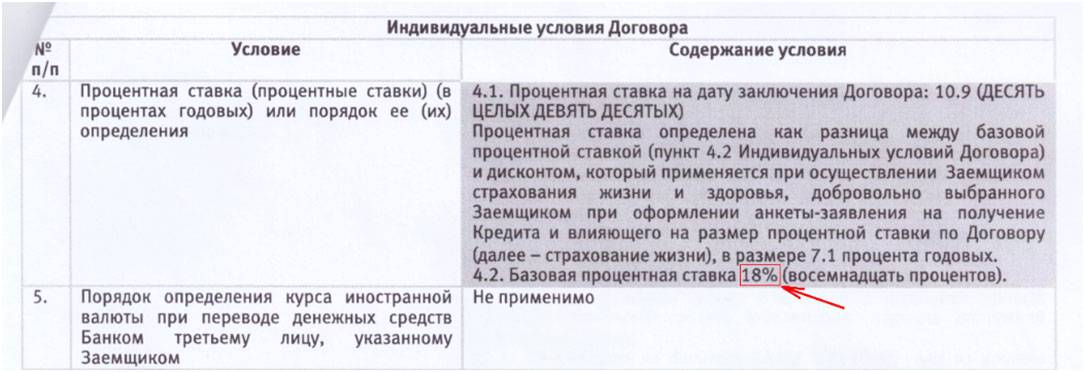

Часто банки предъявляют к такому соискателю условия жестче, заставляя документально доказать финансовую состоятельность. Но это реальный способ снизить процентную ставку.

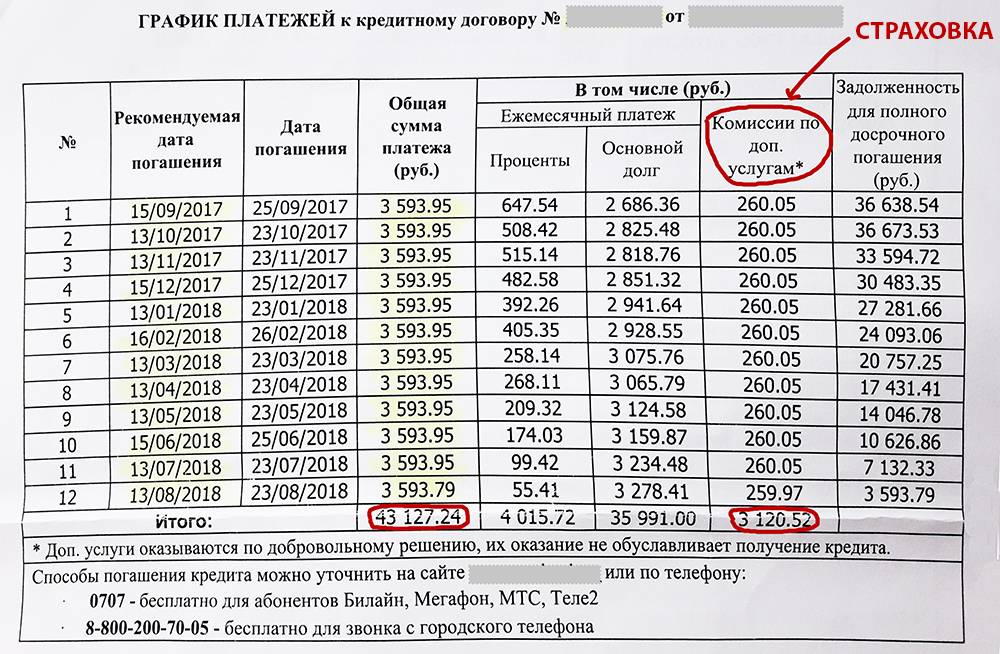

Страхование выступит дополнительным гарантом для банка, хоть и не пользуется популярностью у граждан. Это дополнительные расходы, которые следует нести на протяжении всего времени выплат. Иногда это просто нецелесообразно, когда страхование выходит дороже, чем выгода с уменьшения долга.

Подкрепить все это можно залогом на имущество движимое и нет, что станет неплохим плюсом на пути к положительному одобрению банком.

Кредит вместо займов у родственников

Сразу предупреждаю. Это не лазейка в банковском договоре и не возможность обмануть всю систему. А лишь ловкость рук, точнее, внимательное отношение к условиям пользования, и никакого мошенничества. Думаю, что многие даже знают об этой возможности, но не умеют ею грамотно пользоваться. Поэтому я хотела бы просто поведать о своем опыте и объяснить некоторые нюансы.

Выбрать кредитную карту Сбербанка

Периодически я пользуюсь кредитной картой Сбербанка, чьей зарплатной клиенткой являюсь уже достаточно давно. Мой доход достаточно средний по меркам нашей страны, а потребности не всегда ему соответствуют. Поэтому иногда возникают такие ситуации, когда свободных денег до следующей «получки» остается совсем впритык, а форс-мажорные обстоятельства требуют внештатных расходов. Так случалось, когда я сломала телефон или испортила микроволновку. А подобное бывало не единожды за последние несколько лет.

Универсальный кредит

Газпромбанк, Лиц. № 354

Получить кредит

Обращаться к родственникам за деньгами мне всегда неудобно, поэтому оставалось одалживать только у банка.

С набором кредитов Сбербанка до этого я не была знакома и подумала заранее подробно их изучить, чтобы в отделении на меня не накинулись с кучей «выгодных» предложений. После пары часов внимательного изучения условий и обязательств по различным банковским продуктам, я решила взять кредитную карту с льготным беспроцентным периодом. Иначе он называется грейс-период и длится до 50 дней, в рамках которых клиент может не оплачивать проценты по кредиту. Тогда мне как раз оставалось пару недель до зарплаты, и я была уверена, что успею закрыть свой заем до того, как 28% по кредиту свалятся на меня неподъемной ношей. В результате я сумела вложиться в срок и с тех пор ни разу не платила проценты по кредитной карте.

Банкротство физических лиц

Если у заёмщика накопился большой долг и он не видит изменений в ближайшем будущем, то он может начать процедуру оформления банкротства. Эта процедура возможна при долге от 300 000 рублей. Что нужно написать заявление о признание заёмщика банкротом в областной арбитражный суд. Далее может быть 2 истечения обстоятельств:

- Если официальный доход заёмщика позволяет закрыть долг в течение 3 лет, то суд утверждает реструктуризацию долгов. На это время должник освобождается от штрафов и пени.

- Если официальный доход заёмщика не позволяет расплатиться с долгами за три года, то суд признаёт человека банкротом. Имущество заёмщика, исключая единственное жильё, распродаётся. По возможности часть долга гасится, оставшаяся часть будет списана.

Провозглашение человека банкротом будет действовать 5 лет, после этого срока человек сможет заново начать оформлять кредиты.

Порядок обращения в судебные органы

Кредит в один день может стать непосильной ношей. Внезапное ухудшение материального положения или иной форс-мажор приводит к плачевным последствиям – пропускается один обязательный платеж, следом второй, третий, и идут штрафные санкции. Сначала это фиксированный штраф, потом неустойка и ежедневные пени. Через некоторое время задолженность существенно увеличивается, превращаясь в долговую яму.

Но есть шанс оспорить начисленные проценты. За этим многие должники обращаются к адвокатам и прочим консультантам. Поход к юристу не всегда помогает. Чаще выбирают неквалифицированных специалистов, главная задача которых не отстаивать интересы клиента, а максимально заработать. Каждое действие адвоката оплачивается из кармана должника: сначала консультация в 500-1000 руб., потом направление претензии в банк 1,5-2 тыс., а также суточное представительство на судебном разбирательстве ценой от 10 тыс. и составление сопутствующей документации от 3 тыс. за экземпляр.

Нередко непосвященного в юриспруденцию человека «разводят» на допуслуги типа аннулирования кредитного договора. Только после оплаты «профессионал» приступает к делу – помогает со списком документов, идет в судебную канцелярию и оставляет там заявление. Естественно, гарантий на благополучный исход никто не дает. Получается, физлицо тратит приличную сумму на то, что мог сделать сам и совершенно бесплатно.

Дополнительные траты для должника в таком положении крайне нежелательны, а порой и невозможны. Лучше не сливать деньги на сторону, а попробовать разобраться с долгом самостоятельно. Пошаговая инструкция такая:

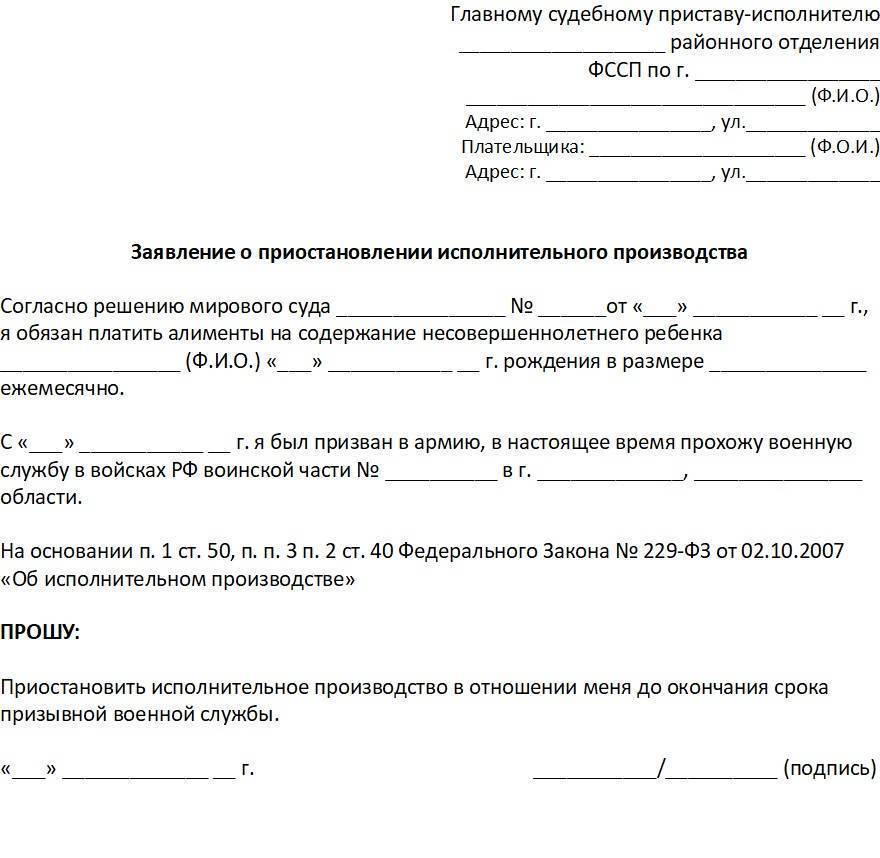

- прийти в канцелярию мирового суда по месту жительства за бесплатной консультацией;

- написать заявление о несогласии с начисленными кредитором процентами (обязательно упоминается ст. 333 Гражданского Кодекса РФ, по которой должник имеет право требовать уменьшение платежей);

- предоставить документы, подтверждающие неспособность выплатить неустойку (трудовая книжка со штампом об увольнении, 2-НДФЛ при резком сокращении дохода, выписка из медкарты о плохом состоянии здоровья, справка о составе семьи при наличии иждивенцев);

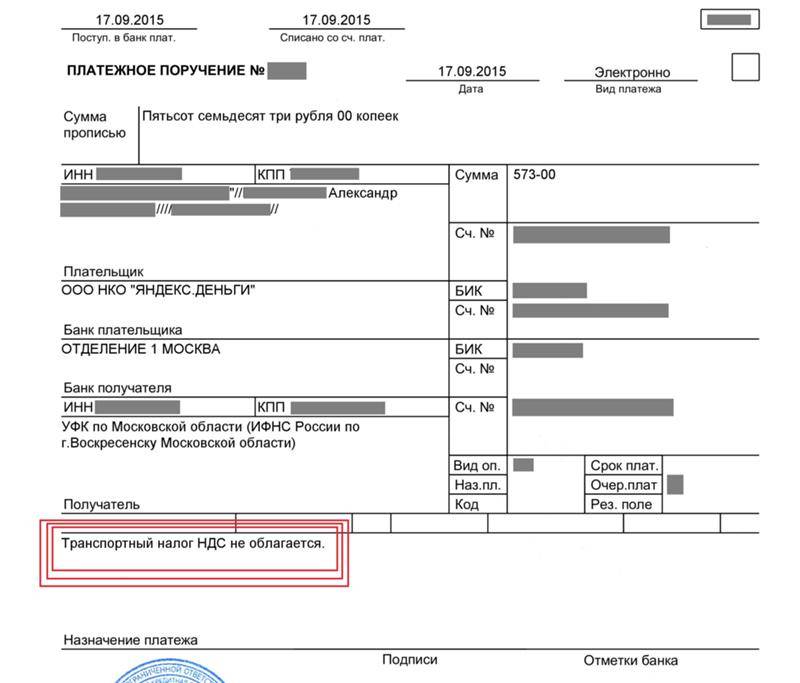

- подтвердить раннюю переплату по кредиту выпиской со счета, если такое имело место.

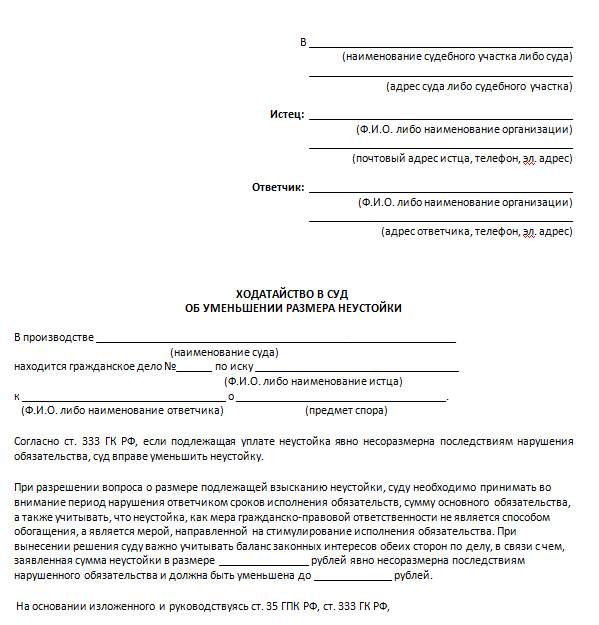

Важно правильно составить ходатайство, ориентируясь на образец. Как правило, пример прошения всегда имеется на информационном стенде канцелярии вместе с типовым бланком

Также несложно найти шаблон в интернете.

Обжаловать начисленные банком пени в судебном порядке вполне реально. Главное, явно показать судье, что дело не в злостном уклонении от выплат, а в резком ухудшении материального положения или грабительской неустойке. Как только суд вынесет решение в пользу должника, сумма долга «заморозится», а приговор будет передан судебным приставам. Через ФССП заемщик и будет погашать кредит.

Что такое реструктуризация кредита

Первое, что делает заёмщик обращается в банк. Какие действия у банка? Если у клиента действительно уважительная причина, то кредитор делает реструктуризацию долга. Реструктуризация — это пересмотр банком условий по существующему договору кредитования. Она даёт возможность сократить величину платежа или пропустить несколько месяцев.

Виды реструктуризации:

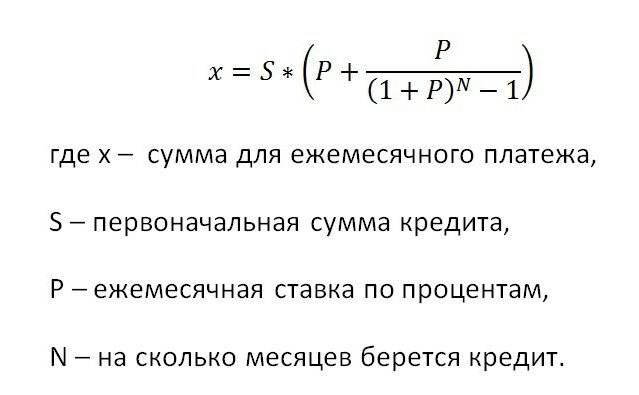

| Уменьшение ежемесячного платежа | Кредитные каникулы | Смена валюты долга | Уменьшение процентной ставки |

| Платёж сокращается, до удобной величины для заёмщика; Срок выплат увеличивается; Общая переплата увеличивается. | Делается небольшой перерыв в графике платежей (от 1 до 6 месяцев); Все платежи переносятся на конец срока; Переплата увеличивается. | Происходит смена валюты кредита, обычно с иностранной на национальную. | Снижается ставка по проценту; Уменьшается ежемесячный платёж либо срок кредита; Уменьшается общая переплата. |

Самое частое решение, которое принимает в банк — это самое не выгодное для клиента, уменьшить величину ежемесячного платежа. Уменьшение процентной ставки применяется очень редко. В последние годы данный способ реструктуризации выведен как отдельный продукт – рефинансирование, и одобряется только клиентам с положительной кредитной историей.

Кредитные каникулы, тоже сейчас предоставляется как отдельная услуга банка. Многие банки предлагают подключить её при оформлении кредита и воспользоваться при необходимости.

Что входит в список уважительных причин, чтобы провести реструктуризацию:

- Сокращение в связи с ликвидацией отдела или всего предприятия.

- Снижение зарплаты без причин, связанных с сотрудником.

- Временная нетрудоспособность, из-за которой заёмщик не может работать.

- Постоянная недееспособность, связанная с инвалидностью или тяжёлой болезнью.

- Смена семейного положения, которое может стать причиной снижения уровня доходов, например, декретный отпуск.

Заёмщик должен предоставить документы и справки подтверждающие данные причины, например, историю болезни, ксерокопию трудовой или другие важные бумаги.

Если МФО не идет на контакт

Если МФО нарушает права своих заемщиков, то последним можно подать иск в суд с просьбой признать процентную ставку незаконной. Однако, услуги хорошего юриста будут стоить немалых денег, поэтому, прежде чем обращаться к нему, стоит взвесить — не окажется ли погашение имеющегося долга дешевле консультации специалиста.

Судебная практика обжалования завышенных штрафов по непогашенному микрозайму имеет позитивный опыт. Например, гражданин взял займ на 10000 рублей под 2% в день. Почти через год с последнего платежа, когда сумма задолженности превысила 80000 рублей, МФО решила взыскать ее через суд.

В такой ситуации гражданину лучше подавать ответный иск с заявлением о злоупотреблении правом. Налицо тот факт, что МФО тянула с иском, дожидаясь, пока проценты достигнут максимального предела. Она могла бы заявить о себе через пару месяцев после появления просрочки, но тянула год — такое злоупотребление правом описывается в ст.10 ГК РФ. По итогам рассмотрения подобных дел суд снижает ставку во много раз и обязывает заемщика выплатить только основную сумму долга плюс пересчитанные проценты.

Другой пример, когда заемщику удалось остановить проценты по микрозайму и снизить сумму штрафа, мы нашли на юридическом форуме. Оперируя статьей 333 ГК РФ, заемщику удалось уменьшить размер неустойки. Согласно данному акту, суд вправе (но не обязан) снизить несоразмерную неустойку.

Другие основания для снижения неустойки

Кстати, есть еще момент:

ИНЫЕ ОСНОВАНИЯ СНИЖЕНИЯ НЕУСТОЙКИ ПОМИМО НЕСОРАЗМЕРНОСТИ В РАМКАХ СТ.333 ГК РФ:

Также неустойка может быть уменьшена, если должник докажет, что именно кредитор полностью или отчасти виновен в вашей неуплате. Например, если не вовремя сообщил о смене своих банковских реквизитов, не уведомил о передачи долга третьему лицу по договору цессии. Тогда ты вправе требовать уменьшить неустойку в рамках ст. 404 ГК РФ, в силу которой:

Если данные факты есть и ты можешь это доказать, то об этом тоже можешь указать в отзыве искового заявления. Итак, давай еще раз быстро по шагам:

- Предпринимаешь меры безопасности в отношении своего имущества и источника дохода, чтобы оградить от взыскания после суда

- Смотришь исковое заявление банка — оно пришло тебе по почте, но чаще всего так не происходит, поэтому если узнал о том, что банк подал в суд

- Оцениваешь соразмерность неустойки, заявленной в иске банка

- Если она приемлема (10-15% от суммы долга) — ничего не делаешь, а если завышена — используешь один из трех способов попросить о снижении неустойки — устный, письменное ходатайство или возражение/отзыв на исковое заявление банка. Писать это можешь от руки не выходя из суда — распечатывать необязательно, главное разборчиво.

- Если желаешь присутствовать на суде — идешь в суд заранее передав ходатайство или отзыв в канцелярию и берешь с собой на всякий случай сборник тарифов Сбербанка или ВТБ24 на случай, если нужно будет доказывать несоразмерность неустойки

- Ждешь решения суда и если оно тебя удовлетворило — можешь его даже не забирать в суде. Теперь жди исполнительного производства. Ну все что у тебя было ты уже обезопасил и пристав ничего не заберет, благодаря Школе Оживания и теперь тебе нужно просто общаться с приставом и платить ему по чуть-чуть.

Порядок отмены пени по кредиту

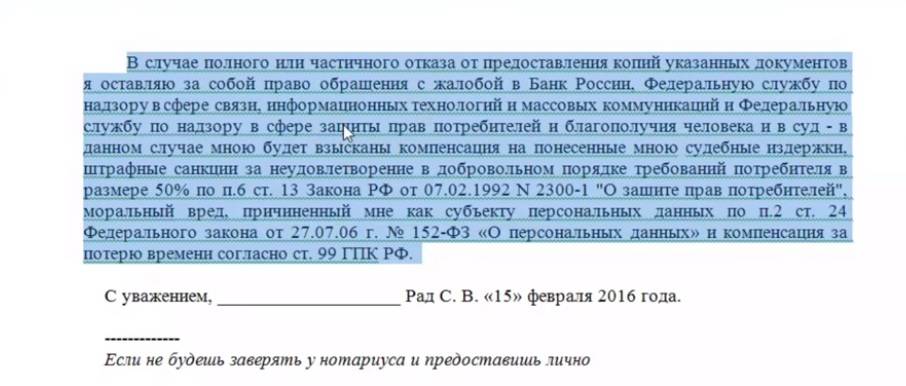

После написания заявления и приложения к нему всех документов необходимо передать бумаги сотруднику кредитного отдела. Обычно отмена пени кредиту является нежелательной процедурой, поэтому работник банка может отказаться от принятия бумаг. В этом случае надо потребовать письменный отказ, который можно предъявить в суде. Даже сама вероятность такого дела может повлиять на решение, тогда заявление будет принято.

После того, как ходатайство об отмене пени принято, нужно проследить за его регистрацией

Важно наличие мокрой печати, даты приема и порядкового номера на оригинале и копии, которая останется у заявителя.

В случае если заявление не приняли лично, нужно отправить его заказным письмом с уведомлением о вручении, обязательно с описью вложения (его обязаны будут зарегистрировать как входящую корреспонденцию и направить по назначению).

Зачастую банкам выгоднее решить вопрос и пойти на уступки, чем получить еще один невозвратный долг. Но не всегда условия заявителя принимаются безоговорочно, чаще кредиторы предложат некий средний вариант решения.

Несостоятельность гражданина

С недавних пор любой гражданин РФ может признать себя банкротом, но это требует финансовых затрат. Вам необходимо будет:

- заплатить гос. пошлину в размере 6 000 рублей;

- оплатить услуги конкурсного управляющего около 10 000 рублей, так как без этого вы не сможете обратиться в арбитражный суд.

Изначально необходимо написать специальное заявление в суд, подать его на рассмотрение. В случае одобрения на рассмотрение – запустить процедуру банкротства. Затем в процессе заседаний вам потребуется доказать свою несостоятельность. Это даст возможность признать прошение обоснованным, а процесс легитимным. При вынесении положительного судебного решения имущество должника выставляется на торги, а вырученная сумма распределяется на погашение всех долговых обязательств.

Если вырученной суммы от продажи недвижимости недостаточно, чтобы перекрыть все долги, то списывается только часть. Оставшийся долг списывается просто так. Если человек не имеет имущества в собственности, то при вынесении положительного решения сумма просто списывается, но отпадает смысл в торгах.

В действительности банки редко обращаются в суд, а без суда не стоит ждать честного отношения от банка. Лучше заранее остановить пени по кредиту, ставшие проблемными, обратиться за консультацией к адвокату или самостоятельно начать процедуру банкротства.

3 способа уменьшения неустойки в суде

Итак, теория ясна — давай к практике. Как уменьшить неустойку в суде. Есть 3 способа.

Устное ходатайство

После слов судьи «имеются ли у сторон ходатайства», ты отвечаешь: «Уважаемый суд, с учетом ст.333 ГК РФ прошу уменьшить неустойку».

Письменное ходатайство

Пишем в какой суд от кого, указываем, что в производстве этого суда находится делу по иску данного банка и согласно ст. 333 Гражданского кодекса РФ суд вправе уменьшить неустойку, если она несоразмерна последствиям нарушения обязательств. И на основании этой статьи и еще ст. 35 ГПК РФ ты просишь рассмотреть ходатайство и снизить размер неустойки до 1000 рублей например — то есть 10-15% от суммы обязательств. Прилагаешь копию ходатайства, дата, подпись и сдаешь в канцелярию суда.

Возражение на исковое заявление

В начале как всегда в какой суд и от кого, далее обстоятельства заключения кредитного договора — что все было хорошо и платил, но потом случилось что-то в жизни, что не позволило платить кредит. Лучше вспомнить конкретные обстоятельства, которые явились причиной просрочек по кредиту — потеря работы, снижение дохода, рождение ребенка, может быть, болезнь или что-то еще, что можно доказать. Желательно, но не обязательно — так шансов просто больше.

Далее о том, что сообщал в банк об этом и приложи копии заявления на реструктуризацию кредита, которую ты просил, но банк отказал тебе или далеко нелояльные условия для реструктуризации. Еще раз отмечу, что заявление на реструктуризацию стоит писать не для того, чтобы получить реструктуризацию, а для того, чтобы в суде доказать, что ты предпринял все попытки досудебного урегулирования, не отказываешься платить и хотел договориться с банком до суда, но банк подал в суд.

- Далее указываешь, что заявленные банком требования признаешь частично и с неустойкой не согласен по причинам — несоразмерности по ст. 333 ГК РФ и отсутствия серьезных последствий нарушения тобой графика оплаты кредита.

- А также ты считаешь, что банк специально не подавал долго в суд, чтобы завысить искусственно размер неустойки.

- И говоришь о том, что умысла в просрочке твоего не было и ты возражаешь против неустойки.

- И ты просишь неустойку снизить по усмотрению суда, прилагаешь копию данного отзыва (то есть делаешь в 2 экземплярах), копии всех упоминаемых документов в 2 экземплярах, ставишь дату подпись и сдаешь в канцелярию суда.

Ждешь решения суда со сниженной неустойкой. Все.

Какие бывают виды просрочек по кредиту — 4 основных вида

Просрочка просрочке рознь. Различаются они в зависимости от количества дней, прошедших с даты платежа.

Исходя из этого, просрочки можно разделить на 4 вида.

Вид 1. Незначительная просрочка

Незначительная просрочка, как правило, исчисляется от 1 до 3 дней. Такая просрочка влечет за собой для заемщика незначительные последствия, которые обычно ограничиваются единовременным штрафом в размере не более 300 руб., звонком-напоминанием о наличии просрочки, рассылкой смс-сообщений с той же целью.

Помните! Банк имеет право наложить за просрочку штраф только в случае, если об этом прописано в кредитном договоре.

Вид 2. Ситуационная просрочка

Ситуационная просрочка возникает, когда заемщик допустил неоплату кредита от 10 дней и до 1 месяца. Такая просрочка редко происходит из-за элементарной забывчивости. Обычно она вызвана каким-либо форс-мажорным событием, например, заемщик попал в больницу.

На этой стадии специалист кредитного отдела банка звонит заемщику и пытается прояснить ситуацию. Рекомендую не игнорировать звонки. Лучше обсудить с банковским специалистом проблему, определить сроки погашения задолженности, уточнить сумму внесения.

Если вы будете убедительны, озвучите конкретные сроки, в которые вы закроете просрочку, и банковский специалист почувствует ваше искреннее желание решить проблему в оговоренные сроки, то до предполагаемой даты банк вас беспокоить не будет.

Вид 3. Проблемная просрочка

Если просрочка длится от 1 до 3 месяцев, то она определяется как проблемная. В этом случае кредитный отдел передает сведения в службу по взысканию задолженности. Очень часто на этом этапе подключается Служба безопасности банка.

Здесь методы взыскания задолженности становятся разнообразнее и зависят от принятых в каждом конкретном банке правил.

В такой ситуации рекомендую вносить ежемесячно любую возможную для вас сумму, хотя бы 100 руб. Таким образом, вы лишите банк возможности признать вас мошенником.

Попросите банк:

- рассмотреть возможность отсрочки платежей;

- отменить штрафные санкции;

- реструктуризировать задолженность.

Реструктуризация — это реальная помощь должникам. И старайтесь как можно чаще посещать кредитное учреждение, пытайтесь найти выход из этой ситуации всеми возможными способами.

Вид 4. Долгосрочная просрочка

Самой проблемной считается долгосрочная просрочка. Неоплата кредита в этом случае составляет более 3 месяцев. В этой ситуации служба банка, занимающиеся просрочками, и юридическая служба готовят документы на взыскание задолженности в судебном порядке. Также велика вероятность продажи долга коллекторам.

На этом этапе рекомендую обратиться к профессиональным юристам, специализирующимся на банковских разбирательствах, так как банк уже неохотно идет на какие-то уступки и соглашается лишь на полное погашение всей суммы оставшейся задолженности.

Профессиональные юристы очень часто находят какие-либо несоответствия в кредитном договоре, которые смогут в значительной мере облегчить ваше кредитное бремя.

Кроме того, опытный юрист нередко уже в процессе судебного разбирательства может убедить суд взыскать с заемщика только «тело» кредита без банковских штрафов и неустоек. Это становиться возможным в случаях, когда штрафы и неустойки по своим размерам превосходят сам кредит.