Нулевой

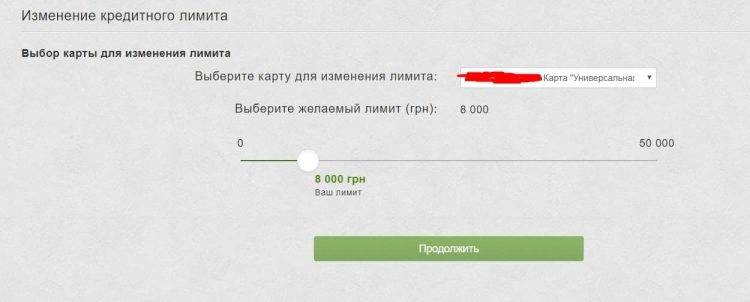

Этот лимит значит, что на карте отсутствуют заемные средства. Обстоятельства, когда выпускается такой пластик, могут быть следующими:

- Клиент сам оформил дебетовую карту. Обычно банки предлагают много услуг, и предоставляют дебетовые карточки «Универсальные», на которых нулевой лимит. Так возникает шанс повышения обозначенной суммы заемных средств и получения прибыли от ее использования.

- Несоответствие требованиям банка. Кредитная карточка предоставляется тогда, когда клиенты неблагонадежные, а финансовая организация желает получить нового клиента. Банк пересматривает решение самостоятельно.

Можно ли повысить кредитный лимит

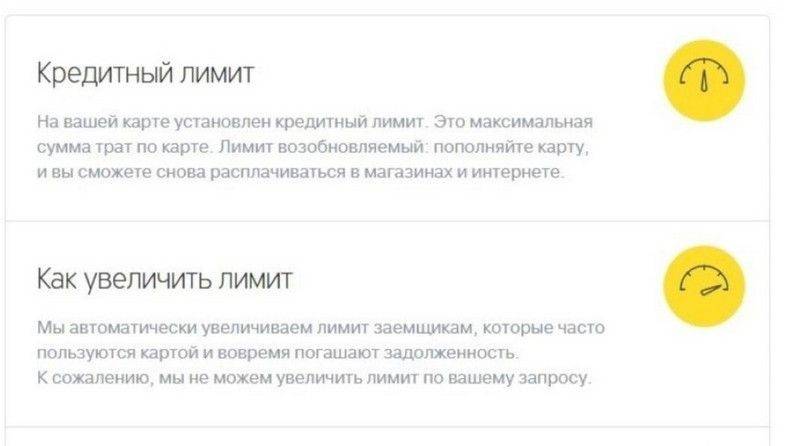

Лимит кредитной карты можно увеличить или уменьшить. Изменение происходит по инициативе одной из сторон, банка или самого клиента. Как правило, владельцев кредиток интересует повышение одобренной суммы. Однако доступно оно далеко не всем, а только благонадежным заемщикам.

Что нужно сделать, чтобы повысить линию кредитной карты:

- в течение полугода активно пользуйтесь пластиком;

- всегда вовремя вносите ежемесячные платежи (и не только по данной кредитке);

- погашайте платеж больше рекомендованного;

- старайтесь использовать весь лимит, предусмотренный по вашей карточке;

- активно пользуйтесь другими продуктами банка, чтобы показать свою лояльность;

- подтвердите повышение собственного дохода;

- закройте другие банковские обязательства.

Когда кредитор увидит, что клиент полностью расходует доступную по его карточке сумму и своевременно вносит платежи, он предложит повысить лимит. Если нет, самостоятельно составьте заявление и подайте его в банк через менеджера. Обращение будет рассмотрено аналогично обычной анкете на получение кредитки. К заявке приложите документы о текущем доходе и трудоустройстве, если не являетесь зарплатным клиентом. Зарплатники могут просто заполнить анкету, не подтверждая свою финансовую стабильность.

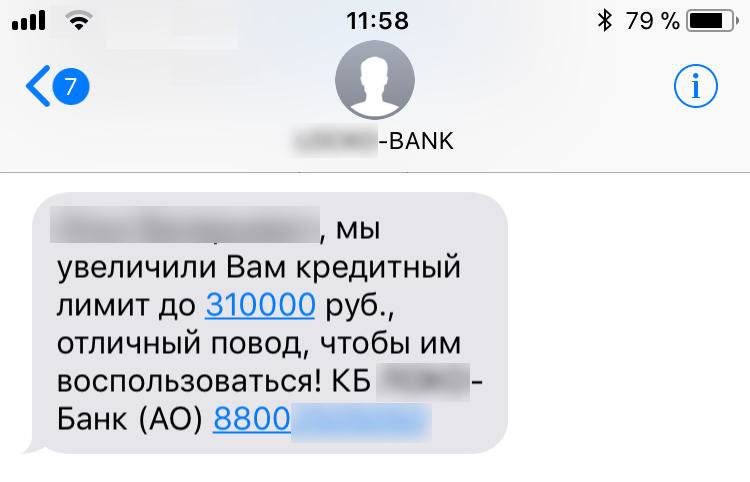

Через несколько дней придет решение. Если заявка одобрена, вам сообщат новый размер лимита в СМС или по телефону, дату вступления изменений в силу. Иногда банки требуют подойти в отделение и подписать дополнительное соглашение к действующему договору.

Если у вас есть просроченная задолженность в другом банке, кредитную карту не отберут и не понизят лимит. Но не стоит рассчитывать на его повышение по инициативе банка или по заявлению. Ведь при рассмотрении такой возможности обязательно учитывается кредитная история клиента.

Если решение о повышении размера кредитной линии принимается банком, он сообщит о данной возможности. Вам нужно согласиться или отказаться от озвученной суммы. Некоторые финансовые организации практикуют извещение в СМС, когда владелец кредитки отвечает на предложение банка ответным сообщением. Обычное повышение составляет 15-20% от начальной суммы. Пересмотр происходит каждые 4-6 месяцев или даже реже.

Как можно уменьшить кредитный лимит по карте Сбербанка?

Некоторые клиенты Сбербанка ищут способ, как уменьшить кредитный лимит по карте. Для того чтобы найти лучшее решение по данному вопросу, необходимо рассмотреть все возможные варианты и изучить их более детально.

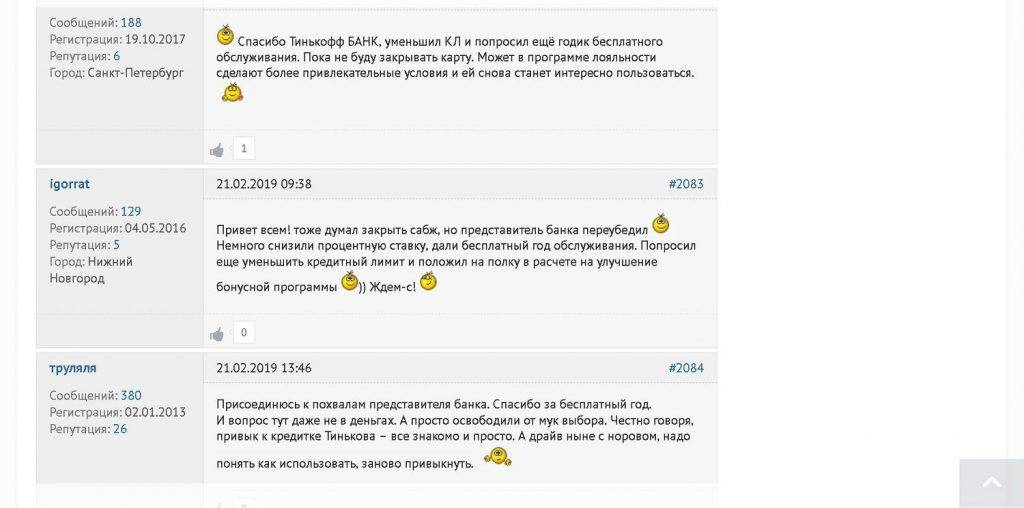

Во многих банках предоставляемая кредитная линия возобновляется, то есть клиент, внесший платеж, сможет воспользоваться этими же средствами снова уже на следующий день. Кроме того, максимальный предел предоставляемых кредитных средств может увеличиваться с каждым разом, судя по отзывам, это не всегда устраивает заемщиков.Недовольство может возникать по нескольким причинам:

- Влияние человеческого фактора. Получив существенную сумму, человек не всегда может устоять перед искушением не потратить всю ее сразу. А ведь долг потом придется возвращать.

- Процентная ставка. В некоторых банках проценты за кредит начисляются не на остаток долга, а на весь лимит. В результате этого клиент вынужден выплачивать гораздо большие суммы, чем рассчитывал. В Сбербанке такой практики нет, но некоторые люди об этом не знают.

- Безопасность. В случае утери либо кражи карточного носителя воспользоваться заемными средствами смогут мошенники, и именно поэтому необходима дополнительная страховка от таких ситуаций.

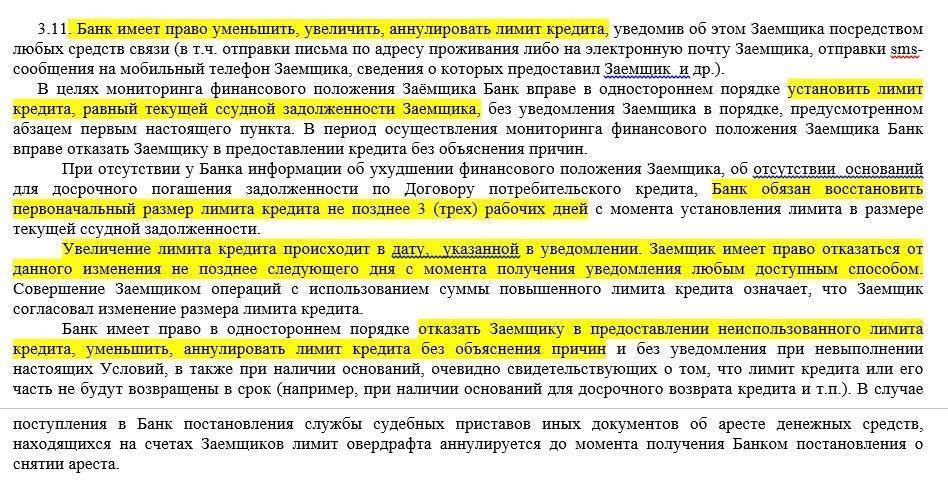

Однако, по общим правилам, банки не могут без согласия заемщика увеличить размер доступных средств по кредитке. Как правило, его максимальный предел указывается при заключении договора.

Способы уменьшения лимита

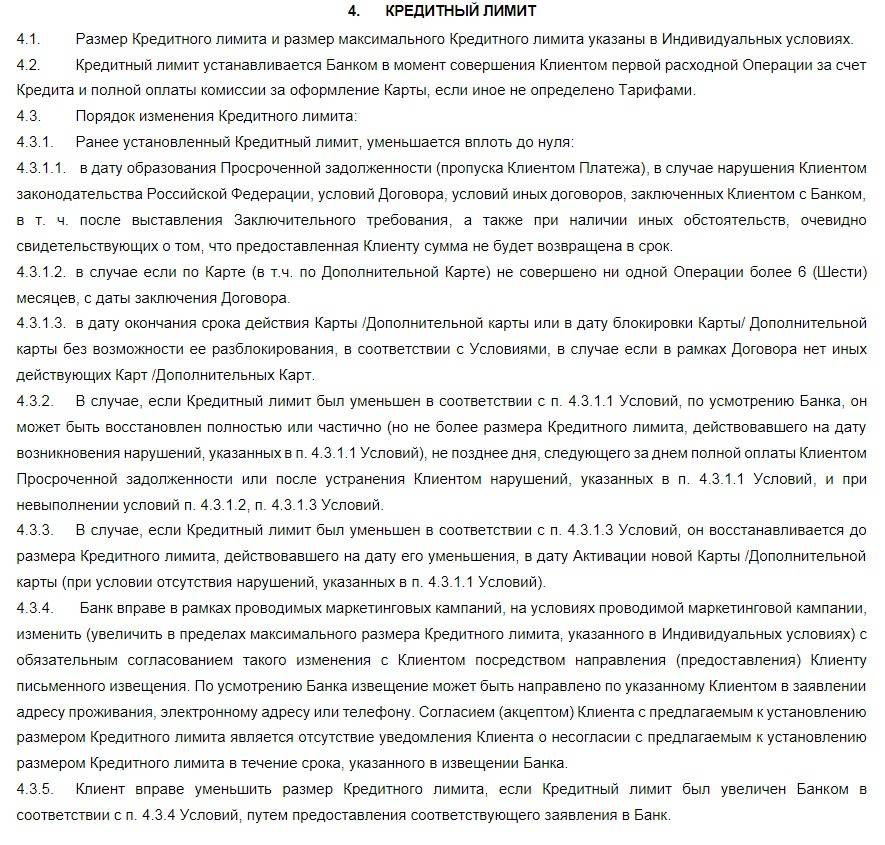

Банковское учреждение само может сократить доступную линию в следующих случаях:

- при систематически непогашенной задолженности;

- при укрывательстве от специалистов банка;

- при неоплате существующих просрочек.

Если клиент допускал такие ситуации, банк автоматически может уменьшить кредитный лимит или вовсе его закрыть. В этом случае банковская организация имеет право не предупреждать заемщика о принятом решении.

Есть 2 способа самостоятельно уменьшить кредитный лимит по карте Сбербанка.

Сокращение платежей

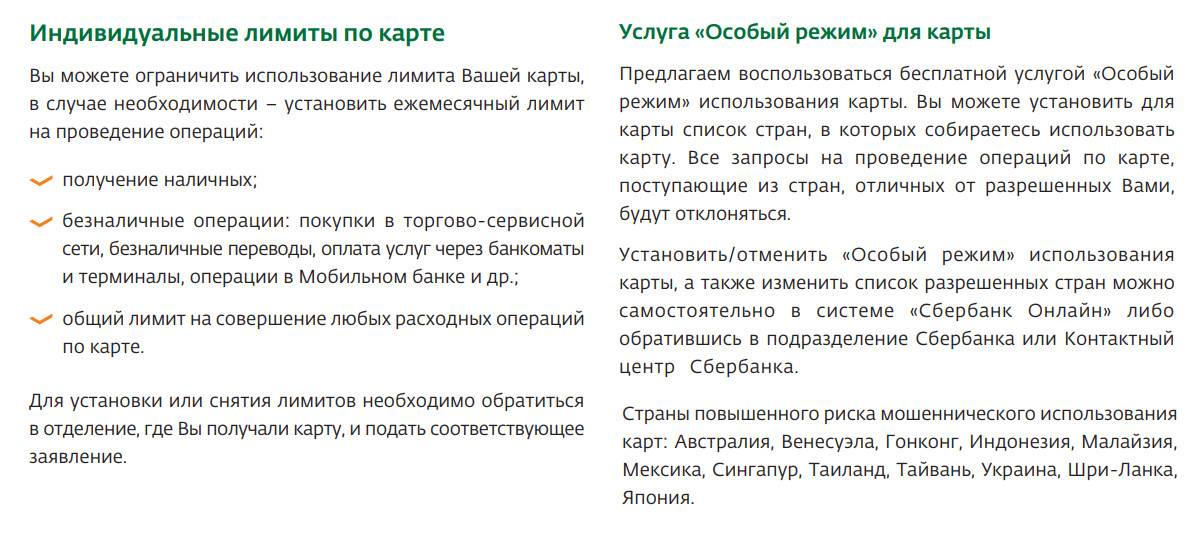

Если кредитополучатель Сбербанка решил сократить доступ к заемным средствам самостоятельно, он может установить определенный ежедневный либо ежемесячный предел на осуществление безналичных операций по банковскому продукту.

Если кредитополучатель Сбербанка решил сократить доступ к заемным средствам самостоятельно, он может установить определенный ежедневный либо ежемесячный предел на осуществление безналичных операций по банковскому продукту.

Важно понимать, что владелец кредитки не изменяет размер доступных средств, а просто ограничивает расходные операции. В любой момент можно снять ограничение на осуществление платежей, для этого достаточно обратиться в банк и написать заявление

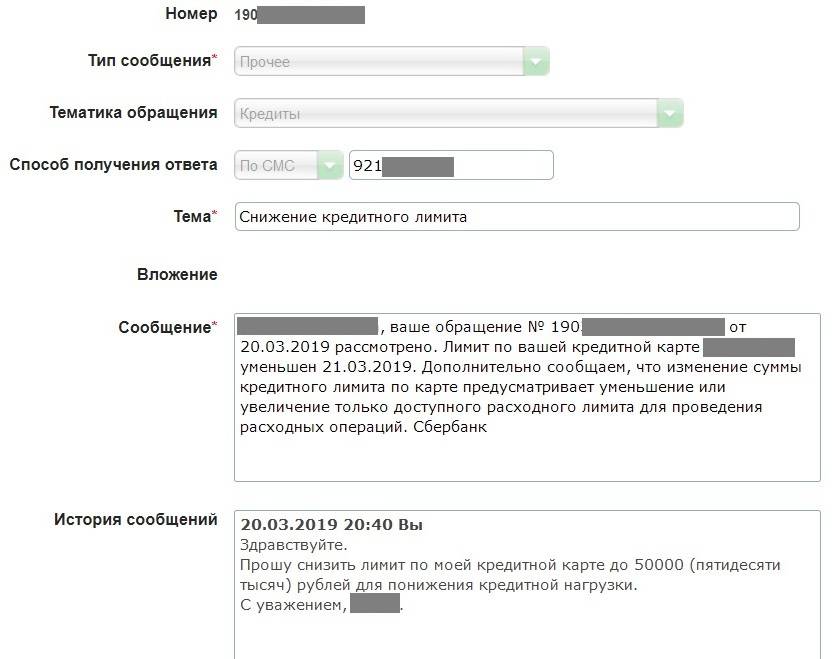

Заявление в банк

Сократить доступную линию клиент сможет и через отделение банка, в котором получил кредитку. Чтобы это сделать, необходимо написать соответствующее заявление на установление минимального размера предоставляемых средств, который указан в договоре на выпуск кредитной карты Сбербанка. С собой нужно взять паспорт.

Сократить доступную линию клиент сможет и через отделение банка, в котором получил кредитку. Чтобы это сделать, необходимо написать соответствующее заявление на установление минимального размера предоставляемых средств, который указан в договоре на выпуск кредитной карты Сбербанка. С собой нужно взять паспорт.

Банк пойдет на встречу заемщику только при соблюдении немаловажного условия – у владельца карты не должно быть непогашенной задолженности. Полученное от владельца кредитки заявление рассматривается от нескольких дней до недели

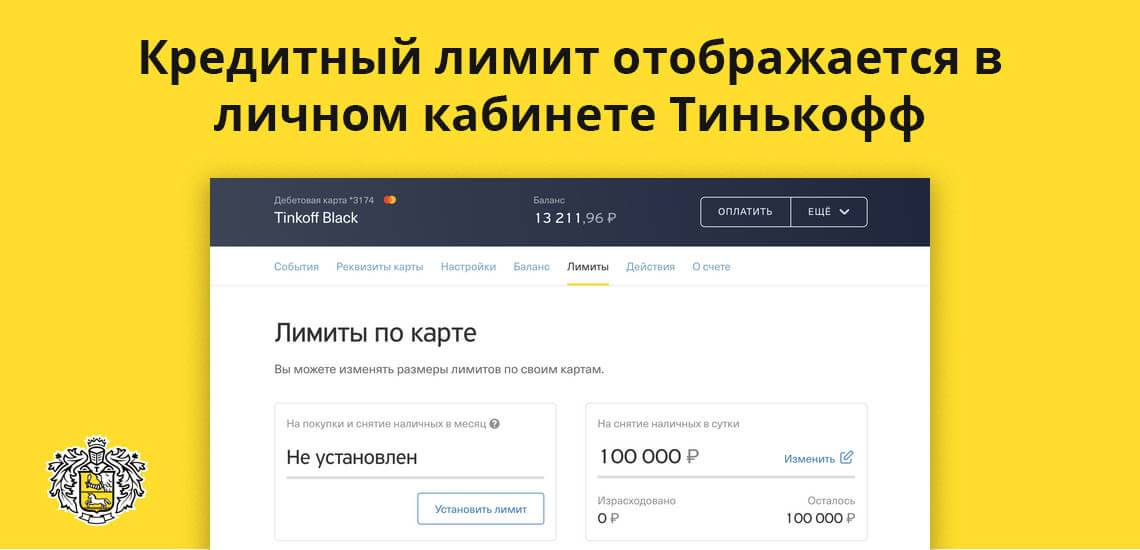

При положительном решении на номер телефона, привязанный к карте, приходит СМС-оповещение об изменении кредитного лимита. Также такая информация отражается и в личном кабинете на сайте финансовой организации

Полученное от владельца кредитки заявление рассматривается от нескольких дней до недели. При положительном решении на номер телефона, привязанный к карте, приходит СМС-оповещение об изменении кредитного лимита. Также такая информация отражается и в личном кабинете на сайте финансовой организации.

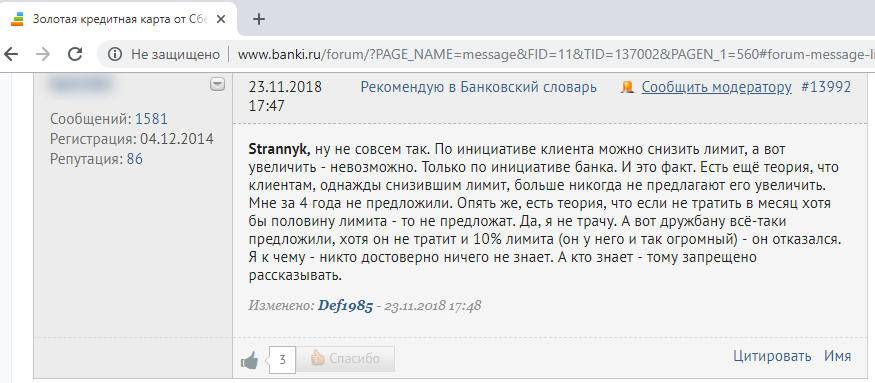

Если заемщик написал заявление на сокращение доступного лимита и банк одобрил это намерение, то, скорее всего, в дальнейшем клиент уже не сможет увеличить размер предоставляемых средств по карте.

По статистике, чаще всего владельцы кредиток пользуются первым способом для ограничения кредитной линии, то есть сокращают платежи по карте. Однако, если не получается контролировать свои расходы, лучшим выходом для клиента будет написать заявление о сокращении лимита в банке.

Сбербанк увеличил лимит кредитной карты

Например, пару месяцев назад, Сбербанк увеличил мне лимит карты с 79 до 95 000 рублей. Для меня вполне себе ощутимая хрень. Почему? Да потому что обнулять Альфу 100 дней, мне стало сильно проще. Я делаю это за один подход и без всяких проблем. За что Беру, конечно, спасибо.

Но вопрос. Зачем Сбербанк так сделал? Во-первых в большинстве случаев такое увеличение лимита( в районе 10-30 000) происходит автоматически. Система скоринга видит, что вы достаточно платежеспособный клиент и повышает вам лимит. Если бы человек сидел на том конце, он бы я подозреваю такого не допустил. Но это лишь мои догадки, если кто работает в Сбере — отпишитесь. Вдруг я не прав.

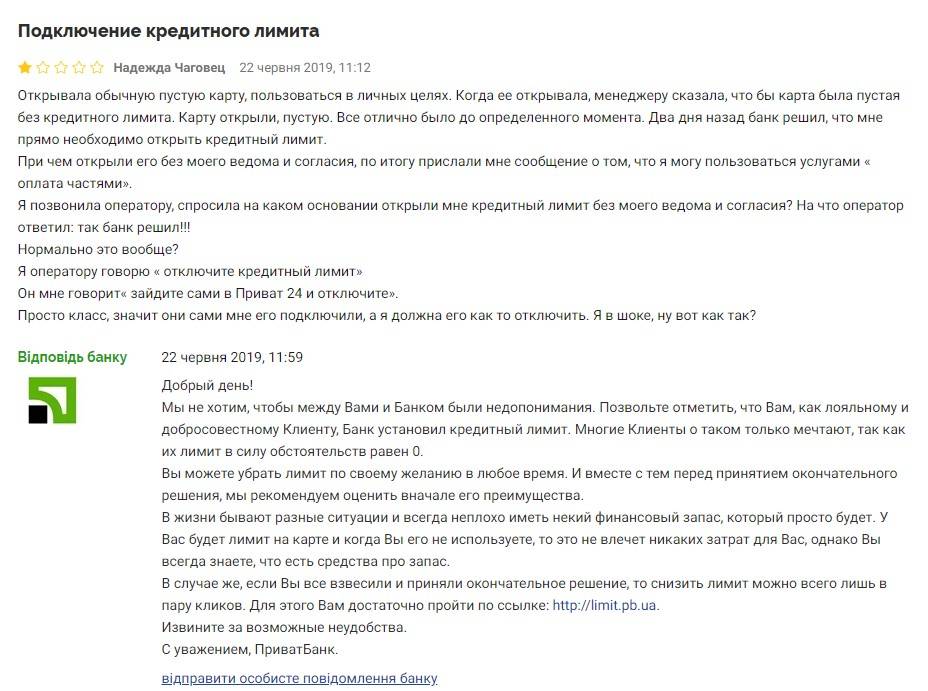

Затруднения со снижением лимита

Можно услышать, что заемщики жалуются на невозможность снизить кредитный лимит по карте. Они рассказывают, что обращались в отделение банка-эмитента, но им отказали в уменьшении доступной суммы. Представители финансовой организации уверяют, что такая процедура попросту невозможно. Так ли это на самом деле?

Если банк имеет возможность менять кредитный лимит в большую сторону, то какие могут быть препятствия в его уменьшении? Вероятно, сотрудники не знают, как выполнить просьбу клиента или не желают этого делать. Ведь техническая возможность для этого есть.

Порядок снижения одобренного кредитного лимита в разных банках примерно одинаков. Клиенту необходимо обратиться в банковское отделение с заявлением, в котором он просит уменьшить сумму на карте. Однако владельцу пластика следует учесть некоторые особенности:

- при наличии задолженности ее необходимо погасить (до размера лимита, который вы хотите установить);

- после этого банк уже может отказаться повышать кредитный лимит.

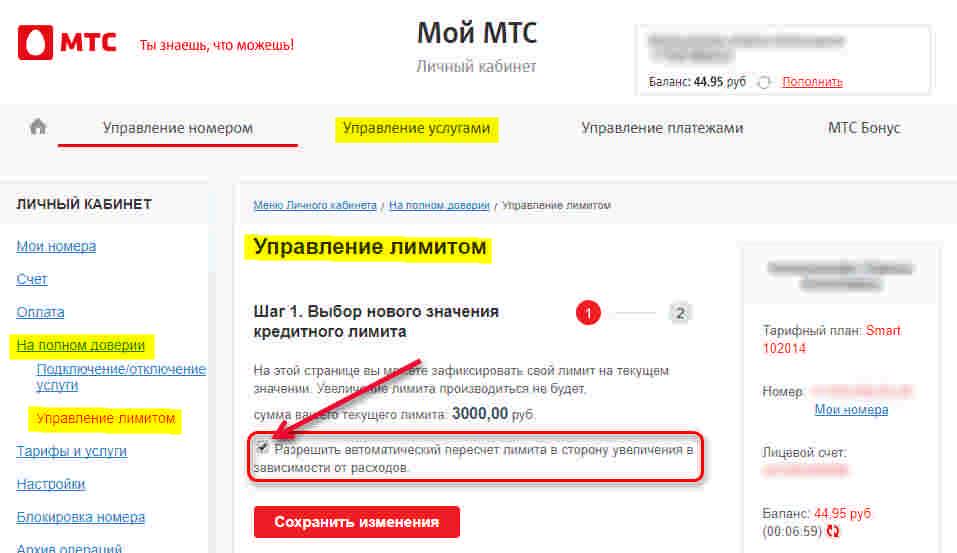

Если кредитор упорно не желает понижать доступную сумму на карте, вы можете установить собственные ограничения на проведение расходных операций. Подобные лимиты обычно можно поставить в личном кабинете клиента, они определяют траты в определенный период времени. Так вы хотя бы будете уверены, что крупной суммой не смогут воспользоваться мошенники или вы сами по невнимательности.

Часто кроме основного пластика пользователи кредиток выпускают дополнительные карты. Ими пользуются родственники клиента – супруги или дети. С помощью личного кабинета владелец кредитной карточки вправе установить ограничения на совершаемые операции. Так он сможет контролировать расходы со своего счета, не позволяя тратить больше дозволенного.

Установить лимиты можно разными способами. Проще всего воспользоваться удаленными сервисами – мобильным приложением или личный кабинетом на сайте. При отсутствии такой возможности операция доступна в отделении банка, по телефону горячей линии или в устройстве самообслуживания. При обращении через интернет-сервисы или колл-центр может потребоваться указать код подтверждения установки лимита, присланный банком в СМС.

Ограничение на проведение расходных операций – неплохая альтернатива снижению кредитного лимита. При желании клиент всегда сможет отменить установленные значения и воспользоваться первоначально одобренной суммой. Сделать это можно теми же способами, что использовались для установки ограничений.

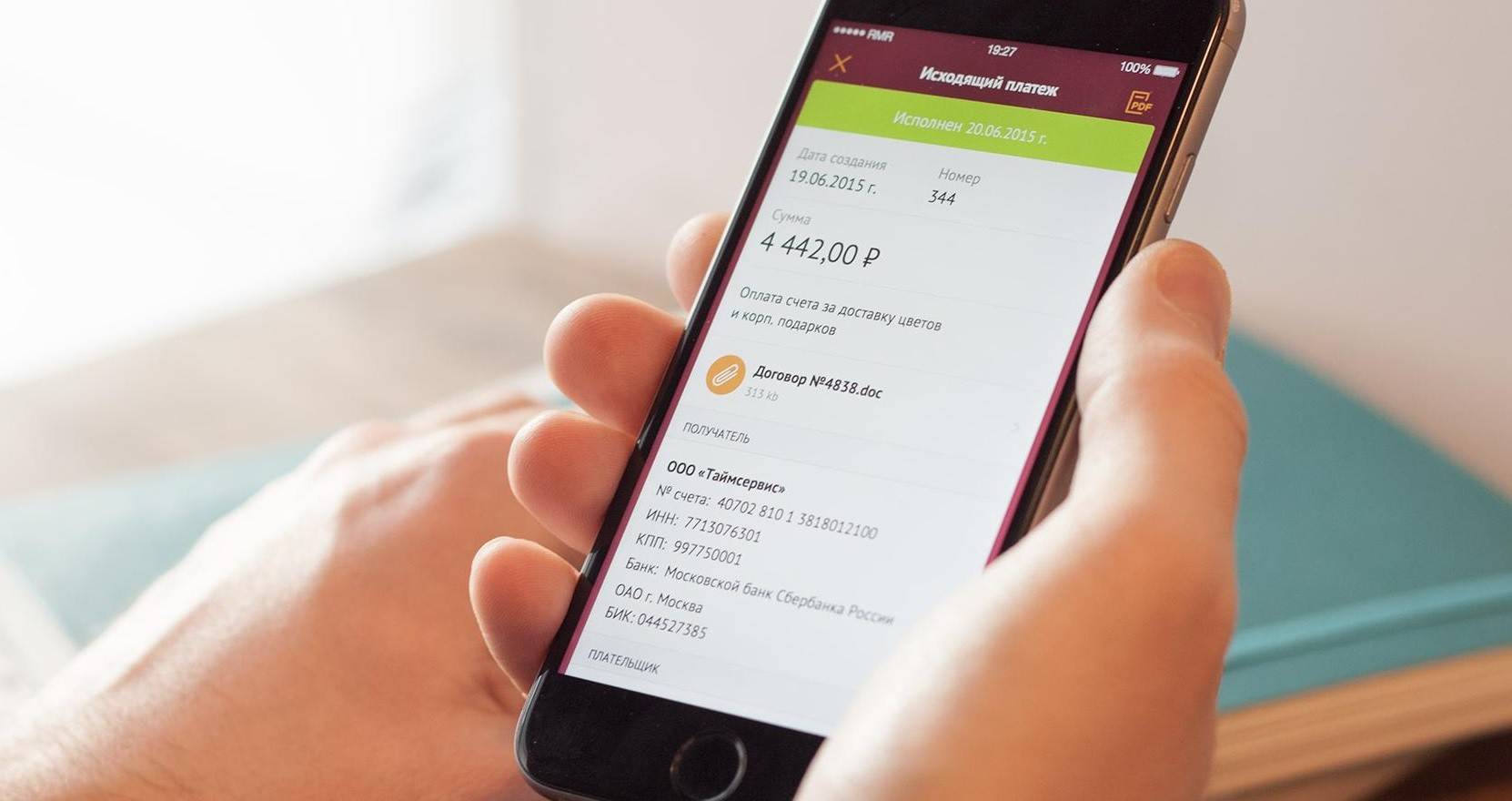

Проще всего изменить настройки кредитной карты в мобильном приложении. Как провести эту операцию? Зайдите в программу под своими логином и паролем, откройте описание кредитной карты. Выберите меню управления и найдите в нем подходящий пункт. Укажите период действия устанавливаемого ограничения, введите предельную сумму расходов.

Установив новые настройки, вы будете уверены, что ни при каких обстоятельствах не сможете потратить больше. При необходимости вы в любой момент вправе отказаться от введенных ограничений. Однако то же самое не смогут сделать пользователи дополнительного пластика, право управления картой есть только у основного владельца.

Можно поставить определенные ограничения на год, месяц или сутки. Или определить собственные лимиты на каждый временной промежуток. К примеру, заемщик не хочет тратить по кредитке больше 5 тысяч рублей в день и больше 15 тысяч рублей в месяц.

Кроме этого, вы может поставить запрет на проведение определенных операций. Например, если не совершаете интернет-покупки, будет разумным совсем запретить их. Также можно отключить снятие денег в банкомате или переводы на другие карты. Значит, никто не сможет провести указанные транзакции по вашей кредитке, в том числе и вы сами.

Как уменьшить кредитный лимит по карте Сбербанка

При оформлении кредитной карты банк устанавливает для каждого клиента доступный ему лимит заемных средств. Расчет производится индивидуально с учетом доходов заемщика и его платежеспособности.

Обычно клиенты на данном этапе, да и при дальнейшем пользовании кредиткой, хотят увеличить объем доступных средств. Но есть и такие, кого интересует, как уменьшить кредитный лимит по карте Сбербанка, особенно после нескольких месяцев ее применения.

Причины, по которым возникает потребность в уменьшении кредита

Чаще всего необходимость в снижении кредитного лимита возникает у людей, которые понимают, что не в состоянии контролировать свои расходы. Доступ к большой сумме на кредитке провоцирует их на лишние траты, которые увеличивают долг. Впрочем, есть и другой тип клиентов, привыкших контролировать свои финансы.

Они рассчитывают на строго определенную сумму займа, гасят его вовремя, а при необходимости крупных трат пользуются либо собственными накоплениями, либо более выгодными кредитными продуктами.

Таких заемщиков повышение лимита кредитной карты по инициативе банка весьма раздражает, и они стремятся вернуть его в прежние рамки.

Также есть два важных фактора, говорящих в пользу снижения суммы заемных средств:

- экономичность обслуживания – у некоторых банков минимальный платеж по карте рассчитывается на основании именно размеров лимита, а не суммы основного долга;

- безопасность – если карточка попадет в руки посторонних, никто не помещает им снять с нее всю доступную сумму.

Эти соображения тоже заставляют задуматься, можно ли уменьшить кредитный лимит на кредитной карте Сбербанка. К счастью, Сбер предоставляет своим клиентам такую возможность.

Виды снижения лимита

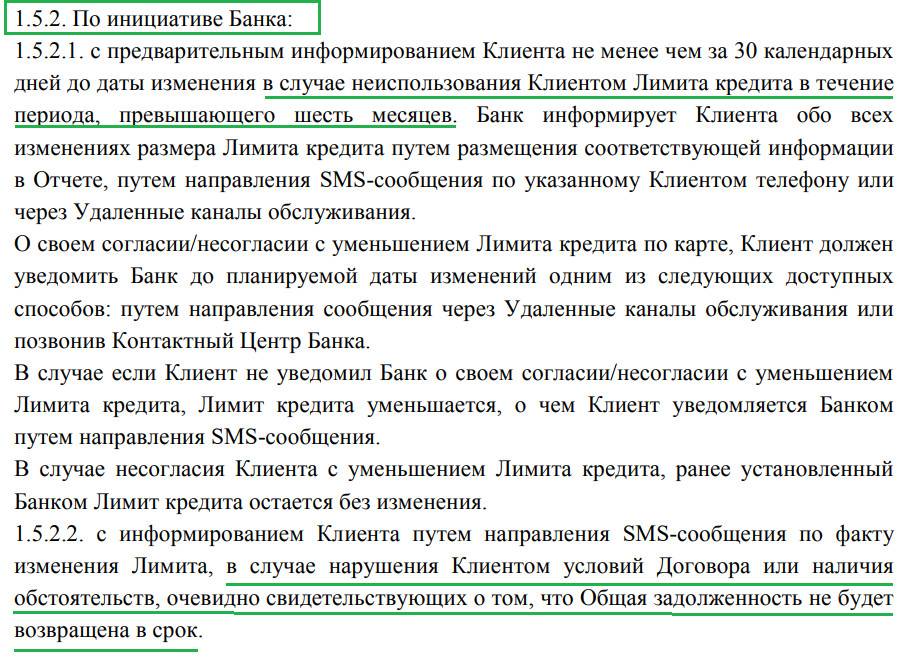

Уменьшение объема доступных по кредитной карте средств может происходить как по запросу ее обладателя, так и по инициативе банка. Рассмотрим оба варианта.

По инициативе Сбербанка

Сбербанк регулярно пересматривает дела обладателей своих кредитных карт. На основании данных об использовании ими кредитного счета сотрудники банка принимают решение об изменении лимита. Он может быть как увеличен, так и понижен, в зависимости от финансового поведения заемщика.

По каким причинам может быть уменьшен лимит кредитования?

- Недобросовестные выплаты основного долга.

- Внесение заемщиком только минимальных платежей в течение долгого времени.

- Маленькие объемы расходов по карте.

Как ни странно, вовсе не обязательно допускать просрочки и портить кредитную историю, чтобы банк признал заемщика достойным снижения лимита.

Если клиент пользуется кредиткой достаточно редко, вовремя гасит задолженность и не выходит за рамки грэйс-периода, объем доступных средств для него с большой вероятностью будет уменьшен.

Банк поймет, что у заемщика просто нет необходимость в выделенной сумме, а значит, выгоднее направить ее на другие цели.

По требованию заемщика

Владелец кредитки может самостоятельно заявить о снижении лимита по ней. Это можно сделать:

- при получении информации о повышении объемов кредитного счета;

- в любой момент использования карты.

В первом случае после пересмотра анкет, Сбер пришлет клиенту СМС с уведомлением о повышении лимита. Также в сообщении будет присутствовать код, который необходимо отправить на служебный номер, чтобы деактивировать это предложение и вернуться к прежним объемам кредитного счета.

Второй вариант требует обязательного личного визита в отделение банка. Подойдет любое из них, не обязательно то, в котором была оформлена карта.

Процедура уменьшения кредита (что следует сделать заемщику)

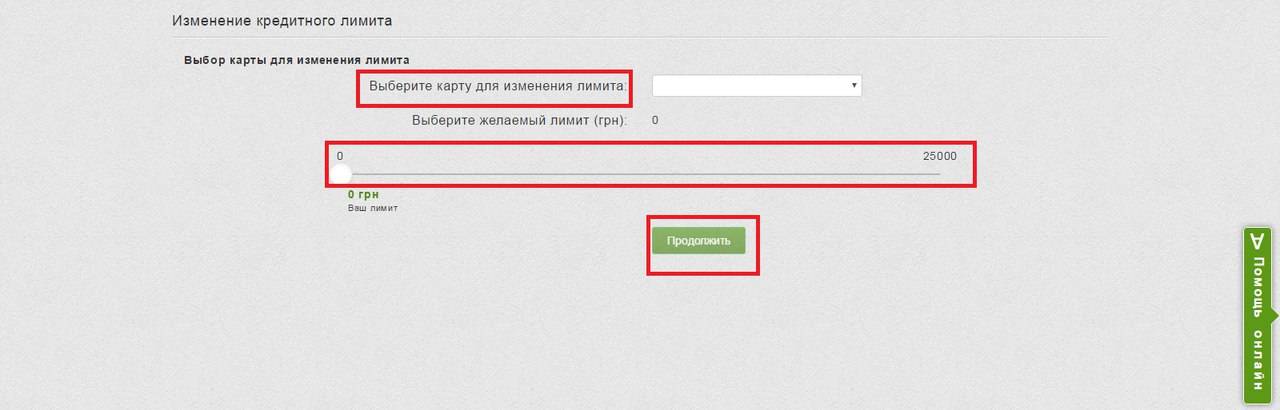

Как снизить лимит по кредитной карте Сбербанка по инициативе ее обладателя? Сразу оговорим – сделать это дистанционно нельзя. Ни в веб-кабинете, ни в мобильных сервисах Сбера не присутствует соответствующих инструментов. Необходим личный визит в банк.

В отделении нужно будет предоставить сотруднику соответствующего отдела свой паспорт, а также, желательно, договор на обслуживание карты. После этого клиент озвучивает свои требования и пишет запрос на снижение лимита до нужного ему уровня.

Важно! В заявлении не обязательно указывать причины принятия такого решения. Никаких дополнительных документов о доходах прикладывать также не нужно

Достаточно просто изложить свое желание об уменьшении счета.

Заявление обрабатывается банком в течение 10 дней. По итогам заемщик получит СМС с уведомлением об изменении суммы кредитного счета.

Итак, уменьшить объем кредитного лимита в Сбербанке достаточно просто. Для этого необходимо лишь написать заявление в его отделении. Если же лимит был повышен по инициативе Сбера, клиент всегда может отказаться от этого повышения, отправив соответствующую команду на служебный номер банка.

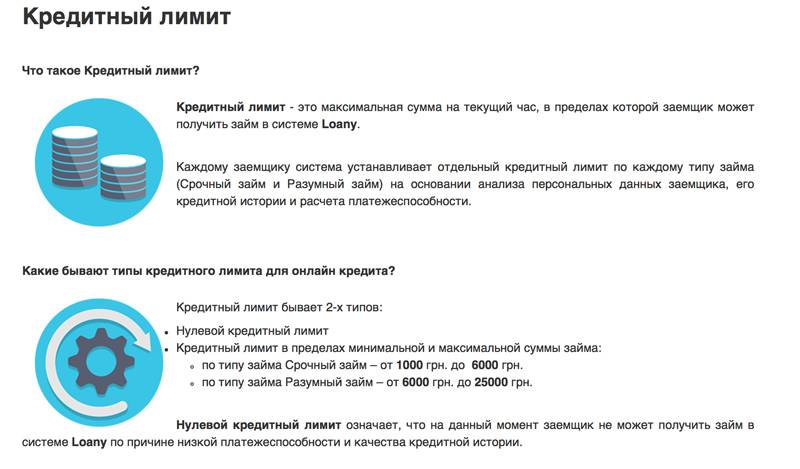

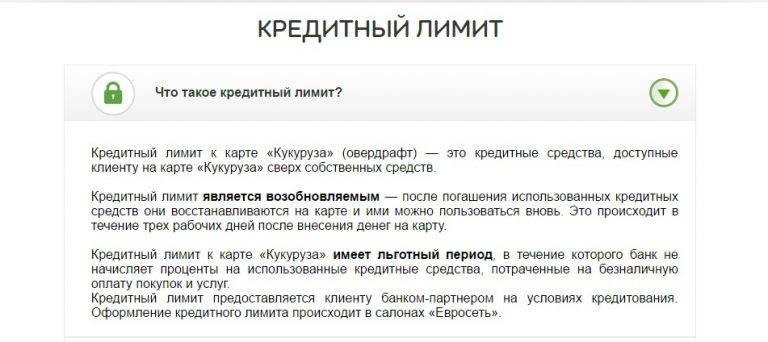

Кредитный лимит

Максимальная сумма, которую банк одобряет клиенту, рассчитывается программой. Автоматически анализируется доступная информация, среди которой:

- ежемесячный доход;

- обороты по картам и счетам;

- стаж работы в целом и на последнем месте в частности;

- надежность работодателя;

- наличие кредитов, депозитов внутри банка и других кредитных организациях;

- наличие исполнительных листов;

- возраст;

- регистрация по месту жительства или нахождения;

- доход близких родственников;

- иждивенцы;

- наличие спонсоров;

- недвижимость и другое имущество в собственности;

- наличие инвалидности, хронических заболеваний;

- страхование жизни, имущества.

Результат расчета программой выносится на кредитный комитет, где утверждается сумму. При наличии дополнительной информации, свидетельствующей о платежеспособности клиента или проблемах с ней, комитет может скорректировать лимит.

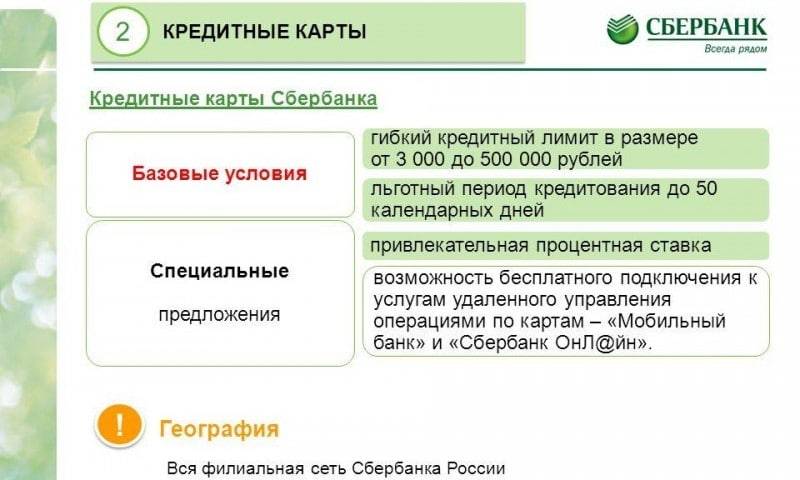

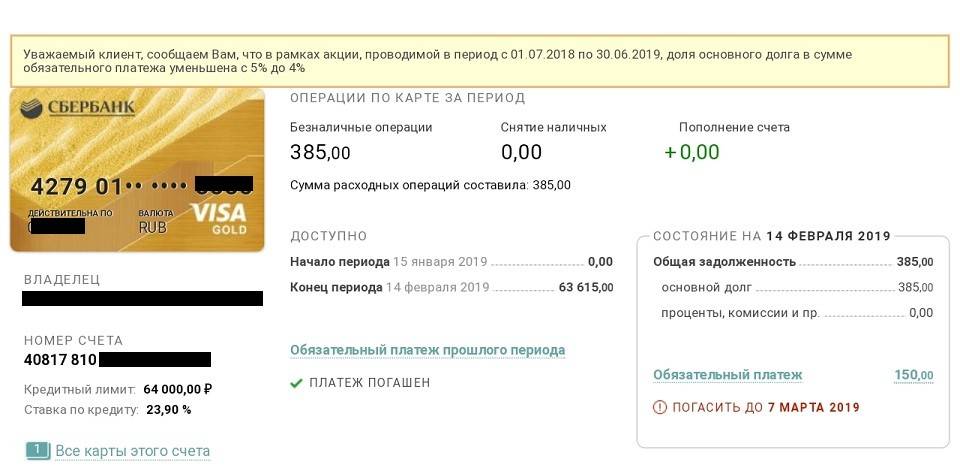

Какой максимальный и минимальный лимит по кредиткам Сбербанка?

Сумма, доступная на кредитной карточке, имеет четкое ограничение максимальной величины. Оно устанавливается персонально каждому держателю, регулируется договором на обслуживание.

При этом каждый пластик имеет свой абсолютный лимит:

| Класс карт Visa, MasterCard | Лимит, руб. |

|---|---|

| Стандартные (классические), в том числе моментальной выдачи | 600 тыс. |

| Золотые | 600 тыс. |

| Премиальные | 3 млн |

Сбербанк на своем сайте определяет сумму как максимум, которую можно потратить. Минимальное ограничение не регламентировано.

На практике самые низкие лимиты устанавливаются от 20 тысяч рублей, наиболее часто встречаются по молодежным кредиткам. Для их получения не требуется подтверждения трудоустройства.

Ранее в Сбербанке работала более сложная система по ограничениям, присутствовали минимумы. Несколько лет назад был сделан выбор в пользу существующего порядка, абсолютные лимиты были расширены.

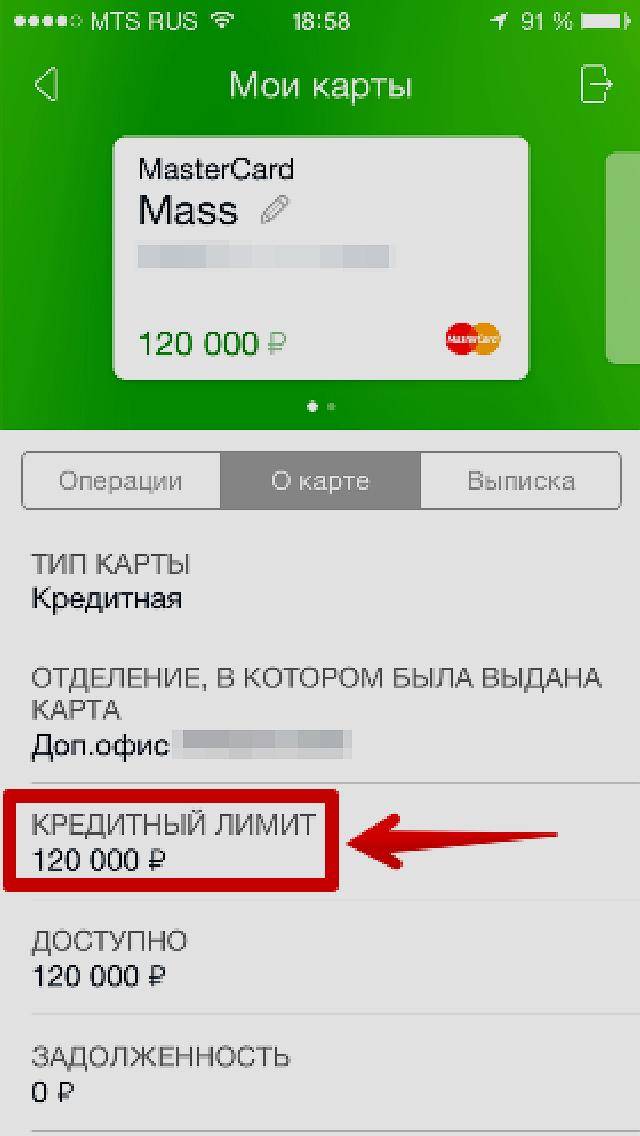

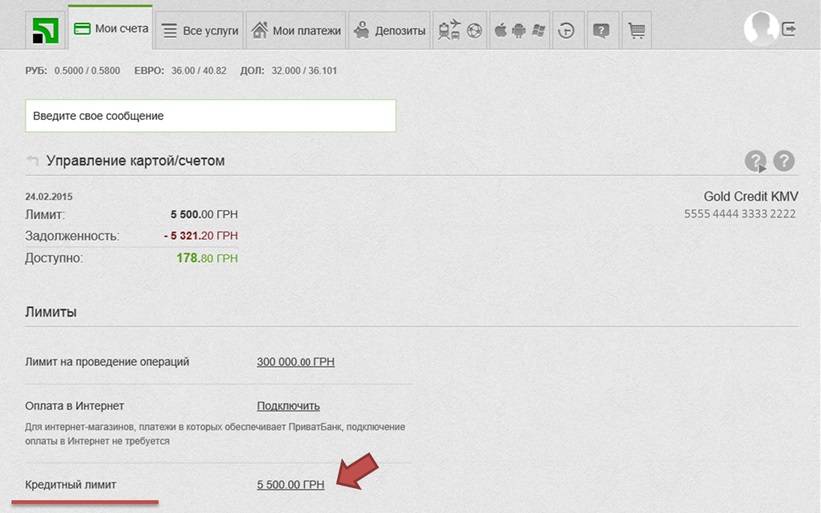

Как узнать лимит по своей карте

Информация доступна через все средства связи между банком и клиентом:

- В личном кабинете Сбербанк-онлайн. Кликнув на название или ярлык кредитной карты, вы перейдете на страницу с подробной информацией о лимитах, балансе, задолженности, последних операциях.

- То же самое доступно в мобильном приложении.

- Через СМС с номера телефона, указанного в качестве контактного при оформлении кредитки. Текст «Баланс ****» (**** — 4 последние из 16 цифр на лицевой стороне пластика) на номер 900.

- В банкомате можно выяснить, запросив баланс карты.

Можно ли положить деньги сверх лимита на карту Сбербанка?

Да. Пополнив карту, вы беспрепятственно будете совершать привычные оплаты по безналичному расчету. Однако снятие денег без комиссии будет проблематично.

Независимо от того, что это собственные средства, за выдачу через банкомат будет взиматься комиссия от 3 до 4%, минимум 390 рублей.

Бывает, что к номеру телефона привязано несколько носителей, и кредитка указана как основная.

Знакомые или родственники совершают перевод по номеру телефона, и деньги оказываются положенными на кредитку. Обращаться в банк с заявлением об ошибочном переводе и просьбой выдачи без комиссии бесполезно.

Выходов из положения несколько:

снять деньги, заплатив комиссию;

безналичная оплата текущих расходов;

взаимозачет со знакомыми и/или родственниками, когда вы предлагаете оплатить их счета (например, коммунальные платежи или шопинг) кредиткой взамен на наличность или перевод на дебетовый пластик;

для получения больших сумм, ошибочно зачисленных на кредитку, некоторые клиенты предпочитают закрыть ее; средства сверх лимита будут переведены вам на счет без комиссии, но примите во внимание:

- длительность процедуры – до 30 календарных дней;

- нет гарантии повторного получения кредитного продукта на прежних условиях.

Это интересно: Как удалить логин и пароль при входе в Сбербанк Онлайн: разъясняем вопрос

Как правильно закрыть кредитную карту

Закрыть кредитку достаточно просто. Главное проверить, чтобы на балансе не осталось задолженности. Пошагово весь процесс можно описать так:

- Проверить баланс. Сделать это можно дистанционно (в Личном кабинете, по СМС, по телефону службы поддержки), при помощи банкомата или лично в офисе банка.

- Обнулить баланс. Карта закрывается только если баланс лицевого счёта равен нулю. Поэтому клиенту необходимо внести недостающие средства, если есть задолженность, или снять лишние деньги.

- Посетить офис банка. В отделении человек сможет не только подать заявку на блокировку банковской карты, но и получить справку о закрытии счёта и отсутствии задолженности. Эти сведения могут пригодиться в дальнейшем.

Аналогичным образом клиент может отказаться от кредитного лимита, не закрывая лицевой счёт.

Заявка

Заявка подается и в офисе банка. Необходимо взять с собой: паспорт, ИНН, СНИЛС, справку о доходах. В зависимости от специфики работы банка могут требоваться и другие документы. В отдельных случаях понадобится лишь паспорт и СНИЛС. Сколько ждать решения? Тоже зависит от банка. Некоторые сообщают его в течение 10 – 30 минут. Если заявка одобрена, можно посетить офис для получения карты.

Некоторые банки предоставляют карточки клиентам через курьера или по почте. Тогда никуда ехать не нужно. В любом случае требуется ознакомление с условиями договора. Только тогда следует его подписывать и можно пользоваться карточкой.

А нужно ли?

Нужны ли вообще такие хлопоты? Пока, если навязали овердрафт, – да. В идеале, процент на остаток по некой универсальной дебетово-кредитной карте должен быть примерно на 1 п.п. ниже средней ставки рефинансирования ЦБ, процент по кредиту – на столько же выше, а размер овердрафта равняться годовому доходу за прошлый год. В РФ сейчас это было бы 6,5% на остаток и 8,5% на годовой заем в 400 000 руб.

Однако в настоящее время условий, позволяющих выпускать действительно универсальные карты, не существует ни в одной стране мира. И, судя по тенденциям мировой экономики, в обозримом будущем их также не возникнет нигде. Поэтому сейчас разумнее всего свой дебет и кредит вести по разным картам.

Пользование картой с кредитным лимитом

Каждый банк самостоятельно определяет условия пользования и обслуживания карты

Оформляя кредитный договор, важно ознакомиться со всеми его положениями, в том числе и с составляющими ежемесячного платежа. Обычно банки пользуются такими видами комиссий, покрывающих:

- Обслуживание карты. Оплачивается ежегодно, путем списания нужной суммы с карточного счета. Чем выше класс пластика, тем больше цена его обслуживания – от 300 рублей до нескольких тысяч рублей в год. Наравне с ежегодным обслуживанием практикуется ежемесячная плата – 1,5—3% от использованной суммы.

- Снятие наличных. Взимается при осуществлении каждой операции. Размер комиссии зависит от политики кредитно-финансового учреждения. Как правило, в сторонних банках плата за обналичивание больше, чем в банке-эмитенте пластика. Комиссия может быть в процентном выражении от суммы снятия или иметь фиксированный размер.

- Пользование наличными деньгами. Кроме комиссии за снятие денежных средств, заемщик должен вносить плату за их пользование. Ставка определяется в годовом проценте в расчете за фактическое количество дней пользования.

- Штрафы. Если клиент по какой-либо причине не осуществил платеж, он будет вынужден выплатить неустойку или пеню в зависимости от правил банка. Неустойка бывает фиксированная, например, 500, 1000, 1500 рублей за каждый случай просрочки в расчетную дату или в процентном выражении от суммы текущей задолженности – от 10 до 25%. Пеня насчитывается ежедневно за каждый день просрочки по 0,1—0,5% от суммы долга.

Чтобы контролировать расходные операции, а также состояние баланса, необходимо мониторить данные выписки по кредитке. Документ содержит все операции, совершенные заемщиком за отчетный период. Получить его можно в отделении, где оформлялся договор, по почте или в интернет-кабинете пользователя пластика. Кроме контрольной функции, выписка по карточному счету может стать документальным подтверждением платежеспособности клиента, если он захочет взять кредит в другом финансовом учреждении.

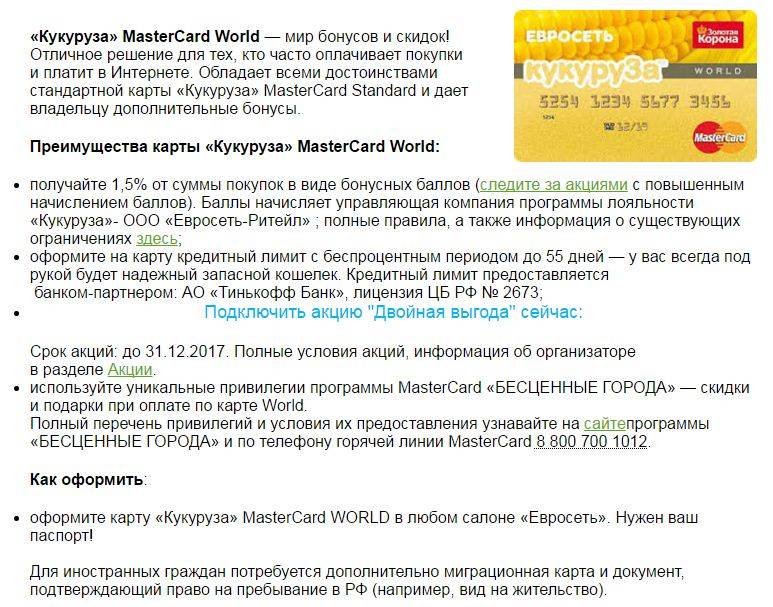

От чего зависит кредитный лимит по карте

Лимит — это та, сумма, которую вы можете потратить за счет банка, чтобы потом ее вернуть. За пользование деньгами банки берут с клиентов проценты, и надо понимать, что кредитные карты самые дорогие в обслуживании. Для сравнения: ипотека может обойтись заемщику в 8-12%, потребительский или целевой кредит — в 15-17%, а кредитная карта выдается под 20-30% годовых! Все это компенсируется легкостью получения, отсутствием страховки и минимальной комиссией на обслуживание. А еще в дополнение к этому банки предлагают льготный период погашения — это то время, когда можно возвращать деньги без процентов. В различных финансовых организациях он может быть от 50 до 100 дней.

При выпуске пластика банк учитывает финансовые возможности клиента, уровень его зарплаты, кредитную историю и в общем надежность. Но если в случае с целевым или потребительским кредитом эта проверка достаточно серьезна и занимает определенное количество времени, то пластик банки выдают очень быстро, чуть ли не в день обращения. Например, оформить его в Сбербанке можно прямо через мобильное приложение, и забрать карту в день одобрения в любом выбранном отделении.

Изначально клиент может указать желаемую сумму кредитного лимита, но решение, сколько одобрить, будет оставаться за банком. В основном, он ориентируется на официальный доход клиента. И работает по такому принципу: для начала выдает немного денег, а затем примерно раз в год автоматически увеличивает доступную сумму средств.

Но в любом случае финансовая организация максимально учитывает свои интересы, а слишком маленькие кредиты ей невыгодны. Так что даже если при оформлении документов попросить карту на 10-20 тысяч рублей, то велик шанс получить одобрение на гораздо большую сумму, особенно если зарплата позволяет. Далее выбор за клиентом: либо соглашаться на условие банка, либо искать другой.

Можно ли увеличить лимит по кредитной карте Почта Банка

Если клиент этого банка имеет кредитку, лимит которой не достиг допустимого максимума, он может увеличить его.

Рассматривая возможность увеличения суммы заемных средств, финансовая организация опирается на:

- Данные об уровне дохода клиента. Банк должен иметь подтверждение того, что человек официально трудоустроен и имеет постоянный доход, а значит, может справиться с кредитными обязательствами.

- Кредитную историю клиента. При подаче заявки на выдачу кредитки или повышение суммы заемных средств на ней клиент должен разрешить банку послать запрос в БКИ.

Банком предлагается несколько видов карт, от типа которых зависят условия пользования. К примеру, владелец карты «Почтовый экспресс» не может обратиться в финансовую организацию с просьбой о повышении лимита. Банк сам принимает решение и предлагает такую возможность, если сочтет целесообразным. Это условие указывается в договоре. Это же касается карты «Зеленый мир». Кредитный лимит такой карточки варьируется от 20 000 до 1 500 000 рублей и может ежегодно увеличиваться на 10 000 рублей. Чтобы иметь возможность увеличить кредитный лимит, клиент должен пользоваться заемными средствами и вовремя гасить долг.

А вот карта «Элемент 120» отличается от прочих тем, что банк повышает лимит заемных средств на основании заявления клиента. Кроме того, изменение лимита часто происходит в ходе проведения каких-либо банковских акций.