Что делать в случае отказа

Как было отмечено выше, реструктуризация кредита Альфа банк является полностью добровольным решением со стороны руководства и оно имеет право не идти на уступки своим клиентам. Но процент отказов на пересмотр кредитных договоров не очень большой, так как банк тоже заинтересован в том, чтобы вы были в состоянии погасить задолженность. В случае если разговор с администрацией банка совсем не клеится, а вы находитесь в плохом финансовом положении, можно попробовать обратиться в Центральный Банк России.

По закону ЦБ не имеет права вмешиваться в кредитные истории физических лиц, но в зависимости от причины неплатёжеспособности может влиять на коммерческие структуры. Причиной для вмешательства со стороны государства, и речь сейчас идёт не только о ЦБ, могут стать несовершеннолетние дети. Если банк требует от вас продажу недвижимости, где прописан ребёнок, государственные инстанции не оставят этот вопрос без внимания и могут добиться полного списания имеющейся задолженности.

Поэтому не бойтесь обращаться в разные службы, говорить о своих проблемах и требовать соблюдения гражданских прав. Приходите в банк с конкретным предложением, не пытайтесь сильно давить на жалость и видите себя максимально уверенно. Сотрудники банка должны видеть, что вы открыты к диалогу и хотите погасить кредит.

И главное — не допускайте просрочек и вовремя погашайте все имеющиеся задолженности, даже самые незначительные. Сотрудники банка идут на уступки только добросовестным клиентам, которые действительно оказались в сложной экономической ситуации!

Жалуются всем

Надзором за взыскателями занимается Федеральная служба судебных приставов. Там «Известиям» сообщили, что за четыре месяца 2020 года принято к рассмотрению на 12% меньше жалоб, чем за аналогичный период 2019-го. При этом снижение произошло за счет сокращения количества заявлений на действия легальных компаний — 29% в 2020 году против 34% в прошлом. Одновременно выросла доля жалоб на «черных коллекторов» — с 66% в 2019-м до 71% в 2020-м.

— Оценить точные масштабы черного рынка достаточно проблематично. Потому что если человек сталкивается с порчей имущества, прямыми очными угрозами, то он сразу обращается в правоохранительные органы, опасаясь за свою жизнь и здоровье. Однако с начала года число поступивших жалоб на такие организации выросло практически на 70%. Наибольший прирост зафиксирован в апреле-мае, — рассказал член совета СРО «Национальная ассоциация профессиональных коллекторских агентств» (НАПКА) Дмитрий Теплицкий.

Чернее чёрного

Фото: Pixabay

Фото: Pixabay

По его словам, чаще всего граждане жалуются на угрозы, психологическое давление и некорректное обращение со стороны черных коллекторов, которые не состоят ни в реестре ФССП, ни в СРО НАПКА.

При заключении сделки важно проявлять осмотрительность и внимательно читать условия до подписания, рекомендует адвокат BMS Law Firm Александр Иноядов. В случае сомнений лучше отказаться от заключения договора. Если же гражданин стал жертвой обмана, то нужно обращаться в полицию с заявлением

Применительно к раздолжнителям — обязательно не только прочитать договор, но и сохранить его копию, добавил он

Если же гражданин стал жертвой обмана, то нужно обращаться в полицию с заявлением. Применительно к раздолжнителям — обязательно не только прочитать договор, но и сохранить его копию, добавил он.

Если речь идет о договоре оказания услуг, в том числе раздолжнителей, то по нему необходимо, чтобы у исполнителей была ответственность за результат, разъяснил партнер коллегии адвокатов Pen & Paper Станислав Данилов. По его словам, ни в каких случаях нельзя соглашаться на предоплату. Иначе велика вероятность того, что мошенники просто заберут эти деньги. Структура вознаграждений может быть разной: можно платить в конце или поэтапно и по частям.

Воспитание налоговых привычек

Эксперты объясняют популярность режима НПД несколькими факторами. «Самая весомая причина — отсутствие административных барьеров в работе. Не нужно подавать декларации, покупать и использовать контрольно-кассовую технику. Фактически это свой бизнес, но без бухгалтера и отчетности», — говорит член экспертного совета Госдумы РФ по самозанятым Арсений Поярков. Зарегистрироваться в качестве плательщика НПД можно за считанные минуты, чеки на оплату услуг формируются автоматически, как и расчет суммы налога. Если у самозанятого нет дохода, то он не платит налогов, не подвергается санкциям или проверкам, напоминает эксперт: «Преимущества перед статусом индивидуального предпринимателя (ИП), например, очевидны». Существенное влияние на ситуацию, по словам Арсения Пояркова, также оказала пандемия: вырос уровень безработицы и высвободившиеся работники «трудоустроили себя сами».

Режим прост и удобен в применении и позволяет легально вести бизнес и иметь доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность, что делает его особенно привлекательным для начинающих предпринимателей, соглашается Татьяна Илюшникова.

По данным ФНС, за время действия режима НПД самозанятые вывели из тени более 130 млрд руб. доходов и заплатили 3,5 млрд руб. налогов. «Вместе с тем конкретные цели по собираемости НПД не ставятся», — говорится в предоставленных РБК+ материалах налоговой службы. В них отмечается, что эксперимент по самозанятым — это в большей степени социальный проект, направленный на легализацию рынка частного предпринимательства, «позволяющий создать условия для изменения сознания граждан и воспитания привычки работать в правовом поле». А дополнительные налоговые поступления в бюджет «будут следствием изменения модели поведения граждан».

11 лучших потребительских кредитов с низкой процентной ставкой

Когда требуются дополнительные денежные средства, способные решить насущные проблемы, мы обращаемся в банки за потребительским кредитом. Подскажем, в каких банках можно взять потребительские кредиты с низкой процентной ставкой путем отправки онлайн-заявки.

Почта Банк

Почта Банк предлагает потребительский кредит на весьма привлекательных условиях:

- сумма – от 50 тыс. до 4 млн. рублей;

- срок – от 3 до 5 лет;

- ставка – от 5,9%;

- обязательные документы – паспорт, СНИЛС.

Преимуществом является возможность снизить размер процентов по кредиту в случае полного погашения без просрочек. Имеется возможность досрочного погашения кредита в любое время без штрафных санкций и комиссионных сборов.

Подключив услугу “Ноль сомнений”, заемщик вправе в течение 3-х месяцев не платить проценты по кредиту.

Газпромбанк

В Газпромбанке условия потребительского кредита в 2021 году позволяют получить от 100 тыс. до 5 млн. рублей на срок от 13 месяцев до 7 лет. Размер процентной ставки зависит от суммы кредита – чем больше сумма, тем меньше процентная ставка:

- 5,9% при сумме кредита от 1,5 до 5 млн. рублей;

- 8,9% при сумме кредита от 300 тыс. до 1,5 млн. рублей;

- 9,9% при сумме кредита от 100 тыс. до 300 тыс. рублей.

Обратите внимание, льготная ставка действует при заключении договора страхования. Клиенты, не являющиеся зарплатными, обязательно должны подтвердить трудовую занятость и уровень дохода

Альфа-Банк

Альфа-Банк предлагает онлайн-решение по выдаче кредита в течение 7 минут. Гражданин РФ в возрасте от 21 года, имеющий стаж работы от 3-х месяцев и постоянный доход в размере не менее 10 тыс. рублей, вправе претендовать на кредит с параметрами:

- сумма – до 5 млн. рублей;

- срок – до 5 лет;

- ставка – от 6,5%.

Стоит обратить внимание на то, что минимальная ставка действует при соблюдении двух условий:

- сумма кредита от 1350000 рублей;

- участие в программе финансовой защиты.

УРАЛСИБ

Гражданин РФ в возрасте от 23 лет, имеющий постоянную регистрацию в России и стабильный доход, может заполнить онлайн-заявку на сайте банка УРАЛСИБ и получить кредит:

- сумма – до 3 млн. рублей;

- на срок – до 7 лет;

- под минимальную ставку 5,5%.

При желании взять до 300 тыс. рублей, можно обойтись двумя документами: паспортом и вторым – на выбор. Претендуя на большую сумму, нужно будет позаботиться о предоставлении документа, подтверждающего официальный доход.

Восточный банк

Непосредственно в день обращения курьерская служба Восточного банка доставит на дом бесплатную карту с одобренным кредитным лимитом. Условия:

- сумма – от 80 тыс. до 3 млн. рублей;

- срок – от 13 до 60 месяцев;

- ставка – от 9%.

Заемщик должен:

- находиться в возрасте от 21 до 76 лет;

- быть официально трудоустроен;

- иметь стабильный доход.

Восточный банк:

- предоставляет кредитные каникулы сроком до 3-х месяцев;

- выплачивает 1000 рублей за каждого нового клиента, обратившего в банк по рекомендации заемщика.

Совкомбанк

В Совкомбанке получить потребительский кредит могут клиенты в возрасте от 20 до 85 лет, имеющие ежемесячный доход от 30 тыс. рублей. При этом необходимо представть два документа, удостоверяющих личность, один из которых – паспорт. Стандартные условия:

- сумма – от 200 тыс. до 1 млн. рублей;

- срок – от 1,5 до 5 лет;

- ставка – 9,9%.

В конце срока действия договора Совкомбанк вернет уплаченные проценты по кредиту, если заемщик:

- подключит услугу “Гарантия минимальной ставки”;

- участвует в программе “Финансовая защита”;

- оплачивает покупки картой Халва – ежемесячно на сумму не менее 10 тыс. рублей.

ВТБ

Банк ВТБ предлагает кредит наличными на любые цели. Базовые условия, предусматривающие подключение к программе страхования “Финансовый резерв”:

- сумма – от 50 тыс. до 3 млн. рублей;

- срок – от 6 месяцев до 5 лет;

- ставка – от 6,9%.

Специальные условия по кредиту действуют для заемщиков, получающих зарплату на карту ВТБ:

- сумма – до 5 млн. рублей;

- срок – до 7 лет;

- ставка – от 6,4%.

Обратите внимание, что раз в полугодие можно позвонить в банк и пропустить очередной платеж. Кредитные каникулы предоставляются без взимания комиссии

Поможет ли поддержка от государства?

Помощь от государства появилась не сразу – в первую «нерабочую» неделю все говорили, в основном, о поддержке работников – но не самих предпринимателей. Потом, конечно, государство опомнилось, и предложило помощь предпринимателям.

На сегодняшний день направлений господдержки малого и среднего бизнеса есть несколько. Все они доступны лишь предприятиям из пострадавших отраслей и с учетом всех ограничений по численности персонала и выручке. Это такие виды поддержки, как:

- освобождение от налогов (кроме НДС и НДФЛ, по которым предприятия лишь передают налоги в бюджет) и сборов на II квартал. Сначала говорили лишь об отсрочке и рассрочке, но потом ситуация стала хуже и налоги отменили вообще. Правда, ИП все равно придется платить фиксированные взносы за себя;

- субсидии на выплату зарплат – по 12 130 рублей на работника на 2 месяца, оформляется через ФНС. Возвращать не нужно, но и долгов собирать нельзя – тем, у кого есть долги, субсидии не дадут. Главное – сохранить 90% персонала;

- скидка в 12 130 рублей для ИП на выплату страховых взносов;

- кредиты на зарплаты. Есть 2 программы: первая рассчитана на полгода беспроцентного периода, а вторая стартует с 1 июня, и платить по ней нужно будет 2% годовых. А если предприятие сохранит 90% численности персонала целый год, то кредит возвращать не придется вообще;

- разного рода отсрочки и скидки при аренде государственного или муниципального имущества, возможность уйти на «арендные каникулы» или вообще досрочно разорвать договор аренды без штрафных санкций;

- мораторий на инициирование дел по банкротству;

- для самозанятых – возврат уплаченного за 2019 год налога и «налоговый капитал» в 12 130 рублей на текущий год.

Кажется, что вариантов поддержки много, но по факту есть несколько минусов. Первый – это, конечно же, жесткая привязка к конкретным кодам по ОКВЭД (кроме самозанятых), то есть, ИП или организация могут по формальным признакам не быть признаны пострадавшими и не получат ровным счетом ничего. А есть и предприятия из не пострадавших отраслей, которые тоже столкнулись с кризисом, и ИП, которые прекратили деятельность (и получают 1500 рублей пособия по безработице) и многие другие ситуации.

Второй момент – тот факт, что налоги и кредиты представляют собой далеко не самую крупную часть расходов. Так, больше всего малый и средний бизнес обычно тратит на зарплаты, аренду и оплату поставщикам. Если с зарплатами все более-менее решается (хоть и недостающее предприниматели должны искать где-то сами), то что делать с оплатой аренды и поставщиками – никто не знает.

Третий момент – отдавать кредиты все равно придется (сохранить 80-90% штата будет сложно), а с третьего квартала и платить налоги. Восстановится ли к тому времени потребительский спрос, пока неизвестно. Но уже ясно, что ограничительные меры постепенно снимаются – а значит, что новых программ поддержки бизнеса пока можно не ждать.

Без справок

На фоне пандемии COVID-19 и экономического кризиса участились жалобы на «черных» кредиторов и коллекторов, сообщили в проекте ОНФ «За права заемщика». В I квартале количество таких обращений выросло на 17%.

— Граждане в своих обращениях отмечают: нарушители закона о возврате просроченной задолженности откровенно им говорили, что действуют в нерабочее время. При этом используют «серые» SIM-карты, — отметила руководитель проекта ОНФ «За права заемщиков» Евгения Лазарева.

Чернее чёрного

Фото: ИЗВЕСТИЯ/Алексей Майшев

Фото: ИЗВЕСТИЯ/Алексей Майшев

В апреле-июне эксперты ожидают дальнейшего роста числа жалоб на нелегальных взыскателей и кредиторов. Это будет связано с ухудшением финансового состояния граждан, в результате они начнут активнее обращаться за заемными средствами. Но в отсутствие доходов показатель долговой нагрузки окажется высоким, а значит, легальные банки и микрофинансовые организации откажутся оформлять кредиты.

Справка «Известий»

«Черные» кредиторы и коллекторы — это юридические и физические лица, которые выдают кредиты и взыскивают просроченные долги без соблюдения соответствующих законов. Они не состоят в реестрах ЦБ и ФССП.

В Центробанке оценили активность нелегальных кредиторов в последнее время как значительную. Мошенники агрессивно рекламируют свои услуги в соцсетях или напрямую обзванивают потенциальных клиентов, предлагая «деньги в кредит без справок и поручительств», сообщили «Известиям» в пресс-службе регулятора. Однако там отметили, что на сегодняшний день Банк России не фиксирует заметного роста жалоб на «черных кредиторов».

В регуляторе напомнили: если кто-то предлагает кредит, прежде всего следует проверить на сайте ЦБ легальность организации, оказывающей такую услугу. Также гражданам следует настороженно относиться к обещаниям «быстро выдать заем без справок и поручителей», внимательно читать договор. Если человек уже стал жертвой «черных кредиторов», необходимо собрать подтверждающие документы, а затем написать заявление в правоохранительные органы.

Чернее чёрного

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

Часто нелегальные кредиторы используют агрессивные способы взыскания задолженности, сообщили в пресс-службе Банка России. Поэтому в любой сложной финансовой ситуации необходимо обращаться в законные финансовые институты — ЦБ, ФССП, саморегулируемые организации. Это позволит решить проблемы цивилизованным способом, добавили там.

При этом в регуляторе отметили, что не следует верить обещаниям третьих лиц — так называемых раздолжнителей — помочь разобраться с займом за отдельную плату. Если у гражданина возникают проблемы с обслуживанием долга, необходимо обращаться напрямую в организацию, выдавшую кредит.

Пандемия и её кредитные последствия

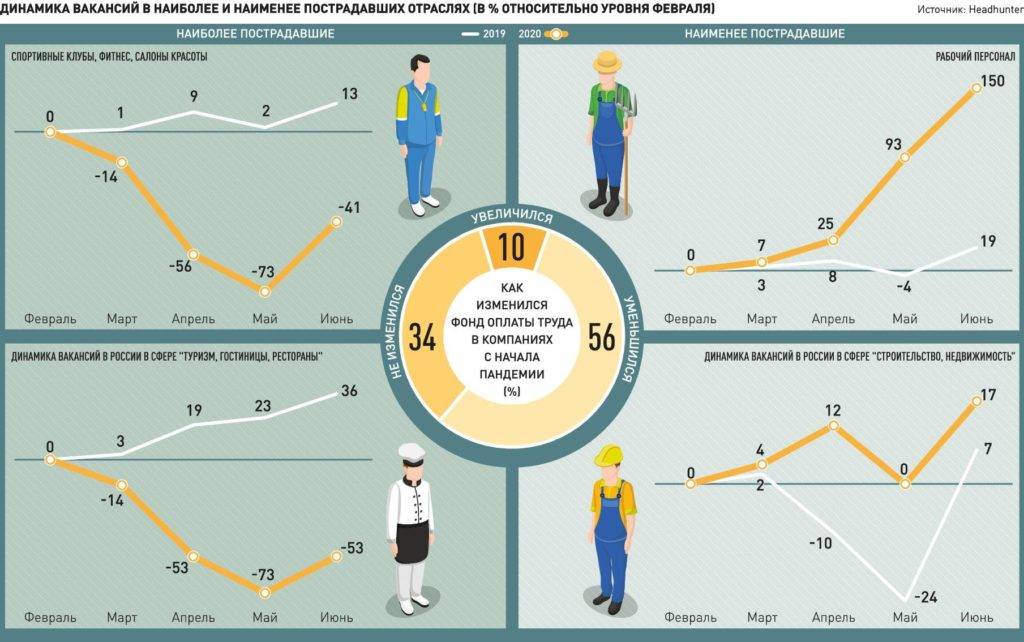

Непростым во многих отношениях выдался 2020 год. Коронавирусная пандемия вынудила власти пойти на шаги, не имеющие аналогов в российской истории. Введённые ограничительные меры больно ударили по ряду отраслей. Много людей осталось без работы и, соответственно, средств к существованию. И это проблема. Государство не могло остаться в стороне от этой проблемы. Был предпринят ряд мер:

- временно повышено пособие по безработице

- введены новые выплаты на детей

- сокращены некоторые бюрократические процедуры

- оказана поддержка наиболее пострадавшим (туризм, общепит и др.) отраслям и многое другое

Как нельзя кстати пришлась принятая законодателем норма о «кредитных каникулах». Каникулы стали возможными в связи с пандемией и её последствиями — закон появился в апреле и действовал до начала октября. Полгода пробежали незаметно. Банк России, конечно, порекомендовал другим банкам продлить каникулы (письма первое и второе). Дедлайн вроде как перенесли до конца года. Однако, и это время пролетит незаметно. Рано или поздно банки начнут требовать своё обратно.

Положение с кредитами

То, какими будут последствия пандемии для российских банков, зависит от своевременного возврата вкладчиками кредитных средств. С этим как раз начинаются проблемы.

Многие заемщики уже известили банковские организации о невозможности выплачивать займы из-за пандемии коронавируса.

Зарплаты задерживают или выплачивают не в полном объеме, какие-то компании приостановили работу на неизвестное время, многие работники находятся на самоизоляции.

Лица, работающие неофициально, не знают, выплатят ли им зарплату вообще.

Должники спешат воспользоваться кредитными каникулами, которыми им позволяет оформить недавно принятый Госдумой по предложению Президента РФ закон.

Задачи, стоящие перед банковской системой, достаточно сложные.

Многие сферы услуг (ресторанный бизнес, спортивные комплексы, торгово-развлекательные центры и пр.) не работают. В них по статистике занято около четверти российских заемщиков.

Естественно, что они попробуют оформить отсрочку платежей, которая может длиться до полугода. Все это время банковские организации страны будут недополучать прибыль.

Ситуация крайне тревожная – отток депозитных вкладов и невозврат кредитных средств наносят по банковской системе страны двойной удар.

Проблемы роста

Владимир Мальцев заверил РБК+, что попытки подмены трудовых отношений не являются новым трендом в сфере незаконной налоговой оптимизации: «Организации и раньше оформляли работников как ИП и заключали с ними гражданско-правовые договоры. Подобные случаи выявлялись при проведении контрольных мероприятий после сдачи отчетности. Причем в случае с самозанятыми мы сейчас видим все операции в режиме онлайн».

По данным ФНС, в первом полугодии 2020 года с самозанятыми сотрудничало 97 тыс. организаций, которые суммарно выплатили им более 30 млрд руб. При этом признаки возможных злоупотреблений были выявлены службой лишь в 1,8% случаев. В частности, подозрения возникают тогда, когда основной доход самозанятого поступает от одной организации или же она связана с предыдущими работодателями. В ФНС сообщили, что всего 254 компаний (менее 0,3%) имеют признаки перевода бывших сотрудников в самозанятые с использованием аффилированных компаний. В остальных случаях возможные нарушения связаны с попытками легализации «конвертной» схемы оплаты труда. «Текущая статистика показывает, что рынок трезво оценивает риски подобных злоупотреблений», — констатирует Владимир Мальцев.

Сложности, связанные с банковским обслуживанием самозанятых, в налоговой службе характеризуют как издержки «болезни роста». При этом представитель ФНС отмечает, что сейчас ситуация существенно изменилась в лучшую сторону, в том числе за счет работы на официальном сайте налоговой службы специального сервиса, который позволяет проверить статус плательщика НПД. Проверка может осуществляться автоматически с использованием открытого API. «Большинство крупных банков России подключены через открытый API к мобильному приложению «Мой налог» и предоставляют самозанятым возможность регистрироваться и передавать сведения о доходах в налоговые органы через свои программные продукты», — констатирует эксперт ФНС.

Подводим итоги

Прогнозирование – дело неблагодарное. Сложно угадать, как будет складываться ситуация, связанная с коронавирусом, и как долго продлится пандемия.

По мнению экспертов, кризис, спровоцированный пандемией коронавирусной инфекции, банки страны ощутят в ближайшие полгода.

Банковским организациям страны понадобится финансовая поддержка государства. Некоторые финучреждения без государственной помощи не выдержат.

В нынешней ситуации, связанной с эпидемией COVID-19, банковские организации пока только недополучают прибыль.

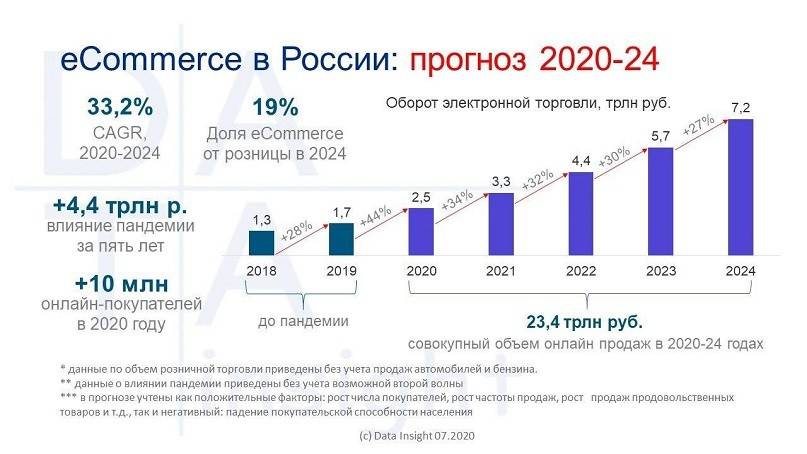

После пандемии банки страны, равно как и их клиенты, окажутся в новой реальности. Экономическая ситуация в стране будет другой. Могут потерпеть трансформацию целые сектора экономики.

Часть банковских организаций закроется. Ставшиеся финансовые учреждения будут развивать дистанционное обслуживание, но которое переходили в период коронавируса.

Что будет со ставками кредитов и депозитных вкладов, предсказать невозможно. Это зависит от многих факторов. Ясно одно – мир уже не будет прежним.

Это на сегодня все.

Делитесь статьей с друзьями в соцсетях, ставьте оценки, пишите комментарии. Подпишитесь на обновления и следите за новостями.

Будьте здоровы. До скорой встречи, друзья!

Выводы автора

Так почему же люди побежали сломя голову в МФО, вместо того чтобы посетить какой-нибудь из известных банков, получить бесплатную карточку (да, и такое возможно, например, в Сбербанке карточка Моментум или другие карты с бесплатным годовым обслуживанием).

В основном говорят о нежелании банков выдавать свои кредитные продукты людям с подпорченной кредитной историей (КИ), но кто им мешает её исправить. Это возможно в тех же МФО (см. организации, где возможно воспользоваться программой исправления КИ).

Я же считаю, что это не самая основная проблема. Люди просто не хотят разбираться и изучать возможности современных финансовых продуктов и их возможности, повышать свою финансовую грамоту, наконец. В пользу этого довода говорит и распространённое заблуждение о том, что микрофинансовые организации работают в основном с банковскими отказниками – ничего подобного. Никому не нужен неплатёжеспособный клиент. Да, процент заёмщиков с испорченной кредитной историей там немал, но далеко не всем до этого отказали в банке. Многие просто берут взаймы, потому что это удобно и без заморочек.

Считаю, что надо любыми возможными (законными) способами исправить свою КИ, изучить азы пользования банковской кредитной карточкой и постоянно пытаться её получить (если вы часто перехватываете в долг до зарплаты). Здесь мы не будем говорить о некоторых подводных камнях при её использовании (например, по ней нецелесообразно снимать в банкомате наличные – штрафы за это большие), их не мало. Читайте на нашем сайте и в интернете материалы и изучайте, зато в дальнейшем вам принесёт это немалую выгоду.

Вот так, казалось бы, обычная статья о сравнении двух продуктов, кстати, небанковского и банковского, привела к прямой пропаганде кредиток. Накипело, знаете ли.

На самом деле это довольно поверхностное сравнение, но я надеюсь, что этого достаточно, чтобы задуматься над своим выбором. Так куда вы обратитесь в следующий раз: в МФО или в банк за кредиткой?