Что изменится на рынке?

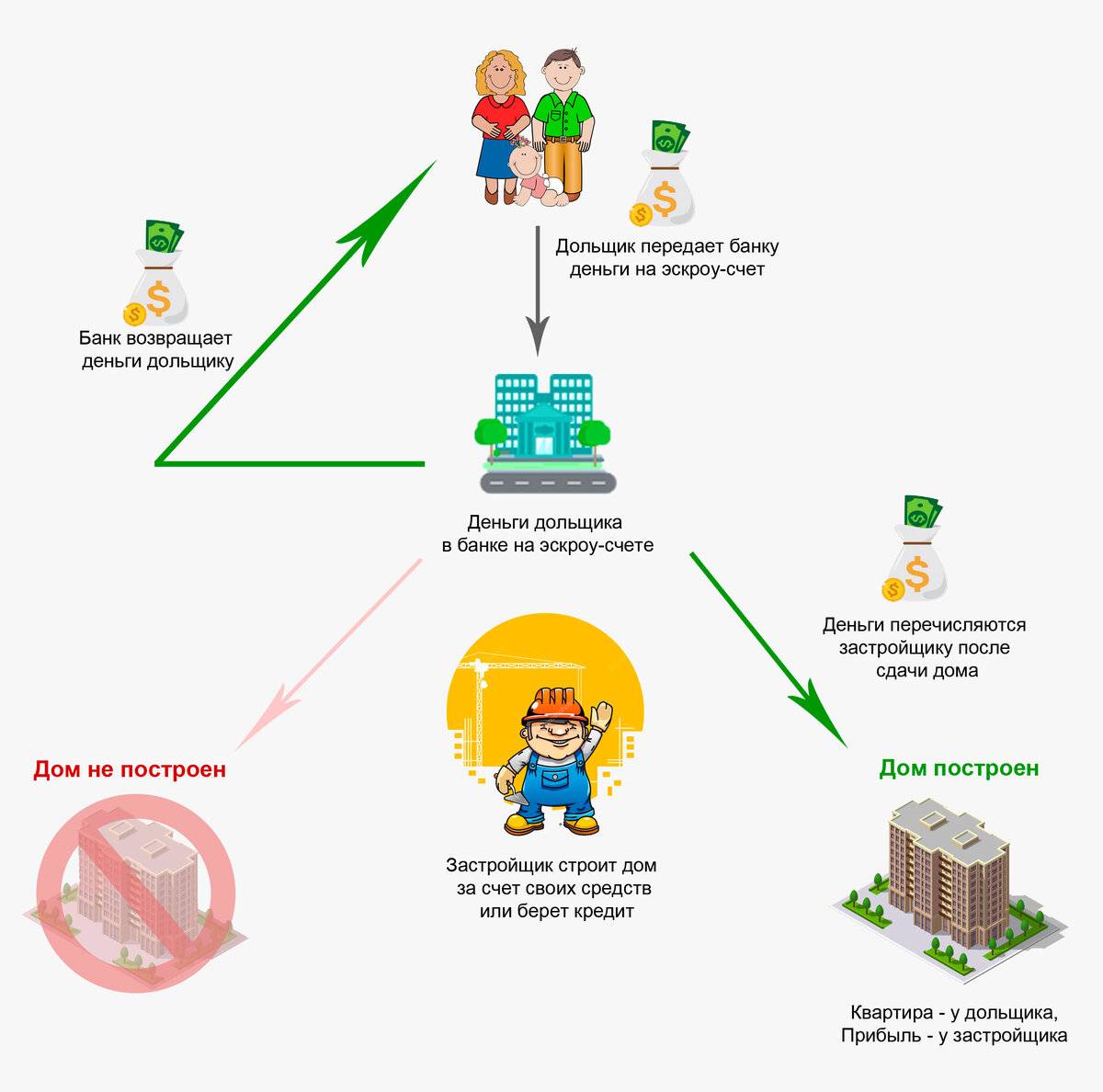

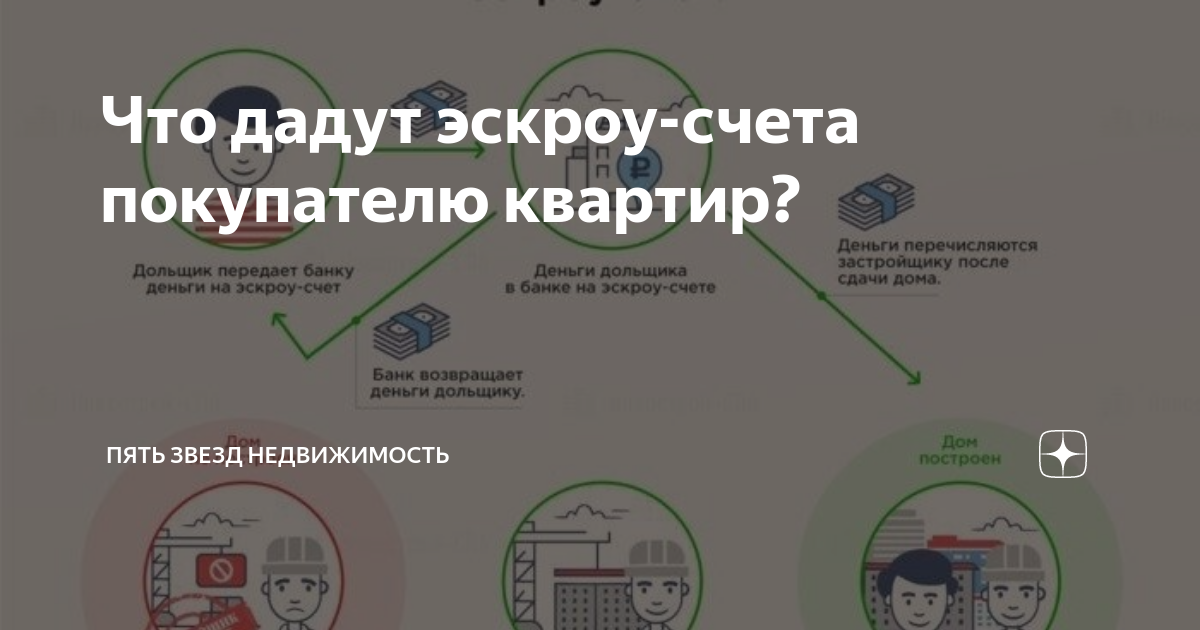

Механизм эскроу-счетов должен немного изменить ситуацию на рынке долевого строительства. Конечно, покупать жилье на этапе котлована станет безопаснее, поскольку гражданин ничего не теряет. Он либо получит свое жилье, либо сможет вернуть деньги.

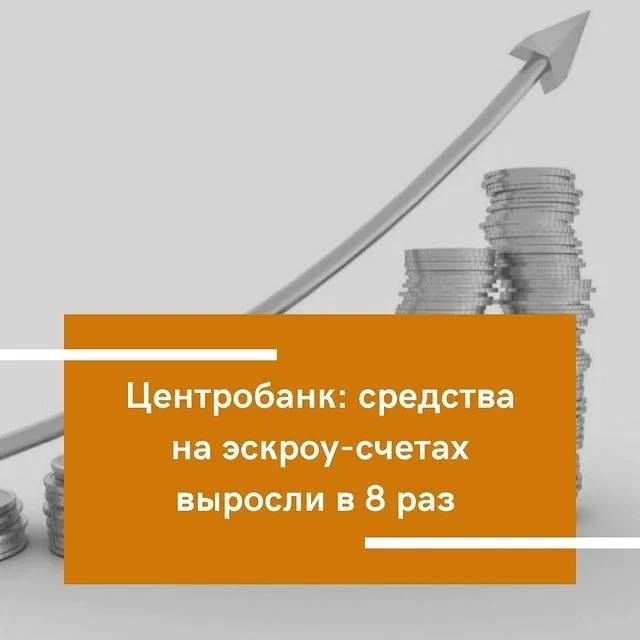

Однако, как обычно, у хорошего начинания может быть и обратная сторона. И здесь она заключается в том, что цены на новостройки могут вырасти. Раньше застройщики собирали деньги с граждан, а затем сразу вкладывали их в строительство. Теперь же компаниям придется забыть об этом способе привлечения средств. Им нужно будет занимать в долг у банков под проценты, чтобы возвести многоквартирный дом и сдать его точно по графику. И свои расходы на обслуживание кредитов застройщики будут перекладывать на плечи потребителей.

Впрочем, можно предположить, что потребители лучше согласятся переплатить небольшую сумму за квадратные метры, чем рисковать сразу всеми средствами и тратить нервы в попытке добиться от застройщика завершения строительства. Будем надеяться, что совсем скоро такие ситуации уйдут в прошлое.

Что рекомендуют специалисты из сообщества

Мы опросили фрилансеров и предпринимателей в профессиональных сообществах на Facebook. Они рекомендуют следующие сервисы:

Solar Staff. Это полноценная система управления фрилансерами для предпринимателей. Здесь заказчик может поставить вам задачу, оплатить и получить автоматически составленные документы: договор, акт сдачи-приемки, счет на оплату. Комиссия начинается с 5% от суммы.

Easy Staff. Этот сервис вызывает у заказчиков доверие, потому что он требует приложить результаты работы, чтобы завершить сделку. Соответственно, к фрилансерам, которые работают через Easy Staff, также доверие выше. При этом для заказчиков комиссия по сделкам составляет 10%, для фрилансеров все бесплатно.

Большой минус этих сервисов в том, что немногим заказчикам нужна системная работа с фрилансерами. А проходить дополнительную регистрацию на сайте, который впервые видишь, просто чтобы заплатить деньги за работу исполнителя (еще и с комиссией), может показаться сомнительной затеей. Поэтому через Solar Staff и Easy Staff проще работать с уже зарегистрированными там заказчиками и крупными компаниями, остальным же предложить сделку через WebMoney или биржу.

Риски при переуступке права собственности

Можно заключить договора о переуступке прав как со строительной компанией, так и с дольщиками, которые имеют соответствующие права на строящуюся недвижимость. Ранее мы уже рассказывали подробно про все тонкости переуступки.

Первоначальный покупатель не несет перед вторым покупателем ответственность за промахи застройщика. Если строительные работы выполнены плохо, или объект сдается намного позже оговоренного срока, продавцу нельзя предъявить претензии, но их можно адресовать компании-застройщику. Права требования на объект могут быть только при наличии ДДУ. Если права приобретены в соответствии с другим документом, то совершение цессии не представляется возможным. Тогда при невыполнении условий по договору права аннулируются как и сам документ.

Еще один риск состоит в том, что долевой договор может оказаться расторгнутым между застройщиком и продавцом, тогда покупателю по закону выплачивается первоначальный размер согласно ДДУ, вместо суммы по сделке.

Часто переуступка предлагается в том случае, когда строительный объект имеет проблемы. Например, когда сроки сдачи сильно затянуты, продавец знает, что строительный объект низкого качества или в случае, когда строительная компания вот-вот станет банкротом.

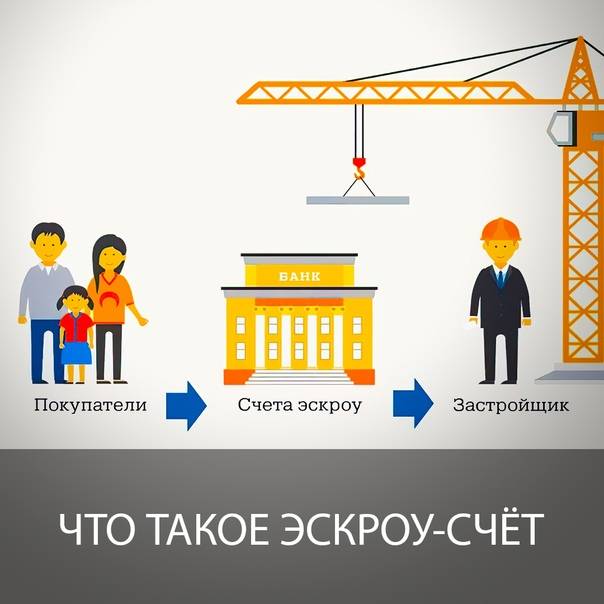

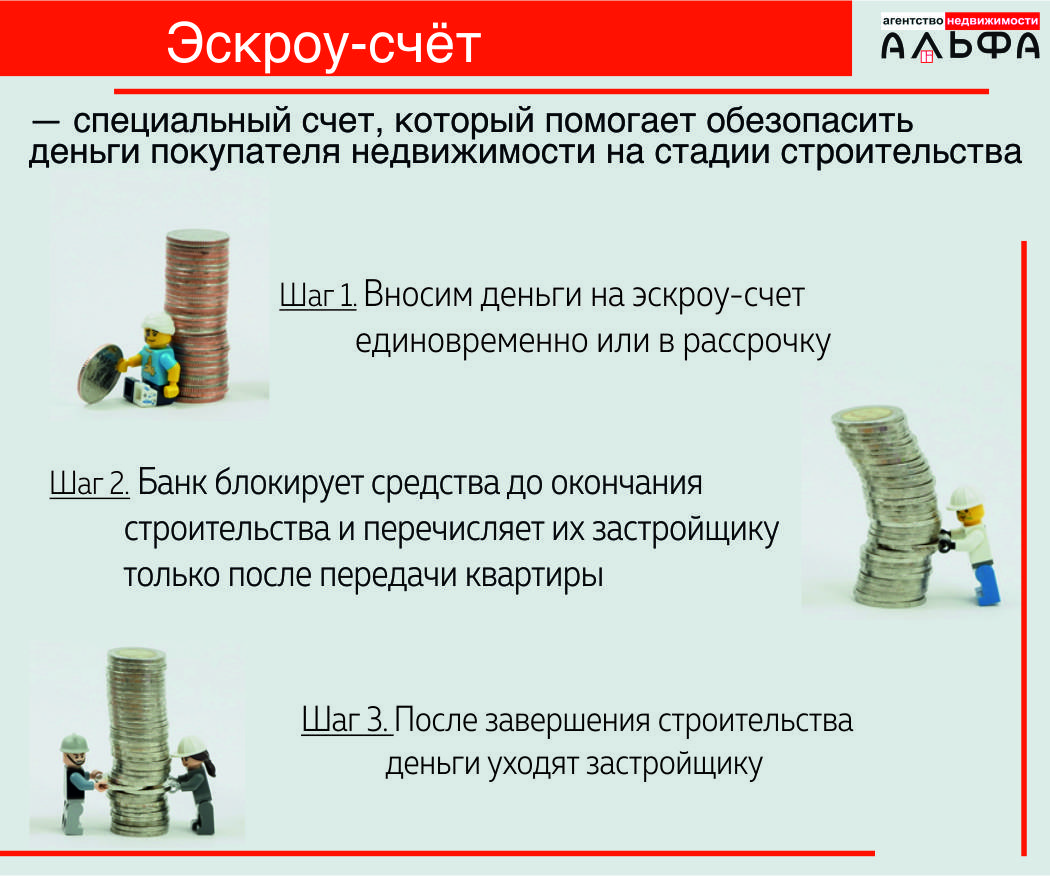

Как это работает?

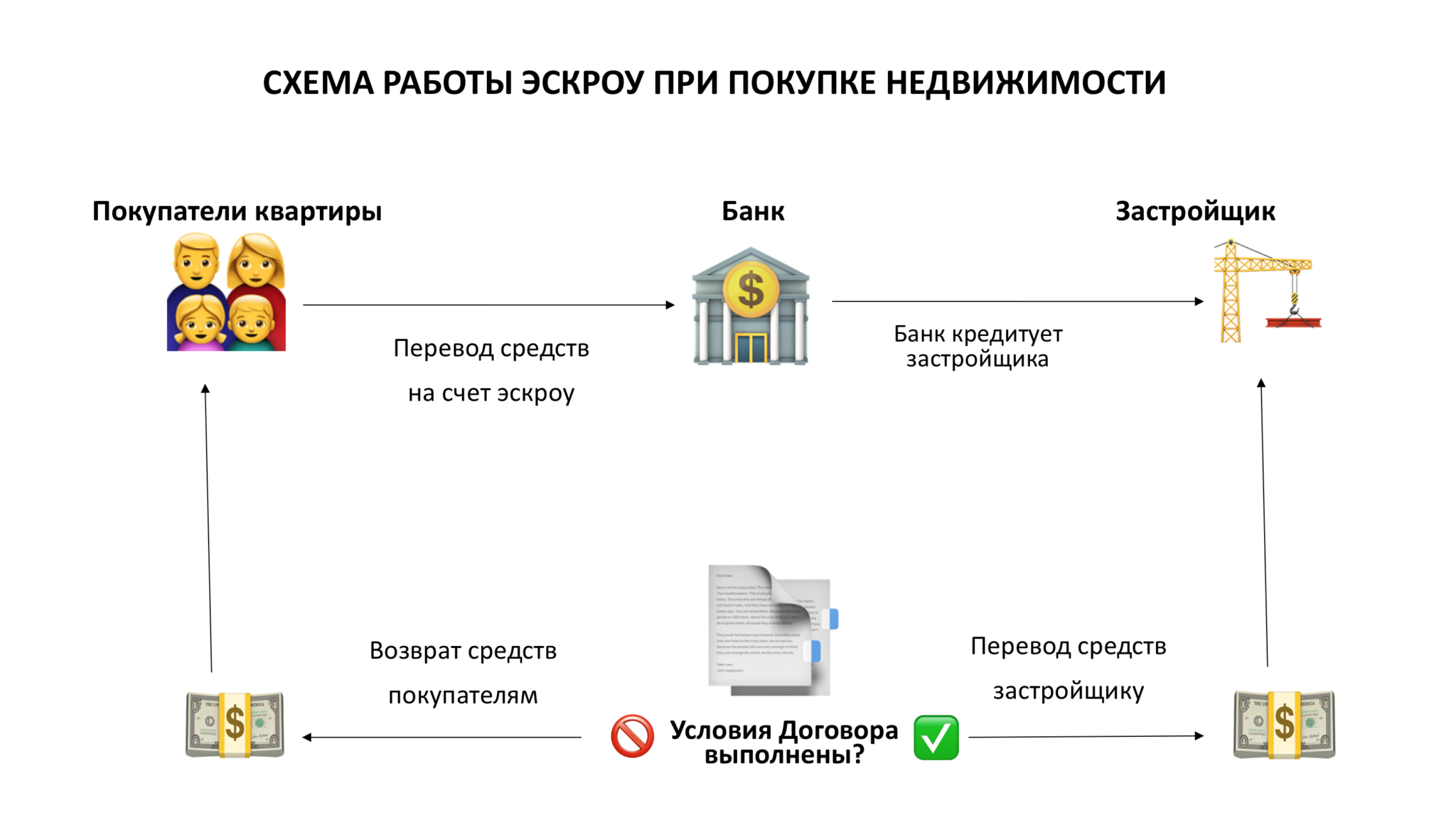

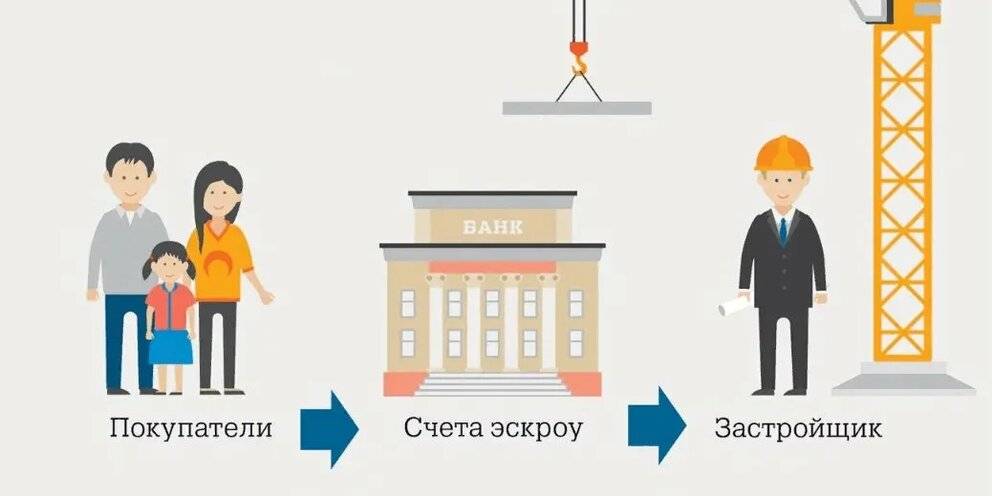

Итак, вы решили открыть эскроу-счет при покупке квартиры. Для этого нужно обратиться в банк и заключить договор, где будут указаны срок действия и условия, которые продавец обязуется выполнить. Договор заключается между тремя сторонами: банком (эскроу-агент), покупателем (депонент) и продавцом (бенефициар).

Затем вы перечисляете на счет сумму денег. А когда продавец выполнит все условия по договору (например, передаст права собственности), эти средства перейдут к нему. Безопасным посредником в данной операции выступает банк. Он за вознаграждение оказывает услуги по открытию эскроу-счета и следит за выполнением договоренностей. Чтобы получить деньги, продавец должен предоставить в банк документы, подтверждающие выполнение условий. Банк проверяет их на соответствие условиям договора и, если посчитает их недостоверными, вправе отказаться в перечислении денег бенефициару.Банк может закрыть эскроу-счет по истечению срока действия договора или других случаях, предусмотренных законодательными актами или договором. Если сделка не состоялась, деньги возвращаются владельцу счета.

При этом, пока условия не выполнены воспользоваться средствами с эскроу-счета не может ни бенефициар, ни депонент. Но вы вправе в договоре прописать условия, когда этими деньгами можно пользоваться. В основном эскроу-счета применяются в сделках купли-продажи недвижимости, в выплатах по судебным решениям.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

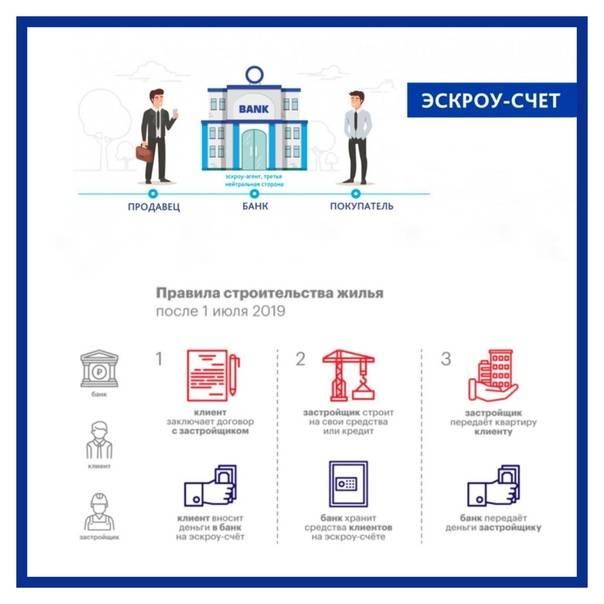

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Как открыть счёт-эскроу гражданину СНГ в российском банке, если границы закрыты

С гражданами стран СНГ ситуация сложнее.

Во-первых, эта история повторяет предыдущую — сохраняется проблема идентификации. Даже если в стране есть банк, который предоставил вам проектное финансирование, юридически это не поможет. Человек, пришедший и идентифицированный Альфа Банком Казахстан не является в этот момент идентифицированным Альфа Банком РФ.

Во-вторых, человек находится в юрисдикции другого государства, и если он отправит вам документы и доверенность — при пересечении границы они потеряют юридическую силу.

Резюмируем, в чём проблема:

- Без личного присутствия гражданина открыть эскоу-счёт невозможно.

- Гражданин не может находиться на территории РФ.

- Гражданин находится в юрисдикции другого государства.

- Банки и нотариат работают в юрисдикции другого государства.

Что делать?

В этом случае для дистанционного открытия счёта понадобятся:

- Нотариально заверенная копия паспорта на территории РФ.

- Нотариально заверенная на территории РФ доверенность на открытие счёта-эскроу и совершение регистрационных действий.

- Отработанная технология документооборота (схема ниже).

Технология документооборота очень похожа, но в ней у нас два нотариуса:

в первую очередь человек идёт к нотариусу в своей стране и заверяет документы, а затем в России другой нотариус заверяет переводы этих документов. Дальше ситуация выглядит примерно так же, как удалённое открытие счёта во втором сценарии, только по времени все этапы тянутся немного дольше.

Цифровая сделка — это прекрасно. Но пока рынок не может полностью перейти в онлайн.

В каких банках можно открыть счета эскроу?

На текущий момент счета эскроу можно открывать в 20 банках.

При звонке на горячую линию Альфа Банка, Газпромбанка, ВТБ, Росбанка специалисты колл-центра ответили, что никогда не слышали о таких счетах, поэтому не могут дать по ним консультацию.

Информацию по комиссии за открытие предоставили:

| Банк | Комиссия за открытие |

|---|---|

| Сбербанк | 0 руб. по сделкам ДДУ 0,5 % годовых от суммы Договора, min 15 000 руб. за квартал или его часть |

| УБРиР | 2000 р. |

| Банк Санкт-Петербург | Бесплатно |

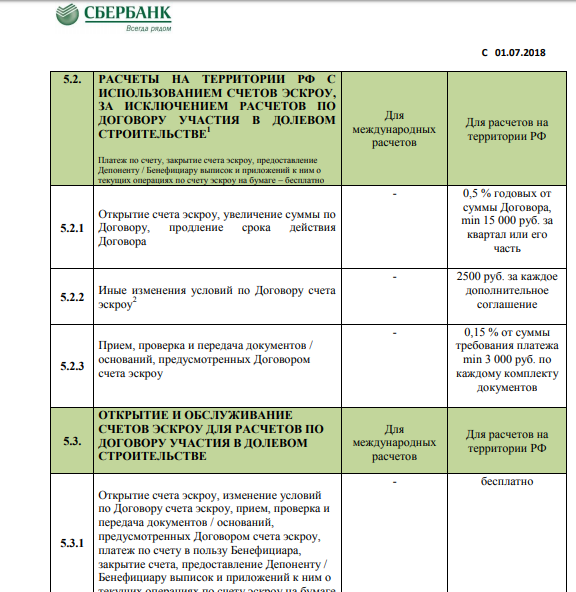

Вот как выглядят тарифы на Escrow счет в Сбербанке

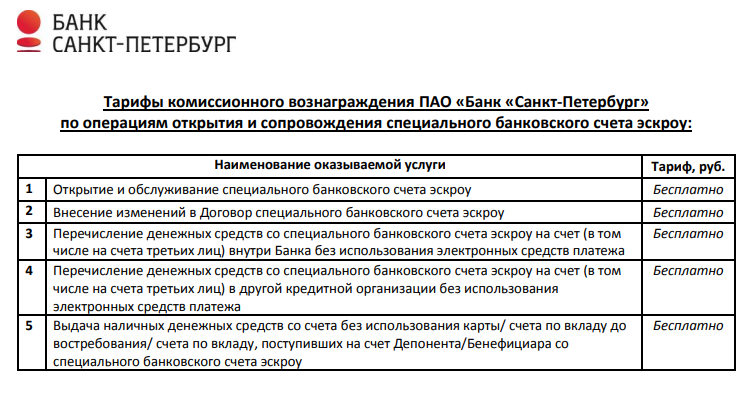

А вот тарифы банка Санкт-Петербург Таким образом, счета эскроу не распространены в банковской практике, что даже в служба поддержки крупных банков не смогли дать консультацию. Вполне возможно, что после принятия нужных поправок в законодательство, счета станут более известными и востребованными. Пока же в массовом сознании наших граждан расчеты в наличной форме играют большую роль и люди доверяют этому больше, чем расчета в безналичной форме.

Таким образом, счета эскроу не распространены в банковской практике, что даже в служба поддержки крупных банков не смогли дать консультацию. Вполне возможно, что после принятия нужных поправок в законодательство, счета станут более известными и востребованными. Пока же в массовом сознании наших граждан расчеты в наличной форме играют большую роль и люди доверяют этому больше, чем расчета в безналичной форме.

Смотрите Презентация счета Escrow в России, вам станет все более понятно.

Бесполезно

Занятно

Помогло 2

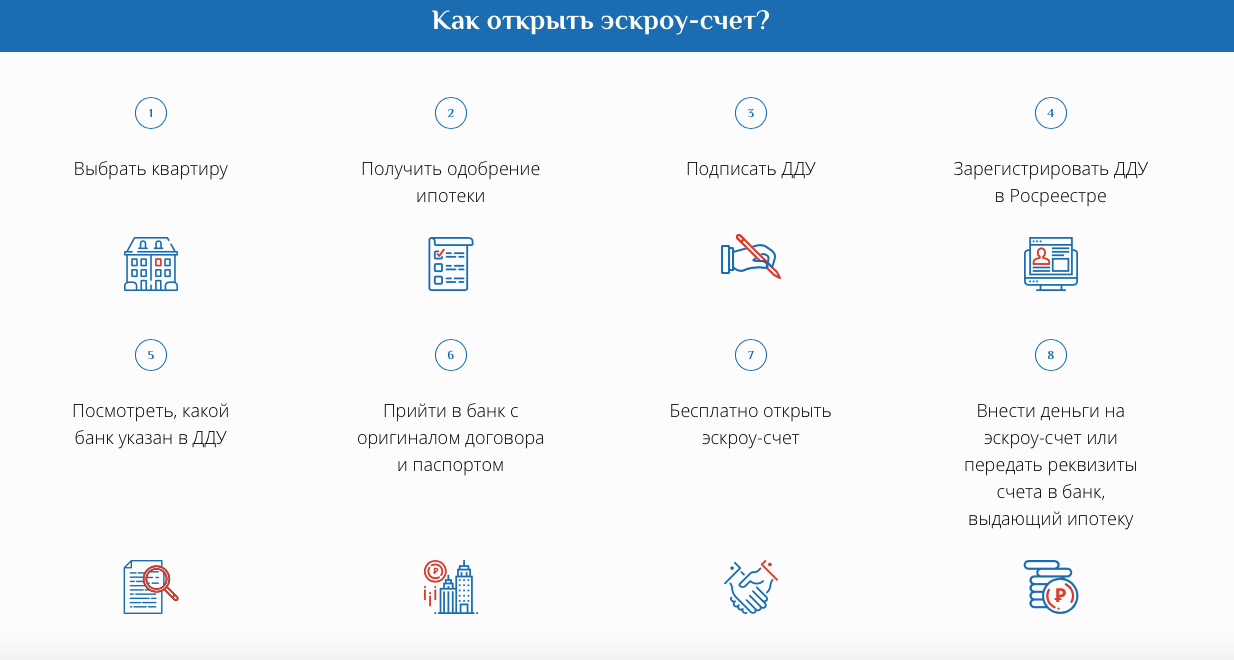

Как протекает покупка недвижимости в ипотеку с использованием эскроу-счета?

Эскроу-счета работают при ипотеке достаточно просто. Покупатель (депонент) подает заявку на ипотеку в банк и заключает с застройщиком (бенефициаром) договор долевого строительства, в котором указано, что расчет между депонентом и бенефициаром пройдет с использованием эскроу-счета.

Затем договор долевого участия (ДДУ) регистрируется в Росреестре, а депонент бесплатно открывает эскроу-счет в банковском учреждении. Банк (эскроу-агент) становится посредником, гарантирующим безопасность денег депонента.

Как открыть эскроу-счет при покупке квартиры в ипотеку?

Сделка по схеме счетов эскроу протекает в следующем порядке:

- Депонент подбирает квартиру в строящемся доме и заключает с бенефициаром ДДУ. В нём обязательно необходимо указать, что все расчёты будут вестись через этот эскроу-счет.

- Депонент обращается в банковскую организацию и подбирает себе наиболее подходящую ипотечную программу кредитования.

- В случае если заявка будет одобрена, подписывается кредитный договор и открывается (не обязательно в этом же банке) эскроу счет, на который зачисляются и первоначальный взнос, и остальные заемные средства. Происходит заключение трёхстороннего договора.

- Бенефициар завершает строительство и получает паспорта (кадастровый и технический). Затем он сдаёт дом и подписывает акт приёма — передачи с депонентом.

- В некоторых банках открыть и подписать договор на эскроу-счет можно без посещения доп. офиса. Делается это через мобильное приложение или Интернет — банк за несколько минут.

Что случится, если банк, в котором открыт эскроу-счет, обанкротится?

Ничего. Средства вернутся обратно. Деньги, размещённые на эскроу счетах, страхуются АСВ (Агентством по страхованию вкладов), но только в пределах суммы, не превышающей ₽10000000. То есть, на простом языке, если стоимость недвижимости превышает ₽10000000 либо вы покупаете сразу несколько квартир в одном и том же доме с несколькими эскроу счетами, вернуть вы можете не более ₽10000000 (Подробнее ФЗ №177, ст.12.1).

Что случится, если обанкротится застройщик?

В этом случае депонент также получит денежные средства обратно, при чём в полном объёме, даже если там более ₽10000000. Деньги на эскроу-счете сохранятся и вернутся к покупателю не только при банкротстве застройщика, но и при задержке строительства более чем на полгода.

Оптовая торговля

При торговле с другими регионами и странами покупатель платит деньги до того, как получит товар. Он рискует:

- вовсе не получить товар;

- получить некачественный товар и потом уже пытаться вернуть деньги;

- получить товар с опозданием.

Риски устраняет эскроу-агентство. Покупатель перечисляет деньги на специальный счёт, но поставщик получит их только после доставки товара, подписания накладных и акта входного контроля. Договор эскроу выгоден и поставщику: он уверен в том, что средства на оплату товара у покупателя имеются, и он их гарантированно получит.

— Это возможность предложить свою продукцию новым партнёрам, которые ещё не знакомы с качеством выпускаемого продукта и могут относиться с недоверием, — объясняет Виталий. — Работа с эскроу-агентством будет актуальна и при желании производителя выйти на новые для себя зарубежные рынки.

Суть эскроу-счетов простыми словами

Начнем с того, что счет эскроу – это спецсчет в банкет. На этом счете лежат деньги, которыми можно воспользоваться только при соблюдении определенных условий. За тем, чтобы стороны соблюдали правила игры и условия договора, следит посредник в лице банка.

А теперь всю эту конструкцию давайте применим в отношении покупки жилья в новостройке. Вся схема будет выглядеть следующим образом:

- Покупатель выбирает квартиру

- Покупатель вместе с представителем застройщика приходит в банк и открывает счет эскроу

- В трехстороннем договоре стороны прописывают условия сделки и передачи имущества

- Покупатель вносит на счет деньги, которые будут находиться здесь до выполнения условия

- Компания достраивает дом, получает необходимые документы и передает ключи покупателю

- Банк видит, что оговоренное в договоре условие выполнено, а потому разрешает застройщику забрать деньги со счета

Таким образом, все стороны довольны. Покупатель знает, что в случае финансовых проблем у компании-застройщика он не будет вечно ждать погоды у моря, а просто вернет свои деньги. Если все закончится хорошо, то он въедет в новую квартиру. Застройщик знает, что он квартиру продал и, чтобы получить свои деньги, нужно только выполнить обязательства.

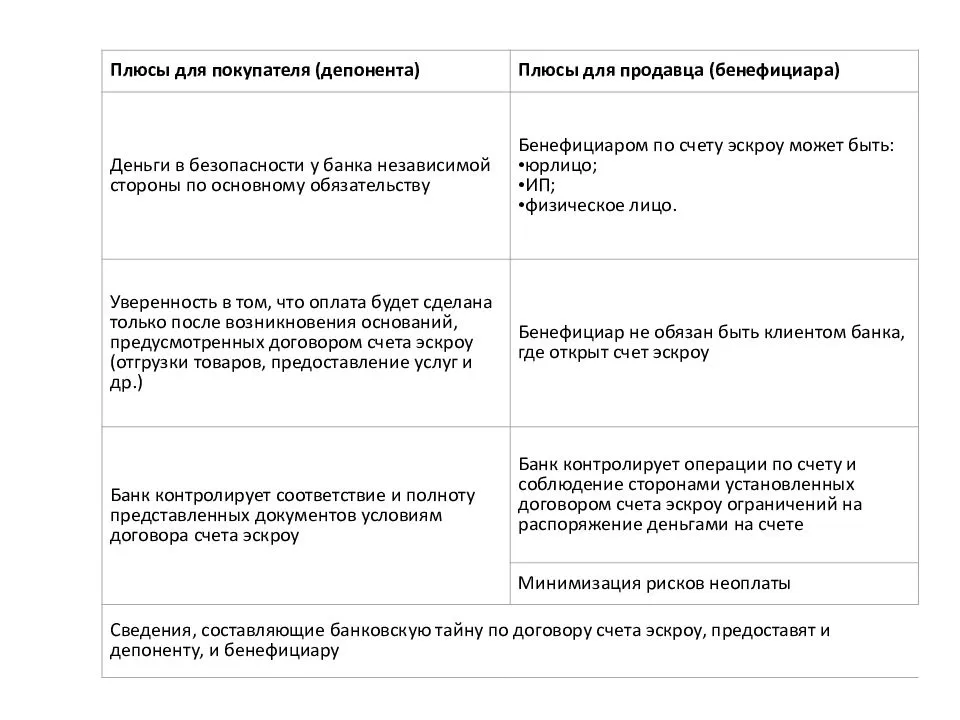

Счет эскроу: в чем его минусы и плюсы?

Начнём с рассмотрения плюсов этой банковской операции:

- Во-первых, это возможность быстро и без лишних вопросов закрыть escrow и прекратить его обслуживание, если трёхсторонний договор независимо от причины был расторгнут. В этом эскроу намного удобнее и практичнее аккредитива, владелец которого не может закрыть его оперативно, а вынужден объяснять служащим кредитного учреждения причины своего решения и, соответственно, тратить на это драгоценное время, откладывая дела и приезжая в банковскую организацию.

- Во-вторых, этот счет – способ, с помощью которого можно пребывать в уверенности, что договорное обязательство, скорее всего, будет исполнено. В противном случае ни одна из сторон не понесёт значительного и опасного ущерба. Эскроу не может применяться в качестве одного из вариантов для безналичного расчёта, поэтому деньги на нем не могут быть переданы налоговой для ликвидации долгов по налогам, или судебным приставам для исполнения любых решений судебных органов. Поэтому счёт escrow открывается только для утилитарных целей: деньги закладываются на него для того, чтобы владелец мог исполнить условия, прописанные в конкретном договоре.

- В-третьих, возможность мошенничества какой-либо из сторон равна нулю, потому что любые манипуляции со счётом допустимы только при одном условии: когда все три участника сделки по эскроу единогласно приняли решение поступить с деньгами определённым образом.

- В-четвёртых, эскроу не настолько жёстко урегулирован, как аккредитив, и может быть открыт только на основе заключённого договора. Кроме того, сторонам сделки закон предоставляет право самим регламентировать некоторые важные условия, например, список необходимых документов и бумаг, которые нужно принести в банковское учреждение, чтобы передать счет во владение бенефициара. Что же касается аккредитива, то такой свободы в отношении тех же документов он не даёт, и вам придётся предъявлять в банк весь список документов, который прописан в законе.

- В-пятых, эскроу заставляет банковскую организацию отвечать за те действия или решения, которые она предпринимает. По этой причине бумаги исследуются и изучаются банковскими служащими намного более усердно и тщательно, чем при договоре аккредитива, после заключения которого кредитные организации практически не имеют какой-либо ощутимой для них ответственности за неправильные действия.

Минусы, которые можно выделить у счетов эскроу, заключаются в следующем:

- Только небольшое количество банковских учреждений в настоящее время работает с услугами по предоставлению счёта эскроу в России.

- Юридические лица лишены возможности заключать друг с другом такого рода договоры.

- В случае возникновения каких-либо разногласий или даже конфликтов из-за неурегулированных вопросов по поводу эскроу нельзя быть на сто процентов уверенным в том, с каким результатом ваше дело может быть рассмотрено и изучено органами суда. Вы не можете предугадать, какое решение будет принято судьёй после окончания процесса.

Преимущества и недостатки

Для максимальной защиты собственных финансовых средств всегда можно открыть эскроу счет — многие уже оценили достоинства данного вида услуг, среди которых можно выделить:

- минимизирование любых рисков со сделками, связанными с приобретением дорогостоящего имущества — именно поэтому использование счёта эскроу в долевом строительстве и других вариантах приобретения жилья становится наиболее актуальным;

- состояние счёта в индивидуальном порядке проверяется банковскими служащими — это обеспечивает гарантированную защиту от любых мошеннических действий;

- продавец может рассчитывать на гарантированную покупку недвижимости, поскольку человек, открывший специальный счет, вряд ли откажется от заранее согласованной сделки.

Среди минусов популярного банковского решения можно выделить следующие:

- достаточно высокая стоимость процентной оплаты услуги;

- необходимость оформления дополнительной документации — потребуется заключение специального договора с банковской организацией;

- не все банковские структуры готовы предоставить данную услугу — в России с ней работают ограниченное число банков.

Многие активно используют инновационное банковское решение при осуществлении любых финансовых сделок, где важно обеспечить полную безопасность проведения личных средств. К примеру, специальные эскроу счета застройщика являются обязательным компонентом осуществления безопасной деятельности по продаже любых имущественных объектов по соглашению с законодательством

Плюсы и минусы приобретения квартиры с использованием эскроу-счета

Преимущества

- Гарантия безопасности денежных средств покупателя. Основная цель новой модели расчета между покупателем и застройщиком недвижимости — сохранить деньги депонента при невыполнении условий бенефициаром. Сегодня, покупая квартиру в новом доме, дольщики могут без опасения ожидать сдачи новостройки в эксплуатацию.

- Бесплатное открытие и дальнейшее обслуживание эскроу-счета для покупателя квартиры.

- Открыть эскроу-счёт можно только в надежном банке, прошедшем аккредитацию.

Недостатки

- Рост стоимости недвижимости. Раньше застройщики строили дома на деньги дольщиков. Сегодня же им приходится возводить многоэтажки либо на собственные средства, либо через проектное финансирование (кредит на строительство в банке). Стоимость кредита и дальнейшую выплату процентов банку застройщики теперь компенсируют повышением цен на недвижимость.

- Ограничения на сумму возвращаемых денег, если банк обанкротится. Вернуть свои денежные средства гражданин может, но только сумму, не превышающую ₽10000000.

- Средства, находящиеся на счету эскроу, заморожены, а стоимость недвижимости с каждым годом растет. Если, например, через несколько лет застройщик не уложится в срок, а стоимость недвижимость возрастёт, то купить идентичную квартиру в новостройке на возвращенные деньги уже не получится.

- Если застройщик нарушил договор, внесённые на счёт эскроу деньги вернутся без уплаченных банку процентов. Выплата банку процентов во время всего периода строительства, которые вернуть нельзя, — расходы депонента. Учитывая тот факт, что в среднем на постройку дома может уходить до 3 лет — это может составить более 15% от стоимости объекта недвижимости.

Плюсы и минусы счета эскроу

Плюсы:

- Бенефициар гарантированно получит деньги, если выполнит свои обязательства, а депонент защищен от мошенничества.

- Если одна из сторон решит расторгнуть сделку, счет закрывается автоматически, а деньги вернутся депоненту.

- Стороны могут выбрать, какие именно документы будут для банка доказательством совершения сделки.

- Если речь идет о долевом строительстве жилья, то покупатель-депонент открывает счет эскроу бесплатно, а суммы до 10 млн рублей застрахованы в Агентстве по страхованию вкладов.

- Счет эскроу нельзя арестовать, даже если у депонента есть долги по налогам, штрафам, алиментам и т. п.

Минусы:

- Не все банки в России работают со счетами эскроу.

- До перевода бенефициару деньги на счете заблокированы, и депонент может их вернуть, только если расторгнет договор.

- Пока деньги лежат на счете эскроу, они не приносят прибыли — в отличие от депозита проценты на них не начисляют.

- Депонент должен заплатить за открытие счета комиссию — обычно 0,7—1% от суммы, в сделках по долевому строительству за обслуживание счета платит бенефициар — компания-застройщик.