Какая информация содержится в КИ

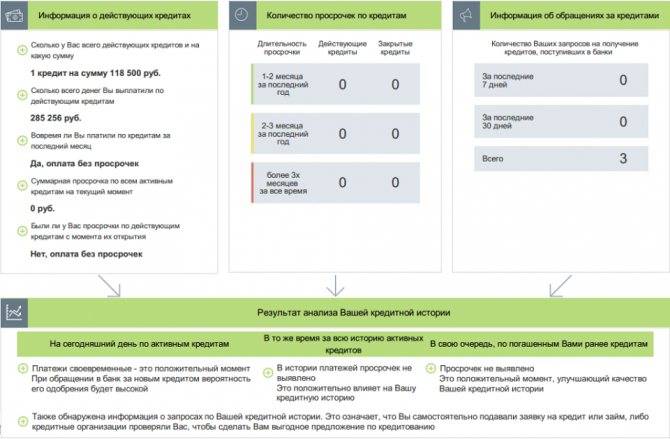

Кредитная история — это отчет, в котором содержится информация о всех полученных кредитах и сроках их погашения. Ведением и хранением отчетов занимаются Бюро Кредитных Историй (БКИ).

В России нет единого БКИ, где хранилась бы информация обо всех гражданах. Каждый банк или МФО выбирает одно из БКИ для сотрудничества.

Самые крупные БКИ в России:

- Объединенное Кредитное Бюро (ОКБ).

- Национальное Бюро Кредитных Историй (НБКИ).

- БКИ Эквифакс.

Для принятия решения по заявке банки направляют запросы в крупнейшие БКИ. Получив отчеты, банк определяет финансовую дисциплину заемщика и оценивает собственные риски.

Кредитная история включает:

- паспортные данные заемщика;

- адрес постоянной регистрации;

- адрес временной регистрации;

- все закрытые и действующие займы;

- все просроченные платежи (даже на 1 день);

- отказы по отправленным заявкам;

- информацию о банкротстве;

- информацию о недееспособности;

- информацию о взыскании долга через суд.

От содержания кредитной истории зависит, получит ли заемщик одобрение, или заявка будет отклонена.

Почему кредитная история влияет на решение по кредиту?

Банк формирует мнение о платежеспособности клиента. Договор оформляется на условиях платности, возвратности и срочности. Это означает, что заемные средства выплачиваются согласно установленному графику. Запрещается допускать просроченную задолженность, а также необходимо возвращать долг с процентами. Те заемщики, которые не соблюдают график и без должной ответственности подходят к процессу погашения кредита, для банковской компании являются неплатежеспособными. И если Сбербанк посчитает, что деньги не вернут, то, пользуясь статьей 821 ГК РФ, имеет полное право отказать в выдаче кредита.

Поэтому перед оформлением договоров рекомендуем получить информацию по истории погашения кредитов.

Как узнать свою кредитную историю?

Банк передает информацию по кредитованию клиентов в БКИ (Бюро Кредитных Историй). Действуют 4 главных БКИ:

- НБКИ (Национальное Бюро Кредитных Историй).

- Кредитное Бюро Русского Стандарта.

- Эквифакс.

- ОКБ (Объединенное Кредитное Бюро).

Это коммерческие компании, в которых скапливается и хранится информация. КИ конкретного заемщика находится в одной из этих компаний или в нескольких одновременно. Помимо главных БКИ функционируют еще 20-ть фирм.

Заемщик может самостоятельно получить данные из бюро. Есть несколько способов, как это осуществить.

Получение КИ через Интернет

Для того чтобы получить КИ через интернет, необходимо зарегистрироваться на сайте одного из БКИ. Но для этого понадобится предварительно знать, в каком бюро находятся данные. Если известно, где располагается КИ, то регистрируетесь на сайте компании и через личный кабинет формируете заявку. Один раз в год такая услуга бесплатна.

Чтобы определить, в каком БКИ размещена информация, нужно сделать запрос на сайте Центрального Банка www.cbr.ru в разделе «кредитные истории». Для этого понадобится код субъекта, который был сформирован при первом оформлении кредита. Если код субъекта утрачен, то восстанавливается также через ЦБ в том же разделе.

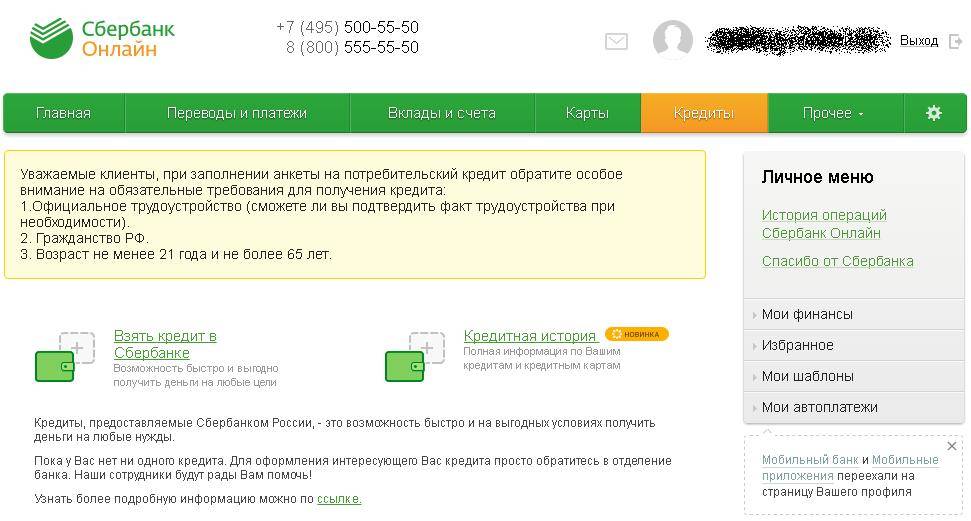

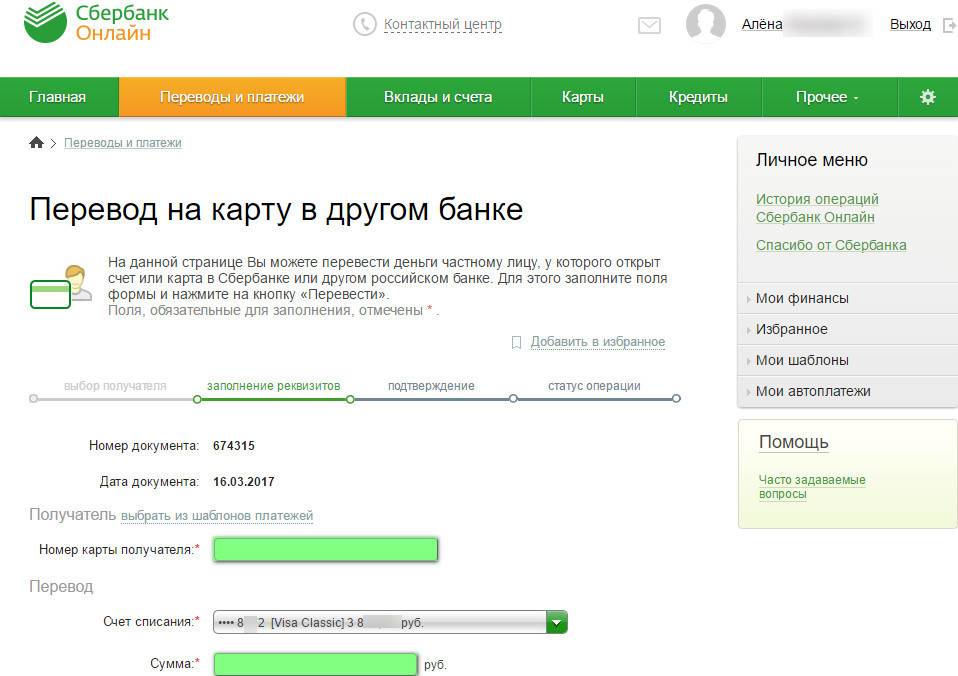

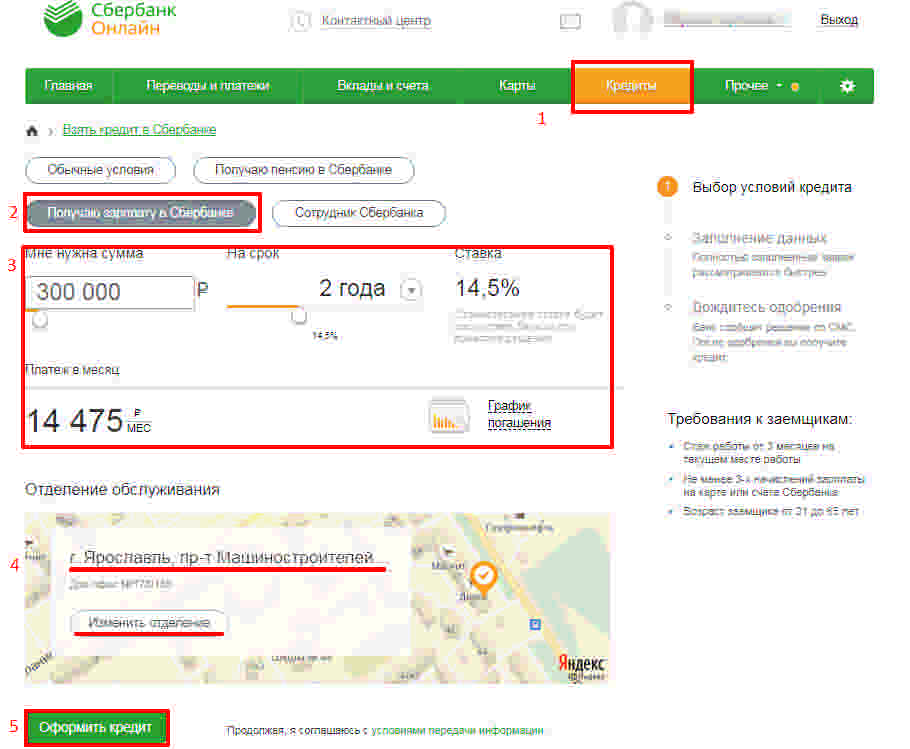

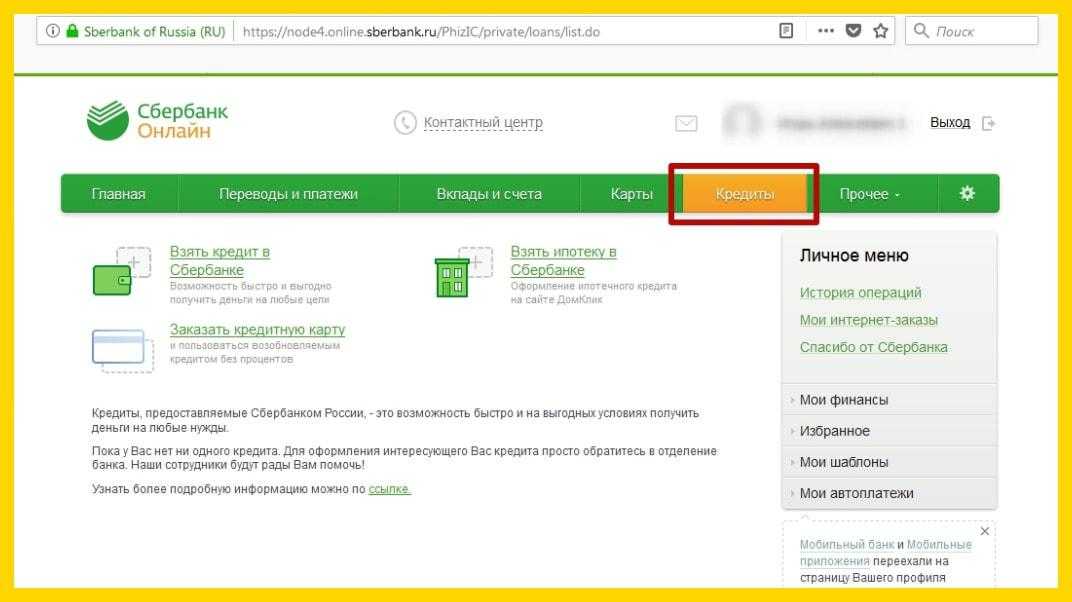

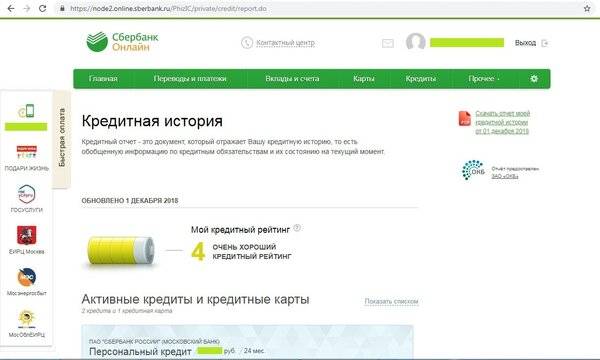

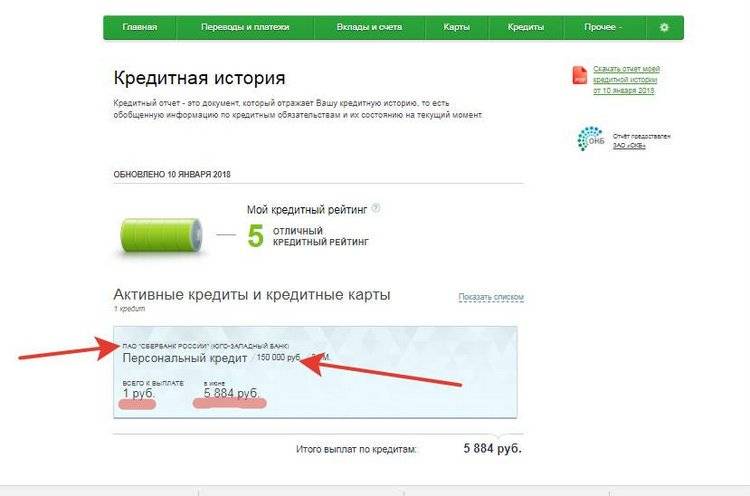

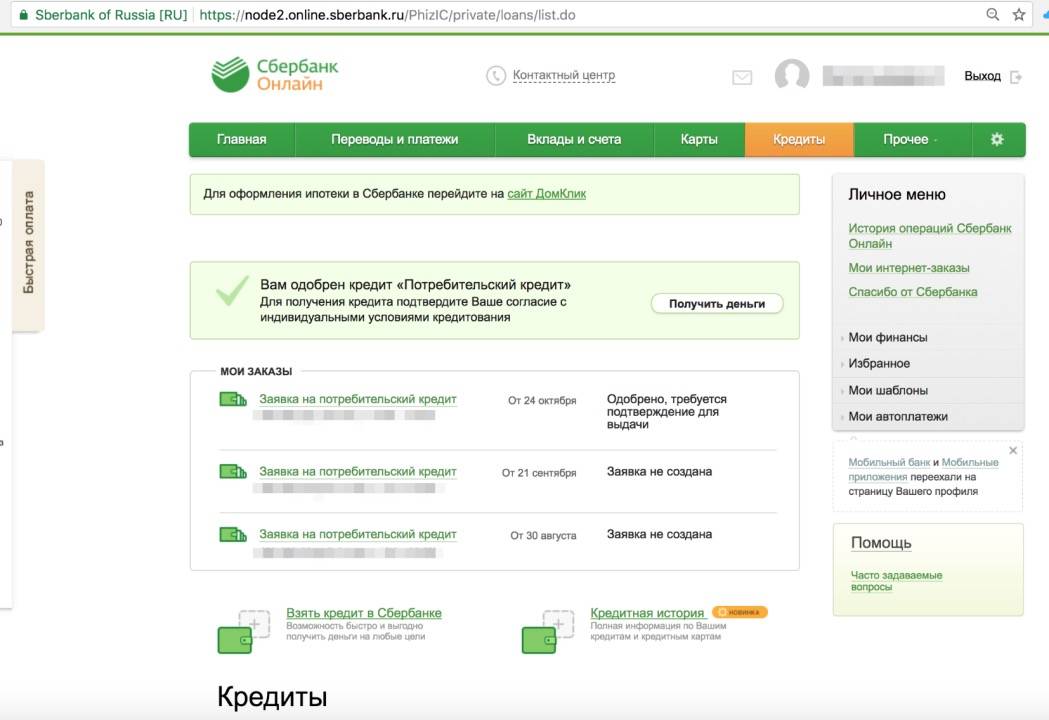

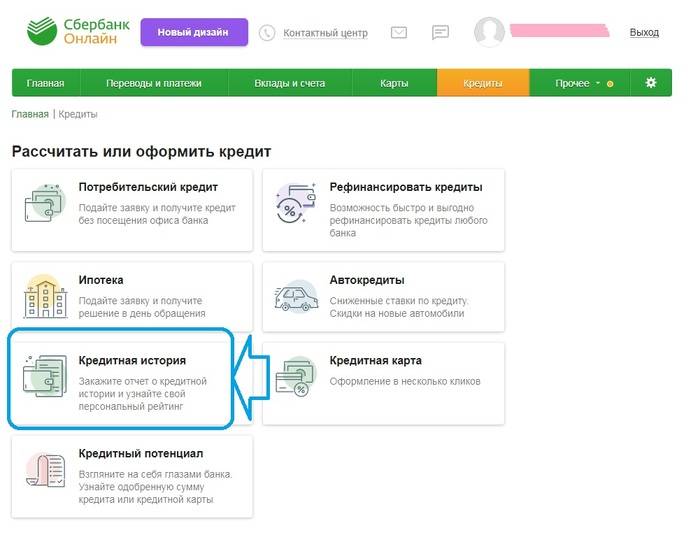

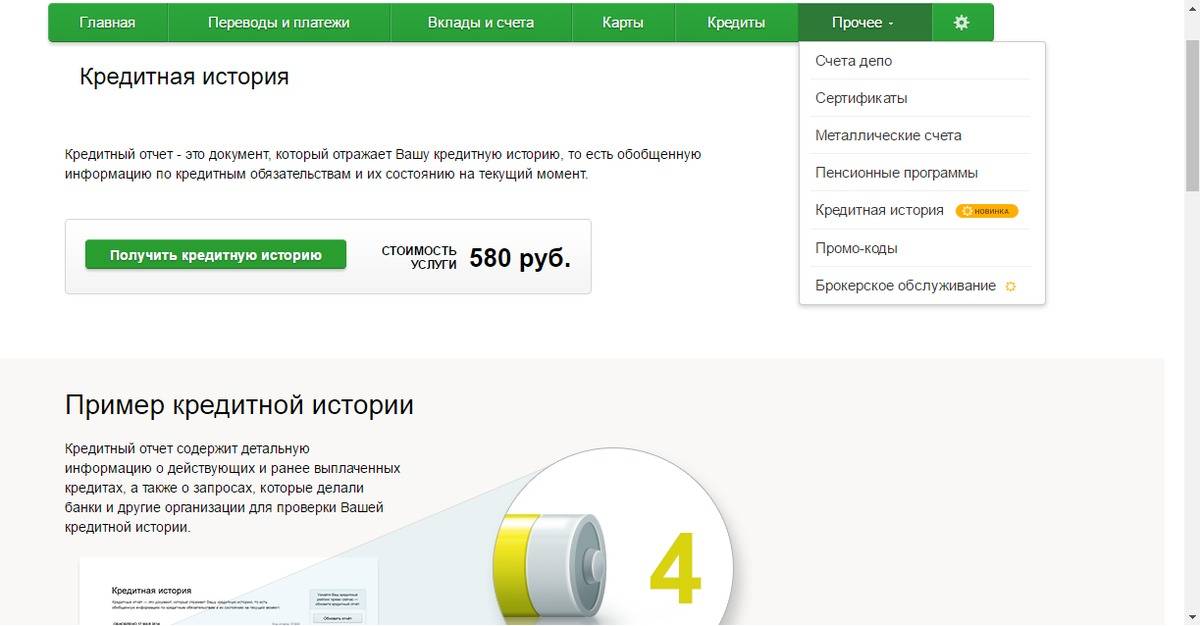

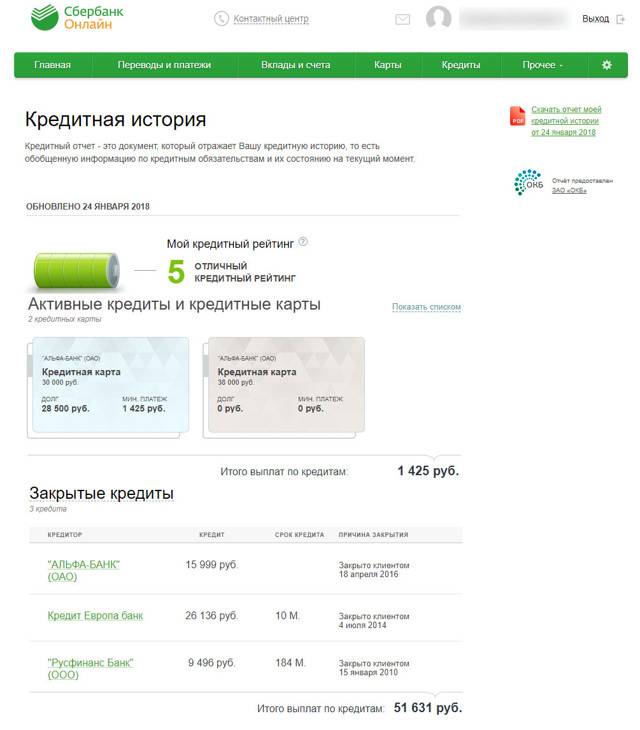

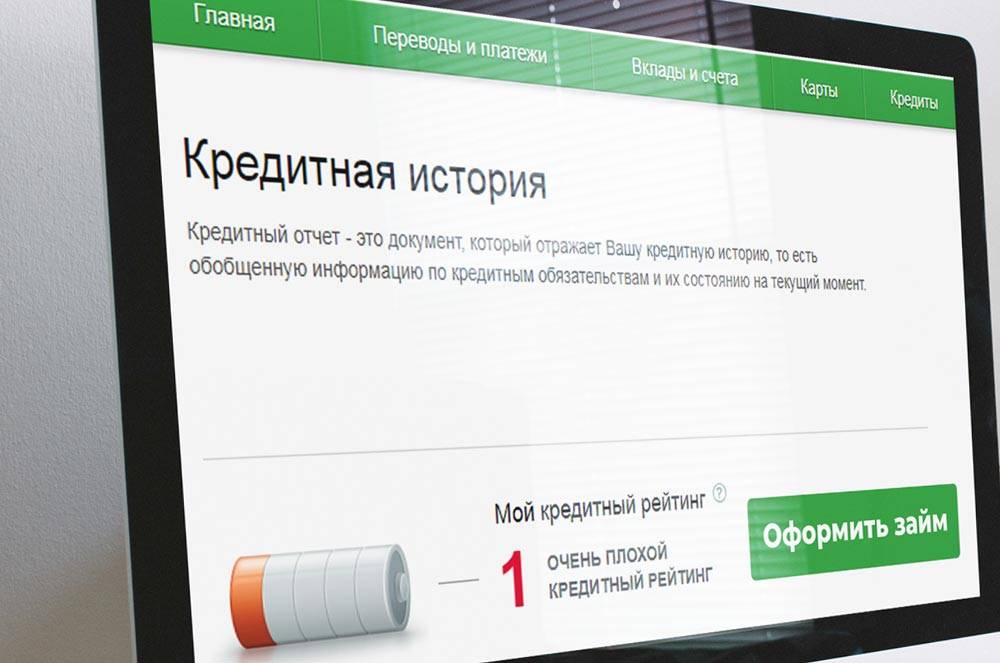

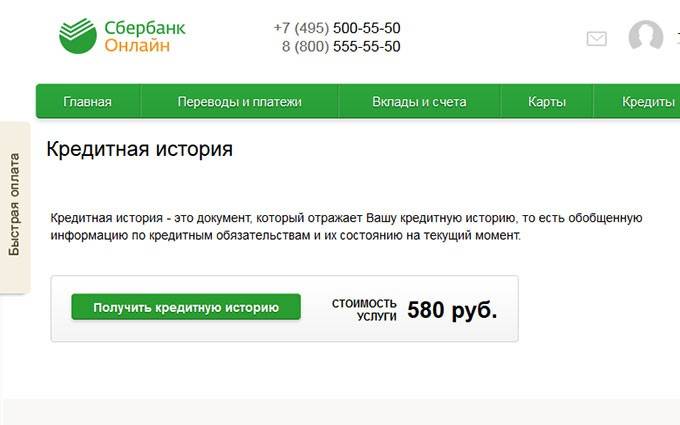

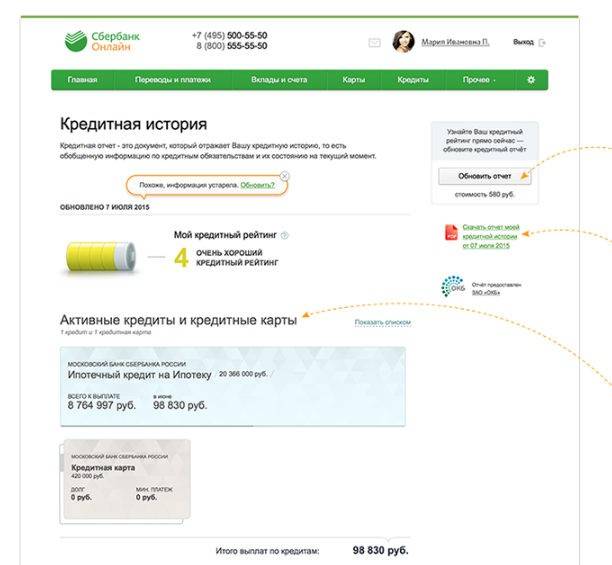

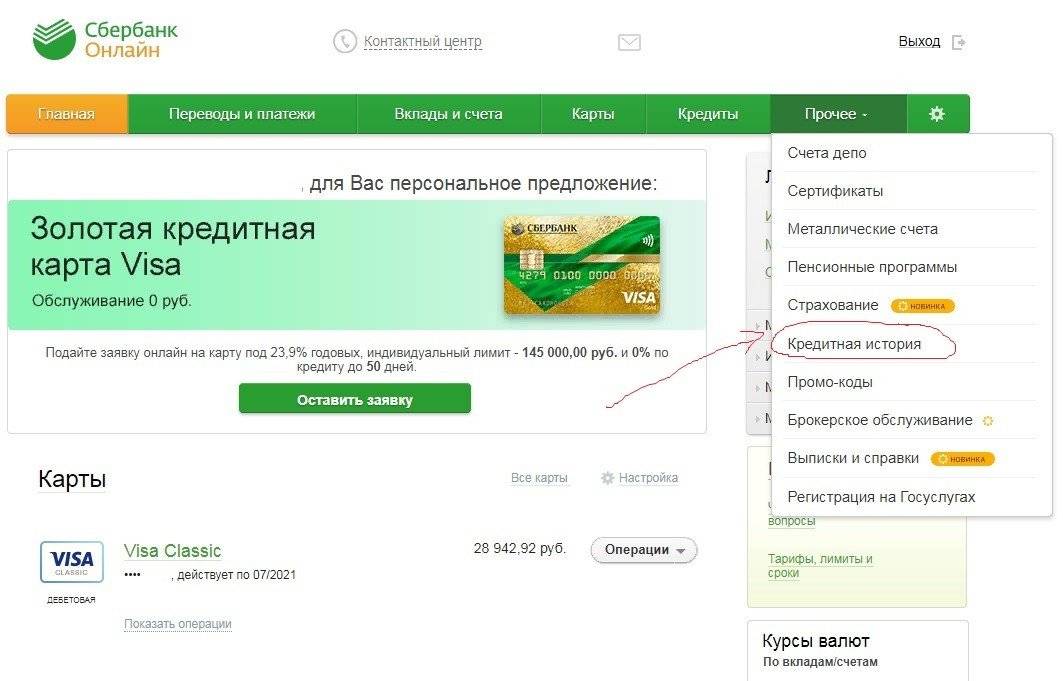

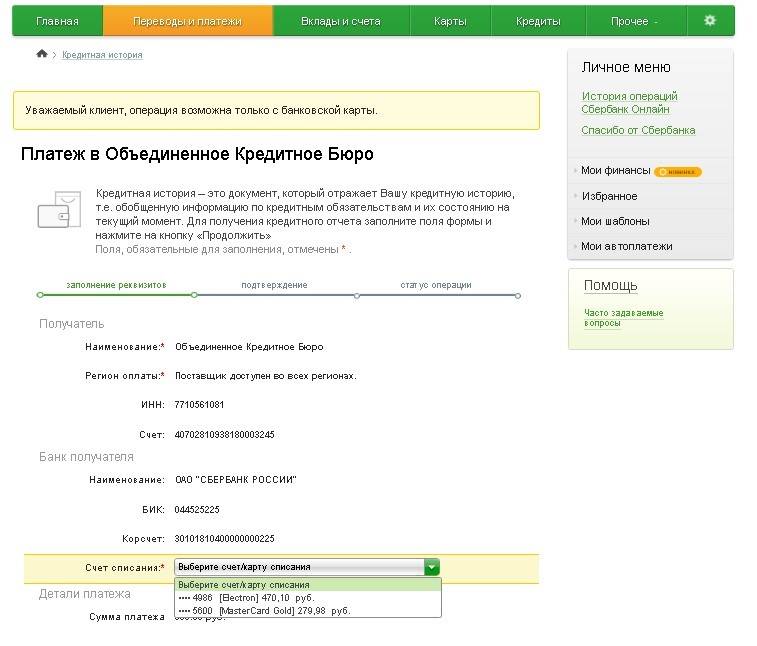

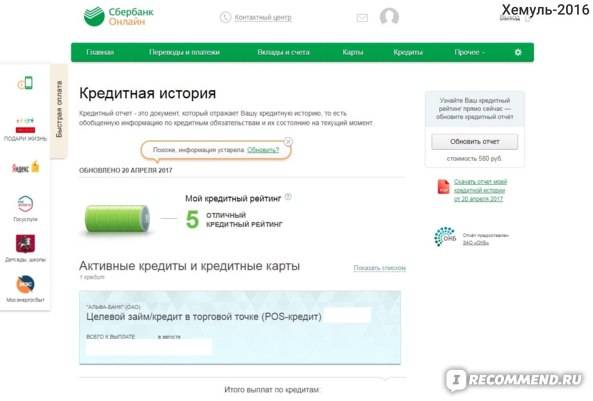

Дополнительно некоторые банки предоставляют кредитные истории через собственные личные кабинеты. Такая услуга доступна и через Сбербанк. В «Сбербанк Онлайн такая функция называется «кредитный отчет». Услуга платная и стоит 580 рублей. Помимо этого Сбербанк формирует собственный рейтинг клиента, детально описывая поведение заемщика, включая показатели по исторической просрочке, платежеспособной дисциплине и динамики кредитной нагрузки. Информация полезна для клиентов.

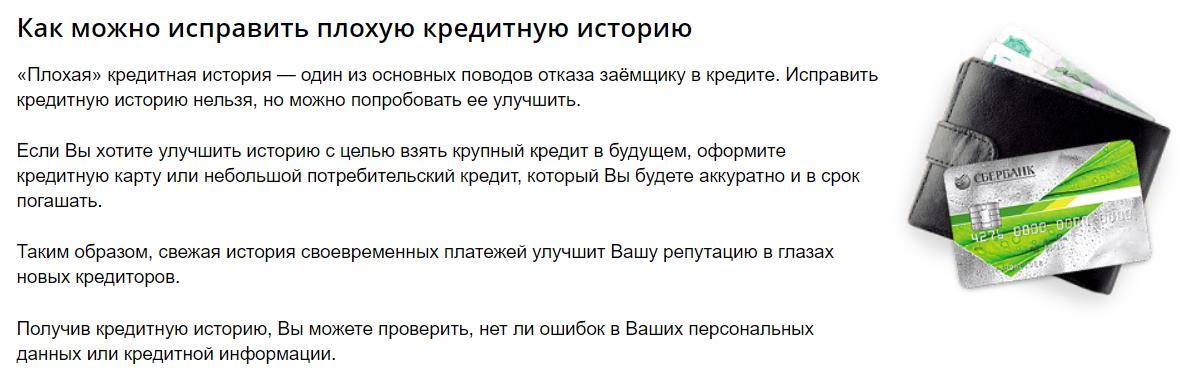

Способы исправления кредитной истории в Сбербанке

Ознакомившись с кредитной историей, можно попробовать подать заявку на ссуду. Чтобы получить сведения из БКИ через Сбербанк, придется заплатить 580 руб. Лицам, имеющим низкий рейтинг надежности, разрешается улучшить ситуацию законным путем. Главное — знать, как исправить плохую кредитную историю в Сбербанке, чтобы это не вызвало нареканий со стороны службы безопасности.

Учитывайте, что на улучшение потребуется время. Начинайте уже сейчас. Задача – резкими показателями снизить концентрацию просрочек. Дело не в суммах, и платить много не придется. Главное — своевременно и регулярно выполнять обязательства, чтобы показатели кредитной истории при суммировании превратились в положительный рейтинг заемщика.

Можно ли исправить кредитную историю в Сбербанке?

Не стоит ждать, когда пройдут месяцы и годы, чтобы кредитная история сменилась на нулевую. Действовать нужно немедленно. Чтобы поднять рейтинг для доступа к крупным кредитам и выгодным условиям, начинайте улучшать число своевременных выплат по малым ссудам. Пользуйтесь всеми имеющимися возможностями в комплексе.

Если материальные трудности застали врасплох и требуют безотлагательного вливания средств, попробуйте обратиться к другим источникам, помимо Сбербанка. МФО, другие банки готовы предоставить денежные знаки, но на иных условиях. Есть время – действуйте. Начинайте с малого, обретайте доступ ко всем продуктам и льготам.

Избавляемся от мелких долгов

Хорошая кредитная история для Сбербанка – та, в которой указано отсутствие долгов как фактов. Речь идет не только о банковских просрочках — это задолженности перед ЖКХ, детьми по алиментам, ГИБДД и пр. Учитывается все. Просрочки придется погасить. На пути к большому кредиту мелочные расходы не важны.

Неоплаченные пошлины, недоимки по административным взысканиям, платежи по квартплате, электричеству, воде, газу — данные факторы учитываются. Информация оперативно заносится в базу данных Бюро Кредитных Историй. Погашение – первый шаг на пути улучшения кредитной истории для получения кредита в Сбербанке.

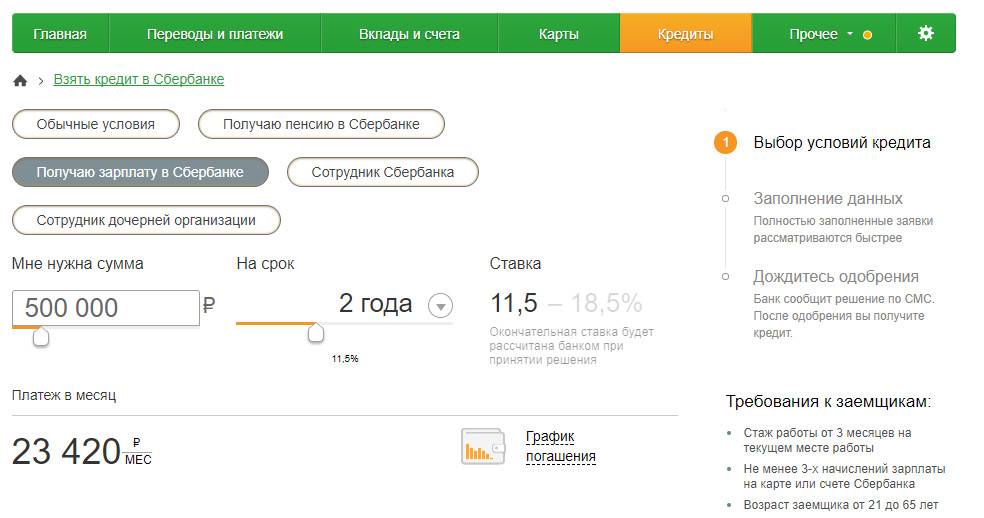

Микрозайм на карту Сбербанка

Здесь имеется ряд особенностей:

- Кредитка предполагает высокую процентную ставку.

- Сумма ссуды невелика.

- Минимальный пакет документов.

- Нетребовательность к заемщику.

- Активное пользование поощряется бонусами.

- Срок возврата короткий.

- Штрафные санкции жесткие.

- Имеется льготный период.

Алгоритм действий должен быть следующим. Оформляем кредитку, пользуемся в течение льготного периода без переплат. Периодически погашаем с процентами, но без просрочек. Итог – улучшение кредитной истории. Затрат минимум, эффект не заставит себя ждать. Машина учитывает количество своевременных возвратов. Но если пользоваться только в период льготного периода, кредитная история улучшится незначительно.

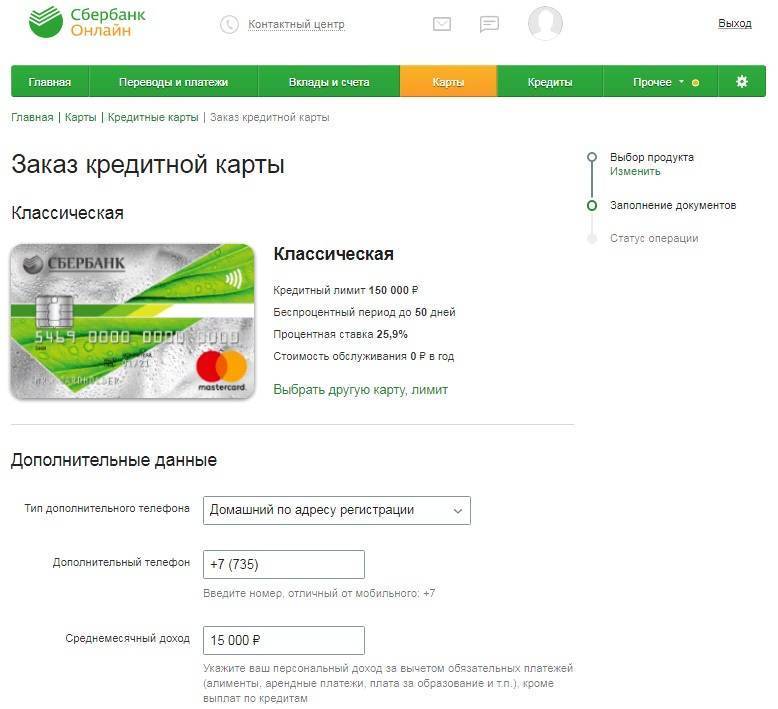

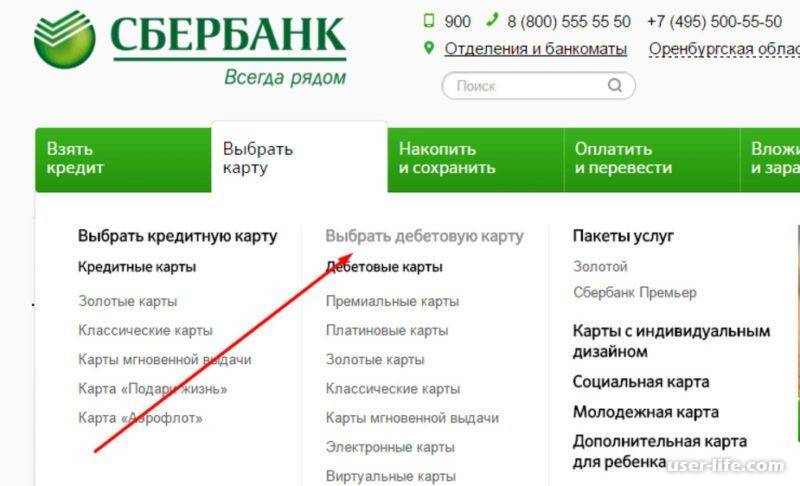

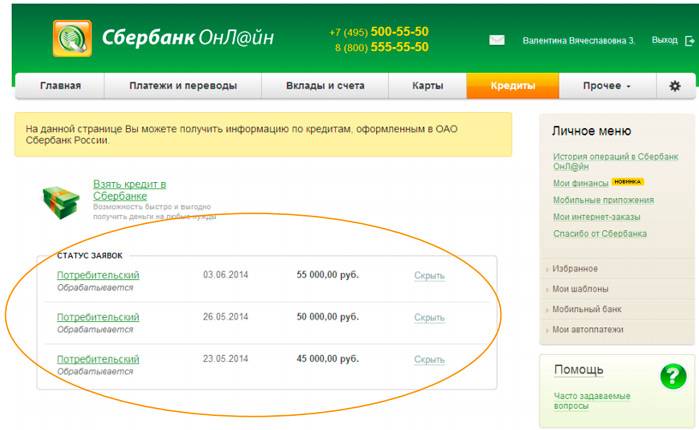

Кредитная карта Сбербанка с плохой кредитной историей

Наличие предыстории с просрочками и невыплатами не накладывает ограничений на право пользоваться продуктами банка. Оформляется кредитка с предлагаемым лимитом, процентами, льготными периодами. Своевременное погашение, отсутствие просрочек обязательно. Цель – вовремя исполнять обязательства, не дожидаясь штрафов.

Суммы достаточные, чтобы платить в установленный Сбербанком срок. Задача – увеличить количество своевременных возвратов. Заявки принимаются в режиме онлайн. Приоритетная ситуация – личное общение в операционистом в отделении банка. Соглашайтесь на любые предложения. Требуется тратить с кредитной карты деньги и возвращать их в соответствии с графиком, указанным в договоре.

Другие способы

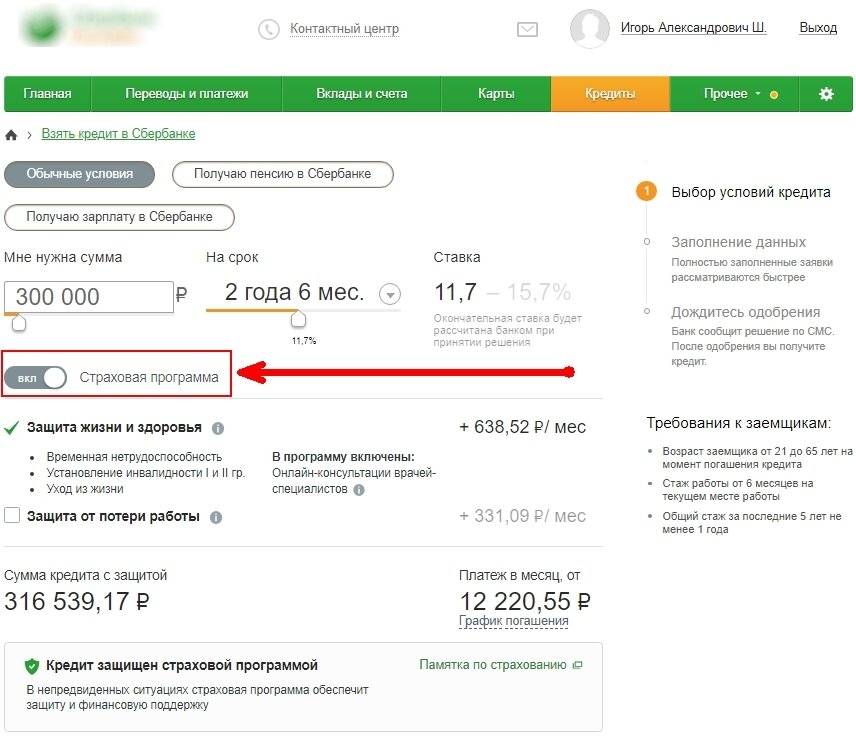

Получение зарплаты на карту банка поднимает репутацию клиента. В Сбербанке с плохой кредитной историей выпустить зарплатную карточку не составит сложности. Пишется заявление, оформляется договор. Работодателю сообщается, куда переводить заработанные деньги. Итог – контроль банка.

Клерки осведомлены о доходах, видят регулярность поступлений, размер вознаграждений, активность клиента. Результат – смягчение условий кредитования, шанс получить одобрение при оформлении заявки на кредит. Пенсионные карты имеют подобные свойства. Ограничение – возраст заемщика. На момент возврата долга по договору должнику исполняется 65 лет.

Где искать кредитные истории?

- Накопите деньги на квартиру. Этот способ подходит людям, обладающим стальной самодисциплиной. Человек, регулярно откладывающий деньги в течение 12-15 лет, сможет купить однокомнатную квартиру в российской провинции за наличный расчёт;

- Займите деньги на покупку жилплощади у частных кредиторов. Данный способ решения жилищной проблемы связан со значительным риском. Граждане, предоставляющие деньги в частном порядке, бывают связаны с криминальным миром. Ростовщики страхуют свои риски высокими процентными ставками и требуют ликвидный залог. Если клиент частного кредитора уклоняется от оплаты задолженности, то он может подвергнуться сильному психологическому давлению. Процесс взыскания долга часто выходит за рамки правового поля;

- Подайте заявку в небольшой региональный банк, испытывающий недостаток в клиентах. Местные кредитные структуры часто выдают жилищные займы проблемным заёмщикам;

- Заключите договор аренды с последующим правом выкупа жилой площади;

- Договоритесь с застройщиком и приобретите жильё в рассрочку. Данный метод решения квартирного вопроса предполагает перечисление значительного первоначального взноса (30% от стоимости приобретаемого объекта). Срок погашения беспроцентной ссуды составляет не более 5 лет. Перед заключением договора внимательно изучите реноме вашего контрагента. Нельзя перечислять деньги малоизвестным компаниям, которые имеют плохую репутацию;

- Оформите соглашение пожизненной ренты с одиноким пожилым человеком. После смерти владельца квартиры, право собственности перейдёт к вам;

- Обратитесь к добросовестным ипотечным брокерам. Они соберут пакет документов и разошлют его в сотни компаний. Если заявка будет одобрена коммерческой организацией, то брокер возьмёт комиссионное вознаграждение;

Как поступить, если банк отклонил заявку?

В начале двадцать первого века в России возник бум потребительского кредитования. Стоимость займов доходила до 100% годовых. Контрагенты заимодавцев почти не читали договоры, стремясь быстрее оформить ипотеку и получить ключи от желанного помещения. Появились базы данных, аккумулировавшие записи о просроченных ссудах. Плохая долговая история стала главной причиной отказа при рассмотрении заявок на жилищные кредиты. У многих людей появился вопрос: «Можно ли взять ипотеку с плохой кредитной историей в Сбербанке?». Как поступить, если платёжная дисциплина человека не является образцом для подражания?

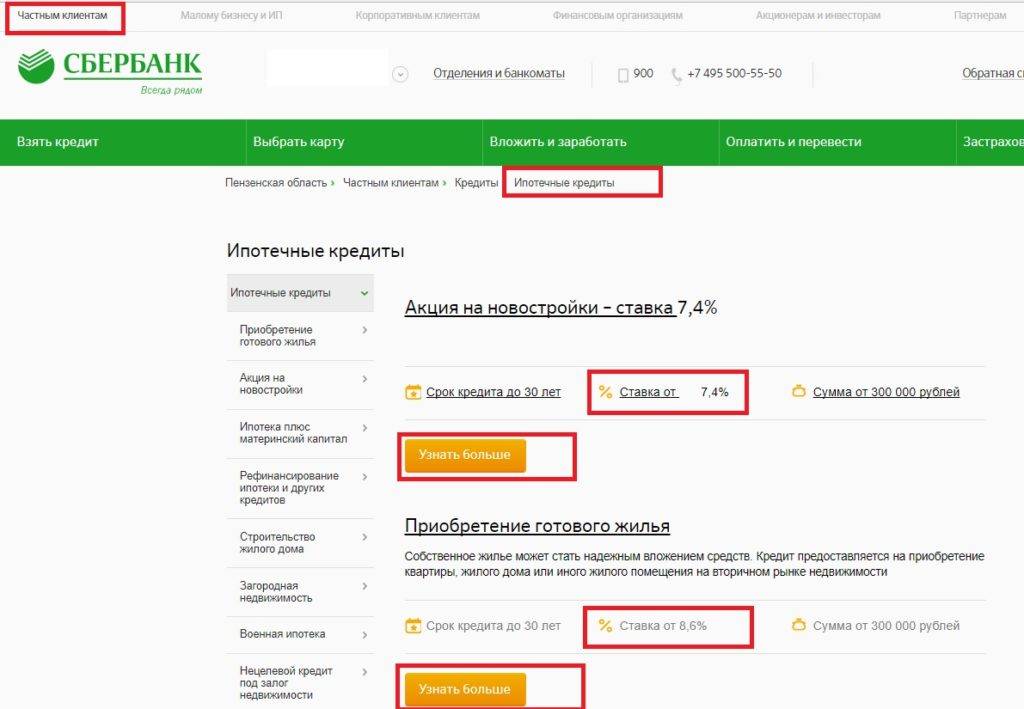

Помимо фиксированной ставки АИЖК предлагает своим заемщикам оформить договор с плавающей ставкой, которая зависит от индекса потребительских цен. Так, в 4 квартале 2016 года она установлена в размере 8,55% (для сравнения в 1 квартале – 13,2%).

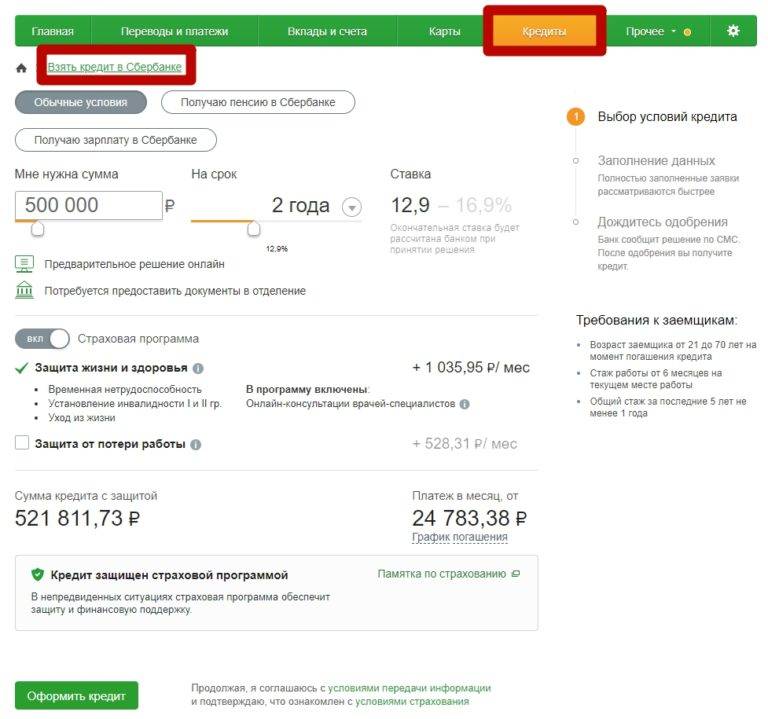

К другим недостаткам кредитов можно отнести установление банком повышенных ставок при отказе заемщика от страхования жизни и здоровья (+1%) и до момента регистрации ипотеки (+1%).

Программы ВТБ24 ипотечных кредитов под мат капитал

Потенциально благодаря мат капиталу у заемщиков есть возможность приобрести квартиру в кредит даже при отсутствии собственных сбережений (при условии, что одобренной суммы кредиты в совокупности со средствами сертификата, хватит для покупки квартиры).

Однако и здесь существуют подводные камни, ведь в соответствии с действующим законом супруги обязаны быть созаемщиками по любому кредиту, кроме тех случаев, когда заранее был составлен брачный контракт на строго определенных условиях. А так как брачный договор среди населения не очень распространен, то, несмотря на полученное разрешение Пенсионного фонда, взять кредит очень сложно.

Наши сограждане интересуются, когда обнулится плохая кредитная история. По закону данные о конкретном заемщике хранятся в банке в течение 35 лет. Срок хранения информации в БКИ меньше и составляет 15 лет. Мало кто готов ждать так долго, чтобы оформить ипотеку без дополнительных проблем, поэтому стоит рассмотреть пути исправления КИ.

Основный особенности займа под материнский капитал

Дабы повысить шансы на успех, подавайте заявки на получение ипотеки сразу в несколько банков. Не стоит ждать и размышлять, одобрят ли ваше прошение, обращайтесь в работающие кредитные организации. Отдельные банки сотрудничают с разными КБИ, поэтому располагают различными сведениями об уровне надежности клиента. В одной организации вам откажут, а в другой выдадут долгосрочный кредит.

ПолезноНепонятно

01 мая 2021

vektorurist

324

Банки, дающие кредит с большой закредитованностью

Кредит с большой кредитной нагрузкой можно взять во многих банках при наличии положительной кредитной истории. Если вам нужен выгодный займ, в первую очередь обратите внимания на предложения этих банков:

- БыстроБанк. Здесь можно оформить моментальную ссуду в размере от 10 000 до 120 000 рублей без положительной кредитной истории, поручителей и обеспечения. Процентная ставка – от 13,9% до 27,73% годовых. Срок кредитования достаточно большой – от 13 до 60 месяцев включительно. Для клиентов, у которых есть хорошая история в этом банке, кредитный лимит увеличивается вплоть до 300 000 рублей.

- ОТП Банк. Здесь заемщикам доступна ссуда размером до 750 000 рублей со сроком кредитования до 60 месяцев. Ставка по кредиту – от 14,9% в год, рассчитывается индивидуально для каждого заемщика.

- Банк Санкт-Петербург. К получению доступно от 50 000 до 750 000 рублей с периодом кредитования до 7 лет включительно. Минимальная ставка по кредиту – 13,5% годовых. Нужно подтвердить свой доход.

- ДжиИ Мани Банк. В этом банке доступно выгодное моментальное кредитование с процентной ставкой, минимальный размер – всего 12,9% в год. Срок кредитования – 60 месяцев. Сумма – до 300 000 рублей.

- Юникредит Банк. На потребительские цели можно получить от 60 000 до 1 000 000 рублей. Период кредитования – от 2 до 7 лет включительно. Ставка – от 13,9% годовых. Нужен стаж от 4 месяцев.

- Совкомбанк. Клиентам доступен широкий диапазон сумм от 1000 до 1 000 000 рублей на срок от 12 до 60 месяцев включительно. Процентная ставка в этом банке одна из самых низких – всего от 12,5% годовых.

Взять кредит с кредитной нагрузкой выше средней в перечисленных выше банках может быть проблематично, если уровень дохода оценивается банком как недостаточный.

В таком случае стоит обратиться в эти компании:

- Восточный Банк. Новым клиентам предлагается оформить займ до 150 000 рублей на срок до 36 месяцев и с процентной ставкой, которая начинается от 29,3% в годовых и зависит от оценки заемщика банком.

- Росбанк. Программа «Просто Деньги» позволяет получить в распоряжение от 50 000 до 1 500 000 рублей. Срок, отводящийся на погашение задолженности, составляет от 1 года до 5 лет. ставка – от 18% годовых.

- Банк Русфинанс. Новые клиенты могут взять от 5 000 до 50 000 рублей на срок от 6 до 18 месяцев со ставкой от 25,84% до 35,30% годовых. Для клиентов предлагается ссуда в размере от 5 000 рублей.

- Россельхозбанк. Без обеспечения можно оформить ссуду от 10 000 до 750 000 рублей на срок от 1 месяца до 5 лет включительно. Минимальная ставка – 17,5% годовых. Требования к стажу – от 6 месяцев.

- АК БАРС Банк. Со ставкой от 18% до 26% годовых и под залог недвижимости можно взять кредит в день обращения на сумму от 10 000 рублей. Верхний предел ограничивается процентом от стоимости залога. Срок, который отводится банком на погашение задолженности, варьируется от 1 года до 5 лет.

- Тинькофф Банк. Это банк с полностью дистанционным обслуживанием, предлагающий оформить карту с кредитным лимитом на 300 000 рублей. Проценты по кредитной карте – от 24,9% до 32,9% годовых. Для оформления необходимо предоставить минимальный пакет документов, никуда ехать не требуется.

- Банк Открытие. Под ставку от 17,5% до 23% можно получить займ от 50 000 до 1 000 000 рублей на срок от 6 месяцев до 5 лет. Возрастные ограничения – от 23 лет. Потребуется стаж работы от 6 месяцев.

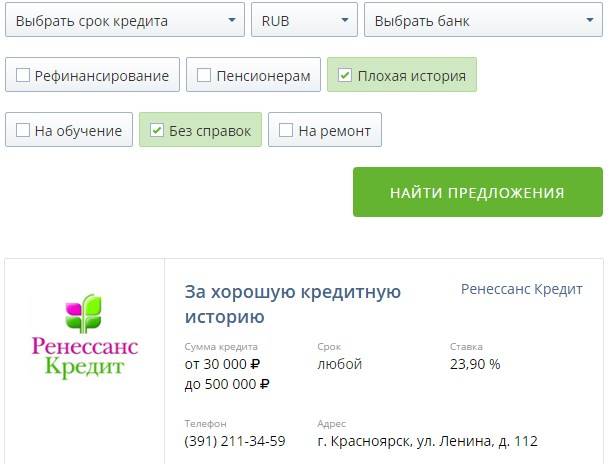

- Ренессанс Кредит. В этом банке можно оформить ссуду в размере от 30 000 до 500 000 рублей на срок от 6 до 36 месяцев. Процентная ставка для такого типа кредита весьма выгодная – стартует от 15,9% в год. Также в банке Ренессанс Кредит можно получить займ на покупку товаров без посещения отделения.

Вы уже знаете, какой банк даст кредит с большой кредитной нагрузкой – воспользуйтесь этой информацией. Выберите кредитные предложения, которые подходят вам больше всего, после чего подайте заявку на кредит.

Как взять кредит с просрочками без отказа?

Важно: допустив просрочки по текущим или закрытым кредитам, Вы снизили свой кредитный рейтинг и повысили риски для банка.

Виды просрочек по кредиту

- Негативные отметки в кредитной истории;

- Пеню за каждый день пропущенного платежа;

- Штрафы.

Банк может взять и оштрафовать за незначительную открытую просрочку, если об этом идет речь в договоре. Если штраф необоснован, заемщик вправе обратиться в суд. Максимальная сумма штрафа составляет 200-300 рублей.

- Ситуационными. Просрочка составляет 10-30 дней. Она возникает из-за уважительной причины, такой как: задержка заработной платы, болезнь или другой форс-мажор. Чтобы избежать штрафов и наказаний за ситуационную просрочку, нужно предупредить банк заранее о том, что Вы не можете вовремя произвести платеж;

- Проблемными. Срок проблемной просрочки составляет 1-3 месяца. Если заемщик не выходит на связь, кредитный отдел передает сведения в службу по взысканию долга;

Чтобы избежать проблемных просрочек и плохой кредитной истории, нужно обратиться в банк и взять кредитные каникулы или реструктуризацию долга.

Незначительная открытая просрочка никак не отразится на кредитной истории, если вовремя предупредить банк. Также можно избежать плохих отметок при ситуационных просрочках. А вот проблемная и долгосрочная открытая просрочки – это основная причина большинства плохих кредитных историй.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

- Оформить кредит под залог недвижимости;

- Оформить кредит под залог автомобиля;

- Привлечь к кредиту созаемщиков.

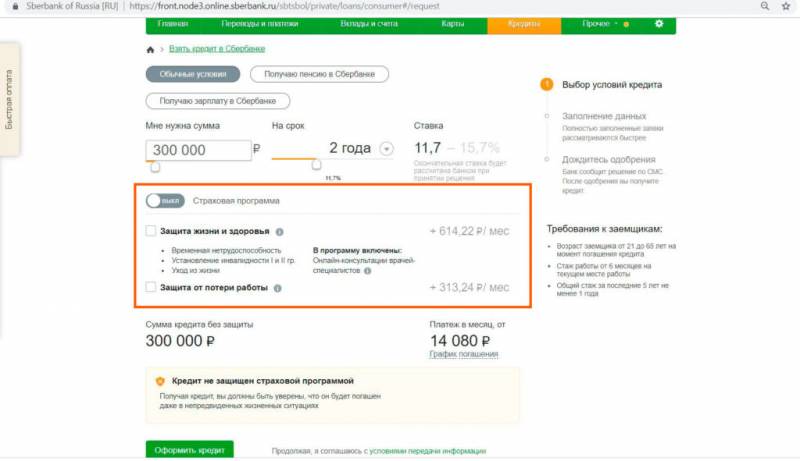

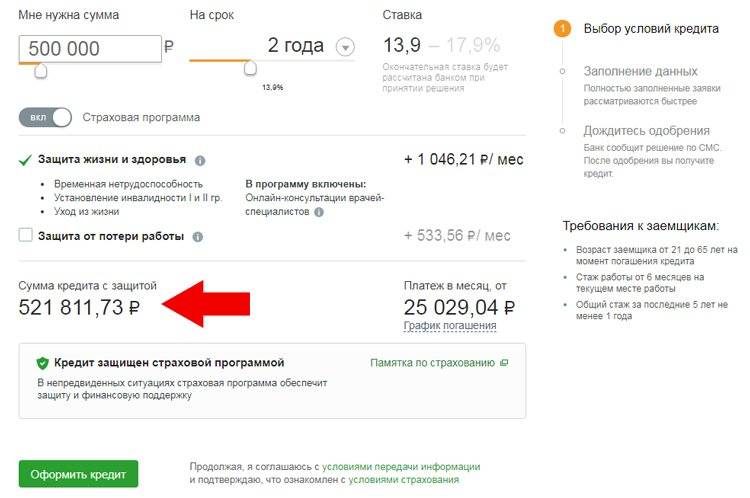

Рекомендуем не отказываться от страховки по оформляемому кредиту. Страховка станет дополнительным фактором снижающим риски банка и повышающим Ваш кредитный рейтинг.

Что делать, если все банки отклонили заявки

Если КИ очень плохая, отказывают даже банки, дающие кредит с плохой кредитной историей. Но эта ситуация не является безвыходной. Если отказали банки, вы можете быстро найти другого кредитора:

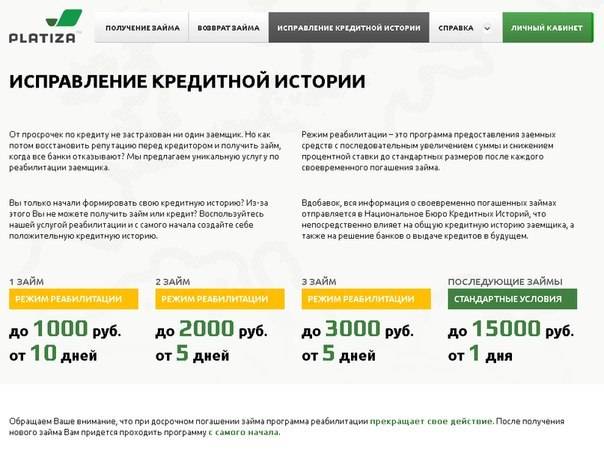

- Обратиться в МФО. Микрофинансовые организации выдают деньги людям с плохой КИ. В МФО можно взять наличными до 10000 рублей на срок 30 дней. После своевременного возврата долга доступная сумма займа будет увеличена. Найти список проверенных МФО можно на этой странице.

- Воспользоваться программой Кредитный Доктор от Совкомбанка.

- В интернете можно найти частного кредитора, который выдаст вам кредит с просрочками и плохой кредитной историей. Но на этом рынке действует много мошенников, которые собирают паспортные данные людей под предлогом кредитования.

- Сдать ценные вещи в ломбард. Выгоднее всего сдавать в ломбарды ювелирные изделия и смартфоны. Но при оценке в ломбарде часто занижается реальная цена предмета. В долг можно получить максимум 60-70% от рыночной стоимости, которую определит ломбард. При неуплате долга ценная вещь становится собственностью ломбарда.

- Получить займ под залог ПТС или автомобиля. В автоломбарде предметом залога служит машина. Некоторые ломбарды забирают машину на стоянку после оформления залога. В других автоломбардах можно передать на хранение только ПТС и пользоваться машиной. Максимальная сумма займа: 70-80: от рыночной цены автомобиля.

- Занять деньги у родственников, друзей или знакомых. Этот вариант подходит для тех, кому срочно необходима маленькая сумма денег. При таком не нужно платить проценты и нет риска лишиться своего имущества. Но если вы не вернете деньги вовремя, вы испортите хорошие отношения. Повысить рейтинг для банка проще, чем восстановить репутацию для друзей.

Ответы на популярные вопросы

Где взять деньги с плохой КИ без отказа?

Ни один честный кредитор не одобряет 100% заявок. Предлагать займы без отказов могут только мошенники. Реальные кредиторы заинтересованы в возврате собственных средств, поэтому у них есть минимальная планка требований к заемщикам. Список организаций, где вероятность отказа низкая, представлен на этой странице.

Поможет ли новый займ исправить плохую КИ?

Оформление и возврат новых кредитов — это единственный способ улучшения КИ. Каждый банк и МФО передает информацию в БКИ. Если вы погасите новую задолженность без просрочек, то в КИ появятся новые положительные записи. Ваш рейтинг заемщика будет увеличен. При обработке новых заявок банки будут видеть, что ваше финансовое состояние улучшилось, и последний займ погашен без просрочек.

Можно ли взять новый кредит при просроченной задолженности?

Наличие действующих просрочек — веская причина для отказа потенциальному заемщику. Чтобы взять новый кредит, желательно сначала погасить старый. Если кредитная история испорчена не сильно, можно воспользоваться программой рефинансирования задолженности. Если просрочек много, чтобы срочно получить деньги можно сразу обращаться в МФО или автоломбард.

Сколько денег можно получить с плохой КИ?

Заемщикам с плохой КИ банки предлагают небольшие суммы: до 80 000 или до 100 000 рублей. Получить до 500 000 рублей можно только если просрочек было немного, и деньги были внесены в срок не более 30 дней. Для оформления займа на сумму от 100 000 до 500 000 рублей нужно будет подтвердить свои доходы.

Можно ли отредактировать свою КИ?

Правдивую информацию из КИ удалить нельзя. Люди, которые предлагают отредактировать КИ за деньги — мошенники, а не сотрудники БКИ. Но крайне редко в КИ могут возникать ошибки. Если вы проверили КИ и нашли просрочки, которых не было, эту информацию можно исправить. Нужно подать в БКИ претензию и подтвердить внесение платежа в срок. Для подтверждения используйте выписку с банковского счета.

Подведем итоги

На этой странице приведены МФО и банки, дающие кредит с плохой кредитной историей. Вы можете отправить заявки в несколько кредитных организаций, чтобы срочно оформить кредит. Получив одобрение банка, вносите платежи по графику, чтобы улучшить свою репутацию. Тогда в будущем вы сможете оформлять кредиты на более выгодных условиях.

Особенности оформления кредита с плохой КИ

Если нужен кредит, а репутация оставляет желать лучшего, стоит понимать, что много получить просто нереально. Банки обещают выдать и по 1-2 миллиону рублей, но большие суммы актуальны только для качественных заемщиков, которые обладают положительной КИ. Если же история негативная, бессмысленно запрашивать приличную сумму. Больше 100-200 тысяч рублей получить крайне сложно. Исключения — если КИ не слишком негативная, просрочки не были длительными.

Есть банки, в которые обращаться в такой ситуации бессмысленно. Это Сбербанк, ВТБ, Промсвязьбанк, Россельхозбанк, Газпромбанк. Они работают только с “хорошими” заемщиками, предлагая им выгодные условия и приличные суммы. Даже Хоум Кредит указывает в требованиях к заемщику, что негатив в КИ недопустим.

Не ждите безотказного одобрения. Даже если вы обратитесь в один из самых лояльных банков по рынку, не факт, что он даст одобрение. Лучше сразу выбрать три предложения разных компаний и держать их про запас. Если один откажет, подадите онлайн-заявку в другой. Можно даже одновременно к ним обратиться.

При подаче множественной заявки учитывайте, что запросов должно быть не больше 3-х. Если направить больше, это еще более ухудшит кредитную историю.

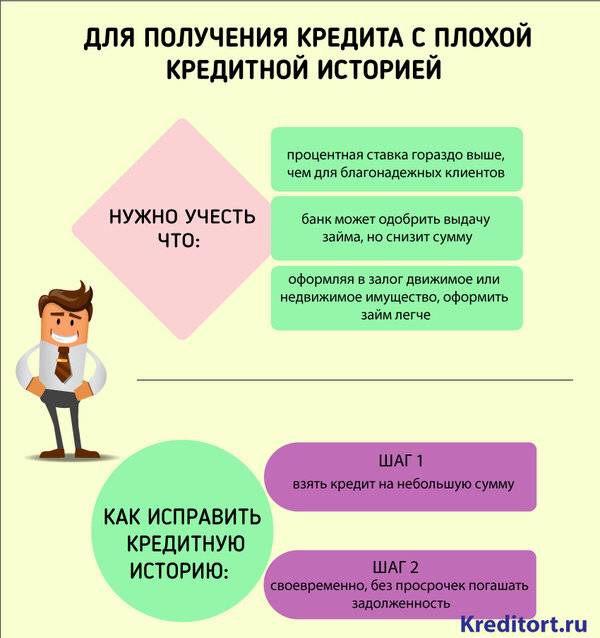

Способы исправления кредитной истории в Сбербанке

Ознакомившись с кредитной историей, можно попробовать подать заявку на ссуду. Чтобы получить сведения из БКИ через Сбербанк, придется заплатить 580 руб. Лицам, имеющим низкий рейтинг надежности, разрешается улучшить ситуацию законным путем. Главное — знать, как исправить плохую кредитную историю в Сбербанке, чтобы это не вызвало нареканий со стороны службы безопасности.

Учитывайте, что на улучшение потребуется время. Начинайте уже сейчас. Задача – резкими показателями снизить концентрацию просрочек. Дело не в суммах, и платить много не придется. Главное — своевременно и регулярно выполнять обязательства, чтобы показатели кредитной истории при суммировании превратились в положительный рейтинг заемщика.

Можно ли исправить кредитную историю в Сбербанке?

Не стоит ждать, когда пройдут месяцы и годы, чтобы кредитная история сменилась на нулевую. Действовать нужно немедленно. Чтобы поднять рейтинг для доступа к крупным кредитам и выгодным условиям, начинайте улучшать число своевременных выплат по малым ссудам. Пользуйтесь всеми имеющимися возможностями в комплексе.

Если материальные трудности застали врасплох и требуют безотлагательного вливания средств, попробуйте обратиться к другим источникам, помимо Сбербанка. МФО, другие банки готовы предоставить денежные знаки, но на иных условиях. Есть время – действуйте. Начинайте с малого, обретайте доступ ко всем продуктам и льготам.

Избавляемся от мелких долгов

Хорошая кредитная история для Сбербанка – та, в которой указано отсутствие долгов как фактов. Речь идет не только о банковских просрочках — это задолженности перед ЖКХ, детьми по алиментам, ГИБДД и пр. Учитывается все. Просрочки придется погасить. На пути к большому кредиту мелочные расходы не важны.

Неоплаченные пошлины, недоимки по административным взысканиям, платежи по квартплате, электричеству, воде, газу — данные факторы учитываются. Информация оперативно заносится в базу данных Бюро Кредитных Историй. Погашение – первый шаг на пути улучшения кредитной истории для получения кредита в Сбербанке.

Микрозайм на карту Сбербанка

Здесь имеется ряд особенностей:

- Кредитка предполагает высокую процентную ставку.

- Сумма ссуды невелика.

- Минимальный пакет документов.

- Нетребовательность к заемщику.

- Активное пользование поощряется бонусами.

- Срок возврата короткий.

- Штрафные санкции жесткие.

- Имеется льготный период.

Алгоритм действий должен быть следующим. Оформляем кредитку, пользуемся в течение льготного периода без переплат. Периодически погашаем с процентами, но без просрочек. Итог – улучшение кредитной истории. Затрат минимум, эффект не заставит себя ждать. Машина учитывает количество своевременных возвратов. Но если пользоваться только в период льготного периода, кредитная история улучшится незначительно.

Кредитная карта Сбербанка с плохой кредитной историей

Наличие предыстории с просрочками и невыплатами не накладывает ограничений на право пользоваться продуктами банка. Оформляется кредитка с предлагаемым лимитом, процентами, льготными периодами. Своевременное погашение, отсутствие просрочек обязательно. Цель – вовремя исполнять обязательства, не дожидаясь штрафов.

Суммы достаточные, чтобы платить в установленный Сбербанком срок. Задача – увеличить количество своевременных возвратов. Заявки принимаются в режиме онлайн. Приоритетная ситуация – личное общение в операционистом в отделении банка. Соглашайтесь на любые предложения. Требуется тратить с кредитной карты деньги и возвращать их в соответствии с графиком, указанным в договоре.

Другие способы

Получение зарплаты на карту банка поднимает репутацию клиента. В Сбербанке с плохой кредитной историей выпустить зарплатную карточку не составит сложности. Пишется заявление, оформляется договор. Работодателю сообщается, куда переводить заработанные деньги. Итог – контроль банка.

Клерки осведомлены о доходах, видят регулярность поступлений, размер вознаграждений, активность клиента. Результат – смягчение условий кредитования, шанс получить одобрение при оформлении заявки на кредит. Пенсионные карты имеют подобные свойства. Ограничение – возраст заемщика. На момент возврата долга по договору должнику исполняется 65 лет.

Позиция банков

Сбербанк слывет самым консервативным банком в отношении работы с проштрафившимися клиентами. Организация регулярно предлагает всякие программы лояльности, снижает процентные ставки, расширяет кредитные пакеты, но все это для исправных заемщиков с хорошей кредитной историей. Ну, или на крайний случай для клиентов без кредитной истории.

При наличии плохой кредитной истории, можно попытаться взять небольшой потребительский кредит на срок не более 1 года, на сумму не больше 30 000 рублей под 19,9% годовых. Лучших условий не предложат. Что же касается ипотеки, то заявитель с плохой КИ получит «от ворот поворот». Остальные банки в отношении ипотеки также непреклонны. Ипотечное заимствование и так рискованный актив, а тут еще и заемщик, который уже показал себя с худшей стороны. В общем, при наличии плохой кредитной истории лучше заявку на ипотечный кредит не подавать, толку не будет никакого.

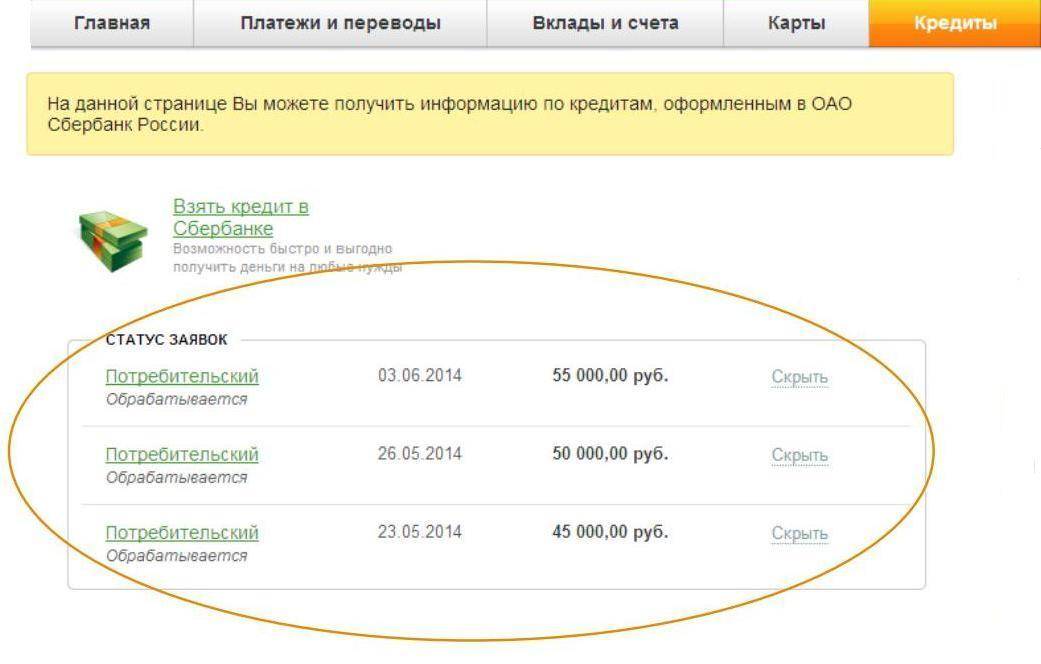

Узнаем точную причину отказа

Часто заемщики узнают, что у них что-то не в порядке только после того как Сбербанк отклоняет их заявку на ипотеку. Для многих это становится настоящим потрясением. Причем отклоняет банк заявку без объяснения причин, что еще больше усугубляет ситуацию. Некоторые клиенты искренне не догадываются, почему Сбербанк так с ними поступил и тут могут быть варианты.

- Заявка провалила скорринговый анализ. Это означает, что заемщик попросил слишком большую сумму, которая не соответствует его доходам. Страшного в этом нет ничего, достаточно «подтянуть» дополнительного созаемщика или поручителя, раскрыть свои дополнительные доходы, наконец, поумерить свои амбиции и обратиться с заявкой повторно. Если все остальное в порядке, Сбербанк может проявить лояльность.

- В КИ есть компрометирующие записи. Если заемщик уверен, что всегда вовремя платил по обязательствам, возможно, произошла ошибка и в его КИ внесли сведения не соответствующие действительности. Нужно получить выписку из КИ и узнать все точно.

- У одного из созаемщиков или поручителей испорчена кредитная история. Нужно понимать, что не только титульный заемщик, но и все созаемщики должны иметь хорошую кредитную репутацию. В противном случае Сбербанк без разговоров «нарисует» отказ.

- В заявке на ипотечный кредит содержались неверные сведения. Сведения, передаваемые в Сбербанк, должны быть многократно перепроверены. Если какая-то информация окажется неточной, и это выяснят работники Сбербанка, может последовать отказ.

Первоочередная задача заемщика, обращающегося в Сбербанк для оформления ипотеки, выяснить, что может послужить причиной будущего отказа и купировать эту причину до того как о ней станет известно работникам банка. Это непросто, но возможно. Нужно очень внимательно составлять заявку на кредит и постараться исправить свою кредитную историю.

Можно ли что-то изменить?

Исправление кредитной истории дело сложное и кропотливое. Хуже всего то, что оно требует времени, но тут уже ничего поделать нельзя. В Сети появилось огромное количество мошенников, которые обещают заемщикам с плохой КИ за небольшую плату посодействовать в получении ипотечного кредита. По факту они берут деньги с доверчивых клиентов и исчезают, не оказав никакой помощи.

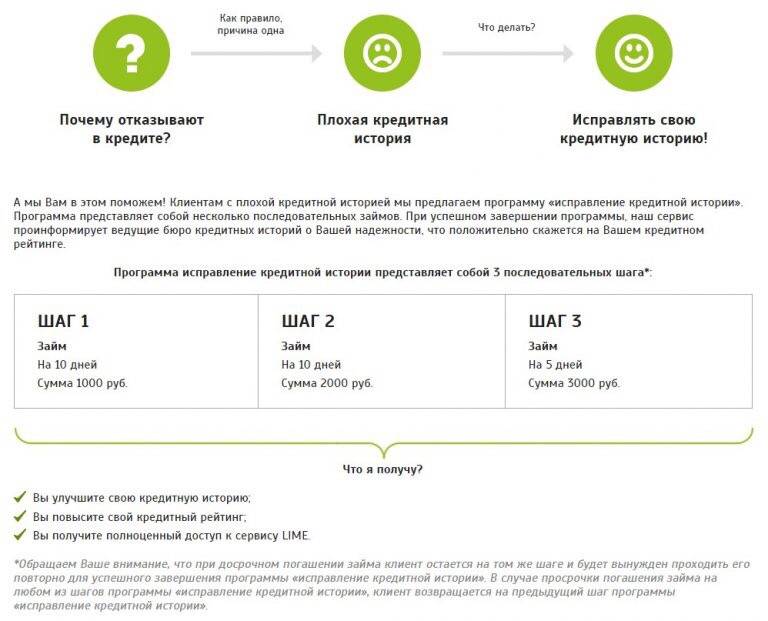

Легально исправить КИ можно только оформлением небольших краткосрочных займов, либо ожиданием в течение 15 лет. Последний вариант мы отметаем как неприемлемый, значит остаются мелкие заимствования. Взяв 2-3 кредита подряд и рассчитавшись по ним, заемщик получает несколько положительных записей в КИ. Тем самым он поднимает свой кредитный рейтинг как минимум на 1 позицию вверх. Если таких небольших займов будет больше и все удастся закрыть без просрочки, то в будущем можно претендовать и на ипотеку, Сбербанк просто не сможет отказать.

Итак, мы разобрались, дадут ли ипотеку заемщику в ПАО Сбербанк, если он умудрился испортить свою кредитную историю. Если ничего с этим не делать, то шансы оформить ипотечный кредит равны нулю. Но вот если постараться исправить КИ, то шанс есть, правда придется запастись терпением и немного подождать. Удачи!