Что делать, если нет доступа к интернету

Если у заемщика нет доступа к интернету или он хочет получить кредитную историю на бумажном носителе, он может воспользоваться альтернативными способами получения. Их несколько, и основное их отличие от запроса онлайн – более длительный срок ожидания.

Как еще можно запросить кредитную историю:

- В офисе НБКИ. Офис по приему физических лиц, где можно лично получить кредитную историю на руки, работает в Москве по адресу Нововладыкинский проезд, д. 8, стр. 4, Бизнес Центр «Красивый дом», офис 209.

- Через Почту России. Заемщикам, проживающим вне московского региона, можно запросить кредитную историю по почте заказным письмом. При этом заявление на получение перед отправкой заверить у нотариуса. Также услуга доступна отправку телеграммы в адрес НБКИ. В этом случае идентификацию субъекта проводит сотрудник отделения связи, после чего вносит в телеграмму соответствующий текст о том, что личность обратившегося установлена.

- Через партнера НБКИ. Еще запрос кредитной истории возможен через отделения банков или других партнеров НБКИ, связанных с бюро договором. Все, что понадобится для этого – паспорт и заявление.

Полностью о всех способах запроса кредитной истории и необходимых для этого контактах можно узнать в специальном разделе сайта НБКИ.

При этом необходимо учитывать, что если кредитная история проверяется в первый раз, лучше сначала запросить в Центральном каталоге кредитных историй Банка России полный список бюро кредитных историй, где хранится нужная информация. Это делается через портал государственных услуг, в разделе «сведения о бюро кредитных историй». Портал выдает в течение часа полный список БКИ, где хранятся кредитные истории заемщика.

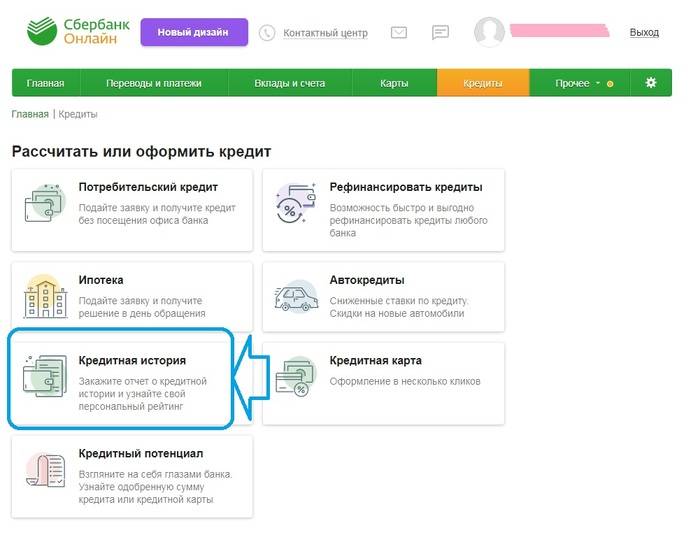

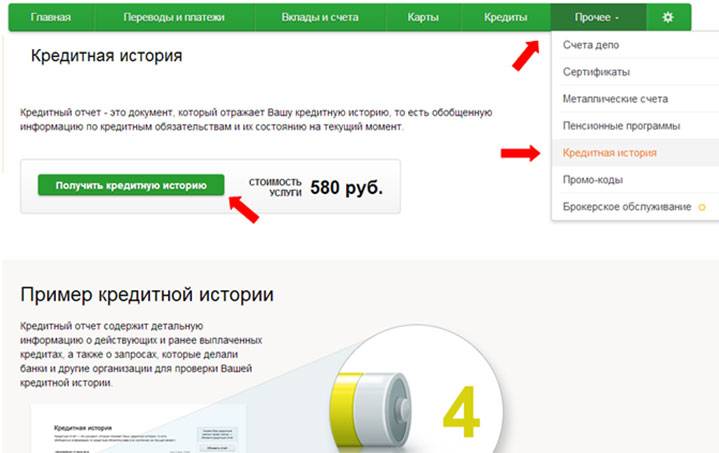

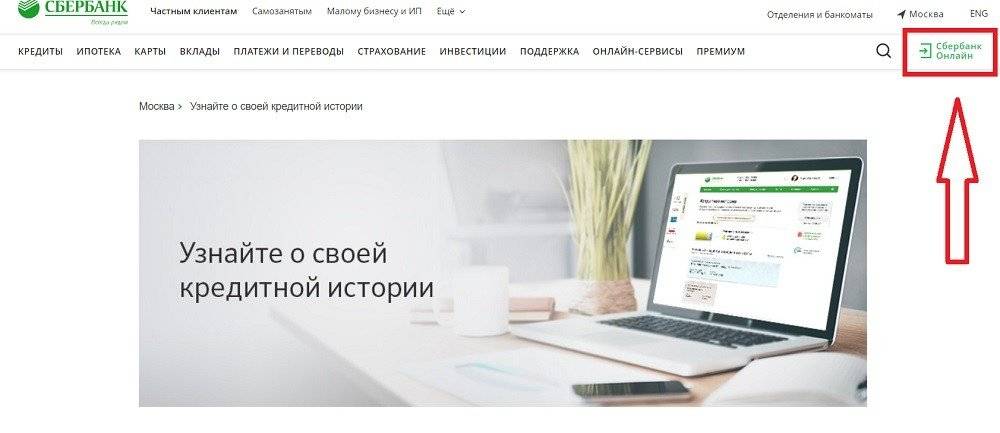

Заказать кредитную историю в сбербанке. Куда обратиться

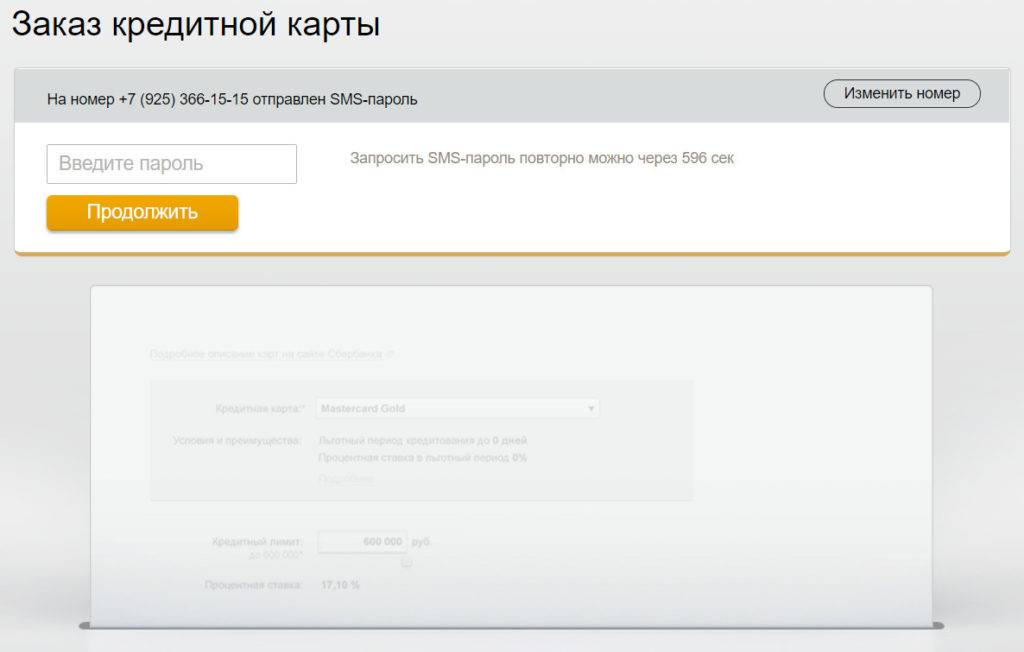

Клиентам Сбербанка можно узнать отчет упрощенным способом. Не нужно искать, где хранится КИ. Ступень с ЦККИ можно опустить.

ПАО «Сбербанк» отправляет все данные по кредитам в Эквифакс. Именно с этим бюро сотрудничает банк, что переносит вашу кредитную историю в хранилище этой организации.

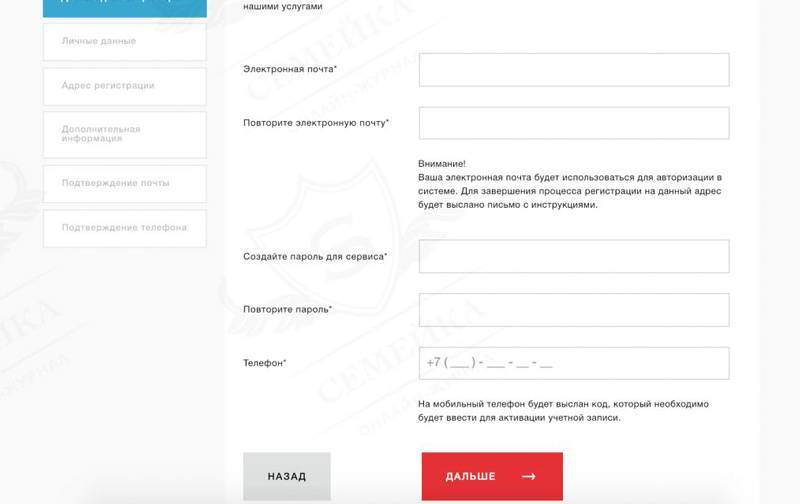

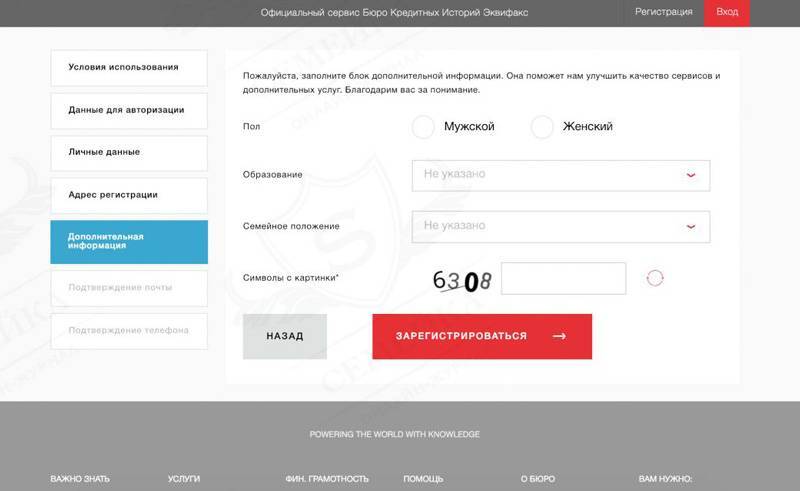

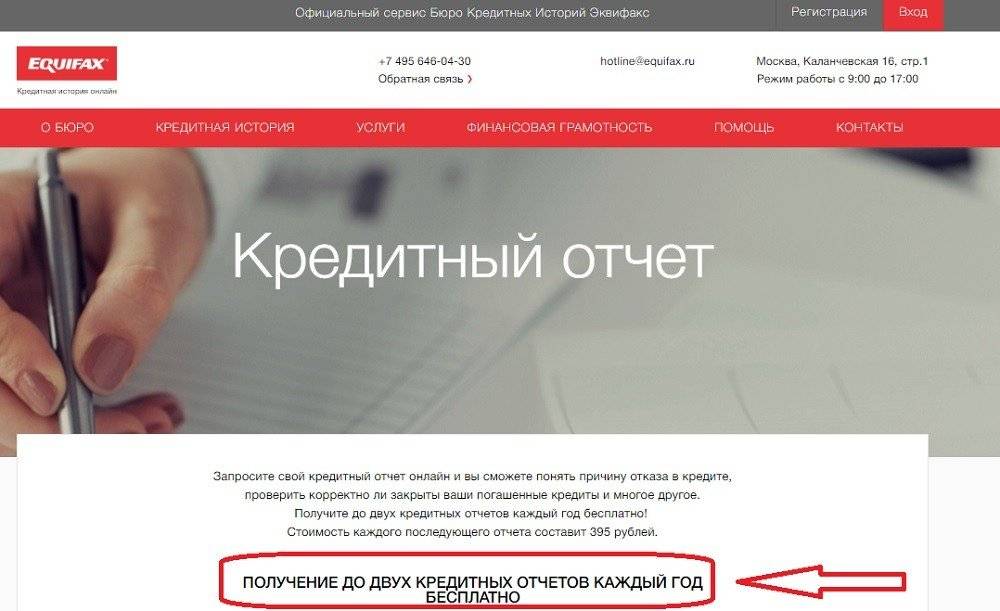

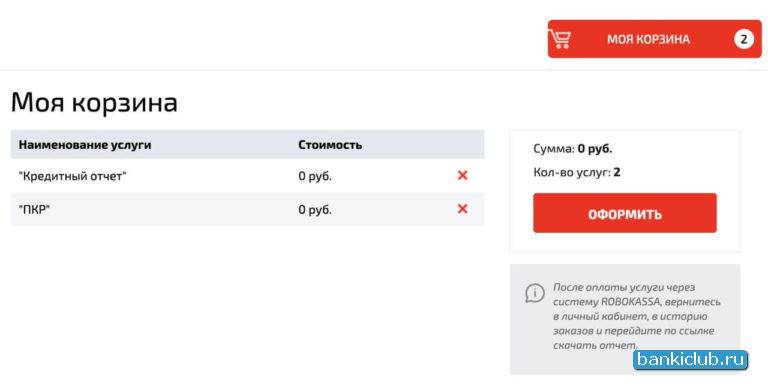

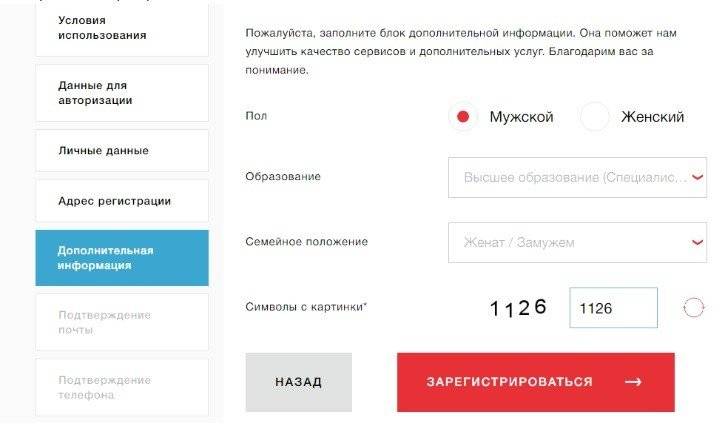

Все Бюро кредитных историй являются коммерческими учреждениями. Получить информацию в Эквифаксе можно только за деньги. К плюсу данного сервиса отнесем возможность онлайн-получение отчета. Для этого нужно:

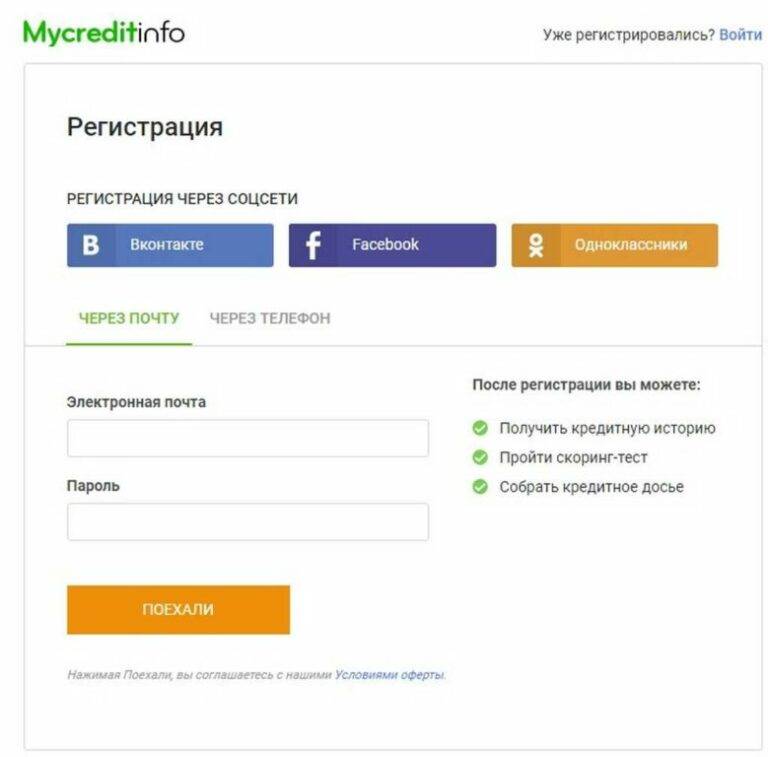

- Пройти регистрацию на сайте;

- Оформить подписку или единичный заказ

Подробно, как это сделать, можно прочитать в статье.

Как запросить отчёт онлайн

Сегодня большинство запросов осуществляется через портал Госуслуг. Не нужно никуда ехать. Главное – пройти идентификацию.

Чтобы запросить кредитную выписку, следует действовать по пошаговой инструкции.

- Зайти в личный кабинет на ресурсе https://lk.gosuslugi.ru/info. Если его нет, то зарегистрироваться.

- Создать личный кабинет. Ничего сложного: придумать логин для учётной записи и пароль. Комбинации должны состоять из латинских букв и цифр.

- Проверить запись. При входе в личный кабинет с правой стороны всплывает окно о статусе профиля.

- Пройти идентификацию для пользования функционалом сайта в полном объёме. Сделать это легко и просто: выбрать и запросить какую-нибудь услугу.

- Идентифицировать профиль для БКИ. Требуется указать паспортные данные и номер СНИЛС (однако этого недостаточно, потому что учётная запись будет стандартной, а нужна именная).

- Сделать именную запись. Для создания второй нужно прийти с оригиналами документов в банк или центр обслуживания.

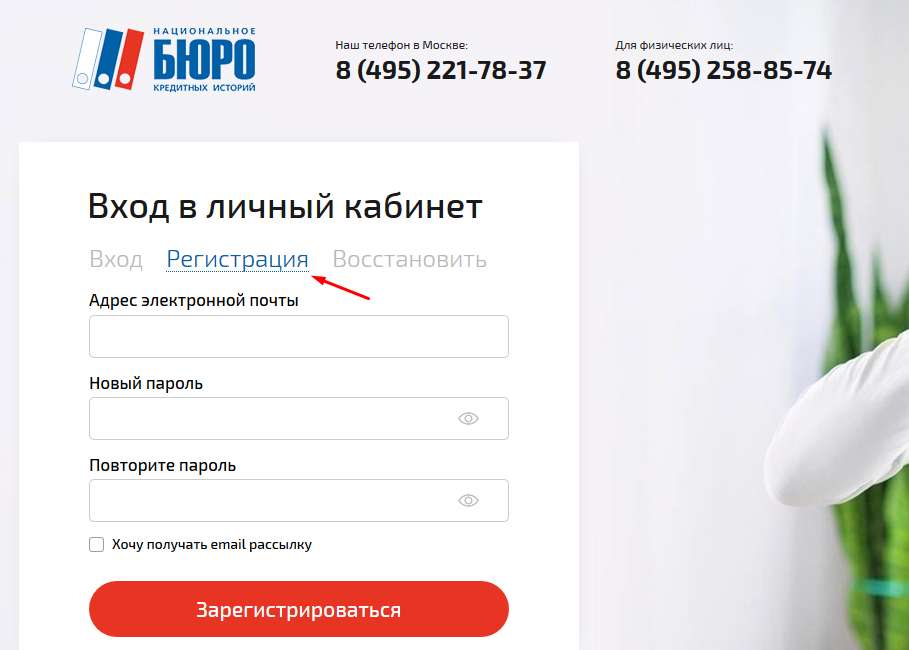

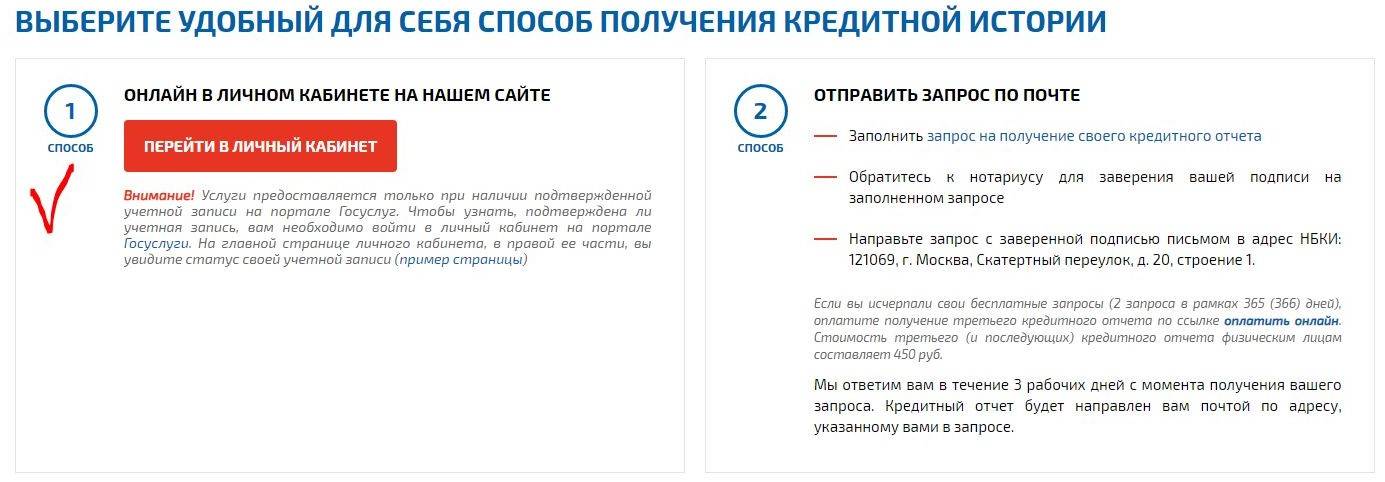

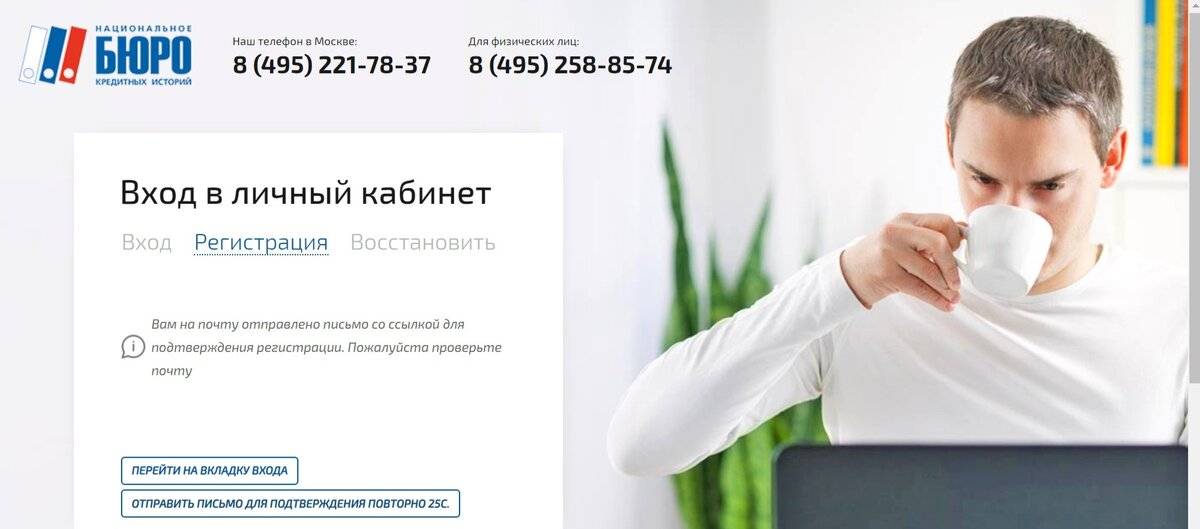

- После превращения стандартной записи в именную можно переходить на сайт Национального бюро кредитных историй – https://person.nbki.ru. Пользователю предоставляется две бесплатные попытки.

- Если две попытки узнать кредитную историю оказались безрезультатными, то за следующие придётся заплатить. Происходит автоматический переход на Робокассу.

Готово! Заходите в личный онлайн-кабинет и заказывайте выписку.

Личный кабинет на сайте Госуслуги

Почта

Справку из БКИ можно оформить почтовым отправлением. Для этого гражданину необходимо сделать следующее: скачать на сайте НБКИ бланк для заполнения, указать личную информацию, контактный номер телефона, специальный код, оплатить квитанцию (если в этом году не первый раз обращаетесь за получением выписки). Заверить письмо у нотариуса и отправить по почте с обязательным адресом проживания отправителя, так как обратное письмо приходит именно на данный адрес. Ответ получает адресат по истечении трёх рабочих дней после приёма письма вышеупомянутой организацией.

Телеграмма

Запрос телеграммой – один из основных способов получения данных из базы БКИ. Для процедуры заёмщику необходимо взять с собой паспорт на почту, чтобы сотрудник почтового отделения смог заверить подпись отправителя. Телеграмма содержит такие сведения:

- личные сведения кредитора;

- регистрационные данные;

- обратный адрес получения документа.

Сколько стоит документ и где получить в Москве, спросите вы? Услуга бесплатная, если вы обращаетесь впервые, если повторно – стоимость около 500 рублей. Время на решение вопроса – три дня со дня получения информации.

Персональное обращение клиента в банк

Если вам срочно нужна кредитная выписка из базы НБКИ, вы можете обратиться в банки-партнёры или региональные отделения. Они предоставляют данные на платной основе (стоимость различная у каждой организации и устанавливается главой финучреждения). В каждом регионе РФ можно обратиться практически в любое отделение банка для получения выписки по КИ.

Курьерская доставка

Сделать выписку из НБКИ можно в режиме онлайн и оплатить курьерскую доставку, если вы самостоятельно не можете подъехать в отделение банка, почты или отправить телеграмму. Все расходы самостоятельно оплачивает заявитель, включая национальную выписку из НБКИ, если вы обращаетесь повторно или несколько раз обращались до этого момента.

Личное обращение в офис НБКИ

Где ещё можно взять указанный документ, спросите вы? Ответ прост – самостоятельно обратиться в национальное учреждение, где находятся данные о каждом кредиторе. Ведь НБКИ – это огромное хранилище информации, в котором помещаются сведения о более 190 млн граждан. Это существенная цифра. Такая процедура предусмотрена только для жителей Москвы и области, так как организация расположена в столице РФ. Для регионов можно обратиться в банки-партнёры или другие организации, которые ведут сотрудничество с НБКИ.

Эффективные советы заёмщикам

Данная выписка помогает многим гражданам не делать бездумных поступков при оформлении большого количества ссуд, особенно если КИ плохого качества или «подмочена». Заёмщику после получения сведения придётся столкнуться с суровыми реалиями: выплаты необходимо делать постоянно, ежемесячно и обдуманно.

Данные о КИ станут стимулом для граждан рассчитывать на собственные финансовые возможности, брать займы в экстренных случаях. Если вы добросовестный плательщик и хотите получения сведения из БКИ – смело обращайтесь в государственное бюро или в онлайн-режиме через специальные площадки в интернете, которые ведут сотрудничество с НБКИ.

Что такое кредитная история

Обратившись в офис Почта Банка кредитная история будет на руках уже через 15 минут.

Обратившись в офис Почта Банка кредитная история будет на руках уже через 15 минут.

Кредитная история (КИ) — это детальная информация о взятых и выплаченных кредитах, своевременном внесении платежей в разных банках, кредитных потребительских кооперативах (КПК) и микрофинансовых организациях (МФО), о лимитах и непогашенных остатках по банковским картам. Из КИ можно узнать о сумме займов, погашены ли они в полной мере и в срок, а если нет, то размер задолженности.

Эта информация хранится в специальных организациях, которые ее собирают и анализируют. Они называются бюро кредитных историй (БКИ). Банки, КПК и МФО самостоятельно передают в них сведения о своих клиентах.

Кредитный рейтинг

Для оценки надежности заемщика оценивают его рейтинг, который указан в КИ в виде скорингового балла. Он рассчитывается каждым бюро автоматически с помощью собственных алгоритмов и систем на основании имеющейся информации. Считается, что чем выше показатель, тем ниже уровень кредитного риска, то есть такому человеку можно выдать кредит и с большой вероятностью он вернет его вовремя в полной мере.

Кредитная история заемщика

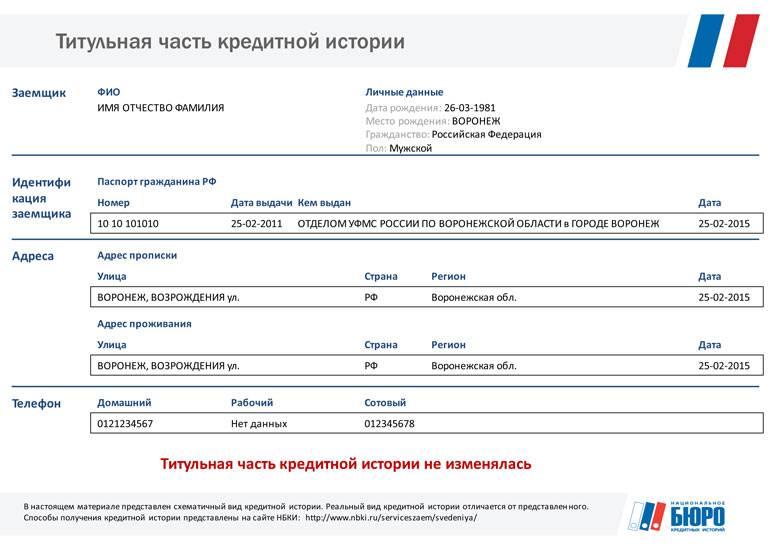

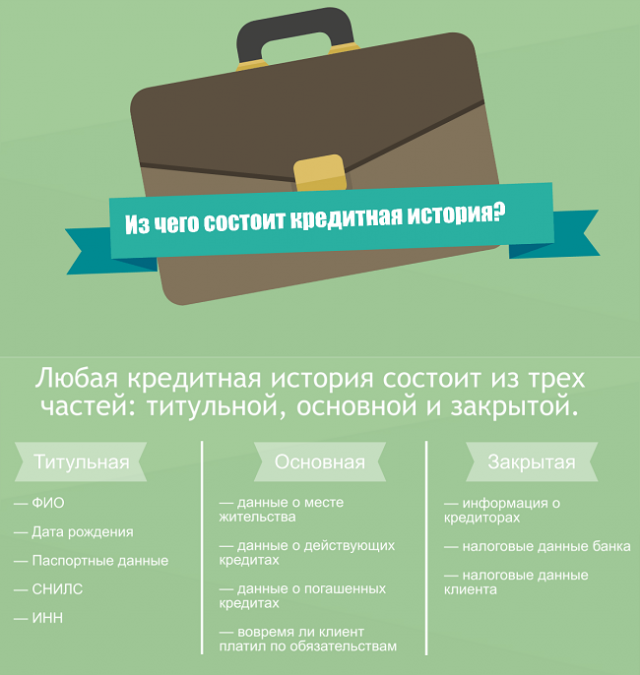

КИ заемщика — это документ, который состоит из четырех частей:

- Титульной. В разделе указана личная информация человека: Ф.И.О., паспортные данные, ИНН и СНИЛС.

- Основной. Здесь собраны выплаченные и невыплаченные кредиты, сумма непогашенного остатка, данные о просроченных платежах и скоринговые баллы.

- Закрытой. Содержит сведения о тех, кто выдавал кредиты и перечень организаций, которые ранее запрашивали этот документ.

- Информационной. Из нее можно узнать, к кому обращался человек, в какие банки и МФО, от кого получил отказ и были ли признаки неисполнения обязательств. К ним относят отсутствие выплат по кредитам от двух раз и более за последние 120 дней.

Эти сведения хранятся в БКИ на протяжении 10 лет с того момента, как в них занесли последнюю информацию. Из-за того, что насчитывается более десятка таких компаний, а банки и другие организации сами решают, в какую из них отправлять данные, полная КИ человека может состоять из нескольких частей и храниться в разных БКИ. Чтобы не обращаться в каждое из них отдельно и сэкономить личное время, лучше заказать полный отчет в одной организации, которая сотрудничает с несколькими бюро и может затребовать у них нужную информацию.

Бесплатный способ посмотреть свою кредитную историю в БКИ

Любой заемщик имеет право раз в год бесплатно обратиться в бюро, чтобы получить подробный отчет о своей КИ. Для этого нужно сначала узнать, какое БКИ ведет вашу историю, а затем отправить в него запрос. Рассмотрим порядок получения отчета подробнее.

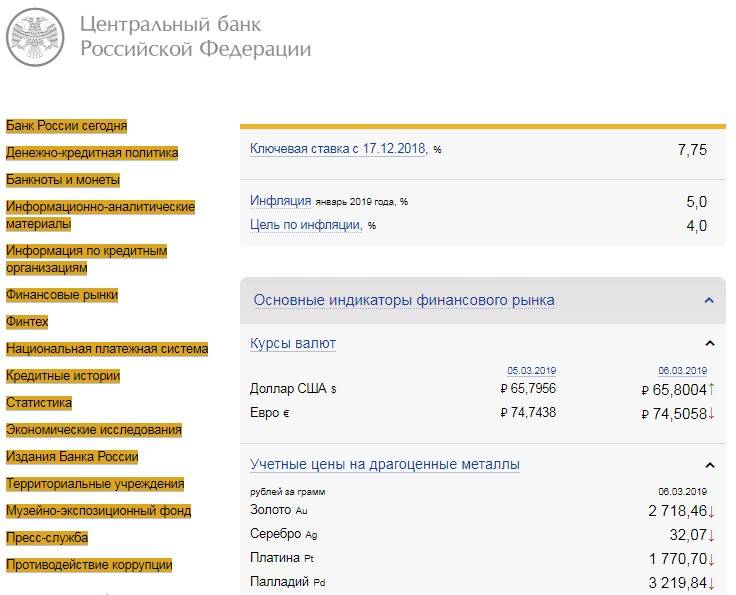

Шаг 1. Узнаем, в каком БКИ хранится ваша кредитная история

Все банки в обязательном порядке передают информацию о местонахождении вашей КИ в ЦККИ. Центральный каталог подчиняется Центробанку

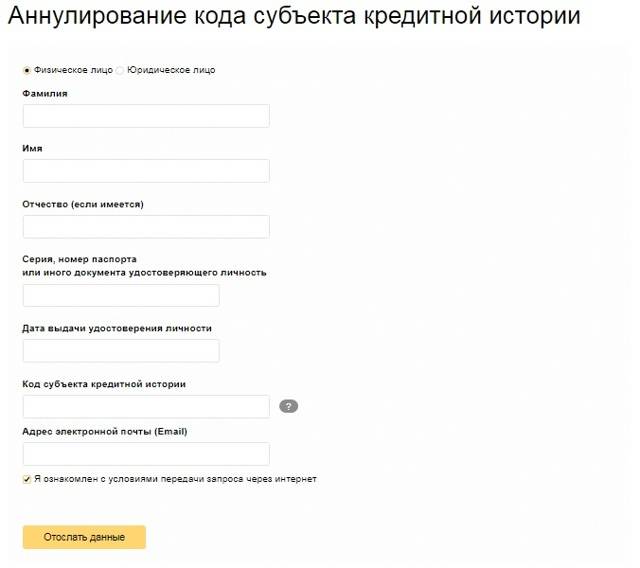

Узнать ваше бюро через интернет можно следующим образом:

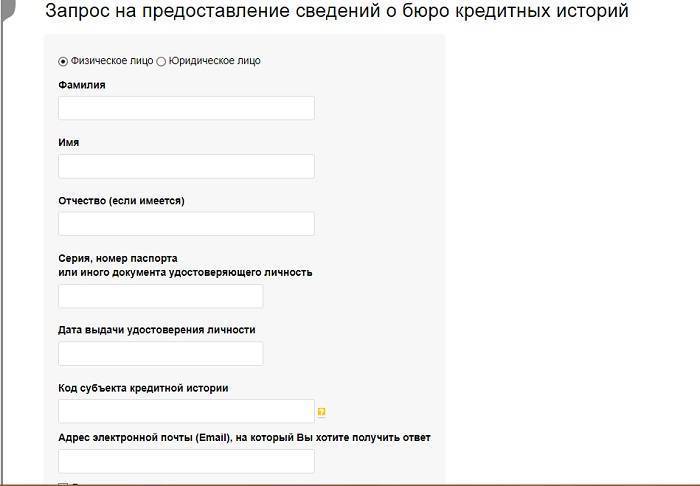

- Выбираем “Запрос на предоставление сведений о бюро кредитных историй” Скриншот: www.cbr.ru

- Нажимаем кнопку “Субъект” Скриншот: www.cbr.ru

- Нажимаем на кнопку “Я знаю свой код субъекта кредитной истории” (если не знаете – читайте ниже что делать) Скриншот: www.cbr.ru

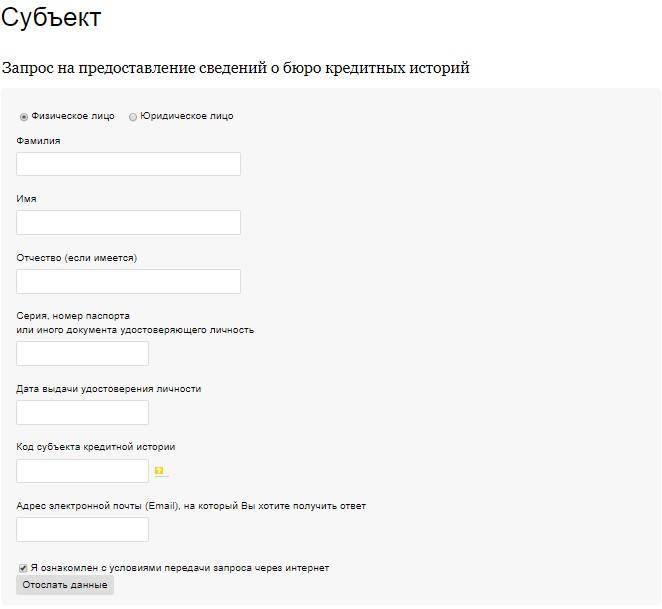

- Выбираем “Физическое лицо” и ставим галочку напротив пункта “Я ознакомлен с условиями передачи запроса через интернет”. Нажимаем “Отослать данные”. Скриншот: www.cbr.ru

- Заполняем поля “Фамилия”, “Имя”, “Отчество (если имеется)”, “Серия, номер паспорта или иного документа удостоверяющего личность” (без пробелов), “Дата выдачи удостоверения личности”, “Код субъекта кредитной истории” (о нем расскажу ниже) и “Адрес электронной почты (Email), на который Вы хотите получить ответ”. После заполнения всех полей нажимаем кнопку “Отослать данные”. Скриншот: www.cbr.ru

- На следующей странице появится сообщение об успешной отправке данных. Письмо с информацией придет быстро – от 5 до 30 минут. Если в ответном письме написано “Информация не найдена. Уточните реквизиты запроса”, то вы указали неверный код кредитной истории или неправильно заполнили личные данные. Скриншот: www.cbr.ru

Есть несколько способов узнать свой код субъекта:

- Обратиться в банк, который выдал вам кредит (бесплатно)

- Проверить договор кредита или займа – обычно код указывается в нем или приложениях к нему (бесплатно)

- Направить телеграмму в Центральный каталог (бесплатно)

Если у вас еще нет кода субъекта или вы хотите его изменить, то код можно создать заново. Для этого обратитесь с паспортом в любой банк и напишите заявление, или отправьте телеграмму в Каталог. В телеграмме укажите данные из шага 2, только без кода субъекта. ЦККИ также может потребовать заверенные нотариусом копии документов, подтверждающих личность. Новый код субъекта будет готов через 10 дней. Стоимость услуги составляет от 300 рублей.

Если у вас еще нет кредитной истории, то запросить или сформировать код вы не сможете.

Шаг 2. Обращаемся за бесплатным отчетом в БКИ

В письме из ЦККИ вы узнаете, в каких бюро хранится ваша кредитная история. Получить отчет вы сможете несколькими способами:

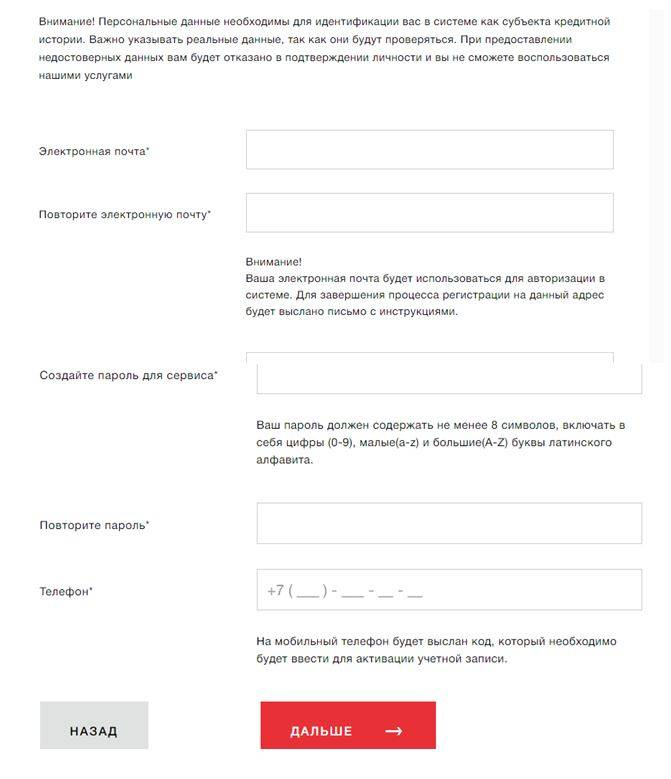

- Отправить онлайн-заявку на сайте бюро. Зарегистрируйте личный кабинет и подтвердите свою личность способом, который предлагает бюро (например, ответьте на контрольные вопросы или обратитесь в отделение БКИ). После этого вы сможете направить заявку на предоставление кредитной истории

- Обратиться в отделение бюро, если они есть в вашем городе. Здесь вам нужно будет подтвердить свою личность и заполнить заявление на выдачу КИ

- Направить телеграмму в бюро. В телеграмме нужно указать (каждый пункт с новой строки):

- Наименование и адрес БКИ, указанный в письме от ЦККИ

- Фамилию, имя и отчество

- Дату и место рождения

- Паспортные данные (серия, номер, кем и когда выдан)

- Адрес прописки

- Адрес фактического проживания (если не совпадает с пропиской)

- Контактный номер телефона

Нужно попросить телеграфиста проверить паспортные данные и заверить вашу подпись:

Паспортные данные и собственноручную подпись Иванова Петра Сидоровича удостоверяю. Начальник 1 отделения связи Иванова.

Данные о ваших кредитах вы можете скачать на сайте или забрать в отделении бюро, заказать доставку курьером или заказным письмом. От способа зависит скорость получения сведений и стоимость их предоставления.

Кредитная история и кредитный скоринг

Кредитная история формируется на каждого гражданина России, начиная с первого запроса, поступившего в БКИ в отношении данного лица. При отсутствии в организации какой-либо информации по нему, КИ является нулевой

Важно знать, что в настоящее время (по состоянию на 13.12.19) на территории нашего государства действует 11 БКИ:

- Общество с ограниченной ответственностью «Межрегиональное Бюро кредитных историй»

- Акционерное общество «Национальное бюро кредитных историй»

- Закрытое акционерное общество «Объединенное Кредитное Бюро»

- Общество с ограниченной ответственностью «Кредитное Бюро Русский Стандарт»

- Общество с ограниченной ответственностью «Эквифакс Кредит Сервисиз»

- Общество с ограниченной ответственностью «Бюро кредитных историй «Южное»

- Общество с ограниченной ответственностью «Восточно – Европейское бюро кредитных историй»

- Общество с ограниченной ответственностью «Столичное Кредитное Бюро»

- Общество с ограниченной ответственностью «Межрегиональное Бюро кредитных историй «Кредо»

- Общество с ограниченной ответственностью «Красноярское Бюро кредитных историй»

- Общество с ограниченной ответственностью «Специализированное Кредитное Бюро»

Официально сотрудничают с порталом Госуслуг только четыре основных (наиболее крупных). Для получения информации из остальных потребуется обращаться непосредственно в данные БКИ. Необходимость обращения в каждое из существующих бюро объясняется тем, что в них хранится разная информация по конкретному человеку. И оценивают кредитный рейтинг (КР) они по собственным методикам.

Поэтому для получения полной картины требуется весь объём информации, которую в дальнейшем можно проанализировать (с получением информации об усреднённом рейтинге кредитоспособности и перечнем кредитных организаций, которые, с высокой степенью вероятности, смогу предоставить ему кредит). Для этого в интернет существует несколько ресурсов, наиболее востребованным, из которых, является сервис «ПРОГРЕССКАРД».

Сюда следует загрузить информацию по вашей КИ, полученную изо всех БКИ. В результате обработки данного информационного массива, вы сможете получить следующие сведения:

- совокупный КР, который вы имеете на момент обращения, который является аналогом банковского скоринга (смотри ниже);

- сравнение всех отчётов (КИ) в едином документе;

- варианты оптимизации платежей (если у вас, на момент обращения, имеются непогашенные кредиты);

- возможные ошибки, выявленные в разных КИ;

- вероятные причины отказа в кредитовании;

- рекомендации, выполнение которых позволит повысить КР и улучшить КИ;

- перечень предложений банков, которые, в вашей ситуации, могут предоставить вам кредит.

Недостатком данного варианта является тот факт, что данная система работает только с четырьмя основными БКИ, которые сотрудничают с порталом Госуслуг. (Информация о данных бюро приведена ниже, в разделе, посвящённом порядку получения КИ).

При получении кредитной истории следует понимать значение специального термина «кредитный скоринг». Так именуется, используемая кредитными организациями методика оценки кредитных рисков (кредитоспособности) конкретного заёмщика, в основе которой лежит использование численных методов статистики. Эта версия является упрощённым вариантом анализа заёмщика. Это позволяет сделать её более объективной и независимой от субъективного мнения конкретного кредитного инспектора, рассматривающего вашу заявку.

Варианты получения отчета

Прежде, чем получить свою КИ, необходимо направить в БКИ соответствующий запрос. Юридически легитимным он будет считаться в следующих случаях:

- при личном обращении в офис БКИ с предъявлением общегражданского паспорта;

- отправка заверенной телеграммы;

- направления письма со своей электронной почты, с его заверением электронной подписью;

- отправление нотариально заверенного письма;

- создание заявки непосредственно на официальном сайте БКИ с использованием аккаунта Госуслуг.

Последний вариант гарантирует наиболее простое и доступное получение КИ в течение суток с момента обращения (если он предусмотрен для данного БКИ). Не придётся обращаться к нотариусу, оформлять собственную электронную подпись, посещать офис или отделение почты. Но только при условии, что вы официально зарегистрированы на сайте Госуслуг. Информация. Предоставленная вами при регистрации, используется БКИ для идентификации лица, обратившегося за документом.

Алгоритм действий следующий:

На бумажном носителе документ предоставляется только один раз (по запросу). По умолчанию направляется выписка в формате PDF.

Варианты получения необходимого документа в разных БКИ отличаются. В настоящее время с порталом предоставления Госуслуг сотрудничают следующие (наиболее крупные) БКИ:

- национальное бюро (НБКИ), крупнейшее в России. Практически со 100% вероятностью ваша КИ здесь есть точно (по банковским кредитам, кредитным картам и даже займам, полученным в некоторых МФО). Здесь могут иметься сведения о ваших задолженностях в некредитных организациях (ЖКХ, оператор связи, иные);

- объединённое (ОКБ) занимает второе место по хранящемуся массиву информации. Именно с ним сотрудничает СБ России;

- бюро «ЭКВИФАКС» занимает третью строку. Подавляющее число случаев обращения в МФО проходит именно через данное БКИ, также, как и сведения о кредитах. Полученных в большей части крупных банков;

- завершает эту «великолепную четвёрку» бюро КБРС, созданное банком «Русский Стандарт».

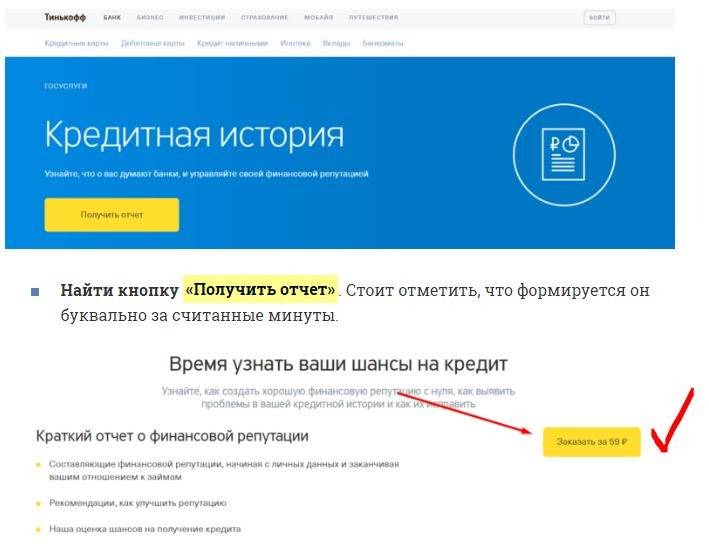

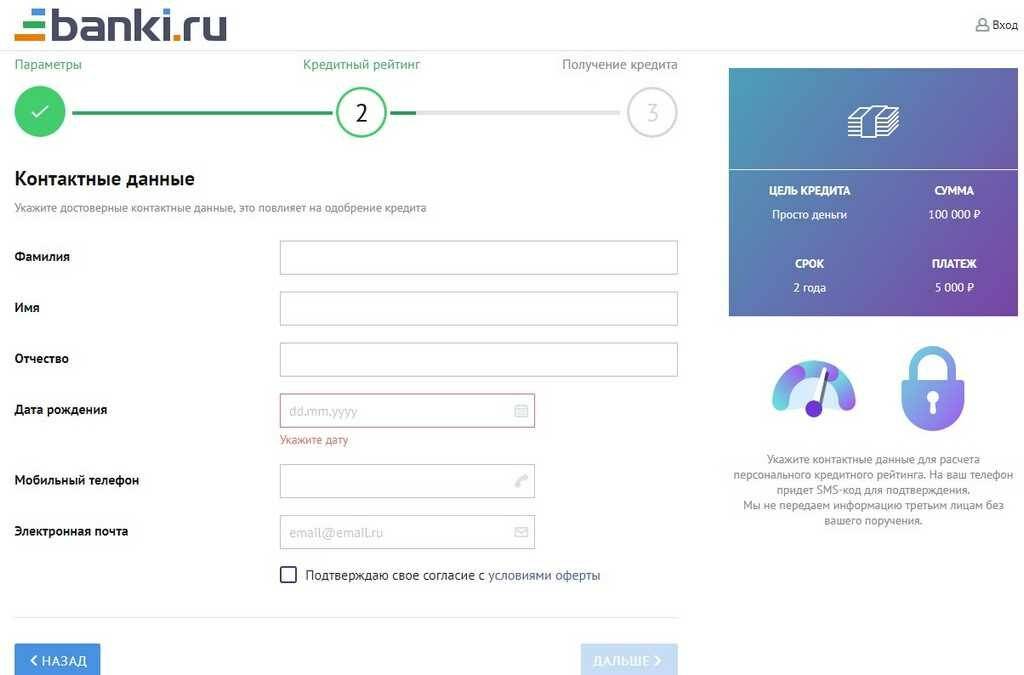

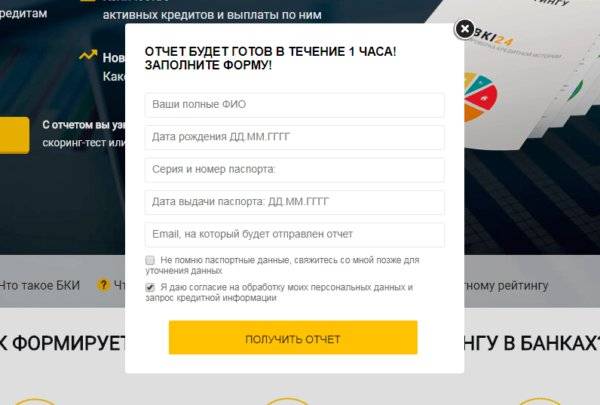

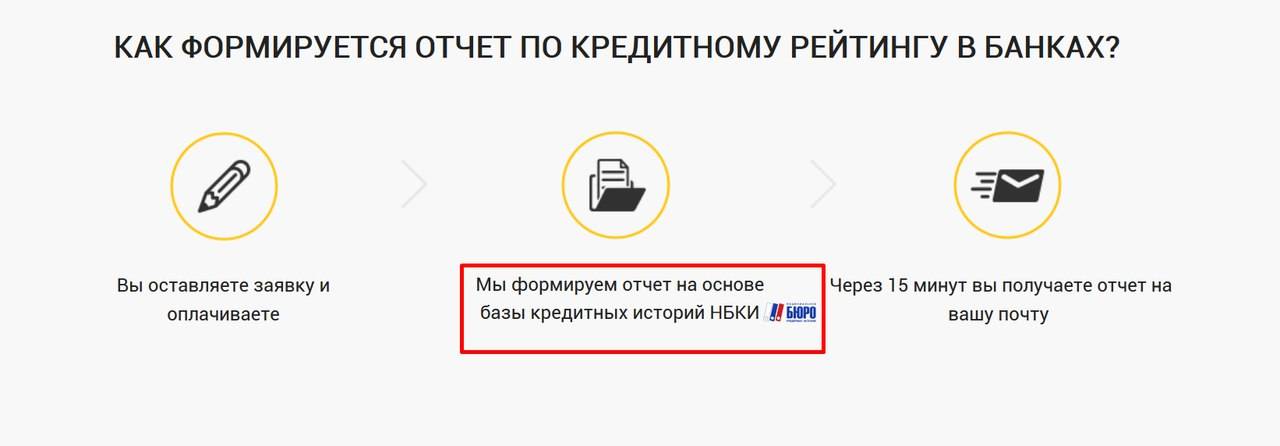

Заказать кредитную историю онлайн. Выбираем сервис

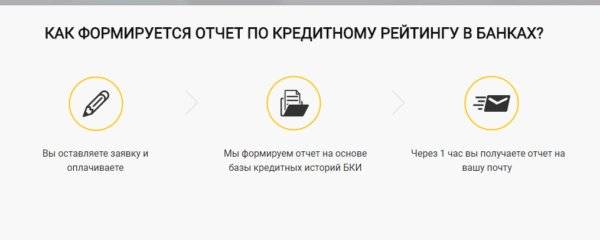

К способу онлайн проверки относим все сервисы, которые предоставляю отчет через интернет. К минусам можно отнести – платную проверку. Стоимость варьируется от 300 до 700 р. Время получения ответа от 15 минут до часа.

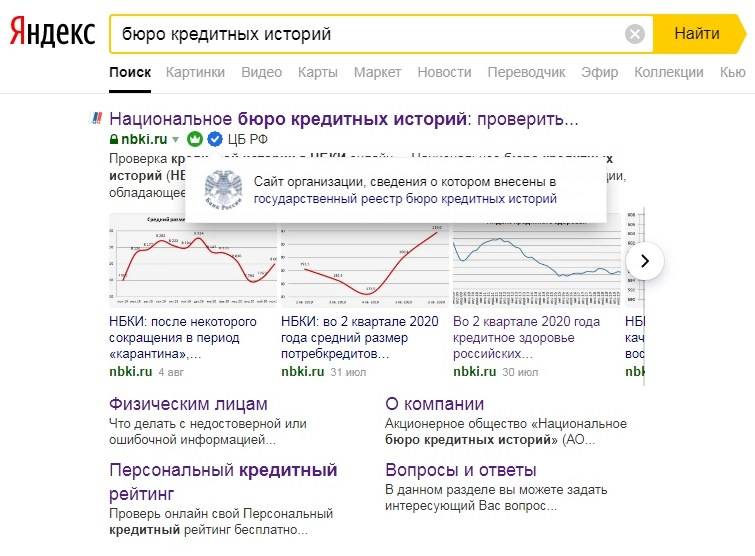

Основным критерием при выборе сервиса должно быть партнерство с известными бюро, например, Национальным БКИ. Оно получает данные из более 1000 банков РФ. База кредитных историй одна из крупнейших на рынке России.

Пример такого онлайн-сервиса получаем путем выбора из топ-поиска Яндекса. Заходим на сайт , находим подтверждение, что работа системы связана с НБКИ. После этого можно заполнять заявку. Простая форма находится внизу страницы. Заполняем, оплачиваем 299 руб. (минимальная стоимость подобных сервисов) и через 10 минут приходит отчет.

После этого можно заполнять заявку. Простая форма находится внизу страницы. Заполняем, оплачиваем 299 руб. (минимальная стоимость подобных сервисов) и через 10 минут приходит отчет.

Регистрация на сайте не нужна. Нужны паспортные данные – из всего, это можно отнести к минусу. Хотя получить подобную информация без паспорта невозможно.

Итоги

Финансовая стабильность – это ваша кредитная история, заказать можно через БКИ или партнерскую сеть бюро. Выбираете удобный вам метод и получаете необходимую информацию по задолженностям, срокам, предыдущим кредитам.

Ваш кредитный рейтинг

Взгляните на себя глазами 1000 банков РФ

Посмотреть

Избавление от просрочек

Снижение платежей на 85% уже в день обращения!

Оформить заявку

Займы до 100 000рублей

- до 100 000 рублей

- 1 год.

Оформить заявку

Потребительские кредиты

Ипотека

Кредиты под залог

Заказать кредитную историю онлайн

Хотя НБКИ и является одним из крупнейших бюро в России, но такую удобную услугу как получение кредитной истории онлайн, к сожалению не предоставляет. Хотя данный способ экономит в первую очередь, время заявителя. К минусам данной услуги относится плата за ее предоставление (от 300 руб.) Однако время получения приятно удивляет: заявитель может получить свою кредитную историю в течение 15-60 минут. А время заполнения заявочной анкеты составит 10-15 минут.

Поскольку в последнее время участились случаи мошенничества в банковской среде, а также предоставления кредитными организациями некорректной информации, проверка кредитной истории полезна всем физическим лицам. Каким способом получения КИ воспользуется заявитель, является сугубо его личным выбором.

Ваш кредитный рейтинг

Взгляните на себя глазами 1000 банков РФ

Посмотреть

Избавление от просрочек

Снижение платежей на 85% уже в день обращения!

Оформить заявку

Займы до 100 000рублей

- до 100 000 рублей

- 1 год.

Оформить заявку

Потребительские кредиты

Ипотека

Кредиты под залог

Что находится в отчёте по кредитной истории

Все данные, предоставляемые бюро кредитных историй, делятся на 3 части. В первом блоке находятся фамилия, имя и отчество заёмщика, его паспортные данные, адрес по прописке и ИНН.

Во второй части указаны его данные о кредитной дисциплине. Третья часть содержит сведения о количестве запросов в БКИ по данному клиенту.

Многие ищут информацию о том, как проверить кредитную историю по фамилии. Ответ – никак. Доступ к таким данным возможен только по паспорту и с подтверждением личности.

Современному заёмщику не обойтись без кредитной истории. Чтобы избежать возможных проблем с получением кредита, эксперты рекомендуют проверять КИ не реже, чем раз в год. К тому же, 1 раз в 365 дней – это бесплатно.

Зачем изучать кредитную историю

Обычно при отсутствии проблем при оформлении займа собственная кредитная история человека редко интересует. Вспомнить о ней нужно после первого отказа в выдаче кредита.

Возможно, гражданин сам не знает о несвоевременном погашении задолженности или о факте мошеннической деятельности. Эта информация, которая чаще всего не является правдивой, может появиться в результате ошибочных действий сотрудников банка или сбоя в программе.

Для своевременного выявления негативных моментов рекомендуется регулярно проверять кредитную историю. К тому же, раз в год каждый гражданин имеет право получить кредитную историю бесплатно.

Среди самых крупных бюро кредитных историй, функционирующих в России, можно выделить:

- Национальное Бюро Кредитных Историй. Данная организаций получает информацию от подавляющего большинства российских банков.

- Эквифакс. БКИ, не уступающее Национальному в популярности.

- Объединённое Кредитное Бюро. Организация, являющаяся проектом Сбербанка. Поэтому гражданам, желающим узнать кредитную историю в Сбербанке, сначала рекомендуется обращаться туда.

- Бюро кредитных историй «Русский Стандарт». БКИ, созданное «Русским Стандартом». Информация по кредитам этого банка находится в данном бюро. Сведений по займам других банков там может не быть.

Заказать кредитную историю в НБКИ

Национальное бюро кредитных историй располагает одной из крупнейших в России базой данных кредитных историй и сотрудничает более с чем 1000 кредитными организациями.

Запрос в бюро кредитных историй может осуществляться несколькими способами:

– посредством отправки телеграммы. Для начала клиенту необходимо знать, какие отделения Почты России либо офисы Ростелекома предоставляют такую услугу. Телеграмма должна содержать персональные и паспортные данные клиента, и быть заверена сотрудником Почты (Ростелекома). Время рассмотрения телеграммы – 3 рабочих дня. Ответ приходит по почте;

– письменного запроса. В данном запросе нужно указать свои персональные и паспортные данные и нотариально заверить их. Запрос оформляется в свободной форме и отправляется по почте. Время рассмотрения – в течение трех рабочих дней, ответ приходит по почте;

Если с момента последнего запроса КИ прошло менее года, то к письму, либо к телеграмме (в зависимости от выбранного способа) также прикладывается квитанция об оплате услуги (сумма составляет порядка 450 руб.)

– личного обращения в БКИ. Для этого необходимо обратиться в офис НБКИ с паспортом и оформить запрос прямо на месте. Данный способ доступен только жителям Москвы и области.

А является ли бесплатная услуга действительно бесплатной?

Хотя один запрос в год предоставляется клиенту бесплатно, все вышеперечисленные способы получения КИ не являются такими уж «бесплатными». При отправке почтового запроса, в первую очередь клиент понесет затраты на услуги нотариуса (минимальная сумма – 100 руб.), далее – услуги почты (минимальная сумма – от 600 руб.) В таком случае общие минимальные издержки составят 700 руб. При использовании самой дешевой услуги телеграфа приблизительная минимальная сумма затрат при отправлении телеграммы составит 100 руб.-150 руб.

Все эти вышеперечисленные способы не учитывают затраты времени и сил, а также суммы, потраченные клиентом на проезд к офису либо отделению почты. Если же кредитная история находится не только в НБКИ, то данные суммы нужно умножить на количество бюро, в которые еще необходимо отправить запросы.

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки – 299 рублей

Способы оплаты – QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета – рассмотрение заявки в течение 1 минута

Спец. предложение – 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.

Для чего нужен отчет из БКИ

Наличие данного документа позволяет человеку ещё до обращения в кредитную организацию оценить шанс на положительное принятие ей решения о предоставлении необходимой суммы в качестве кредита. Либо, при получении отказа в кредитовании, понять мотивы принятия такого решения и его причины.

Законодательная база

Основным законодательным актом, регламентирующим все вопросы, касающиеся КИ, включая их бесплатное получение, является закон 218-ФЗ, принятый 30.12.04, который действует в настоящее время в редакции от 01.05.19, и с учётом изменений, вступивших в законную силу, начиная с 29.10.19.

Все остальные нормативные и подзаконные акты по данному вопросу приняты во исполнение именно этого закона.

Какие банки предоставляют услугу

Кредитные организации настороженно относятся к клиентам, которых не видели, однако существует не мало предложений оформления кредитной карты онлайн и доставки ее клиенту почтовой связью.

Среди наиболее популярных, можно выделить следующие программы:

| Кредитный лимит по карте устанавливается в размере до 300 тыс. р., беспроцентный период 55 дней, далее ставка 24–39,9%. | ||

| Touch Bank предлагает кредитную карту с лимитом до 1 млн. р., льготным периодом до 61 дня, ставкой от 12%, обслуживание карты бесплатное. Кеш-бек 1–3%. | ||

| Сити банк предоставляет кредитные карты в форме возобновляемой кредитной линии с лимитом до 300 тыс. р., льготным периодом до 50 дней, с бесплатным годовым обслуживанием и возможностью снимать с карты наличку без комиссий. Процентная ставка 22,9–32,9%. | ||

| В Банке «Восточный» есть кредитная карта «Просто». Кредитный лимит по карте до 200 тыс. р., бесплатный выпуск карты, бесплатное обслуживание. При наличии задолженности заемщик платит 30 р. в день. | ||

УБРиР | Уральский банк реконструкции и развития выпустил на финансовый рынок карту с грейс-периодом в 120 дней, наличием кеш бека в размере 1% на любые покупки. Лимит по карте до 150 тыс. р., обслуживание до 1,5 тыс. р. в год. Процентная ставка 27–32%. | |

U bank | Дочерний банк от МДМ банка Ubank предлагает кредитные карты на следующих условиях: Лимит до 299 тыс. р., процент 34%, беспроцентный период до 52 дней. |

Конкретные условия по карте зависят от платежеспособности и кредитной истории клиента. Процедура оформления кредитки в банках стандартная. Заявка оформляется через сайт компании, после принятия банком решения кредитная карта в течении от 1 дня до 2 недель доставляется клиенту.

Далее возможны два варианта:

- При получении карты клиент подписывает договор и отсылает его обратно в банк, активация карты становится возможной только после поступления подписанных документов в банк.

- Активация карты предполагает автоматическое согласие заемщика с условиями кредитования и приравнивается к подписанию кредитного договора заемщиком.

Что такое кредитная история простыми словами

В передаваемой информации содержатся следующие данные гражданина которую можно проверить:

- В какой организации он брал деньги и на какие цели;

- Частота и процент выплат по займу;

- Наличие заемов в других учреждениях и их покрытие;

- Информация о том какая организация формировала документ гражданину и собирала информацию;

- Имеются ли долги по оплате полученных денежных средств и т.д.

Вся деятельность данных контор регулируется именно этим ФЗ и Центробанком. Официальные организации, внесенные в список ЦБ https://cbr.ru/ckki/gosreestr_ckki/ представлены ниже:

Так что если банк перед выдачей денег хочет проверить насколько вы платежеспособны и сможете вернуть долги, то отправляется запрос сначала в БКИ. Вы наверно сами видели, что вас просят подождать одобрения руководства так это, происходит после получения досье на вас и проверке перед выдачей или отказе. Перед тем как посмотреть свою кредитную историю через интернет бесплатно и без обращений необходимо узнать, что будет если вы недобросовестных плательщик.

Заключение

Резюмируем информацию, изложенную выше. Портал Госуслуг предоставляет только информацию о БКИ, в которых содержится ваша КИ. Получать её надо там.

Кредитная история есть у каждого гражданина России. Просто, если вы не пользовались кредитами, она является нулевой.

Регистрация на сайте Госуслуг существенно упрощает и ускоряет предоставление интересующей вас информации и исключает вероятность предоставления информации на ресурс. Не являющийся официальным сайтом БКИ.

Вы экономите до 1000 рублей на получении каждой из КИ (если они хранятся во всех 13 БКИ, то сумма получается немалая).

Подведём итоги

Бесплатно в БКИ сделать выписку можно один раз в году. В иных случаях вы самостоятельно оплачиваете услуги почтовой связи, телеграммы, курьерские доставки и нотариуса. Сделать документы на выписку из бюро кредитных историй можно неограниченное количество раз. Срок сохранения КИ – десять лет со дня последних внесённых сведений.

Полученные данные по выписке можно использовать по своему назначению: предоставлять в банки, другие микрофинансовые организации. Этот документ целиком и полностью будет принадлежать вам, информация является полностью конфиденциальной.