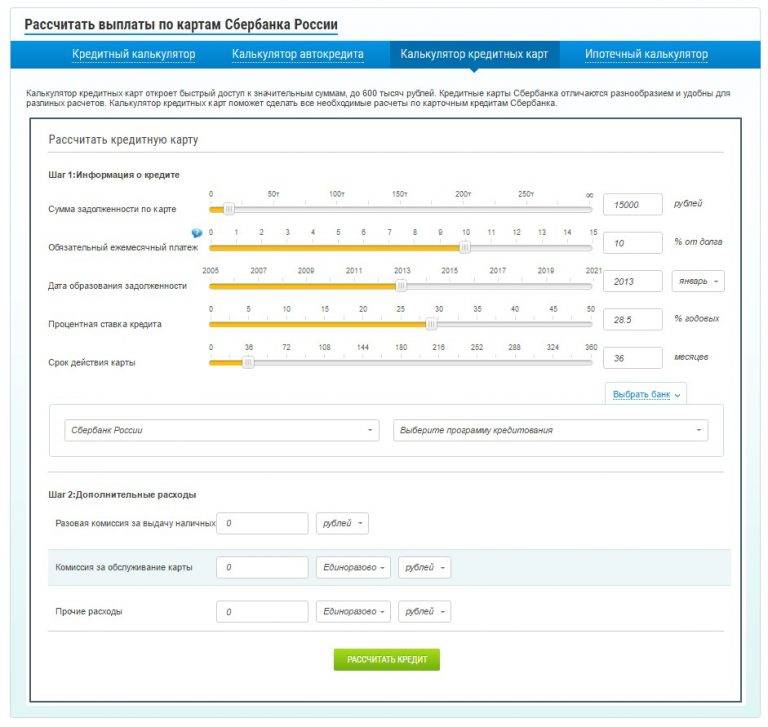

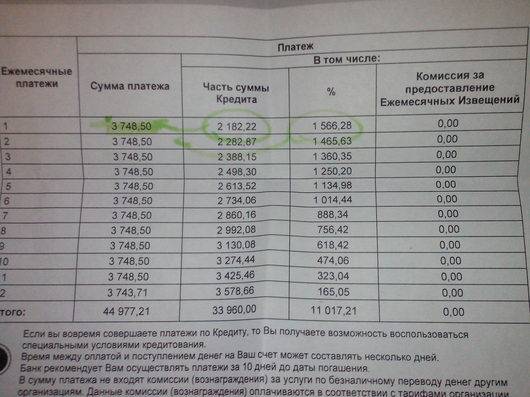

Распечатка движения денег по счету кредитной карты

Каждый банк обязан предоставлять заемщику ежемесячно распечатку движения денег по кредитному счету при наличии соответствующего запроса от заемщика. Данный документ позволяет держателю кредитной карты контролировать свои долги. Впрочем, немногие получают подобный отчет, считая это лишней тратой времени. К сожалению, это неправильный подход. Банк не станет беспокоиться о вас и предоставлять вам такую распечатку без соответствующего запроса, хотя и обязан. Получение такого отчета позволяет не только определить размер обязательного платежа, но и предотвратить появление серьезных просрочек и начисления штрафов. Может так получиться, что возникнет небольшая задолженность, о которой вы не будет даже подозревать, а ежемесячный отчет позволит ее вовремя выявить и погасить, пока она не достигнет больших размеров. Получить такую распечатку можно несколькими способами, например, позвонив в банк или посетив его лично. Также можно воспользоваться глобальной сетью и получить отчет на электронную почту.

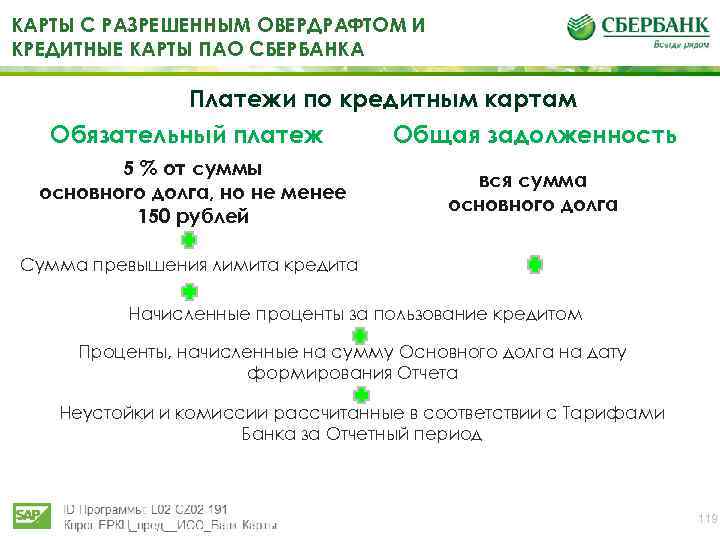

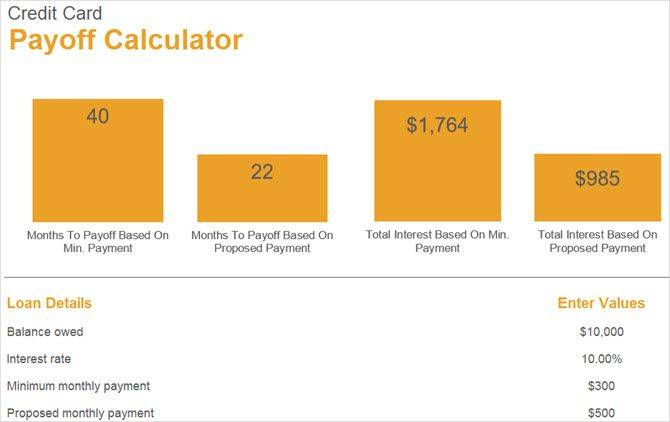

В завершение следует сказать, что выплата долга посредством внесения минимального взноса чревата огромной итоговой переплатой, поэтому большинство специалистов рекомендуют стараться избегать таких схем выплаты задолженности. Дело в том, что обязательный платеж состоит в основном из процентов, которые вы обязаны заплатить банку за использование заемных средств, следовательно, тело долга практически не будет уменьшаться.

Процентная ставка по ипотеке

Это важный показатель при расчете любого кредита. Она высчитывается в годовых процентах и указывает, какое их количество начисляется на протяжении года за те деньги, что вы взяли в займ. Но при ипотечном кредите следует учитывать тот факт, что банк их насчитывает не один раз в год, а каждый день на ту сумму, что вы еще должны банку.

Таблица процентных ставок по ипотеке в надежных банках:

| Название банка | Процентная ставка |

|---|---|

| Сбербанк России | от 4,1% |

| Газпромбанк | от 4,7% |

| Тинькофф | – |

| ВТБ | от 5% |

| Банк «Открытие» | от 4,7% |

| Абсолют Банк | от 4,1% |

| Альфа-Банк | от 5,99% |

| от 6% | |

| от 3,99% | |

| ДОМ.РФ (АИЖК) | от 4,7% |

| Райффайзенбанк | от 4,99% |

| от 3,2% | |

| от 4,69% | |

| от 5,5% | |

| от 4.6% | |

| от 4,6% | |

| от 4,8% | |

| от 5,9% | |

| от 5,29% | |

| от 4,84% |

| Программа | Ставка от % |

| Господдержка 2020, от 0,1% на первый год | 0,1% |

| Новостройки (приобретение строящегося жилья) | 4,1% |

| Готовая недвижимость (на вторичном рынке) | 7,7% |

| Рефинансирование ипотеки других банков | 7,9% |

| Ипотека для семей с детьми с господдержкой, от 0,1% на первый год | 0,1% |

| Строительство жилого дома | 9,2% |

| Загородная недвижимость | 8% |

| Ипотека + материнский капитал | 4,1% |

| Военная ипотека | 7,9% |

| Кредит на гараж (машино-место) | 7,9% |

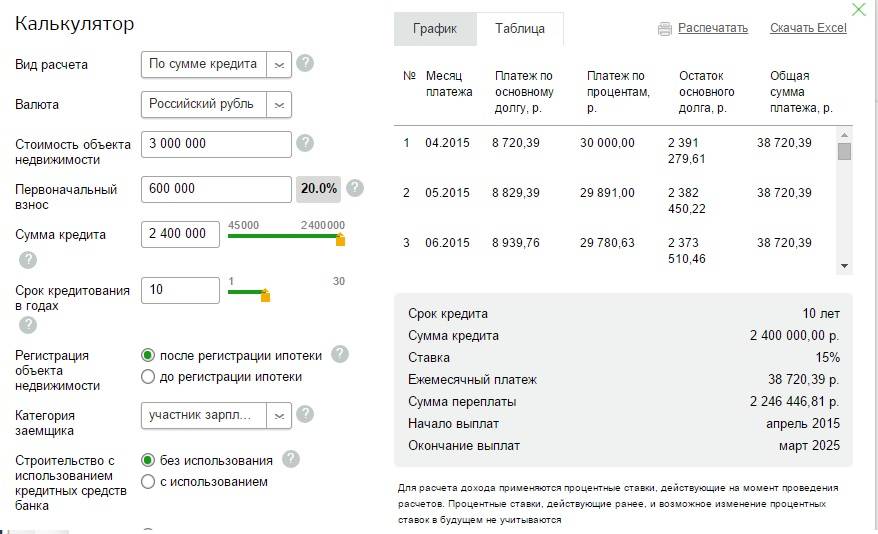

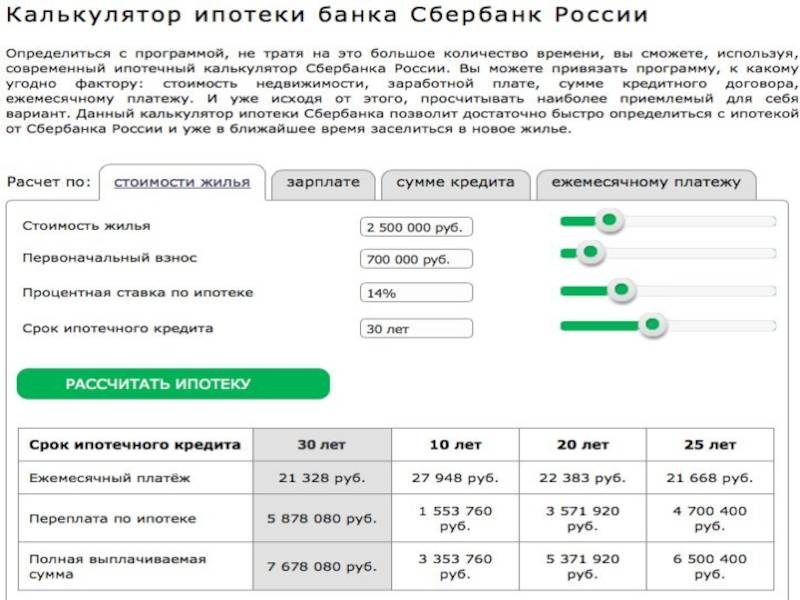

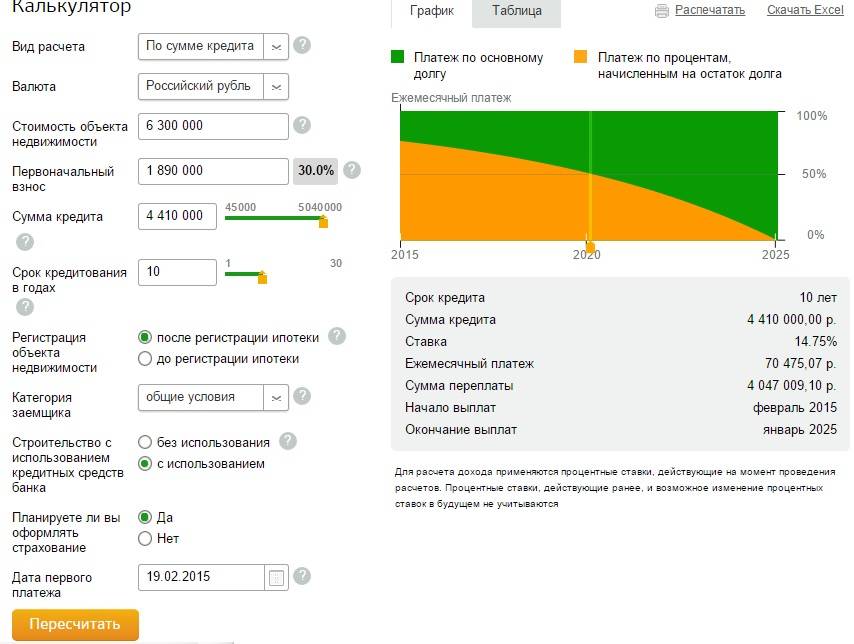

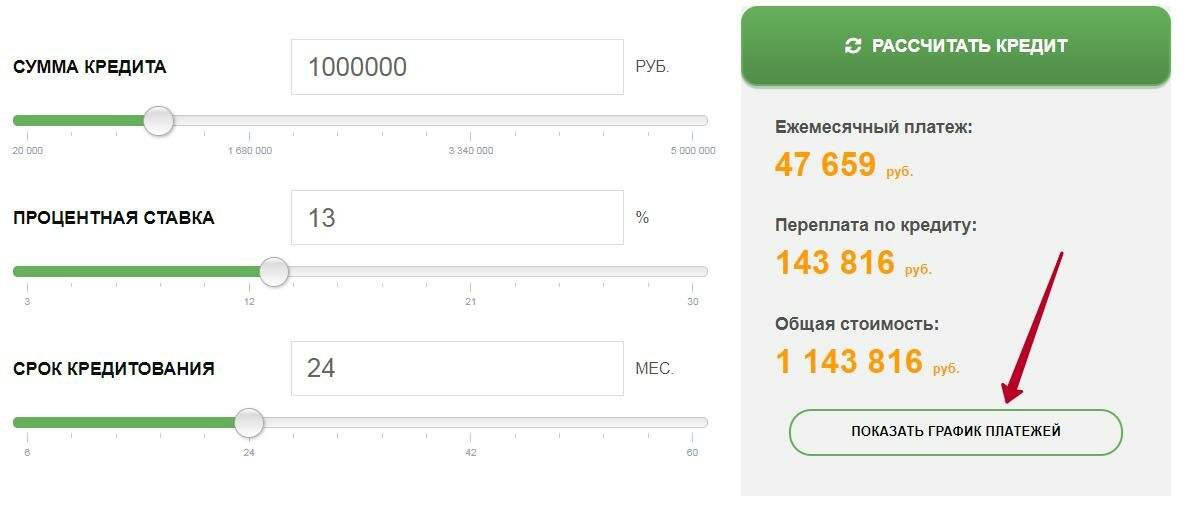

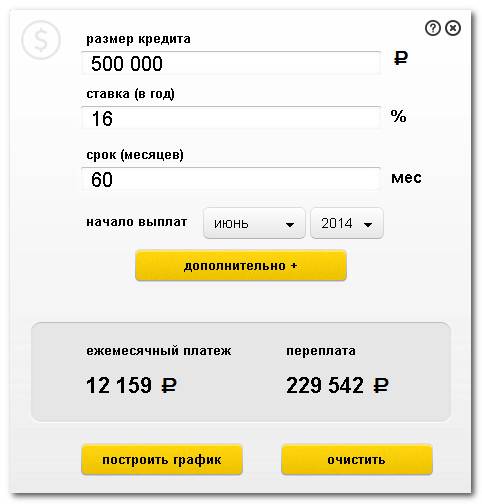

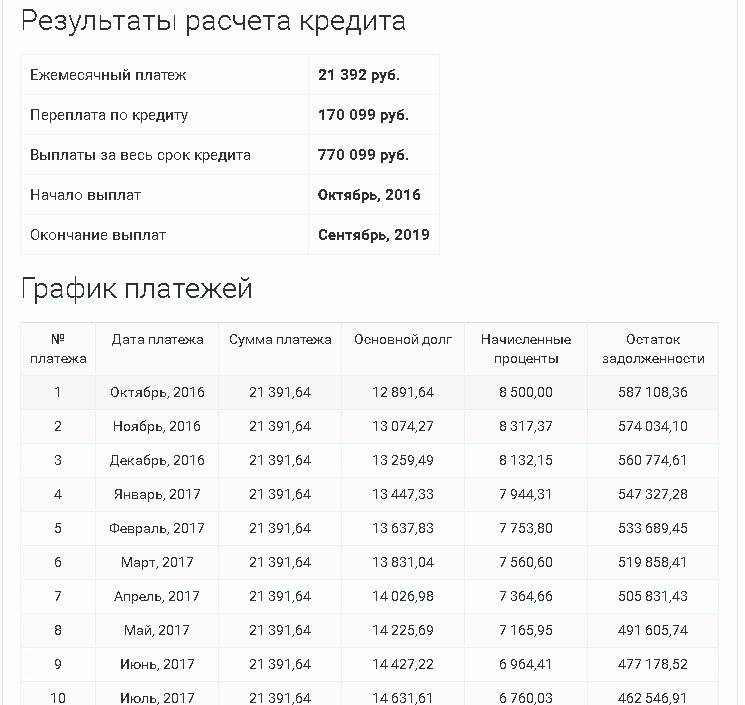

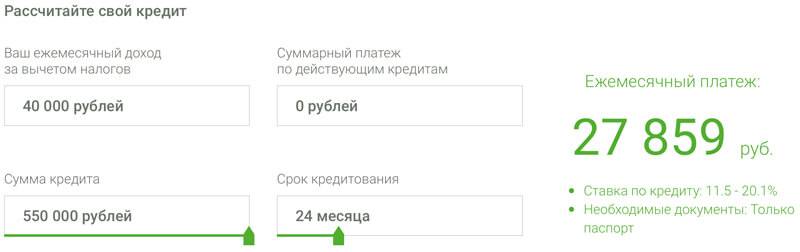

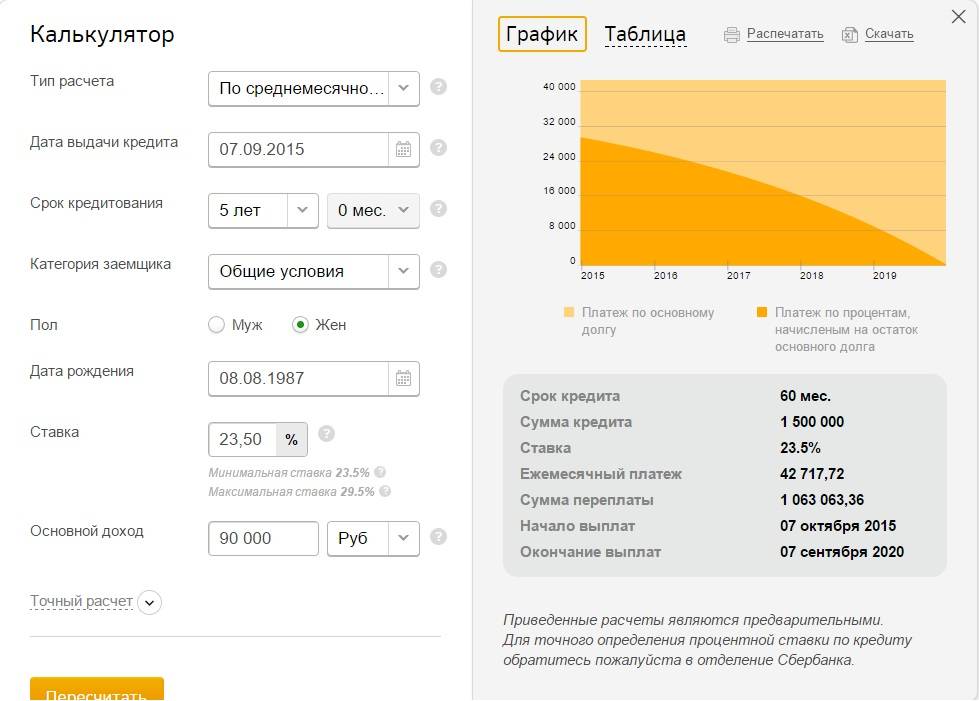

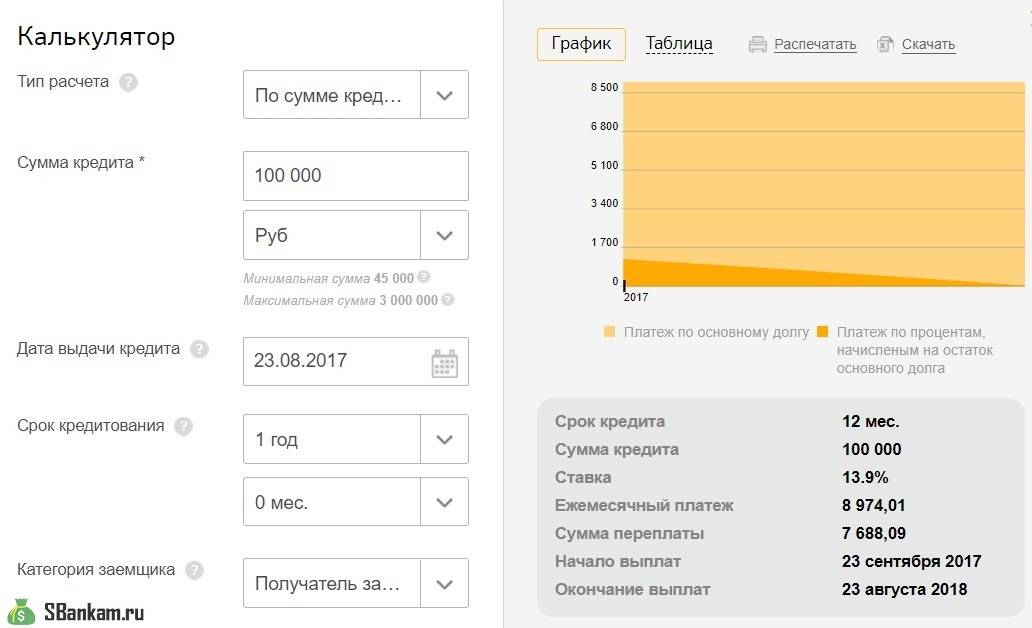

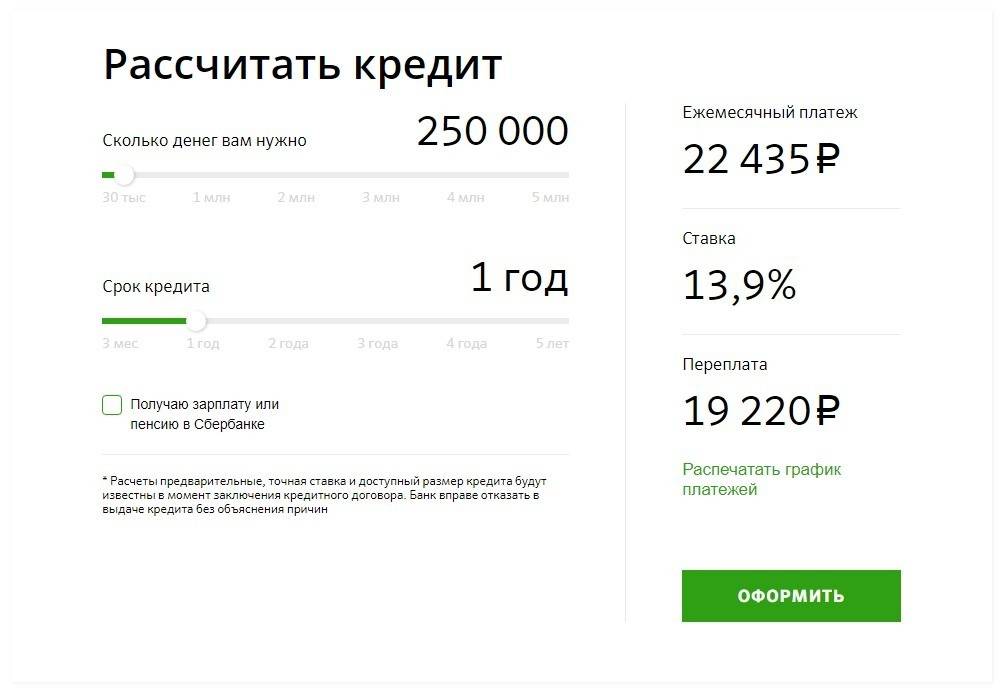

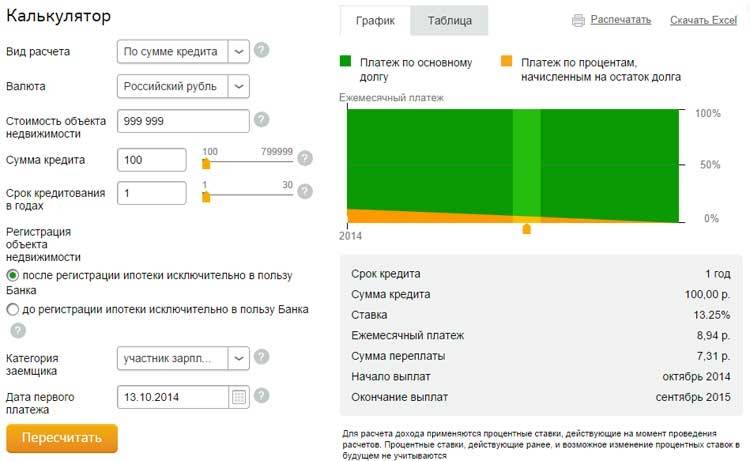

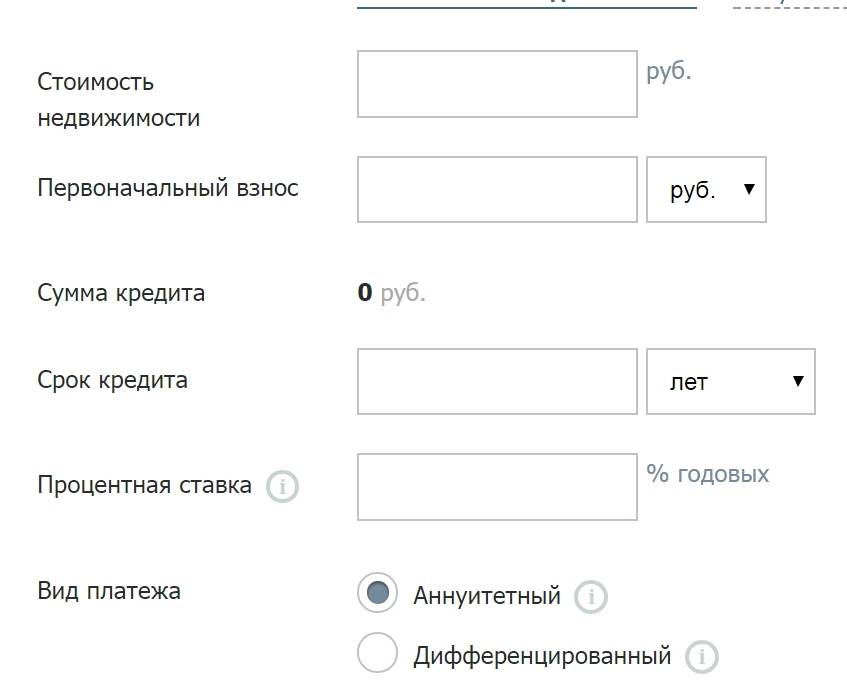

Калькулятор ипотеки вы найдете на нашем сайте. С его помощью можно без особого труда рассчитать приблизительную сумму, которую вам придется выплачивать ежемесячно. Это поможет каждому определить свои возможности и решить – брать ипотеку или же оставить эту затею на будущее.

Необходимо не забывать о том, что вы получите приблизительный результат, который не является окончательным. Как правило, настоящий платеж оказывается немного выше. Если вы решили взять ипотечный кредит, то лучше сразу обратиться в банковское учреждение, там вы получите профессиональную консультацию и узнаете точный размер взноса.

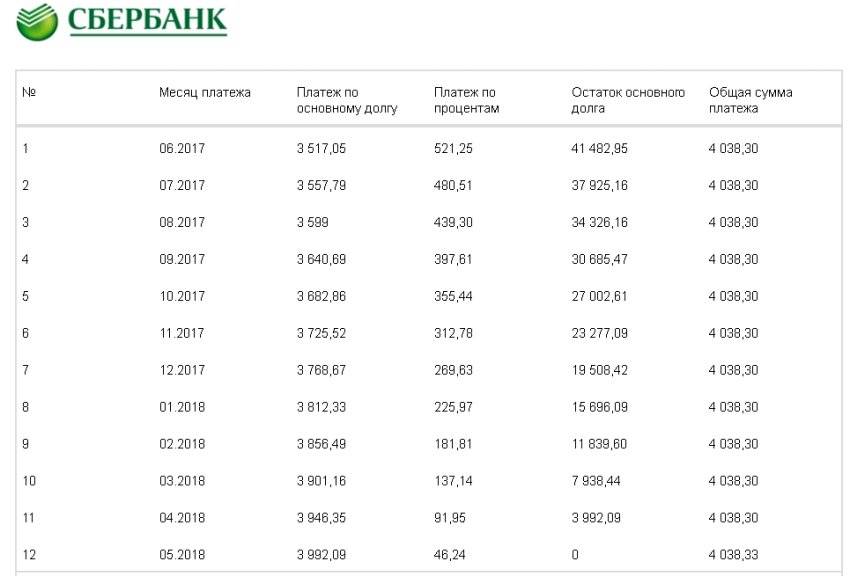

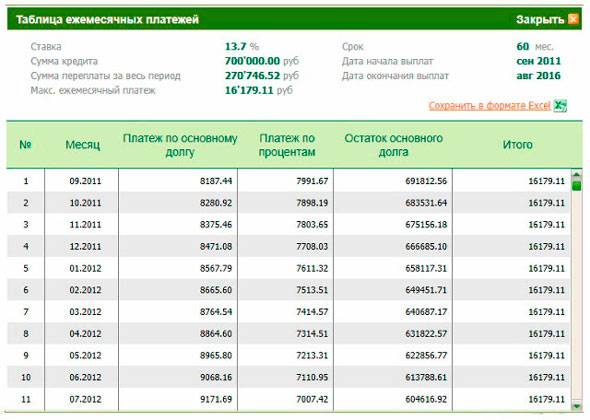

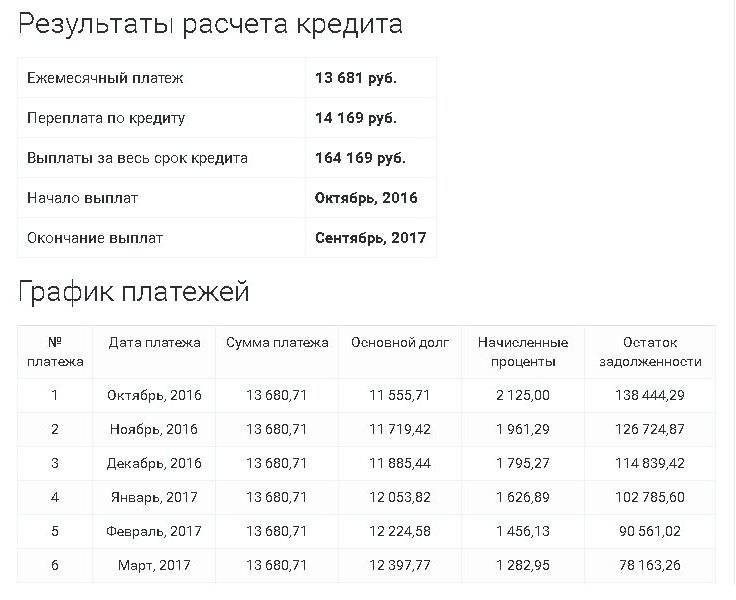

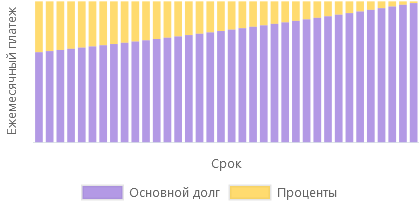

Если вы уже пытались рассчитать ипотеку с помощью онлайн-калькулятора, то наверняка заметили, что месячный взнос состоит из 2 частей: проценты и основной долг. Когда долг становится меньше, то и количество процентов уменьшается, но платеж остается таким же, ведь основной долг растет.

Плавающая и фиксированная

Плавающая ставка – непостоянная величина, стандартно рассчитывается по формуле, указанной в договоре кредитования. Состоит из двух частей: одна – плавающая, а вторая – постоянная.

Фиксированная ставка – постоянный процент, который не может изменяться, он не зависит ни от каких факторов. Она остается неизменной на протяжении всего срока.

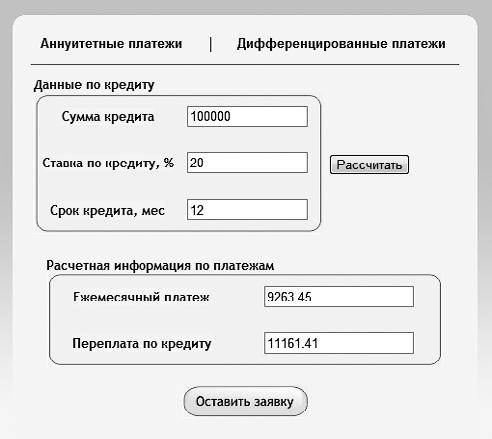

Платежи: аннуитетный и дифференцированный

Аннуитетный более распространен. Он предусматривает погашение займа равными частями на всем сроке кредитования.

Дифференцированный – вариант, при котором ежемесячный платеж снижается к концу периода.

О сайте «Ваша ипотека»

Мы помогаем разобраться в вопросах ипотеки, в рынке жилья. Пишут статьи и отвечают на вопросы эксперты с опытом работы и профильным образованием.

Если вам нужна срочная юридическая консультация, рекомендуем позвонить нашим партнерам во всех регионах России: 8 (499) 350-55-06 доб. 173 8 (812) 309-06-71 доб. 730 8 (800) 555-67-55 доб. 713

Не снимайте наличные в банкоматах

Кредитная карта предназначена для безналичной оплаты товаров и услуг. Когда вы используете ее по назначению, банк получает доход. Однако если вы решите снять наличные с кредитки, приготовьтесь заплатить комиссию. Банку невыгодно, когда вы выводите его деньги, поэтому он удерживает процент за каждое снятие. Льготный период в таком случае тоже не действует.

Пример. Светлана решила снять в банкомате 5 000 рублей с Тинькофф Платинум. За эту операцию банк удержал с нее дополнительно 435 рублей (2,9% от суммы + 290 рублей). Проценты (до 49,9% годовых) будут начисляться ежедневно. За месяц их наберется 166,25 рублей. Светлана переплатит банку 601 рубль – более 10% от снятой суммы.

Иногда клиенты пытаются схитрить, переведя деньги с кредитной карты на дебетовую, чтобы снять наличные без процентов. Однако выгоды не будет, так как за исходящий перевод тоже удерживается комиссия.

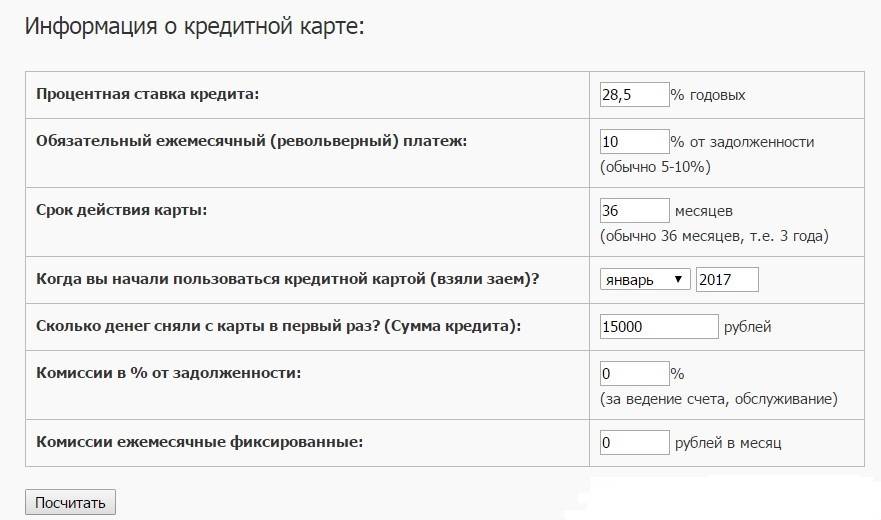

Как посчитать самостоятельно

В случае, если заемщик хочет раньше узнать размер минимального платежа либо увериться, что банковская организация его не проводит, то он может посчитать ее самостоятельно.

Тарифы карты Моментум

| Лимит по займу | 50 тысяч рублей |

| Ставка по займу | 18,9 % в год |

| Льготное время кредитования | 50 дней |

| Комиссия за обналичивание средств | 3 % |

| Оплата за сервис | Бесплатно |

| Процент ежемесячной оплаты | 5 % от размера долга, мин. 150 руб. |

| Оплата за смс-информирование | Бесплатно |

Обладатель карты снял с нее 20 тыс. рублей 10 апреля (пускай это будут все расходы по карте за отчетное время, которое заканчивается 30 апреля). Расчет размера самого маленького платежа делается следующим образом.

Для начала считается главный размер задолженности:

- Считаем 5 % от размера долга: 0.05*20000= 1000.

- Льготное время не распространяется на обналичивание денег, на этот размер сразу начисляются проценты. До расчетного времени остается 20 дней. Расчет делается та: размер снятых средств умножается на ставку по займу, делится на 100 и общее число дней в году, а также множится на число дней, которые остались до окончания месяца: 20000*18,9/100/365*20 = 207 руб.

Теперь нужно посчитать составные доли:

- Комиссия. Размер снятых денег множится на процент комиссии: 20000*0.03= 600 руб.

- За сервис и смс суммы ничего не платится, карта бесплатная.

- Штраф с обладателя кредитки не берется при осуществленной вовремя оплате.

Как погасить долг по кредитной карте?

Для погашения долга кредиткой следует внести сумму, которая превышает ежемесячный платеж. Так банк заберет себе установленный процент, а все остальные финансы будут в дальнейшем доступны для съема.

Оплатить свой долг можно этими доступными способами:

- с помощью кассы банка;

- разными терминалами;

- переводом зарплаты на карту.

Некоторые из представленных вариантов имеют дорогую комиссию.

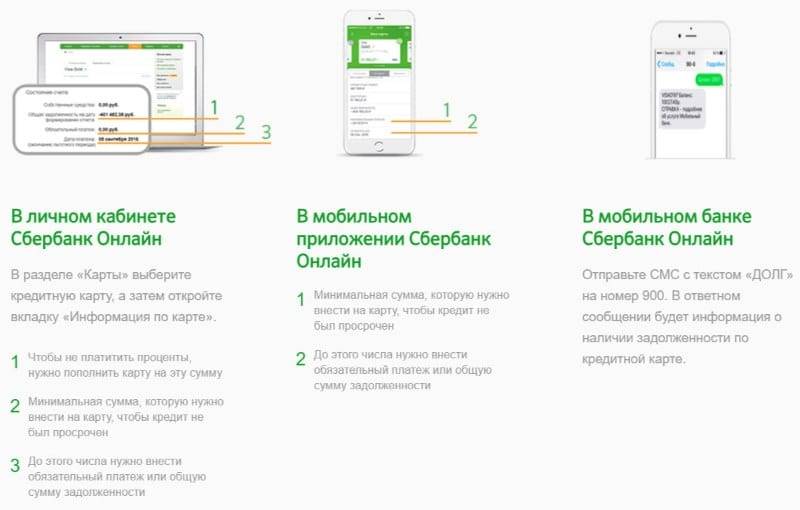

Оплата с использованием системы «Сбербанк Онлайн»

Если клиенты имеют дебетовую карту, то они могут с ее помощью оплатить быстро долг. Выполнить это можно в сервисе «Сбербанк Онлайн» таким способом:

- авторизоваться на сайте;

- выбрать раздел «Платежи» и подобрать «Кредит»;

- выполнить перевод, предоставив номер договора и сумму средств, которую следует перечислить на карту.

Данный метод часто выбирают клиенты из-за того, что процедура проводится быстро. При этом вся информация о пользователе надежно защищена.

Оплата через «Мобильный банк»

Клиентам достаточно отправить сообщение на № 900

В самом тексте важно указать слово «Кредит», номер карты, сумму перевода и последние 4 цифры карточки, с которой нужно списать денежные средства

Выполнять это перечисление денег можно только в том случае, если клиенты получили две карты в отделениях, которые находятся в пределах одной области.

Оплата с помощью терминалов

Данный метод погашения задолженности удобен по той причине, что погасить свой долг можно с помощью дебетовой карточки и наличными. Клиенту необходимо опустить финансы в приемник купюр и набрать на мониторе номер счета, который следует пополнить.

Терминалы являются простым методом погашения кредита

Однако важно не забывать, что клиентам за перечисление денег придется оплачивать комиссию. Также важно учесть факт, что деньги могут быть зачислены не моментально, а в течение 3 суток после совершения оплаты

Погашение долга в отделении банка

Сейчас погасить свой долг можно с помощью кассы любого банковского отделения. Клиенты часто выбирают этот способ для погашения своей задолженности.

Главное достоинство данного метода заключается в быстром зачислении денег. Как правило, финансы поступают на указанный счет в течение 24 часов. Если оплата проводится в чужом банке, перевод будет длиться 3 дня. А недостатком данного способа считается наличие комиссии.

Погашение долга электронными платежами

Погасить свой долг клиенты могут с помощью WebMoney и «Яндекс.Деньги». Чтобы провести данную операцию, клиентам нужно иметь электронный кошелек в одной из предоставленных систем. Достоинство этого перечисления заключается в быстроте операции. Однако этот метод имеет явный недостаток – высокую комиссию.

Любой из представленных методов обладает своими достоинствами и недостатками. Одни граждане выбирают быстрый перевод в течение дня, а других интересует перечисление без комиссии.

Таким образом, пользоваться кредиткой удобно, если вовремя возвращать финансы кредитной организации. Однако на деле этих заемщиков очень мало. Часто граждане оплачивают лишь сумму, которую потребовал банк в СМС, а возврат долга растягивается на несколько лет.

Если просрочить платеж по кредитке Сбербанка

Если возникают сложности с гашением, старайтесь внести хотя бы минимально положенную сумму. Лучше где-то перезанять деньги, попросить помощи у родственников и друзей, чем портить кредитную историю и платить штрафы.

При просрочке Сбербанк устанавливает повышенную процентную ставку. Со дня совершения нарушения на всю сумму просрочки начисляется пеня в 36% годовых. Начисление будет происходить до того момента, пока задолженность не будет закрыта.

Просрочка платежа имеет и другие последствия. Если нарушение серьезное, банк блокирует кредитную карту, расходные операции по ней будут недоступны. В дальнейшем Сбербанк обратится в суд и передаст дело судебным приставам.

Что будет, если не внести обязательный платеж

Если просрочить платеж по карте, придется столкнуться со штрафными санкциями. Неустойка составляет 36% годовых и рассчитывается от размера основного долга. На просроченную задолженность начисляются и проценты, и штрафы, и в результате она заметно увеличивается.

В случае просрочки платежа владельцу карты поступает СМС-напоминание об этом. Сообщение приходит на следующий день после даты, указанной в договоре как срок внесения оплаты. Иногда карта просто блокируется, если держатель просрочил платеж больше чем на 5 дней. Это является задолженностью технического характера, возникающей из-за медленной передачи денег между банками.

Важно! В большинстве учреждений зачисление средств выполняется в пределах трех дней

Как начисляются проценты

Точный алгоритм начисления прописывается в кредитном договоре, банки могут применять разные схемы. Долг по кредитной карточке — величина непостоянная. Человек может ежедневно расходовать средства или класть деньги на счет, в итоге сумма задолженности может хоть каждый день видоизменяться.

Понятно, что чем больше минус по карточке, тем весомее окажется переплата. Еще один важный момент — проценты начисляются на сумму долга, но не на весь кредитный лимит. Если линия равна максимально 150000 рублей, а минус составляет только 10000, соответственно, именно на конкретный долг будет проводиться начисление.

Чаще всего банки выбирают схему, по которой ставка начисляется на каждый отдельный день. Сегодня минус может составлять 10000, а завтра все 100000. Понятно, что плата за эти дни окажется кардинально разной.

При выставлении счета банк сделает расчет по каждому отдельному дню и определит размер процентов. Можно сделать это и самостоятельно, выяснив дневную ставку. Например, если по договору это 24% годовых, соответственно, в месяц это 2%, в день 2/30, то есть округленно 0,065%. То есть за долг в 1000 будет начисляться 0,65% в день, за 100000 — 65 рублей за сутки.

Но лучше это доверить банку. Он подведет итог по окончанию отчетного периода, сформирует выписку и пришлет ее клиенту. Также обязательно проинформирует о сумме минимального ежемесячного платежа и сроке его уплаты. Многие банки также дают сведения о дате окончания льготного периода и сумме, которую нужно заплатить к этому числу, чтобы оказаться в рамках льготы.

Зачем нужна кредитная карта

Кредитная карта способна сильно повысить «градус» удобства своего владельца. Преимуществ у нее много:

- Не нужно носить наличные. Можно хранить деньги на счете или дома, а товары и услуги оплачивать с пластика. В случае кражи или потери банковскую карту легко заблокировать: в личном кабинете или по телефону горячей линии.

- Удобно расплачиваться. Большинство магазинов, кафе, фитнес-центров оснащены терминалами для безналичной оплаты.

- Кредитку можно использовать в качестве залога – при аренде жилья в отпуске, автомобиля. Плюс в том, что для этого не потребуется снимать наличные – необходимая сумма просто будет заморожена до окончания срока аренды. Если имущество в квартире или авто не пострадало, сумма снова станет доступна.

- Экономьте деньги, оплачивая кредиткой товары по акциям и спецпредложениям. Если фотоаппарат, к которому вы уже давно присматриваетесь, продается со скидкой 50%, имеет смысл купить его сейчас при условии, что ваш доход позволит закрыть долг перед банком.

- Кредитная карта позволит всегда иметь определенную сумму на случай «если вдруг что». Однако нужно тщательно взвешивать необходимость такого использования. Иначе легко привыкнуть к легким деньгам и погрязнуть в долгах.

Что нужно знать о погашении кредитной карты в Сбербанке

Пользоваться кредитной картой удобно только в том случае, когда ее держатель знает, как правильно использовать, какую сумму нужно вносить каждый месяц, и как рассчитать платеж при необходимости. Итак, предлагаем узнать, в чем суть обязательного платежа.

Какой платеж считается обязательным

Что включает в себя это понятие? Сумма, которую необходимо вносить на счет кредитки в определенное время. Она может разниться в зависимости от программы кредитования, и узнать ее получится только при заключении договора. Сроки устанавливаются финансовым учреждением. Обязательный платеж по кредитной карте Сбербанка необходимо проводить своевременно, рассчитывается он, исходя из процентной ставки, под которую предоставлен заем.

Обычно платежный период составляет до 25 дней от начала пользования. Информацию эту нужно знать, она позволит с удовольствием расходовать предоставленные средства и временно не думать об их возврате. Обязательный платеж по кредитной карте Сбербанка в случае льготной программы имеет отсрочку. Как правило, это 50-55 дней. Попросите сотрудника банка рассчитать для вас возможные варианты внесения потраченных средств с карты в рамках регулярного платежа.

Все это позволяет клиентам самостоятельно выбирать день для внесения средств в оговоренных рамках. Остается только понять, какую сумму необходимо внести.

Как узнать сумму взноса на карту

Клиент будет знать, какая сумма должна быть внесена на карту до окончания льготного периода, так как банк отправляет выписку на электронную почту, указанную в личной информации заемщика. Кроме того, информация по дате и сумме внесения минимального платежа дублируется в СМС, отправленном с номера 900.

В случае, если доступ к электронному почтовому ящику ограничен, а СМС на ваш телефон не поступила (что случается крайне редко), то можно можно воспользоваться одним из предлагаемых методов, чтобы узнать или рассчитать, сколько денег нужно вносить:

- лично посетить отделение банка и уточнить у менеджера;

- обратиться в клиент-центр по номеру 8 (800) 555 55 50;

- узнать в личном кабинете интернет-банкинга.

Если сумма обязательного платежа не была внесена вовремя, и вы просрочили свои обязательства, обсудите с представителем банка сложившуюся ситуацию, чтобы избежать начисления штрафных санкций

Если сумма обязательного платежа не была внесена вовремя, и вы просрочили свои обязательства, обсудите с представителем банка сложившуюся ситуацию, чтобы избежать начисления штрафных санкций

Разумеется, что лучше не забывать сумму платежа и совершать транзакцию вовремя. Однако даже в случае просрочки есть варианты действий. Для начала нужно понять, каким образом рассчитать сумму, которая должна поступить на счет.

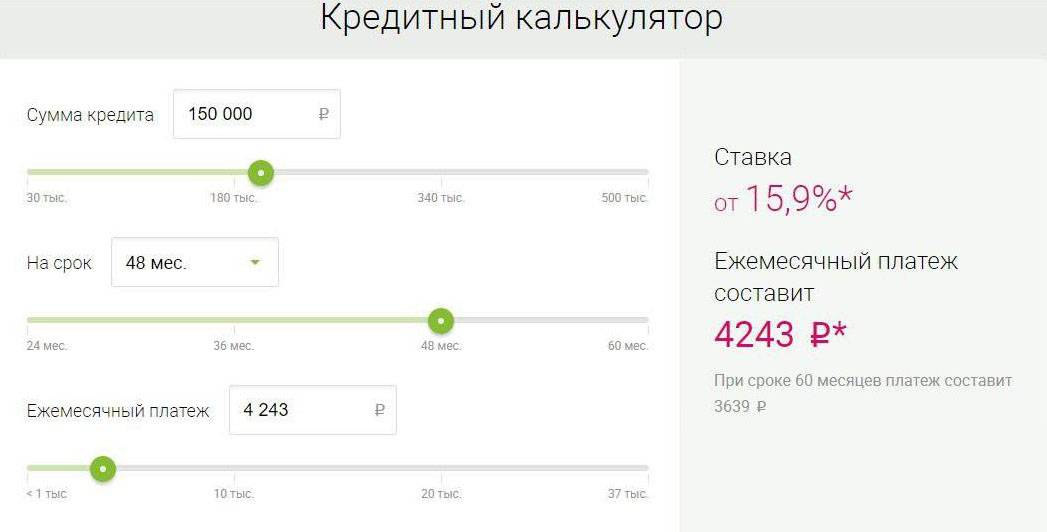

Как рассчитать кредитный платеж

В большинстве случаев банк устанавливает сумму в 5% от общего долга клиента. Поэтому приблизительно рассчитать минимальный ежемесячный платеж по кредиту Сбербанка можно самостоятельно, исходя из этой информации.

Исключением являются клиенты, которые провели оформление по индивидуальным условиям. В такой ситуации процент может быть другим, как и расчет суммы минимального ежемесячного платежа по кредиту в Сбербанке.

Где оплатить кредит по карте

Осуществить ежемесячный минимальный платеж по кредитной карте Сбербанка можно разными способами. Клиенту доступен полный инструментарий, предлагаемый структурой. А именно:

- Оплата через банкоматы/терминалы;

- В кассе организации;

- Через мобильный банк;

- Через интернет-банкинг (Сбербанк онлайн);

- Перевод с другой карты.

Узнайте, какую сумму нужно заплатить по кредитной карте Сбербанка в этом месяце, через интернет-банк

Узнайте, какую сумму нужно заплатить по кредитной карте Сбербанка в этом месяце, через интернет-банк

Клиент может использовать любой из этих методов. В том случае, если договор был заключен на индивидуальных условиях, то варианты оплаты могут разниться. Потребуется вносить обязательный платеж по кредитной карте Сбербанка, исходя из условий заключенного договора.

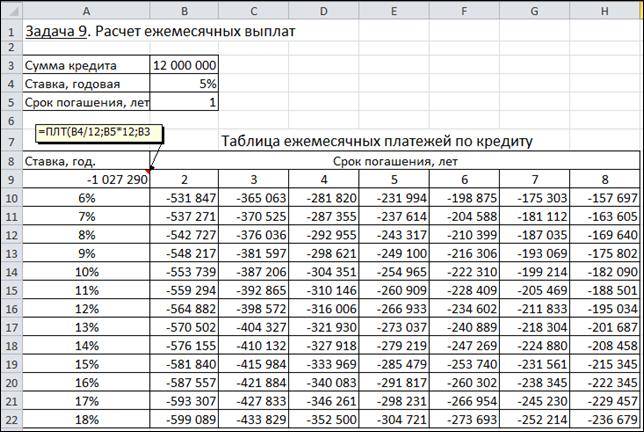

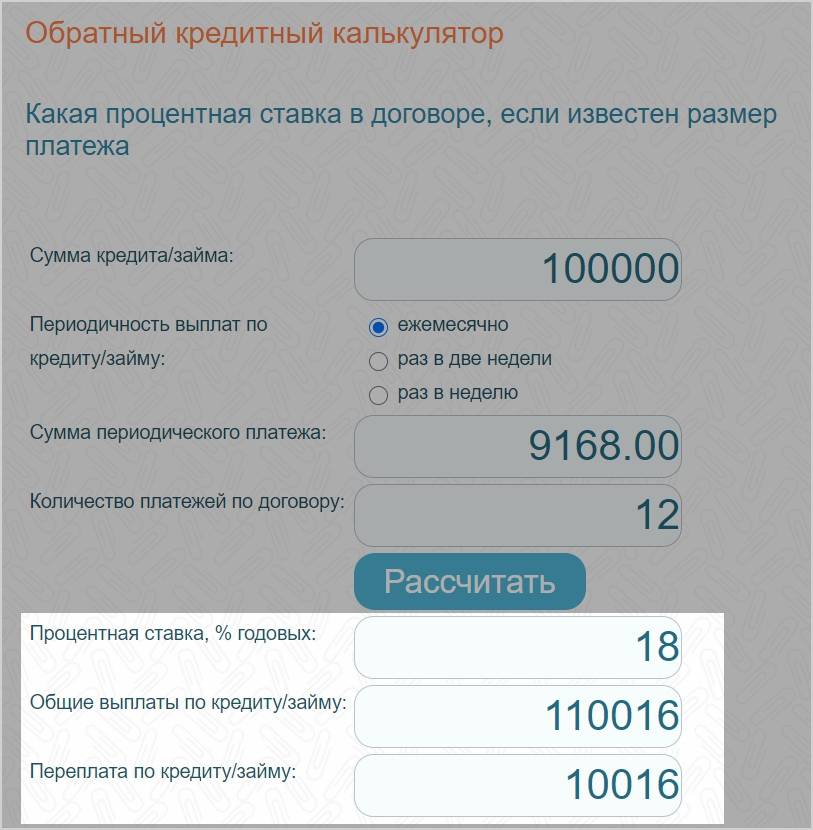

Как самостоятельно рассчитать проценты по кредиту

Обязательный платеж по кредиту — это сумма, которую необходимо вносить по кредитному обязательству, для погашения выданной ссуды. Он состоит из — платежа для погашения основной суммы займа (тела кредита) и начисленным на него процентам, установленные банком. Соотношение тела кредита и процентов может быть разным.

Процентная ставка по кредиту – это фиксированная величина, зависящая от суммы и срока займа, которую банк начисляет заемщику за обслуживание кредитного договора. В зависимости от вида кредитования, сумма процентов отличается.

Чтобы рассчитать проценты по кредиту, а также ежемесячный платеж, учитываются следующие факторы:

- сумма выданного кредита;

- процентная ставка за год;

- метод погашения займа — дифференцированный и аннуитетный платежи;

- срок, на который был оформлен кредит.

При расчете процентов по кредиту, выбор формулы будет зависеть от вида ежемесячного платежа, которым будет погашаться задолженность.

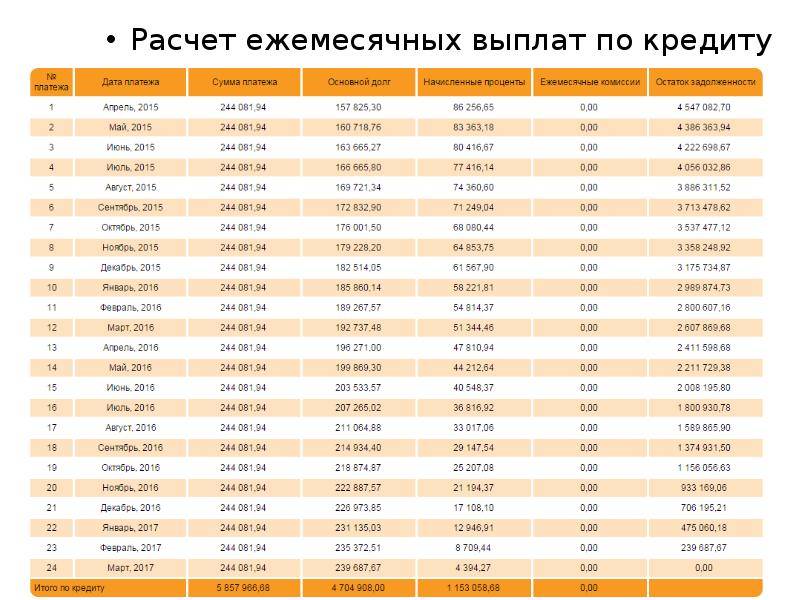

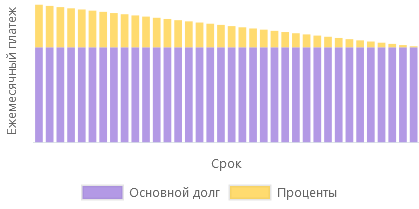

Расчет процентов по ежемесячному дифференцированному платежу

Дифференцированные платежи — с каждым месяцем выплаты по процентам в этой схеме уменьшаются, а вот долг делится на равномерные части. Это связано с тем, что после выплаты каждого платежа, уменьшается сумма основного займа, а значит, уменьшаются и проценты, которые начисляются на фактический остаток займа.

В каждый платеж заложена:

- фиксированная часть основного долга;

- проценты на фактический остаток (так как с каждым месяцем остаток долга уменьшается, соответственно уменьшаются и проценты в составе платежа).

Расчет процентов по дифференцированной схеме выплат производится по следующей формуле:

Пл = (К /М) + (Ко х (Пр/12));

где:

- Пл — сумма ежемесячного платежа;

- К — размер оформленного кредита;

- М — срок погашения задолженности, выраженный в месяцах;

- Ко — остаток кредитного тела на текущий момент;

- Пр — процент по взятому кредиту.

Как это выглядит на практике:

Был взят кредит в размере 200 000 руб, под 25% годовых, сроком на 4 года.

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

Кредитная карта Тинькофф Платинум Получите кредитную карту, не выходя из дома Подробнее

Подставив вводные в формулу, получаем следующие платежи:

- 1 месяц: 200 000 / 48 + 200000 х 25 / 12 = 8333,33;

- 2 месяц: 200 000 / 48 + 191666,67 х 25 / 12 = 8159,66, где

- 200 000 — сумма кредита;

- 48 — срок займа в месяцах;

- 191666,67 — остаток суммы кредита, вычисляется — 200 000 – 8333,33;

- 25 — годовая процентная ставка;

- 12 — количество месяцев в году.

Таким образом видно. что при дифференцированном методе погашения долга, каждый следующий ежемесячный платеж будет меньше предыдущего.

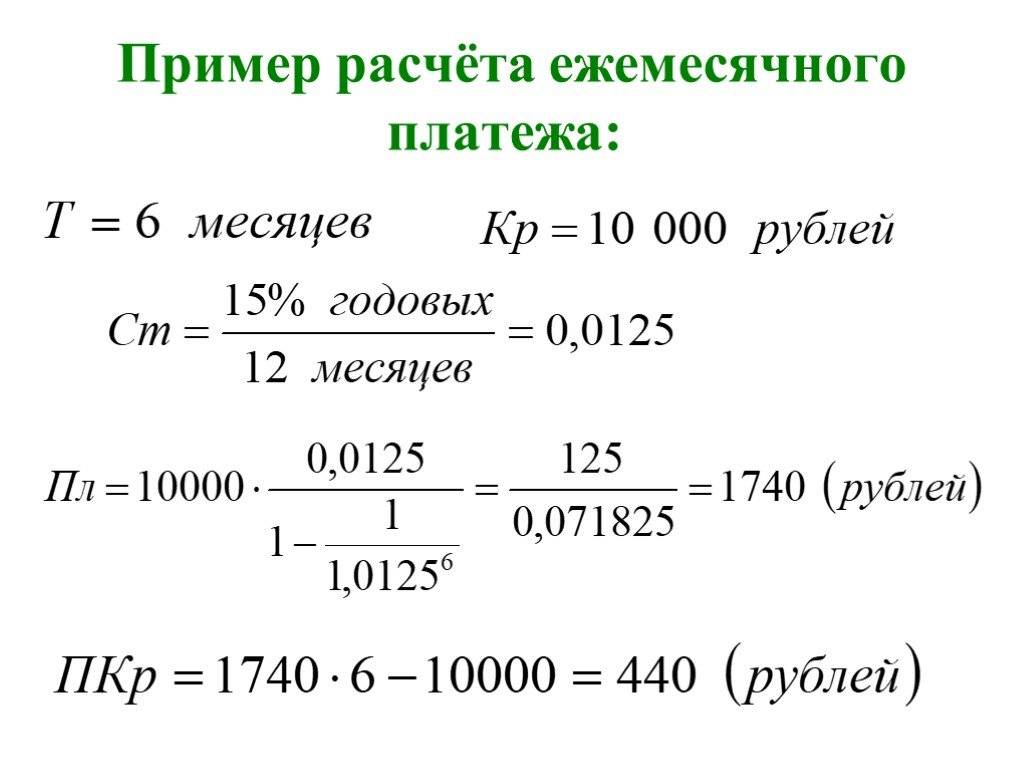

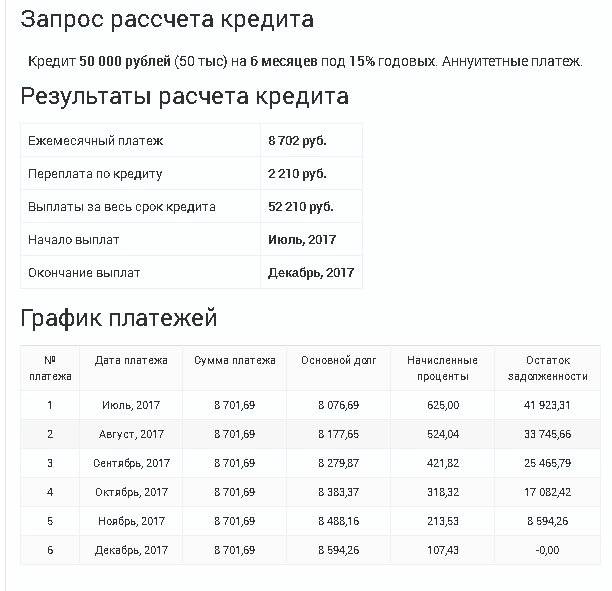

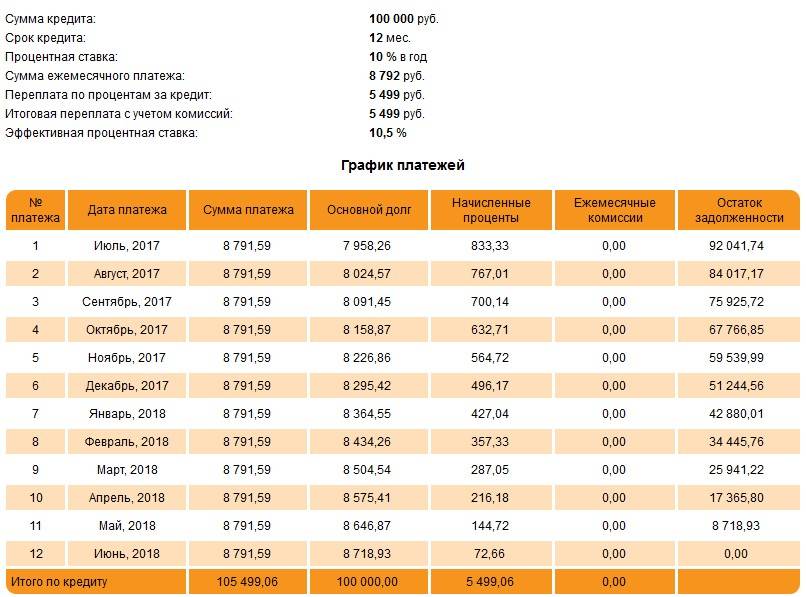

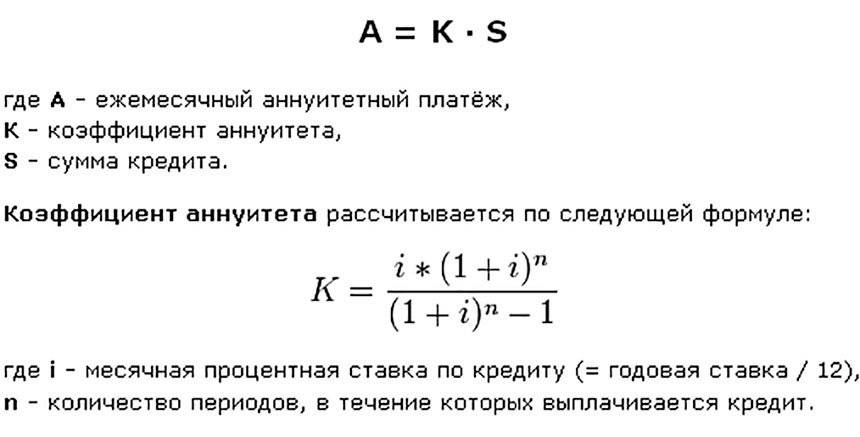

Расчет процентов кредита по ежемесячному аннуитетному платежу

Аннуитетная схема подразумевает погашения кредитных средств равными частями на протяжении всего срока займа. Например: был взят кредит в размере 60 000 руб., сроком на 1 год. Значит ежемесячный платеж, будет составлять 5000 руб.

Аннуитет включает в себя 2 основные составляющие:

- проценты;

- основной долг.

Алгоритм расчета аннуитетных платежей выглядит так:

Ап = К х П / 1-(1+П)м;

где:

- К — общая сумма кредита;

- П — процентная ставка в месяц;

- М — общий срок кредитования, записывается в месяцах (например: срок кредита 3 г., значит считать нужно 36 мес.).

Например: был оформлен кредит на сумму 20 000 руб, под 22% годовых, сроком на 2 года (24 мес.).

Рассчитаем сумму ежемесячного платежа, предварительно определив размер процентной ставки за месяц — 22 / 12 = 1,833% (для перевода в численное выражение нужно 1,833% / 100 получим 0,0183):

Ап = 20000 х 0,0183 / 1-(1+0,0183)-24 = 1037,2 руб.

Просчитаем сумму переплаты по займу: для этого определим величину общего размера долга за весь период кредитования (с учетом процентов) и вычтем тело кредита:

1037,2 х 24 – 20 000 = 4892,8.

Таким образом, переплата по таким условиям кредитования составит 4892,8 рублей.

На общую сумму переплаты по кредитному обязательству оказывает влияние наличие большого количества факторов, причем некоторые из них могут проявиться уже в процессе погашения займа

Подписывая кредитный договор, стоит внимательно читать все его пункты, обращая внимание на все условия, а также права и обязанности обеих сторон

Варианты погашения долга

Для погашения долга по золотой или классической кредитной карточке клиент Сбербанка может воспользоваться такими вариантами:

- Перечислить средства со своей дебетовой карты. Авторизуйтесь в системе Сбербанк Онлайн, войдите во вкладку «Кредиты», выберите счет для списания и поставьте сумму.

- Внести деньги в терминал оплаты. Предусмотрена комиссия, а средства идут до 3 дней. Оплачивать можно наличными или переводить деньги с карточки.

- Онлайн погашение с электронного кошелька. Авторизуйтесь в кабинете, войдите в раздел переводов, укажите, что собираетесь погасить кредит. Введите номер договора, реквизиты Сбербанка и размер транзакции. Есть комиссия за операцию.

- Внести наличные в кассу Сбербанка. Назовите номер кредитного договора, передайте деньги кассиру, ожидайте их доставки на счет в течение суток. Не забудьте заплатить комиссионный сбор.

- Межбанковским переводом через кассу или аппараты другого банка. Комиссия будет больше, а деньги идут до 5 рабочих дней.

Наиболее удобны онлайн переводы, они проходят за пару часов, максимум 2-3 дня при сбоях в системе. Вне зависимости от выбранного способа погашения следите, чтобы сумма перевода вместе с комиссией была достаточной для оплаты задолженности. Если не хватит пары рублей, то банк начнет дополнительно начислять проценты и неустойку за просрочку

Особенно это важно, когда человек планирует закрыть кредит в рамках льготного периода, а денег недостаточно, и условия изменяются

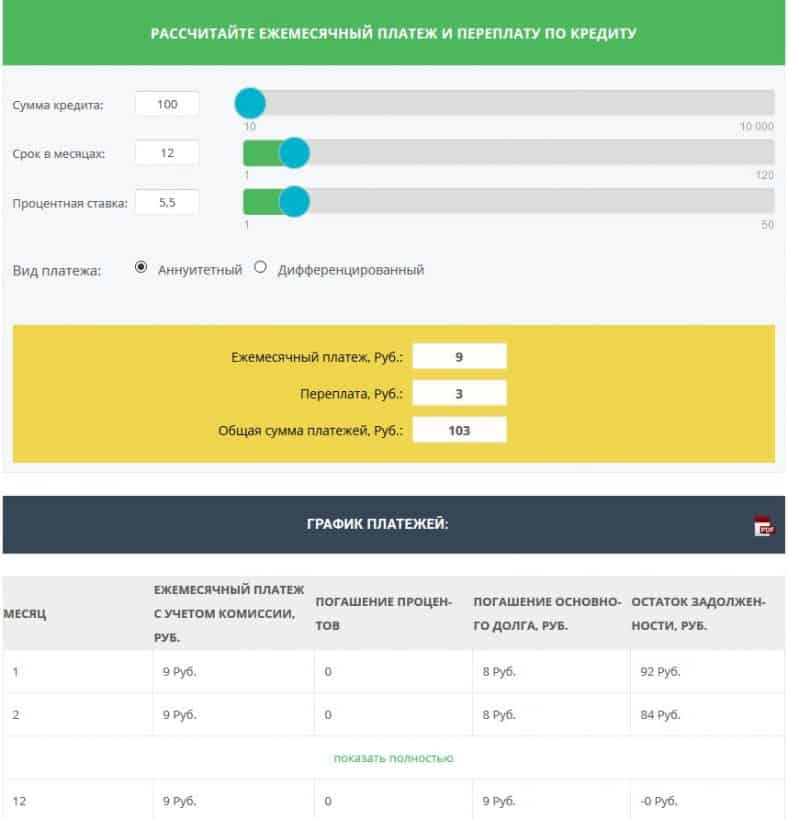

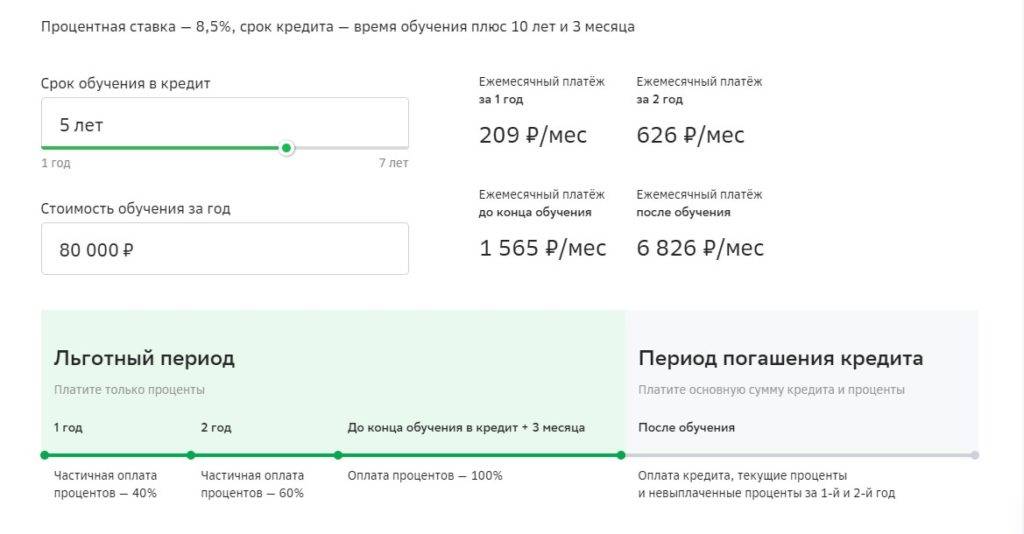

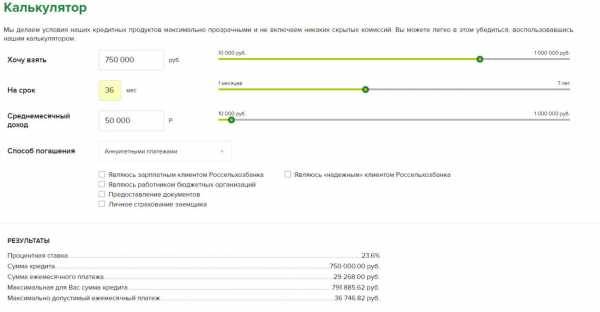

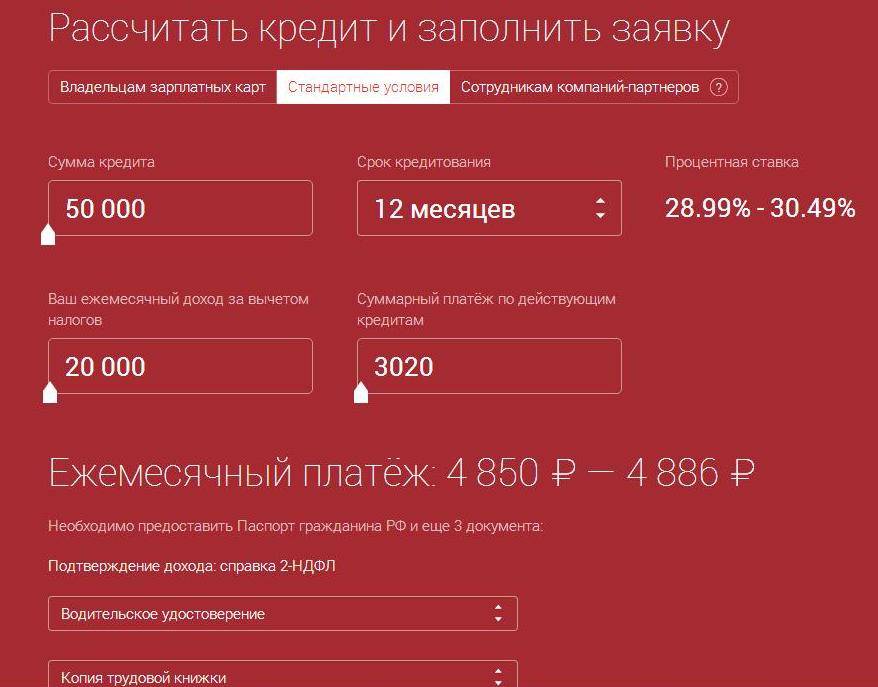

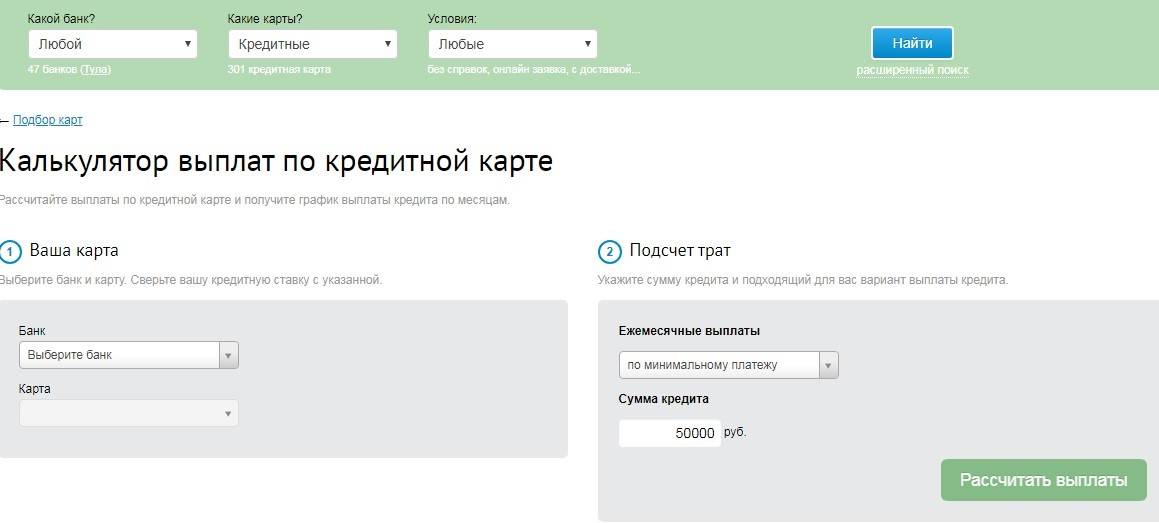

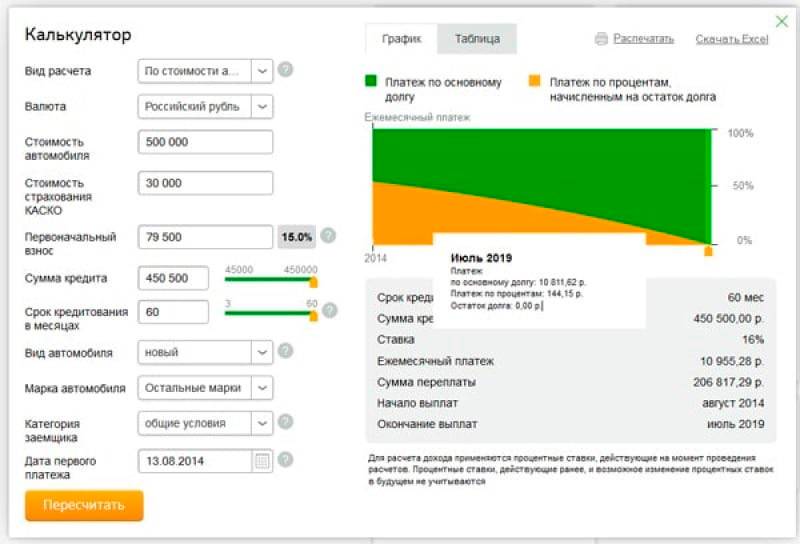

Расчет ипотеки онлайн

При намерении купить квартиру или любую другую недвижимость в кредит, было бы нелишним заранее рассчитать ежемесячный платеж ипотеки. Зная возможную сумму ежемесячных платежей, потенциальный заемщик с легкостью сможет сам рассчитать максимальный размер ипотеки, переплату и срок кредитования.

Для точного расчета платежей ипотеки очень удобно использовать специальную программу, доступную каждому, – ипотечный калькулятор. Эта программа, которая содержит набор математических формул, используется для вычисления всех значимых показателей кредита. Важнейшей функцией программы является расчет ипотеки онлайн. С помощью калькулятора заемщик без труда сможет рассчитать все ключевые условия ипотеки: платежи, сумму ипотеки, переплату, сроки и другие.

Для того, чтобы результат расчета ипотеки, совершаемого на калькуляторе, получился точным, обязательно нужно учитывать такие параметры как процентная кредитная ставка, различные платы и комиссии, которые могут иметь место, а также доступная для заемщика сумма первоначального взноса. Поэтому не лишним будет уточнить в банке информацию по поводу размера процентной ставке и комиссиях по выбранной кредитной программе.

Калькулятор ипотеки без труда можно найти в Интернете. Сегодня большинство банков размещают подобную программу на своих официальных сайтах. Эти сервисы на сайтах банков помогают рассчитать ипотеку и актуальные для каждого конкретного заемщика условия кредита – индивидуальную процентную ставку, выплаты и др. В таких сервисах, обычно, уже учтены категория заемщика, тип покупаемого жилья, возможность подключения программы страхования или же отказаться от нее, подходящую кредитную программу. Существуют онлайн-калькуляторы, рассчитывающие размер ипотеки, размещенные не только на сайтах банков, но и на других интернет-порталах, специализирующихся на таких услугах. Такие калькуляторы также без проблем рассчитают условия кредита по параметрам, заданным пользователем. Онлайн-калькуляторы дают заемщикам прекрасную возможность не посещая банк лично предварительно рассчитать все интересующие их параметры.

Однако, не стоит забывать, что результат расчета, полученного на сервисах, которые расположены на сторонних сайтах, не будет окончательным. Для получения профессиональной консультации и точного расчета ипотеки на недвижимость можно обратиться к менеджеру непосредственно в банке. Ипотечный калькулятор – удобный сервис, дающий возможность для тех, кто планирует приобрести жилье в кредит, предварительно оценить свои возможности чтобы понять степень долговременной кредитной нагрузки.

Где узнать размер ежемесячного платежа?

Если заемщик не доверяет калькулятору, не хочет производить расчет самостоятельно, уточнить наименьшую сумму оплаты можно следующими способами:

- посетить подразделение Сбербанка, уточнить информацию у менеджера;

- обратиться на бесплатную горячую линию;

- изучить ежемесячную рассылку, присланную на электронную почту;

- воспользоваться сервисом «Сбербанк Онлайн».

Чтобы получить информацию через личный кабинет, необходимо:

- Авторизоваться в системе.

- Зайти на страничку с перечнем кредитных карточек, оформленных на заемщика.

- Кликнуть по интересующему банковскому продукту.

- Посмотреть сумму минимального взноса, которая указана непосредственно под кредитным лимитом карты.

Анализируя расчеты, стоит отметить, что выплата долга по банковской карточке минимальными платежами – задача не из дешевых. Из 746 р. только 250 р. пойдут на погашение долга, остальная сумма будет распределена между комиссиями и процентами.

Одним из самых удобных платежных средств на сегодняшний день являются пластиковые карточки. Наиболее популярными среди всех продуктов, предлагаемых банками, являются карты кредитные. Это и вправду невероятно удобно – все покупки можно совершать, не задумываясь о наличии денег в кошельке. Банк предоставляет рассрочку на несколько десятков дней. Это позволяет наиболее рационально использовать все имеющиеся доходы.

Если вы хотите, чтобы платежный «пластик» был не только удобным, но и выгодным, нужно четко понимать механизм его действия. Прежде всего, стоит разобраться в способе установления минимального платежа по кредитной карте.

Общие сведения

Перед тем как оформлять кредитку в одном из банков, необходимо подробно изучить все предъявляемые требования и условия финансового учреждения. Если этого не сделать, то можно столкнуться с различными трудностями и разногласиями, которые повлекут за собой финансовые потери.

Особенности ежемесячного платежа

Особенности ежемесячного платежа

Под ежемесячным платежом понимают сумму, которую клиент банка должен перечислить на кредитку. Делать это нужно только в том случае, если с карточки снимались деньги и тратились на какие-либо нужды.

Каждое финансовое учреждение составляет индивидуальный график и устанавливает предельную дату, позже которой начнут начисляться штрафные санкции.

В тех случаях, когда клиент банка переводит деньги на кредитную карточку, они используются для погашения следующих задолженностей:

- Штрафные начисления. Первым делом, внесённые средства направляются на погашение долга, который появился из-за просрочек по платежам. Избежать штрафов или пени можно только в случае своевременного погашения имеющейся задолженности.

- Комиссия. Если на клиента банка не были наложены штрафы, то внесённые на счёт деньги идут на оплату комиссии. Она взымается не только за переводы с одной кредитной карты на другую, но и за снятие денег в банкомате. Кроме этого, небольшой процент от суммы операции уходит на оплату банковского обслуживания.

- Установленные проценты. Если после погашения комиссии остались средства, то они направляются на оплату предусмотренных процентов. Каждое финансовое учреждение устанавливает определённую ставку за использование кредитных средств.

- Долг по кредитной карте. Только после погашения всех перечисленных задолженностей деньги поступают на кредитку и компенсируют снятые с неё средства.

Из-за незнания этих особенностей ежемесячных платежей многие клиенты банка испытывают трудности. Наиболее распространённой является проблема, когда человек кладёт на кредитку ровно столько же денег, сколько и снял с неё. Это приводит к накоплению задолженности, которая с каждым месяцем становится больше.

https://youtube.com/watch?v=h6LjuQ0-c98

Способы погашения задолженности

Если клиенту банка удалось рассчитать (самостоятельно или с чьей-либо помощью) ежемесячный платёж по кредитке, то ему нужно знать, как его положить на карточный счёт. Сделать это можно несколькими способами. Наиболее простыми среди них считаются:

- В отделении банка. Этот вариант погашения задолженности пользуется наибольшей популярностью среди клиентов финансового учреждения. Для того чтобы положить деньги на кредитку, достаточно прийти в любое отделение банка и обратиться с соответствующей просьбой в кассу. Если не будет никаких трудностей, то средства зачислятся на счёт в течение суток. Единственный недостаток такого способа — наличие комиссии за услуги банка.

- Через терминал. Уважающий себя банк должен иметь множество терминалов в различных населённых пунктах. С их помощью можно легко и быстро пополнить счёт кредитной карточки. Для этого следует выбрать на мониторе соответствующий пункт меню, ввести номер счёта и опустить деньги в специальный приёмник купюр. Недостатки этого метода заключаются в длительном перечислении средств (до 3 дней) и наличии комиссии.

- Через онлайн-банкинг. Этот способ погасить задолженность позволяет провести финансовую операцию не выходя из дома. Для этого необходимо пройти авторизацию на сайте банка. Затем в открывшемся меню следует выбрать требуемую услугу и действовать согласно всплывающим подсказкам на мониторе. После заполнения всех полей нужно совершить денежный перевод с другой банковской карты.

- С помощью электронных платежей. Клиенты большинства российских банков могут погасить долг по кредитке с помощью электронной валюты «Яндекс.Деньги», Webmoney и многих других, с которыми финансовое учреждение заключило соответствующий договор. Для этого нужно иметь кошелёк в одной из систем и требуемую сумму на нём. Главное преимущество этого метода — быстрота, а недостаток — высокая комиссия.

Аннуитетный и дифференцированный платеж

Что такое аннуитетный и дифференцированный платеж? В чем разница между ними? Какой из них выгоднее для заемщика?

Аннуитетный

Представляет собой равные ежемесячные суммы на протяжении всего срока кредитования.

Доля процентов и доля основного долга в каждом месяце рассчитываются таким образом, чтобы общая сумма была неизменной.

Аннуитетный платеж более распространен за счет удобства выплаты. Платить каждый месяц одну и ту же сумму логичнее и проще для учета финансов.

Переплата по кредиту выше, чем при дифференцированном платеже.

Дифференцированный

Сумма ежемесячного платежа уменьшается к концу срока кредитования.

Доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга.

Ежемесячные платежи вначале срока выше по сравнению с аннуитетом, поэтому выше требования к платежеспоособности клиента.

При прочих равных дифференцированный платеж выгоднее, сумма переплаты ниже.

Дифференцированный метод просчета ежемесячных платежей

Посчитать можно не только аннуитетный вид произведения начислений, но и дифференцированный. Данный способ расчета выступает более справедливым с точки зрения кредитополучателя. При подобном виде исчислений происходит постепенное уменьшение основной части задолженности. Сумма долга будет состоять из двух частей. Первая часть – фиксированное число. Остаток задолженности составляет постепенно уменьшающаяся часть долга. Чтобы производить вычисления по данной формуле потребуется использование нескольких переменных:

- общая сумма взноса

- процентная ставка

- количество месяцев действия соглашения

Формула просчета и пример

Для произведения последующих вычислений потребуется значение максимальной оплаты. Основным взносом станет число, равное сумме кредитования, деленной на месяцы действия договора. Чтобы понять, какова сумма начисленных процентов, потребуется перемножить остаточный долг по соглашению с учетным процентом. Выявленное число необходимо разделить на 12.

Рассмотрим простой пример, демонстрирующий дееспособность данного метода на практике. Представим, что общая сумма договора займа составляет 240 000 рублей. Ставку возьмем стандартную 9 %. Длительность соглашения будет составлять 6 месяцев. Чтобы посчитать размер основного взноса потребуется 240000 разделить на 6. Итоговое число рано 40 000 рублей.

После подписания договора происходит дальнейшее вычисление и изменение финансовых средств, обязательных для внесения. Если обратиться к рассмотрению первого месяца, получаем:

40000+(240000-40000*0)*0,09/12 = 41800 рублей. Второй месяц действия соглашения демонстрирует иную картину:

40000+(240000-40000*1)*0.09/12 = 41500 рублей. Третий месяц также будет отличаться от предыдущих:

40000+(240000-40000*2)*0.09/12 = 41200 рублей.

Комиссия за просрочку платежа

При невыполнении обязательств, клиент обязательно будет нести дополнительные расходы в виде комиссии за просрочку. Ее размер не зависит от типа кредитки и составляет в каждом случае ровно 36% годовых на сумму просрочки. Разумеется, размер платежа будет увеличиваться при последующей неуплате. Например, клиент должен был внести на счет 5 тысяч рублей, но не сделал этого своевременно. За месяц накопится сумма комиссии за просрочку в размере около 150 рублей. В следующем месяце, если он не заплатит очередные 5 тысяч рублей, общая сумма просрочки составит уже 10 тысяч рублей. Как следствие, размер комиссии возрастет до 300 рублей и так далее. Расти такая сумма может бесконечно, потому просрочек лучше не допускать. Всегда следует помнить о том, что, если клиент взял кредит, он просто обязан вернуть деньги точно в срок.