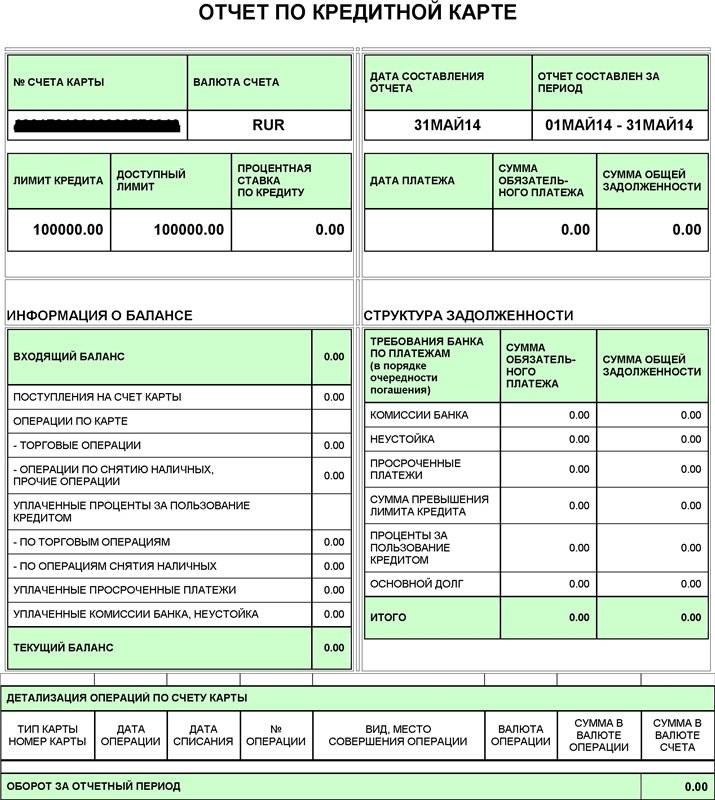

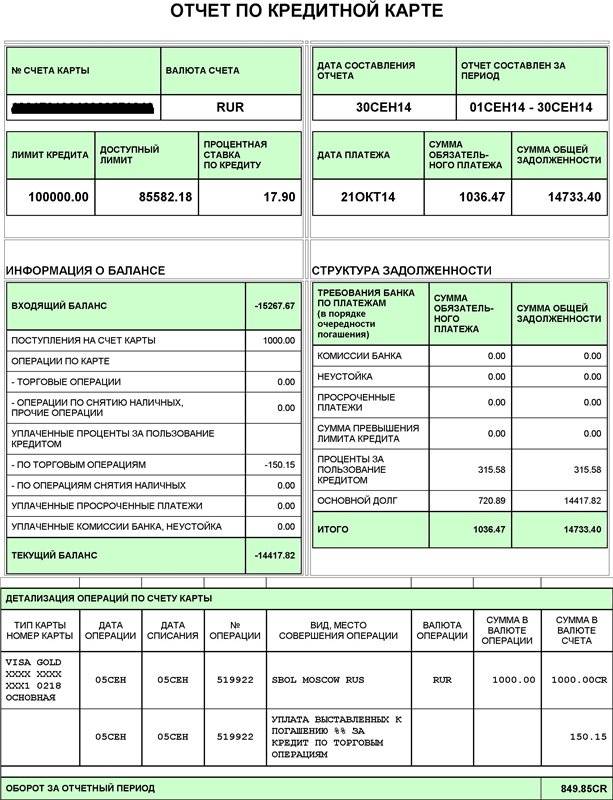

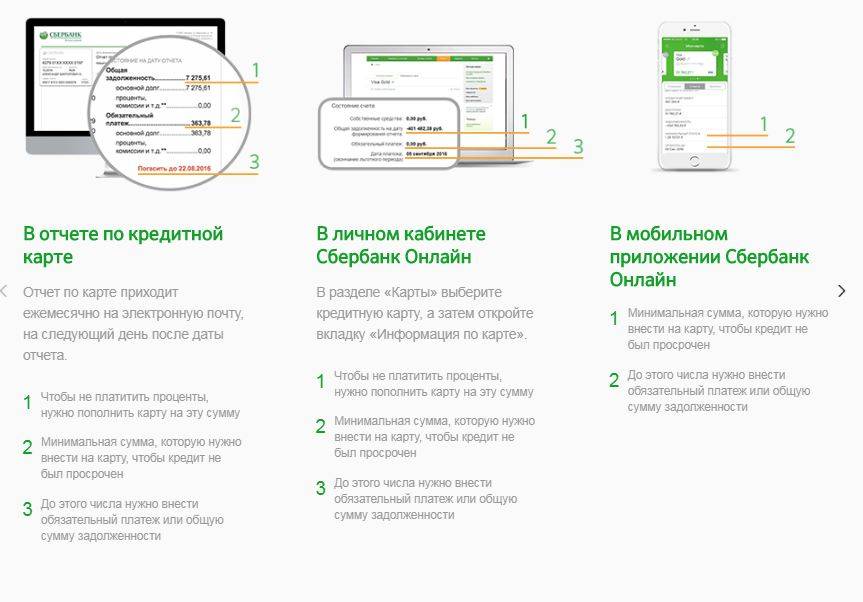

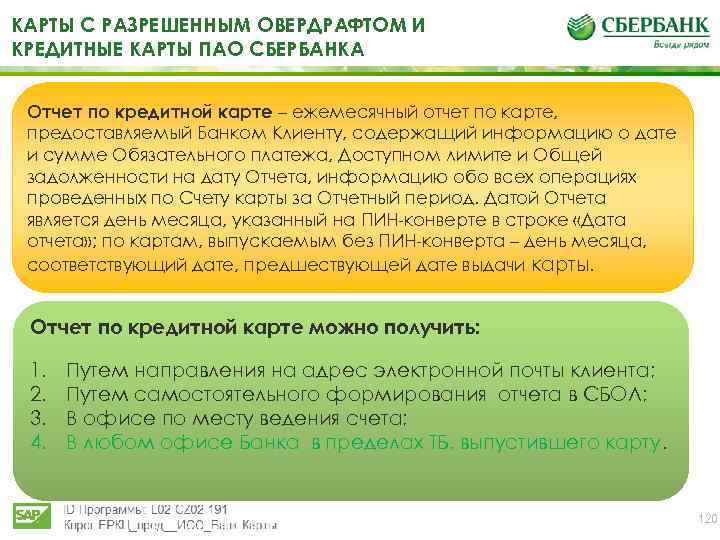

Где посмотреть размер платежа?

Сбербанк предоставляет эту информацию клиентам через все доступные каналы связи, то есть:

В отделении банка. Сотрудники Сбербанка обязаны выдавать своим клиентам подробный расчет обязательного пополнения. В бумаге указывается, за какие операции, в каком размере и к какому числу должен быть внесен обязательный платеж. Чтобы получить документ, достаточно обратиться с заявлением к любому кредитному менеджеру в офисе Сбера;

По номеру горячей линии. Операторы проведут исчерпывающую консультацию по вопросам вашего ежемесячного платежа по кредитке. Горячая линия доступна по номерам +7 800-555-5550 для жителей всей России и +7 (495) 500-55-50 для москвичей

Внимание: будьте готовы назвать ФИО, шестнадцатизначный номер кредитной карточки на ее лицевой стороне, а также ответ на контрольный вопрос. При невозможности озвучить по крайней мере один пункт из этих данных, оператор будет иметь право отказать вам в обслуживании;

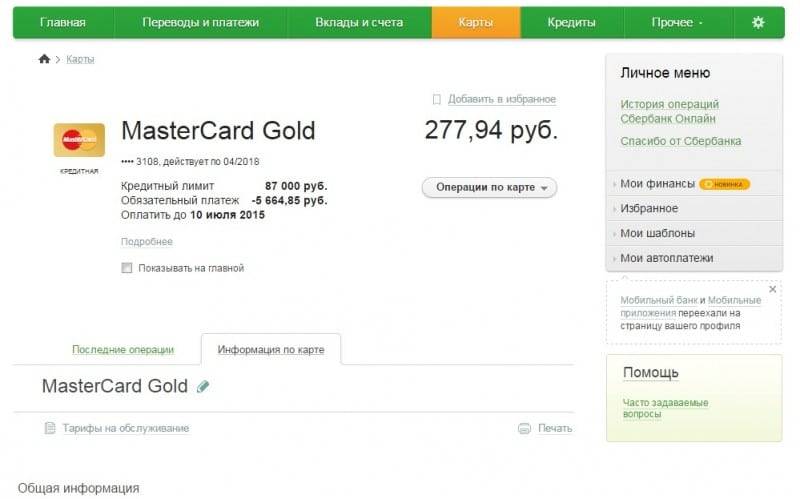

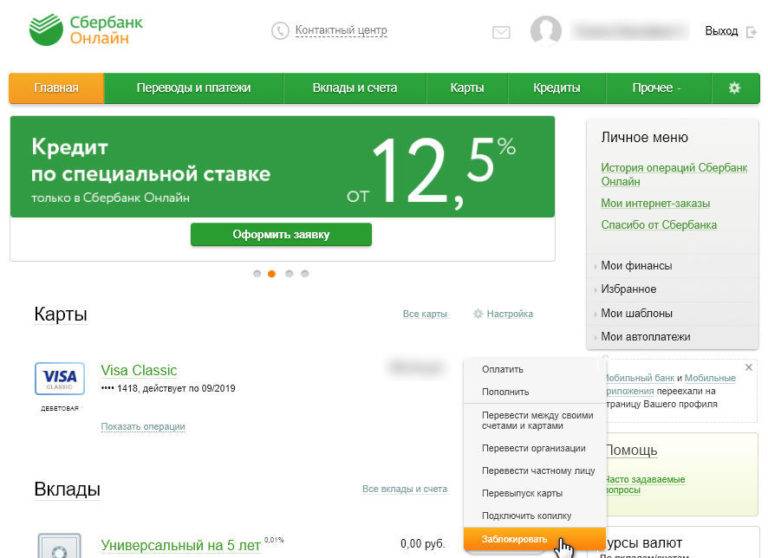

В «Сбербанк Онлайн»

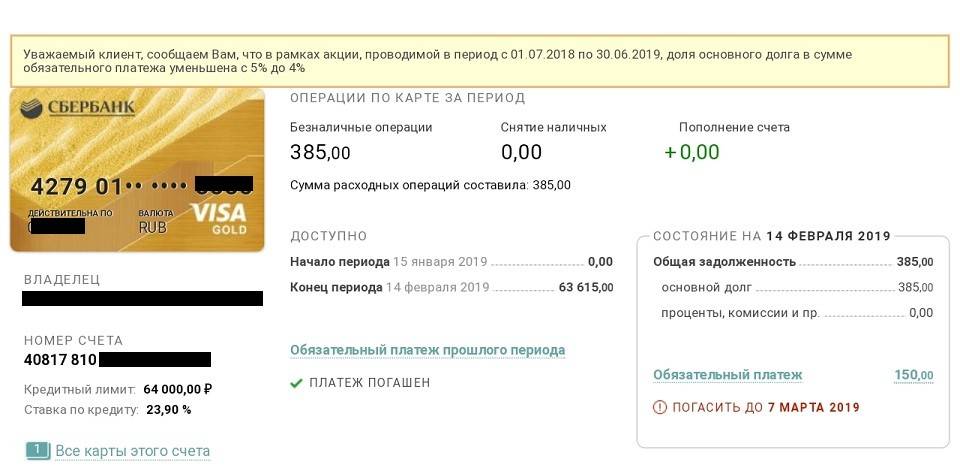

Подойдет как стационарная версия сайта, так и одноименное мобильное приложение. Авторизуйтесь на ресурсе, затем пройдите в раздел «Карты и счета». Найдите среди всех доступных вариантов ту кредитку, по которой вы желаете получить информацию. Нажмите на нее — откроется информационное окно. В нем вы увидите дату следующего платежа, а также его размер.

Общие сведения

Перед тем как оформлять кредитку в одном из банков, необходимо подробно изучить все предъявляемые требования и условия финансового учреждения. Если этого не сделать, то можно столкнуться с различными трудностями и разногласиями, которые повлекут за собой финансовые потери.

Особенности ежемесячного платежа

Особенности ежемесячного платежа

Под ежемесячным платежом понимают сумму, которую клиент банка должен перечислить на кредитку. Делать это нужно только в том случае, если с карточки снимались деньги и тратились на какие-либо нужды.

Каждое финансовое учреждение составляет индивидуальный график и устанавливает предельную дату, позже которой начнут начисляться штрафные санкции.

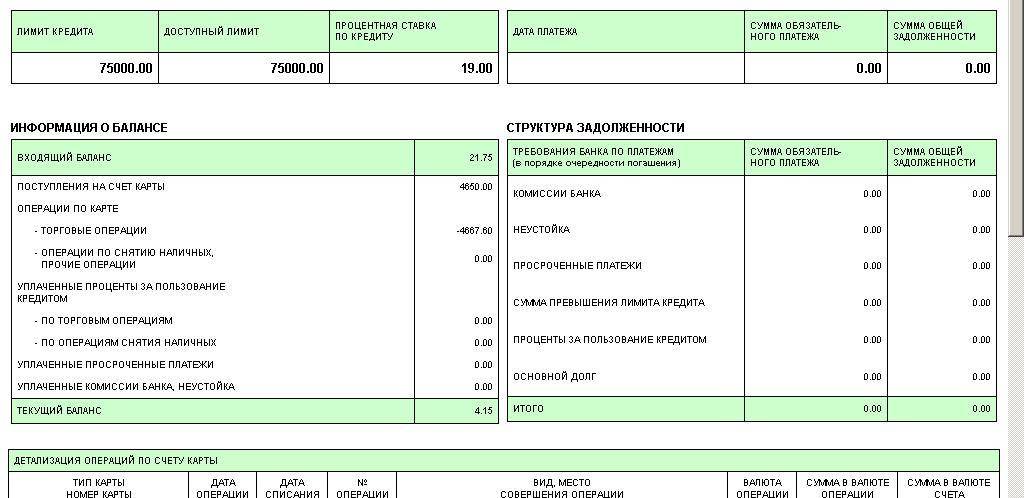

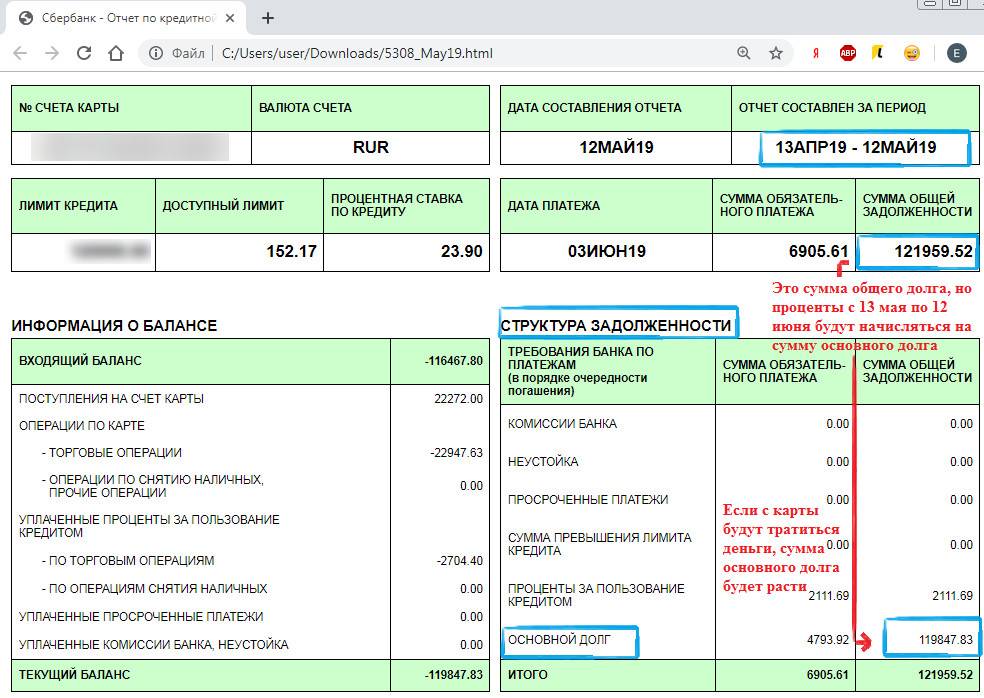

В тех случаях, когда клиент банка переводит деньги на кредитную карточку, они используются для погашения следующих задолженностей:

- Штрафные начисления. Первым делом, внесённые средства направляются на погашение долга, который появился из-за просрочек по платежам. Избежать штрафов или пени можно только в случае своевременного погашения имеющейся задолженности.

- Комиссия. Если на клиента банка не были наложены штрафы, то внесённые на счёт деньги идут на оплату комиссии. Она взымается не только за переводы с одной кредитной карты на другую, но и за снятие денег в банкомате. Кроме этого, небольшой процент от суммы операции уходит на оплату банковского обслуживания.

- Установленные проценты. Если после погашения комиссии остались средства, то они направляются на оплату предусмотренных процентов. Каждое финансовое учреждение устанавливает определённую ставку за использование кредитных средств.

- Долг по кредитной карте. Только после погашения всех перечисленных задолженностей деньги поступают на кредитку и компенсируют снятые с неё средства.

Из-за незнания этих особенностей ежемесячных платежей многие клиенты банка испытывают трудности. Наиболее распространённой является проблема, когда человек кладёт на кредитку ровно столько же денег, сколько и снял с неё. Это приводит к накоплению задолженности, которая с каждым месяцем становится больше.

https://youtube.com/watch?v=h6LjuQ0-c98

Способы погашения задолженности

Если клиенту банка удалось рассчитать (самостоятельно или с чьей-либо помощью) ежемесячный платёж по кредитке, то ему нужно знать, как его положить на карточный счёт. Сделать это можно несколькими способами. Наиболее простыми среди них считаются:

- В отделении банка. Этот вариант погашения задолженности пользуется наибольшей популярностью среди клиентов финансового учреждения. Для того чтобы положить деньги на кредитку, достаточно прийти в любое отделение банка и обратиться с соответствующей просьбой в кассу. Если не будет никаких трудностей, то средства зачислятся на счёт в течение суток. Единственный недостаток такого способа — наличие комиссии за услуги банка.

- Через терминал. Уважающий себя банк должен иметь множество терминалов в различных населённых пунктах. С их помощью можно легко и быстро пополнить счёт кредитной карточки. Для этого следует выбрать на мониторе соответствующий пункт меню, ввести номер счёта и опустить деньги в специальный приёмник купюр. Недостатки этого метода заключаются в длительном перечислении средств (до 3 дней) и наличии комиссии.

- Через онлайн-банкинг. Этот способ погасить задолженность позволяет провести финансовую операцию не выходя из дома. Для этого необходимо пройти авторизацию на сайте банка. Затем в открывшемся меню следует выбрать требуемую услугу и действовать согласно всплывающим подсказкам на мониторе. После заполнения всех полей нужно совершить денежный перевод с другой банковской карты.

- С помощью электронных платежей. Клиенты большинства российских банков могут погасить долг по кредитке с помощью электронной валюты «Яндекс.Деньги», Webmoney и многих других, с которыми финансовое учреждение заключило соответствующий договор. Для этого нужно иметь кошелёк в одной из систем и требуемую сумму на нём. Главное преимущество этого метода — быстрота, а недостаток — высокая комиссия.

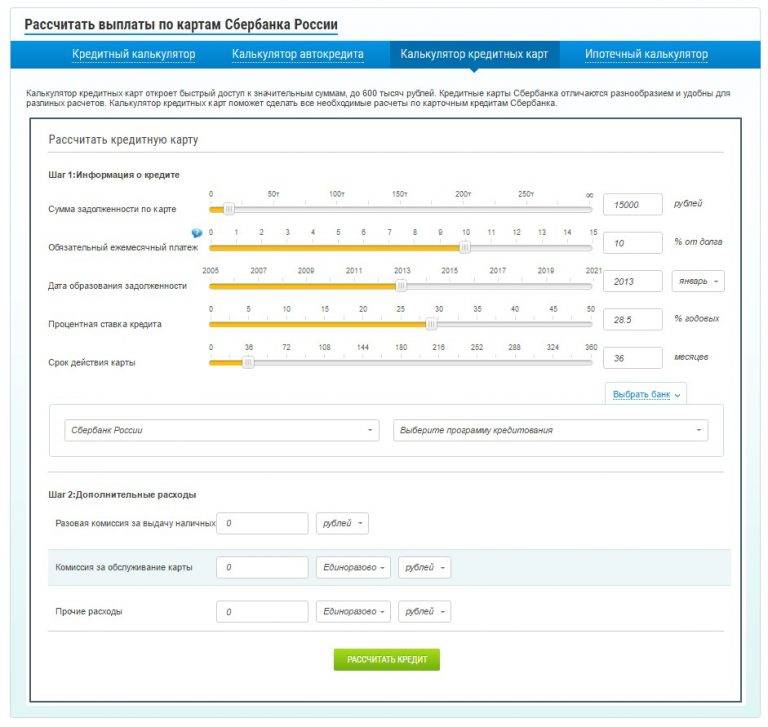

Расчет процентов по кредитке

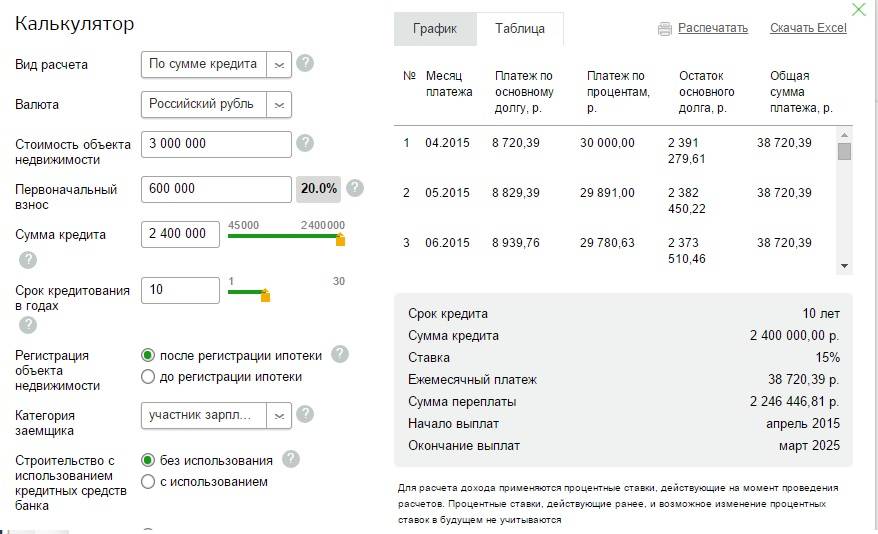

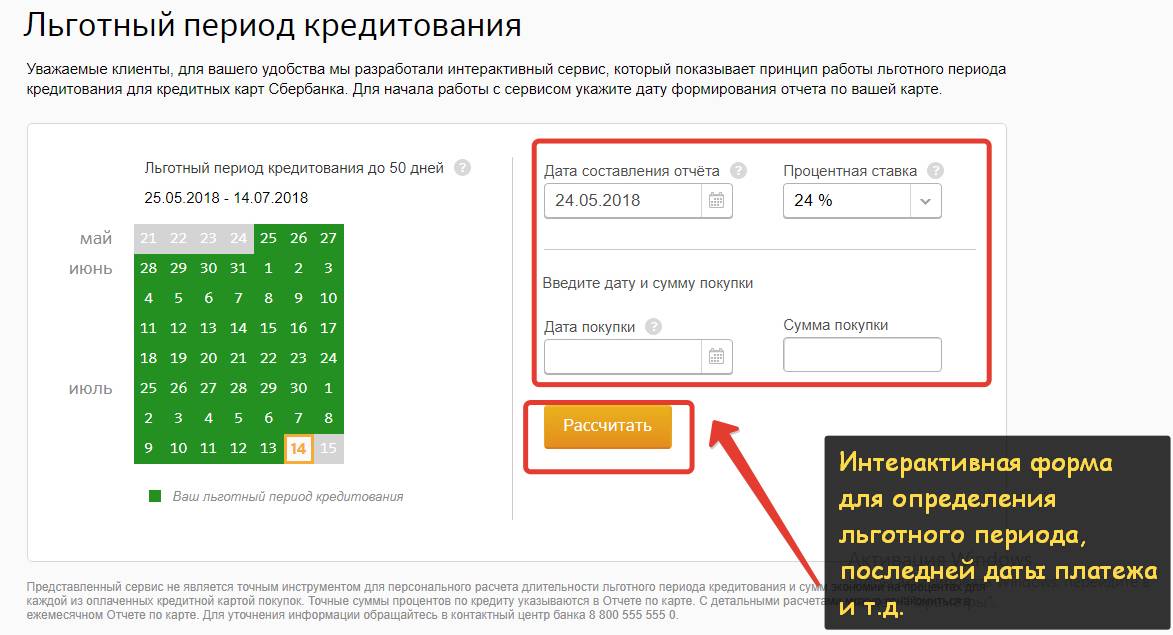

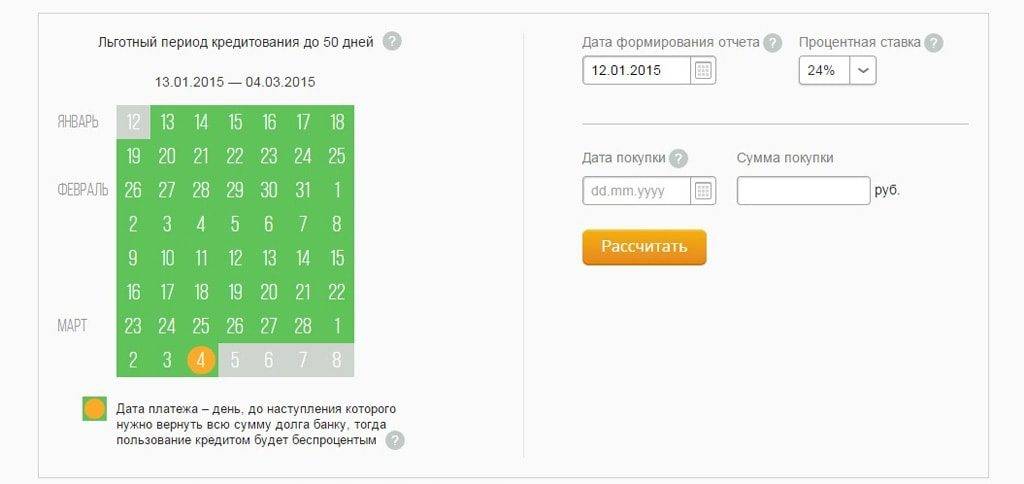

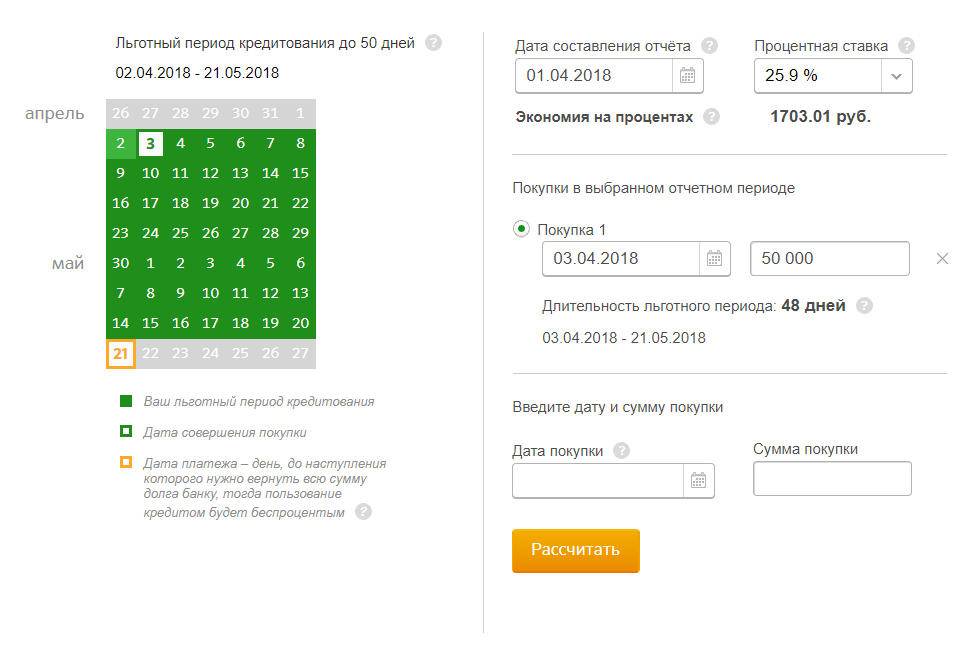

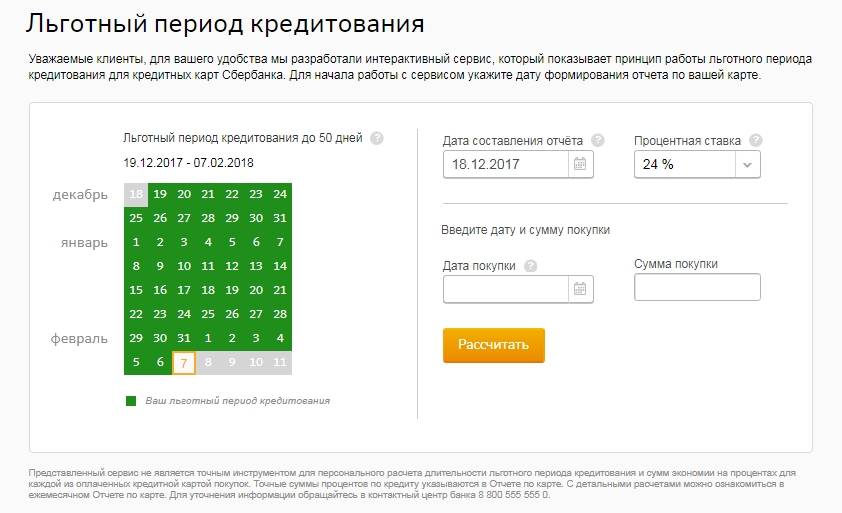

Для определения точной суммы к внесению на карточку для погашения займа рекомендуется проводить вычисления с помощью онлайн-калькулятора. Для получения актуальной суммы необходимо знать, сколько средств было потрачено в отчетном периоде, когда был начат льготный период, какие суммы были положены на карту в текущем периоде в счет погашения долга.

проводит расчет процентов по кредитной карте Сбербанка с учетом фактически потраченных сумм, которые остались непогашенными после окончания льготного срока.

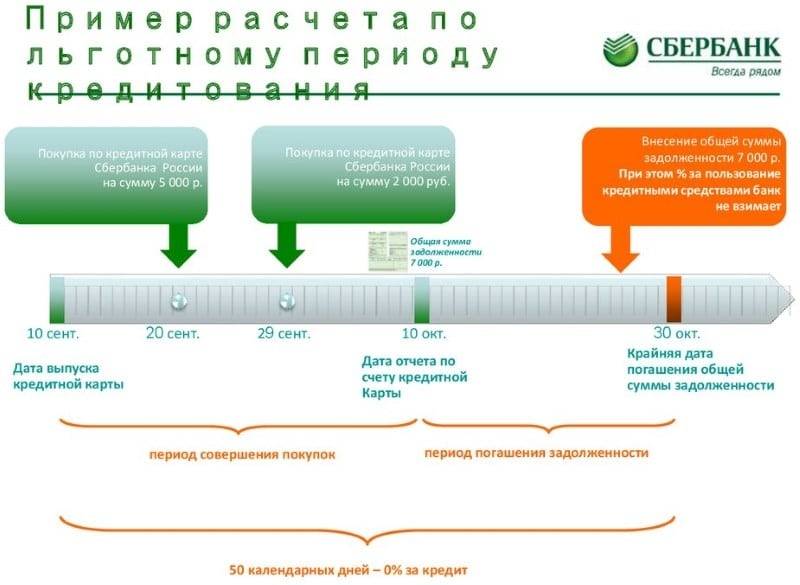

Пример:

- начало отчетного периода приходится на 1 сентября 2019 года;

- максимальная сумма трат с карты ограничена лимитом в 150 тысяч рублей;

- 23 сентября была совершена покупка на сумму 12 тысяч рублей за счет средств кредитной карты;

- 27 сентября держатель карты внес средства в размере 5 тысяч рублей;

- процентная ставка по кредитному соглашению равна 24% при стандартном льготном периоде.

Как рассчитать платеж по кредитной карте Сбербанка при таких данных? Льготный период для держателя карты заканчивается 21 октября 2019 года. До этого момента кредитку рекомендуется пополнить на сумму осуществленной покупки, то есть на 12 тысяч рублей. Клиент банка на протяжении льготного срока внес 5 тысяч рублей, остались непогашенными 7 тысяч рублей.

Чтобы обойтись без начисления процентов по займу, необходимо успеть до 21 октября перевести на кредитку еще 7 тысяч рублей. Если такой возможности нет, то с помощью Сбербанка делается расчет процентов, которые будут начислены по займу.

Другая ситуация с аналогичными исходными данными с одним отличием – на протяжении льготного периода не было пополнения карты. Чтобы избежать неустоек, надо перевести на кредитку минимальный платеж.

Рассчитывается он по такому алгоритму:

- Вычисляется минимальная сумма основного долга, которую надо погасить до конца отчетного периода: 12000 * 5% = 600 рублей.

- Определяются проценты по кредиту за один месяц по установленной договором ставке: 12000 * 24% / 12 = 240 рублей. Процентная ставка применяется только к той сумме, которая фактически осталась непогашенной. Ставка указывается в договоре в годовом эквиваленте, поэтому в расчетах при умножении тела кредита на процент необходимо дополнительно делить получаемую сумму на количество месяцев в году.

- Рассчитывается суммарное значение минимального платежа, состоящего из показателя основной части кредита и процентов по непогашенной сумме займа: 600 + 240 = 840 рублей. При внесении такой суммы к держателю карты будут применяться указанные в договоре проценты до момента полного погашения займа. Плюсом таких перечислений является небольшая величина взносов и гарантия отсутствия пеней и штрафов за просрочку платежа.

В следующем месяце при условии отсутствия новых покупок за счет кредитных средств и при невозможности досрочного погашения займа расчет будет таким:

- Минимальная сумма к внесению в части основного долга (12000 — 600) * 5% = 570 рублей.

- Проценты за пользование заемными ресурсами: (12000 — 600) * 24% / 12 = 228 рублей.

- Значение минимального взноса: 570+228=798 рублей.

В приведенном случае ежемесячные выплаты небольшие и ежемесячно их значение будет уменьшаться при условии отсутствия новых оплат за покупки с кредитки. Но сумма уплачиваемых процентов в итоге будет крайне высокой.

Чтобы минимизировать свои расходы на обслуживание займа, необходимо придерживаться ряда правил:

- стараться погашать всю сумму долга в льготный период – это позволит сэкономить на процентах;

- при переводе средств на кредитку для погашения займа лучше оставлять один-два дня запаса – датой погашения признается день, которым было произведено зачисление денег, а при форс-мажорных обстоятельствах и при отсутствии временного запаса задержка будет чревата увеличением финансового обязательства держателя карты;

- строго соблюдать условия погашения кредита и не допускать возникновения неустойки;

- планировать расходы и соотносить их с возможностями погашения долга в отведенные для этого сроки.

Виды кредитных карточек

Ежемесячный платеж — это определенная сумма, которую хозяин карточки каждый месяц перечисляет на кредитку для снижения появившейся задолженности. При этом средства должны быть переведены не позднее обозначенного времени, указанного в кредитном соглашении. Срок ежемесячной оплаты обозначает окончание текущего платежного периода. Обычно Сбербанк устанавливает его в пределах 25 дней.

Если клиент забывает или опаздывает с перечислением очередного платежа, то банковская организация имеет право применить к заемщику штрафные санкции. Потому нужно со всей ответственностью относиться к долговым обязательствам перед банком и знать минимальный ежемесячный платеж по кредитной карте Сбербанка, чтобы избежать неприятностей.

Кредитная карточка — это удобный инструмент займа определенной суммы. Популярности кредиток способствует довольно высокий лимит кредитных средств, льготный период, возможность пользоваться картой по всему миру и контролировать деньги с помощью онлайн-банкинга.

Сегодня в Сбербанке можно получить одну из следующих кредиток в том числе и при оформлении заявления онлайн:

- Премиальная карточка Gold систем Visa и MasterCard выдается на таких условиях: бесплатное обслуживание, ограничения до 600 тыс. руб., ставка от 26%, льготный период не более 50 дней. Ссуда дается сроком на три года, есть возможность брать участие в бонусных предложениях. Дополнительные возможности: привязка к электронным кошелькам, экстренное восстановление, управление денежным балансом онлайн, услуга «автоматический платеж».

- Классические карты. Условия использования: лимит до 600 тыс. руб., ставка 26−34% годовых, время действия 3 года, льготный период не более 50 дней. Карточка оснащена электронным чипом, онлайн операции защищаются системой 3D-secure. Карта берет участие в бонусных предложениях.

- Экспресс карточки с кредитной суммой выдаются в течение получаса в любом филиале банка. Ограничения до 120 тыс. руб., ставка до 26% годовых. Карточки MasterCard Momentum или Visa выдаются на 3 года, бесплатное обслуживание, льготный период беспроцентного использования кредитных денег. Дополнительные функции: «автоматический платеж», моментальный перевыпуск, в том числе за границей, интернет-банкинг, привязка к электронным кошелькам.

- «Подари жизнь» — карточка систем Visa «Голд» или «Классик», процент отчисляется в фонд помощи детям больных онкологией. Условия: ставка 26% годовых, бесплатное обслуживание, сумма до 600 тыс. руб., льготный период до 50 дней, время действия 3 года. Возможность участвовать в бонусных предложениях, защищается чипом.

- «Аэрофлот». Эта карточка изготавливается в системах Visa «Голд» или «Классик». Условия: сумма до 600 тыс. руб., оплата 26% годовых, обслуживание в год от 850 руб. Особенности: защищена чипом, беспроцентный период 50 дней, возможность оплачивать через систему Visa Pay Wave. Не берет участие в бонусных предложениях.

Как посмотреть свою ставку

Самый простой вариант, как узнать процент по своей кредитной карте Сбербанка – заглянуть в договор. В нем обязательно прописаны все условия кредитования. Этот документ один из самых важных для держателя, ведь именно он регулирует все его взаимоотношения с банком.

К сожалению, не все люди ответственно хранят договоры с финансовыми учреждениями. Они часто теряются со временем, а иногда человек может находиться вдалеке от места, где хранят документы по кредитному продукту.

Сбербанк заботится об удобстве для клиентов и узнать процентную ставку по кредитной карте можно также следующими способами:

- через онлайн-банк и приложение;

- через специалистов центра клиентской поддержки;

- у сотрудников офиса.

В Сбербанке онлайн и приложении

Сбербанк Онлайн – это веб-кабинет системы интернет-банкинга и одноименное приложение для смартфона. Эти сервисы позволяют держателю кредитки узнать подробную информацию по ставке, начисленным процентам, а также осуществлять платежи, переводы и управлять продуктами.

Для просмотра информации по кредитке надо выполнить вход в онлайн-сервис и затем выбрать подходящую карточку на главном экране или в разделе «Карты».

По телефону горячей линии

Центр клиентской поддержки Сбербанка работает круглосуточно. Держатель кредитной карты может через специалиста узнать действующую ставку, информацию о предстоящих платежах, наличии индивидуальных предложений от банка. Сотрудники центра также помогут при возникновении нештатных ситуаций (потеря, кража кредитки, звонки мошенников).

Позвонить в центр клиентской поддержки можно по следующим номерам:

- 900 (доступен только с российских сотовых телефонов);

- 8-800-55-5555-0 (доступен для звонка с любых российских номеров);

- +7-495-50-555-0 (доступен для звонков из любой точки мира, оплата по тарифам оператора).

В офисе банка

Еще один простой способ узнать проценты по кредитной карте Сбербанка – обратиться в ближайший офис финансового учреждения. Отделения крупнейшего банка РФ есть даже в небольших населенных пунктах. При обращении к сотрудникам потребуется предъявить паспорт.

При необходимости в офисе всегда можно заказать копию договора, заключенного с банком, а также получить заверенные печатями и подписями справки. Документы могут пригодиться, если проценты по кредитке надо подтвердить в судебных и других инстанциях. Но надо учитывать, что некоторые документы сразу выдать сотрудники отделения не могут. Их готовности придется ждать несколько дней.

Помните о ежемесячной выплате

Лимит по кредитной карте имеет свойство возобновляться после пополнения

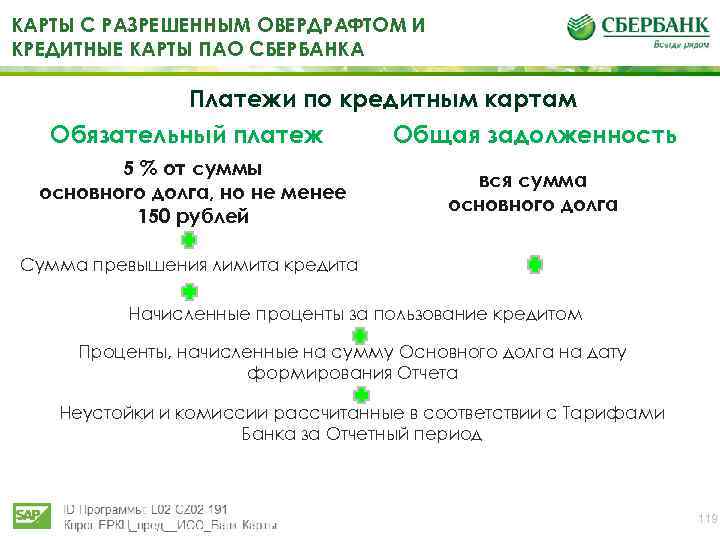

Чтобы сэкономить на переплате, важно понимать, из чего состоит платеж и как он формируется. Взнос по кредитной карте складывается из следующих частей:

- штрафы и пени (если клиент просрочил выплату);

- повышенный процент за просрочку;

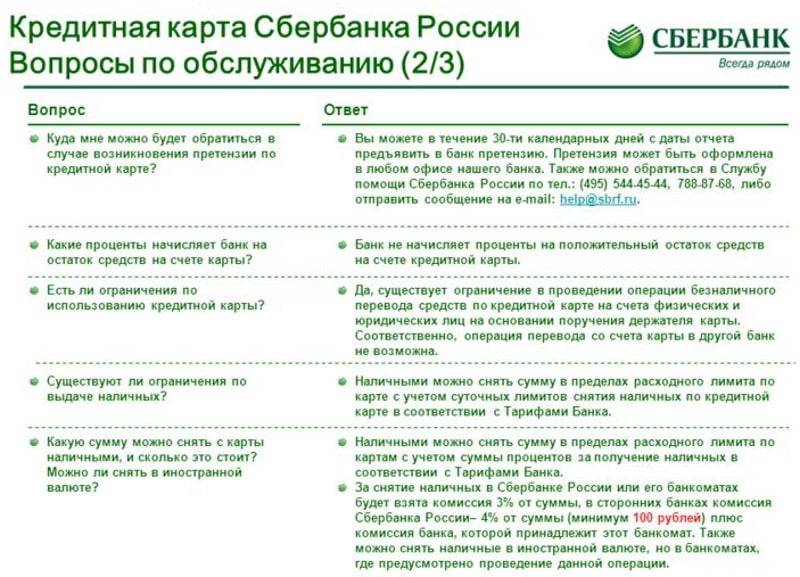

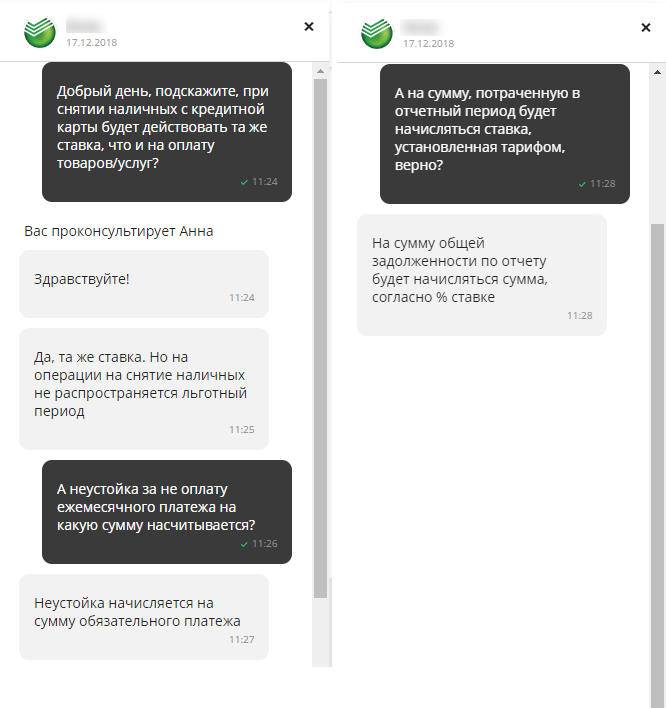

- комиссия за совершение не льготных операций (снятие наличных в банкомате, переводы на другие карты);

- другие платежи, например, за конвертацию;

- начисленные проценты согласно обычной процентной ставке (при отсутствии погашения всей суммы долга в льготный период);

- основная задолженность.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно! Внутренние сервисы по кредиткам Сбербанка предоставляются бесплатно (СМС-информирование, интернет-банкинг и пр.). Списание происходит в указанном порядке

Сначала банк принимает оплату в счет штрафов и различных комиссий. Только после этого остаток зачисляется на тело кредита

Списание происходит в указанном порядке. Сначала банк принимает оплату в счет штрафов и различных комиссий. Только после этого остаток зачисляется на тело кредита.

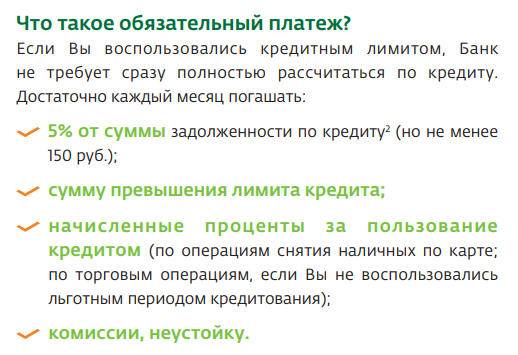

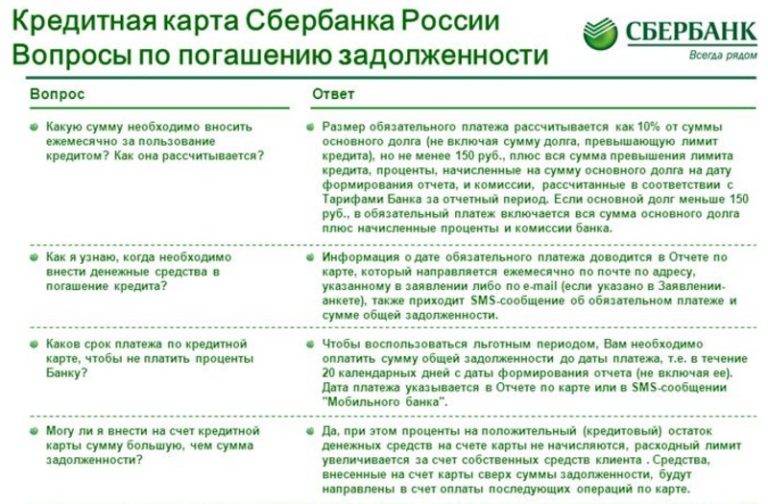

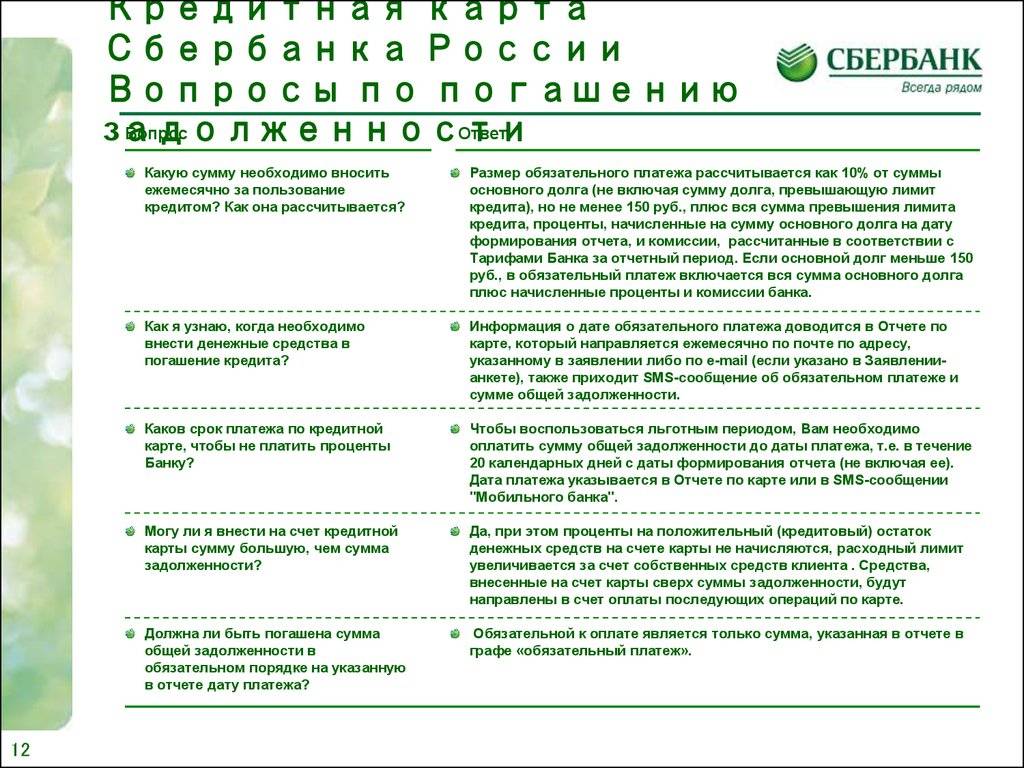

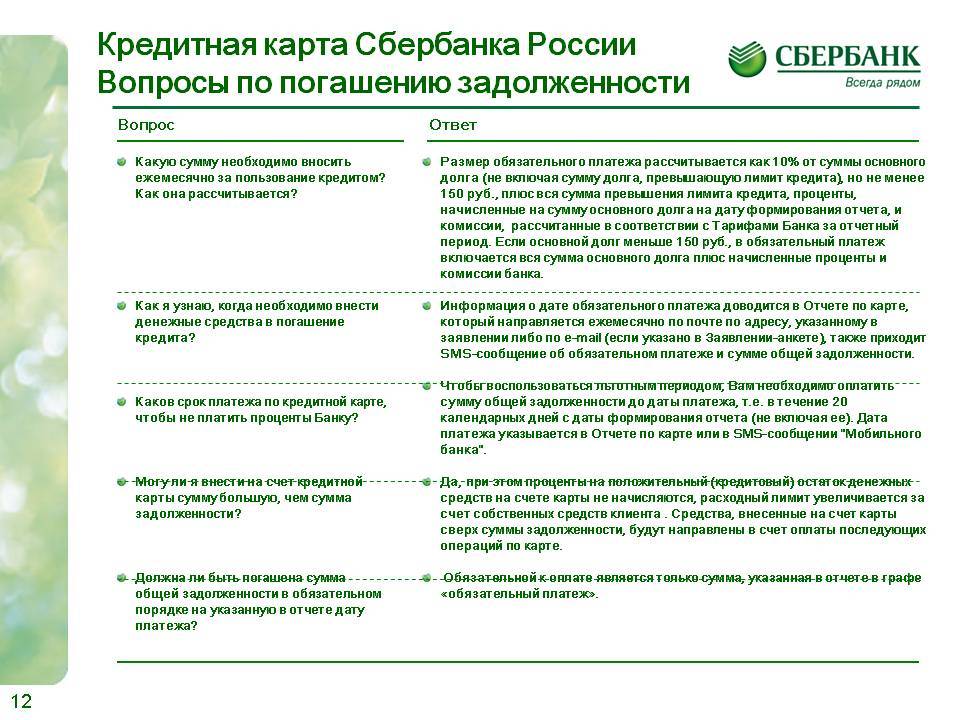

Каков размер обязательного платежа по кредитной карте Сбербанка?

Вопрос, из чего состоит обязательный платеж, теперь нам ясен. Но какой был установлен Сбербанком размер? Много это или мало? Стандартно по всем кредитным карточкам Сбербанк ввел ограничение: обязательное пополнение должно составлять 5% от суммы задолженности, но не меньше 150 рублей. Кроме того, к этому числу автоматически прибавляются все накопившиеся проценты по долгу, комиссии и штрафы. Кроме того, сюда же входит стоимость годового обслуживания, плата за смс-информирование и страхование.

Таким образом, при отсутствии каких-либо неустоек и процентов, при долге в размере 15 000 рублей ежемесячный платеж составит 750 рублей. Надо заметить, что это довольно демократичные условия: многие банковские организации требуют возвращать ежемесячно 7-8%, а некоторые банки и вовсе требуют 10% от суммы задолженности. Правда, другие организации в маркетинговых целях устанавливают лимит всего в 3% от суммы долга. Так что Сбербанк в этой нише — «крепкий середнячок».

Как узнать процентную ставку по кредитной карте Сбербанка?

Мы рассмотрим четыре варианта:

- Как узнать на сайте Сбербанка безотносительно к вашему индивидуальному случаю;

- Как узнать процент по кредитной карте Сбербанка в личном кабинете в системе «Сбербанк Онлайн»;

- Как узнать в отделении банка или по горячей линии;

- Где смотреть в договоре обслуживания.

В свою очередь, проверка процентной ставки в личном кабинете происходит по следующему алгоритму:

- Авторизуйтесь в Сбербанке Онлайн, введя логин и пароль;

- Нажмите на вкладку «Карты и счета»;

- В списке открытых счетов найдите тот, что привязан к вашей кредитке. Нажмите на него, чтобы открыть информационное окно;

- Вас переадресуют на новую страницу. Здесь вы увидите состояние вашего баланса, дату и сумму следующего обязательного платежа, а также вашу процентную ставку.

Кроме того, узнать ставку можно в отделении банка. Достаточно обратиться к любому кредитному менеджеру, предъявить ему паспорт и кредитку, после чего сотрудник сообщит вам результаты мониторинга базы данных. Если у вас нет времени идти лично в банк, можно позвонить на горячую линию Сбера 8800-555-5550 для жителей всей России и +7 (495) 500-55-50 для москвичей. Достаточно назвать ФИО, ответ на контрольный вопрос и номер вашей кредитки. Оператор буквально за 2-3 минуты найдет вас в базе, после чего он озвучит процентную ставку по вашей карте.

Наконец, ставку можно проверить в договоре обслуживания. Страница с указанием условий пользования, как правило, расположена в самом конце договора после страницы с подписями сторон. Также иногда информацию по продукту размещают в разделе «Предмет договора».

Справка: если у вас подключен мобильный банк, у вас нет необходимости проверять все самостоятельно. Банк автоматически сообщает вам в смс, какая установлена ставка и какой нужно совершить платеж к отчетной дате.

От чего зависит процесс формирования индивидуальной процентной ставки?

Главный фактор — это статус заявки. О том, чем отличается предодобренное предложение от непредодобренного, мы говорили в пункте «Виды кредитных карт». Этот фактор влияет сильнее всего: без предодобренения ставка составляет в среднем 27,9% годовых, а с ним — 23,9%. Разница вполне ощутимая.

Но имеются и другие факторы:

- Кредитная история заемщика. Чем она лучше, тем выше шанс снижения процентной ставки;

- Уровень лояльности банка. Например, пользователи с зарплатными картами Сбербанка автоматически получают повышенную лояльность от банка. Те, кто пришел в организацию впервые, наоборот, получают пониженную лояльность;

- Уровень доходов. Чем он выше, тем меньше ставка и выше кредитный лимит;

- Статусность карточки. Владельцам голд-карт значительно чаще идут навстречу, нежели держателям классических кредиток. Про премиальный сектор и вовсе говорить не приходится.

Где узнать размер ежемесячного платежа?

Если заемщик не доверяет калькулятору, не хочет производить расчет самостоятельно, уточнить наименьшую сумму оплаты можно следующими способами:

- посетить подразделение Сбербанка, уточнить информацию у менеджера;

- обратиться на бесплатную горячую линию;

- изучить ежемесячную рассылку, присланную на электронную почту;

- воспользоваться сервисом «Сбербанк Онлайн».

Чтобы получить информацию через личный кабинет, необходимо:

- Авторизоваться в системе.

- Зайти на страничку с перечнем кредитных карточек, оформленных на заемщика.

- Кликнуть по интересующему банковскому продукту.

- Посмотреть сумму минимального взноса, которая указана непосредственно под кредитным лимитом карты.

Анализируя расчеты, стоит отметить, что выплата долга по банковской карточке минимальными платежами – задача не из дешевых. Из 746 р. только 250 р. пойдут на погашение долга, остальная сумма будет распределена между комиссиями и процентами.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Кредитная карта от «МКБ»

Виды кредитных карт

Кредитные карты по паспорту с моментальным решением без справок

Какой установлен срок уплаты?

В отличие от сформированного новыми клиентами мнения, платеж нужно вносить к моменту отчетной даты, а не к окончанию 30-ти дней с момента получения займа. Разберем на примере:

- Кредитка была активирована 26-го января. Соответственно, эта дата считается датой формирования отчета. Она же будет в дальнейшем «отчетной датой»;

- Первый займ был получен 10-го февраля;

- Платеж нужно внести уже к 26-му февраля.

Как видно из примера, далеко не всегда банк дает клиенту целый месяц на погашение долга. Если клиент взял ссуду незадолго до отчетной даты, то может не пройти и недели, как банк потребует вернуть часть ссуды обратно.

Задолженность по кредитной карте

Некоторые держатели кредиток думают, что это просто дополнительные денежные средства и отдавать их будет не нужно. Однако банк не является вашим другом или знакомым и долг он вам не простит и платеж рано или поздно все-таки придется произвести.

Поэтому каждый держатель такого «пластика» должен знать, как погасить образовавшеюся задолженность по кредитной карточке Сбербанка.

Золотая дебетовая карта Сбербанка

Самым лучшим способом не оказаться в должниках является осуществление ежемесячного платежа и контроль расхода денежных средств по карте. Для этого вам нужно пользоваться следующими правилами:

- Вовремя пополнять карточный счет.

- Разумно тратить оставшиеся на «пластике» денежные средства.

- Регулярно проверять баланс карты.

- Стараться расплачиваться за услуги и товары непосредственно по карте и выплачивать заемные средства в течение беспроцентного периода.

- Как можно реже снимать наличные средства.

Если все же случилось так, что на карте образовалась задолженность, то ни в коем случае не пытайтесь выкинуть ее или сломать. Это никак не решит ваших проблем с банком, а быть может, даже усугубит их. Вернуть заемные средства на «пластик» Сбербанка реально. Для этого необходимо:

- Прекратить пользоваться кредиткой.

- Совершить хотя бы минимальный платеж по карте, а по возможности платить по максимуму.

- Если у вас имеется зарплатная карточка, то списание средств по кредиту можно производить с нее. Это поможет вам вообще предотвратить образование задолженности.

Для того чтобы устранить долг по кредитной карте необходимо в первую очередь узнать сумму задолженности. Это можно сделать при помощи терминала самообслуживания, обратившись в одно из отделений Сбербанка, используя Сбербанк Онлайн или через мобильный банк. После того как сумма долга ясна, необходимо рассчитать минимальный платеж по кредиту и начать вносить на счет денежные средства.

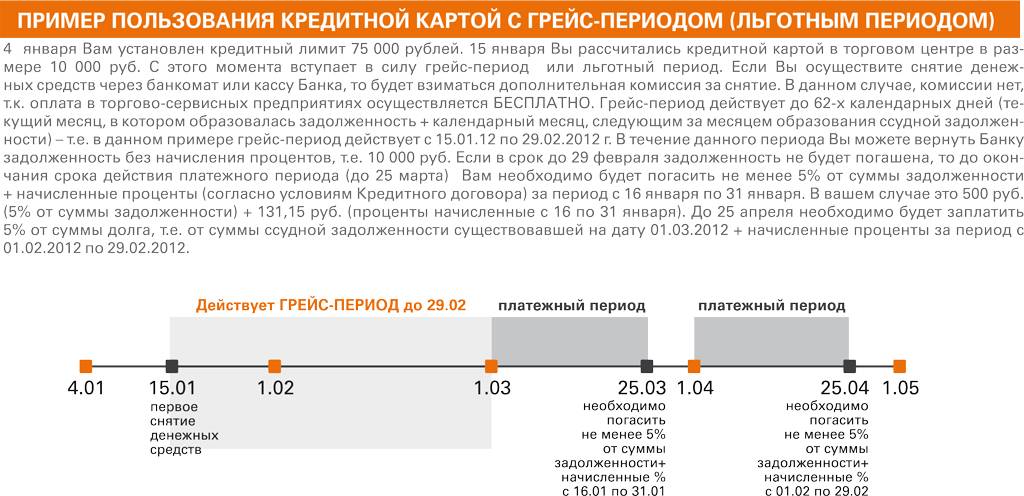

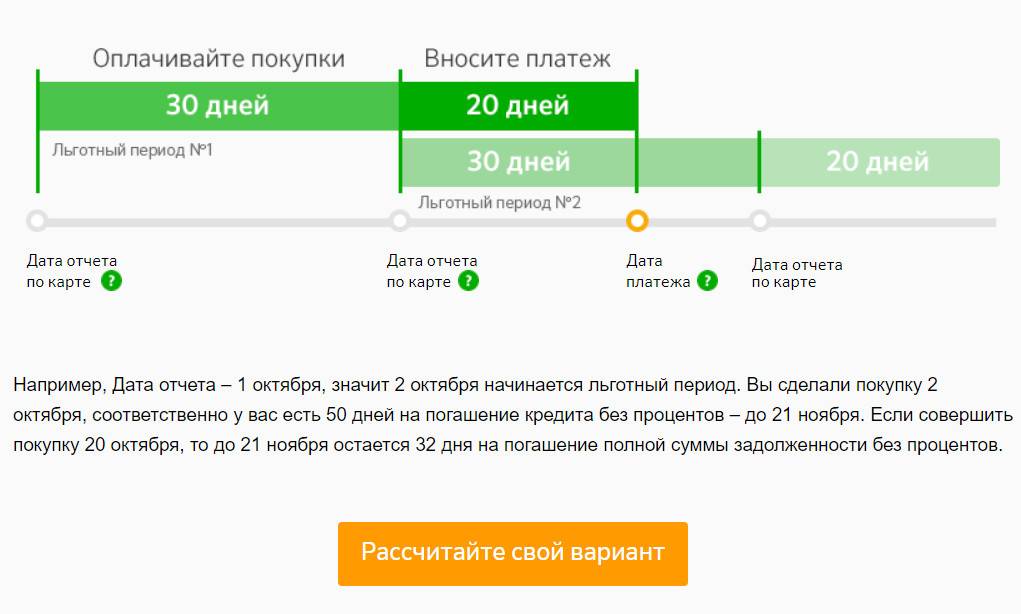

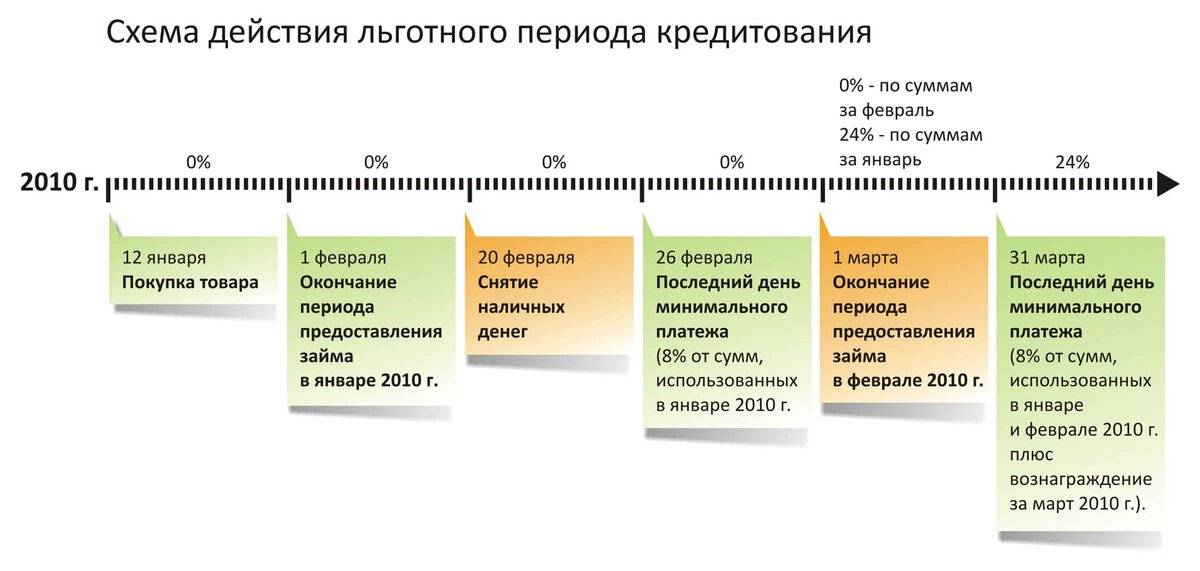

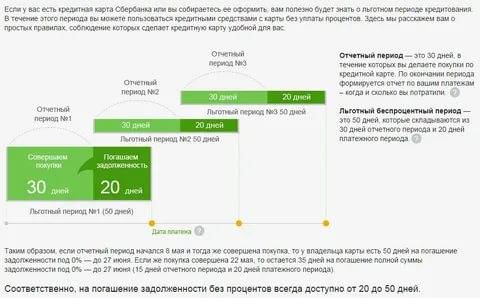

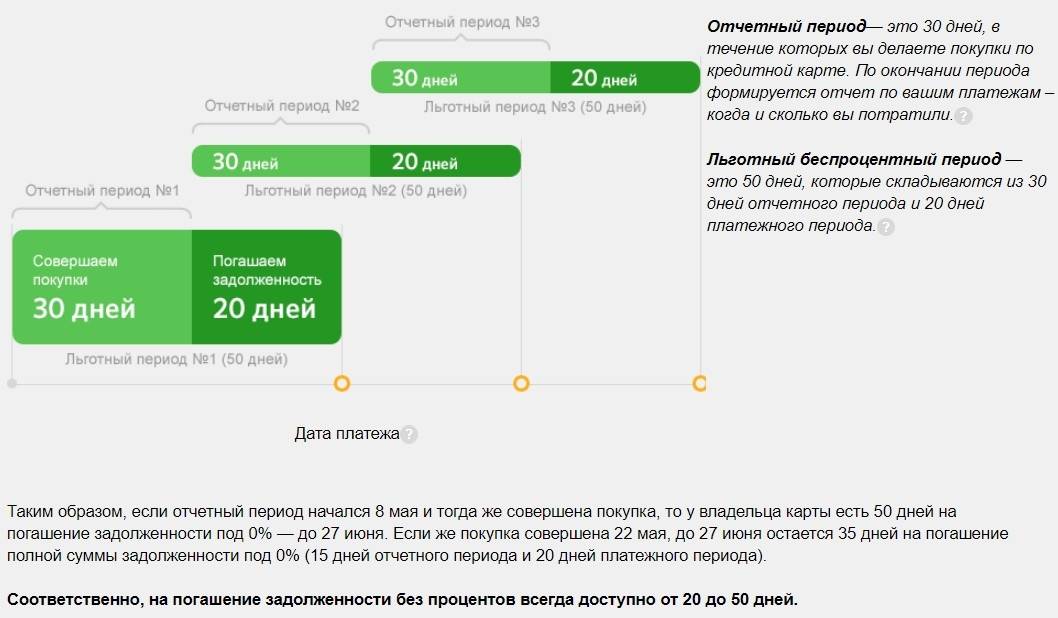

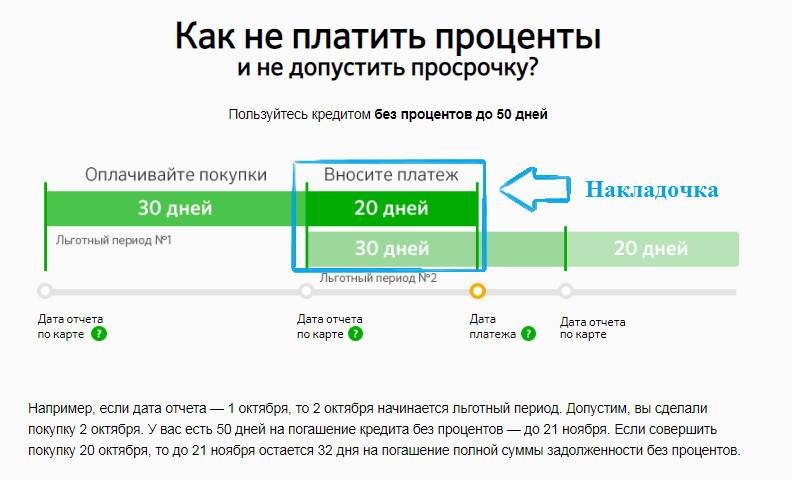

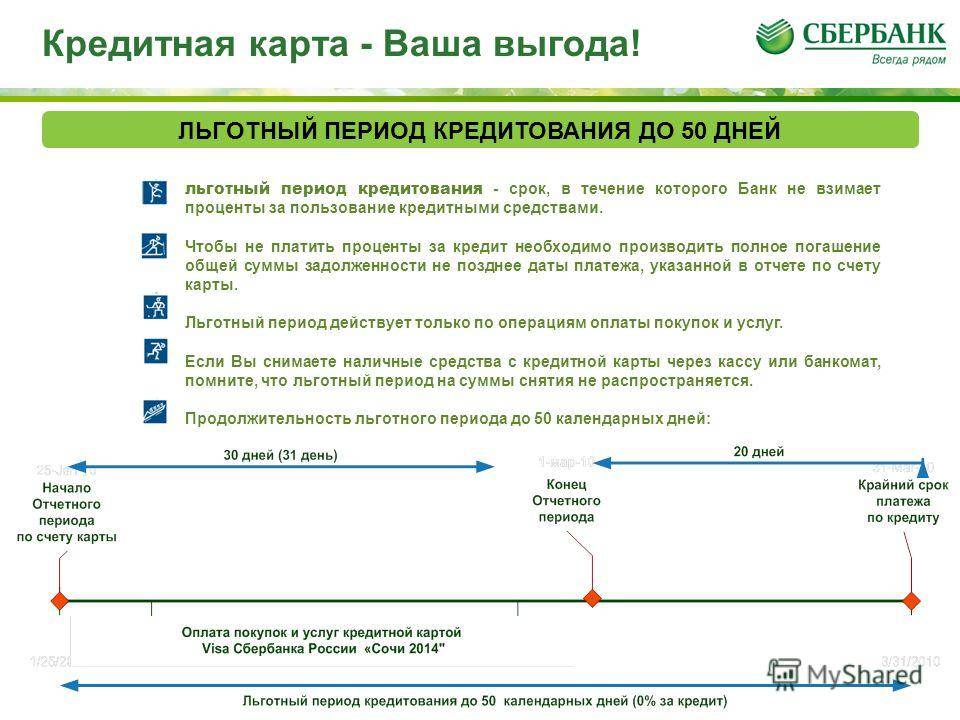

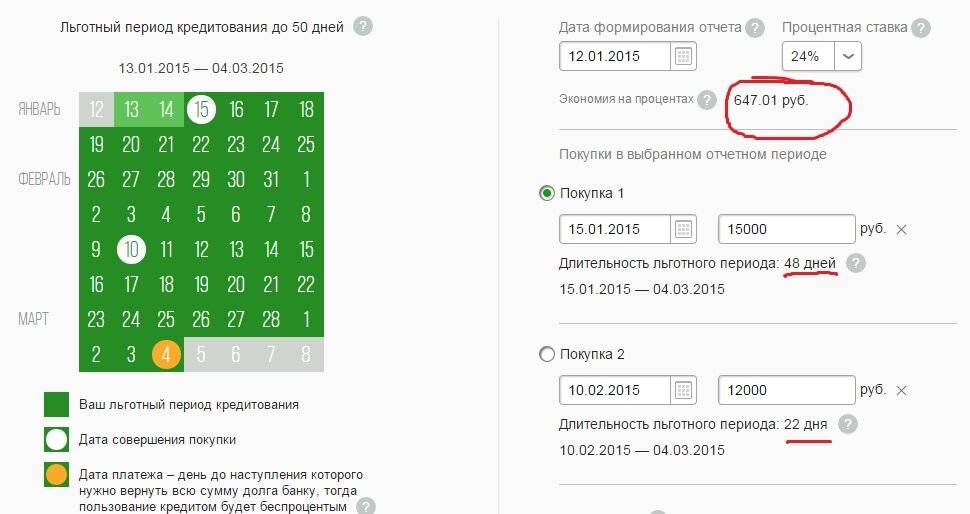

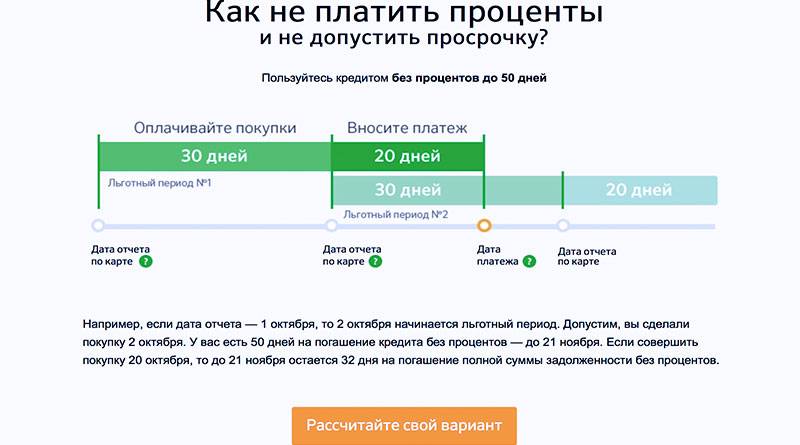

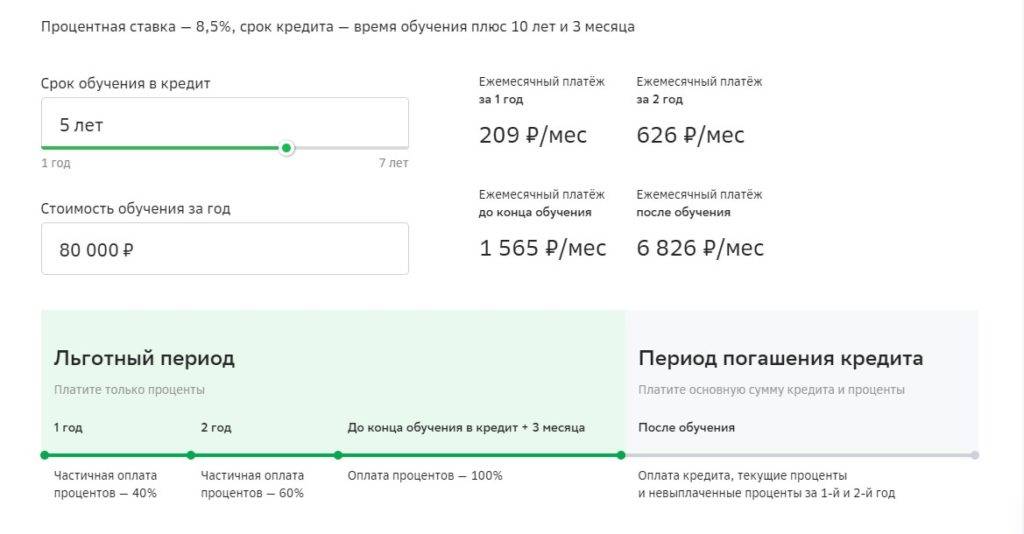

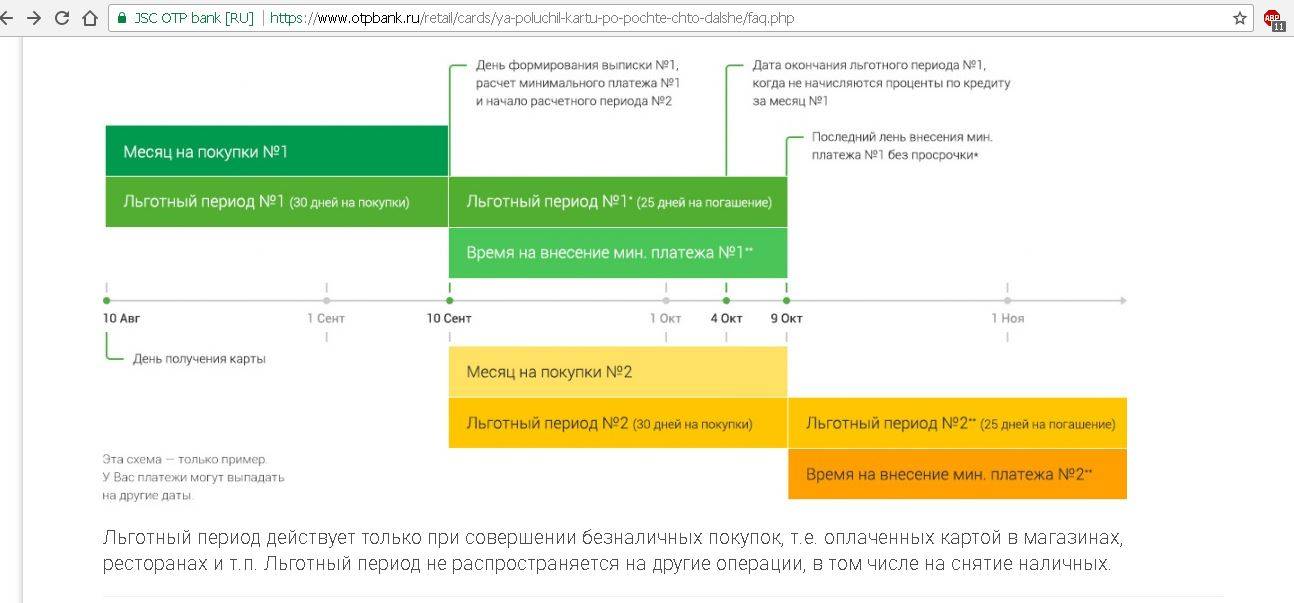

Как платить по карте в течение льготного периода

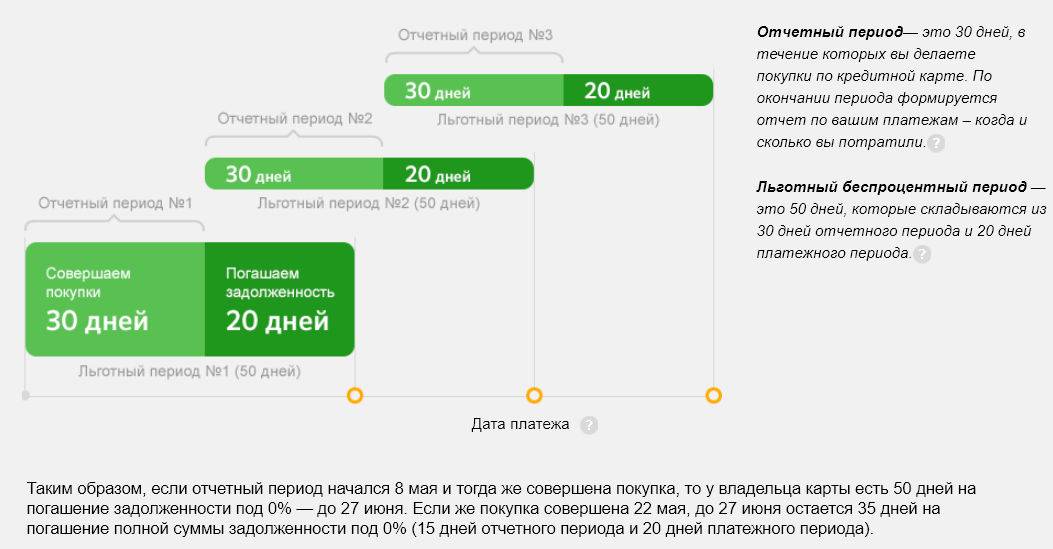

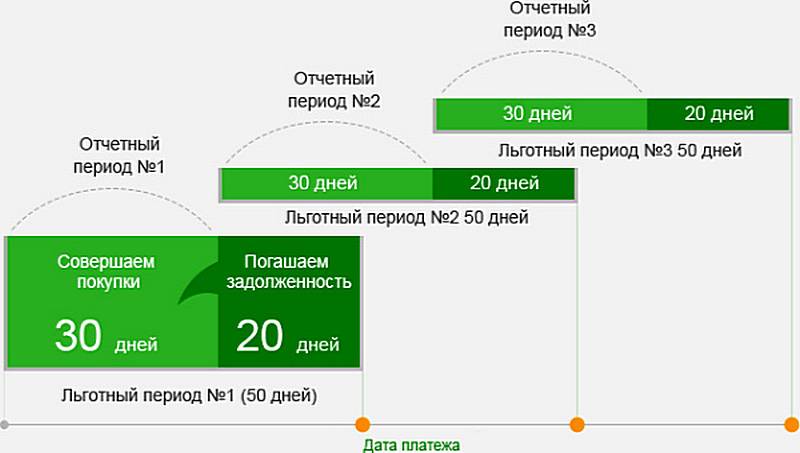

Банки предоставляют своим пользователям уникальный шанс пользоваться заемными деньгами и не платить проценты по займу. Для каждой кредитки от Сбербанка грейс период составляет 50 дней, то есть это именно тот срок, когда проценты на потраченную сумму не начисляются. К сожалению, пока не все держатели карт до конца понимают, как этой возможностью пользоваться.

Льготный период, как уже говорилось, составляет 50 дней, действовать он начинает после получения кредитки. В течение первых 30 дней вы можете оплачивать кредиткой покупки, но не снимать наличные, потому что на эту операцию льготный период не действует. В следующие 20 дней вы должны вернуть долг в полном объеме, тогда проценты с вас взиматься не будут.