Рука об руку с экономикой

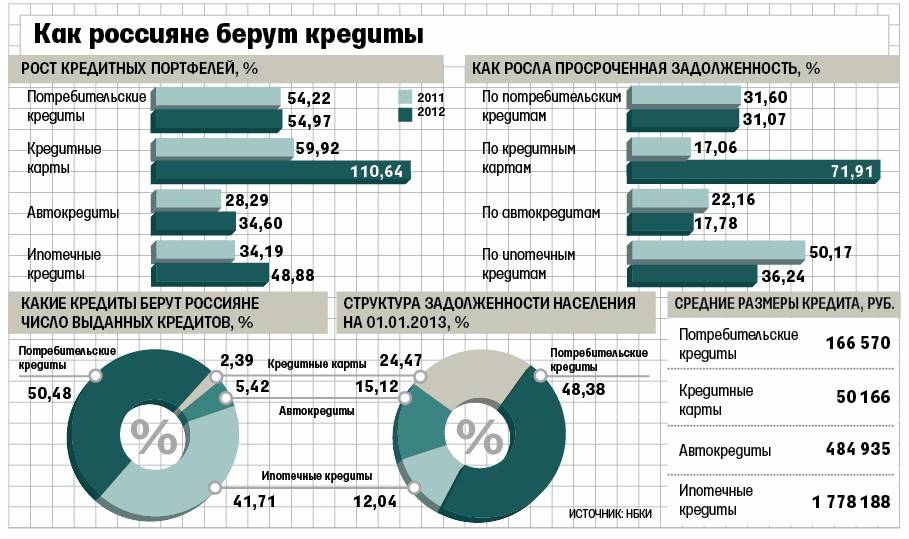

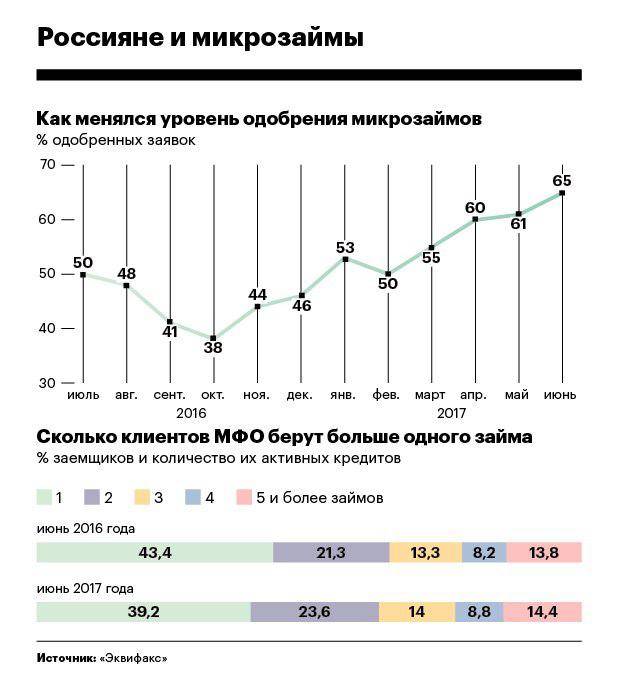

Ухудшение доступности микрофинансовых займов с ростом отказом и уменьшением выдаваемых сумм является ответом на негативные тенденции в экономике и ухудшением кредитоспособности российских граждан, добавляет руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. Ранее об ужесточении стандартов кредитования объявили многие банки. Так, по данным Национального бюро кредитных историй (НБКИ), в апреле кредитные организации сократили число выданных суд в 2,7 раз по сравнению с апрелем 2019 года до 580 тыс. Похожая ситуация наблюдалась и в кризисный январь 2015 года – тогда выдача потребкредитов сократилась на 61,3%. Что касается МФО, то изменение политики произошло с некоторым временным лагом – в апреле по данным того же НБКИ снижение количества выданных микрозаймов в помесячном выражении составило только 35,1%.

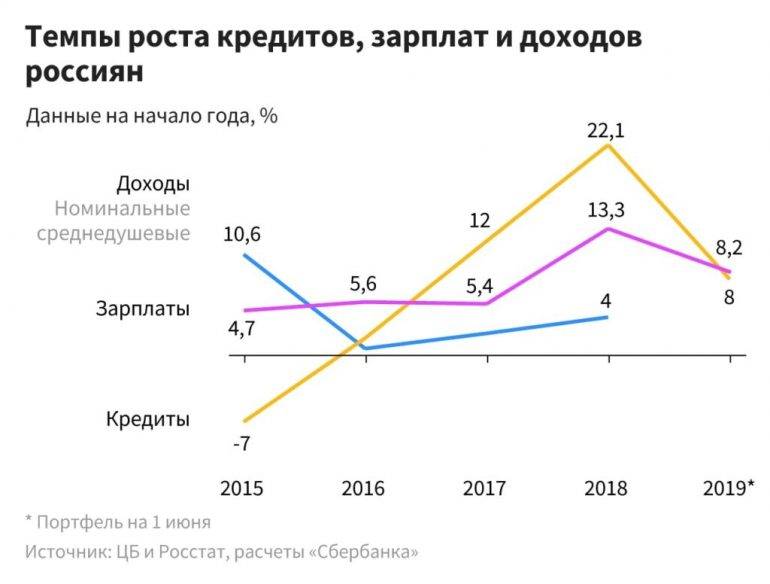

За апрель, по данным Росстата, реальные располагаемые денежные доходы населения снизились на 7,1%, что стало третьим наихудшим результатом за последние восемь лет. Несмотря на программу по льготному кредитованию компаний для выдачи зарплат в статусе безработных к концу апреля уже числилось 4,3 млн человек или 5,8% трудоспособного населения. При этом, по прогнозам ВШЭ, безработными могут стать 5-6 млн россиян, иными словами работы лишатся еще 0,7-1,7 млн человек.

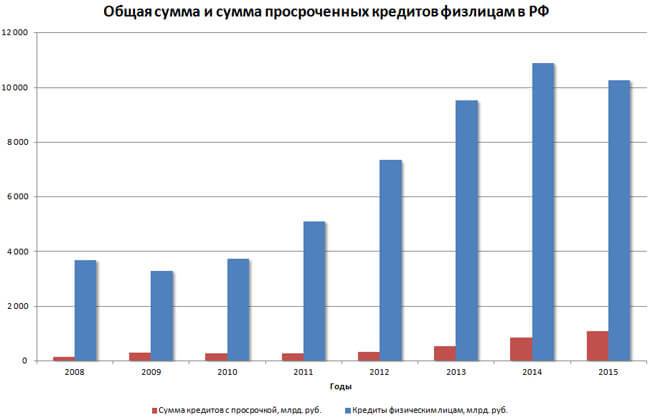

Таким образом, отмечает Михаил Коган, и банки, и МФО, были вынуждены отказывать большинству граждан, поскольку очевидны риски того, что в ближайшие месяцы существенно ухудшиться качество выданных кредитов/займов. По данным бюро кредитных историй «Эквифакс», к концу апреля уже 40,7% выданных МФО займов имели просрочки на более, чем 90 дней, максимум с 2016 года.

Многие микрофинансовые организации ждет банкротство, уверен эксперт, поскольку даже экстремально высокие процентные ставки могут не компенсировать потери по необслуживаемым займам. Проблему осознают и в Кремле, так как для определенной категории граждан, обращение в МФО – возможно единственная возможность свести концы с концами. Так президент РФ Владимир Путин поручил правительству до 15 июня провести докапитализацию микрофинансовых организаций в объеме не менее 12 млрд рублей.

Коронавирус ни при чем

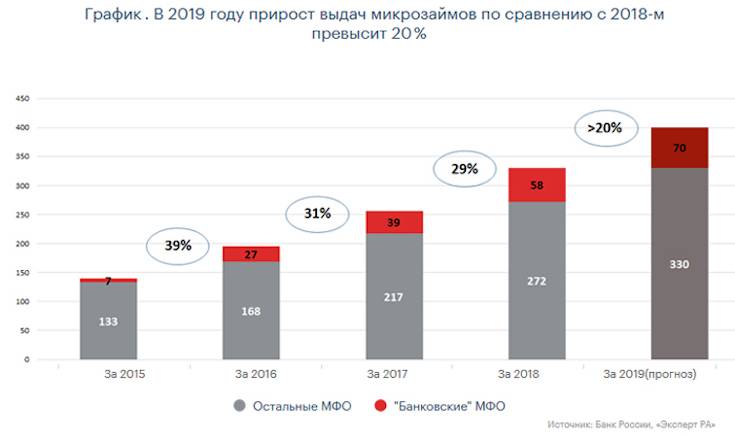

Сложности с выдачей займов начались у МФО еще до наступления кризиса, напоминает руководитель аналитического департамента AMarkets Артем Деев. Так, в 2019 году Центробанк взял курс на ужесточение требований к заемщикам, чтобы не допустить формирования кредитного пузыря на рынке. В том числе и ввел больше требований к МФО. В частности, организациям ограничили полную стоимость займа (не более 365% годовых), был введен запрет на микрозаймы под залог жилья. Это заставило организации тщательнее подходить к выдаче займов. До кризиса пятая часть портфеля МФО составляла микрозаймы малому бизнесу, такая тенденция продолжится и после кризиса.

Кроме того, в мае текущего года регулятор поддержал увеличение штрафов для МФО за нарушения при взыскании долгов, и, напоминает эксперт, в разработке у министерства юстиции находится законопроект, который расширит требования к кредиторам при взыскании задолженностей с граждан. И, ожидают в AMarkets, когда российская экономика перейдет на этап восстановления, потребность в займах вырастет на 10-25%, так как бизнесу потребуются средства на развитие и закупку товаров.

Как МФО помогает людям

Большая часть россиян скажет, что микрофинансовые организации действительно им помогают. Опросы исследовательской фирмы «Ромир» показывают, что 1/5 часть населения оценивает свое финансовое положение как тяжелое, а 46% говорят о том, что ситуация с деньгами непростая.

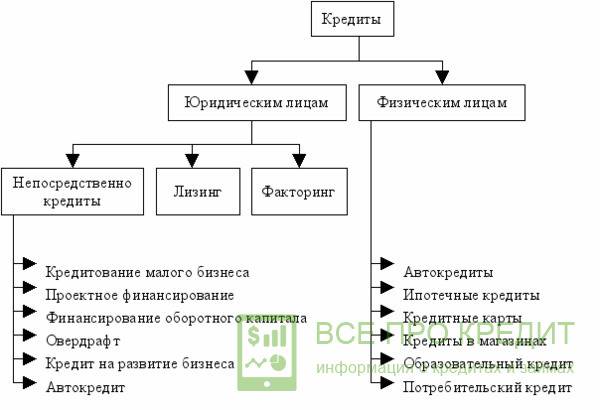

Из-за большого процента неформальной занятости, небольших официальных доходов у людей просто нет доступа к кредитным программам в банке. Но выход есть – это услуги МФО.

К безоговорочным плюсам получения микрозаймов можно отнести:

- Отсутствие волокиты с документами, не нужно запрашивать справки о доходах.

- Ответ по заявке дают максимально быстро. В течение часа уже можно получить деньги на карту.

- Срок погашения – от 2-х недель до месяца. Можно взять на короткий период в долг, закрыть и забыть.

- Безопасность сотрудничества, так как деятельность МФО контролируется регулятором.

- До 90% в среднем одобренных заявок даже при первом обращении.

- Выдают кредит с плохой кредитной историей, без официального места работы, с минимальной ЗП, с 18 лет – социальный статус, наличие доходов и качество кредитной истории для МФО не важны.

- Получить деньги можно разными способами, чаще всего россияне выбирают выплату на карту или наличные.

- Сроки возврата всегда можно обсудить с кредитором. Речь идет об услуге пролонгации кредита. Достаточно погасить начисленные проценты, чтобы договор продлили на удобный для клиента срок.

- Если погасить задолженность в МФО вовремя, без просрочек, то легко можно улучшить кредитную историю.

Рассказы о высоких процентах за кредит без отказа в отечественных МФО сильно преувеличены. Сравнивая условия оплаты микрозайма с американскими, английскими или канадскими. Например, в США средняя стоимость кредита на любые цели составляет в среднем 600% в год, и там такие показатели никого не вводят в панику. И так везде в мире.

В РФ аналогичные показатели воспринимаются населением как грабительские. Но это отношение объясняется скорее всего нашим менталитетом и незнанием мирового финансового сектора.

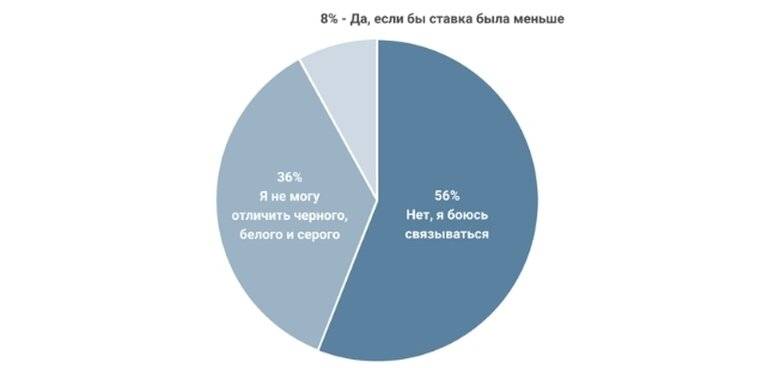

Эволюция микрозаймов в России с 90-х годов

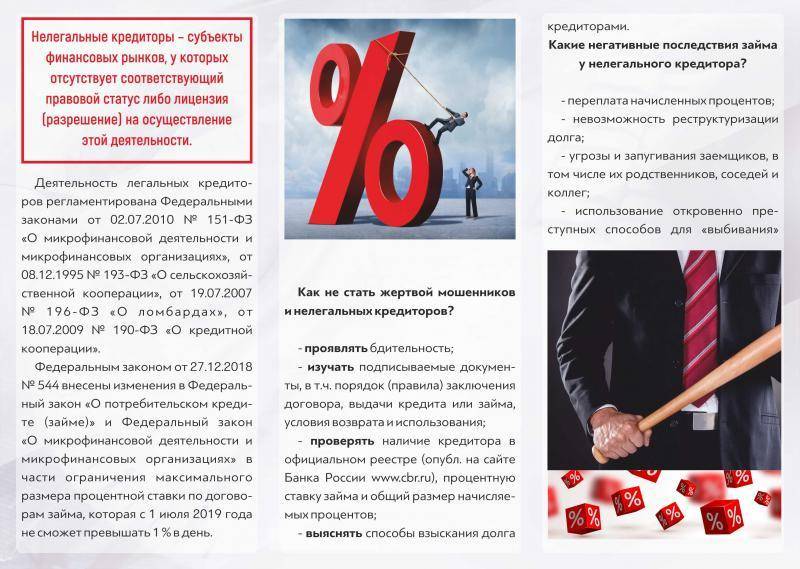

В РФ первые МФО стали возникать в сентябре 1990-го года. Но это были подпольные конторки, из-за которых некоторые наши соотечественники до сих пор боятся переступать наземные офисы микрофинансовый организаций. Виноваты были сами владельцы МФО, многие из которых были просто мошенниками. Они пытались всучить кредит, особо не разъясняя правила оплаты, неустойку и прочие важные моменты.

Сотрудничество с клиентами проходило очень жестко, порой бандиты наведывались домой к неплательщикам с угрозами. Все это длилось до января 2011 года, когда в стране у нас приняли ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». Теперь деятельность МФО полностью попала под регулирование государства.

Сегодня микрофинансовые организации, которые выдают кредит онлайн в России, позиционируют себя как участники финтех-индустрии. Руководство активно внедряет инновационные методики управления рисками, особые технологии по кибербезопасности и искусственный интеллект для обработки данных клиента.

Из последнего ноу-хау – это использование блокчейна. Все больше кредитных сервисов переходят на сохранение данных по определенным правилам непрерывной последовательной цепочки блоков.

В ТОП-3 лидеров в мире по объемам микрокредитования наконец-то вышла Россия. Долгие годы наша страна уступала в этом США и Европе. Это было связано с неразвитым банковским сектором, плохим качеством услуг, серьезной государственной монополизацией финансового сектора. Сейчас ситуация изменилась в лучшую сторону.

Больше не занимать

Между тем, все больше и больше граждан используют свое право, предоставленное им «Законом о банкротстве», констатирует управляющий Санкт-Петербургским филиалом Росгосстрах Банка Елена Веревочкина. В целом это ожидаемая ситуация, полагает она. Соответствующие поправки по части банкротства физических лиц были внесены в закон в 2015 году, и с каждым годом число банкротов-физических лиц растет. Это связано с несколькими факторами.

Во-первых, объясняет эксперт, поправки в закон начали работать на практике, и многие финансовые управляющие начали даже активно искать себе таких клиентов (потенциальных банкротов) — активно консультируют, бесплатно проводят экспертизу документов, определяют судебную перспективу и прочее. Во-вторых, реальный уровень доходов граждан не растет, а долги не уменьшаются. В этой связи некоторой категории граждан для избавления от долгов проще пройти процедуру банкротства, чем нести непосильное кредитное бремя. Банки также стали чаще использовать процедуру банкротства.

Однако здесь надо понимать, добавляет Елена Веревочкина, что процедура банкротства требует финансовых затрат, и «банкоротить» заемщиков экономически целесообразно только тогда, когда есть перспектива взыскания. Это не имеет смысла для банка, если должник действительно финансово несостоятелен и у него на самом деле нет активов к взысканию, но имеет смысл, если заемщик прячет активы и это можно доказать.

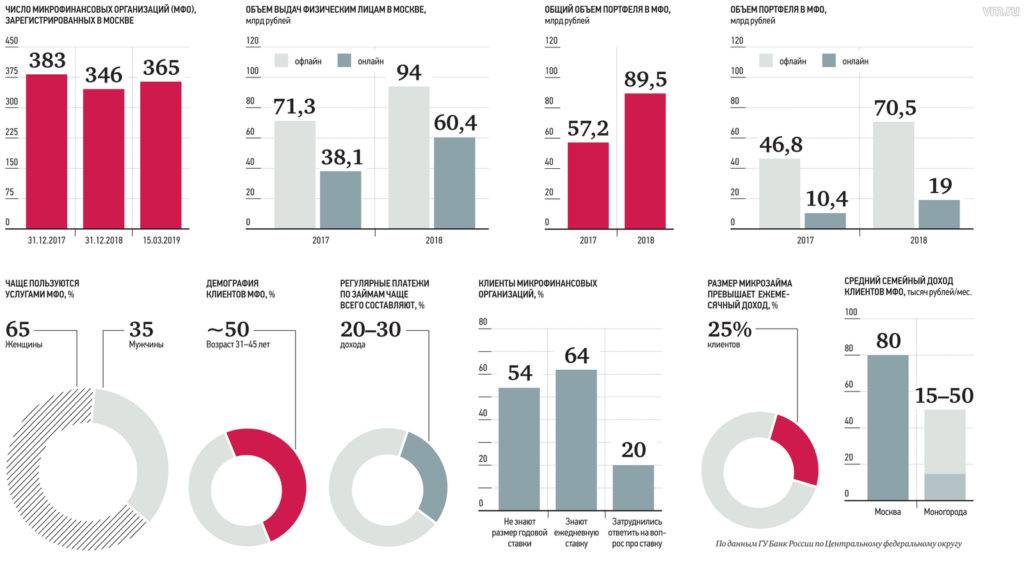

Ситуация в отношении кредитов и займов среди населения складывается печально, потому что большинство заемщиков в микрофинансовых организациях (МФО) имеют ежемесячный средний доход в размере 23–30 тыс. рублей, полагает эксперт Международного финансового центра Гайдар Гасанов. Многим из них по ряду причин (отсутствие официальной работы, плохая кредитная история, низкая заработная плата и т.д.) банки отказывают в получении кредита под оптимальные годовые проценты. И населению приходится обращаться в МФО для получения займа под высокие проценты, достигающие порядка 700% в год.

Данная ситуация вынуждает многих брать микрозаймы в нескольких микрофинансовых организациях, чтобы погасить банковский кредит и взять необходимую сумму, уверен аналитик. По его мысли, психологически микрозайм в 2-5 тыс. рублей не кажется заемщику большим, но ряд таких займов приводят его в «долговую яму» из которой выбраться практически невозможно. Банкам же, говорит эксперт, не выгодно кредитовать клиентов на маленькие суммы, поскольку расходы на операционное обслуживание делают данный процесс не рентабельным.

Что касается МФО, то, выдавая заемные средства клиентам под высокие проценты, они порой не оценивают кредитную нагрузку заемщика, отмечает Гайдар Гасанов. Если ЦБ примет меры и обяжет МФО оценивать кредитные нагрузки будущих заемщиков, то эта мера, безусловно, сократит число выдаваемых займов. Но, с другой стороны, она же может привести к ситуации, когда будет процветать нелегальный микрофинансовый бизнес, замечает он. В любом случае, населению необходимо научиться планировать свои доходы и расходы и меньше стараться жить в кредит. Иначе ситуация будет только усугубляться, уверен эксперт.

Эволюция микрозаймов в России с 90-х годов

В РФ первые МФО стали возникать в сентябре 1990-го года. Но это были подпольные конторки, из-за которых некоторые наши соотечественники до сих пор боятся переступать наземные офисы микрофинансовый организаций. Виноваты были сами владельцы МФО, многие из которых были просто мошенниками. Они пытались всучить кредит, особо не разъясняя правила оплаты, неустойку и прочие важные моменты.

Сотрудничество с клиентами проходило очень жестко, порой бандиты наведывались домой к неплательщикам с угрозами. Все это длилось до января 2011 года, когда в стране у нас приняли ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». Теперь деятельность МФО полностью попала под регулирование государства.

Сегодня микрофинансовые организации, которые выдают кредит онлайн в России, позиционируют себя как участники финтех-индустрии. Руководство активно внедряет инновационные методики управления рисками, особые технологии по кибербезопасности и искусственный интеллект для обработки данных клиента.

Из последнего ноу-хау – это использование блокчейна. Все больше кредитных сервисов переходят на сохранение данных по определенным правилам непрерывной последовательной цепочки блоков.

В ТОП-3 лидеров в мире по объемам микрокредитования наконец-то вышла Россия. Долгие годы наша страна уступала в этом США и Европе. Это было связано с неразвитым банковским сектором, плохим качеством услуг, серьезной государственной монополизацией финансового сектора. Сейчас ситуация изменилась в лучшую сторону.

Деньги любят счет

В дополнение к ужесточению требований к заемщикам микрофинансовые организации снизили и сумму выдаваемых займов до 6-8 тысяч рублей. Это стало еще одной подстраховкой, поскольку, чем меньше сумма ссуды, тем легче ее вернуть и не уйти в просрочку, говорят эксперты. При этом, констатировали в «Юником24», заемщикам МФО достаточно трудно в принципе подтвердить кредитору факт наличия работы и предоставить справку о доходах. По разным данным, лишь 20-30% имеют такую возможность.

«Таким образом, данная тенденция по увеличению доли отказов связана с реакцией рынка на текущие события и является крайне взвешенной и правильной. Несмотря на то, что многие отказались от «лишних трат», часть заемщиков все равно не способна оценить все риски, правильно подойти к распределению расходов, а в текущих условиях это обязательное условие при оформлении ссуды. Сейчас по факту финансовые организации взяли на себя эту обязанность», — заключили в компании.

Из кризиса в займ

Спрос на микрозаймы сейчас устойчиво высокий, это может быть связано со снижением реальных располагаемых доходов населения при одновременном скачке инфляции и безработицы, рассказал директор по банковским рейтингам «Эксперт РА» Иван Уклеин. Другими причинами эксперт «БКС Мир инвестиций» Михаил Зельцер считает ослабление стимулирующей функции государства на фоне выхода экономики из кризиса, а также общее удорожание жизни и рост стоимости фондирования в банках. Кроме того, регулятор настаивает на ограничении выдачи высокорискованных займов, из-за чего часть клиентов финансовых организаций переходит в сегмент МФО, добавил аналитик «Фридом Финанс» Евгений Миронюк.

Мал займ

Фото: РИА Новости/Валерий Мельников

Фото: РИА Новости/Валерий Мельников

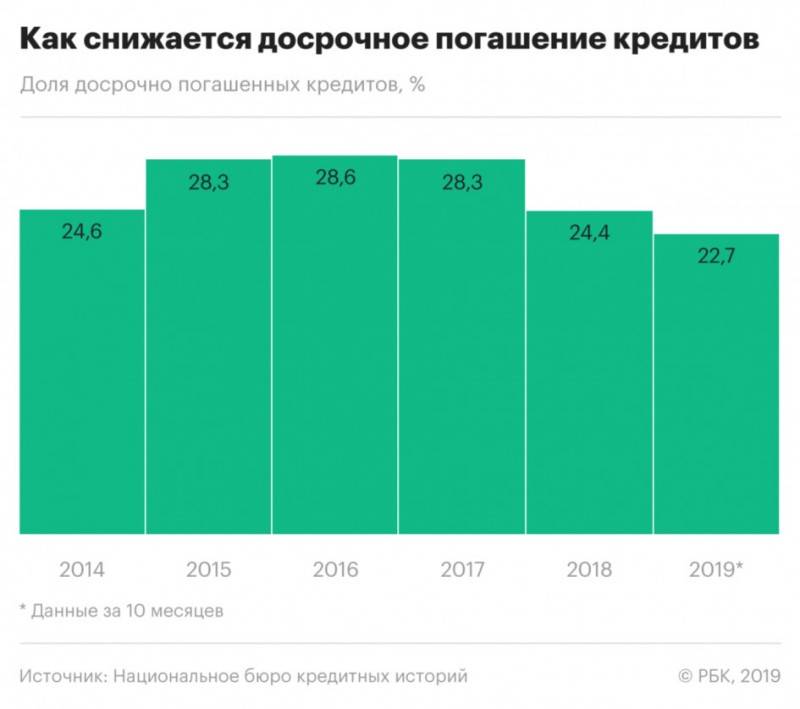

Ранее большинство граждан в случае необходимости использовали отложенные средства или занимали у близких и друзей, однако в кризисных 2020 и 2021 годах единственным источником денег для многих россиян стали займы «до зарплаты» на короткий срок. Небольшие суммы клиенты старались брать в МФО на более долгое время, «с запасом», чтобы вернуть досрочно для уменьшения объема переплат, поэтому количество досрочных погашений кредитов выросло, объяснила доцент кафедры финансов и цен РЭУ им. Г.В. Плеханова Диана Степанова. При этом рост долговой нагрузки населения происходит без увеличения располагаемых доходов россиян, поэтому риск закредитованности, безусловно, есть, считает заместитель директора группы рейтингов финансовых институтов АКРА Сурен Асатуров.

Учитывая политику микрофинансовых организаций по повышению размера кредитов и невысокие показатели роста доходов населения при ожидаемой инфляции выше 4%, Иван Уклеин прогнозирует увеличение среднего чека на 7–10% в 2021 году.

Естественный отбор

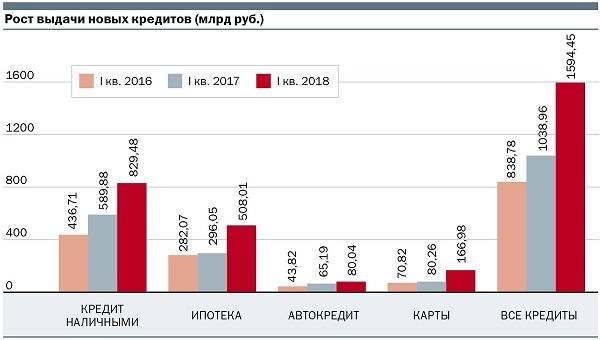

С начала пандемии банки пересмотрели критерии риск-профиля заемщиков. Были повышены требования к кредитной истории и показателю долговой нагрузки клиента так, чтобы потенциальный клиент мог комфортно обслуживать задолженность без ущерба для своего материального положения. При принятии решений о выдаче было увеличено количество отправок клиентов на дополнительную ручную верификацию для подтверждения занятости

Одним из стоп-факторов стала отрасль работы (например, гостиничный и ресторанный бизнес, бытовые услуги, торговля отдельными видами непродовольственных товаров), также повышенное внимание стали уделять стабильности дохода клиента. С целью минимизации риска по новым выдачам был снижен размер максимально возможной суммы предоставляемых средств: по кредитам наличными, где традиционно чек больше, чем в прочих сегментах потребительского кредитования, средний размер задолженности в II квартале 2020 года снизился на 20 %, в POS-кредитах и кредитных картах размер предоставляемых средств уменьшился на 10 %

Ввиду ужесточившихся процедур андеррайтинга существенно снизился уровень одобрения кредитных заявок. Банки чуть более лояльно отнеслись к повторным клиентам, где уровень одобрений по кредитам наличными снизился на 20 % и на 40 % по кредитным картам, тогда как по новым заявкам снижение произошло на 33 % и более чем на 50 % соответственно, при этом новых заемщиков банки старались найти среди клиентов обслуживаемых зарплатных проектов.

В результате более жестких условий выдач POS-кредитов и кредитных карт доля кредитов наличными в продуктовой структуре портфеля потребительских кредитов выросла с 72,6 до 73,2 % за 1-е полугодие 2020 года.

У сильного всегда бессильный виноват

Число потенциально несостоятельных россиян достигла 3,6 млн человек, подсчитали в юридической компании Национальный центр банкротств, что на одну пятую больше прошлогоднего. А сумма их долгов по итогам III квартала 2018 года достигла рекордных 39,61 млрд рублей, за год увеличившись на 28%.

Правда, средняя сумма задолженности потенциального банкрота снизилась на 400 тыс. рублей, составив 1,3 млн. Как пояснили в упомянутой компании газете «Известия», граждане стали чаще обращаться в микрофинансовые организации, где сумма займа традиционно меньше, чем в банках.

Да и банки дают взаймы только гражданам без просрочек, или зарплатным клиентам. Вот обедневший и задолжавший российский народ и идет в МФО. Реальные доходы населения выросли не сильно и опасность угодить в банкроты, по крайней мере в потенциальные, подстерегает многих. Своевременная неуплата по займу запускает процедуру начисления высоких процентов по долгу, поясняют «Известия», что месяца через 3-4 может перевести заем в разряд почти безнадежных.

Число потенциальных банкротов растет, потому что текущее законодательство о банкротстве физлиц не предполагает серьезного поражения в правах после банкротства, считает генеральный директор микрофинансовой компании «Мани Фанни» Александр Шустов. Так, запрет занимать руководящие должности абсолютно не пугает большинство людей и не ограничивает их права, так как они и не собирались занимать руководящие должности, у них просто не достаточно квалификации для этого. На таком фоне, по его мнению, граждане готовы влезать в долги и брать на себя гораздо более высокий риск, потому что могут иметь расчет, что все будет списано, а лет через 5 «трюк» можно будет повторить. Это размывает культуру кредита и кредитных отношений, только-только начинающих формироваться в стране, и отбрасывает всю отрасль назад, сетует глава «Мани Фанни».

Тенденции развития потребительского кредитования

Несмотря на наблюдаемые послабления в андеррайтинге с начала второй половины года и относительно стабильную макроэкономическую ситуацию, ожидать возвращения к прошлогодним темпам роста потребительского кредитования не стоит. В случае введения новых ограничений в различных сферах экономики на фоне второй волны пандемии, а также в случае реализации макроэкономических шоков, таких как введение новых санкций или падение цен на нефть, потребительское кредитование пострадает одним из первых, и темпы прироста по итогам 2020 года будут около нуля. При отсутствии макроэкономических шоков и масштабных ограничений на фоне второй волны пандемии к концу года объем портфеля розничных кредитов вырастет в диапазоне 5–10 % (по итогам 2019-го портфель вырос на 21 %).

За время карантина часть населения пересмотрела свои покупательские привычки, перейдя к осознанному потреблению, при этом все больше людей стали двигаться в сторону сберегательной модели, поскольку пандемия ярко проявила необходимость наличия финансовой «подушки». Кроме того, снижение уровня потребления по сравнению с прошлогодним уровнем негативно скажется на состоянии некоторых организаций, преимущественно представителей МСБ, что повлечет за собой потерю рабочих мест частью населения и окажет негативное влияние на объемы новых выдач и качество портфеля потребительских кредитов.

Тем не менее в случае продолжения тренда на снижение ставок, которое в конечном счете затронет и потребительское кредитование, можно ожидать активизации спроса на рефинансирование кредитов для снижения клиентами своей долговой нагрузки. Среди прочих точек роста можно отметить формирование индивидуальных предложений для различных групп клиентов, а также расширение клиентской базы за счет развития онлайн-каналов продаж.

В период действия карантинных мер существенного роста портфелей технологически развитых игроков не наблюдалось, поскольку они также отдавали приоритет управлению рисками и ограничивали выдачи новых ссуд. Однако таким банкам будет проще восстановиться после окончания периода неопределенности и стабилизации макроэкономической ситуации, при этом доступ к более широкой клиентской базе позволит им выбирать более качественных заемщиков. Таким образом, в текущей реальности возможность предоставлять дистанционное обслуживание становится не преимуществом, а необходимостью для устойчивого развития кредитной организации.

История появления МФО и их основные черты

Первые кредитные конторы появились в Индии в 1974 году. Они пытались помочь населению справиться с бедностью в сельских регионах. В Южной Азии народу выдавали не больше $20, но это была хорошая сумма денег.

Новый виток развития микрофинансовых организаций приходится на 1983 год, когда индус Мухаммад Юнус зарегистрировал Grameen Bank – банк, который выдавал кредиты на маленькие суммы. После этот человек получил «Нобелевку» за это дело в 2006 году. Подобные модели микрокредитных фирм стали появляться по всему миру, но использовались для поддержки представителей малого и среднего бизнеса.

История появления МФО и их основные черты

Первые кредитные конторы появились в Индии в 1974 году. Они пытались помочь населению справиться с бедностью в сельских регионах. В Южной Азии народу выдавали не больше $20, но это была хорошая сумма денег.

Новый виток развития микрофинансовых организаций приходится на 1983 год, когда индус Мухаммад Юнус зарегистрировал Grameen Bank – банк, который выдавал кредиты на маленькие суммы. После этот человек получил «Нобелевку» за это дело в 2006 году. Подобные модели микрокредитных фирм стали появляться по всему миру, но использовались для поддержки представителей малого и среднего бизнеса.