5 причин, по которым Ренессанс Кредит отказывает

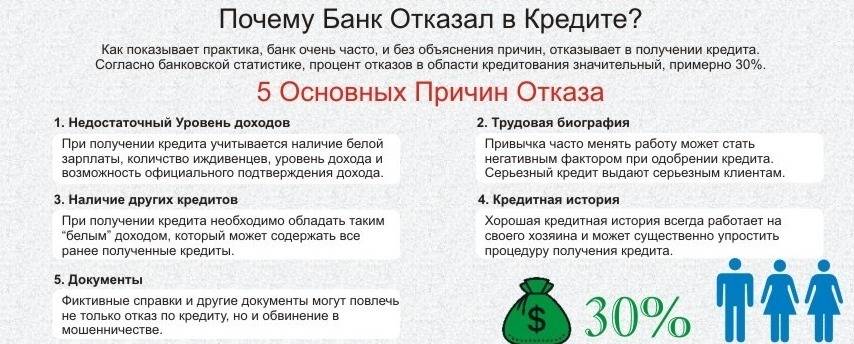

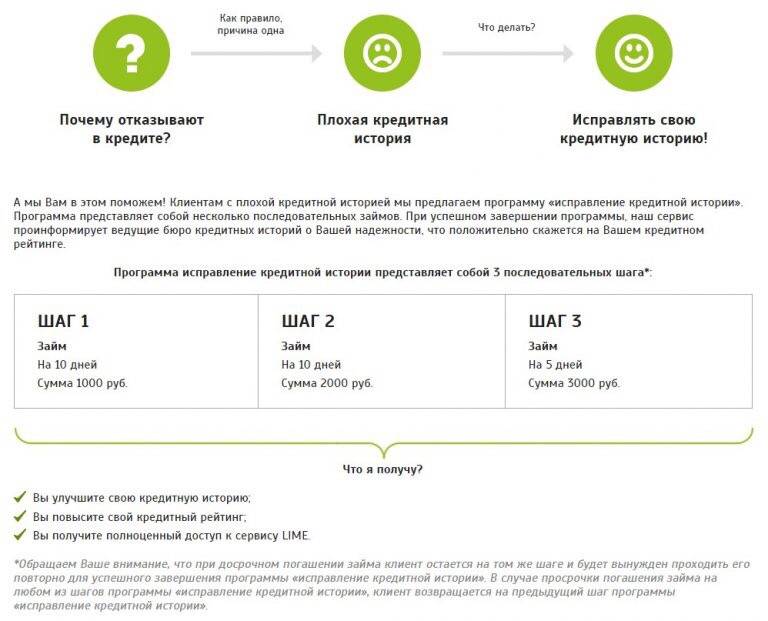

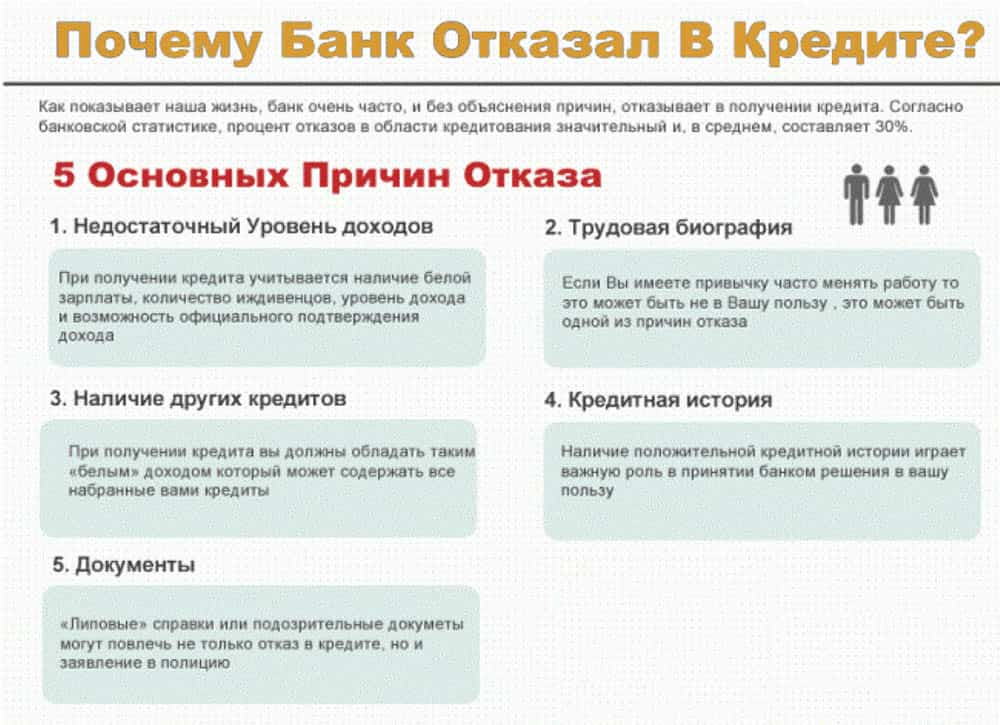

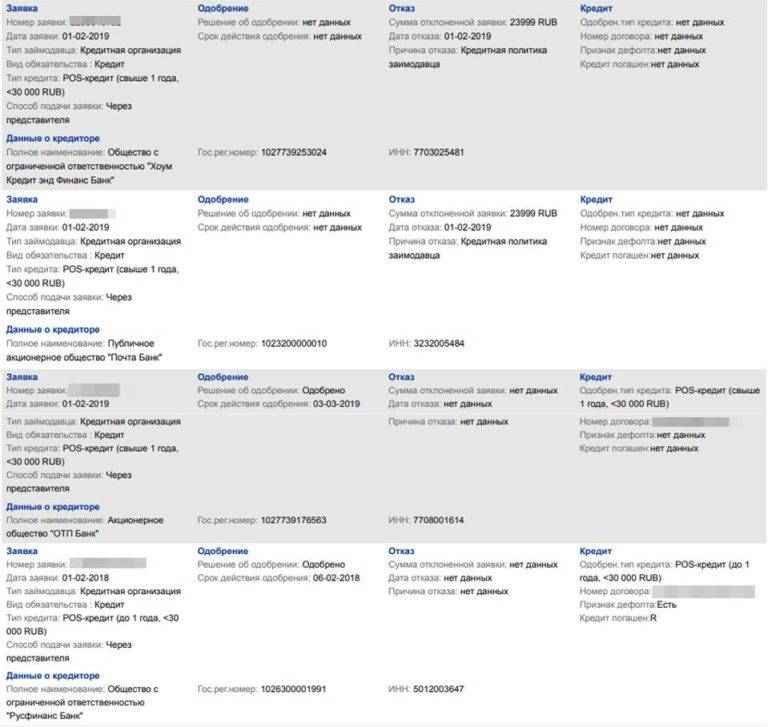

- Кредитная историяОбщие нарушения по ранее оформленным договорам с другими банками-кредиторами, как правило, фиксируются в регистре банков России и БКИ. Если заёмщик уже имел просрочки при погашении кредитных обязательств, то его вносят в условный «черный список заёмщиков». Так шансы на одобрение будущих заявок будут существенно снижены – Ренессанс Кредит попросту не захочет допускать потенциальных рисков с новым кредитным договором и выдаст отказ.

- ПлатежеспособностьПри условии недостаточного размера дохода у заёмщика финансовое учреждение отзовет заявку и откажет в ссуде. Главный принцип, по которому Ренессанс Кредит оценивает платежеспособность, – соотношение ежемесячного дохода заёмщика к сумме ежемесячных выплат по кредиту. Минимальный показатель дохода для получения кредита от Ренессанс Кредит варьируется от 15-20 тыс.руб.

- Место работыЧтобы Ренессанс Кредит одобрил заявку заёмщика, последний обязан иметь официальное место работы. Если у него нет постоянного заработка, ни один банк (кроме, пожалуй, МФО) не станет даже рассматривать подобную заявку. Этого принципа придерживаются все банки: вне зависимости от категории кредита, будь то целевой кредит или потребительский. Проще говоря, безработные граждане почти не имеют шанса на одобрение заявок, зато имеют высокий шанс отказа.

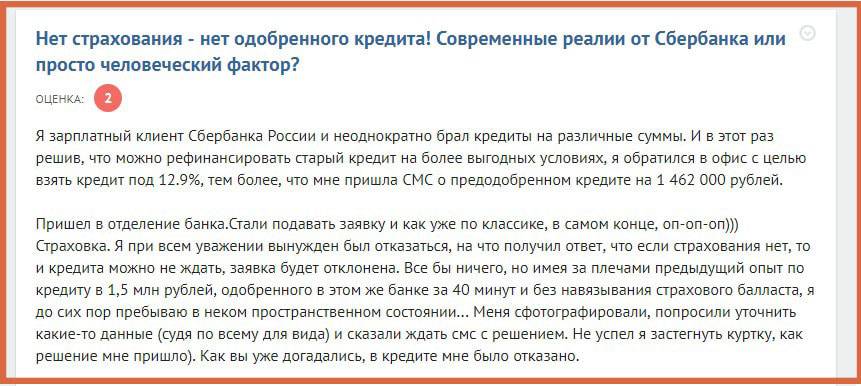

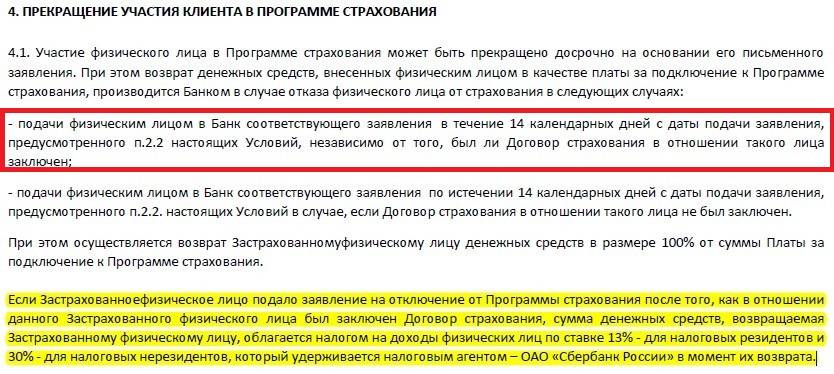

- Требования к заемщикамПод этот пункт подпадают формальные признаки платежеспособного заёмщика: к ним относится как внешность и возраст клиента, так и его закредитованность или отказ в оформлении страховки. Первые два пункта определяют внешний вид клиента: если заёмщик выглядит, как человек с алкогольной зависимостью или как нетрудоспособный гражданин, заявка и вовсе может не попасть в системную базу Ренессанс Кредит.Скорее всего, она будет отозвана ещё на стадии оформления сотрудницей отделения. Возрастные рамки также играют роль: наибольший шанс одобрения имеют граждане РФ в возрасте от 21 до 65 лет. Проще говоря, Ренессанс Кредит выдаёт кредиты только трудоспособному слою населения.Что касается закредитованности: некоторые заёмщики обращаются в Ренессанс Кредит, будучи должниками у других финансовых организаций. Если размер выплат по задолженности перед банками-кредиторами составляет более половины от ежемесячного дохода, Ренессанс Кредит, скорее всего, не одобрит кредит и откажет в запросе.

- ДокументыБез предоставления паспортных данных и других документов, по которым служба безопасности Ренессанс Кредит будет оценивать платежеспособность клиента, заёмщик не сможет получить кредит. В этот перечень включаются: справка с места работы, паспортные данные, выписки с личного счета о размере ежемесячных отчислений и т.д. Конечно, некоторые финансовые организации могут закрыть глаза на отсутствие некоторых бумаг (например, выписок или справок с места работы), однако Ренессанс Кредит всё же не входит в их число – для подтверждения платежеспособности заёмщику придется вложить в заявку все бумаги, иначе риски отказа по-прежнему будут очень высоки.

Как узнать причину отказа

Важно! Ни в коем случае не стоит надеяться на ответ со стороны менеджера банка: он может как минимум указать неверную причину, а как максимум отказать в пояснениях, ссылаясь на регламенты рабочего договора о неразглашении.

Ответы на вопросы

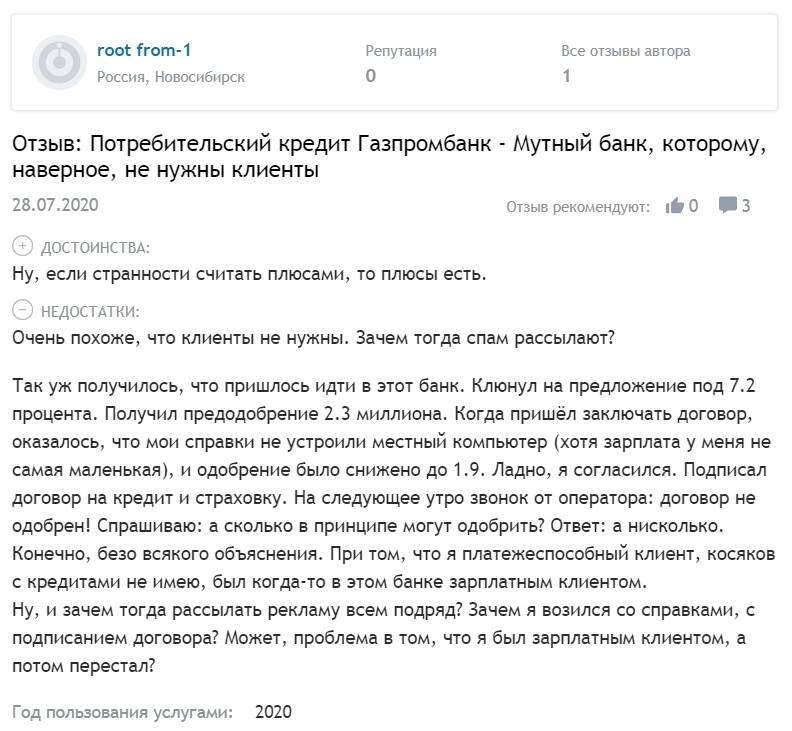

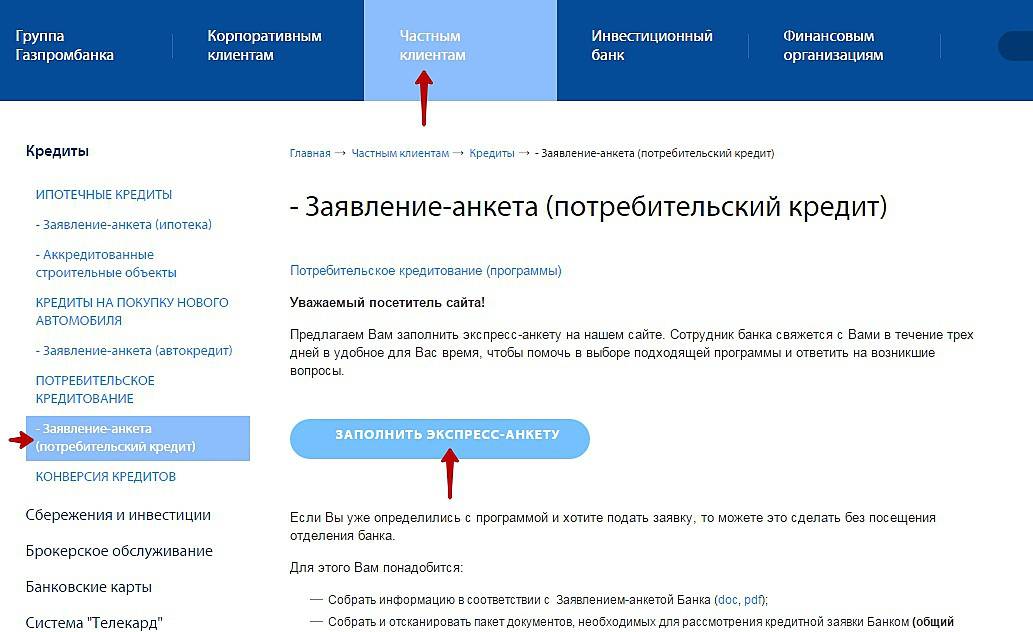

Проверка заемщика в Газпромбанке происходит в два этапа. Сначала автоматический кредитный скоринг проверяет заемщика по ряду параметров и присуждает скоринговые баллы. Если набран проходной бал — в дело вступает служба безопасности. Задача службы безопасности проверить клиента, его связи и документы.

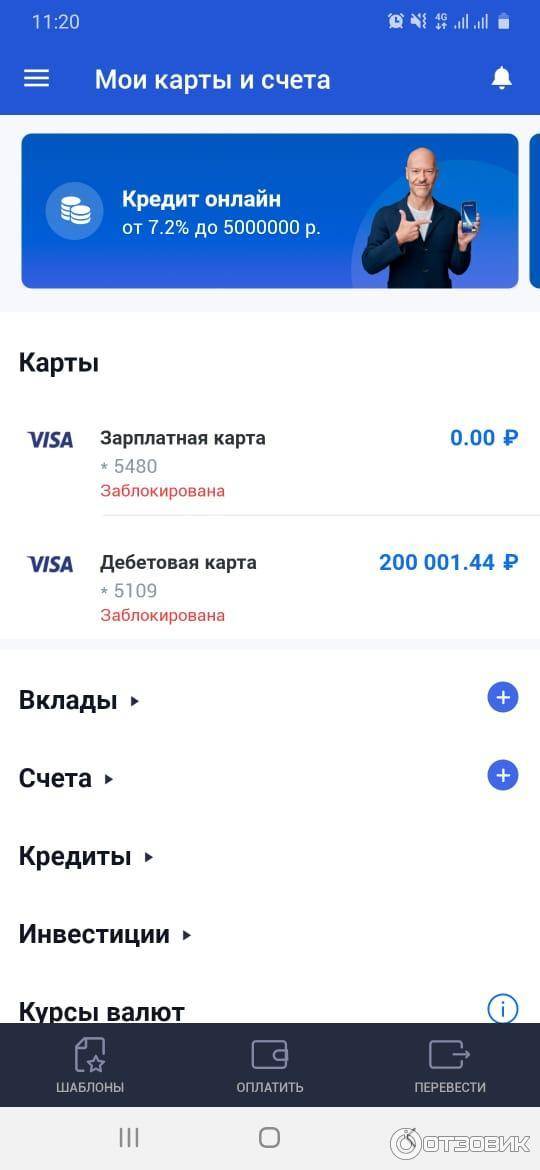

Зарплатные клиенты на особом счету, однако причины, по которым Газпромбанк отказывает зарплатным клиентам, те же: кредитная история, платежеспособность, место работы, требования к заемщикам, пакет документов.

Постоянные клиенты на особом счету, однако причины, по которым Газпромбанк отказывает постоянным клиентам, те же: кредитная история, платежеспособность, место работы, требования к заемщикам, пакет документов.

Есть вопрос — задайте службе поддержки и получите бесплатную консультацию.

Как узнать причину отказа

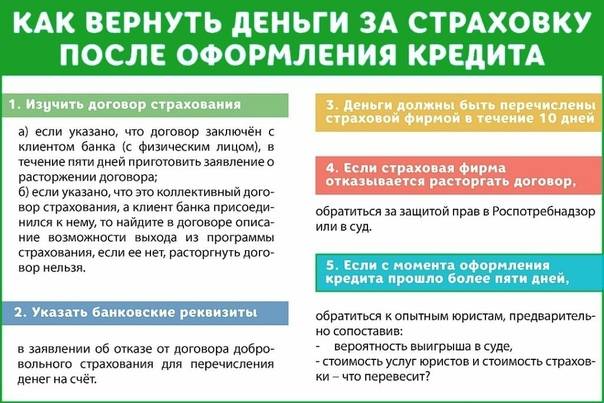

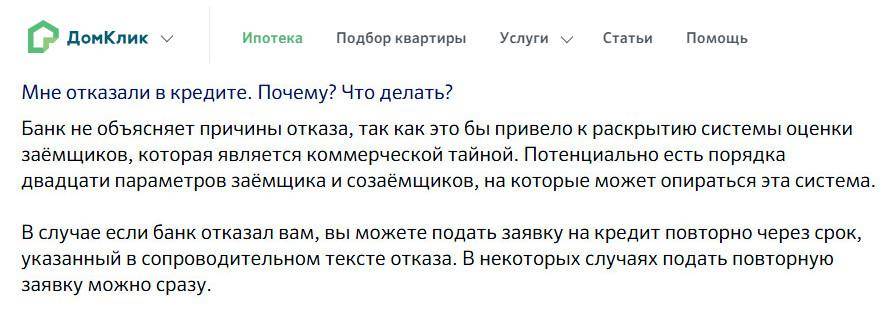

У банка всегда есть мотивированное объяснение причины отказа в выдаче кредита, но к сожалению для клиента, это объяснение может остаться загадкой. По крайней мере до того момента пока соответствующие поправки к закону не примут, и у заемщиков не появится четкое понимание того почему он получает отрицательные решения. А пока этого не случилось, есть три выхода получить информацию:

- первое – послать письменный запрос и дожидаться ответа;

- второе – самостоятельно разобраться с тем, почему могут дать отказ в получении кредита;

- третье – сделать запрос в БКИ и узнать почему получен отказ в выдаче займов и ссуд из истории.

Что касается третьего варианта, то он наиболее удобный и быстрый. Дважды в год можно бесплатно запросить КИ и, изучив информационную часть, в которой и помещаются разъяснения с причинами негативных решений по заявкам, получить ответ на свой вопрос.

Выдача кредита – это право, а не обязанность банка. Каждая заявка, рассматривается отдельно, учитываются индивидуальные факторы.

На сегодня процент отрицательных решений растет, а вот по какой причине клиентам не выдают ссуды, банки по-прежнему не разглашают. Именно поэтому, «спасение утопающих – дело рук самих утопающих», иными словами, человек сам должен разобраться почему ему могут отказать в получении кредита и устранить эту помеху.

Автор статьи:

Что делать, если Газпромбанк отказал в кредите

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

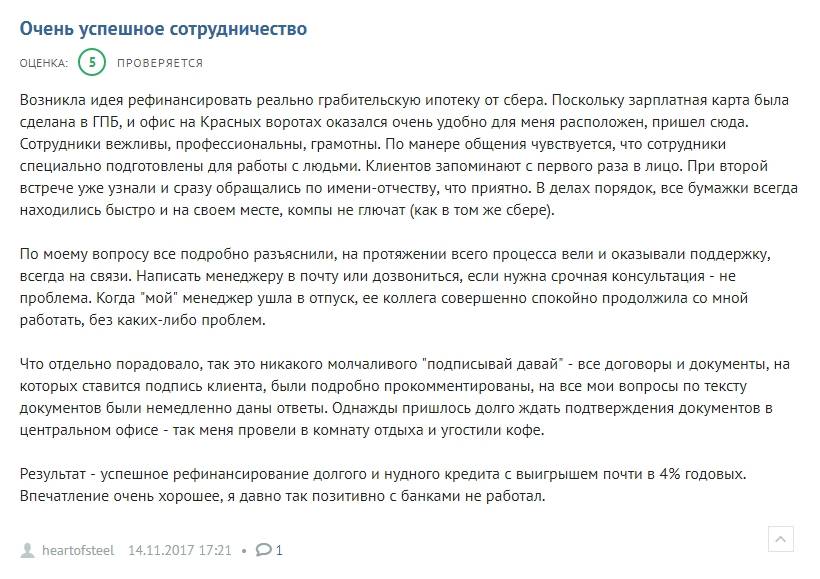

- Обратиться с заявкой в другую кредитную организациюОтказ в выдаче кредита ещё не является фактом полной невозможности его оформления – иногда заёмщику стоит оформить заявку в другой банк. Возможно, он одобрит кредит, пусть и с другими условиями по договору. Стоит помнить, что служба безопасности Газпромбанка очень строго оценивает кандидатов на роль заёмщика. Выбор нового банка-кредитора не только позволит увеличить шансы на одобрение и избежать отказа, но и улучшить условия по кредитным процентам (Газпромбанк не славится крупной выгодой для клиентов, являясь скорее кредитором с большим рейтингом).

- Попробовать оформить повторную заявку спустя некоторый срокОпределив главные причины для отказа предыдущей заявки, заёмщик может попробовать оставить запрос в этот же банк спустя какое-то время. Однако в этом случае есть один важный нюанс: перед отправкой нового запроса стоит устранить потенциальные недочеты в данных. Проще говоря, клиент Газпромбанка должен либо дополнить заявку новыми документами, которые не были указаны в прошлой, либо изменить размер своего дохода и подключить в оформление поручителя или созаёмщика.

Через какое время можно обратиться повторно

Важно! Сроки на повторное обращение в Газпромбанк могут измениться, на период 2020 года новая заявка оформляется спустя 60 календарных дней, но в 2021 году условия, возможно, станут другими. Для уточнения информации советуем обратиться за консультацией в клиентскую службу Газпромбанка.

Как повысить вероятность одобрения

Попытаться узнать причину отказа банкаЗная повод отказа, заёмщику стоит понять, каким образом получить максимум выгоды от оформления кредита. Чтобы проанализировать платежеспособность (отсутствие стабильного дохода играет решающую роль при отказе банка), стоит воспользоваться кредитными онлайн-калькуляторами или проконсультироваться с менеджерами Газпромбанка по телефону.

Изменить данные по новой заявкеСпособов изменения данных очень много – вот главные из них: увеличить ежемесячный доход за счёт привлечения сторонних средств на банковский счет заёмщика, оформить созаёмщика в лице супруги или родителя, зарегистрировать поручителя или оставить часть имущества в залог по кредиту. Конечно, некоторые варианты несут за собой определенные риски: потери собственности или передачи ответственности за долги своим близким, однако за неимением других способов заёмщику придется руководствоваться этими.

Обратиться за кредитом в другие банкиВариант по обращению в несколько кредитных организаций подойдёт тем, кто обладает достаточным временем и знаниями, чтобы изучить детали других договоров. Если оформить 2-3 заявки в другие банки, шансы на одобрение возрастут

Однако стоит помнить, что условия по процентным переплатам и срокам на погашение у каждой организации разнятся.

Важно! Если вы являетесь зарплатным клиентом какого-либо банка, рекомендуем сразу обращаться в него. Взять потребительский кредит зарплатному клиенту проще, так как банк видит все зачисления зарплаты на счета зарплатных клиентов

Если же вы являетесь зарплатным клиентом Газпромбанка и получили отказ — читайте статью, чтобы проанализировать и исправить эту ситуацию.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Размер заработной платы — как он влияет на принятие кредитного решения?

Сегодня все чаще мы слышим, что можно оформить кредит без справки о доходах. Да, такое предложение заманчиво, не нужно тратить время на посещение бухгалтерии и ждать, пока выпишут справку. Да и многие люди, которые работают неофициально, могут оформиться. Но все это хорошо, когда речь идет о небольших суммах. Когда вы решите оформиться по-крупному, например, захотите взять авто или квартиру в кредит, справка о доходах точно потребуется. Она является официальным гарантом вашей платежеспособности. Если у вас окажется низкий официальный доход, а при этом имеются и другие кредиты, большие коммунальные платежи, вы платите алименты, в получении кредита могут отказать.

Если не платить кредит в Газпромбанке

- Плохая кредитная история. Из-за этого в будущем будет сложно оформить займ в каком-либо финансовом учреждении.

- Испорченная репутация. Со временем Газпромбанк продаст долг коллекторскому агентству. А его сотрудники будут воздействовать на заемщика через родственников, соседей, коллег.

- Судебные разбирательства. Если Газпромбанк выиграет суд, то все издержки придется оплачивать заемщику.

Что делать, если нечем платить кредит Газпромбанку

- Во-первых, обратитесь к Газпромбанку и сообщите ему о том, что у Вас финансовые проблемы. Главное – подтвердить их документально. Если Вас уволили, то предоставьте трудовую книжку с соответствующей записью, а также справку из Службы занятости населения.

- Во-вторых, не отказывайтесь от погашения. Вносите в Газпромбанк хотя бы часть обязательного платежа. Так Вы продемонстрируете банку свою ответственность и желание возвращать долг.

- В-третьих, предоставьте банку документы, которые подтвердят Ваши попытки исправить свое финансовое положение. Например, справку из Службы занятости, сертификат о прохождении курсов для повышения квалификации или переквалификации, и т. д.

Сколько можно не платить кредит Газпромбанку

- Банк мог обратиться в суд еще до истечения срока исковой давности.

- Начало срока исковой давности могло быть определено неверно. Вы думаете, что он начался со дня первой просрочки. Однако если кредитор звонил Вам и Вы общались, то срок исковой давности обнуляется.

Оформить заявку на рефинансирование и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и рефинансируйте свои кредиты уже сегодня.

Что делать, если Промсвязьбанк отказал в кредите

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

- Обратиться с заявкой в другую кредитную организациюОтказ в выдаче кредита ещё не является фактом полной невозможности его оформления – иногда заёмщику стоит оформить заявку в другой банк. Возможно, он одобрит кредит, пусть и с другими условиями по договору. Стоит помнить, что служба безопасности Промсвязьбанка очень строго оценивает кандидатов на роль заёмщика. Выбор нового банка-кредитора не только позволит увеличить шансы на одобрение и избежать отказа, но и улучшить условия по кредитным процентам (Промсвязьбанк не славится крупной выгодой для клиентов, являясь скорее кредитором с большим рейтингом).

- Попробовать оформить повторную заявку спустя некоторый срокОпределив главные причины для отказа предыдущей заявки, заёмщик может попробовать оставить запрос в этот же банк спустя какое-то время. Однако в этом случае есть один важный нюанс: перед отправкой нового запроса стоит устранить потенциальные недочеты в данных. Проще говоря, клиент Промсвязьбанка должен либо дополнить заявку новыми документами, которые не были указаны в прошлой, либо изменить размер своего дохода и подключить в оформление поручителя или созаёмщика.

Через какое время можно обратиться повторно

Важно! Сроки на повторное обращение в Промсвязьбанк могут измениться, на период 2020 года новая заявка оформляется спустя 60 календарных дней, но в 2021 году условия, возможно, станут другими. Для уточнения информации советуем обратиться за консультацией в клиентскую службу Промсвязьбанка.

Как повысить вероятность одобрения

Попытаться узнать причину отказа банкаЗная повод отказа, заёмщику стоит понять, каким образом получить максимум выгоды от оформления кредита. Чтобы проанализировать платежеспособность (отсутствие стабильного дохода играет решающую роль при отказе банка), стоит воспользоваться кредитными онлайн-калькуляторами или проконсультироваться с менеджерами Промсвязьбанка по телефону.

Изменить данные по новой заявкеСпособов изменения данных очень много – вот главные из них: увеличить ежемесячный доход за счёт привлечения сторонних средств на банковский счет заёмщика, оформить созаёмщика в лице супруги или родителя, зарегистрировать поручителя или оставить часть имущества в залог по кредиту. Конечно, некоторые варианты несут за собой определенные риски: потери собственности или передачи ответственности за долги своим близким, однако за неимением других способов заёмщику придется руководствоваться этими.

Обратиться за кредитом в другие банкиВариант по обращению в несколько кредитных организаций подойдёт тем, кто обладает достаточным временем и знаниями, чтобы изучить детали других договоров. Если оформить 2-3 заявки в другие банки, шансы на одобрение возрастут

Однако стоит помнить, что условия по процентным переплатам и срокам на погашение у каждой организации разнятся.

Важно! Если вы являетесь зарплатным клиентом какого-либо банка, рекомендуем сразу обращаться в него. Взять потребительский кредит зарплатному клиенту проще, так как банк видит все зачисления зарплаты на счета зарплатных клиентов

Если же вы являетесь зарплатным клиентом Промсвязьбанка и получили отказ — читайте статью, чтобы проанализировать и исправить эту ситуацию.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Нет кредитной истории

Если вы привыкли жить по средствам и никогда не брали кредиты, это тоже сигнал для банка присмотреться к вам повнимательнее: ему сложно оценить, насколько вы ответственный заёмщик. Хороший доход увеличит шансы, но не даст 100%-й гарантии. Поэтому перед обращением за ипотекой или другим крупным кредитом, тоже возьмите, например, скромный заём на и погасите его вовремя. У вас появится кредитная история, и она сразу будет хорошей.

Зачастую отказов можно избежать, но точно не удастся взять кредит в двух случаях: вы злостный неплательщик или ваши документы попали в руки мошенников, которые взяли по ним кредит и исчезли. Здесь уже не обойтись без полиции. Но гораздо чаще проблема не столь серьезно и решается гораздо более простыми методами.

Отказы в выдаче кредита — явление хоть и распространённое, но чаще всего при грамотном подходе риск можно свести к минимуму. Не забывайте, что кредитная история, финансовая дисциплина и внимательность при оформлении документов всегда работают на вас.

Что делать, если УБРиР отказал в кредите

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

- Обратиться с заявкой в другую кредитную организациюОтказ в выдаче кредита ещё не является фактом полной невозможности его оформления – иногда заёмщику стоит оформить заявку в другой банк. Возможно, он одобрит кредит, пусть и с другими условиями по договору. Стоит помнить, что служба безопасности УБРиР очень строго оценивает кандидатов на роль заёмщика. Выбор нового банка-кредитора не только позволит увеличить шансы на одобрение и избежать отказа, но и улучшить условия по кредитным процентам (УБРиР не славится крупной выгодой для клиентов, являясь скорее кредитором с большим рейтингом).

- Попробовать оформить повторную заявку спустя некоторый срокОпределив главные причины для отказа предыдущей заявки, заёмщик может попробовать оставить запрос в этот же банк спустя какое-то время. Однако в этом случае есть один важный нюанс: перед отправкой нового запроса стоит устранить потенциальные недочеты в данных. Проще говоря, клиент УБРиР должен либо дополнить заявку новыми документами, которые не были указаны в прошлой, либо изменить размер своего дохода и подключить в оформление поручителя или созаёмщика.

Через какое время можно обратиться повторно

Важно! Сроки на повторное обращение в УБРиР могут измениться, на период 2020 года новая заявка оформляется спустя 60 календарных дней, но в 2021 году условия, возможно, станут другими. Для уточнения информации советуем обратиться за консультацией в клиентскую службу УБРиР.

Как повысить вероятность одобрения

Попытаться узнать причину отказа банкаЗная повод отказа, заёмщику стоит понять, каким образом получить максимум выгоды от оформления кредита. Чтобы проанализировать платежеспособность (отсутствие стабильного дохода играет решающую роль при отказе банка), стоит воспользоваться кредитными онлайн-калькуляторами или проконсультироваться с менеджерами УБРиР по телефону.

Изменить данные по новой заявкеСпособов изменения данных очень много – вот главные из них: увеличить ежемесячный доход за счёт привлечения сторонних средств на банковский счет заёмщика, оформить созаёмщика в лице супруги или родителя, зарегистрировать поручителя или оставить часть имущества в залог по кредиту. Конечно, некоторые варианты несут за собой определенные риски: потери собственности или передачи ответственности за долги своим близким, однако за неимением других способов заёмщику придется руководствоваться этими.

Обратиться за кредитом в другие банкиВариант по обращению в несколько кредитных организаций подойдёт тем, кто обладает достаточным временем и знаниями, чтобы изучить детали других договоров. Если оформить 2-3 заявки в другие банки, шансы на одобрение возрастут

Однако стоит помнить, что условия по процентным переплатам и срокам на погашение у каждой организации разнятся.

Важно! Если вы являетесь зарплатным клиентом какого-либо банка, рекомендуем сразу обращаться в него. Взять потребительский кредит зарплатному клиенту проще, так как банк видит все зачисления зарплаты на счета зарплатных клиентов

Если же вы являетесь зарплатным клиентом УБРиР и получили отказ — читайте статью, чтобы проанализировать и исправить эту ситуацию.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Указания Центрального банка

ЦБ РФ выделил ряд стандартных причин, которыми можно обосновать большинство отказов в кредитовании:

- кредитная политика финансового учреждения, например, ограничение по возрасту, нежелание работать с пенсионерами, индивидуальными предпринимателями;

- избыточная финансовая нагрузка — это большой объем кредитных обязательств (обычно банки одобряют заявки до тех пор, пока общий размер всех ежемесячных платежей не превысит 40−50% дохода);

- недостоверность указанных в документах сведений, например, преувеличение заработной платы, предоставление поддельных справок и т. д.;

- негативная кредитная история. В КИ попадают сведения об обращениях клиента, подаваемых заявках, ипотеке, займах в МФО, выданных кредитных картах, даже если они не используются. Репутация заемщика зависит от добросовестного внесения платежей. Поэтому нельзя допускать просрочек более 30 дней. Просрочка платежа — 90 дней считается серьезным нарушением.

- Иные причины, которые указываются в графе «Прочее». В данной графе кредитный менеджер обосновывает отказ. Например, алкогольное опьянение, странное поведение.

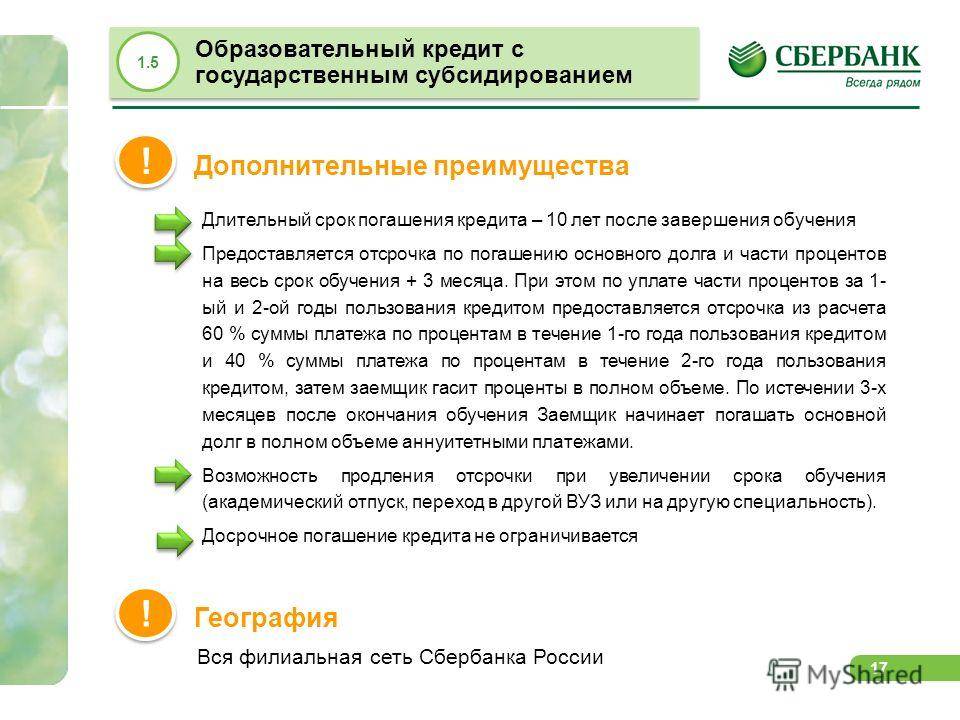

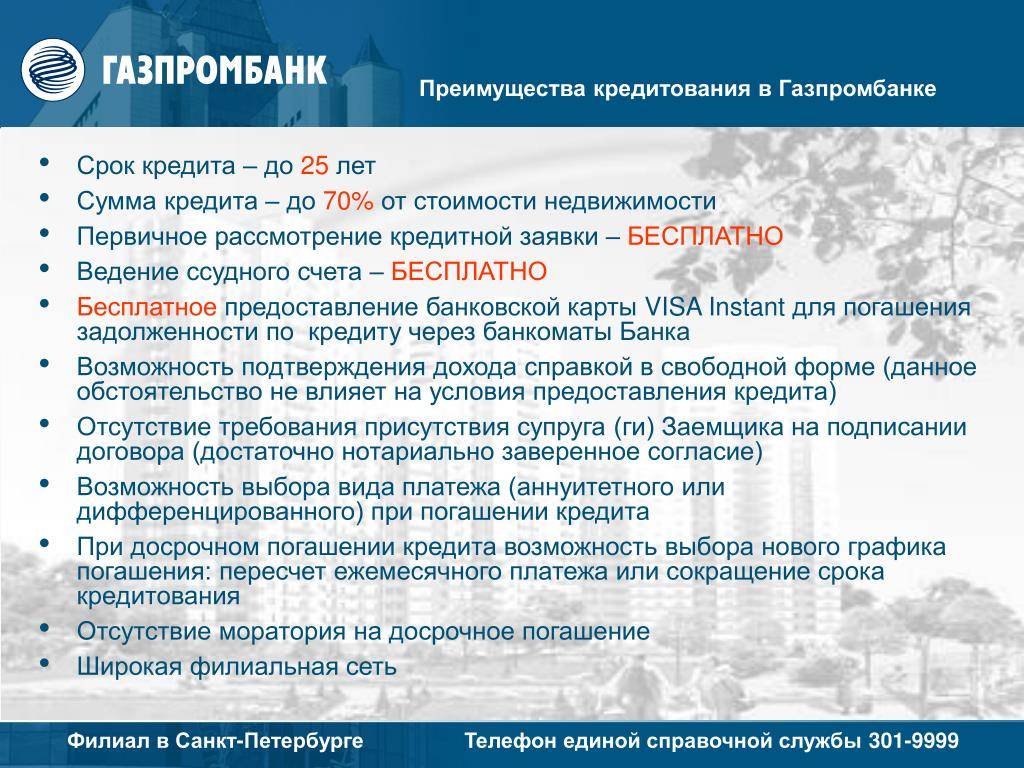

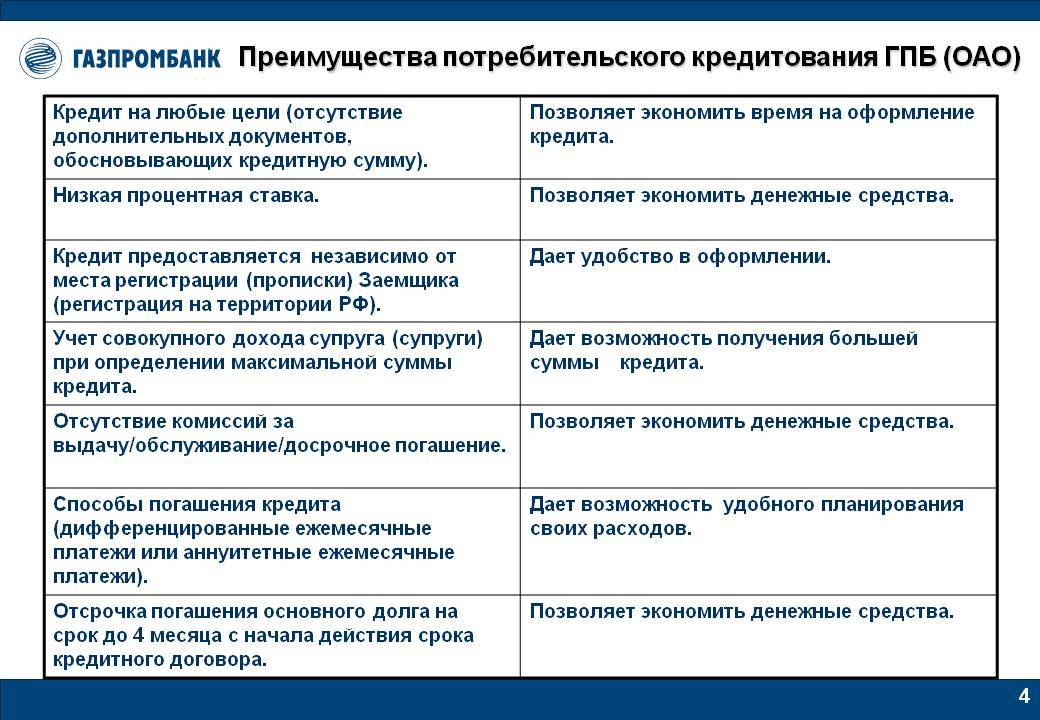

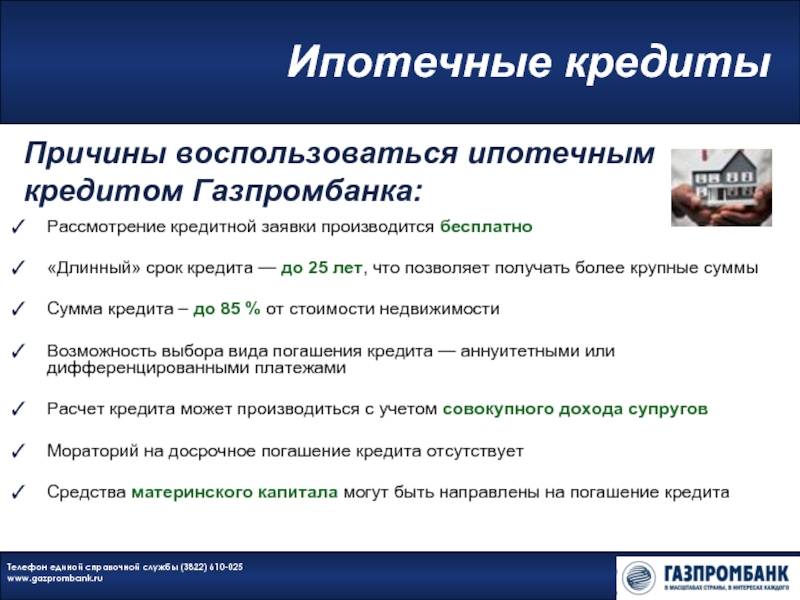

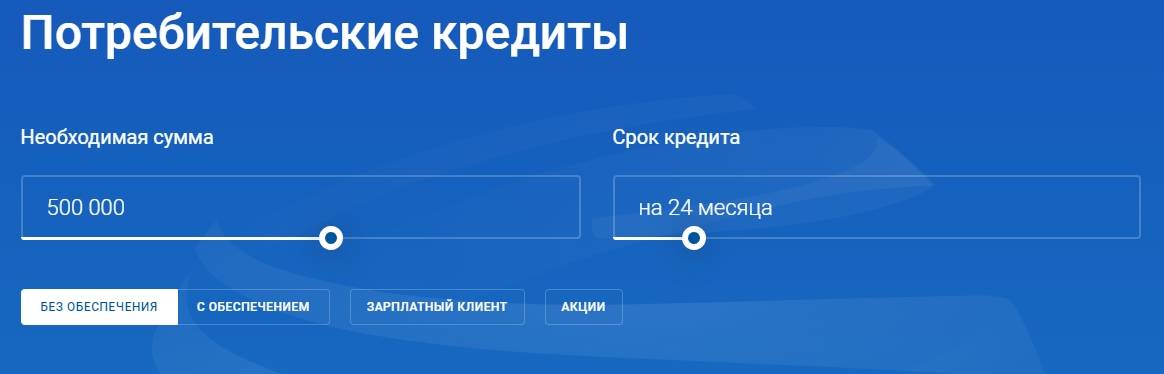

Тариф на кредит в Газпромбанке

Помимо лояльного отношения, финансовое учреждение привлекает клиентов выгодными условиями кредитования. В Газпромбанке допускается взять заем на сумму до 5 миллионов рублей по ставке от 5,9% годовых. Небольшую ссуду можно оформить непосредственно на сайте банка, только по паспорту. К главным преимуществам кредитования в Газпромбанке можно отнести:

- конкурентоспособные процентные ставки;

- оперативность рассмотрения заявки;

- оформление «Умной карты», с кэшбэком на покупки до 10%;

- возможность досрочно погасить долг без каких-либо запретов.

Условия нецелевого кредита от Газпромбанка таковы:

- сумма – от 50 тысяч до 5 миллионов рублей;

- срок погашения – от 13 до 84 мес.;

- годовая от 5,9%.

Также ставка зависит от суммы займа. На минимальную годовую могут рассчитывать клиенты, оформляющие кредит от полутора до пяти миллионов рублей. Если брать от 50 до 300 тысяч, процент будет от 10,9%. Для удобства клиентов на сайте Газпромбанка представлен кредитный калькулятор. С его помощью можно рассчитать параметры будущей ссуды, посмотреть, каким будет ежемесячный платеж. Если взнос покажется чересчур большим, можно скорректировать заем, уменьшив сумму или растянув период кредитования.

Плохая кредитная история – повод для беспокойства

Отказать в кредите в первую очередь могут из-за наличия плохой кредитной истории. На каждого клиента, когда-либо обращавшегося в банк за потребительским кредитом, ипотекой, кредитной картой, ссудой, заводится досье, которое хранится в едином Бюро кредитных историй. Далее в нем отмечают дальнейшие взаимодействия с банками. Например:

- Попытки оформить кредит.

- Оформленные кредиты.

- Досрочное погашение кредитов.

- Непогашенные долговые обязательства.

- Текущие просрочки по кредитам.

- Отказы по кредитам и другое.

Каждый банк передает данную информацию в Бюро, тем самым формируя «портрет» конкретного заемщика. При рассмотрении кредитной заявки банки могут обратиться сюда, чтобы узнать информацию о благонадежности и порядочности человека, которому они планируют одолжить деньги. Соответственно, если у вас были просрочки по кредитам либо на данный момент вы уже несколько месяцев не платите по действующему кредиту, об этом станет известно.

Также не удастся скрыть при оформлении нового займа, что у вас есть действующие кредиты в других банках, пусть даже если по ним вы своевременно вносите ежемесячный платеж. Лучше сразу сказать, в каком банке есть кредит или кредитная карта и каков размер ежемесячного платежа, чем потом данная скрытая информация негативно повлияет на принятие решения по вашей заявке.

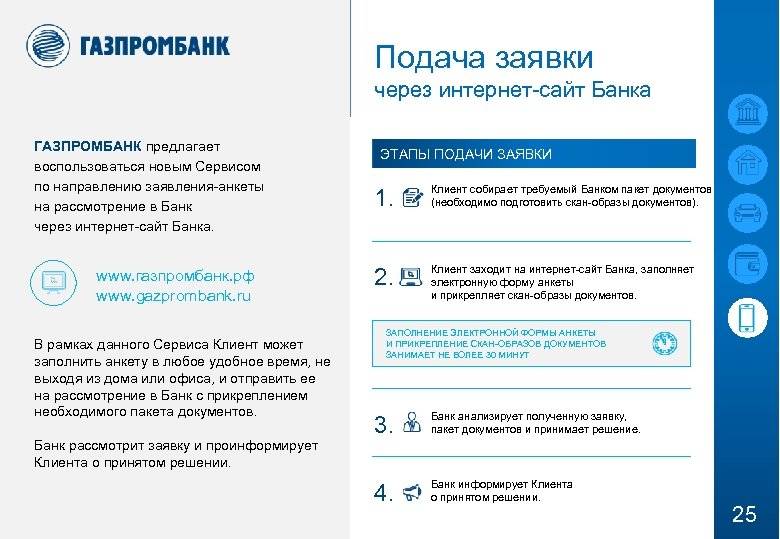

Какими способами клиент узнает ответ банка?

Не знаете, как узнать решение Газпромбанка по кредиту? Кредитор самостоятельно извещает заемщиков, когда решение по заявке будет вынесено. Обычно банк отправляет смс-уведомления с положительным и отрицательным решением. В первом случае клиенту дополнительно звонят из офиса банка, чтобы сообщить список необходимых документов для дальнейшего рассмотрения анкеты и договориться о дате визита заемщика в офис.

Когда банк принимает окончательное решение по кредиту, сотрудники обычно звонят клиентам и лично приглашают в офис. Всем, кому банк отказал в предоставлении кредита, отправляются уведомления с отказом и предложением обратиться повторно чуть позже.

Клиент может проверить статус заявки самостоятельно, обратившись в любое отделение кредитора с паспортом, либо дозвонившись в контакт-центр банка.

Звонок в контакт-центр по бесплатному номеру 8800-100-07-01 будет самым оптимальным вариантом узнать решение по заявке на кредит в Газпромбанке. В разговоре с сотрудником кредитной организации потенциальному заемщику нужно представиться и назвать серию/номер паспорта. Идентифицировав заемщика, сотрудник сообщит ему статус рассмотрения заявки на кредит и проконсультирует о примерных сроках рассмотрения в случае задержки.

Когда банк принимает отрицательное решение, он не раскрывает причин, повлиявших на такое решение. Это вызвано обеспокоенностью кредиторов за свою финансовую безопасность. Если банк будет называть причину отказа каждому обратившемуся заемщику, злоумышленники смогут рассчитать примерный алгоритм, по которому тот или иной банк принимает решение.

При обращении в следующий раз, мошенник будет указывать в анкете «нужную» для положительного решения информацию и тогда система банка рассмотрит анкету положительно.

Разглашение причин отказа в кредите приведет к увеличению мошенничества в этом секторе кредитования, поэтому банки не спешат раскрывать такие тайны.

На самом деле все банки работают одинаково в плане принятия решения. Они на основании данных клиента определяют скоринговую оценку. Если оценка низка — будет отказ по кредиту.

5 причин, по которым ВТБ отказывает

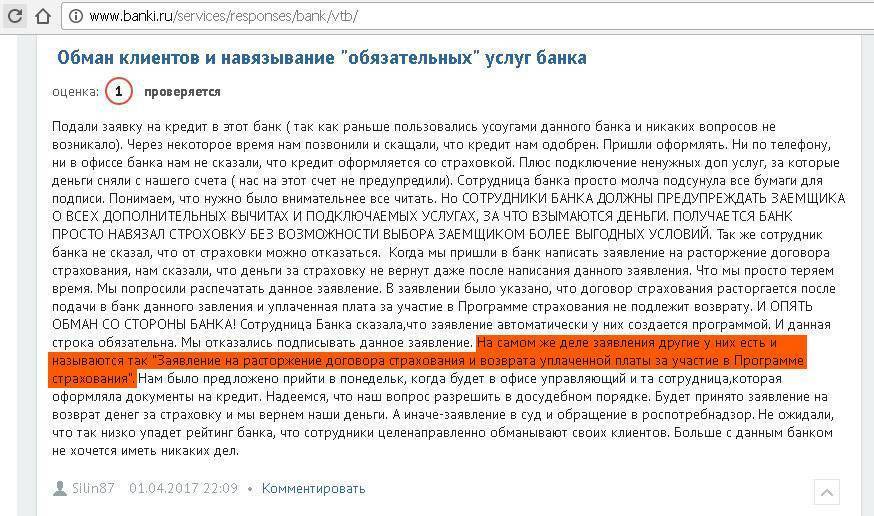

- Кредитная историяОбщие нарушения по ранее оформленным договорам с другими банками-кредиторами, как правило, фиксируются в регистре банков России и БКИ. Если заёмщик уже имел просрочки при погашении кредитных обязательств, то его вносят в условный «черный список заёмщиков». Так шансы на одобрение будущих заявок будут существенно снижены – ВТБ попросту не захочет допускать потенциальных рисков с новым кредитным договором и выдаст отказ.

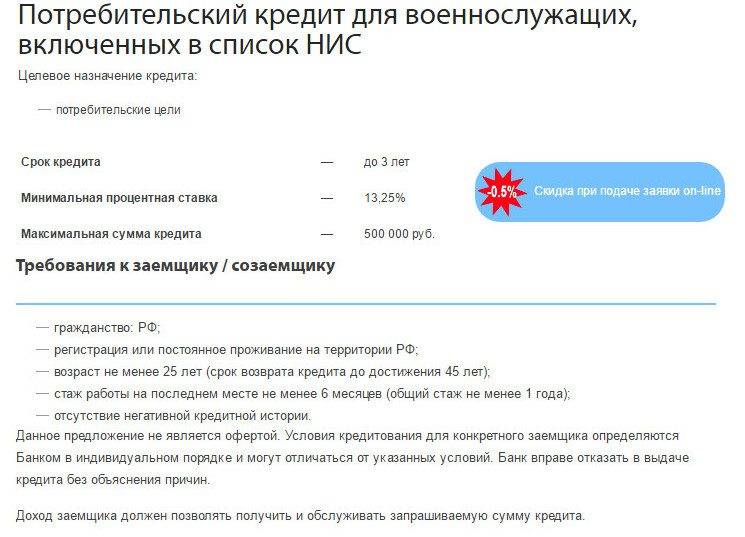

- ПлатежеспособностьПри условии недостаточного размера дохода у заёмщика финансовое учреждение отзовет заявку и откажет в ссуде. Главный принцип, по которому ВТБ оценивает платежеспособность, – соотношение ежемесячного дохода заёмщика к сумме ежемесячных выплат по кредиту. Минимальный показатель дохода для получения кредита от ВТБ варьируется от 15-20 тыс.руб.

- Место работыЧтобы ВТБ одобрил заявку заёмщика, последний обязан иметь официальное место работы. Если у него нет постоянного заработка, ни один банк (кроме, пожалуй, МФО) не станет даже рассматривать подобную заявку. Этого принципа придерживаются все банки: вне зависимости от категории кредита, будь то целевой кредит или потребительский. Проще говоря, безработные граждане почти не имеют шанса на одобрение заявок, зато имеют высокий шанс отказа.

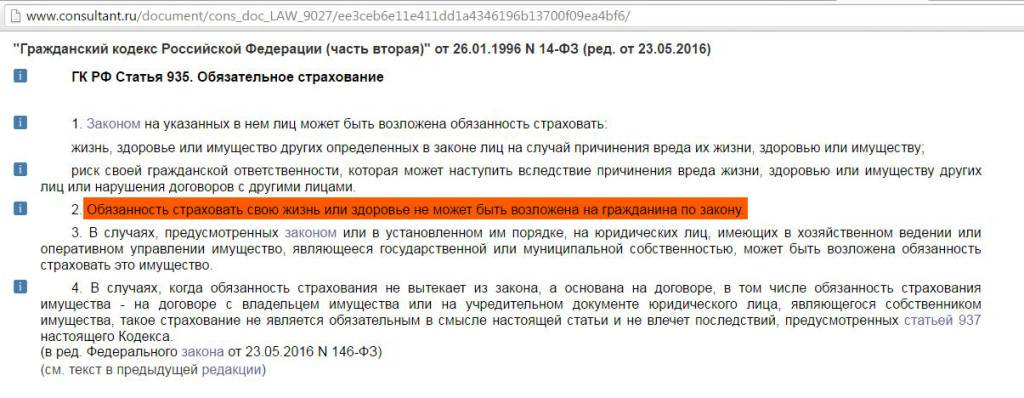

- Требования к заемщикамПод этот пункт подпадают формальные признаки платежеспособного заёмщика: к ним относится как внешность и возраст клиента, так и его закредитованность или отказ в оформлении страховки. Первые два пункта определяют внешний вид клиента: если заёмщик выглядит, как человек с алкогольной зависимостью или как нетрудоспособный гражданин, заявка и вовсе может не попасть в системную базу ВТБ.Скорее всего, она будет отозвана ещё на стадии оформления сотрудницей отделения. Возрастные рамки также играют роль: наибольший шанс одобрения имеют граждане РФ в возрасте от 21 до 65 лет. Проще говоря, ВТБ выдаёт кредиты только трудоспособному слою населения.Что касается закредитованности: некоторые заёмщики обращаются в ВТБ, будучи должниками у других финансовых организаций. Если размер выплат по задолженности перед банками-кредиторами составляет более половины от ежемесячного дохода, ВТБ, скорее всего, не одобрит кредит и откажет в запросе.

- ДокументыБез предоставления паспортных данных и других документов, по которым служба безопасности ВТБ будет оценивать платежеспособность клиента, заёмщик не сможет получить кредит. В этот перечень включаются: справка с места работы, паспортные данные, выписки с личного счета о размере ежемесячных отчислений и т.д. Конечно, некоторые финансовые организации могут закрыть глаза на отсутствие некоторых бумаг (например, выписок или справок с места работы), однако ВТБ всё же не входит в их число – для подтверждения платежеспособности заёмщику придется вложить в заявку все бумаги, иначе риски отказа по-прежнему будут очень высоки.

Как узнать причину отказа

Важно! Ни в коем случае не стоит надеяться на ответ со стороны менеджера банка: он может как минимум указать неверную причину, а как максимум отказать в пояснениях, ссылаясь на регламенты рабочего договора о неразглашении.