Схожесть с депозитом

Довольно часто ИИС сравнивают с обыкновенным депозитом – распространённым видом пассивного дохода. Возможно, они и схожи, но существует целый ряд различий.

Во-первых, ставка по депозиту на данный момент довольна низкая, а дивиденды по депозиту ещё и могут облагаются налогом (если процентная ставка выше ставки рефинансирования на 10%, т.е. примерно 18,2% на сегодняшний день).

ИИС может принести не только 13% от внесенной суммы или освобождение от уплаты налогов, а ещё и прибыль от приобретённых ценных бумаг.

Главной особенностью ИИС является возможность грамотной покупки ценных бумаг, ведь именно от этого будет зависеть прибыльность вложенных средств.

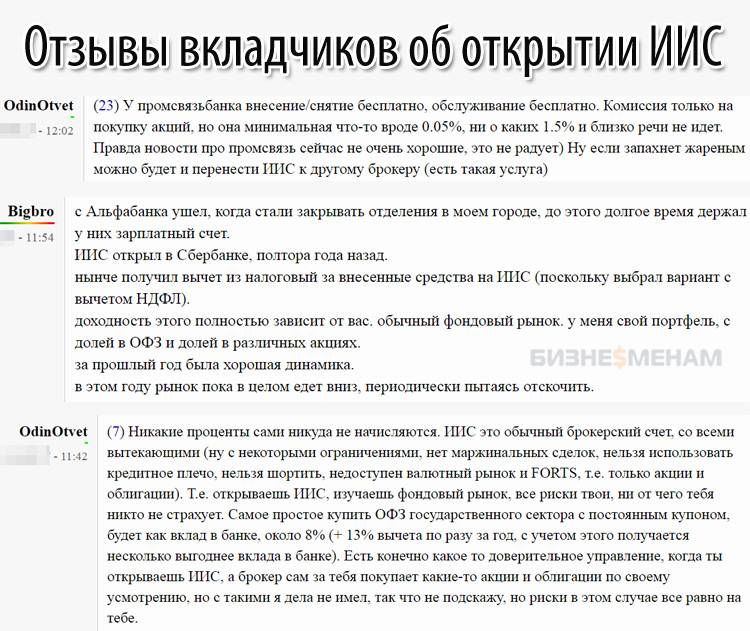

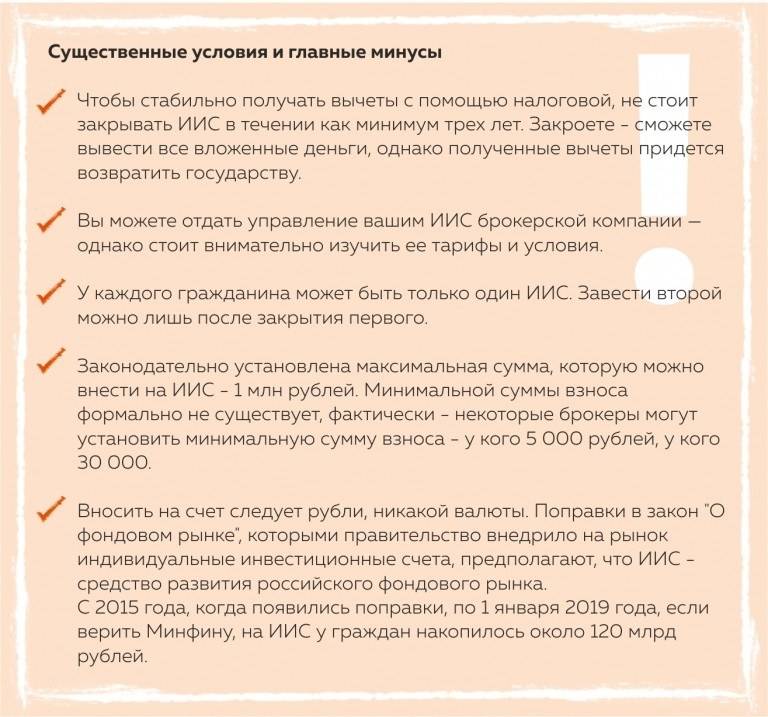

Подводные камни ИИС

В сети бытует мнение, что привлекательность и выгодность инвестиционных вкладов сильно преувеличено за счет фейковых отзывов на форумах. Мы постарались разобраться сами и выявить действительно серьезные недостатки, которые как рифы под водой могут быть незаметными сразу.

Итак, с виду все заманчиво и выгодно, но реальные недостатки данного вида вложений все-таки есть и если о них знать, этот вид сбережений может быть действительно выгодным:

- Есть риск потерять налоговый вычет. Как уже было сказано ранее, если забрать деньги с ИИС раньше, чем через три года с момента открытия счета, придется вернуть полученный возврат налога.

- Для получения максимальной ставки по срочному вкладу, если это комбинированный вклад, нужно инвестировать на ИИС такую же сумму. Часть банков готовы уменьшить процентную долю средств, переведенных в инвестиции, при этом ставка будет также снижаться.

- Для начала работы с инвестициями необходимо иметь базовые знания в сфере инвестирования. Так как чаще всего новички гонятся за высокими доходами, не понимая, что это предполагает и высокие риски потери вложенных средств.

- Мелким шрифтом в договоре на открытие ИИС прописывается, что банк не гарантирует доход от инвестиций, что свойственно для всех инвестиций.

- Часть банков берут процент за предоставление услуг по размещению инвестиционных средств и доверительное управление в размере от 0,2 до 2%.

- Если выбрано доверительное управление, значит, клиент не имеет права влиять на выбираемые для инвестирования продукты. Необходимо только открытие брокерского счета для полного контроля за своими финансами, а это также сопутствует дополнительными расходами.

- Для эффективного самостоятельного распоряжения средствами стоит пройти базовый курс по игре на фондовом рынке, или оплатить услуги опытного брокера, а это тоже затраты.

- Досрочное закрытие ИИС может грозить снижением ставки по основному вкладу.

Следовательно, прежде чем выбирать такой способ вложения собственных средств, стоит внимательно разобраться в особенностях инвестирования, и понять, выгодно ли это будет именно вам. Так как при всей привлекательности подобных вкладов есть слишком много условностей и дополнительных трат. Если вы не биржевая акула, тогда для выхода на желаемую прибыльность придется порядком потратиться из собственного кармана, а это уже снижает доходность выбранного предложения.

Однако в итоге клиенты получают привлекательный вклад, застрахованный государством и инвестиционный портфель, приносящий доход в виде дивидендов и премий. А также полагается налоговый вычет, суммарно повышающий общий процент получаемого дохода по вкладу.

Что такое ИИС и что о нем важно знать

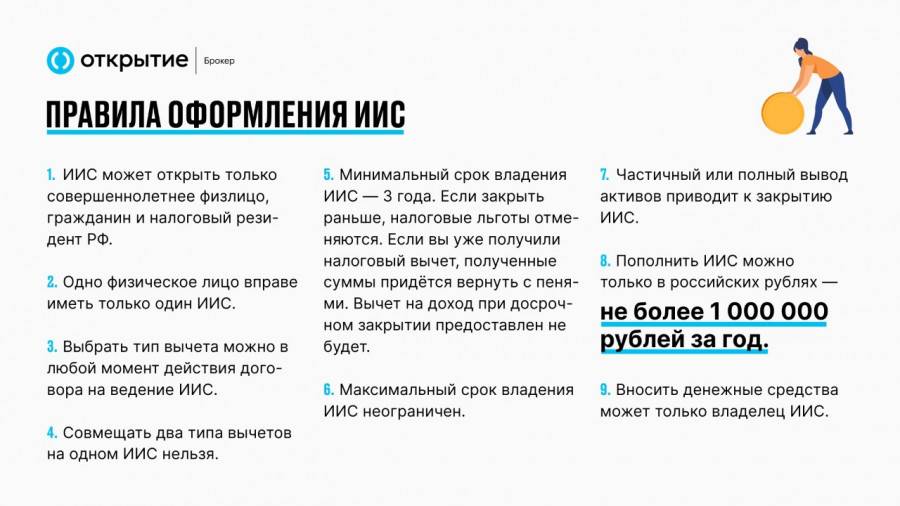

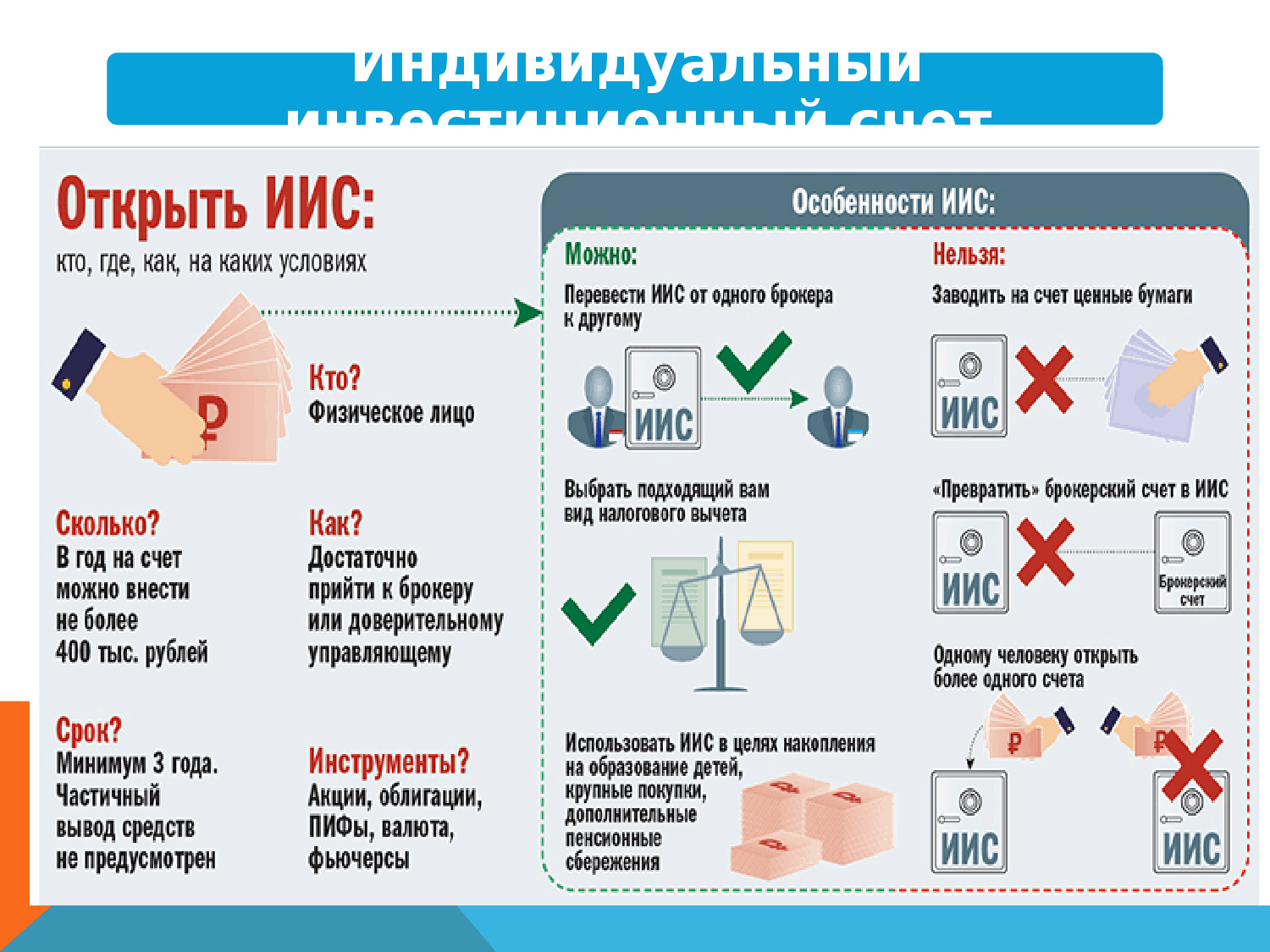

ИИС представляет собой счет, который может быть открыт любым совершеннолетним гражданином РФ. Если классический счет для получения дохода (вклад) открывается только в банке или иногда в финансовом кооперативе, то инвестиционный депозит можно оформить у брокера. Чаще всего это крупный банк – например, ВТБ, Сбербанк, Тинькофф, Альфа-Банк и другие.

На депозит переводится сумма (личные сбережения и/или заемные средства), причем только в рублях. Пополнять можно и не более 1 млн. за каждый календарный год. Например, депозитарий открывает ИИС 25 декабря и вкладывает 1 млн. руб. Уже 1 января следующего года он снова может вложить 1 млн. А затем пополнять депозит возможно только в другом году.

После этого владелец приступает к торговле для получения дохода:

- Активного – операции проводятся самостоятельно, на свой страх и риск.

- Пассивного – средства передаются в доверительное управление. Профессиональные эксперты сами инвестируют деньги и взимают за это определенный процент (обычно 10%-20% от полученного дохода).

Сразу после пополнения вкладчик может покупать и продавать ценные бумаги российских и зарубежных компаний, а также государственные облигации ОФЗ и другие активы. На этом можно заработать, поскольку:

- акции покупают по низкой цене, а затем, спустя какое-то время, продают дороже, причем разница бывает очень существенной;

- компании регулярно выплачивают держателям акций доход – дивиденды;

- по облигациям также выплачивается купонный доход (как государством, так и коммерческими компаниями).

Основной принцип получения дохода в том, что любая компания заинтересована в получении прибыли и привлечении инвестиций, в том числе от частных лиц. Поэтому она размещает акции и облигации на бирже. Покупая эту ценную бумагу, инвестор вкладывает средства, которые организация использует для развития своего бизнеса.

В долгосрочной перспективе (3-5 лет и более) многие крупным компаниям действительно удается увеличить чистый доход и другие показатели. Поэтому их акции также растут в цене.

Пример:

- Еще в августе 2015 г. 1 акцию Сбербанка можно было приобрести за 75 руб.

- В ноябре 2019 г. курс составляет 235 руб.

Поэтому средняя доходность за последние 5 лет составила более 40% годовых, что значительно больше, чем по любом банковскому вкладу. Однако есть у ИИС плюсы и минусы. Поэтому такой способ вложения подойдет далеко не всем людям. Большинство продолжает открывать банковские счета, хотя заработать на них практически не получается из-за растущей инфляции.

Полезная информация

При открытии индивидуального инвестиционного счёта рекомендуется предварительно ознакомиться с базовой информацией:

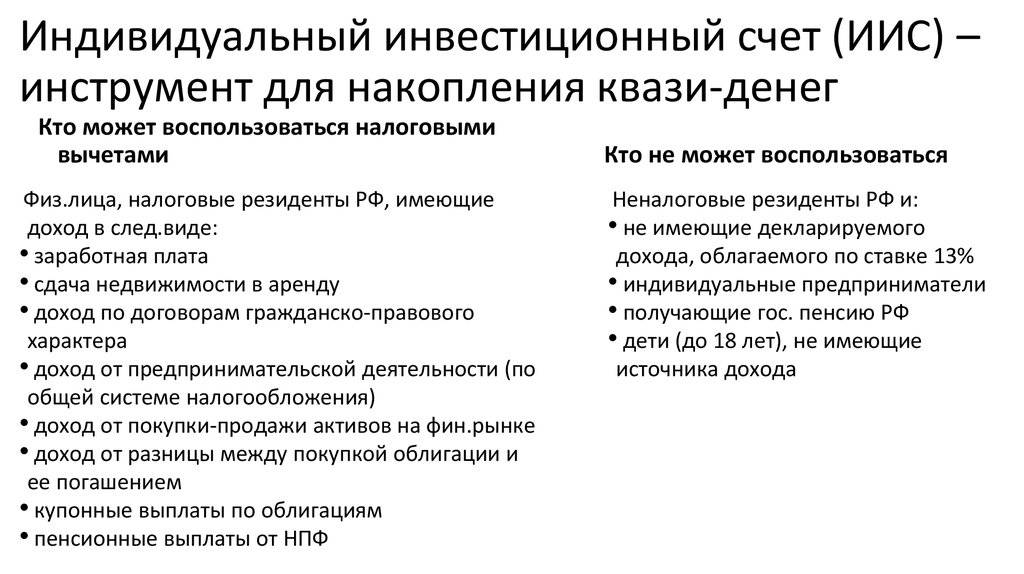

- ИИС могут открыть физические лица, имеющие гражданство РФ и достигшие совершеннолетия;

- ИИС открывается на 3 года и его нельзя закрыть в течение этого времени;

- счёт пополняется российскими рублями. Однако, есть возможность обменять имеющиеся на нём рубли на валюту: купить ценные бумаги в долларах, к примеру, еврооблигации или акции компаний США. Но пополнять счёт можно только отечественной валютой, так как налоговый вычет производится на сумму в рублях;

- на один паспорт можно оформить один ИИС. Если счёт был оформлен раньше у другого брокера, его нужно закрыть и перенести активы к новому брокеру;

- ИИС можно открывать, не имея официальной работы. За 3 года может многое поменяться в жизни: найдётся работа, начнутся отчисления налогов, и будет возможность вернуть их налоговым органам;

- открыв ИИС, не обязательно торговать. Чтобы получить 13% налогового вычета, понадобится лишь пополнять инвестиционный счёт и держать средства на нём три года;

- по истечении трёх лет счёт можно не закрывать и продолжать им пользоваться;

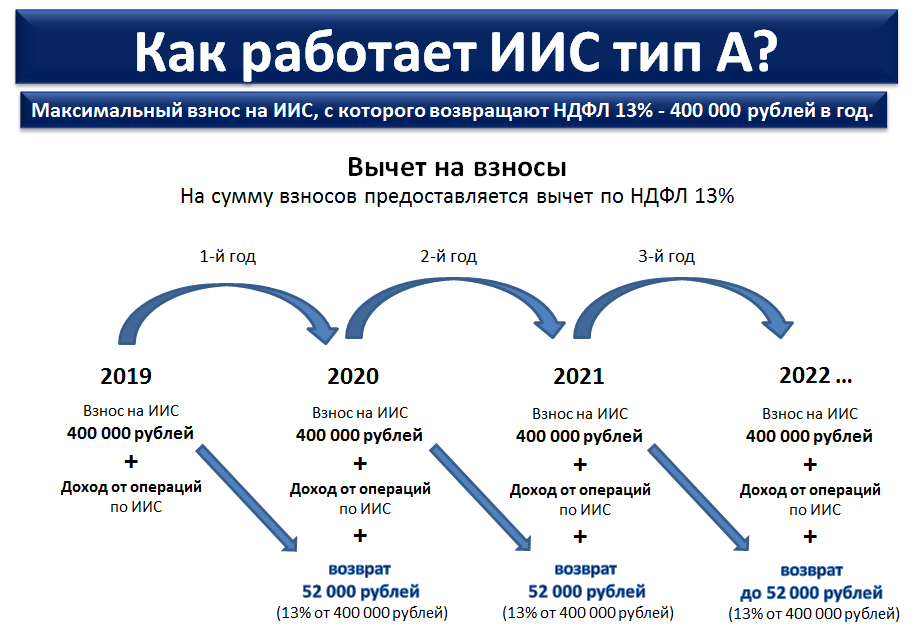

- если внести средства к концу года, в начале следующего года можно получить выплату. Например, в конце 2019 г. пополнить счёт суммой 400 тыс. р., а в начале 2020 г. получить налоговую выплату по ним 13% в размере 52 тыс. р.;

- если нет в наличии свободных денежных средств, можно просто открыть ИИС и держать его пустым до окончания срока. К концу третьего года обслуживания внести на счёт средства и получить 13% налогового вычета;

- минимальный размер пополнения ИИС ограничивается условиями брокера, в течение года счёт можно пополнять частично и любыми суммами. В 2019 г. максимальная сумма пополнения – 1 млн. р. На ИИС можно хранить любую сумму, ограничение распространяется только на сумму пополнения за год;

- от суммы, внесённой в 2019 г., получить налоговый вычет можно к апрелю следующего года (если заявление подано в январе 2020 г.). Нахождение денег на счету в течение всего года не имеет значения, учитывается лишь факт внесения средств (можно внести деньги даже в конце декабря 2019 г.);

- выводить средства со счёта нельзя три года. Комиссии брокера и депозитария не являются выведением денежных средств;

- можно совершать безопасные финансовые операции. К примеру, приобретать ценные бумаги, выпущенные государством:

- облигации федерального займа (ОФЗ), по которым выплачиваются проценты дважды в год.

- облигации регионов РФ, с повышенной доходностью и выплатами процентов 4 раза в год.

- при покупке государственных облигаций можно увеличить ежегодную доходность до 20 % постоянным реинвестированием. Прибыль, полученная по государственным облигациям, не облагается налогом;

- налоговый вычет по ИИС поступит на указанные реквизиты. Деньги, полученные от вычета, можно использовать на своё усмотрение без ограничений;

- государством постоянно улучшаются условия ИИС: подготавливается закон о страховании ИИС, не взимается НДФЛ по государственным и корпоративным облигациям и т.д.

Банковский вклад

Начнем с банковского вклада или депозита, чем один от другого отличается читайте в этой статье.

Конечно же среди простого народа, самый простой способ вложить свои сбережения это конечно банковский депозит. Всем известно, что вклады до 1 400 000 рублей застрахованы и в случае банкротства банка, деньги вам вернёт АСВ агенство страхования вкладов. Однажды я на собственном опыте столкнулся с этим и описал в одной статье, как возвращал деньги с Татфондбанка.

На банковском вкладе мани лежат под определенный процент обычно это от 5 до 10% годовых, начисляются в зависимости от договора с банком. Например в Татфондбанке мне начислялись проценты каждый месяц. Положил 100 000 рублей под 10% годовых, значит получается 100 000р*10%/12 месяцев= 833 рубля примерно в месяц капает на депозит.

И получается уже с процентов начисляются проценты, то есть мы же положили 100 000 рублей в начале, а через месяц нам капнул процент и у нас уже 100 833 рубля и с этой суммы уже начисляется процент. Это называется вклад с капитализацией, то есть проценты начисляются не на карточку, а на этот этот же вклад на который начисляются проценты.

Короче здесь можно всего этого и не знать, деньги положил и забыл на год и больше, никаких манипуляций делать не нужно.

Тут все просто, поэтому люди далекие от понимания как работают деньги, пользуются этим вариантом. Идем дальше.

Как и где открыть

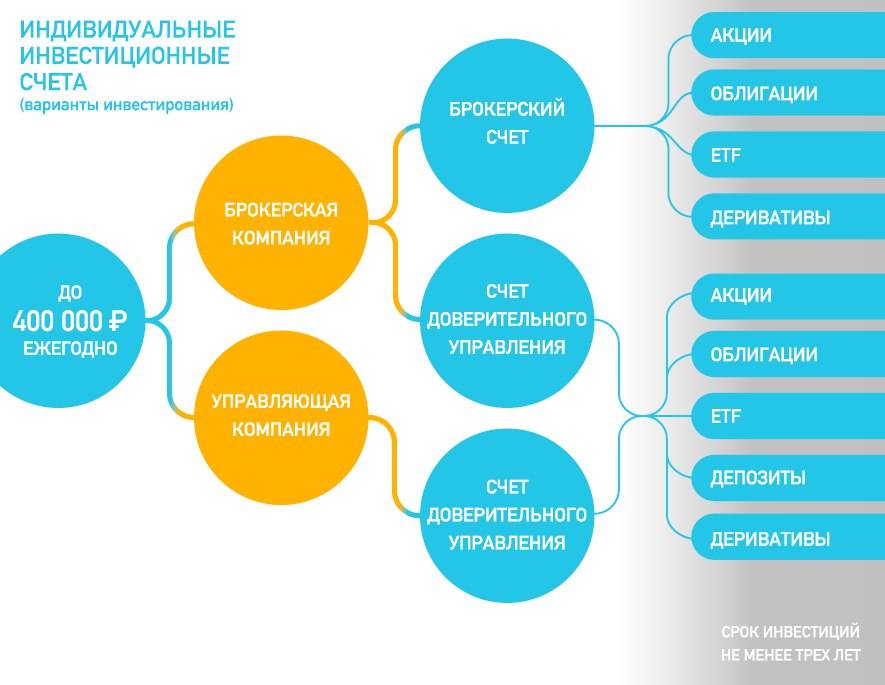

Открытие счета сопровождается заключением договора с брокером или управляющей компанией. Вы сами решаете, где лучше его открыть.

Брокеры

Если вы открываете ИИС у брокера, то заключаете с ним договор на брокерское обслуживание. По такому договору вы сами решаете, какие ценные бумаги приобретать.

Однако есть ограничения. Не разрешается покупать:

- ценные бумаги иностранных фирм, не торгующихся на российской бирже;

- облигации федерального займа для физических лиц (ОФЗ-н);

- валюту.

Брокер берет комиссию за ведение договора и совершение сделок. Многие компании консультируют своих клиентов и помогают сформировать подходящую структуру инвестиционного портфеля, а также предлагают готовые решения для инвесторов.

На сайте Московской Биржи есть рейтинг брокеров, лидирующих по количеству зарегистрированных ИИС. На данный момент лидерами являются:

- Сбербанк,

- БКС,

- Финам,

- ФК Открытие,

- ВТБ,

- Альфа-Банк.

Кстати, многие банки предлагают вместе с инвестиционным счетом открыть дополнительно и брокерский. Он в отличие от инвестиционного позволяет свободно торговать на рынке Форекс и не имеет ограничений по сумме пополнения, но за все полученные доходы придется уплатить НДФЛ, так как для него не предусмотрен льготный налоговый режим.

Чтобы открыть счет достаточно прийти лично в офис либо оставить заявку на сайте выбранной компании. Перед подписанием договора внимательно ознакомьтесь с тарифами.

ИИС, открытый у брокера, начинает действовать в тот момент, когда подписан договор. Деньги можно внести в любой момент после подписания договора.

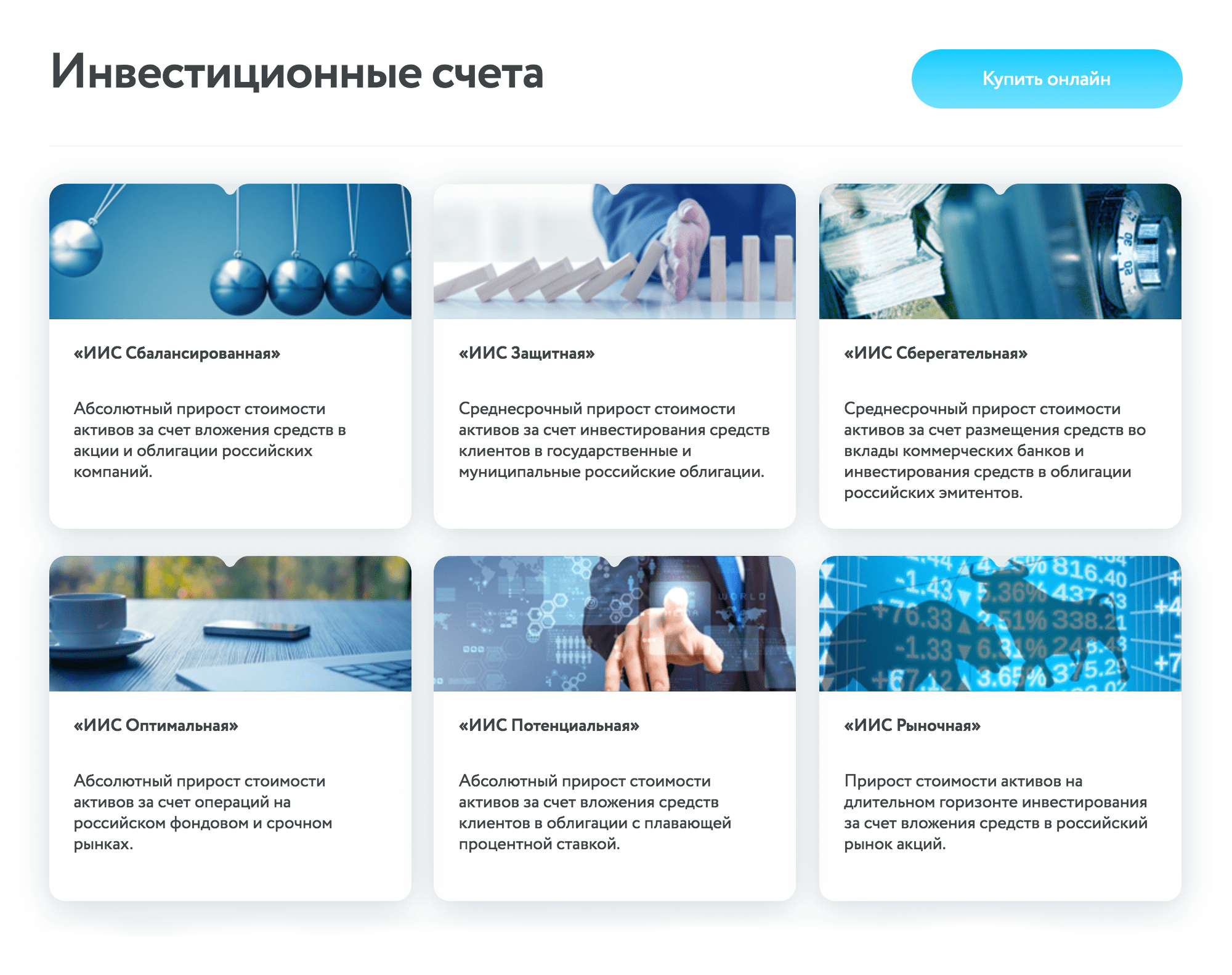

Управляющие компании

Счет, открытый в управляющей компании, начнет действовать с даты его пополнения. При этом будет заключен договор доверительного управления.

Это значит, что вы полностью доверяете управляющему распоряжаться внесенными деньгами. Но это вовсе не означает, что управляющий будет делать все, что угодно. Все сделки будут совершаться в соответствии с выбранной вами стратегией инвестирования и подписанным договором.

Лидерами по количеству зарегистрированных счетов являются следующие управляющие компании:

- Сбербанк Управление Активами,

- Альфа-Капитал,

- Открытие,

- Газпромбанк – Управление активами,

- Группа УК Регион.

Управляющие компании обычно устанавливают минимальный размер платежа для открытия ИИС. И за их услуги также придется платить.

Помимо действующих запретов (покупка иностранных ценных бумаг, которые не торгуются на российском рынке, покупка/продажа валюты на рынке Форекс, приобретение “народных” ОФЗ) для счетов, открытых в управляющей компании, есть еще дополнительные запреты и ограничения:

- управляющей компании запрещается покупать собственные ПИФы на средства ИИС;

- часть средств может быть размещена на банковский депозит, но не более 15 % от общей суммы средств на счете.

Как получить налоговый вычет по ИИС?

Порядок получения налогового вычета зависит от типа выбранного вычета.

Для получения вычета на взносы необходимо сделать следующее:

- Получить документ, подтверждающий получение дохода, облагаемого по ставке 13% — справку 2-НДФЛ у вашего налогового агента (например, работодателя).

- Подготовить документы, подтверждающие открытие ИИС (копия договора с брокером об открытии инвестиционного счета) и платежные документы, подтверждающие перечисление денежных средств (платежное поручение, отчет брокера о зачислении средств).

- Заполнить декларацию 3-НДФЛ.

- Оформить заявление на возврат уплаченного налога.

- Подать декларацию 3-НДФЛ вместе с вышеперечисленными документными и заявлением в налоговую инспекцию по месту учета.

Декларацию можно представить в налоговую в бумажном или в электронном виде.

Для заполнения декларации 3-НДФЛ можно скачать шаблон формы с сайта ФНС nalog.ru за соответствующий налоговый период, распечатать и заполнить ее вручную.

Распечатанную декларацию в бумажном виде и копии документов необходимо представить в налоговую инспекцию. Сделать это можно явившись туда лично, отправить письмом по почте или через уполномоченного представителя.

Но гораздо легче отправить декларацию вместе с документами в электронном виде. Чтобы заполнить декларацию, можно воспользоваться программой «Декларация» и выгрузить из нее готовый файл в формате xml.

Второй вариант — заполнить декларацию в личном кабинете налогоплательщика на сайте ФНС.

Заполненную декларацию нужно сохранить или загрузить в личный кабинет файл из программы «Декларация». К ней нужно прикрепить сканы документов и отправить их в налоговую инспекцию.

Существует миф, что 3-НДФЛ нужно подать в налоговую строго до 30 апреля. Это правило справедливо только в случае, если вы декларируете свой доход за прошедший год. В случае отправки декларации на возврат подоходного налога, это можно сделать в течение трех лет, после того как вы его уплатили.

После отправки необходимо ожидать проверки ваших документов налоговой инспекцией (до 3-х месяцев). В случае успеха денежные средства перечисляются на ваш банковский счет.

При заполнении и отправке декларации 3-НДФЛ и документов можно столкнуться с различными трудностями и вопросами, особенно если вы ранее этого никогда не делали. Чтобы вам было легче справиться с этой задачей, воспользуйтесь пошаговой инструкцией по получению налогового вычета по ИИС. В ней подробно описаны все этапы, которые необходимой пройти, чтобы получить налоговый вычет на взносы на индивидуальный инвестиционный счет.

Для получения налогового вычета на доход необходимо сделать следующее:

- Перед тем как закрыть ИИС (не ранее трех лет) запросить в налоговой инспекции справку о том, что вы не пользовались налоговым вычетом на взносы в течении всего срока работы договора.

- Предоставить данную справку своему брокеру или УК. При закрытии ИИС ваш налоговый агент не удержит с вас налог на доход.

Что еще нужно знать про индивидуальный инвестиционный счет?

- Для получения налогового вычета уже в следующем году можно внести деньги до 31 декабря текущего года включительно.

- ИИС можно открыть сейчас, даже если вы не планируете пополнять его в ближайшие несколько лет. Счет может оставаться пустым неограниченное количество времени. Зато отсчет трех лет начнется с момент заключения договора.

- На ценные бумаги, купленные на индивидуальный инвестиционный счет, не действует налоговая льгота долгосрочного владения бумагами.

- Можно вернуть НДФЛ, уплаченный не только по зарплате. Возврату подлежит любой налог на доходы физических лиц, уплаченный по ставке 13%, например имущественный, по ценным бумагам или от аренды недвижимости. Исключение составляют дивиденды.

- ИИС можно перевести к другому брокеру. Для этого у нового брокера открывается новый счет и на него переводятся ценные бумаги (нового брокера нужно уведомить об открытом ИИС). На перевод счета отводится 30 дней.

- На всем сроке работы счета налог на доход не взимается. Это происходит только при закрытии ИИС (за исключением получения вычета на доход).

- Дивиденды по акциям и купоны корпоративных облигаций, купленных на ИИС, облагаются налогом 13%. Купоны государственных, муниципальных и субфедеральных облигаций налогом не облагаются.

- Управляющие компании не могут инвестировать более 15% средств счета в банковский депозит.

- Дивиденды и купоны по умолчанию приходят на ИИС. Это не считается как пополнение. Некоторые брокеры позволяют выбрать клиенту зачисление на банковский счет. Таким образом можно «вывести» часть средств несмотря на запрет.

Почему нужно просто «бежать» и открывать ИИС прямо сейчас?

Чтобы получить налоговые вычеты, нельзя забирать вложенные на ИИС деньги первые три года. Эти три года вы можете торговать ценными бумагами, главное — не выводить деньги.

Однако, хранить средства на ИИС все три года необязательно! Отсчёт времени действия ИИС начинается с даты открытия ИИСа у брокера, а не с момента пополнения счета. Поэтому открыть ИИС вы можете сейчас, а внести на него деньги потом. Например, вы можете и вовсе пополнить его под конец трехлетнего периода, чтобы получить один налоговый вычет.

Мини-гид по ИИС в PDF. Ответы на 20 самых главных вопросов, которые Вы должны знать, чтобы правильно открыть ИИС, понимать, что с ним делать и получать налоговые вычеты! Скачайте бесплатно – здесь.

Если деньги уже попали на счёт, то снять их раньше времени не удастся без потери всей выгоды. Получить деньги досрочно можно только при расторжении договора и возврате всех полученных вычетов. Брокер удержит с выдаваемой суммы эти деньги, чтобы вернуть их государству, а также заставит заплатить штраф (сумма вычета х 1/300 ключевой ставки ЦБ за каждый день, с первого дня получения вычета, до момента его возврата).

Помните, что при любом выводе денежных средств (даже одного рубля) Ваш ИИС будет закрыт. Однако вы можете не выводить деньги со счета и продолжать получать налоговые вычеты ежегодно, после каждого внесения денежных средств на счет ИИС (Тип А) или после получения дохода (при выборе вычета Типа Б), но уже без ограничений на вывод средств — т.е. вы сможете закрыть счет в любой момент (после 3-х лет) без возврата ранее полученных налоговых вычетов и без штрафов.

Некоторые брокеры позволяют выплачивать купоны и/или дивиденды на банковский счет клиента, минуя счет ИИС. Таким образом вам не нужно выводить данные поступления с ИИС, прекращая тем самым действие ИИСа. Еще важный момент — когда купоны и/или дивиденды попадают на ИИС, они не считаются внесением средств и не входят в базу для исчисления налогового вычета типа А.

Давайте я еще раз повторю — отбросьте страхи вроде «я ничего не понимаю в ценных бумагах, биржах, инвестициях» — вы открываете ИИС сейчас, а потом у вас будет несколько лет на понимание того, как работают ценные бумаги и инвестиции, будете вы инвестировать в ценные бумаги или нет. При этом налоговый вычет по типу А (или иными словами 13%-ную прибавку к вашей зарплате) вы сможете получить, и вовсе, не инвестируя!

Чтобы получить вычет — понятное дело, нужно сначала завести на ИИС деньги. Т.е. механического открытия самого счета недостаточно. На этот счет нужно завести деньги и не выводить их в течение 3 лет с момента открытия ИИСа. Это многих останавливает — во-первых у людей часто нет денег, которые можно завести на счет, а во-вторых, если они есть — как-то страшненько их замораживать на 3 года:)

Но повторюсь, вы можете открыть счет и пока ничего с ним не делать, дождаться 3-х лет с момента его открытия, после которых можно беспрепятственно снимать с него деньги, не теряя при этом права на налоговые вычет. Скажу больше, деньги можно вывести и раньше, но тогда придется вернуть полученные вычеты и заплатить штраф. В общем это не смертельно.

PDF Малоизвестные Лайфхаки продвинутых инвесторов

по счетам ИИС. Как получить 5 вычетов за 3 года, вместо 3-х? Как получить 2 вычета за год, вместо одного? Как выводить с ИИСа деньги раньше срока? Как утроить вычет за год? И другие лайфхаки!

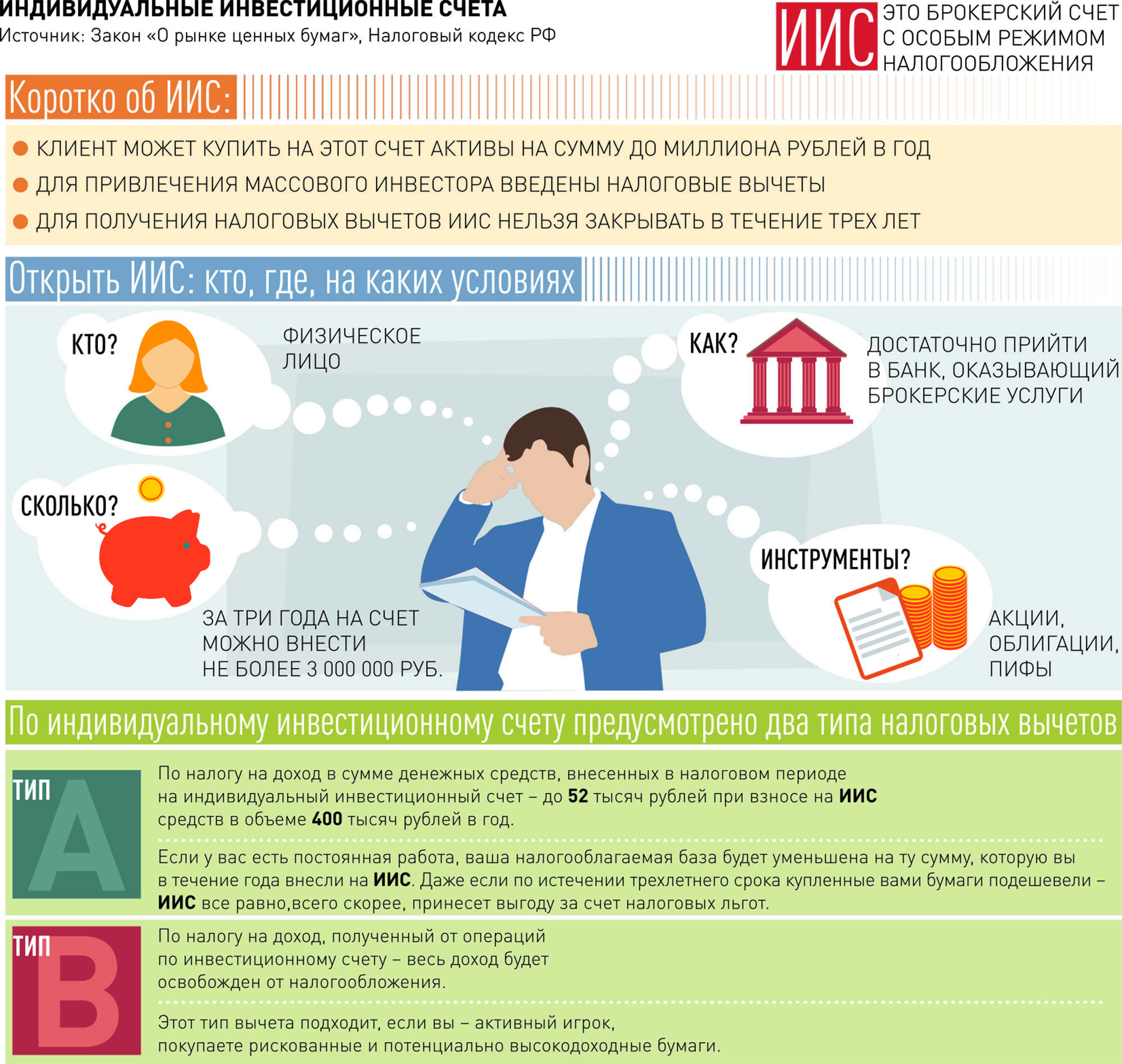

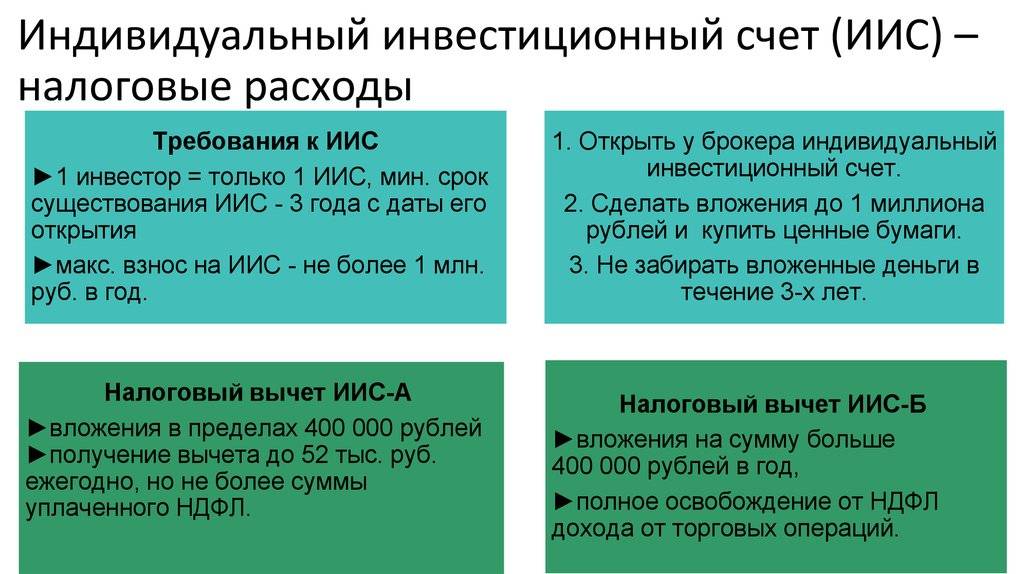

Налоговые льготы ИИС

Поддержка государства в первую очередь выражается в том, что на ИИС распространяются определённые налоговые льготы, что выгодно отличает их от тех же брокерских счетов, например.

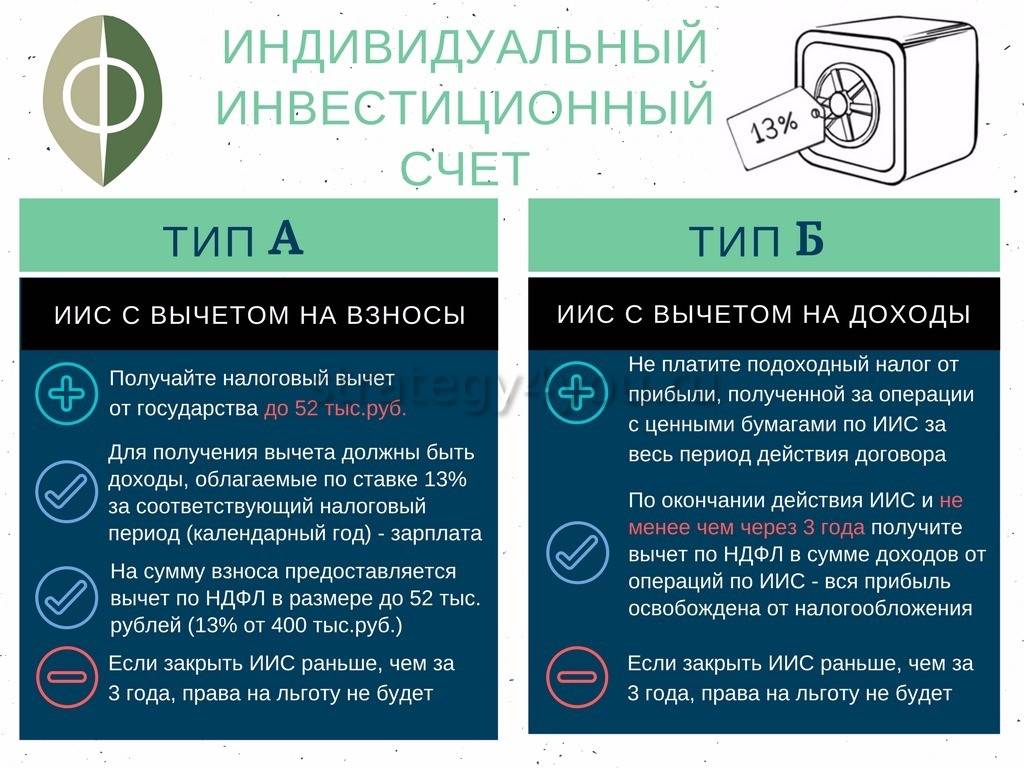

После открытия индивидуального инвестиционного счёта вы можете выбрать один из двух вариантов налогового послабления:

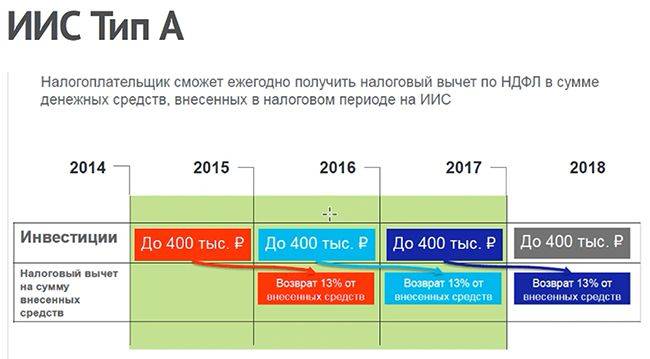

- Получить налоговый вычет в размере 13%. Этот вариант подходит для тех, кто получает хорошую официальную (белую) заработную плату на основном месте работы. По сути, этот вычет представляет собой возврат налогов (НДФЛ) уплаченных с заработной платы. Максимальный размер вычета, который вы можете получить за год, равен 13% от той суммы, которую вы внесёте на ИИС в течение этого года. Максимальная сумма вычета, которую можно получить в течение одного года составляет 52000 рублей, для этого необходимо внести сумму от 400000 рублей.

- Освободить от налогов всю прибыль, полученную в результате инвестирования средств на ИИС. Этот вариант подходит тем, у кого нет официального источника дохода, он позволяет не платить налог на полученную прибыль при закрытии ИИС (для сравнения, вся прибыль, полученная на брокерском счёте, подлежит обязательному налогообложению).

Пример расчета налогового вычета

Предположим вы открыли ИИС типа А (первого типа) для получения налогового вычета от суммы вносимых на него средств. Предположим, что в первый год вы внесли 150000 рублей, во второй — 450000 и в третий — 300000 рублей.

Расчет вычета будет производится следующим образом:

- За первый год 13% от 150000 рублей: (150000/100)*13=19500 рублей;

- За второй год 13% от 400000 рублей**: (400000/100)*13=52000 рублей;

- За третий год 13% от 300000 рублей: (300000/100)*13=39000 рублей.

Итого за три года существования счёта: 19500+52000+39000=110500 рублей.

** Помним, что максимальная сумма для расчета вычета — 400 т.р., поэтому хотя и было внесено 450000, вычет рассчитывается только с 400000 из них.

Теперь рассмотрим пример расчёта налогового вычета для ИИС типа Б.

Предположим, что за время существования счёта вы приобретали через него акции, затратив при этом сумму в 1000000 рублей. Прошло три года и вы решили закрыть счёт. Для этого все находящиеся на нём активы нужно перевести в деньги (иными словами — продать акции).

За всё это время акции поднялись в цене и теперь их суммарная стоимость составляет уже 1450000 рублей. Кроме этого, вы получили с них дивиденды в размере 80000 рублей. Таким образом, полученная вами прибыль составит 530000 рублей (450000 от изменения цены акций и 80000 в виде дивидендов).

Здесь следует иметь ввиду, что от налога не освобождаются средства полученные в виде дивидендов. Иными словами, вам придётся уплатить 10400 рублей налога (13% от 80т.р.). Зато налог в размере 58500 рублей (13% от 450000) будет вам компенсирован.

P.S.: Расчёты произведены за три года, т.к. это минимальный срок в течение которого нельзя закрыть ИИС без потери налоговых вычетов. Если закроете раньше, то все полученные от государства деньги придётся вернуть обратно. А если продолжите пользоваться счётом и дальше (по прошествии первых трёх лет), то сможете получать ежегодный вычет уже без всяких условий.

Алгоритм получения налогового вычета

Чтобы получить вычет за прошедший год нужно подать в первом квартале текущего года декларацию.

Для этого следует иметь пакет документов: справка от работодателя 2-НДФЛ, реестр документов, декларация 3-НДФЛ, заявление на вычет, договоры/квитанции и отчеты от брокеров об открытии ИИС.

Первоначально следует заполнить декларацию по инвестиционному счету на официальной страничке налоговой инспекции, там же можно найти код ОКТМО.

Номер своей инспекции легче найти по месту проживания в поиске. Далее заполняем сведения о декларанте и о доходах за год. Полный пакет документов можно отправить в электронном формате, что значительно сэкономит время.

Для получения вычета на доход, потребуется отправить в налоговую запрос на выдачу справки. Она подтвердит, что во время действия договора владелец счёта не воспользовался вычетом на взнос. А после передать её своему брокеру или управляющей компании.

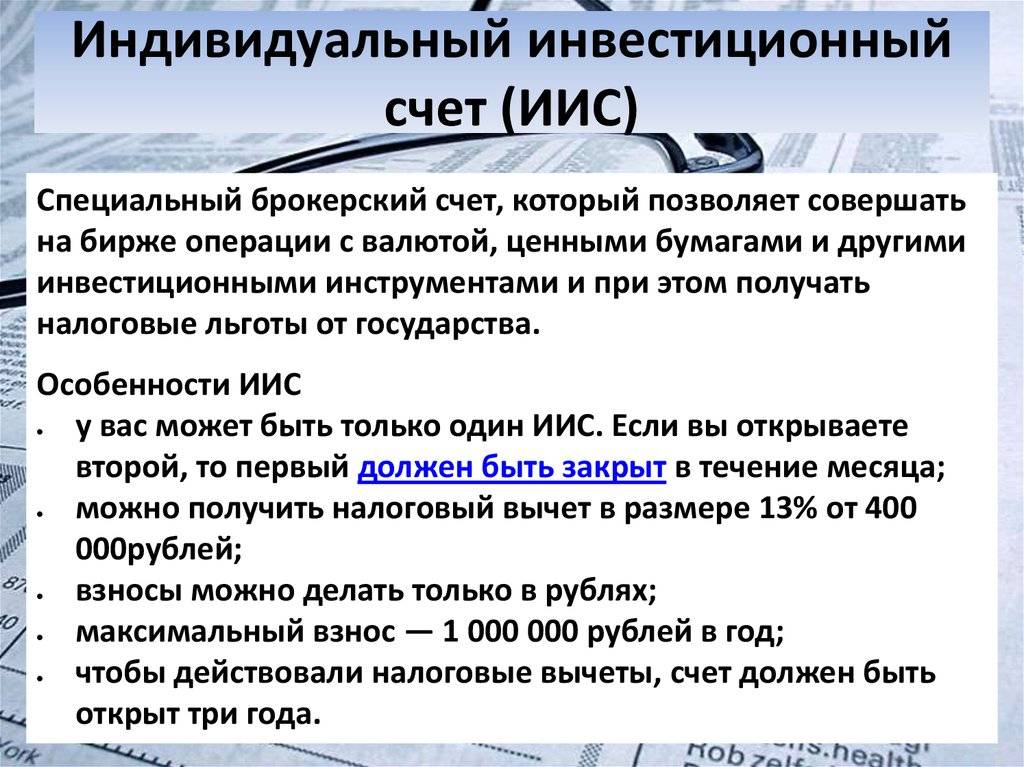

Индивидуальный инвестиционный счет: что это

Индивидуальные инвестиционные счета – это особый тип счетов, посредством которых можно приобретать ценные бумаги, который предоставляет своим владельцам право на получение налогового вычета либо на льготное налогообложение доходов, полученных в процессе инвестирования. Открытием счета ИИС занимаются управляющие компании и брокеры. У данного способа инвестирования есть определенные особенности и ряд ограничений:

- Для получения льгот и возврата НДФЛ инвестиционный счет должен отработать как минимум 3 года. Ограничений по максимальному сроку не предусматривается.

- ИИС можно закрыть в любое время, забрав вложенные в него средства и выведя прибыль. Но если счет не успеет при этом проработать три года, вы лишитесь права воспользоваться налоговыми льготами. Именно поэтому я рекомендую вам продержаться 3 года и не поддаваться соблазну вывести деньги раньше срока.

- Отсчет трех лет стартует с момента открытия счета.

- Физическим лицом может быть открыт лишь один инвестиционный счет.

- Максимальная сумма, которая может быть внесена на индивидуальный инвестиционный счет, ограничивается 1 миллионом рублей в год, но налоговый вычет можно получить максимум с 400 000 рублей в год, это 52 000 рублей. Что же касается минимального порога, то никаких финансовых барьеров для открытия ИИС не существует. Вы даже можете открыть счет с нулевым балансом и пополнить его тогда, когда у вас появится такая возможность.

- Наличие ИИС предоставляет вам возможность зарабатывать на покупке всевозможных финансовых инструментов: акций, облигаций, фьючерсов, опционов, паев и валюты.

- Чтобы получить дополнительный доход, вам вовсе необязательно покупать какие-либо финансовые инструменты. Вы вполне можете ограничить свою инвестиционную активность внесением денег на индивидуальный инвестиционный счет и получением с них налогового вычета 13%.

Сравнение с депозитом

Во многом индивидуальный инвестиционный счет схож с классическим банковским депозитом. Однако, банки медленно, но уверенно продолжают снижать процентные ставки по вкладам, сокращая тем самым потенциальную доходность такой инвестиции. А учитывая, что дивиденды, полученные от депозита, еще и облагаются налогом, если ставка выше на 5% и более ставки ЦБ РФ, надеяться, что когда-либо пассивный доход станет основой вашего бюджета, не приходится. В свою очередь, ИИС полностью возвращают налоги и имеют в разы большую доходность, нежели аналогичные вклады в банках. Для большей наглядности разницы между классическим депозитом и ИИС я свел два этих инвестиционных инструмента в единую таблицу:

| Депозит | Индивидуальный инвестиционный счет | |

|---|---|---|

| Срок | От 1 месяца до нескольких лет | От 3 лет |

| Доходность | Даже 5% годовых дают далеко не все банки | Не фиксируется, в среднем можно рассчитывать 5-8% в год + 13% с вычета |

| Риски | Минимальны. АСВ вернёт суммы до 1 400 000 рублей. С 10.2020 г. повышен лимит страховки до 10 млн руб. на срок до 3-х месяцев (касается полученной суммы от продажи квартир, наследства) | ИИС не застрахован в АСВ |

| Ограничения по сумме вклада | Отсутствуют | Не более 1 000 000 рублей в год |

| Налоги | 13%, если ставка больше чем на 5% ставки ЦБ | 0, Если используем ИИС тип Б |

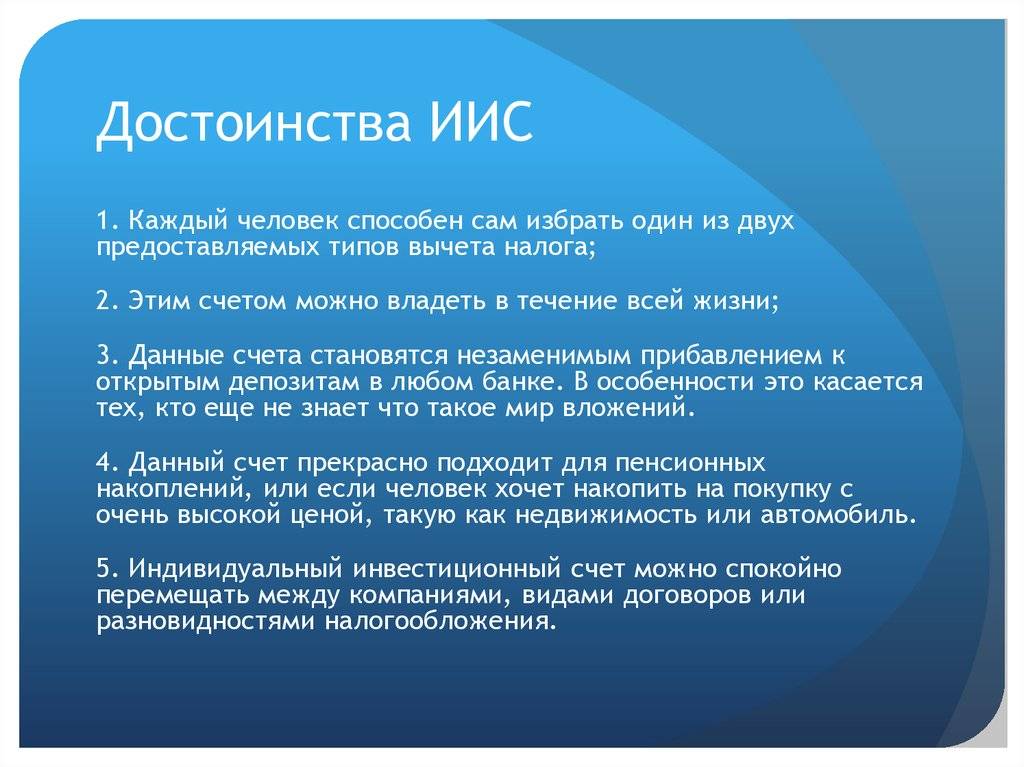

Ощутимые плюсы ИИС

Чтобы вам было легче решить, стоит ли вам открывать индивидуальный инвестиционный счет или лучше ограничиться банальным банковским депозитом, давайте рассмотрим преимущества индивидуального инвестиционного счета:

- Вы получаете налоговый вычет. Каждый владелец ИИС имеет право не платить налоги в государственную казну. Точнее, уплаченные налоги возвращаются ему назад через налоговую службу. Было бы идеально, если сумма налогов автоматически переводилась на счёт вклада, однако, система таким образом работать не может: придется уплатить налоги, а затем их вернуть. Для возврата вам нужно будет представить налоговой службе справку с места работы, где будет прописана сумма уплаченных налогов за конкретный период. Такая схема подходит тем, кто получает официальную (белую) зарплату. Что же касается безработных и фрилансеров, в их случае вычет производится с налогов с дохода.

- Все доходы освобождаются от налогов. Активным инвесторам предоставляется второй вариант льготного инвестирования – все доходы по ИИС не облагаются налогами.

- Риски защищены. Ни для кого не секрет, что любые инвестиции – это всегда риск. Однако открытие ИИС страхует вас если не от потери всего дохода, то как минимум от той части, которая уходит на уплату налогов. Выбирая консервативную стратегию инвестирования, вкладывая деньги только в государственные или корпоративные облигации, вы минимизируете вероятность потери прибыли и тем самым защищаете активы от инфляции.

Плюсы и минусы инвестирования через ИИС

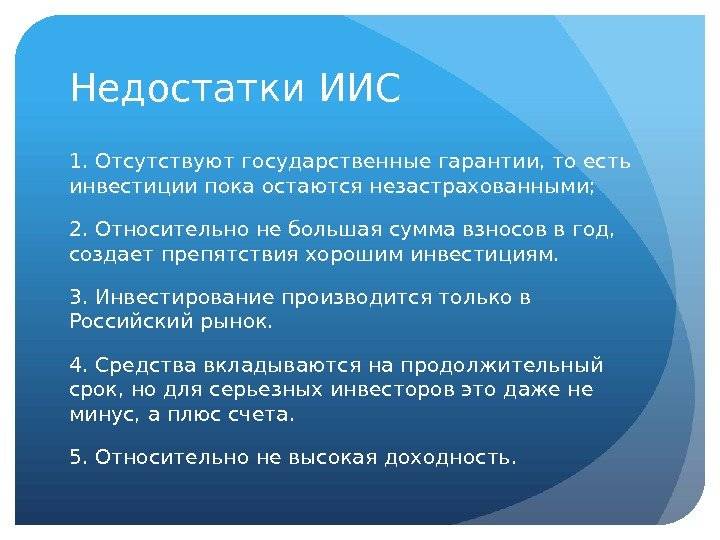

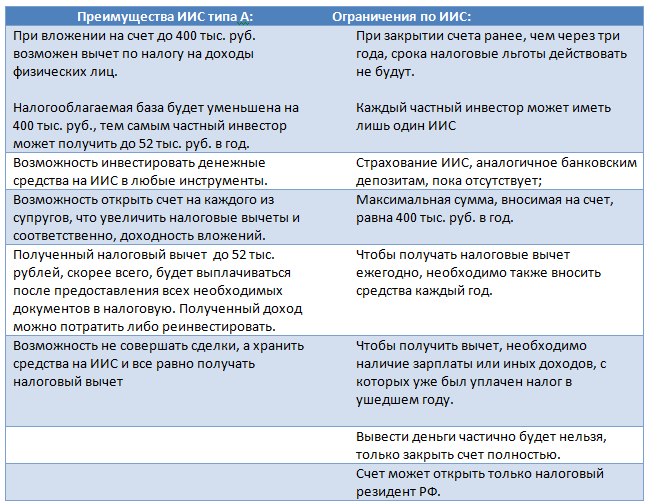

Как и у любого инструмента у ИИС есть свои положительные и отрицательные особенности, плюсы и минусы.

К отрицательным можно отнести:

- заморозку денежных средств на 3 года, если необходимы налоговые льготы;

- необходимость получения официального дохода для возврата НДФЛ 13%;

- для ежегодного возврата 13% необходимо делать взнос на ИИС каждый год;

- риск вложения в фондовый рынок;

- комиссии за совершение операций и возможные ежемесячные;

- на ИИС не распространяется банковское страхование вкладов в размере 1,4 млн. руб.

К положительным относятся:

- первое и самое главное это налоговые льготы;

- доходность выше, чем по вкладам;

- дополнительный доход от дивидендов по акциям и облигациям;

- возможность накопления с повышенным процентом на срок свыше 3 лет, ИИС закрывать необязательно;

- возможность выведения дохода от инвестиционной деятельности без потери льгот;

- при покупке облигаций, госбумаг все риски сводятся к минимуму;

- даже при отсутствии банковского страхования, все ценные бумаги, купленные на бирже, содержат идентификатор (цифровой код, запись в реестре) владельца и будут отданы инвестору для последующей передачи новому брокеру;

- ИИС можно использовать и пассивно, не включаясь в торговлю, а только получая ежегодный налоговый вычет от внесенных на счет 400 тыс. руб.

Типы ИИС

ИИС присваивается один из двух типов:

- Счет типа «А» – возврат НДФЛ.

- Счет типа «Б» – освобождение от оплаты налога на прибыль по всем сделкам счета.

Если выбрать первый тип, то инвестор сможет вернуть 13% НДФЛ, но не более 52 тыс. рублей в год и не более суммы, фактически удержанной работодателем за календарный год.

Простыми словами:

- Вычет полагается с суммы до 400 тыс. рублей (400 000 / 100 * 13 = 52 000 р.). Если вносить больше, то максимальный вычет все равно составит 52 тыс.

- Размер компенсации не превышает суммы НДФЛ, удержанной с заработной платы. Если инвестор не является плательщиком данного налога, то льгота не полагается.

Вернуть НДФЛ инвестор может на следующий год, не дожидаясь истечения трехлетнего периода. Однако выводить деньги со счета все равно нельзя.

Обратите внимание!

Если закрыть его раньше, право на льготу утрачивается и потребуется вернуть полученный НДФЛ в бюджет, причем с пеней.

Счет типа «Б»

Позволяет проводить любое количество сделок и не платить налог на доход. При этом нужно помнить, что некоторые виды заработка вовсе не облагаются налогами, например, купонные проценты ОФЗ.