#8. Посуточная субаренда квартир

Это одна из самых распространенных стратегий с жилой недвижимостью, которая заключается в посуточной сдаче квартиры в субаренде. Преимуществом является то, что не нужно быть собственником квартиры, а заключить с владельцем договор субаренды на длительный срок, на право от своего имени управлять сдачей квартиры. Можно заметить, что опять применяется принцип «разделяй и властвуй», если в офисах и разделении квартиры на студии мы физически делили помещение, то здесь делится время. Берете на длительный срок, а сдаете на короткий срок. То есть у нас есть одна квартира, мы ее не разбиваем, а делаем из нее подходящие под сдачу апартаменты. При этом затраты на создание такого актива минимальные. Основная сложность – это найти собственников, которые будут готовы заключить с вами договор субаренды. Так как многие собственники пожилые люди, и они боятся, что активная сдача квартиры может совсем «убить» их квартиру.

| Преимущества | Недостатки |

| Можно не иметь в собственность квартиры, а заключить договор субаренды | Сложность найти собственника готового предоставить квартиру под субаренду |

| Доход может в 1,5 раза перекрывать затраты | Необходимость ежедневной уборки помещения и контроля |

Рассмотрим практический пример. Средняя стоимость аренды однокомнатной квартиры в Москве составляет 20 000 — 25000 руб. Для того чтобы собственник заключил договор субаренды, можно повысить затраты до 30 000 – 45 000 руб. Предложение увеличить на 30% месячную оплату позволяет найти более сговорчивых владельцев. Средняя стоимость посуточной сдачи 1 комнатной квартиры составляет ~2000 руб. Среднее количество дней сдачи возьмем 25, доход составит 50 000 руб. Прибыль составит +20 000 руб.

Доходность будет больше, если перейти от посуточной аренды к почасовой, но сложность управления будет выше.

Лайфхак. Для оценки спроса в районе можно посмотреть заявки на Avito, это позволит сделать первое представление о перспективности района.

Как можно заработать на инвестициях в строительство недвижимости – 3 проверенных способа

А теперь о самых надёжных и проверенных способах заработка на вложениях в строительство.

Способ 1. Сдаем недвижимость в аренду

Бизнес на сдаче жилплощади внаем – это «долгие» деньги. Но зато и уровень доходности здесь довольно высок. Сроки окупаемости – 5-10 лет. И не забывайте, что даже после 10 лет использования квартира всё равно остаётся вашей.

В мегаполисах есть спрос на любые типы жилья – элитные квартиры для посуточной аренды, комнаты в спальных районах, малогабаритные квартиры молодым семьям.

Пара слов об аренде коммерческой недвижимости. Компании и частные предприниматели, представители юридических профессий, парикмахеры, стилисты, врачи всегда будут нуждаться в офисах, кабинетах и торговых помещениях для своего бизнеса. Спрос на квадратные метры в деловых и торговых центрах – стабилен и постоянно растёт.

Единственный минус коммерческой недвижимости – относительно высокая стоимость. Чтобы приобрести квартиру, достаточно 1-3 млн. рублей. Офисные и торговые помещения стоят в 2-3 раза дороже.

Способ 2. Покупаем квартиру в новостройке для последующей перепродажи

Перепродажа позволяет окупить вложенные средства всего за 1-2 года. Чем короче сроки строительства, тем интереснее объект в инвестиционном плане. Некоторым вкладчикам удаётся за год получить 100% прибыли.

Целесообразно рассмотреть и альтернативные варианты – например, можно выполнить ремонт и отделку в новой квартире и продать её ещё дороже. Добротный ремонт повышает стоимость жилья на 15-30%.

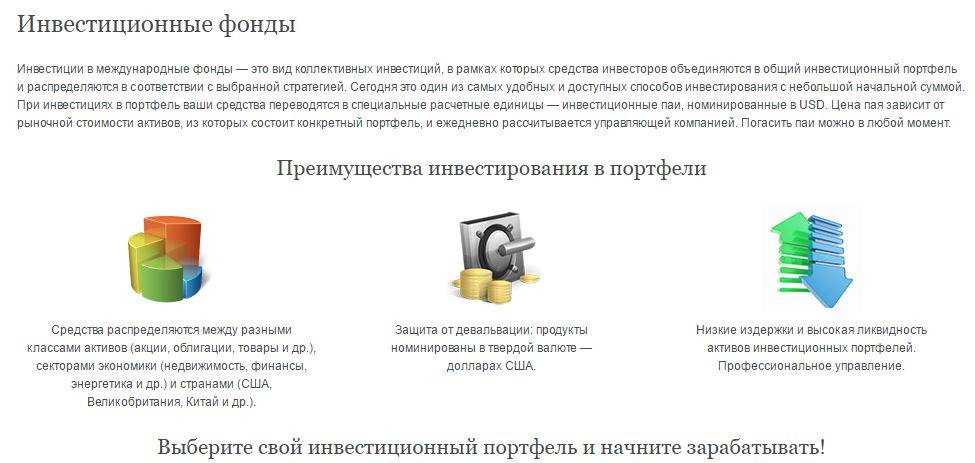

Способ 3. Вкладываем деньги вместе с профессионалами и получаем проценты

Хотите максимально безопасных вложений? Действуйте через посредников. Для участия в профессиональных инвестиционных проектах не обязательно даже покупать конкретное жильё за полную стоимость. Можно стать участником коллективного фонда и получать прибыль в качестве пайщика.

Представляю двух надёжных партнёров по вкладам в строительство и готовые объекты в Москве и области.

E3 Investment – инвестиции от 100 000 рублей с гарантией доходности от 25 до 90%. Все вклады в обязательном порядке страхуются. Сроки окупаемости вложений – от 6 месяцев до 2 лет (на выбор клиента).

Профессионалы вкладывают ваши деньги в ликвидную недвижимость, а вы просто получаете прибыль. Минимальные риски плюс гарантированный пассивный доход. Доступны бесплатные консультации и информационная поддержка.

Sminex – вклады в готовые апартаменты и здания на стадии строительства. Компания сама строит дома и в качестве бонуса покупателям, заинтересованным в получении дохода, делает в квартирах ремонт и находит арендаторов.

Предприятие занимается строительством жилых домов, особняков и возведением коммерческой недвижимости. В числе преимуществ фирмы – курс на качество возводимых объектов и их сохранность после ввода эксплуатацию.

Какие существуют риски инвестирования в недвижимость и как их обойти

Чтобы бороться с врагом, его сперва нужно узнать, поэтому вашему вниманию риски, которые ожидают вкладчика при инвестировании в недвижимость, а также о том, как их можно обойти:

Мошенники – куда же без злоумышленников, которые желают обмануть доверчивых вкладчиков

Панацеей от этого будет осторожность, бдительность и предусмотрительность. Вы вкладываете не чужие, а свои деньги в проект, поэтому потрудитесь проверить фирму, которой хотите отдать капитал;

Банкротство фирмы-застройщика – от этого не застрахован ни один вкладчик, но чтобы минимизировать этот риск, опять же нужно интересоваться положением дел компании, которая выступает в роли застройщика

Если так уж произошло, что фирма обанкротилась, сразу же обращайтесь в фонд финансирования. Хоть это и затянется надолго, зато деньги свои сможете вернуть;

Нарушение сроков сдачи объекта инвестору – нужно регулярно посещать строительный объект и смотреть, что там происходит

Если вы заметили, что застройщик уменьшил количество рабочих, сократил технику или не подвозит материалы, значит, дела компании идут неважно, и есть смысл задуматься о возврате своего капитала;

Непредвиденные ЧП – в форс-мажорных случаях, если например, вашу недвижимость подхватит смерч и унесет неизвестно в каком направлении, как случилось с Дороти в сказке о волшебнике изумрудного города, застройщик не будет нести никакой ответственности

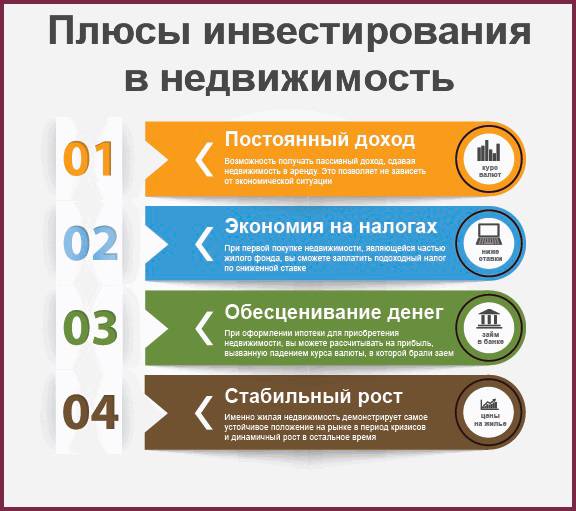

Плюсы и минусы инвестиций в недвижимость

Вложения в недвижку дают инвесторам существенные преимущества:

- у жилых помещений в больших городах отличная ликвидность. У инвестиционно привлекательных объектов (загородная, коммерческая, зарубежная недвижимость) – тоже;

- долгосрочность доходности. Сдавая квартиры, апартаменты, площади для торговли и сервиса (банковских, бытовых услуг, СТО и др.), собственник обеспечен денежными поступлениями на многие годы, обычно на десятилетия;

- доступный порог входа. Если не хватает денег на готовый объект, можно купить недвижку на этапе строительства, заключить договор на долевую собственность, арендовать имущество с правом сдачи в субаренду и др.;

- разнообразие направлений инвестдеятельности. Это операции с жилой и коммерческой вторичкой, вклады в строящуюся недвижку, инвестиции в объекты, находящиеся в черте города или за городом, в России либо за границей;

- обозримая перспектива окупаемости вложенных средств – максимум до 10–12 лет, часто шесть-семь и еще меньше.

Без недостатков у этого вида инвестиций не обошлось:

- спрос на недвижимость сильно зависит от экономического положения региона, где расположены объекты. Да и ситуация в экономике становится все более нестабильной. Внезапно банкротятся даже успешные крупные предприятия, люди уезжают из городов, где располагались производственные площадки. Падает стоимость освобождающихся жилых и коммерческих помещений. Результат для вложившихся в эти объекты частных инвесторов – плакали денежки;

- высокая стоимость недвижимого имущества – фактор, увеличивающий масштаб инвестиционных рисков. Ведь чем крупнее инвестиции, тем больнее потеря вложений;

- низкий спрос на недвижимость в депрессивных местностях, особенно малых населенных пунктах, где о высокооплачиваемой работе можно только мечтать;

- издержки на ремонт, уплату налогов, страхование, охрану коммерческих объектов. Теоретически к издержкам собственников недвижимости относятся также коммунальные платежи, но на практике эти расходы ложатся на арендаторов.

Доходность и риски

Прибыльность инвестиций определяется спросом на аренду (покупку) объектов, в которые вкладываются деньги. Высокий спрос – высокая стоимость аренды (покупки). Низкий – аналогично.

Если имущество приобретено несколькими лицами в совместную собственность, доход каждого прямо пропорционален его доле.

Риски при инвестициях связаны с форс-мажорными обстоятельствами. Это не только непредвиденные изменения экономического положения региона, но и перемены, влияющие на стоимость недвижки.

Например:

- город-миллионник, расширяясь, поглотил пригородный поселок. Его жители обрели право на городскую прописку, цены на квартиры в поселке выросли;

- в экологически благополучном районе построили химзавод. Экология резко ухудшилась, цены на квартиры упали;

- в районе новостроек по вине застройщика несколько лет не появляются обещанные объекты гражданской инфраструктуры – инвестиции в квартиры, вложенные на этапе котлована, себя не оправдывают. Школу, два детсада, больницу и др. таки построили – квартиры в районе подорожали, вложения начинают отбиваться.

При вкладывании в строящиеся объекты повышается риск, что застройщик не закончит возведение жилого комплекса. Минимизировать вероятность такого сценария поможет знакомство с репутацией застройщика, его финансовым положением, целевым назначением земельного участка, где начинается строительство.

Платформа Инвестел

Инвестел – онлайн-площадка для инвестиций в новостройки. В эскроу-проекты проверенных застройщиков можно вложить от 100 000 рублей на срок от 6 месяцев и получить фиксированную прибыль 13% годовых. Инвестиции защищены банком эскроу-агентом, который полностью контролирует застройщика и управляет рисками.

Инвестировать с Инвестел также просто, как разместить деньги на банковском депозите. Для этого не требуется специальных знаний. Договор заключается напрямую с девелопером и доставляется на подпись с курьером.

Инвестел делает инвестиции в недвижимость надежными, доступными и выгодными. Это отличная возможность создать пассивный доход или накопить нужную сумму на большую покупку.

Преимущества инвестирования через Инвестел:

Гарантированный доход с фиксированный ставкой 13% годовых Это примерно в 2 раза выше банковского депозита (По сравнению с предложениями ряда банков о размещении вкладов по состоянию на начало зимы 2019). Особо отметим, что если вы инвестируете как физ.лицо, то перед возвратом инвестиций и процентов банк удержит НДФЛ, то есть реальная доходность составит 12% годовых.

Защита инвестиций.

Банк контролирует платежи застройщика и осуществляет мероприятия по управлению рисками.

Обеспечение инвестиций

Обеспечение инвестиций на сумму, эквивалентную цене квартиры – сама квартира по ДДУ. Обеспечение инвестиций на сумму меньше стоимости квартиры – соглашение с застройщиком, что возврат инвестиций и процентов произведет банк при раскрытии счетов эскроу после сдачи объекта.

Простота работы

Нет необходимости ездить в офис застройщика для подписания документов. Их доставит курьер. Остается только ожидать возврата процентов в обозначенные сроки.

Досрочный выход

Свои инвестиции можно перепродать другим инвесторам на вторичном рынке через Инвестел или подать заявление о досрочном выходе.

Идея проекта инвестиций в новостройки очень привлекательна:

- Фиксированный пассивный доход;

- Высокие процентные ставки;

- Обеспечение инвестиций.

На сайте investel.ru есть калькулятор для расчета дохода с инвестиций. Остались вопросы? Задайте их специалисту Инвестел или читайте подробнее в их блоге. А что вы думаете о платформе Инвестел? Какие риски и недостатки нашли у этой инвестиционной онлайн-площадки?

СОВМЕСТНЫЙ ПРОЕКТ ИНВЕСТЕЛ И KINVESTOR.RU

Если эта статья Вам понравилась – сделайте доброе дело

Поставьте “сердечко”

Поделитесь в соцсетях

Жилая

Предложения доступны для частного лица. Имея на руках определенную сумму денег, гражданин приобретает квартиру или комнату. В этой ситуации возможно два варианта дальнейшего развития событий:

1. Сдача объекта в аренду и получение пассивного дохода в период действия арендного договора.

2. Покупка квартиры с целью ее дальнейшей перепродажи по более выгодной цене. Например, гражданин может купить квартиру «с фундамента», ориентируясь на план развития района, строительства инфраструктуры, ее развития и совершенствования. Со временем, после строительства квартира подорожает.

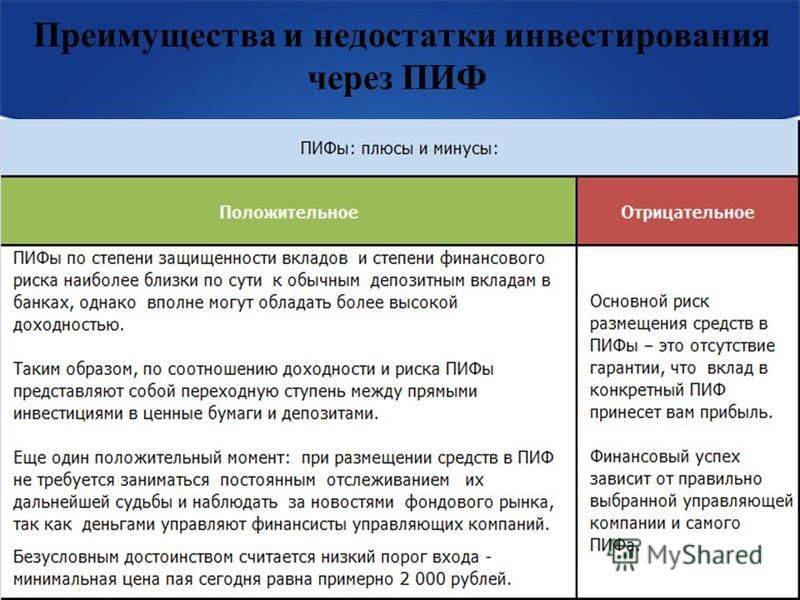

ПИФы недвижимости

ПИФ (паевой инвестиционный фонд) представляет собой специальной фонд, в который инвесторы вкладывают свои деньги. Опытные управляющие вкладывают эти средства в разные активы. Чаще всего ПИФы вкладываются в ценные бумаги, но есть и варианты и с недвижимостью.

Главная идея в следующем: фонд собирает деньги вкладчиков и вкладывает их в какое-то крупное строительство. Спустя какое-то время (обычно не менее года) деньги можно забрать. Но в такие ПИФы обычно инвестируют на долгое время, т.к. прибыль от застройки обычно приходит далеко не сразу.

По состоянию на 2019 год состояние всех ПИФов по недвижимости плачевное. Практически все они за три последних года упали. Общий убыток составляет в среднем 20-40%.

- Минимальные требования к вложениям (обычно в такой ПИФ можно вложить суммы от 100 тыс. рублей);

- Отсутствие каких-то телодвижений со стороны инвестора (все действия лежат в руках фонда);

- Вам принадлежит только часть недвижимости, которую нельзя потрогать. Поэтому психологически это напоминает торговлю на бирже;

- ПИФ берёт комиссии (но они небольшие);

- Долгосрочные вложения (раньше срока деньги можно забрать лишь с какими-то штрафами, либо вообще нельзя);

Есть также интересный вариант купить корпоративные облигации строительных компаний. Их доходности на 2019 год находятся на уровне 12-15% годовых.

Инвестирование в высотные новостройки

Уже немало лет многоквартирные дома являются основным типом жилья в средних и крупных городах, а особенно в мегаполисах. Именно высотные новостройки и стали объектом строительного бума середины 2000-х годов. Почему же они так привлекательны как для жизни, так и для вложения средств?

- Высокий комфорт жизни. Качественная «высотка» способна предложить своим жильцам удобные квартиры, мусоропровод, неплохую парковку, привлекательный внешний вид, надежную крышу и многое другое, что позволит продать квартиру в таком здании за хорошие деньги и оправдать инвестиции в жилищное строительство.

- Срок службы. Грамотно спроектированный и возведенный многоквартирный дом способен простоять целые десятилетия.

- Инфраструктура. Большинство высоток строятся в черте города, а многие – на месте ранее снесенных старых и ветхих построек. Это значит, что рядом с ними уже есть дороги, школы, детские сады, магазины, поликлиники и другая необходимая гражданская инфраструктура.

Чтобы повысить доходность, договор инвестирования строительства стоит заключить как можно раньше, желательно сразу после начала продаж. На этом этапе цены будут минимальны, а, значит, прибыль от вложений в будущем будет выше.

Но гораздо важнее правильно выбрать объект инвестиций, чтобы в итоге получить привлекательное для покупателей жилье с хорошей стоимостью квадратного метра. Помните, что цена квартиры складывается не только из ее площади, но и из множества разных факторов. Как не прогадать на этом этапе и подобрать наиболее достойный вариант вложения денег?

Изучите место постройки и прилегающие окрестности. Представьте себя на месте потенциального покупателя, что для вас было бы важным? Есть ли рядом школа, детский садик, хороший универмаг, далеко ли до поликлиники, будет ли у дома парковка или гаражный кооператив неподалеку, сколько времени нужно пройти до остановки общественного транспорта или станции метро? Все эти факторы необходимо учесть.

Узнайте, что планируется к постройке в этом районе. Если это будет торговый центр – то хорошо, близость к нему может дать небольшой плюс к цене квадратного метра. А если это будет завод – то все наоборот, вряд ли кто-то будет готов заплатить хорошие деньги за жилье в месте с плохой экологией.

Перед тем, как делать инвестиции в новостройки той или иной строительной компанией, опытные вкладчики изучают ее прошлые проекты. Лучший способ сделать это – опросить их жильцов, они вам точно и без прикрас расскажут обо всех плюсах и минусах их домов.

Какие риски поджидают инвестора?

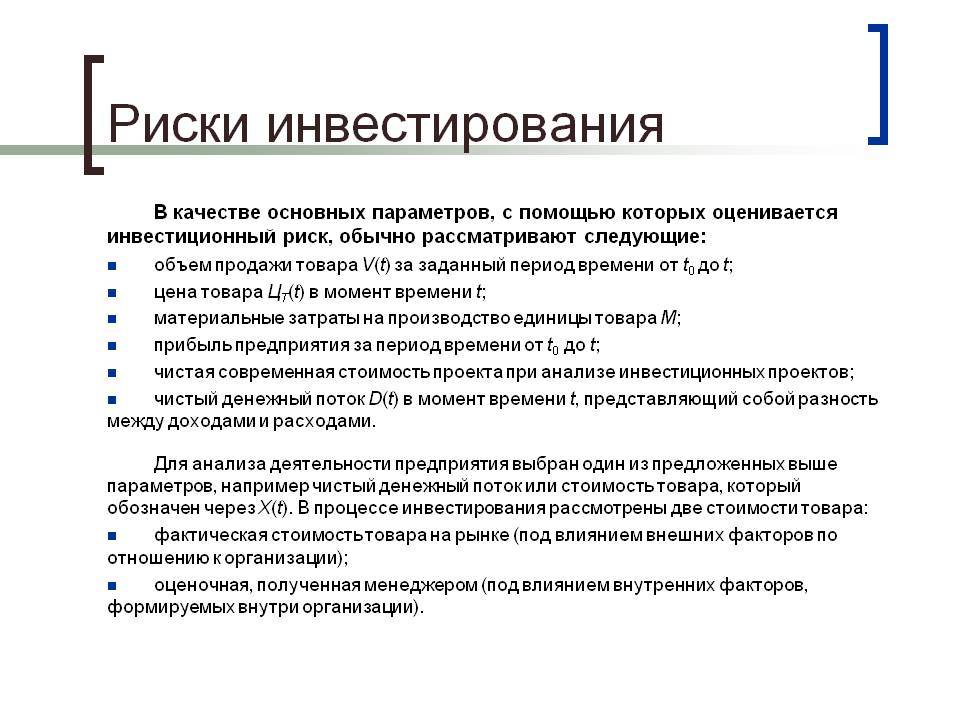

Риски инвестирования в недвижимость

Риски инвестирования в недвижимость

Как и любая инвестиция, покупка недвижимости сопряжена с некоторыми рисками. Среди наиболее вероятных можно назвать:

- опасность банкротства компании-застройщика;

- перенос сроков сдачи объекта;

- низкое качество строительства, дефекты проектирования;

- удорожание квартиры по сравнению с первоначальной стоимостью;

- риск оказаться жертвой мошенников;

- форс-мажорные обстоятельства, включая стихийные бедствия, экономический кризис и т. д.

Учитывая, что ситуация в гражданском строительстве России пока еще далека от благополучной, нужно крайне внимательно относиться к опасности оказаться обманутым дольщиком. Задача инвестора – максимально минимизировать вероятность такого исхода.

Недостатки инвестирования в акции

Инвестиции в акции имеют и обратную сторону медали. К счастью, недостатки инвестирования в акции вполне терпимы (особенно на фоне рассмотренных выше преимуществ).

К числу основных неблагоприятных факторов вложения средств в акции можно отнести следующие:

. Необходимость уплаты налогов с прибыли, полученной в форме дивидендов. Процентный доход от банковских депозитов или облигаций, как правило, налогами не облагается.

. Рыночные условия зачастую непредсказуемы, что существенно повышает риски от владения акциями. В этом смысле облигации представляются гораздо более надежным объектом инвестирования, нежели акции.

. Ограниченность права управления и контроля над компанией. Возможность влиять на управленческие решения компании имеют лишь так называемые мажоритарные акционеры.

К последним относятся те, кто владеет значительной долей акций, дающей право единоличного блокирования тех или иных решений дирекции или иных органов управления компании.

Рядовые акционеры, как правило, преследуют более утилитарные цели: главным образом, получение дохода в виде дивидендов.

. Достаточно высокий порог «вхождения» и наличие значительных издержек. Инвестирование в акции требует наличия большого количества свободных средств. Более-менее рентабельные инвестиции в акции начинаются примерно со 100 тыс. рублей.

Инвестиции же, к примеру, в паевые инвестиционные фонды могут начинаться всего лишь с 1 тыс. рублей. Кроме того, услуги брокеров, через которых осуществляются сделки по купле-продаже акций, также требуют порой существенных расходов.

. Необходимость получения более фундаментальных знаний в сфере финансов и инвестиций. Для сравнения, инвестиции в облигации и банковские депозиты вообще не требуют каких-то особых или специальных знаний.

Преимущества инвестирования в долевое строительство

Возведение новостроек является одним из наиболее выгодных вариантом вложения средств. Примером, если вы заинтересовались приобретением недвижимости и просмотрели несколько вариантов жилья и поняли, что имеющихся средств будет недостаточно. Даже при получении кредитных средств, суммы будет недостаточно для приобретения желаемого варианта недвижимости. Однако выход существует – это инвестиции в долевое строительство. Такое финансовое вложение поможет вам стать обладателем желаемой жилплощади. Возможность финансового участия в доме, который возводиться является прекрасным вариантом решения такого вопроса.

Стоит понимать, что такое инвестирование является прекрасным вариантом вложения средств или получения желаемой квартиры, однако стоит учесть несколько аспектов.

Что же должен знать инвестор?

Требуется четкое понимание, каким образом происходят реальные сделки. Что нужно знать, чтобы сократить к минимуму возможность всех рисков.

Знание некоторых нюансов позволит вам избежать значительного количества неприятностей

Обязательно уделите особое внимание документации, лучше будет обратиться к. Изучите все указанные участки будущего строительства. Просмотрите имеющиеся разрешения на проектно-строительную документацию

Не забудьте, что в документах должны быть указаны даты и конкретные изложения конечного результата строительства

Просмотрите имеющиеся разрешения на проектно-строительную документацию. Не забудьте, что в документах должны быть указаны даты и конкретные изложения конечного результата строительства.

Документация может быть сформирована и названа различными названиями, однако, во всех из документов должна быть указана конкретная цель сделки, которой является привлечение денежных средств на постройку недвижимости и передача этому лицу жилого помещения после сдачи объекта.

Не лишним будет наличие в договоре пункта о возмещении ущерба за задержку сдачи объекта в эксплуатацию. А вам только останется только зарегистрировать права на собственное жилье. Кроме того ответственность застройщика регулируется законом ФЗ №214 и законом «О »

Выгода инвестирования в долевое строительство

Инвестиции в долевое строительство недвижимости приносят значительную прибыль. Все дело в том, что такая схема позволяет вложить средства в размере 60-70% от стоимости готового объекта. Надежность сделки подтверждается документами, которые обладают юридической силой. А потому долевое инвестирование в недвижимость является весьма выгодным вариантом вложения средств. Однако стоит учитывать, что возможность выкупа доли при долевом строительстве существует практически на любом этапе строительства, но чем ближе окончание строительства – тем дороже доля.

Если инвестор сможет правильно оценить риски и грамотно подойти к вопросу выбора застройщика, то инвестиции в недвижимость смогут принести весьма значительные финансовые доходы, и сопряжены с минимальным количеством рисков.

Вывод

Такой инструмент как долевое участие в строительстве является весьма перспективным и выгодны, а потому имеет право на существование. Однако перед вложением средств требуется детальное изучение всех аспектов и нюансов, чтобы финансирование было действительно выгодным. При долевом участии более выгодными являются долгосрочные инвестиции.

Получить консультацию юриста по другим вопросам, а не только по долевому строительству вы можете .

Варианты вложений в строительство

Долевое участие. Инвестор вкладывает деньги в проект, при этом возведение объекта может находиться лишь на стадии планирования. Как только будет собрано нужное количество денег, компания приступит к реализации задуманного.

Все вложенные средства находятся не в распоряжении застройщика, а на особом счету — эксроу. Благодаря такой схеме минимизируются риски, а деньги в компанию поступают постепенно, по мере исполнения запроектированных работ.

Жилищно-накопительный кооператив (ЖНК). Инвесторы создают сообщество, каждый участник которого вкладывает в дело определённую сумму. От размера вклада зависит прибыль — кто больше вкладывает денег, тот получает больший доход.

Сообщество, как правило, имеет паевую структуру. При таком подходе инвесторы чувствуют себя более защищёнными, так как коллективно проще находить правильное решение. Руководить ЖНК доверяют, как правило, опытному человеку с безупречной деловой репутацией.

Фонд финансирования. Эта организация исполняет роль посредника между строительной компанией и инвесторами. Фонд взаимодействует с вкладчиками, защищает их интересы, контролирует расход средств и процесс строительства, обеспечивает юридическое сопровождение. Поэтому этот вариант подойдёт инвесторам с любым капиталом и опытом в сфере инвестирования.

Что такое договор инвестирования

В заключении инвестиционного договора участвуют как минимум три стороны:

- Инвестор. Физическое лицо, которое вкладывает деньги.

- Застройщик. Юридическое лицо, которое собирает деньги. Располагает земельным участком под строительство на правах собственности или аренды и имеет лицензию на строительство.

- Подрядчик. Юридическое лицо, которое непосредственно строит дом. Может одновременно являться застройщиком. В договоре такое совмещение функций прописывается.

Бывает, что фигурирует еще одна сторона — правообладатель. Это третье лицо, обычно физическое, которое получает выгоду от исполнения договора. Например, деньги в строительство вкладывают родители, а квартира достается детям.

Какие законы регулируют инвестиционный договор

Отдельного закона для договора долевого инвестирования в строительство многоквартирного жилого дома нет. На данный тип договора распространяется действие законов № 1488-1 РСФСР «Об инвестиционной деятельности в РСФСР», № 39-ФЗ «Об инвестиционной деятельности в РФ» и положения части 1 и 2 Гражданского кодекса РФ. В ряде случаев возможно применение норм № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов…».

Преимущества инвестирования в новостройки

Главным преимуществом квартир в построенном доме — его доступность. Действует четкая закономерность: чем раньше вы подпишите договор участия в долевом строительстве, тем дешевле он будет получать квартиру.

Вот как растет стоимость квадратного метра в качестве выполнения работ (по данным РБК-Недвижимость):

- на этапе котлована — 0%;

- при строительстве нижнего этажа — 10%;

- при возведении средних и верхних этажей — 10%

- во время выполнения отделочных работ — 10%;

- после ввода в эксплуатацию — 5%.

В общей сложности дороже за квадратный метр, что на 35% или более.

Однако, слишком спешить с покупкой не всегда безопасно.

Почему новостройка?

Для инвестиционных целей чаще всего выбирают новостройки, и это целесообразно делать по нескольким причинам:

- новая квартира не имеет истории продаж, и у покупателя не могут возникнуть проблемы с прежними владельцами;

- качество постройки и запас прочности новостроек несравнимы со старыми домами. При возведении новых домов используются современные технологии и архитектурные решения, которые соответствуют требованиям сегодняшнего дня и делают жизнь обитателей более комфортной. Если сравнивать срок эксплуатации новостроек и объектов вторичного рынка, то последние находятся в заведомо проигрышной ситуации;

- современные новостройки зачастую возводятся в уже обжитых районах или строятся комплексно, одновременно с инфраструктурными объектами.

Ели Вы планируете впоследствии продать недвижимость и получить значительную прибыль, то лучше всего инвестировать на ранних стадиях строительства.

Но у этой схемы есть и недостатки, и главный из них – необходимость ждать несколько лет до окончания работ. В лучшем случае период ожидания составит 1,5-2 года, но обычно строительство несколько затягивается, так как мало кто из застройщиков выдерживает сроки сдачи. Те, кто не хочет рисковать, может вложить деньги в объект 50%-ной готовности. В этом случае риск оказаться в числе обманутых дольщиков намного ниже, но и прибыль будет не такой высокой – разница в цене уменьшается на 20-30%