Условия и требования

Ипотека ВТБ по двум документам выдается при соответствии следующим требованиям:

- Наличие гражданства РФ и документа, подтверждающего личность.

- Наличие военного билета у мужчин до 27-летнего возраста.

- Предоставление контактор работодателя.

- Заемщику должно быть н менее 25 и не более 65 лет на момент выплаты задолженности.

- Стаж работы на последнем месте трудоустройства должен быть не менее 1 года.

Для того чтобы взять ипотеку по данному виду кредитования можно привлекать созаемщиков, что увеличивает шансы на получение положительного ответа от банка. Созаемщиком является второй член семьи платежеспособного возраста.

Обратите внимание, что приобретаемая недвижимость является собственностью банка до того момента, пока кредитованное лицо не выплатит всю задолженность. Процентная ставка составляет всего 13,1%

Если заемщик согласен на комплексное страхование, то ставка снижается на 1%. Ипотечный кредит выдается не более чем на 20 лет. Минимальная сумма составляет 600 тыс. руб., а максимальная – 15 млн. руб. жители Москвы и Питера могут рассчитывать получить в 2 раза больше

Процентная ставка составляет всего 13,1%. Если заемщик согласен на комплексное страхование, то ставка снижается на 1%. Ипотечный кредит выдается не более чем на 20 лет. Минимальная сумма составляет 600 тыс. руб., а максимальная – 15 млн. руб. жители Москвы и Питера могут рассчитывать получить в 2 раза больше.

Ипотека ВТБ: выберите квартиру мечты и купите её прямо сейчас

Квартира или дом?

Выбирайте квартиру, апартаменты, таунхаус или коттедж с суммой кредита до 60 млн рублей при подтверждении дохода и до 30 млн рублей — без.

Хотите сами определять ставку по кредиту?

Оплачивайте повседневные покупки кредитной Мультикартой ВТБ и экономьте на платежах по ипотеке.

Дисконт к ставке ипотеки: до 0,6% График платежей не меняется. Возврат разницы в ставке осуществляется через cash back. Максимальный cash back 5000 рублей.

- Оформите кредитную Мультикарту с беспроцентным периодом 101 день

- Подключите опцию «Заёмщик»

- Расплачивайтесь картой каждый месяц

Взять кредит на покупку жилья за 24 часа?

Абсолютно реально. Экспресс-одобрение ипотеки без надбавки к ставке до 31.12.2019.

- До 30 млн рублей в кредит

- До 20 лет срок кредитования

- От 30% первоначальный взнос

- Без подтверждения дохода

Этапы оформления ипотеки в сбербанке

Теперь давайте разберем, какие этапы оформления ипотеки в сбербанке будут ожидать вас, если вы решите оформлять кредит.

Подбираем ипотечную программу

Первым делом, обращайте внимание на первый взнос и сможете ли вы его выплатить. Сбербанк работает с программами материнского капитала и государственной поддержки, это позволяет сделать начальный взнос меньше или вовсе не выплачивать его

Сбербанк работает с программами материнского капитала и государственной поддержки, это позволяет сделать начальный взнос меньше или вовсе не выплачивать его.

Подаем заявку на кредит

Когда банковская программа выбрана, вы убеждены, что она вам полностью подходит самое время подать заявку на получение кредита. Для этого нужно собрать соответствующий пакет документов и явиться с ним в банк.

Необходимый пакет документов

О них лучше подумать, как можно раньше. Ибо они влияют на то, одобрит банк кредит или нет. В Сбербанк нужны следующие бумаги:

- копия паспорта (все страницы);

- справка о доходах за последние полгода;

- копия каждой страницы трудовой книжки или трудового договора, который заверен нотариусом или работодателем;

- заявление.

Если есть льготы, то тоже нужно предоставить необходимый перечень документов по ним, а также о дополнительных источниках доходов (если таковые имеются).

Выбор жилья и оформление залога по ипотеке

Для клиентов Сбербанка нет ограничений в выборе жилья и его типе. Можно выбирать как квартиру вторичного рынка так и в новостройке.

Требования к жилью ограничены оценкой и расположением его на территории обслуживания Сбербанка. Стоимость объекта должна быть не больше максимальной суммы кредита.

Теперь собственно переходим к оформлению залога. В качестве залога выступает приобретаемое заемщиком жилье. Когда будет заключен договор купли-продажи, то жилье нужно будет перерегистрировать и будет установлена отметка о обременении, которая подтверждает интерес банка.

Сделка купли-продажи

После подписания договора о выдаче кредита средства передаются заемщику и можно начинать процедуру купил-продажи.

Зачастую деньги переводятся на счет продавца или же застройщика. Так же, иногда заарендовывается банковская ячейка, в которой хранятся все средства, до окончания проведения сделки.

Регистрация ипотеки и квартиры в собственность

Сразу же после сделки купли-продажи заемщик получает полное право собственности на квартиру. Но на квартире весит обременение, так как она куплена за деньги, взятые в кредит у сбербанка.

Это означает, что новый владелец не имеет права продавать недвижимость и все в таком роде. Но собственность должна быть государственно оформлена. Она состоит в том, что составляется акт передачи жилья от старого владельца новому и выдается соответствующий государственный сертификат нового образца.

Когда клиент банка погасит долг, то нужно будет подавать заявление на снятие ограничений и получение нового сертификата (необязательно).

Страховка

Купленная в кредит квартира и находящаяся в залоге сбербанка подлежит страхованию в обязательном порядке. По желанию, можно застраховать жизнь и здоровье, если же нет, то банк может повысить процентные ставки.

Компанию для страховки выбирает банк, так как сотрудничает с ними. Клиентам сбербанка страховая компания предоставляет скидки и льготы. Сумма будет предельно небольшой.

Договор о страховке будет подписан вместе с договором о выдаче кредита. В нем пропишут все возможные риски, связанные с квартирой в случае которых, компания обязуется совершать страховые выплаты.

Где выше процент одобрения?

Для того, чтобы получить одобрение по заявке на ипотечное кредитование, заёмщик должен соответствовать определённым требованиям. У Сбербанка и ВТБ 24 они схожи:

- Возраст не менее 21 года и не более 75 лет на момент возврата долга.

- Стаж работы – от полугода на одном рабочем месте.

- Наличие стабильного дохода.

- Гражданство РФ.

Если все условия соблюдены, шанс получить займ очень высок. Но следует понимать, что некоторые из дополнительных факторов могут также повлиять на решение банка.

Например, если у клиента ранее были просрочки и задолженности по другим кредита, сотрудники ВТБ 24 постараются выяснить причину этого, а Сбербанк, вероятнее всего, просто откажет.

Но, с другой стороны, Сбербанк лояльнее относится к заемщикам, имеющим невысокий финансовый достаток. Процент одобрения ипотеки таким клиентам у Сбербанка выше, чем у других банков.

Порядок оформления

Весь процесс оформления кредита наличными включает в себя процедуру подачи/отправки кредитной заявки и получение заемных средств. Подать заявку на заем потенциальный заемщик может любым из следующих доступных способов:

- В онлайн-режиме на сайте банка ВТБ-24 с помощью специальной формы.

В ней потребуется указать данные следующего характера:

- персональную информацию (Ф.И.О., дата рождения и пол);

- адрес электронной почты и контактный телефон;

- сведения о работодателе, занимаемой должности и уровне дохода;

- информация об ипотечном кредите (в каком банке оформлялся, сумма, срок и объект залога).

Решение по отправленной заявке рассматривается в течение 15-20 минут, которое сообщается пользователю в ответном смс-сообщении. Для получения кредита необходимо будет обратиться в удобный офис обслуживания.

- По номеру горячей линии банка.

Связавшись со специалистом ВТБ-24 и сообщив ему требуемые сведения о себе и займе, клиент оставляет заявку дистанционно. После проверки предоставленных данных в течение 1-3 рабочих дней с момента обращения потенциальный заемщик получит итоговое извещение с помощью смс-информирования. В случае вынесения положительного решения клиента пригласят в выбранное отделение с пакетом документом для подписания договора.

- В любом офисе обслуживания банка.

Заранее подготовив комплект необходимых документов, заемщик может обратиться в любой офис банка для заполнения анкеты. Решение принимается также не дольше 3-х рабочих дней с даты обращения.

Зарплатные клиенты имеют некоторые привилегии – кредит может быть выдан практически сразу, в день обращения.

Перед подписанием кредитного договора в обязательном порядке нужно внимательно и детально изучить основные условия по оформляемому займу, права и обязанности сторон, ответственность и возможные штрафные санкции, а также ознакомиться с доступными способами погашения задолженности.

Вместе с кредитным договором заемщик подписывает график будущих платежей, который определяет периодичность выплат и их размер. Погашать долг по кредиту рекомендуется строго в установленном размере или более и не позднее даты, указанной в графике. В противном случае с клиента будут взиматься пени за каждый день допущенной просрочки.

Какой банк выбрать?

Рассмотрев все условия и особенности ипотечных программ в Сбербанке и ВТБ 24, можно утверждать, что не зря они оба пользуются такой популярностью среди своих клиентов.

Рассмотрев все условия и особенности ипотечных программ в Сбербанке и ВТБ 24, можно утверждать, что не зря они оба пользуются такой популярностью среди своих клиентов.

Оба предлагают довольно лояльные условия и низкие процентные ставки по ипотеке, а также неограниченный выбор недвижимости для покупки.

Ипотеку в Сбербанке можно порекомендовать людям более зрелого возраста, которые привыкли доверять этому банку и не бояться долгих проверок, лишь бы быть уверенным в надёжности кредитора.

Обратить внимание на программы ВТБ 24 следует молодым людям, которые в силу профессии и ритма жизни находятся в вечной спешке, а также хорошо разбираются в компьютерах для подачи заявки онлайн. Также в этом банке существует возможность взять кредит на меньшую сумму без справки о доходах, что удобно для некоторых

Таким образом, рекомендуем обратить внимание на банк ВТБ 24, который идёт в ногу со временем, а также предоставляет большие суммы.

Подводные камни – скрытые минусы программы

Достаточно серьезный минус программы – в открытом доступе не удалось найти ее подробные условия (на сайте ГК «Самолет» есть только мелкий шрифт с непонятными условиями, на сайте Сбербанка именно по этой программе условия тоже не найти).

Однако стоит понимать, что все условия прописываются в кредитном договоре – и если заемщик получит договор с графиком платежей, где все они будут рассчитываться по обещанной ставке, то никаких дополнительных рисков у клиента нет. Другими словами, если банк действительно выдаст ему ипотечный кредит под 2,55% годовых на все 20 лет – то клиент именно столько и будет платить.

Отметим, что кредитный калькулятор на сайте ГК «Самолет» немного ошибается в сторону банка, например, при стоимости квартиры в 5 миллионов рублей, с первоначальным взносом в 1,5 миллиона на 20 лет выходит так:

- по ставке 2,55% на сайте застройщика сумма платежа – 20 123 рубля;

- если пересчитать то же самое в стороннем кредитном калькуляторе, сумма будет меньше – 18 632 рубля.

При этом по «конкурирующей» программе застройщик дает действительно правильные данные.

Если подобрать ставку по сумме платежа, то выйдет, что ГК «Самолет» подсчитывает платеж по реальной ставке в 3,41% годовых. Почему реальная ставка почти на 1% выше – неизвестно, и это стоит учитывать.

Кроме того, после рассмотрения заявки клиенту могут отказать выдать кредит по заданным условиям – банк может это делать без объяснения причин.

А еще банк может предложить клиенту какую-то другую программу вместо разрекламированной застройщиком – например, ту, где ставка снижается только на первый год. И разница в сумме платежа и общей переплате будет огромной.

В остальном же «подводных камней» не видно – скорее всего, ГК «Самолет» планирует субсидировать банку часть процентной ставки весь срок кредитования (что для застройщика весьма дорого). Вероятно, часть этой субсидии уже включена в стоимость жилья – сравнить не с чем, так как в разных ЖК разная стоимость квартир и разные условия.

Условия касательно страховки и электронной регистрации сделки – стандартные, а процентные надбавки за отсутствие этого даже ниже, чем у других банков.

Минимальные требования

Это ещё один нюанс, на который обращает внимание каждый, кто брал ипотеку в «ВТБ 24». Отзывы подтверждают – в банке действительно требуют минимум документов от своего потенциального клиента

Особенно довольны те люди, которые оформили целевой займ данного характера без подтверждения дохода. Не каждый банк может предоставить такую услугу – ещё одна причина, по которой «ВТБ 24» выигрывает! Само предприятие называет это «победой над формальностями».

Процентная ставка ненамного выше – 12.6% годовых. Возраст – от 25 лет, и минимальный первоначальный взнос должен составить 40%. А из документов необходимы лишь паспорт и СНИЛС. И это действительно правда. Что самое интересное, в течение 24 часов человек может получить одобрение ипотеки в «ВТБ 24». Отзывы данный факт подтверждают.

Основные условия получения ипотеки в «ВТБ24»

Ставки, сроки, суммы и прочие положения разнятся в зависимости от типа кредитования. Но в целом банковская организация предлагает такую картину:

- Валюта получаемого займа – российский рубль.

- Минимально возможная сумма – 300 тысяч рублей.

- Максимальная величина – 80% договорной цены жилища, которое приобретается в ипотеку, или 80% рыночной стоимости залогового имущества.

- Срок – до 30 лет.

- Стартовый взнос – от 20%.

- Комиссионные выплаты за выдачу средств – отсутствуют.

- Необходимость обеспечения – залог, на период до его оформления клиенту необходимо предоставить иные виды и формы обеспечения в виде поручительства и т. д.

- Страхование – объект, передаваемый как имущественный залог, обязательно должен быть застрахован.

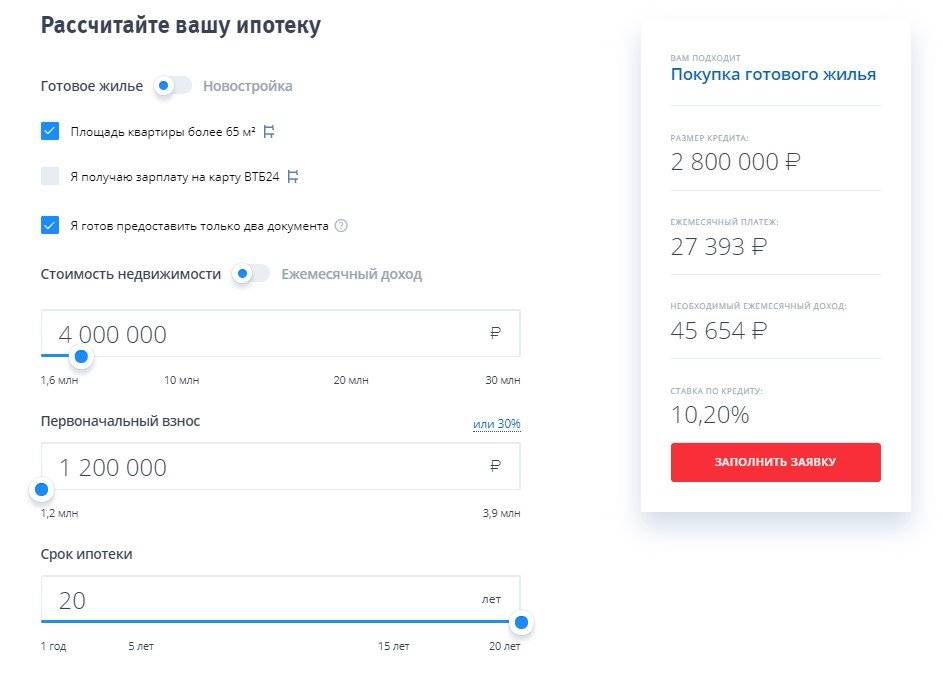

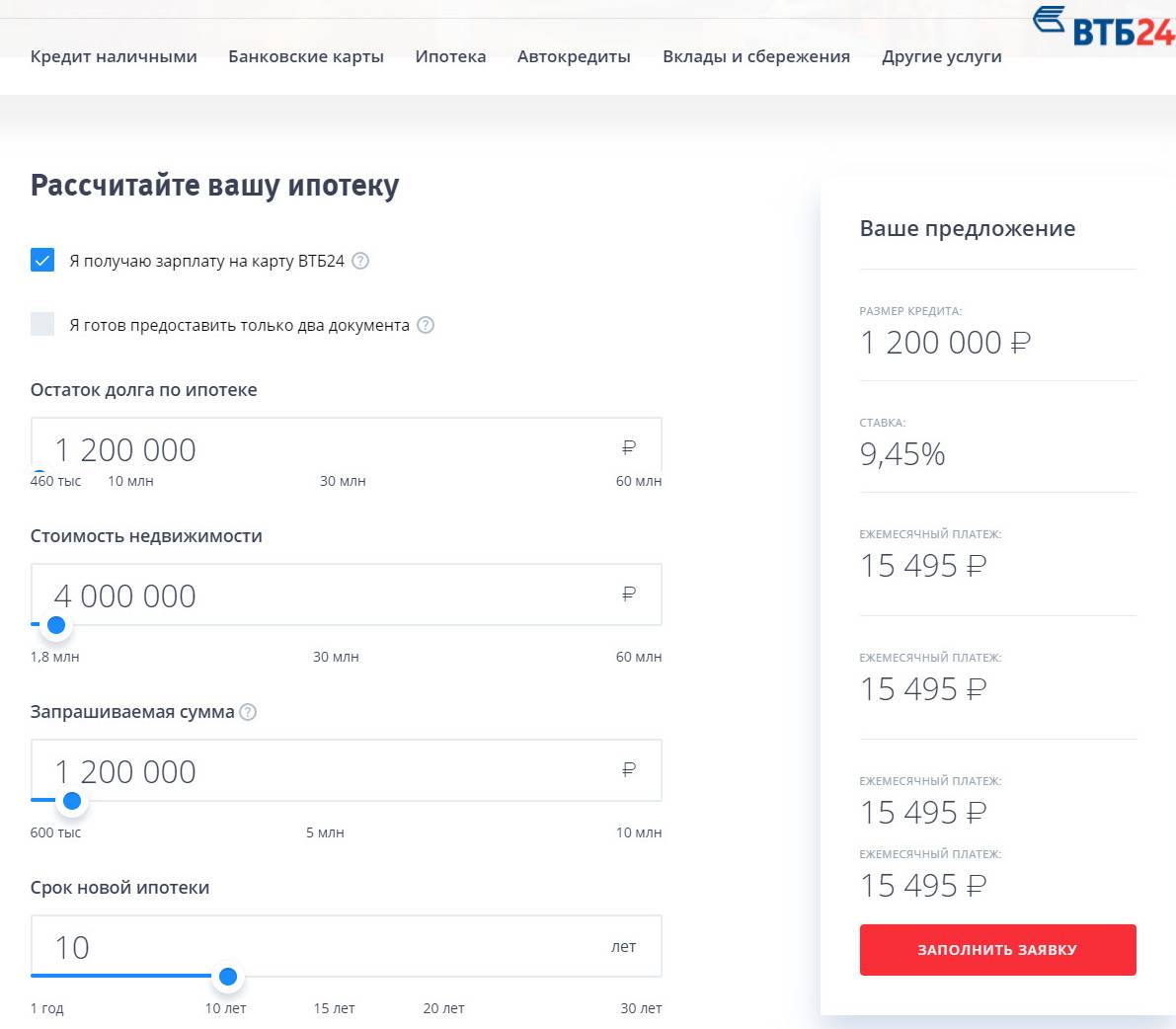

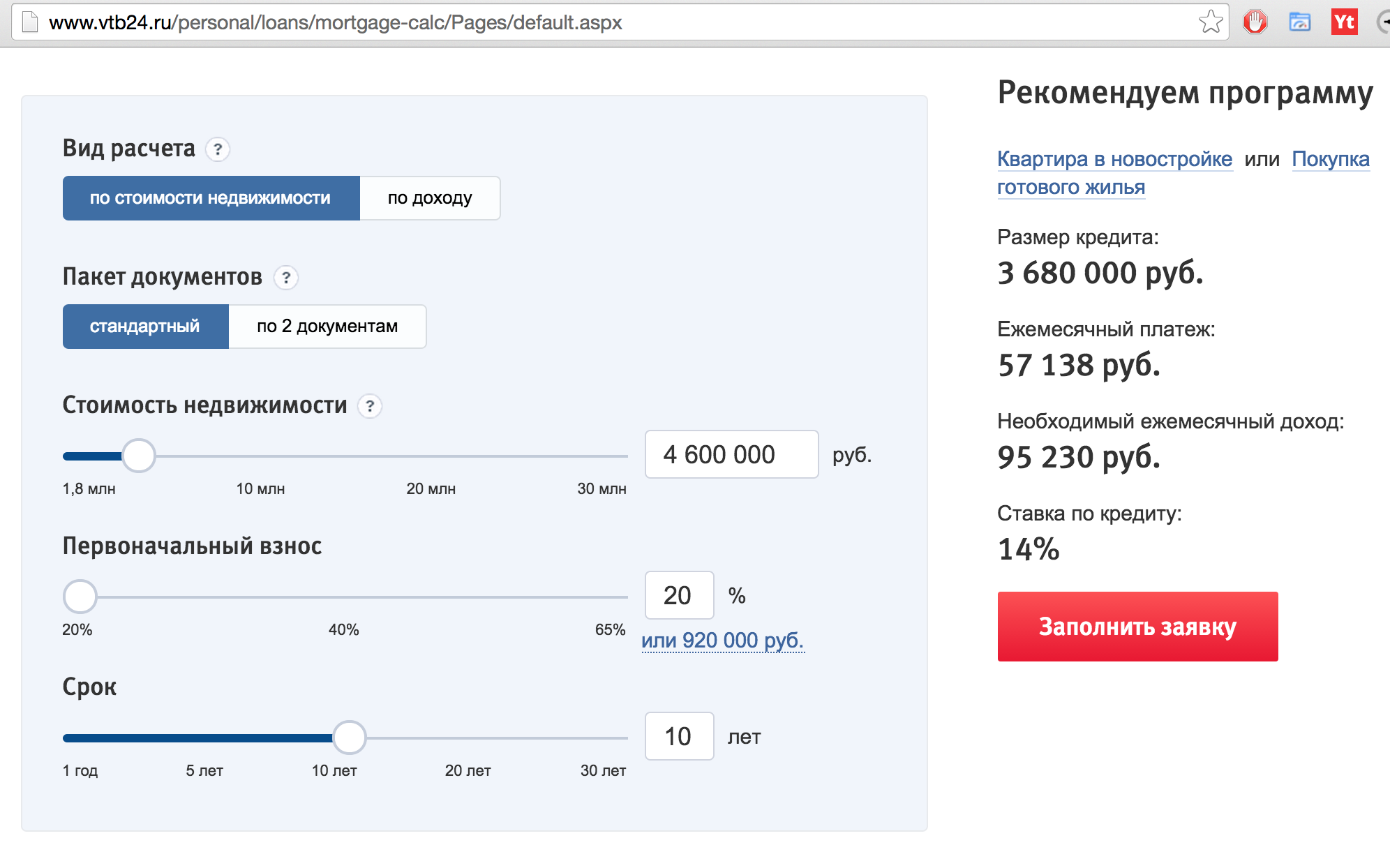

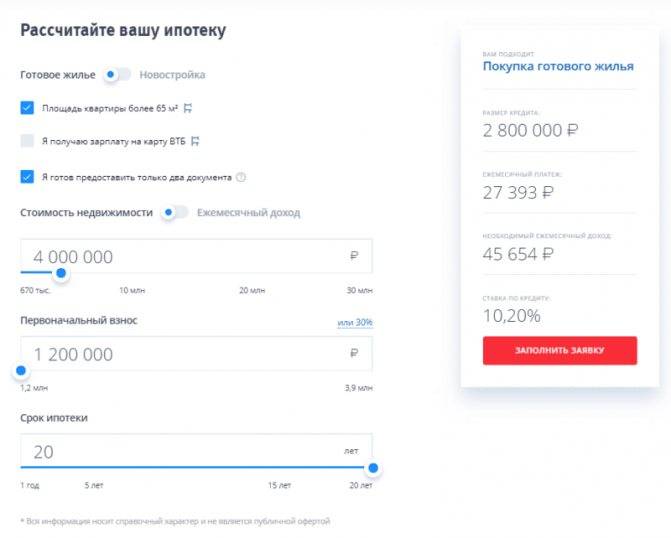

Рассчитать ипотеку можно на сайте банка, выбрав для себя подходящие условия Чтобы понять, какие нюансы имеет ипотека «ВТБ24», отзывы необходимо прочитать в обязательном порядке. Они и будут освещены в рамках данного материала.

Рассчитать ипотеку можно на сайте банка, выбрав для себя подходящие условия Чтобы понять, какие нюансы имеет ипотека «ВТБ24», отзывы необходимо прочитать в обязательном порядке. Они и будут освещены в рамках данного материала.

Сколько ждать одобрения на ипотеку в ВТБ 24?

Сроки рассмотрения заявки на получение ипотечного кредита – это очень важно для заемщика, так как затягивание сроков оформления может стать причиной отказа со стороны продавца объекта недвижимости. Максимальный срок, за который рассматривают заявки на получение ипотеки, может составлять до 10 рабочих дней, обычно банк ВТБ 24 принимает решение за 1-5 дней (кроме выходных и праздников)

Это зависит от таких факторов:

Максимальный срок, за который рассматривают заявки на получение ипотеки, может составлять до 10 рабочих дней, обычно банк ВТБ 24 принимает решение за 1-5 дней (кроме выходных и праздников). Это зависит от таких факторов:

- обслуживался ли заемщик в этом банке ранее;

- имеются ли открытые счета в финансовом учреждении, участие в зарплатном проекте;

- кредитной истории заемщика;

- характера документов, предоставленных в банк;

- привлеченных созаемщиков и поручителей.

Выбирая финансовое учреждение, клиенты учитывают такие факты:

- процентную ставку;

- условия кредитования;

- сколько банк ВТБ 24 рассматривает заявку на ипотеку.

Чтобы срок, за который рассматривается заявка на ипотеку, был минимальным, необходимо позаботиться о том, чтобы все документы были максимально корректными и правдивыми. Сотрудники банка проводят тщательную проверку всех данных, осуществляют звонки на место работы и поручителям. Все полученные данные анализируются кредитным инспектором, который и делает вывод о благонадежности клиента.

Одобрение ВТБ 24: сколько ждать банковского решения

Отправив заявку, потенциальные заемщики задаются вопросом: сколько ВТБ одобряет ипотеку. Действия банка в большинстве случаев стандартны:

- в течение трех часов с момента отправки анкеты на одобрение, банковский сотрудник связывается с клиентом и выясняет недостающую информацию;

- заявка может одобряться в течение одного-двух дней, потом на телефон поступит СМС-оповещение с предварительным вердиктом; таким же способом ВТБ может отказывать в ипотеке;

- потом заемщик собирает список документов и приносит их в отделение;

- окончательное одобрение на основе оценки бумаг – через 1-5 дней.

По программе «Победа над формальностями» ждать решения долго не придется – сроки одобрения ипотеки ВТБ сокращены до 24 часов.

Преимущества и недостатки Сбербанка

Учреждение имеет развитую сеть филиалов и банкоматов. Положительные отзывы клиентов связаны с организацией, возможностью быстро и удобно отправлять платежи на другие счета в Сбербанке. При оформлении потребительской ссуды клиенты могут рассчитывать на минимальную сумму при взятии денег в долг в размере 30 тыс. руб.

Взятые обязательства нужно будет погасить не раньше, чем через 3 месяца. Кредит в размере от 300 тыс. руб. предоставляется под ставку 13,9-15,7%. Для зарплатных клиентов предусмотрено снижение платы за пользование средствами до 12,9%. При одобрении займа на 1 млн. руб. действует ставка 11,7%.

Клиентам доступно одобрение ипотеки онлайн на Дом. Клик. Ссуда предоставляется под 9,6% на пользование в течение от 1 года до 3 лет при оплате первого взноса от 15% стоимости недвижимости. Без обеспечения клиентам доступна сумма 3 млн. руб. При наличии залога или поручителя можно снизить процентную ставку до 13,9%.

Финансовое учреждение предлагает открыть на месяц, на день депозит с пополнением, без или с частичным снятием денег. Вклад «Сохраняй» требует вложения суммы от 1 тыс. руб. предусматривает ставку до 5,05% на срок 30-1097 дней. Выплата и капитализация процентов проводится каждый месяц.

Карты Сбербанка поддерживают международные платежные системы Visa и MasterCard. Тип дебетового, кредитного и партнерского (кобрендингового) продукта определяется сроком изготовления, тарифами на обслуживание, наличием привилегий и программ лояльности.

Учреждение предлагает клиентам «Карту с большими бонусами», использование которой обеспечивает возврат на специальный счет части денег от суммы покупок. Для дистанционного управления счетом банк один из первых разработал мобильное приложение.

Возможные причины для отказа в жилищном кредите

Причин для отказа у банка может быть множество, но почему именно отказал банк заемщику в выдаче ипотеки клиент никогда не узнает! Так как согласно Гражданскому кодексу Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016) ГК РФ Статья 821 банк не обязан разъяснять причины отказа.

Итак, какие причины для отказа в ипотеке в ВТБ 24 могут быть?

Причиной для отказа возможна маленькая официальная зарплата, именно поэтому банк ни в коем случае не выдаст ипотеку, даже если у Вас большой доход, но, в основном, «серый».

Не соответствие основным условиям к заемщику, например вам только будет 21 год, но если в условиях четко прописано возрастное ограничение, то стоит лучше подождать.

Слишком большая запрашиваемая сумма, банк может и не отказать, но предположить альтернативу, исходя, из Вашего среднемесячного дохода самому рассчитать лимит Вашего ипотечного кредита.

Наличие плохой кредитной истории с многочисленными просрочками в платежах и, тем более, злостного уклонения от своих кредитных обязательств, пожалуй может перечеркнуть любые хорошие сведения о Вас как о заемщике.

Задолженность по действующим кредитным обязательствам.

Декретный отпуск супруги. Как ни странно, но для банка это является по истине серьезным препятствием, так как доход длится на всех членов семьи, а если супруга не работает, соответственно и дохода, у нее, даже если привлечь ее как созаемщика, не будет.

Место работы не внушающее доверия. Если Вы работает продавцом шаурмы, вполне реально, что Вам могут отказать в выдаче ипотечного кредита, так как посчитают Ваше место работы слегка легкомысленным.

Банк может отказать Вам в том случае, если у Вас имеется собственная недвижимость, но Вы не платите по коммунальным платежам, это значит, что не факт что с ипотекой такого не случится.

Дети. Если Вы единственный кормилец в семье, ваша жена зарабатывает мало, но у вас пятеро детей, Вам так же могут отказать, ведь доход Вашей семьи будет учитываться на детей в первую очередь. А это значит, что в совокупности на кредитные обязательства перед банком у Вас ничего толком не останется.

Судимость. Она может так же повлиять на благоприятный исход, даже если она уже была давным-давно.

Ваш внешний вид

Кажется глупым, но, как говорится «встречают по одежке, а провожают по уму» – в первую очередь, на что люди обращают внимание на то, как выглядит человек. Малая доля сомнения присутствует в том, что если Вы пришли в банк в шортах и шлёпанцах, то это благоприятно скажется на решении банка или этого не заметят.

Может быть, но все-таки лучше перестраховаться, одевшись по деловому стилю, как и полагается в банковских учреждениях.

Теперь вы знаете, почему вам, возможно, отказали в выдаче жилищного кредита.

Дальнейшие действия

Вашу заявку одобрили. Что делать дальше? Теперь все зависит от того, подтвердите ли Вы свои сведения документально.

Несмотря на то, что банк, возможно, сам проверил подлинность всего, что Вы указали в своем заявлении-анкете. Ваши дальнейшие действия Вам объяснит банковский сотрудник, который перезвонит Вам, сразу после того, как банковское учреждение вынесет свое решение.

Обычно, менеджер банка выдает бумагу, в которой указано то, какие Вы документы должны сдать банку (бумаги, подтверждающие сведения, который Вы указали в своей анкете). Так же менеджер распечатает примерный график платежей по указанным Вами критериям.

Если же у Вас уже имеется подобранный вариант для оформления его в ипотеку, то остается собрать все документы и передать их для рассмотрения в банк. Но, если жилье еще не выбрано, то стоит позаботиться о том, что бы Вы успели найти подходящий вариант, так как одобренная заявка действует всего 4 месяца.

Подробный разбор условий

Что это за компания

Группа компаний «Самолет» – один из самых крупных застройщиков России, в списке топ-10 девелоперов ГК занимает 5 место. За свою историю с 2014 года «Самолет» построил 8 жилых кварталов на 2,3 миллиона квадратных метров жилья (это то, что уже введено в эксплуатацию), а еще компания располагает земельным банком на более чем 19 миллионов квадратных метров (крупнейший в России).

В прошлом году в ГК «Самолет» вошла компания «СПб Реновация», которая стала оператором проекта по реновации 22 городских кварталов Санкт-Петербурга общей площадью в 8,3 миллиона квадратных метров жилья.

Структура собственности группы достаточно запутанная – основными владельцами называют бизнесменов Игоря Евтушевского, Максима Кенина, Павла Голубкова и других.

Стратегия деятельности ГК «Самолет» достаточно интересная:

- компания начинала свою работу, предлагая жилье намного дешевле, чем у конкурентов – например, при средней себестоимости квадратного метра у конкурентов в 65 тысяч рублей, «Самолет» строил жилье по 50 тысяч;

- вместо выкупа участков под строительство, «Самолет» обещает их владельцам часть от построенных квартир;

- несмотря на низкую себестоимость, компания остается прибыльной и не забывает строить социальную инфраструктуру, а еще не строит дома выше 17 этажей;

- в октябре прошлого года «Самолет» вышел на IPO на Московской бирже. Стартовав с 984 рублей, сейчас акции торгуются по 1650 рублей.

Другими словами, это крупный и достаточно надежный застройщик, так что риск, что стройка станет проблемной, небольшой.

Условия акции

Акционное предложение «Меньше переплат» – ипотечная программа, но застройщик формально не может выдавать ипотечные кредиты. Соответственно, более подробные условия программы таковы:

- кредитор – Сбербанк (хотя напрямую это не указано – только номер лицензии);

- есть ставка в 2,55% годовых, а есть – от 4,4% годовых. Судя по всему, ставка зависит от конкретного жилого комплекса (подробно причины не раскрываются);

- кредитная программа работает внутри госпрограммы-2020 – то есть, часть ставки покрывает государство, а часть – «Самолет»;

- срок кредитования – от 12 до 20 лет;

- первоначальный взнос – от 15% от стоимости жилья;

- ставка действует, если заемщик оформляет недвижимость через услугу «Электронная регистрация права собственности», в противном случае ставка увеличивается на 0,3%;

- нужно оформить добровольное страхование жизни и здоровья заемщика в одной из аккредитованных страховых компаний (иначе ставка вырастет на 1%).

Отметим, что условия «мелким шрифтом» прописаны крайне непонятно – там упоминаются сразу 2 процентные ставки, а снизу пишется, что ипотеку на апартаменты под 4,99% годовых и на квартиры по господдержке выдает «Альфа-Банк» (на его сайте найти эту программу не удалось).

Кроме того, на сайте Сбербанка этой программы тоже нет – но при этом есть другие, где ставка снижается до 0,1% годовых в первый год, а потом поднимается до стандартной.

Ограничения по объектам

На данный момент на странице с условиями акции размещены предложения по 13 разным жилым комплексам. При этом часть из них – это апартаменты со ставкой от 4,99% годовых, другие – квартиры. Всего удалось найти 10 комплексов в Москве и Московской области, которые подпадают под условия. В Санкт-Петербурге доступно 6 ЖК, и во всех предлагаются именно квартиры.

Соответственно, потенциальный клиент будет ограничен в выборе конкретной квартиры – он может выбирать лишь из того, что строит ГК «Самолет» (что в целом логично – ведь этот застройщик и субсидирует процентную ставку).

Другие предложения

Сотрудничество со Сбербанком – не единственная программа у ГК «Самолет» – застройщик открыл точно такую же программу с «Альфа-Банком», правда, там процентная ставка начинается от 2,99% годовых.

Кроме того, у застройщика есть программы с банком «Открытие» (кредит без первоначального взноса под 6%/8,5% годовых), с Промсвязьбанком (ипотека под 2,7% годовых) и с некоторыми другими банками (ВТБ, и т.д.).

Правда, в некоторых случаях ставка снижается до акционной только на первый год, а в других – на весь срок кредитования.

Причины отказа по ипотеке в ВТБ

ВТБ, как и другие банки, редко объясняет, почему по заявке на ипотеку поступил отказ. Это вызвано желанием минимизировать мошеннические действия, но основные причины отрицательного решения хорошо известны.

Рассмотрим, по каким причинам ВТБ часто отказывает в выдаче ипотеки:

- Несоответствие основным требованиям банка. Их список мы разобрали для вас ниже. Если вы не соответствуете даже 1 пункту из этого списка, то ВТБ не одобрит заявку.

- Плохая кредитная история. Длительные просрочки по кредитам и большое число отказных заявок может послужить основанием для отрицательного решения.

- Недостоверные сведения в анкете. Если информация, указанная в заявке или справках о доходах, окажется ложной, ВТБ откажет в кредите.

- Низкая ликвидность объекта недвижимости. Обычно в этом случае просто предлагают подобрать другой объект для покупки.

- Наличие неисполненных решений судов, неоплаченных штрафов и налогов. Непогашенная судебная задолженность всегда вызывает опасения банка и может привести к отрицательному решению по заявке даже быстрее, чем негативная кредитная история.

- Личные сомнения кредитного эксперта. Если при общении с сотрудником банка вы будете сильно нервничать или сомневаться в своих ответах, велика вероятность получения отказа по заявке. Иногда отрицательное решение может быть принято на основе внешних признаков, например, неопрятная одежда, состояние опьянения.

- Низкий доход. ВТБ одобряет ипотеку, если платежи по ней и остальным действующим кредитам не превышают половины от ежемесячных доходов.

Список наиболее частых позитивных отзывов

- Многие клиенты благодарят сотрудников банка за отличное обслуживание.

- Некоторых ипотечников ВТБ 24 сотрудники банка по-настоящему выручают в сложной ситуации.

- В случае какой-либо проблемы (см. ниже негативные отзывы об ипотечном кредите в ВТБ) банк иногда на удивление оперативно решает вопрос. Правда, везёт лишь некоторым счастливчикам, да и то если они начинают трезвонить на сайте banki.ru.

- В отдельных случаях клиенты хвалят скорость оформления документов и индивидуальный подход.

Типичный положительный отклик об ипотеке ВТБ выглядит примерно так (датируется 29 января 2018 года):

Пользовательница рассыпалась в благодарностях за обходительность сотрудниц (смайлики прилагаются)

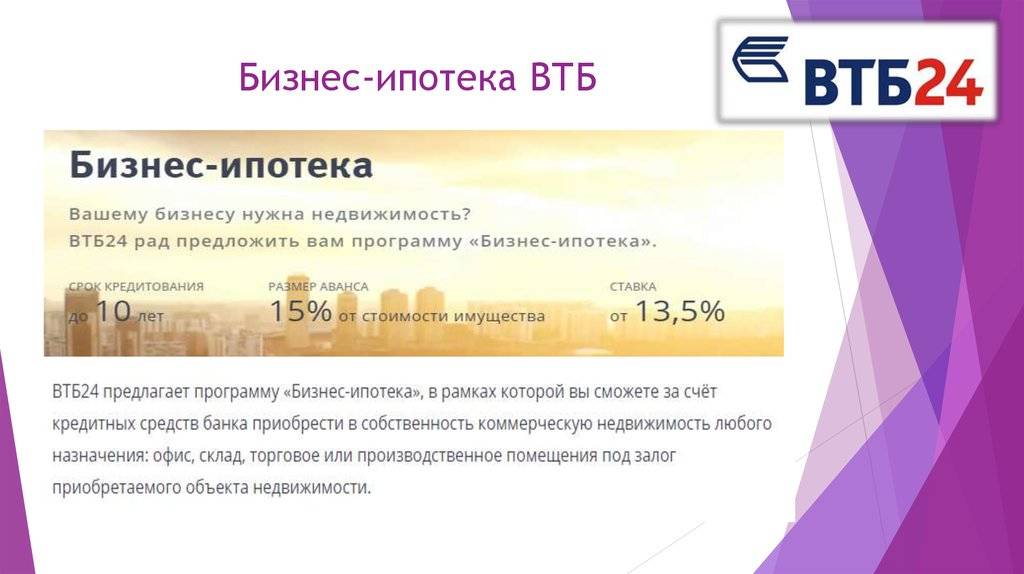

Бизнес-предложение

Это последнее, что хотелось бы отметить вниманием. В рамках бизнес-предложения человек, являющийся предпринимателем, может воспользоваться деньгами банка, чтобы купить в собственность коммерческую недвижимость

Причем совершенно любого назначение – будь то склад, офис или что-либо другое. И условия, как говорят люди, выгодные – ставка от 13.5%, сумма от 4 миллионов и срок до 120 месяцев. А первоначальный взнос – всего 15%. Неудивительно, что многие бизнесмены обращаются именно в «ВТБ 24».

Ипотека без первоначального взноса, отзывы, займы без подтверждения доходов, льготные предложения – это всё очень интересно и полезно. Особенно в наше время, когда в финансовых услугах нуждаются многие люди. Об этом можно говорить долго. Но даже исходя из предоставленной выше информации можно сделать вывод – «ВТБ 24» недаром находится на 4 месте лучших банков России. И ему действительно можно доверять.

Лучшие предложения других банков

| Название, организация | Первый взнос, от | Ставка, от | Сумма, до |

Сравнить Вторичное жилье | Сравнить Решение по кредиту за 24 часа. Скидка 0,3% на ставку по ипотеке при покупке на DomClick.ru. Не надо идти в банк. Получить на сайте Сбербанка России 111 заявка одобрена 26.03 | ||

Решение по кредиту за 24 часа. Скидка 0,3% на ставку по ипотеке при покупке на DomClick.ru. Не надо идти в банк. | |||

Сравнить Рефинансирование | Сравнить Получить на сайте Росбанка 59 заявок одобрено 26.03 | ||

Сравнить Льготная новостройка | Сравнить Получить на сайте Росбанка 65 заявок одобрено 26.03 | ||

Сравнить Готовое жилье | Сравнить Получить на сайте Росбанка 87 заявок одобрено 26.03 | ||

Сравнить Вторичное жилье | Сравнить Получить на сайте банка «ФК Открытие» 56 заявок одобрено 26.03 | ||

Хотите новые акции от банков и выгодные предложения по ипотеке?

Рассылка не чаще одного раза в неделю

Даю согласие на обработку своих персональных данных в соответствии с политикой конфиденциальности

Подача заявки на ипотеку

В ВТБ узнавать предварительное решение очень просто. Компания разработала простую форму онлайн-анкетирования, позволяющую быстро оценить заемщикам шансы на одобрение. Перейти к заполнению заявки можно, нажав на кнопку «Оформить заявку».

В форме необходимо отобразить:

- Личные данные: ФИО, год рождения, контакты, E-mail.

- Информацию по работе: ИНН работодателя, доход, стаж.

- Данные по ипотеке: состояние объекта покупки, регион нахождения недвижимости, первый взнос, цена жилья, срок погашения.

- Паспортные реквизиты.

После заполнения заявки, нажать на кнопку «Отправить» и дождаться ответа.

Оформление заявки на ипотеку в ВТБ 24

Что предлагают банки

Период действия подтверждения ипотеки во всех учреждениях различный. И этот параметр никто не называет основным, скорее дополнительным. На получение ответа (предварительного) уходит не больше 5 дней. После дается период для выбора жилья.

Рассмотрим, кто из банков предлагает самый большой срок действия ответа кредитного комитета:

- Сбербанк – 90 дн.

- Райффайзенбанк – 3 месяца.

- Промсвязьбанк – 2 мес. для первичного рынка жилья и 3 месяца для «вторички».

Читать дальше: Как провести собеседование по телефону работодателю

Найдя дом или квартиру, следует удостовериться, что документы на продажу готовы, все в порядке. Только тогда можно проводить оценку выбранного имущества. Продавцу следует рассказать о том, что сделка будет проходить через банк, так как там тоже есть свои моменты.

Оценочная компания выдаст вердикт в течение 3 дней, после можно назначать сделку. Видно, что большая часть срока действия ответа кредитного комитета уходит на поиск или подготовку документов к сделке по вине продавца.

Со снижением процентных ставок ипотека стала оживать после некоторого застоя, наблюдавшегося еще в прошлом и, особенно, в позапрошлом году. ВТБ 24 один из самых популярных, не считая Сбербанка, кредиторов в сегменте ипотечного кредитования.

Срок действия положительного решения по ипотеке 4 месяца с момента одобрения. Для сравнения, у Сбербанка этот срок равен трем месяцам.

Заявки на ипотеку рассматриваются банком быстро. По времени это занимает от 24 часов до пяти дней.

Лучшие предложения по вкладам

Чтобы выяснить какой банк лучше ВТБ или Сбербанк для преумножения собственных накоплений потребуется сравнить максимальную процентную ставку по депозитам. По данным на 04.10.2019 года ставки такие:

| Наименование банка | Наименование продукта | Процентная ставка | Дополнительные условия |

| ВТБ | Накопительный счет «Копилка» с опцией «Сбережение» | 8 % при оформлении Мильтикарты от ВТБ и проведении оплат по ней | Сумма не ограничена Срок не ограничен Счет пополняемый Допускается многоразовое снятие |

| Сбербанк | Вклад Онлайн Плюс | 5,75 % | Срок до 12 месяцев Минимальная сумма вклада 50 тыс. руб. Максимальная сумма не ограничена Пополнение и частичное снятие не предусмотрено |

Кроме сравнения подобных продуктов и тарифов на банковские услуги аналитики советуют обратить внимание на рейтинг банка по данным Банка России. Так по размеру капитала Сбербанк находится на 1 месте, ВТБ на втором

А также будет полезно узнать народный рейтинг. Он формируется на основе оценок, которые выставляют клиенты за помощь сотрудников кредитной организации в разрешении возникших проблем. По данным портала банки ру в основном народном рейтинге ВТБ занимает 18 позицию, а Сбербанк — 39.

Об авторе

Эта статья полезная? ДаНет

Ипотечный кредит: нужен положительный ответ?

Согласно требованиям банка, только заемщик, сумевший доказать свою платежеспособность, сможет получить одобрение на жилищный кредит.

Сотрудники банка и компаний, им аккредитованных, клиенты, имеющие зарплатные карты ВТБ 24 в первых рядах соответствия требованиям к заемщику. Тем не менее, любой гражданин, организация или же ИП также могут получить согласие на ипотечный кредит. Для этого данным субъектам необходимо собрать требуемые документы (в каждой ипотечной программе свои) и предоставить их отдел банка, занимающего кредитованием.

Кроме этого, банку важно, чтобы возраст заемщика превышал 21 года, а его общий трудовой стаж соответствовал одному году и более. Помимо этого, супруг или супруга заемщика выступают в роли созаемщика и должны дать согласие в письменной форме на кредитование недвижимого имущества

Список наиболее частых позитивных отзывов

- Многие клиенты благодарят сотрудников банка за отличное обслуживание.

- Некоторых ипотечников ВТБ 24 сотрудники банка по-настоящему выручают в сложной ситуации.

- В случае какой-либо проблемы (см. ниже негативные отзывы об ипотечном кредите в ВТБ) банк иногда на удивление оперативно решает вопрос. Правда, везёт лишь некоторым счастливчикам, да и то если они начинают трезвонить на сайте banki.ru.

- В отдельных случаях клиенты хвалят скорость оформления документов и индивидуальный подход.

Типичный положительный отклик об ипотеке ВТБ выглядит примерно так (датируется 29 января 2020 года):

Пользовательница рассыпалась в благодарностях за обходительность сотрудниц (смайлики прилагаются)