Почему важно проверять кредитную историю

Можно узнать, как получить свою кредитную историю, но не менее важно понимать, чем так важен запрос на предоставление своей кредитной истории онлайн или оффлайн. Полученное клиентом, должно подвергнуться тщательному анализу, а тем более внимательному осмотру на предмет наличия ошибок и просрочек в КИ. Рассмотреть динамику финансовых операций может стать необходимо не только вам

Запрашивает КИ и банк, в котором человек планирует взять ссуду на получение авто или оформить ипотеку.

Для выдачи крупной суммы чаще недостаточно иметь при себе документ, удостоверяющий личность — КИ тоже обязательно проверят. И вот если в ней будут ошибки не в вашу пользу, лучше бы вам найти и исправить их первым. В РФ можно подать заявление на недостоверную подачу информации с приложением доказательств — и отчет поправят без проблем.

Проверьте кредитную историю онлайн:

Аналитика самих финансовых отчетностей организациями рассматривается по-разному: к примеру, банк негативно относится к просрочкам по крупным ссудам, но его мало интересуют просрочки по мелким займам, так как это не его специфика, и благонадежность клиента на краткосрочные займы банки не интересует.

С другой стороны, такие опоздания по мелким долговым обязательствам не по душе микрофинансовым организациям, а вот долги крупного характера они могут и не брать во внимание, так как долг большого объема не говорит о клиенте как о неблагонадежном претенденте на микрозайм. https://www.youtube.com/embed/d-kRFE377yo

Как исправить негативную КИ

Исправление КИ истории требует немало времени и усилий. По закону «О кредитных историях» информация о заемщике хранится в БКИ 10 лет с момента последнего изменения. Ни стереть, ни изменить какие-то данные в ней невозможно! Если в Интернете вы видите объявления с предложениями удаления данных из КИ, то можете быть уверенными, что это мошенники. Даже изменение паспортных данных не поможет вам «обнулить» эту информацию. Дело в том, что во-первых, банк и БКИ идентифицирует вас не только по паспортным данным, но и по номеру ИНН, СНИЛС, номеру телефона и другим персональным данным. А, во-вторых, информация о смене паспортных данных попадает из Федеральной миграционной службы в разные базы данных, в том числе банковские и далее передается в БКИ

Важно помнить, что ответственность заемщика перед банком немедленно сообщать ему о смене своих персональных данных, она прописана в кредитном договоре, и в случае, если заемщик не исполняет это требование, банк вправе досрочно прекратить действие договора и потребовать досрочного погашения суммы долга

Исправить КИ можно только постепенно. Вы можете взять последовательно несколько небольших товарных кредитов на покупку бытовой техники и максимально аккуратно расплатиться по ним. Еще один вариант — небольшой займ в микрофинансовой организации. Процедура одобрения там намного проще и вероятность получения денег выше. Но будьте осторожны и внимательно читайте все условия договора. Проценты по займам в микрофинансовых организациях высоки и может обнаружится много скрытых дополнительных условий. Постарайтесь выплатить этот займ в срок. Спустя некоторое время и несколько удачно погашенных кредитов, вы можете обратиться в банк. Будьте готовы, что даже если вы получите одобрение, условия по ссуде будут хуже, чем вы рассчитывали: банк может навязать страховку, увеличить процентную ставку и срок, а также одобренная сумма может быть меньше, чем вы просили. Тем не менее, стоит согласиться и на эти условия, если кредит вам необходим, и в дальнейшем постараться выполнять все условия банка. Таким образом вы сможете постепенно улучшать свою кредитную историю и постепенно получать лучшие условия кредитования.

Микрозаймы для улучшения кредитной истории

Если с восстановлением платежеспособности и открытием депозита для повышения шансов на оформление кредита все предельно ясно, то сотрудничество с МФО в целях улучшения кредитного рейтинга вызывает массу вопросов среди потенциальных заемщиков. Однако на практике суть этой процедуры предельно проста.

Клиент оформляет быстрые кредиты от микрофинансовой компании. После своевременного возвращения денег МФК пересылает данные о выполненных финансовых обязательствах в БКИ. В итоге репутация заемщика улучшается.

Впрочем, постоянное сотрудничество с конкретной организацией позволит принять участие в программе лояльности.

- План действий по улучшению КИ при помощи МФО:

- Подать заявку на оформление быстрого кредита

- Выбрать минимальный срок и исходную сумму кредитования

- Заключить с кредитором договор

- Моментально получить денежные средства на карту

- Вернуть кредит по истечению моратория на досрочное погашение

- Оформить новый экспресс-кредит через некоторое время

- Повторить действия, указанные на предыдущих стадиях

Некоторые микрофинансовые компании предоставляют услугу улучшения кредитной истории в качестве одной из бесплатных дополнительных опций в сфере быстрого кредитования. Однако в процессе оформления займа клиенту следует учесть действующую тарифную политику организации.

За каждый день использования средств часто приходится платить ставку не менее 2%, а мораторий на досрочное погашение составляет от 3 до 10 дней.

Учреждение, с которым был заключен кредитный договор, вправе отозвать информацию из баз данных БКИ. Однако подобное решение принимается исключительно по уважительной причине. Например, если на этапе передачи сведений допущены серьезные погрешности.

Достаточным основанием для изъятия внесенных ранее сведений являются просроченные платежи, возникающие в результате технических сбоев или ошибок кредитора.

Стандартные способы восстановления репутации заемщика предполагают получение информации о состоянии кредитной истории с последующим оформлением и своевременным погашением новых займов.

Однако обнулить КИ невозможно, поэтому не стоит доверять мошенникам, обещающим удаление сведений о клиенте из ЦККИ.

Таким образом, ухудшение кредитной истории обычно является результатом допущенных заемщиком ошибок. Если речь заходит о технических просрочках по вине кредитора, исправить КИ можно путем обращения в банк или иное учреждение, занимающееся обслуживанием клиента. Даже если организация откажется делать запрос на изъятие ошибочной информации из базы данных БКИ, заемщик сможет защитить свои интересы в суде.

The following two tabs change content below.

Марина Аракчеева

В 2017 году окончила Финансово-экономический факультет ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации». В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru. (Страница автора)

Последние записи автора – Марина Аракчеева

- Держатели карт «Мир» любого банка могут оплачивать автоштрафы на портале госуслуг без комиссии – 26.06.2019

- Сбербанк запускает сервис переводов с кредитных карт – 26.06.2019

- Эвотор: вход в личный кабинет – 26.06.2019

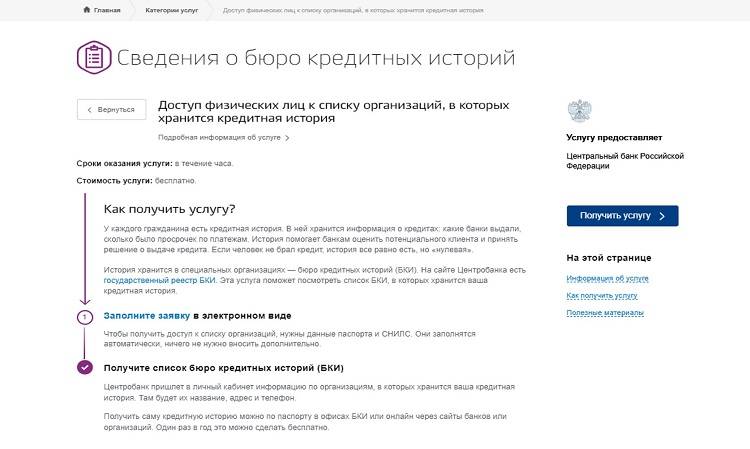

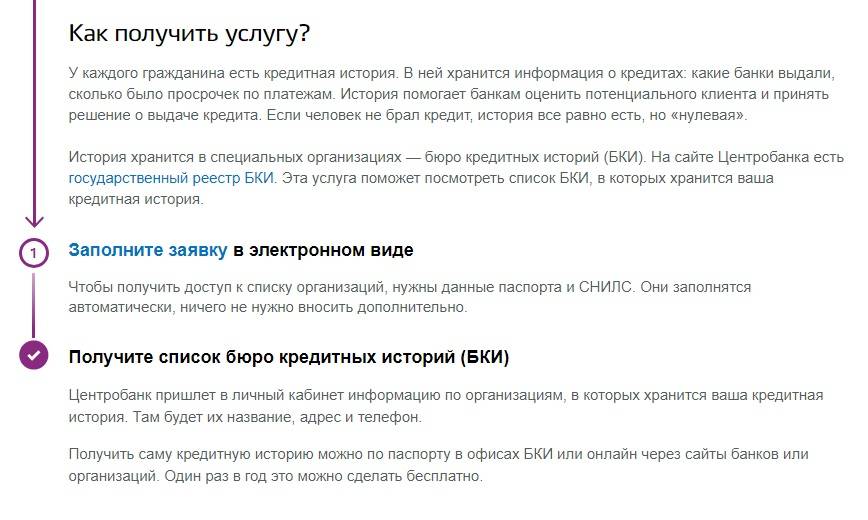

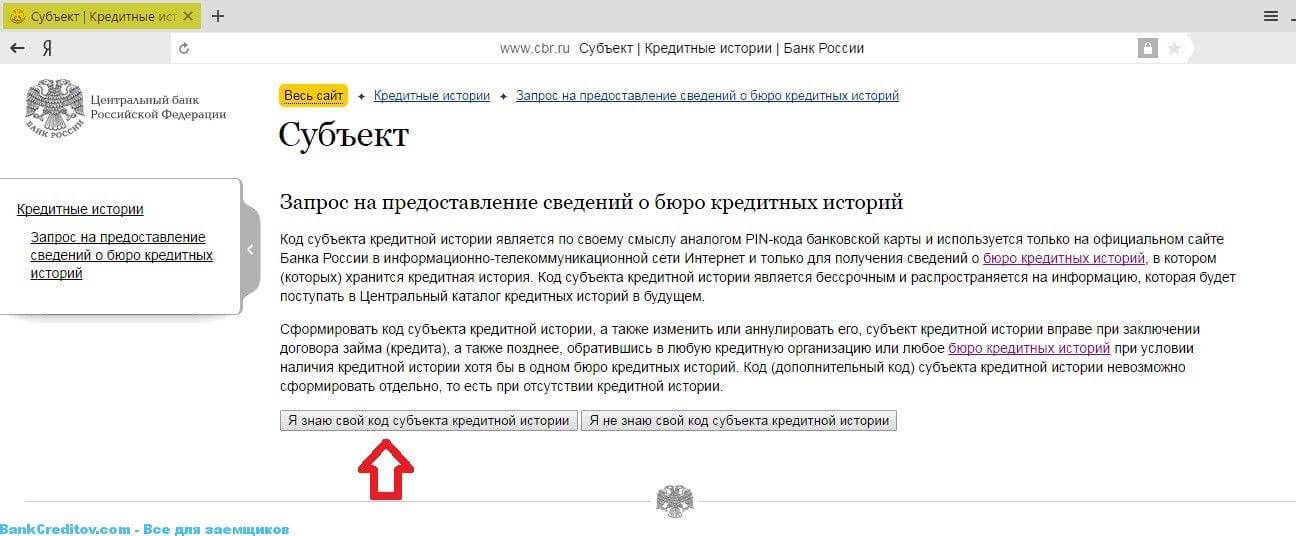

Вариант 1: бесплатно-самостоятельный

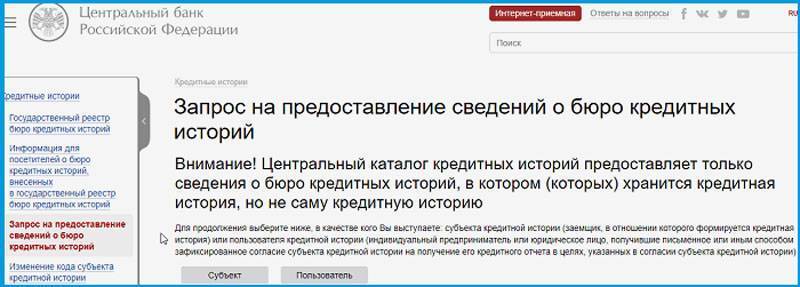

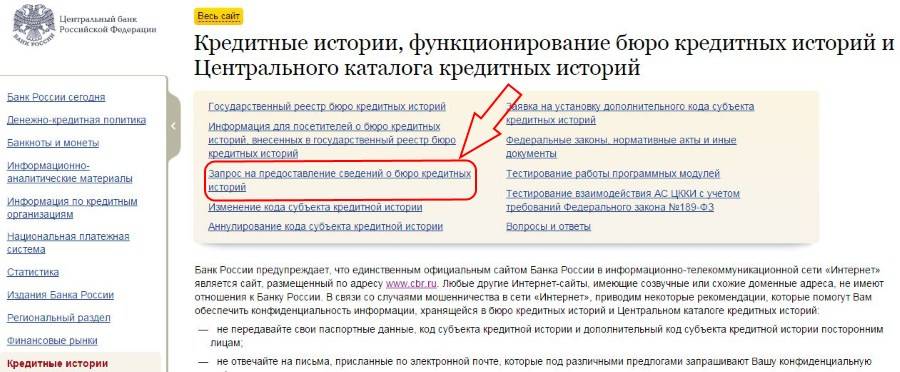

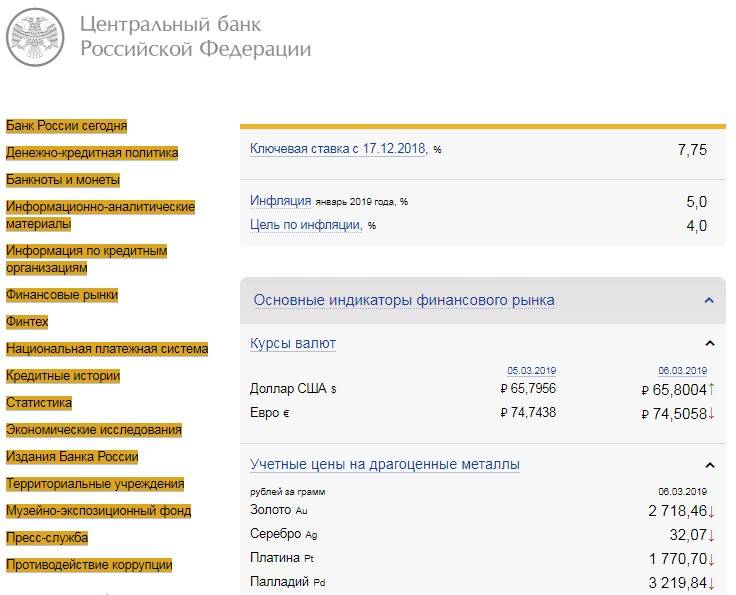

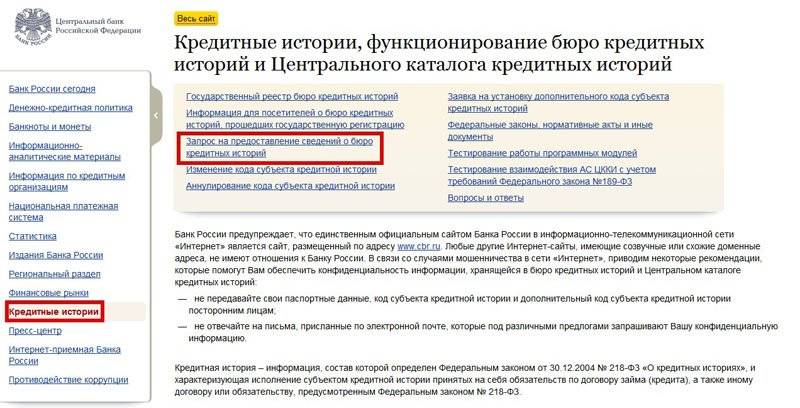

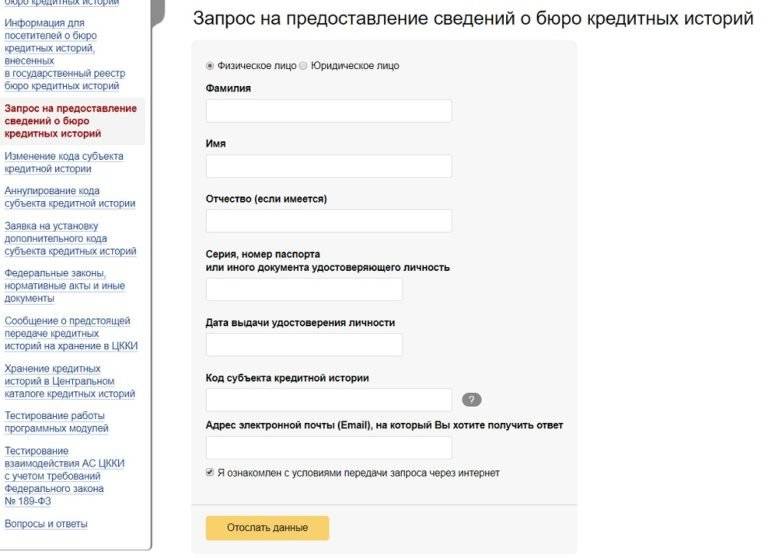

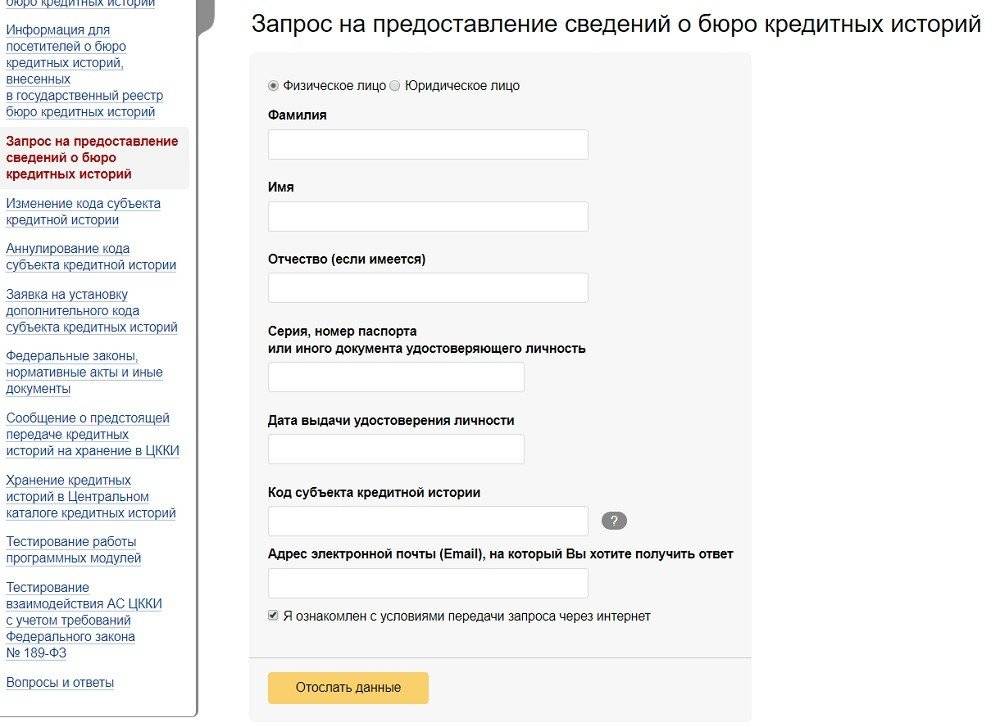

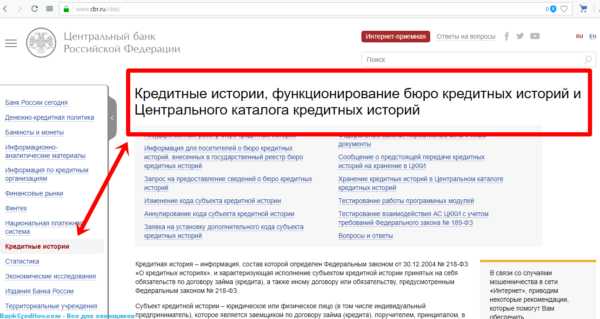

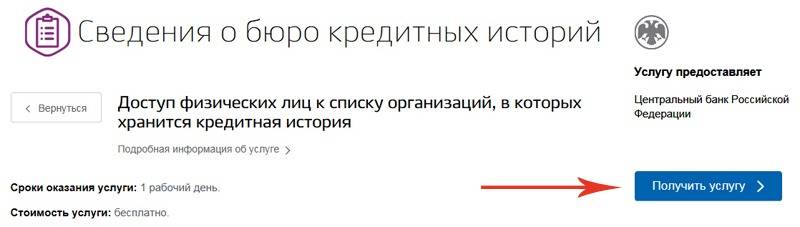

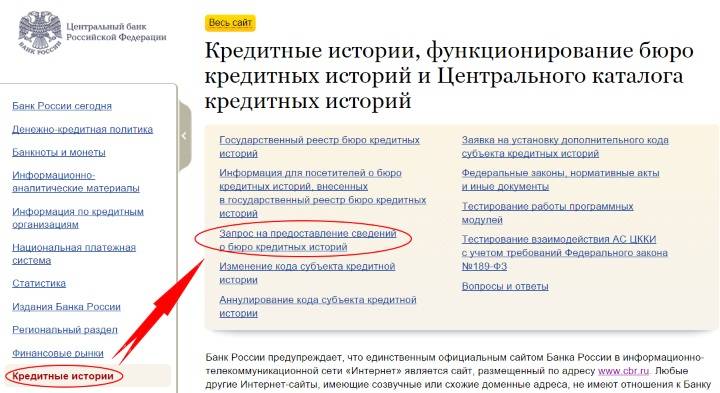

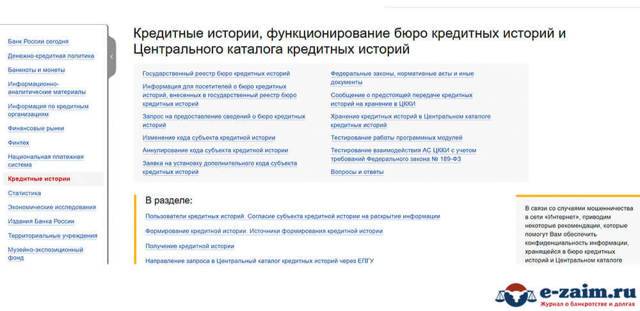

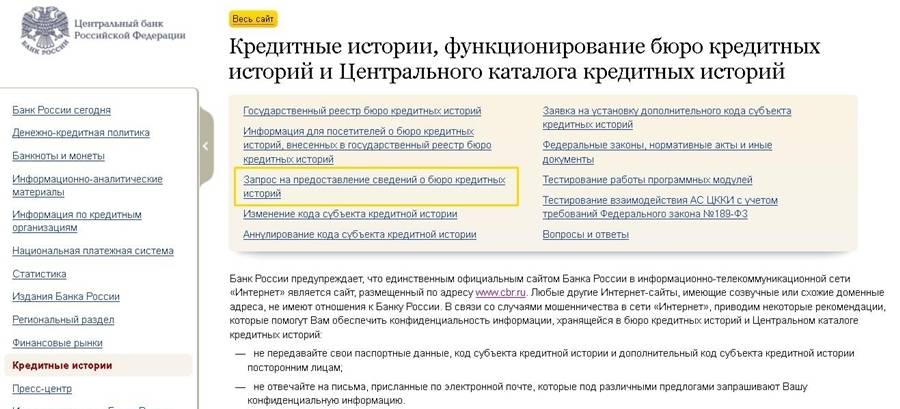

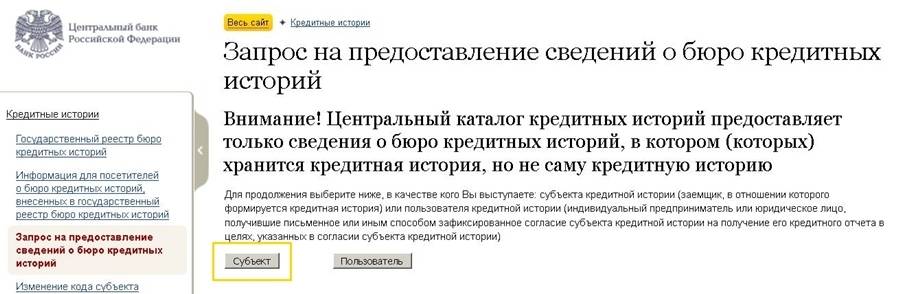

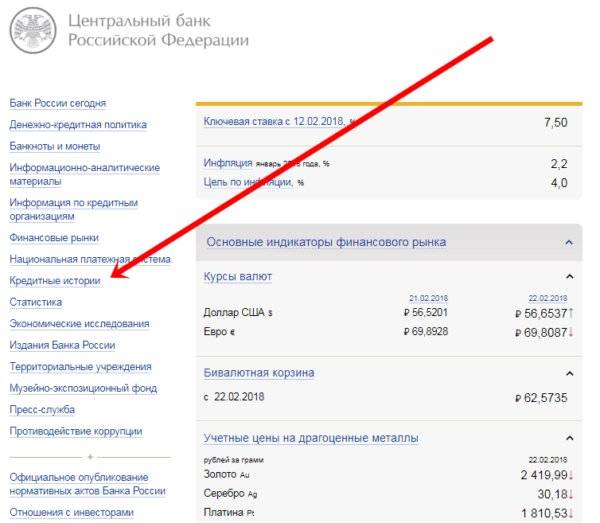

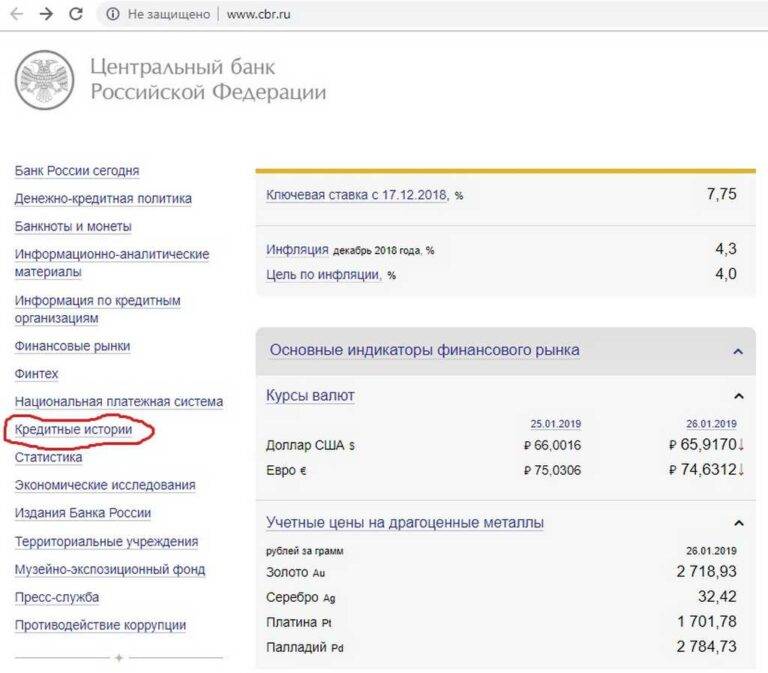

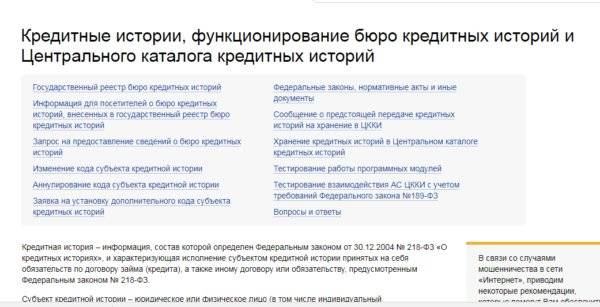

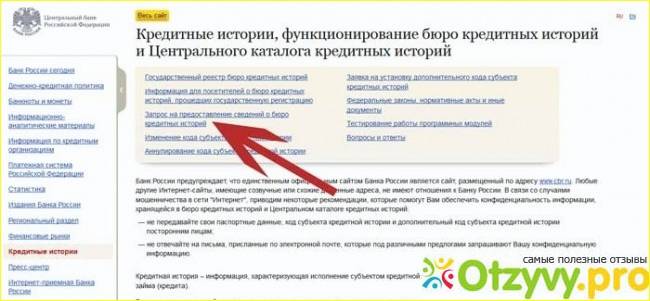

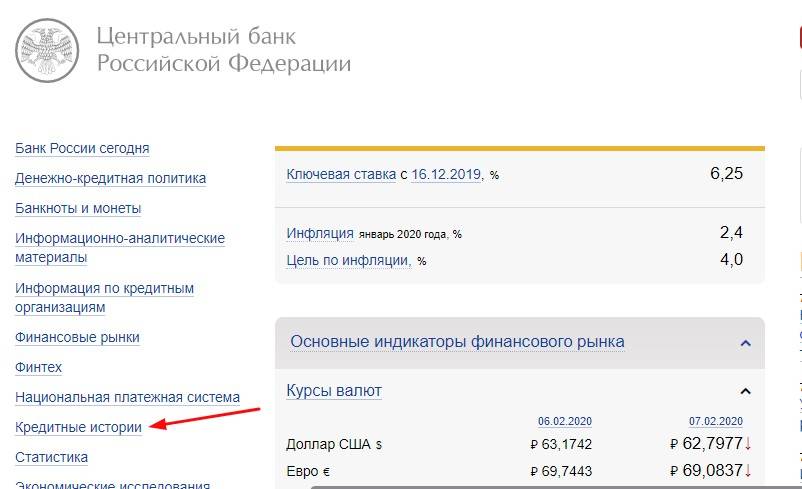

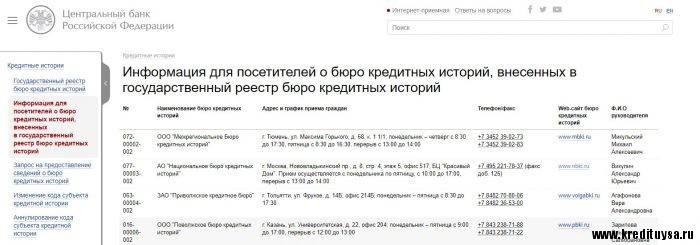

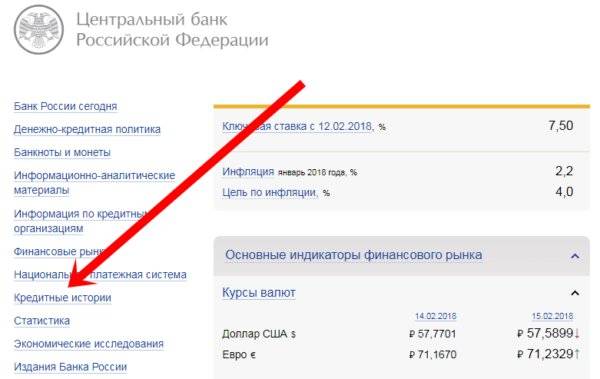

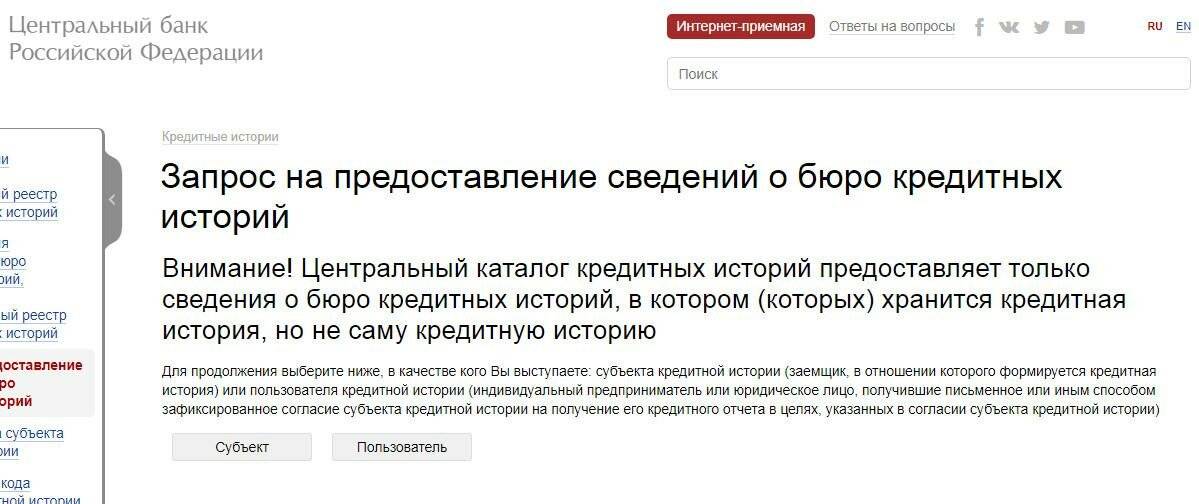

Вся необходимая информация находится на официальном веб-ресурсе Центробанка РФ по адресу cbr.ru/ckki. После перехода на сайт необходимо узнать сведения об организациях кредитных историй, для чего следует выбрать соответствующую кнопку. Далее из двух клавиш выбираем вариант «Субъект».

Здесь предлагаются еще два варианта. Если вы знаете необходимый код кредитной истории, жмете верхнюю кнопку. Если не знаете— жмете на нижнюю и читаете инструкцию, что делать в данном случае.

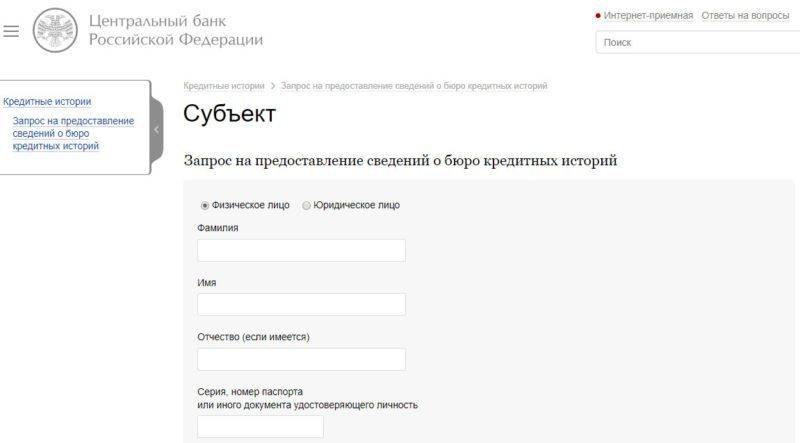

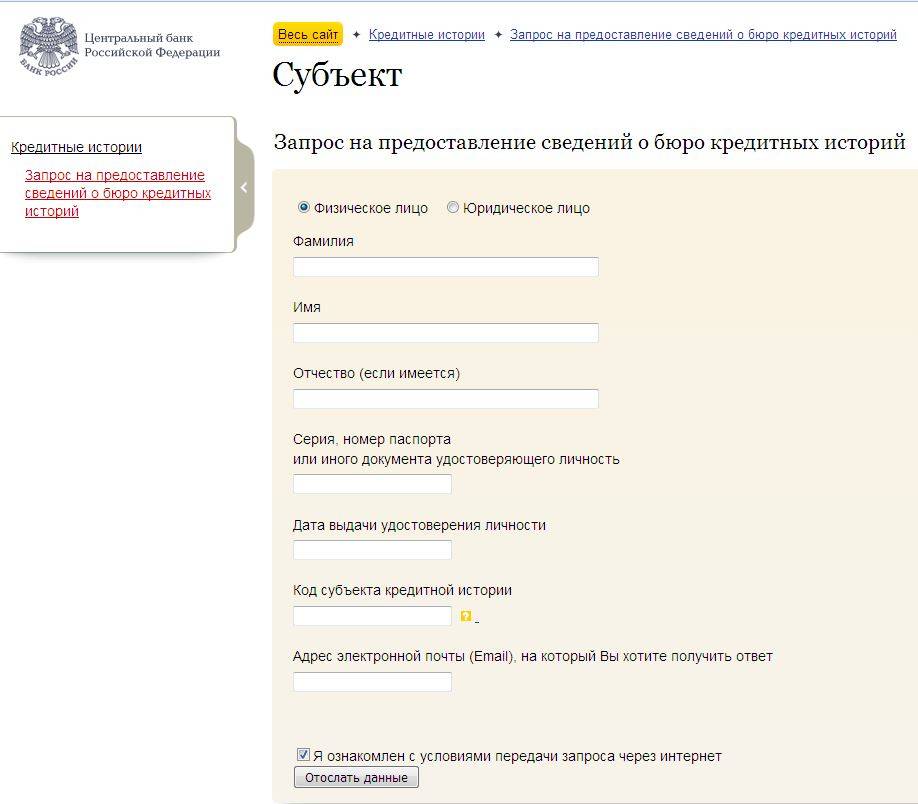

После нажатия на кнопку «Я знаю код» вам предложат вести персональные данные — от фамилии до адреса электронной почты. Внимательно введите информацию, проверьте ее, после чего отошлите запрос, нажав на нижнюю клавишу.

Теперь останется только подождать, пока на ваш имейл придет электронное письмо с данными от ЦККИ. При наличии банковской информации вы получите перечень бюро, где ее можно узнать. В случае отсутствия кредитной истории, то в ответе будет указано, что никаких данных ни в одном БКИ нет. Это означает, кредитной истории пока еще нет по причине отсутствия соответствующих действий с вашей стороны, и вы можете начинать свою работу с банковскими и иными финансовыми учреждениями «с чистого листа».

Как исправить плохую кредитную историю

Отчет по кредитной истории взять можно и более раза в год, но необходимо за такую процедуру дополнительно платить. Любой банк России может потребовать сведения клиента, от которых будет зависеть будущее сотрудничество. Ищите способы заранее улучшить КИ, если с ней возникали сложности. Запросить ее бесплатно онлайн можно для дальнейшего оформления микрозаймов в сервисах займов, ведь таким образом отчетность можно значительно улучшить.

Для исправления плохих показателей необходим постепенный план, при котором нужно брать и вовремя погашать свои долговые обязательства, выравнивая, тем самым, динамику выплат по ссудам. Процедура оформления таких займов не отличается от обычных, но при контакте с кредитором лучше указать цель займа, тогда могут быть предложены более выгодные условия. Список организаций, способный помочь в улучшении финансовой репутации, можно найти без труда. Впоследствии центральный филиал бюро получит все сведения о ситуации и динамике улучшения.

Кредитование является одной из самых сложных финансовых операций. Оно вмещает в себе множество нюансов и условий. КИ, как один из решающих показателей финансовой деятельности, нуждается в четком мониторинге, который предотвращает кучу проблем, возникающих в самый неожиданный момент.

Проверить историю бесплатно можно и не прибегая к бесконечной беготне от почты до инстанций, а сидя дома, через онлайн-сервисы. Кроме наличия самой отчетности, необходимо еще и правильно ее проанализировать, в чем поможет специалист по финансовым рейтингам и динамике финансирования. В сумме все это дает полное представление ситуации и вместе с актуальными данными либо нуждается в корректировке, либо открывает возможности для дальнейшего сотрудничества с банками и МФО.

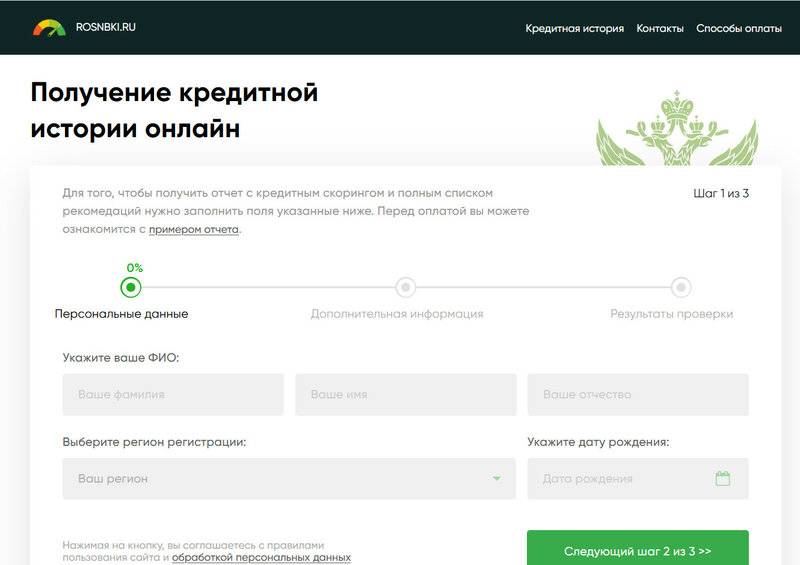

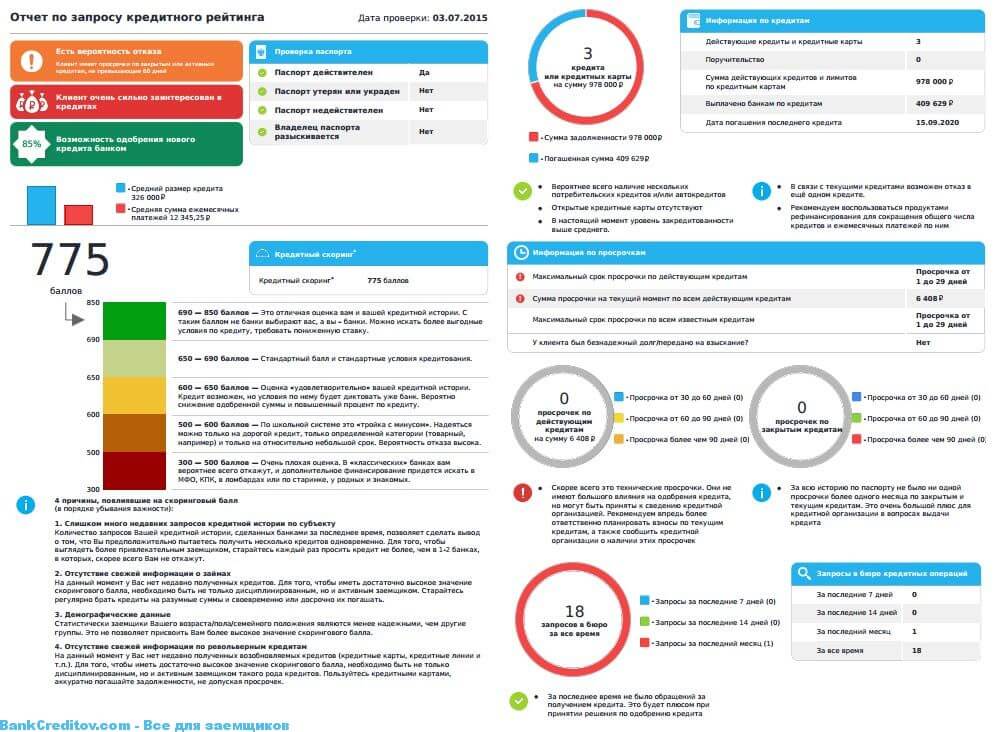

Какую проверку предлагает крупнейшее бюро кредитных историй

Более 90 % КИ заемщиков находится в Национальном бюро кредитных историй. Таким образом, НБКИ – это:

Основные отличия от стандартов других бюро:

- нет необходимости в регистрации;

- не требуется подтверждение личности;

- не нужно создавать личный кабинет.

На заполнение заявки уходит 5 минут, оплата в сумме 340 р. происходит дистанционно с мобильного телефона, карты или электронного кошелька. Отчет приходит на электронную почту.  Документ, кроме информации о наличии заемных обязательств и просрочек, содержит:

Документ, кроме информации о наличии заемных обязательств и просрочек, содержит:

- расчет скорингового балла, а также основные причины, повлиявшие на получение такого результата;

- основные причины отказов банков в выдаче займов;

- проверку паспорта на действительность;

- подробные сведения о погашении долговых обязательств.

Полученный документ помогает оценить себя со стороны кредиторов.

Таким образом, ни один банк кредитных историй абсолютно бесплатно на официальном сайте данные не предоставит – однако стоимость получения онлайн-отчетов дешевле стандартных способов запроса как минимум в 2 раза.

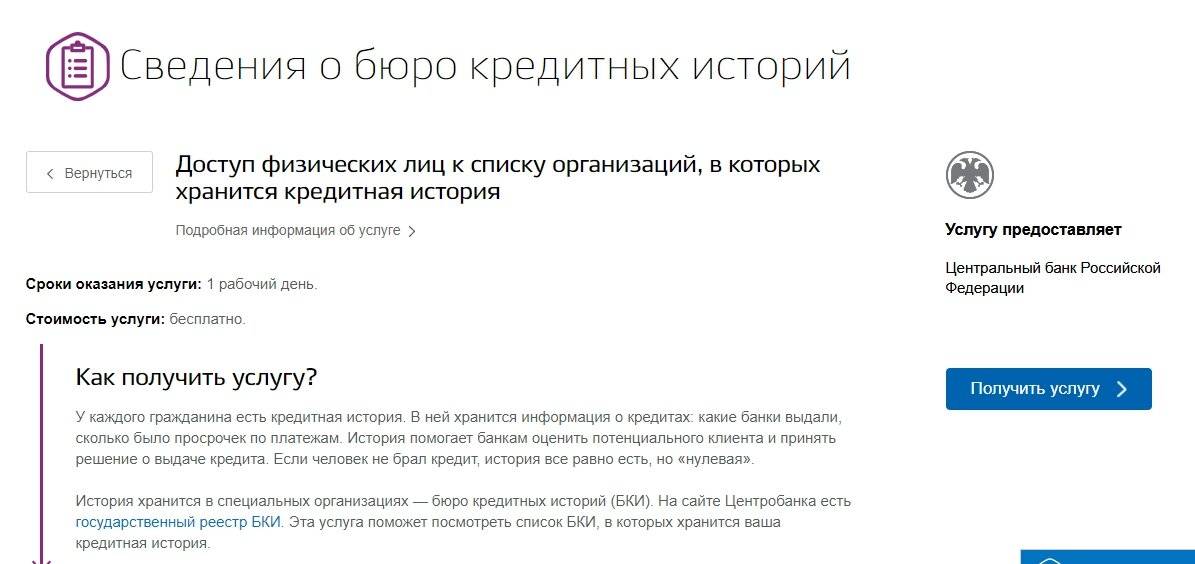

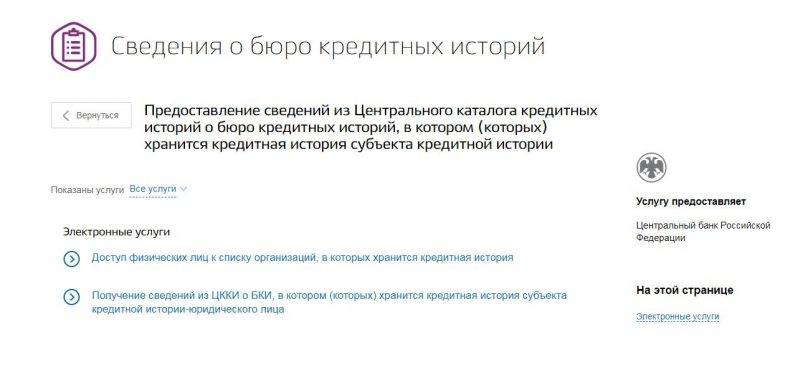

С чего начать проверку

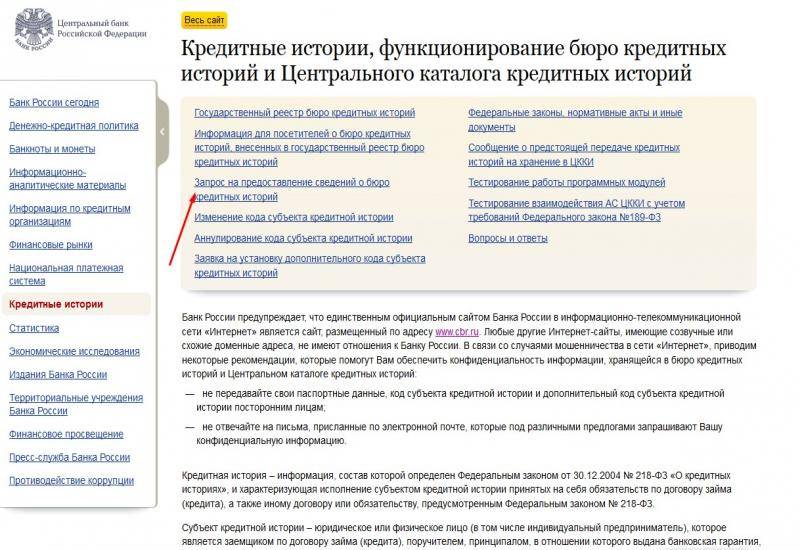

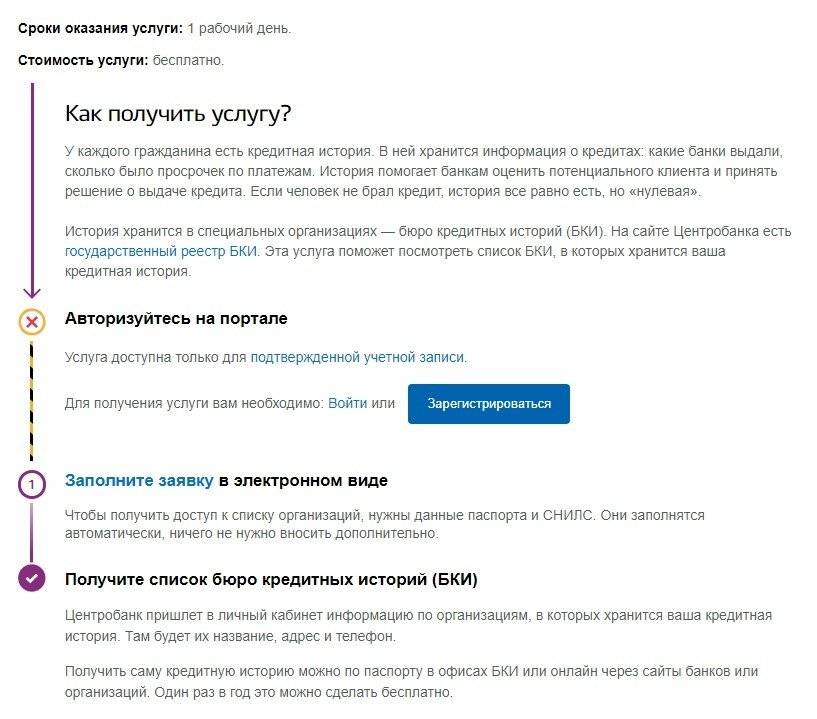

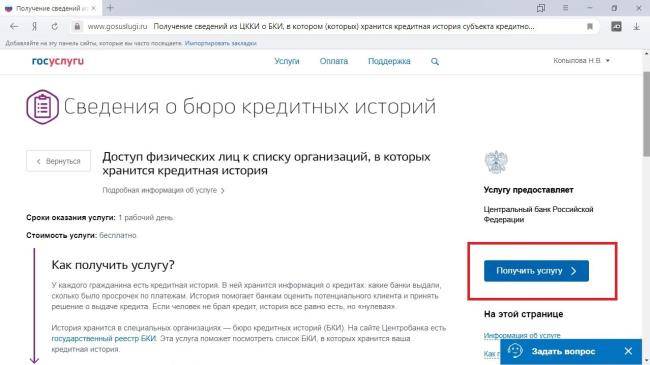

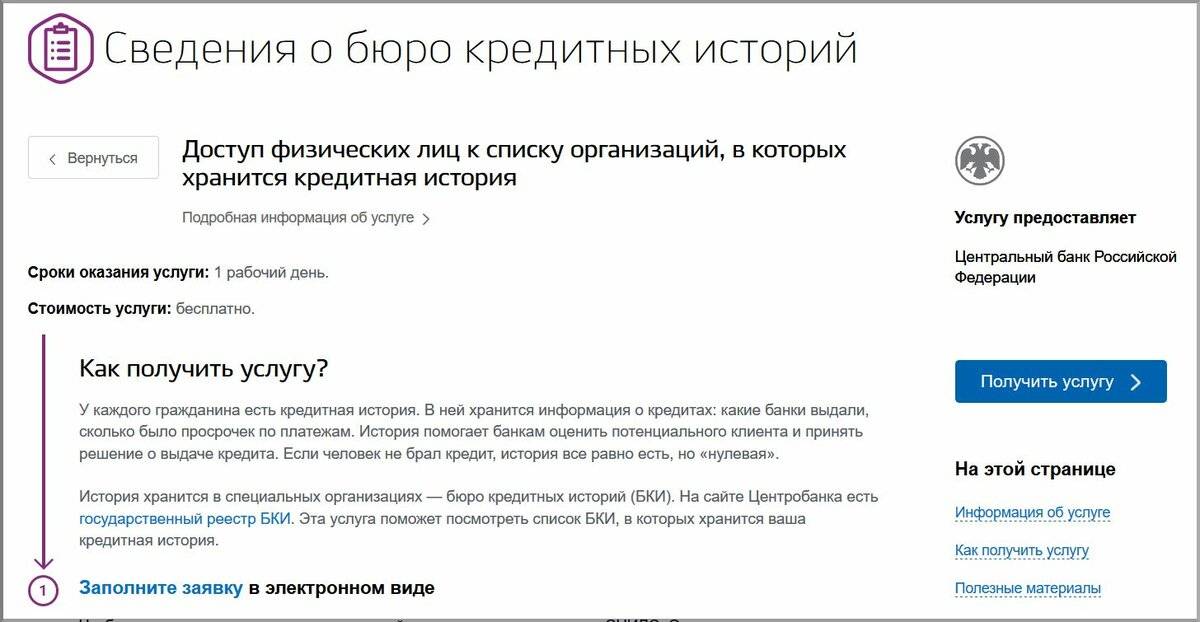

Если клиент не знает, в какие бюро из 17 представленных следует обращаться, начать проверку следует с оформления запроса в специализированную систему при Центральном банке РФ – ЦККИ.

- Для бесплатного запроса на официальном сайте понадобится код субъекта. Буквенно-цифровой шифр присваивается при первом обращении в любое кредитующее учреждение.

- Для запроса заполняются данные: полные ФИО, адрес электронной почты, данные из паспорта, код субъекта.

- Ответ направляется на указанный контактный адрес электронной почты. Результаты запроса приходят в виде списка всех БКИ, которые хранят досье заемщика с указанием полного наименования и адреса.

- Для полного получения кредитной истории следует обратиться в каждое бюро кредитных историй.

Что делать, если в КИ нашлись ошибки

Иногда в процессе ведения кредитной истории бюро может допустить ошибки – например, указать неправильные сведения или приписать чужой долг. Ошибки также могут возникнуть, если банк получил платеж по кредиту с задержкой или не вовремя отправил данные о заемщике. Неверные сведения могут появиться и из-за мошенников, которые пытались взять кредит или займ по вашим документам.

Из-за этих ошибок история может сильно испортиться – это навредит дальнейшему взаимодействию с банками и другими организациями.

Если вы увидели в вашей истории ошибки, рекомендуется обратится в полицию. Также нужно написать заявление в БКИ. Подготовьте документы, которые докажут наличие или отсутствие долга – например, справку из банка, в котором вы оформили кредит. Исправления вносятся в течение 30 дней с момента регистрации заявления. Если этого не произошло – обжалуйте действия бюро через суд.

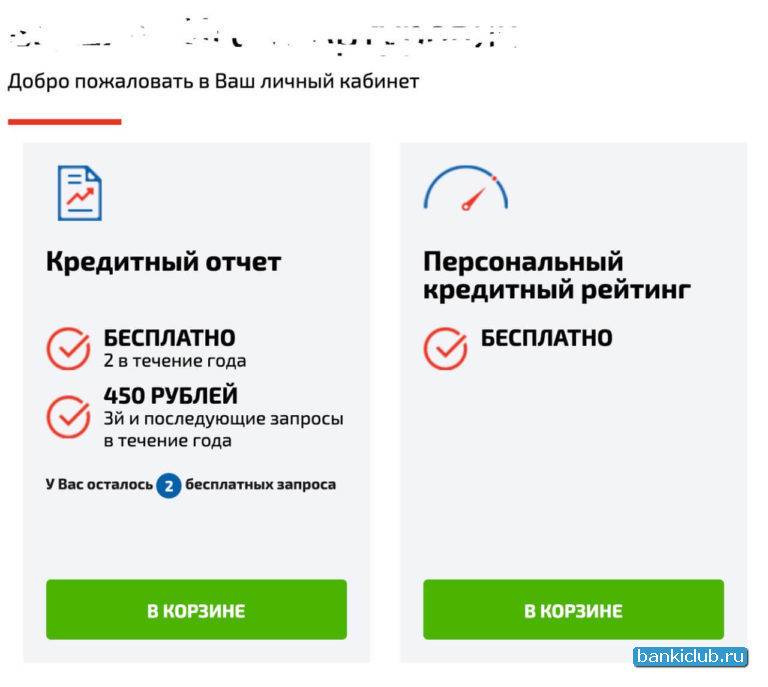

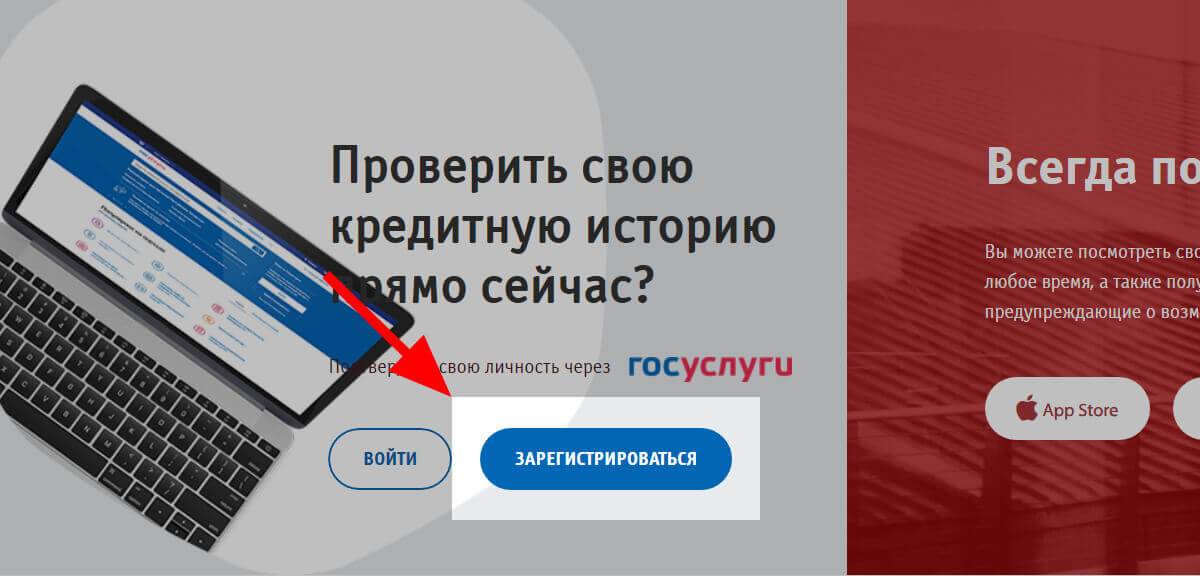

Как работает бюро Эквифакс

Основное направление работы кредитного бюро Эквифакс — предоставление кредитной истории граждан юридическим лицам. С физическими лицами сервис тоже работает. Получить кредитную историю в компании бесплатно можно два раза в год. Для этого нужно выполнить несколько шагов:

Пройти регистрацию на сайте Эквифакс

Войти в личный кабинет, подтвердив личность с помощью Госуслуг

Дождаться, пока отчет загрузится в личный кабинет. Обычно это занимает не более 15 минут

Ознакомиться с отчетом

Если нужно получить более двух отчетов в год, то каждый следующий будет стоить 395 рублей.

Помимо кредитной истории, Эквифакс предоставляет физическим лицам еще несколько платных услуг. В компании можно:

Получить список БКИ, в которых есть кредитная история заемщика. Стоимость — 295 рублей

Оформить годовую или пакетную подписку на рассылку кредитной истории. При оформлении услуги на год клиент каждый месяц будет получать подробный отчет. Стоимость услуги — 995 рублей за год. При покупке пакетной подписки на 5 или 10 отчетов стоимость составит 695 рублей или 895 рублей соответственно

Исправить кредитную историю. Специалисты разбирают ситуацию и подсказывают клиенту, что ему нужно делать. Стоимость — 995 рублей

Получить защиту от мошенников. Система отслеживает оформление кредитов на имя клиента и сразу высылает информацию, которая позволяет быстро среагировать, если тот ничего не оформлял. Стоимость — 525 рублей за год

Подключить опцию Идеальный заемщик. С ее помощью клиент будет получать советы, как улучшить кредитную историю, если она испорчена, или как поддержать положительный рейтинг, если он в порядке. Стоимость — 695 рублей в год

Подключить скоринг-контроль. Система будет отправлять клиенту SMS или письмо на электронную почту, если его скоринговый балл изменится. Стоимость — 445 рублей в год

Проверить кредитную историю также можно с помощью запроса на почтовый адрес компании Эквифакс или на электронную почту. Кроме того, жители Москвы могут обратиться в компанию лично по адресу: улица Каланчевская, дом 16. При себе нужно иметь паспорт.

Как проверить кредитную историю оффлайн

Самым простым методом для этого, конечно же, будет визит в офис бюро, где клиенту понадобится только паспорт. В этом случае получение услуги будет почти моментальным и, если ранее обращений не зафиксировано, полностью бесплатным. Главным ограничением этого способа становится наличие офиса необходимого БКИ в городе.

Последний способ наиболее долгий и трудоемкий – письмо. Не будем ничего говорить о сроках, потому что в случае с Почтой России это фактор непредсказуемый. Остановимся на том, что в письмо потребуется положить нотариально заверенный запрос и отразить в каком виде необходим ответ: письмом или электронной почтой.

В этом случае придется понести расходы на нотариуса, постоять в очереди на почте, а потом дождаться, когда же БКИ получит запрос. А если ответ необходимо получить в бумажном варианте, то есть возможность, что к тому моменту необходимая информация просто утратит актуальность.

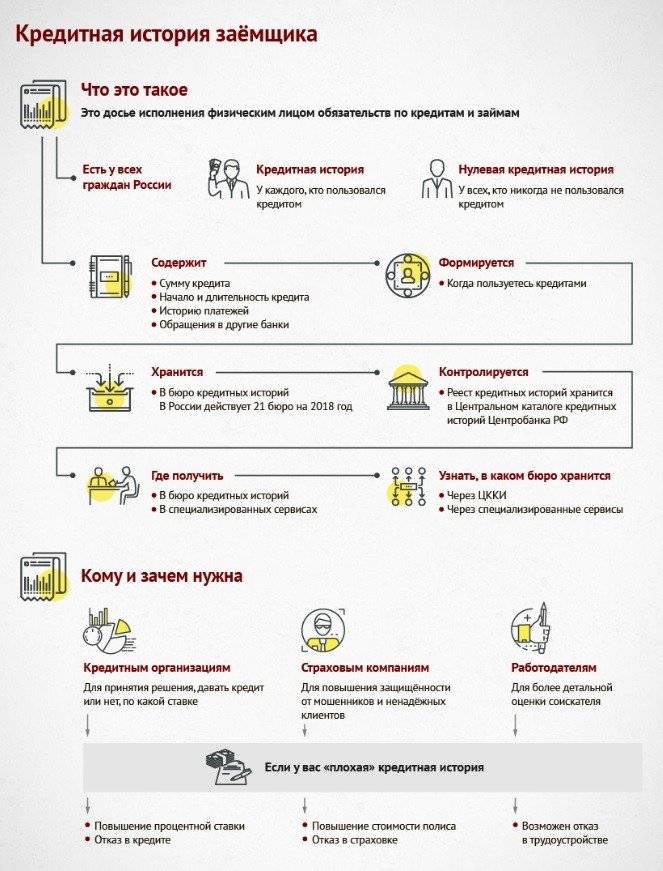

Что такое кредитная история, и где она хранится

КИ — это полный перечень всех зафиксированных финансовых операций в сфере кредитования. Там числится первая заявка на микрозайм, зафиксирован срок просрочки, если таковая была в выплатах. Получение кредитной истории возможно на бесплатной основе 2 раза в год через запрос в БКИ. В Национальном бюро хранятся все КИ, получаемые от банковских и микрофинансовых организаций.

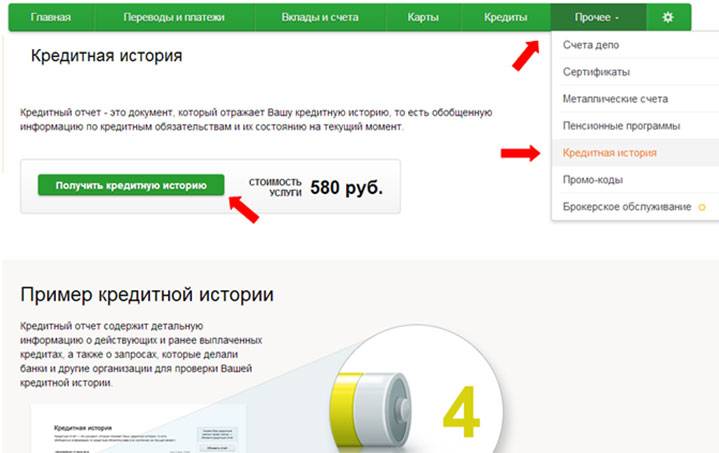

Посмотреть свою историю можно и в интернете, так как получить кредитную информацию можно и в формате онлайн в банке, в котором человек обслуживается. Получить отчет такого рода не составит труда, запрос и оформление всех документов банк сделает за своего клиента, а вот уже проверять и анализировать данные можно или самому, или при помощи финансовых аналитиков. База данных КИ доступна только служащим бюро и изменений вносить туда они не могут физически.

Каким образом данные попадают в БКИ

Информация для сбора КИ поступает от МФО, банков, финансовых управляющих по делу о банкротстве физлица, кредитных кооперативов, судебных органов (в связи с нарушением исполнения обязательств должника). Банки, МФО, КПК обязаны передавать все данные для формирования КИ относительно заемщиков, принципалов и поручителей минимум в одно БКИ, внесенное в соответствующий реестр Банком России. На деле же многие из них передают сведения сразу в несколько бюро и делают запрос информации о потенциальном клиенте в 2 или трех БКИ. К примеру, Сбербанк отправляет данные о заемщике в 4 БКИ а запрашивает их — в 7 организациях

Насколько важна КИ для гражданина?

Кредитная история — это официальное досье о займах физического лица в банках и МФО, куда заносятся сведения об исполнении и нарушении договорных обязательств.

КИ формируется при получении гражданином первого кредита и впоследствии пополняется информацией о выданных и погашенных займах, о просрочках, передаче дела в ФССП и банкротстве должника.

Проверить свою кредитную историю важно по нескольким причинам:

- чтобы рассчитать персональный кредитный рейтинг, при необходимости — принять меры к его улучшению, повысив шансы на получение займов;

- чтобы выявлять ошибочные записи в БКИ;

- чтобы обнаружить мошеннические действия — незаконные оформления кредитов и микрозаймов с использованием ваших персональных данных.

Помимо непосредственно заемщика, запрос на предоставление личной КИ могут подать:

- финансовые организации при получении от клиента согласия на просмотр и внесение изменений в КИ;

- нотариусы и судебные органы;

- финансовый управляющий в процедуре банкротства;

- ЦККИ (Центральный каталог кредитных историй) и ЦБ РФ.

Несмотря на активную рекламу мошенников, предлагающих услуги исправления КИ, заемщик или другое лицо не вправе изменять записи в КИ (к примеру, нельзя удалить данные о просрочках). Изменения в КИ вносятся, только если сведения оказались ошибочными или заведомо ложными.

Требование об исправлении/удалении неверных сведений можно направить на основании статьи 8 Закона №218-ФЗ:

- в кредитную организацию, подавшую в БКИ спорную информацию;

- напрямую в БКИ;

- в случае отказа: подать заявление в суд об обязании исправить кредитную историю.

Что можно найти в ЦККИ

Центральный каталог кредитных историй (ЦККИ) – это специальное подразделение ЦБ РФ. Каталог оперирует распределением финансовых данных по кредитованию. Отсюда любой гражданин может получить на электронную почту СПИСОК бюро кредитных историй, в которых находится информация именно по заявителю.

Помни! ЦККИ дает только перечень БКИ, а не содержание историй по займам, ссудам заемщиков.

Процедура предоставления информации через Каталог проста:

Нюанс! Получить информацию в ЦККИ или в любом БКИ возможно только при знании индивидуального кода субъекта заемщика.

Такой идентификатор присваивается человеку на этапе оформления первого ссудного договора. Он бессрочный. Если же человек ни разу не кредитовался в финансовой организации, то кода у него нет, следовательно, и кредитной истории тоже.

Код субъекта известен

При наличии такого идентификатора у заемщика не возникнет вопроса с запросом в ЦККИ. Необходимо заполнить:

- ФИО заявителя;

- данные паспорта;

- код субъекта;

- личный электронный адрес.

По представленной информации будет сформирован реестр бюро и отправлен на почту клиента.

Кода субъекта нет

Тут путь сложнее. Возможность получить перечень БКИ через Интернет отпадает. Но есть 5 вариантов узнать свой номер в системе кредитования:

- Изучить договор займа и приложения к нему, где код субъекта будет фигурировать. Рекомендуется рассматривать самый последний документ, так как комбинация может быть изменена при получении нового обязательства. При этом состояние текущей КИ никак не меняется.

- Если в документе не нашли необходимый шифр, то стоит обратиться к кредитору с просьбой уточнения кода субъекта. Обычно проблем не возникает.

- В ситуации нежелания или отсутствия возможности обращения к вашему кредитору есть другой путь – пойти в любую достаточно крупную финансовую организацию и запросить необходимые данные. Такая услуга платная, обойдется в 200 – 500 рублей.

- Получить код через Национальное бюро кредитных историй. Для этого необходимо отправить заявление с нотариально заверенной подписью, оплатить 300 рублей за услугу, отправить квитанцию с заявочной формой по почте в НБКИ. Адрес рекомендуется уточнять на официальном сайте НБКИ.

- Прийти в любое из 16 БКИ, оплатить от 300 до 700 рублей, предъявить паспорт, заполнить заявку на восстановление / замену персонального кода субъекта.

Завершенные дела

Все судебные дела размещены с согласия должников

А40-223737/2019

Было долга – 1 977 521 руб.

Москва

Завершено:

01.04.2021

Этапы:

19.08.2019

Поступило в работу

02.09.2019

Подача заявления

05.11.2019

Признан банкротом

Списано долга:

1 977 521 руб.

А56-48616/2020

Было долга – 762 797 руб.

Санкт-Петербург

Завершено:

02.04.2021

Этапы:

07.06.2020

Поступило в работу

22.06.2020

Подача заявления

25.07.2020

Признан банкротом

Списано долга:

762 797 руб.

А40-1677/2020

Было долга – 732 454 руб.

Москва

Завершено:

26.03.2021

Этапы:

30.12.2019

Поступило в работу

17.01.2020

Подача заявления

05.06.2020

Признан банкротом

Списано долга:

732 454 руб.

А40-113915/2020

Было долга – 534 425 руб.

Москва

Завершено:

22.03.2021

Этапы:

25.06.2020

Поступило в работу

10.07.2020

Подача заявления

10.09.2020

Признан банкротом

Списано долга:

534 425 руб.

А40-61775/2020

Было долга – 4 142 050 руб.

Москва

Завершено:

22.03.2021

Этапы:

02.04.2020

Поступило в работу

14.04.2020

Подача заявления

28.07.2020

Признан банкротом

Списано долга:

4 142 050 руб.

А40-106783/2020

Было долга – 357 070 руб.

Москва

Завершено:

18.03.2021

Этапы:

21.06.2020

Поступило в работу

06.07.2020

Подача заявления

01.10.2020

Признан банкротом

Списано долга:

357 070 руб.

А32-54260/2019

Было долга – 871 990 руб.

Краснодарский край

Завершено:

15.03.2021

Этапы:

10.11.2019

Поступило в работу

22.11.2019

Подача заявления

05.02.2020

Признан банкротом

Списано долга:

871 990 руб.

А40-93113/2020

Было долга – 1 156 298 руб.

Москва

Завершено:

11.03.2021

Этапы:

18.05.2020

Поступило в работу

09.06.2020

Подача заявления

31.08.2020

Признан банкротом

Списано долга:

1 156 298 руб.

А40-57695/2020

Было долга – 876 526 руб.

Москва

Завершено:

04.03.2021

Этапы:

13.03.2020

Поступило в работу

26.03.2020

Подача заявления

09.06.2020

Признан банкротом

Списано долга:

876 526 руб.

А40-86385/2020

Было долга – 3 428 453 руб.

Москва

Завершено:

01.03.2021

Этапы:

12.05.2020

Поступило в работу

27.05.2020

Подача заявления

24.08.2020

Признан банкротом

Списано долга:

3 428 453 руб.

А70-11989/2019

Было долга – 879 202 руб.

Тюменская область

Завершено:

09.03.2021

Этапы:

01.07.2019

Поступило в работу

12.07.2019

Подача заявления

04.09.2019

Признан банкротом

Списано долга:

879 202 руб.

А66-4236/2020

Было долга – 628 134 руб

Тверская область

Завершено:

04.03.2021

Этапы:

01.04.2020

Поступило в работу

09.04.2020

Подача заявления

28.05.2020

Признан банкротом

Списано долга:

628 134 руб.

А60-16037/2020

Было долга – 645 455 руб.

Свердловская область

Завершено:

26.02.2021

Этапы:

02.04.2020

Поступило в работу

17.04.2020

Подача заявления

10.07.2020

Признан банкротом

Списано долга:

645 455 руб.

А75-9102/2020

Было долга – 1 061 170 руб.

Ханты-Мансийский Автономный округ

Завершено:

18.02.2021

Этапы:

03.06.2020

Поступило в работу

19.06.2020

Подача заявления

17.07.2020

Признан банкротом

Списано долга:

1 061 170 руб.

А32-27832/2020

Было долга – 1 044 289 руб.

Москва

Завершено:

27.01.2021

Этапы:

08.07.2020

Поступило в работу

21.07.2020

Подача заявления

25.08.2020

Признан банкротом

Списано долга:

1 044 289 руб.

А40-324764/2019

Было долга – 1 151 567 руб.

Москва

Завершено:

15.02.2021

Этапы:

05.12.2019

Поступило в работу

17.12.2019

Подача заявления

19.02.2020

Признан банкротом

Списано долга:

1 151 567 руб.

А40-73962/2020

Было долга – 2 466 696 руб.

Москва

Завершено:

12.02.2021

Этапы:

01.05.2020

Поступило в работу

13.05.2020

Подача заявления

21.08.2020

Признан банкротом

Списано долга:

2 466 696 руб.

А40-112805/2020

Было долга – 609 166 руб.

Москва

Завершено:

10.02.2021

Этапы:

01.07.2020

Поступило в работу

13.07.2020

Подача заявления

12.08.2020

Признан банкротом

Списано долга:

609 166 руб.

А41-31788/2020

Было долга – 336 415руб.

Московская область

Завершено:

08.02.2021

Этапы:

22.05.2020

Поступило в работу

04.06.2020

Подача заявления

07.08.2020

Признан банкротом

Списано долга:

336 415руб.

А41-27506/2020

Было долга – 2 229 922 руб.

Московская область

Завершено:

28.01.2021

Этапы:

06.05.2020

Поступило в работу

22.05.2020

Подача заявления

06.08.2020

Признан банкротом

Списано долга:

2 229 922 руб.

Посмотреть все

Где и как получить свою кредитную историю

К содержимому КИ имеют доступ непосредственно ее субъект (заемщик), пользователи (банки, микрофинансовые организации), ЦККИ (только к титульной части), представители суда. Кредитная история бесплатно может быть выдана ее субъекту при самостоятельном обращении в соответствующее бюро 1 раз в год. Все следующие запросы в течение 12 месяцев будут оцениваться по внутреннему тарифу компании.

На основании КИ формируется рейтинг платежеспособности заемщика. Он важен для организации, которая принимает решение о выдаче денежных средств новому клиенту. Самостоятельно бывает достаточно сложно разобраться в объемном отчете и понять, какие сведения он несет для кредитора. Чтоб оценить свой потенциал как заемщика, можно обратиться в специализированные сервисы за получением кредитного рейтинга, выстроенного на основании КИ. Рассмотрим несколько примеров.

РБКИ Эквифакс — одно из самых популярных бюро в России. Отличается от всех других сервисов тем, что непосредственно собирает данные у банков и МФО и предоставляет кредитную историю субъектам для самостоятельной оценки. При , далее — от 27 до 120 руб. за отчет в зависимости от выбранного пакета услуг (минимум 595 руб. за пакет). Метод предоставления — кредитная история онлайн

Обратите внимание, необходимо будет подтвердить личность одним из способов: через онлайн-сервис eID (бесплатно), расчетный счет (50 рублей), систему Contact (150 рублей), телеграмму на почте или посетить офис с паспортом (бесплатно).

Отчет будет доступен только после регистрации на сайте и подтверждения личности. Для его заказа необходимо авторизоваться, перейти в раздел «Услуги» и там нажать на стрелочку напротив бесплатного единоразового отчета

Время исполнения – от нескольких минут до 1 рабочего дня.

Мойрейтинг.рф — площадка, где можно заказать кредитный рейтинг и проверить отсутствие в нем ошибок, неправомерно оформленных обязательств и других нежелательных данных. Стоимость составляет 299 руб. за 1 отчет и 499 руб. за полугодовую подписку (6 отчетов). Бесплатно предоставляются советы и рекомендации по улучшению рейтинга.

БКИ3 — сервис с возможностью заказать подробный отчет по кредитному рейтингу в режиме онлайн. В нем клиент увидит список кредитов, просрочку (при наличии), количество погашенных платежей, рекомендации по улучшению. Разовый отчет будет стоить 299 руб., подписка на 3 месяца (за 3 документа) — 499 руб.

Юником24 — сайт с возможностью получить рейтинг финансового здоровья (РФЗ) в срок не более 5 минут. В отчете будут показаны аналогичные показатели, которыми пользуются крупнейшие банки при оценке своих клиентов. Стоимость РФЗ — от 200 до 400 Р.

Отчет содержит различные данные, из которых ясно видно вероятность одобрения кредита, конкретные проблемы в истории (если они есть) и какие меры стоит предпринять, чтобы гарантированно получить деньги.

Правильная история – с помощью данного сервиса всего за 15 минут можно получить полноценный кредитный отчет от НБКИ, который содержит информацию о долгах, просрочках, действующих и закрытых кредитах. Стоимость составит 799 рублей.

При желании можно получить рекомендации по исправлению КИ. За 899 р. вы можете получить комплексную услугу: полноценный отчет по истории + аналитический отчет.

В целях обеспечения безопасности и конфиденциальности предоставляемой информации для использования сервиса потребуется пройти авторизацию через Госуслуги.

Banki.ru – это сервис персонального подбора кредита, который помогает клиентам выбрать необходимые банковские продукты с высокой вероятностью одобрения. А также, с его помощью можно подсчитать свой скоринговый балл. Подбор кредитного продукта на ресурсе банки.ру осуществляется после расчета индивидуального кредитного рейтинга клиента, который производится абсолютно бесплатно. На основании произведенного подсчета сервис определяет вероятность одобрения кредита и подбирает наиболее подходящие для клиента предложения с учетом требований банков.

Есть еще один удобный вариант узнать о своем финансовом потенциале — это обратиться в МФО, где ранее был оформлен микрозайм. Работники компании перед одобрением заявки уже изучили вашу КИ, поэтому они могут предоставить ее заемщику для ознакомления бесплатно и максимально быстро. Подобную услугу уже оказывают МигКредит и Platiza.

Подведём итоги

На сегодня найти кредитную историю бесплатно по фамилии любому человеку в России не составит большого труда. Если вы являетесь активным интернет-пользователем – получить требуемую информацию можно онлайн, воспользовавшись соответствующими ресурсами. Для проверки бесплатной по фамилии кредитной истории обратитесь в бюро НБКИ, ОКБ, Русского Стандарта и так далее. Если во время проверки система вам ничего не выдала по запросу – скорее всего, вы никогда ранее не брали заём или ввели некорректную информацию. В некоторых случаях осуществлять поиск стоит в более мелких БКИ.