Как исправить плохую кредитную историю

Отчет по кредитной истории взять можно и более раза в год, но необходимо за такую процедуру дополнительно платить. Любой банк России может потребовать сведения клиента, от которых будет зависеть будущее сотрудничество. Ищите способы заранее улучшить КИ, если с ней возникали сложности. Запросить ее бесплатно онлайн можно для дальнейшего оформления микрозаймов в сервисах займов, ведь таким образом отчетность можно значительно улучшить.

Для исправления плохих показателей необходим постепенный план, при котором нужно брать и вовремя погашать свои долговые обязательства, выравнивая, тем самым, динамику выплат по ссудам. Процедура оформления таких займов не отличается от обычных, но при контакте с кредитором лучше указать цель займа, тогда могут быть предложены более выгодные условия. Список организаций, способный помочь в улучшении финансовой репутации, можно найти без труда. Впоследствии центральный филиал бюро получит все сведения о ситуации и динамике улучшения.

Кредитование является одной из самых сложных финансовых операций. Оно вмещает в себе множество нюансов и условий. КИ, как один из решающих показателей финансовой деятельности, нуждается в четком мониторинге, который предотвращает кучу проблем, возникающих в самый неожиданный момент.

Проверить историю бесплатно можно и не прибегая к бесконечной беготне от почты до инстанций, а сидя дома, через онлайн-сервисы. Кроме наличия самой отчетности, необходимо еще и правильно ее проанализировать, в чем поможет специалист по финансовым рейтингам и динамике финансирования. В сумме все это дает полное представление ситуации и вместе с актуальными данными либо нуждается в корректировке, либо открывает возможности для дальнейшего сотрудничества с банками и МФО.

Кто может получить КИ

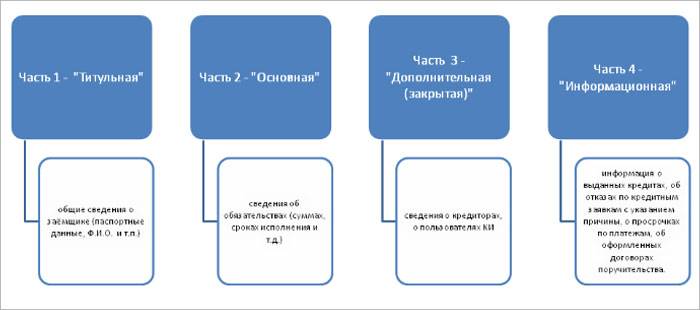

У физлица кредитная история состоит из 4 частей:

Основная часть кредитного досье доступна заёмщику или с его согласия кредитору (банку, МФО и т.д.), которому он подал заявку на кредит. Согласие оформляется на бумажном носителе либо в электронном виде. Срок его действия 2 месяца. Если заем оформлен, то срок продлевается на весь период кредитования.

Информационную часть документа могут запросить заинтересованные пользователи (кредиторы действующие и будущие) без согласия заёмщика.

Чтобы иметь представление о структуре его разделов, предлагаю подробно ознакомиться с примером полного кредитного отчёта.

Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

Не всегда есть необходимость запрашивать полный отчет, тем более если 2 запроса уже были израсходованы. Для оценки вероятности одобрения кредита, контроля за существенными изменениями КИ и тд. вполне можно пользоваться кратким кредитным рейтингом или выпиской из КИ. Они обходятся дешевле или вовсе предоставляются без взимания платы.

Рейтинг также указывается в отчете БКИ. Он показывает вероятность одобрения кредита. Но банки применяют собственные модели оценки клиента.

Краткая выписка о кредитной истории в онлайн-банке Тинькофф

Особенности краткой выписки из КИ в Тинькофф Банке

- Формируется на основе данных, полученных из НБКИ и собственного анализа, проведенного банком.

- Выписка показывает информацию о рейтинге, по которому можно определить вероятность одобрения кредита.

- Дополнительно банк предлагает ознакомиться с рекомендациями по улучшению КИ (если необходимо).

Через сервис «Кредитный рейтинг онлайн»

Сервис «Кредитный рейтинг онлайн» обслуживается компанией Юником24. Он позволяет оперативно получить информацию о кредитном рейтинге. С ее помощью можно оценить вероятность одобрения кредита, качество КИ и т. д.

При первом обращении необходимо заполнить подробно сведения о себе (Ф.И.О., паспортные данные) и создать учетную запись в сервисе. В дальнейшем получать актуальные сведения о кредитном рейтинге можно через личный кабинет.

Создатели сервиса напоминают, что каждый запрос КИ сторонней организацией будет учтен при обработке заявок на кредиты. Они также напоминают, банки, проверяющие кредитную историю заемщиков, принимают решение самостоятельно и используют для оценки клиентов различные методики. Высокий рейтинг в сервисе не может служить 100% гарантией одобрения ссуды.

Узнать свой кредитный рейтинг онлайн

Через сервис моментального кредитного рейтинга «3 БКИ»

Сервис «3 БКИ» позволяет получить почти мгновенно оценку кредитного рейтинга. Она рассчитывается на основе собственной методики, созданной разработчиками ресурса. Обработка запроса занимает буквально несколько секунд.

Пользователю на выбор предлагает разовый отчет за 299 р. или оформить подписку на 3 ежемесячных отчета за 499 р.

Особенности интернет-сервиса

- Предоставляются рекомендации по улучшению КИ.

- Минимальный набор данных, необходимых для получения отчета.

- Подарки при заказе услуги (например, бесплатный курс «Антиколлектор»).

Узнать историю через сервис 3 БКИ

Кредитная история и скоринг онлайн через сайт MyCreditInfo

Сервис MyCreditInfo предлагает получить данные по кредитному рейтингу в режиме онлайн, а для тех, кто раньше никогда не брал кредиты – вместо него доступен социодемографический скоринг. С помощью него можно также отправить запрос на получение отчета из кредитной истории в бюро «Русский стандарт» и НБКИ, а затем получить его.

Стоимость услуг в MyCreditInfo

- отчет БКИ – от 990 р.;

- кредитный рейтинг – 290 р.;

- социодемографический скоринг – 300 р.

Узнать КИ в MyCreditInfo

Онлайн-сервис «Невылет.РФ» для вылетающих заграницу

Сервис «Невылет.РФ» предназначен для тех, кто собрался в поездку за границу. Он позволяет оценить вероятность того, что человек попал в черный список людей, которым запрещен выезд заграницу.

Благодаря сервису, человек может получить сведения о долгах по кредитам, налогам и т. д. Сервис также предоставит рекомендации о том, что делать при низкой вероятности вылета. Стоимость услуг – 299 р.

Проверка в сервисе Невылет.РФ

Как оспорить кредитный рейтинг

Для оспаривания своей кредитной истории можно также воспользоваться официальным сайтом НБКИ, разделом «Оспорить кредитную историю физическим лицам».

Оспаривание информации производится в заявительном порядке. Заемщику надо составить заявление по форме выбранного БКИ.

В нашем примере можно воспользоваться формой с сайта НБКИ.

В заявлении указываются:

- полная информация по субъекту кредитной истории (ФИО, паспортные данные, адрес места регистрации, контактный номер телефона);

- причина несогласия.

Проставляется дата и подпись, а также дается согласие на обработку персональных данных.

Заполненное заявление можно направить в БКИ по Почте России (желательно заказным письмом или ценным письмом с описью вложения) или обратиться лично в офис бюро. Отправить заявку на оспаривание через интернет в данное БКИ нельзя. Но есть некоторые бюро, которые принимают такие заявления и по электронной почте.

Бюро самостоятельно направляет запрос в финансово-кредитные учреждения, которые допустили ошибку или представили недостоверную информацию, и в течение 14 рабочих дней банк должен внести исправления. По результатам проведенной проверки БКИ направляет в адрес заемщика официальное письмо с решением по спорному вопросу.

Сроки внесения информации об исправлении недочетов для банков зависят от БКИ, подавшего запрос, и составляют от 14 рабочих дней до 1 месяца.

Если человек не согласен с полученным ответом, то он может обратиться в суд с исковым заявлением о внесении изменений в КИ.

Срок внесения изменений банками по кредитной истории утвержден пунктом 3.7 статьи 5 Федерального закона «О кредитных историях» и составляет не более 5 рабочих дней. БКИ вносят изменения в кредитную историю и персональный кредитный рейтинг в течение суток после получения данного изменения.

Услуга “Статус Контроль” от УБКИ

Клиенты Приватбанка могут получить услугу “Статус Контроль” от УБКИ. Она позволяет узнать свой кредитный рейтинг. Необходимость в таком сервисе возникает в том случае, если Вам требуется оформить новый займ, повысить лимит на кредитке или Вы получили отказ от банка в оформление займа и не знаете причин.

Статус в украинской базе КИ появляется, если Вы хоть раз оформляли ссуду, покупали товар в рассрочку или выступали в качестве поручителя. В ней отражаются выплаты, просрочки, запросы на оформление нового займа. Банки всегда проверяют своих потенциальных заёмщиков через УБКИ, чтобы удостовериться благонадёжности и платёжеспособности клиента.

Сведения попадают не только из банков, но и из лизинговых и микрофинансовых организаций, финансовых союзов и прочих финансовых учреждений Украины. При подаче заявки Вы обязательно даёте своё согласие в письменной форме на получение информации из УБКИ. Без этого пункта в выдаче ссуды будет отказано, так как оценка кредитной истории является основным фактором в принятии решения о заключении договора.

Подключение услуги “Статус Контроль” позволяет контролировать свой рейтинг в УБКИ. На номер мобильного телефона будут поступать СМС-сообщения с каждым внесением информации и изменением рейтинга:

- появление просроченных платежей;

- внесение оплаты и погашение долговых обязательств;

- открытие и закрытие договора займа;

- запросы на получение сведений из Вашей КИ;

- ежемесячное состояние Вашего рейтинга.

Тарифы

Рассмотрим тарифы на подключение услуги “Статус Контроль” в УБКИ от Приватбанка:

| Наименование услуги | Стоимость |

| Отчёт “Кредитная история” |

|

| Отчёт “Кредитный рейтинг” | 50 грн. |

| Услуга “Статус Контроль” | В зависимости от выбранного тарифа стоимость варьируется от 15 до 55 грн./мес. |

| СМС-контроль | 15 грн./мес. |

Как подключиться?

Подключить функцию “Статус Контроль” можно следующими способами:

- Пройти регистрацию на сайте УБКИ и в личном кабинете подключить опцию.

- Войти в интернет-банкинге или мобильном приложении Приват24, где выбрать раздел “Мои счета/Кредитный рейтинг”.

- В мобильном приложении “Кредитная история”, разработанном для операционных систем Андроид и iOS.

Бесплатный способ посмотреть свою кредитную историю в БКИ

Любой заемщик имеет право раз в год бесплатно обратиться в бюро, чтобы получить подробный отчет о своей КИ. Для этого нужно сначала узнать, какое БКИ ведет вашу историю, а затем отправить в него запрос. Рассмотрим порядок получения отчета подробнее.

Шаг 1. Узнаем, в каком БКИ хранится ваша кредитная история

Все банки в обязательном порядке передают информацию о местонахождении вашей КИ в ЦККИ. Центральный каталог подчиняется Центробанку

Узнать ваше бюро через интернет можно следующим образом:

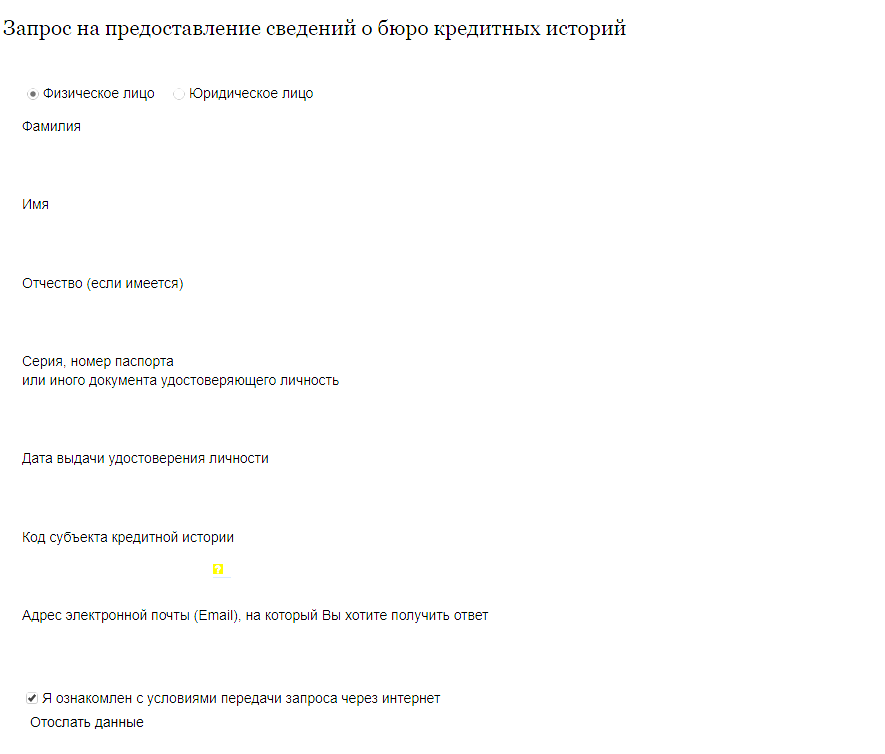

- Выбираем “Запрос на предоставление сведений о бюро кредитных историй” Скриншот: www.cbr.ru

- Нажимаем кнопку “Субъект” Скриншот: www.cbr.ru

- Нажимаем на кнопку “Я знаю свой код субъекта кредитной истории” (если не знаете – читайте ниже что делать) Скриншот: www.cbr.ru

- Выбираем “Физическое лицо” и ставим галочку напротив пункта “Я ознакомлен с условиями передачи запроса через интернет”. Нажимаем “Отослать данные”. Скриншот: www.cbr.ru

- Заполняем поля “Фамилия”, “Имя”, “Отчество (если имеется)”, “Серия, номер паспорта или иного документа удостоверяющего личность” (без пробелов), “Дата выдачи удостоверения личности”, “Код субъекта кредитной истории” (о нем расскажу ниже) и “Адрес электронной почты (Email), на который Вы хотите получить ответ”. После заполнения всех полей нажимаем кнопку “Отослать данные”. Скриншот: www.cbr.ru

- На следующей странице появится сообщение об успешной отправке данных. Письмо с информацией придет быстро – от 5 до 30 минут. Если в ответном письме написано “Информация не найдена. Уточните реквизиты запроса”, то вы указали неверный код кредитной истории или неправильно заполнили личные данные. Скриншот: www.cbr.ru

Есть несколько способов узнать свой код субъекта:

- Обратиться в банк, который выдал вам кредит (бесплатно)

- Проверить договор кредита или займа – обычно код указывается в нем или приложениях к нему (бесплатно)

- Направить телеграмму в Центральный каталог (бесплатно)

Если у вас еще нет кода субъекта или вы хотите его изменить, то код можно создать заново. Для этого обратитесь с паспортом в любой банк и напишите заявление, или отправьте телеграмму в Каталог. В телеграмме укажите данные из шага 2, только без кода субъекта. ЦККИ также может потребовать заверенные нотариусом копии документов, подтверждающих личность. Новый код субъекта будет готов через 10 дней. Стоимость услуги составляет от 300 рублей.

Если у вас еще нет кредитной истории, то запросить или сформировать код вы не сможете.

Шаг 2. Обращаемся за бесплатным отчетом в БКИ

В письме из ЦККИ вы узнаете, в каких бюро хранится ваша кредитная история. Получить отчет вы сможете несколькими способами:

- Отправить онлайн-заявку на сайте бюро. Зарегистрируйте личный кабинет и подтвердите свою личность способом, который предлагает бюро (например, ответьте на контрольные вопросы или обратитесь в отделение БКИ). После этого вы сможете направить заявку на предоставление кредитной истории

- Обратиться в отделение бюро, если они есть в вашем городе. Здесь вам нужно будет подтвердить свою личность и заполнить заявление на выдачу КИ

- Направить телеграмму в бюро. В телеграмме нужно указать (каждый пункт с новой строки):

- Наименование и адрес БКИ, указанный в письме от ЦККИ

- Фамилию, имя и отчество

- Дату и место рождения

- Паспортные данные (серия, номер, кем и когда выдан)

- Адрес прописки

- Адрес фактического проживания (если не совпадает с пропиской)

- Контактный номер телефона

Нужно попросить телеграфиста проверить паспортные данные и заверить вашу подпись:

Паспортные данные и собственноручную подпись Иванова Петра Сидоровича удостоверяю. Начальник 1 отделения связи Иванова.

Данные о ваших кредитах вы можете скачать на сайте или забрать в отделении бюро, заказать доставку курьером или заказным письмом. От способа зависит скорость получения сведений и стоимость их предоставления.

Получение кредитной истории

Разберемся, как проверить кредитную историю. Сперва необходимо узнать, в какой из существующих в настоящее время организаций хранятся данные о Ваших финансовых обязательствах перед банковскими учреждениями.

Для уточнения данных о БКИ, можно посетить сайт Центрального банка, и оставить запрос на предоставление сведений о БКИ. Информацию можно проверить онлайн бесплатно, заполнив простую форму заявки, указав в ней свой код субъекта КИ. Этот код, как правило, указывается в договоре на кредит. Если кода субъекта нет, то получить информацию онлайн невозможно.

Код субъекта служит защитой от попадания личной информации в чужие руки. Его можно изменить в любом банке или представительстве БКИ за небольшую плату.

Обратите внимание! Центральный банк предоставит данные только о БКИ, но не саму кредитную историю.

После получения ответа на указанный адрес электронной почты необходимо обратиться в нужное БКИ. Каждый гражданин может бесплатно получить информацию о себе не менее одного раза в год.

В зависимости от БКИ условия получения сведений могут отличаться. В некоторых случаях будет достаточно зарегистрироваться на сайте, указав свои паспортные данные, а в других – направить запрос в письменной форме с предоставлением нотариально заверенных копий документов, подтверждающих личность заявителя.

Зная, как проверить кредитную историю онлайн бесплатно, можно использовать эту информацию для различных целей. Например, улучшить свой рейтинг и стать более привлекательным клиентом для многих банков. На сайте onlinezayavkanacredit.ru всегда можно найти полезные материалы об улучшении КИ, а также подобрать кредит или микрозайм на очень выгодных условиях.

Полезные статьи

Зачем это нужно?

Вы можете резонно спросить — а зачем вообще проверять кредитную историю, разве недостаточно один раз узнать свой рейтинг и потом не допускать просрочек и прочих ошибок?

- Защититься от мошенников. Сейчас все больше случаев, когда люди берут кредит по чужому паспорту, а с вас потом будут требовать деньги.

- Избежать чужих кредитов. Иногда банки оформляют на вас кредитные карты, которых вы никогда не увидите и не узнаете, пока не возникнет проблема оплаты.

- Ошибочный рейтинг. Иногда у вас и долгов нет, и просрочек не было, а КР низкий. Обычно это ошибки банков, например, если они не указали, что займ закрыт. Сервис дает советы, как это исправить и что делать в таких случаях.

- Займ больше не дадут. Может случиться, что ваш КР упадет до минимальной отметки, после которой все банки и МФО баз исключения будут отказывать вам в оформлении займов.

ЦККИ и код субъекта

При заключении кредитного договора в любом банке или МФО происходит оформление кода субъект. Он представляет собой набор цифр и букв, придуманных клиентом. Данная комбинация передается в Центральный каталог кредитных историй. Это учреждение хранит информацию о том, в каком конкретно БКИ находится ки каждого человека. Код субъекта может меняться в течение жизни в том случае, если человек забыл или потерял его. Для оформления нового необходимо обратиться в ближайший банк или БКИ.

Чтобы получить список от ЦККИ клиенту сделать соответствующий запросом одним из нескольких способов:

Процедура получения перечня бюро бесплатная и доступна любому гражданину России без ограничений.

БКИ

Кредитные истории граждан России хранятся в четыре крупных БКИ и десятке более мелких. Один раз в год любой человек имеет право о состоянии свой ки.

Она может быть в базе:

- НБКИ;

- Эквифакса;

- ОКБ;

- Русского Стандарта.

Если запрос в них пришел с ответом «Кредитная история не найдена», значит человек никогда в жизни не брал кредит или его историю необходимо искать в более мелких БКИ.

НБКИ

Под данной аббревиатурой скрывается Национальное бюро кредитных историй, которое сегодня является одним из крупнейших хранилищ ки в России. Особенность данного учреждения заключается в том, что посмотреть свою кредитную историю через интернет его клиент не может. Компания оказывает свои услуги только в режиме офлайн.

Заемщику необходимо обратиться в представительство НБКИ с паспортом. После оформления официального запроса, через несколько часов клиент получить полный отчет о своих кредитах и выплатах по ним.

НБКИ активно сотрудничает с организациями-партнерами, которые предоставляют услуги в режиме онлайн, например, бки24.инфо. Данное бюро отличается лояльностью в работе. Чтобы получить отчет клиенту нет необходимости посещать офис лично. На официальном сайте ➠ бки24.инфо человек заполняет специальную форму, введя ФИО и дату рождения. На указанный БКИ счет клиент оплачивает 340 рублей. Уже через час на его электронный адрес приходит отчет о кредитной истории, состоящий из пяти страниц.

Эквифакс

- создать личный кабинет и пройти процедуру регистрации;

- воспользоваться одним из удобных способов для подтверждения своей личности (через онлайн-сервис eID, платежную систему CONTACT, путем подтверждения своего расчетного счета, посетив офис компании лично или направив телеграмму с заверенными паспортными данными);

- после открытия доступа посмотреть свою кредитную историю бесплатно через интернет у себя дома.

Если человек хочет вести постоянный мониторинг состояния свой истории, он может заказать в компании специальные пакеты, оплатив их согласно действующим тарифам.

ОКБ

- открыть личный кабинет;

- прийти процедуру идентификации личности удобным для него способом;

- получить заказанный отчет.

Посмотреть состояние свой кредитной истории через интернет бесплатно, обратившись в ОКБ, может любой человек 1 раз в год. Повторные обращения оплачиваются по тарифам компании.

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки – 299 рублей

Способы оплаты – QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета – рассмотрение заявки в течение 1 минута

Спец. предложение – 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.