Шаг 2. Выбираем коды экономической деятельности

После того, как вы разобрались с налоговым режимом, настало время выбора так называемого кода экономической деятельности (он же ОКВЭД).

Читайте подробнее: Подборки кодов ОКВЭД по видам бизнеса и все коды по разделам

Каждому виду деятельности соответствует свой цифровой код. Как правило он состоит из 4, 5 и 6 цифр, разделённых попарно точками.

Классифицировали его государственные службы с целью сбора и упорядочения информации о видах деятельности, которыми занимаются предприниматели.

ВАЖНО! При выборе ОКВЭД, главное, чем следует руководствоваться — вписать столько кодов, сколько вы считаете максимально возможным для себя. Пример

Вы решили заниматься продажей ювелирных изделий. Но ваш брат Валера кровельщик, не ИП. А это значит потенциально можно использовать ваше ИП для оказания услуг покрытия кровли, но понадобится уже иной код деятельности, отличный от продажи ювелирных украшений, а именно — код для оказания строительных услуг

Пример. Вы решили заниматься продажей ювелирных изделий. Но ваш брат Валера кровельщик, не ИП. А это значит потенциально можно использовать ваше ИП для оказания услуг покрытия кровли, но понадобится уже иной код деятельности, отличный от продажи ювелирных украшений, а именно — код для оказания строительных услуг.

Если же получилась такая ситуация, что вы подключили к своему бизнесу деятельность, которую не указывали в начальных документах, можно внести её туда позже с помощью заявления о внесении изменений в ЕГРИП. Не такое сложное мероприятие, но совершенно бесполезное, поскольку всё внести можно изначально.

Таким образом, если есть хоть какая-то небольшая вероятность, что вы займётесь за свою деятельность несколькими видами предпринимательства — нужно найти коды этих видов и вписать их в заявление на регистрацию, о котором пойдёт речь ниже.

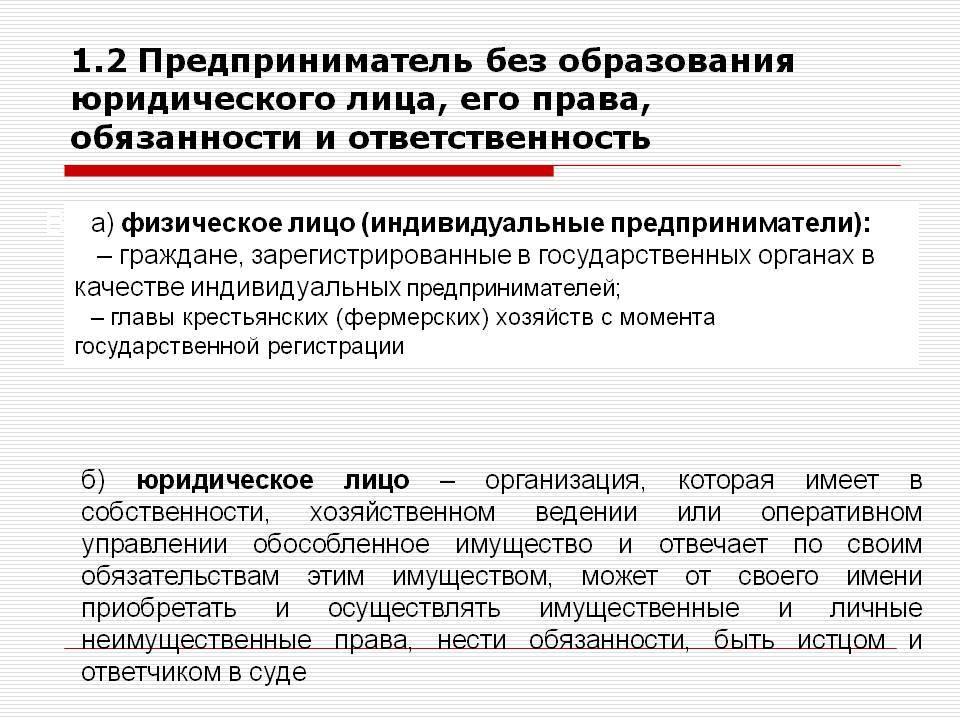

Кто такой индивидуальный предприниматель?

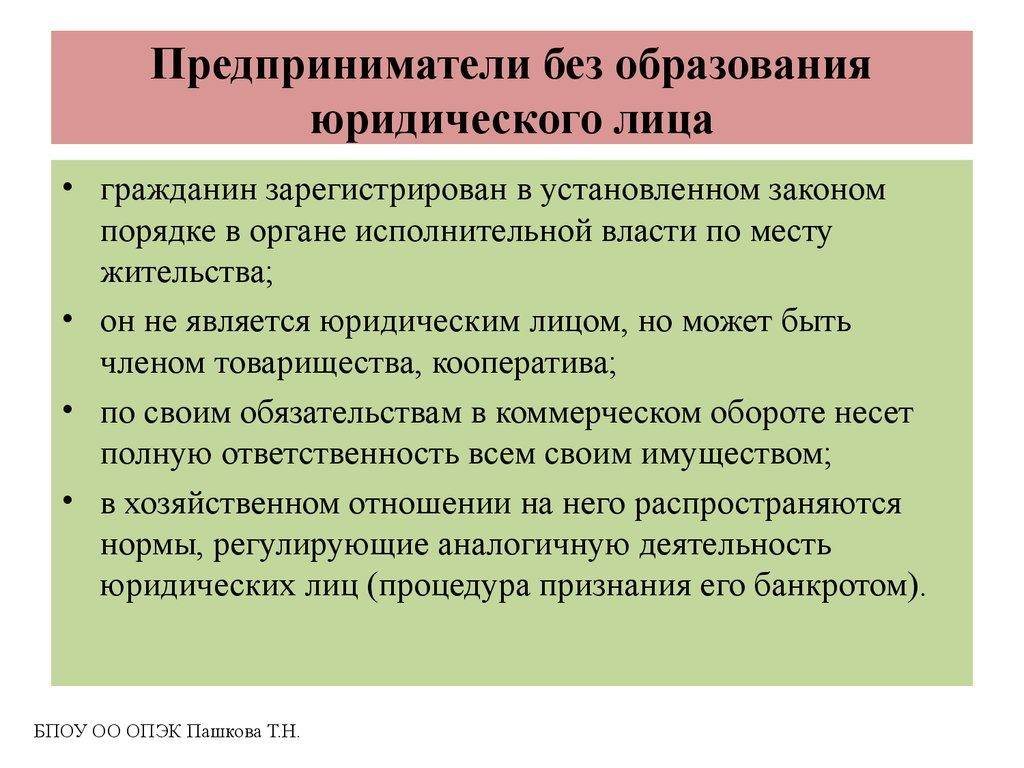

Индивидуальный предприниматель – это физическое лицо, которое вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (согласно п. 1 ст. 23 ГК РФ).

Юлия, а есть ли какие-нибудь ограничения, например, по возрасту?

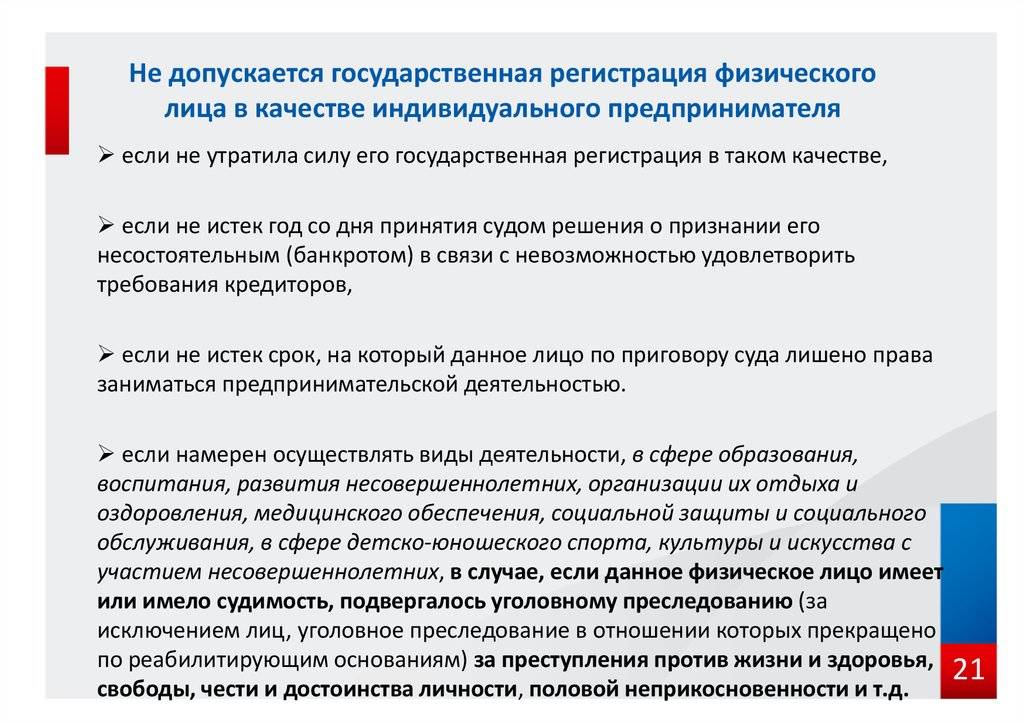

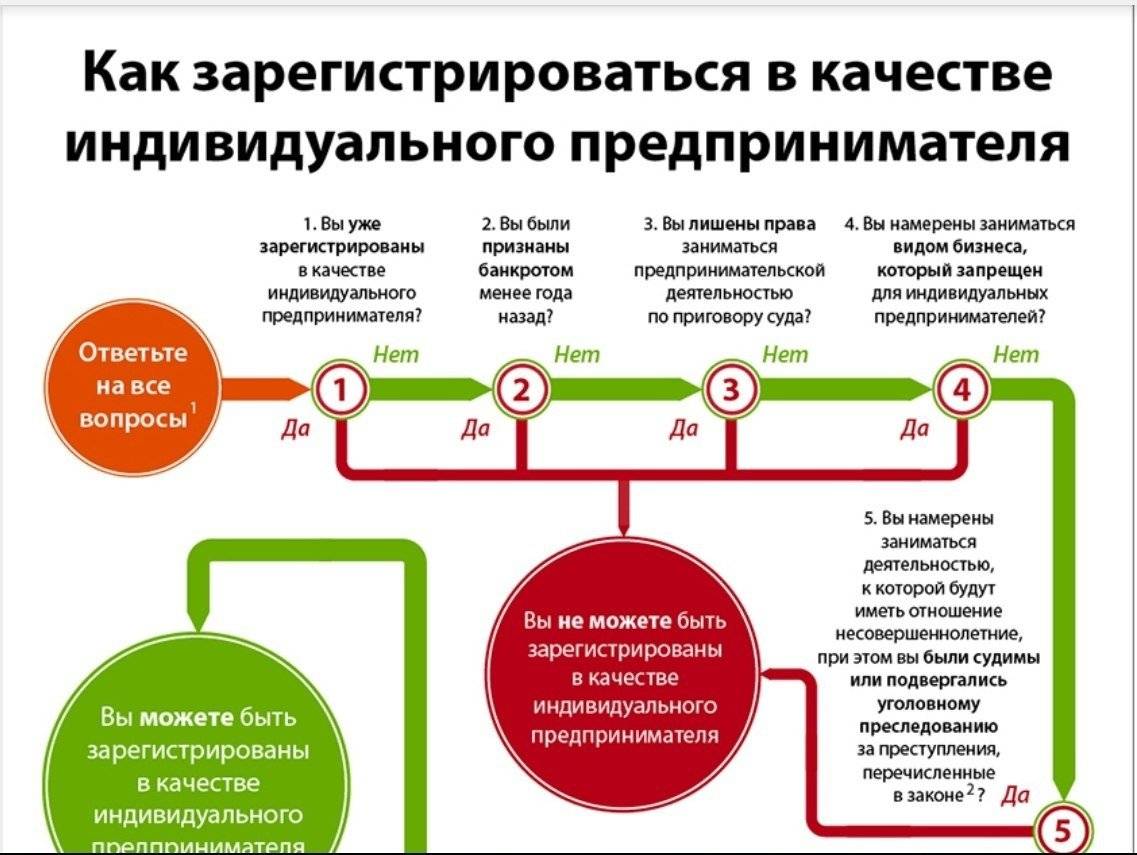

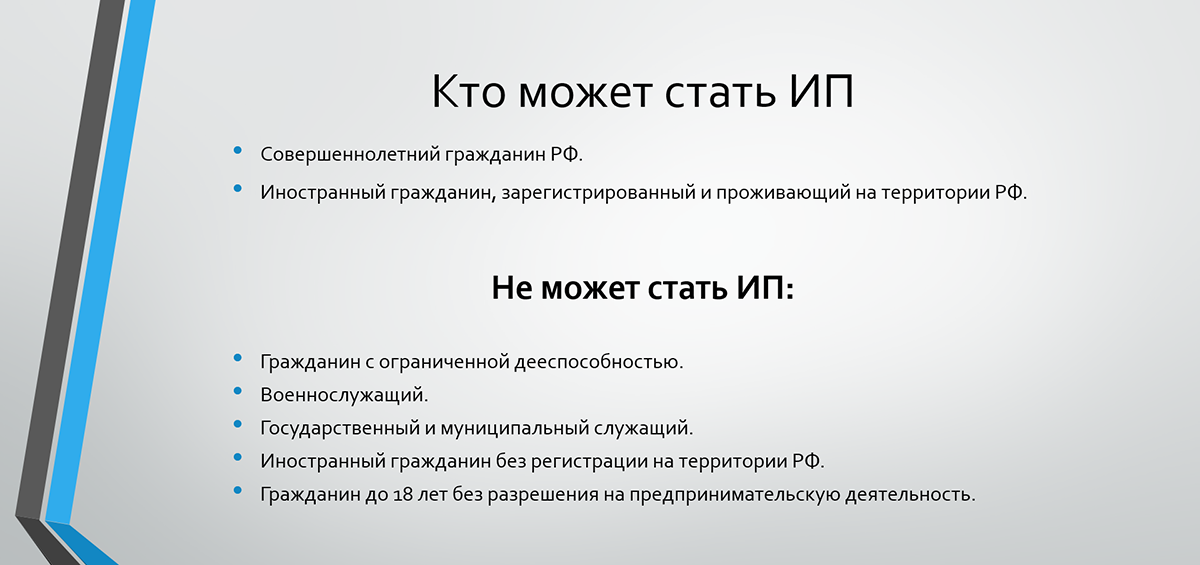

Да, есть и не только по возрасту. Заниматься предпринимательской деятельностью вправе граждане, достигшие 18-летия.

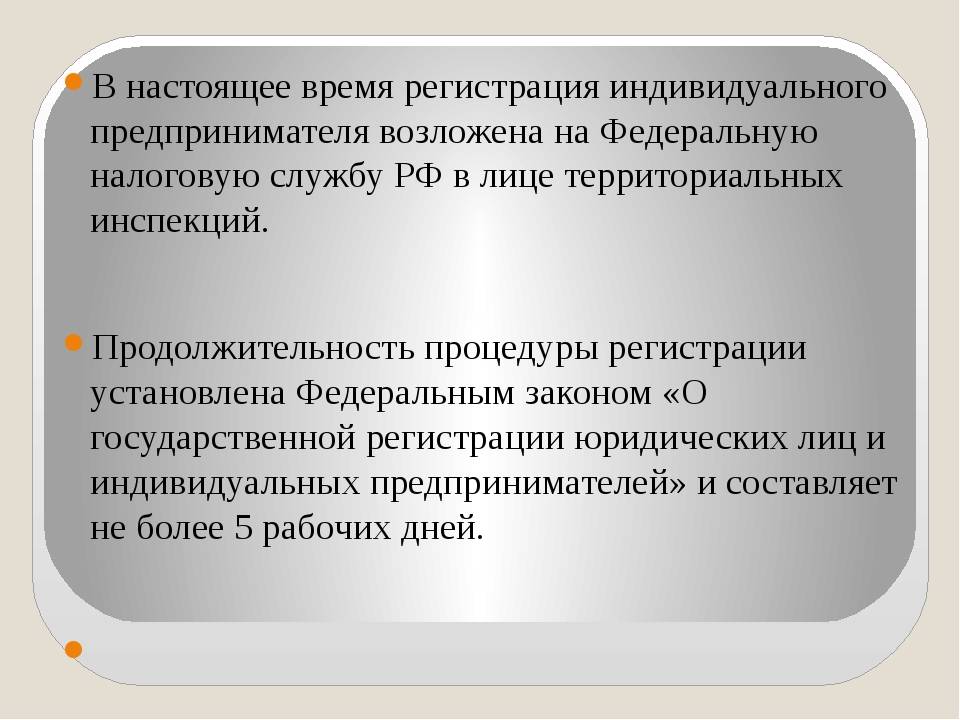

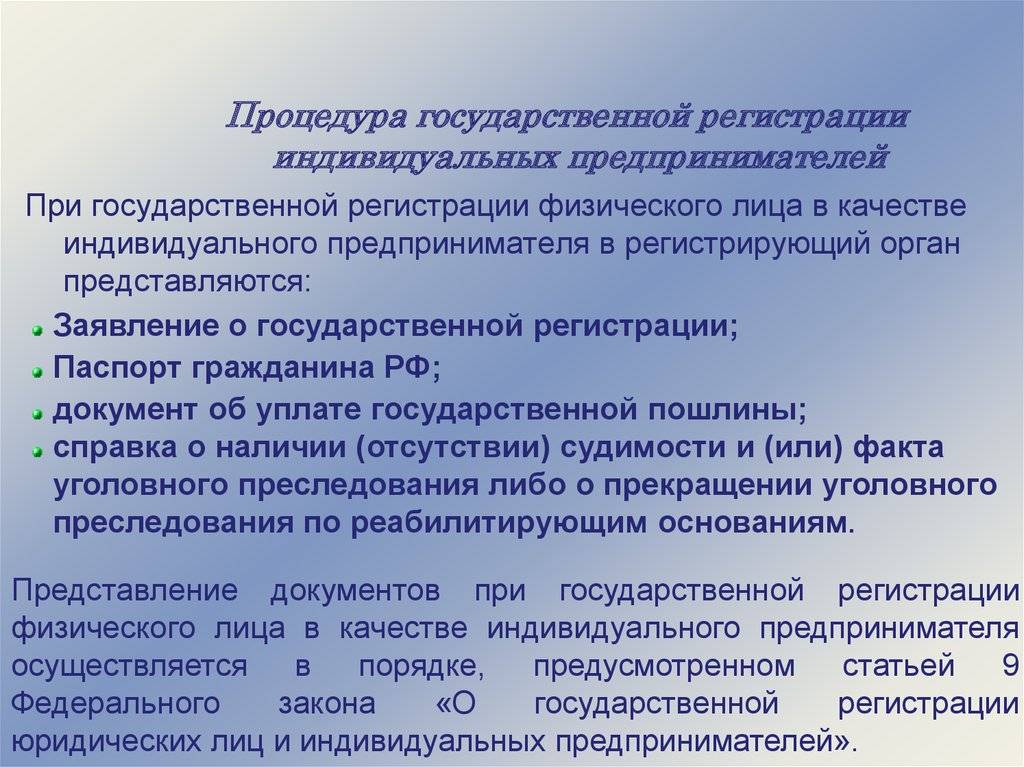

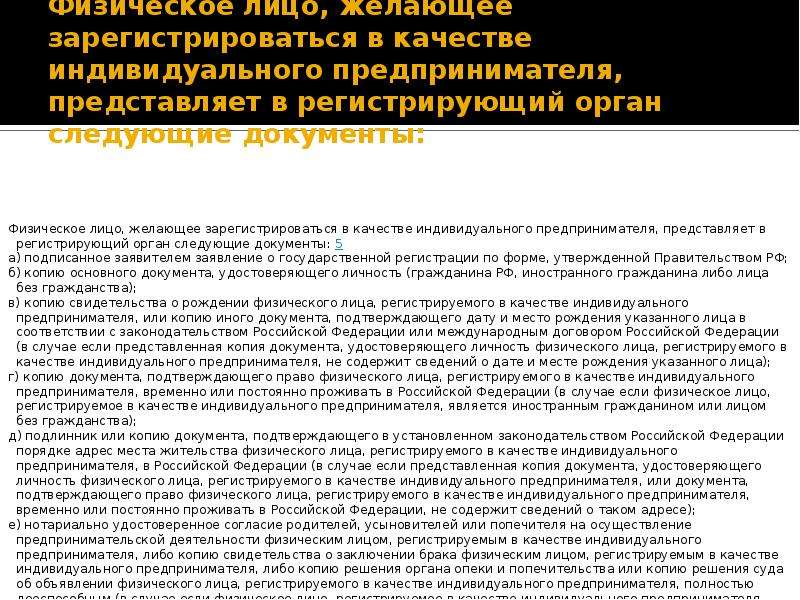

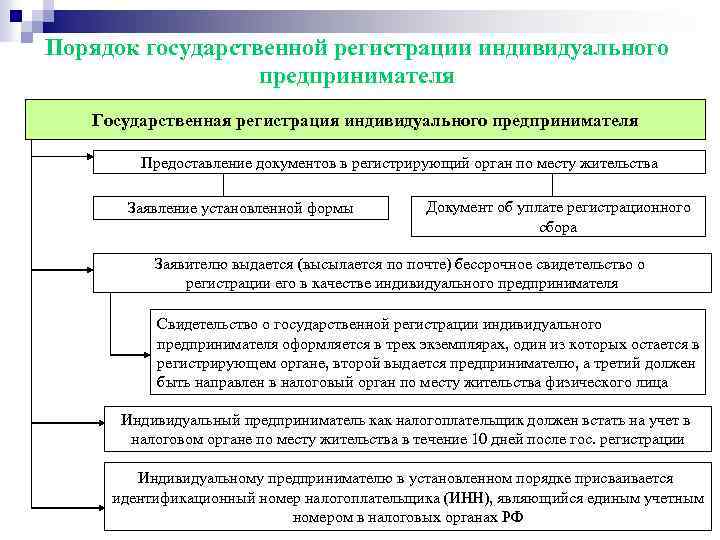

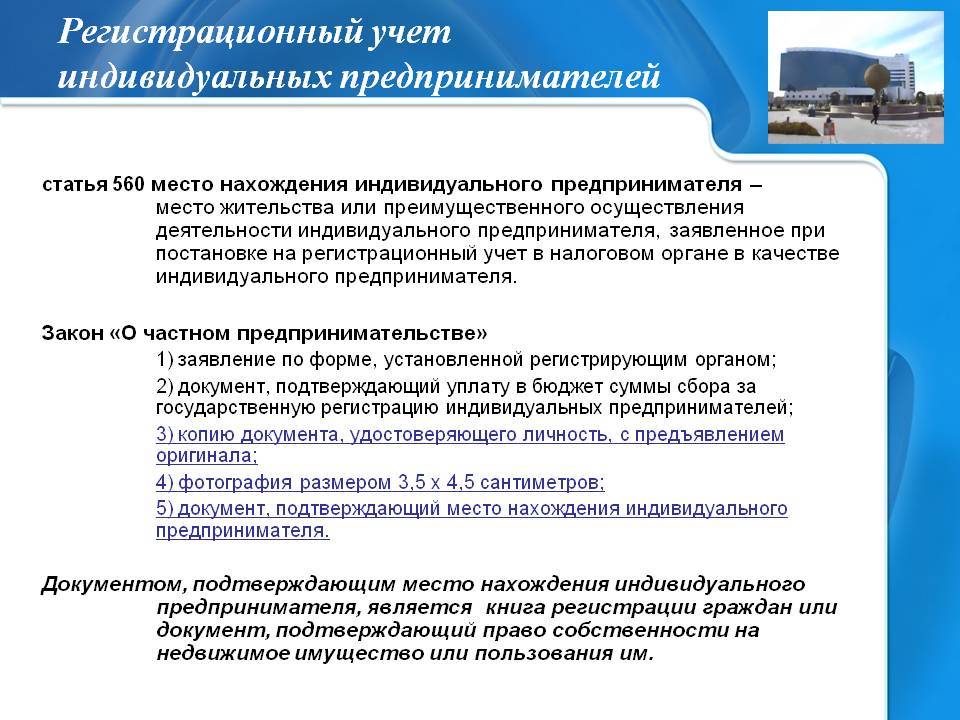

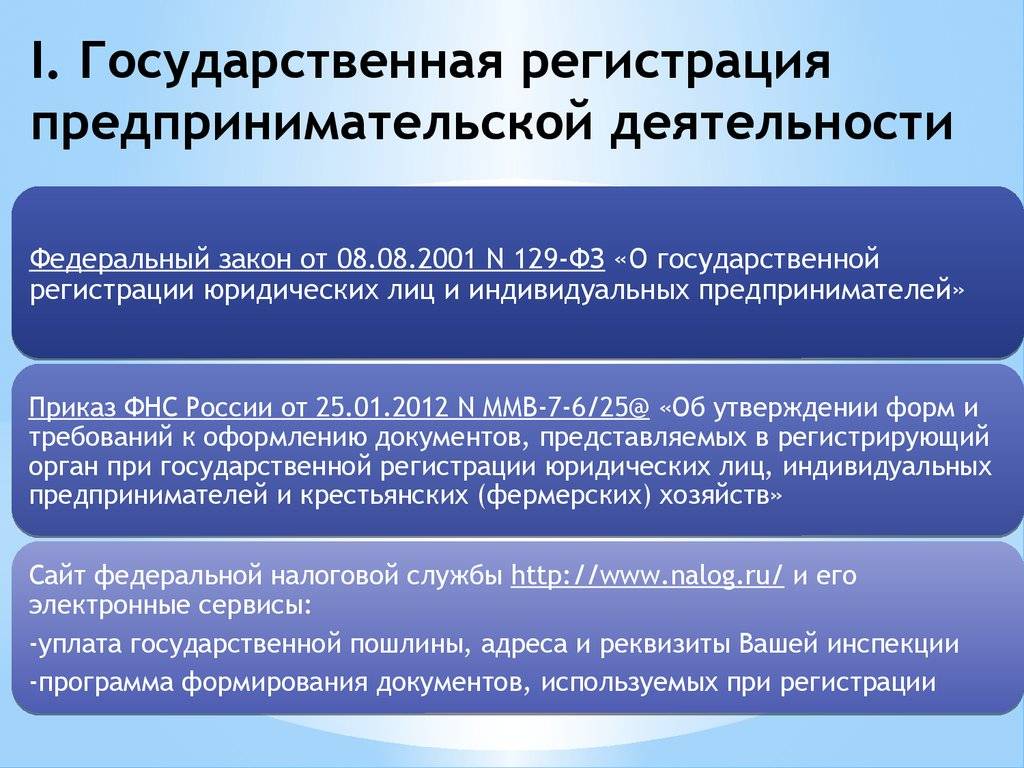

Порядок регистрации ИП установлен в ст. 22.1 Федерального закона от 8 августа 2001 г. № 129- ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Закон № 129-ФЗ).

ВАЖНО! ГК РФ (ст. 23 ГК РФ) разрешает абсолютно любому гражданину РФ заниматься предпринимательской деятельность, НО необходимо знать и учитывать один важный момент!. В настоящее время, согласно Указа Президента РФ от 22 февраля 1992 г

№ 179, существует определенный Перечень видов продукции (работ, услуг), чья реализация запрещена

В настоящее время, согласно Указа Президента РФ от 22 февраля 1992 г. № 179, существует определенный Перечень видов продукции (работ, услуг), чья реализация запрещена.

К этому Перечню относятся драгоценные и редкоземельные металлы и изделия из них, драгоценные камни и изделия из них и т.д.

Что такое ОКВЭД и как его выбрать

Код деятельности или ОКВЭД (общероссийский классификатор видов экономической деятельности) показывает, каким видом деятельности занимается предприниматель. Как правило, один код указывается как основной, остальные – как дополнительные.

Вот как выглядит ОКВЭД:

Необходимо указывать ОКВЭД, состоящий не менее чем из четырех символов. Если к вашей деятельности можно отнести все подгруппы, которые входят в выбранную группу, то дополнительно их указывать не нужно.

Пример:

У вас продуктовый магазин, в котором вы торгуете овощами, фруктами, хлебом, бакалеей. Вероятно, в будущем вы захотите расширить ассортимент, поэтому имеет смысл сразу указывать коды, которые могут быть задействованы:

47.21 — торговля розничная фруктами и овощами в специализированных магазинах

47.22 — мясом и мясными продуктами

47.23 — рыбой, ракообразными и моллюсками

47.24 — хлебом, хлебобулочными изделиями и кондитерскими изделиями

47.25 — напитками

47.29 — прочими пищевыми продуктами

Количество указываемых ОКВЭД неограниченно, но лучше брать не больше 20 кодов – если больше и они совершенно из разных сфер, то у государственных органов могут возникнуть вопросы, чем же на самом деле занимается предприниматель. При регистрации лучше указывать те ОКВЭД, по которым вы действительно планируете вести деятельность. В дальнейшем их можно убирать и добавлять, это не сложно.

Допустимо указать ОКВЭД, но временно по нему не работать. И наоборот, за ведение бизнеса без соответствующего ОКВЭД налоговая может оштрафовать. Дело в том, что выбранные ОКВЭД влияют на множество аспектов бизнеса. Например, от ОКВЭД зависят доступные режимы налогообложения, размер отчисляемых социальных взносов, размер отчетности и многое другое. По некоторым видам деятельности требуется дополнительное согласование сделок со стороны государства. Одним словом, к выбору ОКВЭД стоит подойти максимально ответственно.

Это интересно

ШАГ 2. Наименование ИП

Согласно законодательству в предпринимательской деятельности красивое и обезличенное наименование может иметь только юридическое лицо. Индивидуальный предприниматель – это физическое лицо, поэтому именоваться в официальных документах (на печати, в чеках, на бланках и т.д.) он будет по ФИО, например, ИП Сергеева Ф.Д.

Однако ИП может зарегистрировать товарный знак или знак обслуживания, либо использовать коммерческое обозначение, которое регистрировать не надо. Наиболее простым вариантом является, безусловно, использование коммерческого обозначения, которое используется для индивидуализации имущественного комплекса, например, кафе «Ромашка», ресторан «У бобра», химчистка «Лисичка» и т.д. В свою очередь, товарный знак служит для индивидуализации товаров, а знак обслуживания – для индивидуализации услуг (два последних знака необходимо регистрировать отдельно).

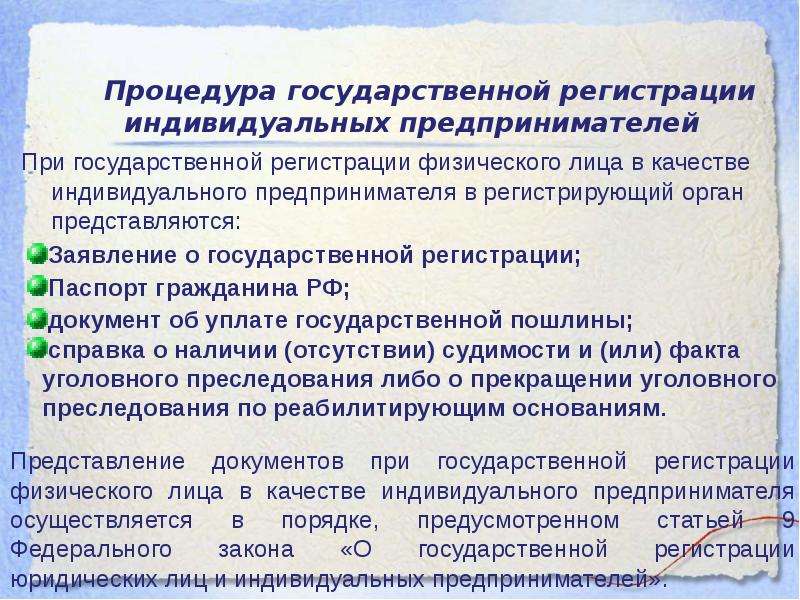

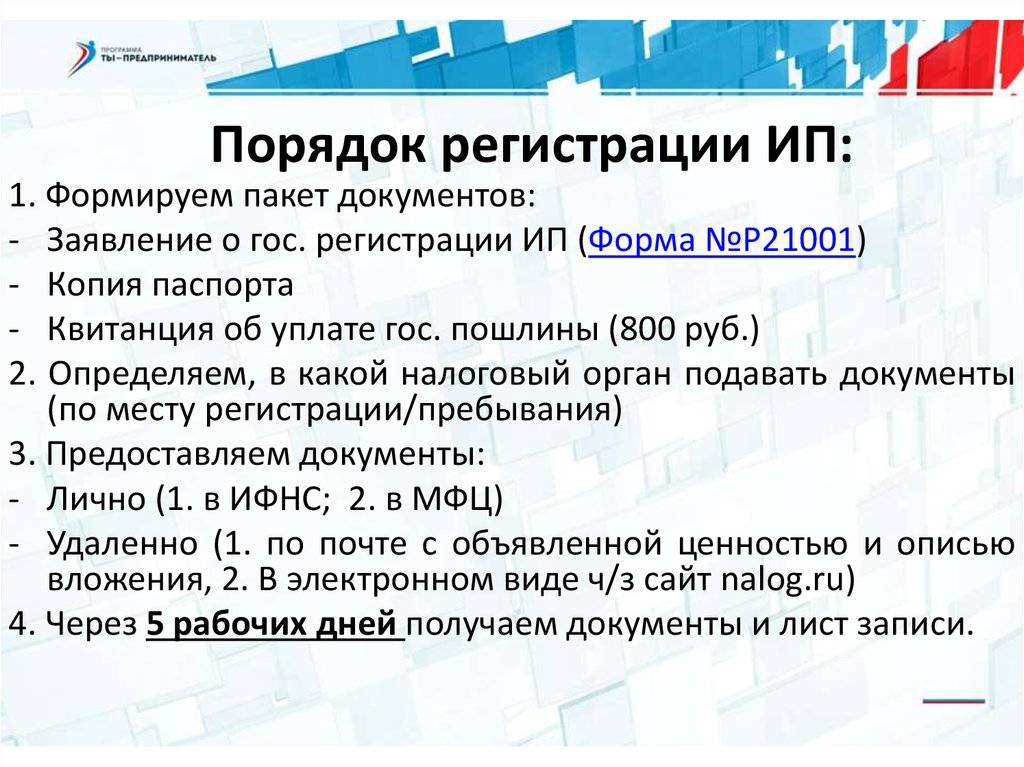

ШАГ 12. Проверяем документы и подаём их на регистрацию

Соберите все документы, не забыв оплатить госпошлину за регистрацию ИП, и подайте их в регистрирующую налоговую инспекцию. Перед подачей документов обязательно ещё раз перепроверьте все документы и указанные в них данные. Дополнительно рекомендуем ознакомиться с причинами отказа в регистрации ИП.

Соблюдение указанных выше правил поможет вам не допустить ошибок при подготовке регистрационных документов, но нельзя исключать региональную специфику (когда местные налоговые органы могут предъявлять требования, явно не прописанные в законах). Для наших пользователей доступна специалистами 1С:

При подаче документов в регистрирующий орган не забудьте:

- подписать заявление на регистрацию по форме Р21001 в присутствии сотрудника регистрирующего органа (если он и вы забудете об этом, то будет отказ);

- получить у сотрудника ФНС расписку с перечнем поданных вами документов.

Форма P21001 для заполнения регистрации ИП. Образец. Бланки

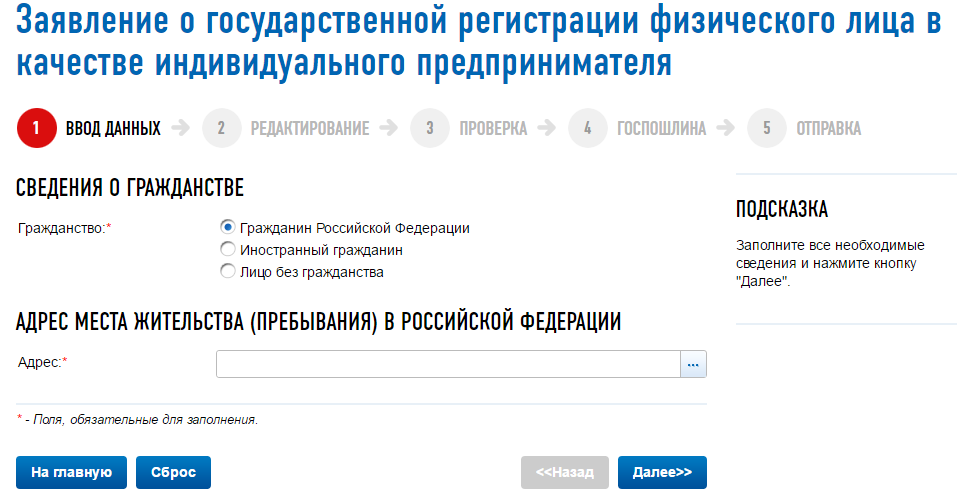

Юридическая последовательность оформления ИП основана на законах Налогового Кодекса Российской Федерации. Согласно данному Кодексу, заявление на регистрацию ИП может подать как гражданин Российской Федерации, так и законно находящийся на территории нашей страны иностранец или лицо без гражданства.

Для регистрации физическому лицу необходимо заполнить соответствующую форму (печатный или электронный бланк), и в подтверждении своего намерения оплатить государственную пошлину, размер которой в 2018 году составляет 800 рублей.

Образец заполнения заявления вы можете скачать в различных форматах: PDF, TIF

Также вы можете скачать пустые бланки в разных форматах: DOCX, XLSX, PDF, TIF

Будьте внимательны! Государственная пошлина оплачивается за каждую попытку подать заявление на регистрацию ИП! Это означает, что если в форме P21001 будет допущена какая-либо ошибка или опечатка, то компьютерный сервер не пропустит гражданина к регистрации в качестве ИП, а при каждой последующей попытке заполнения формы и отправке ее на проверку, необходимо будет оплачивать государственную пошлину в полном размере повторно. При этом стоит отметить, что госпошлина за регистрацию ООО, ОАО, ЗАО, ИП взимается каждый раз при обращении за регистрационными действиями и не возвращается, если дан отказ в регистрации по вине заявителя (неправильно заполнены документы, допущены ошибки и исправления в них, предоставлен не весь перечень требуемых сведений).

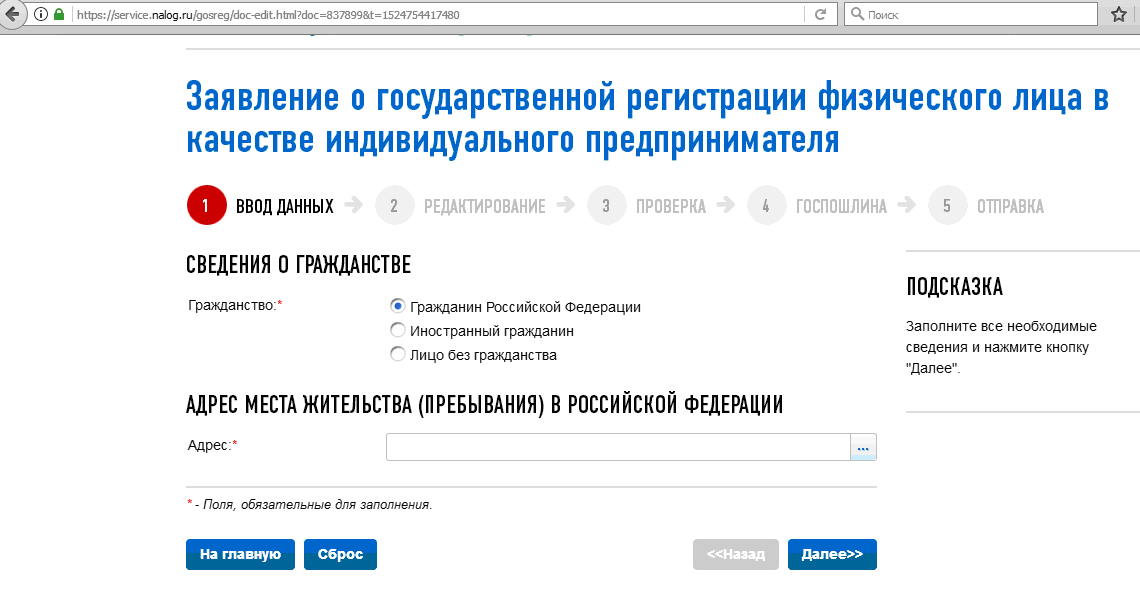

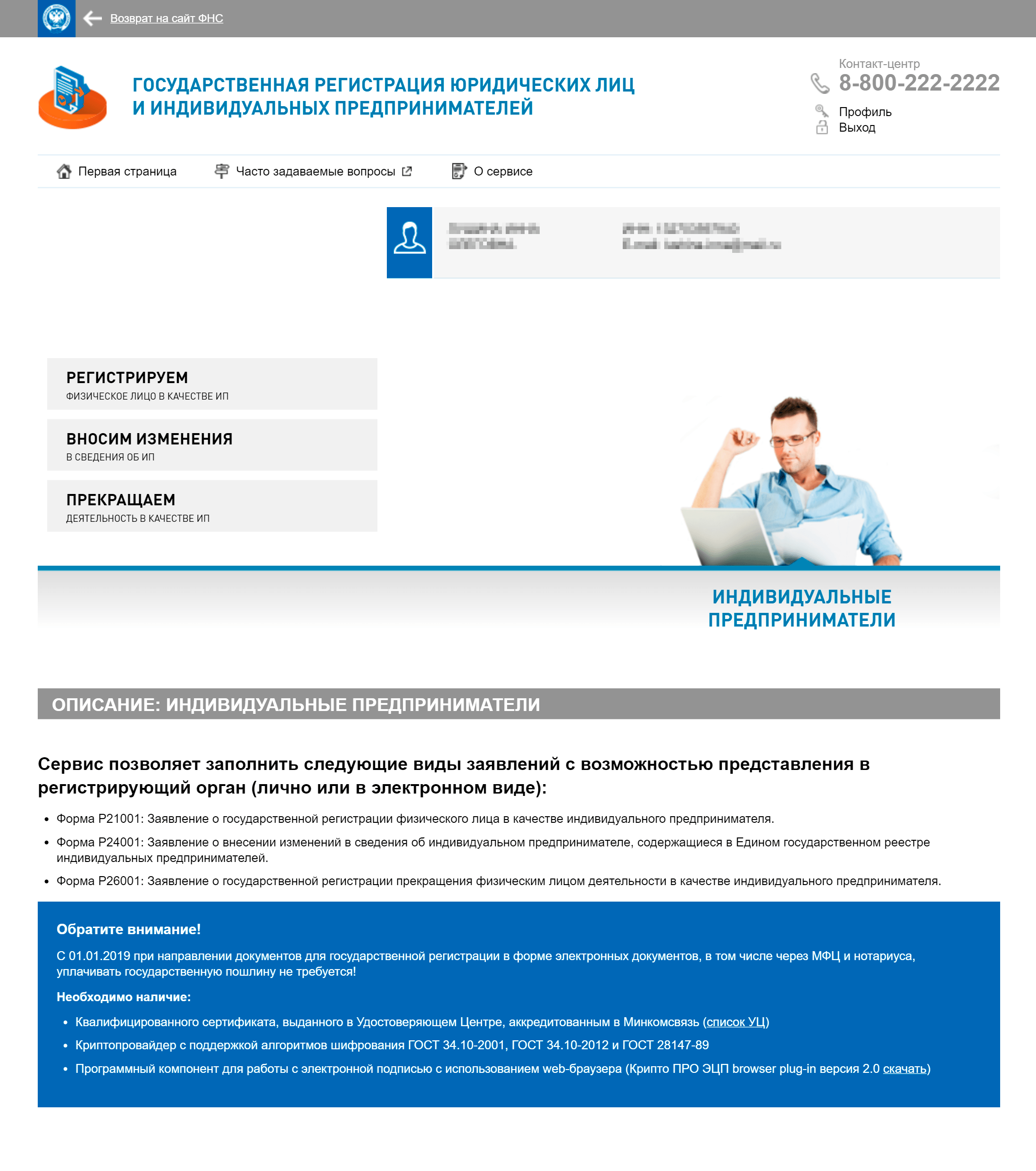

Здесь выбираем соответствующие пункты:

Обратите внимание, если вы собираетесь регистрировать ИП через МФЦ, выбрать надо именно пункт (в противном случае в МФЦ вашу квитанцию не примут): «Государственная пошлина за регистрацию ФЛ в качестве ИП (при обращении через многофункциональные центры) (18210807010018000110)». На случай регистрации ИП в отделении ФНС — выбираем пункт номер 1

Далее заполняете ИНН (обязательно, если он у вас есть), ФИО и регистрацию. На последнем шаге заполняете реквизиты своей банковской карты и подтверждаете платёж.

На настоящий момент для государственной регистрации ИП действует форма P21001. Данная форма была узаконена Федеральной Налоговой Службой России 25 января 2012 года, а вступила в действие спустя полтора года, а именно 4 июля 2013 года.

Форма P21001 представляет собой документ в виде бланка, состоящего из 4 страниц формата А4 (это альбомный лист). Если быть точнее, состоит она из трех страниц и четвертый лист делится на 2: лист А и лист Б. Соответственно, фактически получается 5 страниц. Но если физическое лицо имеет гражданство РФ, то необходимость заполнять одну страницу отпадает, и незаполненную (пустую) страницу не нужно предоставлять в налоговый орган.

Для ознакомления потенциального ИП на различных сайтах в просторах интернета предлагаются ссылки для скачивания формы P21001 в различных форматах:

- PDF;

- EXCEL;

- DOC.

Внимание! Вы не сможете подать в орган Налоговой Инспекции заполненную форму, скаченную из сети, если в правом верхнем углу титульного листа формы P21001 не будет присутствовать двойной двухмерный штрих код. Именно поэтому вы рекомендуем пользоваться только официальными сайтами ведомств, чтобы не допустить ошибок

Ответственность за осуществление предпринимательской деятельности без государственной регистрации

Осуществление предпринимательской деятельности без государственной регистрации влечет к ответственности.

Согласно ч. 1 ст. 14.1 КоАП РФ, гражданин, который занимается предпринимательством без государственной регистрации, может быть привлечен к ответственности.

За такое деяние предусмотрен штраф в размере от 500 до 2000 руб.

Согласно УК РФ, а именно ст. 171 «Незаконное предпринимательство». Данные меры ответственности настолько серьезны, что их можно было привести полностью. Так, ст. 171 Уголовного кодекса РФ предусмотрена ответственность за:

— осуществление предпринимательской деятельности без регистрации, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере. Данное деяние влечет наказание в виде штрафа в размере до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период до двух лет либо обязательными работами на срок до 480 часов или арестом на срок до шести месяцев;

— осуществление предпринимательской деятельности без регистрации, если оно было совершено организованной группой или было сопряжено с извлечением дохода в особо крупном размере. Данное деяние влечет наказание в виде штрафа в размере от 100 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо принудительными работами на срок до пяти лет или лишением свободы на срок до пяти лет со штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Вот простой алгоритм действий для регистрации ИП. Сложного ничего нет

Важно пройти регистрацию шаг за шагом и внимательно оформлять документы

Каждому из вас желаю пройти регистрацию ИП без ошибок и сделать свой бизнес успешным!

Юлия Ведерникова, автор проекта «Блог Юлии Ведерниковой|Авторское право»

Юлия ВКонтакте Юлия в ФейсбукГруппа ВКонтакте

Кто такой индивидуальный предприниматель?

На сегодняшний день, наиболее востребованными являются две формы регистрации бизнеса – индивидуальный предприниматель (физическое лицо) и общество с ограниченной ответственностью или ООО (юридическое лицо). Большинство предпринимателей начинают свой бизнес именно в статусе ИП. Эта форма регистрации бизнеса позволяет нанимать персонал, отчислять социальные взносы, вести взаиморасчеты как с физическими, так и с юридическими лицами.

Основное отличие ИП от юридического лица в том, что ИП, несет ответственность по долгам перед кредиторами всем своим имуществом (квартирой, машиной и т.п.), а ответственность ООО ограничена лишь размером уставного капитала.

Но есть еще ряд важных отличий:

| Критерий | ИП | ООО |

| Регистрация | Простая процедура регистрации, госпошлина 800 рублей, срок регистрации – от 3-х рабочих дней. | Более сложная процедура, госпошлина – 4000 рублей, процесс может занять до месяца, что связано с дополнительными процедурами (подготовкой печати для компании, получением кодов ОКВЭД и т.д.) |

| Налоги | Может работать по упрощенной системе налогообложения (УСН) и платить только налог с прибыли. Имеет возможность работать без сотрудников и не оплачивать фиксированные платежи в соцфонды | Есть ограничения на работу по УСН, также нужно платить взносы за сотрудников в соцфонды |

| Виды бизнеса | Есть ограничения на некоторые виды бизнеса (производство и продажа алкоголя, страхование и другие) | Ограничений нет |

| Денежный оборот | Выручка ИП является средствами физического лица | Вывести выручку со счета просто так нельзя, по всем операциям нужны отчеты и обоснования |

| Ликвидация | Закрыть ИП можно за неделю по заявлению | Ликвидация ООО может занять полгода при достаточно сложной процедуре |

Итак, если вы впервые открываете бизнес, ваши клиенты – небольшие компании, а размеры платежей не исчисляются миллионами, то лучше начинать с ИП: его быстрее открыть, не нужно собирать множество документов, а отчетность достаточно простая.

Мнимые подсказки для новичков или существенная помощь?

Человек, который в полной мере не владеет информацией о способе, а так же правильности заполнения формы для регистрации ИП, естественно, будет искать ее в просторах интернета. Различные сайты предлагают для скачивания и ознакомления многочисленные сервисы, как на платной, так и бесплатной основе. Для новичков, конечно, наличие данных программ является плюсом, ведь с использованием сервисов появляется уверенность в правильности своих действий.

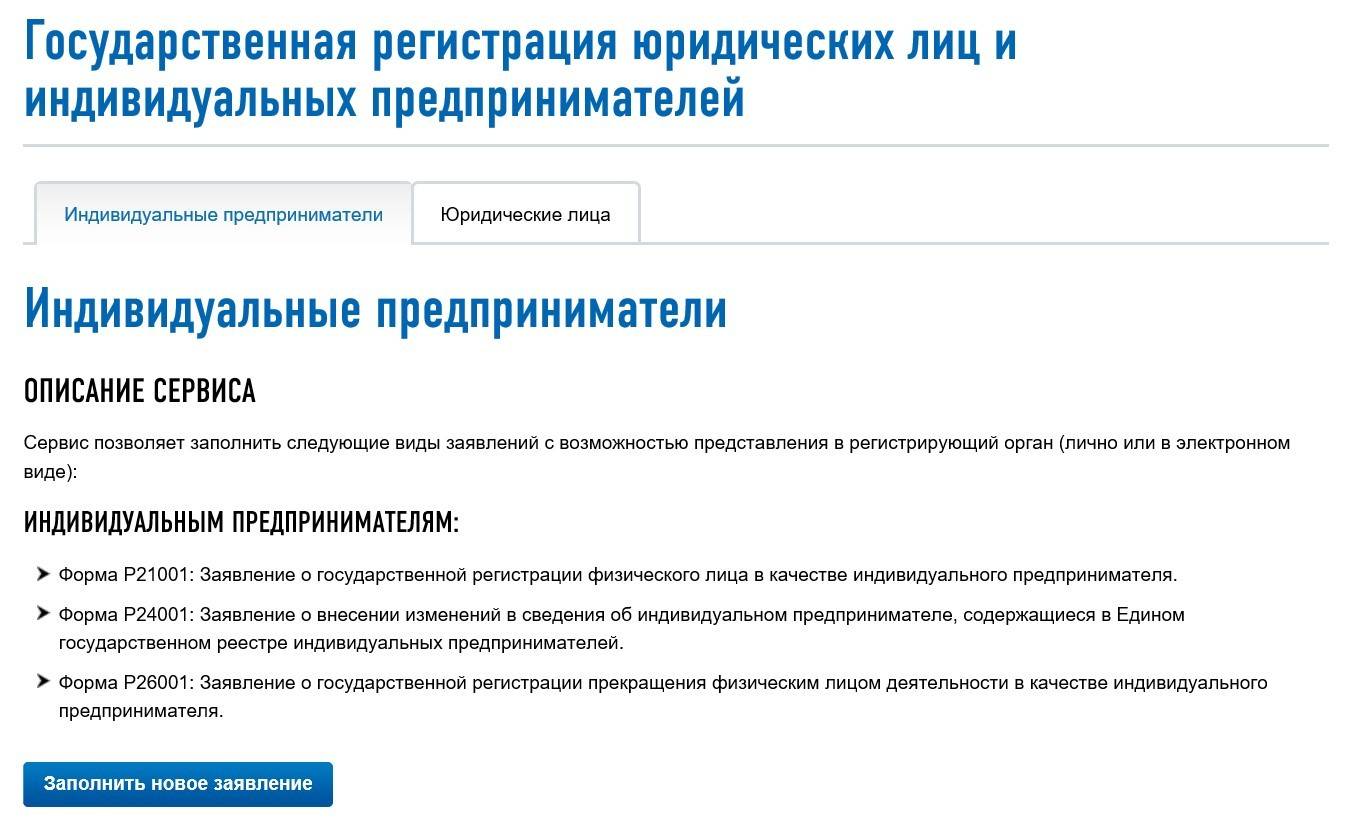

Например, существуют такие онлайн-сервисы, к функциям которых относится бесплатная проверка правильности заполнения формы перед отправкой в налоговый орган. Особенно интересна функция авто заполнения, при использовании которой потенциальный ИП вносит свои данные в программу непосредственно на сайте (ее не нужно скачивать и устанавливать), а необходимо просто зарегистрироваться. После обработки персональных данных программой, пользователь получает уже готовый экземпляр заполненной формы P21001, который незамедлительно можно перенести в бумажный формат с помощью функции печати (при наличии принтера).

Кстати! Ни в коем случае при распечатывании заявления нельзя использовать функцию двусторонней печати. Каждая страница печатается отдельно, с пустым содержимым на обратной стороне.

Для облегченного заполнения формы P21001 можно воспользоваться сервисом, который находится на официальном сайте Налогового органа Российской Федерации. Для пробного заполнения заявления необходимо скачать и установить к себе на компьютерное устройство программу. Название данной программы звучит более чем прозрачно: «Программа подготовки документов для государственной регистрации физических лиц в качестве ИП». Подготовлен данный сервис при поддержке Главного научного инновационного внедренческого центра. Структура сервиса проста: после установки программы, ее необходимо открыть и нажать на появившемся экране кнопку «новый документ», которая расположена самой первой в верхнем левом углу документа. При некорректном заполнении или пропуске заполнения требуемой информации, при переходе на следующую страницу, выйдет окно-подсказка, с указанием вариантов, где пользователь мог совершить ошибку. При правильном и полном заполнении данных, генерируется заявление о регистрации физ. лица в качестве ИП.

Интересный момент! Некоторые значения заполняются автоматически при правильном заполнении предыдущих данных или, в зависимости от выбора значения, некоторые поля блокируются к заполнению автоматически, во избежание дополнительных вопросов у пользователя.

При завершении работы с программой, появляется окно с предложением сохранить получившийся документ к себе на устройство.

Нередко новички считают необходимым воспользоваться платными услугами специалистов, либо же скачивают платные приложения-помощники для правильного заполнения заявления на регистрацию ИП. Но в объективном понимании, это лишнее, не нужно тратить деньги зря, тем более при наличии бесплатной программы на официальном сайте Федеральной Налоговой Службы и других сайтах в просторах сети. Если разобраться во всем не спеша, заполнение государственных документов, в том числе формы для регистрации ИП, не представит никаких сложностей.

Шаг 1. Выбираем систему налогообложения

Система налогообложения — крайне важная составляющая работы любого предпринимателя. Именно система налогообложения будет определять сумму средств и периодичность их оплаты в казну государства. Соответственно от этого будет зависеть ваша конечная прибыль, которую будете складывать в карман.

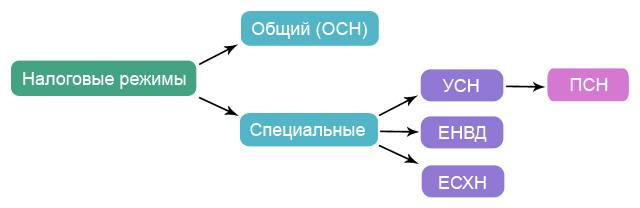

Итак, систем налогообложения существует несколько. Каждое название оформлено ссылкой, нажав на которую можно подробнее ознакомиться с системой.

ОСНО — основная система налогообложения. Одна из самых сложных и запутанных.УСН — упрощённая система. Одна из самых простых систем, что и следует из её названия.ПСН — патентная система. Молодая, распространена мало.ЕСХН — единый сельскохозяйственный налог. Специально разработанная система для тех, кто занят в сельском хозяйстве.ЕНВД — единый налог на вменённый налог. ОТМЕНЁН С 1 ЯНВАРЯ 2021 ГОДА. Его специфика — оплата определённого, фиксированного налога, не зависящего от дохода.

Приведём небольшую таблицу, которая поможет быстро сориентироваться во всех системах налогообложения.

СРАВНИТЕЛЬНАЯ ТАБЛИЦА ПО СИСТЕМАМ НАЛОГООБЛОЖЕНИЯ

| Система | Особенности |

|---|---|

| ОСНО | Налоги и ставки: НДФЛ (13%); налог на имущество физических лиц (ставки устанавливаются органами местной власти); НДС (0%, 10%, 18%). Срок уплаты налога: до 15 июля года, следующего за отчетным (НДФЛ); сроки устанавливаются органами местной власти (налог на имущество физических лиц); не позднее 25 числа месяца, следующего за истекшим налоговым периодом (НДС).Отчетный период: год (НДФЛ); отчетных периодов нет (налог на имущество физических лиц); квартал (НДС).Налоговый период: календарный год (НДФЛ, налог на имущество физических лиц); квартал (НДС).Декларация предоставляется: по итогам года (НДФЛ); не предоставляется (налог на имущество физических лиц); по итогам квартала (НДС).Ограничения в применении: нет.Совместима с: ЕНВД, ПСН. |

| УСН | Налоги и ставки: единый налог УСН (6%, если объект налогообложения «Доходы» и 15% если «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: 1-й квартал, полугодие, 9 месяцев.Налоговый период: календарный год.Декларация предоставляется: по итогам года.Ограничения в применении: годовой доход не более 60 млн.руб.; остаточная стоимость ОС не более 100 млн.руб.; численность работников не более 100 человек.Совместима с: ЕНВД, ПСН. |

| ЕНВД (отменён с 2021) | Налоги и ставки: единый налог на вменённый доход (15%, объект налогообложения «Вмененный доход»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: нет.Налоговый период: квартал.Декларация предоставляется: по итогам квартала.Ограничения в применении: закрытый перечень видов деятельности; должен быть введен местной властью; численность работников не более 100 человек.Совместима с: ОСНО, УСН, ЕСХН, ПСН. |

| ЕСХН | Налоги и ставки: единый с/х налог (6%, объект налогообложения «Доходы минус расходы»). Срок уплаты налога: не позднее 31 марта после окончания налогового периода.Отчетный период: полугодие.Налоговый период: календарный год.Декларация предоставляется: по итогам года.Ограничения в применении: годовой доход от сельхоз деятельности должен составлять более 70%.Совместима с: ЕНВД, ПСН. |

| ПСН | Налоги и ставки: уплата стоимости патента (6%, объект налогообложения «Потенциально возможный годовой доход»). Срок уплаты налога: зависит от срока действия патента.Отчетный период: нет.Налоговый период: от 1 до 12 месяцев.Декларация предоставляется: нет.Ограничения в применении: годовой доход не более 60 млн.руб.; закрытый перечень видов деятельности; численность работников не более 15 человек.Совместима с: ОСНО, УСН, ЕНВД, ЕСХН. |

Если у вас вызывает затруднение выбор налогового режима, можно обратиться за консультацией в местную налоговую инспекцию, они не откажут, ведь вы — их потенциальный будущий клиент.

Шаг 3. Составляем заявление на регистрацию ИП в налоговом органе

И сразу важная информация:

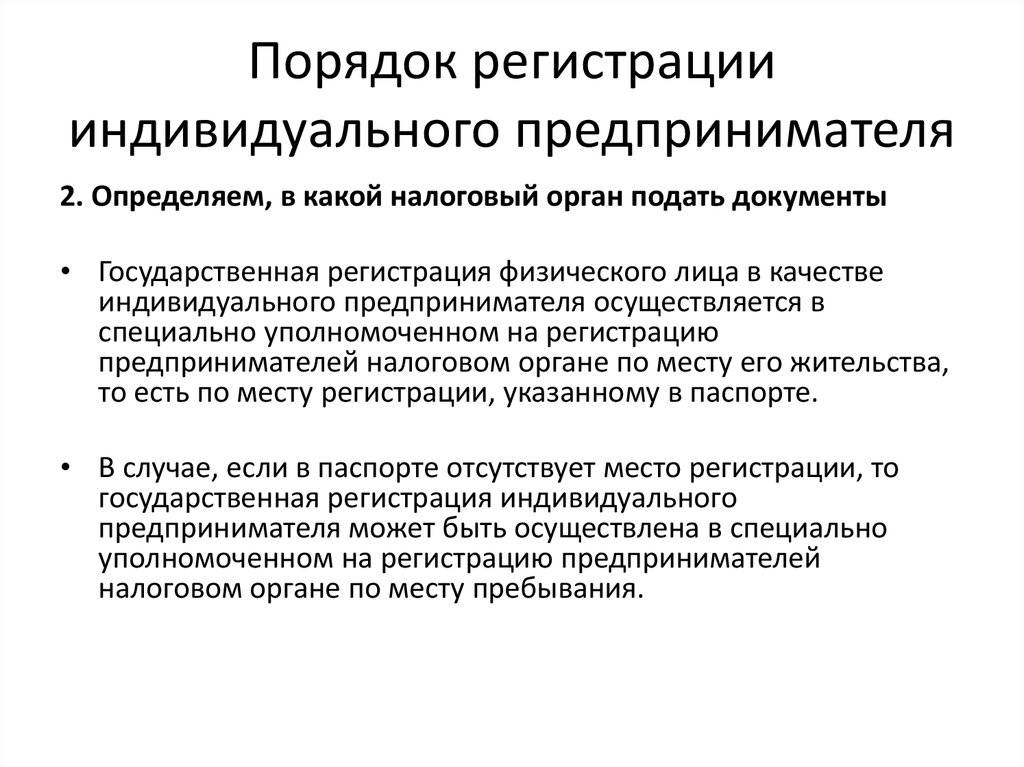

Заявление на открытие ИП необходимо подавать в ту налоговую инспекцию, которая прикреплена к вашему району. Если вы придёте в любую — вас так или иначе направят “по месту регистрации”.

За составлением заявления можно обратиться к любому юристу или налоговому консультанту. За эту несложную работу, разумеется, с вас возьмут мзду, ориентировочно от 500 до 2000 рублей, в зависимости от наглости сотрудника и региона проживания.

А раз работа несложная, почему бы не сделать её самостоятельно?

Для этого нажимаем на ссылку заявление на открытие ИП, и следуем инструкциям по заполнению.

Вообще, самый простой вариант — это скачать себе образец и чужие данные просто исправить на свои.

Обращаем внимание! Данные в заявлении на регистрацию ИП обязательно должны совпадать с паспортными!

Подписывать заявление будете в присутствии налогового инспектора, поле для подписи на странице 004 оставляйте пустым! Либо подпись должна быть засвидетельствована нотариально (это применяется при дистанционной подаче заявления).

Также следует обратить внимание на то, что вписывать что-то от руки в заполненный на компьютере и распечатанный бланк — нельзя (разумеется, кроме личной подписи, которая ставится при подаче заявления на открытие ИП). Т.е

нельзя один код ОКВЭД указать компьютерным образом, распечатать, и дописать остальные ручкой. Само же заявление может быть заполнено как от руки (чёрной пастой), так и набрано с помощью клавиатуры в соответствующей программе и после распечатано.

Мы на соответствующей странице разместили оба варианта заполнения.

Что понадобится для регистрации через «Госуслуги»

При регистрации ИП через «Госуслуги» ИФНС рассматривает документы всего 3 дня. Вы можете получить услугу прямо из дома, для этого понадобятся только личный кабинет в портале «Госуслуг», небольшой пакет документов и квитанция об уплате пошлины, если у вас нет электронной подписи. Расскажем, что нужно сделать.

1.Создать личный кабинет на портале «Госуслуги»

Чтобы открыть ИП на сайте Госуслуги», зарегистрируйте на портале учетную запись и подтвердите введенные данные. Подтвердить свою личность можно:

в личных кабинетах онлайн-банков — Сбербанк, Тинькофф, Почта Банк;

в Центрах обслуживания — при личном присутствии, с паспортом и СНИЛС;

через Почту России — заказав письмо с персональным кодом;

с помощью квалифицированной цифровой подписи или универсальной электронной карты.

2.Подготовить документы для регистрации ИП

Гражданину РФ нужен только паспорт, а иностранному гражданину — разрешение на временное или постоянное проживание в России и документ, удостоверяющий личность.

заполненное заявление по форме P21001;

квитанцию об уплате госпошлины, если услугу оказывают платно;

копию паспорта.

Всё в одном экземпляре. Полный список необходимых документов есть .

3.Оплатить пошлину или завести электронную подпись

Пошлина за открытие ИП через «Госуслуги» — 800 рублей. Но её можно не платить, если есть усиленная квалифицированная подпись (УКЭП).

УКЭП — цифровой аналог обычной письменной подписи. Чаще всего ее выдают на физическом носителе, который выглядит как небольшая USB-флешка. Но можно обойтись и без него. УКЭП позволяет идентифицировать пользователя и гарантирует защиту документа от исправлений после подписания. Документы, подписанные УКЭП и собственноручно, имеют одинаковую юридическую силу.

Подлинность УКЭП подтверждает электронный или бумажный сертификат, который выдают в аккредитованных удостоверяющих центрах. Их перечень есть на сайте Минкомсвязи РФ. Услуга платная, примерная стоимость — 2 000 рублей.

В банке можно получить УКЭП бесплатно при заказе комплекса услуг: подачи заявления на регистрацию ИП и открытия расчетного счета.

При использовании УКЭП зарегистрировать ИП можно полностью онлайн, без посещения налоговой и предоставления документов в бумажном виде. Решение о регистрации ИП или об отказе в ней придёт на адрес электронной почты.

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

Три способа регистрации ИП, в которых помогут «Госуслуги»

Лично посетить ведомство — записаться в ИФНС через «Госуслуги», выбрав удобный день и время для визита. Предварительная запись дает право на приоритетное обслуживание. Все документы нужно предоставить в бумажном виде.

Подать электронное заявление — заполнить его на портале «Госуслуги» и отправить на рассмотрение в ИФНС. При положительном результате придёт приглашение в ведомство. Туда в бумажном виде предоставляют все документы, кроме заявления, которое распечатывают на месте. Срок оказания услуги — 3 дня.

Отправить электронные документы — скачать бесплатную программу для формирования архива с документами, загрузить его на сайт «Госуслуги», подписать УКЭП и отправить в ИФНС. В течение трех дней в личный кабинет на «Госуслугах» придет решение о регистрации ИП. Срок оказания услуги — 3 дня.

Многие банки, которые предприниматели выбирают для ведения расчётного счёта, готовы бесплатно помочь с регистрацией. Их сотрудники помогают с подготовкой документов, получением электронной подписи, отправкой заявления в налоговую и получением результатов.

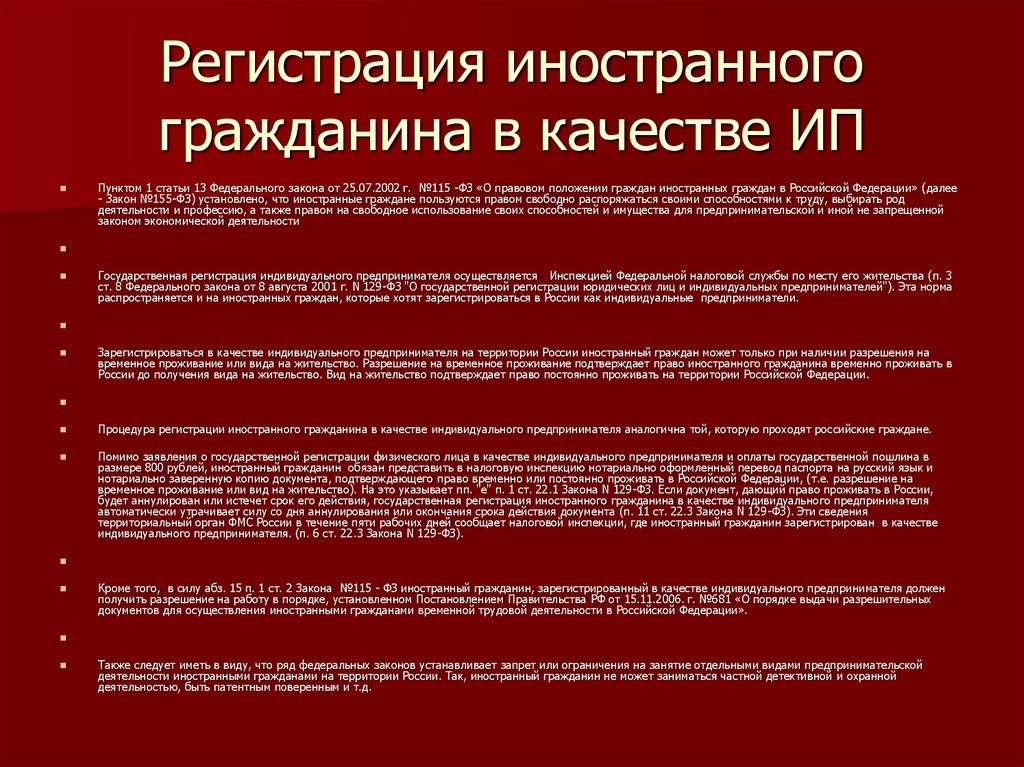

Распространенные ошибки иностранцев при регистрации ИП на территории России

Ошибка 1. Неверным является мнение о том, что документы, поданные на украинском языке без перевода, все равно примут, а заявителя (нерезидента) зарегистрируют как ИП. Главное — собрать и подать все требуемые документы.

Документы на украинском языке нужно сначала перевести на русский, а собственно перевод — заверить у нотариуса. Это касается всех документов. Если это условие заявитель не выполнит, то открыть ИП на территории РФ даже по месту проживания он не сможет.

Ошибка 2. Многие иностранцы—предприниматели ошибочно думают, что им для работы не нужно открывать расчетный счет.

Законодательство РФ обязывает ИП открывать расчетный счет, если он предполагает оперировать суммами более чем 100 000 руб.

Пример 1. Отказ в открытии ИП на территории РФ

Гражданин Украины (физлицо) прописан в Москве. Украинец планируется заняться предпринимательской деятельностью в Ярославле. Для этого он обращается в одно из отделений ФНС в Ярославле с просьбой зарегистрировать его как ИП.

Ответственный сотрудник отделения ФНС откажет ему в принятии документов и заявления, т. к. у украинца московская прописка. Чтобы зарегистрировать ИП и заниматься предпринимательством в Ярославле, ему нужно сменить настоящее место прописки (проживания) на Ярославль.

Что нужно несовершеннолетнему без статуса ИП, чтобы он мог заниматься профессиональной деятельностью и платить НПД?

С налогообложением профессиональной деятельности несовершеннолетних предпринимателей всё понятно. Гораздо больше вопросов вызывает возможность ведения такой деятельности несовершеннолетними без статуса ИП. Ведь далеко не всем интересно или доступно его оформление.

Письмо Федеральной налоговой службы дает понять, что она признает право на профессиональную и облагаемую НПД деятельность за теми несовершеннолетними, кто хотя и не зарегистрирован как предприниматель, но получил гражданскую дееспособность или письменное согласие родителей на совершение сделок. Получается, что в данном случае налоговая служба не делает различий между правами на предпринимательскую и облагаемую НПД профессиональную деятельность. По сути, таких различий действительно нет. Следует сказать лишь о некоторых нюансах.

Предпринимательская деятельность основана на риске. Это полноценное погружение в бизнес, требующее знаний, опыта и ответственности. Тогда как профессиональная деятельность граждан, с которой связана уплата НПД, гораздо ближе к обычной трудовой: самозанятые не могут нанимать работников, заниматься торговлей, иметь дело с подакцизной продукцией и т.д. Такие граждане реализуют собственный талант, творческий или профессиональный потенциал, а не занимаются бизнесом. Тем не менее самозанятый гражданин – оказывает ли он услуги или продает продукцию собственного производства – участвует в совершении гражданско-правовых сделок. Их нельзя причислить к мелким бытовым. И это не безвозмездные сделки, заключение которых разрешается малолетним. Значит, без требуемого законом письменного согласия родителей несовершеннолетний самозанятый исполнить сделку, а потому и заработать своим умением формально не может.

На бытовом уровне вряд ли стоит говорить о рисках для малолетнего, если он решит заниматься профессиональной деятельностью, например продажей с рук товара, созданного творческим трудом (картины, поделки и т.п.). Маловероятно, что покупатели, защищая свои интересы, будут требовать письменного одобрения родителей малолетнего продавца на заключение сделки. И тем не менее закон говорит о том, что оно должно быть получено. При этом если для регистрации в качестве ИП несовершеннолетний получает согласие родителей на занятие предпринимательской деятельностью в целом, то в данном случае можно говорить о разовых одобрениях. Требовать от самозанятого нотариально оформленного универсального согласия родителей налоговый орган не может.

Шаг 2. Подготовьте небольшой комплект документов

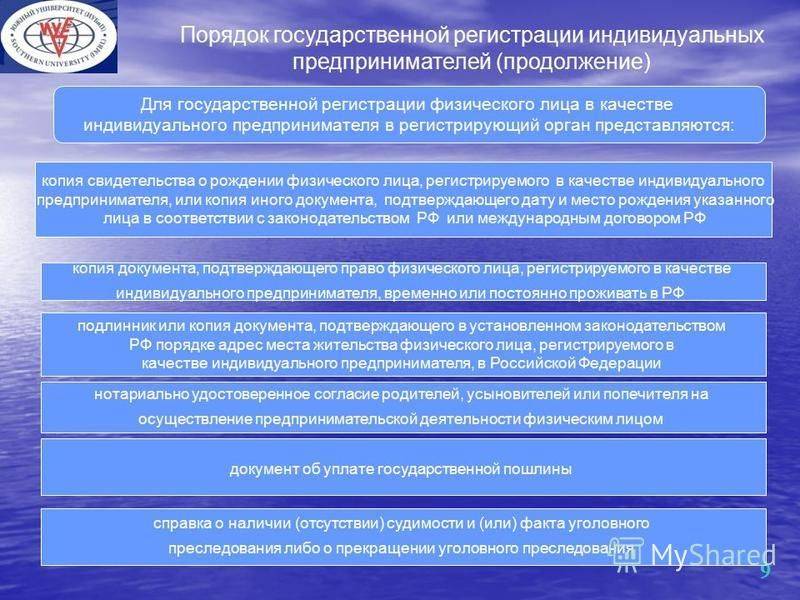

Пакет документов для регистрации ИП иностранным гражданином состоит из:

Заявления о постановке на учет в качестве ИП по форме Р21001 — 1 экз. Заявление заполняется на русском языке и состоит из 5 листов. К составлению указанного документа надо подойти очень внимательно, ведь любая, даже незначительная ошибка, может повлечь отказ в регистрации. Ознакомиться с пошаговой инструкцией по заполнению формы Р21001 можно здесь. Квитанция об оплате государственной пошлины – 1 экз. Размер госпошлины за открытие ИП в 2021 году как для иностранцев, так и для российских граждан, составляет 800 руб. С 1 октября 2018 года можно повторно подать документы на регистрацию без дополнительной уплаты пошлины, если первый раз отказ был из-за ошибок в представленных документах или их неполной комплектации. Ранее при отказе в регистрации госпошлина не возвращалась. Копия документа, удостоверяющего личность – 1 экз

Обратите внимание, что все иностранные документы необходимо перевести на русский язык. Делается это в специальном бюро переводов и заверяется нотариусом

Если перевод не будет заверен нотариально – в регистрации будет отказано. Копия документа, подтверждающего право на проживание в РФ – 1 экз. Ксерокопия разрешения на временное проживание (штампа) или вида на жительства. Копия документа, подтверждающего дату и место рождения – 1 экз. Предоставить указанную бумагу нужно в случае, если в документе, удостоверяющем личность, не содержится сведений о дате и месте рождения. Копия документа, подтверждающего регистрацию по месту жительства – 1 экз.

Если документы в налоговую сдаются не лично будущим ИП либо направляются по почте, их все необходимо заверить нотариально (кроме госпошлины, разумеется) и приложить доверенность на представителя.

Если будущий ИП определился с системой налогообложения, вместе с основным пакетом документов на регистрацию он может представить:

- Заявление на УСН – 2 экз. (для Москвы в 3 экз.). Заявление можно сдать также в течение 30 дней после регистрации.

- Заявление на получение патента – 2 экз. Заявление на патент также может быть представлено в 30-дневный от регистрации ИП срок, но не позднее, чем за 10 дней до начала ведения деятельности.