Почему ИТ-бюджет банка должен расти даже в пандемию

Пандемия никак не повлияла на размер ИТ-бюджета, она изменила содержание нашей работы. На мой взгляд, если бюджет сокращают, это говорит о проблемах компании: она стагнирует. И напротив: стабильное состояние бюджета говорит о росте и развитии. При этом важен баланс между направлениями Run (поддержка текущих процессов и операций) и Change (замена текущих процессов на более эффективные).

В прошлом году мы запустили ИТ-стратегию «От трансформации к инновациям». Предыдущая (2018–2020 гг.) была направлена на стабилизацию и выстраивание процессов поддержки и развития ИТ-систем, создание масштабируемых и надежных платформ для решения бизнес-задач. Мы cделали единый ИТ-ландшафт: из 546 систем, существовавших в 2018 г., осталось чуть более 200 целевых. В этом году начался переход от оптимизации к активному развитию. Будем улучшать способы производства банковских продуктов, оптимизировать технологии, ускорять Time-to-Market. Может ли в таких условиях уменьшаться ИТ-бюджет? Безусловно нет. Если вы запускаете новые системы, бюджеты на их поддержку могут только расти.

Бюджеты направления Change тоже не должны уменьшаться. Это показатель того, что банк выбрал новую стратегию развития и готов в нее инвестировать. Подобные расходы всегда носят капитальный характер, в отличие от затрат Run, которые идут на поддержку имеющихся процессов.

ИТ-бюджет «Открытия» растет на 10% ежегодно. За этот отчетный год произошли две серьезные перемены с точки зрения бюджетирования. Во-первых, вырос курс доллара, а у нас порядка 40% расходов пока, к сожалению, номинированы в валюте. Во-вторых, вводится 20-процентный НДС на иностранное ПО, которое не находится в Едином реестре российских программ для электронных вычислительных машин и баз данных. Это достаточно большой блок расходов, потому что тот же Microsoft, на котором сидят все 20 000 наших сотрудников, теперь будет стоить на 20% дороже.

Надежных доказательств того, что наличные деньги могут быть каналом передачи вируса, на данный момент нет. Несмотря на это, весной банк предпринимал меры по безопасному обороту наличных: принятые купюры изымались на хранение на 2–3 дня перед запуском в оборот, все работники касс и фронт-офиса были обеспечены необходимыми средствами защиты. С точки зрения здравого смысла банковская карта или телефон ничем не лучше наличных в плане эпидемиологической безопасности. Но зато они дают больше возможностей для удаленной оплаты, переводов и дистанционных операций. Кстати, в марте — апреле, вопреки рекомендациям ВОЗ, среди россиян был повышенный спрос на наличные. Клиенты снимали с карт больше средств на покупку товаров первой необходимости и просто на всякий случай — защитная реакция чистой воды. Сейчас все вернулось в привычное русло.

Что будет с отраслью в ближайшие годы

Пандемия заставила банки агрессивно выходить в удаленные каналы и перестраивать внутренние и внешние бизнес-процессы под бесконтактное взаимодействие. Основной шаг — отход от физической подписи на документах. В новых обстоятельствах проявилась острая потребность не столько в подобных технологиях, сколько в cнятии законодательных ограничений для их полноценного использования. Например, развитие цифровых продуктов невозможно без юридической процедуры удаленной идентификации клиентов, в том числе с использованием биометрии. И если планы реализации таких сервисов для физических лиц существуют, то для корпоративных клиентов банки вынуждены самостоятельно изобретать решения, используя нормотворческие суррогаты. Мы ждем законодательных перемен.

Персонализация, продвинутая аналитика, гибридные облачные ресурсы, ИИ, удаленная аутентификация — вот ключевые технологии для банковской отрасли прямо сейчас. В список попадает все, что обеспечивает безопасные и надежные удаленные продажи.

Уверен, что банки будут больше инвестировать в диджитал и кибербезопасность. Сейчас это зона роста: нам необходимо обеспечить безопасный индивидуальный подход к клиенту и удаленную работу для собственных сотрудников.

Будут ли банки урезать ИТ-бюджеты? Ни в коем случае — у лидеров отрасли они будут только расти.

Если банк планирует показывать результаты, близкие к конкурентам из топ-5, ему необходимо менять подходы к производству программных продуктов. Мы развиваемся в этом направлении, главная цель — непрерывная поставка цифровых банковских решений. В любом случае пересмотр процессов — это большая внутрихозяйственная задача, которую придется решать каждому, кто хочет расти.

Очевиден тренд на создание многофункциональных платформ, маркетплейсов и экосистем.

Что делать

Однако даже в неблагоприятной экономической ситуации есть несколько способов, которые увеличат шансы на получение кредита:

- Подать заявку стоит в тот банк, в котором вы получаете зарплату. Финучреждение видит ежемесячный доход и относится к такому заемщику более благосклонно.

- Собрать как можно больше документов, в частности, предъявить справку 2-НДФЛ, а также при наличии указать и подтвердить дополнительные источники заработка. Например, если вы официального сдаете квартиру, можно подать в банк форму 3-НДФЛ.

- Найти поручителя – родственника или друга, который сможет предоставить справку о том, что у него высокий официальный доход.

К сожалению, в ситуации пандемии многие заемщики не могут получить нужные документы, например, справку о зарплате с места работы взять просто невозможно. В некоторых организациях, в частности, не работает бухгалтерия. Многие отмечали, что сейчас, в период самоизоляции, сталкиваются с задержками при получении документов из налоговой и МФЦ.

Фото: freepik

Хорошей альтернативой банковскому кредитованию в таком случае являются микрофинансовые компании. Причем именно те, которые работают онлайн, потому что физические офисы сейчас закрыты, а вот подать заявку и получить необходимые деньги через сайт или мобильное приложение можно буквально в несколько кликов. И для этого не нужно никуда выходить.

Проценты по займам в МФО, как правило, выше, зато они оценивают заемщиков менее строго, чем банки. И если сумма нужна небольшая на короткий срок, то и переплата за пользование деньгами будет незначительной.

То, что сегодня МФО дают в долг населению охотнее, чем банки, свидетельствует статистика. Если банковское кредитование в апреле сократилось вполовину, то объем выдач пяти крупнейших онлайн-МФО уменьшился, по сравнению с мартом на 15–20%. При этом основное снижение произошло в первой половине месяца в связи с закрытием многих предприятий и введением кредитных каникул. После того, как микрофинансовые компании перестроили свои бизнес-модели в соответствии с новыми реалиями, объемы выдач начали постепенно восстанавливаться. По нашим оценкам, в мае МФО выдадут на 5–10% больше займов, чем в апреле.

Последствия пандемии — что делать предпринимателям?

Несмотря на то, что пандемия еще не завершилась, более того, прогнозы нестабильны, и ситуация может стать только хуже, бизнес все-таки смог «встать на ноги». Безусловно, показатели, отражающие количество предприятий, прекративших свое существование, очень высокие.

По факту, это большие потери для всей страны, поскольку ее экономическое состояние страдает. Налогов становится меньше, а соответственно, траты из бюджета, осуществленные в период карантина, не покрываются должным образом.

Самое время обратить к специалистам и заняться законной оптимизацией налогов. В этом вам может помочь наша юридическая фирма «Шмелева и Партнеры».

Опытные юристы помогут снизить налогооблагаемую базу на законных основаниях, чтобы вы смогли вложить сэкономленные средства на поддержку и развитие своего бизнеса. Также, мы поможем получить субсидии от государства.

Узнайте, как можно снизить налоги и получить субсидии на бесплатной консультации с юристом:

Мы оценим вашу ситуации и заранее скажем, сможем ли помочь, и какие есть варианты.

Как показывает статистика, больше всего пострадали рестораны, бары, кафе, парикмахерские, магазины одежды и обуви, а также кинотеатры.

И если последние в этом списке смогли восстановиться, поскольку предполагают наличие крупных сетей, то остальные лишь частично вернулись в строй.

По сравнению с 2019 годом, это полный упад всей системы. Именно малый бизнес создает основу экономике, а в России с этим возникло огромное количество проблем. Крупные предприятия способны защитить себя самостоятельно, но этого недостаточно для выхода из кризиса целой стране.

Таким образом, единственный выход для бизнеса в сложившейся ситуации, это пересмотр политики предприятий и использование всех имеющихся ресурсов для того, чтобы остаться в строю.

Возможны меры по:

- сокращению штата и кадровой оптимизации;

- снижению поставок и закупок;

- переводу бизнеса и сотрудников на удаленку;

- оптимизации налогов и получению субсидий;

- открытию новых или дополнительных направлений бизнеса.

Влияние пандемии на бизнес оказалось существенным. Однако, бизнес переживший пандемию и кризис, в дальнейшем сможет стать сильнее. Помните об этом и не опускайте руки!

А если вам необходимы качественные юридические услуги для бизнеса, то вы знаете к кому можно обратиться:

Об авторе

Юридическая фирма Шмелева и Партнеры

Основное направление нашей деятельности — юридические услуги для бизнеса. За последние 5 лет, мы не проиграли ни одного дела. В нашем штате работают только опытные юристы — кандидаты и доктора юридических наук. Поэтому, мы можем давать 100% гарантии качества услуг и брать на себя финансовую ответственность за свои действия. Сотрудничая с нами, ваши риски = 0%.

Новые сложности

В то же время получить кредит в период карантина становится намного сложнее: опасаясь неплатежей, банки ужесточили системы оценки клиентов. По данным Объединенного кредитного бюро, сразу после объявления в России нерабочих дней оформление займов наличными сократилось более чем в три раза. В первую неделю самоизоляции их выдавалось 19,5 тыс. в день, тогда как в рабочие дни марта – примерно 63,5 тыс. Специалисты «Национального бюро кредитных историй» прогнозировали, что объем выдач сумм наличными и кредитных карт упадут в апреле на 60%.

Стоп-фактором для получения займов в банке теперь может стать даже профессия клиента, независимо от того, насколько дисциплинированным он был раньше. Банки неохотно кредитуют отрасли, которые сильно пострадали от коронавируса. К ним относятся, например, транспорт, особенно авиаперевозки, туризм, гостиничный и ресторанный бизнес, индустрия моды и красоты, организация концертов, выставок и других массовых мероприятий.

Фото: freepik.com/johan111

Внимательнее банки стали относиться и к так называемому показателю ПДН (предельной долговой нагрузки). Если у заемщика уже есть один или несколько незакрытых кредитов, получить новый становится сложнее. Или вообще невозможно, если нагрузка достигает 50% от доходов.

Методология

Выводы аналитиков рейтингового агентства «Эксперт РА» основаны на публичных данных, данных отчетности по МСФО банков, статистике Банка России, а также на результатах анкетирования банков.

Основные понятия

Под потребительскими кредитами (или потребкредитами) мы понимаем следующие виды кредитов:

- необеспеченные кредиты наличными (в том числе выдаваемые на банковскую карту);

- необеспеченные кредиты, выдаваемые в торговых точках (POS-кредитование);

- кредитование с использованием банковских карт (кредитные карты, дебетово-кредитные карты, дебетовые карты с овердрафтом, карты рассрочки).

Ввиду особенностей формирования статистики Банка России и раскрытий в финансовой отчетности по МСФО анализируемых банков не удалось исключить обеспеченные залогом потребительские кредиты из совокупного портфеля потребительских кредитов, однако, по оценкам рейтингового агентства «Эксперт РА», объем таких кредитов в банковском секторе незначителен и не окажет влияния на полученные выводы.

По нашим оценкам, охват рынка составил более 90 %.

Особенности формирования выборки

Исследование основано на данных консолидированной отчетности по МСФО топ-20 банков по объему портфеля потребительских кредитов. Также при необходимости осуществлялись корректировки динамических показателей для исключения влияния сделок M&A. Показатели по группам банков усреднялись с помощью медианы, чтобы исключить влияние нетипичных для выборки значений. Показатели рассчитаны за период с 2016-го по 1-е полугодие 2019 года.

Особенности расчета отдельных показателей

Чистая процентная маржа (NIM), стоимость фондирования и доходность кредитов были рассчитаны по банкам со значительными объемами потребительских кредитов в совокупном розничном кредитном портфеле. К таким банкам для целей исследования агентство отнесло ПАО «Почта Банк», АО «Тинькофф Банк», ООО «ХКФ Банк», КБ «Ренессанс Кредит» (ООО), ПАО «Совкомбанк», ПАО КБ «Восточный», АО «Банк Русский Стандарт», АО «ОТП Банк», ПАО «МТС-Банк», АО «Кредит Европа Банк».

Чтобы обеспечить сопоставимость данных, при расчете динамических показателей, характеризующих эффективность деятельности за 1-е полугодие 2019 года, использовали перевод в годовое выражение.

Буфер абсорбции убытков (запас капитала) – доля нетто-активов и внебалансовых обязательств, полное обесценение которых банк выдерживает без нарушения любого из нормативов достаточности капитала (Н1.0, Н1.1, Н1.2).

Особенности формирования рэнкинга

Рэнкинг подготовлен на основании консолидированной отчетности по МСФО топ-20 банков по объему портфеля потребительских кредитов. В случае отсутствия необходимых раскрытий в финансовой отчетности использовали данные, полученные посредством анкетирования. По оценкам рейтингового агентства «Эксперт РА», в топ-20 банков по объему портфеля потребительских кредитов могло бы попасть АО «ЮниКредит Банк», однако в его отчетности отсутствует разбивка кредитного портфеля ФЛ по типам ссуд, и он не предоставил необходимую информацию.

Почему мы попадаем в долговую яму?

Немного истории

Российская экономика переживала разные времена. При советской власти денег в стране было много, но купить на них было нечего. Наши родители и бабушки помнят пустые полки гастрономов и очереди буквально за всем, от фруктов до эмалированных кастрюль. Подавляющее число населения хранило деньги «на книжке» в государственном банке. Квартиры «давали» бесплатно, поездки за границу были под запретом, а товаров просто не было. Когда советский союз развалился и экономика рухнула, все сбережения обесценились в один день, а доверие к банкам упало до нуля.

Перестройка и переход к рыночной экономике сильно разделили социальные слои в обществе. Появились олигархи и люди, живущие за чертой бедности. Но, поскольку банковская сфера была не такой развитой, то занимали деньги друг у друга «до получки», подрабатывали, крутились, как могли.

Рынок потребительского кредитования начал активно развиваться сравнительно недавно, примерно с начала 2000-х годов. В то же время появились ипотека, кредитные карты, займы наличными. Сегодня же кредитные продукты для физических лиц являются основным источником дохода большинства банков, и они изо всех сил стараются навязать их населению всеми доступными способами.

Почему люди берут кредиты?

Парадокс, но сегодня в России сложней от кредита отбиться, чем его взять. Банки опутывают нас своей паутиной: реклама на билбордах, на ТВ, в Интернете дополняется навязчивыми звонками менеджеров банков с периодичностью примерно раз в день. Удержаться очень сложно, а учитывая неуверенность большинства людей в завтрашнем дне, оформление кредитной карты просто про запас кажется весьма здравой идеей.

Однако, как в литературном произведении, если на стене висит ружье, то в конце книги оно обязательно выстрелит. Так и кредитная карта, лежащая в вашем кошельке рано или поздно пойдет в расход. И в большинстве случаев не на необходимые траты, а на импульсные покупки.

Уловки банков

Рекламные предложения очень заманчивы, особенно по кредитным картам. Как правило, они обещают:

- льготный период погашения без процентов;

- кэшбек и другие бонусы за покупки;

- специальные условия от партнеров;

- бесплатное обслуживание;

- что проценты по кредиту заплатит магазин.

Но все это не более чем подмена понятий. Бонусы за покупки просто мизерные, и проценты за пользование кредитом превышают их многократно. Бесплатное обслуживание может быть всего несколько месяцев, да и опять же, вряд ли можно назвать бесплатным пользование кредитом ― банк получает немалые проценты. А «карта рассрочки» превращается в займ с драконовскими условиями, если вы пропустите день платежа.

Банки стараются изменить отношение у клиентов и к кредитам, и к самому понятию «банк». Цвета логотипов становятся все ярче, рекламные акции все проще и веселее. Нас приучают обращаться с деньгами просто, позволять себе больше, поддаваться на свои эмоции. Отпуск, ремонт, путешествие, новая машина ― просто купи сегодня. А думать будешь потом.

Чтобы получить деньги, даже не нужно никуда идти. Кредит можно оформить прямо в магазине (на покупку) или сидя дома на диване по интернету. Вам привезет карту на дом курьер, а из документов посмотрит только паспорт.

Как пандемия повлияет на разные бизнесы?

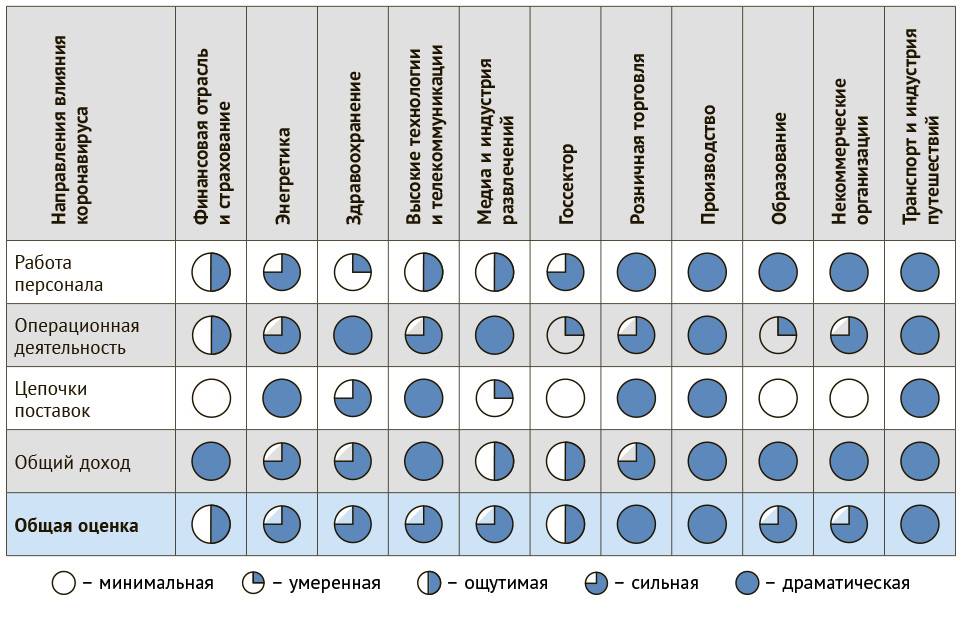

На какие отрасли более всего повлияет пандемия коронавируса? В таблице, составленной исследовательской компанией Avasant дается оценка влияния распространения коронавируса на деятельность некоторых отраслей в ряде разрезов (см. рисунок). Эту таблицу можно взять за основу, но лишь для начала, так как расхождения в подобных оценках сейчас крайне велики, единого мнения эксперты еще не выработали.

Финансовую индустрию, отрасли, связанные с предоставлением сервисов (например, ИТ и телекоммуникации), а также розничную торговлю в контексте рассматриваемой нами проблемы часто ставят в один ряд. Перевод сотрудников на удаленную работу, перевод бизнеса в онлайн, использование, где это возможно, роботов для непосредственного взаимодействия с клиентом — вот пока основные и очевидные рекомендации предприятиям этой группы отраслей. Вообще говоря, об этом говорилось и раньше, никаких специфических связанных с коронавирусом рекомендаций автору пока найти не удалось. Пессимисты, правда, утверждают, что отрасли, ориентированные на непосредственное общение с клиентом, например, финансовые сервисы или розничная торговля, пострадают больше всего, хотя по оценкам экспертов Avasant это далеко не всегда так.

Степень влияния пандемии коронавируса на различные отрасли (Источник Avasant, 2020)

С производством ситуация тоже неоднозначная. Согласно прогнозам экспертов Avasant при плохом варианте развития событий производство ждет, прямо скажем, наихудший из возможных сценариев. Но есть и другое мнение, согласно которому само производство как раз пострадает минимально. Конечно, работники производства редко могут работать удаленно, однако при этом количество работников в расчете на один квадратный метр рабочего пространства на цеховом уровне там гораздо меньше, чем во многих других отраслях. Да и интенсивность внутренних и внешних контактов там заметно ниже, чем в сервисных отраслях (финансовые услуги) или в розничной торговле.

Расхождения в оценках влияния пандемии коронавируса на различные бизнесы сейчас крайне велики, единого мнения эксперты еще не выработали.

Другое дело, что может упасть спрос, а главное, вероятнее всего, сильно пострадает чувствительная к трансграничным перемещениям логистика. Ее часто выделяют в отдельную отрасль, но с другой стороны она является составной частью многих других индустрий. Если говорить о производстве то тут, интеграция с логистикой особенно важна для информационной и методической поддержки, с этой точки зрения производство фактически полностью неотделимо от логистики. О транспортной отрасли в контексте распространения коронавируса эксперты пока пишут очень мало. Отчасти, наверное, потому то пока ничего обнадеживающего придумать не могут.

Как изменились привычки людей и сохранятся ли они после пандемии

Как и любой кризис, «коронакризис» закончится. Но новые привычки, которые сформировались у покупателей в 2020 году, останутся и будут сильно влиять на бизнес.

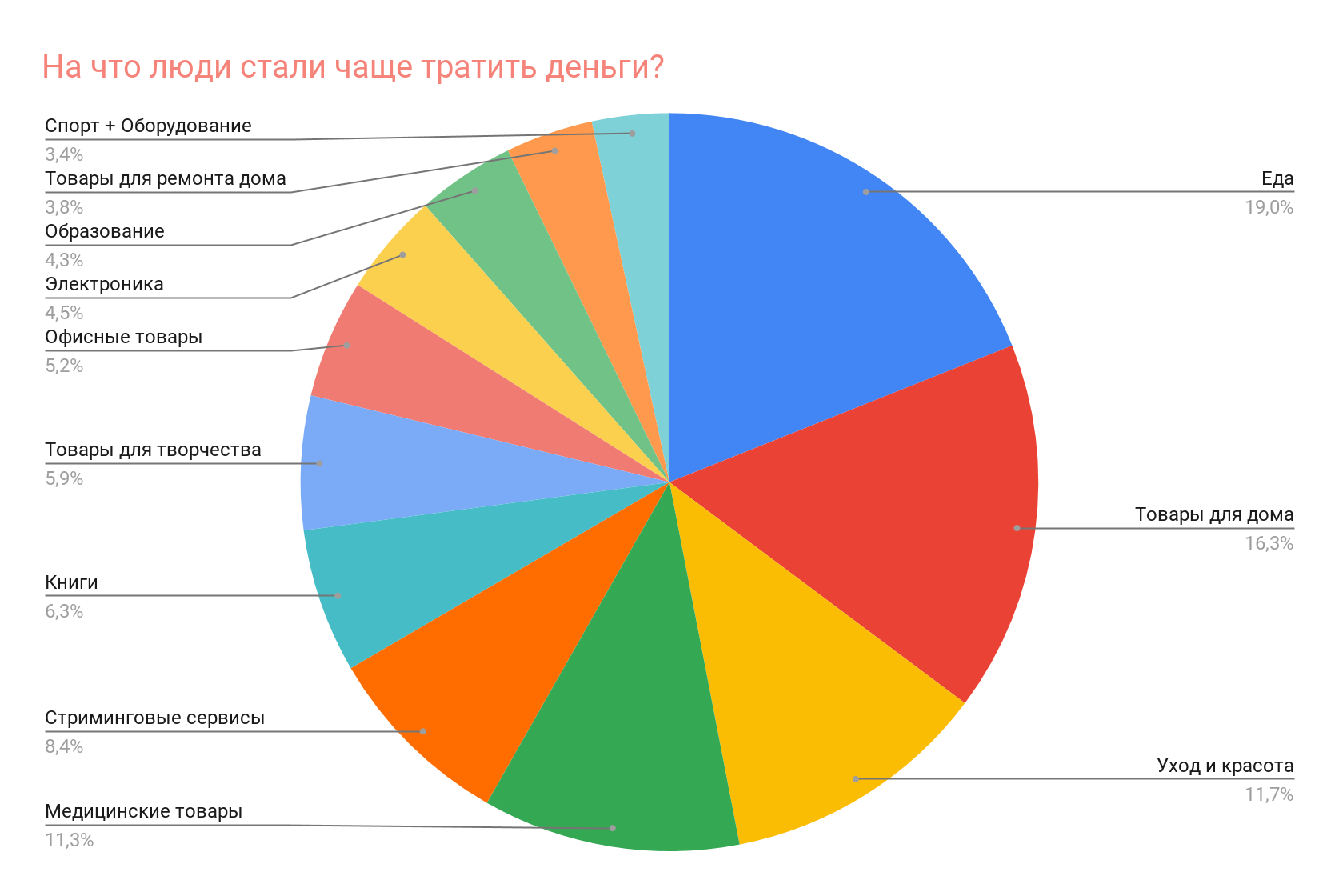

В марте Американская ассоциация рекламных агентств провела опрос и выяснила, на что люди чаще стали тратить деньги во время пандемии:

Люди стали чаще покупать товары для дома, уходовую косметику и еду

Поведение потребителей с начала марта 2020 изменилось. Мы выделили четыре направления, которые ярче всего это иллюстрируют. Сейчас люди:

Чаще готовят дома. За время карантина люди немного устали от однообразной еды, которая привозит доставка — суши, бургеры, пицца. Поэтому переключились на готовые наборы для приготовления блюд, а также стали заказывать больше посуды.

Чаще переделывают и улучшают дом. Когда люди начали чаще проводить время на удалёнке, большее значение стал приобретать интерьер и уют дома. Людей чаще посещали идеи о том, стоит ли покрасить стены в новый цвет, заменить стол или хотя бы расставить красивые свечи. Именно поэтому сегодня доля покупок «товаров для дома» составляет 16,3% в потребительской корзине.

Чаще занимаются спортом дома и на свежем воздухе. Если раньше люди занимались спортом, чтобы поддержать себя в форме, то во время пандемии тренировки трансформировались в развлечение. Многие пользователи стали поклонниками онлайн-тренировок, благодаря которым поддерживать себя в форме можно и дома, и на детской площадке.

Чаще хотят «простых радостей». Во время локдауна людям критически не хватало «простых радостей» — положительных эмоций и общения. Чтобы отвлечься от новостей и тревожных мыслей, люди покупали подписки на стриминговые сервисы, ходили в онлайн-бары, учились разбираться в кино и рисовали картины.

Но бизнесу важно понимать, какие привычки останутся, чтобы уже сейчас восполнить пробелы, а, возможно, и целиком трансформировать бизнес-модель

Эксперты агентства MGcom изучили новые привычки людей, которые появились во время локдауна и предположили, какие из них точно останутся после карантина.

Новые паттерны поведения людей создают для бизнеса не только трудности, но и возможности, о которых вы могли даже не догадываться. Главное — уловить, как их правильно использовать уже в 2021 году.

Что придется перестроить в бизнесе

Административные процессы и мотивация

Тренд номер один — это пересмотр режима работы сотрудников. В Японии при сокращении рабочей недели с пяти до четырех дней люди стали более эффективными: оказалось, что выполняется тот же объем задач.

Большинство компаний, перейдя на удаленную работу, ощутили, что из дома тоже можно быть продуктивным. Но в этой ситуации HR-отделу нужно помнить о гибкой мотивации для сотрудников:

Гибкий рабочий день

Для работников с детьми важно успеть забрать их из сада или школы. И возможность уходить на два часа раньше будет для них дополнительной мотивацией. . Организация и оплата досуга

Организация и оплата досуга

Оплата фитнес-клуба, организация клубов по интересам –– хорошие пункты, чтобы добавить их в бонус-пэк компании. Серия совместных встреч с коллегами будет особенно актуальна сейчас, после выхода с удаленки, и поможет сплотить коллектив.

Частичное сохранение удаленного режима. В особенности для тех, кто показал высокую эффективность, работая из дома. Для некоторых сотрудников можно вводить сокращенный рабочий день или недели. Такая гибкость работодателя может стать хорошим подспорьем при изменении условий труда и поиске способов сокращения затрат.

Корпоративная культура. Для многих изоляция психологически тяжело переносилась, а возвращение в офис — это снова стресс. Можно создать онлайн-соревнования с командами из разных подразделений и таким образом дать возможность общения с новыми людьми. А открытый public talk с руководством поможет вовремя получить обратную связь как рядовым сотрудникам, так и топ-менеджменту.

Shutterstock / tomertu

Управление персоналом

Теперь бизнес стал активно проводить аудит текущих ролей и организационной структуры в поисках более эффективных решений. Многие процессы будут оцифровывать, делать менее зависимыми от человеческого фактора.

К примеру, будет больше оптимизирован документооборот (не нужно будет ходить в HR-отдел за справками), искусственный интеллект в клиентских чатах заменит операторов колл-центра, а поддерживающие IT-функции по настройке рабочего места (ноутбука или стационарного компьютера) можно будет выполнять удаленно.

IT-инфраструктура и безопасность

К моменту полного возвращения в офисы многие IT-процессы будут уже сформированы. Но их необходимо оптимизировать с учетом пересмотренных стратегических целей. Те, кто еще не успел, должны будут подумать о цифровизации процессов и сделать это как можно быстрее.

Финансы

Пересмотр планов продаж ждет большинство компаний — в отрицательную или в положительную сторону. В связи с этим нужно проанализировать, как изменится расходная часть: логистические затраты, аренда (часть компаний сократит арендуемые площади, закроет или сменит локацию обьектов), зарплаты. Увеличатся бюджеты на цифровизацию и оптимизацию онлайн-процессов.

Shutterstock / Billion Photos

Продажи и клиенты

В ряде отраслей спрос может перейти в онлайн насовсем, в большей части возможен микс. Но процентное соотношение офлайн и онлайн-работы изменится.

Клиенты уже привыкли к определенному уровню сервиса и теперь ожидают его и в сети: сроки доставки, возможность возврата, оплата картой, проверка товара при покупке и возможность от него отказаться, стоимость доставки, колл-центр и возможность быстро получить консультацию по продукту.

Полностью автоматизировать все процессы с нуля, сделать их бесшовными — это небыстрая и затратная, но необходимая для выживания задача.

Маркетинг

Как выстроить ценовую политику, какие каналы продаж продвигать, какие промо-акции будут эффективны, кто из конкурентов остался и появились ли новые, какие новые возможности для партнерства возникли — маркетинговая функция также переосмысляет стратегию и учится работать на новом рынке.

Нужно пересмотреть существующие каналы продвижения и подходы.

Цепочка поставок

Логистика в сложившейся ситуации — одна из самых уязвимых областей

Важно уделить внимание перебалансировке запасов, пересмотру поставщиков, редизайну и оптимизации поставок. Правильно налаженные процессы по этим направлениям однозначно ускорят процесс выхода из кризиса для компании.