Сроки

В момент достижения возраста выхода на пенсию и оформления страхового пособия, одновременно с ним (при наличии достаточного количества средств), гражданину осуществляется назначение и накопительной пенсии.

Внесение дополнительных страховых средств на накопление можно изменять (от полного отказа до увеличения суммы) хоть ежемесячно после подачи заявления в бухгалтерию работодателя.

В случае выбора НПФ, сменить его можно лишь 1 раз в год. При этом следует учитывать, что при изменении за последний год не насчитывается инвестиционная прибыль. Ожидаемый срок дожития составляет условно 19 лет.

На него и распределяется ежемесячная (срочная) выдача накопленных средств. Существует возможность единовременного получения всей накопленной суммы. НПФ обязан в течение 30 дней инвестировать полученные от физического лица средства.

Как узнать примерный размер своей накопительной пенсии

До 2002 г. на территории России функционировало системное распределение: страховые взносы использовались для выплат пенсий. Суммы зависели от рабочего стажа.

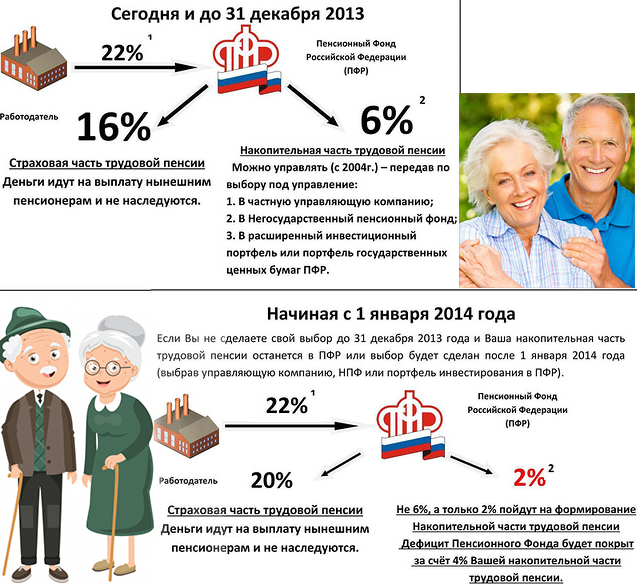

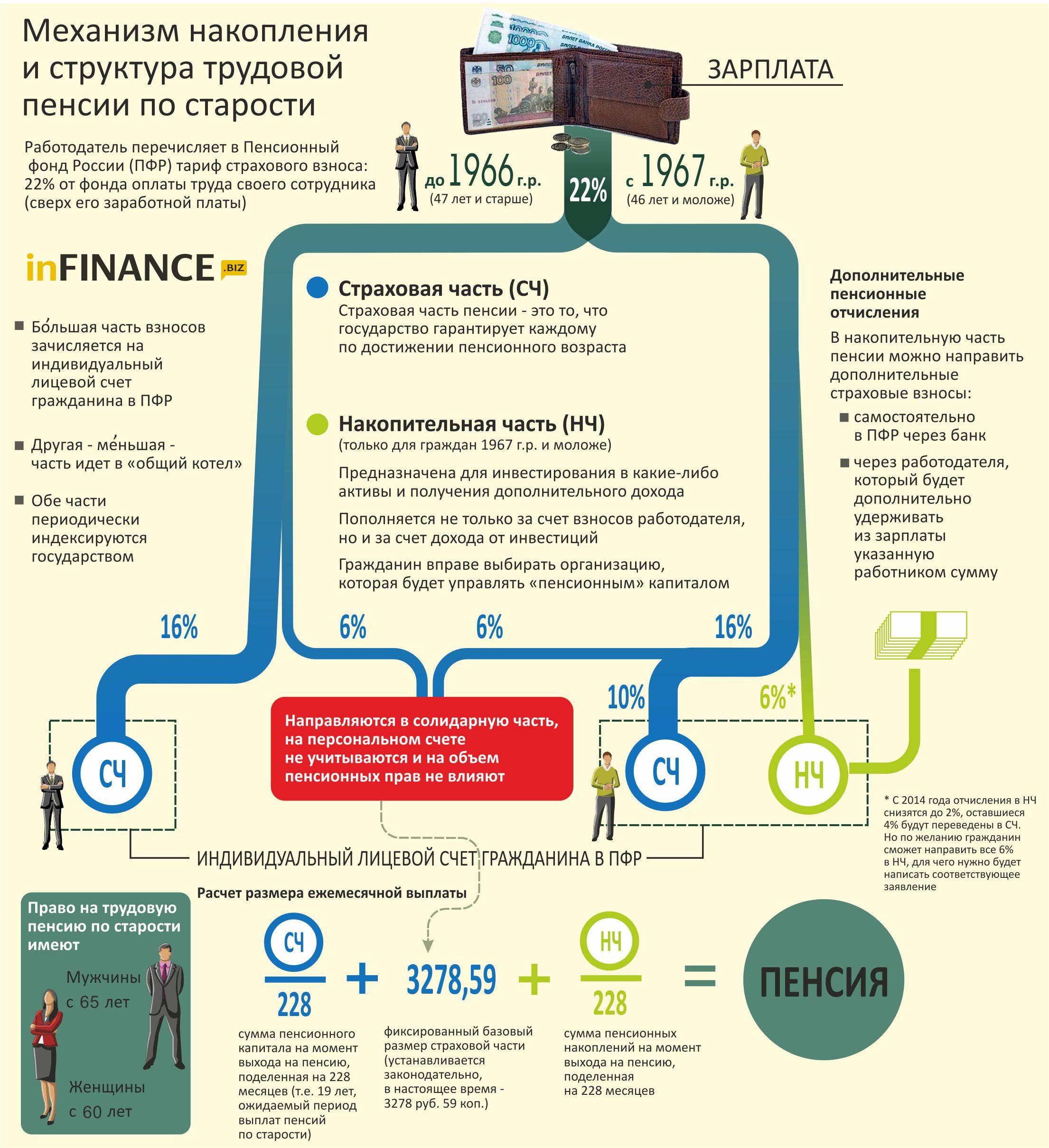

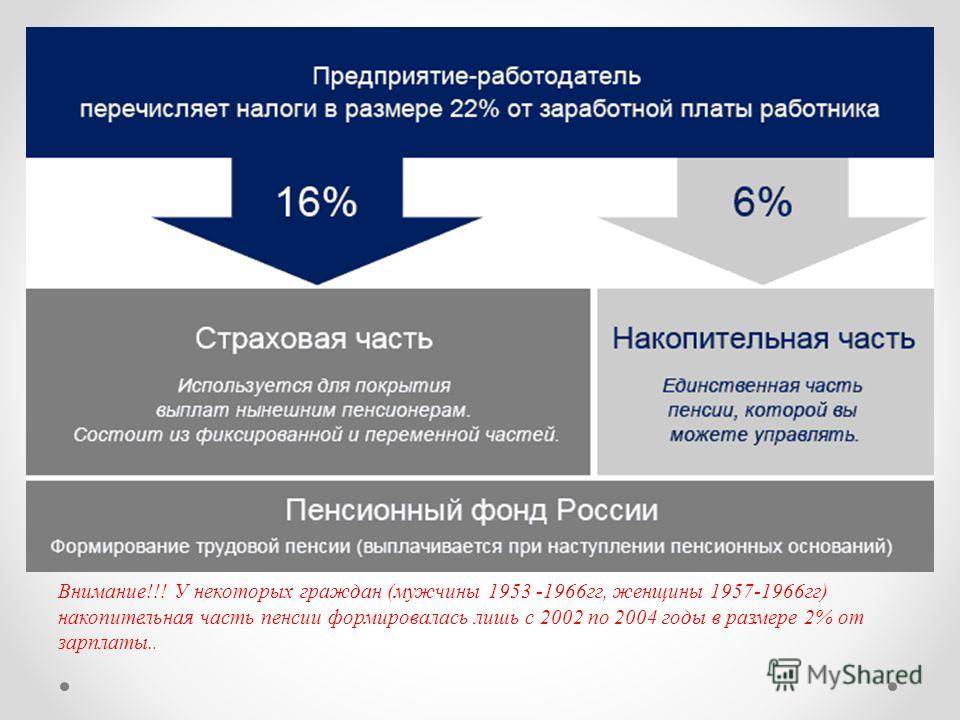

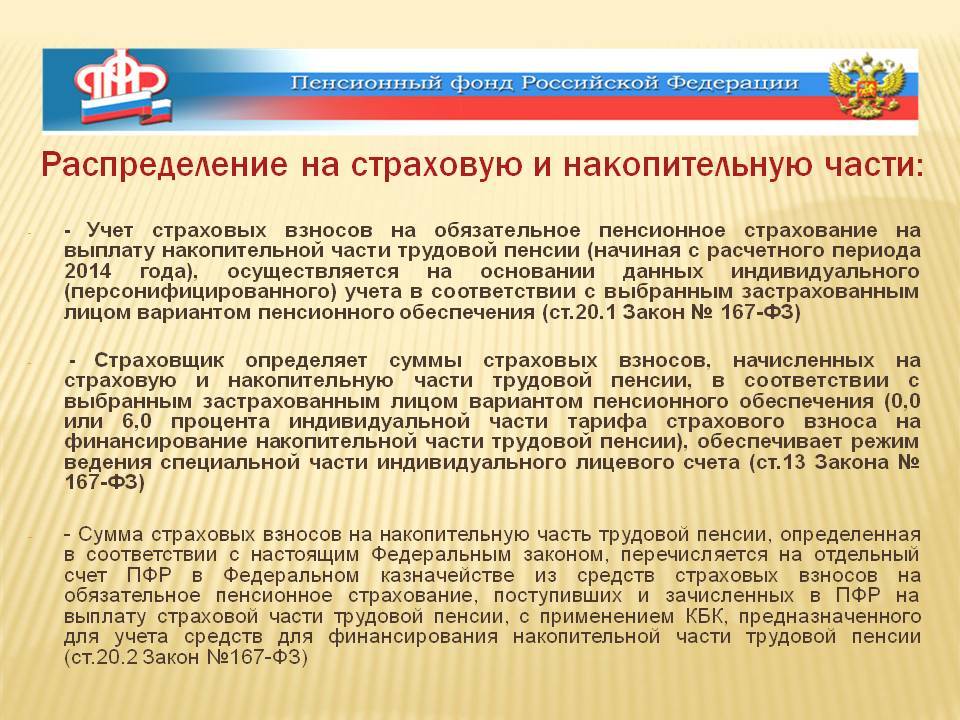

Начиная с 2002 г., в России работает новая разновидность системы — распределительно-накопительная. Сбережения к пенсионному возрасту теперь делятся на три неравнозначные части. Речь о базовой, страховой и накопительной составляющей.

Накопительной называют часть пенсии, открывающую дополнительную возможность обеспечить себя капиталом к преклонному возрасту за счет регулярных вложений.

Базовая часть официально гарантируется государством согласно ФЗ № 400. Это та минимальная поддержка, на которую может рассчитывать пенсионер. Сумма высчитывается с учетом возрастного ценза, здоровья человека, а также зависит от региона проживания, наличия и числа иждивенцев. Начиная с 01.01.2020, размер пенсий:

- по старости 5686,25 руб.;

- инвалидам I группы, труженикам Крайнего Севера, а также пенсионерам с иждивенцами и гражданам от 80 лет начисляются разные суммы с учетом максимума в 25588,12 руб.

Страховая часть исчисляется с учетом стажа пенсионера. Фонды формируются за счет взносов, выплачиваемых за сотрудников всеми российскими работодателями. На сайте ПФР предлагается бесплатный калькулятор, с помощью которого рассчитывают свою будущую пенсию.

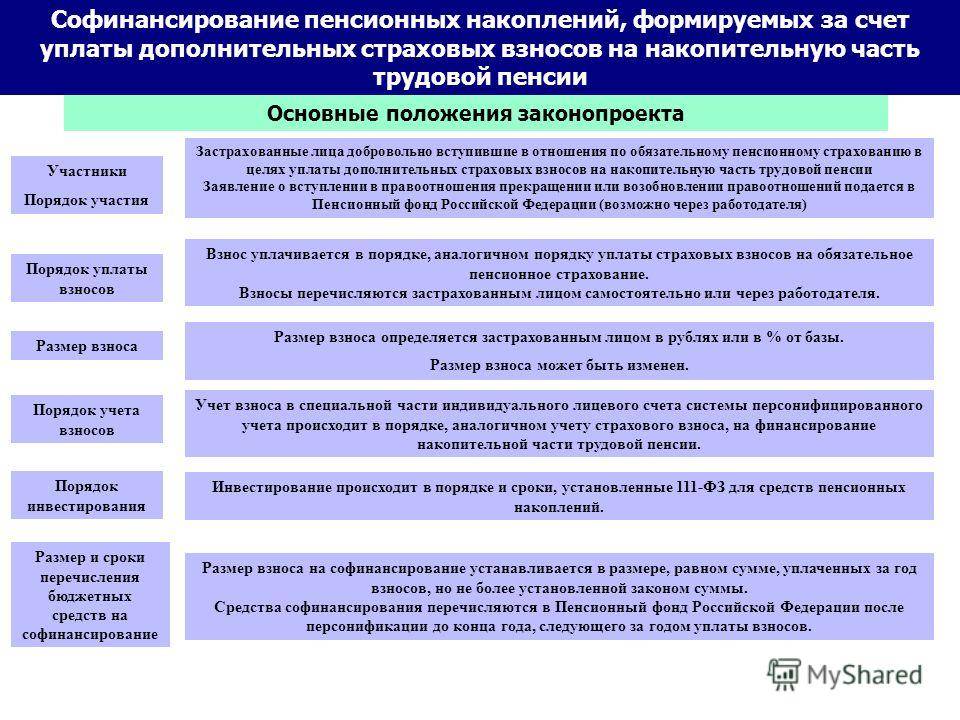

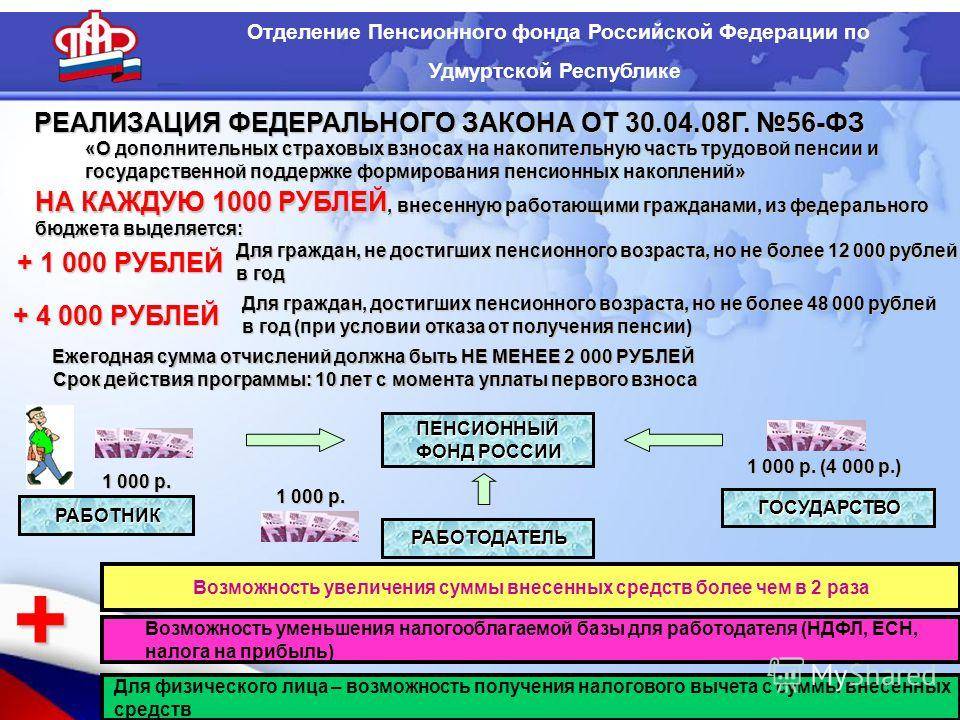

Как происходит государственное софинансирование?

Для участия в программе софинансирования необходимо было до 31 декабря 2014 года подать заявление о вступлении в нее и до конца января 2015 года сделать первый взнос.

Следует учесть то важное обстоятельство, что гражданин, уже получающий какой-либо вид пенсии, заявивший о вступлении в программу софинансирования в период с 5 ноября по 31 декабря 2014 года, будет просто увеличивать свой пенсионный капитал, однако его добровольные страховые взносы удваиваться государством не будут. Впоследствии получить выплаты, софинансированные государством, можно будет после оформления накопительной пенсии. Впоследствии получить выплаты, софинансированные государством, можно будет после оформления накопительной пенсии

Впоследствии получить выплаты, софинансированные государством, можно будет после оформления накопительной пенсии.

Дополнительные страховые взносы по программе

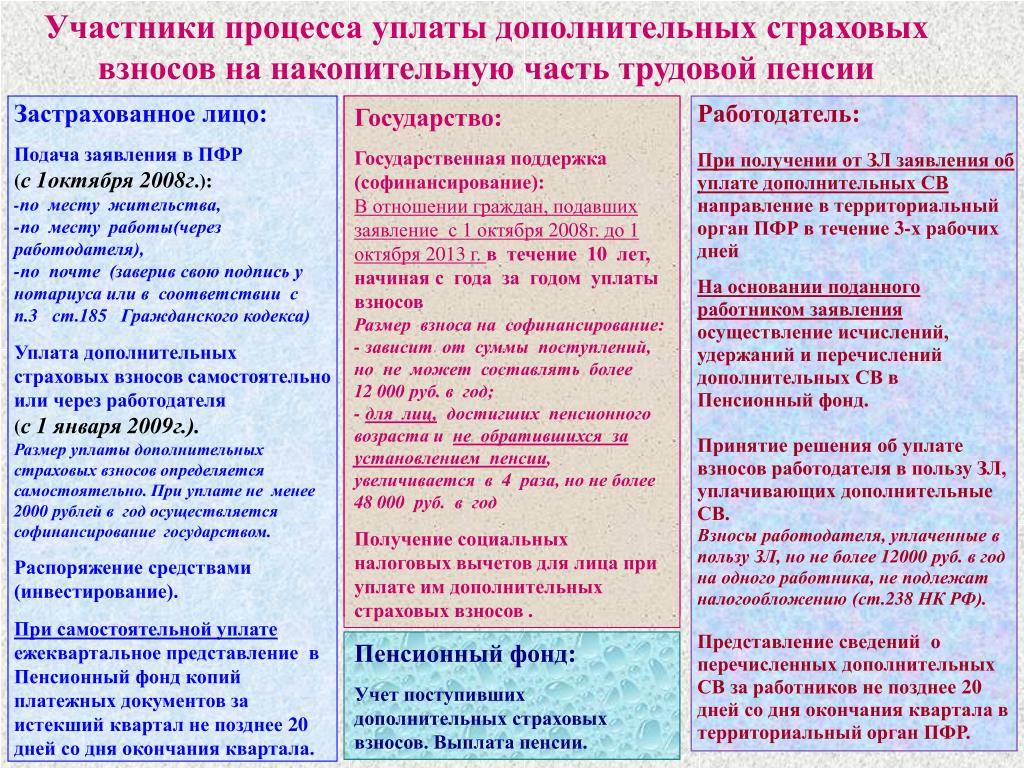

Страховые взносы на накопительную пенсию добровольно перечисляет самостоятельно застрахованное лицо. Для участия в программе софинансирования в текущем году, гражданину необходимо было сделать взнос в предшествующем году в размере от 2000 рублей.

В соответствии с пунктом 1 статьи 13 закона от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», размер суммы взноса, уплаченного гражданином за минувший календарный год, не должен превышать 12000 рублей.

Функция расчета средств на формирование накопительной пенсии по программе софинансирования возлагается на орган ПФР, который до конца первого квартала следующего после взноса года составляет заявку о переводе требуемой суммы на софинансирование.

Необходимая сумма в течение 10 дней переводится из федерального бюджета в бюджет ПФР, согласно бюджетному законодательству Российской Федерации, а затем средства переводятся в управляющие компании и НПФ.

Таким образом, движутся средства на софинансирование пенсии государством, согласно статье 14 закона от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений».

Порядок уплаты взносов

Внести сумму страхового взноса можно двумя способами:

- в банке;

- с помощью работодателя.

В банке необходимо заполнить бланк платежной квитанции, по которому перечисляется платеж. Сумму взноса можно платить равными долями в течение года, либо разовым платежом. Необходимо проверить правильность заполнения бланка, поскольку из-за ошибки в написании имени, фамилии, отчества или номера СНИЛС денежные средства не дойдут до лицевого счета гражданина. Копия платежной квитанции может пригодиться для оформления налогового вычета.

Для уплаты взносов с помощью работодателя достаточно обратиться в бухгалтерию своей организации с заявлением произвольной формы, где необходимо указать размер ежемесячного взноса — в сумме или проценте от заработной платы.

Работодатель может выступать еще одной стороной софинансирования пенсии, перечисляя добровольные взносы неограниченной суммы.

Также участник программы может получить налоговый вычет от суммы взносов, но не более 12000 рублей за год. Получить налоговый вычетом можно:

- Обратившись с заявлением в бухгалтерию по месту работы, если средства вносились по аналогичному принципу.

- Обратившись с комплектом необходимых документов в налоговую инспекцию по месту проживания. Документы на получение социального налогового вычета можно подавать по итогам года, двух или трех лет.

Для уточнения пакета документов, необходимо обратиться непосредственно в налоговую инспекцию по месту проживания.

Особенности дополнительных взносов на накопительную часть пенсии

Застрахованный гражданин может совершать из собственных средств платежи возмездного характера. Они вернуться ему в виде будущей пенсии, так как направлены на ее увеличение. При инвестировании пенсии, такой способ ее пополнения только увеличит денежные суммы на индивидуальном пенсионном счете.

На основании программы пенсионные накопления формируются при выплате дополнительных денежных средств из обязательных страховых взносов, которые идут на индивидуальный счет гражданина в ПФР, плюс суммы пополнения от государства (также страховые) и от работодателей и предпринимателей (если входило в условия приема на работу в социальный пакет).

Как платить

Для оплаты нужно самостоятельно обратиться в уполномоченный орган по месту регистрации с заявлением об уплате дополнительных страховых взносов. Заявление установленного образца может подаваться и через работодателя. В этом случае последняя инстанция направляет заявление в трехдневный срок в уполномоченный орган.

Заявление может подаваться и по Почте. Форма такого документа утверждена Пенсионным фондом России.

В нем указываются следующие реквизиты:

- фамилия, имя и отчество;

- место регистрации и проживания;

- номер индивидуального лицевого счета;

- иные сведения.

Не позднее 10 дней территориальный уполномоченный орган направляет заявителю уведомление о рассмотрении и о дате вступления в данные взаимоотношения. Если человек желает оплачивать дополнительные платежи через работодателя, то в заявлении установленного образца это указывается.

Также здесь указывается и размер дополнительных взносов.

Дополнительные платежи могут участвовать не только лица, участвующие в ОПС, но и граждане, кто не подлежит страхованию. Даже если они не осуществляли никакой деятельности и не проходили службу.

Уплаченные взносы отражаются на индивидуальном счете гражданина. Просмотреть накопления можно в ежегодной выписки Пенсионного фонда, а также запросив информацию через личный кабинет Госуслуг или в Пенсионном фонде России.

Документы

Чтобы начать формирование накопительного пенсионного пособия, гражданин обращается в ПФР для первичной регистрации и получения свидетельства об этом.

В данном документе указывается номер СНИЛС, который потребуется при заполнении формы ДСВ-1 – заявления на дополнительные взносы.

Образец документа утверждён Постановлением Правительства России № 225п, которое принято в июле 2008 года.

Заявку можно отправить через работодателя или лично. В последнем случае необходимо посетить территориальное подразделение ПФ РФ, МФЦ либо воспользоваться интернетом и отправить заявление на веб-ресурс центра предоставления гос. услуг.

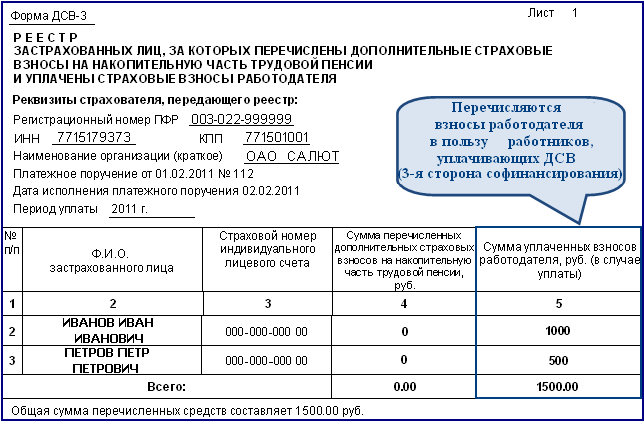

Работодатель, который решил принять участие в переводе дополнительных финансов на накопительное пенсионное пособие нанятого персонала, обязан оформить своё желание приказом по организации.

В идеальном варианте – необходимо внести сведения об этом в договор между работодателем и работником либо работодателем и коллективом.

Выплата средств пенсионных накоплений (единовременная, срочная, пожизненная)

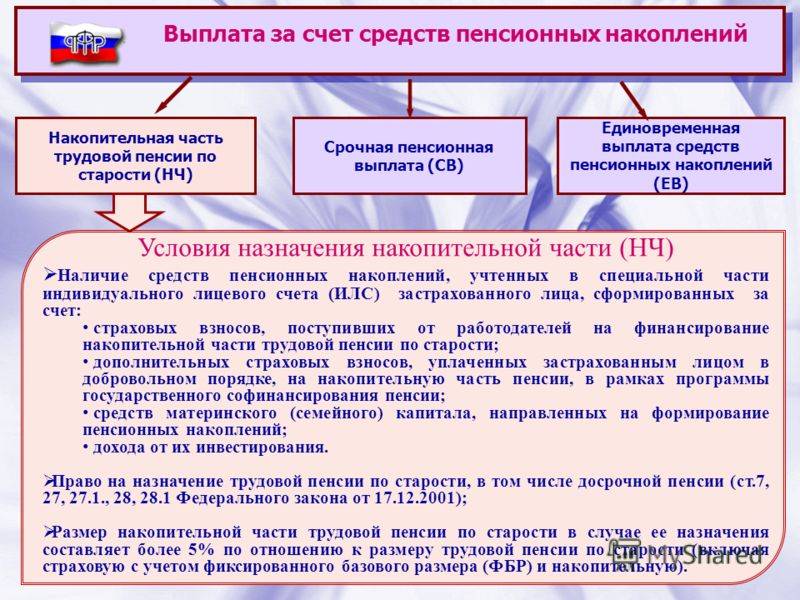

Существует несколько видов накопительной пенсии, от которого зависит порядок ее назначения и выплаты:

- Единовременная выплата — позволяет забрать все накопленные на момент наступления пенсии средства полностью. На нее имеют право:

- Пенсионеры, общая сумма накопительной пенсии которых не превышает 5% от страховой части пенсии;

- Лица, получающие пенсию по потери кормильца или по инвалидности;

- Пенсионеры, получающие минимальную пенсию от государства при отсутствии у них стажа работ.

Решение о выдачи данного вида выплаты принимается сроком до месяца после подачи заявления. В случае положительного решения выдача средств из Пенсионного фонда происходит в течение двух месяцев, в негосударственном пенсионном фонде — одного.

Лица, получившие свои средства, имеют право обратиться повторно, но не ранее чем через пять лет.

Срочная пенсионная выплата — назначается при возникновении права на пенсию по старости ежемесячно в течение срока, установленного застрахованным лицом, но не менее 10 лет.

Формируется только за счет дополнительных страховых взносов (средств, поступивших в рамках Программы государственного софинансирования, средств материнского капитала).

- Выплата накопительной пенсии — перечисление средств в размере, установленном в зависимости от суммы накопленных средств на пенсионном счете.

Данное финансовое обеспечение является пожизненным и выплачивается в равных частях с основной пенсией или отдельно по желанию получателя. Ее размер рассчитывается исходя из ожидаемого периода выплаты (ОПВ), который в 2019 году составляет 252 месяца. Чтобы рассчитать ежемесячный размер выплат необходимо общую сумму накоплений, учтенных на специальном счете по состоянию на день начала выплаты разделить на ОПВ. В данном случае есть возможность уменьшить этот период, если отсрочить начисление пенсии (за каждые полные 12 месяцев на один год, который истекает с момента срока получения права на пенсию), но ОПВ не может быть меньше 168 месяцев.

- Выплата пенсионных накоплений правопреемникам умершего застрахованного лица. Данный вид выплаты зависит от источника финансирования накоплений и желания самого пенсионера. Если:

- смерть застрахованного лица наступила до начала пенсионной выплаты, то все сбережения выплачиваются наследникам или правопреемникам, если было написано соответствующее заявление;

- работающий пенсионер получал выплаты накопительной части, но продолжал добровольное пополнение счета, его наследники имеют право получить накопленную сумму. Выдача средств, учтенных к выплате, не предусмотрена и перечисляется в резерв государственного Пенсионного фонда;

- пенсионеру была назначена срочная выплата, то наследники получают всю оставшуюся на счете сумму. В случае получения средств по материнскому капиталу оставшиеся средства может получить только законный супруг или дети.

Пример

К моменту выхода на пенсию в 2019 году у Виктора Петровича на личном лицевом счете накопилось 340 тысяч рублей. Следовательно, размер ежемесячной выплаты накоплений составит: 340 000 / 252 = 1349,21 руб.

Виктор Петрович вправе отсрочить накопительную часть пенсии в данном случае ожидаемый срок выплаты уменьшится. Максимальный срок отсрочки может составлять 6 лет или 72 месяца, в этом случае размер накопительной пенсии составит: 340 000 / 168 = 2023,81 руб.

Особенности работы во вредных условиях труда

Вредными считаются условия труда, которые могут привести к профессиональному заболеванию, а опасными — к травме. На рабочем месте на здоровье могут влиять высокий уровень шума, пыль, вибрация, излучение, плохое освещение, высокая или низкая температура и т. д. Вредных и опасных производственных факторов много, они бывают физическими, химическими, биологическими, психофизиологическими.

Насколько рабочие места вредные и (или) опасные, определяют по результатам спецоценки условий труда (СОУТ). Работодатели обязаны проводить её раз в 5 лет. Оценивают все рабочие места сотрудников, которые трудятся у ИП или организаций по трудовым договорам, за исключением надомников и дистанционщиков. Есть условия, при которых спецоценку проводят ещё до истечения пяти лет, например:

- внедрили новое оборудование, которое существенно изменило производственный процесс;

- ввели новое рабочее место и работник приступил на нём к своим обязанностям, в том числе после открытия организации или ИП;

- переместили рабочее место в другое помещение и др.

В этих случаях провести внеплановую спецоценку нужно в течение 12 месяцев после изменений.

Если при проведении СОУТ у вас выявлены рабочие места с вредными и (или) опасными условиями труда, занятым на них работникам вы обязаны предоставить доплаты, гарантии и компенсации, предусмотренные законодательством. Конкретный перечень льгот для «вредников» зависит от класса и подкласса условий труда, присвоенных по результатам спецоценки. Например, за работу с вредными условиям труда 3 или 4 степени или опасными условиями работникам полагается:

- сокращённый рабочий день — не более 36 часов в неделю;

- повышенная оплата труда — не менее 4% от ставки или оклада, установленных для работы с обычными условиями труда;

- как минимум 7 календарных дней ежегодного дополнительного оплачиваемого отпуска и др.

Гарантии и компенсации закреплены в ст. 92, 117 и 147 ТК РФ, но работодатель может самостоятельно их дополнить.

Есть профессии, должности и производства, которые по умолчанию предполагают работу во вредных или тяжелых условиях, даже когда спецоценка ещё не проводилась. Например, если они числятся в Списке № 1 и Списке № 2, утвержденных Постановлением Кабинета Министров СССР № 10 от 26 января 1991 г.

Зачем нужны?

Само понятие доптарифов по взносам в ПФР появилось не так давно. Федеральный закон № 426-ФЗ от 28 декабря 2013 года обязал работодателей обеспечивать безопасность своим сотрудникам во время выполнения вмененного функционала (ст. 4). Определенные требования есть и к рабочим местам.

Первые взносы такого характера производились уже в 2014 году. Используются они в отношении разных специальностей. Если коротко – это люди, которые в связи с особыми условиями труда, имеют право уйти на заслуженный отдых раньше срока. Перечень их приведен в п. 1, 2 – 18 ч. 1 ст. 30 Федерального закона № 400-ФЗ от 28 декабря 2013 года. Например, к числу вредных специальностей относят работающих в горячих цехах, на подземных и открытых горных работах по добыче угля, сланца и т. д.

Ссылка на документ: «О специальной оценке условий труда»

Ссылка на документ: «О страховых пенсиях»

Как получить накопительную часть пенсии единовременно в 2020 году?

Порядок осуществления единовременной выплаты установлен Постановлением Правительства Российской Федерации от 21 декабря 2009 г. N 1047 «Об утверждении Правил единовременной выплаты средств пенсионных накоплений застрахованным лицам» (далее — Правила).

Для получения выплаты пенсионеру нужно подать заявление установленного образца в территориальное отделение ПФР. Заявление может быть подано лично, а также законным представителем либо доверенным лицом.

В наши дни существует несколько способов подачи заявления:

К заявлению необходимо приложить документы, перечень которых указан в Правилах.

В том случае, если пенсионные накопления находятся в НПФ, то обращаться с заявлением следует в этот фонд.

Куда обращаться за назначением?

Заявление о выплате пенсионных накоплений подается в территориальный орган ПФР:

- По месту нахождения пенсионного дела, либо по месту своей регистрации, временного пребывания или фактического проживания.

- Граждане, постоянно проживающие за границей, подают заявление в орган ПФР по последнему месту своего жительства (пребывания, проживания) в России.

- Лица, находящиеся в местах лишения свободы, подают заявление в отдел ПФР по месту нахождения исправительной колонии через администрацию учреждения.

- От имени недееспособных и ограниченно дееспособных граждан заявление подает законный представитель (опекун, попечитель) по месту жительства последнего.

Днем обращения за выплатой считается дата приема заявления, а при направлении заявления по почте — дата на почтовом штемпеле организации связи по месту отправления.

При отсутствии какого-либо документа и предоставлении его в течение 3 месяцев днем обращения за единовременной выплатой будет считаться дата приема заявления или дата на почтовом штемпеле.

Документы для оформления выплаты

Для оформления единовременной выплаты заявитель должен представить документы, указанные в п. 4 Правил:

- паспорт или иной документ удостоверяющий личность лица, обращающегося за выплатой;

- паспорт представителя или доверенного лица, а также документ, который подтверждает их полномочия;

- документы, подтверждающие трудовой стаж — для получателей пенсии по инвалидности, потере кормильца и пенсии по гособеспечению;

- документацию, подтверждающую право на страховую пенсию по старости и необходимую для определения ее размера — для лиц, у которых накопительная пенсия составила бы 5 и менее процентов.

Для справки

Предоставляются оригиналы документов либо удостоверенные копии (нотариусом или иным лицом, обладающим таким правом). Если документы имеются в распоряжении Пенсионного фонда, то их повторное представление не требуется. При направлении заявления по почте прилагаются только заверенные копии; подлинники документов не прилагаются.

Заявление на получение в Пенсионный фонд

Форма заявления на получение единовременной выплаты, подаваемого в Пенсионный фонд РФ, утверждена Приказом Министерства труда и социальной защиты РФ от 03.07.2012 г. № 11н.

Отделение ПФР, получив заявление, выдает , подтверждающую прием и регистрацию заявления, а также перечень недостающих документов. В день получения заявления, отдел ПФР проводит проверку правильности составления заявления и соответствие сведений, имеющимся в документах. В случае отсутствия документов либо несоответствия указанных сведений, заявление возвращается заявителю с указанием причин и необходимыми разъяснениями.

В заявлении должно быть указано:

- ФИО заявителя, пол и дату его рождения;

- СНИЛС;

- данные паспорта или иного документа, удостоверяющего личность;

- адрес места жительства либо места пребывания, а также места фактического проживания;

- телефон;

- вид пенсии, получаемой заявителем;

- способ получения единовременной выплаты;

- данные представителя заявителя (законного представителя, доверенного лица, организации, которая исполняет обязанности опекуна или попечителя) — ФИО, адрес места жительства (пребывания) или адрес местонахождения организации, данные паспорта и доверенности (иного документа, подтверждающего полномочия представителя).

- дата;

- подпись заявителя или его представителя.

Вычет по НДФЛ на дополнительные взносы в накопительную часть пенсии

Уплата дополнительных страховых взносов на накопительную пенсию означает, что Вы заботитесь о своем будущем и стараетесь увеличить размер своей пенсии. Государство в этом случае может помочь Вам предоставлением социального налогового вычета.

Что такое дополнительный страховой взнос на накопительную пенсию? Это платеж, уплачиваемый в Пенсионный фонд человеком за счет собственных средств. Либо по просьбе работника работодатель может перевести нужную сумму из его заработной платы. Дополнительные страховые взносы на накопительную часть трудовой пенсии включаются в состав пенсионных накоплений — так увеличивается размер будущей пенсии. Для того, что бы начать платить дополнительные страховые взносы на накопительную часть пенсии, человеку нужно не только быть зарегистрированным в системе обязательного пенсионного страхования, но и подать соответствующее заявление в территориальное отделение Пенсионного фонда РФ.

Данные страховые взносы уплачиваются согласно Федеральному закону от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», а сам вычет предоставляется в размере фактически понесенных расходов, но не более 120 000 руб. в год в совокупности с другими видами социальных налоговых вычетов: 1) на обучение налогоплательщика (его братьев (сестер)); 2) на медицинские услуги, лекарственные препараты и страховые взносы по договорам добровольного личного страхования; 3) на негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

При этом налогоплательщик самостоятельно определяет, какие именно расходы и в каком размере он заявит для получения вычета. Если вычет не удалось полностью использовать в текущем году, то на следующий год его остаток не переносится, он так и останется неиспользованным (Письмо ФНС России от 16.08.2012 N ЕД-4-3/13603@).

При применении вычета необходимо учитывать, что средства, которые дополнительно направляет на накопительную пенсию работодатель налогоплательщика или государство в виде софинансирования в соответствии с Федеральным законом от 30.04.2008 N 56-ФЗ, в сумме вычета не учитываются. Это связано с тем, что согласно пп. 5 п. 1 ст. 219 НК РФ вычет предоставляется налогоплательщику исключительно в размере уплаченных им за счет собственных средств указанных дополнительных взносов.

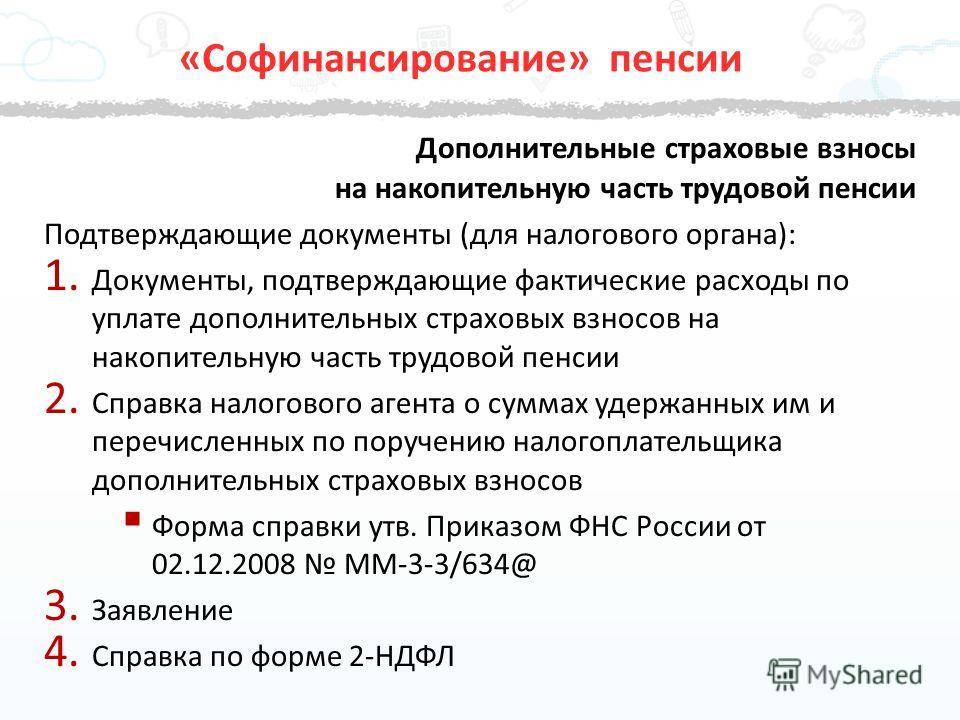

По желанию налогоплательщика данный вычет может быть предоставлен либо налоговым органом, либо работодателем (пп. 5 п. 1, п. 2 ст. 219 НК РФ). Если налогоплательщик выбрал налоговый орган, то по истечении календарного года, в котором были понесены соответствующие расходы, он должен предоставить туда следующие документы:

1) налоговую декларацию по форме 3-НДФЛ;

2) справку о доходах по форме 2-НДФЛ;

3) копии документов, подтверждающих фактические расходы на уплату взносов (чеки, платежные поручения, кассовые ордера);

4) справку от работодателя (налогового агента) о суммах удержанных им и перечисленных по поручению работника (налогоплательщика) дополнительных страховых взносов (абз. 2 пп. 5 п. 1 ст. 219 НК РФ). Форма такой справки утверждена Приказом ФНС России N ММ-3-3/634@ от 02.12.2008;

Если налогоплательщик решает получить данный вычет через работодателя, то он может сделать это до окончания того календарного года, в котором были понесены соответствующие расходы. Вычет в этом случае предоставляется только по суммам, которые работодатель удержал из выплат работнику и перечислил в Пенсионный фонд РФ (абз. 2 п. 2 ст. 219 НК РФ, ст. ст. 3, 4 Закона N 56-ФЗ, а также Письмо Минфина России от 01.07.2013 N 03-04-06/25031). Для получения вычета через работодателя целесообразно обратиться к нему с письменным заявлением.

Анна Макарова

Являются ли пенсионные накопления наследством?

Пенсия — это ежемесячный доход, выплачиваемый гражданам в связи с выходом на пенсию, потерей кормильца, инвалидностью или за выслугу лет перед государством. Другими словами, пенсия — это доход, а значит и объект наследования. Но далеко не во всех случаях!

ФЗ от 30.11.2011 №360-ФЗ содержит несколько видов денежных выплат, которые формируются за счет пенсионных накоплений:

- единовременная/срочная выплата;

- накопительная пенсия;

- выплата накоплений родственникам застрахованного субъекта.

Об этих и других видах отчислений следует рассказать подробнее.

Страховая и базовая пенсия

Наследованию не подлежат, однако могут быть получены родственниками умершего гражданина.

Страховая пенсия выплачивается при условии:

- выхода на пенсию — мужчины с 60,5 лет, а женщины с 55,5 лет;

- инвалидности — I, II и III группы;

- потери основного кормильца в семье — например, отца;

- выслуги лет (например, военным и служащим в МВД).

Если человек умирает до выхода на пенсию, она выплачивается родственникам налогоплательщика (ст. 23 ФЗ «О трудовых пенсиях в РФ»). Наследники не смогут оформить трудовую пенсию в состав имущества наследодателя.

Накопительная пенсия

Наиболее популярный вид выплат — накопительная часть пенсии, тема которой будоражит умы населения нашей страны. Начиная с декабря 2013 года, обрел силу Федеральный закон № 424 «О накопительной пенсии» от 28.12.2013. Основная суть в том, что граждане могут сами откладывать пенсию на специальный счет. Считается ли такой доход активным и можно ли получить его в наследство?

Заработная плата или приравненные к ней накопительные выплаты (пенсии, пособия, алименты), которые полагались наследодателю при жизни, но не были им получены, принадлежат членам семьи усопшего гражданина. Единственное условие – они должны были проживать вместе с наследодателем. Также на получение выплат могут рассчитывать иждивенцы умершего гражданина

Причем неважно, жили они совместно с ним или отдельно

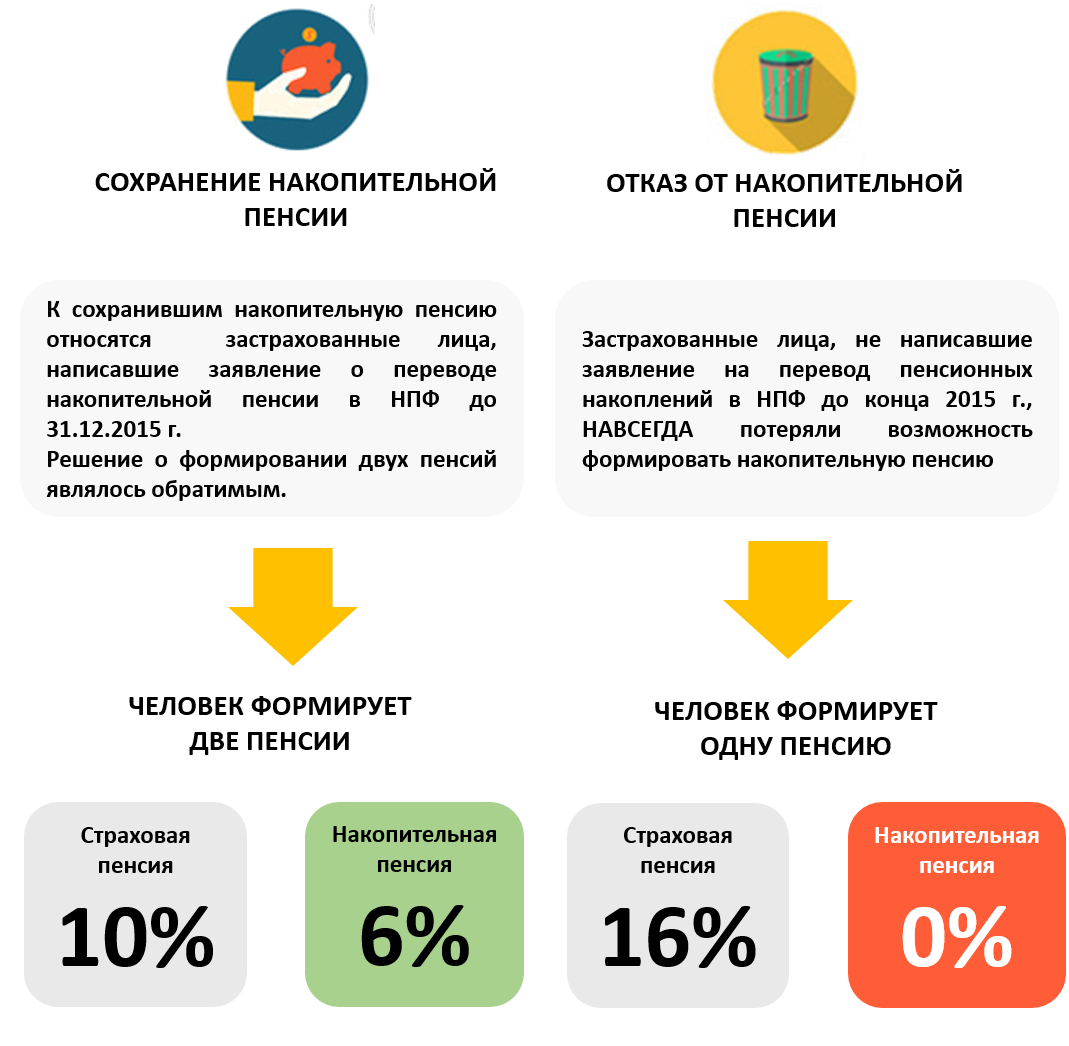

Под накопительной пенсией подразумевается материальное обеспечение в размере 6% от общей суммы взносов, уплаченных страхователем. Отличительная черта подобных накоплений – застрахованное лицо самостоятельно определяет порядок их использования. Например, инвестировать с целью увеличения дохода или оформить в виде наследства. Накопленные деньги сохраняются на лицевом счету застрахованного лица. Такой счет может находиться как в государственном пенсионном фонде (ПФР), так и в негосударственном — НПФ.

Накопительная часть пенсии доступна для граждан 1967 года рождения и моложе, однако с 2014 года и по настоящий момент накопительные пенсии «заморожены». Государству срочно нужны средства для покрытия расходов в бюджете. Планируется, что в скором времени средства «разморозят», но произойдет ли это в ближайшем будущем — вопрос?

Наследование выявленных денег происходит по двум основаниям:

- заявление-распоряжение о распределении пенсии — подаётся самим гражданином в ПФР или НПФ.

- по закону — первыми к наследованию призывают супруга, родителей и детей умершего, а если их не будет — братьев/сестер, бабушек/дедушек (ст. 1141 ГК РФ).

Родственники получат накопительную часть пенсии в равных пропорциях. Если было оставлено заявление-распоряжение — в рамках волеизъявления умершего.

Пример:

Гражданин Умяров не дожил до пенсионного возраста — на момент смерти ему исполнился 51 год. Общая сумма накоплений в ПФР достигла 350 000 рублей. Наследодатель оставил после себя жену, мать и двоих детей. Родственники подали заявления в ПФР с просьбой унаследовать денежную сумму. Накопительная часть была разделена на 4 части между всеми заявителями — каждый из них получил 1/4 долю, что составило 87 500 рублей.

Средства материнского капитала

Существует возможность направить часть средств материнского капитала на будущую пенсию. Напомним, что маткапитал выплачивается за рождение второго ребенка (размер материнского капитала в 2022 году — 466 617 рублей).

Особенность наследования материнского капитала в счет пенсии:

- первоочередным получателем выступает биологический отец ребенка или усыновитель (не родной отец);

- несовершеннолетние или совершеннолетние лица до 23 лет.

При отсутствии отца, усыновителей и детей средства матапитала передаются в отделение ПФР и наследуются в рамках закона. Первыми в наследство супруги вступят родители, а при их отсутствии — братья, сестры, бабушки и дедушки. Подробнее об этом в статье «Очередность наследования по закону (схема)«.

Условия назначения пенсионного обеспечения

Накопительная пенсия предоставляется застрахованным лицам при соответствии ряду условий:

- гражданин имеет право на пенсию по старости, в том числе досрочно;

- на индивидуальный лицевой счет производились отчисления;

- размер накопительной пенсии более 5% в сравнении с суммой страховой пенсии, по состоянию на день назначения накопительной пенсии.

В случае если размер пенсии менее 5%, то согласно ФЗ №360 от 30 ноября 2011 года «О порядке финансирования выплат за счет средств пенсионных накоплений», застрахованные граждане имеют право на получение всей накопленной суммы в виде единовременной выплаты.

Данный вид пенсии начисляется и выплачивается независимо от назначения иной пенсии. Изменение условий предоставления накопительной пенсии, норм установления и порядка ее выплаты осуществляется путем внесения изменений в настоящий Федеральный закон.