Не всякий трейдер — биржевой спекулянт

Казалось бы, каждый новичок, пришедший на фондовый рынок, начинает именно торговать: покупать и продавать акции. Проще говоря, спекулировать! При этом часто бессистемно, помногу и невпопад! Именно на этом этапе новичок может слить свой депозит, травмировать психику и получить такие душевные раны, которые будут кровоточить годами. И именно в это время у него вырабатывается отвращение (страх) к спекуляциям и стойкая неприязнь к тем, кто данный период пережил проще.

Вторым этапом пребывания такого трейдера на бирже становится период более вдумчивого подхода к торговле. Теперь он покупает и продает намного реже. Он понимает, что акции двигаются циклически и после спада, очень вероятно, снова начнется рост. Поэтому убытки он уже не кроет, а пересиживает. И хотя по-прежнему ему больно смотреть на тающий во время просадок депозит, его уже не так просто вытряхнуть из акции! Он стал Инвестором.

Для многих на этом их развитие как трейдера и заканчивается. Новичку, который пережил этап потерь и не ушел с биржи, становится относительно комфортно в коконе Инвестора и совершенно не хочется двигаться дальше.

Владимир Савенок “Создай свой личный капитал”

До сих пор мы рассматривали зарубежных авторов. Может сложиться впечатление, что в России нет аналогичных книг и успешных инвесторов. Это не так. Мой любимый автор – Владимир Савенок. Активный инвестор, финансовый консультант с многолетним опытом, частый ведущий онлайн-вебинаров, гость многих авторитетных финансовых СМИ и т. д.

Для меня он в приоритете, потому что его книги основаны на реалиях отечественного рынка инвестиций. Рассмотренные инструменты и описанные модели можно просто брать и внедрять, не оглядываясь на различия в зарубежном и российском законодательстве.

В. Савенок написал и издал несколько книг по личным финансам. О двух из них я уже писала на страницах нашего блога. Ценность этого труда в том, что в нем собран весь опыт и советы по инвестированию для новичков. Автор называет книгу самоучителем.

Я с удовольствием подписалась на рассылку компании “Личный капитал”, и эту книгу мне прислали абсолютно бесплатно в формате PDF. Так как я темой личных финансов интересуюсь и как финансовый копирайтер, и как инвестор-новичок, то она стала для меня настоящей инструкцией.

Уверена, что все найдут там для себя ответы на любые интересующие вопросы:

- что такое семейный бюджет и как его составлять;

- основные стратегии инвестирования, какие ошибки совершают начинающие (и не только) инвесторы;

- инструменты инвестирования: ценные бумаги, ПИФы, фонды недвижимости;

- интернет-трейдинг;

- все о пенсионной программе, и как сделать так, чтобы не зависеть от государственной подачки;

- и даже как правильно копить и занимать деньги.

Как говорит сам автор, надо просто брать любой интересующий раздел, внимательно его штудировать в теории и применять на практике.

Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бэйли “Инвестиции”

Это уже самый настоящий учебник по инвестициям, написанный экономистами и практикующими инвесторами. Например, У. Шарп – лауреат Нобелевской премии по экономике. Кто любит начинать с получения фундаментальных знаний, оценит это издание по достоинству.

В книге исчерпывающая информация о ценных бумагах: их видах и механизмах функционирования фондового рынка. Теория сопровождается практическими примерами, графиками и таблицами. Ее рекомендуют к изучению преподавателям и студентам экономических специальностей, а также практикам фондового рынка.

Объем учебника более 1 000 страниц. И на мой взгляд, она станет тяжелым испытанием для неподготовленных читателей. Фундаментальный труд… Что вы хотите?

Цитаты Уоррена Баффетта о жизни

Баффет часто делится мудростью не только о бизнесе и инвестициях, но и других аспектах человеческой жизни.

Люди часто спрашивают меня, как выбрать работу. Я всегда отвечаю — что работать нужно только на тех, кем вы восхищаетесь.

Я научился, что надо иметь дела только с теми людьми, кто вам нравится, кому вы доверяете и кем восхищаетесь.

Баффетт постоянно повторяет, что делать нужно то, что нравится, тогда и успех придёт.

В бизнесе — самые успешные люди это те, кто делает то, что они любят.

Выбирайте ту работу, которую любите. Тогда вы будете выпрыгивать из кровати утром.

Думаю, что у вас не всё в порядке с головой, если вы продолжаете выбирать работы, которые вам не нравятся, только потому, что они будут хорошо смотрется в вашем резюме.

Это как откладывать секс на старость.

Уоррен Баффетт знаменит тем, что всегда жил по средствам и экономил там, где это возможно. Также он инвестировал свободные деньги и они росли, как снежный ком десятилетиями.

Мне неинтересны автомобили и мне не надо, чтобы другие мне завидовали. Не путайте стоимость и качество жизни.

Не откладывайте то, что осталось после трат, а тратьте то, что осталось после пополнения сбережений.

Если вы покупаете вещи, которые вам не нужны, то скоро вам придётся продавать вещи, которые вам необходимы.

Очень мудрая цитата Баффетта о привычках, которые рушат многих людей (это могут быть наркотики, алкоголь, азартные игры и многое, многое другое).

Цепи привычки поначалу очень легки, чтобы их ощущать, зато потом настолько тяжелы, что вы не можете их сбросить.

Баффет постоянно подчёркивает важность накопления знаний и навыков. Самая важная инвестиция — это инвестиция в себя

Самая важная инвестиция — это инвестиция в себя.

Под инвестициями в себя Баффетт подразумевает заботу о своём здоровье.

Цитаты Уоррена Баффетта о риске и кредитах

Баффетт не является сторонником популярной ныне диверсификации из-за того, что она сказывается на результатах, хотя и более безопасна.

Важно знать и понимать, что ты делаешь, тогда можно концентрировать усилия. Риск — это когда не знаешь, что ты делаешь

Риск — это когда не знаешь, что ты делаешь.

Храни яйца в одной корзине, но смотри за ней крайне внимательно.

Бездумно рисковать — это точно не про Баффетта.

Если бы нужно было выбирать — я бы не променял, даже одну бессонную ночь, на дополнительный доход.

Первое правило — никогда не терять деньги.

Второе правило — не забывать первое правило.

Когда общий настрой положительный, инвесторы склонны к рискованным инвестициям, но время всё расставит на свои места.

Только с отливом мы узнаем, кто плавал голый.

Баффетт использует заёмные средства, но очень ограниченно.

Я видел множество человеческих трагедий из-за алкоголя и кредитов. Вам не нужны кредиты в больших объёмах. Если вы умны, то заработаете много денег и без заёмных средств.

Если соединить невежество и кредит — вы получите очень интересные результаты.

Бенджамин Грэхем “Разумный инвестор”

Книга вышла в середине прошлого века, но не потеряла своей актуальности до сих пор. Ее называют библией фондового рынка. В доступной форме она учит инвестировать, а не спекулировать. В книге нет сложных технических терминов, она рассчитана не на профессиональных игроков, а на начинающих инвесторов.

Разумный инвестор по Бенджамину Грэхему – это человек, который с умом подходит к выбору ценных бумаг. В книге много внимания уделено психологии инвестора, ошибкам, которые он часто совершает. Автор утверждает, что главный враг инвестора – это он сам, а не колебания фондового рынка, мировые кризисы и т. д.

Однозначно, могу уже на своем опыте утверждать, что без начальных знаний об акциях, облигациях и фондовом рынке в целом ничего путного из ваших попыток самостоятельного инвестирования не выйдет.

В качестве рецензии к книге достаточно было бы упомянуть, что знаменитый Уоррен Баффет считает именно эту книгу лучшей. А к его мнению точно стоит прислушаться. Диванные эксперты отдыхают.

Цитаты Уоррена Баффетта о инвестициях

Баффетт является образцом долгосрочного инвестора. Многие из акций, которыми владеет Berkshire Hathaway были куплены десятки лет назад. Когда мы покупаем доли в отличных компаниях с превосходным менеджментом — наш любимый срок инвестирования — навсегда.

Уоррен Баффетт является ярым противником частых покупок и продаж акций, считая, что никто не способен предугадать, как будут вести себя цены на акции в кратосрочной перспективе.

Если вы не способны владеть этими акциями 10 лет, даже не думайте о том, чтобы купить их на 10 минут.

Вам не стоит владеть акциями компаний, если падение в цене на 50% в течении короткого периода времени причинит вам серьёзный стресс.

Баффетт знаменит тем, что выбирает только те компании для инвестиций, у которых светлое будущее, хотя и могут быть временные затруднения.

Время — это друг прекрасной компании и враг плохой.

Инвестиции требуют времени, чтобы показать себя во всей красе.

Успешное инвестирование требует времени, дисциплины и терпения. Не важны насколько вы талантливы или старательны, некоторые вещи просто требуют времени: ребёнок не родится за один месяц, даже, если забеременеют сразу девять женщин.

Успех в инвестициях по мнению Баффетта не в постоянной активности, а в том, чтобы делать правильные вещи и не делать неправильные.

Каждый день я провожу массу времени просто сидя и размышляя. Это очень нетипично для американского бизнеса. Я читаю и думаю, поэтому я делаю меньше импульсивных решений, чем большинство бизнесменов.

Вам не нужно быть учёным-ракетостроителем. Инвестирование — это не та область, где человек с IQ 160 добьётся больших успехов, чем человек с IQ 130.

Нет ничего плохого в том, чтобы быть «ничего — не знающим» инвестором, если вы это осознаёте. Проблема — это когда вы «ничего — не знающий» инвестор, а думаете, что что-то знаете.

7. Будьте психологически устойчивы

Многие начинающие инвесторы обычно не могут пройти два важных испытания: просадка портфеля (это ломает, из-за этого все совершают ошибки) и успех (когда все хорошо, и вы считаете, что так будет всегда).

При любом сценарии сохраняйте хладнокровие. И будьте готовы к убыткам. Убытки – нормальное явление. Главное, суметь их грамотно минимизировать и сделать так, чтобы общая доходность портфеля превышала инфляцию.

Не инвестируйте все сбережения в рисковые инструменты. Распределяйте между надежными, классическими. В рисковые вкладывайте только те суммы, потеря которых не сильно ударит по вашему капиталу в целом.

Само собой, не стоит влезать в кредиты и занимать у знакомых, чтобы вступить в большую финансовую игру.

Ну и не кладите все яйца в одну корзину. Разделите вложения по нескольким не связанным друг с другом активам: если прогорите по одной сделке, то по другой сможете компенсировать убытки.

Какие еще опасности подстерегают инвесторов, какие ошибки делают все, как их избежать и как начать жить на проценты, Максим Петров рассказывает на своих мастер-классах. За 16 лет профессионального инвестирования он с нуля создал семейный капитал $3 000 000 и первым открыл секреты топовых финансистов для обычных людей.

“Базовые условия”

Правило удачливой спекуляции акций основано на предположении, что в будущем люди совершают те же ошибки, что и в прошлом.

В большинстве случаев целью манипулирования является публичное размещение акций по наилучше возможной цене.

Смертельными врагами спекулянта являются невежество, алчность, страх, надежда.

Ещё один источник потерь – это сознательная дезинформация, которую следует отличать от прямых наводок.

Важно уметь не только зарабатывать деньги, но и не терять уже заработанные. Поэтому следует помнить, что определенного рода манипуляции являются причиной практически каждого повышения курса любой акции и что такие подъёмы котировок конструируются инсайдерами с одной-единственной целью – продать акции с наивысшей возможной прибылью

Поэтому следует помнить, что определенного рода манипуляции являются причиной практически каждого повышения курса любой акции и что такие подъёмы котировок конструируются инсайдерами с одной-единственной целью – продать акции с наивысшей возможной прибылью.

Деловая ситуация компании меняется, когда изменяется ситуация в отрасли. Кто первый узнаёт об этих изменениях? – инсайдеры. Что происходит потом? Если улучшение ситуации окажется прочным, начнут расти прибыли и компания сможет возобновить выплату дивидендов или увеличить величину дивидендов. В результате цена акций вырастает. Скажем ситуация продолжает улучшатся. Станет ли руководство компании делиться этой радостной вестью с публикой? Только не в этот раз. Никто не скажет ни слова. И вот пока информация, влияющая на стоимость компании, тщательно скрывается от публики, “видные инсайдеры” выходят на рынок и скупают все дешёвые акции, которые там можно найти. Финансовые репортеры задают вопросы инсайдерам. Инсайдеры в один голос отвечают, что им не чего сказать. Рост продолжается, и вот, наконец, приходит счастливый день, когда знающие уже заполучили все акции, которые им нужны или которые им было не по силам скупить. Тут вся Уолл-стрит сразу наполняется всевозможными слухами о росте курса. Ленты наполняются заявлениями безымянных директоров, что у акционеров есть все основания для оптимизма. Под давление этих новостей публика начинает активно покупать акции. Это помогает цене подняться ещё выше. Прогнозы безымянных директоров начинаю сбываться. Одновременно множатся признаки дальнейшего роста. Анонимный директор сообщает миру, что подъём будет продолжаться. “Видный инсайдер” признаёт, что прибыль компании фантастична. “Хорошо известный” банкир”, которого связывают с компанией деловые интересы, анонимно сообщает, что объём продаж уникален для отрасли. “Член финансового комитета” выражает своё изумление тому факту, что публику удивляет рост акций. Всякий, кто не поленится проанализировать грядущий годовой отчёт компании, сам легко убедится, насколько балансовая стоимость акций выше, чем их рыночная цена. Но все эти оптимистические новости неизменно приходят из анонимных источников. Пока прибыль хороша и у инсайдеров не возникает сомнений в процветании компании, они так и будут сидеть на своих акциях, доставшихся им по дешёвке. А что происходит, когда положение дел в компании начинается ухудшатся? Может быть, они выступают с заявлениями? Ничего подобного. Теперь началось движение вниз. Они продают всё тишком, акции естественно начинают падать. Тут публика начинает получать знакомые объяснения. Базовые условия не изменились. Положение компании никогда не было лучше, чем сегодня. В слабости акций виноваты медведи. Публика теряет потому, что верит. Но акции так и не идут вверх. Все внутренние акции, которые были проданы “видными инсайдерами”, “Хорошо известным” банкиром”, “Членом финансового комитета”, становятся предметом азартной игры между профессиональными биржевиками. Акции продолжают падать, и кажется, что конца этому падению не будет. Инсайдеры, знающие, что неблагоприятное изменение отраслевых условий пагубно отразится на будущих прибылях компаний, не станут поддерживать курс этих акций, пока деловой климат не переменится к лучшему. Тогда опять начнется инсайдерская скупка акций и инсайдерское молчание.

Длительный спад никогда не бывает результатом давления медведей. Если акции устойчиво скользят вниз, можно держать пари: что-то не в порядке либо с рынком, либо с самой компанией.

Движения рынка акций всегда на шесть-девять месяцев опережает экономическое состояние компании.

Использование инсайдерских советов ведёт к разорению.

На все должно быть собственное мнение

Когда у человека недостаточно знаний об инвестициях, он прислушивается к рекомендациям всевозможных «знатоков», которые точно в курсе, как правильно. И слушает их бездумно. Но помните, что эти «эксперты» не несут ответственности за ваши сбережения – у них просто есть какой-то опыт, и они его транслируют.

Аналитики сегодня столько, что можно зарыться, так и не начав инвестировать. Профи рекомендуют выбрать не больше пяти экспертных платформ, сравнить их отчеты и сделать собственные выводы. Ответственность за принятое вами решение на себя никто возьмет. А если обещают, то это вряд закреплено гарантийными обязательствами. Не отдавайте деньги в управление. Учитесь управлять ими сами. Знания — самая надёжная инвестиция.

Для кого канал «Деньги не спят»

Этот канал от спекулянта и для спекулянтов. Для тех, кого не устраивают 50% в год и которые хотят большего, но не знают, где об этом спросить. Меня бессмысленно спрашивать о моих планах на долгосрок. Я торгую в тени крупных денег, использую VSA, метод Вайкоффа и свою собственную методику анализа как отдельных баров, так и совокупностей оных.

Если умные деньги покупают, я тоже покупаю. Они держат позицию, я тоже держу. И как только они стали играть на понижение, я тоже шорчу! Я не знаю их планов на долгосрок, но набор позиции и сброс акций не скрыть от грамотного спекулянта. Если вас устраивает такой подход, то, как говорится, добро пожаловать в стаю! Если — нет, то не надо строчить хейтерские комментарии. Ведь факты не перестают существовать от того, что вы ими пренебрегаете.

Заманчиво торговать акциями и прилично зарабатывать, сидя дома? Хотите тоже так? Тогда начните с того, что подпишитесь на мой канал и читайте каждый день! Я никого не учу биржевой торговле, я не призываю покупать или продавать, я просто рассказываю, как это делаю я. Я — не коуч и не тренер. Я зарабатываю трейдингом уже восемь лет. У вас тоже получится!

О чем еще рассказывает мой канал про умные деньги?

Не становитесь спекулянтом

Когда инвестор хочет больше денег, он становится спекулянтом, а это – игра с отрицательным математическим ожиданием. Как в казино. Опытные инвесторы, которые сколотили на этом миллионы и миллиарды, говорят, что покупать стоит то, что вырастет в долгосрочном периоде, а не принесет легкую добычу здесь и сейчас.

Поэтому инвесторов вполне устраивает доходность в 15-20% годовых, в то время как спекулянты рассчитывают на 50%, а то и 100% годовых.

Спекулянтам не важно, что продавать и покупать, для них главное – когда. Чем это хуже? Например, даже если вам повезло совершить десяток успешных сделок, это совсем не гарантирует, что в следующий раз вы не прогорите

И риски здесь куда выше, чем у инвесторов

Чем это хуже? Например, даже если вам повезло совершить десяток успешных сделок, это совсем не гарантирует, что в следующий раз вы не прогорите. И риски здесь куда выше, чем у инвесторов.

Цитаты про биржу и фондовый рынок

- Если дела идут хорошо, акции, в конечном счете, следуют за ними.

- Мне все равно, о носках идет речь или об акциях – мне нравится покупать качественные товары по сниженным ценам.

- Вам не следует выходить на рынок акций до тех пор, пока вы не сможете наблюдать за падением своих акций на 50% без паники.

- Запомните: рынок акций безумен.

- Я покупаю, исходя из предположения, что они могут закрыть рынок и не открывать его в течение пяти лет

- Краткосрочные рыночные прогнозы – яд. Их нужно держать закрытыми в безопасном месте, подальше от детей, а также от взрослых, которые ведут себя на рынке, как дети.

- Уолл-Стрит — это единственное место на земле, где люди, приезжающие на Rolls-Royce, слушают советы тех, кто приехал на метро.

- Общая причина низких цен – пессимизм. Мы ведем бизнес в такой среде не из-за самого пессимизма. Просто нам нравятся цены, которые он образует.

- Намного лучше купить очень хорошую компанию по справедливой цене, чем покупать ничем не примечательную компанию по привлекательной цене.

- В долгосрочном периоде фондовый рынок будет расти. Ведь в XX веке США прошли через две мировые войны, множество других затратных военных конфликтов, Великую депрессию, десяток кризисов и финансовой паники, падение нефтяного рынка, эпидемию гриппа и отставку опального президента. А ведь индекс Dow Jones вырос с 66 до 20 000 пунктов.

С чего начать

Если вы еще не инвестор, то пора сделать первый шаг, чтобы им стать. А если вы думаете, что для этого надо прочитать пару книг из предложенного ниже в статье списка, то немного заблуждаетесь. Советую начать с повышения своей финансовой грамотности и мотивации. Для начинающих инвесторов психология играет важную роль. Она помогает отбросить предубеждение, что инвестирование – для избранных. Оно для всех.

Поэтому вашими первыми авторами должны стать известные Бодо Шефер, Роберт Кийосаки и ряд других, о ком я писала в своей статье о книгах по финансовой грамотности. Они пишут не столько об инвестициях, сколько о том, как вы должны поменять свое мировоззрение, чтобы добиться успеха в этой сфере. Мое личное мнение – книги этих авторов обязательны к прочтению.

Полученные азы финансовой грамотности помогут сформировать фундамент, на который дальше, в течение всей своей жизни, вы должны надстраивать крепкие стены своей финансовой независимости. Ведь вы не думаете, что сразу получится стать крутым инвестором?

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Как и любому другому навыку, инвестированию надо учиться. Некоторые делают это путем проб и ошибок, т. е. на своем личном опыте. Некоторые учатся на ошибках других. Своих тоже не избежать, но их будет меньше, а значит процесс овладения новым практическим опытом пройдет быстрее.

Что вы должны узнать или научиться делать до того, как вложите свои первые деньги в ценные бумаги, недвижимость, драгоценные металлы и любые другие инструменты:

- Управлять личными финансами. Возьмите под контроль свои доходы и расходы. В любой день недели вы должны знать, сколько потратили и на что, сколько получили и за что.

- Ставить финансовые цели и планировать пути их достижения. Это я про личный финансовый план. Он должен быть у любого финансово грамотного человека.

- Базовые основы финансовых инструментов, чтобы знать, как они работают и какой риск несут.

- Определять, на какой риск вы как инвестор готовы пойти. В зависимости от этого вы будете подбирать инвестиционные инструменты: консервативные, умеренные или рискованные.

Все эти вопросы рассмотрены в топе книг, который я составила по отзывам читателей, рекомендациям и рейтингам экспертов. Он будет полезен начинающим инвесторам. Признаюсь, что отношусь именно к таким. Этот список литературы я составляла в том числе и для себя. Еще не все книги прочитала, но точно сделаю это в ближайшее время.

Попробую объяснить

Ко мне (а я совсем не лучший представитель для такого рода целей) обратилось 10, может, 15 человек с просьбой помочь им «найти концы», как бы можно было проинвестировать «в это самое preICO», и не знаю ли я лично этого парня, который такое замутил.

По моим скромным подсчётам, ко мне на общую сумму обратилось примерно 500 млн долларов. И я повторю — это маленькая часть (капля в море) тех людей и сумм, которые стояли в очереди на инвестиции. Я слышал о суммах в 3 млрд долларов и даже в 5 млрд, которые были предложены на preICO. Я бы не поверил в такие суммы, если бы не видел сам этого ажиотажного спроса.

О жизни — лучшие афоризмы

- Запомните — сегодняшний день обмену и возврату не подлежит.

- Ваша правота не зависит от согласия с Вами других людей. Вы правы потому, что верны Ваши факты и правильны Ваши аргументы — и только это доказывает Вашу правоту.

- Если вы находитесь на судне, которое постоянно протекает, правильнее направить усилия на поиск нового судна, а не на заделку дыр.

- Вам не нужно принимать множество блестящих решений — достаточно не принимать ужасных решений.

- Если у тебя гарем из 40 женщин, ты никогда не узнаешь очень хорошо ни одну из них.

- Лучше быть уверенным в хорошем результате, чем надеяться на отличный.

- Оптимизм – враг рассудительного покупателя.

Не поддавайтесь эффекту толпы

«Все побежали, и я побежал» – эта поговорка актуальна в любом возрасте и в любом деле. Никогда не следуйте ей. Включайте свою голову и отвечайте за себя.

Все покупают доллары. Хорошо. А как эта валюта поможет именно вам? Друзья берут акции «Газпрома» и «Яндекса». Ладно. А не рискуете ли вы потерять больше от такого приобретения?

Известный инвестор и один из богатейших людей мира Уоррен Баффетт призывает контролировать эмоции. И вот к этому совету стоит прислушаться. Импульсивным решениям не место на финансовом рынке. Каждое ваше действие должно быть обдуманным. Принимайте их с холодной головой и не идите на поводу у толпы.

Другой важный момент – покупать только то, чем вы с удовольствием будете владеть, если рынок просядет на несколько лет.

Роберт Кийосаки «Руководство богатого папы по инвестированию”

* электронную версию книги можно купить и скачать в форматах: fb2, epub, pdf, txt.

Знаменитый на весь мир инвестор и писатель продолжает писать на тему мышления богатого и бедного человека. Делает это не как ученый-финансист, который пишет учебник по финансам, а как практикующий инвестор, у которого в жизни был очень хороший учитель.

Именно на советах этого учителя и построена вся книга. Она написана языком, понятным каждому, даже “чайнику”. Например, вы слышали о правиле экономиста Парето, что 80 % наших результатов дают лишь 20 % наших усилий? Богатый папа Р. Кийосаки не согласен с этим утверждением. По его мнению, оно по-другому работает в сфере инвестиций: “90 % результатов получаются от 10 % наших усилий”.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Книга не была бы такой популярной без живых практических примеров. Ее читаешь, как автобиографию, невольно примеряешь на себя советы от опытного инвестора и учишься внедрять их в жизнь.

Ну и главный совет от богатого папы: “Не быть средним”. Чем не руководство к действию?

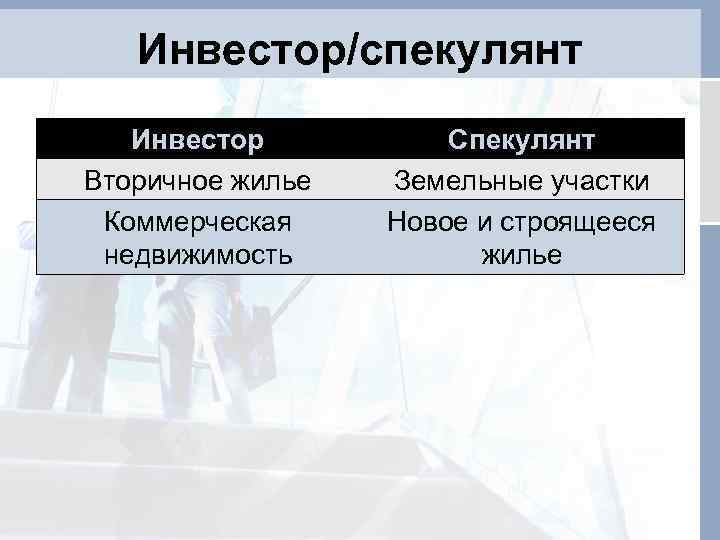

Две большие разницы

Так в чем же принципиальная разница между спекулянтом и инвестором? Неужели только в том, что у них разный срок удержания акций? И можно ли считать себя инвестором, если вы не пользуетесь “плечами” и никогда не шортите? Я выскажу свое мнение. А вы можете мне возразить в комментах. И может вам удастся изменить мое представление об основных участниках торгов! И предупреждаю сразу, мнение мое вам может не понравиться.

И вот теперь у вас уже, как у великого классика русской поэзии «И пальцы просятся к перу, перо — к бумаге, Минута – и стихи (читай: комментарии) свободно потекут. »

Но! Прежде, чем вы начнете выплескивать возмущенные комментарии, давайте уточним, о каком именно спекулянте идет речь.