Преимущества активного и пассивного дохода

К преимуществам активного дохода относят:

- Относительную простоту. Некоторые источники прибыли не требуют никаких знаний и навыков. Например, продажа кликов или выполнение несложных заданий: комментарии, лайки и т. д. Есть более сложные сферы, однако в среднем активные способы проще пассивных.

- Низкий входной порог. Начать зарабатывать можно без капитала. В некоторых случаях потребуется оборудование или прохождение курсов, но в среднем это выходит дешевле инвестиций.

- Высокую оплату. Размеры заработной платы и выплат от инвестиций зависят от сферы работы и доли вложенных финансов. Однако для начинающих активные методы выгоднее.

Пассивные способы имеют следующие преимущества:

Плюсы пассивного дохода.

- Минимизация трудовложений. Даже если идея требует усилий и времени, над ней не нужно работать постоянно. Достаточно реализовать проект, чтобы начать получать с него доход. В случае с бизнесом можно автоматизировать процесс. Такой подход ведет к финансовой независимости. Появляется свободное время, которое можно потратить на себя или увеличение прибыли.

- Неограниченное количество источников доходов. Поскольку трудовложения отсутствуют или минимальны, вы будете успевать вести дела сразу в нескольких сферах. Например, сможете развивать свой бренд, выкупать акции и сдавать инструменты в аренду.

- Продолжительное получение выплат. Для стабильного денежного потока необязательно трудиться ежедневно. Некоторые источники заработка продолжают работать на вас даже в случае полного отсутствия внимания к ним. Например, банковские вклады. Другие способы позволяют самостоятельно выстраивать график без строгих дедлайнов.

О сложном проценте

Итак, условно – есть мужчина, ему 30 лет. Он накопил 1 млн рублей, отнес деньги в банк, оформил банковский вклад под 7% в год. Через 12 месяцев помимо 1 млн у него еще есть 70 000 рублей (проценты). Еще через 12 месяцев мужчина снова получит 7%, только они будут начисляться не на 1 млн, а на 1 070 000 рублей. За второй год сумма составит 74 900.

Через 35 лет мужчине исполнится 65 лет, он станет пенсионером. К тому времени на его депозите будет уже 10 млн рублей. Каждый год эти 10 млн будут давать те же 7%, а это 698 тыс. рублей в год или 58 тыс. в месяц.

Важно то, что условный мужчина положил деньги на банковский вклад, при этом ничего не делал. А если бы он каждый месяц дополнительно пополнял свой депозит на 9 000 рублей, то к пенсии у него было бы уже 26 млн и 140 рублей пассивного дохода каждый месяц

Открытие вкладов в банке

Прежде чем отправляться в офис кредитной организации, решите, какую сумму вы готовы ей доверить. При нынешних процентных ставках размещение на депозит небольших сумм не даст видимого эффекта. С другой стороны, нести в банк все сбережения тоже не стоит: у вас вполне могут возникнуть непредвиденные траты, а снять деньги со вклада без потери процентов невозможно.

Открытие депозита в кредитной организации – наиболее популярный вариант сбережения накоплений, однако это далеко не дополнительная пенсия. Сегодня процентные ставки по вкладам невелики: открыв депозит размером 700 тыс. руб., через год вы получите не более 49 тыс. руб., что составляет примерно 4 тыс. руб. в месяц.

Если вы все же решили отнести деньги в банк, придерживайтесь следующих правил:

Внимательно читайте договор, чтобы убедиться, что размещаете деньги во вклад. Если вы инвестируете средства в какой-либо финансовый продукт (дополнительный взнос в НПФ, инвестиционное страхование жизни, паевые инвестфонды), ожидаемая доходность может оказаться как выше, так и ниже рекламируемой.

При прочих равных условиях, выбирайте вклада с возможностью ежемесячного снятия процентов или части вклада, превышающей минимальный остаток

Это удобно, если у вас возникнут непредвиденные траты.

Обращайте внимание не только на размер процентной ставки, но и на дополнительные опции, например, выдачу пластиковой карты с бесплатным обслуживанием, подарки, другие приятные бонусы.

Помните, что при отзыве у банка лицензии государство (в лице АСВ) гарантированно возместит вкладчику не более 1,4 млн руб. В эту сумму входит и сам вклад, и накопившиеся по нему проценты. Рисковать не стоит: не кладите в один банк более 1,3 млн руб.

Чтобы открыть действительно выгодный вклад, который станет аналогом дополнительной негосударственной пенсии, изучите предложения нескольких кредитных организаций. Отправляясь в банк, возьмите с собой родственника или знакомого, разбирающегося в финансах. Покажите ему документы, прежде чем подписывать договор и вносить в кассу деньги.

Доход в интернете

Пассивный доход от контекстной рекламы

Это ссылки, тематически соответствующие содержанию блога. Особенность контекста в том, что пользователи получают рекламу на основе их интересов, соответственно конверсия у такого типа рекламы будет больше. Все, что вам нужно сделать, это загрузить на сайт готовый код для показа рекламы, соответствующей содержанию сайта. Выделите специальные места на своем сайте, где будут появляться ваши объявления. Помните, люди приходят на сайт за информацией, а не за рекламой.

Поисковые системы фильтруют сайты с рекламой, заполненной спамом. Вы рискуете потерять позиции и трафик с поисковых систем, не перегружайте свой сайт рекламой.

Что такое REIT и почему на них стоит обратить внимание

Фонды зарубежной недвижимости (REIT) в долгосрочной перспективе обходят фондовый рынок. В период с 1973 до 2020 год REIT показывают среднегодовую доходность в долларах 11,64% — это выше средней доходности рынка акций.

Большую часть доходов REIT платят инвесторам в виде дивидендов, которые можно вывести или реинвестировать.

REIT — инструмент, позволяющий инвестировать даже небольшие суммы, не выходя из дома, и получать пассивный доход в валюте. Статистически они показывают лучший возврат на инвестиции по сравнению со всеми остальными классами активов. Смотрите видео о том, в чем преимущества REIT и почему многие даже опытные инвесторы игнорируют их, считая недостаточно надежными или переоцененными:

REIT особенно интересны сейчас, благодаря пандемии коронавируса и очередного глобального кризиса — на рынке царит великая депрессия, что дает отличные возможности купить перспективные активы дешево.

- Эта ниша недооценена в последние годы — о REIT знают гораздо меньше людей, чем о рынке облигаций или акций.

- Доходность облигаций падает, поскольку ключевая ставка уже почти нулевая.

- Этот сектор начал восстанавливаться в начале 2020 года, но все изменилось из-за пандемии коронавируса

- Поскольку Правительства печатают новую валюту, инфляции неизбежно будет расти, а для защиты от инфляции лучше всего подходят недвижимость и драгоценные металлы.

- Сейчас качественная недвижимость, дающая денежный поток, продается со скидкой до 75%

Вот еще несколько причин инвестировать в REIT:

- Можно вложить минимальную сумму, доступную любому человеку — от 10 долларов.

- REIT стабильны, не инвестируют ваши средства в сомнительные схемы. ¾ общего дохода они получают от операций с недвижимостью — это прописано в законодательстве. Также по закону они должны платить как минимум 90% дохода в виде дивидендов — в отличие от АО, которые могут вкладывать заработанные деньги в развитие компании и ничего не платить акционерам в первые годы работы.

- Инвестиции в REIT — полностью пассивный доход по схеме “купил и забыл”. Личное участие не требуется.

- REIT — не акции, а доля в недвижимости.

- Можно инвестировать в любое время из любой точки земли, достаточно иметь доступ к телефону или компьютеру.

Сдавать квартиру

Переходим к одному из самых популярных среди россиян способов инвестирования — недвижимости. Все уже привыкли к тому, что квартиры и дома растут в цене, несмотря на все кризисы, и рассматривают жилье чуть ли не как единственный реальный способ сохранить сбережения.

Чтобы получать с аренды 50 000 рублей в месяц, инвестировать в жилье с нуля нужно около 12–15 млн рублей. Казалось бы, сравнимо с доходностью банковского вклада, и зачем тогда тратить силы на поиск квартирантов? Но на самом деле есть нюансы. Во-первых, стоимость жилья, скорее всего, после покупки только увеличится. Во-вторых, арендная плата тоже имеет свойство с годами расти.

Впрочем, не стоит забывать и о рисках. Например, ряд экспертов в связи с рекордно низкими ставками по ипотеке уже предположили возможность пузыря на рынке недвижимости. И может оказаться так, что шарик лопнет и недвижимость упадет в цене, а вместе с ней и стоимость ее аренды.

К тому же сдачу недвижимости в аренду, по правде сказать, нельзя назвать пассивным заработком. Идеальных арендаторов еще надо найти, квартира будет периодически требовать расходов на ремонт (особенно после не очень хороших квартиросъемщиков). А при сдаче квартиры посуточно это вообще скорее начинает напоминать работу в гостиничном бизнесе, чем лежание на диване.

Развиваем полезные финансовые привычки

Неудивительно, что большинство женщин охотнее читает статьи типа «50 полезных советов по уходу за внешностью» или «Как выбрать элегантную сумочку». А вот вопрос как обеспечить безбедную старость в Украине или России пока нас мало интересует. До пенсии нам еще далеко, а там «как-то будет». В самом деле, не может же государство позволить нам умереть от голода!

Конечно, можно рассчитывать на государственные программы обеспечения. Однако наблюдая за тем, как наши родители справляются с финансовыми трудностями, невольно задумываешься, не повторим ли мы их участь? Чему можно научиться из опыта людей, тратящих деньги с умом? Вот несколько полезных финансовых привычек:

И если большинство пунктов более или менее понятны, то последний стоит обсудить отдельно. Конечно, если вы живете в крупном городе, да еще в придачу можете сдавать квартиру в аренду, за ваше будущее можно не беспокоиться. Даже однокомнатная квартира на окраине города – это уже своего рода капитал.

А что делать тем, у кого нет такой «финансовой подушки»? Вот, по мнению экспертов, основные направления, на которые стоит обратить внимание

Посещайте семинары по финансовой грамотности

В крупных городах найти такие мероприятия не проблема. За участие в них придется заплатить определенную сумму денег, однако это можно считать выгодной инвестицией в свое образование. Можно посетить бесплатные тренинги по финансовой грамотности. Обычно их проводят банки с целью привлечения потенциальных клиентов. Еще одной площадкой для повышения своих знаний в вопросе распределения финансов является интернет. Зачастую авторы вебинаров и курсов предоставляют первый урок бесплатно. Исследования доказали, что финансово грамотные люди, как правило, имеют высокое качество жизни и успешны в выбранной сфере деятельности.

Как создать пассивный доход с нуля

Специалисты рекомендуют придерживаться следующих советов.

- Выберите направление, которое вам по душе. Не стоит останавливаться на заработке, который вам не нравится, только потому, что он кажется вам самым прибыльным и престижным.

- Инвестируйте в свои знания, образование, квалификацию. На первых порах можно воспользоваться бесплатными курсами и семинарами – в интернете есть много информации. Единственный недостаток – придется самостоятельно ее систематизировать, отбрасывая ненужные и устаревшие сведения.

- Непрерывное образование должно стать вашей второй натурой. Чтобы оставаться на плаву, необходимо непрерывно отслеживать нововведения в своей сфере деятельности, обновляя знания, умения и навыки.

- Ставьте четкие, конкретные цели. Разбивайте их на определенные этапы и шаг за шагом их преодолевайте.

- Контролируйте траты и расходы, создайте подушку безопасности на черный день. Диверсифицируйте инвестиции по разным портфелям.

- Используйте правило 4%: рассчитайте, сколько денег нужно для того, чтобы ежемесячно жить с имеющегося капитала и оставить немного средств детям. В этом случае вероятность того, что капитал сохранится вне зависимости от ситуации на рынке, составит 96%.

- Избегайте мошеннических схем заработка. Не следует верить в то, что можно получить прибыль на ставках, финансовых пирамидах или казино – все это приведет только к потере значительных денежных сумм, времени и веры в свой успех.

Пассивный бизнес вот уже несколько лет остается популярным направлением для создания основного или дополнительного дохода. Он требует готовности рисковать, вкладывать усилия, посвящать время обучению и изучению новых тем. Однако те возможности, которые он приносит, значительно перекрывают все первоначальные трудности и риски.

Читайте далее:

Куда вложить деньги для пассивного дохода

Пассивный заработок без вложений

Пассивный доход в интернете

Куда вложить деньги, чтобы получать ежемесячный доход

Доходные сайты

Заработок на заданиях в интернете без вложений

Сдача недвижимости в аренду

Тем, у кого есть незанятая квартира, комната или нежилое помещение, очень повезло. Сдавая недвижимость в аренду, можно получить весомую прибавку к пенсии. Средняя стоимость аренды 1 кв. м. жилья в крупных городах сегодня составляет примерно 350 руб., то есть, сдавая однокомнатную квартиру, вполне реально получить ежемесячный доход в 14-15 тыс. руб.

За коммерческую недвижимость – офис, магазин, гараж – можно выручить вдвое больше. Например, помещение свободного назначения площадью 50 кв. м. в городах-миллионниках обойдется арендаторам в 35-40 тыс. руб.

Однако сдачу в аренду нельзя считать панацеей. Ведь владение недвижимостью вынуждает собственника нести расходы по ее содержанию: делать ремонт, оплачивать коммунальные услуги, охрану, страховать объект от порчи и утраты.

Также следует помнить, что доходы от сдачи в аренду подлежат обложению НДФЛ, то есть, 13% от полученной арендной платы придется отдать государству. Обязанность оплатить налог и своевременно подать налоговую декларацию ложится на владельца недвижимости.

Поэтому прежде чем пускать в свою квартиру или офис арендаторов, тщательно подсчитайте все издержки и назначайте арендную плату с учетом ежемесячных коммунальных платежей.

И обязательно заключайте с нанимателями договор аренды. Иначе можно не только лишиться дополнительного дохода, но и имущества. В документе детально пропишите состояние помещения, права и обязанности арендаторов, порядок продления и расторжения договора. Обязательно включите пункт об определении размера компенсации за порчу имущества.

Оптимальный срок заключения договора – 11 месяцев. В этом случае его не придется регистрировать в Росреестре.

Сдача недвижимости в аренду – неплохой вариант получения дополнительного дохода. К сожалению, этот вид пенсионного обеспечения подходит не всем. Но у пенсионеров, привыкших «копить копеечку», есть другой выход – инвестирование.

Риск – привилегия молодости

У молодых людей, которые начали инвестировать в 25-30 лет, доля акций в портфеле может достигать 60-70% и более. А оставшиеся средства имеет смысл разместить на несколько лет в облигации либо на банковский депозит. Впрочем, банковский вклад – не лучший вариант ввиду ограниченности возможностей, предлагаемых кредитными организациями и невысокой доходности.

Кроме работы со структурой портфеля важен грамотный подбор акций. Какие именно эмитенты для этого оптимально подходят, сказать сложно, поскольку многое зависит от ситуации в экономике. В любом случае нужно придерживаться принципа диверсификации, то есть вкладываться в разные акции. Причем не все компании, представленные в портфеле, должны быть известными и высоконадежными: имеет смысл выстраивать структуру инвестиций таким образом, чтобы 10-15% акций были от малоизвестных, но перспективных предприятий или организаций. Часть таких компаний, возможно, со временем обанкротится, но среди них может оказаться новый Facebook или Amazon, и тогда удастся приумножить вложенные в них инвестиции в тысячи раз.

Выбирая акции отдельных компаний, необходимо учитывать, какие отрасли экономики в данный момент являются наиболее перспективными. Возможно, со временем порадуют вложения в искусственный интеллект, биотехнологии, блокчейн, компьютерные игры, беспилотные автомобили и проч.

Молодежь имеет возможность рисковать и фантазировать, но с возрастом юношеский задор должен смениться консервативным подходом к инвестированию. Это значит, что в портфеле будет меньше акций и больше облигаций. Изменится подход и к выбору акций: покупать бумаги малоизвестных компаний в предпенсионном возрасте нет особого смысла, поскольку даже если они и станут топовыми через 10-20 лет, до этого можно не дожить. Другое дело бумаги известных компаний, уверенно набирающих обороты: в ближайшие 5-10 лет они наверняка обеспечат приемлемый доход. А еще очень желательно, чтобы выбранные компании не скупились на выплату дивидендов. На пенсии дивиденды могут стать неплохим источником условно-пассивного дохода.

Доля акций в инвестпортфеле должна с возрастом уменьшаться: в 40 лет – до 50%, в 50 лет – до 40%, в 60 лет – до 25-30%. Чем старше инвестор, тем меньше он должен рисковать. В зрелом возрасте спокойствие – главный залог успеха.

Инвестиции в рублях против инвестиций в валюте

Наша команда “Территории Инвестирования” долгое время запускала доходные квартиры, дома и апартаменты в России, а сейчас мы увеличиваем долю валютных активов.

У России есть плюсы для инвестиций:

- В РФ доступна ипотека с хорошей процентной ставкой, а также другие виды кредитов,

- есть стратегии, дающие гораздо большую доходность, чем традиционная схема “купить квартиру и сдать в аренду”.

- низкая конкуренция за активы, поскольку мало людей занимаются инвестициями.

Начиная с 2015 года мы запустили в России 34 доходные студии с использованием штурмовых стратегий (в первую очередь — раздела большого объекта на маленькие студии). Но потом мы поняли, что даже самые доходные студии уступают зарубежной недвижимости. Подробности смотрите в видео.

Несложный процесс накопления

ЗА: Имея средний заработок, можно научиться откладывать часть доходов. В среднем возрасте человек может иметь высокую квалификацию и быть уверенным в своём профессионализме. Он может долго сохранять трудоспособность. Не обязательно упираться в какие-то финансовые схемы, достаточно откладывать по 10% от заработанных денег и пользоваться доступными инструментами в виде депозитов, кэшбэка. Также должно быть понимание того, что все деньги в одной валюте хранить нельзя.

Многие вкладывают в недвижимость свои сбережения, считая, что коммерческая недвижимость поможет избежать нищеты в старости. Главное, развить в себе способность адаптироваться к ситуации, даже если накоплений не хватит на счастливую жизнь.

ПРОТИВ: Конечно, пассивный доход от недвижимости – это хорошо. Но где взять квартиру на сдачу в аренду человеку, у которого доход на семью 70 000 руб.? Чтобы дожить до пенсионного возраста, нужно обладать крепким здоровьем. Особого расчёта на пенсию делать нельзя, потому что её размер вряд ли покроет все базовые нужды пенсионера.

Инвестирование — вариант получения пассивного дохода

В том случае, когда «финансовую подушку» уже удалось создать, можно подумать и об инвестировании. Хороший способ, правда, рискованный, вклад в валюту. Если ситуация благоприятная, доходность будет довольно высокая. К примеру, в 2014 году всего за месяц стоимость доллара по отношению к рублю увеличилась едва ли не вдвое. Сейчас курс рубля изменяется незначительно. Но и за счет таких колебаний, происходящих из-за политики, торговых войн, ставки Центробанков и прочего, пассивный доход получить можно.

Еще способ – приобретение государственных облигаций на определенный период. Выплаты по ним регулярны. Когда заканчивается срок, клиент получает исходную сумму. Надо отметить, что такой вариант выгоднее обычных вкладов и депозитов. Процентные ставки выше, риск потери денег минимальный.

Неплохой вариант получения пассивного дохода – это вклад в Пенсионный инвестиционный фонд. Поскольку деньгами в нем управляют профессионалы, риск минимальный. Что касается защищенности, то она примерно такая, как у банковских депозитов.

Здесь объединяются инвестиции многих людей. Удобством является то, что человеку не нужно разбираться в вопросах инвестиций. Анализом рынков и контролем текущих изменений занимаются профессионалы. Плюсом является и то, что небольшие суммы можно вкладывать в несколько направлений. Это и акции, и облигации, и недвижимость, и кредитные фонды.

Инвестирование для пассивного заработка

Пассивный доход от сдачи квартиры, дома

Аренда недвижимости — один из популярнейших методов получения пассивного дохода, который со временем приводит к полной финансовой свободе (если у вас достаточно такой недвижимости).

Собрав достаточно капитала, чтобы купить несколько квартир, вы станете рантье, живущим на пассивный доход. Если не хотите тратить время на поиск арендаторов, подписание с ними договоров, осмотр квартир, а также мелкий ремонт и ремонт — обратитесь к риелтору.

По сравнению с предыдущими примерами для начала требуется много капитала, но это очень популярный и надежный способ получения пассивного дохода. Спрос на квартиры очень высок, поэтому аренда в настоящее время является хорошей инвестицией. Сдавать квартиру можно помесячно или посуточно.

Инвестируйте в фондовый рынок

Если у вас есть капитал, вы можете попробовать свои силы в инвестировании в рынок акций, облигаций и векселей. Быстро приумножить свой капитал не получится. Инвестиции в ценные бумаги — это рискованный и долговременный актив, который обеспечит вам беззаботную старость. это сопряжено с большим риском. Зарабатывать деньги на фондовом рынке — это работа.

Деньги должны работать, иначе они обесцениваются. Чтобы получить пассивный доход от инвестирования в финансовые рынки, хорошо помнить о правильной диверсификации портфеля. Это может быть обеспечено соответствующим распределением активов в портфеле.

Какие финансовые инструменты могут приносить пассивный доход?

— Покупка акций дивидендных компаний и получение дивидендов.

— Покупка инвестиционных фондов (управляющие фондами в TFI работают над получением прибыли для фонда).

— Депозиты — дают небольшую прибыль, но могут защитить часть капитала для сбалансированного портфеля.

Свой бизнес

Чтобы бизнес был источником пассивного дохода, он должен нормально функционировать без вашего участия. В этом случае цель должна заключаться в оптимизации процессов компании до такой степени, чтобы вы, как начальник, могли ограничиться только ключевыми решениями.

Если у вас уже есть процветающий бизнес, вы также можете подумать о собственной франшизе. Выручка от лицензионных сборов, монополия на поставку или повышение узнаваемости бренда — основные преимущества франчайзера.

Идеи пассивного дохода: интеллектуальная собственность

В XXI веке монетизировать свой интеллект стало проще, чем когда-либо в истории, возможностей и форматов просто вагон — электронные и бумажные книги, курсы, обучающие статьи и видео, фотографии, музыка, программы, патенты… Всё это — способ годами получать пассивный доход. Это реальная альтернатива по созданию источников постоянного заработка для тех, у кого нет денег на серьезные инвестиции.

Вариант №5. Электронная или бумажная книга

Если вам кажется, что написать книгу — это сложно, то вам не кажется. Но оно того стоит — если ваша книга обретёт популярность, это может стать реальным билетом к финансовой независимости, примерно как у Кийосаки. Что-то мне кажется, его финансовые успехи даже больше связаны с серией книг «Богатый папа, бедный папа», чем с инвестированием 🙂

Написать книгу и издать её в бумажном формате — сложно, если вы новичок в этом деле. По статистике, до стадии публикации в традиционном издательстве доходят всего 3% рукописей. Основная причина — необходимость окупаться, для этого в среднем нужно продать 2-5 тысяч книг.

Вариант №6. Программный продукт

IT-технологии захватывают мир, проникают всё глубже в мировую экономику, а значит и денег в индустрии с каждым годом становится больше:

По данным International Data Corporation

Какие программные продукты способны приносить пассивный доход? Самые разные программы для ПК и приложения для смартфона — все упирается в уровень знаний и, что немаловажно, наличие перспективной идеи. Главное не тормозить, сейчас программистов так много, что любая идея пассивного дохода подхватывается и реализуется очень быстро

Впрочем, в разных нишах по-разному, например программных продуктов для инвесторов из СНГ до сих пор мало

Еще в 2013 году я обратил внимание, что многие люди ведут учёт инвестиций как попало и где попало. Я не программист, но в университете мы много работали в Excel — и этого хватило (и Гугла в некоторых моментах), чтобы создать шаблон , на котором я за 5 лет заработал несколько тысяч долларов, просто рекламируя на своем блоге

Еще один близкий аудитории блога пример — написание советников для торговли на рынке Форекс. Основы языка MQL4 не особо сложные, кто не прогуливал в школе/универе уроки программирования, тот спокойно разберётся. В тысячу раз сложнее написать прибыльного робота, нужно хорошо разбираться в трейдинге. Но если получится — кроме прибыли от торговли можно получать комиссию за управление ПАММ-счётом и копирование сделок. Само собой, можно продавать робота, но не факт, что вы захотите делиться своей «денежной машиной».

Вариант №7. Цифровой контент: фотографии, музыка, графика

Спрос на разнообразный цифровой контент есть, и он растёт вместе с ростом Интернета.

Зачем кому-то покупать фотографии или графику? За всех не скажу, но, например, владельцы сайтов должны следить за уникальностью контента, иначе поисковые системы будут понижать позиции по запросам. Я стараюсь делать картинки самостоятельно, а некоторые вебмастера раскошеливаются на уникальный графический контент. Продавать фотографии и графику можно через фотостоки: Shutterstock, Depositphotos, iStockPhoto.

Музыка тоже может быть источником пассивного дохода по популярной в мировой практике схеме «роялти».

В странах СНГ все еще процветает пиратство (хотя стриминговые сервисы вроде Apple Music и Google Play набирают популярность), поэтому без большой аудитории слушателей зарабатывать много не получится.

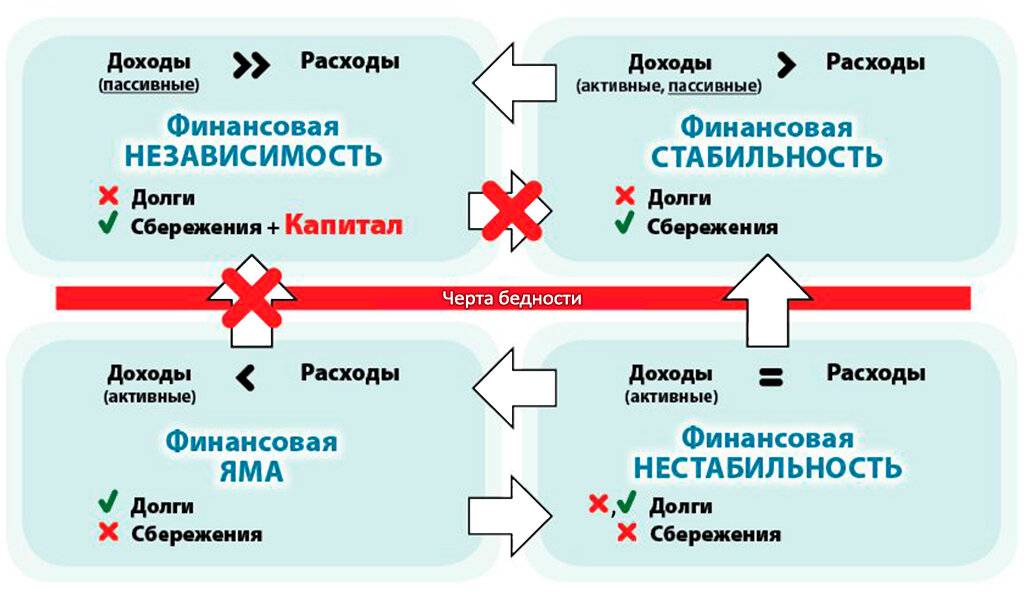

Что такое пассивный доход

Благодаря авторам книг по инвестициям вроде Роберта Кийосаки пассивный доход стал прочно ассоциироваться с богатством. К сожалению, мошенники пользуются этим в корыстных целях, обещая золотые горы без усилий или заработок лёжа на диване/пляже. В реальности так, конечно, не бывает.

Чем отличается активный доход от пассивного? Заработок полностью зависит от того, тратит ли человек свое время на работу. Не ходишь на работу, заказов нет — денег не будет.

Вариантов пассивного дохода очень много, вы бы устали читать, если я написал о каждом в этой статье. Их можно разделить на группы:

- инвестиционные инструменты;

- создание интеллектуальной собственности;

- монетизация Интернет-аудитории.

По каждому из этих направлений можно создавать неплохой пассивный доход, идеи для заработка разнообразные и часто необычные, если сравнивать с традиционными источниками заработка. По ходу статьи я покажу вам практически все основные виды пассивного дохода, но сначала давайте разберёмся как это работает в целом.

Как создать основу для пассивного дохода

Создать можно, используя систему «Формулы богатства и спокойствия», то есть разумно экономя и откладывая по разделам в бюджете. Когда появляется «дельта» (см. статью про «формулу»), то вкладываем в то, где собираемся растить пассивный доход для своего будущего. Ниже приведу советы из своего личного опыта в жизни и в Интернете:

Создать можно, используя систему «Формулы богатства и спокойствия», то есть разумно экономя и откладывая по разделам в бюджете. Когда появляется «дельта» (см. статью про «формулу»), то вкладываем в то, где собираемся растить пассивный доход для своего будущего. Ниже приведу советы из своего личного опыта в жизни и в Интернете:

Если вы только начинаете свою профессиональную деятельность – советую вкладывать «ростовые» (см. «Формулу богатства») в свое образование. Поверьте, вернется кратно.

Если вы в возрасте за 50+ и осознали, что впереди только пенсия, на которую не прожить, настоятельно советую использовать жизненный опыт в Интернете.

Если мама в декрете – то опять же в Интернет, так как именно в это время есть возможность работать сидя дома.

Если работа в офф-лайне и нравится – присмотритесь как можно использовать свою профессиональную деятельность для развития собственного бизнеса или для карьерного роста. Особенно, если вы в возрасте перед пенсией.

Собственно, все просто. Если применять простое жизненное правило: «Думай своей головой». Ведь когда человек отдает центр управления в своей голове в чужие руки, то его путь меняется в том направлении, кому принадлежат эти руки.

Понимаю, что не думать проще)) Можно поверить убеждающему тексту на сайте и призывам вкладывать и создать пассивный доход, чем обеспечить свое будущее. Вы обеспечите. Только не себе. Поэтому…

Если интересует пассивный доход на сайтах или работая в Pinterest, то добро пожаловать сюда и на сайт с обучением по заработку. Если Интернет для вас не интересен – то развивайтесь как специалист. Это обеспечит вам стабильность и доход с клиентуры, а «дельта» — для создания счета в стабильном банке. Все просто. Как всегда в конце статьи желаю Удачи. Но продолжение еще следует…

Зачем нужен пассивный доход и что это такое?

Пассивным доходом экономисты называют приток денежных средств, не требующий от человека ежедневного выполнения определенных обязанностей. Иными словами, это дополнительный вид стабильного заработка с минимальными трудовыми затратами. В далекие времена совдепа данный эпитет применялся к деятельности, носящей противозаконный характер. Всех, кто имел нетрудовой доход, считали спекулянтами и даже мошенниками.

Нормальному здравомыслящему человеку свойственен интерес к деятельности, которая при низких затратах будет приносить неплохие деньги. Я считаю и полагаю, читатели со мной согласятся, что реальный дополнительный заработок, не требующий особых вложений — отличная идея, в случае развития она вполне способна привести к финансовой независимости. Благо, способов дополнительного заработка в интернете и реальной жизни – великое множество. Вопросу куда выгодно вкладывать деньги я посвятил целый обзор, но сейчас не об этом.

На западе, в штатах, Японии, широко распространено понятие «пассивный доход» для граждан на пенсии, которые, не прикладывая особых усилий, имеют приличную прибавку к государственным выплатам. В некоторых регионах Европы широко распространено понятие инвестирование пенсии, предусматривающее прибавку к государственным выплатам с минимальными тратами времени и денег.

Так почему бы нам не проследовать примеру пенсионера, решившего заработать лишнюю тысячу долларов, не выходя из дома?! Единственной трудностью на пути к карт-бланшу в мире финансов является поиск идеи для пассивного дохода, о чем я еще расскажу отдельной статьей, а пока хочу дать ответ на один, очень актуальный и злободневный вопрос.

Создание пассивного дохода

Прежде чем создать пассивный доход, потребуется немало времени, затраченных сил и времени. Усилия по созданию пассивного дохода могут оказаться значительно, значительно выше приложенных усилий в активном заработке. При этом, вознаграждение от проделанной работы не будет сиюминутным, а может оказаться и так, что его на первых парах не будет вообще. Создание источника пассивного дохода — занятие далеко не быстрое.

Например, инженер работает на заводе с зарплатой 25 т.р. в месяц. Но он желает накопить деньги и получать такой же доход, как его зарплата, инвестируя в банковский депозит. Нетрудно посчитать, что для того, чтобы ему получать пассивный доход по этой схеме, потребуется капитал в размере 2,5 миллионов рублей, при банковской ставке в 10% годовых. Как бы он не старался, имея активный доход не более 25000 рублей, ему понадобится более 10 лет для осуществления своей мечты. Но на самом деле, это один из примеров, который совсем не является оптимальным. Существуют более разумные и быстрые методы, используя которые можно ускорить процесс получения дохода.

На примере инженера, Вы можете просчитать, как можно, начиная с минимальной суммы, получать пассивный доход, двигаясь к полному освобождению от «кабалы» стандартной заработной платы.

Итак, возьмем случай инженера с зарплатой 25 000 рублей. Он решил вложить минимальную сумму 500$ (или 30000 рублей). Допустим, в качестве стратегии инвестирования инженер выберет выдачу пиринговых займов через интернет. Пиринговые займы — это займы через посредника от одного физического лица другому. При этом посредник может гарантировать возврат займа, имея за это свой определенный процент от дохода кредитора. Такие схемы позволяют кредитору-инвестору получать до 20% прибыли в месяц и выше.

Предположим, что инженер выдает займы в течение года, начав с суммы в 500$ и вкладывая в дальнейшее «дело» весь полученный доход. Тогда итоговая сумма через год составит 500*1.2^12=500*8.9=4.450$. Как Вы понимаете, такими темпами инженер гораздо быстрее выйдет на желаемые значения пассивного дохода.

Инвестиции в себя любимого!

Во всех своих материалах я пишу и говорю, что деньги — это всегда инструмент (как топор, молоток или кирпич), но не самоцель. Поэтому самыми недорогими инвестициями с самой большой краткосрочной и долгосрочной доходностью являются инвестиции в себя, такие как:

— инвестиции в образование — качество ваших решений по всем жизненным фронтам (карьера, деньги, инвестиции, решение жизненных проблем и пр.) будет расти, что приведет к росту денег. В этом мире больше денег зарабатывают более умные!

Живой Онлайн-Курс (Тренинг) по Инвестированию. За 4 недели (уроки 2 раза в неделю) практического обучения Вы: преодолеете страхи; выберете брокера и тариф; выберете и купите ценные бумаги; научитесь не терять деньги; начнёте зарабатывать на фондовом рынке начнёте формировать пассивный доход. Подходит для начинающих инвесторов и резидентов разных стран. Начните обучение – здесь!

— инвестиции в отношения с супругом, детьми, родственниками, друзьями. Например, неудачный брак может на годы и десятилетия поставить крест на всех ваших инвестиционных желаниях и в итоге разорить вас. Что вы делаете для того, чтобы поддерживать ваши отношения живыми?

— инвестиции в здоровье — данные инвестиции приносят доход, начиная от экономии на расходах на врачей и лекарства, и заканчивая тем, что здоровое тело очень сильно влияет на здоровье «мозгов», ваших мыслей, настроение, мотивацию, что, в свою очередь, влияет на все, в том числе и на способность больше зарабатывать и лучше инвестировать. Смотрите как я занимаюсь спортом бесплатно здесь.

— духовное развитие — этот аспект, мы, как правило, оставляем на самый конец, хотя по жизни он является чуть ли не самым главным. Ваш дух, ваше настроение, ваше отношение к жизни и другим людям, ваши жизненные цели влияют на всё!

Почему рассчитывать нужно только на себя?

Сразу скажу, что в благополучных Канаде, США и Великобритании высокие пенсии (которым мы так завидуем) не гарантируются государством!

Например, в США пенсия американца формируется из нескольких источников на протяжении всей его «взрослой» жизни. Это обязательные отчисления работодателя и самого работника плюс добровольные вложения в частные пенсионные программы.

В России государство тоже потихоньку снимает с себя обязательства по выплате пенсий, перекладывая эту «повинность» на плечи населения. Безумно жаль нынешних пенсионеров, которых цинично поставили перед фактом: «Денег нет, но вы там держитесь!». Всю свою жизнь они напрасно гнались за непрерывным стажем, боялись сменить место работы, а женщины выходили из декрета спустя год после рождения ребенка…

Глядя на них, нынешние 20-30-40-летние россияне испугались и, надеюсь, сделали выводы.