Общая информация

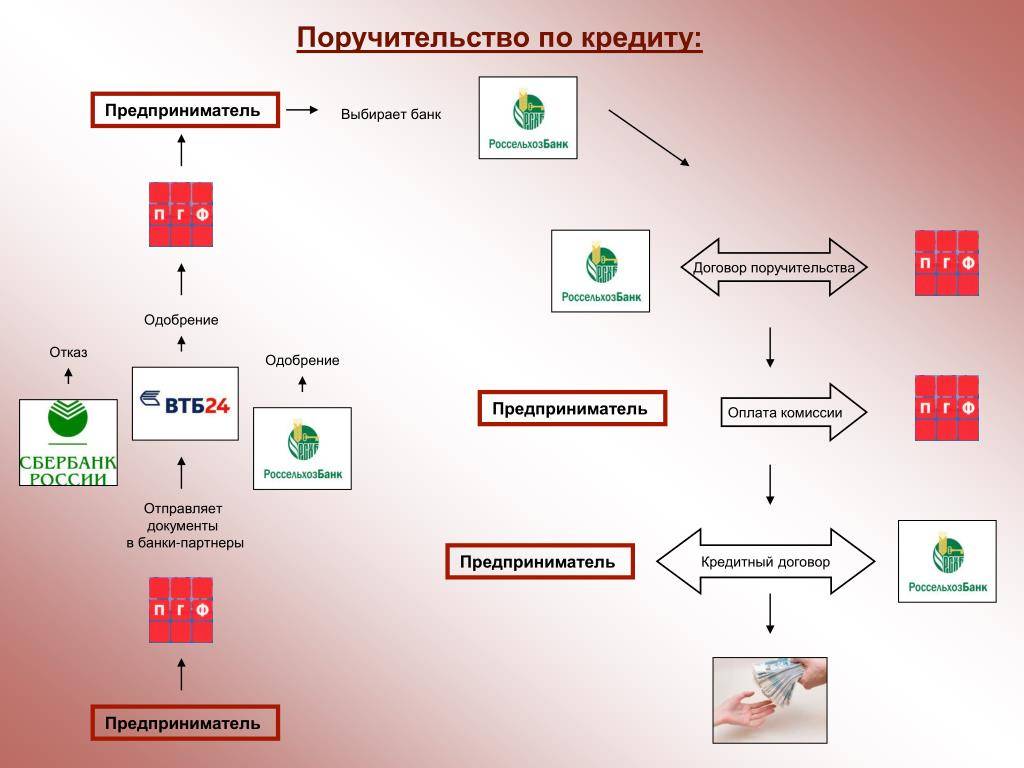

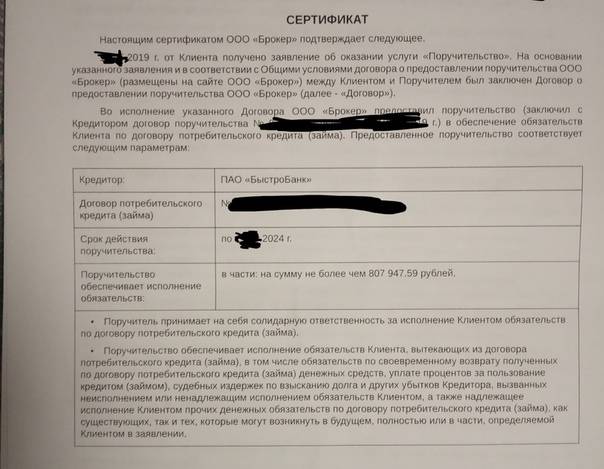

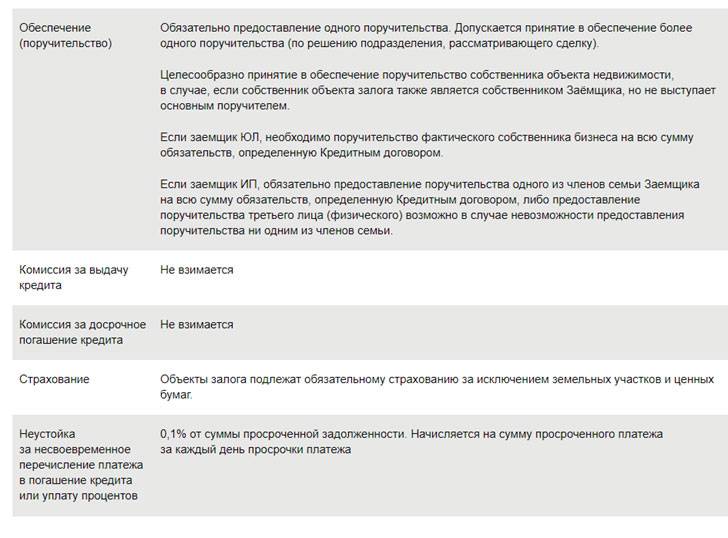

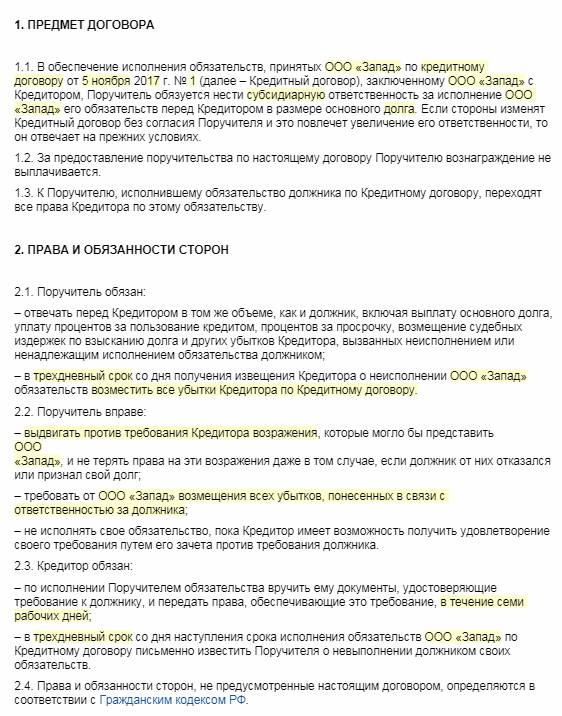

Поручительство – разновидность обеспечения по кредиту, предполагающая привлечение третьего лица, которое обязано закрыть образовавшуюся задолженность, если основной заемщик не сможет осуществлять расчет с банком. Фигура поручителя более уязвима. Он не вправе претендовать на полученные заемщиком деньги. Никакие существенные выгоды также не предоставляются.

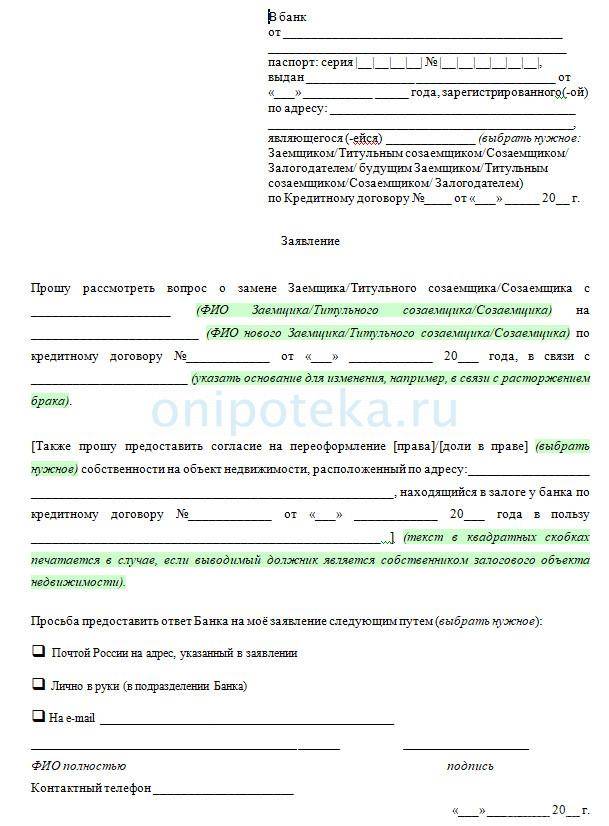

Можно отказаться от поручительства в рамках ГК РФ. Однако выйти из сделки без получения согласия кредитора и заемщика не получится. Гражданин должен предложить банку альтернативную кандидатуру на роль поручителя. План кредитования не меняется. Закрытие обязательств происходит на прежних условиях.

Новый поручитель обязан соответствовать требованиям банка. Изначально проверяется платежеспособность гражданина и его кредитная история. Дополнительно предстоит получить согласие должника. Отказ от поручительства без его резолюции невозможен.

Попытаться решить проблему можно через суд. Ответственность с гражданина будет снята, если заемщик замечен в преступных схемах с использованием кредитных средств или длительное время не производит погашение задолженности. Если гражданина все же обяжут погашать чужую задолженность, то он может вернуть потраченные деньги в судебном порядке. Истребовать удастся и компенсацию за моральный ущерб.

Что делать поручителю, если заемщик не платит?

Теперь стало ясно, какую ответственность несет поручитель по кредиту, настало время разобраться, как выбраться из такой ситуации с наименьшими потерями. Часто заемщик не платит по займу, не спрашивая мнения своих поручителей — но это не исключает того, что поручитель может повлиять на заемщика или даже обратить ситуацию в свою пользу.

Алгоритм действий в таком случае включает в себя:

- Нужно сначала попытаться все-таки договориться с должником о необходимости исполнять свои обязательства. Убедить можно рассказами о последствиях, которые ждут должника в случае неуплаты кредита: арест имущества и счетов, невозможность покинуть страну, передача долгов детям по наследству, принудительные отчисления в счет долга с зарплаты и любого другого поступления средств силой судебных приставов и т.д.;

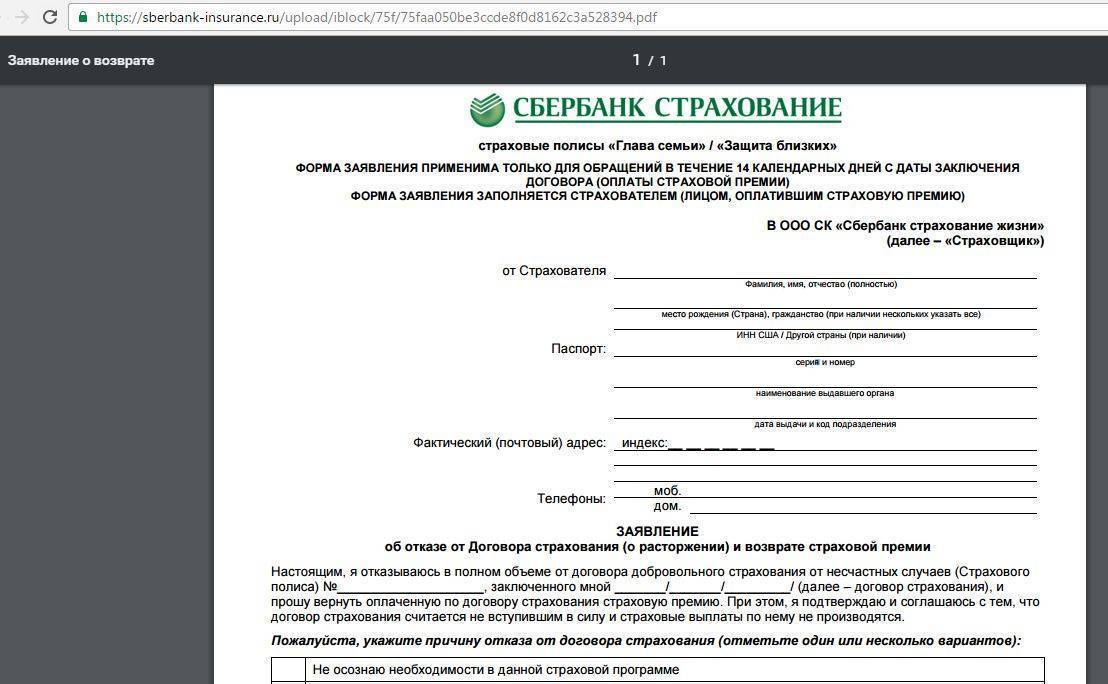

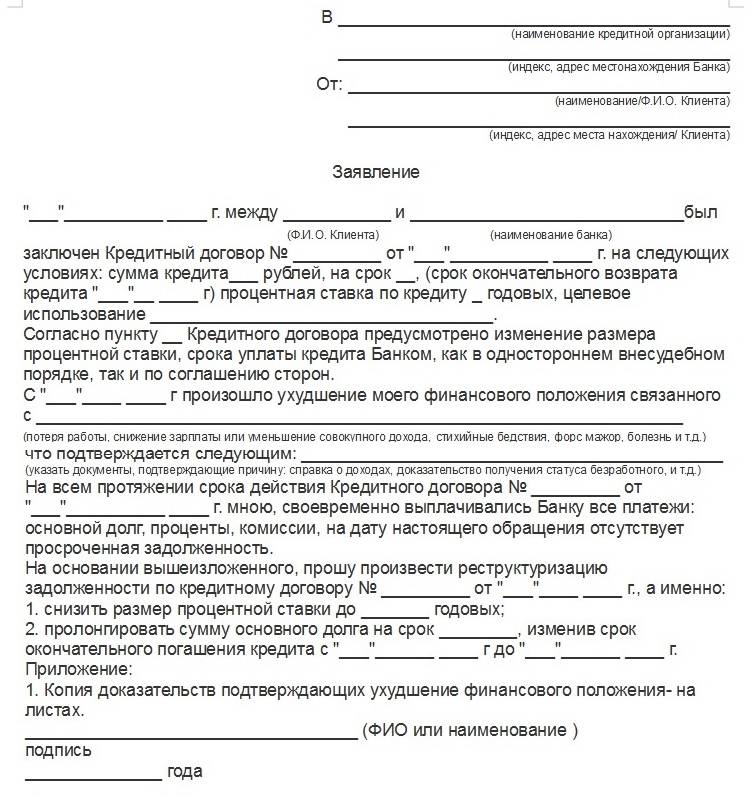

- Если это не убедило должника, необходимо направиться самостоятельно в банковскую организацию, где заемщик брал займ. Сотрудники банка изучат ситуацию, в которой оказались вы и заемщик, после чего они предложат подать заявление на реструктуризацию долга. Это уменьшит сумму ежемесячного платежа, снизит проценты, а иной раз даже позволяет получить кредитные каникулы;

- В независимости от развития дальнейших событий, сохраняйте все документы. В особенности это касается финансовых документов о переводе денег или об аресте имущества, если все-таки должник доведет дело до ареста вашего и его имущества. С помощью документальной фиксации вы сможете после закрытия исполнительного производства подать на заемщика в суд с требованием возместить все ваши потери.

Это интересно: Потребительский кредит банка Юниаструм — изучаем во всех подробностях

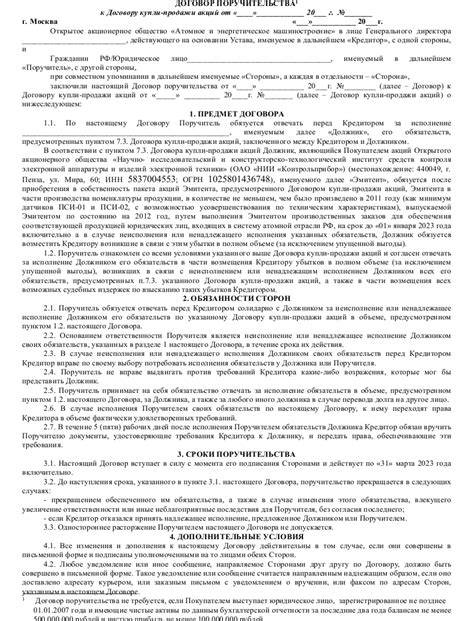

Порядок расторжения договора

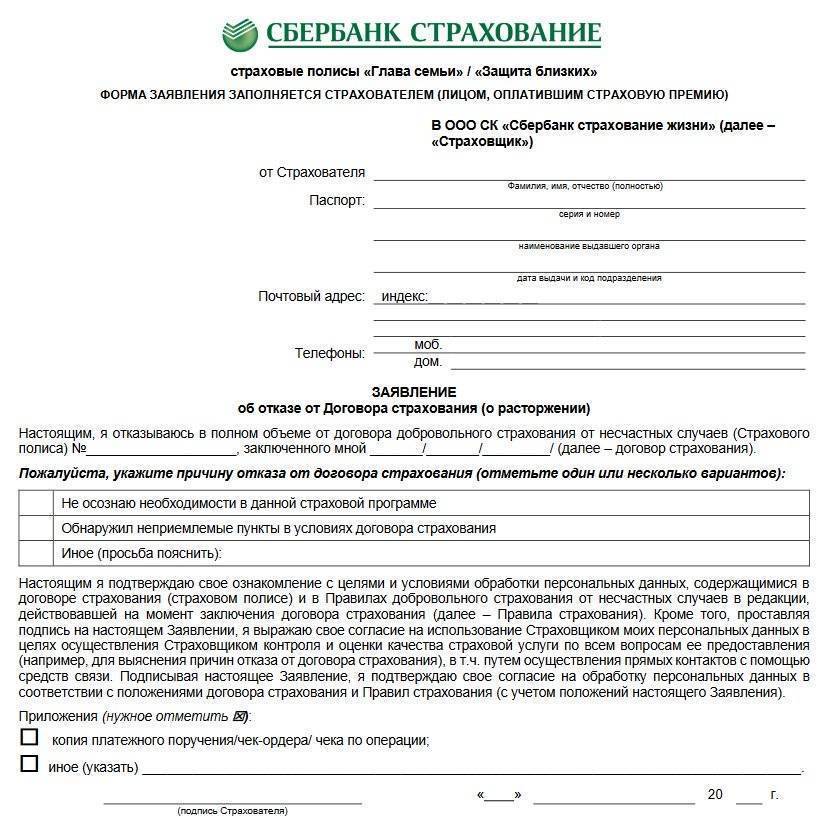

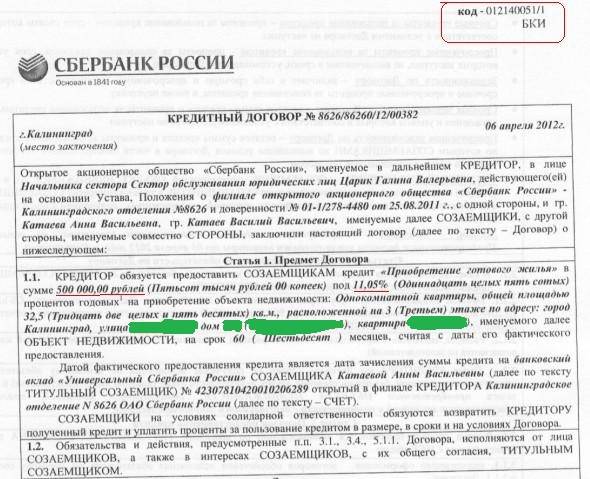

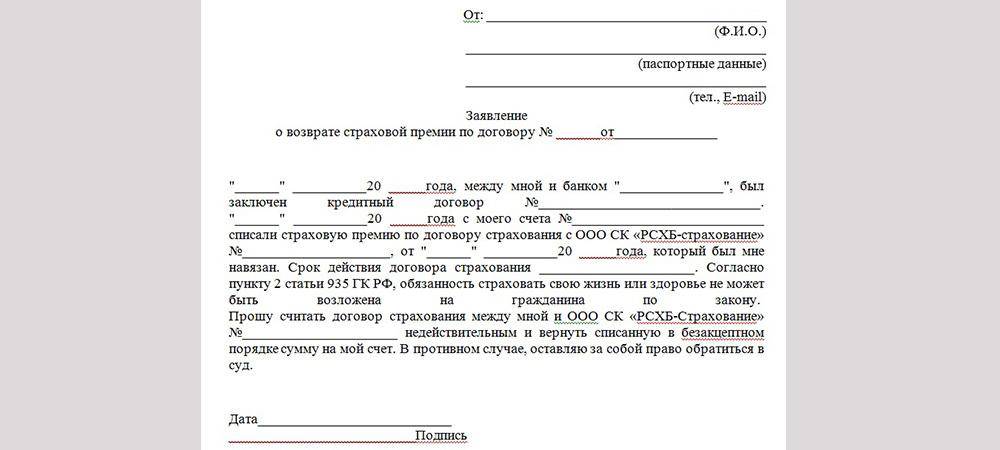

Первое, что нужно сделать – обратиться к кредитору с предложением подписать дополнительное соглашение о расторжении сделки. Сделать это лучше всего письменно, изложив причины и необходимость прекращения правоотношений, сославшись на правовые акты, подтверждающие позицию заявителя.

Первое, что нужно сделать – обратиться к кредитору с предложением подписать дополнительное соглашение о расторжении сделки. Сделать это лучше всего письменно, изложив причины и необходимость прекращения правоотношений, сославшись на правовые акты, подтверждающие позицию заявителя.

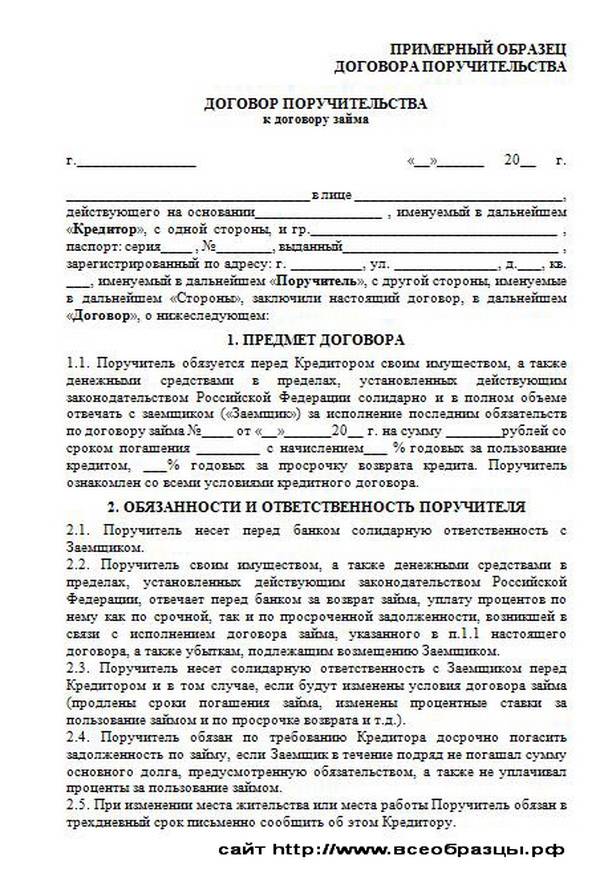

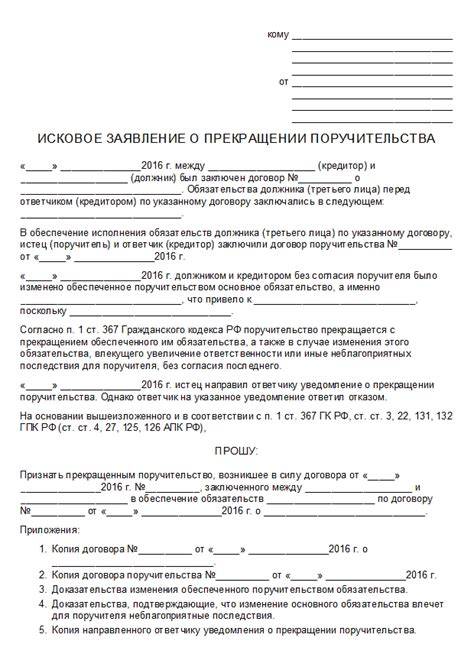

Если добровольный порядок не приносит желаемого результата, банк не отвечает на претензию или отвечает отказом, стоит переходить к следующей стадии – судебному разбирательству. Процедура проводится в несколько шагов:

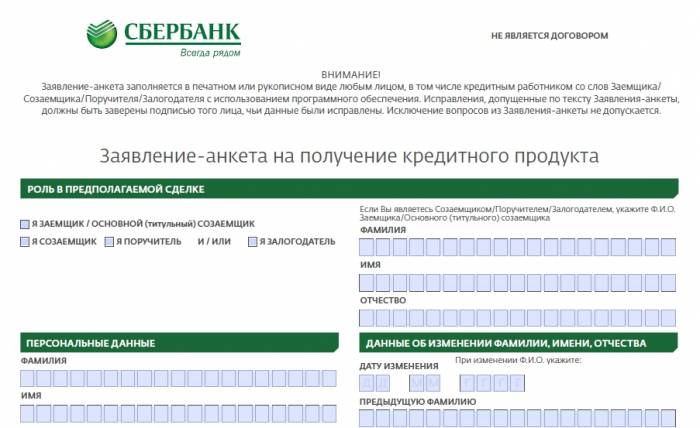

- Подготовка искового заявления, а также всех необходимых приложений. К заявлению прикладываются любые документы, подтверждающие позицию истца, в том числе текст договора поручительства и займа (кредита).

- Подача иска в суд по месту нахождения ответчика. Также возможен вариант, когда текстом сделки предусмотрена договорная подсудность – обычно такой пункт находится ближе к концу документа.

- Участие в судебном разбирательстве. Следует ссылаться на нормы и доказательства, подтверждающие позицию истца. Например, если документ расторгается по причине того, что лицо не отдавало отчет своим действиям, то необходимо приложить результат медицинской экспертизы и вызвать на заседание свидетелей.

- Получение судебного решения о расторжении договора.

После этого отношения сторон будут считаться расторгнутыми, при условии, что ответчик не обжалует решение в апелляционном порядке.

В исковом заявлении нужно указать реквизиты суда, в который оно подается, а также данные о заявителе, ответчике и третьих лицах. Далее указывается цена иска и размер пошлины, которую оплачивает истец. После названия документа следует основной текст, в котором излагается суть обращения, доводы, ссылки на законодательные акты.

В конце идет просительная часть, определяющая требование о признании договора недействительным и его расторжении. После идет список приложений и подпись истца.

Каждую ситуацию необходимо рассматривать индивидуально, так как перечень доводов и доказательств подбирается в зависимости от конкретных обстоятельств

Что важно для суда в одном случае – не имеет значения в другом, и наоборот

Договор поручительства больше не действует

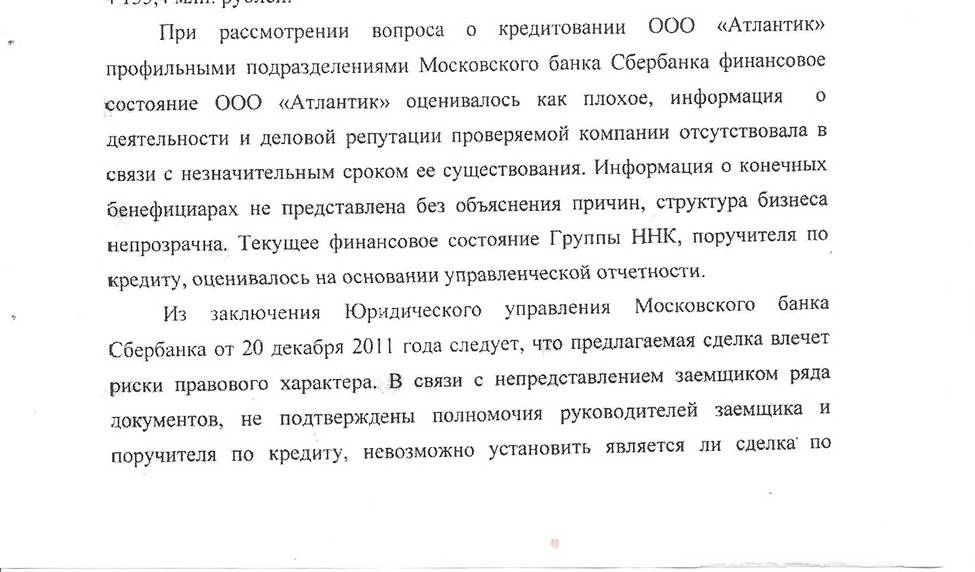

Судебная практика свидетельствует, что договор поручительства может быть признан недействительным. Случается, что мошенники подделывают подпись человека и оформляют на его имя соглашение с банком. Хотя сейчас такое происходит редко, но отдельные случаи все же бывают. Обычно подобное мошенничество не обходится без подделки документов самими сотрудниками банка.

Второй случай, когда суд признает договор поручительства неправомерным – поручитель оказался недееспособен. В результате все договора, которые он заключил, автоматически аннулируются. Соответственно, взыскать с него ничего нельзя.

Односторонний отказ от договора поручительства

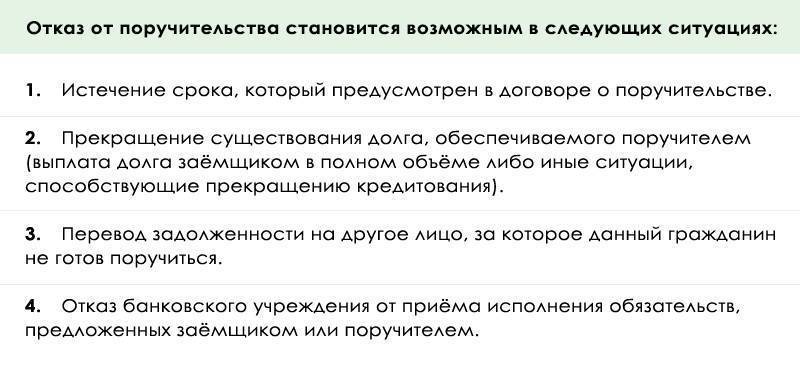

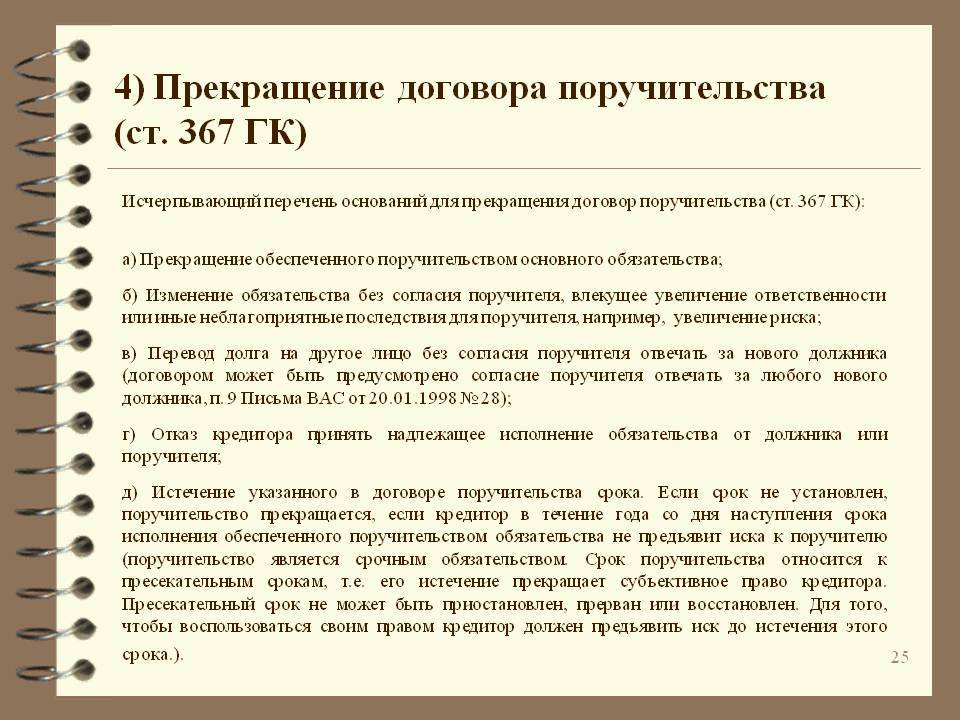

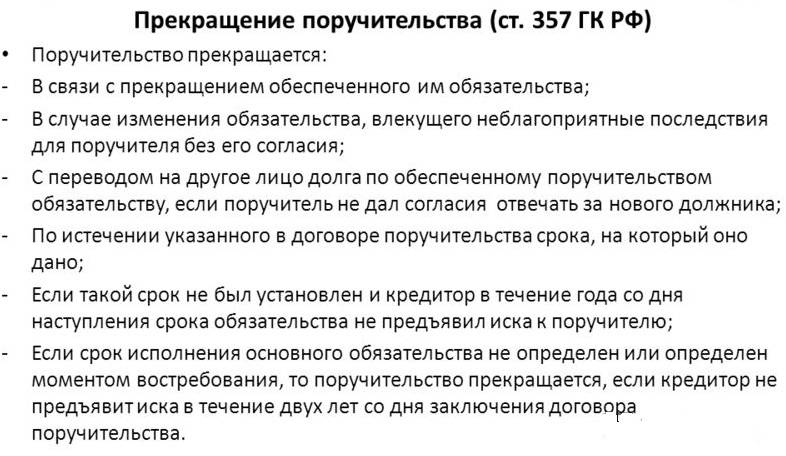

Для того, чтобы отказаться от договора поручительства после его заключения необходимы веские основания, указанные в Гражданском кодексе РФ, такие как:

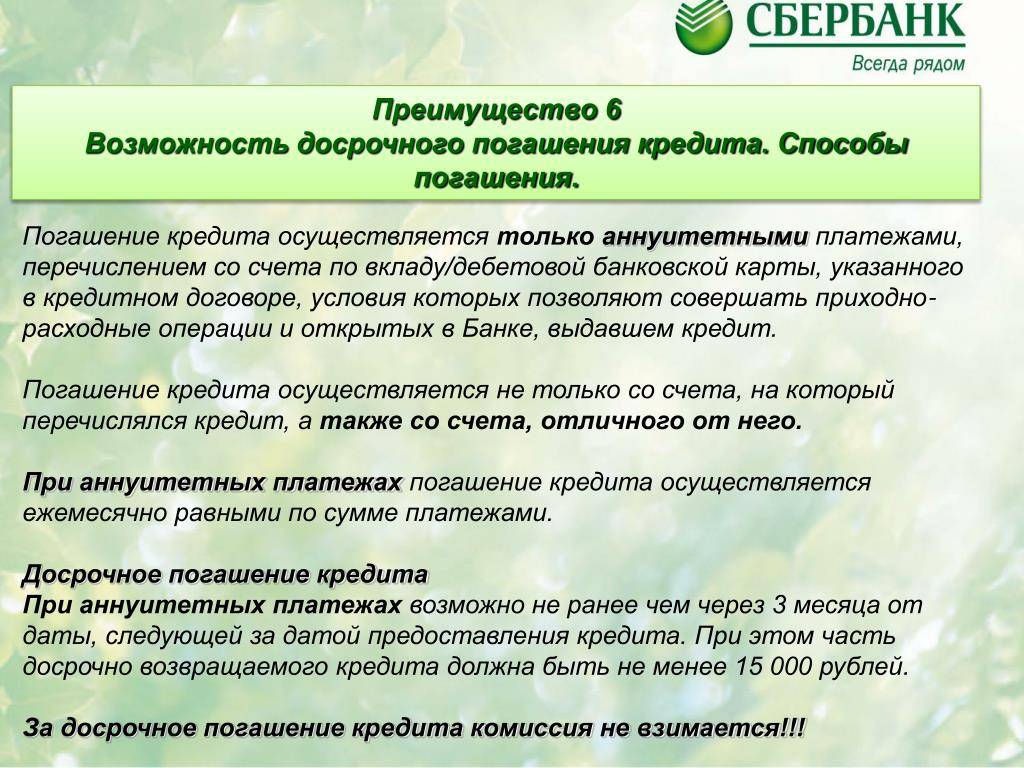

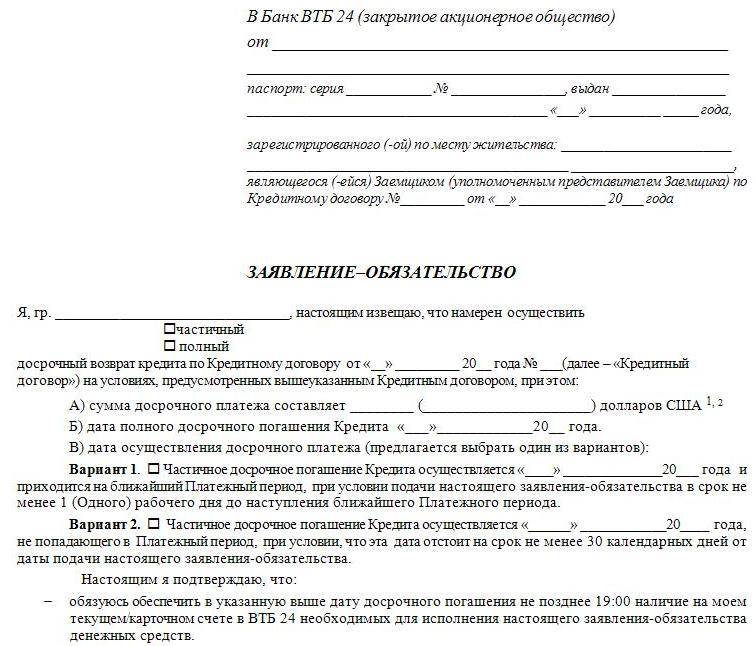

- истек срок действия договора (если срок поручительства не установлен договором, поручительство считается прекращенным при условии, что кредитная организация в течение 1 года со дня погашения кредита не подаст иск на поручителя);

- предмета поручительства больше нет (на пример, когда задолженность по кредиту полностью погашена);

- задолженность по кредитному договору передана другому лицу без согласия на это поручителя;

- банк не признает приемлемым исполнение заемщика и поручителя своих обязательств по выплате кредита (в этом случае поручитель имеет право обратиться в суд о прекращении договора поручительства, предоставив документально зафиксированный отказ кредитной организации (например, отказ в досрочном погашении кредита).

Важно понимать, что смерть или реорганизация юридического лица — заемщика не позволяет отказаться от договора поручительства

Как прекратить действие соглашение без согласия заёмщика и банка

Нормы ГК РФ предусматривают еще ряд оснований, при наличии которых поручитель имеет право отказаться от исполнения обязательств в одностороннем порядке:

- Банк и заемщик изменили условия кредитного соглашения, не поставив в известность поручителя. Это привело к тому, что его к ответственность изменилась или увеличилась.

- Кредит был оформлен на одно лицо, но фактически передан другому человеку без согласия поручителя.

- Период действия договора на поручительство истек. Права и обязанности кредитного гаранта оформляется отдельным соглашением, либо включаются в основной договор займа. В обязательном порядке указывается срок, на протяжении которого действует ответственность поручителя. Если он истек, банк ничего не может предъявить гражданину.

- Отсутствие основного обязательства. Все обязательства, которые должен погасить кредитный гарат при наступлении определенных обстоятельств, закрепляются в письменном виде. Если по договору поручитель не отвечает за дополнительные проценты и прочие выплаты, он не обязан их выплачивать.

- Заёмщик объявил себя банкротом. Это означает, что всё его имущество продается с торгов и направляется на погашение долгов, списываются деньги с банковских счетов. С этого момента обязательства заемщика и поручителя считается исполненным, даже если средств не хватило для 100%-ной оплаты кредита. Это правило актуально как для физических, так и для юридических лиц.

В отделении банка

Самый простой и одновременно самый сложный способ. Из документов нужен только паспорт и номер договора, а найти отделение в своем городе не составит труда (особенно с нашим каталогом отделений). Когда интернет не был так распространен, практически всё обслуживание велось через отделение. К этому все привыкли и все знают что и как нужно делать. А если не знают, то сотрудники подскажут.

Но в то же время, есть некоторые неудобства. Например очереди. Старшее поколение редко пользуется новыми технологиями и они практически всегда по каждому вопросу идут в отделение. Поэтому готовьтесь потратить некоторое время на решение своих проблем.

Еще могут возникнуть проблемы, если вы могли оформить кредит в Ренессанс банке в другом городе. Всё потому что базы данных в разных регионах — разные и не всегда сотрудники отделения в одном городе могут получать информацию о клиентах с другого города.

Чтобы узнать остаток по кредиту через отделение нужно:

- Найти нужное отделение в каталоге и посмотреть режим работы.

- Выбрать время в пределах рабочего дня и посетить отделение с необходимыми документами (паспорт и номер договора/карты)

- Подать запрос ответственному сотруднику отделения

Практические трудности

С одной стороны, поручитель получает полный объём прав кредитора, что позволяет ему защитить свои права и получить взыскание с должника. С другой, если должник не смог погасить долг изначально, то вряд ли сможет заплатить поручителю.

С одной стороны, поручитель получает полный объём прав кредитора, что позволяет ему защитить свои права и получить взыскание с должника. С другой, если должник не смог погасить долг изначально, то вряд ли сможет заплатить поручителю.

Это не говорит о том, что взыскание невозможно вовсе. Во-первых, финансовое положение может измениться, например, лицо получит постоянный источник дохода, с которого могут осуществляться взыскания. Во-вторых, кредитор мог не слишком пытаться найти средства у должника и сразу воспользовался своим правом взыскания средств в солидарном порядке.

В любом случае, поручителю предстоит более детальная работа, так как дополнительных гарантий у него не будет. Стороны вправе заключить дополнительное соглашение, например, обеспечить взыскание залогом, но на практике это реализуется достаточно редко.

Как оспорить договор поручительства?

Оспорить договор поручительства возможно следующими способами:

- путем подачи искового заявления, в том числе встречного характера, о признании недействительным договора поручительства полностью или в части отдельных его положений;

- путем доказывания несоответствия закону или условиям договора поручительства предъявляемых банком требований к поручителю;

- путем признания недействительным кредитного договора, заключенного заемщиком, полностью или частично. После чего заявить требование о прекращении поручительства в связи с прекращением существования основного обязательства.

ВАЖНО: спор по договору поручительства выигранный с помощью нашего адвоката может полностью прекратить все возможные взыскания с поручителя со стороны кредитного учреждения

Права поручителя

У гаранта есть не только обязанности. После подписания договора у него появляются определенные права. Если финансовая организация ведет себя неправомерно, у поручителя есть возможность обращения в суд.

Если обязанности по кредиту переходят на гаранта, после погашения он имеет право на взыскивания всех потраченных средств с заемщика. Помимо этого, оценивается моральный ущерб. Подобная процедура возможна только после решения суда.

Гарант имеет доступ ко всей необходимой информации. Он может проверять внесение платежей, отсутствие просрочек и т. п.

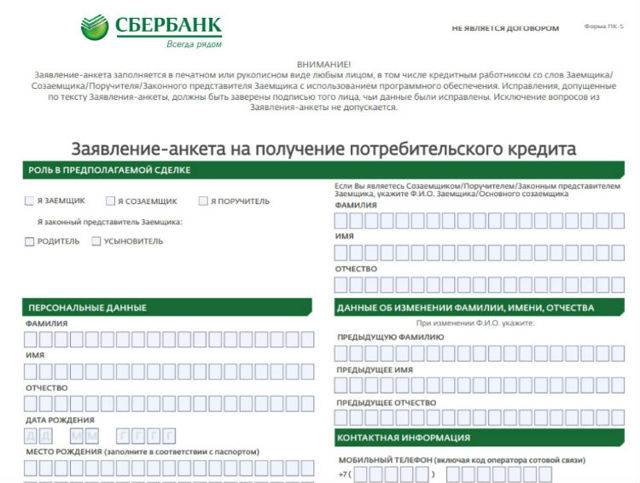

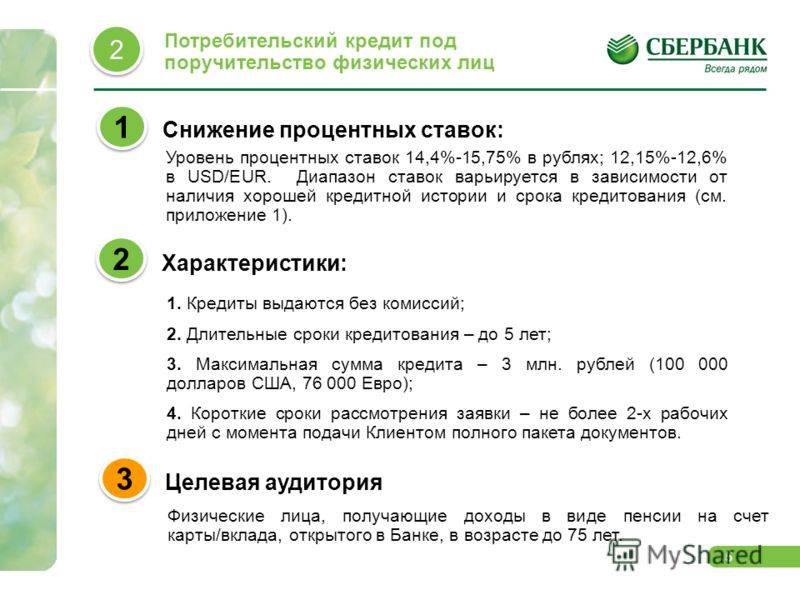

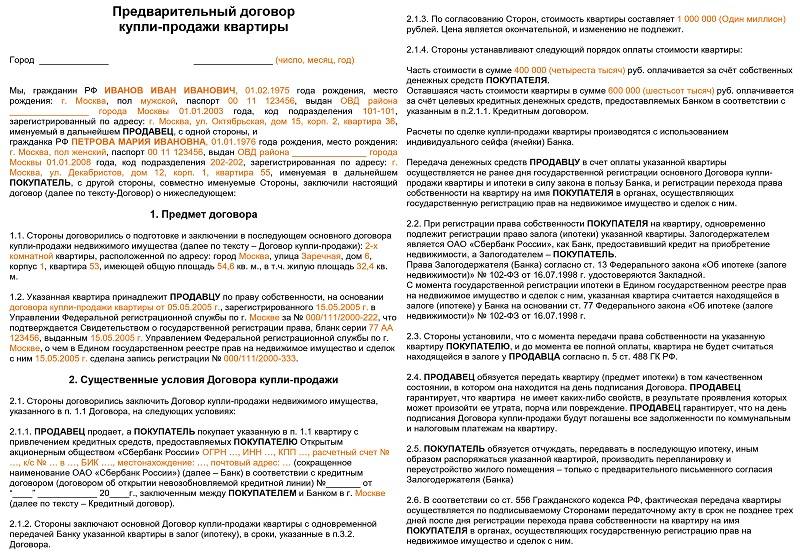

Существует несколько способов выйти из поручительства по кредиту Сбербанка. В первую очередь — это полное погашение всей суммы средствами заемщика. Если он умер, то обязанности по выплатам переходят наследникам. Для этого они должны официально вступить в свои права.

Если заемщик не платит кредит в Сбербанке, поручителю лучше всего начинать сразу вносить ежемесячные платежи. В ином случае придется оплачивать все штрафы, проценты и судебные издержки. Приставы после получения решения суда имеют право на принудительное взыскание. Это может быть запрет на выезд за границу, удержание 50% зарплаты, арест имущества и т. д.

Поэтому целесообразно поручителю сразу начать гасить образовавшуюся задолженность и не доводить дело до суда. Обязательно стоит проверить, правильно ли банк произвел расчеты, так как разного рода комиссии и неустойки являются незаконными. В случае если гарантов было несколько, есть смысл требовать разделения суммы долга на всех.

Когда поручительство может быть прекращено

Договор поручительства автоматически прекращается в момент исполнения основного обязательства (пункт 1 статьи 367 ГК РФ), например, если должник выплатит долг самостоятельно или он будет признан недействительным. Это очевидно, ведь нет смысла в обеспечении отношений, которые прекратились.

Также договор может быть расторгнут в следующих ситуациях:

- При изменении основного обязательства (пункт 2 статьи 367 ГК РФ). Речь идет об увеличении ответственности, так, если ответственность уменьшается, то обязательство не будет прекращено.

- При отказе должника принимать надлежащее исполнение обязательства, например, должник предложил выплатить сумму переводом на счет, а исполнитель отказался это сделать;

- При истечении срока действия договора. Обычно он указывается в тексте сделки, в начале договора.

Также договор поручительства может быть расторгнут на общих основаниях, которые применяются ко всем типам обязательств. Например, если выяснится, что договор был подписан под влиянием обмана, злоупотребления доверием, угроз и так далее. Фактически, применяются положения статьи 450 ГК РФ, которая предполагает, что договор расторгается по требованию одной из сторон при существенном нарушении условий второй стороной.

Также договор поручительства может быть расторгнут на общих основаниях, которые применяются ко всем типам обязательств. Например, если выяснится, что договор был подписан под влиянием обмана, злоупотребления доверием, угроз и так далее. Фактически, применяются положения статьи 450 ГК РФ, которая предполагает, что договор расторгается по требованию одной из сторон при существенном нарушении условий второй стороной.

Еще один вариант, встречающийся на практике, – признание сделки недействительной или незаключенной. Эту ситуацию можно наблюдать, когда лицо вовсе не подписывало документ, то есть речь идет о подделке.

Порядок отказа гражданина от выполнения обязанностей поручителя

Пока действуют кредитное соглашение и договор обеспечения ссуды, гражданин может досрочно отказаться от выполнения обязанностей поручителя, согласовав этот вопрос с должником и банком-кредитором. Если гаранту, заемщику и займодавцу удалось договориться, причины такого самоотвода уже не будут иметь принципиального значения. Самое главное в этом случае – достижение и корректное оформление сторонами соответствующих договоренностей.

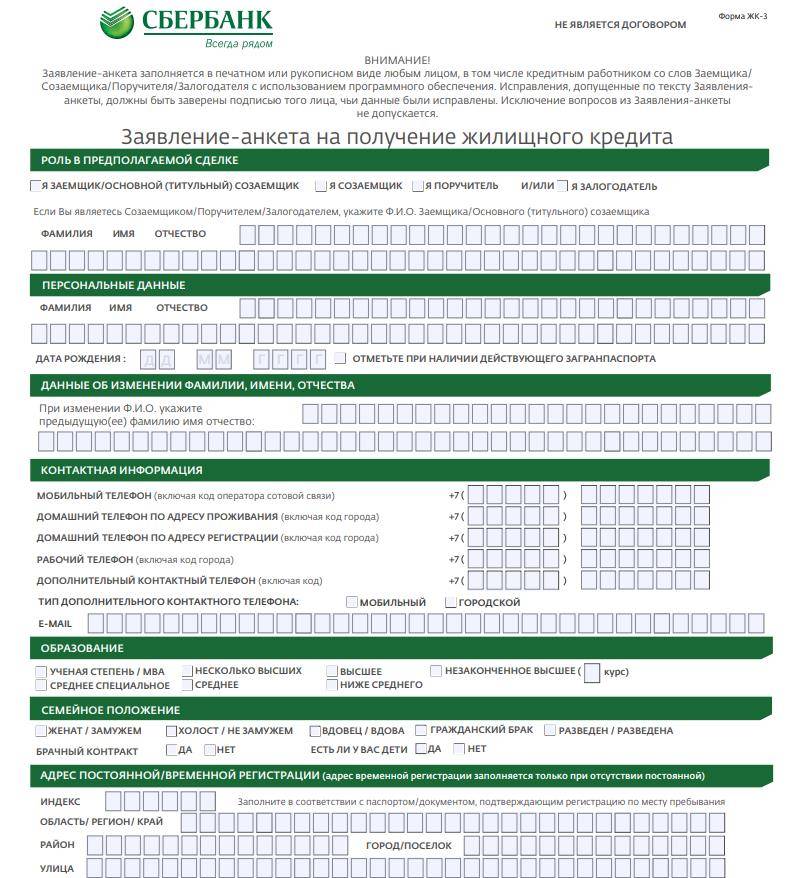

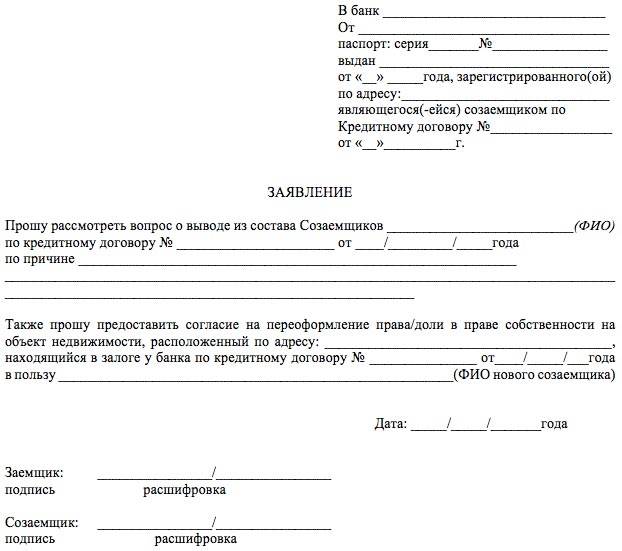

Снятие с гражданина-поручителя обязательств перед кредитором осуществляется согласно следующему порядку:

- Согласование отказа от предоставления гарантий по кредиту с заемщиком. Без согласия должника этот вопрос решить не получится. Если получатель ссуды одобрил данное предложение, поручитель и заемщик совместно разрабатывают целесообразный вариант замены надлежащего обеспечения. Это может быть, например, передача обязанностей поручителя иному субъекту или, как вариант, замена поручительства на имущественный залог. Еще одна возможность – частичная выплата задолженности в досрочном порядке, если это позволит не обеспечивать оставшуюся часть ссуды.

- Чтобы оформить самоотвод официально, гражданин-поручитель направляет заемщику надлежащее уведомление, а должник отвечает ему на это письменным согласием.

- Заручившись одобрением получателя ссуды, поручитель адресует банку-кредитору заявление, содержащее мотивированную просьбу о снятии с него обязанностей гаранта по займу. К такому заявлению следует приложить письменное разрешение должника, а также предложенный вариант замены обеспечения, согласованный с заемщиком.

- Должник, который уже предоставил свое согласие на замену обеспечения, также направляет банку-кредитору заявление с просьбой о надлежащей модификации параметров кредитного соглашения.

- Кредитный комитет банка рассматривает заявления, поступившие от получателя ссуды и гражданина-поручителя, а также документацию, приложенную к данным заявлениям, и выносит обоснованный вердикт – одобрение или отклонение просьбы о самоотводе гаранта.

Если кредитор одобрил самоотвод физлица-поручителя и надлежащую замену обеспечения, договор с прежним гарантом расторгается. Помимо этого, может потребоваться обновление (актуализация) договоренностей с должником по ссуде – оформляется новый договор займа или, как вариант, дополнительное соглашение к прежнему договору. Если по займу привлекается новый гарант, с ним, соответственно, заключается надлежащий договор. Прежнему поручителю банк-кредитор выдает справку о прекращении договорных отношений.

★ ★ ★

Отказ от поручительства ввиду существенного изменения обстоятельств

Существует ещё один альтернативный способ избавиться от ответственности за заёмщика перед банком, воспользовавшись статьёй 451 Гражданского кодекса РФ. Ею предусматривается возможность расторжения договора из-за существенно изменившихся обстоятельств. Однако, в этом случае придётся отстаивать свою правоту в судебных инстанциях.

Существенными изменениями признаются те, в результате которых условия для одной или нескольких сторон ухудшились в разы, и при возможности предвидеть подобные последствия договор и вовсе не был бы заключён. Следует отметить, что практика рассмотрения подобных дел в суде довольно неоднозначна и шанс на вынесение решения в свою пользу есть. Но в этой ситуации необходимо максимально тщательно подготовиться к процессу, запастись мотивирующими документами и аргументами в свою пользу, которыми вы будете убеждать судебный орган.

Ответственность при поручительстве в случае невыплаты

Поручитель несет перед кредитной организацией такую же ответственность, что и заемщик. Это означает, что если получатель кредита перестанет за него платить, то ручающийся за него человек должен взять на себя погашение долга, включая проценты, пени и штрафы.

Ответственность и права поручителя обозначены в 361-367 статьях Гражданского кодекса РФ.

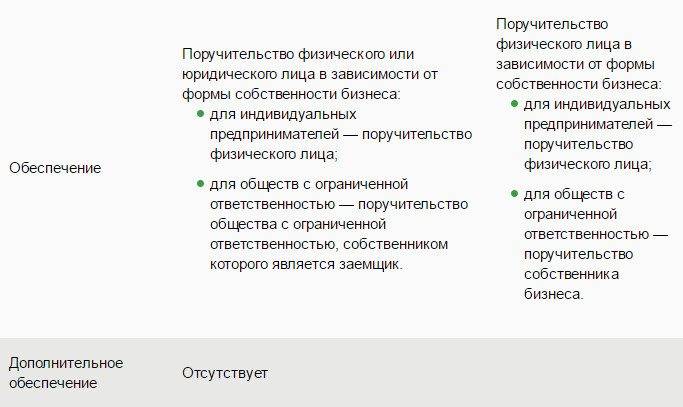

Поручительство по кредиту предполагает два вида ответственности: солидарную и субсидиарную. Они обе означают переход долговых обязательств на поручителя, но есть отличия.

- Субсидиарная наступает только после решения суда. Сначала банк подает заявление в суд на получателя кредита с целью взыскания с него задолженности. Если это не принесло результата – кредитор должен доказать, что должник финансово несостоятелен и подать прошение о привлечении поручившегося лица к субсидиарной ответственности. Этот процесс трудный, длительный, и не всегда заканчивается в пользу кредитора, так как должник может скрыться или окажется невозможным доказать его неплатежеспособность.

- Другое дело солидарная ответственность, когда обе стороны отвечают перед кредитодателем солидарно, то есть в равной степени. Тот, кто берет кредит, является первым плательщиком. Но если он перестает выполнять свои обязательства перед банком, то они автоматически, без суда, переходят к ручающемуся за него. Конечно, кредиторам более выгоден такой вариант поручительства.

Когда заемщик не погашает задолженность, банк вправе требовать от поручителя погашение всей суммы кредита вместе с процентами, пеней и неустойками, а также возмещение судебных издержек. Кроме того, ответственность при поручительстве распространяется как на доходы, так и на имущество, включая недвижимое. В некоторых случаях оно может быть реализовано в счет задолженности. Реализации не подвергаются только автомобиль в лизинг, а также квартира под ипотеку.

Основной минус поручительства в том, что есть высокий риск стать должником по чужому кредиту и понести значительные финансовые потери, при этом не имея никакой материальной выгоды или компенсации.

В чем заключаются обязанности поручителя

Поручительство используется с одной целью – дать банку дополнительную гарантию того, что выданный займ будет полностью погашен. Функция поручителя следующая: если основной должник перестает оплачивать кредит, денежные обязательства ложатся на его плечи. Процедура рискована, поэтому необходимо хорошо подумать перед тем, как ставить подпись в кредитном договоре.

Основной заемщик и поручитель несут аналогичную ответственность перед банком. Как только первый перестает вносить ежемесячные платёжи без объективных причин, сотрудники финансовой организации направляют поручителю требование о погашении долга. Они вправе взыскивать не только основную сумму задолженности, но и начисленные на просрочку штрафы, пени, проценты по кредитному договору. А некоторых случаях – судебные издержки.

Даже гибель должника не освобождает поручителя от обязанности погашения займа. Поэтому, осознав степень ответственности за совершенные действия, многие поручителя начинают искать пути аннулирования договоренностей с банком. Отказаться от поручительства в одностороннем порядке законодательство не позволяет, но есть другие пути выхода из ситуации.

Почему выходят из поручительства?

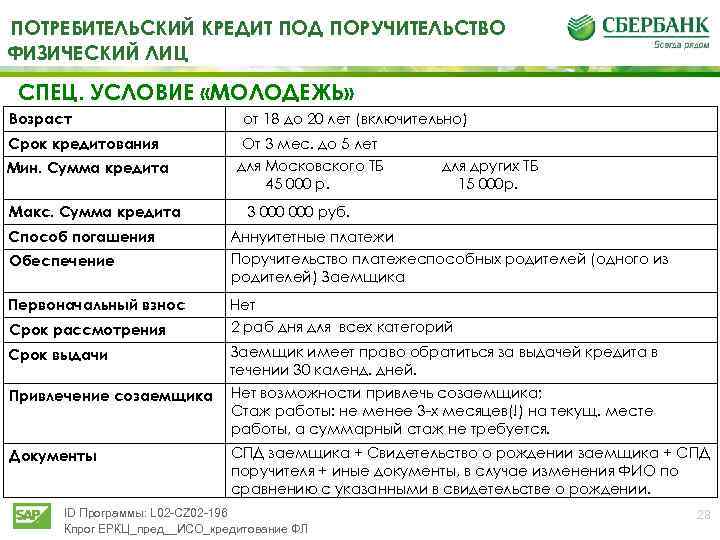

Одного желания недостаточно. Даже при согласии титульного заемщика для ротации поручителей необходимы веские причины. Так, достаточными основаниями для выхода из сделки считаются:

- Незаконные изменения договора кредитования. Созаемщик имеет право требовать снятия поручительских обязанностей, если кредитор без его ведома вносит коррективы в условия сделки.

- Замена одного поручителя на другого. Здесь все зависит от предлагаемой кандидатуры. Если претендент может финансово отвечать по кредиту, то есть шанс на скорое одобрение заявления. Досрочно перестать быть поручителем в Сбербанке не получится.

Смерть или ухудшение здоровье основного заемщика не считается достаточной причиной для снятия поручительских полномочий. В таком случае долговое бремя полностью переходит на поручителя, и отгородиться от ответственности нельзя. Однако ФКУ часто идет навстречу и предлагает свою поддержку в виде отсрочки по платежам, снижения годовой ставки, рассрочки или увеличения срока кредитования с уменьшением ежемесячной финансовой нагрузки.

Процедура взыскания задолженности по договору поручительства

Процедура взыскания может проходить на стадии исполнительного производства. Для этого финансовое учреждение, которое хочет взыскать долг, обращается с требованием к поручителю выполнить обязательство по договору. В случае отказа оно подает иск о взыскании по договору поручительства. Т.е. при отказе следует обращение в суд.

Отметим, что взыскание задолженности по договору поручительства может быть осуществлено как с заемщика, так и с его гаранта.

Судебный порядок включает в себя следующие этапы:

Подготовка иска. Обязательным условием составления иска является указание ряда определенных моментов, среди них:

- дата возникновения долгового обязательства;

- дата, с которой не выплачивается обязательство;

- определение общего срока давности защиты прав;

- действия учреждения, предпринятые до судового исполнения.

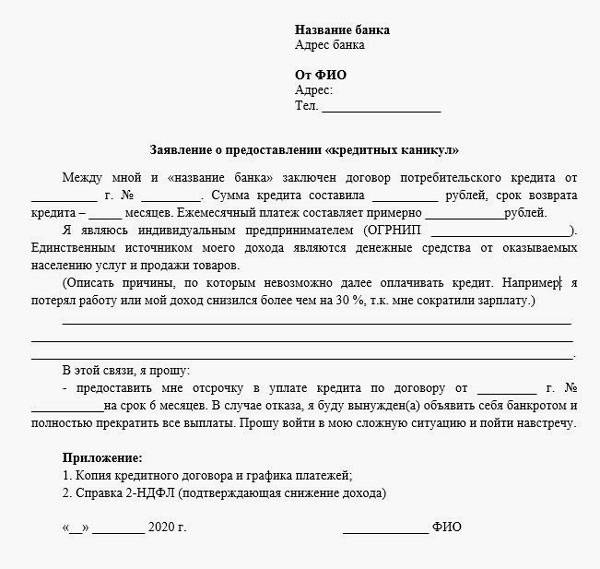

Судебное разбирательство. В ходе судебного разбирательства поручитель имеет те же процессуальные права, что основной заемщик, а, значит, может делать соответствующие заявления в защиту своих прав такие как:

- О снижении неустойки по факту ее существенного завышения;

- О предоставлении острячки исполнения обязательства. Суд может отсрочить исполнения обязательства на определенный срок. Например, Законом об ипотеки право участников ипотечного договора на предоставление отсрочки, прямо закреплено в законе. Заявление на отсрочку платежа по кредиту может быть подано как в процессе рассмотрения спора, так и после вынесения решения суда.

- О предоставлении рассрочки исполнения решения суда. Из конкретных обстоятельств дела суд может обязать производить выплаты в конкретных суммах и по конкретному графику.

В любом случае следует помнить, что порядок взыскания по договору поручительства — процесс сложный и специфический, поэтому без знаний и опыта специалиста обойтись не получится.

Что делать в такой ситуации

Предлагаем ознакомиться с советами юриста:

- Для начала следует внимательно ознакомиться с условиями кредитного договора, подписанного вместе с заемщиком. Если копии этого документа у вас нет, получить ее можно в банке, выдавшем ссуду.

- После этого узнайте, указан ли в договоре кредитования срок по взысканию средств с поручителя. Если такой срок не указан, значит, по закону он должен составлять не более полугода — как только этот срок истечет, банк не сможет требовать от поручителя возмещения долга заемщика.

- Возможно, в договоре указан срок, оказавшийся более длительным, и заемщик под него точно подпадает. В таком случае рекомендуется сначала лично встретиться с заемщиком и узнать, почему он прекратил выполнять свои долговые обязательства. Возможно, на то у него имеются серьезные причины и кредит он прекратил погашать недавно. Тогда нужно посоветовать заемщику обратиться в банк с заявлением и воспользоваться услугой реструктуризации кредита. Также банк может предоставить такому заемщику кредитные каникулы.

В таком случае необходимо поступать следующим образом:

- Для начала нужно внимательно прочитать повестку и узнать, какой именно суд занимается рассмотрением вашего дела.

- Обязательно посетите судебное заседание и подайте заявление на рассмотрение материалов дела — отказать вам в этом суд не имеет права. Чтобы внимательно ознакомиться со всеми документами дома, советуем их сфотографировать.

- Найдите грамотного юриста, который поможет вам разобраться со сложившейся ситуацией. Пусть он составит для вас стратегию поведения в судебном заседании. Если в кредитном договоре есть незаконные комиссии или начисления, нужно оспаривать их в суде.

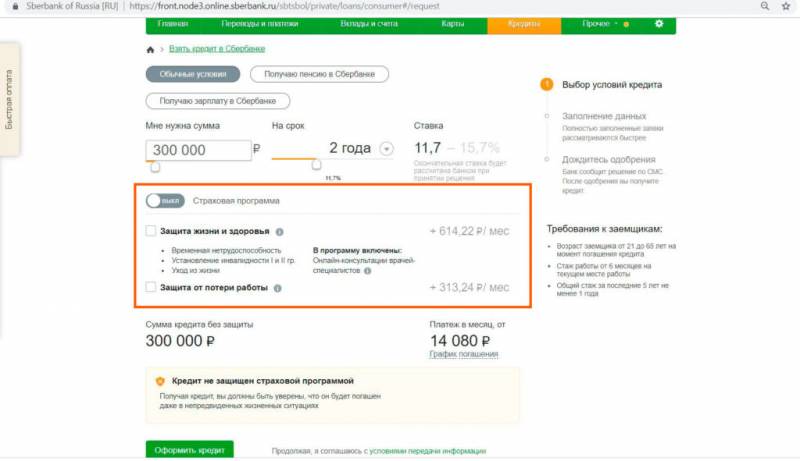

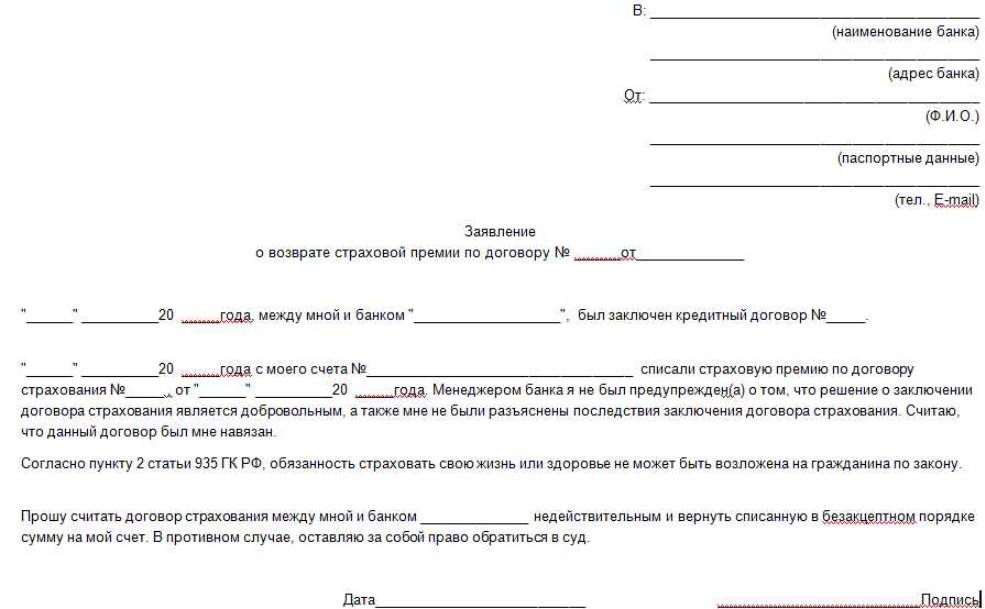

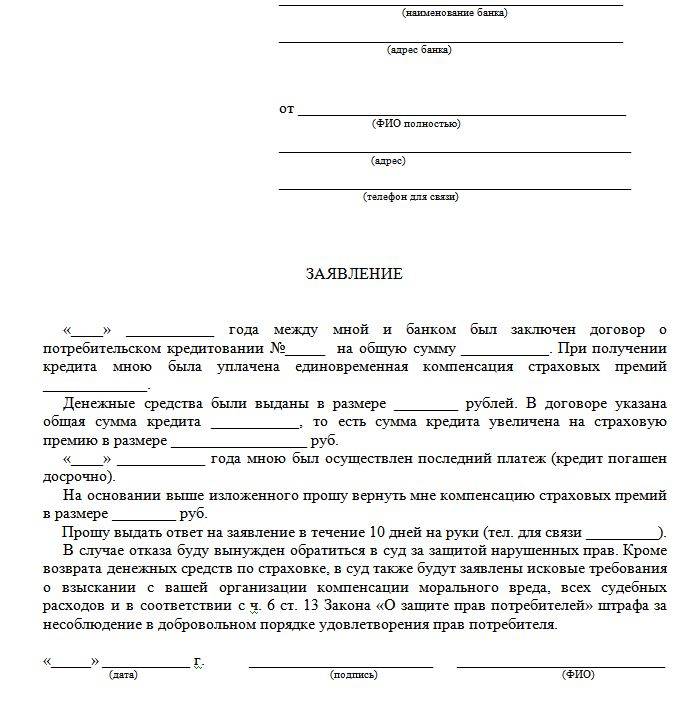

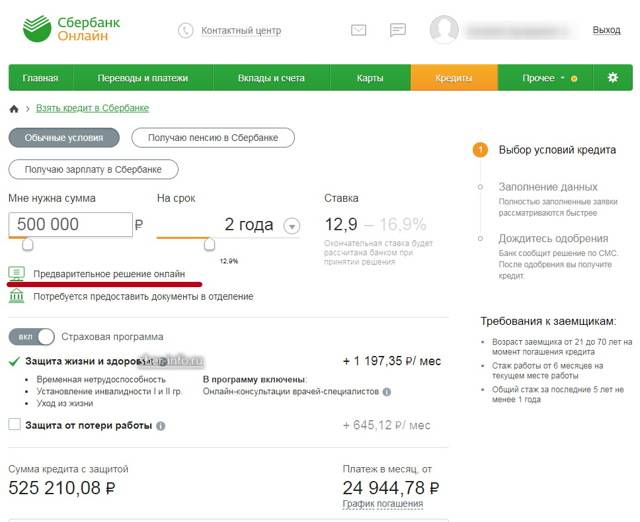

- Напишите заявление в банк, чтобы вам предоставили распечатки внесенных по кредиту платежей. Поинтересуйтесь, нет ли дополнительного соглашения — к примеру, страхового, которое нередко подписывают при заключении договора кредитования. Возможно, такое соглашение существует и в нем указан такой страховой случай, как потеря работы должником — тогда часть расходов будет покрыта страховой компанией.

- Соберите все возможные документы, касающиеся вашего дела, внимательно их изучите и приходите с ними на все судебные заседания. Если заемщик отказывается погашать задолженность, если у него отсутствует любое имущество, пригодное для продажи в счет погашения долга, тогда суд может наложить арест на имущество поручителя. Также суд может принять решение о выплате 50% зарплаты для погашения долга, или наложить арест на счета поручителя. В таком случае разумнее всего просить о реструктуризации долга, либо добиваться отсрочки его уплаты. Возможно, за все время неуплаты кредита банк успел насчитать непомерно высокие штрафы — поручитель может их оспорить через суд.

Сроки поручительства

В стандартном кредите должны быть прописаны сроки поручительства. Если конкретных данных нет, предъявить исковые требования можно в течение 1 года с момента наступления обязательств.

В стандартном кредите должны быть прописаны сроки поручительства. Если конкретных данных нет, предъявить исковые требования можно в течение 1 года с момента наступления обязательств.

Данный момент нужно прояснить до подписания документов. Это поможет решить вопрос о том, как снять поручительство по кредиту максимально просто – время прошло, обязательств нет. В отдельных банках данный срок соответствует всему периоду кредитования. Это худший вариант при возникновении задолженности.

Варианты окончания поручительства

Несогласованные условия договора поручительства

В поисках способов как избавиться от поручительства важно изучить текущий договор и начальный документ. Если в нем есть изменения, внесенные без ведома поручителя (о процентах и суммах выплат), обязательства прекращаются ввиду нарушения законодательных норм

Это нужно доказать в рамках судебного разбирательства. Банки знают о такой возможности, поэтому она возникает редко.

Помимо несогласования условий есть еще два варианта, как поручителю не платить по кредиту:

- смерть заемщика. Актуально при наличии подобного условия в договоре, иначе долг перейдет наследникам (если они вступили в наследство и его размеры превышают задолженность). В противном случае платить придется поручителю;

- заемщиком было прошедшее процесс ликвидации предприятие.

Эти обстоятельства позволяют прекратить поручительство в судебном порядке или через обращения в банк в рамках досудебного урегулирования конфликта.

Ответственность поручителя

П. 1 ст. 363 ГК РФ предусматривает, что поручитель и заёмщик отвечают перед кредитором солидарно. Это значит, что если должник вовремя или надлежащим образом не исполнит обязательство по внесению очередного платежа, функция выплаты задолженности перейдёт к гаранту.

Важно!Кредитор вправе требовать от поручителя не только погашения основной суммы долга за заёмщика, но и уплаты процентов, штрафов, пеней, возмещения судебных затрат и иных убытков, если иное не прописано в договоре. В то же время, если банк настаивает, чтобы вы как поручитель выплачивали долг другого человека, не спешите соглашаться

Сначала следует разобраться во всех тонкостях законодательства в этой области

В то же время, если банк настаивает, чтобы вы как поручитель выплачивали долг другого человека, не спешите соглашаться. Сначала следует разобраться во всех тонкостях законодательства в этой области.