Как оформить налоговый вычет созаемщику – пошаговая инструкция

Стоит рассмотреть, как правильно оформлять налоговый вычет, чтобы не было отказа. Необходимо учитывать, что статус созаемщика не дает автоматически право на получение денег от государства при внесении плановых платежей.

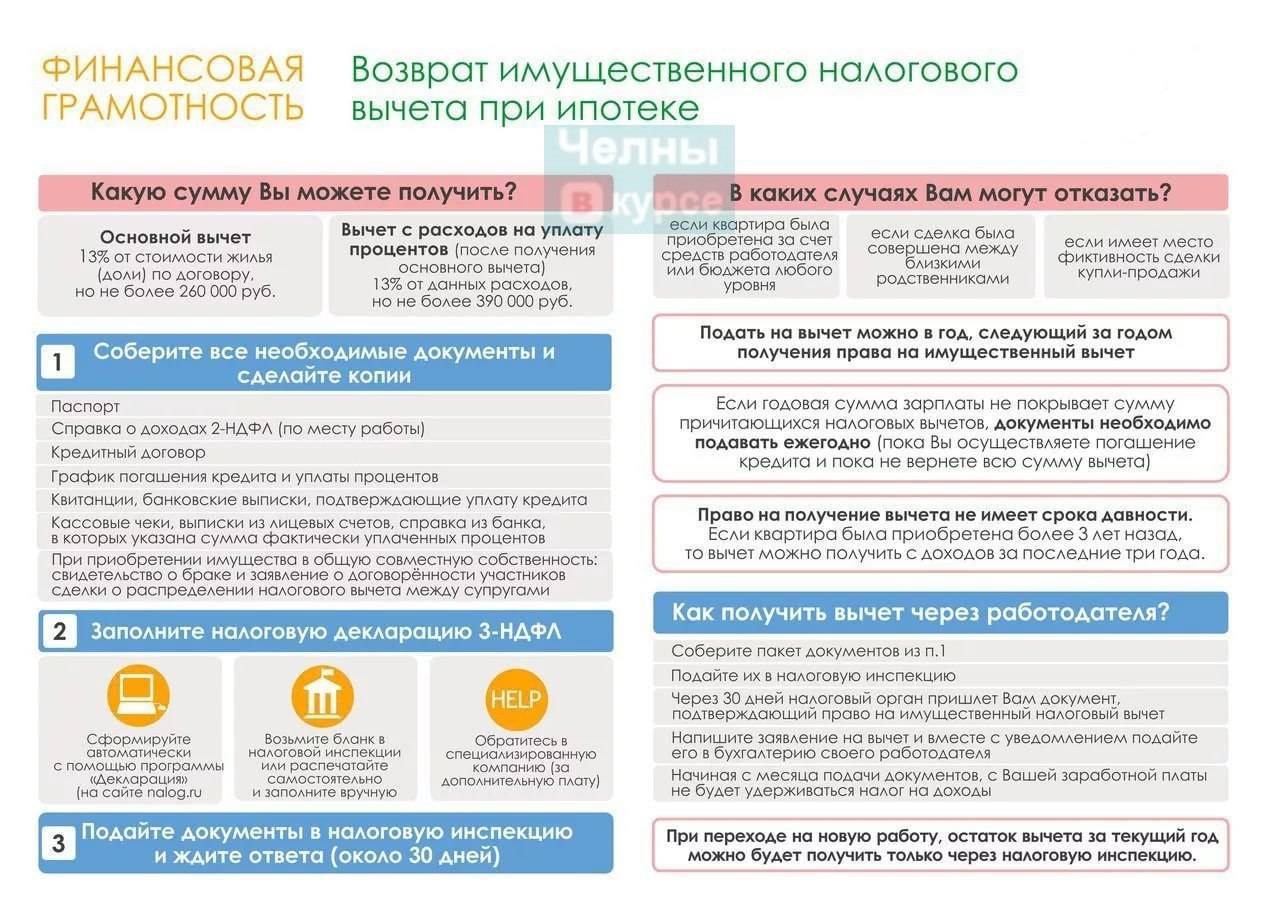

Шаг 1. Сбор необходимых документов

Важно, чтобы факт оплаты можно было подтвердить. Так, это могут быть распечатки выписки со счета или квитанции, в которых написано имя плательщика

Если оплата была наличными, а чеки безымянные, то не получится доказать, что деньги потратил именно созаемщик.

Сбор необходимых документов

Шаг 2. Заполнение декларации 3-НДФЛ согласно всем требованиям. Ее заполнить несложно, поэтому не стоит платить кому-то за эту услугу.

Заполнение декларации

Шаг 3. Предоставление документов сотрудникам ФНС.

Предоставление документов

Шаг 4. Проведение камеральной проверки и осуществление выплат согласно требованиям закона.

Проведение камеральной проверки

Таким образом, получить налоговый вычет несложно

Важно только убедиться, что все документы были предоставлены сотрудникам ФНС. Можно получить консультацию по телефону горячей линии, чтобы уточнить, что потребуется в конкретно взятом случае

Однако перечень документов стандартный. Если приходит отказ по каким-то причинам, то всегда предоставляется пояснение. Это позволяет исправить ситуацию и снова отправить запрос на получение налогового вычета.

Вопрос-ответ

Вопрос: можно ли получить возврат налогового вычета по ипотеке при долевой собственности?

Ответ: если недвижимость приобреталась в совместную или общую долевую собственность до 2014 года, вычет делится между владельцами пропорционально долям. Возможен вариант, что один владелец отказывается от доли вычета в пользу другого владельца. Чтобы это осуществить законным образом, необходимо написать заявление. В 2014 году приняли новый закон НК РФ. Теперь вычет зависит от реальных затрат владельцев имущества и не зависит от долевого участия.

Вопрос: имеет ли право на налоговый вычет созаемщик по ипотеке?

Ответ: созаемщиками по ипотеке часто становятся супруги. Чтобы иметь возможность получать налоговый вычет супругу, который является созаемщиком, необходимо выполнить несколько условий. Необходимо, чтобы кредитные средства были потрачены на приобретение жилья, и созаемщик был оформлен как собственник имущества. У созаемщика должен быть официальный доход, с которого он платит налог, и должно быть неиспользованное право на имущественный вычет. Необходимо документально подтвердить, что расходы по выплате ипотеки производит созаемщик. При соблюдении указанных требований, он может претендовать на вычет по процентам в полном объеме или в зависимости от доли участия.

Вопрос: какой срок давности налогового вычета на проценты по ипотеке?

Ответ: вычет по ипотечным процентам не имеет срока давности. За получением льготы можно обратиться в любое время во время выплаты ипотеки или после ее окончания. Единственное ограничение состоит в том, что если учитываются доходы прошлых периодов, можно брать в расчет только три предыдущих года. Если выплаченного за это время налога не хватит для возмещения, вычет переходит на будущие годы.

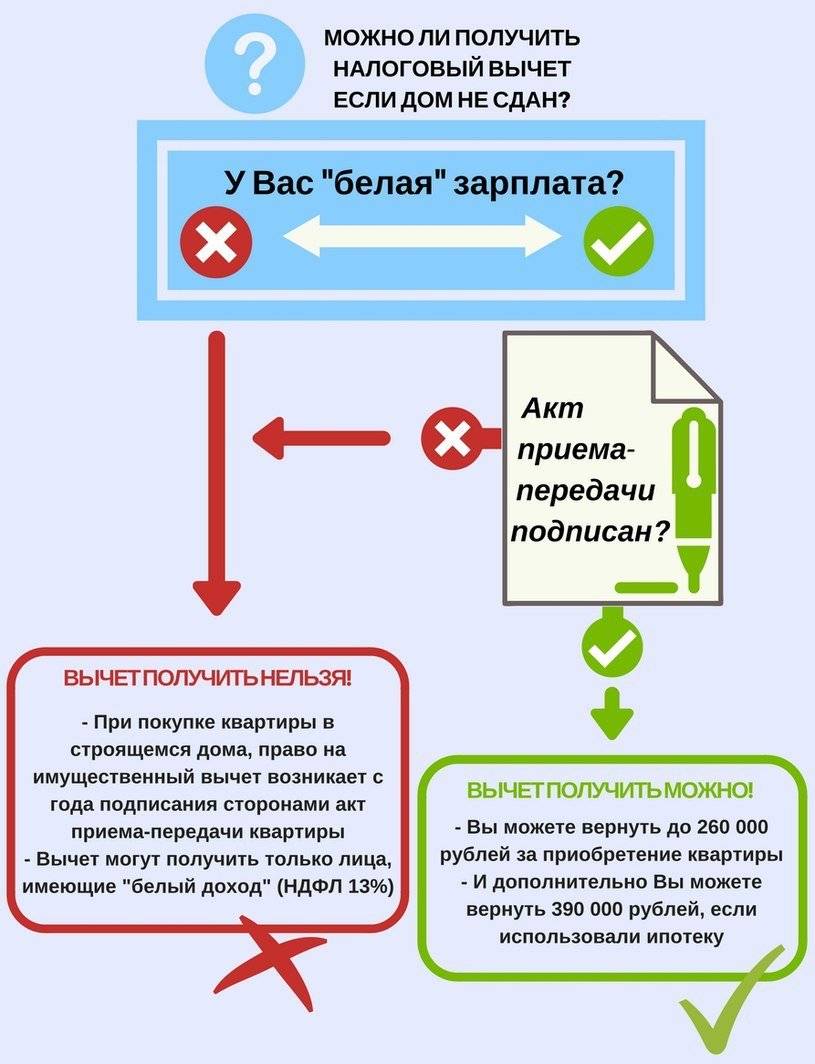

Кто может получить возврат налога при покупке квартиры?

Прежде всего, действующее законодательство предусматривает предоставление налогового вычета при покупке жилья только налогоплательщику. Налогоплательщиками признаются организации и физлица, на которых возложена обязанность уплачивать налоги ().

Кроме того, физлица по общему правилу должны являться налоговыми резидентами Российской Федерации (). К ним относятся граждане, фактически находящиеся в России не менее 183 календарных дня в течение 12 следующих подряд месяцев. Этот период не прерывается в случае краткосрочных (менее шести месяцев) выездов за границу для лечения, обучения или работы на морских месторождениях углеводородного сырья (). Ограничение по времени нахождения в России не устанавливается для командированных за границу представителей органов власти и местного самоуправления, а также российских военнослужащих, проходящих службу за рубежом. Эти лица признаются налоговыми резидентами, даже если в течение года они ни одного дня не находились на территории России ().

Также отдельный порядок установлен для признания в 2015 году налоговыми резидентами жителей Республики Крым и Севастополя. Для них 183 дня проживания исчисляются в течение периода с 18 марта по 31 декабря 2014 года ().

Лица, не являющиеся российскими налоговыми резидентами, тоже могут являться плательщиками НДФЛ, но только в том случае, если их источник дохода располагается в России (). Однако получить налоговый вычет они по общему правилу не могут ().

Кроме того, чтобы получить налоговый вычет, нужно иметь сам доход, который облагается налогом. Если налогоплательщик не имеет какого-либо дохода, с которого он обязан уплачивать НДФЛ, то он не сможет получить налоговый вычет. Этим налогом облагается доход, полученный налоговыми резидентами как от российских источников, так и от источников за пределами Российской Федерации, а для нерезидентов – только от российских источников ().

Важно, что вычет предоставляется только собственникам недвижимости. Если вы оплатили покупку квартиры для другого человека, а сами не стали собственником этого жилья, то налоговый вычет вам не предоставят

Равно как не предоставят такой вычет и этому человеку. Исключением является случай приобретения жилья в собственность своих детей или подопечных в возрасте до 18 лет либо строительства жилой недвижимости для них ().

Если квартиру купили супруги (и она по правилам семейного законодательства перешла в их общую совместную собственность), то нередко возникает вопрос: каждый ли из них вправе получить вычет или только тот, на кого недвижимость оформлена? Минфин России посчитал, что на вычет могут претендовать оба супруга, причем и мужу, и жене вычет полагается в полном размере, до 2 млн руб. При этом не обратившийся за таким вычетом совладелец сохраняет право на получение имущественного налогового вычета по другому объекту недвижимости в полном объеме. Правда, действует это правило, только если документы, подтверждающие возникновение права собственности на объект (либо акт о передаче – при приобретении прав на объект долевого строительства), оформлены после 1 января 2014 года (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 5 июня 2015 г. № 03-04-05/32776).

Для объектов, приобретенных до 1 января 2014 года, действует другое правило: размер вычета распределяется между супругами в соответствии с их письменным заявлением. Напомним, что получить вычет можно из доходов за три года, предшествовавших году подачи налоговой (). Иными словами, если налогоплательщик подал заявление о предоставлении налогового вычета на покупку жилья в 2018 году, получить вычет из доходов предыдущих периодов он сможет только за 2017, 2016 и 2015 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134).

Однако если недвижимость супругами была оформлена не в совместную, а в общую долевую собственность, то каждый из супругов должен подтвердить понесенные на ее приобретение расходы самостоятельно и именно на сумму этих расходов ему будет предоставлен налоговый вычет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 ноября 2014 г. № 03-04-05/60785).

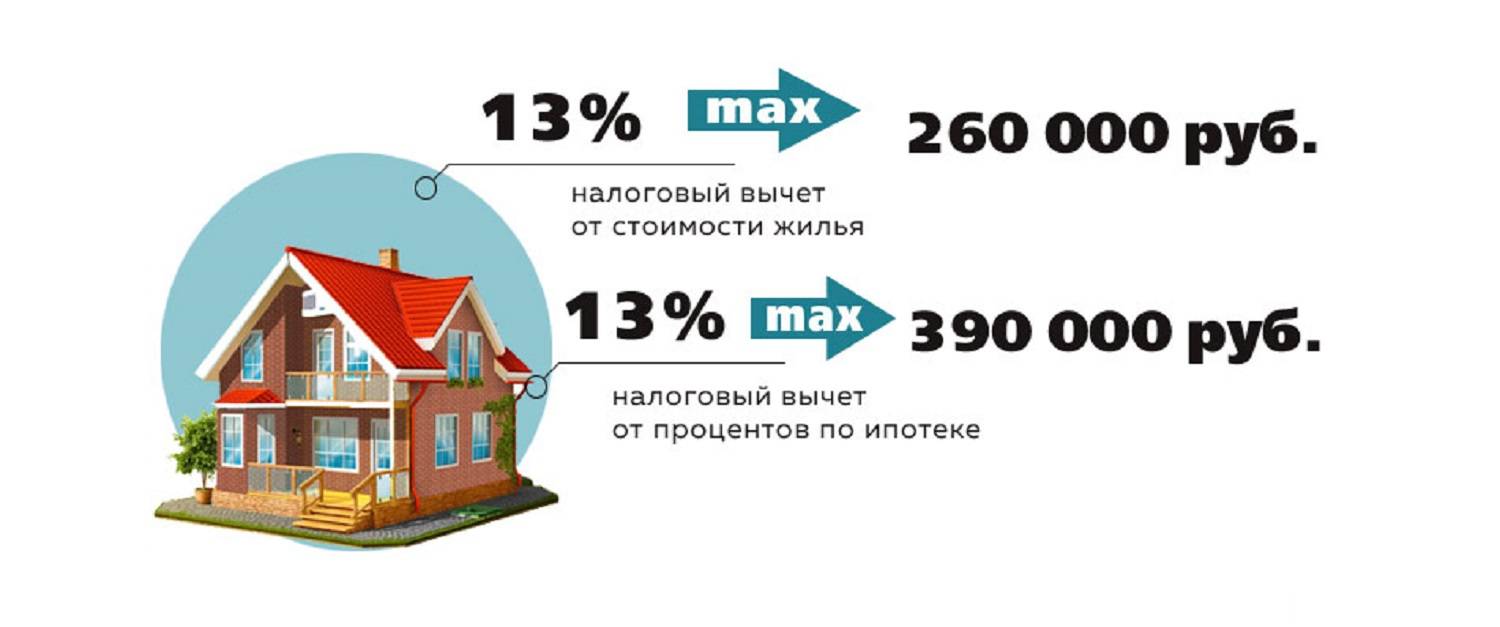

Какие бывают вычеты при покупке жилья в ипотеку

Получить вычет по налогу за ипотечную квартиру можно по двум способ:

— на основной кредит;

— на уплаченные проценты по кредиту.

При этом неважно из какого источника средств оплачивался кредит: ваши личные сбережения и накопления или кредитные деньги. Вот несколько примеров, как рассчитывается налоговый вычет на основную часть кредита и по уплаченным процентам:

Пример уплаты процентов: Алексей купил квартиру за 2 миллиона рублей

В процентах за кредит он заплатит 930 тысяч рублей. С учетом лимитов на налоговый вычет, он сможет вернуть себе 380 900 рублей.

Пример вычета основного кредита: Алексей работает в «белую» и получает суммарно за год 720 тысяч рублей. Из всей зарплаты 13% он платит государству, а в сумме это 93 600 рублей. Можно оформить возврат денег через имущественный вычет. Тогда Алексей за первые 4 года получит по 93 600 рублей, а в пятом году 6 500 рублей.

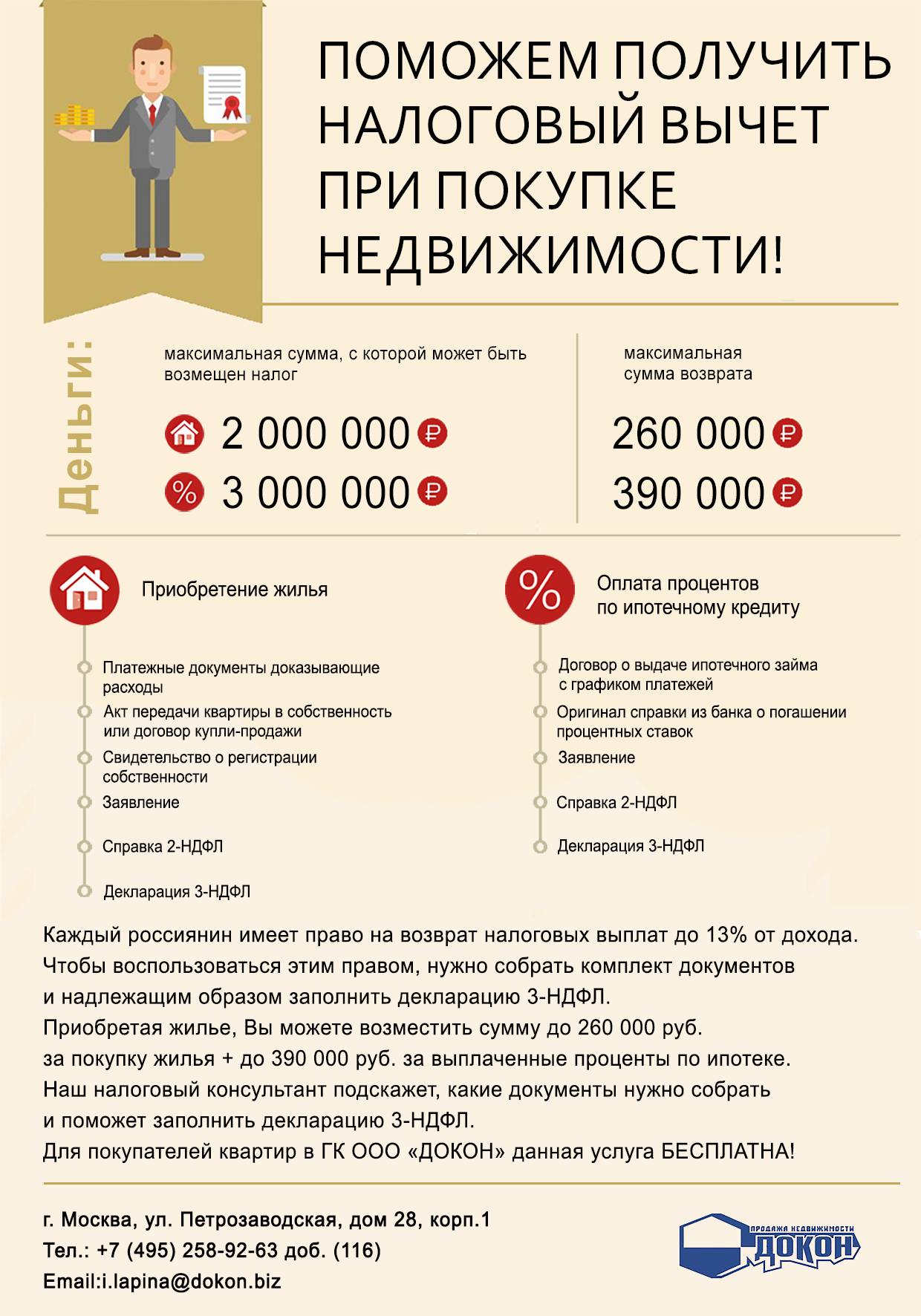

Какие необходимо собрать документы

Куда бы вы не обратились для получения компенсации, необходимо подготовить обязательный пакет документов, а именно:

- не забудьте свой действительный паспорт;

- попросите бухгалтерию выдать вам справку 2-НДФЛ в нескольких экземплярах;

- заполните самостоятельно декларацию 3-НДФЛ, при возникновении трудностей можно обратиться к множеству контор, которые сделают это за вас;

- сделайте копию договора кредитования вместе с графиком платежей;

- возьмите в банке справку об уплаченных процентах.

Особенно дотошный инспектор также может попросить вас предоставить копии документов, подтверждающие оплату процентов по ипотеке, а также документы, подтверждающие право собственности на квартиру. Еще нужно будет оформить заявление на возврат с реквизитами банковского счета, куда необходимо перечислить возмещение.

Чтобы гарантированно вернуть себе часть отданных средств, следует связаться с юристом по ипотеке. Он поможет подготовить все необходимые документы.

Отказ в налоговом вычете: причины

Отказ

Необходимо соответствовать стандартным требованиям для получения налогового вычета:

- наличие доли в объекте, который покупался при использовании средств банка;

- есть возможность доказать, что были потрачены деньги созаемщика для оплаты процентов.

Необходимо производить оплату безналичным способом со своего счета или карты, иначе не получится доказать, что оплату совершал созаемщик. При этом в праве на вычет откажут, если существует дополнительное соглашение между собственниками, согласно которому все финансовые обязательства берет на себя один из них.

Также отказ придет, если нет налоговой базы для возврата, отсутствуют необходимые документы или они неправильно оформлены. Сегодня существуют специализированные компании, которые помогают гражданам правильно заполнить декларацию 3-НДФЛ. Но сделать это можно и самостоятельно. Достаточно зайти на сайт ФНС, скачать программу для заполнения декларации и следовать инструкции. Все довольно просто и не надо платить кому-то за выполнение этой работы. При этом не требуется искать бланки и справлять ошибки, заново заполняя бумагу. Все неточности исправляются в программе. А перед тем, как распечатать бланк, происходит проверка контрольных соотношений в режиме онлайн.

Что делать, если в ФНС отказали в налоговом вычете

Сотрудник ФНС объясняет гражданину, почему отказали предоставить налоговый вычет

Сотрудники ФНС работают согласно требованиям закона. Если пришел отказ, то он обоснован. Но иногда гражданам кажется, что отказали по личным причинам, которые не зависят от действующего законодательства. Если есть весомые аргументы в пользу этой версии, то возможно обратиться в прокуратуру или суд с доказательной базой. Если удастся доказать, что сотрудник ФНС превысил свои должностные обязанности, то ему грозит увольнение, денежное взыскание и запрет на занятие определенных должностей сроком до 5 лет.

Все знают об этом, поэтому стараются не нарушать закон. Более того, камеральная проверка производится не одним специалистом, поэтому повлиять на действия других сотрудников сложно.

Гражданин всегда может увидеть в личном кабинете ФНС, на какой стадии находится рассмотрение его заявления. Если по итогам камеральной проверки будет написано, что есть переплата по налогам, то это та сумма, которую перечислят на указанный налоговым агентом счет.

Как оформить получение вычета по ипотечному кредиту

Для того, чтобы получить налогоывй вычет по ипотеке нужно: собрать документы, подать их в налоговую, после проверки деньги поступят на ваш счет. В некоторых регионах процесс и список документов может отличаться. Мы рассмотрим общее требование к подаче заявления на налоговый вычет

Основные документы, которые нужно подавать:

— Документ удостоверяющий личность — паспорт.

— Декларация 3-НДФЛ.

— Правоустанавливающий документ. Выписка из ЕГРН, договор купли-продажи, мены, ренты или другой документ, в зависимости от способа покупки недвижимости.

— Заявление. Можно заполнить на месте в налоговой или дома по образцу.

— Документы, которые подтвердят ваши расходы. Это могут быть чеки или выписки с банковского счета.

— Подтверждение того, что вы работаете официально и уплачиваете подоходный налог. Это справка 2-НДФЛ.

— Реквизиты банковского счет.

При этом ожидание возврата налога на банковскую карту небыстрый — это может затянуться на 4 месяца. Также получить вычет не самостоятельно, а через работодателя. Для этого понадобятся те же документы, а также дополнительно заявление в свободной форме, что вы хотите получать вычет через работодателя. Подать документы можно лично в налоговую или через сайт ФНС.

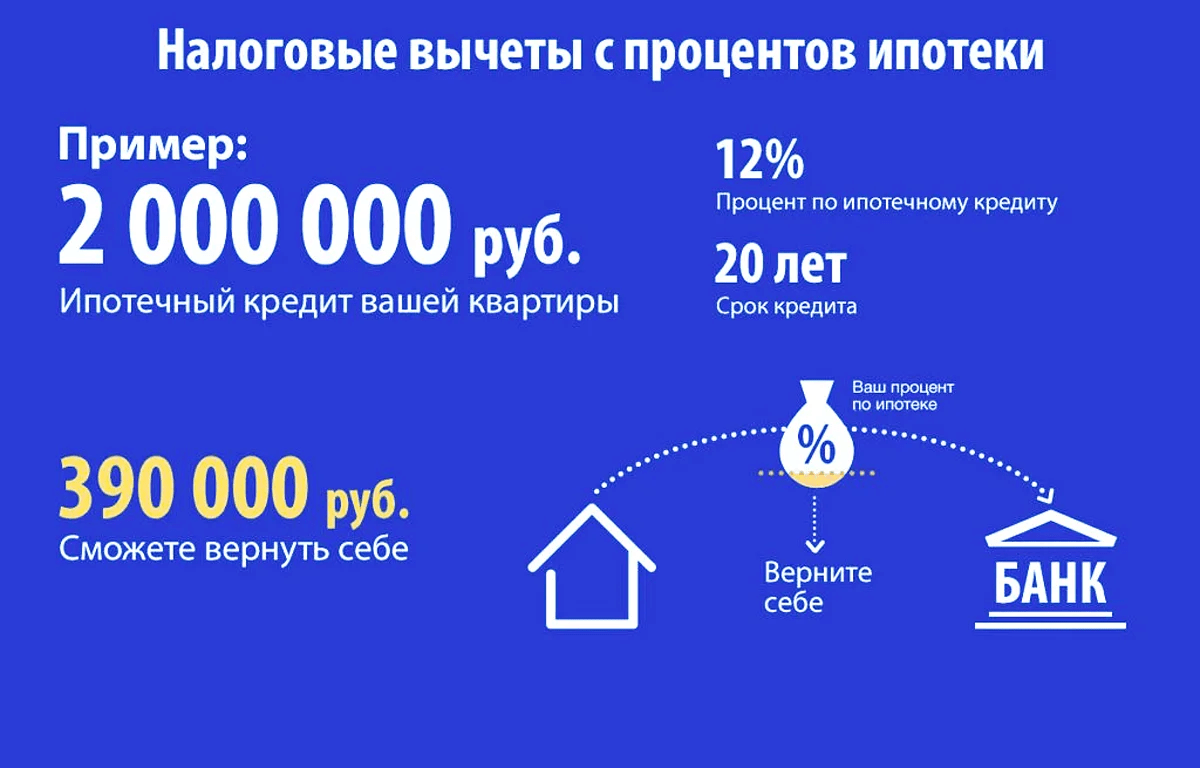

Максимальная сумма возврата налога по процентам

Существуют определенные ограничения для имущественного вычета по процентам. Они касаются максимального размера суммы процентов, на которую можно оформить возврат. До 2014 года подобных ограничений не существовало. Разрешалось предоставлять к вычету полную сумму уплаченных процентов. Новое законодательство предполагает, что максимальная сумма процентов для вычета равна 3 000 000 рублям. Предельная сумма, подлежащая возврату от государства, составит 390000 рублей.

Важно! Вычет по процентам можно вернуть только после использования права на получение вычета с основной суммы, затраченной на приобретение жилья.

Пример

Иванов И. И

приобрел жилье в ипотеку в 2015 году. Он рассчитал, что к концу кредитования сумма выплаченных процентов составит 3,5 млн. рублей. Иванов сможет вернуть максимум 390 тысяч рублей, так как предельная сумма для исчисления налогового вычета составляет 3 млн. рублей. Раньше он смог бы получить 455 000 рублей.

Список документов

Для получения подробного списка документов для имущественного вычета при покупке квартиры или дома в ипотеку нужно сначала выяснить, о каком варианте возврата идет речь: вычета за уплату подоходного налога за время, когда приобреталась недвижимость или с выплаты процентов по кредиту.

Помните, что сначала следует подавать бумаги для получения налогового вычета, только потом на возврат по процентам.

Для вычета налога

В этом случае заемщик передает компетентным органам следующие документы:

- форма 3-НДФЛ – налоговая декларация, в которой отражены все доходы за последний отчетный период, а также сумма удержанных налогов; можно составить самостоятельно или воспользоваться специальными автоматизированными ресурсами для заполнения;

- форма 2-НДФЛ – справка о доходах с места работы, в которой указаны все удержания, произведенные работодателем за последний отчетный период; берется у бухгалтера с места работы;

- заявление о возврате суммы излишне уплаченного налога: в нем нужно указать реквизиты рублевого счета в российском банке для перечисления возвращенных средств;

- паспорт заемщика: нужны страницы с общей информацией о гражданине и отметкой о регистрации;

- выписка из ЕГРН – это сведения о самом жилище (земельном участке), которые позволяют отличить его от других объектов недвижимости; до лета 2016 года вместо выписки выдавались свидетельства о государственной регистрации;

- основание возникновения права собственности:

- договор купли-продажи (мены с доплатой), если жилье покупалось с вторичного рынка;

- договор участия в долевом строительстве или переуступки, если жилье находится в новостройке или строящемся здании;

- акт приема-передачи объекта долевого строительства: потребуется, если ипотечная недвижимость расположена в новостройке или строящемся здании;

- документы, подтверждающие факт передачи денежных средств за жилье продавцу при приобретении жилья на вторичном рынке; для этого можно использовать выписку с банковского счета, с которого производился перевод денег, или написанную вручную расписку от покупателя.

Дополнительные сведения налоговая затребует, если недвижимость приобреталась лицом, состоящим в браке. Так, заемщику потребуется передать вдобавок к указанным выше документам:

- оригинал и копию свидетельства о заключении брака;

- заявление о распределении налогового вычета между мужем и женой: у супругов есть возможность распределить средства в любом соотношении, если недвижимость была оформлена в совместную собственность (применимо к отношениям, возникшим до января 2014 года); распределение налогового вычета происходит в равной пропорции (применимо к отношениям, возникшим после января 2014 года).

Если в списке совладельцев значится несовершеннолетний ребенок заемщика, то его часть возвращенных по налоговому вычету средств (по процентам нельзя) распределяется родителями в любом соотношении. Для этой операции потребуется:

- оригинал и копия свидетельства о рождении (лицам до 14 лет)/паспорта (лицам старше 14 лет);

- заявление о распределении части вычета.

Даже распределение возвращенных средств между родителями не лишает ребенка права на получение собственного вычета в дальнейшем.

Для вычета по ипотечным процентам

После получения заемщиком возмещения за уплаченные налоги можно подавать документы на вычет по ипотечным процентам. В государственный орган передается такой же комплект сведений, как и в предыдущем случае, плюс следующие бумаги:

- оригинал и копия договора ипотеки;

- оригинал справки из банка о размере уплаченных процентов по кредиту за год (несколько лет): запрашивается у кредитора; есть возможность получить бесплатно, но некоторые организации делают справку в таком случае около месяца, проще заплатить и получить ее в день обращения;

- оригинал и копия графика платежей по ипотеке: документ обычно уже имеется на руках у заемщика, т.к. входит в договор кредитования или выдается отдельно к нему после подписания;

- подтверждающие ежемесячную оплату кредита документы: квитанции об уплате, чеки, выписки с банковского счета; указанные сведения, согласно законодательству, не входят в список обязательных документов, однако в налоговой скорее всего их потребуют.

Лучше подготовить все указанные документы заранее, чтобы сэкономить собственное время. Однако нужно учитывать, что некоторые бумаги имеют не очень большой срок действия. Это касается, например, справки о доходах.

Как только бумаги будут собраны, можно начинать процедуру получения денег в счет возмещения за уплаченные налоги и проценты по кредиту.

Список документов на налоговый вычет за квартиру по ипотеке

Предположим, что вы взяли квартиру в ипотеку, а налоговый вычет не знаете, как оформить. Для этого необходимо собрать и предоставить все необходимые документы в фискальные органы. Данная процедура сложная и требует усидчивости и скрупулезности, так как не допускаются даже малейшие ошибки. К примеру, наиболее сложным для заполнения является декларация 3-НДФЛ для налогового вычета за квартиру в ипотеку.

Вот общий список:

- Налоговая декларация 3-НДФЛ, ее форма находится на сайте ФНС.

- Заявление на возврат налогового вычета с указанием банковских реквизитов для его перевода заявителю.

- Документы, удостоверяющие личность. В данном случае передаются заверенные копии.

- Справка 2-НДФЛ от работодателя за те периоды, за которые планируется имущественный возврат.

- Договор купли-продажи объекта недвижимости (дома, квартиры или земельного участка).

- Документ, который подтверждает факт регистрации прав собственности. В случае покупки вторичного жилья это выписка из ЕГРН, для новостройки это акт передачи квартиры в собственность.

- Выписки или иные документы, которые подтверждают оплату, а также расписка продавца (нотариально заверенная копия).

Дополнительно могут потребоваться:

- Ипотечный договор в случае привлечения заемных средств для покупки жилья.

- График погашения ипотеки и выплаты процентов. Он оформляется исходя из условий оформления кредитного или ипотечного договора.

- Справка из банка по фактически уплаченным суммам кредита с указанием процентов.

- Выписка из банка, подтверждающая переводы, или сохранившиеся чеки, квитанции.

Если жилплощадь принадлежит обоим супругам:

- Справка о соглашении распределения вычета. Данная справка была включена в общий перечень после 1 января 2014 года и требуется в случае покупки квартиры стоимостью свыше 4 миллионов рублей. Если цена меньше, то производится автоматический пересчет возврата по сумме на 2 миллиона рублей. Суть документа заключается в том, что можно распределить сумму между супругами исходя из их доходов. Это применяется в том случае, если у одного из супругов заработная плата значительно превосходит доходы второго и база НДФЛ у него, соответственно, больше, в этом случае получить налоговый вычет за ипотеку ему можно будет получить быстрее без пересчета сумм на последующие года.

- Свидетельство о браке.

Если в доле собственности присутствует ребенок:

- Свидетельство о рождении ребенка.

Чтобы распорядиться переплатой уплаченного НДФЛ, необходимо все документы подготовить заранее и проверить их на корректное заполнение, так как уполномоченный государством орган принимает только полный пакет вышеуказанных документов. Отсутствие какой-либо бумаги или наличие ошибок означает, что заявление принято не будет.