Что за НДФЛ? Кого это касается?

Каждый месяц из зарплаты у таких работников удерживают НДФЛ — налог на доходы физлиц. Человеку отдают зарплату за вычетом налога, а сам налог в бюджет перечисляет работодатель. Платит как бы сотрудник, но фактически перевод делает работодатель. Например, при официальной зарплате в 50 тысяч рублей работник получит 43 500 рублей, а 6500 попадут в бюджет. В нашем примере 6500 рублей — это НДФЛ, который человек отдаст государству в знак признательности за его, государство, существование.

НДФЛ хоть и федеральный налог, но по большей части попадает в бюджет субъекта РФ — то есть в бюджеты республик, краев, автономных областей, округов федерального значения. Если вы работаете в Краснодаре, ваши 13% от зарплаты идут в Краснодарский край, если в Салехарде — то в Ямало-Ненецкий автономный округ, а если в Москве — то в бюджет Москвы. Эти деньги идут на зарплату чиновникам, уборку снега, содержание больниц, пособия многодетным, ремонт дорог и социальные программы.

Какие виды налогового вычета можно получить от работодателя?

У работодателя можно получать только следующие виды налоговых вычетов:

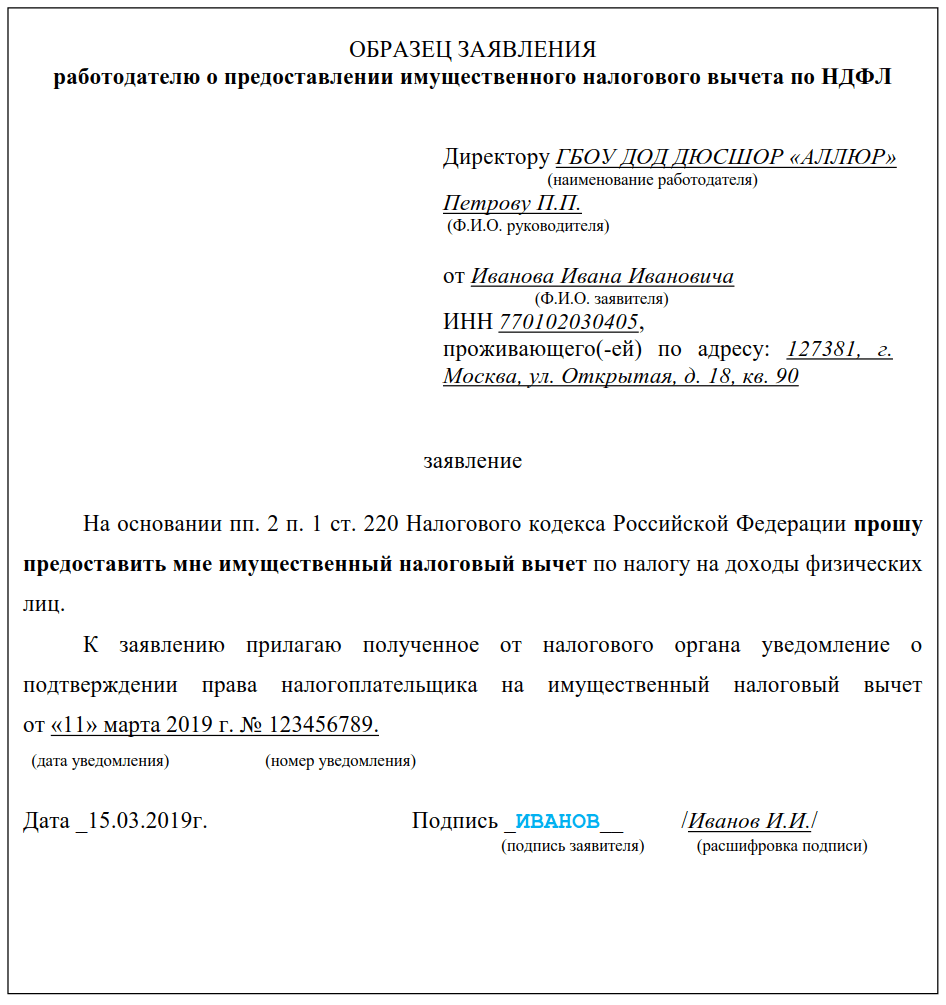

- Имущественные. Предусмотрены за проведение сделок с недвижимостью (приобретение квартиры, дома, земельного участка под строительство жилой недвижимости). Максимальный лимит – 2 миллиона рублей (за всю жизнь, а не ежегодно).

- По ипотеке. Вычет идет с уплаченных процентов. Главное – наличие трудового договора. Если налогоплательщик не платит НДФЛ, то на вычеты претендовать он не сможет. Лимит общий с тем вычетом, что предоставляется и после покупки жилья (2 миллиона рублей за всю жизнь).

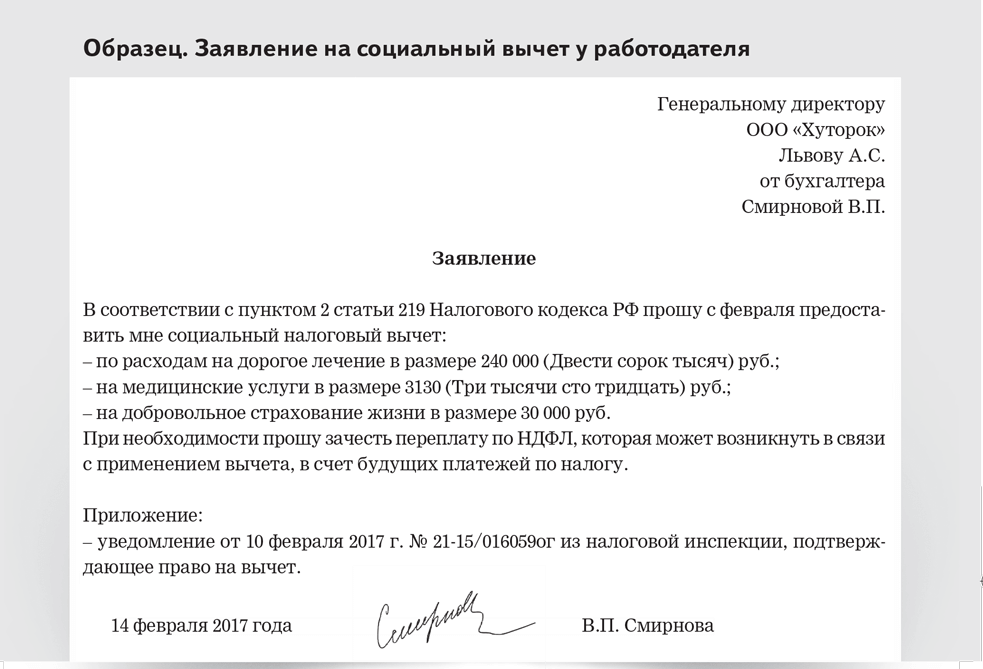

- Социальные. Имеются ввиду расходы на лечение или обучение. Сюда же входит страхование, приобретение и использование медицинской страховки.

- Пенсионные. Но вычеты можно получить только за взносы в негосударственные фонды.

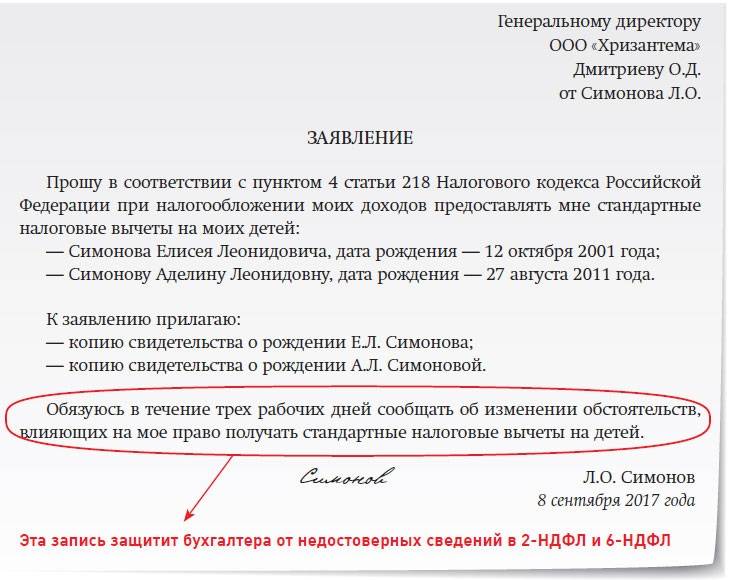

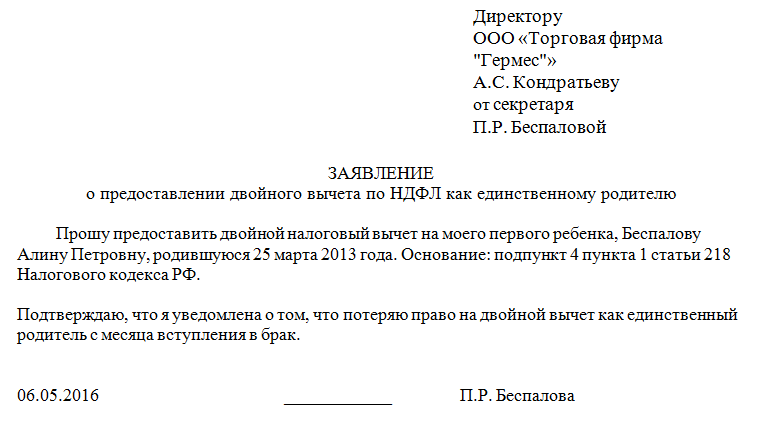

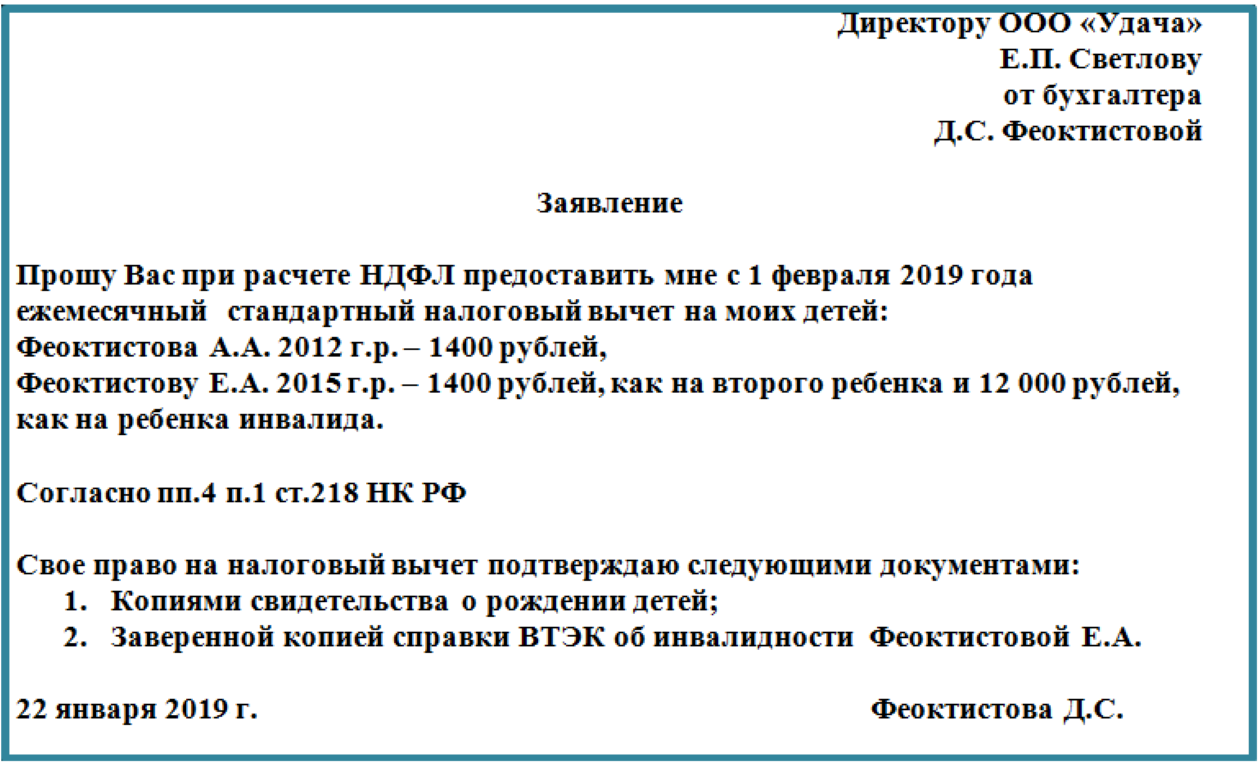

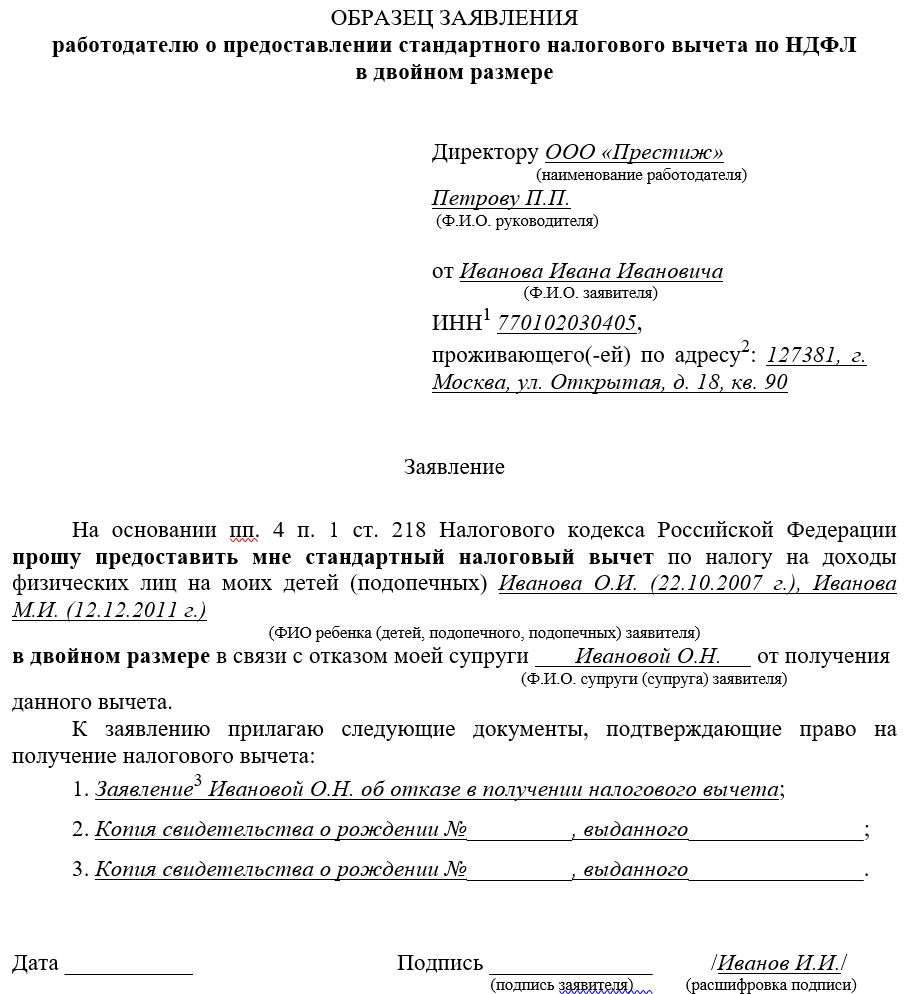

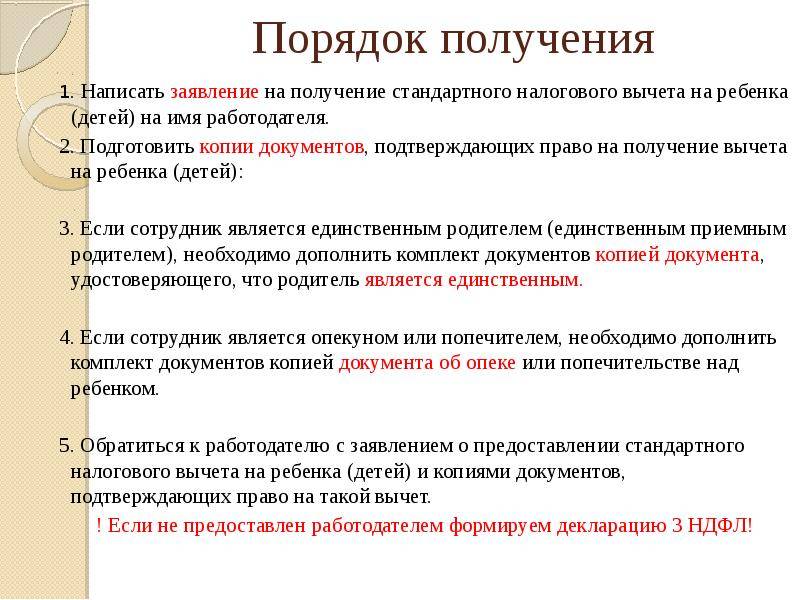

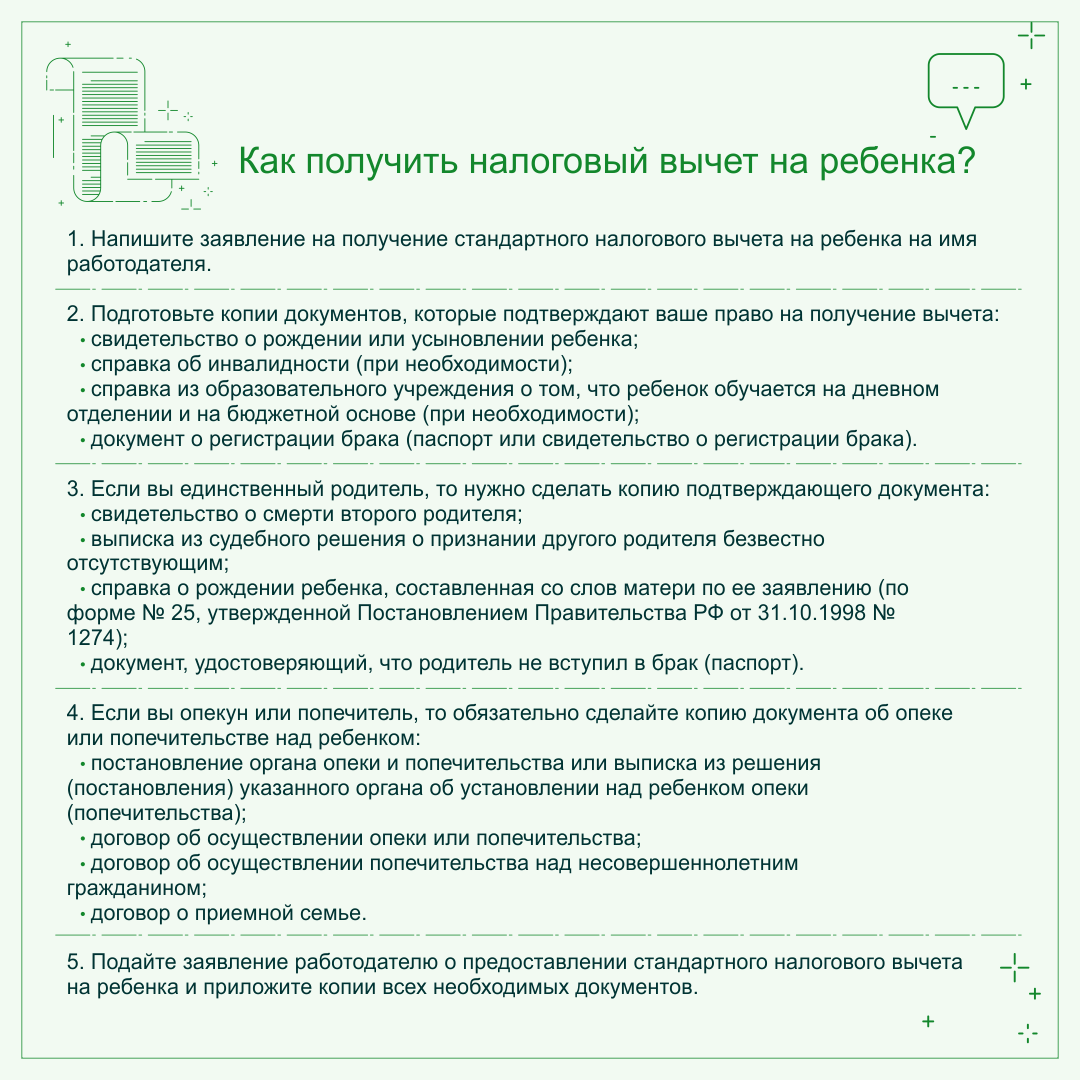

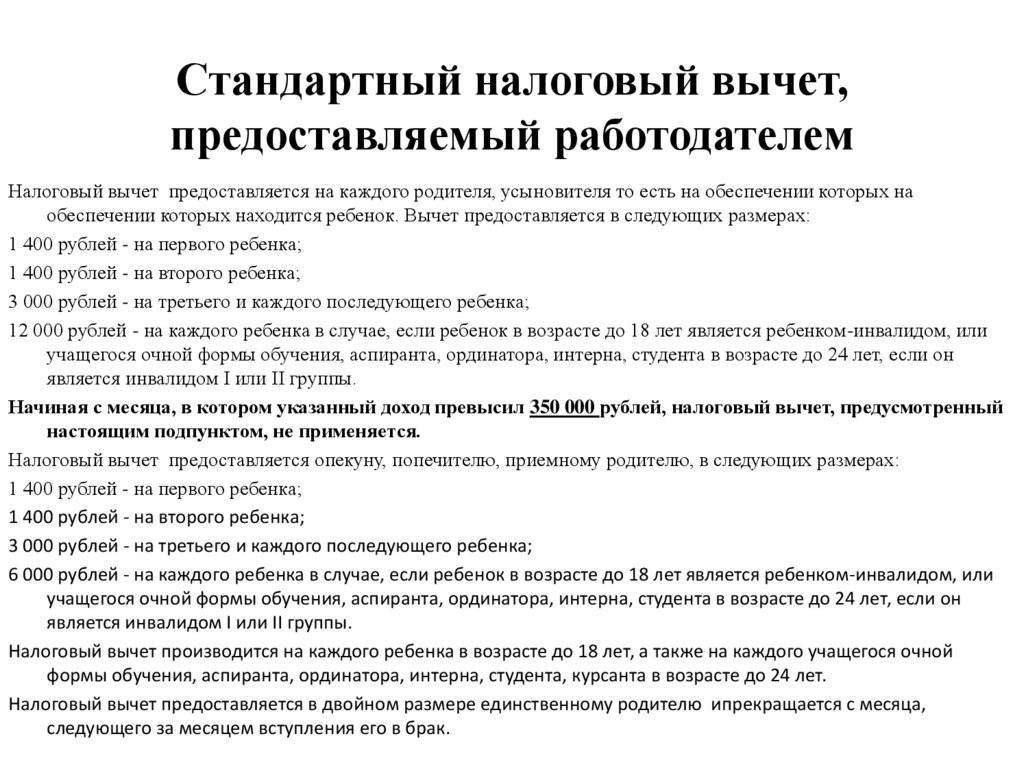

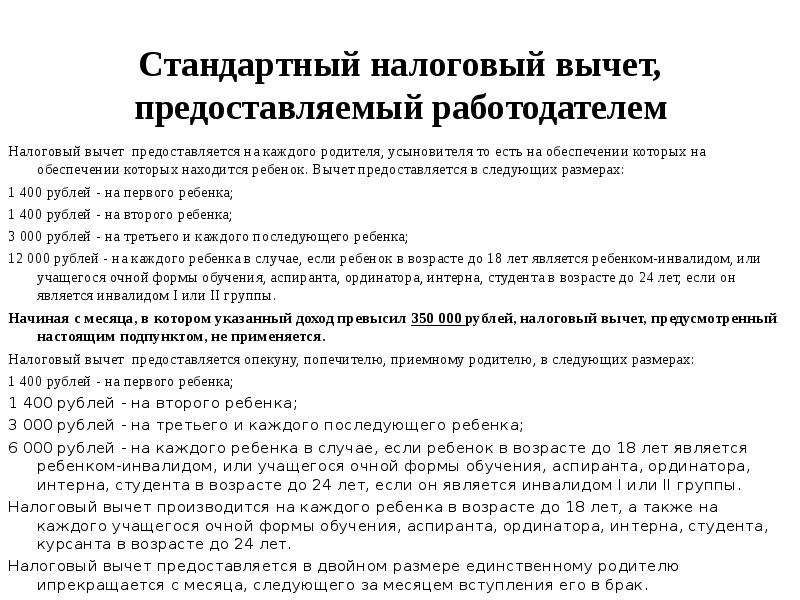

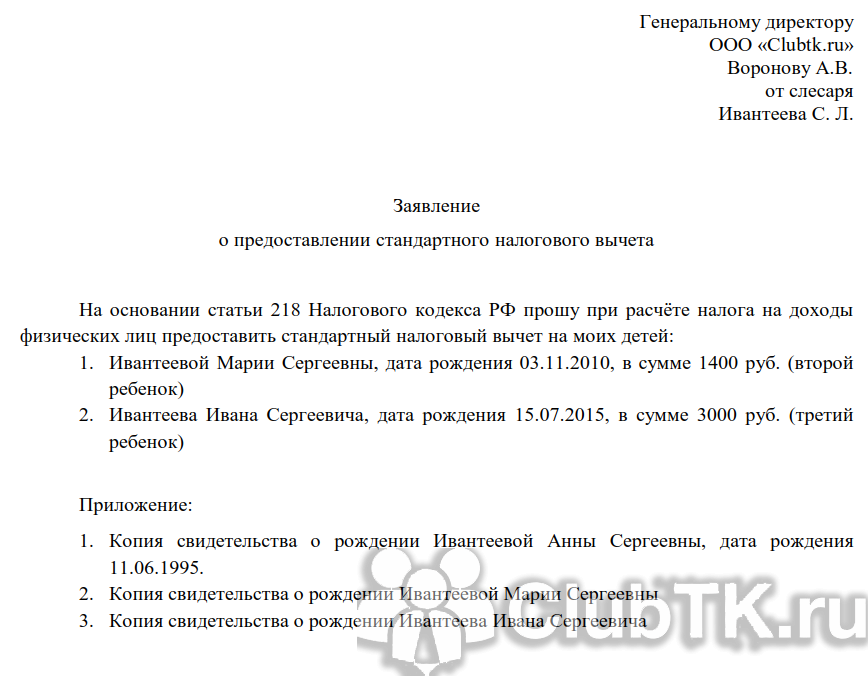

- Стандартные. Налоговый вычет за рождение и содержание ребенка. Кстати, такие выплаты оформляются проще, самостоятельно обращаться в налоговую не потребуется и достаточно лишь подать заявление непосредственно работодателю.

Таблица. Виды вычетов, правовые основания для применения

| Вычеты | Основания для применения |

| Стандартные | Статья 218 НК РФ |

| Социальные | Статья 219 НК РФ |

| Имущественные | Статья 220 НК РФ |

| Профессиональные | Статья 221 НК РФ |

Инвестиционные вычеты получить не удастся (для них потребуется наличие индивидуального инвестиционного счета, доход с которого не уплачивается работодателем).

Если гражданин не знает, имеет ли он право на получение налогового вычета, то он может записаться на консультацию в ФНС и прояснить этот вопрос у инспектора

Полезно знать

Право на вычет при покупке квартиры нельзя передать родственникам. Например, если квартиру купила мама, но у нее уже нет налогооблагаемых доходов, а только пенсия, вычет за нее не могут получить взрослые дети. Даже если мама никогда раньше не получала вычет. В такой ситуации право на вычет у мамы возникает, но вернуть НДФЛ она не может, потому что его не платит.

Если родители платят за долю ребенка, они могут вернуть НДФЛ с этой суммы расходов. Такая возможность прямо предусмотрена Налоговым кодексом. Стоимость доли ребенка до 18 лет, оплаченная средствами родителей, не увеличивает лимит их вычета, а входит в него. Родители все равно вернут налог максимум с 2 млн рублей. Просто расходы на долю ребенка учтутся как расходы родителей. Когда ребенку исполнится 18 лет и он в будущем купит свою квартиру, право на собственный вычет у него сохранится в полном объеме.

У пенсионеров особый порядок возврата налога. Они могут получить вычет не только за тот год, когда купили квартиру, и последующие годы, но и за три предыдущих года. Такое право по Налоговому кодексу предоставлено только пенсионерам. Например, если пенсионерка в 2018 году купила квартиру и в том же году вышла на пенсию, то налог на доходы она уже не платит. Вернуть его за последующие годы она не сможет: в бюджет ведь ничего не перечисляет. Зато она имеет право заявить вычет за 2017, 2016 и 2015 год. И вернуть тот НДФЛ, который заплатила до выхода на пенсию и покупки квартиры. Такое право есть и у работающих пенсионеров: даже если они платят НДФЛ, все равно могут вернуть налог за три года до покупки квартиры.

Преимущества и недостатки

Кстати! А давайте посчитаем.

Преимущество очевидно: нет необходимости ждать нового календарного года, чтобы вернуть свои деньги. К оформлению документов можно приступить сразу же после возникновения ситуации, в которой вы получили право на вычет (например, сразу после покупки квартиры).

Другое преимущество состоит в том, что сокращается список документов, которые необходимо предоставлять в налоговые органы. Если вы планируете получать налоговый вычет у работодателя, вам нет необходимости оформлять декларацию 3-НДФЛ, да и справка 2-НДФЛ из бухгалтерии предприятия не потребуется.

Но если это не секрет, то продолжаем разговор.

Иногда можно заметить, что на работе возвращается меньше денег. Особенно, это касается тех случаев, когда, например, квартира куплена не в самом начале года. Давайте рассмотрим последний пример, но только деньги будем возвращать через налоговую.

Получается, что получать вычет на работе невыгодно? Не совсем. Наш друг и товарищ Фролов может получить сумму в 27 300 руб. через работодателя. А в начале 2020 года еще раз подать документы за прошедший год (уже по полной программе, включая декларацию 3-НДФЛ). После чего ему вернут положенные 19 500 руб = 46 800 — 27 300.

В каких случаях можно избежать повторного посещения налоговой? Выгоднее всего это сделать в самом начале наступившего года, чтобы уже в январе или начале февраля успеть принести все документы своему бухгалтеру.

Так что теперь и на работе можно будет вернуть подоходный налог полностью даже в том случае, если заявление из налоговой инспекции было принесено в бухгалтерию предприятия в конце года. Об этом сообщается в Письме Минфина № 03-04-06/2416 от от 20.01.17.

Так что теперь работник может написать заявление о возврате на работе, и положенная сумма будет ему возвращена на счет как излишне удержанный налог на предприятии.

Также необходимо помнить еще об одной особенности возврата НДФЛ у работодателя. Разрешение налоговой инспекции на вычет дается лишь на 1 год. В случае, если за текущий год Вы не успели накопить полную сумму вычета и имеете право на перенос остатка на следующий период, всю процедуру оформления придется пройти заново.

Кому полагаются вычеты?

пенсионеры

Официальное трудоустройство – не единственное требование. Государство готово вернуть деньги россиянам и тем иностранцам, которые платят на территории РФ налоги и проживают тут не меньше 183 дней в году.

Ограничений по возрасту, половой принадлежности и социальным факторам нет. Однако обратиться за вычетом к работодателю может не каждый. Это может сделать человек, заключивший с организацией трудовой договор.

Если вы работаете по гражданско-правовому договору, пусть даже и регулярно, и платите налоги в казну, деньги через компанию вернуть не получится.

Важно также наличие права на тот или иной вычет. Для получения некоторых придется идти в ФНС, чтобы иметь на руках подтверждение, для других – нет (например, стандартный вычет на ребенка)

Преимущества в получении выплат через работодателя

Можно выделить несколько ключевых плюсов получения компенсации через работодателя:

- допускается оформление вычета в том числе в текущем году (ждать следующего не нужно, если же получать переводом на свой банковский счет, то выплаты можно получить только за предыдущий год);

- минимум бюрократических процедур (взять справку в налоговой и предоставить её в бухгалтерию);

- выплаты можно получить уже через месяц после обращения в ФНС (в ином случае ждать приходится до 4 месяцев).

Но стоит упомянуть, что налогоплательщик имеет полное право подавать уведомление работодателю на получение вычета и в следующем году (а не только в текущем). Так называемый «срок давности» по операциям, которые предусматривают получение вычета, составляет 3 года. Все это время работник может обратиться к работодателю (но только если он продолжает у него работать и не менял место работы, наличие трудового договора тоже обязательно).

Раньше, до 2014 года, заявление приходилось подавать лично. Сейчас обращаться в ФНС в большинстве случаев можно через официальный портал

Варианты возврата

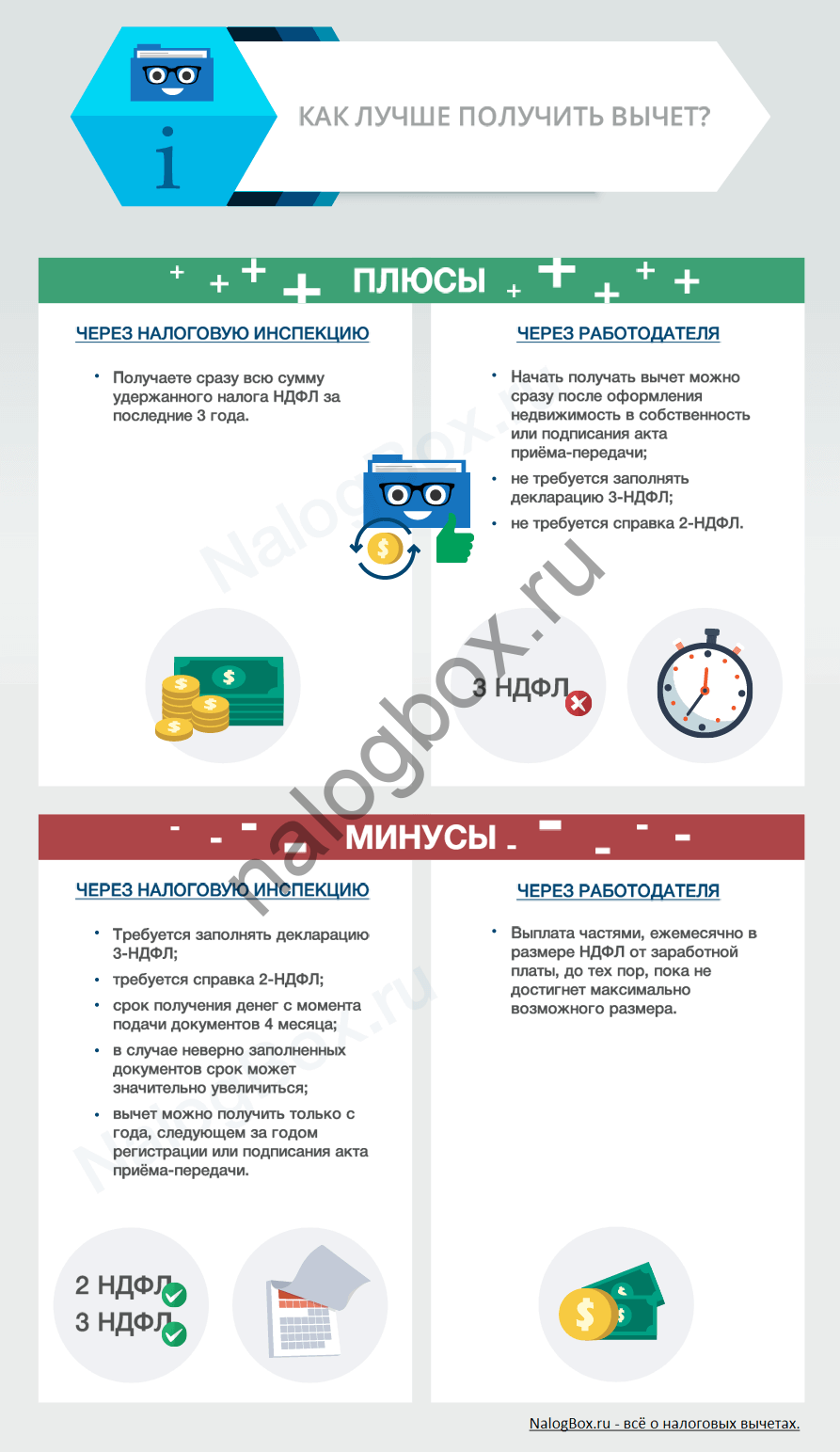

Человек, имеющий право на возврат налога, может сам выбрать (если альтернатива есть), где ему получить вычет: у работодателя или в ФНС. У каждого из них есть свои преимущества и недостатки.

| Способ возврата налога | Через работодателя | В ФНС |

| Плюсы | Можно получать вычет сразу, фактически увеличив текущий размер зарплаты (не удерживают НДФЛ) За расходованием доступного лимита следит сам работодатель Меньше документов (не нужна декларация, 2-НДФЛ) Сроки рассмотрения и получения меньше | Можно получить круглую сумму на руки сразу Некоторые виды вычетов можно вернуть за несколько лет (по покупке жилья, процентам) |

| Минусы | Не все виды вычетов можно вернуть таким образом, а некоторые предоставляются только с месяца обращения (иногда работодатель в возврате вычета с начала года может отказать, даже если он положен сотруднику) Нужно брать уведомление каждый год Придется уведомлять своего работодателя о тратах и покупках, за которые получаете вычет | Долгая камеральная проверка и перевод денег Большой пакет документов и необходимость подачи декларации за каждый год отдельно, даже если возвращаете сразу за несколько лет |

К примеру, если вам в текущее время нужны деньги, можно пойти за вычетом к работодателю. А если вы не умеете копить и хотите получить крупную сумму, например, на поездку к морю, то можно подождать окончания года и пойти в ФНС.

Социальный вычет

Этот вычет работник может получить по следующим видам расходов:

1. В размере фактических расходов, но не больше 120 тыс. руб. в год в общей сумме по всем перечисленным видам:

- на свое обучение, а также обучение брата или сестры;

- на лечение и лекарства для самого себя или близких родственников;

- на формирование накопительной пенсии,

- на негосударственное или добровольное пенсионное страхование, страхование жизни.

2. В размере фактических расходов, но не больше 50 тыс. руб. за год, на обучение каждого ребенка. Заявлять вычет могут оба родителя. Главное, чтобы общая сумма на обучение одного ребенка, заявленная обоими родителями, не превысила лимит.

Социальные вычеты нельзя перенести на будущий год. Если работник, например, потратил на свое обучение 200 тыс. руб. за год — он сможет заявить к вычету только 120 тыс. руб. Остаток сгорит.

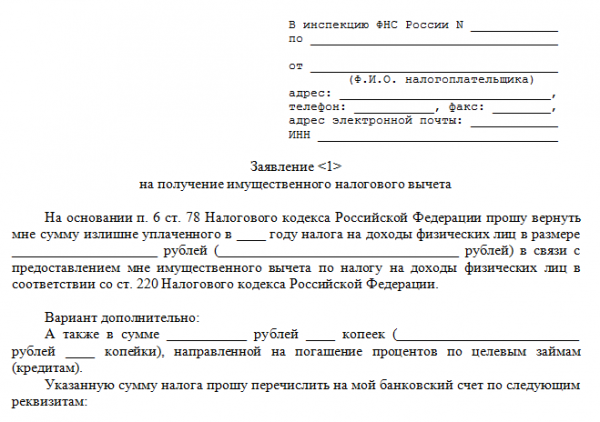

Декларация 3-НДФЛ при продаже и покупке квартиры

Для оформления имущественных налоговых вычетов как при продаже, так и при покупке квартиры, Продавцу или Покупателю, соответственно, необходимо заполнить и подать в свою ИФНС (по месту своей прописки) налоговую декларацию по форме 3-НДФЛ.

Это довольно объемный документ с массой формализованных пунктов и пустых полей для расчетов и подстановки данных (см. ниже ссылку на образец). Чтобы не ломать голову над налоговыми ребусами, можно за небольшую плату заказать подготовку декларации 3-НДФЛ специальным коммерческим службам.

Образец формы налоговой декларации 3-НДФЛ – на официальном сайте ФНС – здесь.

Адреса налоговых инспекций (ИФНС) г. Москвы – здесь (если сменить там регион, то получишь адреса инспекций любого региона России).

Консультацию и помощь в оформлении декларации 3-НДФЛ и получении налогового вычета можно получить – ЗДЕСЬ (СЕРВИСЫ).

Когда нужно подавать декларацию и уплачивать налог?

При продаже квартиры, декларация (о полученных доходах и применяемых вычетах) подается с 1-го января по 30-е апреля года, следующего за годом регистрации сделки (и получения дохода, соответственно). Этот срок указан в п.1, ст.229, НК РФ.

Сам налог нужно уплатить после подачи декларации, максимум – до 15 июля того же года. Об этом указано в п.6, ст.227, НК РФ.

В случае продажи квартиры, к которой по закону применяется налоговый вычет в размере полной стоимости жилья (см. выше об этом) – декларация о полученном доходе все равно подается, но обязанность по уплате налога НЕ возникает.

При покупке квартиры, декларация (с указанием понесенных расходов и заявлением на возврат НДФЛ) может подаваться в любой год и в любой месяц, начиная с января, следующего за покупкой года. Такая свобода действий здесь предоставляется потому, что использование Покупателем этой налоговой льготы является его правом, а не обязанностью. При этом, сам налоговый вычет за покупку жилья посчитают только за 3 года, предшествующие подаче заявления (см. выше об этом).

Возврат уплаченного из зарплаты Покупателя налога НДФЛ происходит после завершения налогового периода (года), исчисляется он за истекший налоговый период, при условии, что у плательщика налога (т.е. Покупателя квартиры) в этот период был доход (зарплата и т.п.), с которого уплачивался НДФЛ в бюджет. Невозвращенный остаток переносится на следующий год.

Возврат НДФЛ происходит до тех пор, пока не вернется вся положенная к возврату сумма.

Перечень документов, которые нужно представить в свою ИФНС для получения налогового вычета за покупку жилья – указан в законе (, НК РФ).

Сбор и подача документов на получение налогового вычета (в т.ч. расчеты и заполнение декларации по форме 3-НДФЛ) может производиться как самостоятельно, так и с помощью налоговых консультантов (см. ссылку на них выше). Стоимость такой услуги очень низкая, по сравнению с той суммой, которую они помогают вернуть.

«СЕКРЕТЫ РИЭЛТОРА»:

Правила подготовки и проведения сделки купли-продажи квартиры – на интерактивной карте ПОШАГОВОЙ ИНСТРУКЦИИ (откроется во всплывающем окне).

Имущественные вычеты при покупке имущества

Вычет при покупке недвижимости ограничен суммами:

- 2 000 000 руб. — по расходам на покупку или строительство;

- 3 000 000 руб. — по процентам с целевых кредитов и займов.

Т.е. вы можете получить вычет и по основному долгу и по процентам — они суммируются!!!

Если жилье куплено в браке, то налоговый вычет предоставляется и мужу, и жене! С 01.01.2014 года имущественный вычет супругов не привязан к доле собственности!

Вычет по расходам на покупку или строительство

Вычет по расходам на строительство или на расходы, связанные с приобретением квартиры, такие как: разработка проектной и сметной документации, приобретения отделочных материалов, расходы на отделочные работы, на проведение работ и т.д.

Вычет по расходам на приобретение жилья

Максимальный размер данного вычета составляет 2 млн руб. (или до 260 тыс. руб. налога) на каждого супруга, если жилье покупалось в браке.

Имущественный вычет при покупке жилья предоставляют один раз в жизни. Неиспользованный остаток переносится на другие объекты. Правда только в том случае, если первая покупка оформлена не раньше 2014 года.

При этом не имеет значения момент приобретения квартиры. Вы можете начать получать вычеты по покупке жилья в любой год после регистрации права собственности. Получить вычет за годы, предшествующие году регистрации права собственности не получится. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода.

Неважно, строит человек жилье или приобретает уже готовое, неважно, квартира это, дом или земельный участок, приобретенный для индивидуального строительства. После окончания строительства и ввода объекта в эксплуатацию налогоплательщик имеет право получить имущественный налоговый вычет как в части расходов, которые он понёс на приобретение земли, так и расходов на строительство дома

Вычет по ипотечным процентам

Вычет по ипотечным процентам положен в размере до 3 млн руб., т.е. вернуть можно (13% от этой суммы) до 390 тыс. руб. налога на каждого супруга, если жилье покупалось в браке. Размер данного вычета за год ограничен размером вашего дохода за год. До 1 января 2014 года, возврат налога по кредиту не имел верхней границы.

Имущественный вычет по ипотечным процентам предоставляют один раз в жизни. При этом, в отличие от основного вычета на покупку и строительства жилья, неиспользованный остаток вычета по ипотечным процентам НЕ переносится на будущие годы.

Имущественные вычеты по приобретению жилья и по ипотечным процентам можно получить, подав в налоговые органы декларацию, заявление о предоставления вычета и подтверждающие документы. Декларация подается в налоговый орган по окончании налогового периода. А можно начать получать имущественный вычет за текущий год, не дожидаясь окончания года, через работодателя.

Общая позиция ФНС, Минфина и Верховного суда состоит в том, что имущественный вычет предоставляют с начала года, даже если жилье купили в марте или уведомление взяли только в марте, работодатель должен вернуть весь налог, который удержал с января. Иногда бухгалтеры боятся так делать и не делают. Заставить их это сделать сложно.

️ ВАЖНО. Если работник получает имущественный вычет через работодателя, то до социального или другого вычета (например ИИС-А) в том же году очередь может не дойти — ведь НДФЛ ему уже возвращается по имущественному вычету и уплаченного вами за год НДФЛ-а может просто не хватить. Поэтому, лучше отложить имущественный вычет по покупке недвижимости и по ипотечным процентам на потом, ведь по ним нет ограничения в три года

А социальный (и другие вычеты) не переносится на следующий год (в отличие от имущественного) — поэтому может «сгореть».

Чтобы не потерять недоиспользованные налоговые вычеты, т.е. чтобы они не сгорели, нужно обратиться в налоговую инспекцию и заявить свое право на вычет: собрать подтверждающие документы, заполнить декларацию 3-НДФЛ и заявление.

Несмотря на то, что имущественный налоговый вычет не имеет срока давности, заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Документы для вычета на лечение

Вычет за лечение можно получить только за себя, ребенка, родителей, брата, сестру, мужа или жену. У учреждения, в котором вы лечились, обязательно должна быть лицензия, которая дает право оказывать медицинские услуги. Без лицензии льготу не дадут.

В налоговую нужно предоставить следующие документы.

Копия договора об оказании медицинских услуг. В договоре должны быть реквизиты лицензии медицинского учреждения. Еще можно предоставить копию лицензии. Если вы подписывали какие-то приложения к договору и дополнительные соглашения, их тоже нужно передать в налоговую.

Оригинал справки из медицинского учреждения об оплате медицинских услуг. Ее выдадут в медицинском учреждении, где вы лечились.

Оригинал справки из медицинского учреждения, в которой указано, что вам необходимо приобрести дорогостоящие медикаменты в целях лечения. Об этом тоже должно быть написано в договоре на оказание медицинских услуг.

Копия корешка санаторно-курортной путевки, если вы проходили реабилитацию в санаторно-курортном учреждении.

Копия договора со страховой или полиса добровольного медицинского страхования — ДМС.

Копия кассовых чеков или квитанций на получение страховой премии. Все платежные документы должны быть оформлены на того, кто претендует на вычет.

См. также:

- Как получить вычет за лечение

- 5 вопросов и ответов про налоговые вычеты за лечение

- 5 вопросов и ответов про налоговые вычеты за лечение. Часть 2

- Как пенсионеру получить налоговый вычет за лечение

Что делать, если на работе не дают вычет с начала года

Приносить уведомление как можно раньше. Когда вы оплатили лечение или квартиру, у вас появилось право на вычет. Некоторые ждут по три месяца, пока накопится сумма побольше или просто дойдут руки все оформить. В это время у вас из зарплаты удерживают налог — фактически вы даете государству беспроцентный кредит. Даже через год вам вернут ровно ту сумму, которую удержали.

Не ждите и оформляйте уведомление сразу после расходов. Его выдают в течение месяца. Если из налоговой не позвонили, не ждите и идите туда сами. Скорее всего, оно готово — сразу заберете. Потом несите на работу, чтобы у вас как можно раньше перестали удерживать налог. Если не вернут с января, то хотя бы за сентябрь уже не удержат.

Уведомления можно приносить на работу несколько раз в год. Вылечили один зуб — берите уведомление. Оплатили курсы вождения — берите еще одно. Купили квартиру — сразу же подавайте документы и получайте уведомление. Раньше это было легко сделать в личном кабинете налогоплательщика. Но сейчас личный кабинет обновили и заполнить заявление электронно пока нельзя. В старой версии кабинета эту услугу тоже сделали неактивной. Придется нести документы лично или отправлять почтой.

Показать разъяснения ведомств. Некоторые бухгалтеры понятия не имеют, как предоставлять вычет и что они вообще обязаны это делать. Многие ни разу не видели уведомлений и не понимают, зачем работники их приносят. Для таких случаев вместе с уведомлением полезно сразу принести дополнительные материалы.

Вот что вам пригодится. Можно сразу распечатать:

- Письмо Минфина от 20.01.17 № 03-04-06/2416.

- Письмо Минфина от 05.09.17 № 03-04-05/56959.

- П. 15 Обзора судебной практики по НДФЛ.

- Письмо ФНС о направлении Обзора по НДФЛ в инспекции.

Конечно, эти документы не нужно кидать на стол бухгалтеру с нравоучениями и требованиями. Это никому не понравится. Даже если бухгалтер неопытный, это не повод его поучать. Сделайте вид, что уточняете:

«Мариванна, налоговая дала мне уведомление о праве на вычет. Говорят, оно дает право на вычет с начала года и я смогу получить весь удержанный налог — с января. Смотрите, какие документы удалось раскопать: вот официальные разъяснения Минфина, а вот выводы Верховного суда. Но вы, наверное, и сами это знаете. Посчитайте, пожалуйста, на какую сумму я могу рассчитывать».

Набраться терпения. Если бухгалтерия с порога говорит, что вычет с начала года предоставлять не будет, потому что кое-кто уже обжегся на таком и попал на штрафы, не нужно этого требовать. Бухгалтерию можно понять, никаких законов она не нарушает, а всего лишь защищает компанию от необоснованных претензий и штрафов. Лучше подождать следующего года. В январе сразу заполняйте декларацию и возвращайте налог за прошлый год. И берите новое уведомление, чтобы опять не платить налог на работе.

Если у вас есть вопрос о законах, личных финансах или семейном бюджете, пишите: ask@tinkoff.ru. На самые интересные вопросы ответим в журнале.

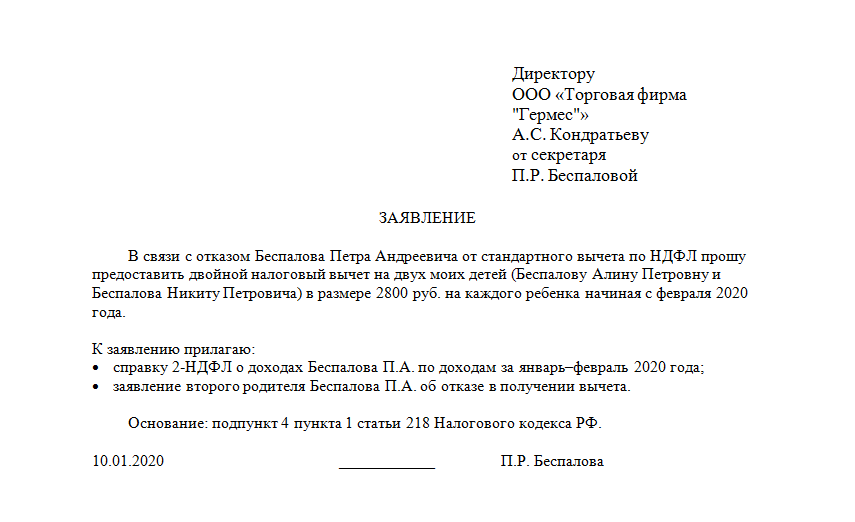

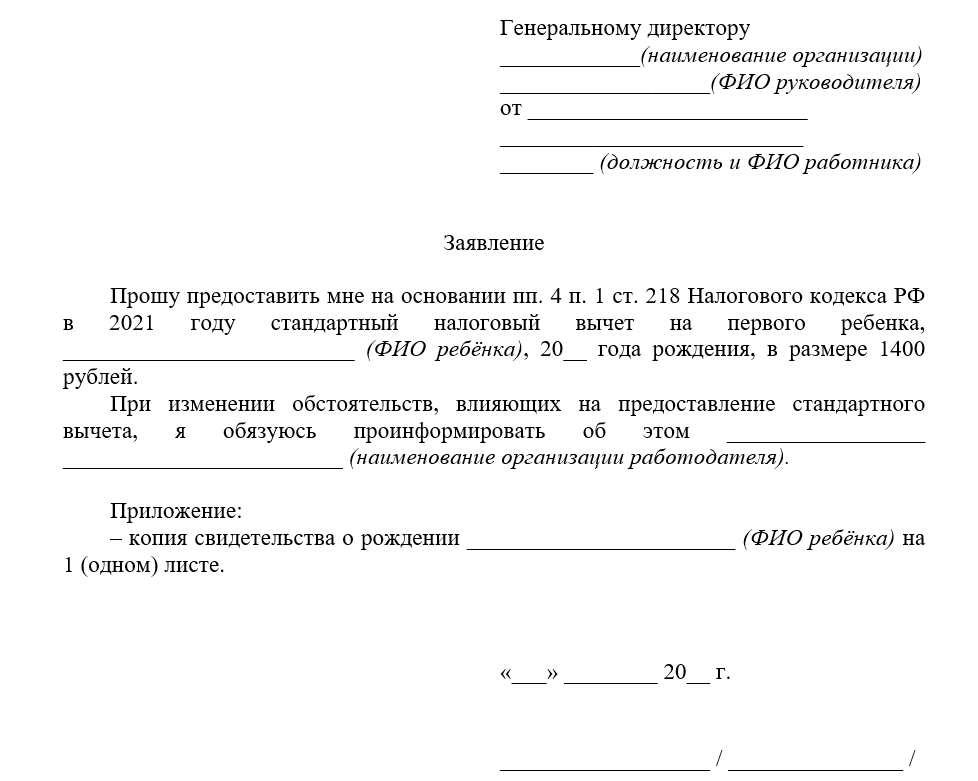

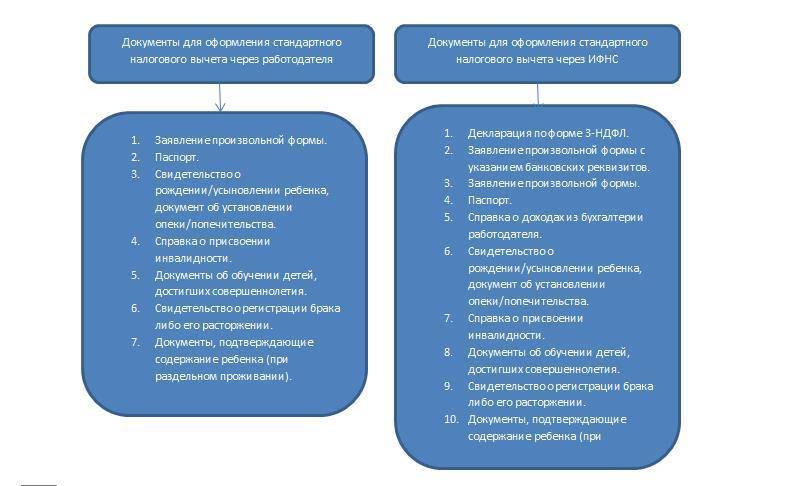

Документы для получения вычета через работодателя

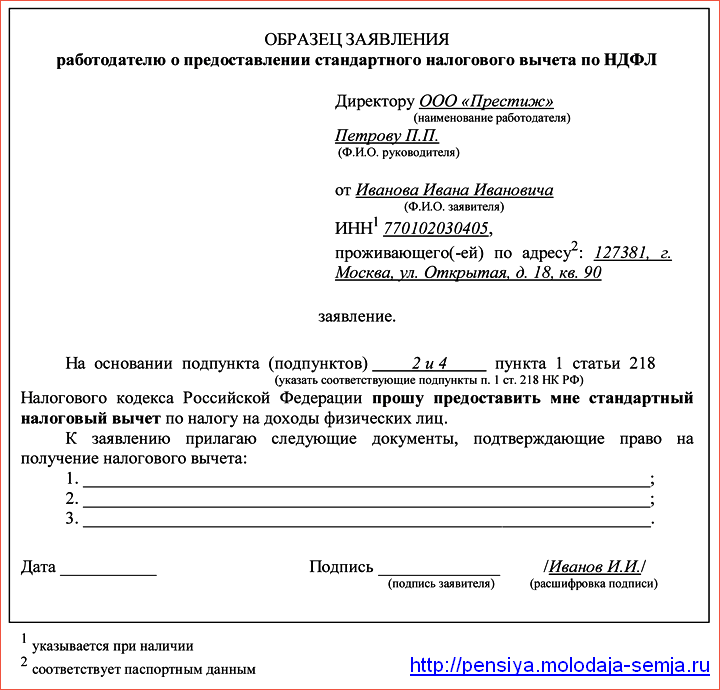

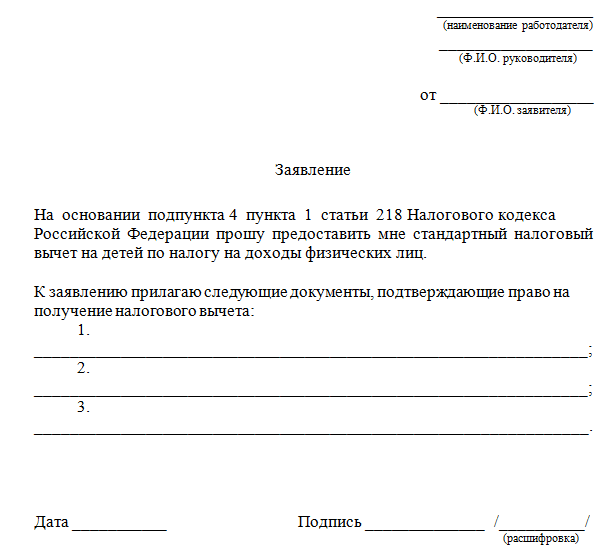

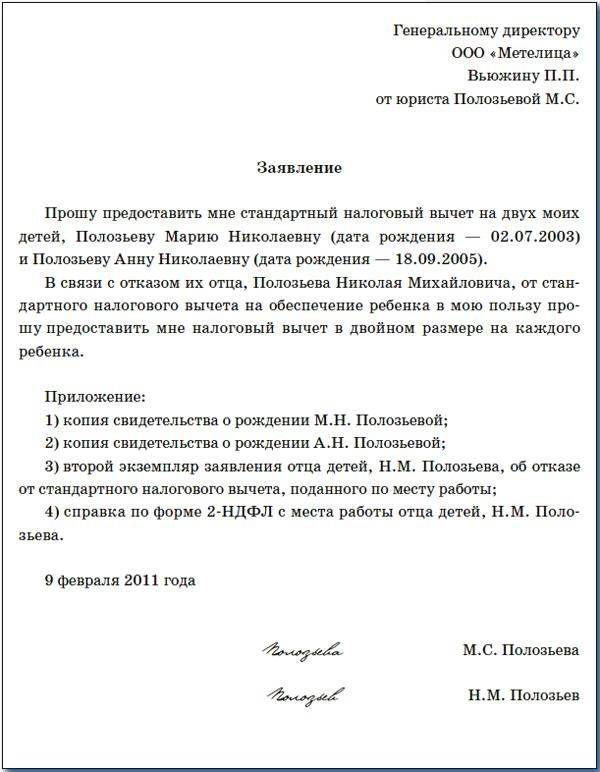

Если сотрудник решил получить вычет через работодателя, он должен предоставить в бухгалтерию такой пакет документов:

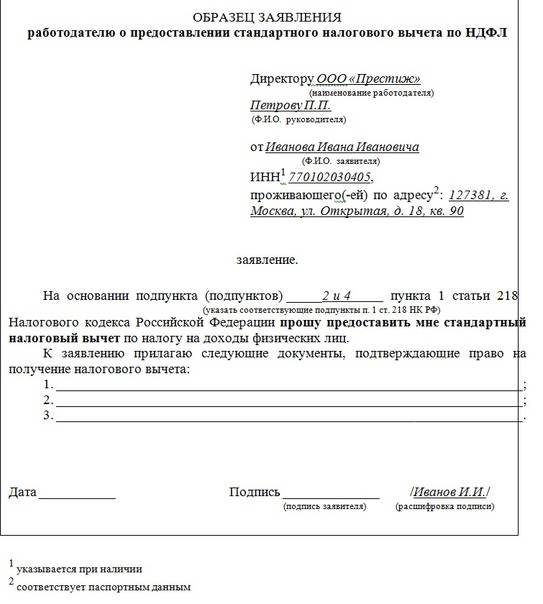

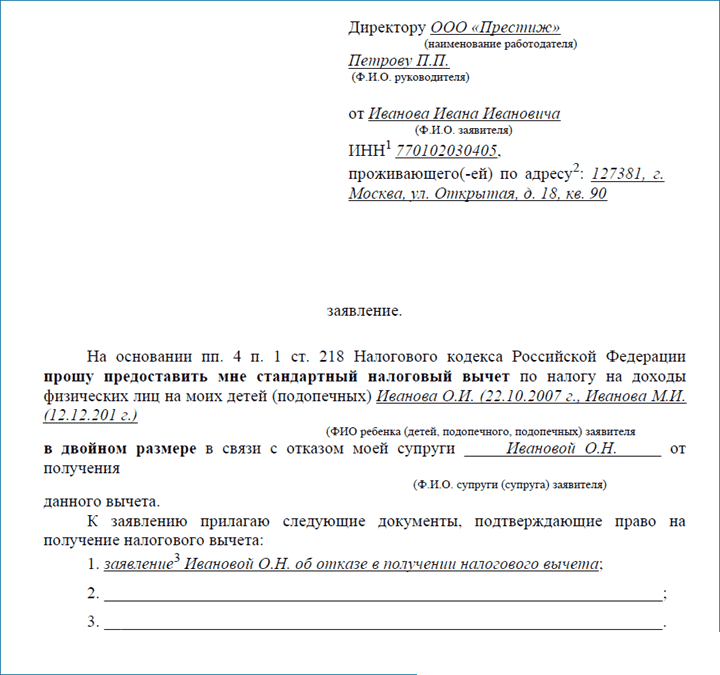

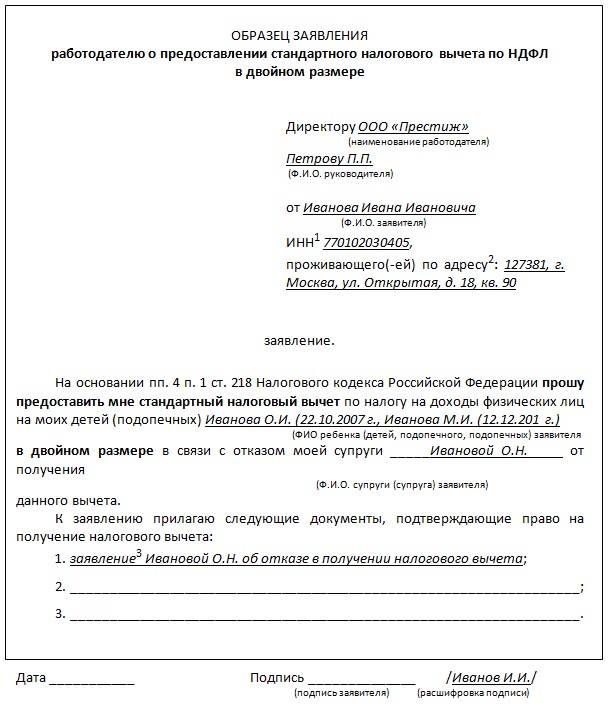

- письменное заявление на получение вычета по НДФЛ. Оно составляется в произвольной форме, но для удобства бухгалтерия может разработать типовой бланк. Кроме того, именно для получения социального вычета имеется регламентированная форма заявления, содержащаяся в Письме ФНС от 16.01.2017 г. № БС-4-11/500@;

- уведомление из ИФНС о подтверждении права на получение вычета. Без этого официального документа бухгалтер не имеет права предоставлять сотруднику вычет. Уведомление выдается на конкретный календарный год, что означает предоставление работодателем вычета именно в этом периоде. На следующий календарный год сотруднику следует получить новое уведомление.

Для получения уведомления сотрудник должен подать в налоговую инспекцию заявление и пакет документов, подтверждающих факт расходования денежных средств. Как правило, справка 2-НДФЛ не требуется, но все же не лишним будет получить ее у работодателя.

Что такое налоговый вычет

Гражданин, имеющий прибыль, отчисляет в бюджет государства 13% от заработка. Это называется НДФЛ. Сам сотрудник не занимается расчетами и подачей документов – это делает бухгалтерия предприятия-работодателя. Удержанные в виде НДФЛ средства направляются на различные государственные и социальные нужды: выплату пенсий, детских пособий, оплату труда военных, полицейских,врачей. В некоторых случаях у граждан появляется право вернуть часть уплаченного ранее НДФЛ либо подать заявку на то, чтобы определенная сумма его дохода не подвергалась налогообложению. Это и есть налоговый вычет. Порядок получения льготы регламентирует ст. № 220 НК РФ.

За что можно получить налоговый вычет

Все налоговые вычеты, которые могут получить россияне, делятся на 5 видов:

- Стандартный. Регулируется ст. 218 НК РФ. Предоставляется налогоплательщикам, которые участвовали в государственно-значимых мероприятиях: военных операциях, ликвидации ядерных и радиоактивных катастроф, ВОВ. Также льгота предоставляется инвалидам 1 и 2 категории, родителям детей младше 18 лет. Сущность данного вычета заключается в том, что ежемесячно определенная сумма дохода гражданина не облагается налогом.

- Социальный. Подразумевает частичную компенсацию затрат на обучение и медобслуживание. Максимальный лимит данного вычета органичен суммой 120 тыс. руб. в год. Иными словами, эта сумма доходов гражданина не будет облагаться налогом. Если деньги уже перечислены в государственный бюджет, они вернутся в следующем году.

- Имущественный. Он дает право возврат части средств, потраченных на приобретение или продажу собственности: квартиры, частного дома, машины, гаража, земли. Распространяется имущественный вычет и на проценты по ипотечному кредиту.

- Инвестиционный. Чтобы его получить нужно продать ценные бумаги, находившиеся в собственности больше трех лет, или вносить на личный инвестиционный счет суммы в течение трех лет, или совершить сделки с ценными бумагами, находящимися на ИИС в течение трех лет.

- Профессиональный. Это не НДФЛ, а налог на доход предпринимателя. Но так как ИП с правовой точки зрения считается физическим лицом и формально уплачивает подоходный налог, он вправе оформить вычет аналогично наемному сотруднику.

Что за вычеты

Налоговый вычет — это сумма, на которую при наличии соответствующих оснований уменьшается налогооблагаемая база (доход, с которого уплачивается налог). Правом на оформление налогового вычета обладают только те граждане России, которые уплачивают подоходный налог по ставке 13%.

Налоговый вычет можно оформить уже после того, как налог уплачен, например при расходах на покупку недвижимости, образование или лечение. В таком случае возвращается часть подоходного налога, который вы уплатили ранее.

Также, если вы подаете заявление о применении вычета работодателю, он может временно перестать удерживать 13% от вашего дохода, пока не будет исчерпана сумма вычета, или ежемесячно уменьшать налогооблагаемую базу на сумму вычета (если речь, например, идет о стандартных налоговых вычетах).

Делятся налоговые вычеты на:

- стандартные (вычет на налогоплательщика, право на который имеют определенные льготные категории граждан, и вычет на ребенка);

- социальные (на образование, медицинские услуги и другие);

- имущественные (при приобретении недвижимости или продаже другого имущества);

- инвестиционные (если вы вносили деньги на индивидуальный инвестиционный счет, получали доход по операциям, учитываемым на нем, или совершали операции с ценными бумагами вне ИИС, в результате которых получили доход).

Социальные налоговые вычеты предоставляются по расходам на:

- благотворительность;

- образование;

- медицинские услуги (в том числе медицинское страхование) и лекарственные препараты;

- негосударственное пенсионное страхование, уплату дополнительных взносов на накопительную пенсию;

- добровольное страхование жизни;

- прохождение независимой оценки своей квалификации.

Вы можете одновременно заявить вычет по разным видам социальных расходов, однако общая сумма вычета для них (за исключением расходов на благотворительность, дорогостоящие медицинские услуги и оплату образования детей) не может превышать 120 000 рублей за год, то есть возвращаются (или не удерживаются) 13% от 120 000 рублей.

В зависимости от того, какой из вычетов вы хотите оформить, подать заявление о предоставлении вычета можно как работодателю, так и в налоговую инспекцию. Для некоторых видов социальных вычетов действуют оба способа оформления.

Порядок заявления льготы по месту работы

Нужно правильно выбирать порядок предоставления вычетов, чтобы не потерять деньги и забрать максимум у государства.

Если в один год есть право на имущественный и социальный вычет, нужно учитывать, что остаток социального вычета нельзя перенести на следующий год. Даже если использовать не весь вычет, он просто аннулируется и НДФЛ не вернут. Социальный вычет выгоднее получать раньше.

Имущественный вычет можно переносить на следующий год, поэтому его выгодно получить после социального. Остаток имущественного вычета разрешат использовать в следующем году, а потом еще и еще.

Правильно распределять вычеты и устанавливать их очередность может быть выгодно супругам. Если всё просчитать, семья может забрать у государства в разы больше денег.

Вот как это работает на примере

Допустим, у вас зарплата 70 тысяч рублей. В марте 2017 года вы купили квартиру за 3 млн. В июне оплатили 70 тысяч рублей за операцию маме и 50 тысяч за учебу ребенка в вузе. Вы только что узнали про вычет у работодателя, получили уведомления в налоговой и написали заявление на работе.

За лечение и образование дадут социальный вычет — максимум 120 тысяч в год. С такими расходами можно использовать всю сумму и вернуть 15 600 рублей, но только в этом году. На следующий год остаток переносить нельзя.

За покупку квартиры вычет 2 млн рублей. Можно вернуть 260 тысяч рублей налога. За год всю сумму использовать не получится, поэтому остаток перейдет на следующий год. С имущественным вычетом так можно.

Подведем итоги

- Чтобы работодатель пересчитал НДФЛ, ему нужно предоставить уведомление из ИФНС.

- Каждый год уведомление на имущественный вычет нужно получать заново.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Оформление налогового вычета у работодателя обладает как плюсами, так и минусами. И только вам решать, какой способ возврата выбрать:

- через налоговую службу: с небольшой задержкой по времени, но зато получить на руки сразу существенную сумму;

- через работодателя: почти сразу после возникновения права на налоговую льготу, но небольшими ежемесячными прибавками к зарплате.

Главное, что этот выбор существует, а, значит, вы можете подобрать для себя оптимальный вариант.

Работа по совместительству

В соответствии сотрудник, у которого заключен трудовой договор с несколькими компаниями по внешнему совместительству, также вправе рассчитывать на налоговый вычет по месту работы. В данной ситуации, работник может выбрать как одного работодателя, так и несколько.

В случае возврата налогового вычета при покупке квартиры через нескольких работодателей, Вам следует указать в заявлении в каких пропорциях хотите получать деньги с каждого места работы. Для заполнения такого заявления необходимо воспользоваться рекомендуемой формой, утвержденной письмом Минфина от 6.10.2016 г. №БС-4-11/18925, скачать форму можно здесь.

Сравнение получения вычета через работодателя и налоговую

Итак, в чем же различия между получением вычета через налоговую и работодателя и что лучше?

Начнем с того, что итоговая сумма имущественного вычета через налоговый орган или через работодателя остается одинаковой.

Если через налоговую, то:

- Предоставление документов на вычет, c года, следующего за годом регистрации или подписания акта приёма-передачи(если в новостройке, подробнее здесь).

- Потребуется полный пакет документов, включая 2-НДФЛ и 3-НДФЛ.

- Подать документы на вычет можно лично, выслать почтой ценным письмом с описью вложения в ИФНС по месту прописки, либо онлайн (п.3 и п.4 ст.80 НК РФ).

- Камеральная проверка документов до 3-х месяцев со дня подачи пакета документов (п.2 ст.88 НК РФ).

- Срок возврата денег 1 месяц со дня подачи заявления на возврат налога, но не ранее окончания камеральной проверки документов (п. 6 ст. 78 НК РФ).

- Выплачивается сразу вся сумма удержанного НДФЛ за последние 3 года (если право собственности или акт приема-передачи оформлен 3 года назад).

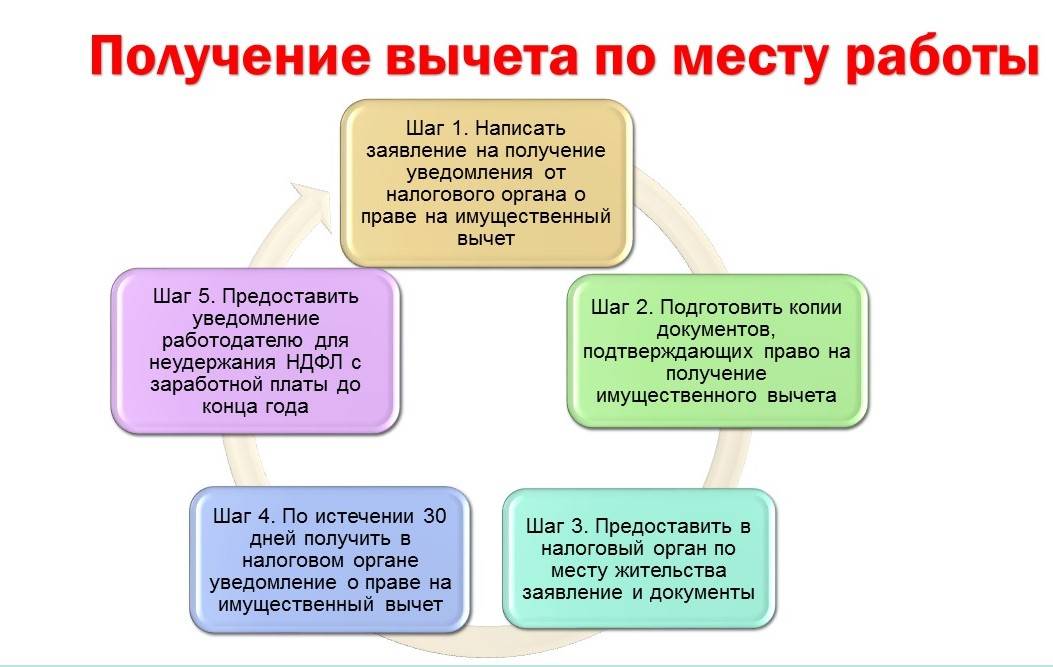

Если через работодателя, то:

- Предоставление документов на вычет cразу после оформления недвижимости в собственность или подписания акта приёма-передачи.

- Потребуется не полный пакет документов, не нужно 3-НДФЛ.

- Камеральная проверка 30 календарных дней, начиная со дня подачи заявления с необходимыми документами (письмо Минфина от 18.05.2015 г. №БС-4-11/8256).

- Срок возврата денег начнётся в ближайшую дату получения заработной платы с которой перестанут удерживать НДФЛ.

- Сумма налога, удержанная работодателем с начала года будет перечислена на счет по письменному заявлению на возврат налога.

- Выплата частями, ежемесячно в размере НДФЛ от заработной платы, до тех пор, пока не достигнет максимально возможного размера.

С того момента, как Вы приносите заявление вместе с уведомлением, полученным в налоговой инспекции, в бухгалтерию предприятия, из заработной платы не будут удерживать 13%, согласно письму Минфина от 06.10.2016 г. №03-04-05/58149. Даже если Вы принесли уведомление на имущественный вычет в середине года, Вам не нужно дожидаться окончания налогового периода, для возврата денег.

Подведем итоги

- Чтобы работодатель пересчитал НДФЛ, ему нужно предоставить уведомление из ИФНС.

- Каждый год уведомление на имущественный вычет нужно получать заново.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

Оформление налогового вычета у работодателя обладает как плюсами, так и минусами. И только вам решать, какой способ возврата выбрать:

- через налоговую службу: с небольшой задержкой по времени, но зато получить на руки сразу существенную сумму;

- через работодателя: почти сразу после возникновения права на налоговую льготу, но небольшими ежемесячными прибавками к зарплате.

Главное, что этот выбор существует, а, значит, вы можете подобрать для себя оптимальный вариант.