Как получить

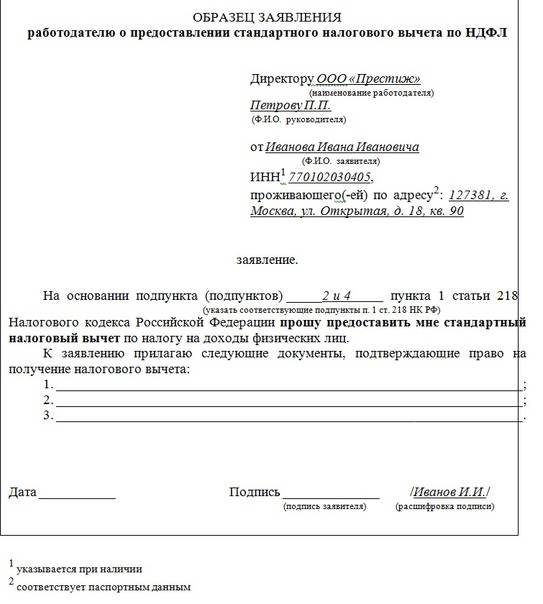

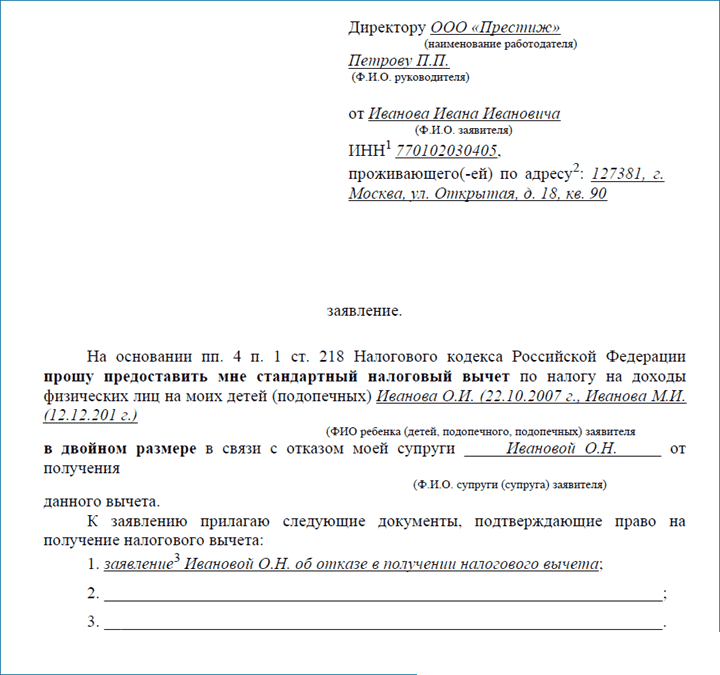

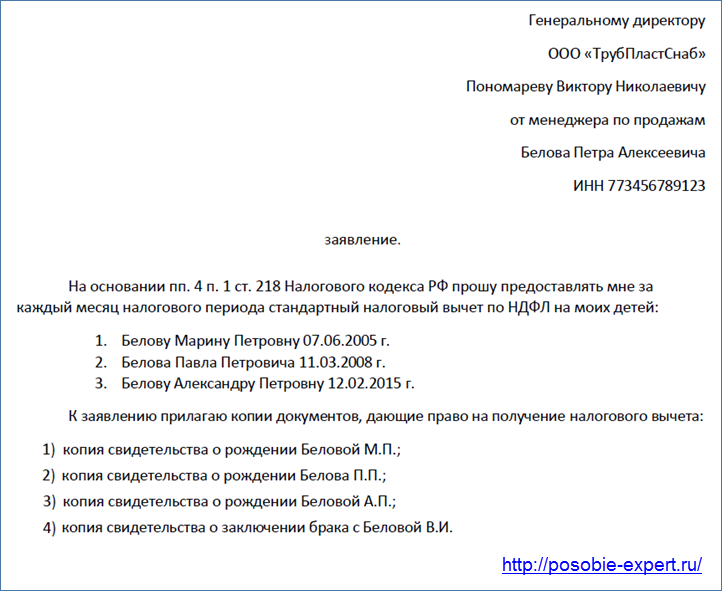

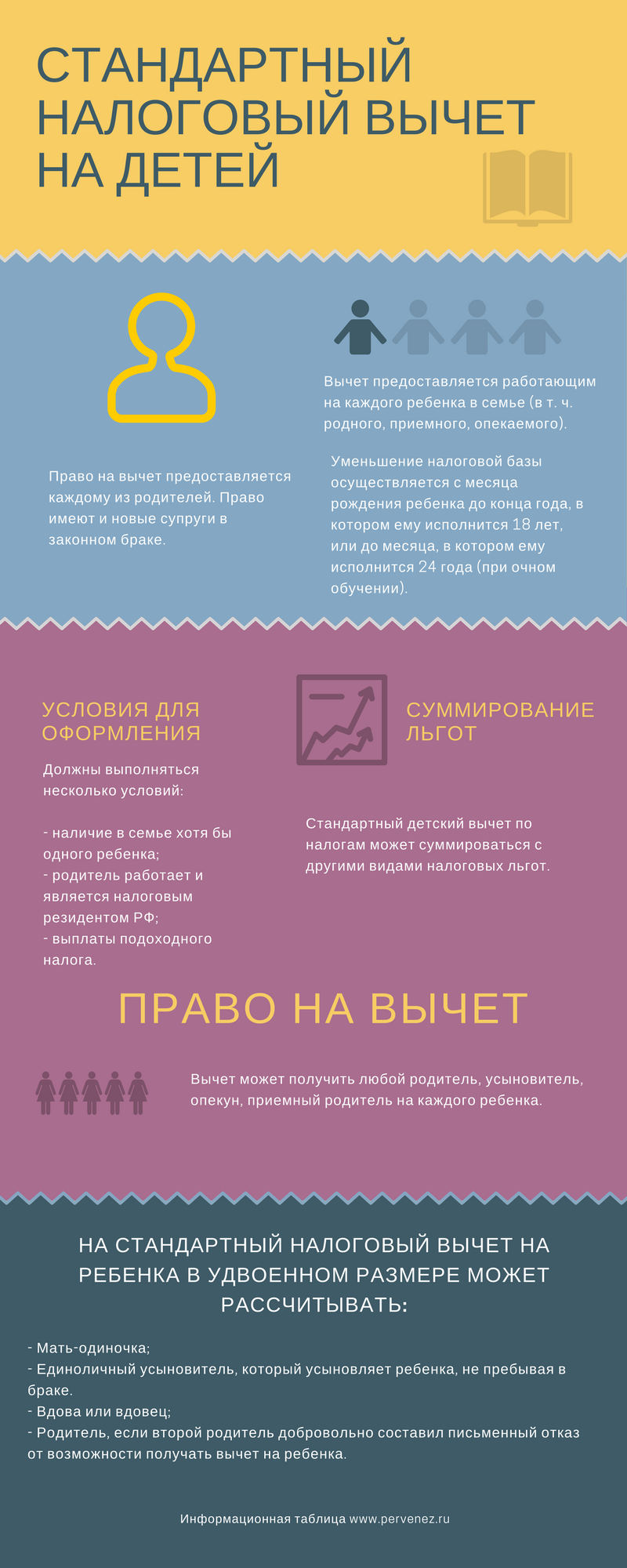

Обычно СНВ на детей получают на работе — для этого надо обратиться в бухгалтерию с заявлением и предоставить документы о рождении или усыновлении ребенка, регистрации брака, справку об инвалидности.

В особых случаях потребуются и другие подтверждающие документы (например, если родитель платит алименты или поддерживает ребенка, хотя и не состоит в браке со вторым родителем).

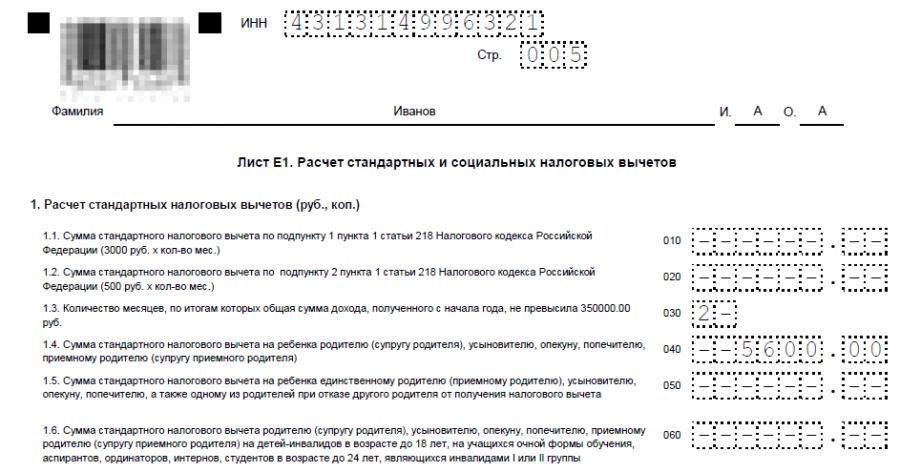

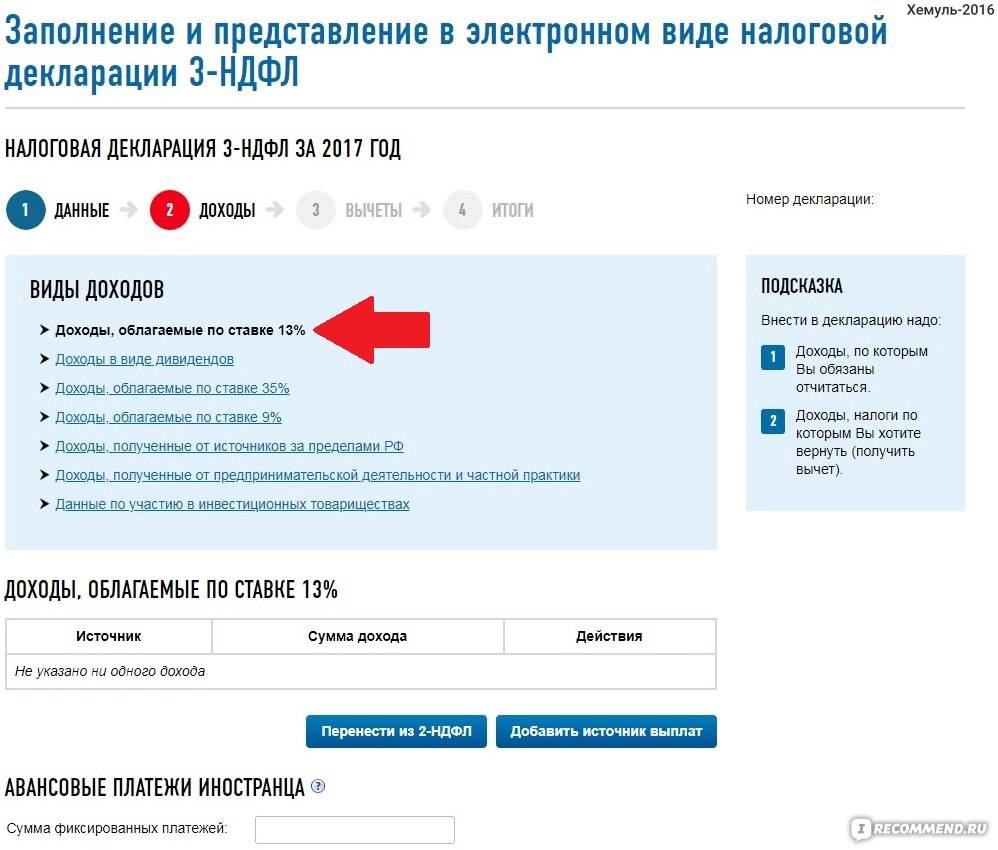

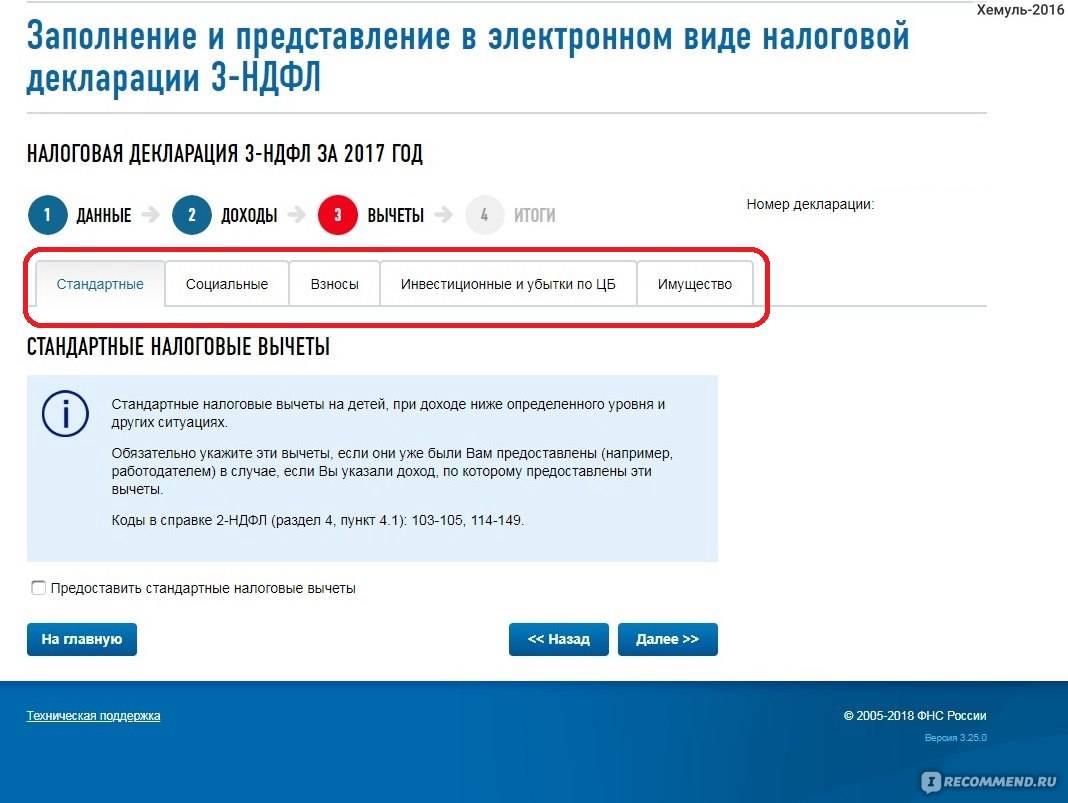

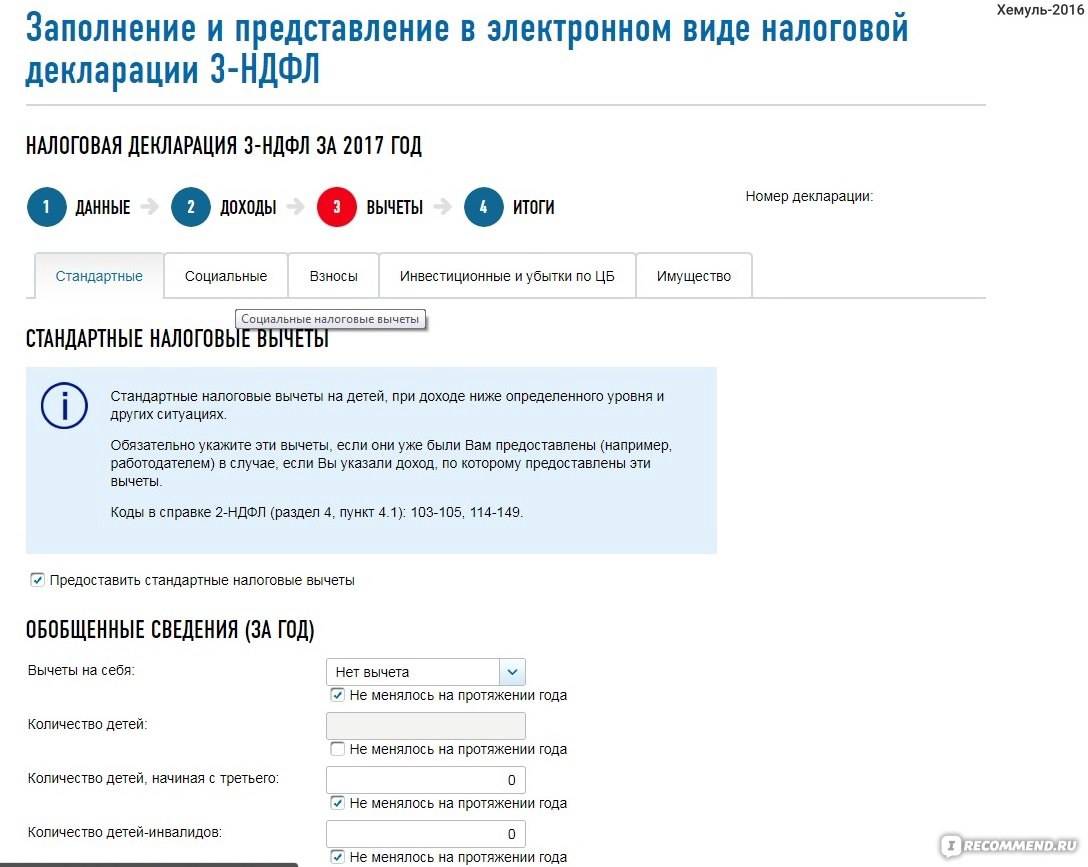

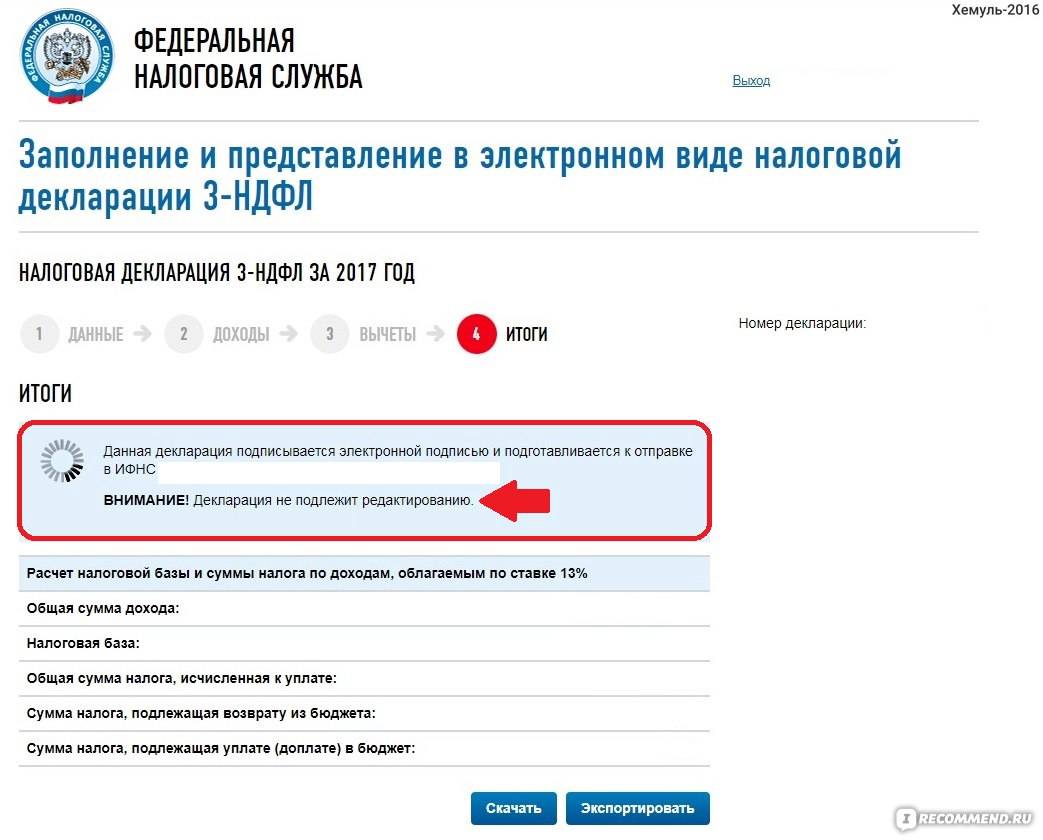

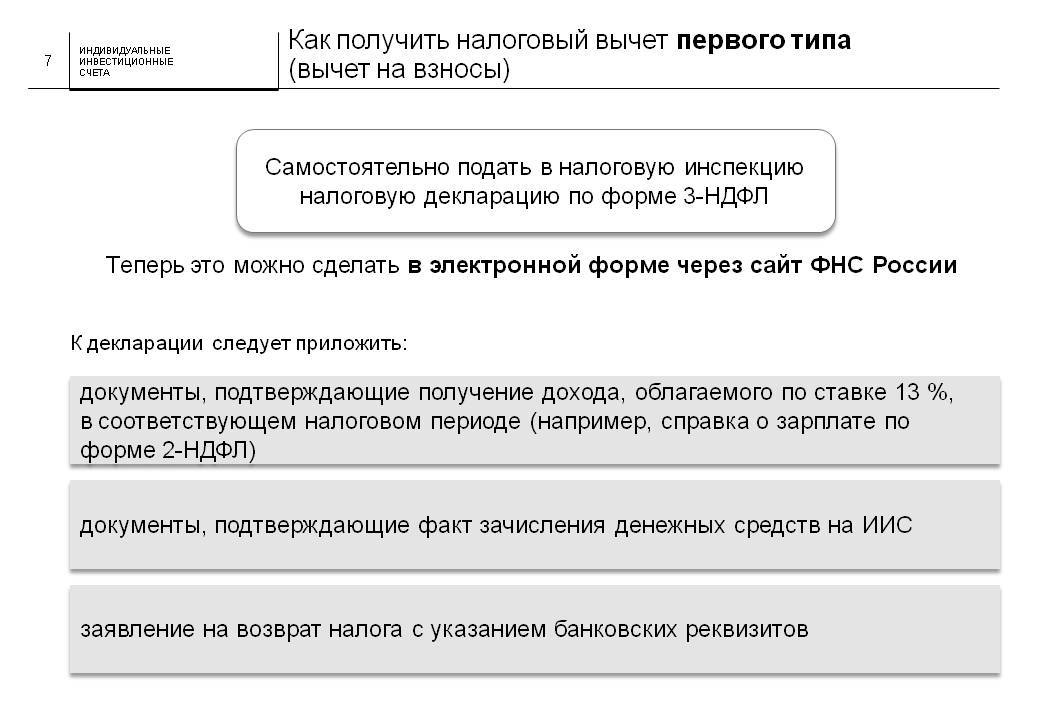

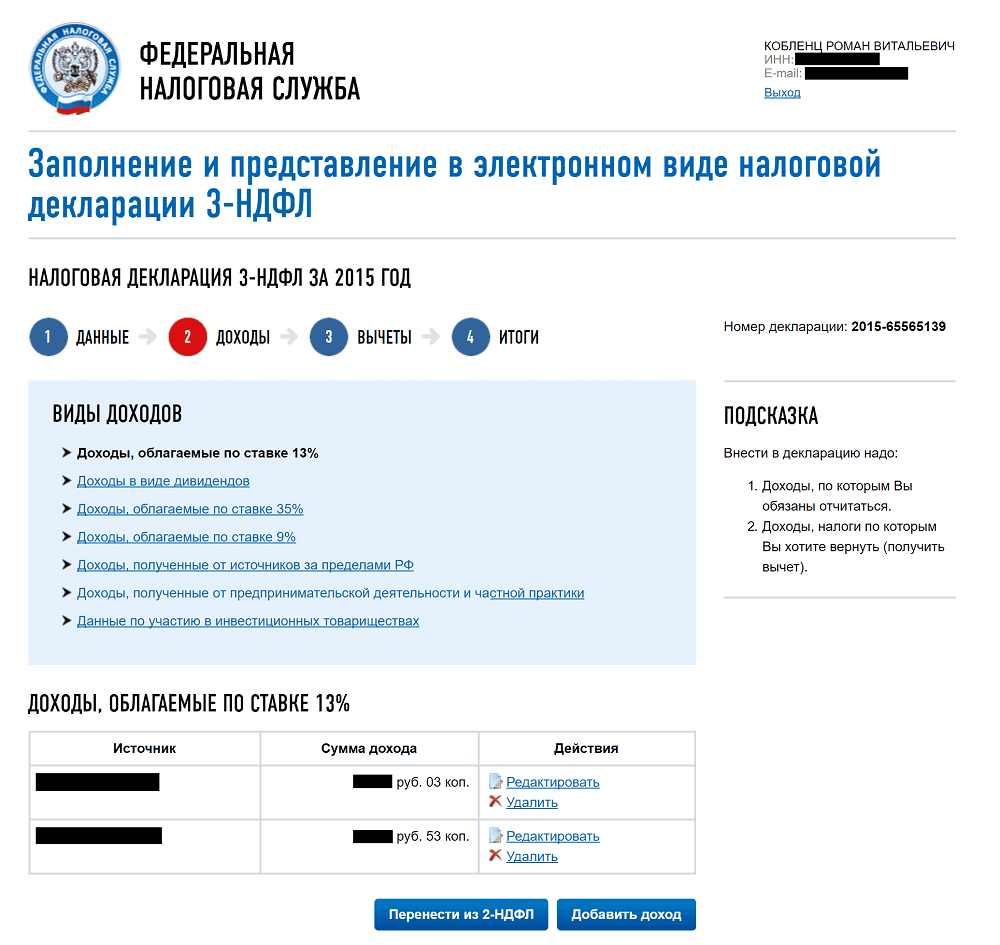

Чтобы получить СНВ, если на работе этого сделать не удалось, необходимо подать заявление в ИНФС по месту жительства. Кроме заявления и подтверждающих документов (в том числе справки 2-НДФЛ, копий 1-й и 2-й страниц паспорта, документов на детей) нужно приложить декларацию 3-НДФЛ. Ее удобно заполнить в программе на сайте ИФНС РФ. Там же можно найти подробную видеоинструкцию о заполнении справки. Не забудьте нажать кнопку «Расчет стандартных вычетов вести по этому источнику».

Если работодатель отказывает

Законодательством предусмотрено предоставление стандартного налогового вычета с начала года, независимо от месяца подачи заявления сотрудником предприятия.

В ситуациях, когда сотрудник трудоустроен у нескольких работодателей, то соответствующий вычет по подоходному налогу может быть предоставлен только одним из них, причём выбор остается за работником.

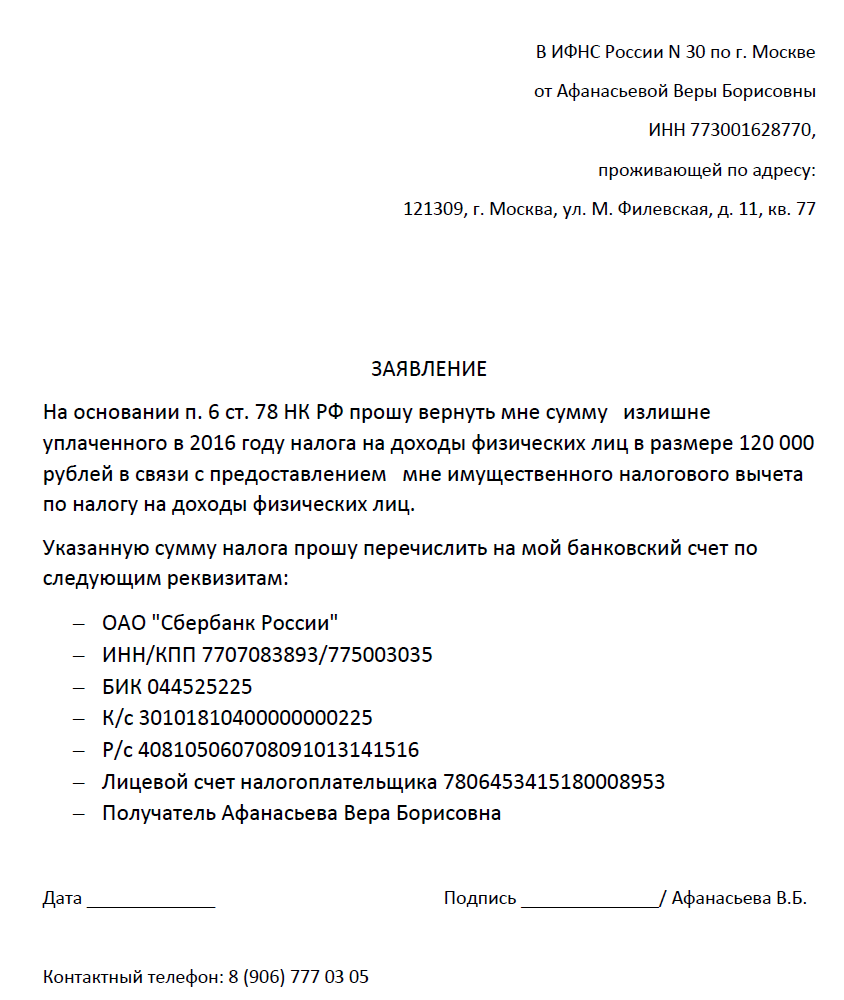

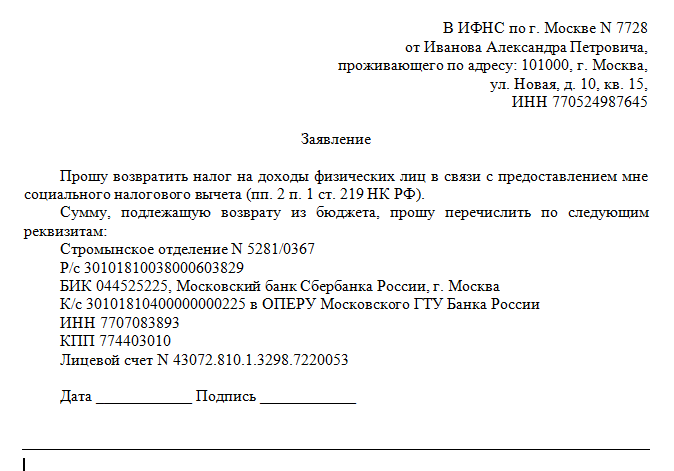

При несогласии с суммами налогового вычета по НДФЛ или отказе работодателя в его предоставлении, сотрудник вправе обратиться в налоговые органы для возврата подоходного налога.

Чтобы вернуть НДФЛ в связи с правом на двойной налоговый вычет, нужно предоставить в ФНС:

- налоговую декларацию в предусмотренной форме за период, в течение которого нарушались права работника;

- копии документов, подтверждающих права на льготное налогообложение;

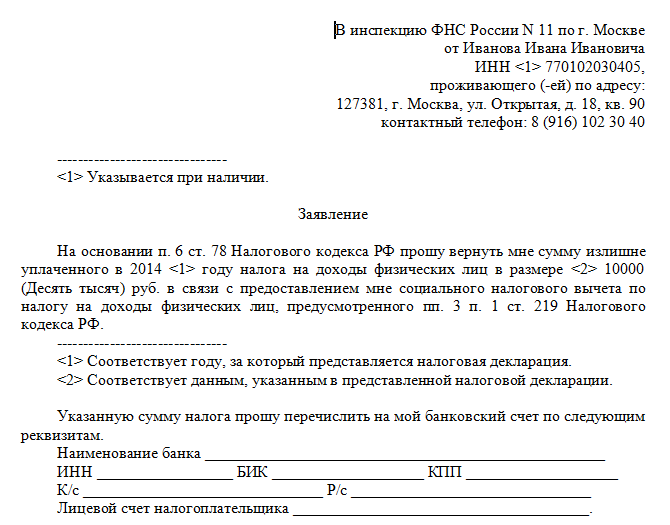

- заявление о возвращении части налоговых выплат на банковский счёт физического лица;

- справку о доходах за год.

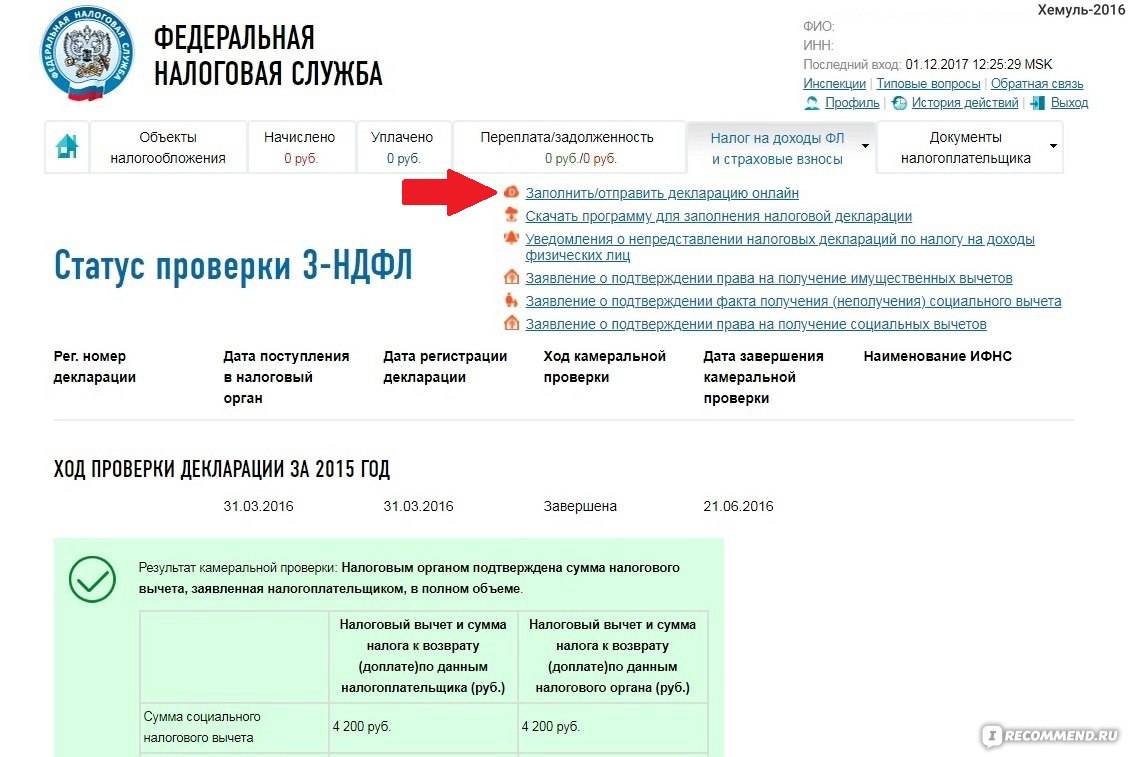

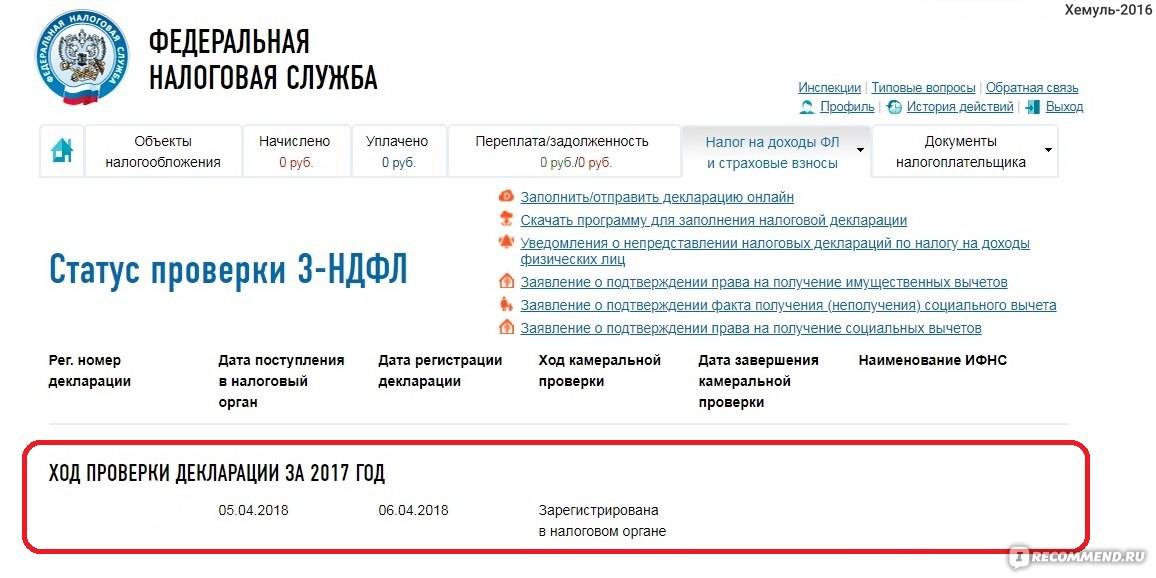

Проверив предоставленную документацию, налоговая инспекция в течение нескольких месяцев должна провести камеральную проверку и при соответствующих выводах данной комиссии деньги должны быть возвращены работнику.

Законом предусмотрен ежемесячный налоговый вычет в течение всего календарного года.

Работник имеет право на предоставление вычета с того месяца, когда:

- ребёнок родился;

- его усыновили;

- оформили опеку или попечительство за ребёнком;

- заключили договор о передаче ребёнка в семью на воспитание.

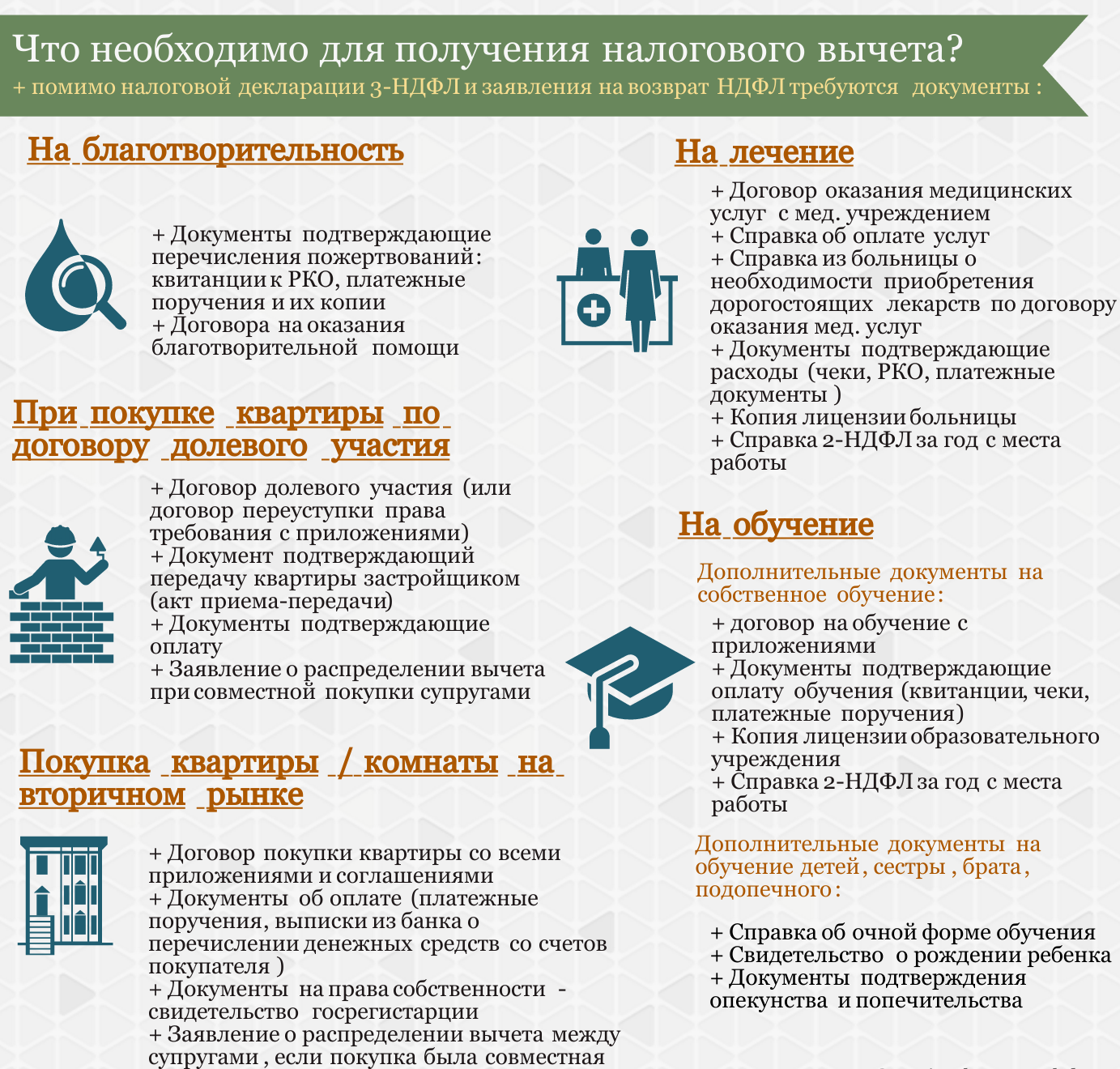

Документы необходимые для предоставления вычета

Предоставление стандартного налогового вычета на ребенка носит только заявительный характер. Для этого работник должен предоставить в бухгалтерию по месту труда документы:

- заявление по форме организации;

- удостоверение личности;

- свидетельства о рождении всех отпрысков;

- свидетельства о браке или установлении отцовства, если есть;

- факт подтверждения инвалидности, если имеет место;

- справка с места учебы, когда отпрыск старше 18 лет.

Когда родитель является единственным законным представителем, дополнительно необходим один из документов:

- свидетельство об уходе из жизни второго родителя;

- постановление суда о безвестном отсутствии;

- справка об отсутствии установления отцовства.

Опекуну дополнительно придется принести решение об опеке или договор и приемной семье.

Чтобы оформить возврат денег в налоговой инспекции необходимо дополнительно собрать:

- декларация за год, максимум три;

- справка о доходах с места труда;

- договор обслуживания банковской карты либо счета;

- ксерокопии всей перечисленной документации, кроме справок.

Когда пакет документации лично сдается в налоговой службе, с собой требуется взять оригиналы всех бумаг. Специалист службы сверит с ними копии и отдаст назад.

Когда подаются документы на вычет

Момент предоставления налогового вычета на детей зависит от дня обращения и других факторов:

- при рождении малыша;

- со дня трудоустройства.

Иногда, по каким либо причинам, работник не сразу с момента возникновения права пишет заявление на социальный налоговый вычет. Тогда работодатель должен сделать перерасчет НДФЛ за текущий год. В противном случае заявитель вправе использовать льготу, обратившись в ИФНС.

Максимальный срок, за который инспекция выдаст компенсацию, составляет три года. К примеру, у работника родился ребёнок, но он не сообщил об этом факте по месту труда. Прошло два года, и он узнает о том, что имел право на предоставление вычетов на детей. Чтобы оформить возврат, ему необходимо собрать документацию и сдать ее в ИФНС. Инспекция выплатит ему компенсацию за два прошедших года.

Порядок действий при оформлении вычета через работодателя

Как получить вычет по месту труда, интересует много людей. Работнику рекомендуется придерживаться схемы действий:

- Собрать требуемую документацию.

- Обратиться в бухгалтерию, где рассчитывались доходы. Написать заявление и сдать бумаги.

- Если месяц еще не закрыт для расчета зарплаты, налоговые вычеты на детей будут предоставлены с него. В противном случае, работник получит льготу со следующего месяца.

Когда плательщик НДФЛ работает одновременно в нескольких организациях, оформить налоговый вычет он сможет только в одной из них.

Как получить вычет на детей через ИФНС

Когда льгота не предоставлялась организацией либо не была предоставлена в полном объеме, работник вправе претендовать на возврат денег через ИФНС. Порядок действий, как получить налоговый вычет через инспекцию:

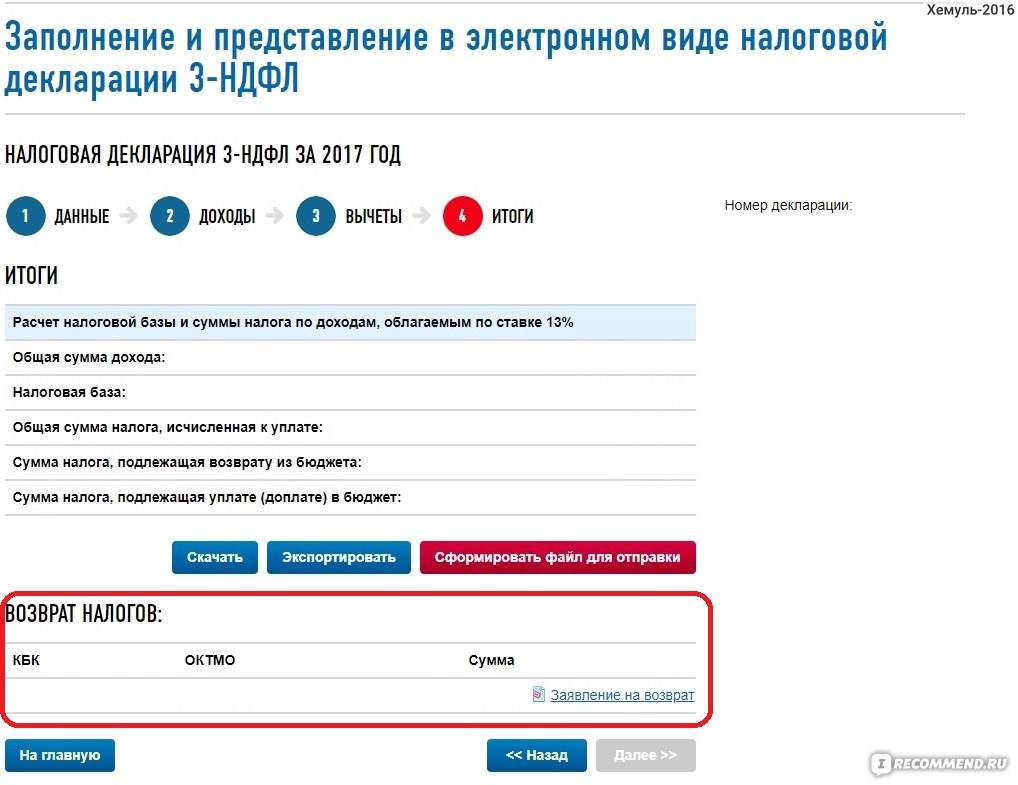

- Заполнить налоговую декларацию. Сделать это можно на официальном сайте либо обратиться за помощью специалистов. Услуга специалиста будет платная. Заполнить документ самостоятельно можно бесплатно. Сайт содержит подробную инструкцию по оформлению.

- Взять справку 2 – НДФЛ у работодателя. Если у заявителя несколько мест труда, справки требуется взять в каждом из них.

- Собрать остальную требуемую документацию.

- Предоставить пакет бумаг специалисту ИФНС.

- Написать два заявления:

- на возврат денег;

- о переводе средств на банковский счёт.

- Если вся документация собрана правильно, специалист принимает ее.

- В течение двух месяцев проводится камеральная проверка. В это время заявителя могут вызвать в инспекцию для разрешения спорных вопросов.

- Если принято положительное решение по выплате компенсации, в течение месяца на банковский счёт получателя переводят деньги.

- При отказе плательщик НДФЛ вправе оспорить решение инспекции в судебной инстанции.

Предоставить документацию в налоговую службу допускается несколькими способами:

- Лично. Это самый распространенный вариант, так как самый быстрый. Также на месте проще сразу решить все возникшие вопросы.

- Отправка пакет бумаг почтой, письмом с уведомлением и вложенной описью. Предварительно все ксерокопии придется заверить.

- Через портал госуслуги. Для этого придется предварительно пройти регистрацию и процедуру подтверждения данных. Также нужно подключить услугу электронной подписи, которая стоит пятьсот рублей в год.

- Через личный кабинет на сайте ИФМС. Для этого тоже требуется предварительная регистрация. Электронная подпись здесь не нужна.

Каждый человек вправе самостоятельно выбрать, каким из способов вернуть деньги. По – прежнему, самым широко используемым вариантом остается личное обращение.

Социальные налоговые вычеты на детей

Социальные детские вычеты предоставляются независимо от стандартных, но суммарно не могут превышать уплаченный годовой НДФЛ плательщика. Согласно НК данные льготы предоставляются родителю (или иному законному представителю), если им оплачивалось:

- обучение детей в учреждении, имеющем лицензию на осуществление образовательной деятельности;

- лечение детей или приобретение для них лекарств, назначенных врачом (при условии оплаты из собственных средств семьи);

- взносы в негосударственные пенсионные фонды за детей;

- добровольное пенсионное страхование детей-инвалидов;

- добровольное страхование жизни детей.

Социальным вычетом (в отличие от стандартного) в полном объеме не могут воспользоваться оба родителя одновременно: его может получить либо один из них полностью, либо оба по частям. Если есть договор об оплате лечения или обучения детей, то возврат получает тот, кто является плательщиком.

Внимание

При оплате обучения братьев и сестер право на получение социального налогового вычета имеют работающие родные братья и сестры, при этом не важно, оба родителя у них общие или только один.Важно отметить, что применение этого типа вычета возможно при условии, что потрачены средства семьи без привлечения благотворительных фондов или материнского капитала

Налоговый вычет за обучение

Детский налоговый вычет за обучение предоставляется:

- родителю или усыновителю, оплатившему обучение детей в возрасте до 24 лет по очной форме;

- опекуну или законному представителю, оплатившему очное обучение опекаемого не старше 18 лет;

- бывшему опекуну после снятия опеки или попечительства, возраст подопечного до 24 лет (при очной форме обучения).

Предоставив необходимые документы в налоговую, можно вернуть часть суммы за оплату:

- детского сада (можно вернуть налог за те услуги, в квитанции за которые указано, что это именно платные образовательные услуги, а не родительская плата за детский сад);

- школы;

- образовательных курсов или дополнительного образования (это могут быть, например, платные кружки и спортивные секции);

- среднего специального образования;

- высшего образования (получения ученой степени).

Учреждение, где обучались дети, должно иметь лицензию на осуществление образовательной деятельности, иначе уплаченный НДФЛ вернуть не получится.

Пример. Михалева К. получает зарплату 55000 руб. в месяц. Годовой НДФЛ Михалевой составляет 85800 руб. (7150 × 12, где 7150 — это 13% от 55000). Она ежегодно платит 80000 руб. за учебу сына в вузе. Максимальный лимит в год по возврату суммы за обучение детей составляет 50000 руб., следовательно, 6500 руб. вернется Михалевой.

Возврат налога за лечение

Налоговый вычет предоставляется при оплате лечения детей в случаях:

- расходов на платное лечение детей (подопечных);

- приобретения для детей медикаментов, которые назначил врач;

- внесения страховых взносов за детей при добровольном медицинском страховании.

Как отмечалось ранее, установленный законом годовой лимит на общий размер социальных вычетов не включает расходы на дорогостоящее лечение. Узнать, является ли лечение дорогостоящим, можно из утвержденного Перечня или по коду из справки об оплате медуслуг для предоставления в налоговую:

- код «1» — лечение не входит в указанный Перечень;

- код «2» — относится к дорогостоящим видам.

Чтобы вернуть часть (или всю сумму) затрат на дорогостоящее лечение детей, необходимо выполнение всех следующих пунктов:

- материалы, приобретаемые для дорогостоящего лечения детей из вышеуказанного Перечня, приобретались за собственные средства налогоплательщика;

- в лечебном учреждении нет в наличии необходимых лекарств или расходных материалов, и при этом в договоре на оказание медицинских услуг указано, что их покупает пациент;

- есть справка о необходимости использования этих материалов или медикаментов в ходе дорогостоящего лечения (выдается медицинской организацией);

- имеется справка об оплате медицинских услуг с кодом «2» (выдается медицинским учреждением, предоставляется в налоговый орган).

Внимание

Предоставление декларации в налоговый орган с целью получения социального вычета возможно по завершении года, а к работодателю можно обратиться с соответствующим заявлением в любое время (но только по факту осуществления вышеупомянутых затрат).

RedRocketMedia

Брянск, ул Ульянова, дом 4, офис 414

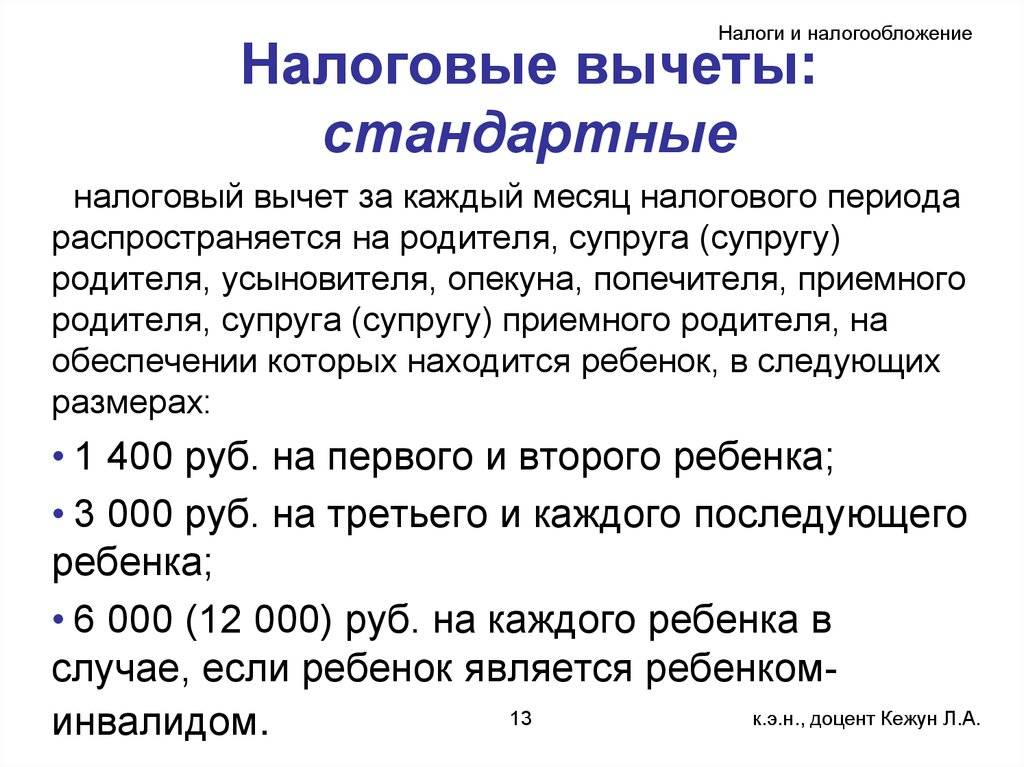

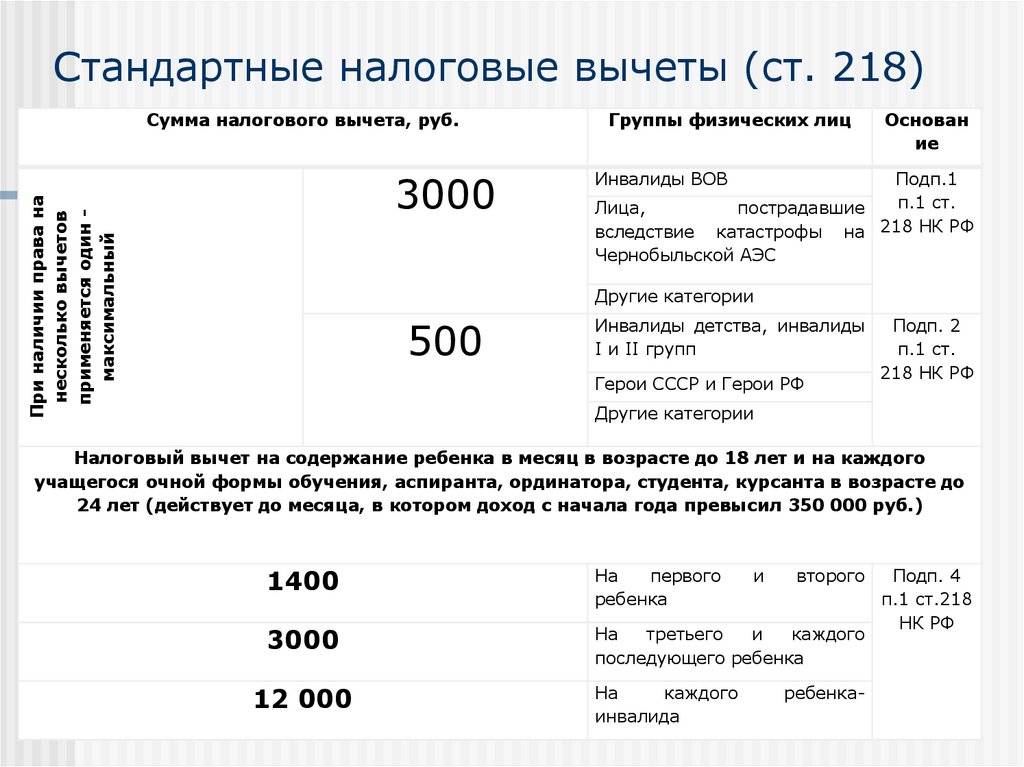

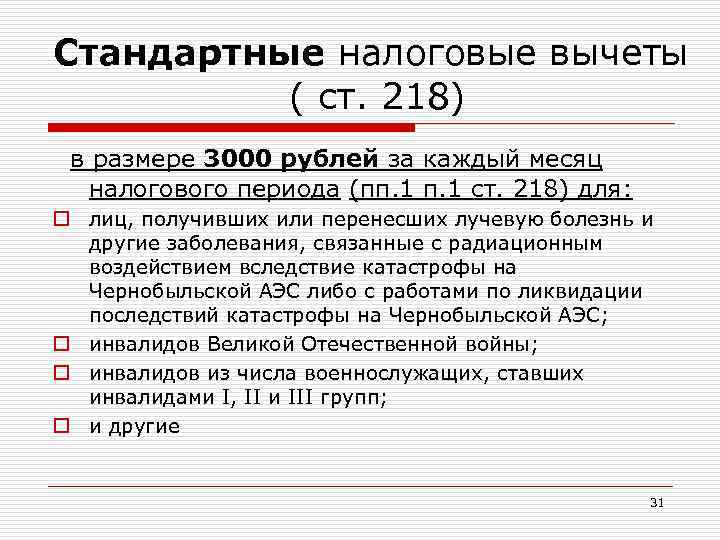

Стандартный налоговый вычет

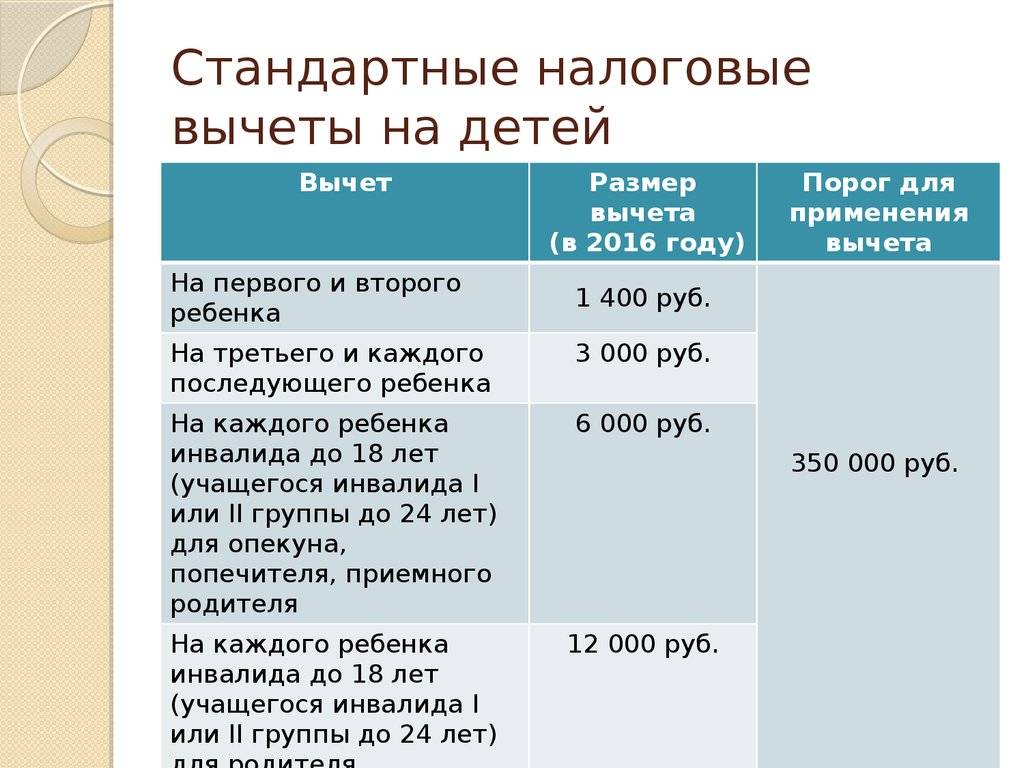

Право на получение стандартных налоговых вычетов имеют родители детей, лица, участвовавшие в военных действиях, пострадавшие на Чернобыльской атомной электростанции, участники опасных испытаний и другие. Стандартные налоговые вычеты предоставляются, если доходы в отчетном периоде не превышают 350 тысяч рублей в год. Посмотреть список лиц, полных условий и порядка предоставления стандартного вычета можно в первых пунктах статьи 218 НК РФ.

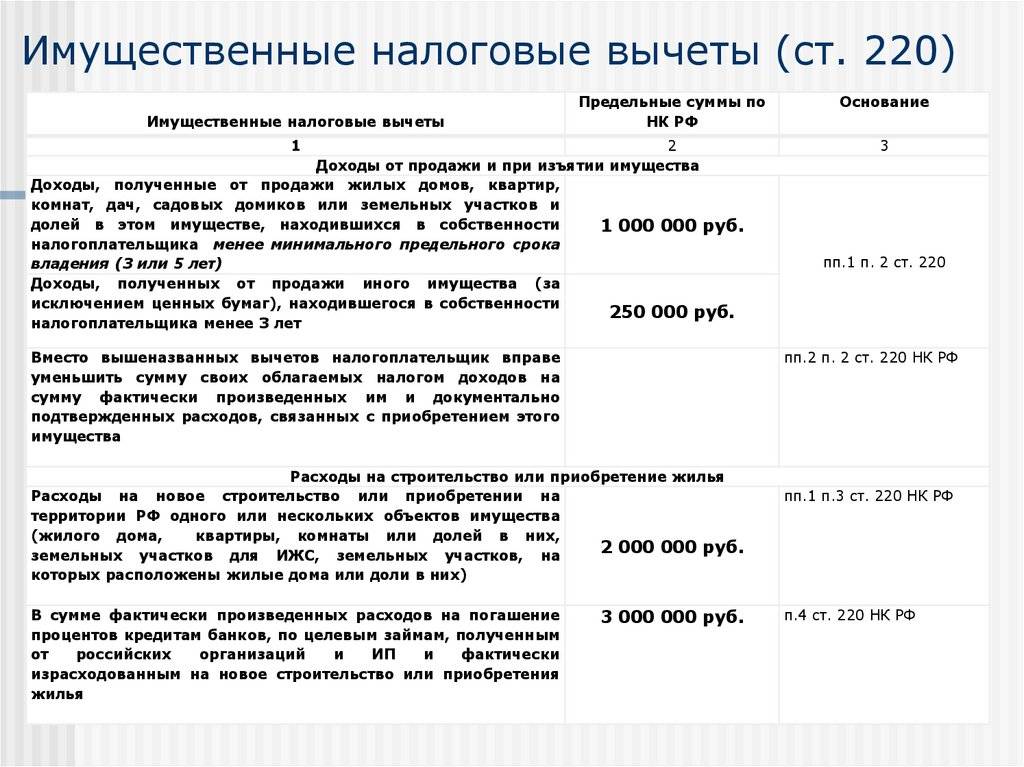

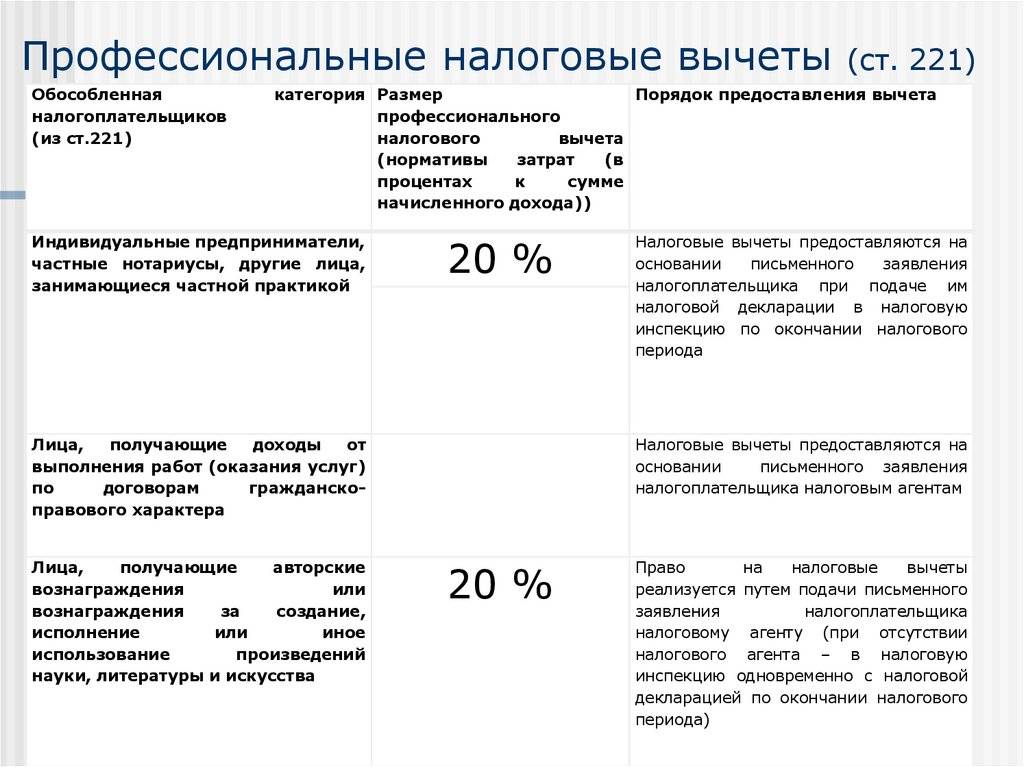

Размеры стандартных вычетов

| 12 000 для родителей и 6 000 для попечителей и опекунов |

| На содержание ребенка, если он имеет инвалидность и его возраст не превышает 18 лет или если он студент очной формы в возрасте до 24 лет |

| 1 400 |

| Для родителей одного или двоих детей |

| 3 000 |

| Родителям с тремя детьми и более |

| Принимавших участие в проекте «Укрытие» |

| Пострадавших в 1957 году на предприятии «Маяк» |

| Для пострадавших при работе на Чернобыльской АЭС |

| Работникам, связанным с испытаниями ядерного оружия |

| Для инвалидов ВОВ |

| Для военных, получивших серьезные травмы при защите СССР |

| 500 рублей каждый месяц |

| Для Героев СССР и Российской Федерации и для лиц, имеющих орден Славы трех Степеней и вольнонаемных при защите СССР |

| Участникам Ленинградской блокады |

| Для пленников в период Второй мировой войны |

| Инвалидов при рождении и для лиц, имеющих первую или вторую группу инвалидности |

| Получившим лучевую болезнь и военным, служившим в Республике Афганистан |

| Родителям или супругам, погибших при защите СССР |

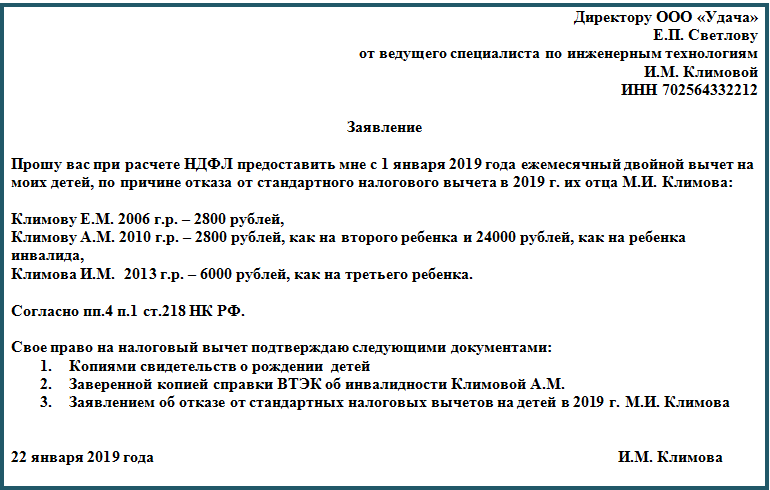

Важно! Родители, опекуны, усыновители и попечители, воспитывающие детей единолично, могут получать стандартные вычеты в двойном размере. Условие перестает действовать со следующего месяца после вступления в брак.

Размеры налоговых вычетов в 2021 году можно уточнить на официальном сайте налоговой службы.

Список документов для оформления

Чтобы заявить свое право на стандартный налоговый вычет, необходимо подготовить набор документов и бумаг, которые требуются по закону. В зависимости от индивидуального случая должны быть представлены копии документов:

- Для родителей требуется наличие документов, подтверждающих право вычета в связи с наличием детей. Подойдет свидетельство об усыновлении или рождении ребенка.

- Заполненное заявление на предоставление налогового возврата.

- Для инвалидов нужна медсправка, подтверждающая статус.

- Если ребенок учится по очной программе обучения, представляется справка об обучении (для студента, аспиранта и других).

- При наличии опекаемых детей необходимо документальное подтверждение: свидетельство об усыновлении, договор об осуществлении опеки или попечительства, выданных в соответствующих инстанциях.

- Если вы работаете на новой работе в этом отчетном налоговом периоде, нужно предоставить справку 2-НДФЛ.

- Декларация 3-НДФЛ для оформления в ИНФС. Форму можно заполнить на официальном сайте налоговой службы nalog.ru.

- Копии первых двух страниц паспорта.

- Для единолично воспитывающих родителей необходимо предоставить свидетельство о смерти второго родителя или решение суда о признании второго родителя безвестно отсутствующим и документ о том, что единоличный родитель не вступил в брак.

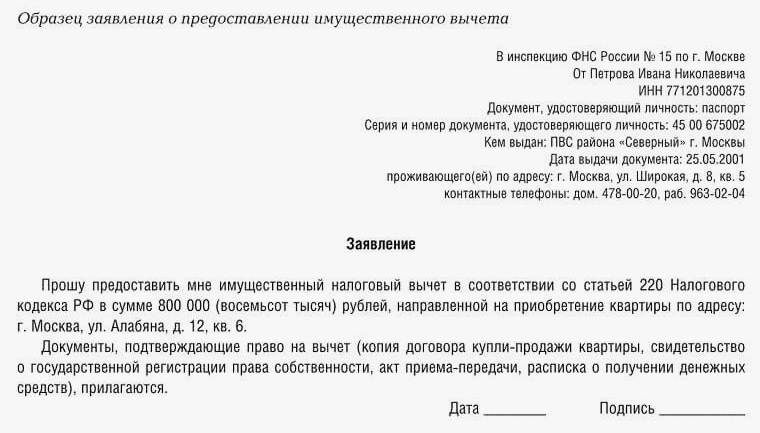

Требования к заявлению о вычете

Заявление о предоставлении налогового возврата по закону должно содержать некоторые обязательные требования:

- Написать его можно в свободной форме.

- Должны быть указаны Фамилия, Имя и Отчество.

- Прописана дата рождения.

- Нужно перечислить список документов, которые будут прилагаться к заявлению.

Порядок оформления

Оформить право уменьшения налоговой базы допускается двумя способами: у работодателя и непосредственно в налоговой. Отличия следующие:

- работодатель ежемесячно высчитывает размер налога, не подлежащий удержанию. Документы подаются в год рождения ребенка;

- налоговая возвращает деньги за год на основании декларации. Обращаться следует после окончания отчетного периода.

Оба способа обладают преимуществами и недостатками. Удобнее получать вычет у работодателя, так как не нужно брать дополнительные справки, стоять в очереди в налоговой или на почте. Однако для всех видов возвратов, кроме стандартного, нужно подтверждение из ФНС о праве получения, что подразумевает обращение в инспекцию.

Если родитель пропустил срок подачи, то ему придется заполнять декларацию, готовить пакет подтверждающих бумаг и направлять его в фискальное ведомство. Сумма, полученная по итогам изучения документов, будет более ощутимая, чем те, что плюсуются к заработной плате работодателем.

У работодателя проще получать вычет по постоянным льготам. Через инспекцию проще действовать, когда расходы сделаны в конце года, или не были учтены у работодателя.

Вычет на лечение

Стандартному налоговому вычету на лечение посвящен пп. 3 п. 1 ст. 219 НК РФ, он предоставляется:

- В сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями РФ, а также уплаченной им за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в данных медицинских учреждениях (в соответствии с Перечнем медицинских услуг, утвержденных Постановлением Правительства РФ N 201 <3>). В данный Перечень включены услуги:

- по диагностике и лечению при оказании населению скорой медицинской помощи;

- по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы;

- по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы;

- по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях;

- по санитарному просвещению населения.

<3> Постановление Правительства РФ от 19.03.2001 N 201 “Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета”.

- В размере стоимости медикаментов (в соответствии с Перечнем лекарственных средств, утвержденным Постановлением Правительства РФ N 201), назначенных вышеуказанным лицам лечащим врачом и приобретаемых налогоплательщиками за счет собственных средств.

- В сумме страховых взносов, уплаченных налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно услуг по лечению.

Действующая редакция пп. 3 п. 1 ст. 219 НК РФ ограничивает общий размер социального вычета на лечение 50 000 руб.

При этом сохранится исключение, согласно которому вычет по дорогостоящим видам лечения в медицинских учреждениях РФ предоставляется в размере фактически произведенных расходов без ограничения. Перечень дорогостоящих видов лечения утвержден Постановлением Правительства РФ N 201.

К документам, которые налогоплательщик должен представить для получения данного вычета, относятся, например:

- платежные документы (кассовые чеки, квитанции к приходным кассовым ордерам, платежные поручения, банковские выписки и т.п.);

- копии договоров, заключенных налогоплательщиком с медицинскими учреждениями РФ, и (или) договоров добровольного личного страхования, заключенных со страховыми компаниями (если такие договоры заключались);

- документы, подтверждающие родство налогоплательщика с лицами, за которых он оплатил лечение, медикаменты, страховые взносы (свидетельство о рождении детей, свидетельство о браке и др.);

- копия лицензии медицинского учреждения, если в договорах отсутствует информация о реквизитах лицензий. В Письме ФНС России от 31.08.2006 N САЭ-6-04/876@ разъяснено, что, когда ссылка на реквизиты лицензии содержится в самом договоре на лечение, заключенном налогоплательщиком с медицинской организацией или индивидуальным предпринимателем, либо в выданной налогоплательщику ими справке об оказанных услугах по лечению, налоговым органам не рекомендуется требовать от налогоплательщика представления копий соответствующих лицензий;

- Справка об оплате медицинских услуг для представления в налоговые органы РФ <4> (Письмо УФНС по г. Москве от 30.03.2007 N 28-10/028734). Согласно Инструкции по ее учету, хранению и заполнению она заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности и удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика;

- Справка о доходах физического лица по форме 2-НДФЛ (Письма УФНС по г. Москве от 07.04.2006 N 28-10/27128@, от 19.05.2006 N 28-10/043414).

<4> Приказ Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256.