Условия пользования кредитными картами Сбербанка

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

Тарифы

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

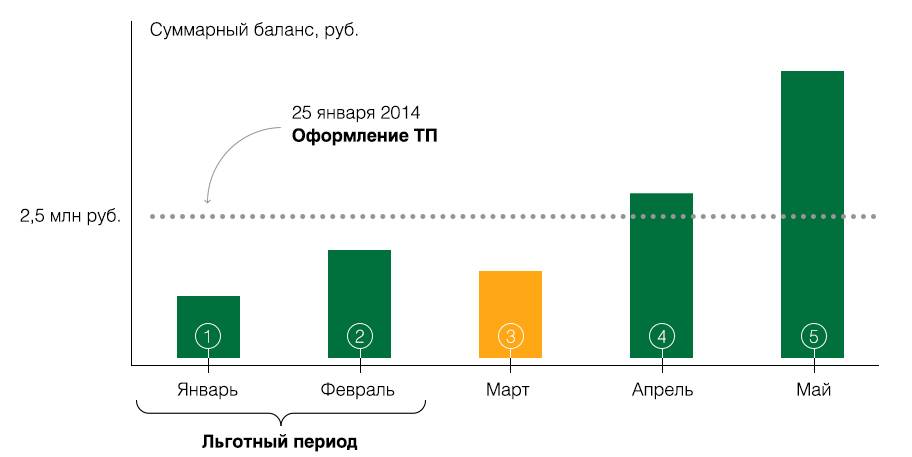

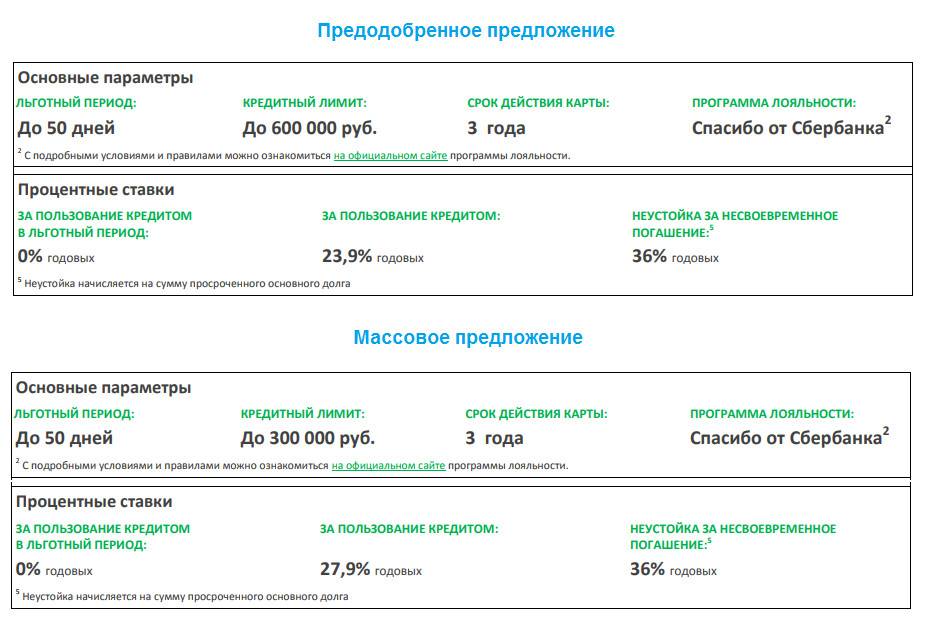

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

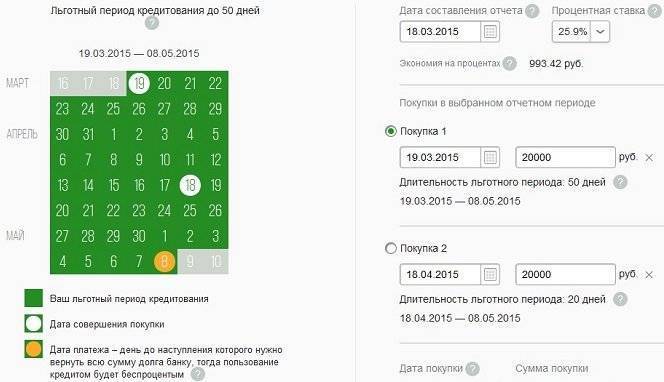

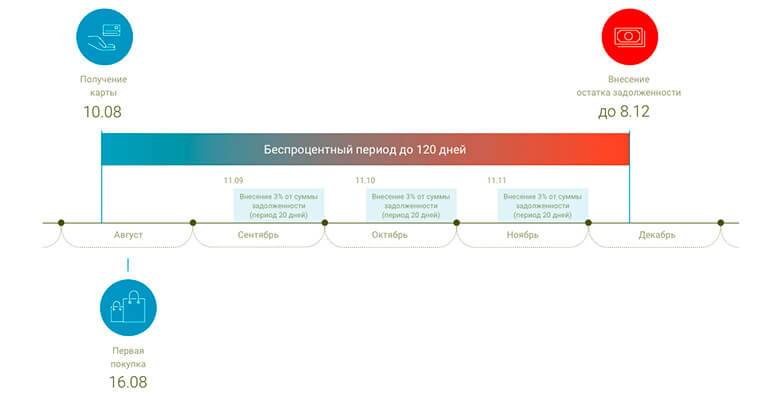

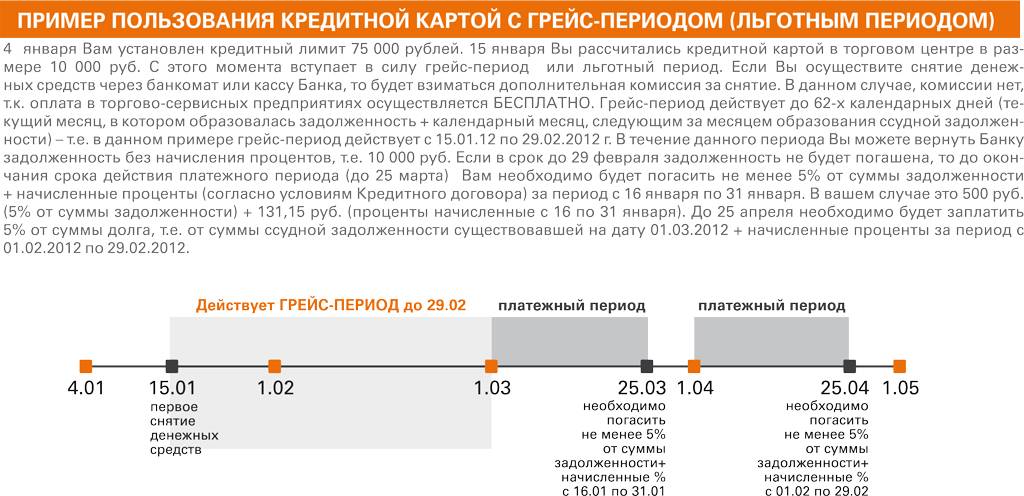

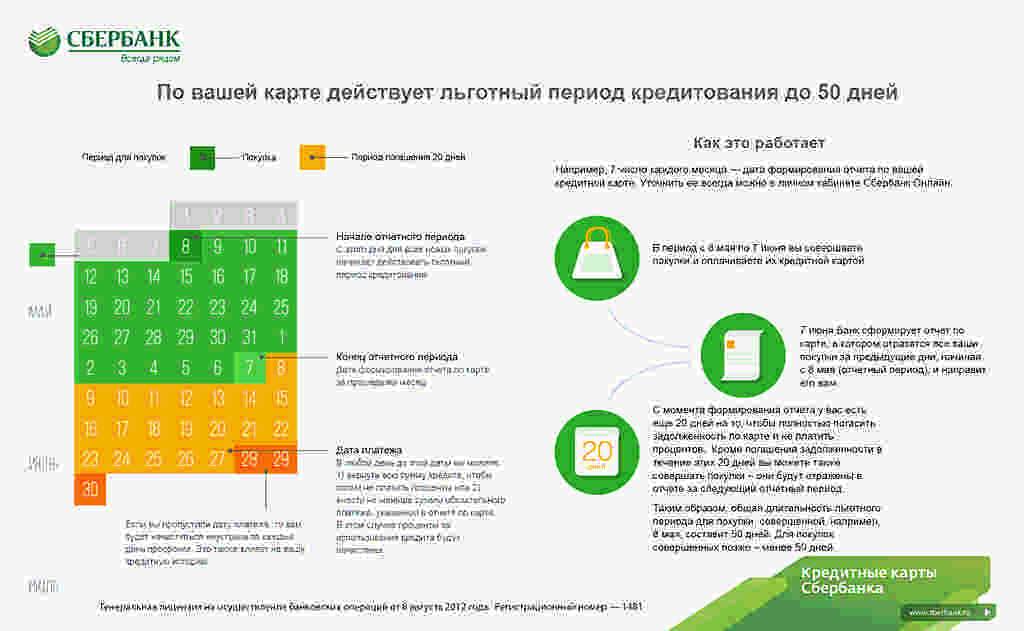

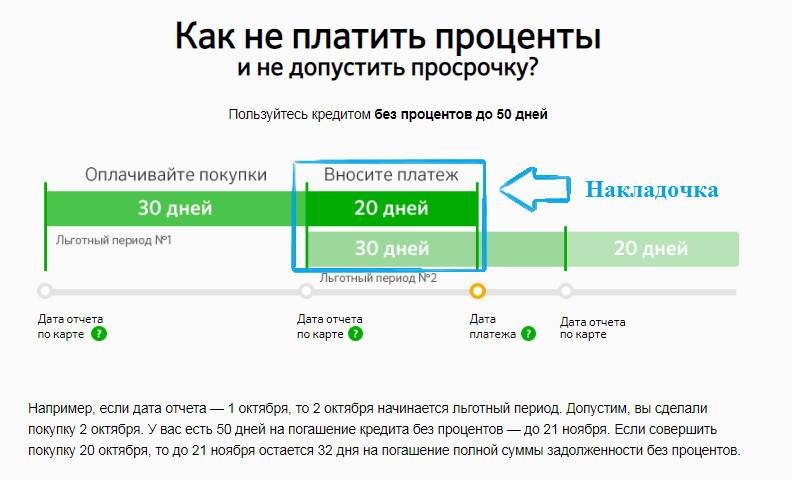

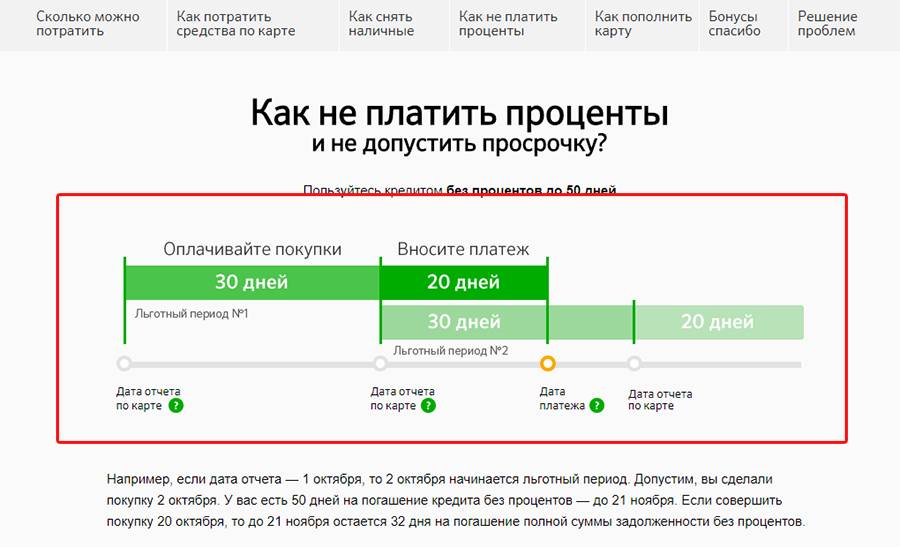

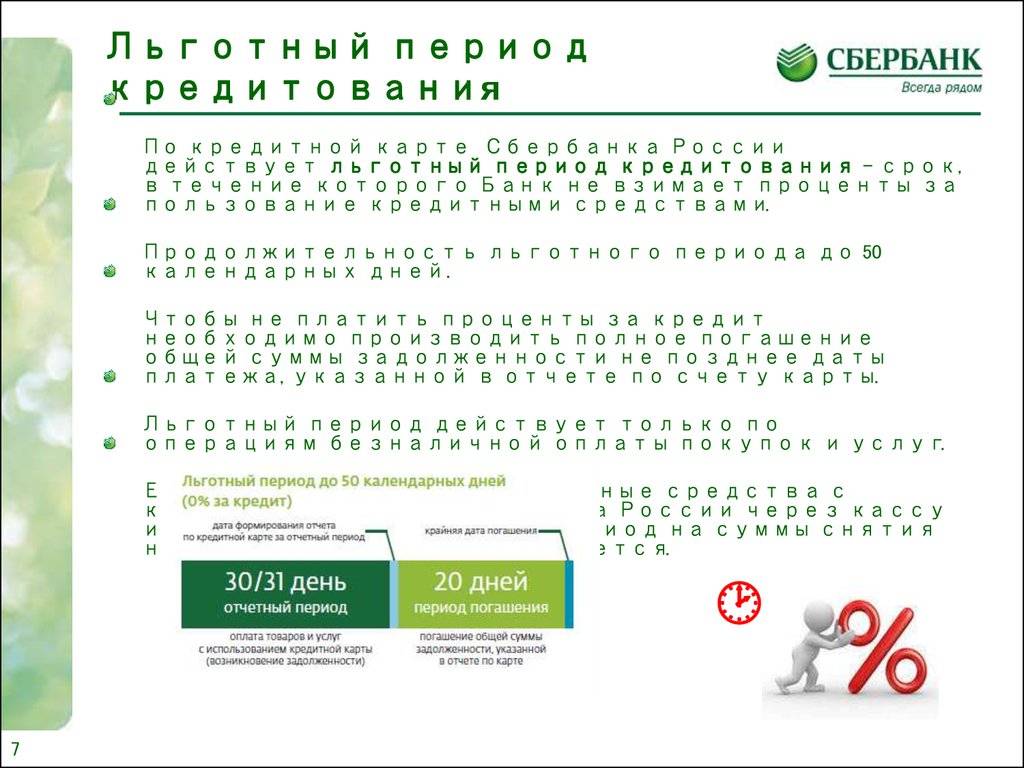

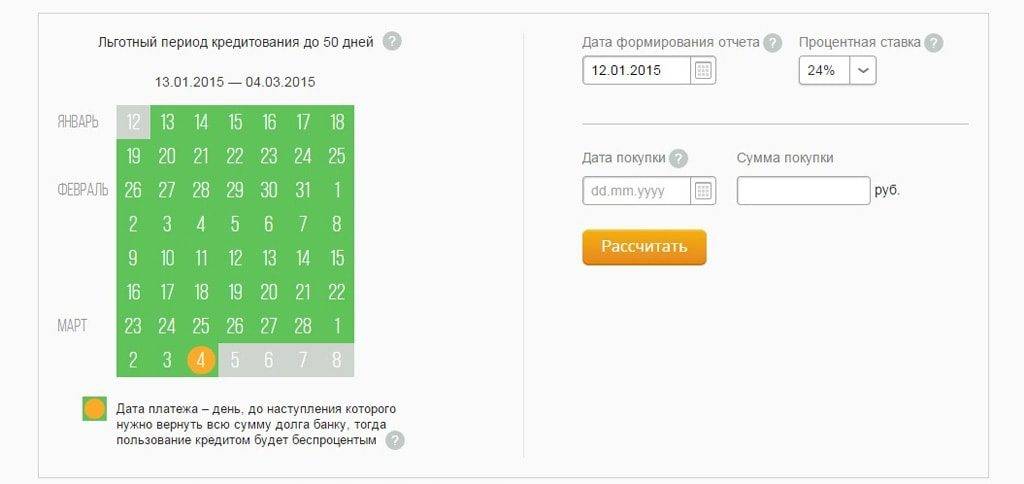

Льготный период по кредитной карте Сбербанка

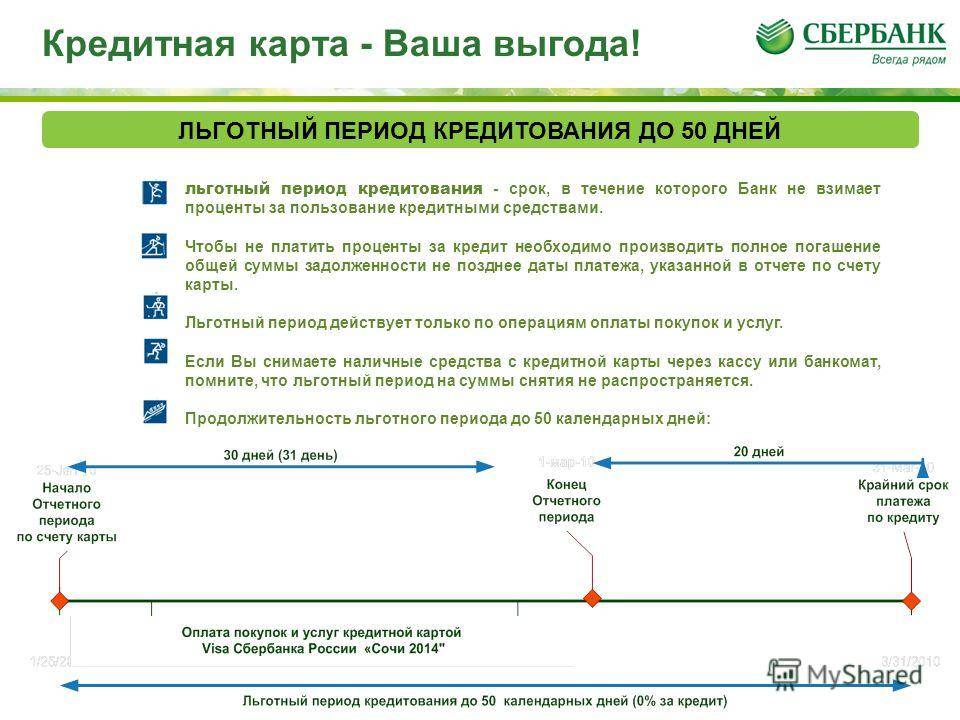

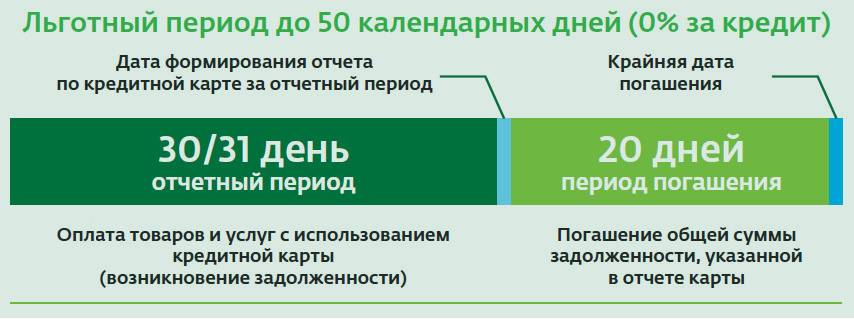

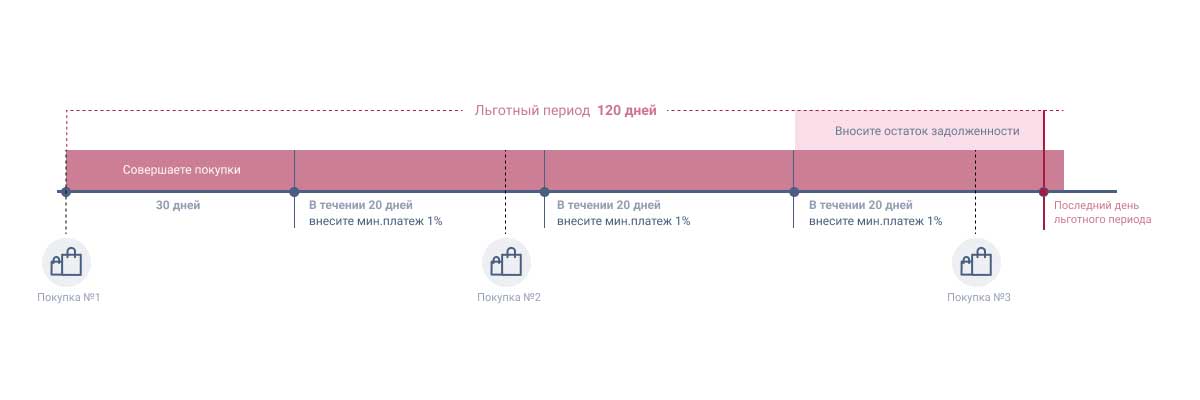

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

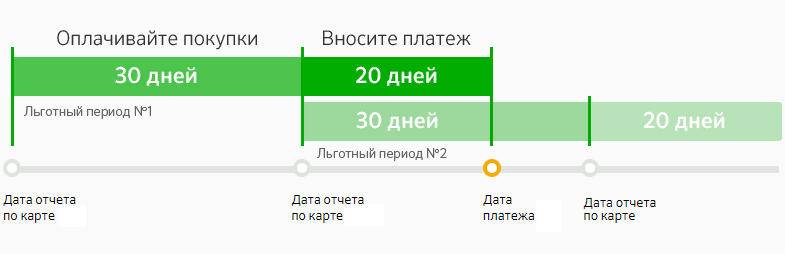

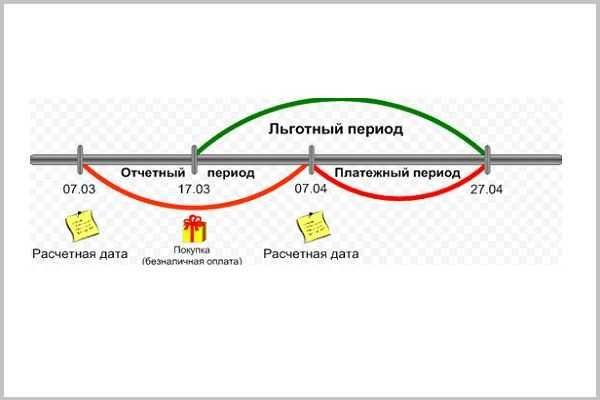

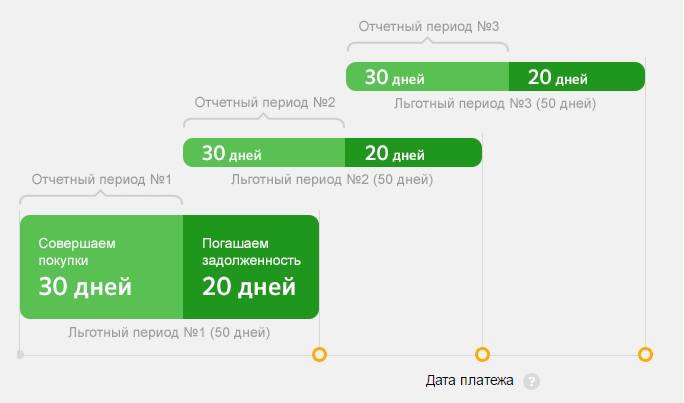

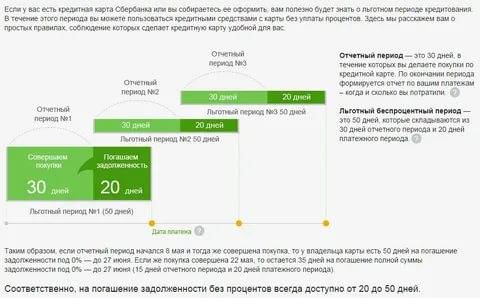

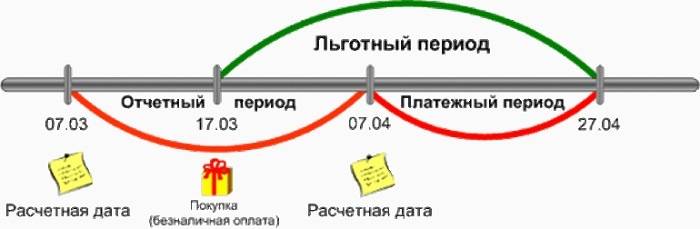

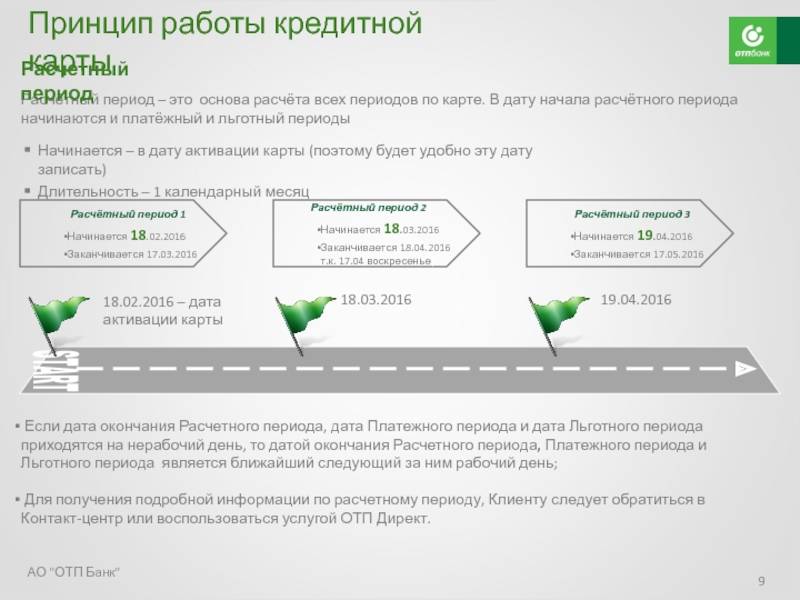

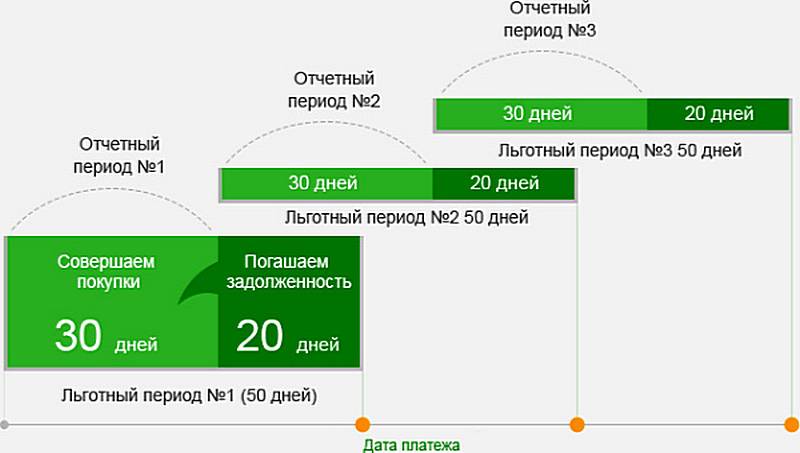

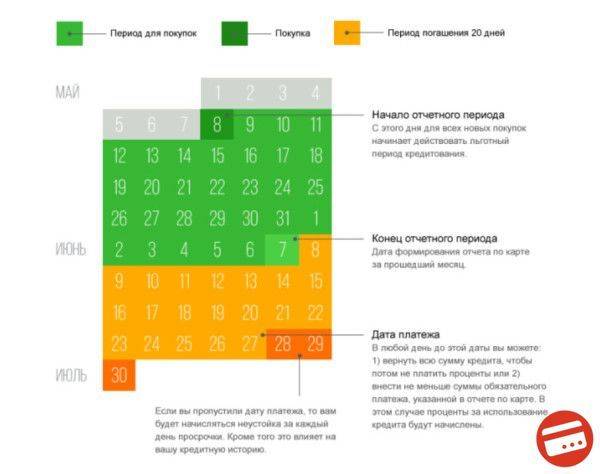

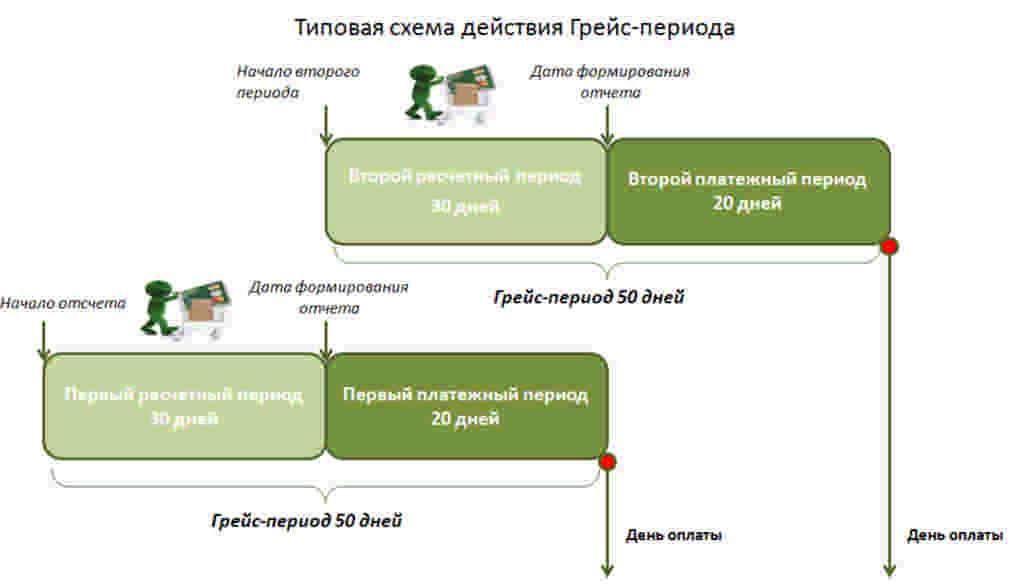

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Читаем подробнее: Что такое льготный период по кредитной карте Сбербанка

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Читаем также: Можно ли оплатить коммунальные услуги с кредитной карты Сбербанка

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

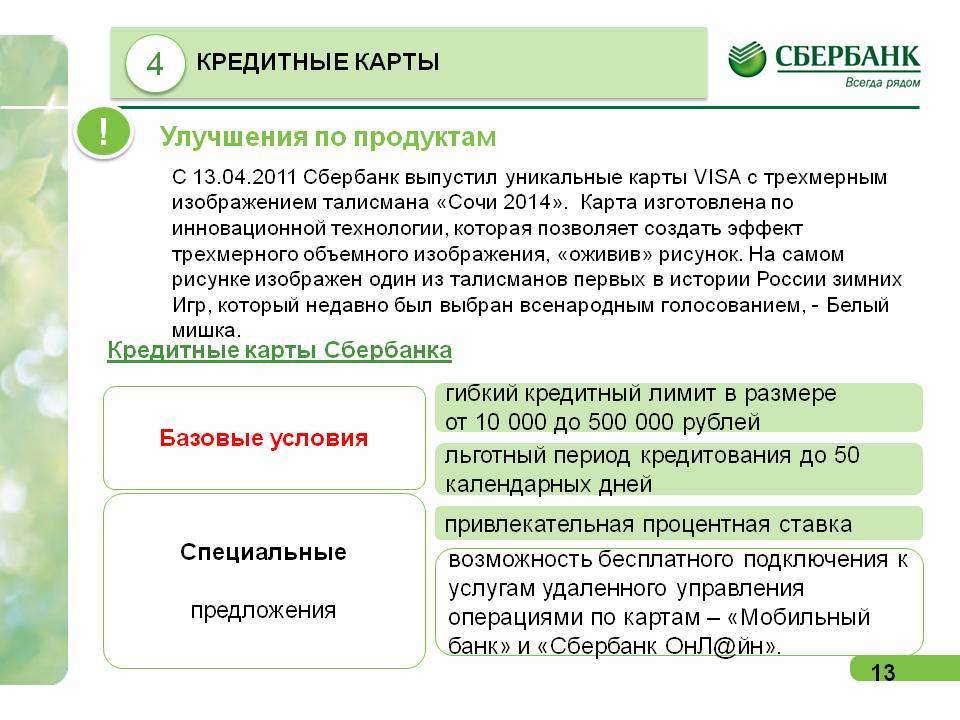

Виды кредитных карт Сбербанка для физических лиц

В этом году Сбербанк предлагает физическим лицам кредитки следующих типов:

- классические (Виза и Мастеркард Стандарт);

- золотые (Мастеркард Голд и Виза Голд);

- премиальные (Mastercard Премиум);

- «Подари жизнь» (Visa Classic и Gold);

- Аэрофлот (Виза Классик и Виза Голд).

Рассмотрим каждый из этих видов детальнее.Помните, что погасить задолженность выгоднее до истечения льготного периода. Тогда сумма переплаты будет нулевой.

Классические

Самыми доступными и простыми в получении являются кредитные карты классического типа Visa и MasterCard Standard. Их могут оформить без специального персонального предложения практически все совершеннолетние пользователи в возрасте от 21 года (постоянные клиенты банка от 18 лет). Стоимость обслуживания такой продукции минимальна и составляет от 0 до 750 руб. в год.

Условия по классическим карточкам Сбербанка:

- льготный период – до 50 дней;

- сумма кредитного лимита – до 600000 для зарплатных клиентов, и 300000 — для новых;

- процентная ставка – от 23,9% до 27,9% в год.

Золотые

Стать держателем золотой кредитной карты Сбербанка могут все граждане России от 21 года на стандартных условиях, то есть ждать персонального предложения от банка для этого не требуется. Однако, если оно будет, удастся оформить кредитку с максимальным лимитом. Основные характеристики:

- срок действия — 3 года;

- цена годового обслуживания — до 3000;

- сумма лимита по кредиту на карте — до 600000 в рамках персонального предложения и до 300000 по стандартным условиям;

- беспроцентный срок (льготный период) – 50 дней. Если погасить задолженность до истечения этого срока, банк не начислит проценты;

- процентная ставка — от 23,9% до 27,9% в год.

Премиальные

Премиальную карточку могут оформить физические лица от 21 года, являющиеся гражданами РФ и имеющие постоянное место работы. Условия предоставления кредитки:

- максимальный лимит кредита – 600 000 для новых клиентов, 3 000 000 в рамках спецпредложения;

- льготный период – 50 календарных суток;

- годовая ставка — от 21,9% ;

- цена годового обслуживания — 2 450 для тех, кто успеет оформить карту до 31 октября 2018 года,

- стандартная стоимость годового обслуживания — 4 900.

Подари жизнь

Карточки «Подари жизнь» выпускаются в Сбербанке в двух вариантах — Visa Classic и Gold. Классическая предоставляется на стандартных условиях и имеет такие параметры:

- срок действия – 36 месяцев;

- лимит – до 600000 рублей;

- процентная ставка — от 23,9% до 27,9% в год;

- обслуживание в год – 900 руб.

Золотую кредитку могут получить граждане РФ от 21 года, как на стандартных условиях, так и по персональному предложению (в этом случае кредитный лимит больше в 2 раза). Условия:

- стоимость обслуживания — до 900 руб. в год;

- кредитный лимит – 300000 для обычных клиентов, 600000 — при наличие специального предодобренного предложения;

- годовой процент — от 23,9%;

- льготный период – 50 суток.

Аэрофлот

Сбербанк предлагает своим клиентам три варианта кредитных карт Аэрофлот – Classic, Gold и Signature. Условия по картам:

Аэрофлот Классическая доступна гражданам России в возрасте от 21 года до 65 лет. Ее параметры:

- период действия – 3 года;

- беспроцентный срок – 50 суток;

- максимальный лимит кредита – 600 000 руб.;

- процент — 23,9% — 27,9% в год;

- цена за пользование – 900 руб.

Аэрофлот Золотая предоставляется физическим лицам, достигшим 21 года, имеющим гражданство РФ и официальное трудоустройство. Условия пользования:

- льготный срок – 50 дней;

- сумма кредитного лимита – до 600 000 руб.;

- процентная ставка — от 23,9% годовых;

- стоимость обслуживания – 3 500 в год.

Аэрофлот Премиальная выпускается только в рамках специального персонального предложения, ее условия:

- цена за пользование – 12 000 руб в год;

- процент по завершению льготного периода – 21,9% в год;

- льготный период – 50 суток;

- сумма лимита – до 3 миллионов.

Карточки Сбербанка: условия и требования

Зарплатным клиентам банка лучше сначала рассмотреть предложения от Сбербанка. Вполне вероятно, что какая-то кредитка уже предодобрена, что снизит годовые и вдвое увеличит лимит. Если никакая карта не одобрена заранее, можно самостоятельно выбрать наиболее подходящий вариант.

- Классическая кредитка от Сбербанка считается универсальной. Во-первых, ее обслуживание бесплатно при предварительном одобрении, а при его отсутствии составит всего 750 рублей в год. Во-вторых, невысокие ставки в 23-9-27,9%. В-третьих, наличие льготного периода в 50 дней, позволяющего пользоваться деньгами без уплаты процентов. Лимит тоже на уровне – до 600 тысяч руб.

- Условия золотой карты практически не отличаются от классика: максимальный лимит в 600 тыс. руб., годовые в 23,9-27,9% и 50 дней грейса. Разница только в более высокой категории пластика, возможность получать скидки и бонусы специальных программ и стоимостью годового обслуживания в 3000 руб. (при предварительном одобрении – бесплатно).

- Для статусных клиентов предусматривается премиальная категория. Это вход в клуб Premium Visa и MasterCard, пониженные ставки в 21,9-25,9%, повышенные бонусы СПАСИБО и максимальная сумма займа в 3 миллиона руб. Стоит премиум 4900 руб. в год.

- Классическая карта Аэрофлот предлагается активным путешественникам. Льготные 50 дней, годовые от 23,9% до 27,9%, лимит до 600000 руб., но главное – автоматическое начисление 1 мили за каждые потраченные 60 руб. Есть и «стартовый капитал» в 500 миль. Обойдется карта в 900 рублей ежегодно.

- Золотая карта Аэрофлот предлагает пятидесятидневный грейс, предоставление суммы до 600 тыс. под 23,9-27,9% годовых и перевод каждых потраченных 60 рублей в 1 милю. Разница с классиком в ежегодном списывании 3500 руб. за обслуживание, 1000 приветственных милях и участии в спецпрограммах категории Gold.

- Карта Аэрофлот класса Signature выдается только по предварительному одобрению. За ежегодную плату в 12000 руб. заемщик имеет право беспроцентно пользоваться предоставленной суммой с лимитом в 3 млн. и получать по 2 мили за каждые списанные 60 руб. Сохраняются и приветственные 1000 миль.

- Открывать кредитку в Сбербанке можно и в благотворительных целях. Яркий пример – серия «Подари жизнь» в классическом и золотом вариантах. До 0,3% от потраченных средств и 50% от стоимости первого года обслуживания поступят в одноименный фонд. Остальные условия практически идентичны: лимит до 600000 руб., годовые в пределах 23,0-27,9% и грейс 50 дней.

Претендовать на перечисленные карты может любой желающий, главное, соответствовать предъявляемым Сбербанком требованиям. В их числе возраст более 21 года, официальное трудоустройство, отличная кредитная история и соответствующая запросу платежеспособность. Процентная ставка и лимит всегда высчитываются в индивидуальном порядке после предоставления кандидатом паспорта, справки о доходах и трудовой книжки. Но лучше не торопиться и изучить встречные предложения от других банков.

Условия предоставления льготной кредитки

Существуют определенные требования, касающиеся будущего держателя карты. Возраст клиента должен попадать в рамки от 21 до 65 лет. Гражданин должен иметь постоянную или временную регистрацию. Обязательно наличие положительной кредитной истории

Обратите внимание на необходимость подтверждения статуса платежеспособности. Текущий стаж на нынешнем рабочем месте должен превышать 6 месяцев

Необходимый перечень документов для получения

Существует 2 формы оформления пластика. При получении индивидуального предложения от банка потребуется предъявить только паспорт гражданина РФ. Скорее всего, человек является зарплатным клиентом Сбербанка, подтверждение дохода не потребуется.

При самостоятельном обращении будьте готовы предоставить не только паспорт гражданина, но и документы, подтверждающие доход. Речь идет о трудовой книжке или заверенной копии. Дополнительно предоставляется справка по форме 2-НДФЛ.

Порядок оформления пластика с грейс периодом

Существует несколько способов оформления пластика. Современные технологии позволяют подать заявление в электронном виде через специальную форму на официальном портале компании. Для этого потребуется посетить раздел Кредитные карты.

Следующий способ – применение функционала личного кабинета пользователя системы Сбербанк Онлайн. Перед подачей заявки попробуйте проверить раздел Персональные предложения. Вполне вероятно, что банк выпустил заветную карточку заранее. Последним вариантом выступает непосредственное посещение банковской организации. Окончание рассмотрения заявки подразумевает получение человеком одобрения или отклонение документов.

В каких случаях грейс период может действовать меньше 50 дней

Финансовые компании имеют различные правила исчисления беспроцентного льготного периода. Датой отсчета в Сбербанке выступает момент получения пластика. Совершение приобретения задолго после получения карты исключает возможность применения возможностей при полноценном грейс периоде.

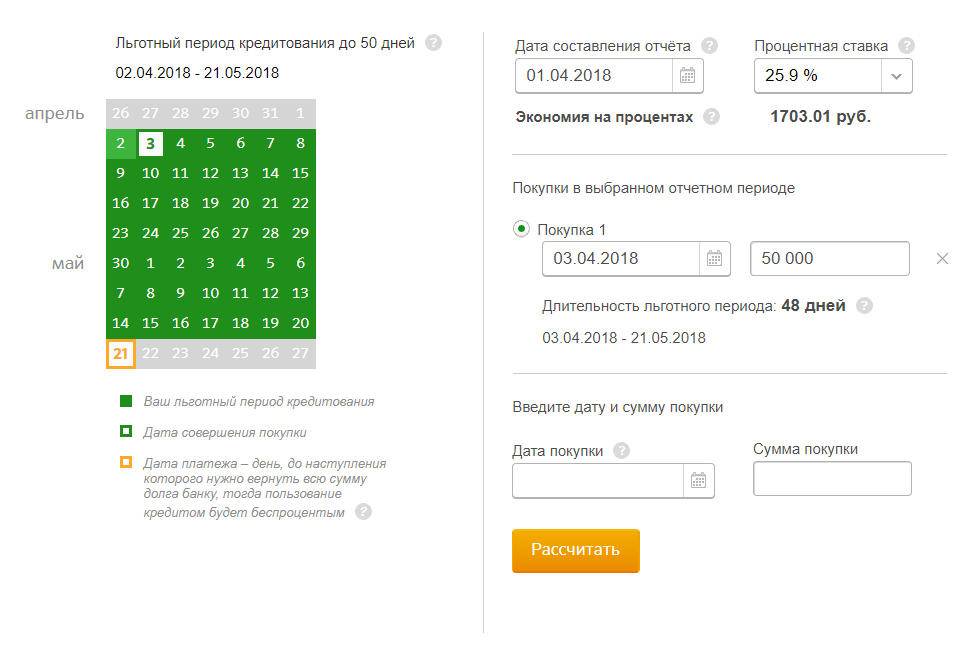

Необходимая оплата при погашении средств в течение льготного периода и при просрочке

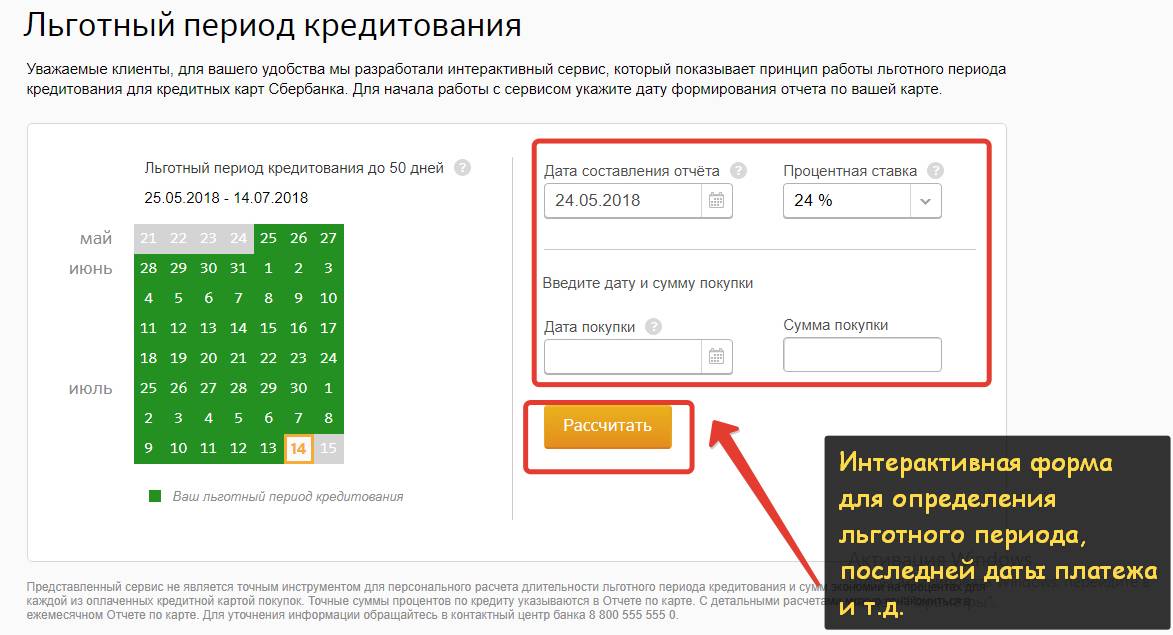

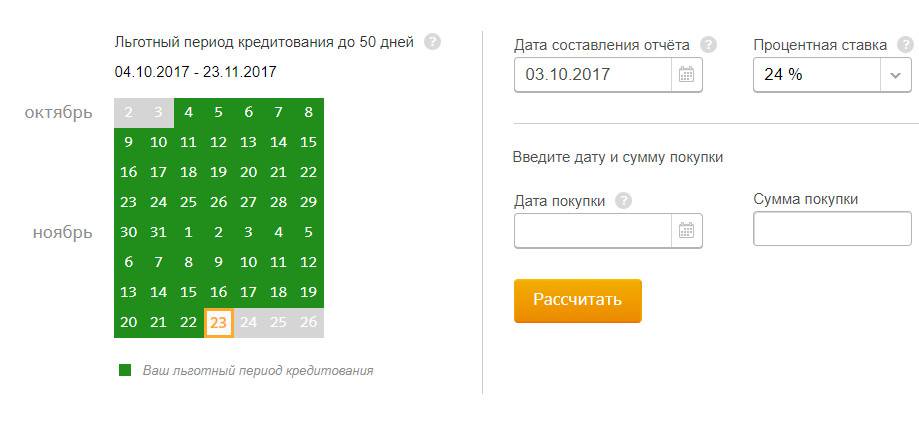

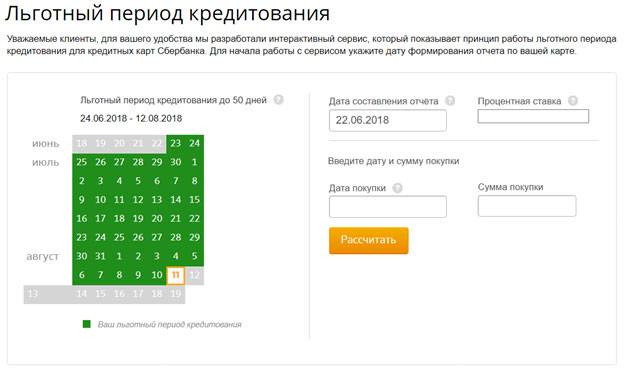

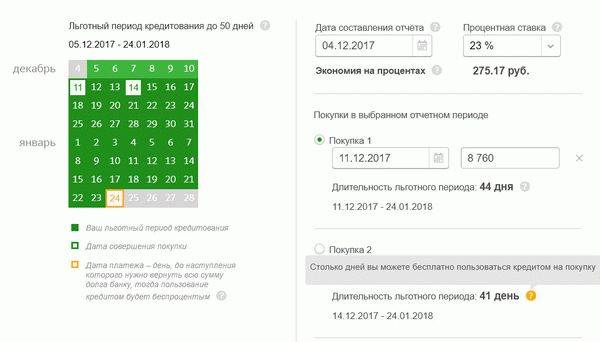

В первую очередь, необходимо отметить, что для удобства пользования кредитками на сайте Сбербанка действует специальный сервис, позволяющий быстро рассчитывать и получать необходимую информацию по имеющимся кредитным картам – такой способ позволяет избежать просрочек и точно определять крайнюю дату платежа.

Сервис, рассчитывающий сроки погашения задолженности по кредитной карте сбербанка

Стоит понимать, что даже при оплате снятых денег на протяжении грейс-периода, полностью избежать каких-либо затрат не получится – само пользование кредитной карты предполагает оплату за следующие функции:

- Страховые платежи – они могут начисляться в зависимости от типа карты;

- Погашение за пользование платными сервисами;

- Оплата за обслуживание карты. У Сбербанка по разным картам данная оплата может колебаться в пределах от 0 до 3500 рублей в год.

Что же может произойти в том случае, если пользователь карты пропустит беспроцентный период или по каким-либо причинам не сможет вовремя погасить его? Завершение беспроцентного периода автоматически запускает начисление процентов на снятую пользователем сумму, точнее величину денег, которую владелец не успел погасить. Среднее значение ставки по различным картам Сбербанка будет находиться на уровне 25-30%. К оставшейся сумме долга, точнее ее погашению также предъявляются определенные требования – на протяжении всего времени пользования кредиткой каждый месяц потребуется погашать не менее 5% от использованной суммы и в обязательном порядке все набежавшие за текущий период проценты.

Кроме того, при наличии просрочек по оплате кредитных карт к ее владельцу могут применяться следующие штрафные санкции:

- Увеличение процентной ставки по истечению грейс-периода;

- Начисление сверх процента неустойки и пени определенного размера, прописанного в кредитном договоре;

- Досрочное расторжение договора и автоматическое аннулирование кредитной карты;

- Отказ в увеличении лимита при необходимости осуществления такого действия;

- Значительное ухудшение кредитной истории, что приводит к проблемам при попытке оформления последующих кредиток или займов как в самом Сбербанке, так и любых других организациях РФ.

Оплату необходимой суммы по кредиту можно осуществлять одним из следующих способов:

- В отделении Сбербанка в любую из касс;

- Перечисление с имеющихся у владельца карты счетов;

- Пополнение при помощи банкоматов или других стационарных точек оплаты.

Итак, беспроцентный период пользования кредиткой Сбербанка – достаточно выгодное условие

Однако, применяя карту данной банковской организации, стоит обращать внимание с какого времени начинает считаться применение кредитки и когда наступает срок оплаты по взятым средствам. Кроме того, при ее использовании стоит учитывать основные условия кредитного договора – чтобы за конкретную услугу не начислялись дополнительные проценты

Не менее важным моментом является то, что при произведении оплаты начисление может происходить не в день ее перевода, а на протяжении еще 3-5 дней – такой фактор нередко приводит к возникновению просрочек, хоть фактически происходит и не совсем по вине пользователя.

Условия предоставления льготной кредитки

Требования к будущему держателю:

- Возраст от 21 до 65 лет.

- Постоянная или временная регистрация.

- Положительная кредитная история.

- Стаж на текущем месте работы не менее 6 месяцев.

Необходимый перечень документов для получения

Для оформления необходим только паспорт. Дополнительно сотрудник отделения может запросить справку 2НДФЛ с места работы и копию трудовой книжки.

Вместо справки 2НДФЛ можно предоставить справку по форме банка либо справку по форме работодателя (если по каким-то причинам компания не выдаёт справки формы 2НДФЛ).

Порядок оформления пластика с грейс периодом

Оформление возможно:

- Через личный кабинет Сбербанк Онлайн. (Проверьте предложение в личном кабинете. Если оно есть – заявку можно оформить онлайн без посещения банка).

- На сайте банка в разделе “Кредитные карты”.

- В отделении банка.

После рассмотрения заявки банк сообщит решение и дату получения.

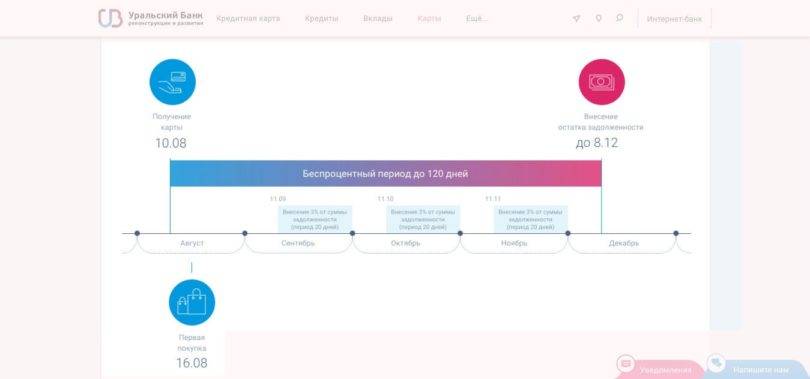

Как работает кредитная карта сбербанка на 50 дней

Основное правило использования карты – возможность совершения траты денег с момента получения пластика. Покупать необходимые товары получится в магазинах или интернет-площадках. Наличие разрешения на снятие денежных средств является также мотивирующим фактором для использования карты. Использование льготного периода возможно только при проведении безналичной оплаты за товар или услугу.

Какая сумма кредитного лимита

Существующие кредитки Сбербанка предполагают наличие различного лимита денежных средств на счету. Определить заранее сколько денег одобрят не представляется возможным. Самый большой размер кредитного лимита для классических или золотых карт – 600 тысяч рублей. Премиальные карты предполагают наличие иного максимума – 3 миллиона рублей. Использование карты без допущения просрочек позволит позднее подать заявление на увеличение кредитного лимита. Случаются ситуации, когда банковская организация самостоятельно выдвигает предложение об увеличении максимума на счету.

Как рассчитать льготный период

Не всегда необходимо напрягаться для понимания срока отсчета беспроцентного периода использования пластика. Старайтесь использовать современные возможности для получения максимально допустимой информации о продукте. Личный кабинет пользователя программы, мобильное приложение помогут получить все интересующие сведения. Первая покупка является однозначной точкой для расчета льготного периода. Далее попробуйте отсчитать 50 календарных дней для понимания срока окончания грейс-периода.