Введение в акции: что это, как купить

Акция (stock) — это долевая ценная бумага, дающая право на владение “кусочком” реального бизнеса. Является эмиссионной ценной бумагой, обращаются бессрочно.

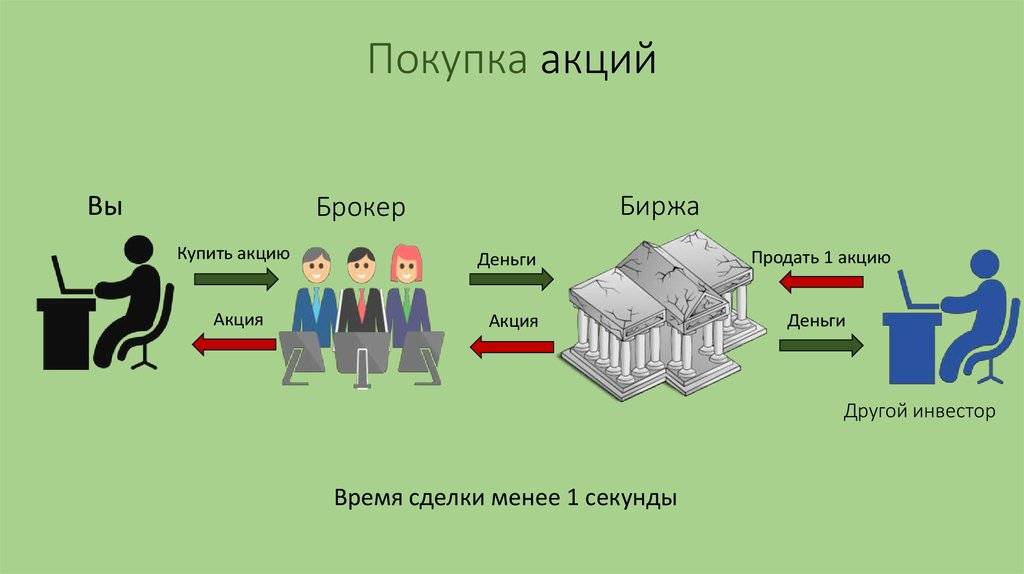

Владельцев ценных бумаг называют акционерами. Любое физическое лицо может купить акции любой компании. Проще всего покупать те, что уже присутствуют в листинге на бирже. Ценные бумаги свободно торгуются каждый день, поэтому можно с минимальными издержками на брокерскую комиссию покупать и продавать их.

Существует два вида акций:

- Обыкновенные (англ. “common stock”). На сленге говорят “обычка”. Дают право участвовать на годовых общих собраниях акционеров (ГоСА).

- Привилегированные (англ. “preferred stock”). На сленге говорят “префы”. У некоторых компаний префов нет. Обычно на них платят больше дивидендов. Этот вид ценных бумаг не даёт права голоса на ГоСА. Для большинства рядовых инвесторов голос не является первостепенной задачей, поэтому рядовые инвесторы часто смотрят на этот класс, поскольку дивидендная доходность выше.

Инвесторы могут зарабатывать на обоих типах акций. В инвестиционном портфеле можно держать одновременно два этих вида.

Акционеры несут только курсовые риски. То есть они могут потерять только то, что вложили в результате падения котировок, но не более того. За долги и обязательства компании они не несут никакой ответственности.

Про нюансы покупки акций физлицам советую прочитать следующий материал:

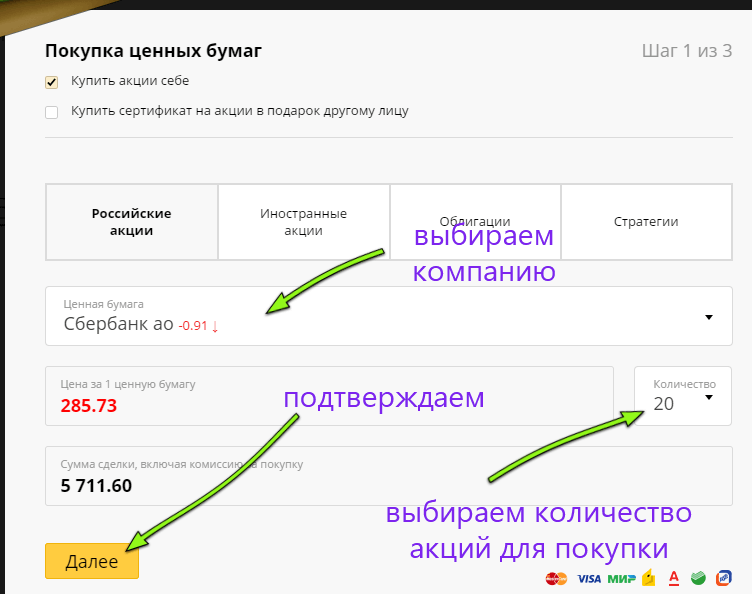

Физическим лицам для доступа к фондовой бирже потребуется заключить договор с брокерской компанией. Рекомендую работать со следующими брокерами (сам инвестирую через них):

Это одни из самых крупных брокерских компаний в России. У них самые маленькие комиссии на торговые операции. Ввод и вывод денег осуществляется без комиссии.

Про доходность и стратегии покупки акций можно прочитать здесь:

Дополнительно можно ознакомиться с материалами:

Лучшее время – сейчас. Ну или попозже.

Василий Карпунин, начальник управления информационно-аналитического контента «БКС Брокер»:

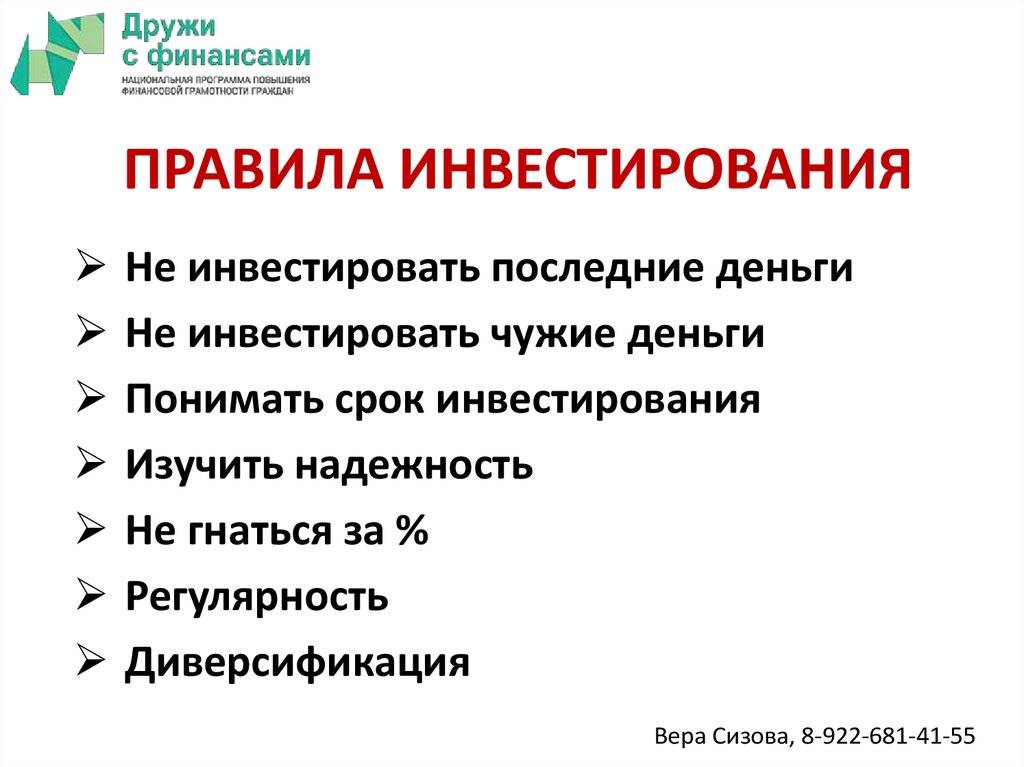

Определить хороший момент для входа можно лишь приблизительно, отталкиваясь от исторической волатильности и взгляда на рыночную ситуацию. Если речь идет об инвестициях, то можно применять различные подходы с дроблением заявок на покупку. Открытие позиций может происходить ступенями, равными частями. Также можно распределить капитал по уровням по принципу: чем ниже, тем больше.

Вот несколько классических ориентиров, на которые можно опираться при выборе момента для покупки. Их можно использовать как для разовой сделки, так и для набора позиции частями.

Технические уровни на экстремумах графика Довольно часто уровни минимумов прошлого выступают психологическими отметками, где продажи начинают выглядеть невыгодными, а покупки — более перспективными. В таких точках велика вероятность разворота котировок к росту. Иногда этот момент оказывается тем самым долгожданным «дном», которое стремятся поймать все инвесторы. Свежие примеры таких уровней приведены на графиках ниже.

Трендовые индикаторы на растущих бумагахКогда акция находится в устойчивом восходящем тренде довольно сложно поймать момент, когда акция выглядит привлекательной для покупки. Как правило, она все время выглядит дорогой, и неискушенный инвестор процент за процентом сопровождает грустным взглядом растущую акцию, не решаясь открыть или нарастить позицию. В этом случае может хорошо подойти тактика набора позиции частями с меняющимся объемом. В качестве очередной точки входа можно рассматривать достижение нижней границы восходящего канала или скользящей средней с подходящими настройками.

Снижение на Х % от максимумовВ качестве критерия для покупки может выступать процент снижения, на который акция отошла от своих максимумов. Этот критерий можно использовать как для принятия решения о размере покупки, так и о покупке в принципе. Чем глубже просадка, тем выше может быть объем инвестиций при приобретении очередной порции. Разумеется, этот способ необходимо комбинировать с фундаментальным анализом, в противном случае есть риск надолго оказаться в убыточной позиции.

Покупка в моменты панических распродажКогда рыночный сентимент резко меняется с позитивного на негативный, распродажи могут проходить по всем акциям без разбора. Такая ситуация наблюдалась в апреле 2018 года и в марте 2020 года. Покупать в такие периоды психологически тяжелее всего. Сложно сохранять приверженность логике, когда вопреки ей даже качественные бумаги стремительно теряют в стоимости. Однако именно в такие моменты покупки могут оказаться наиболее выгодными.

Выкуп краткосрочной просадки В отдельную категорию можно выделить просадки, когда акция снижается исключительно по краткосрочным причинам: ребалансировки в индексах MSCI, продажи крупных пакетов мажоритариями (SPO), импульсы падений после пробоя уровня поддержки, распродажи из-за разового снижения дивидендов и др

В данном случае важно хорошо представлять фундаментальную ситуацию, в которой находится компания-эмитент, чтобы не перепутать разовый краткосрочный эффект с серьезной проблемой, которая может иметь долгосрочные последствия.

Сколько можно заработать на акциях?

Возможный уровень заработка напрямую зависит от опыта инвестора и продуманности его действий. По статистике средняя доходность фондового рынка находится в районе 20%. Например, при стартовом капитале 10000$ через 3 года можно получить доход в 17280$. Если же регулярно реинвестировать весь доход, то через 38 лет можно получить заветный 1 000 000$, а через 50 лет — уже 9 000 000$. Постоянно изучая тенденции рынка и набираясь опыта, инвестор сможет заметно сократить этот путь.

Сильные скачки стоимости могут случится даже за сутки. Если купить 100 акций по 10$, а внутридневной рост составит 15%, то дневной заработок составит 150$. Периодически бывают ситуации, когда дневной рост составляет до 80%.

Можно ли стабильно угадывать удачные моменты — спойлер: нет

Мир постоянно переживает войны, инфляции, дефляции, стагфляции, финансовую панику и кучу других приключений. Не все из них поддаются объективному прогнозированию.

Поэтому не всегда наши графики окажутся верными. Это не результат наших ошибок — это природа рынка.

Ловушка, которая подстерегает каждого инвестора, — отсутствие общей картины в момент открытия сделки. Глядя на графики, мы смотрим в зеркало заднего вида.

Наблюдая за движением цены в реальном времени, не всегда трезво оценишь, что перед тобой — начало нового падения или временный откат.

Ну и типичный минус торговли минимумами — крутые пике встречаются далеко не всегда и не везде. Временами цены долго ползут в узком ценовом канале.

Это не только срезает спекулятивный доход от роста цены актива, но и не дает сделать однозначный прогноз, чем закончится движение — крутым обвалом или резким скачком.

Поэтому многие трейдеры в такие периоды вообще не торгуют.

Поделитесь в комментах, что ближе вам: торговать в любых условиях или ждать возможностей, которые дает кризис?

Активные или пассивные инвестиции

Я отношу себя к долгосрочным пассивным инвесторам, поэтому я не пытаюсь угадать дно чтобы купить акции, а так же не пытаюсь угадать пик, чтобы продать. Мне понравился план одного пикабушника (@sngisback привет!), который скупает акции индекса S&P500, соблюдая веса компаний в портфеле, чтобы максимально приблизить доходность к индексной.

Если вы считаете, что инвестировать в индекс слишком скучно или что вы умнее фондовых управляющих, то я могу пожелать вам только удачи. Она вам реально пригодится. Да, возможно вам удастся обогнать индекс на короткой дистанции, но вряд ли вы сможете повторять свой успех на протяжении нескольких лет. Вот немного статистики.

На любых временных отрезках средний инвестор проигрывал в доходности индексу S&P500. Только представьте: вы каждый месяц изучаете отчеты компаний, пытаетесь применить технический и фундаментальный анализ, мониторите новости, слухи, ищете инсайдерскую информацию и на основании всей этой информации вы принимаете решения – что и когда купить или продать. В то время как вы пытаетесь обогнать рынок, сын маминой подруги просто купил ETF на индекс S&P500. И вот вы встречаетесь с этим сыном маминой подруги через 30 лет и сравниваете результаты. У вас средняя доходность 4% годовых, а у него более 10%. При этом времени, нервов и сил вы потратили гораздо больше.

Я не стараюсь обогнать рынок. Время, которое я экономлю при пассивном инвестировании я направляю на развитие профессиональных навыков в своей основной сфере деятельности для увеличения своих доходов. В моем случае это принесет больше профита, чем активное инвестирование или трейдинг, который отнимает кучу времени, но результат не гарантирован. Я сторонник того, что увеличить доход от основной деятельности на 30% гораздо легче, чем получить эту же прибавку в 30% на фондовом рынке. А вот уже эти заработанные 30% можно пассивно проинвестировать.

Сколько можно заработать на акциях и кому это подходит

Все слышали слово «акции», но не каждый внятно объяснит, что это такое. И уж тем более далеко не всем известно, что такое дивиденды с акций, кто такой брокер и как работает биржа. Поэтому начнем с основ.

Не каждая акция дает гарантию на получение прибыли. Ценные бумаги могут расти и падать в цене. Однако в долгосрочной перспективе (на этапе нескольких лет) ценные бумаги, как правило, растут, чего не скажешь, например, о рублевых вкладах.

Чтобы получать доход от акций на длинной дистанции, нужно приобретать такие ценные бумаги, которые не «упадут» в стоимости, а наоборот – поднимутся. Однако есть способы заработать и на краткосрочном падении акций – о них я расскажу в одном из следующих разделов.

Акции продают и покупают на биржах. Это своего рода супермаркеты ценных бумаг, в которых компании распродают свои активы мелкими партиями. Правда, чтобы прийти в такой магазин и купить пару акций «Apple» или «Газпром», вам понадобятся услуги брокера. Это уполномоченная посредническая компания для работы на финансовом рынке.

На современной бирже торги происходят в электронном виде. В сделках участвуют банки, брокеры, частные инвесторы. Именно инвестором вы станете, когда приобретете пакет акций для последующего приумножения средств.

Право на операции с ценными бумагами брокерам дает подтвержденная Центробанком лицензия. Без неё действия посредника будут незаконными. Центробанк вправе отозвать лицензию у брокера, однако это не лишит вас ваших акций. Управление счетом просто передадут другому брокеру.

Чтобы успешно инвестировать в акции, одного желания недостаточно. Нужен хороший уровень финансовой и инвестиционной грамотности и подготовка. Приобретать ценные бумаги по принципу «угадайки» – недальновидно и опасно. Тут есть два варианта – либо изучать законы биржевого рынка самостоятельно, либо работать с профессионалом.

В чем преимущества акций:

- Ликвидность – в любой момент акции можно продать.

- Надежность – это полностью легитимный и защищенный законом инструмент.

- Отсутствие лимита доходности – стоимость акций растет пропорционально доходам предприятия.

- Гибкость – выбор акций на рынке почти безграничный.

- Низкий входной порог – чтобы начать инвестировать, огромные суммы не нужны. Начать можно, к примеру, с 5-10 тыс. рублей. Этого будет достаточно для понимания законов рынка.

Есть два вида акций – обычные и привилегированные. Второй вид позволяет получать больше прибыли, но такие ценные бумаги мало распространены в мировой финансовой системе.

Что касается вопроса, сколько зарабатывают на акциях, то на него нет однозначного ответа. Если работать с ценными бумагами вдумчиво, скрупулезно и профессионально, доход будет высоким. Если приобретать активы наугад, вы рискуете потерять большую часть средств уже в первые месяцы.

Анализируй это. И то. Анализируй всё!

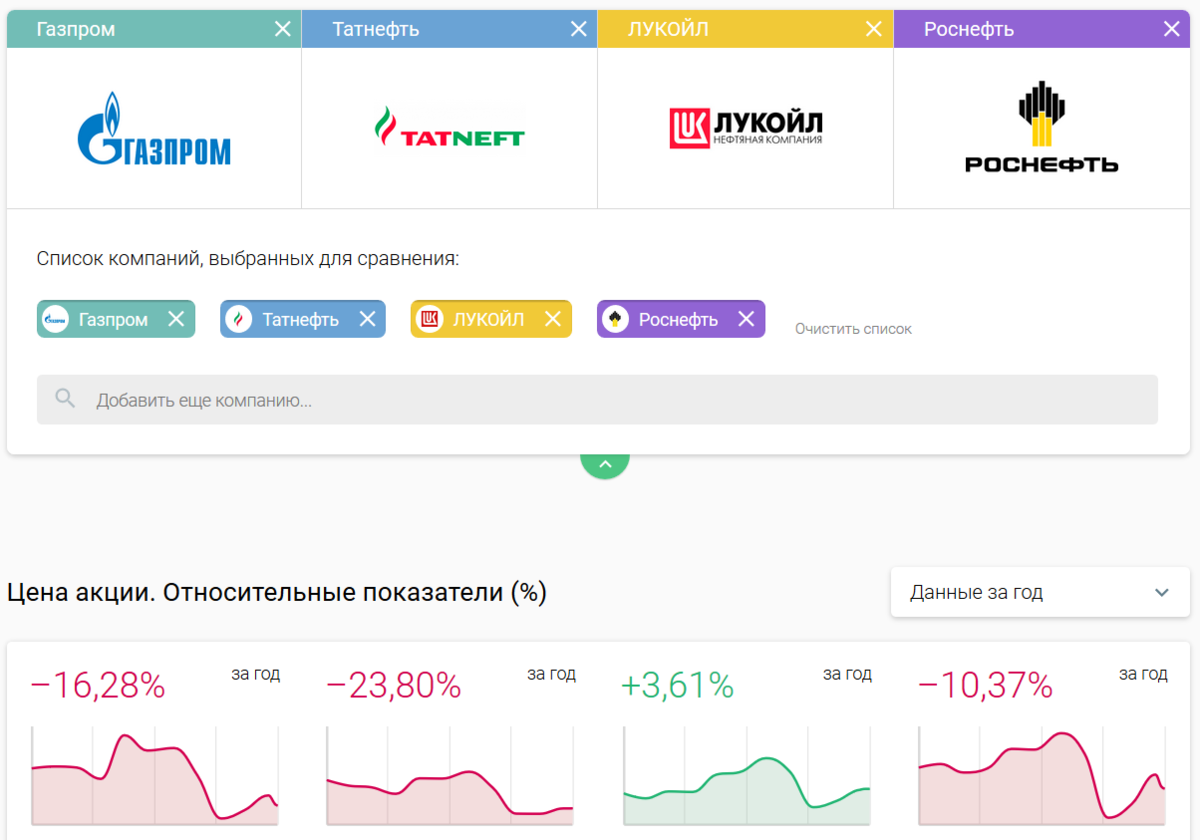

Определились со стратегией? Начинайте изучать графики. Сегодня в помощь инвестору работают множество сервисов, на которых искусственный интеллект все посчитает за вас. Но использовать полученную информацию тоже надо уметь.

Начнем с того, что анализ бывает технический (графики, диаграммы, графические модели) и фундаментальный (оценка бизнеса, конкурентов, финансовой отчетности, управленческого состава). И тот и другой можно заказать у профессионалов, которые разложат вам все по полочкам. Но можно и довериться интуиции: “мне кажется, это направление выстрелит в следующем году, компания очень перспективная”.

Так когда же покупать акции?

Однозначного ответа тут нет. Если вы планируете инвестиции на много лет вперед, краткосрочные колебания акций волновать вас не должны. Хотите купить 15 акций Яндекса до конца года? Проведите покупку в несколько этапов. В результате получите усредненную цену акции в портфеле.

Хотите заработать на спаде рынка? Присмотритесь к сильно просевшим в цене “голубым фишкам”.

Хотите взлететь на недооцененной, но перспективной компании? Внимательно изучите ее показатели, но не забывайте про риск.

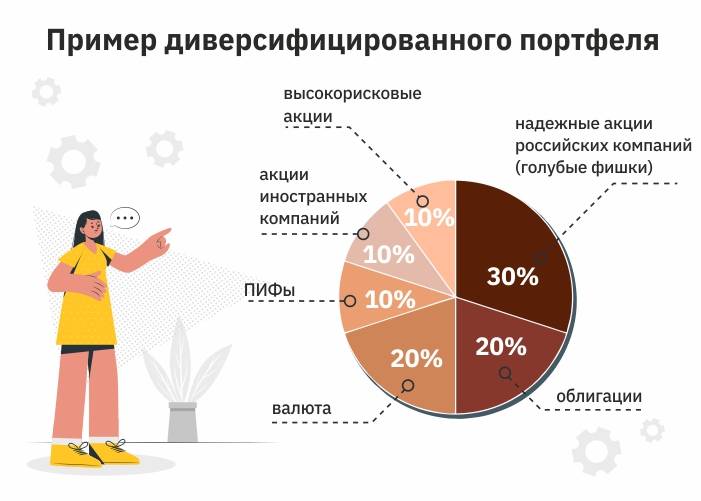

Не рискуйте большими суммами, пока окончательно не разобрались в ситуации и разделяйте инвестиции по разным портфелям. И да пребудет с вами сила финансовой грамотности!

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

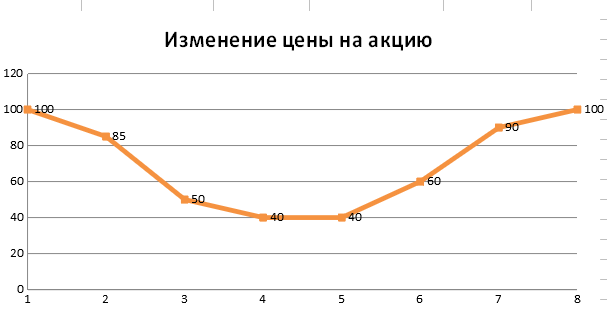

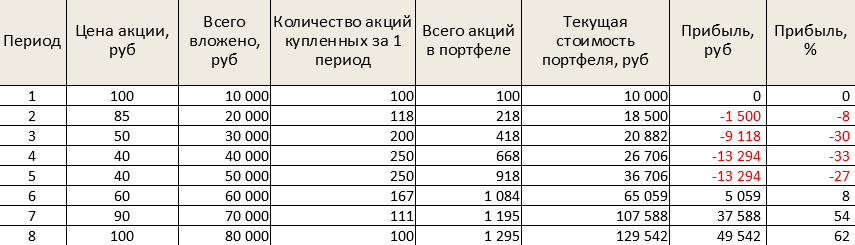

Пример покупки акций на падении

Разберем для наглядности как всегда на примере.

Инвестор каждый период, неважно какой (месяц, квартал, год) – вносит на счет по 10 тысяч рублей. И покупает акции одной компании

Начинается падение.

Со ста рублей цена снижается до 85, потом до 50 рублей, затем начинает болтаться на уровне сорока рублей. И только спустя полгода начинается рост: 60, 90 и снова 100.

Что лично вы сможете сказать глядя на график?

Но наш инвестор оказался не робкого десятка. И делает все действия согласно стратегии

Не важно какая цена на рынке. Он каждый месяц покупает акций ровно на 10 000 рублей

Ниже в таблице представлен все действия инвестора. Сколько акций в зависимости от текущей цены ему удавалось покупать каждый месяц. И какой результат получился.

К моменту восстановления до уровня 100 рублей на акцию, при вложенных 80 тысяч рублей, удалось купить 1 295 бумаг, по средней цене в 61,77 рубль.

Также благодаря регулярным покупкам, существенно была снижена максимальная просадка или бумажный убыток.

Падение со 100 до 40 – соответствует 60% убытку. У нас же максимум составил 33% (естественно со знаком минус).

Что влияет на цену акции?

Цена на акции на рынке формируется исходя из спроса и предложения. На спрос и предложение акции могут влиять внутренние (касающиеся компании) и внешние факторы.

Основные факторы, влияющие на стоимость акции:

- Финансовые результаты. Наиболее сильное влияние на динамику стоимости акций оказывают текущие финансовые результаты деятельности компании и ее будущие перспективы. К примеру, 20.05.2021 ПАО Мечел на своем сайте раскрыл информацию о финансовых и производственных результатах за 1 квартал 2021 года согласно которым EBITDA выросла на 39% (относительно 1 кв. 2020 г.), компания показала прибыль 7,9 млрд руб. (против убытка 36, млрд руб. в 1 кв. 2020 г.), что привело к сильному росту (более 30% за 2 дня) привилегированных акций Мечела в силу ожидания высоких потенциальных дивидендов по итогам 2021 г.

- Перспективы компании (сектора). В период массовых локдаунов 2020 года стало очевидно, что в будущие несколько кварталов технологические интернет компании, e-commerce, компаний здравоохранения ждет значительный рост доходов, что привело к существенной переоценке акций таких секторов экономики. Одним из символов сумасшедшего кратного роста акций того времени стали акции компании Zoom Video Communications, которые с $70 за акцию в начале 2020 г. выросли до отметки выше $500 за акцию к осени 2020 г.

- Сплит. Сплит – это процесс дополнительного дробления акции. Происходит увеличение количества ценных бумаг определенной компании, торгующихся на рынке, путем снижения их стоимости, но при этом неизменной капитализации. На графиках обычно изображается буквой «S». К примеру, в июне 2014 года акции Apple стоили $645, компания решила осуществить сплит 1 к 7. Таким образом, на рынке стало в 7 раз больше акции данного эмитента. Логично, что цена упала также в 7 раз. Не всем было «по карману» приобрести акции «яблочного» гиганта за $645. Но после сплита, когда акции стоили в район $90, многим понравилась идея добавить этого эмитента в свой портфель.

- Buyback. Байбэк – это процесс, в котором компания выкупает собственных акции с фондовой биржи или напрямую у акционеров.

- Дивидендный гэп (данный вопрос рассматривался ранее).

- Отчетность. Стоимость акций в большинстве случаев меняется после публикации компанией финансовой отчетности. Если результаты превосходят ожидания, то стоимость акций растет, а если оказываются ниже — падают.

- Ожидания. В мире финансов часто используется фраза: «Buy the rumor, sell the fact» (перевод: покупай на слухах/ожиданиях, продавай на фактах). К примеру, в мае 2021 года ожидался испытательный полет корабля SpaceShipTwo. Но руководство Virgin Galactic вновь отказалось назвать точную дату полета. На этих новостях акции Virgin Galactic снова упали, на этот раз сразу на 20% в течение 10 минут, что привело к временной остановке торгов по данному эмитенту на Санкт-Петербургской бирже.

- Дополнительная эмиссия акций.

- Новостной фон. Новостной фон прямым образом воздействует на цены акции компании. К примеру, в 2020 году Министр энергетики РФ Новак досрочно покинул заседание мониторингового комитета «ОПЕК+». В этот день стоимость нефти марки «brent» упала на 2%. Возникший в переговорах «ОПЕК+» кризис, в дальнейшем плачевно сказался на всем нефтегазовом секторе российских компаний.

- Прогнозы. Топовые аналитики могут серьезно влиять на стоимость акции, так как к ним прислушивается большое количество инвесторов.

- Политика и геополитика – это основные факторы, которые невозможно предсказать ни одним из существующих видов анализа акции.

Как заработать деньги на падении акций

Чем хороша биржа? Тем, что предоставляет массу инструментов для заработка. Это удивительно, но опытные трейдеры зарабатывают не только на росте стоимости акций, но и на падении.

Для этого существует позиция под названием «шорт» – короткая продажа акций, которых у трейдера как таковых нет. Чтобы заработать на падении, надо для начала выбрать акции, которые, по вашему мнению, в ближайшем будущем упадут в цене. Затем вам нужно «зашортить» акции – то есть осуществить непокрытую продажу.

Если откупить получиться дешевле (то есть акции действительно упадут в цене, как вы и предполагали), вы получите прибыль.

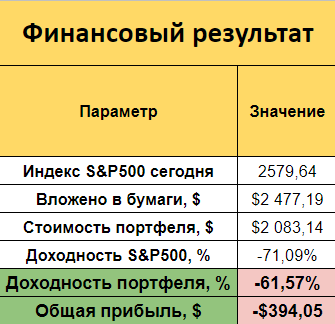

Обгоняю ли я индекс?

К сожалению, сейчас этот вопрос нужно переформулировать на другой: “что быстрее падает – мой портфель или индекс”. И тут я могу смело заявить, что индекс падает быстрее, чем мои акции Маленькая, но победа. И да, если учесть, что доллар хорошо так вырос за последний месяц, то в рублях я даже в плюсе. Посмотрим что будет в конце года.

Если вы хотите правильно посчитать доходность своего портфеля в % годовых и сравнить свой результат с индексом, то можете почитать мою предыдущую статью: Расчет доходности акций. Считаем правильно годовую доходность.

Вам интересны темы, о которых я пишу? Подписывайтесь на мой Telegram-канал. Если ссылка не открывается, можете найти меня через поиск в самом Telegram’е – @wkpbro.

Что покупать — важнее, чем когда

Покупайте бизнес, а не акции. Авторство этой фразы приписывают уже упомянутому здесь Уоррену Баффету. Именно он ввел такое понятие, как ценностное инвестирование.

Оно завязано на покупке активов, соответствующих таким критериям:

- компания создает востребованный продукт и успешно его продает;

- ее акции продаются гораздо дешевле, чем реально стоят;

- прибыль компании создается продажей продукции, а не продажей долгов (новых акций и облигаций).

Проще говоря, для Баффета и его последователей (например, нас) что покупать — важнее, чем когда. Покупать на отрицательном пике — значит, покупать в рецессию. А рецессия — это не очередная картинка на графике.

Это стресс для рынка и экономики, который некоторые компании могут не пережить. Рынок в исторической перспективе растет, конечно, но не все эмитенты способны снова к нему вернуться.

Это крайне важно учитывать, покупая обесценившиеся активы. В итоге на что смотрим, выбирая эмитента:

- чистый доход компании;

- занятость сотрудников (есть ли массовые сокращения);

- динамику производства;

- динамику розничной торговли.

Не нужно ждать, пока совет директоров заявит, что компания влипла в неприятности — если они есть, мы и сами это увидим. Фондовый рынок покажет это.

Как выбрать компанию для покупки? «Оракул из Омахи» дает на этот счет универсальные и не теряющие актуальность советы. Чтобы не попасть впросак, нужно выбирать:

- простой и понятный бизнес;

- последовательную историю роста;

- выгодную долгосрочную перспективу (успешная франшиза);

- прозрачное управление;

- высокую рентабельность (именно рентабельность, а не на прибыль на акцию);

- низкий уровень долга;

- способность погашать краткосрочные обязательства за счет своих доходов.

Помимо финансовых результатов также крайне важно, чтобы у компании было прочное конкурентное преимущество, иначе конкуренты со временем съедят всю маржу, а акционеры останутся с носом. Как видно, это немного больше, чем просто линии поддержки и сопротивления на графике

А никто и не говорил, что будет просто

Как видно, это немного больше, чем просто линии поддержки и сопротивления на графике. А никто и не говорил, что будет просто.

Выгодно ли вкладывать средства в акции?

К инвестициям в акции приходят многие люди, желающие преумножить свои капитал. Если хорошо разобраться в этом виде заработка, то можно выйти на высокий уровень постоянного дохода.

Из-за низкой финансовой грамотности россиян и даже многих владельцев компаний инвестиции в ценные бумаги не очень популярны. Считается, что зарабатывать на таких вкладах сложно, в том числе потому, что многие компании не выплачивают дивиденды.

Целесообразность инвестиций в первую очередь зависит от намеченных целей и типа вкладов. Если требуется получить высокий доход, то акции прекрасно для этого подойдут.

Больше сумма – выше прибыль

Второй момент.

Что если при падении рынка (коррекции) инвестировать сразу большую сумму? Ежемесячно покупали на 10 тысяч. Цена акции снизилась на 20%. Найти денег и влить в 2-3 раза больше. А потом пропустить 2-3 месяца.

Выигрыш очевиден. Купили больше акций и по низким ценам.

Подвох в том, что практически наверняка (проверенно мной на практике), можно сказать по закону подлости, в следующем месяце вы увидите продолжение падения. Цены будут еще более низкие. И вот он – выгодный момент еще усредняться. А денег снова нет.

Конечно так бывает не всегда. Иногда вложение более крупной суммы себя оправдывает. А иногда нет.

В итоге: где-то выиграли, где-то проиграли. Получаем примерно средний результат.

Вывод напрашивается один.

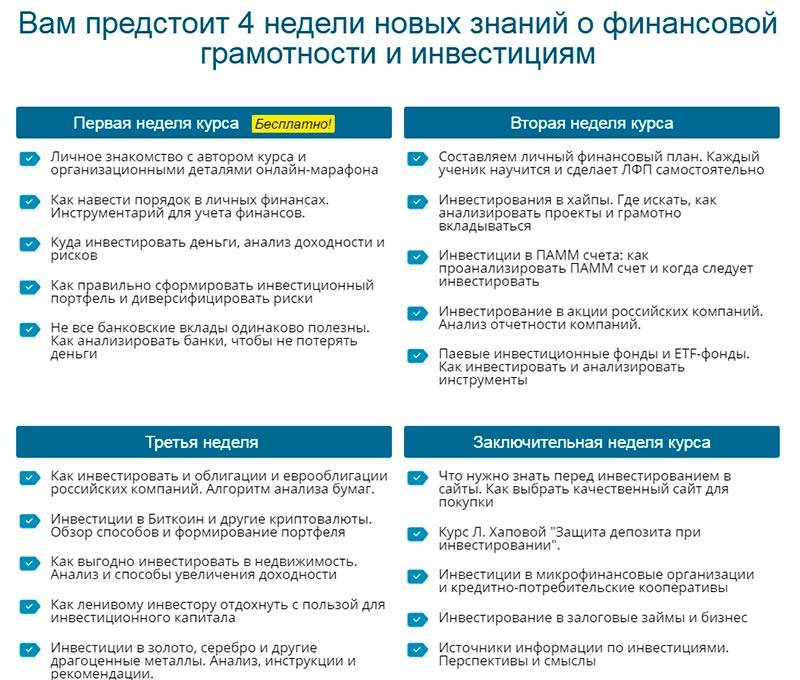

Где пройти обучение в Интернете

Начинать желательно после обучения. Всем премудростям торговли и инвестирования в акции можно обучиться самыми разными методами. Тут стоит ориентироваться на личные предпочтения и профессионализм.

Многие брокеры предлагают обучение на своих сайтах, бесплатно предоставляют информацию и образовательные курсы, размещают на порталах тематические статьи. Много курсов представлено от опытных трейдеров и инвесторов, которые делятся опытом, рассказывают историю успеха, раскрывают лайфхаки и т.д. Как правило, такое обучение платное, но и знаний дает немало.

Можно выбрать несколько книг по теме для чтения, общаться на форумах с профессионалами, предоставить средства управляющему и следить на первых порах за его действиями. Созданы целые школы инвестирования, в Интернете можно найти огромные объемы информации в платном и бесплатном доступе.

Пример бесплатного курса — ЗДЕСЬ ⇒

Главное – четко структурировать обучение (если оно ведется самостоятельно, а не в формате курса с темами), систематизировать знания, рассмотреть все важные вопросы и тщательно во всем разобраться.

Общие принципы определения момента

Во время восходящего тренда покупка акций на спаде цены — очень перспективная штука.

На рынке есть оптимизм в отношении того, что цена акций будет расти, поэтому жадность толкает трейдеров вливать деньги в рынок — процесс поддерживает сам себя.

Линия, соединяющая пиковые максимумы, называется линией сопротивления. Линия, соединяющая пиковые минимумы, называется линией поддержки. Эти линии формируют трендовый канал.

Тактика покупок на минимумах — это покупка около дна трендовых каналов. Как мы видели на графике выше, именно она дает наибольший потенциал роста. Инвестировать на минимумах можно двумя способами:

- покупать сразу после обвала;

- либо дождаться отката.

В каждом случае есть свои плюсы и минусы.

Погоня за лучшей ценой на новых отрицательных пиках означает, что мы, скорее всего, промахнемся. Точка разворота — это очень узкой момент, который реально трудно поймать.

Аналитики пытаются прогнозировать глубину рецессии, чтобы найти разворот. Но практика показывает, что эти наблюдения крайне неточные. Как по мне, это вообще гадание на кофейной гуще.

Что с первым, что со вторым способом мы как минимум «в игре». Но ожидание отката хоть и режет прибыль, зато создает более надежную точку входа.

Покупать дешево и продавать дорого — это совет, который многие понимают слишком буквально. В моем понимании он намного лучше звучит так: покупай дорого, а продавай еще дороже.

Я предпочту заплатить за акции дороже, убедившись, что тренд точно развернулся, чем пытаться быть героем и первым иди в придонные территории.

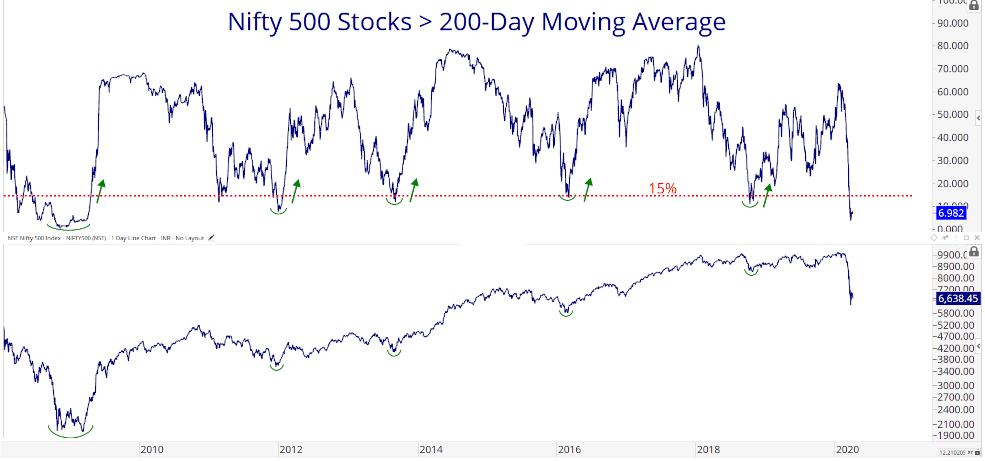

Показываю точки входа на примере индийского индекса Nifty 500. Он достаточно волатильный, чтобы дать хорошее количество сигналов.

Для меня точка входа открывается при откате 10–15 %. Как только отскок от дна достигает этой отметки, для меня появляется окно. Вот некоторые другие принципы, которыми я руководствуюсь, торгуя на минимумах:

- покупать акции только на выраженном растущем тренде;

- покупать только около дна трендовых каналов (если опоздал — не догоняю);

- покупать только при положительном балансе (например, по индикатору OBV);

- покупать только те акции, которые отскочили от уровня поддержки, а не уползли вбок.

Отскок и положительный баланс — признаки силы. Ждем подтверждения разворота и покупаем. Это всяко лучше, чем торговать возле самой линии поддержки на падающих рынках при отрицательном балансе объема.

Как не нужно покупать акции

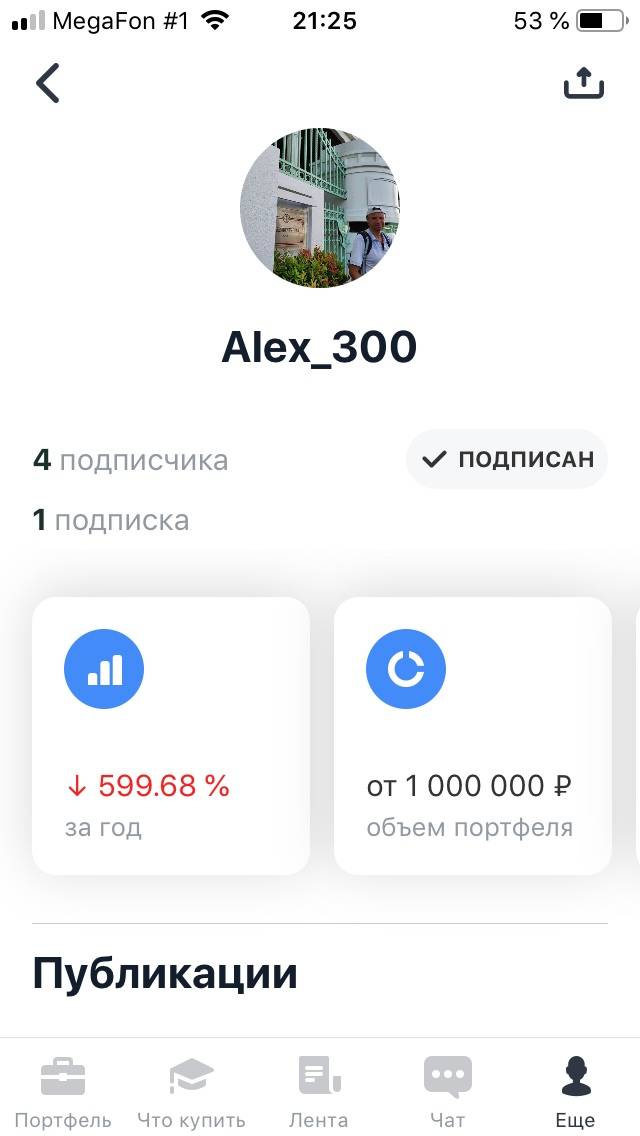

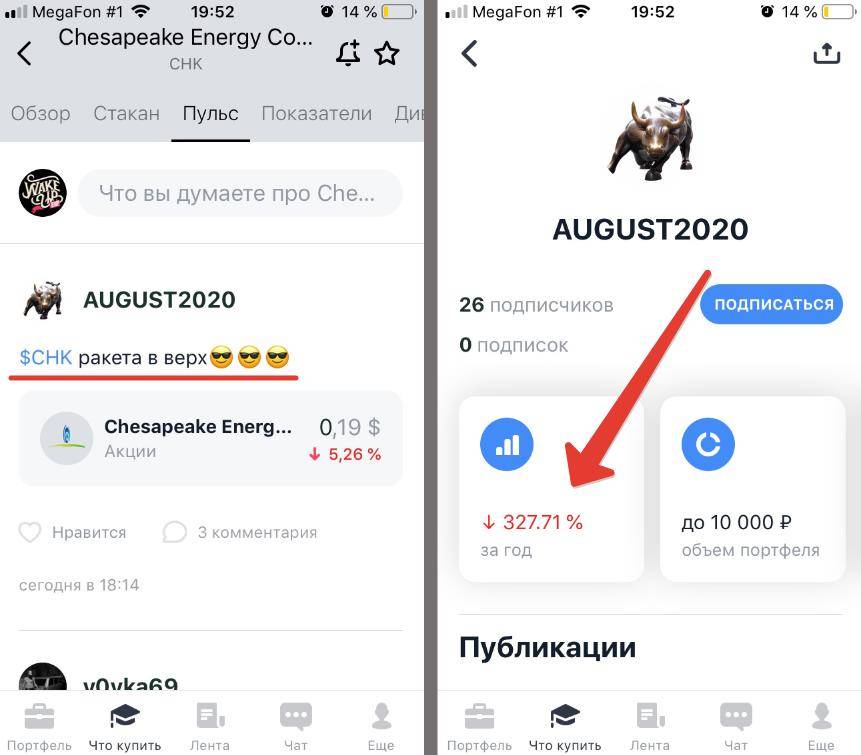

Я пользуюсь приложением от , внутри которого есть своя социальная сеть “Пульс”. В ней можно следить за действиями других инвесторов, а так же читать их комментарии под тикерами акций различных компаний. Там же можно перейти в профиль инвестора и посмотреть доходность его инвестиций за месяц или за год. Очень интересно читать диванных аналитиков, которые предсказывают судьбу компаний, советуют “шортить” акции или брать “на всю котлету”, да ещё и с плечами. А ещё вчера эти люди не знали что такое биржа и кто такой брокер. И большинство из этих людей приходит на биржу чтобы по-быстрому срубить бабла, ведь это сегодня модно-молодежно.

Но как вы думаете – какой итог у всех этих ребят? Чаще всего минусовой. Причем я видел достаточно много профилей с доходностью -100% годовых. Один из инвесторов “Пульса” на спекуляциях акциями Tesla показал рекордный результат в -600%.

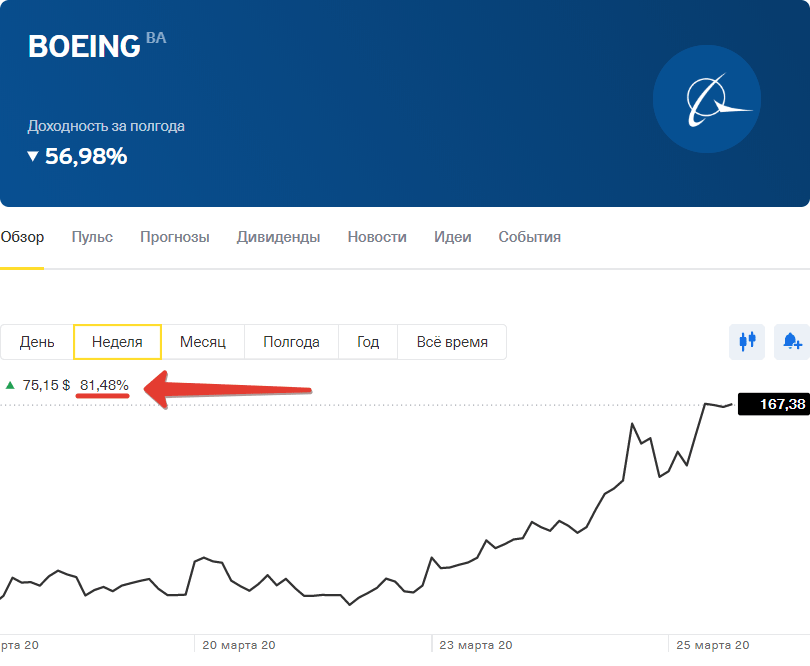

Если вы думаете, что вы умнее других участников рынка – подумайте над этим ещё раз и примите правильное решение. Сейчас большое количество людей начнет изучать фондовый рынок, чтобы пристроить свои вклады. Ведь теперь процентный доход по вкладам свыше 1 млн. руб. будет облагаться налогом в 13%. И, естественно, появятся “искатели удачи”. Решать только вам – к какому лагерю примкнуть. Если вы консервативны по жизни, любите строгий расчет и статистику, то нам с вами по пути. Если вы азартный человек и надеетесь на удачу, то вот вам пример “стрельнувших” акций, на которых можно было неплохо заработать! За последнюю неделю акции компании Boeing выросли на 81,48%!

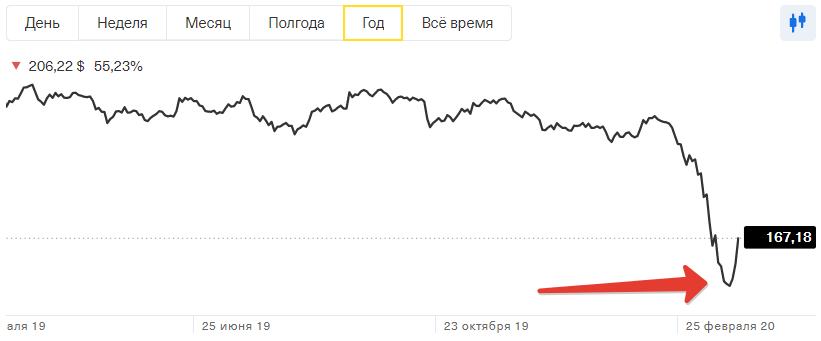

Это почти столько же, сколько предлагают шарлатаны, рекламирующие форекс или скам проекты (мошеннические инвестиционные проекты). Но меня, как долгосрочного инвестора все эти горки: сегодня +80%, завтра -90% не сильно привлекают. Есть такая штука, как статистика. Так вот, большинство из тех, кто пытается обыграть рынок – проигрывает ему. Как вы думаете – какой был шанс предугадать это дно, после которого случился отскок на 80%? Вот график акций Боинга за прошедший год.

Не думаю, что вы смогли бы предугадать момент входа для последующего роста на 80%. Это казино! Даже если и повезет, то единицам. А на длинной дистанции они скорее всего сольют все сбережения, если будут брать активы в надежде на рост 80% за неделю. А вот один из “счастливчиков” в Пульсе, который продал акции перед отскоком:

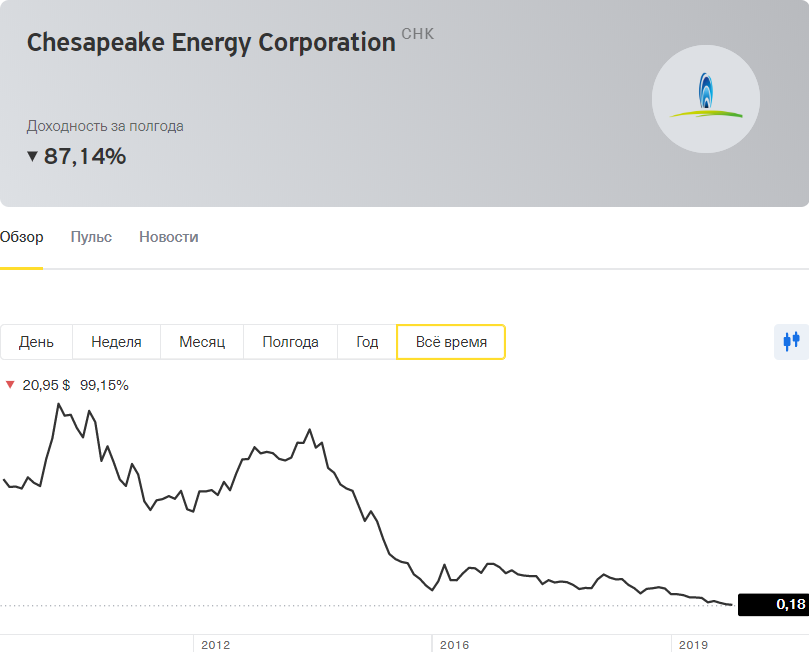

Я не считаю себя умнее всех, поэтому я иду по скучному пути и не ввязываюсь в сомнительные авантюры. Если с Boeing’ом еще не все так однозначно и его можно было бы прикупить по дешевой цене (поддержка государства + это один из крупнейших мировых производителей авиационной, космической и военной техники), то вот людей, которые пытаются заработать на акциях компании Chesapeake Energy я не понимаю от слова совсем.

Вот вам динамика компании с 2010 года. Если в 2010 году одна акции стоила около 20$, то сегодня они торгуются по 18 центов! Не нужно быть гением фондового рынка, чтобы догадаться насколько перспективны акции этой компании. Купленная туалетная бумага в пятерочке так не потеряет в цене после использования, как акции Чизпика за 10 лет. Вот ещё один “мамкин инвестор”, который предрекает “ракету в небеса” этим акциям.

Психология таких “инвесторов” такова: “Акции стоили 20$, а сейчас 20 центов. Хм, если я их куплю сейчас, то даже если они отскочат до 10$ я получу сумасшедшую доходность”. Не надо так делать. Лучше купить отличные акции по хорошей цене, чем хорошие (и тем более мусорные) по отличной цене.

Что такое акция?

Акция — это ценная бумага, подтверждающая право ее владельца на часть доли определенной компании. Доход владельца акции возможен за счет роста цены бумаги и периодически выплачиваемых бонусов (дивидендов).

Простыми словами, когда инвестор приобретает акцию, он покупает часть компании и становится ее совладельцем, соразмерно приобретенной доле. К примеру, если инвестор купит акции компании «Лукойл» (тиккер – LKOH) на Московской бирже, то он становится настоящим владельцем этой компании. Права такого инвестора учитываются в реестре акционеров или депозитарии. Полная схема отображена ниже:

До 2002 года акции эмитентов РФ могли быть выпущены в документарной форме (в форме бумажных сертификатов). Сейчас «потрогать» акцию уже не получится, все они являются бездокументарными и хранятся в «виртуальной» форме. Согласно законодательству РФ (Гражданский кодекс РФ, ФЗ «О рынке ценных бумаг», ФЗ «Об акционерных обществах») учет всех акций компании осуществляется в форме реестра акционеров, который ведет специализированный регистратор (в России по состоянию на сентябрь 2021 года их осталось 30). В реестре каждому акционеру открывается свой лицевой счет. Между тем для торговли на бирже в реестре акционеров открывается отдельный счет для НРД (Национальный расчетный депозитарий), а «внутри» НРД открываются субсчета депозитариев, которые обслуживают брокеров в части учета как акций, принадлежащих самому брокеру, так и акций, принадлежащих его клиентам.

Виды акции:

- Обыкновенные;

- Привилегированные (не голосующие или с особыми правами, которые указываются в уставе компании).

Основные отличия отображены в таблице:

| Различия | Привилегированные (АП) | Обыкновенные (АО) |

| Доля в уставном капитале | Не более 25% | Не менее 75% |

| Право голоса на собрании акционеров | Нет (в случае если дивиденды по привилегированным акциям не выплачиваются, они становятся голосующими со следующего общего собрания акционеров) | Есть |

| Стоимость акции | Ниже (в большинстве случаев*) | Выше (в большинстве случаев) |

| Ликвидность бумаг | Ниже | Выше |

| Первоочередное право на выкуп акции при доп. эмиссии | Нет | Есть |

| Порядок расчетов при банкротстве | Предпоследняя очередь | Последняя очередь |

* есть уникальные примеры когда ситуация выглядит обратным образом (например привилегированные акции Ленэнерго торгуются в разы выше обыкновенных, это объясняется тем, что согласно устава этой компании 10% чистой прибыли направляется на выплату на привилегированные акции, которых значительно меньше чем обыкновенных, в связи с этим дивидендная доходность «префов» значительно выше).

Как выбрать акции для покупки?

Новички часто совершают банальную ошибку — покупают те акции, которые стоят дороже, считая, что это означает успешность компании. По факту стоимость акции вообще ничего не значит, а отталкиваться нужно от следующих факторов:

Капитализация — это стоимость компании. Рассчитать ее можно, перемножив количество выпущенных ценных бумаг на стоимость одной штуки. Чем выше итоговая цифра, тем больше компания.

Соотношение цены и прибыльности акций. Нужно спрогнозировать окупаемость инвестиций, отталкиваясь от цены акции и прибыльности в прошлом году. Чем меньше срок окупаемости, тем лучше.

Рыночная ниша и особенности компании

Важно разбираться в той сфере, в которую собираетесь инвестировать. Вкладываться только в графики и колебания котировок — это не самый надежный способ.

Динамика доходов

Необходимо оценить доходы компании на протяжении последних лет. Они должны быть высокими и, что особенно важно, стабильными.

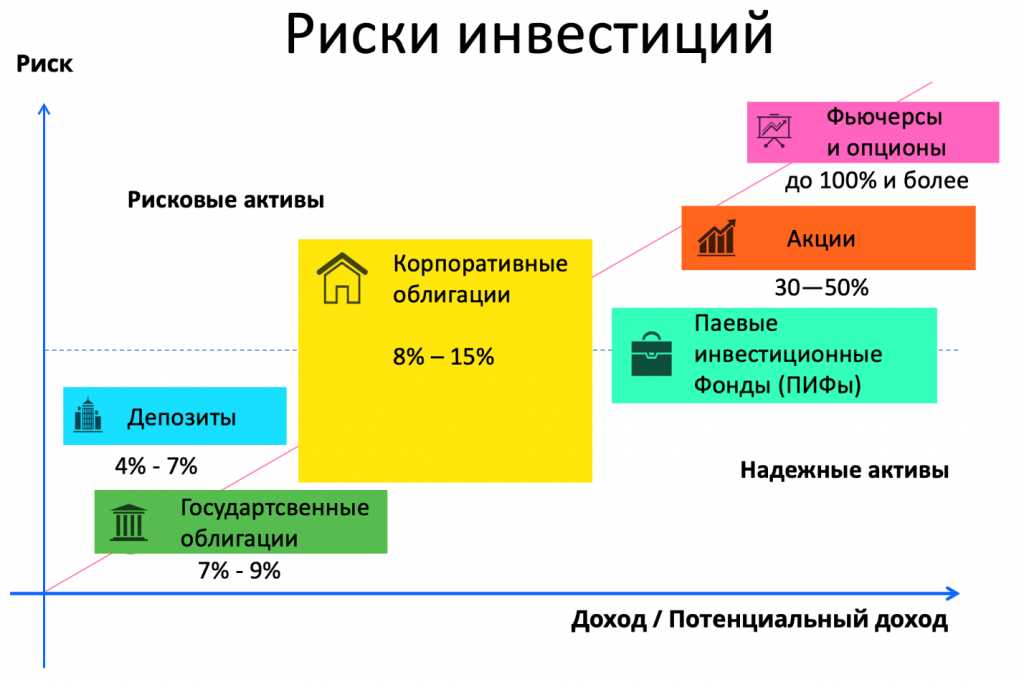

Если вкладывать в консервативнее отрасли, то доходы, как и риск, будут невысокими

Для увеличения доходов следует обращать внимание на молодые и перспективные организации. Однако вкладывать в них деньги можно только после тщательной всесторонней проверки