Почти по-некрасову, показываем «светлую сторону»

Огромное количество вопросов возникает при работе ПФР и взаимоотношениях с ним граждан.

Но сначала небольшие расчёты.

Исходные данные:

- расчётный срок (трудовой стаж) – 40 лет (или 480 месяцев);

- заработная плата в течение этого срока – 50000 рублей (а ведь может быть и больше, ой, насколько больше);

- процент отчислений в Пенсионный фонд – 22 (это по Закону РФ!).

Считаем:

- За всё время работы получили – 480 х 50000 = 24 миллиона рублей;

- В ПФ отдали – 24000000 х 0,22 = 5 миллионов 280 тысяч.

Таким образом, каждый выходит на пенсию многократным миллионером! И какие, интересно, у пенсионера могут быть проблемы!? Не забудем, многие ещё вполне готовы работать. Не забудем, что эти деньги можно положить в банк, который тебе нарастит ещё сумму с процентами.

Теперь становится понятным:

- откуда такой немыслимый штат работников этого Пенсионного фонда;

- откуда такие невероятные зарплаты у руководителей всех уровней этого Фонда;

- откуда все эти многомиллионные дворцы, которые понастроил ПФ во всех регионах страны.

И это на деньги своих же граждан!

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

НПФ или ПФР: выбор с расчетом вариантов в системе ОПС

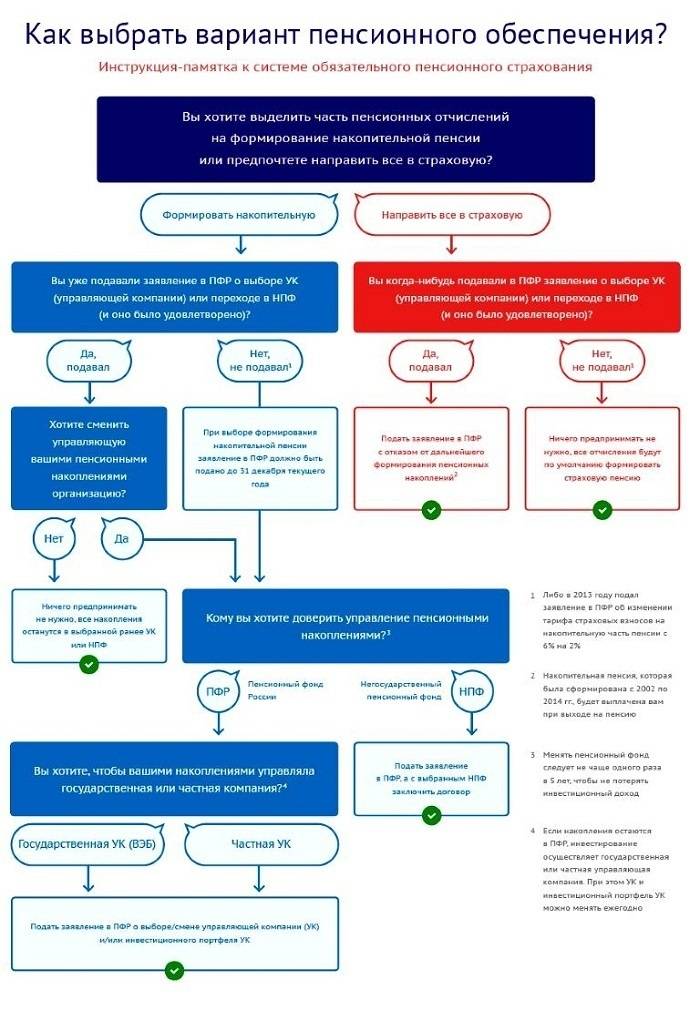

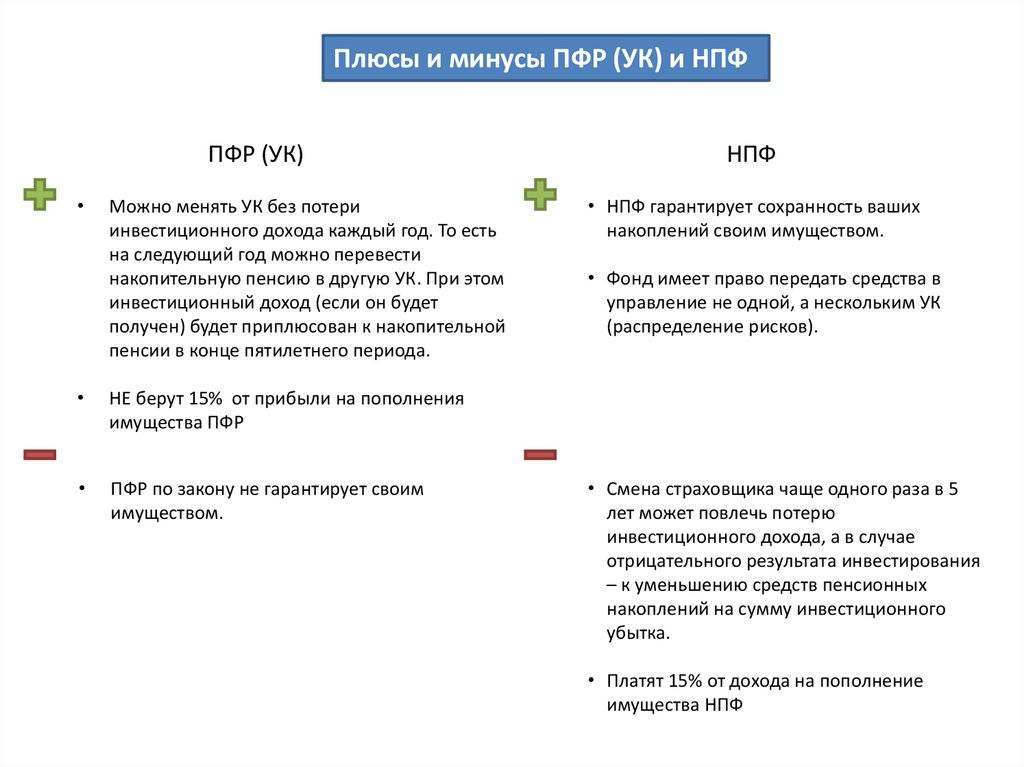

Сложно получить ответ на вопрос, какой вариант пенсионного обеспечения лучше выбрать. В каждом из них есть свои плюсы и минусы. Для того, чтобы определиться НПФ или ПФР доверить свои средства, нужно знать какой вариант обеспечения выгоднее для Вас.

На этот вопрос очень трудно найти однозначный ответ как в сети интернет, так и из других источников информации. Везде пишут, что каждый должен решать сам какую пенсию выбрать.

Другое дело, что не каждый человек может самостоятельно рассчитать наиболее выгодный вариант для себя. Формулы расчета баллов достаточно сложны.

На точный расчет будущей пенсии влияют не только установленные тарифы и размер страховых взносов, но и возможная доходность Ваших пенсионных накоплений.

Попробуем рассчитать возможные варианты пенсионного обеспечения на примерах в зависимости от размера заработной платы для того, чтобы узнать возможный размер будущей пенсии.

Представим, что Анна и Сергей могли выбрать разные варианты в системе обязательного страхования. У них разная ежемесячная зарплата. У Анны она составляет 11000 рублей, у Сергея — 40000 рублей.

Проверим возможные суммы выплат в зависимости от выбранного тарифа и посмотрим какой вариант пенсионного обеспечения оказался выгоднее. Для этого смоделируем варианты с вложением средств в НПФ и ПФР на протяжении последних трех лет.

Не станем в этой статье сейчас расписывать подробные расчеты полученных данных. Отследить расчет будущей пенсии можно в самом содержании построенных данных.

Отметим также особенности при расчете на которые необходимо обратить внимание: • Расчетный период — последние три года. Именно с 2015 года были введены индивидуальные пенсионные коэффициенты. • Заработная плата наших героев на протяжении этого времени не увеличивалась и оставалась в том же размере

• Для расчета доходности инвестирования средств пенсионных накоплений не отдавалось предпочтение конкретному НПФ или УК. Был взят средний процент доходности за предшествующие 3 года — 10%. Это оптимальный процент который мы рекомендуем рассматривать при выборе НПФ. • Ежемесячные выплаты рассчитаны на 2018 год. Стоимость одного балла — 81,49 рублей. Ожидаемый период накопительной пенсии — 246

• Заработная плата наших героев на протяжении этого времени не увеличивалась и оставалась в том же размере. • Для расчета доходности инвестирования средств пенсионных накоплений не отдавалось предпочтение конкретному НПФ или УК. Был взят средний процент доходности за предшествующие 3 года — 10%. Это оптимальный процент который мы рекомендуем рассматривать при выборе НПФ. • Ежемесячные выплаты рассчитаны на 2018 год. Стоимость одного балла — 81,49 рублей. Ожидаемый период накопительной пенсии — 246.

Для понимания того, какой вариант пенсионного обеспечения лучше выбрать, представим итоговую таблицу с полученными результатами.

По итоговым данным можно сделать вывод, что первый вариант с формированием 16% на страховую выгоднее для каждого из наших героев. По прошествии трех последних лет лучше по результатам оказался именно он.

Но стоит отметить в поддержку накопительной пенсии, что общая сумма на инвестирование увеличивается с каждым годом. То есть, чем больше накапливается на Вашем счете средств, тем больший процент по ним получается. Тем более, что доходность происходит только спустя год после перевода средств на накопительную часть в НПФ.

На более длительной дистанции формирование накопительной выплаты может принести доход больше. Возможно, именно поэтому Пенсионный фонд ограничил минимальный срок для перевода средств накоплений из одного НПФ в другой 5 годами.

Обязательно повторим такой расчет в следующем году для сравнения результатов по выбору выгодного варианта в системе ОПС для НПФ и ПФР.

Порядок оценки

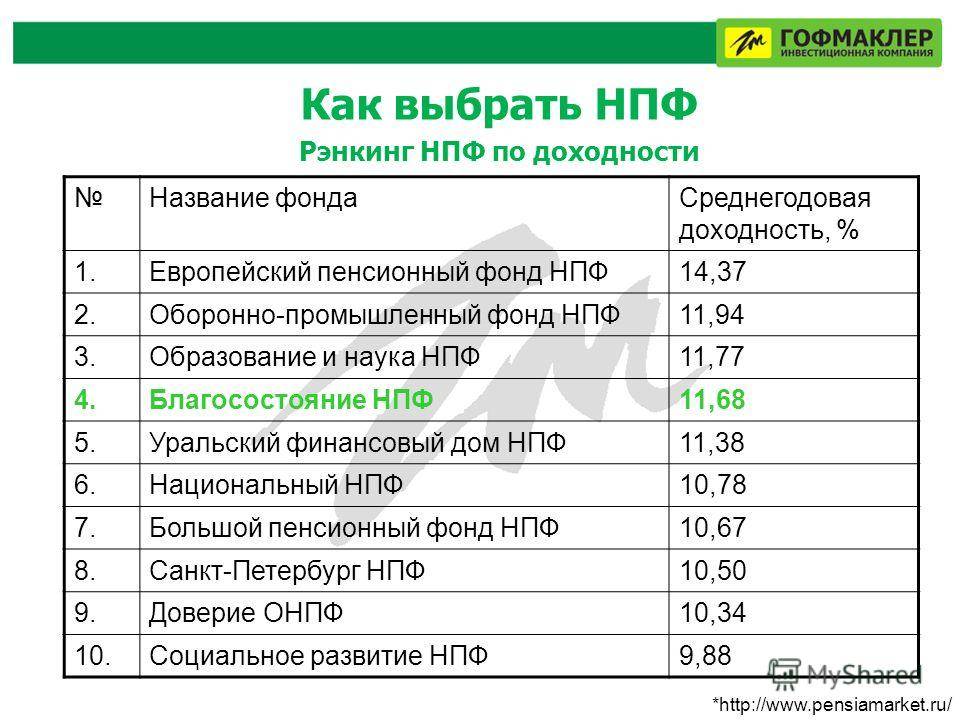

Доходность относится к основополагающих факторов, на который следует обращать внимание в первую очередь при выборе НПФ. Как правило, такие сведения отображаются на официальном сайте фонда либо в отчетах ЦБ РФ

Для понимания общей картины финансового состояния НПФ потребуется проанализировать не менее 5 лет деятельности фонда.

Приемлемым показателем считается уровень доходности, превышающий уровень инфляции в текущем периоде. Если данные отображают показатель ниже, то внесенные накопления не будут индексироваться.

Завышенный процент доходности подразумевает о наличие рискованных инвестиционных операций, которые могут негативно отразиться в перспективе.

Важно отметить, что получаемый инвестиционный доход от деятельности НПФ идет не в полном объеме на индексацию вложений будущих пенсионеров. Часть денежных средств может расходовать на собственные нужды НПФ

По доходности

Согласно публичной информации от Центрального Банка РФ, по состоянию на середину прошлого года в РФ осуществляли деятельность порядка 70 НПФ. Ежемесячно из количество сокращается за счет поглощения более крупными НПФ либо объединения, чтобы аккумулировать больше средств и эффективно их использовать для дальнейшего развития.

Несмотря на огромное количество НПФ, аккумулирующих средства граждан, на рассматриваемом рынке правоотношений можно выделить 10 гигантов, в чьем распоряжении находится более 90% пенсионных взносов.

Если опираться на показатель доходности, то Центробанком отмечается, что наиболее эффективные и стабильные НПФ – работающие в сегменте обязательного пенсионного страхования без наличия программ добровольного негосударственного ПО.

Рейтинг пенсионных негосударственных фондов 2020 таблица по доходности:

| № | НФП | % доходности |

| 1. | Гефест | 14.22 |

| 2. | Алмазная осень | 11.93 |

| 3. | Национальный НПФ | 11.84 |

| 4. | Роствертол | 11.35 |

| 5. | УГМК-Перспектива | 11.27 |

| 6. | Первый промышленный альянс | 11.16 |

| 7. | МНПФ «Большой» | 11.04 |

| 8. | Оборонно-промышленный фонд им. В.В. Ливанова | 10.58 |

| 9. | Атомфонд | 10.45 |

| 10. | Сбербанк | 10.33 |

| 11. | ВТБ Пенсионный фонд | 10.31 |

| 12. | ОПК | 10.18 |

| 13. | Согласие | 10.16 |

| 14. | Волга-Капитал | 9.95 |

| 15. | Транснефть | 9.85 |

| 16. | Альянс | 9.75 |

| 17. | Ханты-Мансийский НПФ | 9.57 |

| 18. | Владимир | 9.54 |

| 19. | Профессиональный | 9.43 |

| 20. | ОНПФ Доверие | 9.39 |

| 21. | Магнит | 9.36 |

| 22. | Социум | 9.22 |

| 23. | Нефтегарант | 9.12 |

| 24. | Образование | 7.87 |

| 25. | АвтоВАЗ | 7.86 |

| 26. | Федерация | 7.77 |

| 27. | Газфонд пенсионные накопления | 7.71 |

| 28. | Стройкомплекс | 6.46 |

| 29. | Телеком-Союз | 6.33 |

| 30. | Социальное развитие | 5.37 |

| 31. | Сафмар | 2.50 |

| 32. | Доверие | 2.25 |

Остальные НПФ по результатам своей деятельности показывают исключительно отрицательную доходность.

По надежности

Еще один показатель, имеющий ключевое значение при выборе НПФ является надежность. Денежные средства отчисляются десятками лет, и в конечном итоге каждый пенсионер хочет быть уверен в том, что он получит их обратно с дивидендами.

Центральный Банк РФ не ведет рейтингов надежности, однако существует рейтинговое агентство RAEX, которое имеет статус авторитетного и рекомендуется для применения самим ЦБ РФ.

Рейтинг по состоянию на начало текущего года в порядке убывания:

| НПФ |

| Нефтегарант |

| «Благосостояние ЭМЭНСИ» |

| Газфонд пенсионные накопления |

| Газфонд |

| ВТБ Пенсионный фонд |

| Сбербанк |

| Благосостояние |

| АО «НПФ «Нефтегарант» |

| Алмазная осень |

| Атомгарант |

| АО «НПФ «Сургутнефтегаз» |

| «Альянс» |

| Национальный НПФ |

| Большой |

| «Социум» |

| АО «НПФ Согласие-ОПС» |

| «Первый промышленный альянс» |

| Владимир |

| Ханты-Мансийский НПФ |

| «Сафмар» |

| РГС |

| Доверие |

| «УГМК-Перспектива» |

Представленные в таблице НПФ упорядочены по присвоенному национальному рейтингу надежности. Некоторые из них имеют практически одинаковый уровень стабильности и доходности, что позволяет ставить НПФ в один ряд, с разницей только в порядковом номере.

Последнее слово, в любом случает, остается за будущим пенсионером. В последнее время просматривается тенденция «схлопывания» негосударственных пенсионных фондов, показывающих низкую или отрицательную доходность.

Если произошло закрытие НПФ, гражданину придется готовиться к длительному процессу судебных тяжб. Вопрос взыскания перечисленных денежных средств с ликвидируемого НФП требует тщательной юридической подготовки, и в таких случаях рекомендуется обращаться за квалифицированной помощью к опытным специалистам в области права.

Если есть сомнения относительно сотрудничества с НПФ, то лучше перечислять пенсионные взносы по стандартной процедуре, что гарантированно обеспечит выплаты по достижении пенсионного возраста.

Советы юриста по выбору НПФ

Абсолютно все специалисты в этой сфере сходятся во мнении, что никто не должен влиять на решение гражданина относительно того, стоит ли ему переходить из ПФР или из одного НПФ в другой.

Ещё несколько лет назад пробелами в законодательстве часто пользовались, мягко сказать, «неблагочестивые организации», которые отправляли своих агентов по домам и обманом заманивали граждан под своё крыло. Благо, что последними изменениями в нормативно-правовых актах удалось пресечь большую часть мошеннических схем.

Выбор должен основываться исключительно на личном предпочтении каждого, независимо от рода трудовой деятельности и организации-работодателя.

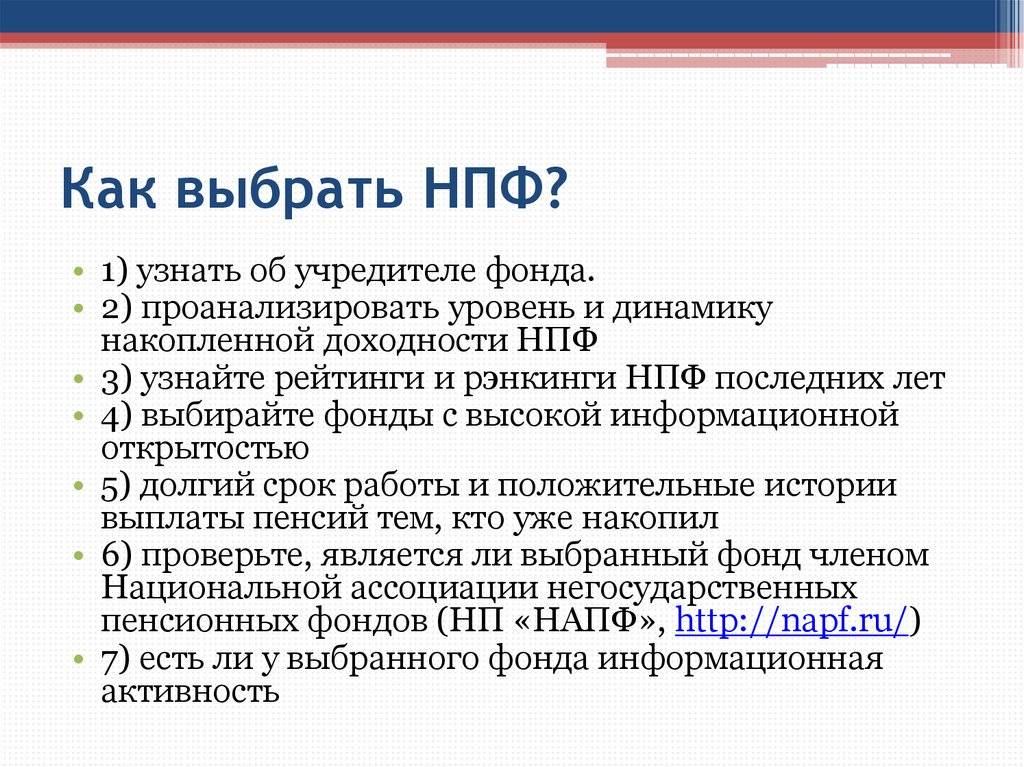

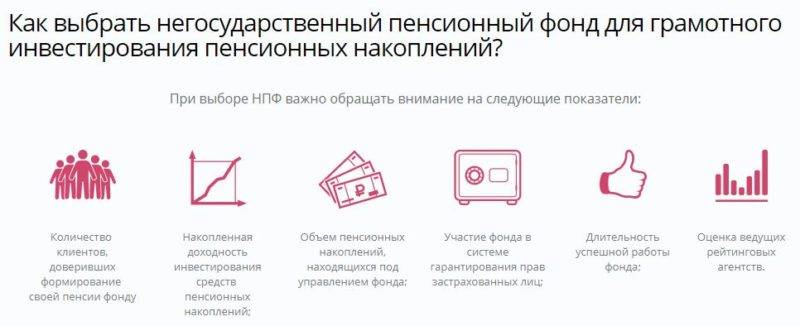

При выборе НПФ и в поисках ответа на вопрос, кому довериться в управление своими пенсионными накоплениями, следует ориентироваться на несколько ключевых факторов:

- Какой возраст компании. Всё просто: чем больше фонд занимается данной деятельностью, тем больший уровень надёжности он демонстрирует.

- Какое место занимает в рейтингах и с какими результатами. Методология выставление «оценки» и распределение организаций по местам предусматривает проверку множества нюансов деятельности НПФ, позволяя не упустить важные детали.

- Какой предоставляется сервис. Ужесточение законодательства привело к повышению уровня бюрократической составляющей. Поэтому не стоит пренебрегать наличием филиалов или представительств в непосредственной близости от места проживания/трудовой деятельности. Наличие горячей линии, возможность общения с сотрудниками организации посредством электронной и бумажной переписки – это показатели открытости фонда.

- Сколько клиентов у фонда. Миллионы действующих клиентов демонстрируют не только надёжность выбранной организации, но и высокий кредит доверия граждан, что для негосударственной организации крайне важный критерий.

- Какие показатели доходности. Возможные дивиденды не должны стать единственными определяющими факторами, так как высокий процент доходности ещё не гарантирует надёжность компании и её дальнейшее продуктивную и благополучную деятельность.

Как и в любом другом вопросе, при выборе НПФ нужно найти «золотую середину».

Из каких источников выплачивается пенсия?

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Для того чтобы сориентироваться в выборе, следует разобраться, из каких составляющих складывается пенсия. До настоящего времени пенсия формировалась из 3-х составляющих – базовой, страховой и накопительной. Рассмотрим отдельно каждую.

Базовая часть пенсии – стандартная составляющая пенсии. Граждане молодого возраста после последней реформы получают базовую часть и составляющую накопительную. Лица старшего возраста – страховую и базовую. До 2005 года базовая часть средств финансировалась за счет единого социального налога, а позже – за счет сниженной 20% ставки ЕСН. Фактически, выплаты идут из бюджета и мало зависят от собираемости отчислений. В этом и заключается государственная гарантия выплаты пенсии, чиновника обещают довести размер базовой части пенсии до уровня прожиточного минимума.

Страховая часть пенсий

Страховая часть пенсии работает по страховому принципу – событием является наступление права на пенсионное обеспечение, в роли страховщика выступает Пенсионный фонд России. Эта часть пенсий формируется за счет отчислений организаций-работодателей. Чем больше будут отчисления, тем больше размер будущей пенсии. И в этом смысле становится понятным содержание социальной рекламы относительно «белой» зарплаты – в ПФ отчисляется 22% годового фонда заработной платы работников. Кроме того, страховая часть ежегодно подлежит индексации, размер которой не может быть меньше инфляции.

Основным условием получения страховой части пенсии сегодня является наличие трудового стажа не меньше 6 лет. К 2025 году планируется поэтапное увеличение до 15 лет. Размер выплачиваемой страховой части пенсии зависит от суммы, накопленной на персонифицированном «пенсионном» счете.

Накопительная часть

Принципы формирования накопительной части пенсии существенно отличаются от остальных составляющих пенсии. Для этого существуют отчисления, составляющие с 2014 года 2% от фонда заработной платы в случае, если будущий пенсионер не определился с инвестиционным портфелем управляющей компании или не перевел свои накопления в негосударственный пенсионный фонд (НПФ). Для тех же, кто в 2013 году определился, отчисления могут составлять 2% или 6% на их выбор. Обязанность уплаты этих взносов возложена на организацию работодателя. Собственно, все отчисления и на накопительную и на страховую часть уплачиваются единым платежом. Для того чтобы обеспечить себе повышенный размер пенсии, любой человек может участвовать в программе софинансирования пенсии, уплачивая в пенсионный фонд дополнительные суммы.

Выплаты накопительной части производятся по достижении работником пенсионного возраста. При этом каждый гражданин может увеличить ежемесячную выплату, выйдя на пенсию позже регламентируемого срока. Дело вот в чем — в пенсионном законодательстве существует такое понятие, как ожидаемый период выплаты, равный 228-и месяцам. При более позднем выходе на пенсию этот период сокращается, и накопленная сумма делится уже не на 228 месяцев, а на меньшее количество. Тем самым пропорционально увеличивается ежемесячная выплата. Кроме того, ежемесячную пенсию можно увеличить и сократив период до 10 лет. Как только пенсионер получит всю накопленную сумму, ежемесячные выплаты накопительной составляющей пенсии прекращаются, остаются только выплаты базовой и страховой. Если пенсионер не успеет получить полностью сумму накопительной части пенсии, то остаток может быть получен родственниками после его смерти. Таким образом, сумма накопительной части пенсии передается по наследству.

Лучшие фонды 2018-2019 года по надежности и доходности

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

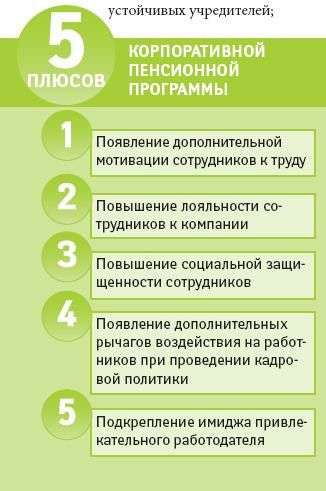

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

- Можно повлиять на собственную пенсию. Гражданин может самостоятельно решить, сколько взносов он будет делать в фонд.

- Можно получать пенсионные выплаты от разных организаций. Диверсификация источников пассивного дохода положительно влияет на материальное благосостояние. Хранение накоплений даже в одном НПФ позволяет получать 2 пенсии (от государства и от НПФ). Кроме того, можно принимать участие сразу в нескольких фондах.

- Государство регулирует деятельность фондов. Все НПФ должны следовать законам государства, располагать разрешениями для занятия собственной деятельностью, предоставлять отчеты государству. Это выступает одним из факторов надежности, который уменьшает риски перевода накоплений в негосударственный фонд.

- Налоговые льготы. При этом они предоставляются не только гражданам, но и нанимателям, которые делают отчисления. Внесенные в фонд деньги не учитываются при налогообложении участника фонда и нанимателя.

- Прозрачная деятельность. Участники фонда могут в любой момент получить данные по собственным счетам и узнать, сколько отчислений было сделано, какой доход был начислен.

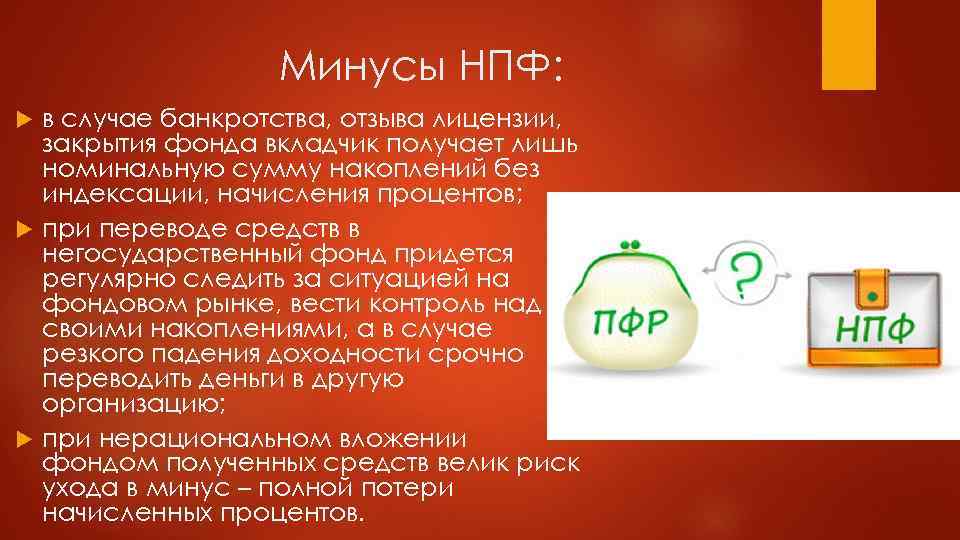

Основные минусы участия в НПФ таковы:

- Малый уровень дохода от инвестиций. Процент увеличения капитала в НПФ обычно весьма небольшой (примерно 10 процентов в год).

- Невозможно получить свои деньги раньше положенного срока. Получить накопления из негосударственного фонда возможно лишь в исключительных ситуациях (смерть, получение статуса «инвалид», тяжелая болезнь, эмиграция). В прочих ситуациях получить собственные деньги раньше срока невозможно.

- Отсутствие влияния клиентов НПФ на то, куда будут инвестированы их деньги. НПФ вкладывают деньги участников туда, куда захотят. Для рядовых граждан подобный недостаток несущественен, однако опытный инвестор, возможно, мог бы гораздо выгоднее распорядиться своими денежными средствами.

- Прибыль облагается налогом. Делая отчисления в НПФ, гражданин получает налоговые льготы. Однако при получении денег из фонда нужно платить налог, начисляемый при операциях с капиталом.

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

По статистике и рейтингу НПФ России 2019 по надежности и доходности можно определить, насколько полно и своевременно компания выполняет свои обязательства перед застрахованными гражданами.

По данным Центробанка в 2019 г. рейтинг НПФ по надежности выглядит так:

- «Сбербанк». Множество россиян предпочитают переводить собственные накопления именно в официальный фонд Сбербанка. Основным стимулирующим фактором здесь выступает то, что накопления находятся под защитой государства. Обязательное страхование позволяет увеличить свои накопления посредством периодических взносов. Для людей, которые планируют продолжить работать даже в пожилом возрасте, предусмотрены особые программы. Есть корпоративные программы, направленные на увеличение эффективности работы бизнеса.

- «ВТБ».

- «ГАЗФОНД».

- «НЕФТЕГАРАНТ».

- «Атомгарант».

- «Альянс».

- «Алмазная осень».

- «Сургутнефтегаз».

- «Ренессанс пенсии».

- «Социум».

- Лукойл Гарант (Открытие).

- НПФ Электроэнергетики.

По объему накоплений

Первые места в рейтинге по объему накоплений занимают те организации, в которых хранится больше всего пенсионных сбережений граждан. По состоянию на 2019 г. рейтинг компаний по количеству накоплений следующий:

- «Сбербанк».

- «ГАЗФОНД».

- «Открытие».

- «БУДУЩЕЕ».

- «ВТБ Пенсионный фонд».

- «САФМАР».

- «НЕФТЕГАРАНТ».

- «Доверие». Данный фонд был открыт 18 лет назад. Его учредили фирмы, участвующие в экономической жизни Нижнего Новгорода, а также крупные банковские организации. НПФ принимает участие в программе софинансирования, которая позволяет значительно увеличить пенсионные накопления.

- «Большой».

- «Социум».

О накопительной части трудовой пенсии

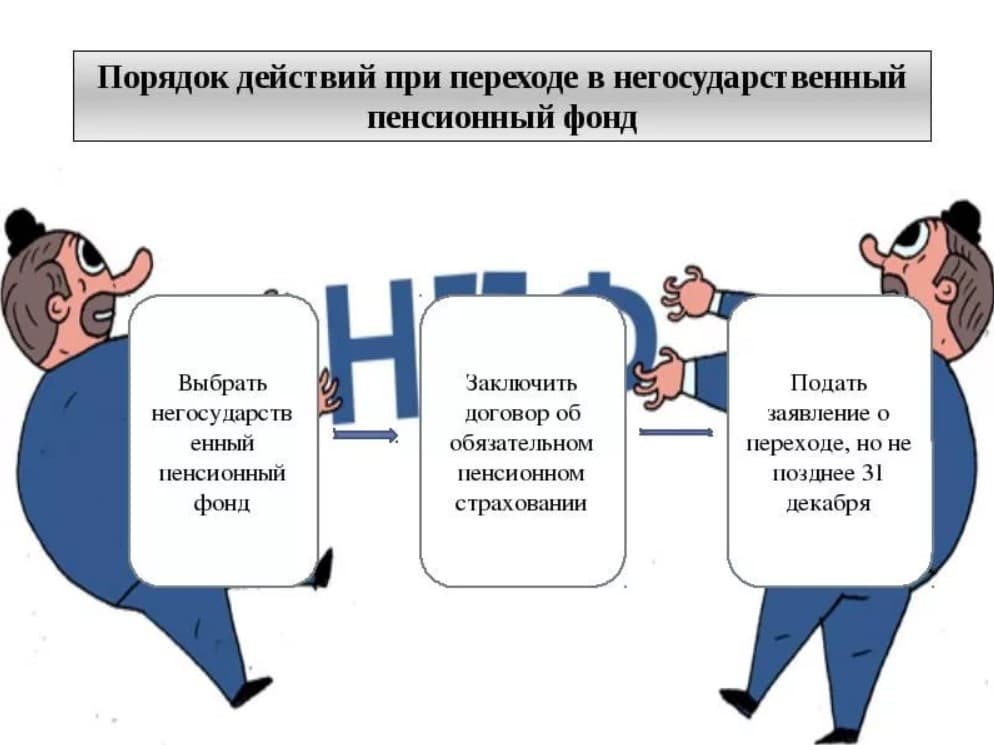

Для начала нужно отметить, что к выбору нужно подойти крайне ответственно, потому что в соответствии с законодательством с 2016 года перевести средства из одного НПФ в другой можно не чаще чем один раз в пять лет. Соответственно, организацию нужно выбирать стабильную, крупную и проверенную временем.

Накопительная часть пенсии – это 6% от официальной «белой» заработной платы работника, которые работодатель перечисляет в пенсионный фонд на формирование части накопительной пенсии своих сотрудников. Но вы вправе самостоятельно выбрать организацию, где будут храниться его накопления, а фонд будет начислять на него процент.

При наступлении пенсионного возраста все инвестированные средства фонд будут делиться на 19 лет, и выплачиваться получателю пенсии ежемесячно. Например, если на лицевом счету у вас накопилась сумма 2 млн рублей, то ежемесячная прибавка будет рассчитана следующим образом: 2000000/228=8771,93 рублей. Остается только определить, какой выбрать пенсионный фонд государственный или негосударственный.

Учитывая нестабильную экономическую ситуацию в стране, трудно определиться, где надежно хранить свои накопления, к тому же пенсионные реформы проводятся практически каждый год. С одной стороны, государственный фонд является более надежным и стабильным, но трудно ответить на вопрос, что будет с деньгами, если накопительная часть трудовой пенсии перестанет быть источником формирования социальной выплаты, средства, скорее всего, отойдут в бюджет. С другой стороны, НПФ могут лишить лицензии, но у граждан есть хоть какой-то шанс отсудить свои деньги или хотя бы их часть. Итак, подойдем к вопросу, какой негосударственный пенсионный фонд выбрать.

Накопительная часть пенсии в НПФ

Накопительная часть пенсии в НПФ

Важные аспекты

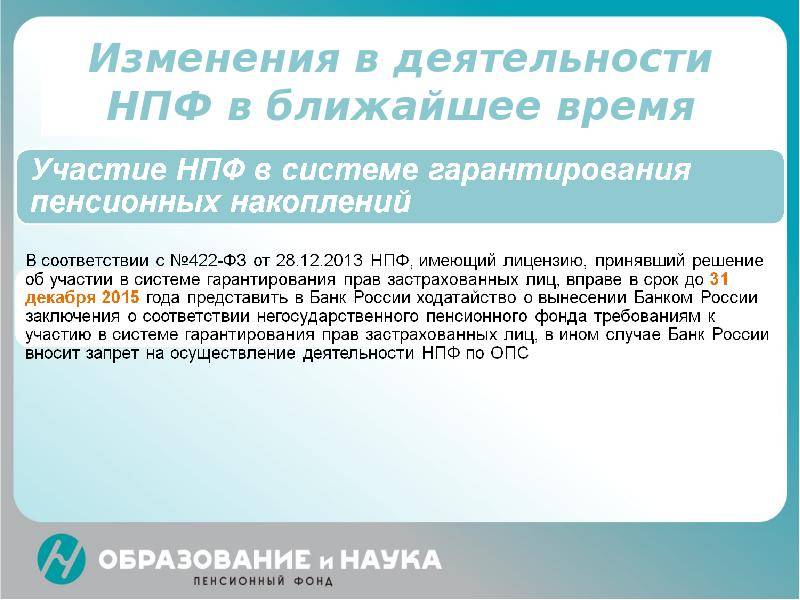

Собираясь заключить договор с частной компанией, нужно вспомнить о таком моменте: по закону НПФ только тогда может работать со сбережениями населения, когда он сперва озаботился получением на свою деятельность специальной лицензии. Если некоторая компания такую лицензию предоставить клиентам не может, работать с ней нельзя – вероятно, это мошенники. Ответственная организация обычно размещает копию лицензии на своем сайте, заверенные копии есть и во всех отделениях, а в главном офисе, в бухгалтерии хранится оригинал. Кроме лицензии для осуществления официальной деятельности, компания также должна соответствовать всем законам нашей страны. Эти факты регулярно проверяются в ходе плановых, внеплановых проверок со стороны государственных инстанций, а также Центробанка. Если компания соответствует действующим требованиям, она имеет право собирать отчисления и работать с ними, при нарушении закона лицензию могут отобрать. Чтобы не доверить свои деньги ненадежной фирме, перед заключением договора нужно убедиться, что компания работает давно, эксцессов в ее деятельности не было, конфликтных ситуаций – тоже.

По правилам, негосударственный фонд может работать только в том случае, когда все его накопления застрахованы. Это дает некоторую защиту клиентам: если даже организация обанкротится, можно рассчитывать на возврат кровно заработанных

В то же время важно проверить факт участия в страховой программе уже на этапе заключения договоренности с фондом. Если произойдет неприятная ситуация, клиенту беспокоиться не придется: его сбережения автоматически будут переведены в государственный фонд

Вероятно, немного на этом все равно будет потеряно, но сумма, на которую человек уйдет в минус, будет относительно несущественной. А вот если при заключении договора факта страхования проверено не было, а лицензию у фирмы отозвали, и оказалось, что страховка в этот момент не действовала, могут быть немалые проблемы.

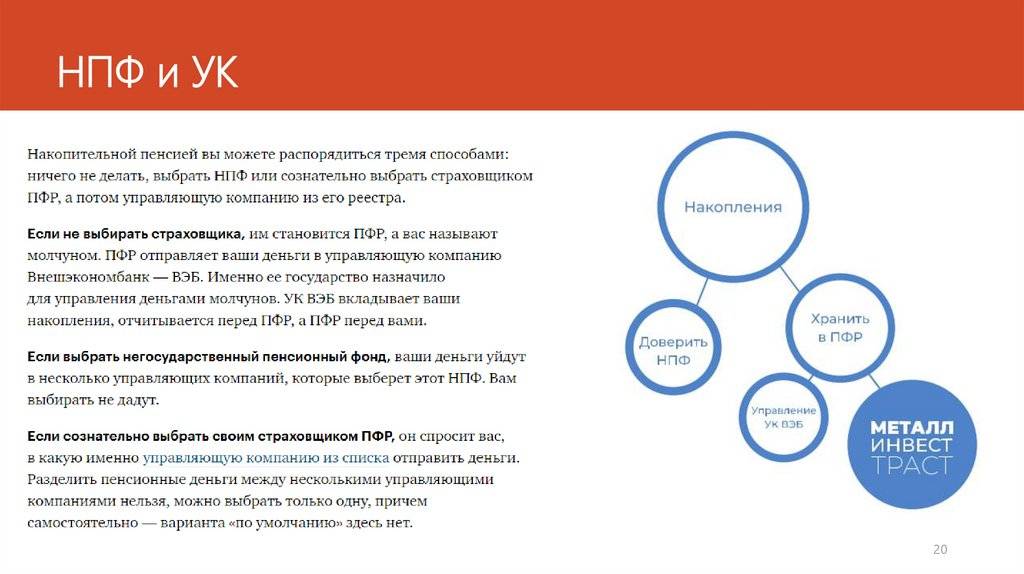

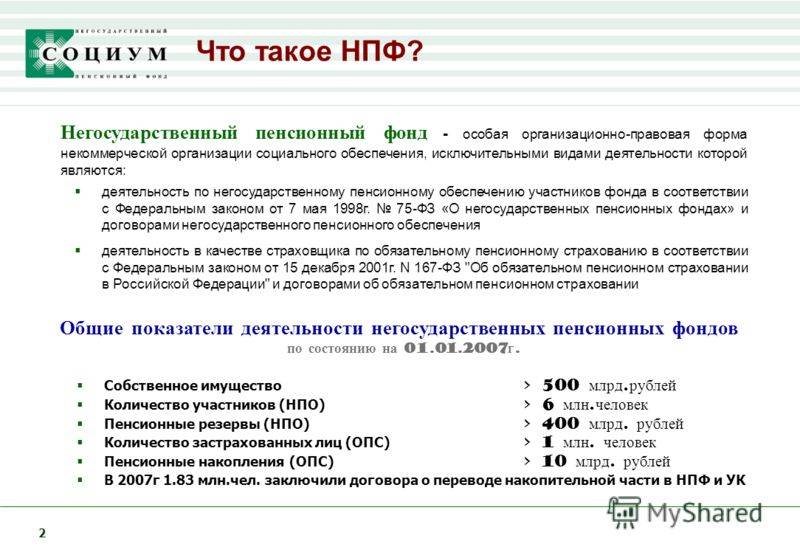

НПФ: определение и принцип работы

НПФ – это негосударственные пенсионные фонды, являющиеся некоммерческими организациями, деятельность которых подвергается обязательному лицензированию. Целью их существования является сбор пенсионных взносов и выплата дополнительных пенсионных средств.

Принцип работы пенсионных фондов следующий: вкладчики вносят средства на счет фонда, а тот, в свою очередь, инвестирует их в активы, четко определенные законодательством. Пенсии вкладчикам выплачиваются из полученной прибыли от инвестирования, а также из привлеченных резервов.

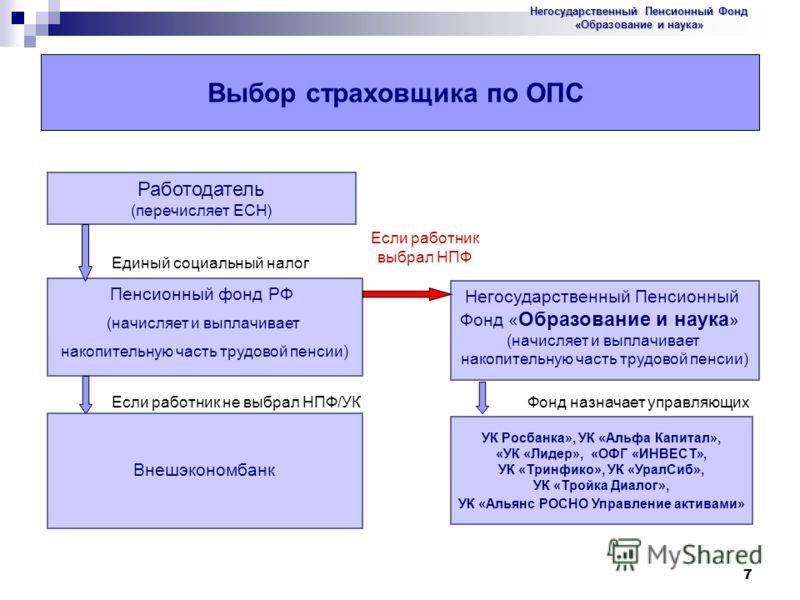

Накопительная часть пенсии по вашему выбору может быть передана из ПФР в управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ). Стать вкладчиками НПФ могут как физические, так и юридические лица. Единственным основанием для начала выплаты пенсионных средств является достижение гражданином пенсионного возраста. Заключая договор с негосударственным пенсионным фондом, можно определить, в течение какого времени будет выплачиваться пенсия – пожизненно или в течение фиксированного срока (срочная пенсия).

Обязательства НПФ по выплате пенсий выражаются в рублях, а их сумма подвергается ежегодной индексации в соответствии с уровнем инфляции.

Как узнать размер будущей пенсии

Негосударственные пенсионные фонды рекомендуют отчислять около 5% заработной платы в пенсионный фонд работникам со средним месячным доходом в 10-20 тысяч рублей. В этом случае гражданин может рассчитывать на ежемесячную пенсию размером до 60% от суммы заработной платы.

Размер пенсионных взносов можно корректировать в течение действия договора, тем самым уменьшая или увеличивая размер будущей пенсии.

Если вкладчик НПФ захочет расторгнуть договор, фондом в обязательном порядке будет выплачена выкупная сумма и инвестиционных доход. Также в договоре должен быть прописан момент перевода пенсионных средств в другой НПФ на выгодных условиях.

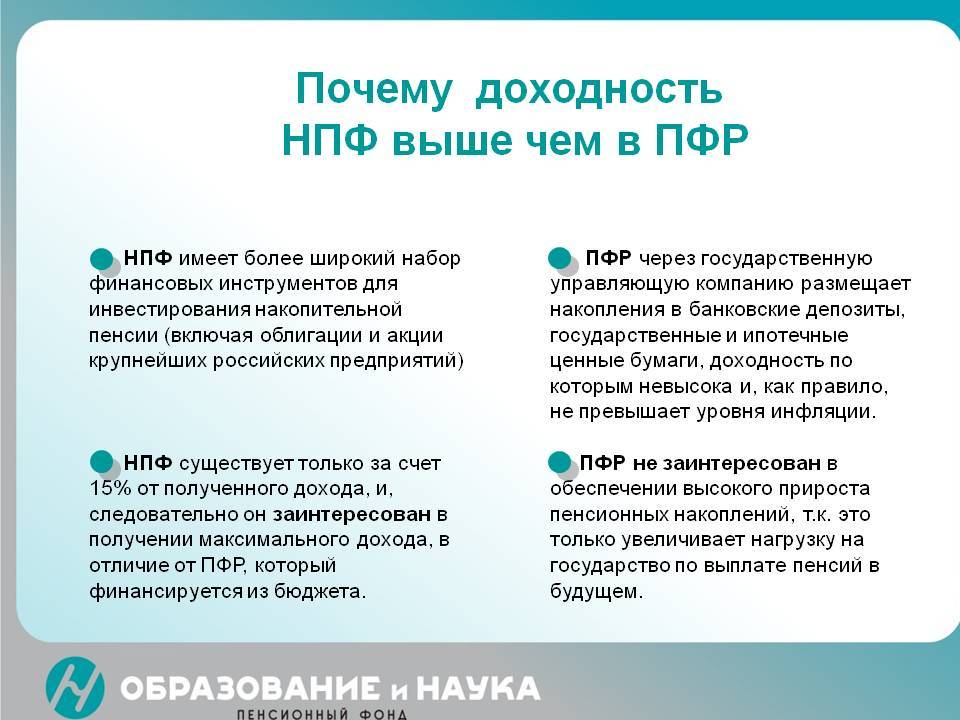

Что такое НПФ и в чем его преимущества

НПФ представляет из себя некоммерческую организацию (НКО), которая осуществляет управление денежными средствами без доступа к счетам граждан. Фонды занимаются инвестированием денежных средств – вкладывают деньги в акции, облигации и прочие ценные бумаги. Конечно, НПФ – не благотворительные организации, они получают до 15% от суммы полученного дохода, но эта сумма нормативно зафиксирована.

Доходность, получаемая НПФ, как правило, выше, чем в ПФР за счет большей гибкости в управлении средствами. Дело в том, что ПФР может инвестировать средства своих клиентов только через Внешэкономбанк, тогда как НПФ могут сотрудничать с несколькими УК. При этом, государством четко регламентируются разновидности активов, в которые они могут вкладывать средства.

На сегодняшний день не всеми компаниями опубликована финансовая отчетность за 2013 год, поэтому сравнить результаты деятельности государственных и частных фондов можно на основании периода 2008-2012 года.

Так, накопленная инфляция в период 2008-2012 годы составила 51.59%, тогда как доходность ПФР — 35.14%. При этом минимальная доходность НПФ, образующих Топ-10, превысила 60%, т.е. опередила инфляционные процессы.

Доходность — не единственное преимущество НПФ, среди прочих можно отметить:

- Более высокий уровень сервиса — у каждого клиента есть доступ к своему личному счету. Вы можете отслеживать состояние своего накопительного счета, часто — в режиме онлайн.

- Наличие договора, в котором закреплены права и обязанности сторон. То есть Вы можете быть уверены, что в один прекрасный момент НПФ не возьмет и не изменит без вашего согласия «правила игры».

- Вы можете завещать свои пенсионные накопления любому человеку (в ПФР – только законным наследникам).

- Безопасность – если фонд прекратит свое существование, он обязан передать все накопления и доход от инвестирования в ПФР. НПФ несет ответственность всем своим имуществом, а все средства застрахованы государством. В следующем году каждый НПФ должен пройти проверку Центробанка и провести процедуру акционирования, что должно способствовать повышению надежности фондов.

Если НПФ не оправдает Ваши ожидания, вы можете в течение года сменить его на другой, ничего при этом не потеряв.

Что такое НПФ?

Негосударственный пенсионный фонд — организация, специализирующаяся на негосударственном пенсионном обеспечении населения. Работа НПФ происходит по специальной лицензии. Ее выдает Центробанк РФ.

Работу НПФ в России регулирует закон №75, который вступил в силу еще в 1998 году. Если гражданин является клиентом НПФ, то по закону он может каждый год смотреть любые отчеты, касающиеся деятельности организации, управления активами и т.д. Такие данные публикуется на официальном сайте НПФ в интернете.

Обычно деятельность таких неправительственных организаций прозрачна и контролируется ЦБ РФ. Кроме того НПФ часто проверяет ПФР, налоговая служба, Минфин РФ и другие организации.

И так, и эдак

Как видно из официально опубликованной программы пенсионного обеспечения, при сотрудничестве с государственным фондом можно рассчитывать на защиту от обесценивания. Впрочем, при анализе разных предложений (а это необходимое мероприятие, чтобы выбрать, какой пенсионный фонд лучше) можно заметить, что частные структуры тоже обещают такую защиту и также говорят о переоценке накоплений с учетом инфляции. Государственная компания может прибегать к довольно ограниченному списку возможностей для наращивания капитала (государственные облигации), а вот частникам методов доступно больше.

Анализируя, какой пенсионный фонд выбрать, нужно также учесть, что негосударственные компании аккумулируют в первую очередь накопительную часть, а вот страховые взносы все равно передаются в ПФ РФ. Из года в год такие накопления становятся все больше, что обусловлено доходом частной фирмы. В большинстве своем ПФ получают деньги за счет удачного инвестирования, и при анализе того, какой пенсионный фонд выбрать, нужно помнить, что инвестирование всегда сопряжено с рядом рисков. Конечно, НПФ имеет доступ к обширному числу инструментов для наращивания запасов, но некоторые из них довольно сомнительны. При убыточности выбранного метода заработка есть вероятность, что НПФ и незадачливым клиентам, доверившим свои сбережения этой компании, уже никто не поможет.