На какую сумму можно рассчитывать

Максимальный размер кредита зависит от двух показателей:

- уровня дохода заемщика;

- рыночной стоимости жилья.

Первый фактор дает возможность рассчитать, какую максимальную ежемесячную нагрузку может выдержать заемщик без существенных потерь для бюджета семьи.

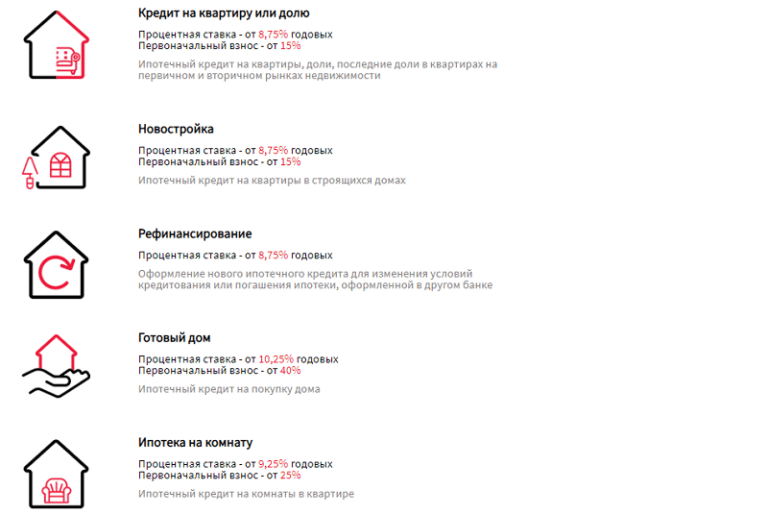

Авансовый взнос зависит от рыночной стоимости жилья. Как правило, он составляет 20-30% от цены на недвижимость. Поэтому больше 70-80% от стоимости квартиры заемщику получить не удастся. Исключение – если дополнительно предоставляется недвижимость в обеспечение. В этом случае можно рассчитывать на полное финансирование покупки жилья.

Какой должен быть размер заработной платы для получения ипотеки?

Достаточный доход для получения займа (ипотеки, кредита потребительского) определяется исходя из:

- Официального прожиточного минимума, который установлен на данный момент.

- Членов семьи и их материальных возможностей.

- Суммы обязательных ежемесячных расходов.

Получить с маленькой официальной зарплатой ипотеку можно в том случае, если доказать банку уровень своей достаточной платежеспособности.

Для решения этой задачи есть множество способов, поэтому не стоит думать, что справка о доходах с работы – это единственный документ, который требует банк.

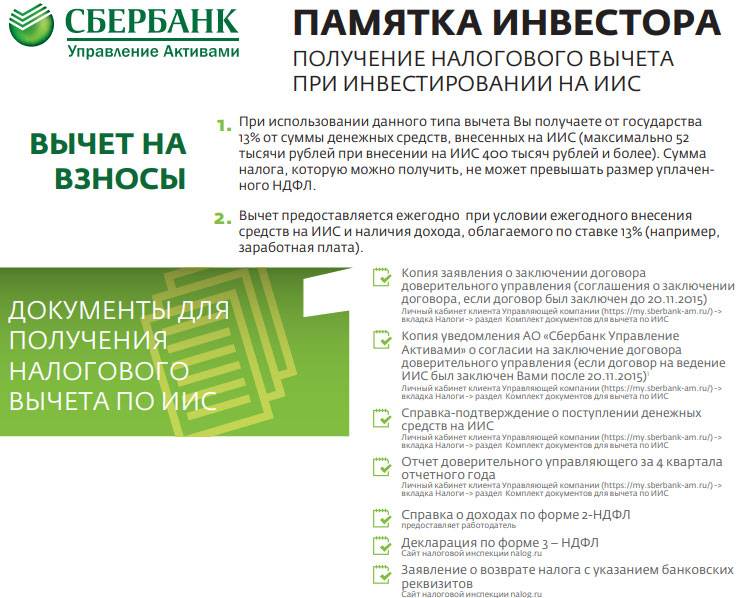

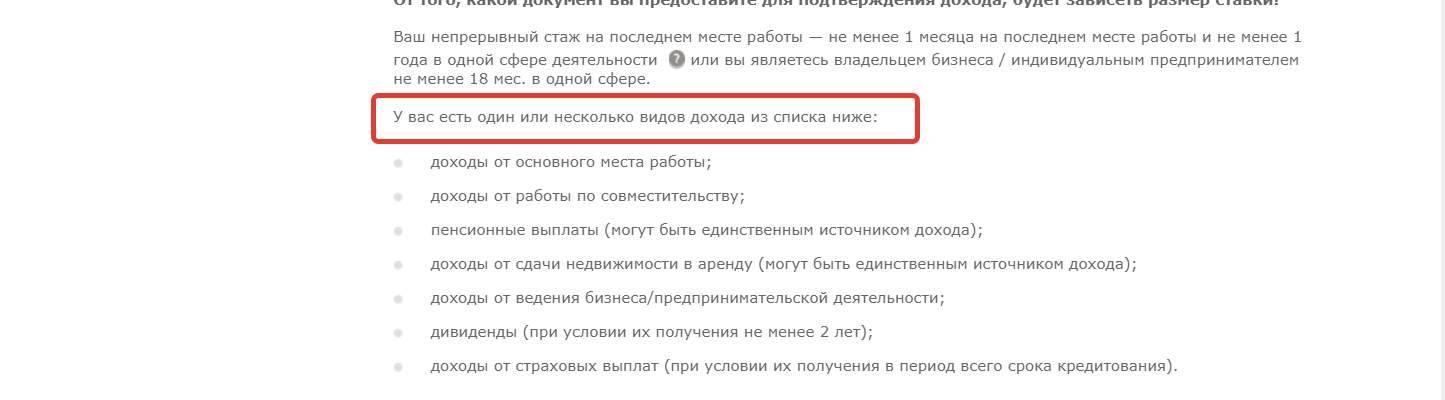

Альтернативные документы, помимо справки 2-НДФЛ, подтверждающие доход заемщика (на примере Бинбанка).

Альтернативные документы, помимо справки 2-НДФЛ, подтверждающие доход заемщика (на примере Бинбанка).

Все документы, предоставляемые в финансовую организацию, нужно подтвердить реальными сведениями, которые никак не будут касаться налоговой инспекции.

Для оформления ипотеки не устанавливают конкретного размера зарплаты, так 15 000 рублей или другую сумму. Банки часто требуют, чтобы общий доход не превышал 40 % выплат по кредиту, но эта цифра зависит от конкретного финансового учреждения.

Во внимание банком принимается и наличие у заемщика ликвидных движимых и недвижимых предметов имущества, в том числе и доходы остальных членов семьи. По статистике, при зарплате 20 000 трудно получить ипотеку, но это не значит, что невозможно.

Полезное видео:

Полезное видео:

Клиенты с серой зарплатой часто имеют непростые отношения с банками, которые редко идут навстречу и не разрешают оформить ипотеку. Дохода «в конверте» не видит никто, кроме вас, поэтому и доказать его фактическое существование трудно.

Если же доказать банку, что помимо серой зарплаты есть еще и другой доход, который относится в другую категорию, то получить нужную сумму в кредит станет возможным.

Увеличение первоначального взноса

Если у заемщика маленькая заработная плата, которая недостаточна для расчета ежемесячного взноса, нужно повысить первоначальный платёж (см. Ипотека без первоначального взноса). Обычно это делается при помощи личных накопленных денег. Можно оформить потребительский кредит в другом банке. Если не получается нужная сумма, то заем берется в двух разных учреждениях. Популярным способом является просьба в долг у друзей или родственников. Часто близкие люди дают в долг деньги с меньшим процентом, чем в банке. Если у супругов есть второй ребёнок, то материнский капитал может быть использован с целью улучшения жилищных условий.

Если есть возможность, то становятся участниками проекта военного кредитования или специальной программы для бюджетников. Есть специальные проекты для малоимущих или многодетных семей. Почти все банки дают кредит по двум документам. Возможно взять заем с небольшой официальной зарплатой, предоставив паспорт и документ, подтверждающий личность. В анкете пишется любая зарплата, но она должна быть подтверждена на текущем месте работы.

Как взять ипотеку с маленькой зарплатой по 2 документам по состоянию на 2020 год:

- Заём только по двум документам предоставляется под больший базовый процент.

- Если у заемщика зарплата меньше 40000 руб., то взнос по ипотеке увеличивается до 40% от необходимой суммы.

- В случае выдачи ипотеки банки придирчиво относятся к кредитной истории клиента.

- Если заемщик не имеет других возможностей подтверждения или повышения дохода, то к такой программе следует прибегать в крайнюю очередь.

- При увеличенном проценте увеличивается платеж, который нужно будет вносить каждый месяц.

Покупка документов

Если у заемщика маленькая зарплата, то можно купить документы, доказывающие трудовую деятельность и заработок. Сейчас на рынке есть много объявлений, которые за 10000 руб. могут предоставить все необходимые документы, необходимые для оформления ипотеки.

Такой вариант того, как взять кредит с маленькой официальной зарплатой, опасный, и имеет следующие подводные камни:

- Банком может быть проконтролирована выданная 2-НДФЛ справка.

- В организации могут легко определить подделку.

- Служба безопасности банка обычно созванивается с работодателем для доказательства занятости заемщика. Или делается запрос в Пенсионный фонд и налоговый орган. При выяснении подделки документов клиент заносится в черный список.

- Работодатель звонит несколько раз: в первый раз, когда проверяется заемщик, и второй раз — перед выдачей денег. Поэтому увеличивается риск отказа в выдачи ипотеки.

Отсутствие заработной платы

Нередкая проблема закрытия платежей — это невыплаченная зарплата. Задержка денег считается нарушением трудового договора и законодательства. Вины заемщика при просроченном денежном взносе нет. Чтобы не пострадать от штрафных санкций организации, нужно выполнить некоторые простые действия. Во-первых, необходимо получить из бухгалтерии акт о задержке зарплаты. Во-вторых, необходимо обратиться с документом в представительство организации.

В заявлении указывается, что выплаты задерживаются из-за не вовремя выплаченной зарплаты. К заявлению нужно приложить справку из бухгалтерии. После получения документа банк принимает решение в отсрочке выплаты. На такой шаг представители организации идут в случае, когда платежи поступают без просрочек.

Последней мерой при просрочке платежа считается обращение в суд. Такой шаг банки делают неохотно. По подобным делам суд обычно оказывается на стороне клиента. У банка будут убытки, потому что, пока длится судебный процесс, денежные операции с квартирой невозможны. Для организации выгоднее найти другое решение для заемщика, который попал в сложную финансовую ситуацию. Если у заемщика есть поручители, то ни на какие уступки банк не пойдёт. Вся невыплаченная сумма будет взыскана с поручителя.

При задержке зарплаты можно подать в суд на недобросовестного работодателя. По закону он обязан погасить долг по зарплате и оплатить неустойку. А также должны быть возмещены убытки, которые понесены работником от штрафных наказаний организации. Не нужно лениться обращаться в суд, потому что закон на стороне клиента.

Возможные способы

Также в 2018 году граждане с низким уровнем дохода могут получить ипотеку, если прибегнут к одному из следующих вариантов.

Дополнительный заработок

Многие жители России работают на одной работе, но при этом имеют дополнительные источники дохода, которые можно использовать для подтверждения своей платежеспособности.

К примеру, лицо трудится на одной работе, но имеет неофициальную подработку по выходным или в вечернее время, в таком случае он может попросить своего второго работодателя оформить его по минимальной ставке.

Также некоторые граждане имеют доход в виде сдачи квартиры в аренду. В таком случае можно предоставить банку договор аренды в письменном виде.

Кроме того, могут использоваться и другие источники дохода по согласованию с финансовой компанией.

Какова стоимость услуг ипотечного брокера? Смотрите тут.

Поручительство

Большим плюсом при получении ипотеки с маленькой зарплатой является наличие поручителей. Обычно ими выступают родственники или хорошие друзья.

При этом важно понимать, что если лицо не сможет оплатить займ в установленные сроки, то обязанность по оплате перекладывается на плечи поручителей. Стоит отметить, что ипотека с низким уровнем дохода в любом случае оформляется только с первоначальным взносом

Стоит отметить, что ипотека с низким уровнем дохода в любом случае оформляется только с первоначальным взносом.

Лишь некоторые банки могут выделить ипотеку без первоначального взноса, но в таком условия по кредиту будут более жесткими.

Потребительский кредит

Если у гражданина нет денег и на внесение первоначального взноса, то он может одолжить у кого-либо крупную сумму денег, либо заняться поиском потребительского кредита.

Особенность данного займа заключается в том, что он предоставляется в небольшом размере и его хватает как раз на внесение взноса для заключения ипотечного договора.

Но оформляя на себя сразу два кредита – ипотечный и потребительский, плательщик может просто не рассчитать свои силы и попасть в кредитную кабалу.

Очень важно правильно рассчитывать свои силы и, возможно, иногда лучше подождать и самостоятельно накопить нужную сумму денег, чем тащить на своих плечах сразу два займа

Залог имущества

Если у кандидата на получение ипотеки имеется недвижимость, то его низкая официальная зарплата вряд ли станет препятствием для получения кредита в большинстве банков.

Дело в том, что обычно займ выдается под залог недвижимости, которая и является главным предметом ипотечного договора (в соответствии со статьей 6 ФЗ № 102).

Однако если у клиента имеется другая квартира или частное жилье в собственности, то он может использовать его в качестве залога под ипотеку.

В таком случае у банка отпадает необходимость дополнительно подтверждать платежеспособность гражданина, так как в случае критической ситуации и длительной неоплаты задолженности банк может конфисковать недвижимость под залогом.

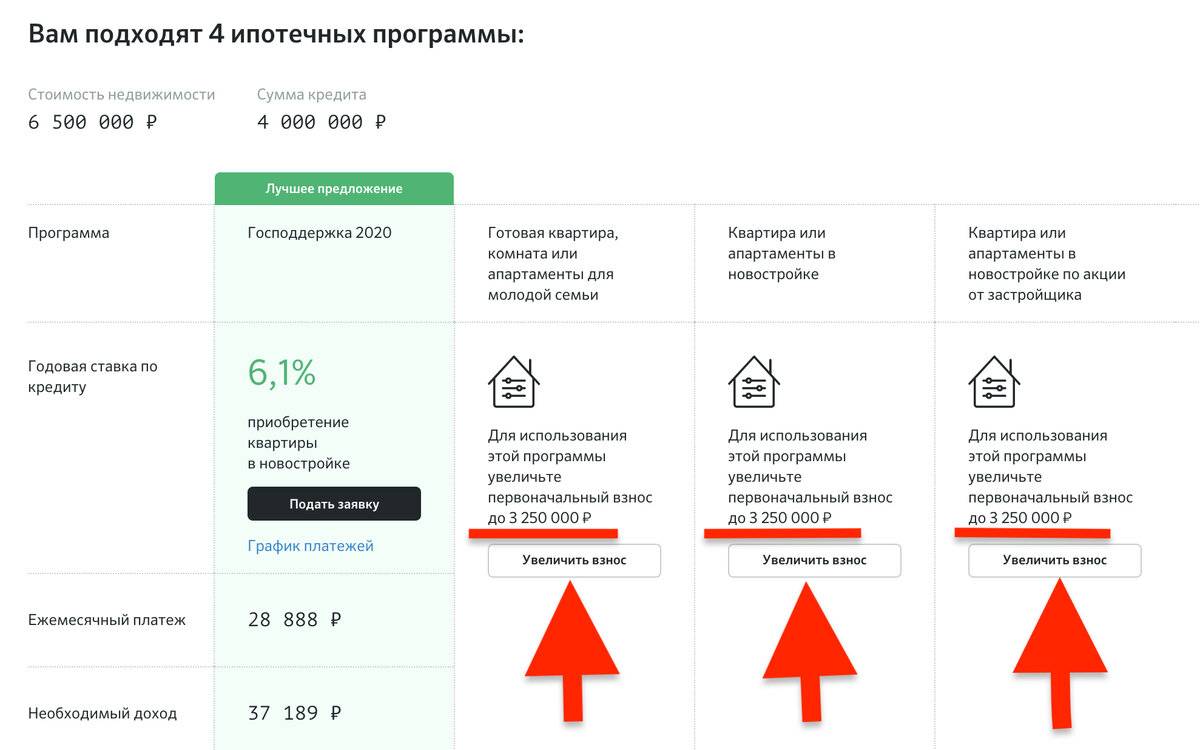

Льготные программы

Когда лицо имеет небольшой источник доходов, то можно попробовать получить ипотеку на льготных условиях с господдержкой.

Сейчас в стране действует несколько программ по поддержке:

Также получить ипотеку на льготных условиях могут и граждане, трудящиеся на бюджетной должности.

Если семья не относится ни к одной из этих категорий, но официально имеет статус малообеспеченной, то она также может рассчитывать на получение льгот от государства.

Как продать квартиру в ипотеке ВТБ 24? Читайте здесь.

Какие требуются документы для социальной ипотеки? Полный перечень в этой статье.

Однако на практике оформление ипотеки по госпрограмме занимает слишком много времени, сопровождается бюрократической волокитой и несовершенством системы.

Поэтому, если граждане хотят получить недвижимость в ближайшие несколько месяцев, то лучше им рассмотреть другой вариант получения ипотеки.

Способы получения

Возникает загвоздка. Банк в обязательном порядке просит подтверждение того, что кредитор сможет вернуть взятый долг. Для получения ипотеки этим подтверждением является справка о заработной плате. Причём если получаемый потенциальным заёмщиком доход банковскую организацию не устроит, то она вправе отказать в предоставлении жилищного займа.

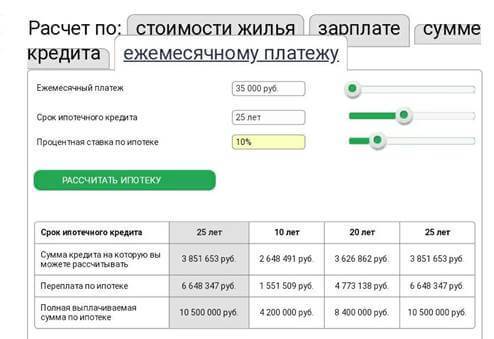

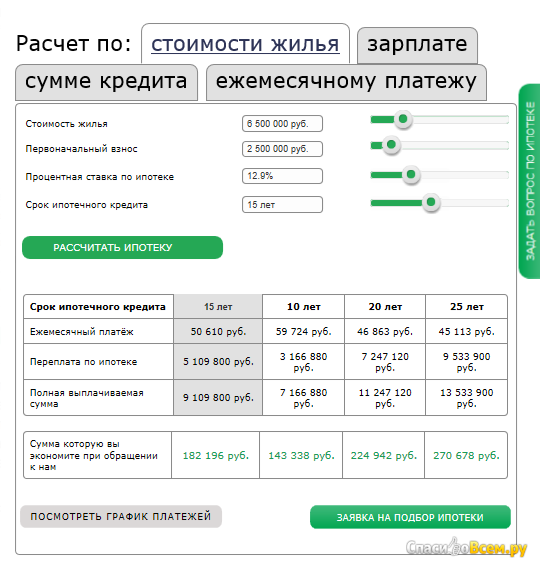

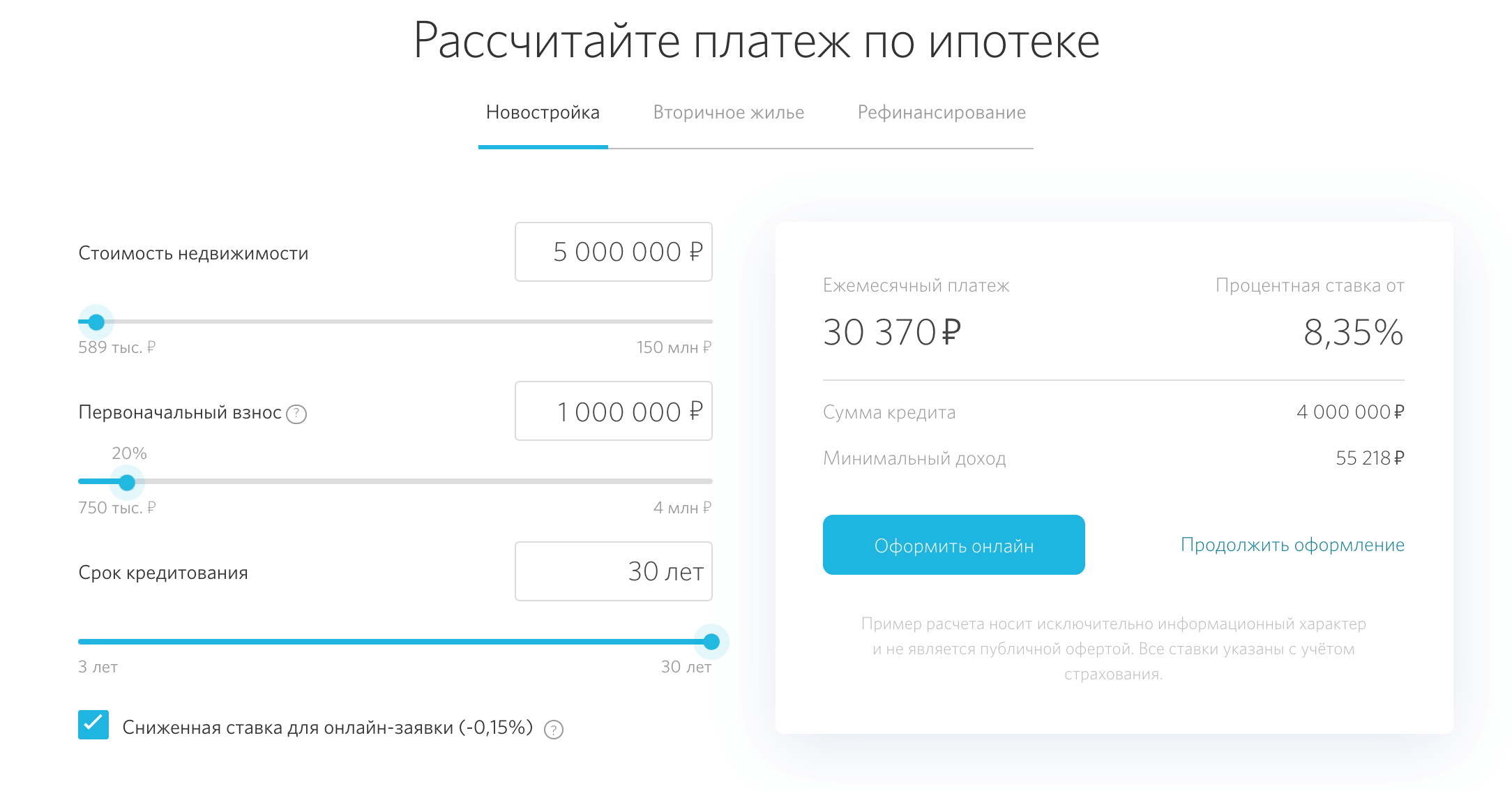

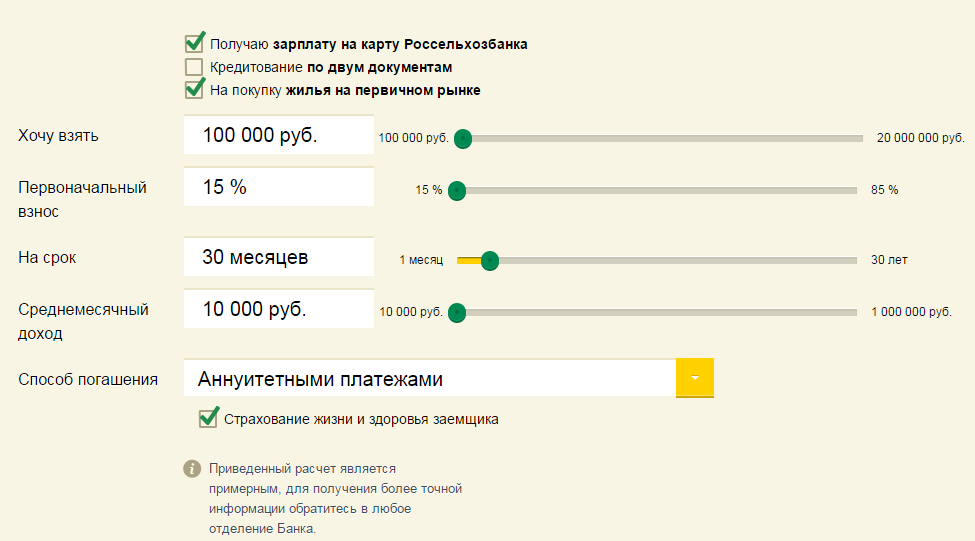

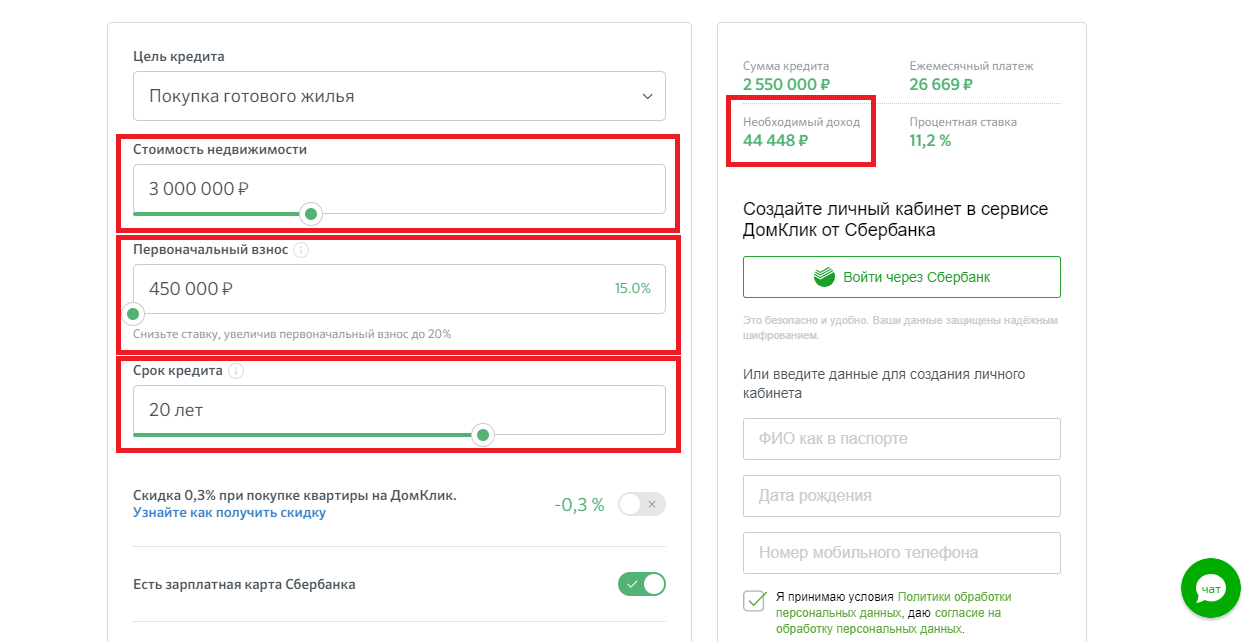

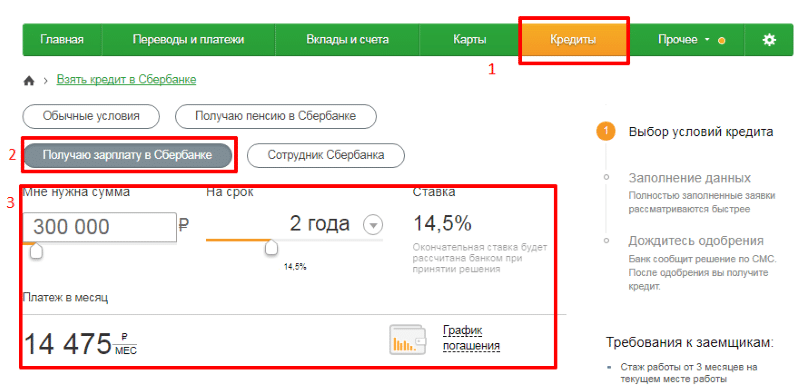

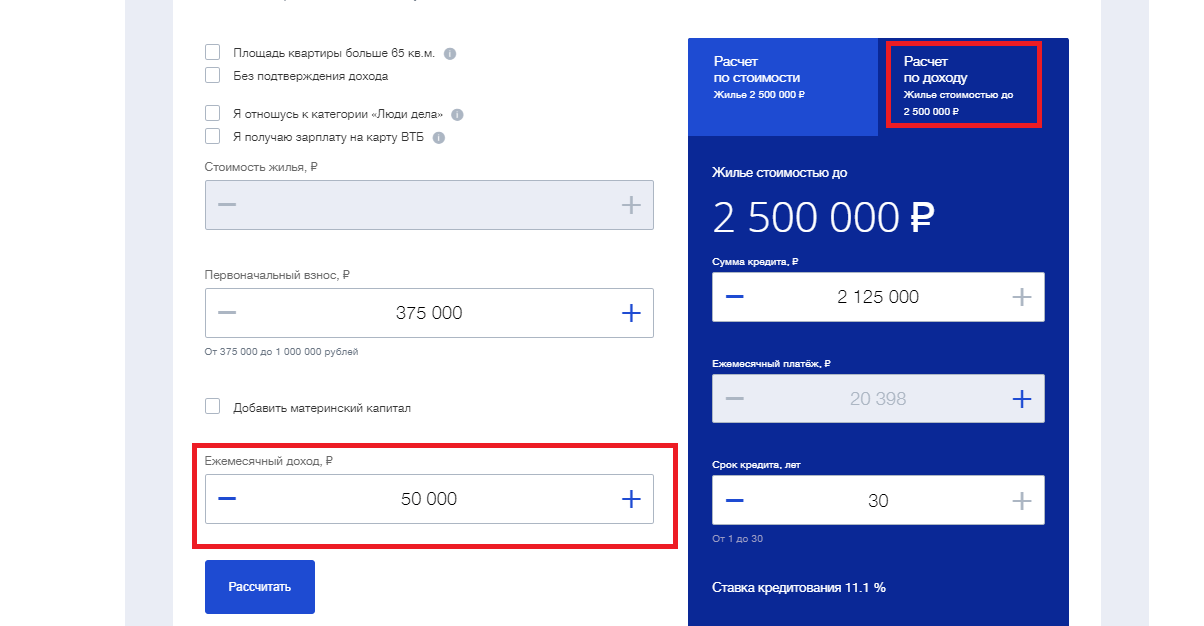

Для того чтобы предугадать решение банка, желательно заранее узнать, какой должна быть зарплата. Это можно сделать при помощи кредитного калькулятора на сайте организации. Вычислив размер ежемесячных выплат, можно рассчитать, при какой зарплате эти выплаты будут безболезненными для семейного кошелька.

Существует несколько способов, как получить ипотеку с маленькой официальной зарплатой. Это:

- увеличение первоначального взноса;

- привлечение созаёмщика;

- привлечение поручителей или предоставление залога;

- участие в льготных программах.

Первоначальный взнос

Условия ипотеки находятся в обратной зависимости от размера первоначального взноса. То есть чем выше взнос, тем ниже процентная ставка, соответственно, ниже ежемесячная плата. Размер первоначального взноса может составлять от 10 до 70% от стоимости приобретаемого жилья. Обычно для выдачи ипотеки достаточно 10–20%.

Бывает так, что для внесения первоначального взноса не хватает денежных средств. Есть 2 пути решения этой проблемы:

- Взять потребительский заем на недостающую сумму.

- Использовать материнский капитал.

Потребкредит

Первый вариант необходимо использовать с осторожностью. Во-первых, беря потребительский заем, придётся ежемесячно отдавать определённую сумму и на его погашение, и на погашение ипотеки

Во-вторых, потребительский заем, как и другой любой, отражается в кредитной истории.

Банк перед выдачей любого займа обязательно ознакомляется с ним, при расчёте окончательной суммы учитывает ежемесячные платежи по всем числящимся на заёмщике займам. В итоге он может одобрить по ипотеке меньшую сумму, а не сколько нужно.

Маткапитал

Материнский капитал является хорошим подспорьем в приобретении жилья. Во многих банках существуют специальные жилищные программы с использованием сертификата. Его можно предоставить как первоначальный взнос по ипотеке.

Правда, здесь тоже может быть не всё гладко. Пенсионный фонд одобряет перевод денежных средств на банковский счёт в течение двух месяцев. При неправильном оформлении документов может прийти отказ в выполнении операции.

Что делать, если официальная заработная плата маленькая

Как взять ипотеку, если официальная зарплата маленькая? Для таких заемщиков предусмотрено несколько вариантов, позволяющих оформить ипотеку.

Крупный первоначальный взнос

Даже если заемщик имеет маленькую заработную плату, он все равно сможет взять ипотеку, если осуществит крупный первоначальный взнос. Он должен составлять более 60% от общей стоимости жилья. В этом случае банк рискует меньше всего, так как недвижимость остается у него в залоге. Именно с этим и связан высокий шанс одобрения заявки. Но сразу же заниматься продажей своего имущества, чтобы осуществить платеж, не стоит. Для начала отправьте заявку в кредитную организацию и дождитесь ответа.

Подтверждение иных источников дохода

При составлении заявки на оформление ипотеки заявителя попросят подтвердить свой доход. Это можно сделать путем представления справки, составленной по форме 2-НДФЛ, трудовой книжки или справки по форме банка. Кредитные организации принимают от заемщиков сведения исключительно о белых доходах.

Помимо основного заработка, рекомендуется указать и дополнительный

Кредитная организация обязательно примет во внимание все дополнительные доходы, если они являются подтвержденными. Сюда можно отнести:

- занятие предпринимательством;

- сдача собственности в арендное пользование;

- доходы от вкладов, ценных бумаг;

- подтвержденные ежемесячные выплаты (стипендия, пенсия, пособия и т. д.).

Предоставление залога

На положительное решение кредитной организации может повлиять наличие залога. Им может являться квартира, автомобиль, земельный участок. Банку очень выгоден этот вариант, так как, если заемщик не сможет погасить задолженность, будет осуществлена реализация заложенного имущества.

Привлечение поручителей или созаемщиков

Взять ипотеку с маленькой официальной зарплатой вполне возможно. Для этого можно привлечь поручителя или созаемщика, что повысит шансы заявителя на одобрение заявки банком. Ими зачастую выступают близкие родственники. Если заем оформляется на несколько лиц, то в учет берется их совокупный доход. Например, официальный заработок заемщика составляет 30 000 рублей, а его родственник получает 35 000 рублей. В этом случае суммарный уровень зарплаты составит 65 000 рублей при отсутствии иных обременений (имеются в виду кредиты, алименты и т. д.).

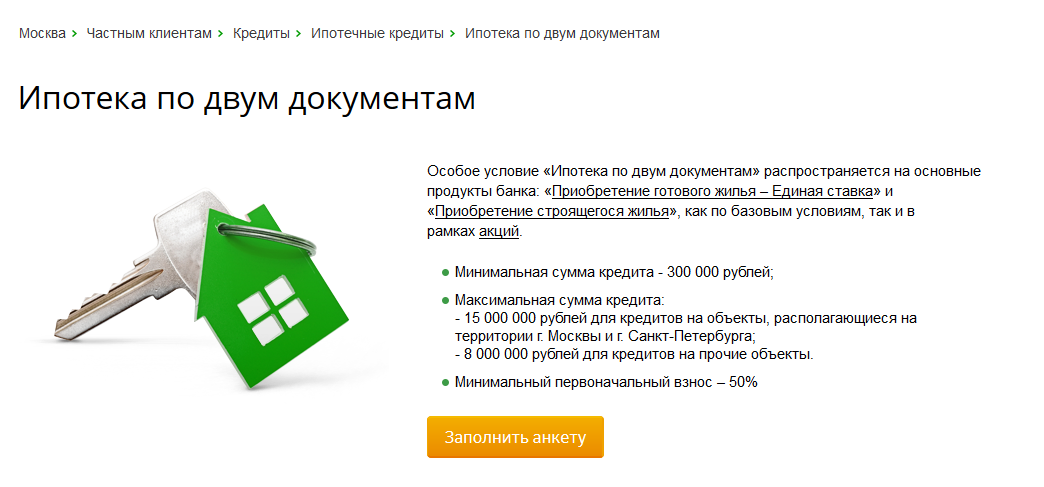

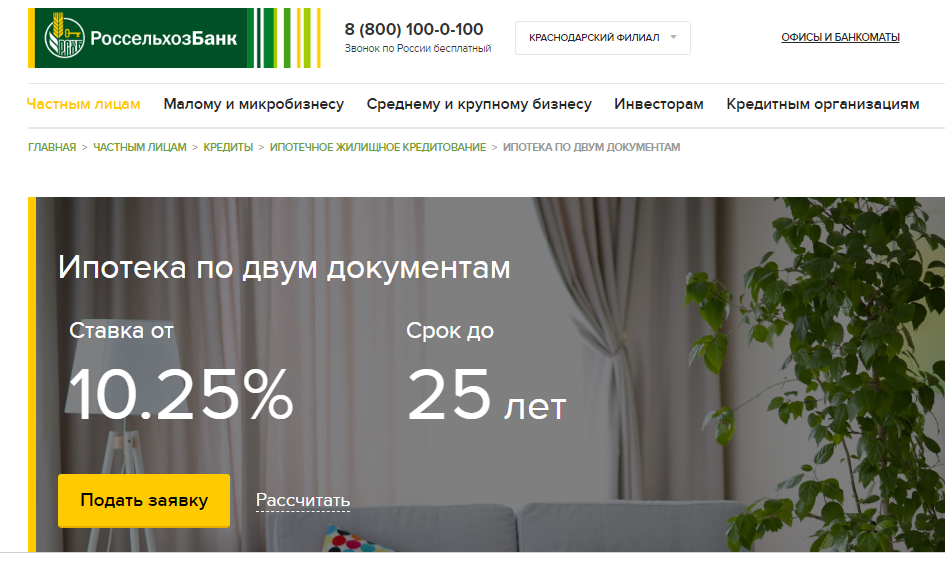

Оформление ипотеки по двум документам

Можно воспользоваться программой под названием «Ипотека по двум документам», которую предлагают лишь крупные финансовые организации РФ. К такому варианту прибегают заемщики с маленькой заработной платой и отсутствием залога. Перед подачей заявки необходимо найти банк, который предоставляет такую услугу, и ознакомиться с требуемым пакетом бумаг.

Высокий шанс на одобрение заявки будут иметь граждане, обладающие положительной кредитной историей. Другим важным условием считается предоставление крупного первоначального взноса, размер которого составляет не менее половины от стоимости квартиры. Также стоит быть готовым к начислению высокого процента.

Участие в льготных программах

Кредитные организации предлагают своим заемщикам льготные программы, которые подразумевают за собой низкие ставки по кредиту, а также минимальные требования к доходам клиента. В качестве примера можно привести следующие программы:

Социальная ипотека

Важное условие – заемщик должен быть зарегистрирован в очереди на улучшение жилищных условий. Ипотека для военнослужащих

Заемщик должен служить в Вооруженных силах Российской Федерации не менее 3-х лет. «Молодая семья». К заемщику предъявляются два важных требования: первое – один из супругов должен достичь возраста 35 лет, второе – подтверждение необходимости взятия ипотеки.

Иные способы получения ипотеки без официального дохода

Очевидно, что маленькая официальная зарплата – это не помеха в получении жилищного займа. Но можно ли взять ипотеку без подтверждения дохода вообще? Могут ли дать кредит в таком случае, будет зависеть прежде всего от самого банка.

Очевидно, что маленькая официальная зарплата – это не помеха в получении жилищного займа. Но можно ли взять ипотеку без подтверждения дохода вообще? Могут ли дать кредит в таком случае, будет зависеть прежде всего от самого банка.

Некоторые из них сотрудничают только с надежными официально трудоустроенными заемщиками, другие – идут навстречу всем потенциальным клиентам.

Как оформить ипотеку с маленькой зарплатой? Существует множество других способов получить ипотеку при низком уровне дохода. При выборе кредитного учреждения стоит заранее выяснить, участвует ли банк в льготных программах или предоставляет ли он займы на упрощенных условиях.

Поручители или созаемщики

Когда гражданин имеет недостаточно высокий уровень дохода, он может привлечь для участия в ипотечном договоре созаемщиков или поручителей.

В качестве созаемщиков банки рассматривают супругов или иных близких родственников, которые проживают совместно на одной территории.

Выгода привлечения созаемщиков состоит в том, что банк учитывает при оформлении ипотеки совокупный доход семьи, в которой могут работать все, не только основной заемщик.

Поручители – это лица из числа абсолютно посторонних субъектов, которые в случае неуплаты заемщиком платежей по ипотеке, будут вынуждены рассчитываться с банком самостоятельно.

Причем поручителем может быть не только физическое лицо, но и юридическое, к примеру, работодатель заемщика.

Ипотека по двум документам

Многие банки сегодня выдают ипотеки по упрощенной программе одобрения заявок – при предоставлении всего двух документов заемщика. Среди них конечно нет справки о доходах – 2-НДФЛ.

Многие банки сегодня выдают ипотеки по упрощенной программе одобрения заявок – при предоставлении всего двух документов заемщика. Среди них конечно нет справки о доходах – 2-НДФЛ.

Потенциальный клиент предоставляет лишь свой паспорт и второй документ, относящийся к его личности. Это могут быть водительские права, военный билет, заграничный паспорт или СНИЛС.

При оформлении ипотеки по двум документам клиент должен внести высокий первоначальный взнос.

Даже в стандартных ипотечных программах заемщики обязаны вносить хоть какую-то незначительную сумму в качестве первоначального взноса. Это, как правило, 10-30%. А при использовании упрощенной программы кредитования они обязаны подтвердить свою платежеспособность внесением первого взноса в размере 40-50%.

Вообще, чем больше будет размер первоначального взноса по займу, тем выше будет уровень доверия банка к своему клиенту.

Высокий первоначальный взнос

Если клиент располагает внушительной суммой свободных денежных средств, которые он может внести в счет первого платежа по займу, значит он благонадежен. Так рассуждает любое кредитное учреждение.

Где можно взять деньги на первоначальный взнос? Итак, вариантов подготовки этой суммы может быть несколько:

- Использование материнского капитала;

- Собственные накопления;

- Взятие кредита или осуществление займа у знакомых и родственников.

Материнский капитал может быть внесен в банк в качестве первоначального взноса по ипотеке только после одобрения Пенсионного фонда.

Материнский капитал может быть внесен в банк в качестве первоначального взноса по ипотеке только после одобрения Пенсионного фонда.

На сегодня его уровень составляет немногим более 400 тысяч рублей, что вполне соответствует уровню в 10-30% от средней суммы ипотечного займа в регионах.

Если у клиента нет возможности самостоятельно скопить необходимую сумму или взять ее в долг у кого-либо, то он может воспользоваться специальным кредитом на предоставление первоначального взноса. Многие банки предлагают своим заемщикам такие кредитные программы.

Использование залогового имущества

Несмотря на то, что ипотечной имущество по договору итак будет находиться в залоге у банка по закладной, ему можно в качестве гарантии предложить иные объекты движимого или недвижимого имущества, которыми клиент уже владеет на праве собственности.

Не стоит забывать, что для использования дополнительного залога, потребуется проведение оценки его стоимости. Это действие будет иметь денежные затраты.

Льготные ипотечные программы

Льготные государственные программы обеспечивают жилье нуждающиеся категории населения. Для таких клиентов действуют особо низкие процентные ставки и более лояльные условия сотрудничества. Заемщик в этих ситуациях должен лишь подтвердить свой статус малообеспеченного гражданина.

Льготные государственные программы обеспечивают жилье нуждающиеся категории населения. Для таких клиентов действуют особо низкие процентные ставки и более лояльные условия сотрудничества. Заемщик в этих ситуациях должен лишь подтвердить свой статус малообеспеченного гражданина.

К примеру, можно воспользоваться следующими видами программ:

- Военная ипотека.

- Ипотека для молодых семей.

- Социальная ипотечная программа.

- Программы для бюджетников.

- Ипотека для многодетных семей.

В каждой конкретной программе действуют свои условиях кредитования и к заемщикам предъявляются особые требования.

Для того, чтобы воспользоваться льготной ипотечной программой, нужно встать на очередь через жилищный отдел администрации.

Какой должна быть зарплата, чтобы дали ипотеку?

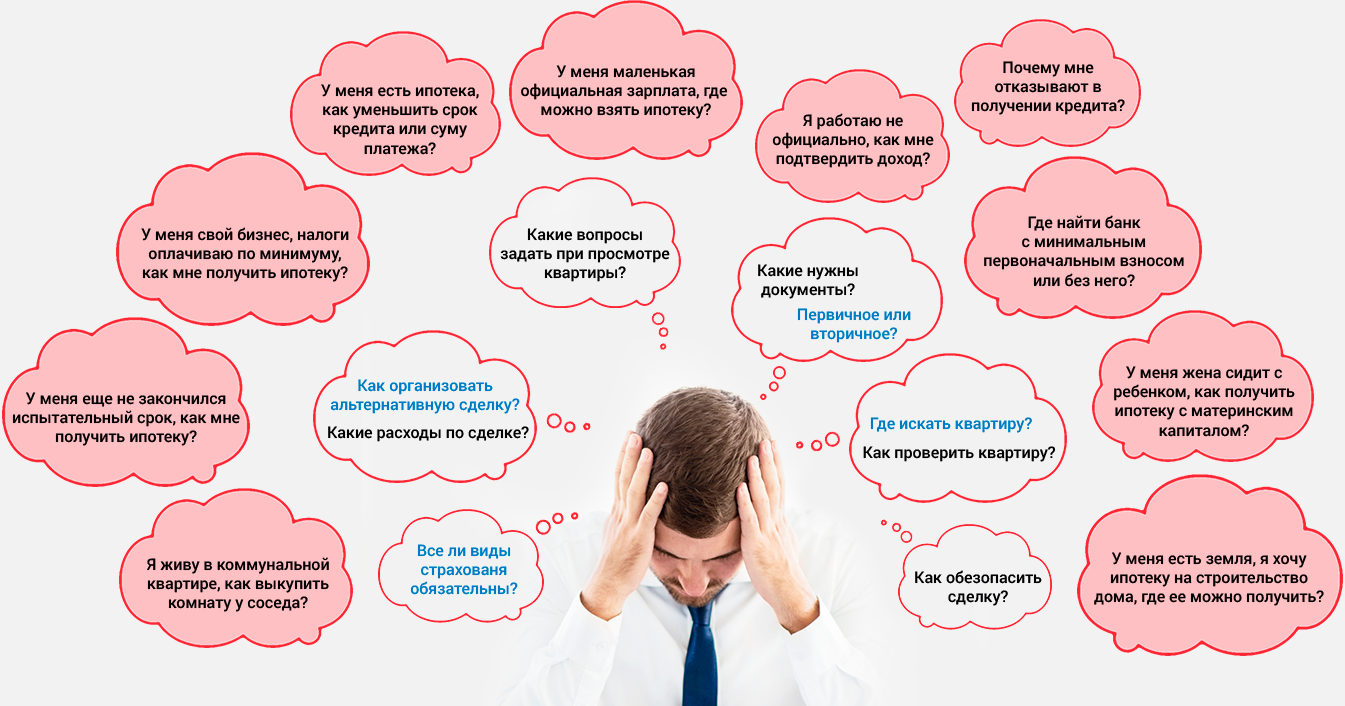

Одним из наиболее часто задаваемых вопросов потенциальных заемщиков сотрудникам банка является то, какая должна быть зарплата, чтобы взять ипотеку? На самом деле, на этот вопрос однозначного ответа нет и быть не может. В данном случае имеет значение множество факторов:

- Размер кредита, его срок погашения и соотношение между уровнем заработной платы и ежемесячным платежом;

- Кредитная история потенциального заемщика;

- Возможность оформления дополнительного залога.

Это список основных показателей, влияющих на ответ банка при подаче заявки на ипотеку.

Так сегодня, размер официальной зарплаты не является основным условием для получения ипотечного кредита физическим лицам

Финансовые организации страны давно приняли во внимание тот факт, что большинство организаций уклоняются от уплаты налогов путем начисления сотрудникам маленьких зарплат. Оставшаяся часть заработанных средств выдается работникам в виде грантов и премий, на которые налогообложение не распространяется

Как взять ипотеку, если маленькая официальная зарплата?

Когда большую часть заработанных денежных средств физическое лицо получает в конверте, возможность оформить на себя ипотеку все же есть. Значение имеет положительная кредитная история, а так же присутствие дополнительного источника доходов. К примеру, наличие договора об аренде жилья, где потенциальный заемщик выступает в качестве арендодателя.

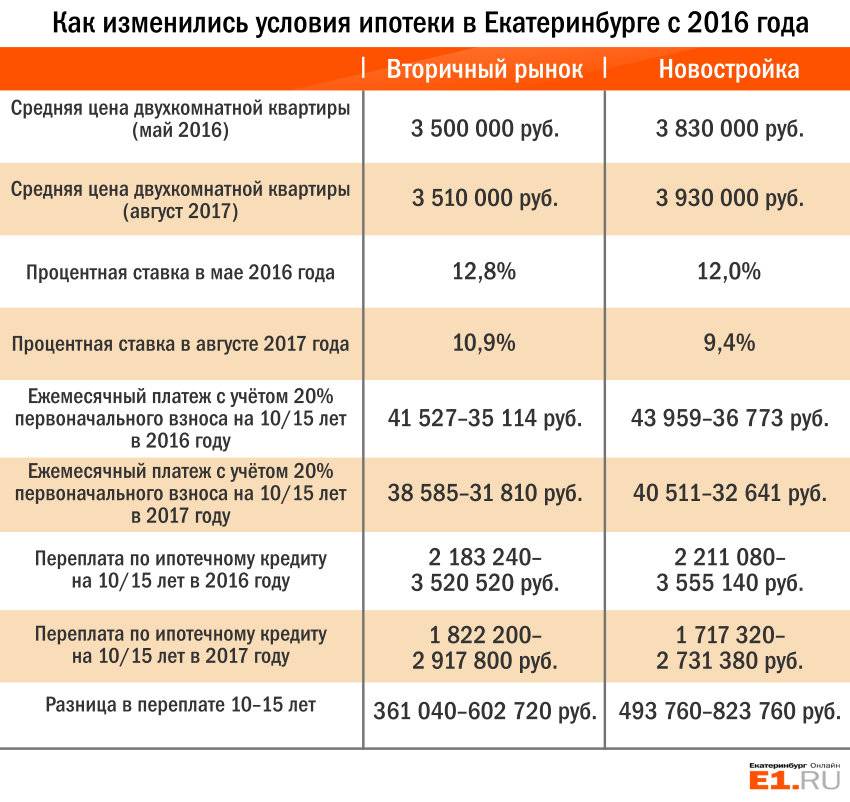

Необходимо подчеркнуть то, что у всех банков выдвигаются разные требования к необходимому уровню доходов, позволяющему оформить заем на жилье. Средний показатель — зарплата, превышающая ежемесячный платеж на 35-50%. Однако наблюдается и общая тенденция либерализации критериев одобрения ипотеки, так как банки не собираются упускать возможность дохода за счет выдачи денег на жилье физическим лицам и готовы ради этого рисковать. Да и то, в данном случае риски не настолько уж и высоки, ведь отчужденное имущество является залогом, который банк в случае нарушений кредитного договора со стороны заемщика получит в качестве выплаты долга.

Сколько должна быть зарплата, чтобы взять ипотеку в Сбербанке?

Многие молодые семьи интересуются тем, какая должна быть зарплата чтобы взять ипотеку 1000000 рублей в Сбербанке? Так вот, эта финансовая организация предлагает возможность оформить кредит на недвижимость вообще без подтверждения дохода. Сегодня здесь действует программа «Заем на жилье по двум документам». Но при этом есть условие — первоначальный взнос должен составить не менее, чем 50% от стоимости приобретаемого объекта недвижимости. Именно этот факт Сбербанк берет в качестве подтверждения платежеспособности.