Какой доход учитывают банки?

При рассмотрении заявления соискателя ипотечного кредита все банковские организации акцентируют внимание на пунктах «трудовая занятость» и «уровень доходов». Одно из главных требований банка к потенциальному заёмщику — предоставить справку с места работы

Большинство банков при подсчёте дохода учитывает все виды заработка граждан, которые подтверждаются справками, выписками или иными документами.

Иногда бывает, что в справке 2-НДФЛ указана зарплата в размере 15 000 рублей, в то время как совокупный доход семьи составляет 120 000 рублей. Именно поэтому почти все банки, даже крупные (например, Сбербанк, ВТБ 24) учитывают серый, т.е. неофициальный доход.

Однако в первую очередь в расчёт берётся официальный заработок, а дополнительный заработок уже будет служить дальнейшим бонусом для соискателя кредита.

Основным доходом считается:

Основным доходом считается:

- Зарплата с основного места работы по трудовой книжке или контракту;

- Доходы от деятельности в ИП;

- Пенсионное пособие (для пенсионеров).

Неработающим пенсионерам, инвалидам оформляют ипотеку только несколько банков. К примеру, Сбербанк и Транскапиталбанк проявляют лояльность к данной категории граждан: здесь можно получить ипотеку до 75 лет.

Дополнительно к основному заработку банки учитывают:

- Заработок от труда по совместительству.

- Доход от сдачи в наём любой недвижимости, зафиксированный документально.

- Доход от любой деятельности, приносящей стабильную прибыль.

Что делать при ЗП в 20-30 тысяч рублей

В РФ каждый человек имеет право на жилье, по этой причине государством были созданы дополнительные способы получения недвижимости для людей, не отличающихся большим уровнем доходов:

- Материнский капитал.

- Программа «Военный переезд».

- Наличие у заемщика имущества, которое может выступать залогом и является его собственностью.

- Первый взнос поможет оформить заем во многих банковских учреждениях.

- Государственные программы, предусмотренные для молодых семей.

Если углубиться в тот или иной предложенный вариант и «примерить» его на себя, возможно, получится найти ту лазейку, которая поможет оформить ипотеку и стать владельцем собственной квартиры или дома.

Какой доход действительно нужен для ипотеки.

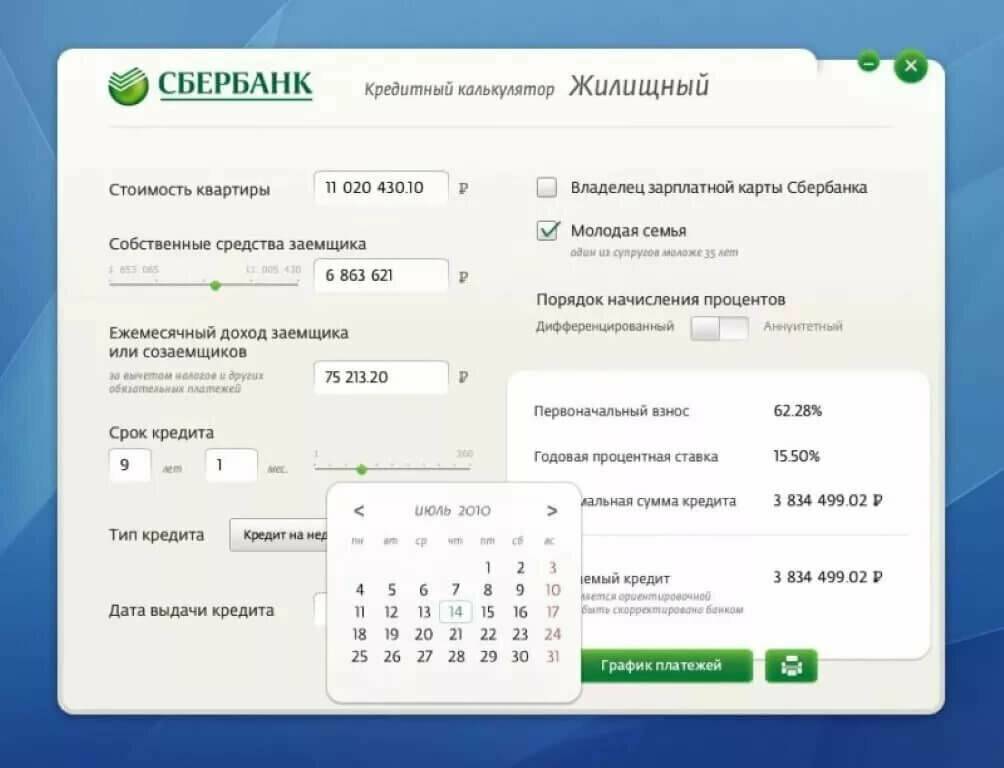

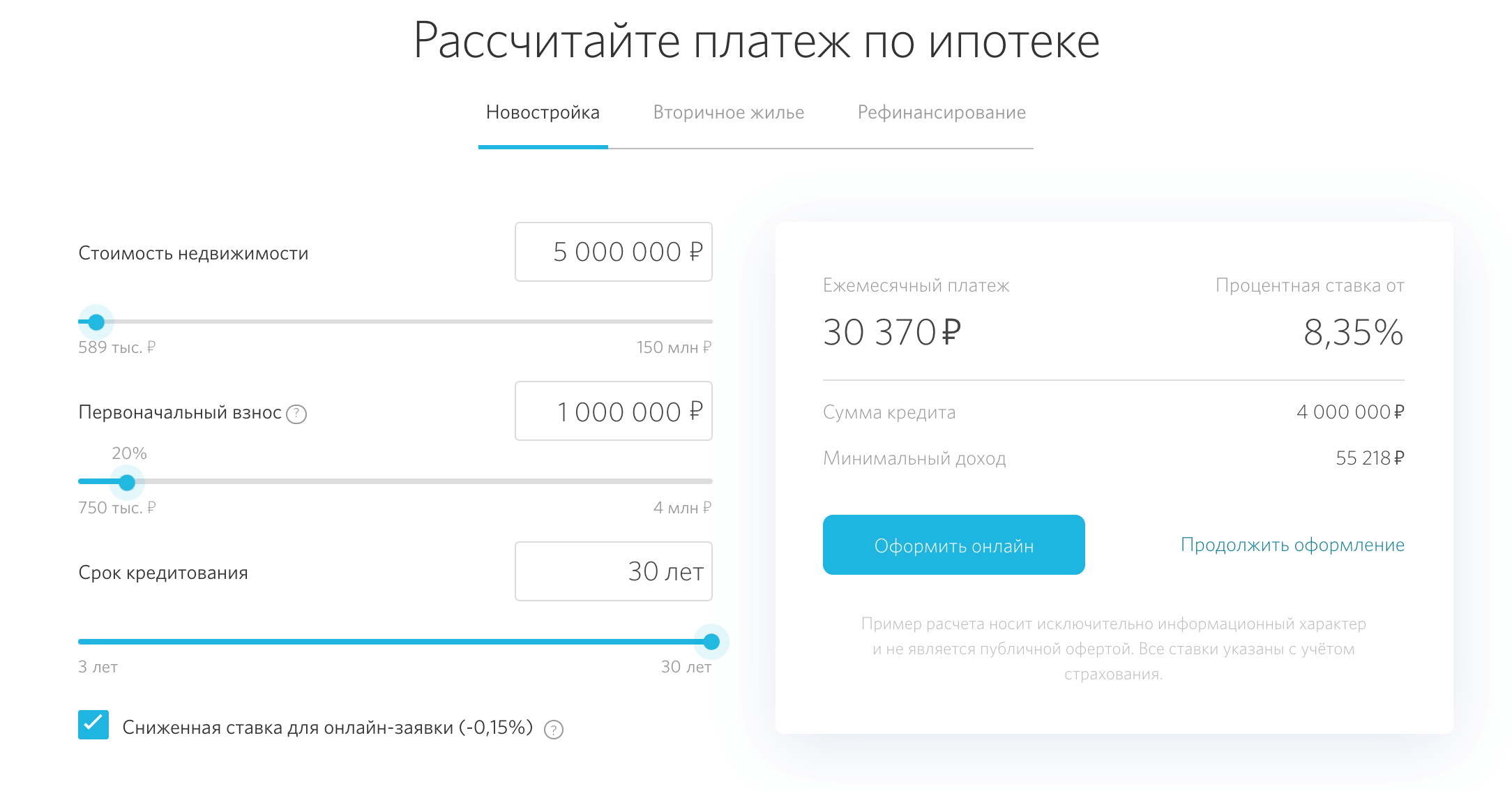

Помимо величины и срока кредита, важное влияние на минимальный доход для ипотеки оказывает также схема расчета ежемесячных платежей, которую использует банк. Если банк использует дифференцированные платежи, то заемщику потребуется больший уровень дохода, чем при аннуитетных платежах

Лицу, желающему получить ипотеку, нужно понимать, что доход, который действительно нужен для ипотеки и минимальный доход для получения ипотеки, который устраивает банк это разные вещи. Связано это с тем, что заемщик должен быть готов к тому, что при возникновении в его жизни непредвиденных обстоятельств, которые влекут увеличение его финансовых затрат, он сможет продолжать в полном объеме исполнять кредитные обязательства. Если даже при возникновении таких обстоятельств заемщик без затруднений может выплачивать ипотеку, то он действительно обладает достаточным уровнем дохода. Если же заемщик не уверен в своей финансовой стабильности при возникновении подобных обстоятельств, но все же хочет взять ипотеку, то ему следует осуществить полное страхование ипотеки.

Таким образом, решая какой нужен доход для ипотеки, заемщик должен определить не только минимум, который устраивает банк, но реальный доход, который позволит ему комфортно исполнять обязательства по ипотечному кредиту. Если первый вид дохода является минимальным стандартом, то второй зависит исключительно от личных потребностей заемщика. Кроме того, доход заемщика должен позволять ему накопить на первоначальный взнос, поскольку ипотека без первоначального взноса доступна далеко не всегда. Иначе говоря, ответить на вопрос, при какой зарплате дают ипотеку, не означает сказать о размере дохода, которым вы действительно должны обладать, поскольку минимальная зарплата для ипотеки не всегда соответствует той, которая должна обеспечивать вам приемлемый уровень жизни.

Вам понравился контент? +25

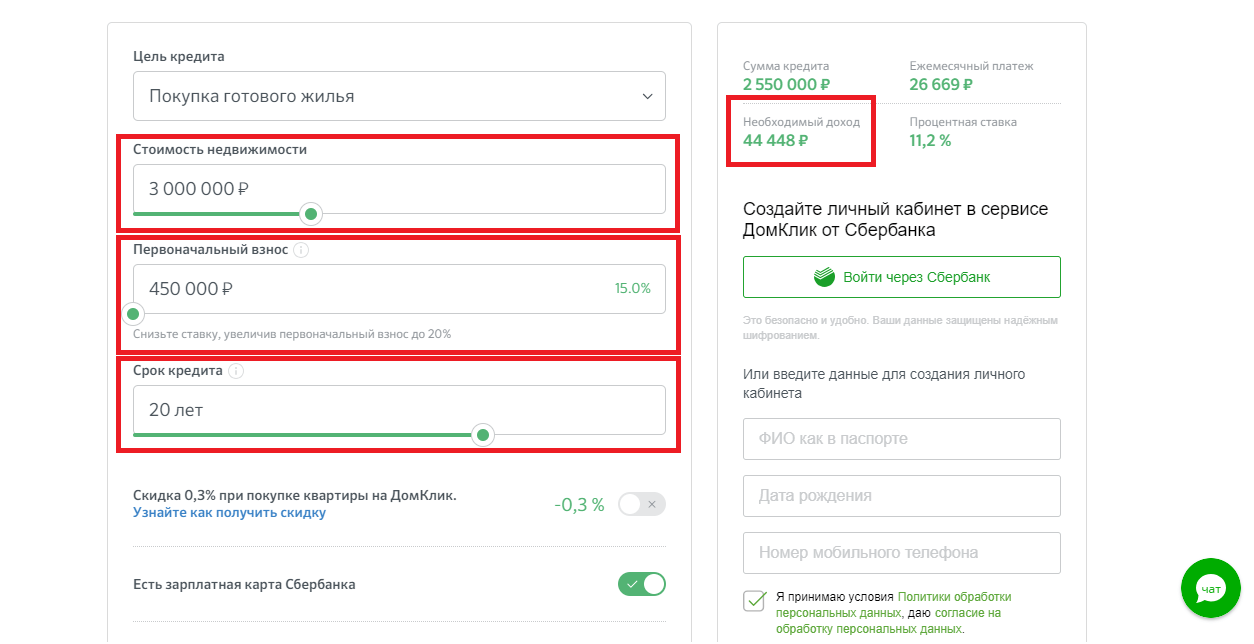

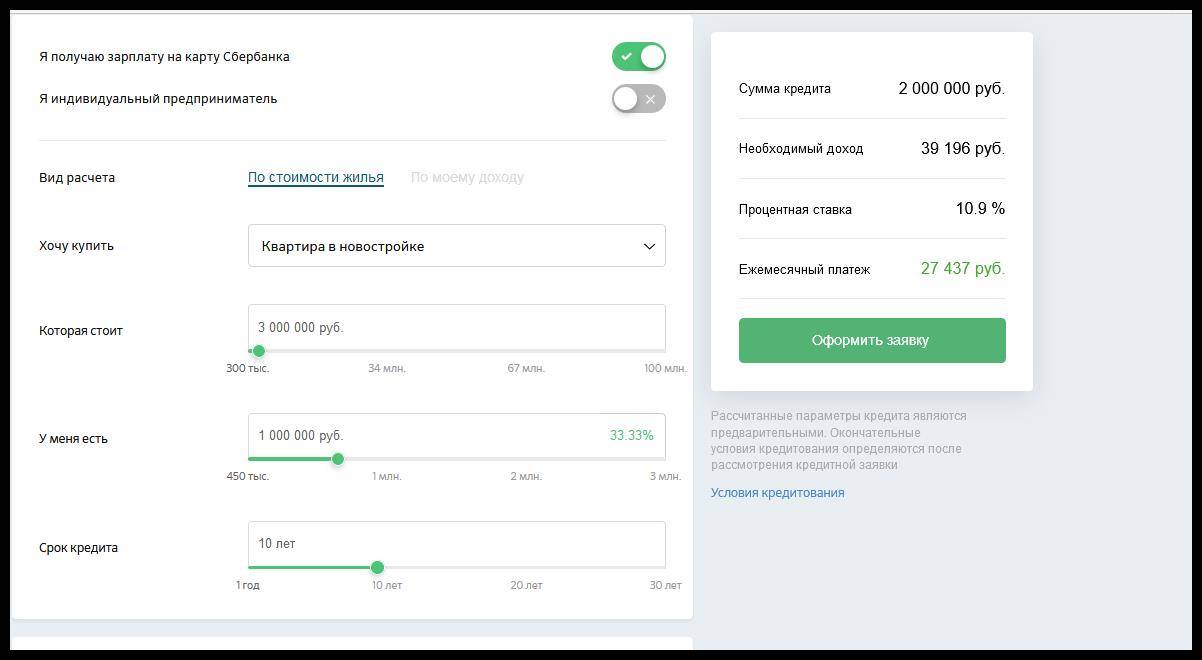

Сколько должна быть зарплата, чтобы взять ипотеку в Сбербанке?

Сбербанк обращает внимание на регион проживания клиента и учитывает прожиточный минимум, установленный в определенном регионе. Однако, если ваша зарплата находится в пределах прожиточного минимума, рассчитывать на одобрение заявки не стоит

В целом на одобрение заявки на ипотеку влияет целый ряд факторов:

- стабильность прибыли;

- наличие активов, которые могут быть выданы под залог (в этом случае справка о заработной плате даже не требуется большинству банковских учреждений, поскольку кредитор получает гарантии в виде недвижимости заемщика);

- наличие поручителей;

- кредитная история “чистая.

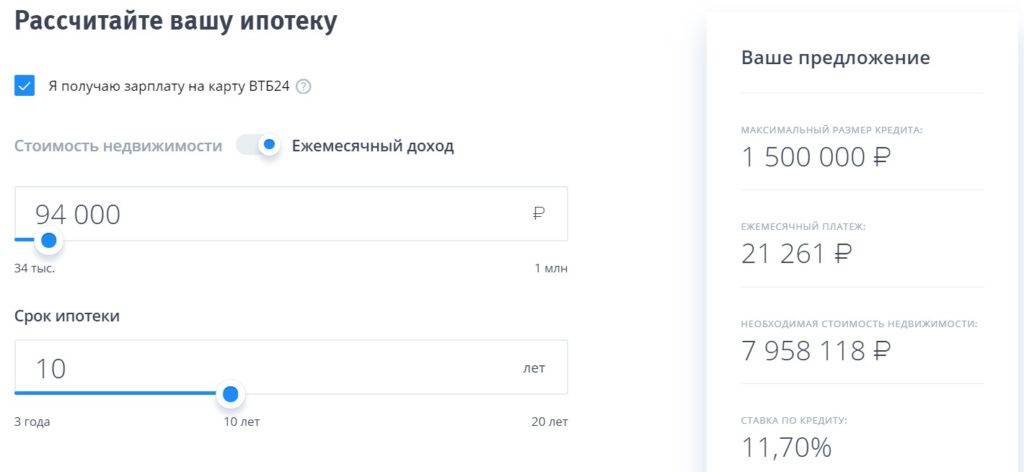

Расчет ипотеки по доходу

Теперь рассмотрим на конкретных примерах, как производится рассчет суммы возможного ипотечного кредита при определенной зарплате.

Пример расчета №1

Допустим, молодой специалист хочет выяснить, дадут ли ипотеку с зарплатой 20000 рублей и на что он может рассчитывать при таком доходе, если хочет купить квартиру в Московской области, стоимостью в 2 млн. руб. При соблюдении условий:

- оплата минимального 15% первоначального взноса в размере 300 000 руб.;

- страховании жизни;

- подтверждении дохода справкой;

- выборе квартиры у застройщика из списка;

- оформлении кредита на максимальный срок 30 лет

он получит ставку 8,6%. В итоге минимальный ежемесячный платеж будет составлять 13193 руб. В идеале требуемая зарплата для одобрения такой ипотеки – 21987 р. Поскольку разница между существующей и требуемой з/п небольшая (всего 1987 руб.), банк может утвердить ипотеку при условии, что у клиента хорошая кредитная история.

Пример расчета №2

При официально подтвержденной зарплате 50000 рублей, клиент выбирает квартиру в одной из новостроек Санкт-Петербурга от аккредитованного застройщика, которая оценивается в 4 миллиона рублей. Оптимальные условия при этом:

- первоначальный взнос – 30%;

- использование страховки;

- срок ипотеки – 10 лет.

Тогда при итоговой ставке 7,7% размер ежемесячного платежа составит 33554 рубля, что приравнивается к требуемому ежемесячному доходу в 47934 рубля. Поскольку у клиента зарплата для ипотекипревышает эту сумму, вероятно, кредит ему выдадут.

Пример расчета №3

- первоначальный взнос – 50%;

- срок кредитования – 7 лет.

В такой ситуации ставка будет 10,5%, ежемесячный платеж составит 59013 руб., а требуемая зарплата – 73766 руб. Скорее всего, этому гражданину ипотека с неофициальным доходомбудет одобрена.

Здесь приведены только предварительные расчеты. При обращении в банк они могут изменяться как в большую, так и в меньшую сторону (в зависимости от индивидуальных возможностей потенциального клиента).

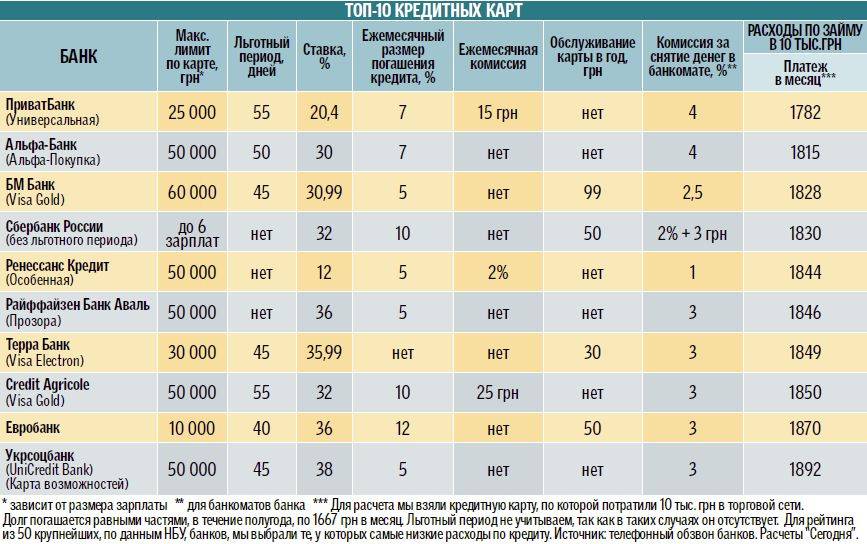

Условия банков

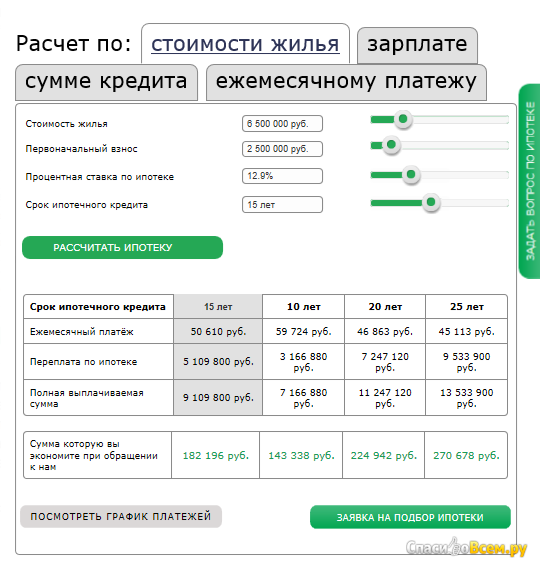

Сбербанк может предоставить кредит при условии, что чистая зарплата после всех обязательных платежей и с вычетом интересов иждивенцев будет равна 25 000. В сводной таблице представлена оценка зарплаты, чтобы взять ипотеку в 1 000 000 в Сбербанке.

| Срок ипотечного кредита | 10 лет | 20 лет | 25 лет |

| Ежемесячный платёж | 12 500 руб. | 12 500 руб. | 12 500 руб. |

| Сумма кредита, на которую мы можете рассчитывать | 840 497 руб. | 1 073 460 руб. | 1 115 761 руб. |

| Процентная ставка 12,9% |

ВТБ 24 при аналогичной сумме кредита и внесения 50 процентов первоначального взноса предусматривает необходимый ежемесячный платеж в сумме 9 783 рубля. При этом официальный доход должен составлять 16 305 рублей при сроке кредитования в 20 лет (максимальная для ВТБ24). Стоит отметить и процентную ставку по данной программе – 10,2%.

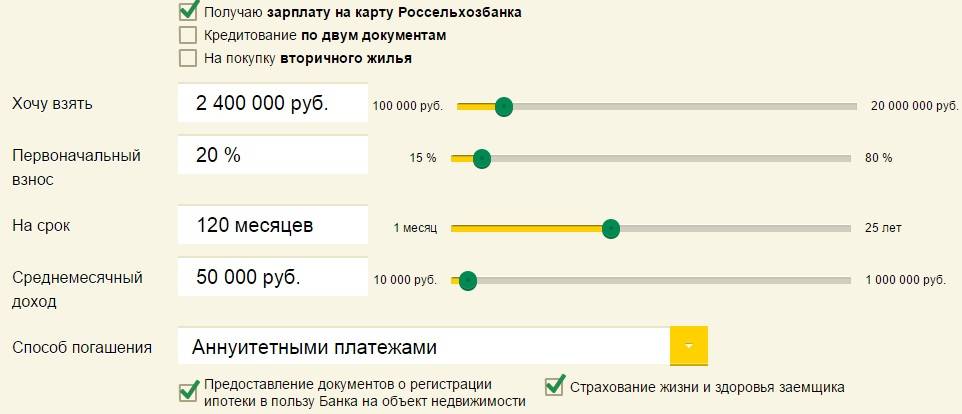

Россельхозбанк предоставляет процентную ставку на уровне 9,5 процентов. При этом в зависимости от срока кредитования будет увеличиваться итоговая стоимость кредита и соответственно уменьшаться ежемесячная оплата.

| Условия | Сбербанк | ВТБ Банк Москвы / ВТБ 24 | Газпромбанк | Россельхозбанк | Альфа-банк |

|---|---|---|---|---|---|

| Процентная ставка | от 7,4* до 10% | от 9,25 до 10,75% | от 9,25 до 10,5% | от 9,5** до 12,75% | От 10% |

| Срок кредитования | от 12 до 30 лет | от 1 года до 30 лет | от 1 года до 30 лет | до 30 лет | от 5 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей | 500 000 рублей | 300 000 рублей | Нет*** |

| Первый взнос | от 15% | от 10% | от 10% | от 10% | От 10 до 40 % |

- 7,4 % для оформления кредита через сервис ДомКлик

- * 7-8% для предложений застройщиков-партнёров

- ** предлагает клиентам оформить потребительский кредит на первоначальный взнос

Советы эксперта: как взять ипотеку при низком уровне дохода

Первое, что можно сделать всегда – это взять кредит на максимальный срок. Несмотря на то, что общая переплата будет в разы выше, размер ежемесячного взноса снизится, что и позволит обеспечить нормальный уровень платежеспособности заявителя. При увеличении доходов или получении разовых крупных выплат всегда можно внести эти деньги в счет досрочного погашения и уменьшить срок кредитования.

Второй вариант – привлечь созаемщика. В этом случае доход солидарного должника будет учитываться при расчете платежеспособности

Но здесь важно рассчитать свои силы: кредит-то вам дадут, а сможете ли вы его оплачивать?

Третий вариант – дополнительный залог. Конечно, если есть что заложить. Тот же загородный домик, пусть и не очень большой, в качестве дополнительного обеспечения – вполне неплохой вариант для увеличения суммы займа.

Заявителям с маленькой белой зарплатой можно посоветовать подтвердить свой дополнительный доход. Если вы сдаете жилье внаем без заключения договора аренды, можно попросить арендатора составить акты приема-передачи денег с указанием причины их передачи. Но лучше все-таки заключить договор на аренду помещения.

И вообще, вы ведь каким-то образом получаете деньги от своего неофициального работодателя, нанимателя или заказчика: на сберкнижку, почтовым переводом, переводом на карту, оплатой за счет мобильного телефона с последующим выводом на карту, оплатой на электронные кошельки и т.п. Сделайте выписки по всем своим счетам и сохраните почтовые квитанции на получение переводов – в большинстве случаев это поможет увеличить размер кредита.

И даже если вы получаете зарплату на руки в конверте, не спешите тратить деньги. Положите их сначала на карту, а потом расходуйте. Тогда сумма поступления отразится в выписке по счету.

Действующие программы

Расчет ежемесячных платежей при ипотеке квартиры выполняется в соответствии с предложением банка, исходя из условий кредитования.

Различные программы ипотеки могут различаться по сроку кредитования, процентным ставкам, размеру первоначального взноса, а также требованиях к заемщикам и к объекту залога.

Программы ипотечного кредитования можно разделить на 2 вида:

- Обычная ипотека.

- Социальная ипотека.

Стандартные программы кредитования могут иметь разные названия в отдельных банках, они связаны с целями кредитования.

Можно выделить ряд отдельных популярных программ:

| Ипотека на вторичное жилье | быстрое оформление, невысокая процентная ставка, выгодные условия кредитования. Указанная программа связано с тем, что для того, чтобы участвовать в ней, нужно заключить титульное страхование. Ипотечные кредиты на покупку жилья на вторичном рынке является самой распространенной программой ипотеки |

| На новостройку | Этот вид кредитования отличается низкой стоимостью покупаемого жилья. Однако заключение договора долевого участия с застройщиком существенно увеличивает процентную ставку. К минусам программы можно отнести также меньше возможностей по выбору квартиры, и застройщиков, так как банк выдаст кредит только на покупку жилья, строительство которой осуществила аккредитованная строительная компания |

| Ипотека на строительство частного дома | Выдается заемщикам, которые являются собственниками земельных участков, и хотят возвести на нем частный дом. Предоставляется под достаточно низкий процент, но при обязательном условии передачи земли в залог. В качестве недостатков такой программы можно выделить длительная процедура оформления и строгие требования относительно земельного участка |

| Кредит на покупку земли | эта программа позволяет приобрести земельный участок для последующего строительства на нем. Предоставляется при условии передачи в залог ликвидного имущества, имеющего высокую стоимость |

| На покупку зарубежной недвижимости | приобретение недвижимости за границей может быть реализовано по данной программе ипотеки. Выдается только крупными кредитными учреждениями под залог имеющейся в собственности недвижимости в России |

Социальные программы действуют на основе федерального и региональных бюджетов.

Различные виды субсидий выдаются по определенным правилам, при этом программы ипотечного кредитования имеют сходный механизм действия.

Отдельные виды социальных программ:

| Для молодых семей | Программа направлена на господдержку в отношении супругов, состоящих в зарегистрированном браке или родителей-одиночек, имеющих детей. Каждый из супругов не может быть старше 35 лет на дату подачи заявления на участие в программе. Ипотека выдается после предъявления сертификата, который подтверждает участие в льготной программе |

| Для молодых учителей | Преподаватели, находящиеся в возрасте до 35 лет, могут участвовать в этой программе. Субсидия может использоваться в качестве начального взноса или для оплаты процентов |

| Молодым специалистам | В программе участвуют молодые специалисты возрастом до 35 лет |

| Военная ипотека | Имеет особенности, связанные с оформлением и погашением. Участвовать могут военнослужащие, проходящие службу в вооруженных силах РФ сроком более одного года. Погашение кредита выполняется за счет средств министерства обороны |

Какой доход учитывает банк

При рассмотрении анкеты на выдачу ипотечного кредита, все банковские организации уделяют пристальное внимание данным пунктов заявки «трудовая занятость» и «уровень доходов». Практически всегда, чтобы дать положительный ответ по кредиту, банк обозначает требования предоставить справку с места работы

К основному доходу принято относить:

- Зарплату с основного места работы по трудовой или контракту;

- Доходы от предпринимательской деятельности для ИП;

- Пенсия для пенсионеров.

Что может быть учтено банками дополнительно к официальному заработку:

- Дополнительный доход при сдаче в наем недвижимости, подтвержденный документально;

- Совместительство;

- Доход от предпринимательской и иной деятельности, приносящей стабильные денежные поступления.

Что учитывает банк при принятии решения о выдаче ипотечного кредита

Несомненно, что заработная плата заемщика играет ключевую роль, но для кредитора есть несколько факторов, которые существенно влияют на его решение. Это кредитная история, возраст, место работы, должность, трудовой стаж, семейное положение и многое другое. Но и это не все, банк учитывает не только заработок, заемщика, но и его расходы. К ним относятся платежи по другим кредитам, алиментам, исполнительным листам и многое другое, все эти расходы вычитаются из дохода, а от оставшейся суммы вычитаются еще 40%, которые могут быть направлены на выплату ипотечного кредита.

Еще один фактор – зарплата для ипотеки должна быть стабильной, поэтому банк проверяет не только справку о заработной плате, но и трудовую книжку. Большее доверие кредитор оказывает заемщикам, которые стабильно работают длительное время на одном предприятии. Кстати, если в период трудовой деятельности потенциальный заемщик был понижен в должности – это негативно скажется на решении банка.

Банк просит предоставить справку о заработной плате только за шесть месяцев, чтобы рассчитать средних доход за один год. Если в справке указана крупная выплата, например, премия или отпускные, то общая сумма дохода за период умножается на понижающий коэффициент, чтобы воспроизвести реальный ежемесячный доход заемщика.

Кстати, банк обращает внимание на организацию, в которой работает потенциальный заемщик, если это крупное предприятие, то это для кредитора большой плюс. А вот работникам малых фирм оформить крупный займ будет намного сложнее, служба безопасности банка будет проверять не только работника, но работодателя

Какие еще критерии необходимы для ипотеки

Для того чтобы банк рассмотрел заёмщика как добросовестного и добропорядочного, рассматривается и его трудовая деятельность. Так, частая смена работы или маленький общий стаж, возможно, станут причиной отказа по выдаче ипотеки.

Ипотеку с минимальным общим стажем работы могут одобрить только маленькие и весьма ненадежные банки. Кредитные учреждения, которые входят в десятку лидеров не дадут ипотеку, если стаж человека меньше минимально установленного банком. Таким образом, люди до 21 года не имеют возможности даже подавать документы, не говоря уже о получении займа.

Банк также запросит информацию о лицах, совместно проживающих с кредитуемым. Если в перечне будут иждивенцы, то размер прожиточного минимума будет пропорционально разделен и на детей.

Сколько нужно проработать и получать, чтобы взять ипотеку?

Ипотека – один из самых быстрых и реальных способов заполучить личные квадратные метры в России. Размер достатка в этом случае играет не последнюю роль. Заработной платы должно хватать на погашение ежемесячного платежа и обеспечение человека всем самым необходимым.

Важно также и официальное трудоустройство, число отработанных лет на предприятии. Рассмотрим основные требования к уровню стажа и доходов при ипотечной ссуде, чтобы понимать, пройдет анкета одобрение в банке или нет

Какие доходы нужны учреждению

Кредиторы рассматривают два основных заработка. Это белая прибыль (исходит их размера официального заработка) и серый профит – та сумма, которая не показывается в справке 2-НДФЛ. Это так называемые необлагаемые доходом средства.

Часто получается в странах СНГ, что серая прибыль превышает официальные начисления. Если присовокупить весть приход, то банкиры рассматривают:

- Цифры из заработной справки по месту работы.

- Сумму от работы по совместительству.

- Неофициальные начисления.

- Пассивные поступления от сдачи в аренду машины или квартиры (дома, офиса).

Стоит отметить, что большинство крупных государственных организаций, такие как Сбербанк России и ВТБ 24 принимают во внимание только официальные денежные поступления, которые вы можете подтвердить документально. Могут быть учтены справки о доходах, в том числе по форме банка, выписки с банковского счета, официальные договора об аренде, доходы от интеллектуальной собственности и т.д

Какой требуется стаж?

Этот вопрос очень важен, так как трудовой стаж потенциального заемщика является косвенным подтверждением его платежеспособности и надежности в глазах банка. Если вы часто меняете место трудоустройство, не проработав там и пары месяцев, то вы будете рассматриваться как ненадежный клиент, которому лучше отказать в заявке.

Чаще всего финансовые организации требуют наличия не менее 6 полных месяцев, проработанных на одном месте. Подтверждением этому должна являться заверенная работодателям копия вашей трудовой книжки или же трудового договора.

Однако, есть и исключения из правил. Если вы являетесь зарплатным клиентом данного банка, т.е. вы в одном месте и зарплату получаете на счет, и ипотеку хотите оформить, то требования будут снижены — достаточно будет иметь 3 месяца в своем списке.

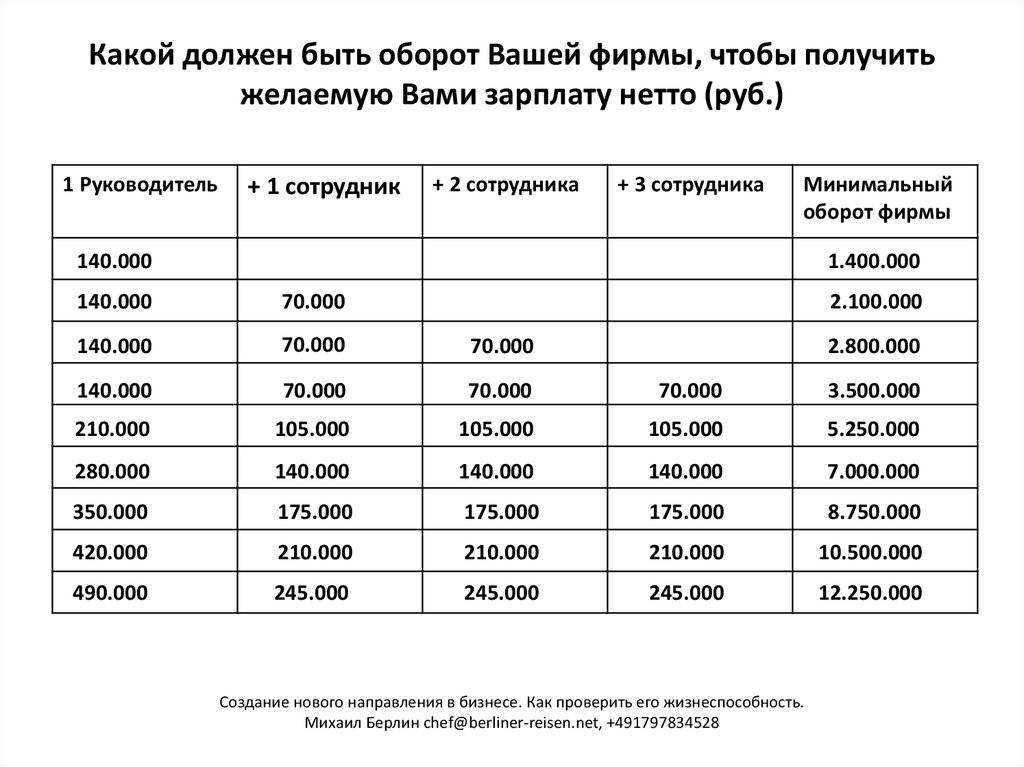

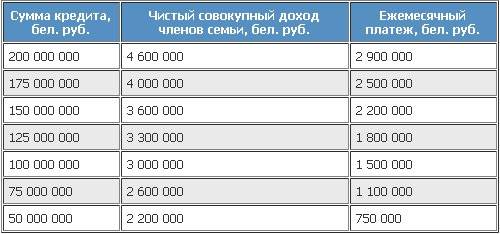

Платеж в месяц

Уровень ежемесячного платежа по графику зависит от оценочной стоимости недвижимости, срока погашения и, конечно, годового процента. Чем меньше период кредитования, тем больше приходится человеку вносить рублей в кассу. Большинство учреждений работают по правилу, где платежи по займам не должны превышать 40% достатка семьи.

Наглядно все выглядит следующим образом. Допустим, для того чтобы платить ипотеку в размере 8 тыс. рублей нужно зарабатывать не менее 20 000. Расчеты просты.

Платеж в 8 тыс. необходимо разделить на коэффициент 0,4. Тогда получим необходимый уровень заработка, приемлемый для кредитора. Иногда банкиры дают кредиты, где этот показатель превышает отметку в 60%.

Минимальный достаток

Такого показателя нет, так как законодательство не установило рамки для плательщиков. Да и учреждения сами решают, кому давать деньги, а кому отказать. В любом случае заработная плата клиента должны быть адекватной при сопоставлении с суммой задолженности.

На примере все выглядит так. Лимит кредитования – 1 млн. рублей. Средний процент в России по банкам – 12,5%. К примеру, молодая семья решила получить деньги на 5 лет. При использовании ипотечного калькулятора можно быстро выяснить, что выплата в месяц будет на уровне 22 498.

Далее нужно понять для себя, а какой совокупный семейный запработок будет считаться приемлемым. Для этого выполним простую операцию из предыдущего примера:

22 498р. / 0,4 = 56 245 руб.

Что еще принимают во внимание?

Важно понимать, что банкиры рассматривают не только стаж и финансовые поступления. Дополнительно на положительный исход дела в банке влияет:

- состав семьи,

- наличие движимого и недвижимого имущества,

- постоянная прописка,

- характер занятости человека (наемный рабочий или ИП),

- качество кредитной истории,

- наличие других обязательств,

- уровень образования.

Если заёмщик не может доказать размер заработка и рабочий стаж при получении жилищного кредита, то ПАО «ВТБ 24» и ПАО «Сбербанк России» готовы сегодня дать деньги по 2-м документам. Есть один минус – это большой первоначальный взнос в размере 35%-40%, что под силу не всем россиянам.

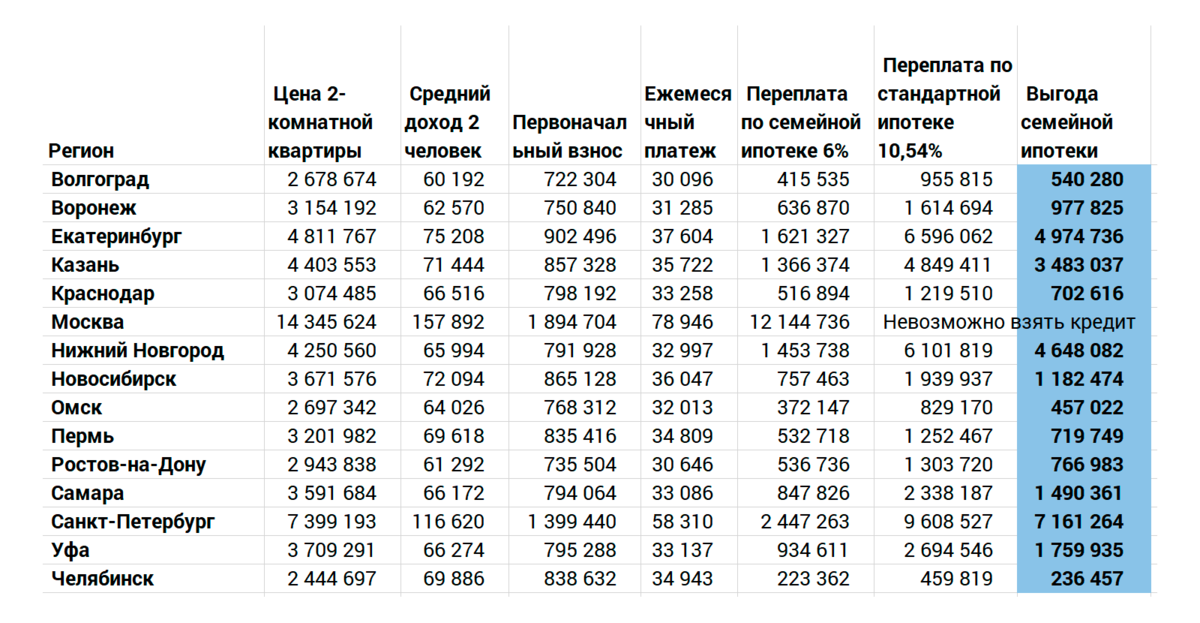

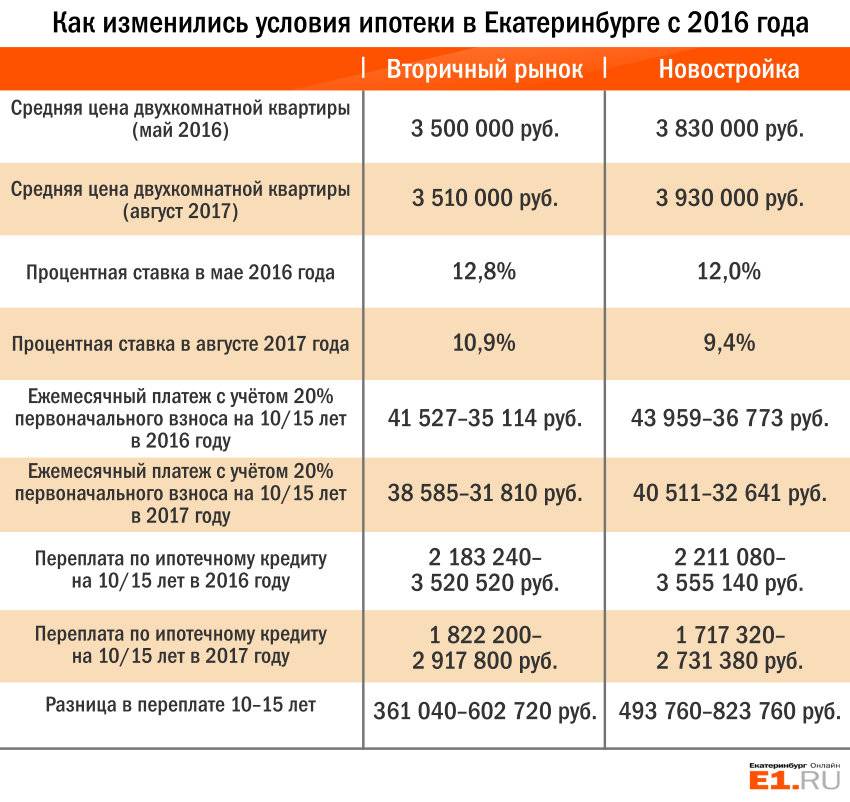

Дело не только в процентной ставке

С 2021 года государство активно наращивает объемы ипотечного кредитования – преимущественно через государственные программы. Так, если с 2021 года льготную ипотеку получают семьи с 2 и более детьми, то в 2020-м ипотека с субсидированием по госпрограмме выдается вообще почти без ограничений

– и некоторые банки не ограничились установленными программой 6,5% годовых и опустили ставку еще ниже. Еще есть сельская ипотека, дальневосточная ипотека, «деревянная» и другие программы.

На первый взгляд все это выглядит почти идеально – заемщик получает практически беспроцентную рассрочку (ставка 6% годовых – это примерно столько же, на сколько каждый год обесценивается рубль), и ипотеку должны оформлять вообще все, у кого есть потребность в жилье. Однако в реальности все не так просто.

В правительстве обсуждают вопрос продления госпрограммы по 6,5% (пока она запланирована до ноября текущего года), заместитель министра финансов Алексей Моисеев выступил против. Он считает, что государство может раздуть на этом пузырь, выдавая кредиты тем, кто не сможет их обслуживать

. А 40% россиян не смогут взять ипотеку даже по ставке 0% годовых (то есть, даже если просто поделить стоимости квартиры на 20-25 лет).

Так что при оформлении ипотечного кредита ставка – не единственное, на что нужно обращать внимание. А если оценить полную сумму расходов при оформлении ипотечного кредита, список будет весьма объемным:

А если оценить полную сумму расходов при оформлении ипотечного кредита, список будет весьма объемным:

- первоначальный взнос. Как правило, это минимум 20% от стоимости жилья, но сейчас банки готовы выдавать кредиты со взносом в 10-15%. Первоначальный взнос для банка – гарантия того, что при дефолте заемщика он не потеряет на разнице в стоимости первичного и вторичного жилья (а еще – дополнительный способ оценить заемщика);

- расходы на оценку жилья. Без оценки банк не выдаст кредит, но она платная и стоит от 5 тысяч рублей;

- страховка недвижимости. Это обязательное условие по ипотечным кредитам – банк должен быть уверен, что не потеряет свои деньги даже при пожаре или затоплении квартиры;

- госпошлина за регистрацию. Нужно будет оплатить 2000 рублей госпошлины за регистрацию права собственности;

- добровольная страховка жизни и здоровья, чтобы снизить процентную ставку. Условия кредитования прописаны так, что заемщику дешевле платить 15-20 тысяч рублей в год за личную страховку, которая полностью добровольная и практически бесполезная для него.

И если оценку жилья и регистрацию нужно будет оплатить сразу, то обе страховки придется продлевать каждый год

. А что касается первоначального взноса, многие берут на это потребительский кредит и еще несколько лет его выплачивают.

Из-за всех этих расходов заемщик может серьезно прогадать – получая зарплату в каком-то фиксированном размере, он будет надеяться на определенную сумму ежемесячного платежа, но по факту будет вынужден платить больше. С этим уже пытаются разобраться законодатели, но до ипотечного кредитования дело пока не дошло.

Как подтвердить свои доходы в банке

Перечень документов, которые могут понадобиться банку для подтверждения дохода заявителя:

- Справка 2-НДФЛ. Берётся в бухгалтерии на работе, отражает зарплату, а также другие выплаты и вычеты сотрудника за отдельный период. Лучший вариант, когда у человека весь заработок официальный.

- Справка по форме банка, по форме работодателя или справка о заявленном доходе. Одна из этих бумаг может понадобиться для тех, кто получает ежемесячный доход в конверте.

- Выписка с электронного кошелька или банковского счёта. Нужный документ для фрилансеров, людей, подрабатывающих в интернете или имеющих вклады в других банках.

- Договор найма жилого помещения. Если существует дополнительный доход со сдачи жилья внаём.

- Справка 3-НДФЛ. Как подтверждение о сумме налоговых выплат и, соответственно, величине дохода.

Можно ли взять ипотеку при низкой зарплате или если есть неофициальный доход

Чтобы взять ипотеку, зарплата должна быть официальной и достаточно большой. Если это не так, есть другие варианты, как получить заветный кредит.

Плюсом для любого банка станет зарплатная карта у потенциального заёмщика. Даже если доходы по этой карте не так велики, как необходимо для получения ипотеки, зарплатной проект предполагает проверку организации-партнера банка на надежность, что служит дополнительной страховкой банку.

Если в собственности у заемщика есть другая квартира, автомобиль или подобные ценные вещи, на которые можно оформить залог – это тоже может сыграть положительную роль для рассмотрения заявки на кредит.

В общем, вопрос о необходимом размере дохода для получения ипотеки актуален, как никогда для населения нашей страны. Хорошо то, что банки в последнее время разрабатывают все больше дополнительных льготных и других индивидуальных программ для различных слоёв населения. Это позволяет выбрать подходящий для себя вариант практически всем, кто захочет привлечь кредитные средства банка для покупки жилья.

Роль стажа в ипотечном кредитовании

Многие заемщики полагают, что решающую роль будет играть официальная заработная плата клиента при рассмотрении банком заявки на ипотечный кредит. Но это большое заблуждение по той причине, что именно трудовая деятельность заемщика как нельзя лучше отражает его финансовое состояние и стабильность с прогнозом на будущее. Хотя справедливости ради банки указывают требования к общему стажу и опыту работы на последнем месте.

Итак, теперь разберем, как именно стаж влияет на принятие решения банком. В первую очередь, стоит учитывать тот факт, что без трудового стажа подтвердить доход справкой по форме 2-НДФЛ нельзя, потому что справка требуется за определенный период, как правило, за последние 6 месяцев. Заемщик должен предоставить один документ, подтверждающий его доход за последние полгода, соответственно, этот период он должен работать на определенном месте работы.

В качестве документа, подтверждающего трудовую занятость, банк просит копию трудовой книжки, заверенную работодателем. Причем в качестве документа принимается лишь копия документа со всеми записями, здесь банк может посмотреть, где до этого трудился его потенциальный партнер. На каких должностях, и по каким причинам уволился с предыдущего места работы, именно это и является ключевым моментом, здесь кредитор может судить о заемщике, а, точнее, о его стабильности.

Обратите внимание, если заемщик часто меняет место работы, то это говорит о его финансовой нестабильности, значит, на протяжении выплаты ипотечного кредита он в один прекрасный момент может остаться безработным и не сможет выносить платежи в соответствии с графиком. Наличие трудовой книжки среди документов на рассмотрение заявки на займ может рассказать многое о характере заемщика, в том числе, есть несколько факторов, которые негативно влияют на принятие решения о выдаче кредита:

Наличие трудовой книжки среди документов на рассмотрение заявки на займ может рассказать многое о характере заемщика, в том числе, есть несколько факторов, которые негативно влияют на принятие решения о выдаче кредита:

- частая смена места работы;

- понижение в должности;

- перерывы в трудовом стаже на срок более одного месяца;

- увольнение не по собственному желанию;

- работа у индивидуального предпринимателя.

Соответственно, из всего вышесказанного можно составить портрет идеального в глазах банка заемщика. Лучше всего будет, если заемщик стабильно работает на одном месте и продвигается вверх по карьерной лестнице, соответственно, уровень его дохода только растет. Если же заемщик по несколько месяцев не работает, по крайней мере, это не отражается в его трудовой книжке, значит, он не может считаться в глазах банка добропорядочным. Также работа у индивидуального предпринимателя, становится отталкивающим фактором постольку, поскольку именно эти представители малого бизнеса зачастую являются самыми нестабильными работодателями.

Как сумма ипотеки зависит от дохода

При оформлении ипотеки кредитный специалист запросит документы, подтверждающие вашу платежеспособность. Банк хочет быть уверен, что ваших доходов будет достаточно для оплаты ежемесячных платежей. Чем больше официальный заработок, тем больше вероятность получить одобрение на необходимую сумму.

После того как вы подадите все необходимые документы, банк проведет проверку. Если кредитная история хорошая, заработка хватает и нет никаких задолженностей, то, скорее всего, ипотеку одобрят, а процент не будет чрезмерно высоким.

По сумме дохода у банка есть свои жесткие требования. Кредитная нагрузка не должна превышать половины вашего заработка. Например, если вы получаете 20 000 рублей в месяц, то платеж по кредиту не может быть больше 10000 рублей.

Какие банки дают ипотеку даже при низком заработке?

Тинькофф Банк от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Сбербанк от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Райффайзенбанк от 6% ставка в год

- Сумма: до 26 млн р.

- Ставка: 6 — 12,75%.

- Срок: от года до 30 лет.

- Возраст: 21 — 65 лет.

- Можно оформить жилье с перепланировкой.

- Одобрение без первоначального взноса.

Альфа-Банк от 8,9% ставка в год

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Промсвязьбанк от 8,8% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,8 — 11,9%.

- Срок: от 3 до 30 лет.

- Возраст: с 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

УБРиР от 7,9% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 7,9 — 11,75%.

- Срок: от года до 30 лет.

- Возраст: от 23 до 70 лет.

- Можно оформить ипотеку без первоначального взноса.

- Одобрят ипотеку даже при наличии 2 действующих кредитов.

ВТБ от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Россельхозбанк от 9,12% ставка в год

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Газпромбанк от 5,4% ставка в год

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Уралсиб от 8,9% ставка в год

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Открытие от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Совкомбанк от 6% ставка в год

- Сумма: от 300 тыс. до 100 млн р.

- Ставка: 6 — 15,5%.

- Срок: от года до 30 лет.

- Возраст: от 20 до 85 лет.

- Можно подтвердить доход справкой по форме банка.

Бинбанк от 6% ставка в год

- Сумма: от 300 тыс. до 20 млн р.

- Ставка: 6 — 15%.

- Срок: от 3 до 30 лет.

- Возраст: от 21 до 65 лет.

- Срок рассмотрения заявки — от 1 дня.

- Можно подтвердить доход справкой по форме банка.

Юникредит от 6% ставка в год

- Сумма: до 30 млн р.

- Ставка: 6 — 16,25%.

- Срок: от года до 30 лет.

- Возраст: от 21 года.

- Первоначальный взнос: от 15%.

Кредит Европа Банк от 6% ставка в год

- Сумма: от 500 тыс. до 20 млн р.

- Ставка: 6 — 17,5%.

- Срок: от 3 до 30 лет.

- Первоначальный взнос: от 10%.

- Можно подтвердить доход справкой по форме банка.

Ипотека в МТС Банке от 5,8% ставка в год

- Сумма: до 25 млн р.

- Ставка: 5,8 — 14,2%.

- Срок: до 25 лет.

- Возраст: от 18 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Решение в течение двух дней.

Ипотека в банке БЖФ от 9,5% ставка в год

- Сумма: до 10 млн р.

- Ставка: 9,5 — 13,99%.

- Срок: от года до 20 лет.

- Первоначальный взнос: от 0%.

- Возраст: от 21 до 65 лет.

- Можно взять ипотеку по двум документам.

Ипотека в банке Зенит от 6% ставка в год

- Сумма: до 25 млн р.

- Ставка: от 6%.

- Срок: до 25 лет.

- Первоначальный взнос: от 15%.

- Возраст: от 21 до 60 лет.

- Можно взять ипотеку по двум документам.

Что делать и можно ли взять ипотеку при маленькой официальной зарплате и отсутствии поручителей

Изначально получение жилищного займа было сопряжено с массой сложностей – по всем программам кредиторы устанавливали строгие требования в части уровня дохода, стажа. Сегодня условия мягче – банки разрабатывают продукты с учетом индивидуальных возможностей клиентов различных категорий. Поэтому взять ипотеку с маленькой официальной зарплатой можно и без поручителей.

Доступные варианты:

- Взять на рабочем месте справку об уровне заработка по форме банка. 2НДФЛ отражает официальный доход, в справке по форме банковского учреждения работодатель может указать реальную зарплату, в том числе – черную.

- Оформить ипотеку в рамках продукта, не требующего предоставление документов о зарплате и трудоустройстве. Минус программ – высокий первоначальный взнос – от 40-50% от стоимости приобретаемого жилья.

Первый вариант подходит, если заемщик получает большую часть зарплаты «в конверте». Банки лояльны к таким трудовым отношениям между физическими лицами и коммерческими организациями. Иногда финучреждения принимают справки, составленные по форме работодателя. Второй вариант – позволит взять кредит, если неофициальный доход высок или имеются собственные накопления, например, от продажи предыдущей квартиры.