Проверка банком кредитной истории

Кредитные истории делятся на три вида:

- Положительная.

- Нулевая (клиент не брал кредиты).

- Отрицательная.

В России почти все банки, перед тем как выдать заем, проверяют КИ клиента. И идеальный заемщик тот, у кого КИ безупречна. У них закрыты взятые займы, отсутствуют санкции, взносы выплачены вовремя (или выплачиваются). Кстати, досрочное погашение не улучшает историю. Предпочтительнее систематическая выплата кредита по договору. Отсутствие КИ также негативный фактор и показывает, что клиент «темная лошадка». А вот разовая просрочка платежа не отражается на КИ.

Проверка состоит из нескольких этапов:

- Отправляется запрос в Центральный каталог кредитных историй. Это поможет выяснить, в каком БКИ (бюро кредитных историй, их 24) необходимая информация.

- Отсылается заявка в БКИ на получение КИ клиента.

- После сверки и тщательной проверки бюро отправляет сведения банку.

- После анализа полученной информации финансовая организация решает вопрос предоставлять кредит или отказать.

Однако в некоторых ситуациях заем выдается без проверки КИ. Это заемщик с идеальной репутацией. И здесь индивидуальный подход. Такое доверие также подразумевает наличие достаточного обеспечения по займу (залог). Фундаментом для доверия являются: длительный трудовой стаж на одном месте, трудоспособный возраст, стабильный социальный статус, подтверждение работоспособности.

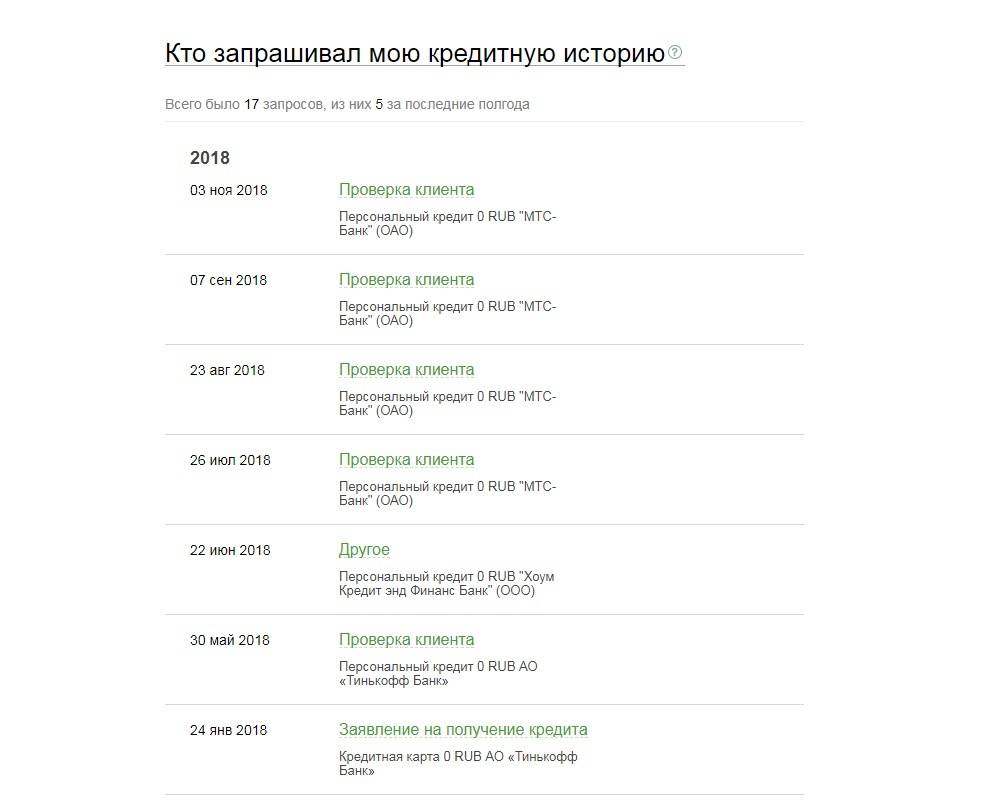

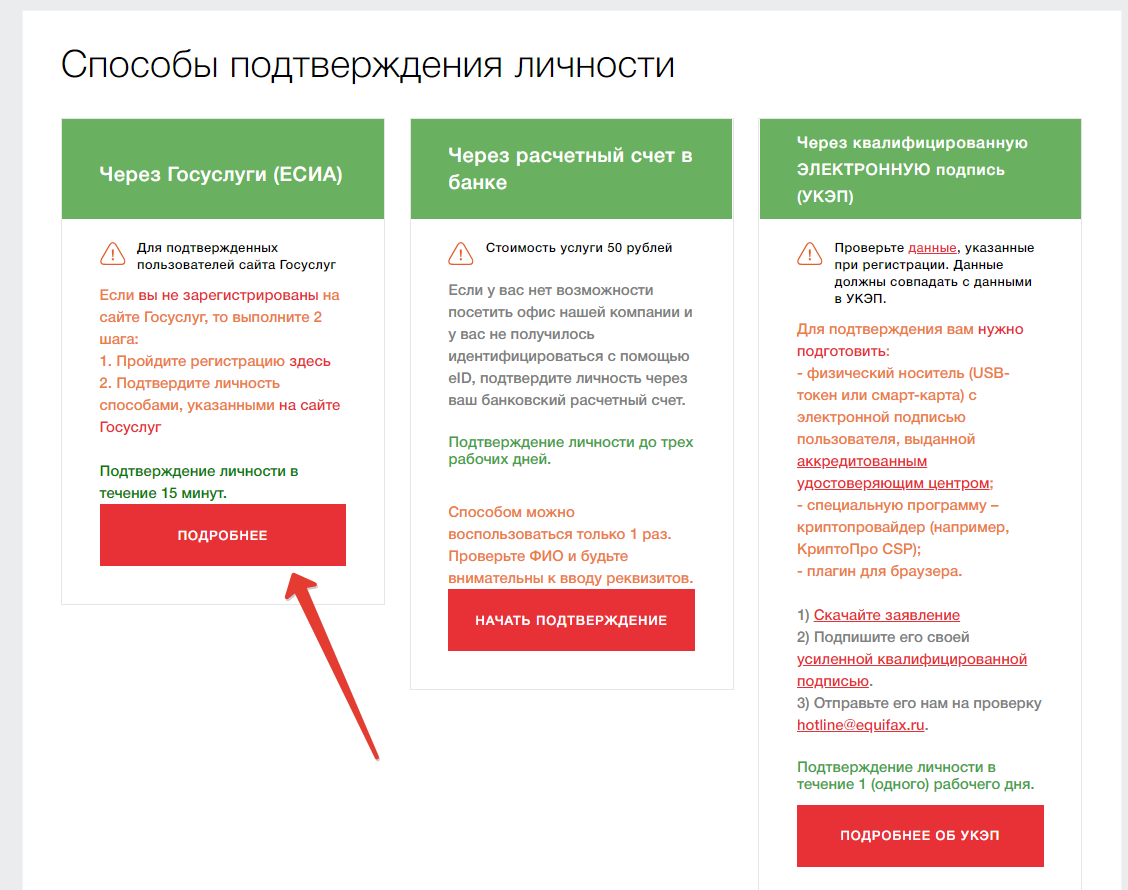

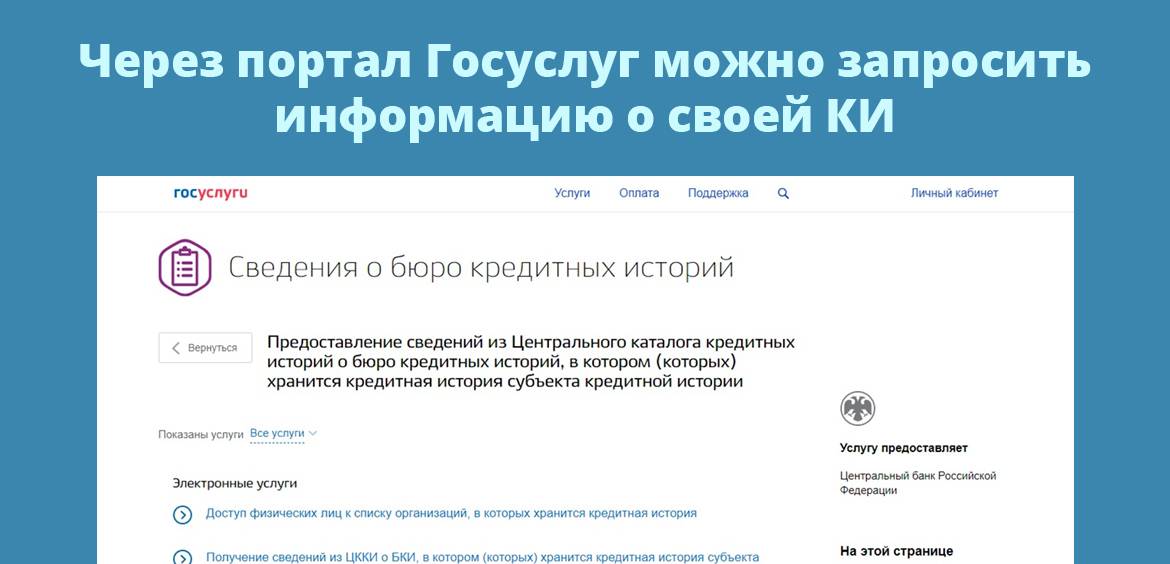

Кстати, свою КИ может узнать каждый желающий. Это делается онлайн через портал «Госуслуги». А схема такая же. Отправьте запрос в Центральный каталог КИ, а затем в БКИ.

Зачем делается, что будет, если отказать в проверке КИ

Тех, кто хочет взять заем в финансовой организации интересует вопрос, а зачем банку нужна КИ? Для чего это? Вот причины:

- Проверка добросовестности заемщика.

- Имеются ли в наличии действующие кредиты и сколько. Важна оценка долговой нагрузки клиента. Сможет ли «потянуть» выплаты по нескольким финансовым обязательствам.

- Сумма ежемесячных платежей (открытые кредиты).

- Входит ли паспорт этого человека в черный список (для финансовых организаций). Сюда попадают подозрительные персоны.

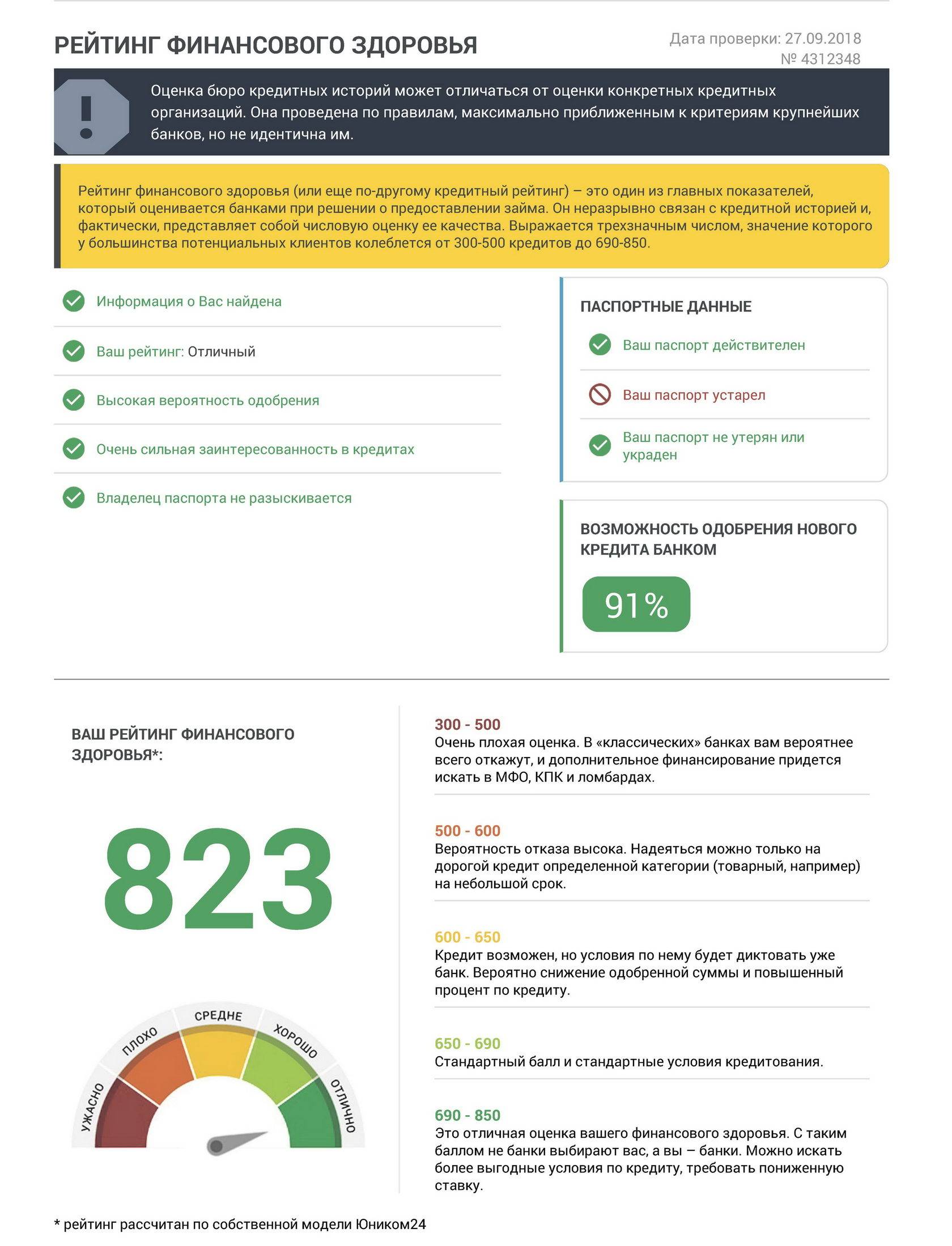

- Получение кредитного скоринга (оценка кредитоспособности). Это помогает понять, целесообразно ли выдавать клиенту кредит.

Заемщик имеет право отказаться от проверки (согласно закону «О персональных данных»). Эту информацию запрашивают только с разрешения клиента. Но это уменьшит шансы взять кредит. Или даже сведет к нулю. Такие клиенты вызывают недоверие. И в лучшем случае предложат заем на невыгодных условиях.

Работники некоторых финансовых организаций не спрашивают клиентов о разрешении на проверку КИ, хотя это и незаконно. Если против такой проверки, сообщите об этом сразу.

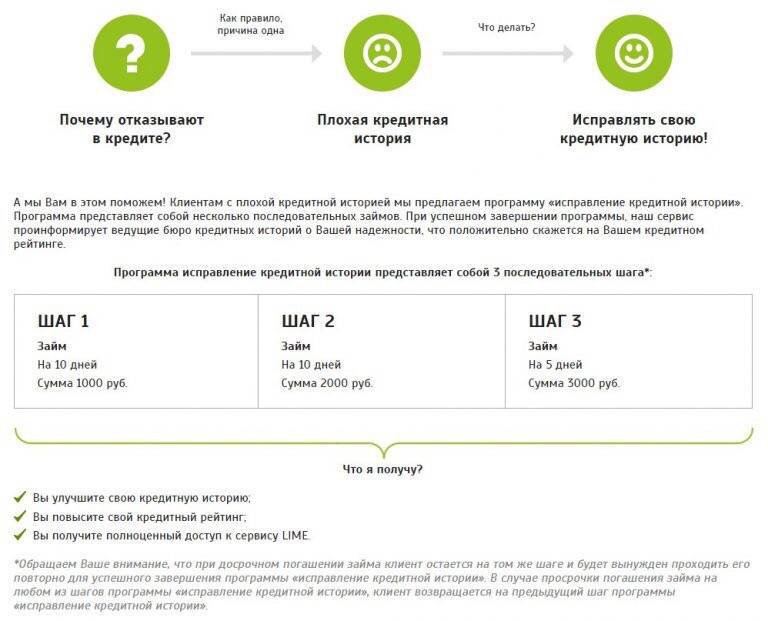

Как работают программы?

По сути, полноценную программу для исправления кредитной истории предлагает только Совкомбанк – но даже при условии соблюдения всех правил в течение 15 или 30 месяцев банк не гарантирует, что клиенту начнут одобрять кредиты.

Самое главное, что делает банк – это передает информацию о займах и оплатах от клиента в БКИ. И параметры программы подобраны ровно так, чтобы клиент не брал лишнего, но чтобы все 3 его кредитных продукта заметило бюро. То есть, с точки зрения БКИ, клиент получает поочередно три кредита и выплачивает их точно в срок и без досрочного погашения – для любого банка такое поведение клиента говорит о надежности.

Кстати, за все время существования программы против Совкомбанка подали 27 исков (касающихся именно «Кредитного доктора») причем заемщики выиграли лишь 6 дел. То есть, с точки зрения закона подобные программы полностью легальны – раз клиенту никто не обещает полное «очищение» кредитной истории, он лишь берет три кредита, к тому же полностью добровольно.

При этом на первом этапе банк почти не рискует – ведь он продает страховку (по сути, «воздух») от своей же страховой компании. То есть, клиент покупает у банка его же продукт и оплачивает его в рассрочку с процентами. И настоящий кредит он получит только на втором этапе, когда докажет свою платежеспособность. А когда клиент пройдет всю программу, он может остаться в этом же банке и принести ему хорошую прибыль.

Представители БКИ считают, что подобная программа – весьма неоднозначна, и успех зависит от самого клиента. Ведь если он годами копил просроченную задолженность на крупные суммы, то успешно выплаченные кредиты на 5, 10 и 40 тысяч проблему точно не решат – суммы должны быть сопоставимы с просроченными платежами.

А главное – другие банки, проанализировав кредитную историю, легко выявят попытку обойти систему (ведь суммы кредитов и сроки их погашения известны заранее). Поэтому такой клиент с большой вероятностью получит отказ даже после всех трех этапов программы.

Кредиты, обеспечивающие сами себя

Существуют такие «простые» варианты кредитования, при которых значение КИ обесценивается. К таким относятся:

- Кредиты под залог движимого и недвижимого имущества;

- Займы, в виде приобретения товаров в магазине.

Займы в данных случаях автоматически обеспечены беспроигрышным возвратом, т.к. в качестве залога выступают непосредственно купленное имущество или приобретенный товар. При отсутствии платежей по кредиту банк арестовывает и реализует единицы залога и покрывает кредитные издержки.

На заметку! Подача заявки на «товарный» кредит с плохой КИ также может обернуться отказом по усмотрению банка.

Альтернатива кредиту — микрозайм

Популярным видом заема денежных средств стал займ с приставкой микро-. Микрозайм — это вариант кредитования небольших сумм денег на короткий период времени.

Факт! Проценты по микрозаймам очень высоки.

Плюсы моментальных займов :

- Мгновенного оформления;

- Единицами необходимых документов;

- Начисления процентов на займ ежедневно;

- Различных вариантов получения денег;

- Множества способов погашения долга;

- Возможности получения микрозайма за 1 минуту.

Важно! Использование микрозаймов и их погашение в срок могут оказать положительное влияние на исправление КИ

«Чистая» история и её преимущества

Для человека, который относится к своим долговым обязательствам серьёзно, соблюдает сроки и правила внесения средств на погашение кредита, будут открыты двери всех банков и финансовых организаций. Заявки, от клиентов с безупречной КИ, рассматриваются в самые короткие сроки, а новый займ будет выдан с куда большей вероятностью, возможно, на специальных условиях.

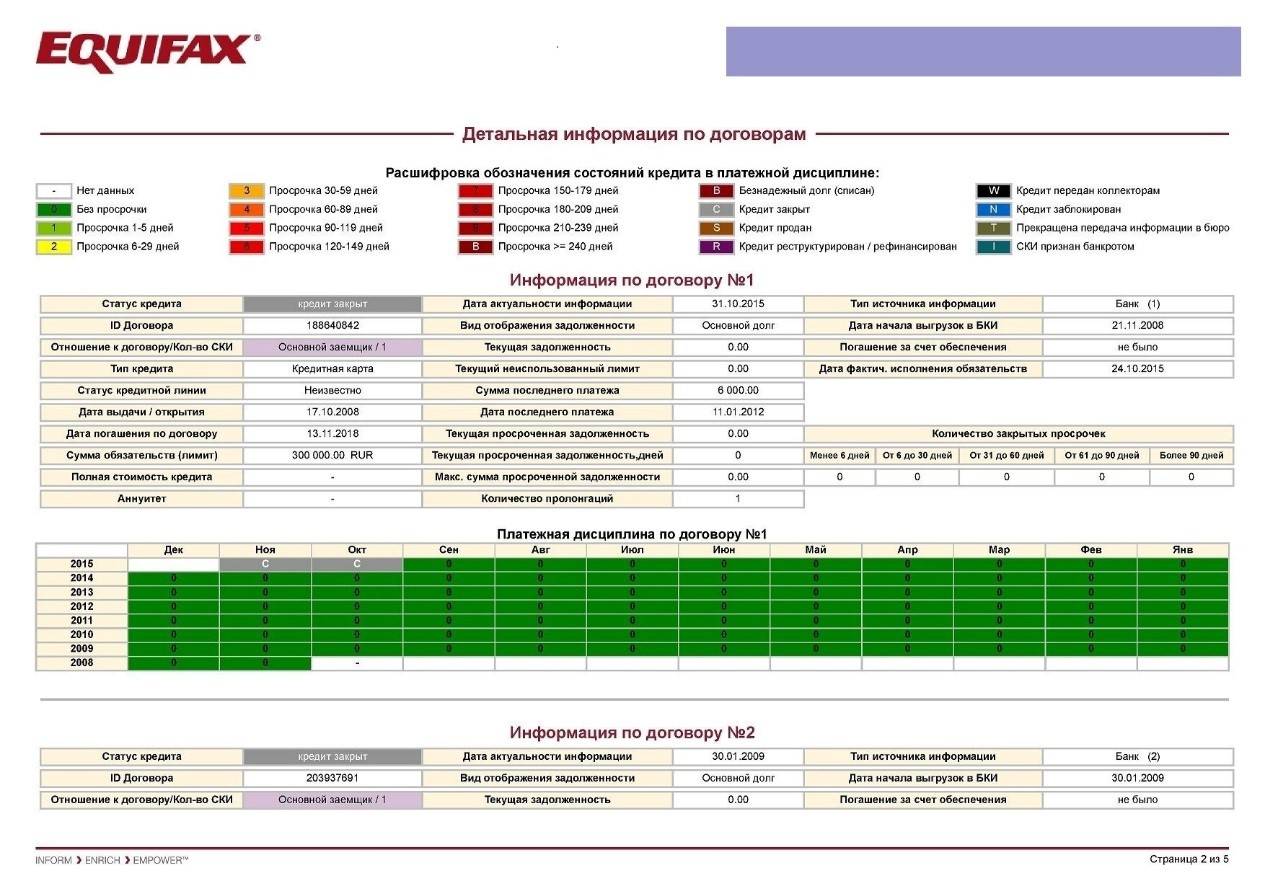

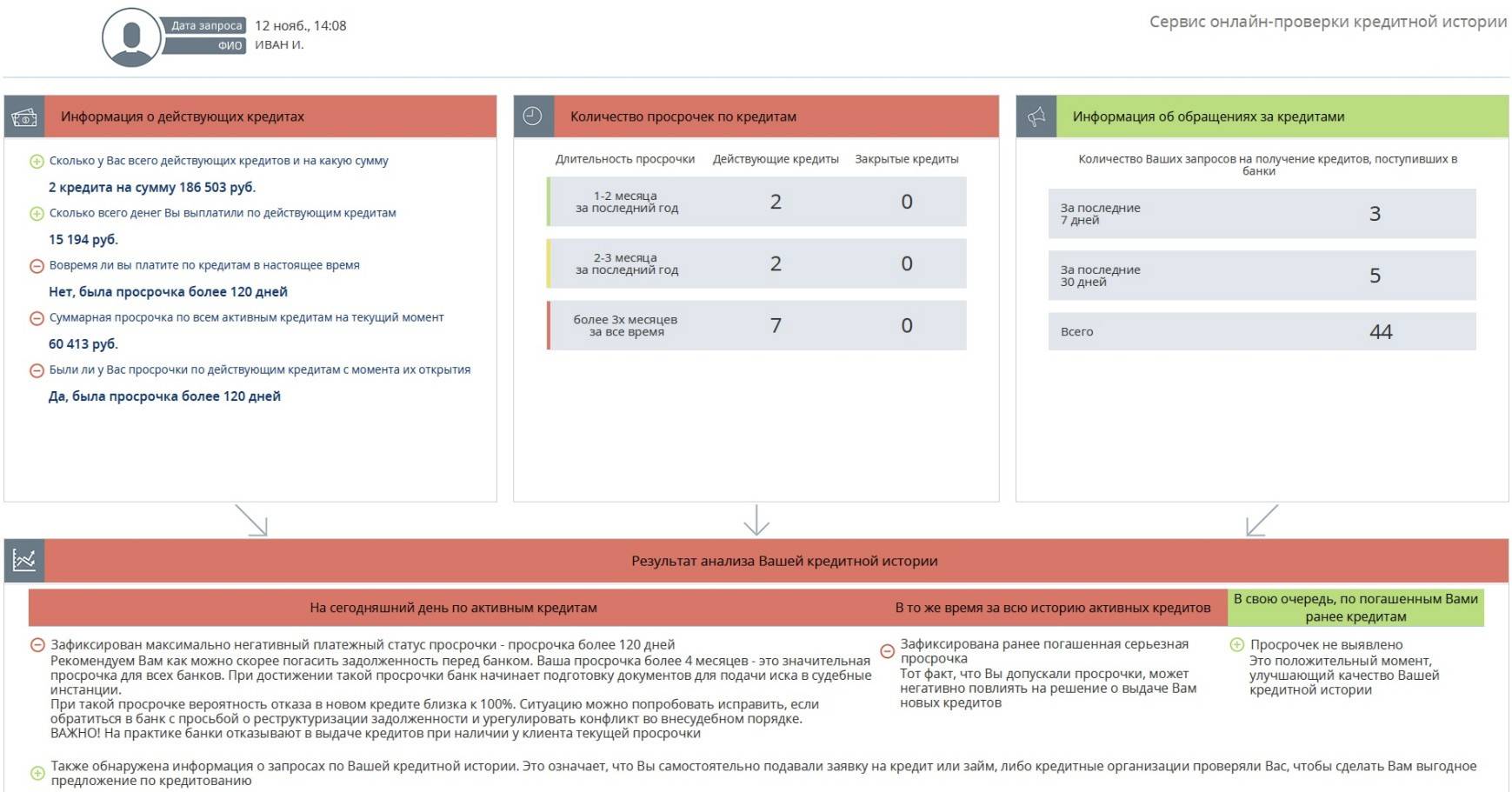

Все данные о займах граждан хранятся в БКИ. Бюро сохраняет всю историю займов, кредитов и рассрочек, оформленных в любом кредитном учреждении на территории РФ. Информацию, которая доступна банкам, благодаря сотрудничеству с БКИ, можно назвать необходимой, ведь здесь хранятся не только общие данные о погашенных и не погашенных займах, но и подробная история платежей со всеми нарушениями графика выплат по кредитам.

Используя кредитную историю, банки предлагают клиенту условия и виды кредитования, которые он, по сути, заслужил. К примеру, если в банк обратится человек с «грязной» КИ, то банк, стремясь снизить риски, предложит не большую сумму, на короткий срок и с максимально возможными процентами.

Как можно исправить кредитную историю?

На первый взгляд, исправить данные, которые автоматически получает, обрабатывает и рассчитывает БКИ, будет невозможно (и максимум, что может клиент – взаимодействовать с банками). Но есть как минимум одна причина, когда клиент может обратиться напрямую в бюро – это когда кредитная история испорчена по ошибке. Например, в отчете фигурирует кредит, который клиент точно не брал и не мог взять – в этом случае нужно связаться с бюро и предоставить нужную информацию. Также можно действовать и через банк – например, обратиться в кредитную организацию, которая якобы выдала кредит, чтобы сотрудники перепроверили все и отправили в БКИ правильные данные.

Поправить кредитную историю можно еще несколькими способами:

- если там отображается неизвестный кредит, но банк подтверждает его существование – это дело рук мошенников. В этом случае нужно обращаться в банк, выдавший кредит и в полицию. Увы, шансы на справедливое разбирательство невелики – банк, скорее всего, признает кредит реальным и заставит заемщика платить по нему, а полиция не найдет злоумышленника. Также из кредитной истории может «пропасть» успешно выплаченный кредит – тогда тоже нужно разбираться с бюро и банком;

- если долговая нагрузка слишком большая. На нее могут влиять даже те продукты, которыми клиент не пользуется – кредитные карты, дебетовые карты с овердрафтом, карты рассрочки. Лимит кредита или рассрочки по таким картам полностью учитывается как долговая нагрузка, поэтому такие карты лучше закрыть;

- если есть просрочки. Если есть просроченные долги и нет денег, сделать особо нечего – долги нужно закрывать. При желании можно попросить реструктуризировать кредит – банк увеличит его срок, чтобы месячный платеж был ниже, и в перспективе клиент может выйти с просрочек в нормальный график платежей;

- если кредитная история слишком чистая. Это не самая большая проблема, но кредит на крупную сумму клиент не получит. Он может оформить кредитную карту, сделать по ней пару покупок в магазинах, и быстро закрыть долг – тогда шансов на одобрение будет больше. Другой вариант – сделать плановую покупку чего-то дорогого (вроде техники) в рассрочку и вскоре ее погасить.

Важно, что досрочное погашение кредита уже давно не считается нарушением и на клиента не налагаются какие-либо штрафные санкции. Но для банка такой клиент не очень выгоден, поэтому частые досрочные погашения могут неформально повредить репутации заемщика

В БКИ это тоже будет видно (слишком маленькая разница между датами выдачи и погашения кредита) – но, как показывает практика, это не улучшает и не ухудшает кредитную историю.

Кроме прочего, банк может запрашивать данные о других долгах в базе ФССП – поэтому желательно погасить все свои долги по штрафам и ЖКХ.

Однако уже достаточно давно есть несколько программ в банках, которые предлагают своим клиентам целенаправленно улучшить свою кредитную историю. Как они работают и насколько помогают – разберемся дальше.

Когда банки проверяют кредитную историю?

Зачастую получить кредит, минуя процедуру проверки, сегодня невозможно. В особенности, если речь идет о крупной сумме денег, например, ипотечном кредитовании

Именно поэтому так важно серьезно относиться к своим обязательствам перед банком-заемщиком и всегда своевременно делать взносы по кредиту. Поступая таким образом, вы избавляете себя от многих проблем, связанных с «плохой» кредитной историей

При оформлении через Интернет заявки на кредитную карту или при личном общении с кредитным специалистом банка, вы автоматически даете разрешение на проверку

Проверяя кредитную историю клиента, специалисты банка в первую очередь обращают внимание на отчеты из собственной базы. И уже затем – на ваши взаимоотношения с другими банками

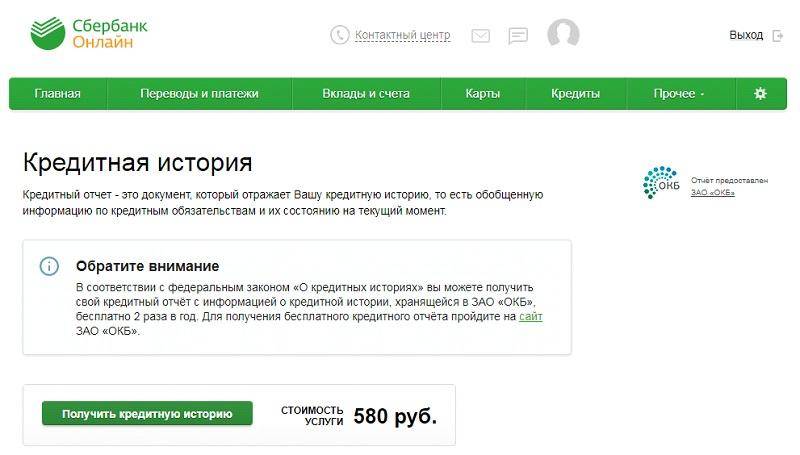

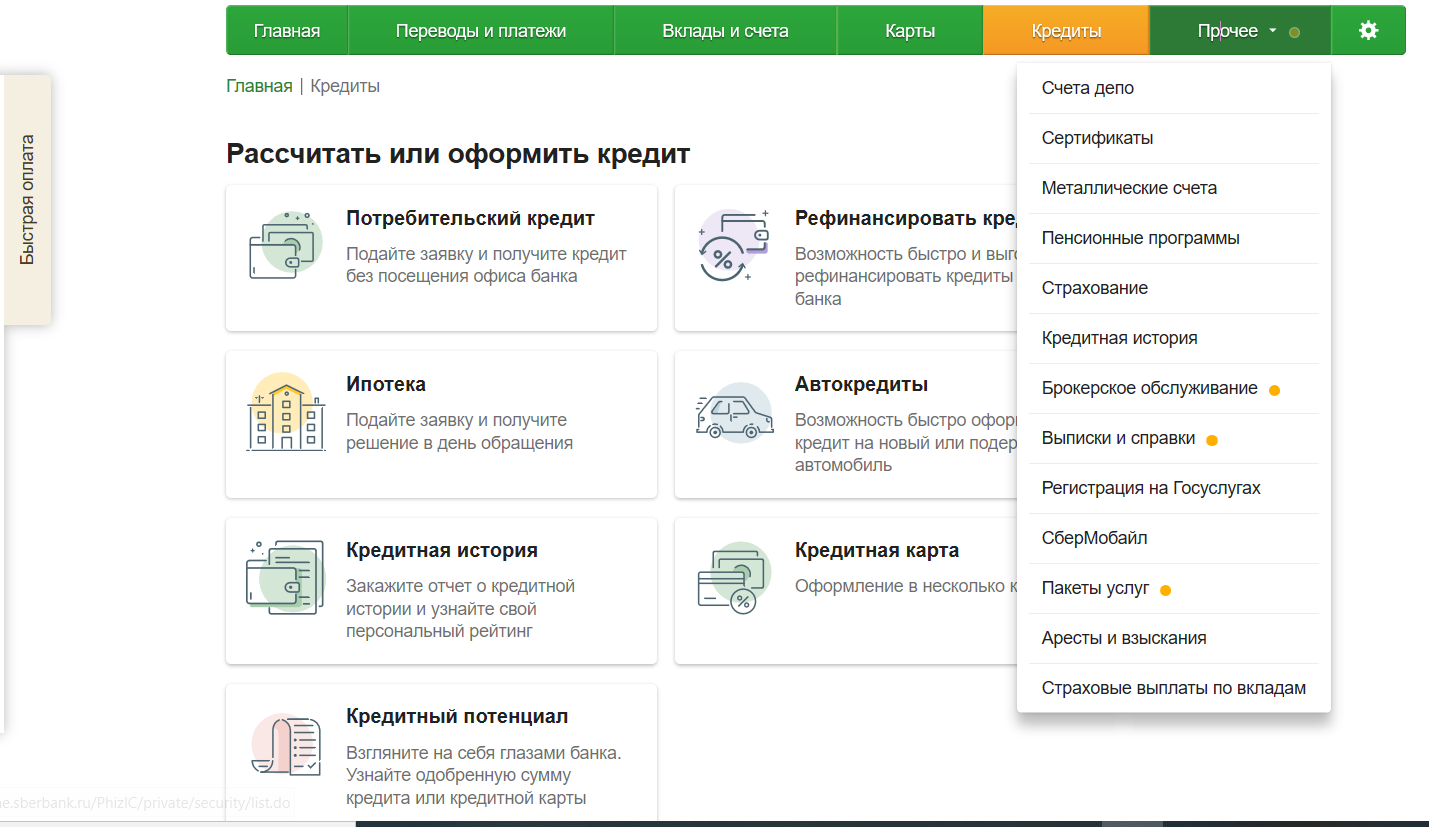

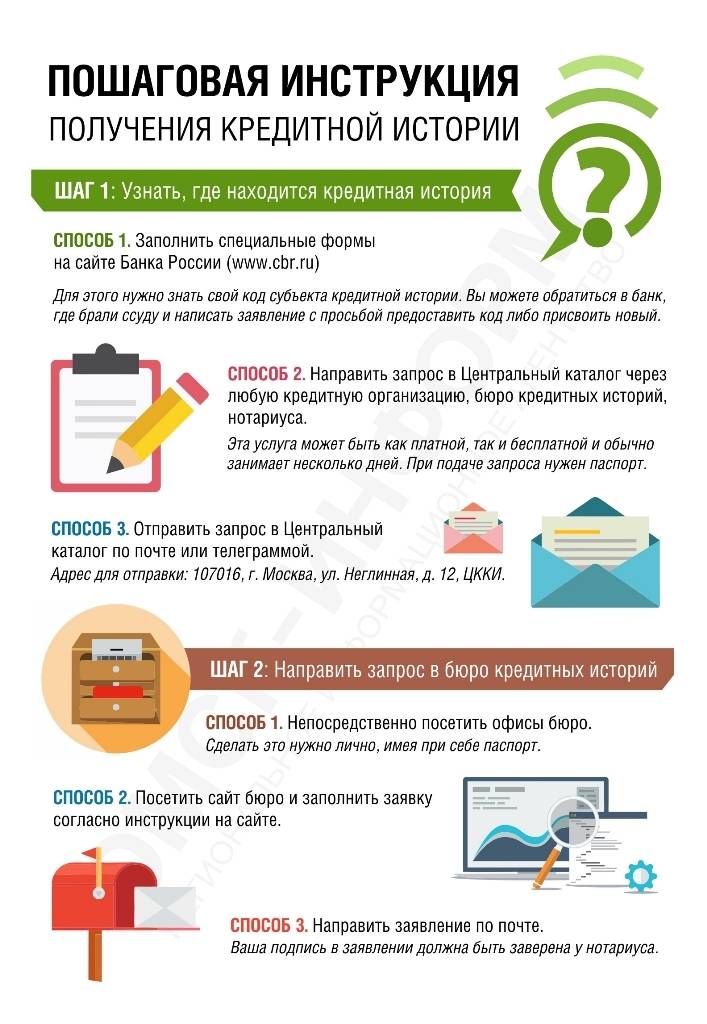

Можно ли проверить кредитную историю самостоятельно?

Да, можно! Раз в год вы имеете возможность получить информацию о своей кредитной истории совершенно бесплатно. Сделать это можно, воспользовавшись специальным онлайн-сервисом на сайтах некоторых кредитных брокеров.

А вот, если в течение года необходимость проверить свою кредитную историю возникнет снова, придется заплатить. Стоимость платной проверки составляет порядка 300-500 рублей. Зато производить такую проверку можно столько раз, сколько вы посчитаете нужным. Каждый дополнительный отчет при этом оплачивается отдельно.

Что нужно сделать, чтобы узнать свою кредитную историю?

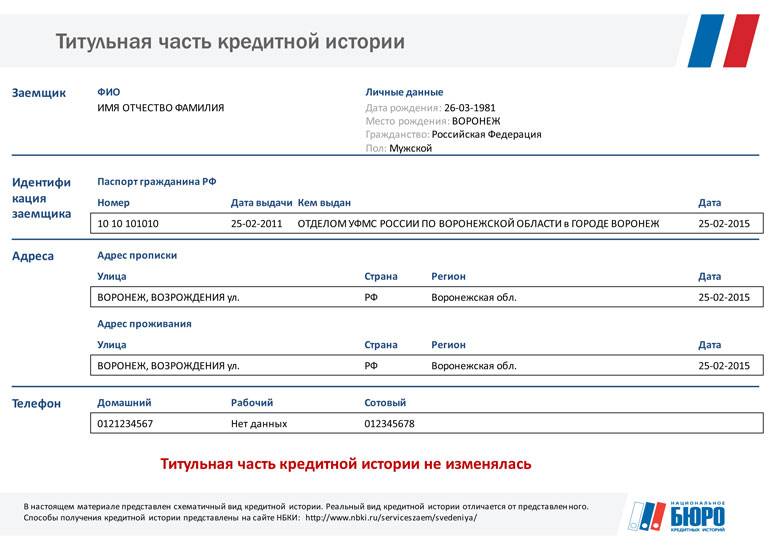

Прежде чем вы получите необходимую информацию, вам предстоит узнать, в каком именно бюро кредитных историй (БКИ) она хранится. Узнать это вы можете через банк, выдавший вам кредит, либо через Центральный каталог кредитных историй, специально созданный для координации подобного рода информации. Кстати, если БКИ, где хранилась ваша кредитная история, по какой-то причине закрылось, именно сюда попадет вся информация о ваших займах.

Затем вам предстоит оформить заявку на проверку. Сделать это можно в кредитной организации, почтовом отделении, БКИ или у нотариуса. Но проще и удобнее всего оформить онлайн-заявку на сайте банка России.

Как оформить онлайн-заявку на проверку кредитной истории?

Для этого вам нужно зайти на сайт ckki.www.cbr.ru и заполнить соответствующую форму

Обратите внимание, на поле код субъекта. Не располагая этим кодом, узнать свою кредитную историю вы не сможете

После оформления заявки, ЦККИ присылает ответ на вашу электронную почту.

Как отправить запрос в бюро кредитных историй?

При обращении в БКИ вы должны иметь при себе паспорт или любой другой документ, удостоверяющий вашу личность.

В том случае, если бюро находятся в другом городе, вам нужно скачать форму заявки на проверку кредитной истории с сайта данного БКИ. После того как заявка заполнена, вам предстоит заверить свою подпись у нотариуса. Теперь заявку нужно почтой отправить в бюро. В течение нескольких дней по электронной или обычной почте, которую вы укажете в форме, придет ответ.

Обратите внимание, что, если информация, характеризующая вашу кредитную историю, хранится сразу в нескольких БКИ, то каждое из них один раз в год обязано предоставить ее вам бесплатно, и платно, если проверка осуществляется повторно. В повторной проверке к форме-запросу должна быть приложена квитанция об оплате стоимости отчета

В каких МФО не проверяют кредитную историю

Не смотрят на кредитную историю и микрофинансовые организации России, которые отличаются от банков молниеносной реакцией на заявки и достаточно выгодными процентами. При этом МФО часто радуют новых и постоянных клиентов акциями и различными сезонными предложениями. Если не уверенны, дадут ли банки хороший займ без КИ, лучше ознакомиться с предложениями от проверенных микрофинансовых компаний, которые порой не возьмут даже паспорт.

Деньги Сразу

В то время как банки проверяют кредитную историю, Деньги Сразу остаются среди не проверяющих и стараются предложить самые выгодные условия для всех желающих.

На данный момент существует 5 отличных финансовых продуктов от компании. Особенность организации видна сразу. Она заключается в легком для восприятия интерфейсе сайта, а также в отсутствии дополнительных комиссий.

Сумма — до 60 тысяч руб., ставка — от 1,5% в день, срок — до месяца, возраст — с 25 лет.

Деньги на дом

Деньги на дом — это «взрослая» организация, которая имеет ряд преимуществ перед популярными продуктами дополнительного финансирования в банке. Сотрудники не требуют с клиента поручителя или залога, одобряют все лишь по паспорту. Для возврата средств не нужно посещать офис — достаточно сделать мгновенно перевод щелчком мыши. А все основные повторные кредиты работают, как «снежный ком» — становятся лучше и объемнее.

Сумма — до 30 тысяч руб., ставка — от 0,8% в день, срок — до 52 недель, возраст — с 18 лет.

OneClickMoney

Предоставляет выгодные ссуды и МФО OneClickMoney, которая пользуется доверием клиентов не первый год. Если думаете, где взять в долг, это отличный вариант. Теперь не нужно ждать обратную связь 2-3 часа — сотрудники дадут ответ уже через 10-15 минут. Автоматически настроенная система данной организации предлагает выбрать удобный способ получения денег, какой будет удобен в первую очередь заемщику — на карту, онлайн-кошелек или электронный счет. Работники не проверяют лишний раз данные, так как видят основную цель — быстро выдать сумму и получить ее назад к нужному сроку.

Сумма — до 25 тысяч руб., ставка — от 1% в день, срок — до 21 дня, возраст — с 18 лет.

Е-капуста

В микрофинансовой кредитующей компании Е-капуста благодаря автоматизированному финансовому калькулятору можно за пару минут рассчитать проценты для необходимой суммы, как и оформить кредит. На первые взятые платежи не работают проценты. Постоянные клиенты тоже могут воспользоваться такой возможностью с периодическими сезонными предложениями, перечень которых есть в отдельном разделе компании. Для заявки достаточно потратить 10 минут времени и отправить заполненную анкету.

FastMoney

FastMoney — организация, сотрудничающая с БКИ. Радует заемщиков тем, что с одним лишь паспортом можно взять довольно крупную для МФО сумму — 50 тысяч рублей. При этом условия считаются средними для всех подобных компаний. Клиент, запрашивая большую сумму, будет вынужден предоставить более обширный перечень документов, среди которых будет и ИНН. Но кредитная история работникам FastMoney точно не нужна. Приятный бонус для постоянных клиентов — пролонгация, которую можно использовать до 7 раз за 12 месяцев.

Сумма — до 50 тысяч руб., ставка — от 2% в день, срок — до года, возраст — с 18 лет.

Vivus

Vivus — проверенный вариант предоставляющих ссуды организаций для тех, кто хочет получить быстрый займ без лишних хлопот и долгого одобрения. Характерной чертой организации считается предоставление маленьких сумм без выплаты процентов в будущем. А если уж решились на деньги покрупнее, сотрудники точно не будут интересоваться, зачем они вам понадобились. В индивидуальном порядке в интернете оформляется потребительский кредит на год, но это обговаривается лично с работником заранее.

Сумма — до 30 тысяч руб., ставка — от 1,5% в день, срок — до месяца, возраст — с 18 лет.

Сравнительная таблица МФК

Практически не существует микрофинансовых компаний, которые бы не одобрили займ без предоставления кредитной истории. Прежде чем выбрать подходящий вариант, следует ознакомиться с рейтингом лучших МФО в России. Сотрудник любой упомянутой организации готов предоставить выплату быстро и в режиме онлайн.

| МФК | Миним. возраст получателя | Макс. сумма лимита | Мин. процентная ставка/день | Срок | Особенности |

| Деньги Сразу | 25 лет | До 60000 ₽ | От 1,5% | До месяца | Без комиссий |

| Деньги на дом | 18 лет | До 30000 ₽ | От 0,8% | До 52 недель | Выгодно брать повторные ссуды |

| OneClickMoney | 18 лет | До 25000 ₽ | От 1% | До 21 дня | Самые выгодные условия |

| Е-капуста | 18 лет | До 30000 ₽ | От 0% | До 21 дня | Неважны другие задолженности |

| FastMoney | 18 лет | До 50000 ₽ | От 2% | До года | Возможность многократной пролонгации |

| Vivus | 18 лет | До 30000 ₽ | От 1,5% | До месяца | Беспрерывное обслуживание |

Какие банки обычно не проверяют кредитную историю?

Какие банки не проверяют кредитную историю? Таковых, к сожалению, не существует. Абсолютно все кредиторы при рассмотрении заявок от потенциальных клиентов изучают их репутацию, чтобы проанализировать благонадежность, кредитоспособность и ответственность таких людей, а также оценить собственные риски при сотрудничестве.

Банки смотрят КИ и запрашивают ее в бюро либо сразу, либо чуть позже после изучения заполненной заявителем анкеты. Конечно, не всегда при плохой КИ кредитор отказывает в выдаче кредита, ведь проводится комплексный анализ платежеспособности гражданина, при котором учитываются и прочие факторы, такие как уровень заработка, наличие дополнительных доходов и собственного имущества, стаж и место работы, категория клиента (зарплатный, уже пользовавшийся продуктами конкретного банка).

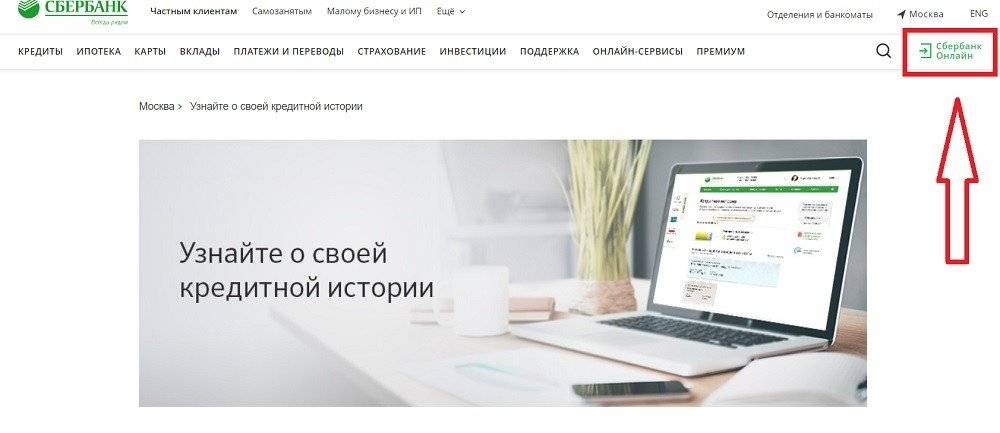

Крупные банки, включая «Сбербанк», «ВТБ», «Альфа-Банк» и прочие подобные, всегда рассматривают кредитные истории будущих клиентов и расценивают их в качестве основного параметра кредитоспособности. Поэтому тут человеку с испорченной репутацией точно откажут.

Но есть кредиторы, лояльно относящиеся к заявителям и выдвигающие к ним немногочисленные мягкие требования. Кроме того, некоторые кредитующие компании рассматривают КИ в последнюю очередь или не уделяют им особого внимания, не считая плохую репутацию причиной для отказа.

Хоум Кредит

Он специализируется на кредитовании потребительского типа и оказывает услуги даже клиентам с испорченными кредитными историями. Ставки различны, как и суммы. Но при не лучшей КИ размер кредита небольшой, а проценты – выше минимальных и базовых. Периоды кредитования длятся от года до пяти лет, суммы варьируются от 10-и тыс. до миллиона, ставки – с 7,9% за год.

Русский Стандарт

Заявки таким банком рассматриваются быстро, и одобрение можно получить, даже когда кредитор проверит КИ и обнаружит, что она испорчена. Заявку реально подать дистанционно онлайн, она обработана будет в короткий срок. Деньги (до двух миллионов) могут выдаваться наличными или перечисляться на выпускаемую банком карту. Срок – до пяти лет, а ставки стартуют с 11%.

Ренессанс Кредит

Этот банк известен своим лояльным отношением к клиентам, большим ассортиментом кредитных продуктов, сотрудничеством с разными категориями заемщиков, широким диапазоном ставок, высоким процентом одобрения и скоростью обработки запросов. Условия: от 9,5% по ставке, до семиста тысяч, до пяти лет на погашение.

Совкомбанк

Совкомбанк кредитует практически все категории российского населения, запрашивает минимальный пакет документов и часто не обращает внимания на испорченные кредитные истории. Поэтому банк популярен и востребован среди граждан. Ставка – от 8,9 до 30,9% (в зависимости от программы и условий), суммы – до 30 млн. (с залогом), сроки – до десяти лет.

Бинбанк

Бинбанк входит в число лучших российских банков, лояльных к плохим кредитным историям, допускает возможность негативной репутации. Тут можно либо получить кредитку, либо взять срочный потребительский кредит. Ставки, суммы и сроки разные, зависят от программ.

Другие банки

Какие банки не проверяют КИ? Таковых нет. Но свои услуги людям с испорченными репутациями предлагают маленькие региональные банки и новые молодые, только начинающую и развивающие деятельность. Они выдают кредиты с плохими кредитными историями, так как стараются привлечь максимум клиентов или только нарабатывают клиентскую базу. И если бы такие банки отказывали бы из-за негативных КИ, они бы оставались в убытке из-за отсутствия заемщиков, приносящих прибыль.

Итак, банки, которым не важна кредитная история – это ОТП банк, Уральский банк реконструкции и развития, Тинькофф, МТС Банк, Ситибанк, Локо-Банк и прочие. В них оформить кредит возможно даже при отрицательной КИ, но для взятия заемных денег потребуются необходимые документы, и в их перечне подтверждающие доходы.

Как увидеть себя глазами банков: проверка кредитной истории

Чтобы взглянуть на себя глазами банков, рассматривающих вашу заявку, стоит самостоятельно проверить кредитную историю (КИ). Выяснить ее можно в одном из бюро кредитных историй (БКИ): в такие организации абсолютно все кредиторы России регулярно передают данные о своих клиентах.

Обратиться с запросом в БКИ можно одним из способов:

- Лично в офисе. Необходимо приехать сюда с гражданским паспортом, написать заявление с личной подписью и получить подготовленный в тот же день отчет на руки.

- Дистанционно через интернет. Посещайте официальный принадлежащий БКИ сайт или отдельный портал для проверок, регистрируйтесь (придумывайте пароль с логином), идентифицируйтесь (подтверждайте свою личность) любым из предлагаемых методов, затем авторизуйтесь и подавайте заявку на получение подготовленного отчёта.

- Через Госуслуги. Крупные бюро вместо регистрации и последующих идентификации и авторизации в персональном кабинете предлагают зайти в аккаунт посредством входа в подтвержденную учетную запись в портале Госуслуг. После такого входа можно будет запрашивать КИ.

- Через партнеров, в число которых обычно входят кредитные организации (банковские, микрофинансовые), салоны связи и прочие компании. Узнать, какие банки дают кредитную историю из тех или иных бюро, можно на сайтах БКИ в разделах, посвященных партнерам. Для обращения приходите в офис с удостоверением личности, оплачивайте услугу и направляйте запрос, не забыв подписать его.

- Из почтовых отделений. Из них отправляются письма и телеграммы. В письмо вкладывается написанный отправителем запрос или готовый заполненный бланк (некоторые БКИ предоставляют его на своих сайтах для скачивания). На нем обязательно ставится подпись, которую заверяет нотариус. При отправлении телеграммы в ней содержатся непосредственно текст запроса, персональная и паспортная информация, а также контакты для обратной связи. Оператору предъявляется паспорт, и этот же сотрудник заверяет подпись отправителя.

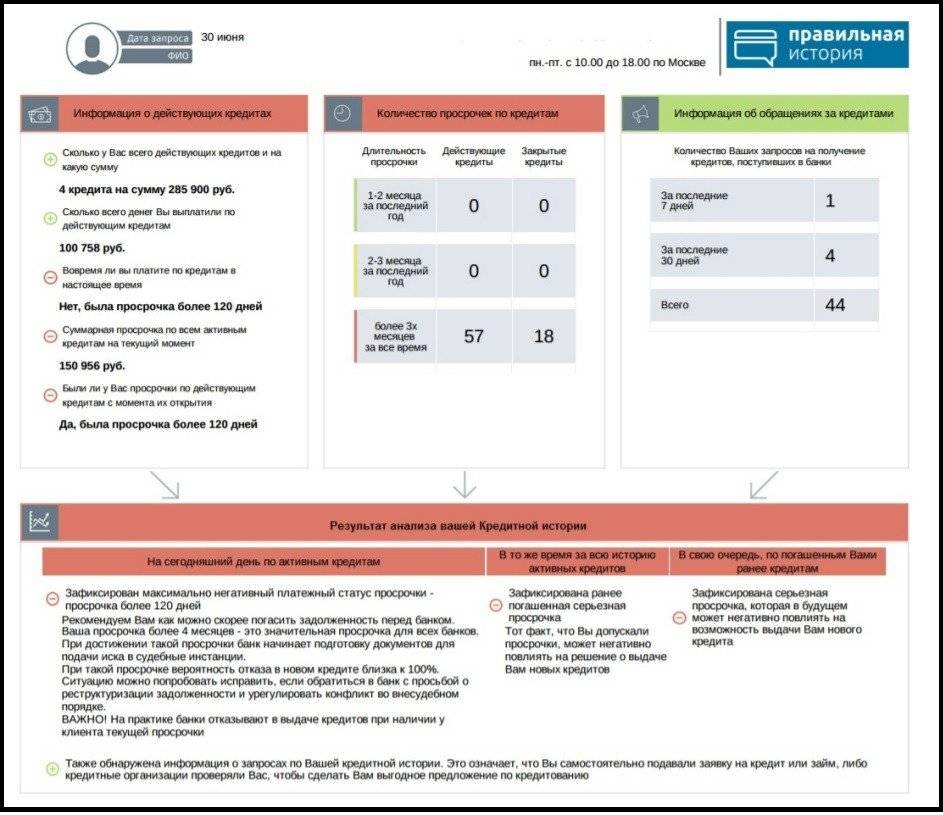

- Через специализированные сервисы проверки, к которым относится «». Рассмотреть свою кредитную историю этим способом очень просто: жмите на кнопку получения отчета, заполняйте открывшуюся форму, совершайте удобным способом оплату и ожидайте сообщение на e-mail с PDF-файлом, включающим пять страниц. Здесь будет много полезной информации: рейтинг (скоринговая оценка), все оформленные займы с подробными условиями кредитования, особенности выполнения долговых обязательств (своевременно вносимые платежи, просрочки), возможные причины отказов банков и советы от финансовых экспертов.

В России осуществляет деятельность на законных основаниях больше десятка бюро кредитных историй, и ваша КИ может находиться в любом из них, причем даже в нескольких, если вы сотрудничали с разными банками. Поэтому сначала надо выяснить место хранения в Центральном каталоге кредитных историй (сокращенно ЦККИ), являющемся частью Центробанка.

Банки, не проверяющие КИ

- Обращайтесь в малоизвестные банки. Небольшим организациям сложно конкурировать с ведущими брендами, они работают с клиентами с низким рейтингом. Это помогает увеличивать присутствие на рынке, расширять аудиторию лояльных заемщиков.

- Предоставляйте залог. По обеспеченным кредитам риски всегда заметно ниже. Даже если человек перестанет платить, кредитор перекроет убытки, продав залог.

- Привлекайте созаемщиков. Тоже популярный тип гарантии для банка. Обязательства по возврату долга в случае отказа главного заемщика платить деньги перейдут на поручителей.

- Если есть открытые просрочки, для начала закройте их. Карту рассрочки следует тоже закрыть – это увеличит вероятность одобрения. Когда КИ совсем негативная, не спешите закрывать карту – новую могут и не дать, лучше обратитесь в другие банки. Микрозаймы до подачи новых заявок на кредит закрывать нужно обязательно.

- Начните с экпресс-кредита или ссуды на маленькую сумму. Большинство финансовых учреждений проводят минимальный скоринговый анализ либо игнорируют его вообще.

- Хитрость в том, что автоматические проверки обычно анализируют последние 2-3 года истории, но при условии, что вы берете не более 100 тыс. рублей. До выдачи крупной ссуды финансовое учреждение проверит клиента вдоль и поперек.

Тинькофф

| Банк | Сумма | Срок | Ставка | Решение |

|---|---|---|---|---|

| Совкомбанк | до 1 000 000 ₽ | до 5 лет | от 17,9% | Индивидуально |

| СКБ-Банк | до 1 550 000 ₽ | до 5 лет | от 6,1% | в течение дня |

| Альфа-Банк | до 5 000 000 ₽ | до 5 лет | от 6,5% | до 2 минут |

| ОТП Банк | до 4 000 000 ₽ | до 7 лет | от 10,5% | от 1 минуты |

| Хоум Кредит | до 3 000 000 ₽ | до 5 лет | от 7,9% | от 2 минут |

| Тинькофф | до 2 000 000 ₽ | до 3 лет | от 8,9% | от 1 минуты |