Содержание заявления.

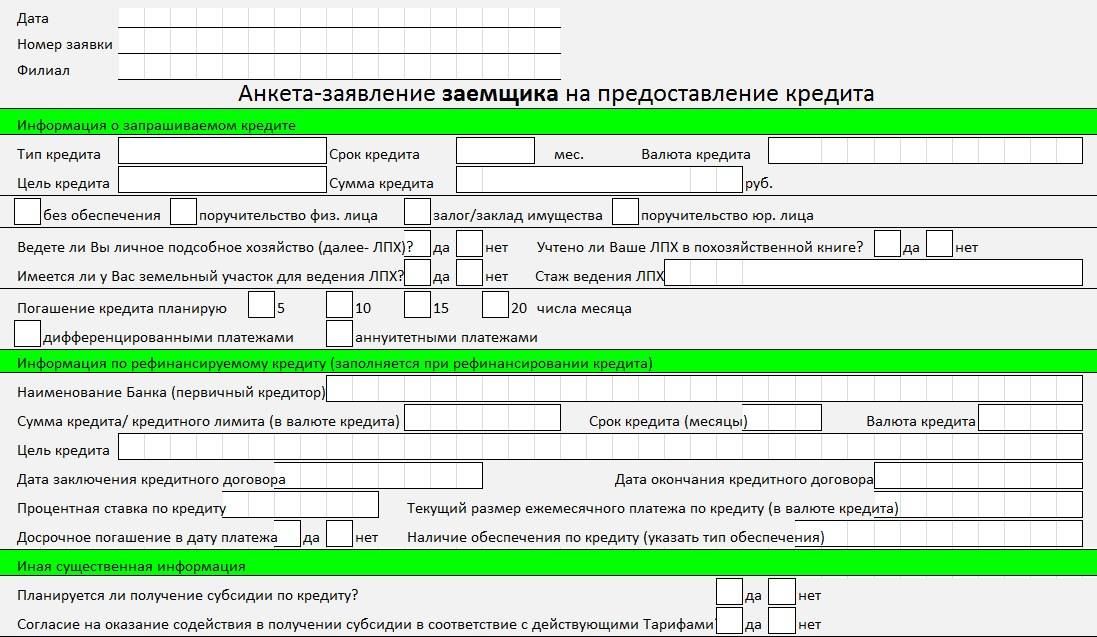

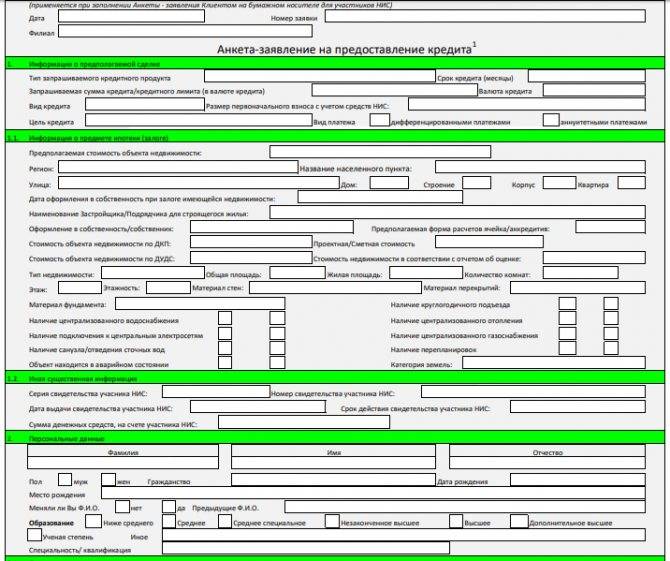

Анкета-заявление о предоставлении ипотечного кредита состоит из следующих разделов:

- Роль в предполагаемой сделке. Нужно поставить галочку в поле, соответствующем статусу – заемщик, созаемщик или поручитель, степень родства с основным заемщиков (если заполняет иное лицо). Здесь же указывается ФИО заявителя и дата его рождения (для созаемщиков и поручителей).

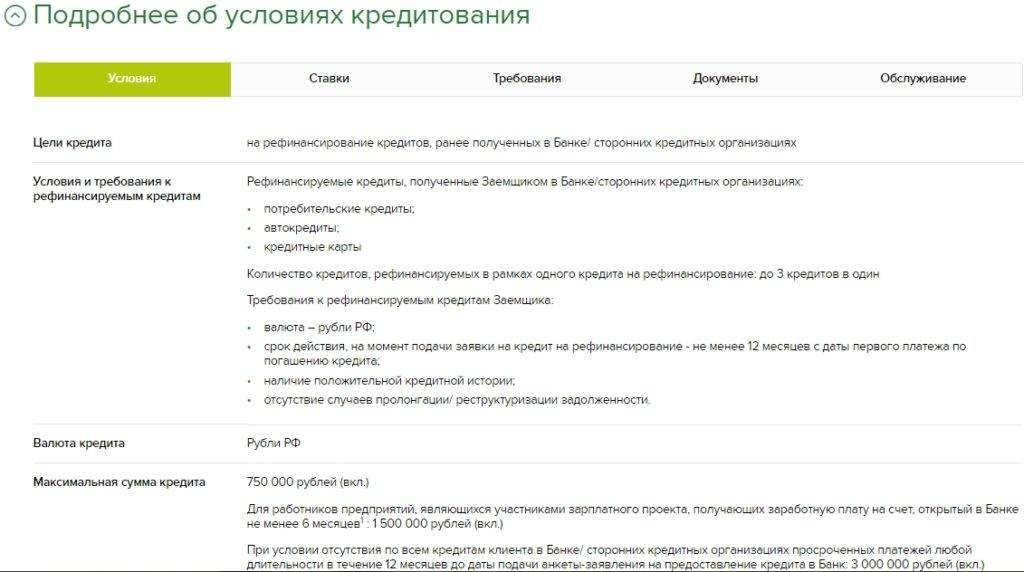

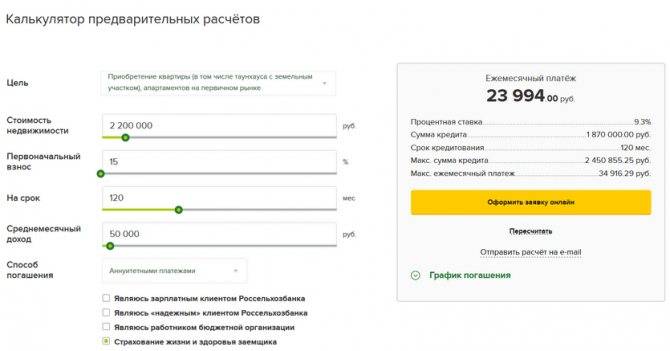

- Информация о предполагаемой сделке. Подлежит заполнению заемщиком. Здесь указывается тип запрашиваемого кредитного продукта, срок его предоставления, сумма кредитных средств, валюта, размер первоначального взноса, цель кредита, сведения об обеспечении, желаемая дата платежа, схема погашения – дифференцированная или аннуитетная.

- Информация о предмете ипотеки (залоге). Прописывается предполагаемая стоимость жилой недвижимости, ее адрес, застройщик при приобретении строящегося жилья.

- Иная существенная информация. Подразумевается указание сведений об использовании материнского капитала и его размере и других социальных выплат.

- Персональные данные. Указываются ФИО дата и место рождения, гражданство, сведения о смене фамилия, об уровне образования.

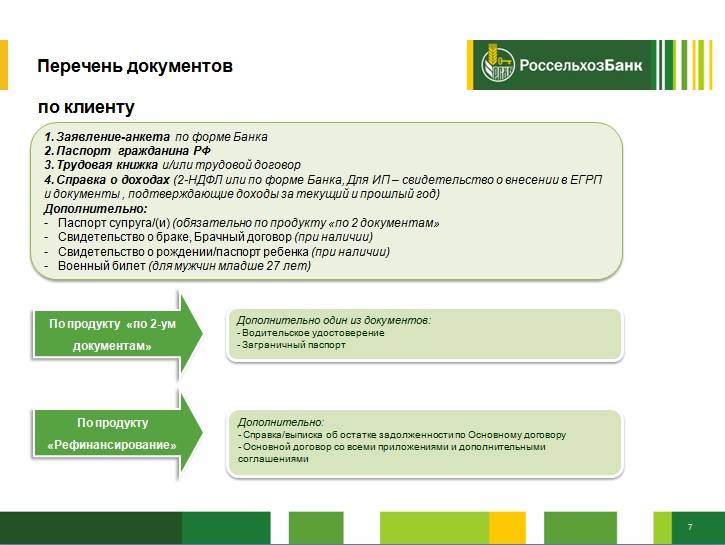

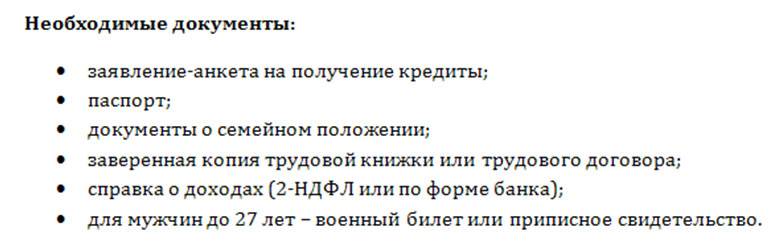

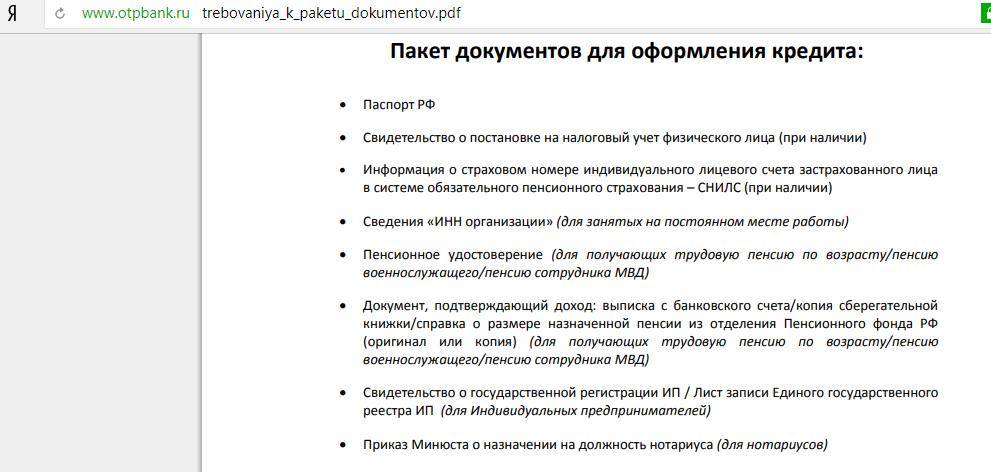

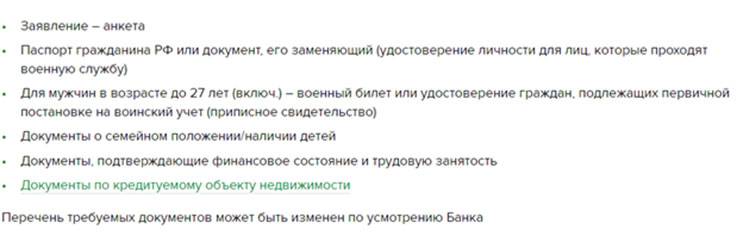

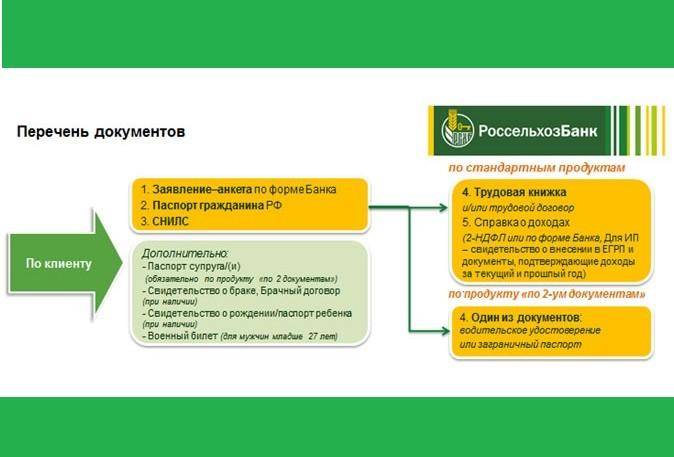

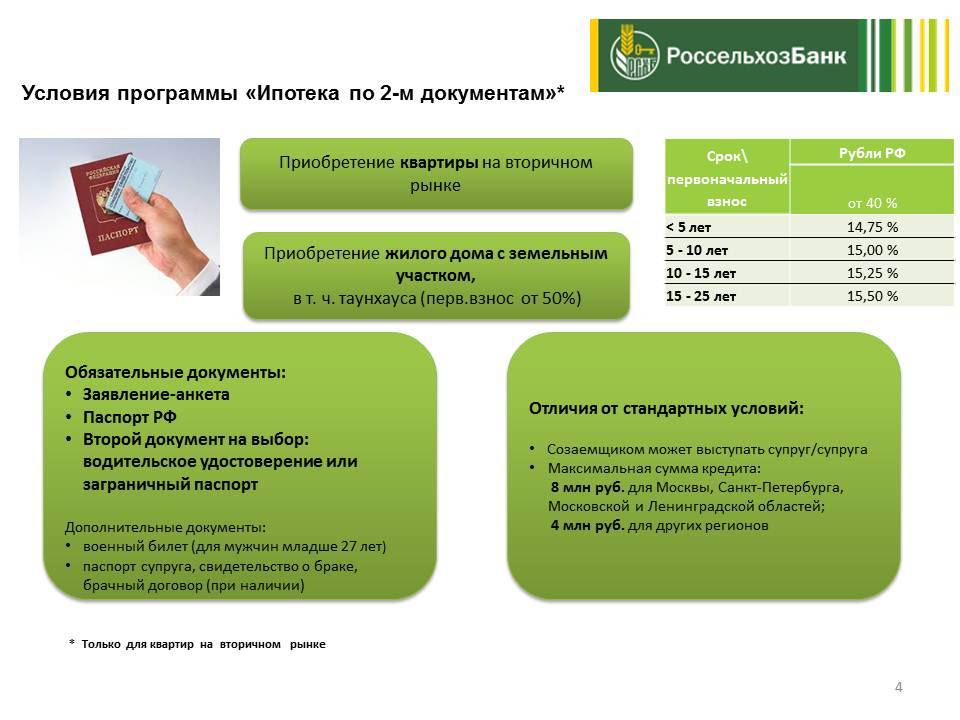

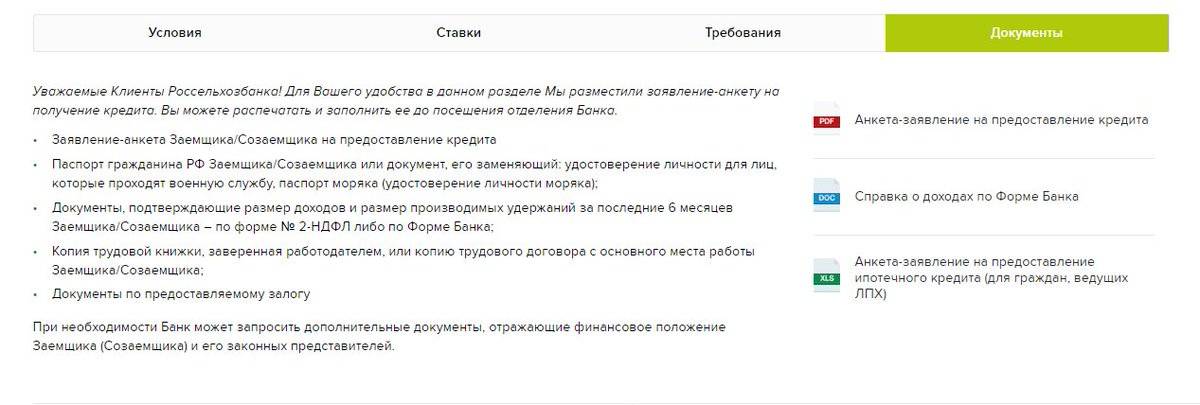

- Документы. Раздел посвящен данным об удостоверении личности (паспорт гражданина РФ или удостоверение военнослужащего), а также СНИЛС, ИНН, заграничный паспорт и водительское удостоверение.

- Контактная информация – номера телефонов и электронный адрес.

- Адрес регистрации.

- Адрес фактического места жительства.

- Информация о работе : данные о виде занятости, о работодателе, о должности, о стаже работы, в том числе на последнем месте за последние 5 лет.

- Семейное положение с указанием наличия детей. Заемщик и созаемщик сообщает о наличии или отсутствии брачного контракта.

- Информация о супруге. Прописываются ФИО дата рождения и контактный телефон.

- Информация о родственниках, которые работают или взяли кредиты в рассматриваемом банке.

- Информация о доходах. Необходимо указать тип документа, подтверждающего доход, а также расписать среднемесячный доход семьи по категориям.

- Информация о расходах – непогашенные кредиты, коммунальные платежи и другие обязательные выплаты, удержания по решению суда и тому подобное.

- Информация о собственности и других активах. Речь идет о движимом и недвижимом имуществе, находящимся в собственности, а также счетах в банках.

- Иная информация. Раздел посвящен дополнительной информации, необходимой для полноценного рассмотрения заявления. Здесь необходимо отметить наличие инвалидности, проведения процедуры банкротства, источник первоначального взноса и так далее.

- Предоставление информации о кредитной истории и согласие на обработку персональных данных. В нужных местах бланка установленной формы ставятся подписи заявителя и даты заполнения, свои персональные данные.

- Прочие согласия и подтверждения. Дается разрешение на проведение в отношении себя проверочных мероприятий, фотографирования, проведение действий, связанных со страхованием и тому подобное.

- В нижней части бланка находится раздел для отметки и принятии документа в работу сотрудником банка.

Возможно будет интересно!

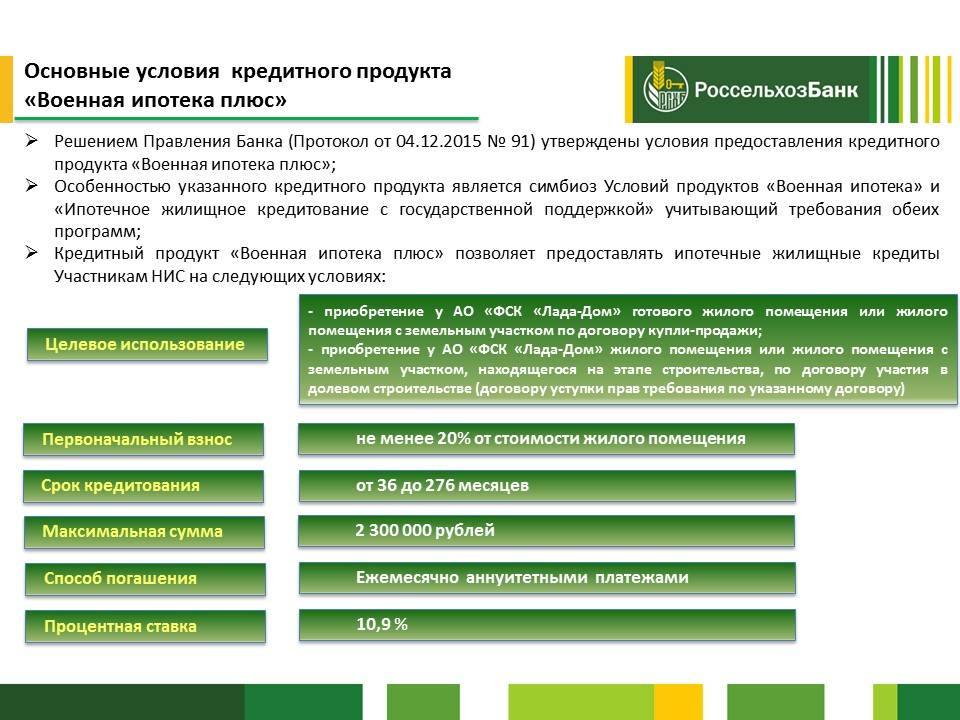

Условия оформления военной ипотеки в РСХБ

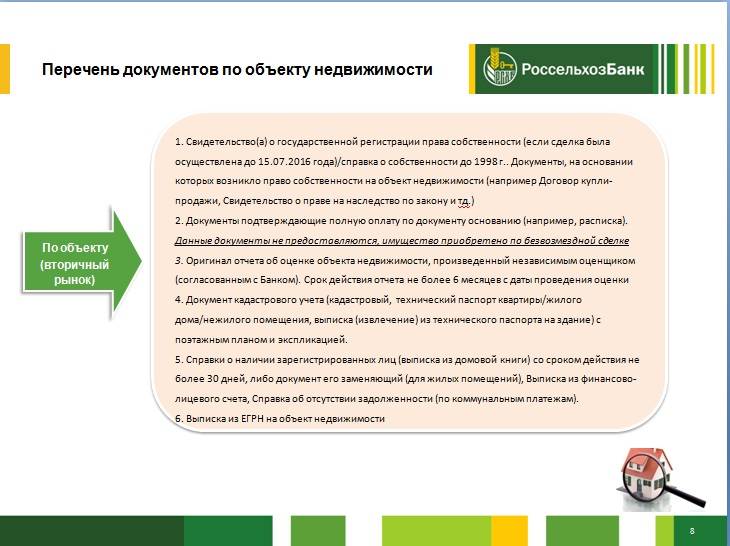

Требования к объекту жилья

В любом банке при оформлении ипотеки на вторичное жилье предусмотрены свои требования к недвижимости.

Если говорить о требованиях Россельхозбанка, то они заключаются в следующем:

- фундамент дома должен быть построен из камня, цемента либо кирпича, перекрытия – железобетонные или металлические. Допускается смешанное перекрытие. В случае, если дом является деревянным, приобрести его по ипотеке будет невозможно;

- отсутствие статуса аварийности. Простыми словами он должен быть разрешен к эксплуатации;

- износ недвижимости не больше 70%;

- приобретаемая квартира не должна находиться в панельном доме, у которого возраст постройки больше 30 лет;

- недвижимость должна быть расположена в черте города;

- отсутствие прописанных в недвижимости третьих лиц, отсутствие на ней обременения.

Программы кредитования

Оформить ссуду можно в коммерческих банках и кредитных организациях с государственным участием, микрофинансовых компаниях.

Предложения банков

Рассмотрим банки, дающие кредиты для крестьянско-фермерских хозяйств (КФХ) ⇓

| Наименование | Название программы | Цель |

| Россельхозбанк | Кредиты на создание семейных ферм | Строительство и реконструкция животноводческих ферм, покупка оборудования для переработки продукции животноводства. |

| Сбербанк | Кредит физическим лицам, ведущим личное подсобное хозяйство | Развитие и финансирование личных подсобных хозяйств. |

| Банк Возрождение | Программы поддержки малого и среднего бизнеса | Льготное кредитование с государственной поддержкой. |

| Банк Агропромкредит | Кредитование за счет целевых ресурсов ОАО «Российский банк поддержки малого и среднего предпринимательства» | Финансирование бизнеса. |

| АК Барс Банк | Льготная программа АПК | Кредитование инвестиционных проектов, пополнение оборотных средств. |

Условия предоставления и параметры кредитования зависят от кредитора.

Условия Россельхозбанка:

- Ставка 9,6-10,6% годовых;

- Сумма 3-1000 млн. р.;

- Срок льготного кредитования 3 года, срок договора зависит от выбранной программы;

- Форма предоставления: кредитная линия, разовый заем;

- Цель: инвестирование объектов с/х деятельности;

- Обеспечение: залог личного имущества собственников, приобретаемой недвижимости, земель, с/х оборудования, государственная гарантия субъекта РФ.

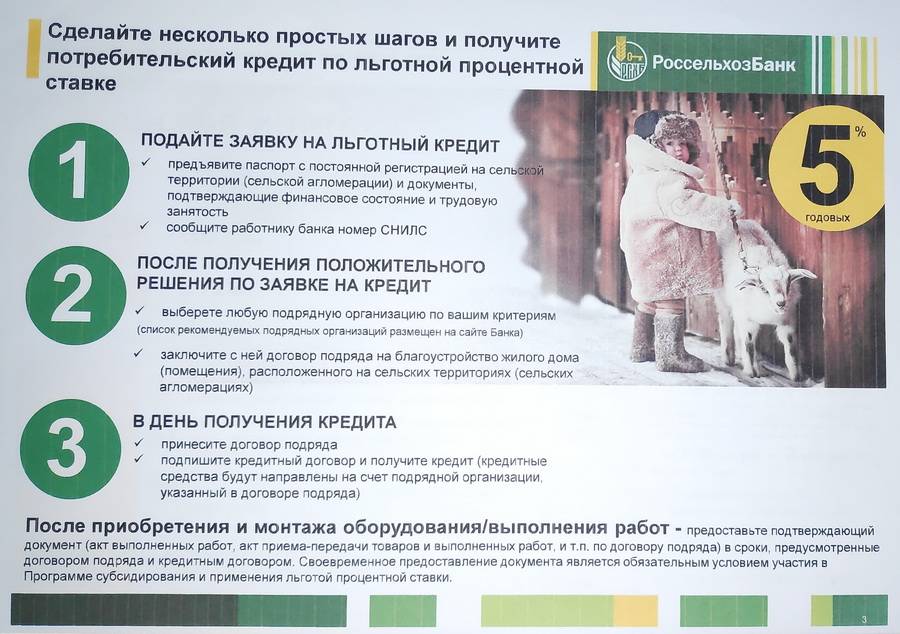

Дополнительно Россельхозбанк совместно с Министерством СХ РФ разработали программу льготного кредитования «Фермерский кредит» с процентной ставкой 5% годовых.

Председатель Правления Россельхозбанка Ю. Патрушев заявил, что «новый порядок повысит эффективность государственной поддержки, избавит с/х производителей от длительной процедуры получения субсидии. Банк, являясь ключевым кредитором АПК, гарантирует бесперебойное и оперативное финансирование аграриев.».

Программа развития личных подсобных хозяйств в Сбербанке:

- Сумма 30-1500 тыс. р.;

- Ставка 17% годовых;

- Обеспечением выступают поручительства физических лиц.

Банк Возрождение:

- Ставка от 9,6%;

- Сумма до 1 млрд. р.;

- Собственные средства не менее 20% от суммы проекта;

- Срок льготного финансирования до 3 лет;

- Обеспечение: гарантии субъектов РФ, залог недвижимости, транспорта, поручительство физических лиц.

Конкретные параметры кредитования определяются банками индивидуально по заемщикам.

Чтобы получить инвестиционный кредит необходимо выиграть грант. Он предоставляется строго по целевому направлению: покупка скота, технологического оборудования, специализированного транспорта, строительство фермы и т. д. Кредитование в банках производится на общих основаниях, для субсидирования процентной ставки необходимо обращаться к органам АПК.

Преимущества и недостатки программ

Достоинствами целевых программ является возможность начинающим предпринимателям открыть собственное дело на льготных условиях финансирования, они позволяют развиваться отечественному с/х производству, имеют хорошие условия.

Недостатком программ является сложность получения грантов, разные условия в регионах. Может быть затребован минимальный опыт предпринимательской деятельности, страхование приобретаемых объектов, оборудования, поголовья скота. Дополнительной проблемой может стать необходимость предоставления ликвидного обеспечения, оформление в залог недвижимости, транспорта, влечет за собой дополнительные расходы.

Получение займа в МФО

Особенностью оформления займа через МФО являются, как правило, небольшие суммы и короткий срок, высокая процентная ставка. К данному виду финансирования следует обращаться только в крайнем случае, когда заемщику в получении кредита от банка отказано, при наличии испорченной кредитной истории.

Высокая конкуренция в микрофинансовых компаниях вынуждает кредиторов разрабатывать новые программы кредитования. Появляются организации, готовые осуществлять финансирование с/х бизнес-проектов.

МФО «Регион-Юг» предлагает займы для фермеров от 50 до 3000 тыс. р. сроком от 1 до 12 месяцев, процентная ставка 4–6% в месяц.

Предложения других МФО:

| Название | Сумма, тыс. р. | Срок, дней | Ставка, в день | Доп. условия |

| Е-Капуста | До 30 | 21 | 1,7–2,2 | Первый заем бесплатный. |

| Лайм-Займ | До 100 | До 168 | До 2,2 | Первый заем бесплатный. |

| Займер за 30 минут | До 30 | До 30 | 0,6–2,4 | – |

| Монеzа | До 60 | До 365 | 0,3-1,1 | – |

| Деньги взаймы | До 200 | До 365 | 0,3-2,2 | – |

Займы подходят для финансирования кратковременных нужд и не подходят для капитальных затрат. Оформляются они в день обращения, для получения требуется только паспорт.

Программы государственной поддержки

Согласно действующему законодательству федеральные властные органы обязаны оказывать содействие фермерским хозяйствам в составлении документации и в обеспечении финансами. Подобные законодательные акты создаются также и на местном уровне. Поскольку государственная поддержка фермерским хозяйствам имеет вид субсидии или гранта, банковские организации с удовольствием вступают в деловое сотрудничество с предпринимателями, осуществляющими свою деятельность в аграрном секторе. Государственные субсидии являются надежной гарантией платёжеспособности заёмщиков. Подстраиваясь под внутреннюю политику государства, банки тесно сотрудничают с фермерскими хозяйствами и осуществляют им всяческую поддержку.

Государственная бюджетная поддержка фермерских хозяйств может иметь несколько различных видов. Это могут быть как гранты или субсидии, так и единовременные меры по поддержке и созданию нормальных бытовых условий для тружеников сельского хозяйства.

Для начинающих предпринимателей государственная поддержка может выражаться в следующих видах:

- Подавать заявку на получение гранта или субсидии возможно только в специальные комиссии.

- Предприниматель должен предоставить свидетельство о том, что он осуществляет фермерскую деятельность и зарегистрирован надлежащим образом.

- Время существования зарегистрированного фермерского хозяйства должно быть не менее полугода.

- Начинающий фермер в обязательном порядке должен иметь соответствующее образование – он должен быть выпускником отраслевого колледжа или вуза.

- Человек, подающий заявку, должен в обязательном порядке быть зарегистрирован как глава фермерского хозяйства.

- Если в течение последних трех лет заявитель не занимался сельскохозяйственной деятельностью, то он и не должен был задействован в другой предпринимательской сфере.

- Подобные государственные дотации и субсидии рекомендуется выдавать только лишь молодым фермерам, которые являются гражданами Российской Федерации.

Ели начинающий предприниматель уже получил до этого грант на развитие своей коммерческой деятельности, субсидии ему согласно действующему законодательству не предоставляются. Не предусмотрено также предоставление субсидий в тех случаях, когда гражданин безработный и получает от государства соответствующие выплаты. Кроме того, гражданину может быть отказано в предоставлении государственной субсидии, если он уже получал единовременную помощь на обустройство бытовых условий.

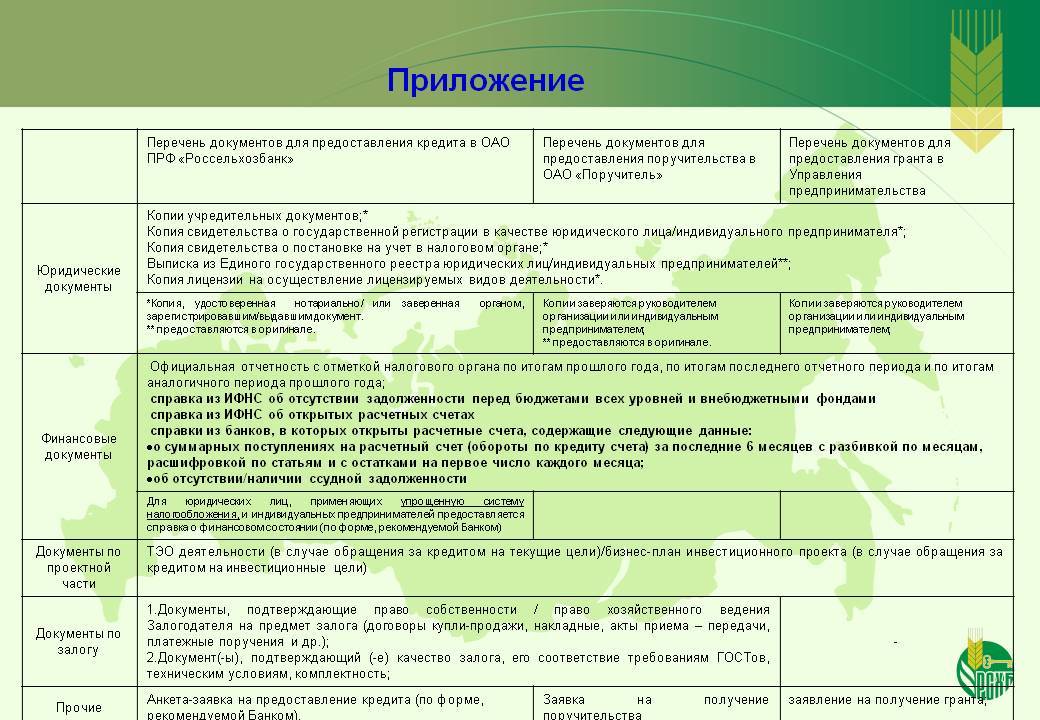

Для получения субсидии необходимо предоставить следующие документы:

- Экономически обоснованные расчеты величины предполагаемой субсидии.

- Документы об отсутствии задолженностей перед банком.

- Документ из налоговых органов об отсутствии задолженностей по налоговым выплатам.

- Платежные поручения в качестве подтверждения целевого использования кредитных средств. Копия поручения должна быть заверена банком и руководителем фермерского хозяйства.

Кредитное предложение под наименованием «На создание собственных (семейных) ферм и/или животноводческих цехов по переработке» для КФХ

В рамках этого предложения денежные средства банком выдаются клиентам для достижения различных целей. Речь может идти и о строительстве или ремонте, о модернизации и улучшении семейных ферм, о том же самом, но в отношении цехов по переработке, о покупке товаров и оборудования, средств оборота или даже скота. Условия получения займа для КФХ состоят в следующем:• Максимально предоставляемая по программе сумма – в пределах 80% от стоимости вашего проекта, исходя из оценки специалистом, в рублях РФ;• Собственные, накопленные средства клиента для начального взноса – от 20%;• Сроки выплат кредита для КФХ – до 15 лет максимально;• Ставка процента кредиту для КФХ – ровно 13%;• Комиссии банка при оформлении кредита – 0,8% от той суммы, что вам согласована к выдаче, а за обслуживание счета будет взят 0,1%. Клиент может получить кредиты Россельхозбанка для КФК такого плана и потом добиться отсрочки. Срок ее не может превышать 3 года или 36 месяцев. В качестве обеспечения по кредиту для КФХ банк принимает денежные требовании и государственные или муниципальные гарантии, купленное на полученные деньги имущество или уже имеющуюся на момент обращения у заемщика собственность. Принимаются в залог и объекты незавершенного строительства, и имущественные права фондов поддержки среднего и малого предпринимательства. Есть деление по целям и срокам:• до 2 (двух) лет — для создания начальных оборотных средств;• до 5 (пяти) лет – для покупки птиц и других животных для сельского хозяйства;• до 8 (восьми) лет – для капитального ремонта, технологического оборудования, для создания инженерных коммуникаций, для строительства подъездных путей, дорог;• до 15 (пятнадцати) лет – для модернизации и реконструкции семейных ферм/цехов для производства животноводческой продукции. Ссуда предоставляется клиенту в форме невозобновляемой кредитной линии, а погашение происходит по ежеквартальному или ежемесячному графику. Размер платежа и график определяются, исходя из прогнозов по прибыли, сделанных на основе предложенного бизнес плана клиента. Заемщику нужно предъявить бумаги в банк о том, что он является участником программы государственной или региональной (муниципальной) поддержки, что он выбран в качестве представителя хозяйственного общества. Среди прочих членов КФХ должно быть по меньшей мере два специалиста с профильным образованием высшей или средне специальной ступени, с рабочим опытом от года, не менее одного специалиста, если речь идет про разведение крупного рогатого скота. Если средства в банке вы планируете занять на строительство и возведение каких-либо коммуникаций и объектов, то у вас должна быть на руках смета, разрешение на строительство. Деятельность КФХ должна полностью обеспечить выполнение взятых перед банком финансовых обязательств, иначе придется привлекать поручителя. Итак, как вы сами убедились, кредит для КФК в Россельхозбанке получить вполне реально, не сложно, хотя и потребуется приложить некоторые усилия. Конечно, подобные ссуды и программы не так широко предлагаются, как кредиты физическим лицам, но это не значит, что когда вам потребуются средства, взять их будет негде. Российские банки в последние несколько лет, при поддержке со стороны государства, идут навстречу бизнесменам и предпринимателям из любой сферы деятельности, но особенно тем, кто занимается сельским хозяйством. Поэтому если у вас возникла необходимость в дополнительных финансовых ресурсах, а изъять средства из дела без ущерба нельзя, то кредит для КФХ – самый простой способ получить желаемое. Для развития вашего бизнеса, для многих других целей, что описаны выше, это отличный источник ресурсов. Конечно, проблемы в сфере оказания помощи начинающим бизнесменам, предпринимателям малого и среднего бизнеса все еще актуальны и существуют. Но программы банков постоянно модернизируются и совершенствуются, требования становятся мягче, поэтому практически каждый может подать анкету и получить одобрение. Даже если вам отказали в одном месте, не стоит отчаиваться, найдите другой банк, приведите поручителя, предложите имущество в залог, тщательнее проработайте бизнес план. Делайте все, что зависит от вас, и тогда, видя надежного и платежеспособного потенциального заемщика, настроенного серьезно и имеющего обоснованные планы, банк обязательно удовлетворить ваш запрос в вашу пользу.

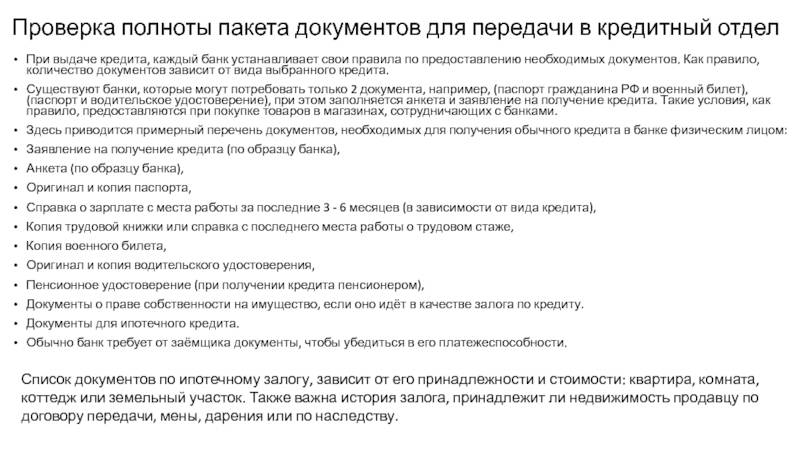

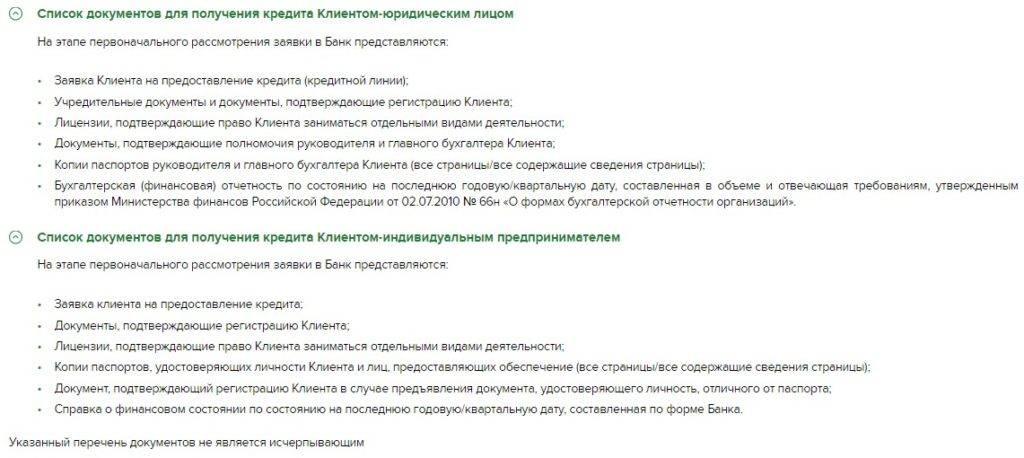

Документы для оформления рефинансирования в Россельхозбанке

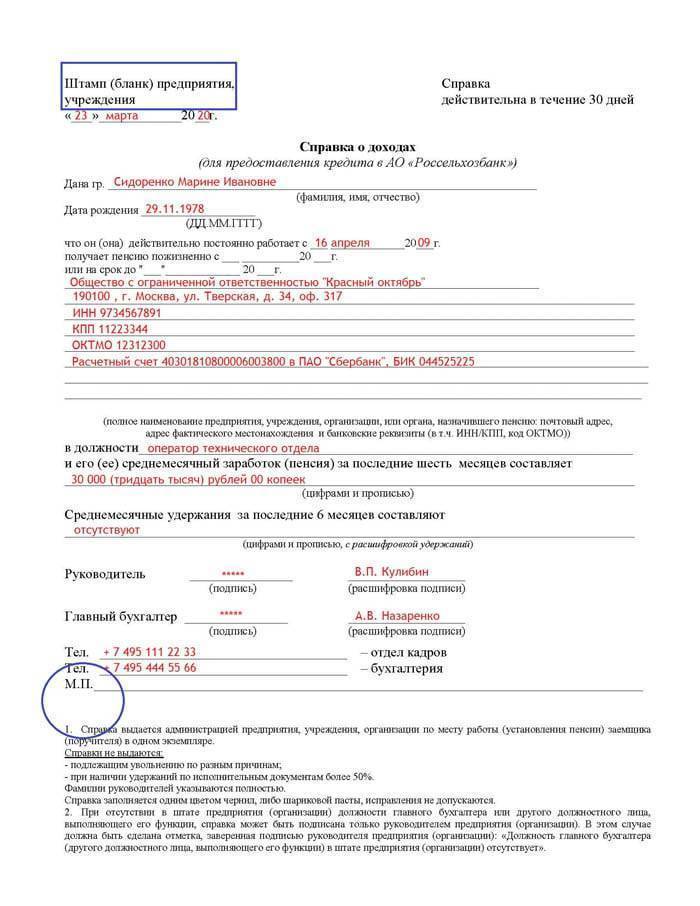

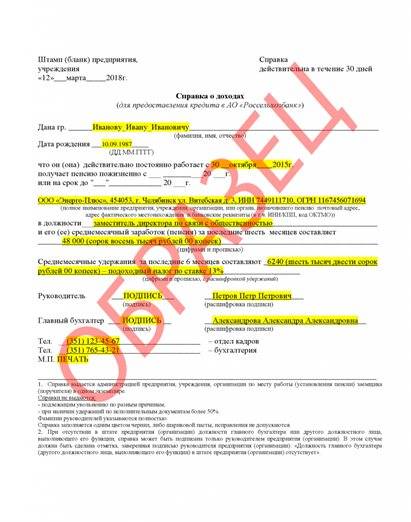

Документы, подтверждающие доход

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Справка 2-НДФЛ или справка по форме банка | Справка должна отображать доход заемщика не менее чем за 6 месяцев. Срок действия данной справки со дня получения не более 30 дней |

| Зарплатные клиенты | Предоставление документов не требуется при условии, что зарплатный клиент получает зачисления зарплаты ежемесячно на карту Россельхозбанка. Если зачисления прерываются, то предоставление справки необходимо | Если клиент находится на зарплатном проекте, то все сведения операции по счетам клиента Россельхозбанк отслеживает самостоятельно |

| Пенсионеры, получающие пенсию на карту Россельхозбанка | Предоставление справок, подтверждающих доход, не требуется | — |

| Пенсионеры, не получающие пенсию на карту Россельхозбанка | Если пенсионер получает зачисления на пенсионную книжку, то необходимо предоставить в банк выписку из ПФР | Выписка из ПФР должна быть сделана за последний месяц, срок действия справки составляет 30 календарных дней |

| Работающие пенсионеры | Если клиент работает и при этом получает пенсию, отталкиваться стоит от размера зачислений. Если по месту работы клиент получает доход выше, чем пенсионные зачисления, то предоставление справок не отличается от категорий «работающие физические лица» либо «зарплатные клиенты» (зависит от того, каким образом приходит доход), при этом пенсионные зачисления указываются в разделе дополнительный доход | Если требуется 2-НДФЛ, то прописывается доход за последние 6 месяцев, срок действия данной справки календарных 30 дней |

| Индивидуальные предприниматели | Налоговая декларация | В зависимости от вида ведения отчетности декларация предоставляется либо за предыдущий год (в случае сдачи годовой декларации), либо за два последних квартала (если декларация сдается ежеквартально) |

| Военные | 2-НДФЛ, если военный находится на зарплатном проекте, то предоставление справок не требуется | Доход должен быть прописан за последние 6 месяцев, срок действия справки 30 календарных дней |

Справка по форме банка

Документы, подтверждающие трудоустройство

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Копия трудовой книжки | Копию трудовой книжки необходимо правильно заверить. На каждом листе должно быть прописано «копия верна», «ФИО заверяющего лица», «дата», «подпись», все должно быть закреплено печатью организации. На последнем листе необходимо дополнить все вышеуказанные условия фразой «работает по настоящее время» и также поставить печать |

| Зарплатные клиенты | — | — |

| Пенсионеры, получающие пенсию на карту Россельхозбанка | — | — |

| Пенсионеры, не получающие пенсию на карту Россельхозбанка | Предоставить оригинал пенсионной книжки | — |

| Работающие пенсионеры | В зависимости от выбора категории, по которой будет оформляться заемщик, предоставляется либо копия трудовой книжки, либо оригинал пенсионной книжки | Если предоставляется копия трудовой книжки, то необходимо оформить ее в соответствии с требованиями, которые прописаны в графе «физические лица» |

| Индивидуальные предприниматели | ИНН и ОГРН организации | Предоставляются оригиналы документов, а также их копии |

| Военные | Справка о прохождении воинской службы по контракту | В справке обязательно должен быть указан срок службы |

Получить рефинансирование за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите банк, подайте онлайн заявку и рефинансируйте кредиты уже сегодня.

Кредитные программы

Как уже говорилось выше, условия кредитования (процентные ставки, максимальная и минимальная сумма займа, срок заимствования) зависят от выбранной программы.

Перечислим условия для физических лиц по программе потребительского кредитования без обеспечения, потребительский кредит с обеспечением и потребительская ссуда для зарплатных клиентов:

- процентная ставка составляет 9,50-17% годовых (минимальную процентную ставку по потребительскому кредиту в Россельхозбанке могут получить только физические и юридические лица с положительной кредитной историей). Как получить кредитную историю – читайте в отдельном материале;

- минимальная сумма кредитования – 10.000 рублей;

- максимальная сумма займа – 1,5-2 миллиона рублей (зависит от программы);

- срок заимствования – от 1 года до 7 лет;

- возможно досрочное погашение потребительского кредита в Россельхозбанке;

- тип платежей клиент может выбрать самостоятельно (аннуитетные или дифференцированные);

- срок рассмотрения заявки на кредит в Россельхозбанке составляет от 3 до 5 банковских дней.

- льготный период на погашение основного тела кредита отсутствует;

- если ссуда с обеспечением, то от физического лица потребуется поручитель или залог в виде имущества (квартиры, дома, автомобиля). Также возможно привлечение созаемщика для увеличения суммы кредитования.

Условия кредитования в Россельхозбанке по программам для пенсионеров, «Садовод» и «Инженерные коммуникации» следующие:

- Процентные ставки по этим займам составляют от 9,50% до 12,5% годовых.

- Минимальная сумма заимствования – 10000 рублей (для программам «Садовод» и «Инженерные коммуникации») и 30000 рублей для людей пенсионного возраста.

- Максимальная сумма – 1500000 рублей (для займов по программе «Инженерные коммуникации» – 500 тысяч рублей).

- Срок кредитования составляет от 6 месяцев до 7 лет по программа для пенсионеров и от 30 дней до 5 лет по займам «Садовод» и «Инженерные коммуникации».

- Возможно досрочное закрытие долговых обязательств.

- Схема погашения может быть аннуитетной и дифференцированной.

- Срок рассмотрения заявки на кредит в РСХБ по данным программам составляет от 5 до 10 банковских дней.

- Льготный период погашения задолженности по кредитным программам для пенсионеров отсутствует. Для займов «Садовод» и «Инженерные коммуникации» льготный период составляет 12 месяцев.

- Обеспечение в виде поручителя (физического или юридического лица), залога имеющейся недвижимости или транспортного средства требуется только по ссудам для садоводов.

Кредитная программа для бизнеса «Обеспечение клиентской заявки на участие в аукционе или конкурсе»

В данном случае кредит малому бизнесу Россельхозбанк можно получить также и для обеспечения клиентской заявки для участия в аукционе или конкурсе. • Максимально предлагаемая сумма – до 3 миллионов в рублях РФ;• Срок предоставления денег – до 3 месяцев;• Ставка процента по займу рассчитывается индивидуально;• Комиссии при оформлении ссуды – 0,8% от согласованной суммы;• Залог имущества при необходимости, поручительство ФЛ или ЮЛ, акционера или участника с долей около 50% в уставном капитале. Проценты можно гасить каждый месяц, а основной долг гасится в пятидневный срок с момента подписания нужного контракта или протокола аукциона/конкурса. Клиент при этом не должен иметь задолженностей перед бюджетом любого уровня, внебюджетными фондами, иметь просроченные платежи в означенном банке за последний год, неоплаченные расчетные документы.