Критерии расчетов

Вслепую подавать в разные банки заявки со случайными суммами и надеться на одобрение – нерационально. Куда быстрее и надежнее предварительно рассчитать лимит, соразмерный имеющемуся доходу. Иначе с оформлением займа возникнут проблемы: ФКУ будут отклонять анкету, а кандидат впустую потратит время.

Проще всего воспользоваться специальным кредитным калькулятором. В сети доступно много ресурсов, предлагающих предварительный расчет суммы кредита с учетом зарплаты будущего заемщика. Но итоговое значение часто ошибочно, так как система не учитывает:

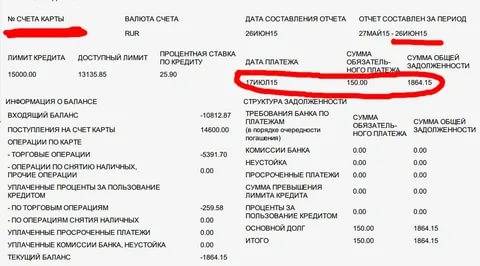

- закредитованность физлица, уже имеющуюся у него финансовую нагрузку;

- наличие кредитных карт, влияющих на решение скорринга;

- размер обязательных расходов кандидата (ЖКХ, алименты).

Даже при отсутствии у заемщика обязательных платежей по кредитам и алиментам нельзя запрашивать у банка кредит с ежемесячным взносом, величиной в получаемый доход

Важно, чтобы в месяц на погашение займа уходило не более 40% от заработка, что при зарплате 40000 рублей составит 16 тыс. Если уложиться в эту цифру не получается, то придется увеличить срок кредитования – тогда удастся снизить нагрузку на бюджет

При подсчетах лимита следует ориентироваться и на региональный прожиточный минимум. Данное значение умножается на количество человек в семье, причем для несовершеннолетних детей показатели немного отличаются. Также из зарплаты вычитаются коммуналка, оплата аренды и другие имеющиеся «твердые» расходы. Зная критерии для расчетов, легче определить свой максимум. Тогда вероятность, что дадут кредит на нужную сумму на выгодных условиях, в разы выше.

Можно ли взять ипотеку с неофициальным заработком

Если у вас совсем нет официального дохода, то получить одобрение по ипотеке будет тяжело. В такой ситуации можно попросить работодателя выдать справку по форме банка. Правда, на это согласится лишь небольшое количество организаций.

Более снисходительно банк может отнестись к клиенту, чьи доходы поступают на счет в этом же учреждении. Иногда банк может принять выписку в качестве подтверждения регулярных доходов.

Постарайтесь принести как можно больше документов, подтверждающих ваш доход. Им могут быть:

- проценты по вкладам;

- деньги от аренды недвижимости;

- помощь родственников, если поступления идут на карту;

- прибыль от ведения подсобного хозяйства.

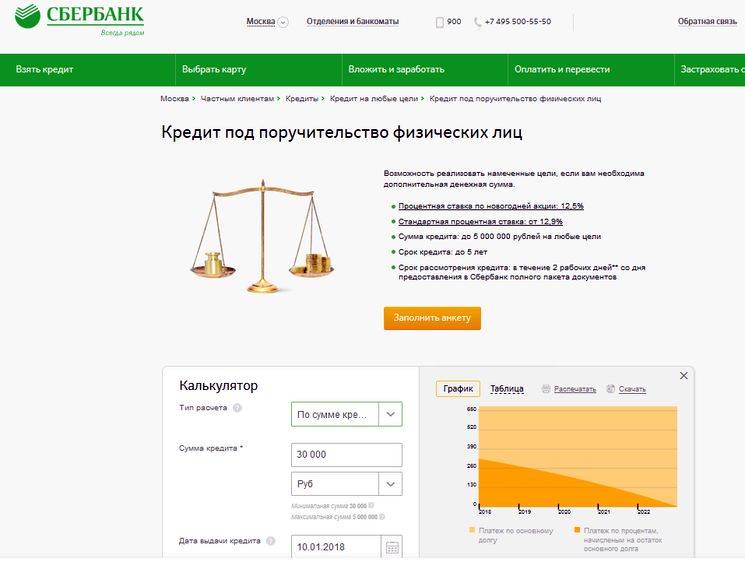

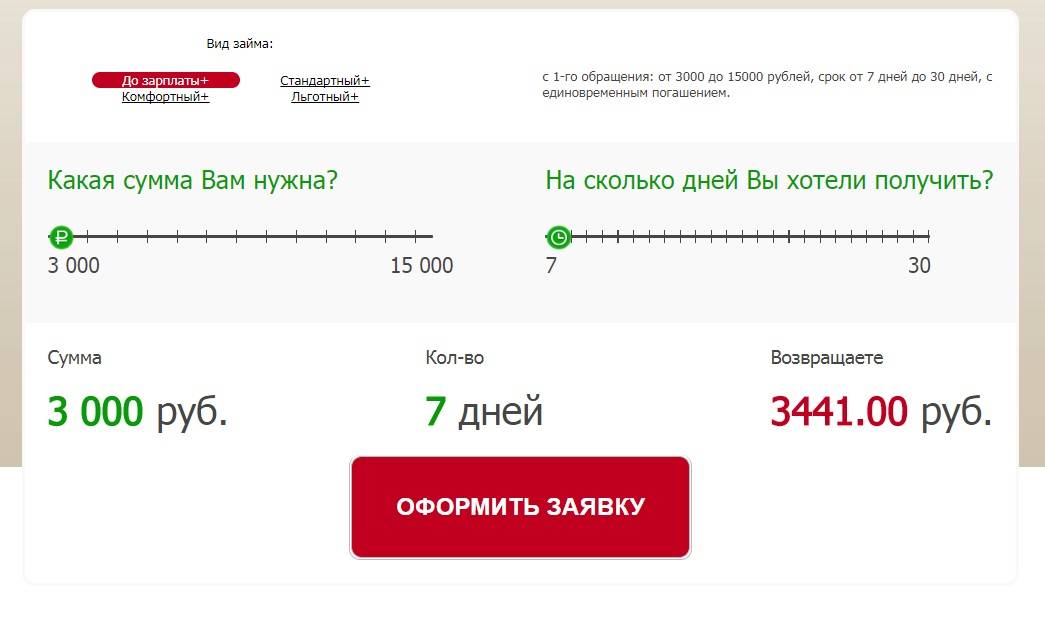

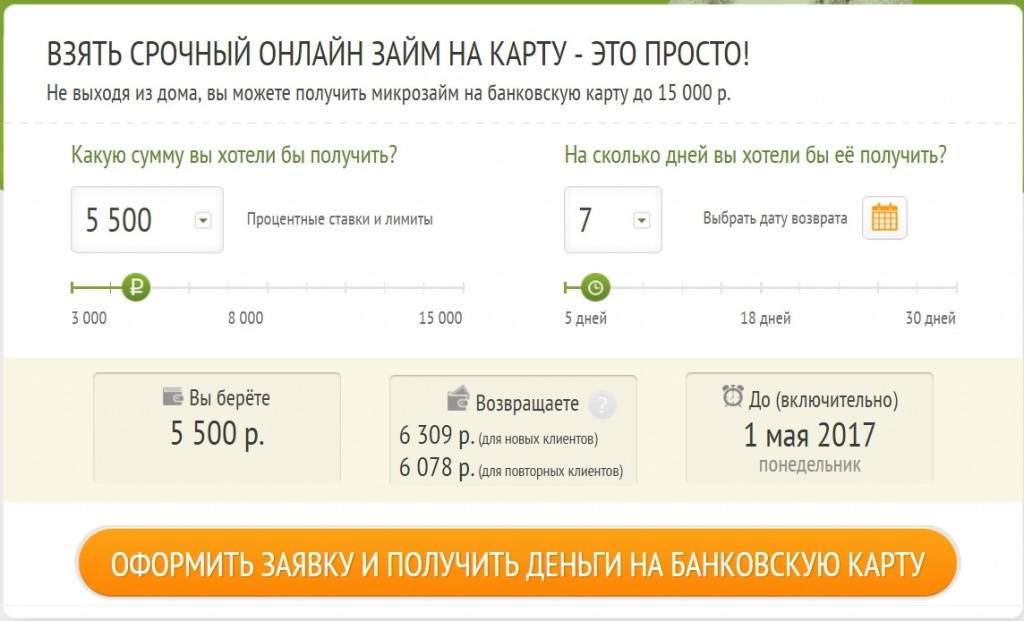

Микрозайм

У всевозможных банков или в микрофинансовых организациях (МФО) есть разные программы микрокредитования. Как правило, это суммы ориентировочно до 30.000 рублей. Преимущество микрозайма в том, что банки, чаще всего, его выдают по предоставлению одного лишь паспорта. Закрывают глаза на просрочки и плохую кредитную историю. Сумма микрозайма не велика, поэтому получить кредит с маленьким официальным доходом легко.

Микрозайм может оформить человек, только что достигший совершеннолетия, например, студент. А также пенсионер с небольшими пенсионными доходами.

Еще одно преимущество данного вида кредитования в том, что вы не обязаны сообщать банку, на что вы планируете потратить деньги, как этого требует классическое кредитование.

Микрозайм можно оформить даже через интернет. У многих банков есть такая возможность. Для этого вам понадобится только:

- Компьютер (смартфон)

- Номер телефона

- Паспортные данные

Микрофинансовые организации позволяют получить деньги в течение 15 минут

Поэтому следует обратить внимание на этот момент. Так как в некоторых банков это может занять до 2-3 дней

Также следует учесть выходные и праздничные дни. Большая часть банков считает только рабочие дни, что значительно увеличивает сроки получения денег.

Как получить максимальную сумму микрозайма

Следует учесть, что микрофинансовые организации дают хорошие суммы денег только проверенным клиентам. То есть, в первый раз вам могут дать, например, максимум 10.000 рублей. Если вы их без просрочек погасите, то в следующий раз в этой же МФО вам смогут выдать больше денег. Поэтому следует действовать следующим образом.

В первый раз возьмите в кредит небольшую сумму денег 5-10 тысяч рублей. Сумму, которую вы сможете погасить в течение пары месяцев. За тем попросите в банке еще один микрозайм. Есть вероятность, что во второй раз вам дадут сумму до 30.000 рублей. Соответственно, погасив её, вы сможете в третий раз иметь возможность воспользоваться максимальным микрозаймом, так как микрофинансовая организация будет считать вас проверенным платежеспособным клиентом. Узнайте, что делать, если банкомат съел карту?

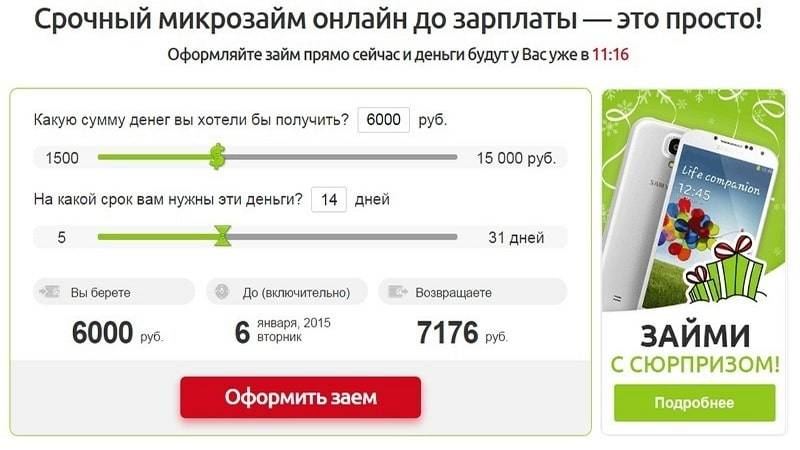

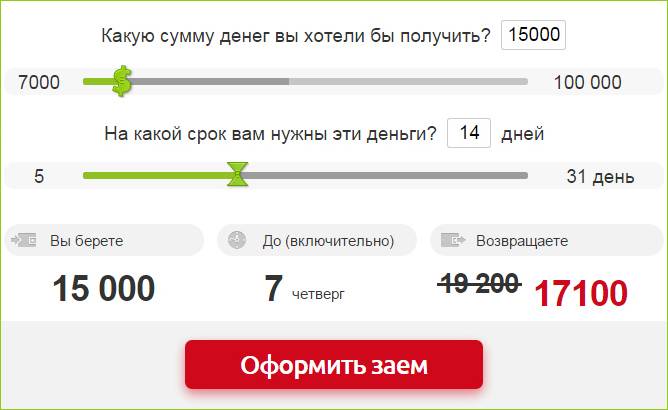

Выгодная процентная ставка по микрозайму

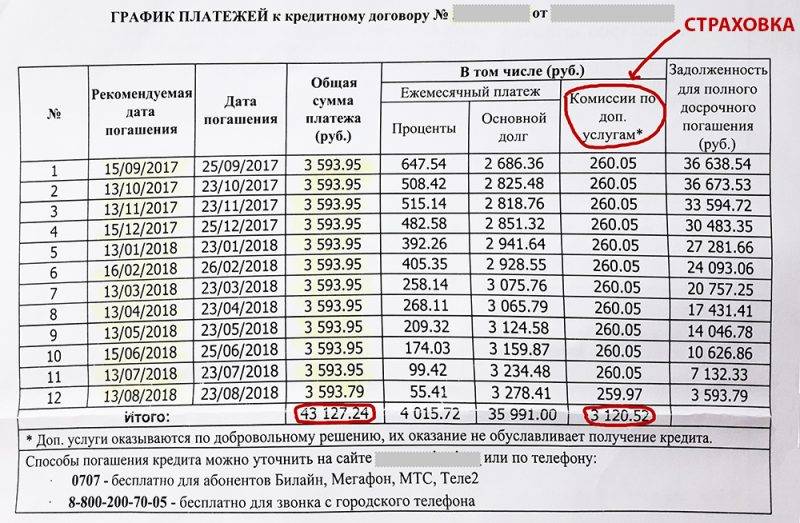

Так как микрофинансовые организации выдают микрозаймы на более лояльных условиях, то проценты по таким кредитам весьма высоки. Они могут достигать переплаты займа в 2-3 раза.Чаще всего микрозайм выдается до 3% дневных. Как правило, чем меньше сумма займа и чем больше срок кредита, тем проценты выше. То есть, если вы захотите взять 10.000 рублей на 6 месяцев (именно столько зачастую составляет максимальный срок займа в микрофинансовой организации), то высока вероятность, что общая сумма выплат будет равна 15-30 тысячам рублей. Все зависит от договора, который необходимо очень внимательно читать.

Более того, если вы вообще не поймете, о чем идет речь в договоре, лучше взять время не более детальное его изучение. Или же обратиться к юристу, который вам разъяснит написанное. Вы заплатите юристу, но избежите неприятных сюрпризов по долговым обязательствам перед банком. Если вам в самом банке предложат своего юриста – не соглашайтесь. Он может ввести вас в заблуждение, заверив вас, что все в порядке и вы обязаны будете платить именно столько и ни рубля больше.

Каких доходов требуют банки

То, как банк оценивает заемщика, всегда закрытая информация, но основное внимание в скоринговых моделях уделяется доходам, опыту работы (в том числе на последнем месте) и надежности его работодателя. Если следовать логике, то банки должны приблизительно оценивать обязательные ежемесячные расходы заемщика – например, на услуги ЖКХ, продукты, проезд, развлечения, лечение, детей и т.д., и после вычета всех этих расходов из суммы доходов должно оставаться достаточно, чтобы клиент мог оплачивать кредит

Если следовать логике, то банки должны приблизительно оценивать обязательные ежемесячные расходы заемщика – например, на услуги ЖКХ, продукты, проезд, развлечения, лечение, детей и т.д., и после вычета всех этих расходов из суммы доходов должно оставаться достаточно, чтобы клиент мог оплачивать кредит.

По факту банки обычно рассматривают анкету заемщика, и если ее одобряют – то одобрение распространяется на определенную сумму. Например, клиент хочет купить квартиру за 3 миллиона рублей в ипотеку и у него есть 600 тысяч рублей на руках, но банк оценил доходы клиента и согласен выдать только 2,2 миллиона рублей. В этой ситуации клиенту остается найти еще 200 тысяч на первоначальный взнос, или найти более дешевую квартиру, или сторговаться с продавцом (хотя если это первичный рынок, то торговаться с застройщиком не получится).

Но как именно банки определяют минимальный доход или максимально возможную сумму кредита для клиента? Как считает Ольга Ильюшкина из ипотечного агентства, банки просто «прикидывают» расходы семьи на те или иные цели:

Как того и следовало ожидать, после начала пандемии коронавируса у клиентов начали снижаться доходы, соответственно, банки ужесточили требования к заемщикам – ужесточили правила кредитного скоринга и более тщательно оценивают платежеспособность. Все это закономерно привело к росту числа отказов по кредитам, причем чаще начали отказывать самым рискованным группам:

- те, кто оплачивает первоначальный взнос материнским капиталом;

- молодые специалисты;

- индивидуальные предприниматели (им и так ипотеку почти не выдают);

- те, кто работает в отраслях из числа наиболее пострадавших от пандемии.

В хорошем положении оказались те заемщики, которые работают на государство (чиновники и бюджетники) – они почти не подвержены риску увольнения, а некоторые даже стали получать чуть больше. В идеале – если такой клиент еще и получает зарплату на карту банка, при отсутствии каких-то проблем с кредитной историей это практически гарантия одобрения ипотечного кредита.

Правда, банки смотрят и на доходы даже таких «приоритетных» заемщиков – даже в госсекторе до сих пор встречаются зарплаты на уровне МРОТ. Но если доходы у клиента недостаточно высоки, банки могут пойти на хитрость и предложить просто удлинить срок кредитования, отмечает Иван Зинченко из «Ипотека.Центр»:

Что же касается первоначального взноса, то здесь все неоднозначно. С одной стороны, президент России Владимир Путин распорядился снизить первоначальный взнос по льготной семейной ипотеке до 15% (сейчас это минимум 20%), но банки обычно почти не выдают кредиты при таких условиях. Например, один из банков показал такую статистику: только 9% из всех одобренных заявок были по кредитам с первоначальным взносом меньше 20%.

Так что распоряжение президента может не помочь – банки формально будут требовать первоначальный взнос от 15%, но тем, кто дает меньше 20%, они будут просто чаще отказывать, ссылаясь на собственные системы оценки платежеспособности заемщиков.

Что нужно для получения 1000000 рублей в банке

1 миллион – это довольно приличная сумма для большинства россиян, поэтому логично, что заявитель должен предоставить как можно больше документов о своей платежеспособности. В пакет обычно входят: 2-НДФЛ или справка по форме банка, копия трудовой книжки или трудового договора с работником.

Бланк 2-НДФЛ выглядит так:

Справка по форме банка:

Без данных документов взять в кредит целый миллион нереально.Ну если только в сомнительных компаниях. Нормальные банки при выдаче крупных сумм обязательно тщательно рассматривают все данные анкеты и предоставленные бумаги.

О том, какие обычно требуют документы, читайте здесь.

Что делать, если не хватает доходов

У будущего заемщика может возникнуть ситуация, когда его ежемесячного дохода недостаточно для погашения задолженности. Но из этого тупика можно найти выход. И оптимально, если сочетать сразу несколько способов. Варианты следующие:

Чтобы уменьшить ежемесячные взносы, следует увеличить первоначальный взнос. Решений этой проблемы несколько. В лучшей ситуации находятся владельцы сертификата на материнский капитал, в большинстве случаев именно его используют в качестве первого платежа. Не самый оптимальный вариант, к которому изредка прибегают некоторые клиенты – оформление еще одного потребительского кредита. В данном случае «облегчение» ситуации будет временным, поскольку дальше придется гасить сразу два займа.

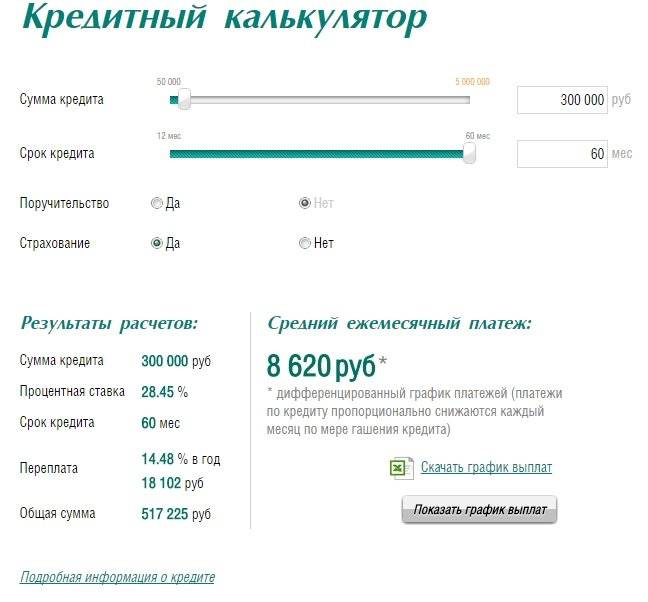

Постараться убедить кредитора в большем сроке кредитования. Сама сумма погашения не изменится, но ежемесячные выплаты станут значительно ниже.

Поскольку своим зарплатным клиентам банк предлагает более лояльные условия и процентные ставки, целесообразно подключиться к зарплатному проекту.

Обязательно изучить все государственные и муниципальные программы по субсидированию, а также акции, предлагаемые в банке по жилищному кредитованию. Это даст возможность получить кредитные средства с более выгодной процентной ставкой.

Следует поинтересоваться, смогут ли учитываться при подаче заявки дополнительные доходы, которые можно подтвердить документально.

Можно воспользоваться тем, что допускается привлекать до 3-х заемщиков по кредиту

Важно, чтобы их доходы оказались убедительными для кредитора.

Если у вас имеется еще одна недвижимость, предоставить ее в качестве залога.

И самый банальный вариант – найти для покупки более дешевое жилье.

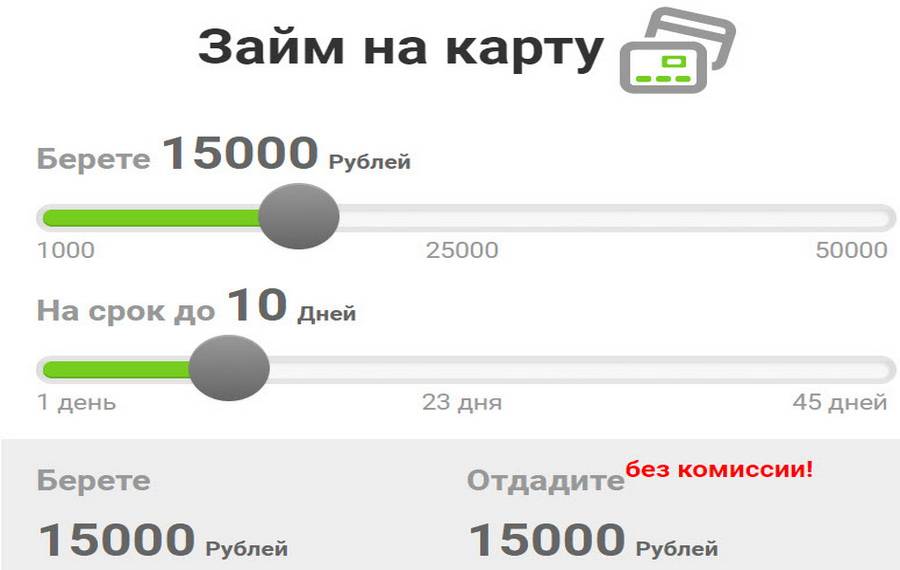

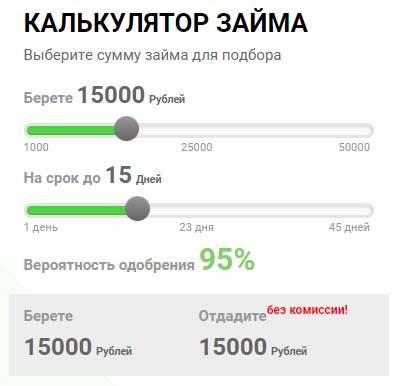

15 Тыс рублей в МФО

При выборе МФО, у заемщика есть несколько вариантов:

- Оформить онлайн-займ через интернет (Займер, Екапуста, Кредито 24 и т.д.)

- Получить займ наличными в офисе компании (Быстроденьги, Центр микрофинансирования и т.д.)

- Взять микрозайм на длительный срок (МигКредит, Вива Деньги и т.д.)

Однако первые два варианта предполагают единовременное погашение в конце срока. А займ предоставляется максимум на 30-45 дней с возможностью отсрочки платежа. Более того, при первом обращении 15 000 рублей в кредит даст не любая МФО. Такие суммы доступны лишь для постоянных клиентов. Для новых заемщиков они редко превышают 5-10 тысяч. Но вы можете подать заявку сразу в 2-3 мфо.

При хорошей КИ вам одобрят и быстро переведут деньги

Переплата в данном случае при максимальном сроке на 1 месяц составит

А вот 3-й вариант вполне уместен. В микрофинансовых организациях типа Мигкредит и Домашние деньги можно получить кредит до 50-80 тысяч рублей на срок от 8 до 52 недель. Возвращать деньги нужно равными платежами, еженедельно или раз в 2 недели. Способ возврата зависит от условий конкретной организации. Процедура получения займа состоит из нескольких шагов:

- Заполнение заявки на официальном сайте МФО

- В случае предварительного положительного решения вас ждет встреча с персональным менеджером. В зависимости от компании нужно будет посетить офис или встретиться с консультантом у себя дома. Заполнить расширенную анкету и подписать необходимые бумаги.

- В течение нескольких часов-дней компания примет окончательное решение о предоставлении займа или отказе. В случае согласия, деньги переведут на специальную карту, банковский счет или выдадут наличными.

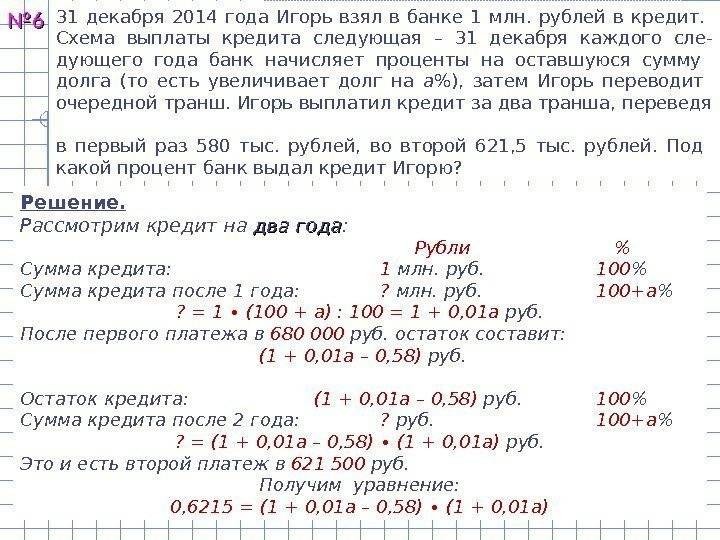

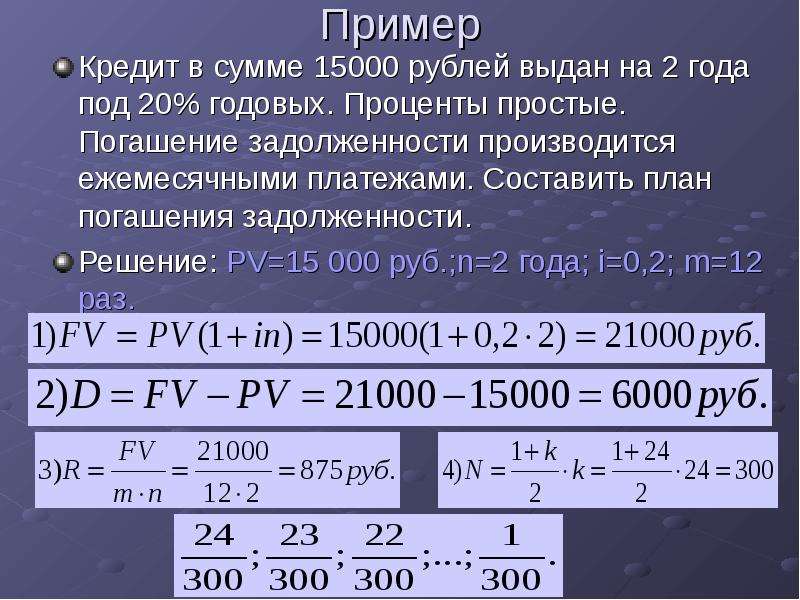

Как правильно посчитать?

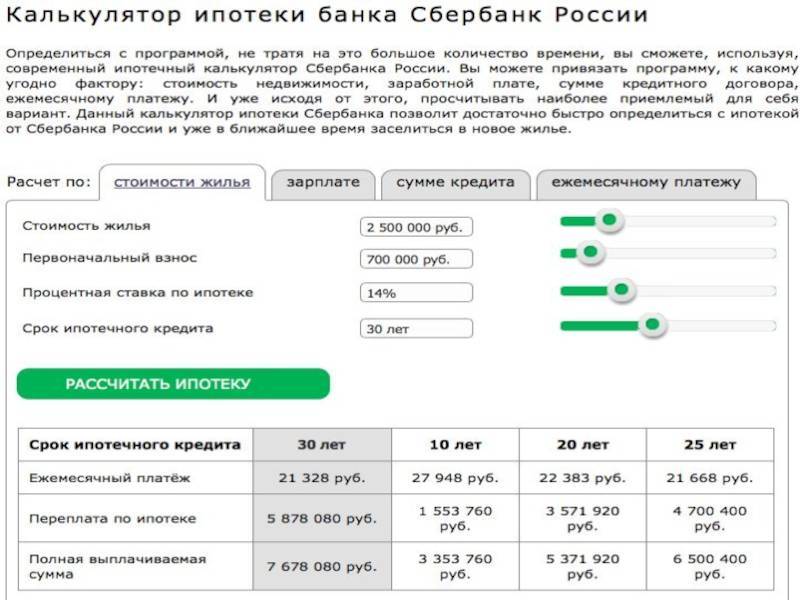

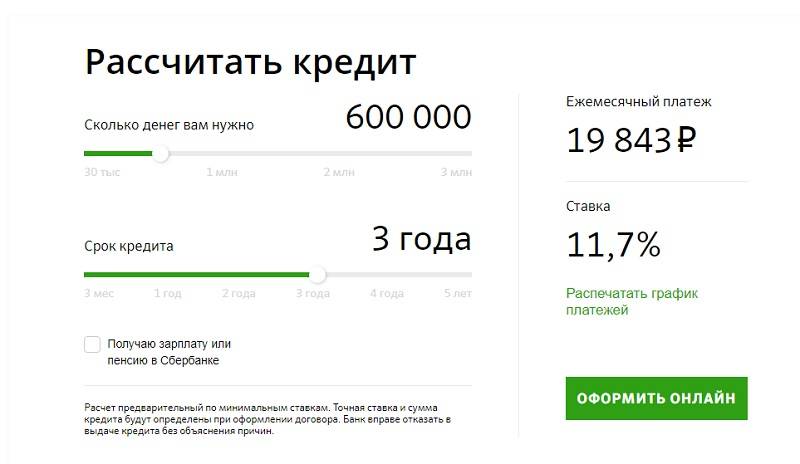

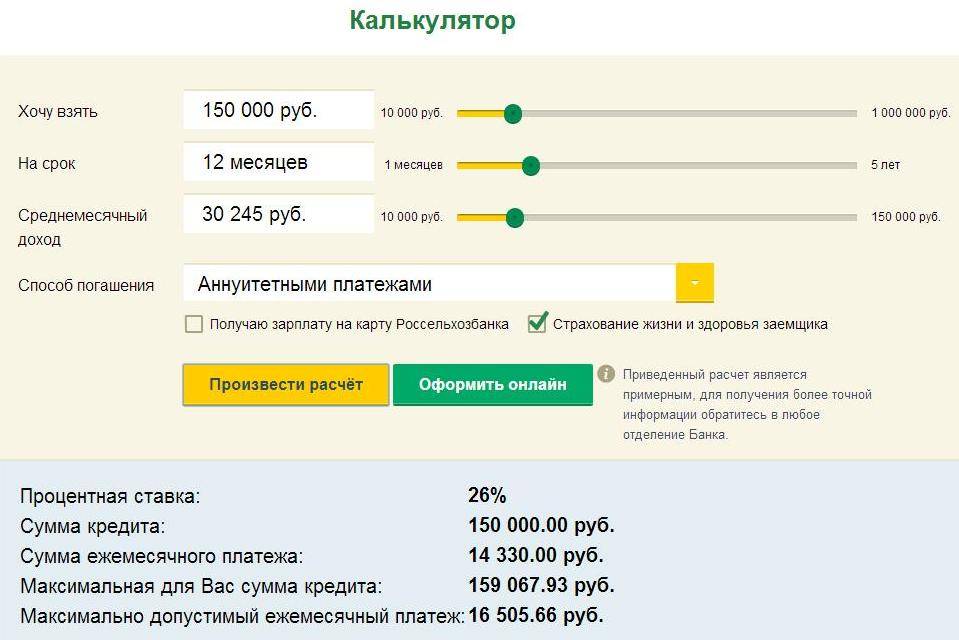

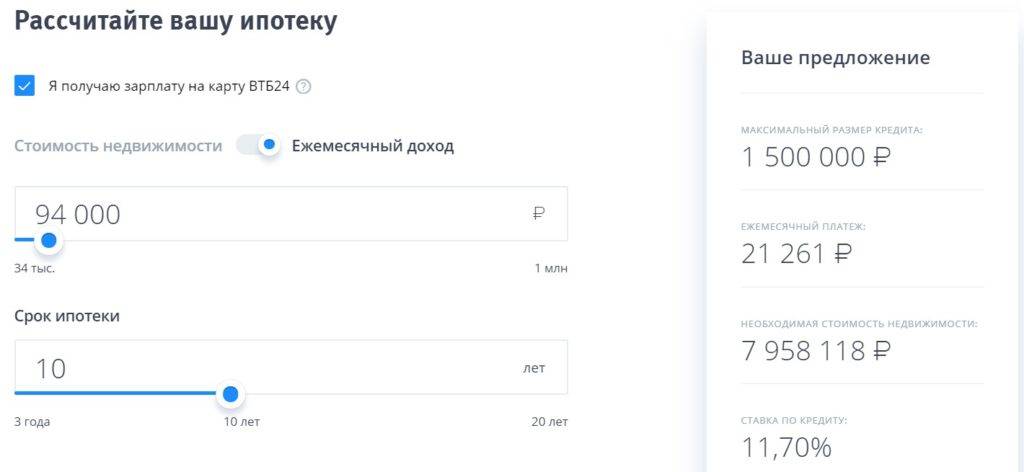

В интернете сотни сайтов предлагают в онлайн-режиме оценить свои финансовые возможности – рассчитать на специальном калькуляторе максимальную сумму кредита. Достаточно вписать в форму ежемесячный доход и выбрать срок погашения. Система сразу же выдаст примерный лимит.

Но стоит понимать, что предложенный лимит – лишь ориентир. Не факт, что выбранный банк одобрит заявку, так как многое зависит от политики ФКУ и других нюансов. Каждый кредитор оценивает платежеспособность клиента по собственной системе: одни требуют минимальную зарплату 12000 рублей, а другие работают с заемщиками с доходом от 25 тыс.

Лучше не торопиться с заявкой, а попытаться предварительно выяснить, с какой вероятностью в понравившемся банке дадут кредит. Нужно сопоставить свою зарплату с условиями кредитования ФКУ. Желательно «пробить» следующие моменты:

- с какой зарплатой кредитуют заемщиков;

- какой минимальный лимит по потребительской программе;

- что за продукты предлагает банк, ставки и условия.

Данная информация не секретная, напротив, ее легко найти на официальном сайте ФКУ в соответствующих разделах. Узнав все цифры и проценты, начинаем сравнивать. Выписываем минимальный доход и лимит, а после делаем выводы. Так, если требуется заработок от 10 тыс., а начинается кредитование от 40 тыс., то зарплата 12000 рублей позволяет рассчитывать на заем в 40-48 тыс. Логично, что при начислениях от работодателя в 25 тыс. ссуда вырастет до 70-80 тыс. Но многое зависит от срока погашения – чем он дольше, тем меньше ежемесячный платеж, и выше одобряемая денежная «планка».

Уровень заработной платы для получения ссуды!

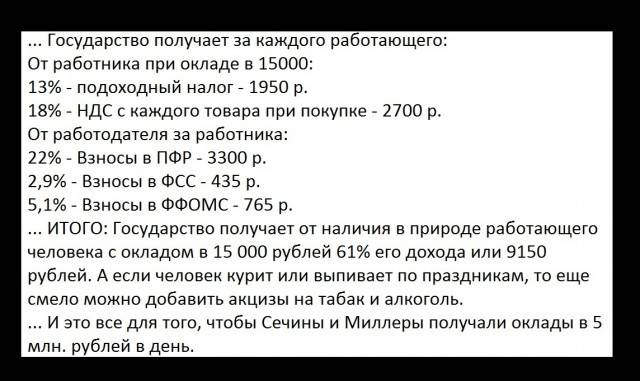

Основное требование к потенциальному клиенту, которое выдвигают все кредитные организации — это наличие стабильного и официального дохода.

Кроме того, даже при высокой заработной плате потенциальный получатель ссуды может параллельно выплачивать крупные алименты или уже иметь несколько кредитов в других банках: в этом случае кредитор, скорее всего, откажет в выдаче денежных средств.

Многие кредитные организации заявляют о выгодных предложениях и о доступных ссудах для людей с зарплатой в районе 10 000 рублей.

Однако большинство банков рассчитывают займы в зависимости от зарплаты потенциального клиента.

- При белой зарплате в 10 000 рублей максимальная сумма кредита будет составлять 150 000 с учетом наличия поручительства и недвижимости в собственности. В этом же случае банковские работники вряд ли оформят для клиента кредитную карту с самым маленьким лимитом. Однако многие банки готовы предоставлять таким заемщикам самые выгодные условия: это Сбербанк, Восточный Экспресс и Ренессанс и другие;

- При белой зарплате в районе 15-20 000 рублей (средний доход по регионам), сумма выданной ссуды не превысит 300 000 рублей. Для получения максимальных средств потребительского кредита придется предоставить поручителя и принести справку о рабочем стаже на последнем месте работы — не менее 1 года. Сколько дадут кредит, если зарплата 20 000, в первую очередь зависит от самой организации. Наиболее выгодные условия предоставит тот же Ренессанс, ВТБ Банк Москвы, ОТП Банк или Тинькофф;

- При белой зарплате в 25-30 000 рублей практически любой банк предоставит возможность взять потребительский кредит на сумму до 400 000 рублей. Рассчитывать на такую сумму могут те, у кого есть собственная недвижимость и положительная кредитная история. Учитывая тот факт, что эта сумма — высокая зарплата для регионов РФ, большинство банков с удовольствием подпишет кредитный договор с потенциальным получателем ссуды;

- Для клиентов с высокой зарплатой (для регионов это — 40 000 рублей), заявку на получение большой ссуды (500 000 — 1 млн рублей) можно подать в любой банк — большинство из них ее одобрит. Конечно, для этого требуется хорошая кредитная история, поручительство или собственная недвижимость.

В каких случаях банк откажет в кредите

Клиенту с высокими доходами закрыт путь к кредитам из-за отрицательного рейтинга. Если вы когда-то просрочили выплату по кредитке или «забыли» вернуть долг банку, кредитная история будет испорчена. Это основная причина отказа в кредитовании.

Еще одной причиной может стать отсутствие опыта в получении и обслуживании займов. Если вы никогда не получали ссуду, банк посчитает это риском и откажет, несмотря на стабильные официальные доходы. В этом случае эксперты рекомендуют получить первый опыт, оформив кредитную карту. Какую сумму можно взять в кредит в первый раз? Банк может выдать вам карточку с лимитом всего в 10 000 рублей. Но если вы будете ее активно использовать, кредитор одобрит и более крупную ссуду.

Еще одной причиной может стать отсутствие опыта в получении и обслуживании займов. Если вы никогда не получали ссуду, банк посчитает это риском и откажет, несмотря на стабильные официальные доходы. В этом случае эксперты рекомендуют получить первый опыт, оформив кредитную карту. Какую сумму можно взять в кредит в первый раз? Банк может выдать вам карточку с лимитом всего в 10 000 рублей. Но если вы будете ее активно использовать, кредитор одобрит и более крупную ссуду.

Еще одна причина отказа в кредитовании — наличие собственного бизнеса. Если заемщик является ИП, банк может отказать в выдаче потребительской ссуды. Посчитав, что деньги будут использоваться в бизнесе с высокими рисками. В таких ситуациях поможет залог или поручительство.

Резюмируем: перед обращением в банк за кредитом, оцените не только уровень своей зарплаты, но и расходов. Заемщики с маленькой зарплатой имеют хорошие шансы на получение ссуды, если у них есть постоянная работа и хороший кредитный рейтинг. Напротив, высокие доходы не гарантируют выдачу займа в нужном размере: на расчет и решение банка влияет совокупность факторов, прямых и косвенных.

Условия выдачи займа на 15000 рублей

Оформить займ 15000 рублей срочно переводом на банковскую карту или кошелек можно по паспорту при соблюдении общих правил кредитования МФО.

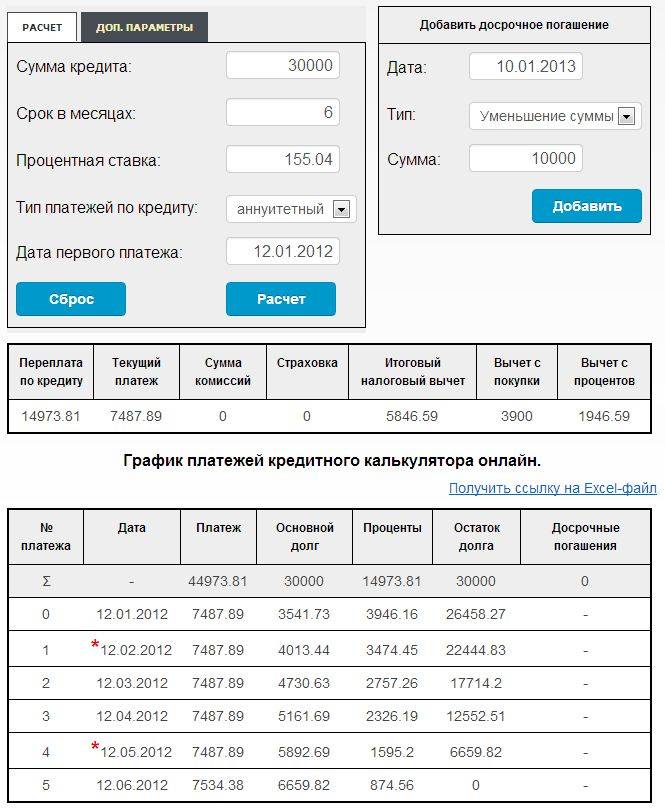

Займы онлайн бывают долгосрочными и краткосрочными:

- Краткосрочный выдается без проверок на срок от 5 дней и максимум на месяц. Погасить его вы можете одним платежом.

- Долгосрочный займ онлайн выдается на срок от 30 дней и более (например, на 4 месяца, полгода, год). Погашается по аннуитетной системе оплаты.

Получить займ 15000 рублей можно наличными, если такой вариант, как займ на карту вам не подходит. Потребительский кредит от 15 дней и более можно оформить в офисе микрофинансовой компании, заполнить анкету заемщика, и там же получить наличные в день обращения. Документы для оформления нужны те же, что и для онлайн заявки.

️ Подготовьте ИНН или СНИЛС, если вы планируете брать заем более чем на 15000 тысяч рублей и сроком на год.

Перед тем, как оформить займ 15000 на карту, внимательно изучите сайт кредитора, ознакомьтесь с процентной ставкой и наличием бонусов: возможно, МФО предоставляет возможность оформить ссуду без процентов за первый займ.

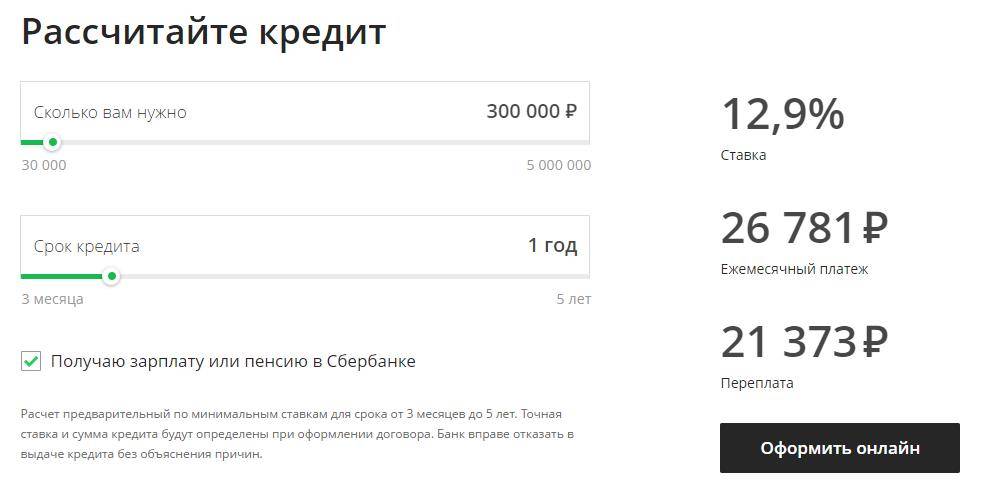

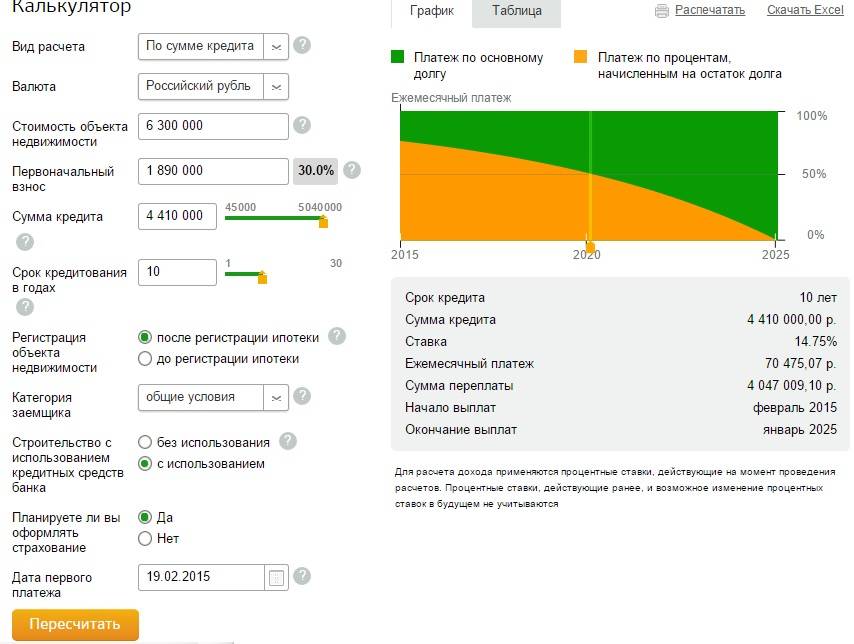

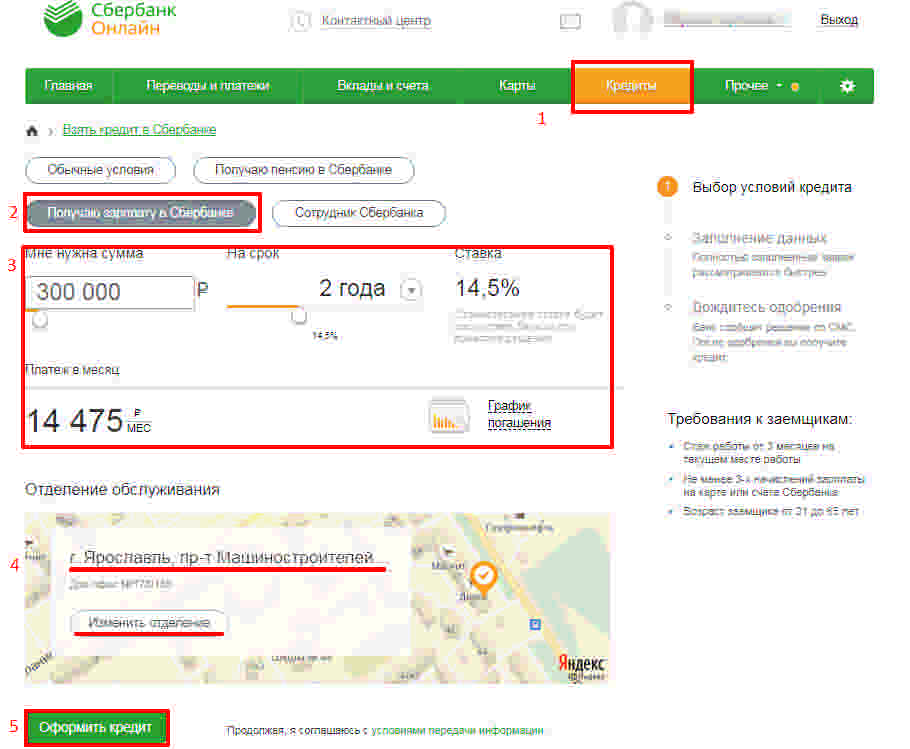

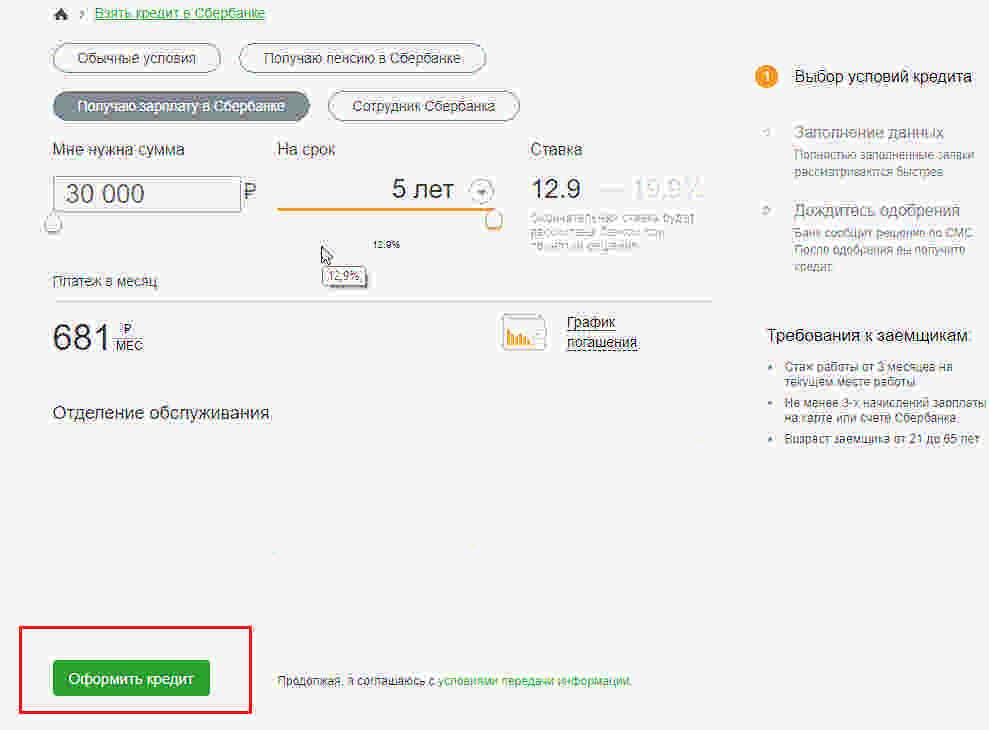

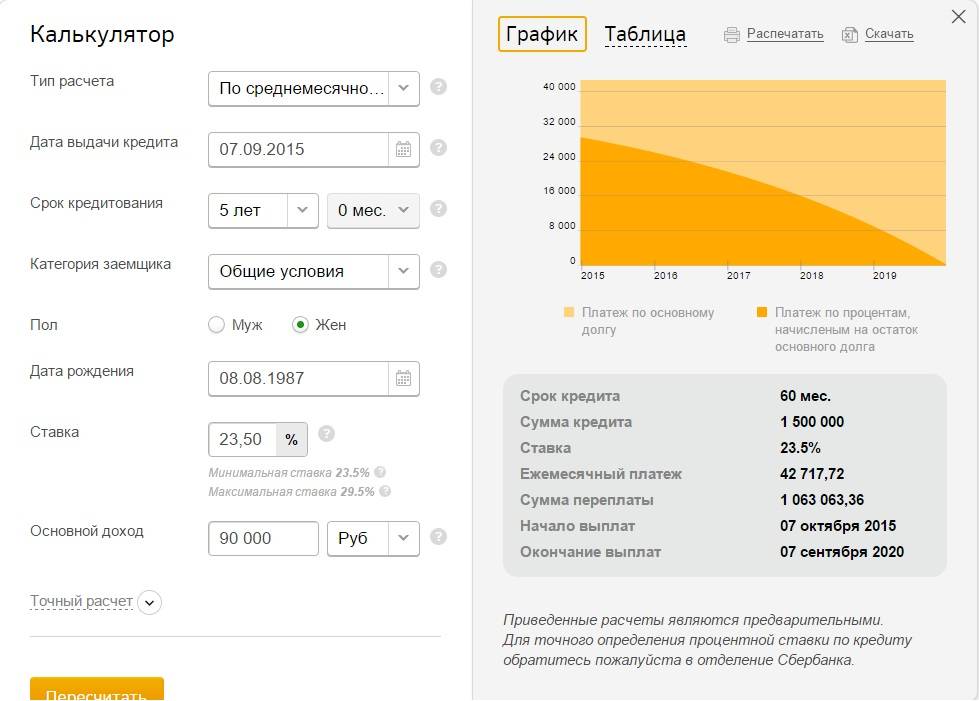

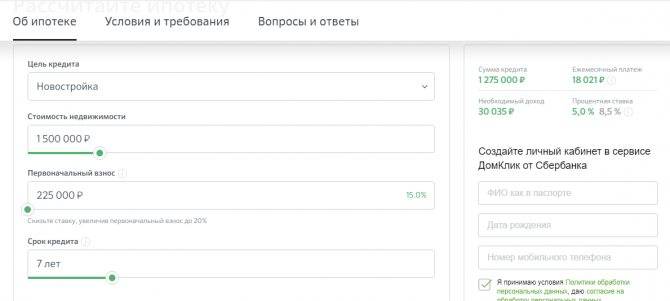

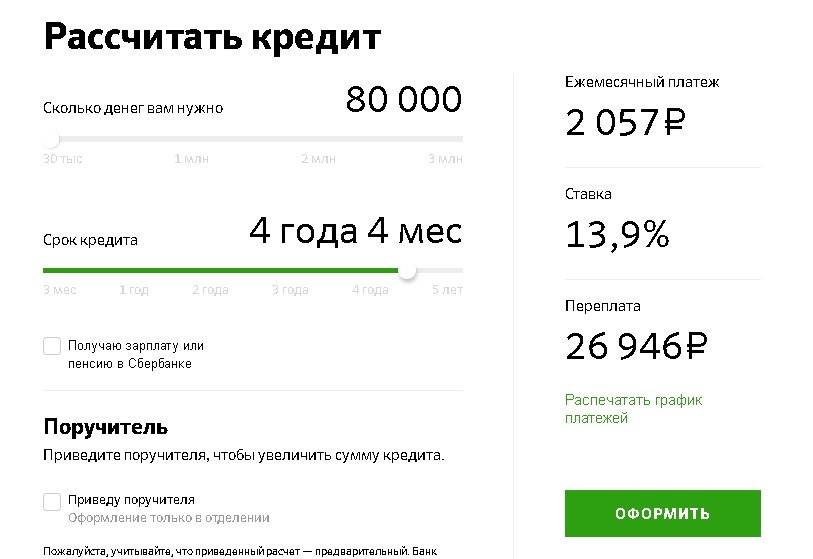

Рассчитать ипотеку по зарплате в Сбербанке

Чтобы заявку приняли к рассмотрению, стоит заранее определиться, какой размер дохода учтет банк при выдаче средств. Для предварительных расчетов потребуется выбрать конкретную кредитную программу и просчитать величину ежемесячных платежей при имеющемся заработке. Расчеты удобно сделать при помощи онлайн-калькулятора, размещенного на сайте банковского учреждения. Но эти суммы имеют условный характер. Более точные цифры будут озвучены кредитным специалистом после учета всей полученной информации о самом клиенте.

Вам может быть интересно:

Логичнее всего заявителю определиться с размером платежей, которые будут для него комфортными. Исходить можно из стоимости аренды жилья, которую семья тратит ежемесячно. И второй вариант – платеж, сопоставимый с суммой ежемесячных накоплений, которые семья откладывала раньше из своего семейного бюджета на первоначальный взнос.

Как вариант!

Кредитная карта — подходит для людей с любым уровнем дохода. Получить ее существенно проще, чем потребительский кредит, а большинство банков предлагают удобные схемы погашения долга без процентов и переплат.

Однако при просрочке своевременного пополнения баланса, банк может выставить высокие проценты (от 21%), что существенно выше, чем проценты по потребительскому кредиту на ту же сумму.

Оценка платежеспособности потенциального заемщика зависит от следующих факторов:

- Репутация получателя ссуды;

- Обоснование цели получения денег;

- Условия его погашения;

- Обеспечение и целесообразность ссуды;

- Процентные ставки.

В случае, если организация не видит серьезных рисков, а цели потребительского кредита прояснены заранее, заявка на получение денежных средств будет одобрена.

Популярные вопросы клиентов МФО

Что нужно для получения займа: пошаговая инструкция?

- Выбираем надежную МФО. Обязательно проверяем есть ли лицензия ЦБ и входит ли компания в реестр микрофинансовых организаций. Можно воспользоваться неофициальным рейтингом МФО 2021. Читаем отзывы в интернете в проверенных источниках, внимательно изучаем условия и тарифы на официальном сайте МФО.

- Регистрируем личный кабинет и оставляем онлайн заявку – сделать это несложно, занимает обычно не более 15 минут. Потребуется паспорт, мобильный телефон, e-mail. Вам могут перезвонить по оставленному телефону или в режиме видеоконференции.

- Ожидаем решения, оно придет по смс или телефонным звонком оператора. Проверка занимает от 5 минут до получаса, в отдельных случаях до 1 суток. Многие МФО используют автоматический скоринг.

- После одобрения подписываем договор с помощью смс (аналог собственноручной подписи) и указываем способ получения займа.

- Получаем деньги.

- Возвращаем долг в требуемые сроки.

В каких МФО можно оформить заем на 15000 рублей

В государственном реестре РФ насчитывается порядка 2 тысяч микрофинансовых организаций (именно столько выдано лицензий). Многие из них региональные, то есть, предоставляют свои услуги сугубо в рамках одной или нескольких областей. Но есть и те, которые работают по всей России, предлагая заемщикам подавать заявки дистанционно. Самыми популярными среди таковых, где не составит труда взять онлайн займ 15000 рублей, следующие:

- CreditPlus (Кредит Плюс). Выдают займ на срок до 30 дней, ставка – до 1% в сутки, при повторном обращении её постепенно снижают. Рассмотрение заявки – 15 минут. Возраст потенциального заемщика – от 22 до 75 лет, из документов нужен только паспорт, для идентификации личности потребуется отправить фото с документом в руках. Деньги отправляют на банковскую карту, счет или переводом через систему Contact.

- Займер. Предлагают оформить займ 15000 рублей срочно без отказана срок от 7 до 30 дней. Предлагаемая процентная ставка для новых клиентов – 1,0% в день, для постоянных предусмотрено её снижение вплоть до 0,4% в сутки. Возраст заемщика – от 18 до 75 лет включительно, пенсионеры и студенты тоже могут стать клиентами. Выдают на банковскую карту, счет, денежным переводом, а также на идентифицированные кошельки Яндекс-деньги (комиссии уплачивает сам заемщик).

- Platiza (Платиза). Предлагают получить экспресс кредит 15000 рублей на срок от 1 до 30 дней. Ставка – 1,0% в день, возраст заемщика – от 18 до 70 лет включительно. Данная МФО – одна из немногих, которая выплачивает деньги на Киви-кошельки. Ещё в этой организации действует программа исправления кредитной истории, по условиям которой заемщиком может стать клиент с очень плохой кредитной историей (но условия займа назначаются индивидуально).

- Турбозайм. Выдают займы в 15000 рублей круглосуточно и без выходных. В данном МФО один из самых высоких процентов одобрений по заявкам клиентов (свыше 85%). А ещё у них деньги можно получить на банковскую карту платежной системы МИР. Единственный минус: минимальный возраст заемщика 21 год.

- ЦентроФинанс. Оформляют микрозайм в 15000 рублейс процентной ставкой в 1% в день. Предельный срок действия договора – 32 дня, но можно запросить автоматическую пролонгацию (потребуется лишь погасить начисленные проценты). Возраст заемщика – не менее 21 год. Выдают деньги только наличными (используя денежный перевод через систему Contact или Золотая Корона).

- Е-Капуста. Предоставляют займ 15000 с плохой кредитной историей с высокой вероятностью одобрения. Ставка при первом обращении – 1,5% в день, максимальный срок действия кредитного договора – 21 день (минимальный – 7 дней). Сотрудничают с заемщиками возрастом от 18 лет. В данной МФО один из самых широких списков используемых платежных систем: Яндекс-деньги, Qiwi, WebMoney, денежные переводы, банковские карты (в том числе МИР).

Оформите займ 15000 рублей срочно онлайн в МФО

Чтобы взять займ 15000 рублей в одном из МФО, нужно выполнить следующие действия:

- Найдите нужное предложение из представленных . Лучше выбирать 2-3 компании для стопроцентного одобрения.

- Перейдите на сайт кредитора и нажмите “Оформить заявку”.

- Заполните анкету и внесите свои данные (паспорт, номер телефона, электронную почту).

- Укажите сумму (например, 15 тыс.) и способ получения денег. Это может быть кредит 15000 рублей наличными, перевод на электронный кошелек или на карту Сбербанка.

- Прикрепите к заявке скан-копию паспорта или фото с разворотом паспорта в руках для подтверждения личности.

- Отправьте запрос на проверку – это займет не более 15 минут.

- Подпишите электронный договор при помощи кода из СМС.

- Получите деньги в долг без сбора справок и документов, только по паспорту.

- После заключения сделки денежные средства мгновенно поступают на счет.

️ Оформить займ не сложно даже в том случае, если вы впервые обращаетесь в компанию. Нужно лишь четко следовать инструкции и внимательно проверять введенные данные, чтобы не было опечаток или ошибок в ФИО и других сведениях, указанных в анкете.

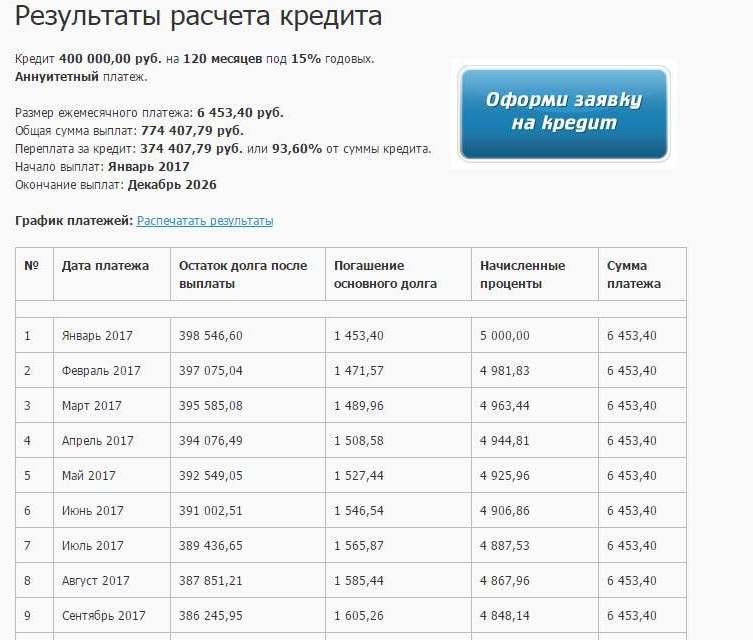

Как сумма ипотеки зависит от дохода

При оформлении ипотеки кредитный специалист запросит документы, подтверждающие вашу платежеспособность. Банк хочет быть уверен, что ваших доходов будет достаточно для оплаты ежемесячных платежей. Чем больше официальный заработок, тем больше вероятность получить одобрение на необходимую сумму.

После того как вы подадите все необходимые документы, банк проведет проверку. Если кредитная история хорошая, заработка хватает и нет никаких задолженностей, то, скорее всего, ипотеку одобрят, а процент не будет чрезмерно высоким.

По сумме дохода у банка есть свои жесткие требования. Кредитная нагрузка не должна превышать половины вашего заработка. Например, если вы получаете 20 000 рублей в месяц, то платеж по кредиту не может быть больше 10000 рублей.

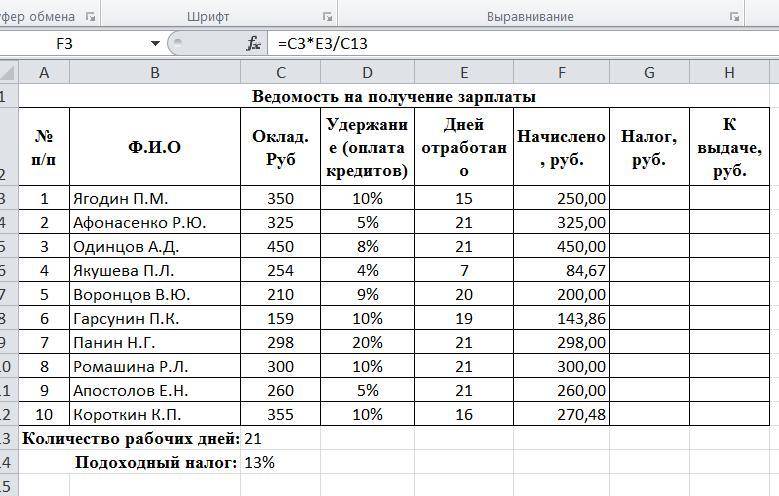

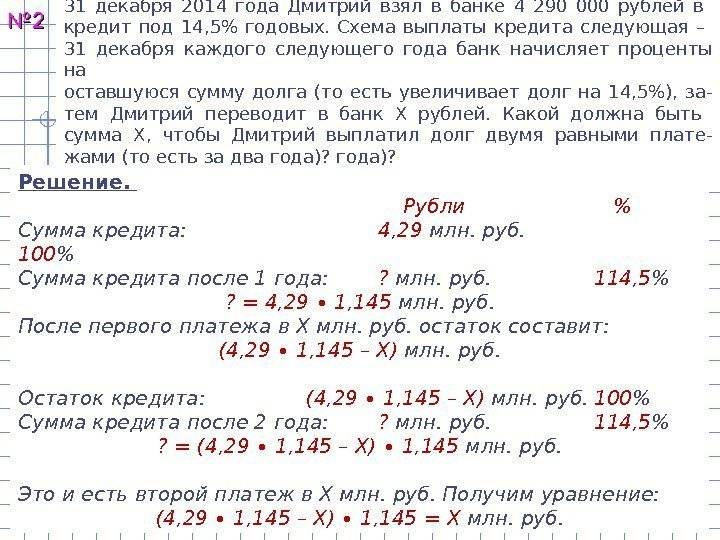

Как рассчитывается достаточный для получения кредита доход

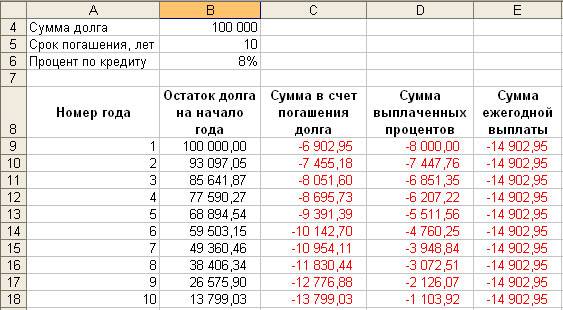

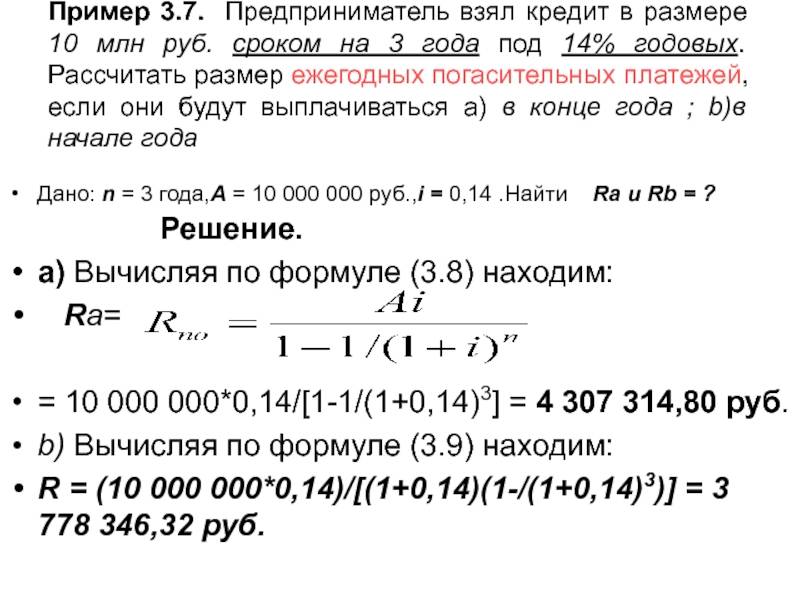

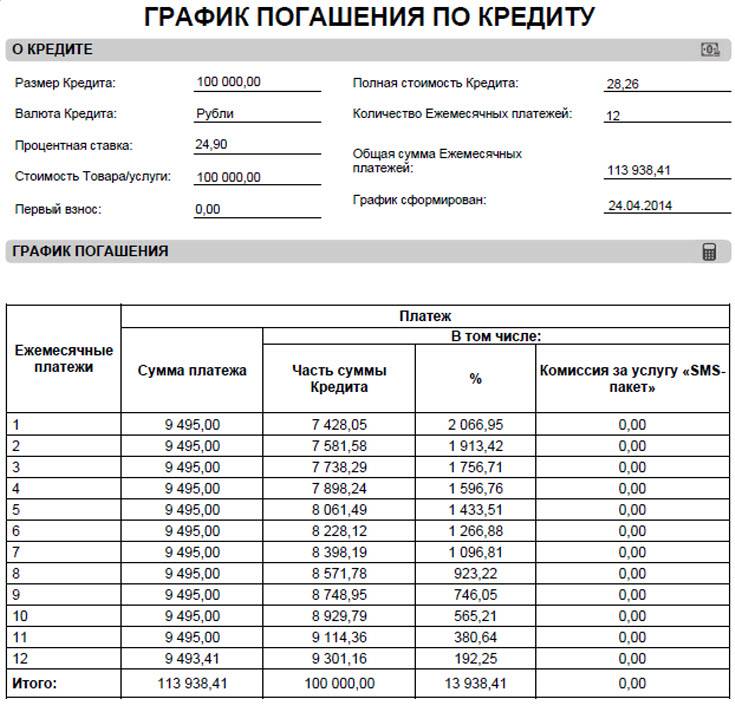

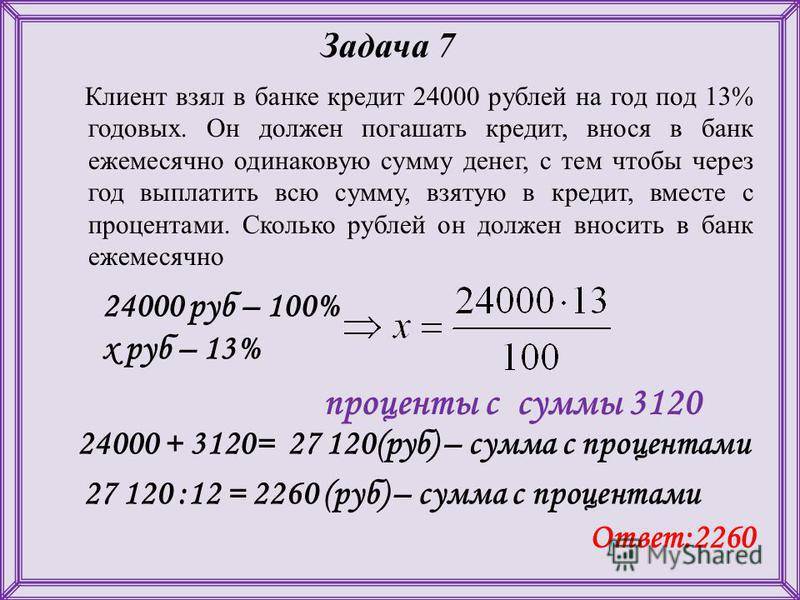

Возьмем для иллюстрации банковской методики расчета среднего заявителя, у которого уровень дохода равен 30 000 руб., что является средним доходом для РФ. Рассмотрим, на какой кредит может рассчитывать гражданин с таким доходом

Банк, рассматривая его заявление, примет во внимание необходимость осуществлять ежемесячные коммунальные платежи в размере 3 000 руб. Если у гражданина есть непогашенные обязательства по другому кредиту, например с ежемесячным платежом в 5 000 руб., эта сумма также отнимается от 30 000 рублей дохода

Остается 22 000 р. Если на иждивении гражданина есть малолетний ребенок, отнимаем еще сумму в 5 000 рублей на его содержание. Остается 17 000 руб. В лучшем случае банк посчитает, что на проживание гражданину будет достаточно 10 000 руб. в месяц. Эта сумма зависит от банка, иные банки принимают во внимание сумму на проживание равной от 20 до 30 000 рублей в месяц. Но если банк посчитает достаточным для проживания 10 000 рублей, тогда кредит может быть выдан с таким расчетом, чтобы ежемесячный платеж по его погашению не превышал предельной суммы в 7 000 руб. Учитывая процентную ставку банка (в среднем от 11,9 до 13,5%) и срок погашения 3 года, с ежемесячным платежом до 7 000 рублей банк может выдать в кредит сумму не более 200 000 руб.

Если требуется сумма в 300 000 рублей, то при такой же сумме ежемесячного платежа вам можно будет оформить кредит только на 5-летний срок. Если рассчитывать на срок погашения 3 года, тогда ежемесячный платеж будет от 10 200 руб.

Пятилетний период погашения по потребительским кредитам – это максимум, поэтому для вышеприведенных условий 300 000 руб. на пять лет это практически потолок, и большую сумму по потребительскому кредитованию вам с таким уровнем доходов практически не получить.

Давайте рассмотрим пример расчета потребительского кредита для бытовых нужд при зарплате до 15 000 рублей. Если заемщик хочет купить в кредит холодильник, например, за 26 000 рублей, сможет ли банк одобрить ему такой кредит?

На самом деле не все банки предоставляют кредиты на такие небольшие суммы, но из тех, что предоставляют, заемщик может рассчитывать на кредит с процентной ставкой 7,47% со сроком погашения 6 месяцев. При этом сумма переплаты будет всего 563 рубля, и ежемесячный платеж составит 4 428,23 рубля. С учетом того, что зарплата заемщика 15 000 рублей, на жизнь после уплаты ЖКУ и выплаты по кредиту остается 7571, 77 руб. Если банк посчитает, что этого недостаточно, он предложит увеличить срок кредита до девяти месяцев или до года, в последнем случае ежемесячный платеж по погашению кредита составит 2 255,33 рублей, а переплата за год будет равна всего 1059 руб.

Поскольку размер кредита напрямую зависит от уровня дохода, ниже мы рассмотрим, на какой кредит может рассчитывать гражданин с определенной зарплатой. Банки предоставляют кредиты на разных условиях, с разными процентными ставками, поэтому прежде чем подавать заявление на кредит, необходимо сравнить условия и оценить свои возможности на получение определенной суммы.

В любом случае банк будет рассматривать подтверждающие ваш уровень дохода документы и, если ваши запросы будут превышать ваши возможности, вам предложат или увеличить срок кредита, например до максимального срока в пять лет, или уменьшить сумму до достижения оптимального значения ежемесячного платежа, который вы сможете выплатить, не отказывая себе в необходимом.

Как подать онлайн-заявку в банк

Если вы убедились, что вашего ежемесячного дохода достаточно, то подать заявку можно онлайн. Сделать это можно на официальном сайте банка. Рассмотрим на примере ВТБ.

Для подачи онлайн-заявки необходимо:

- Зайти на его сайт и выбрать раздел “Ипотека”.

- Выбрать необходимую программу: новостройка, вторичное жилье, военная ипотека и т. д.

- Ввести данные по кредиту и ознакомиться с расчетом.

- Нажать “Оформить заявку”.

- Система предложит заполнить личные данные, сведения о трудоустройстве и приобретаемом жилье.

- После заполнения нужно нажать “Отправить заявку”.

В рабочее время сотрудник банка перезвонит, проверит полученную информацию и уточнит недостающую. Заявка проверяется 1-2 дня, а решение приходит в виде СМС на указанный номер телефона.

Как повысить шансы на одобрение крупного кредита?

Для банка самое главное — это благонадежность заемщика и его кредитоспособность. Рассматривая заявку, кредитор будет анализировать данные и приходить к выводу, вернется ли выданная сумма обратно с процентами. Заемщик же может повлиять на решение банка несколькими методами:

Пригласить созаемщика

Стандартно в роли созаемщика выступает супруга/супруг основного заемщика. Преимущество приглашения второго заемщика в том, что его доход будет суммирован с доходом основного заявителя, что повысит кредитоспособность клиента и вероятность одобрения.

Привлечение поручителя

Поручитель — человек, который становится дополнительной гарантией возвратности средств. Если основной заемщик не платит кредит, банк начинает требовать возврат долга с поручителя. Поручительство повышает шансы возвратности кредита, поэтому и вероятность одобрения выше.

Предоставление залога

Это самый верный метод получить в кредит миллион рублей. Если у вас есть в собственности недвижимость, это станет хорошим аргументом для банка. При невозврате долга банк может забрать заложенное имущество и реализовать его с торгов. Но наличие залога не исключает необходимость собирать справки.

Что выбрать?

Если вам нужно взять в кредит 15 тысяч за 5-15 минут, то оптимально — подать заявку в 2-3 мфо и получить одобрение в 2ух из них. Для других вариантов вам в самом лучшем случае вам потребуется несколько часов. Самым оптимальным вариантом можно назвать микрозайм в МФО на длительный срок. Получить кредит здесь можно в течение 1 рабочего дня, подтверждающие документы не нужны, кредитная история может быть подпорченной. Сервисы взаимного кредитования тоже неплохой вариант, но получение займа может занять несколько дней, а проверка заемщика здесь не хуже банковской. Самый дешевый вариант — это кредитная карта. Здесь можно получить и отдать кредит за 30 дней. И это будет абсолютно бесплатно.

Даст ли деньги Райффайзенбанк?

При доходе в 15 тыс. в Райффайзенбанке дадут кредит только жителям нестоличных регионов. Для Москвы, Санкт-Петербурга и их областей минимальная зарплата устанавливается на отметке в 25 тыс. Есть и другие требования к кандидату: официальное трудоустройство со стажем от 3 месяцев, российское гражданство и прописка.

Какую ссуду одобрит Райффайзен для клиента с заработком в 15 тыс., узнается только при рассмотрении заявки. Скорее всего, ФКУ предложит минимальную сумму в 90 тыс. Многое будет зависеть от выбранного срока кредитования, который варьируется от 13 до 60 месяцев. Логика простая: чем дольше выплачивается задолженность, тем меньше ежемесячный платеж и ниже требования к платежеспособности заемщика. Итоговая процентная ставка будет зависеть от статуса клиента и согласия на личное страхование. Примерные диапазоны следующие:

- стандартные условия: от 8,99% до 12,99% при подключении финансовой защиты и 12,99-17,99% при отказе от нее;

- для «зарплатников» – 7,99-11,99% со страховкой и 12,99-16,99% без нее;

- для сотрудников компаний-партнеров ФКУ – 8,99-12,99% при оплате страхового полиса, иначе – 12,99-17,99%;

- для клиентов Premium – 7,99-12,99% с финансовой защитой и 10,99-16,99% без страховки.

За рассмотрение заявки и выдачу ссуды ФКУ комиссию не берет. Погашается задолженность любым удобным способом от автоплатежа и банкоматов до платежных систем. При просрочке начисляется неустойка в 0,1% в день.