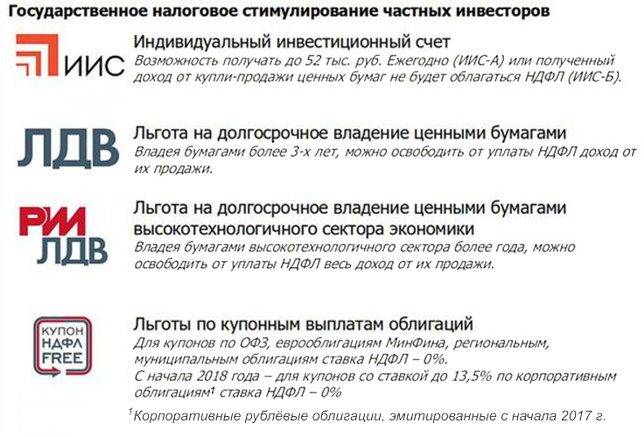

Льготы по налогообложению инвестиций

За счет использования налоговых льгот инвестор может существенно повысить доходность своего инвестиционного портфеля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

От НДФЛ освобождается прибыль от операций с ценными бумагами (акции, облигации, паи открытых ПИФов) в размере от 9 млн руб. Условия для получения льготы:

- бумаги должны обращаться на биржах;

- быть приобретены после 1.01.2014;

- быть во владении от 3 лет;

- были куплены и проданы с брокерского счета, а не ИИС.

ЛДВ не распространяется на доход, полученный в виде купонов и дивидендов. Только на:

- продажу на вторичном рынке;

- погашение, амортизацию облигаций;

- продажу по добровольной оферте;

- продажу по принудительному выкупу.

Максимальный размер необлагаемого дохода рассчитывается так:

Пример. 1 февраля 2017 г. инвестор купил 1 000 лотов Газпрома (10 акций в одном лоте) по 134 ₽ за акцию. Всего на 1 340 000 ₽. Через 3 года продал по 232,28 ₽ за акцию (2 322 800 ₽). Максимальный доход, который не подпадает под налогообложение, равен: 3 года * 3 000 000 ₽ = 9 000 000 ₽. Поэтому инвестору не надо платить НДФЛ.

Эта льгота не распространяется на бумаги, купленные и погашенные с ИИС. Но есть способ, когда можно использовать ЛДВ и налоговую льготу по ИИС типа Б. Для этого надо узнать у брокера, позволяет ли он после закрытия ИИС переводить активы на простой брокерский счет. Если да, то сначала инвестор воспользуется налоговыми льготами по ИИС типа Б, а после перевода – еще и ЛДВ.

ЛДВ на бумаги инновационного сектора

Освобождается от НДФЛ прибыль по операциям с ценными бумагами, которые относятся к высокотехнологичному сектору экономики. Список таких активов есть на сайте МосБиржи.

Обратите внимание, что в таблице есть дата включения в перечень и дата исключения из него. Для освобождения от НДФЛ бумага должна быть куплена не ранее первой даты и продана не позднее последней

Условия получения:

- бумаги должны входить в перечень;

- должны быть куплены после 1.01.2015;

- необходимо владеть ими не менее 1 полного года.

С 1.01.2023 срок владения для освобождения от НДФЛ будет увеличен до 5 лет.

Купоны облигаций

Освобождаются от уплаты НДФЛ:

- ОФЗ, еврооблигации и муниципальные облигации;

- корпоративные облигации, выпущенные с 1.01.2017, купонная доходность которых не превышает величину “ключевая ставка ЦБ + 5 %”, т. е. по состоянию на февраль 2020 года не выше 11 %.

По облигациям, купонная доходность которых превысит отметку в 11 %, придется заплатить налог по ставке 35 %.

Пример. Инвестор приобрел облигацию “ГрузовичкоФ-Центр” номиналом 1 000 ₽ и с купоном 15 % годовых. Превышение составит 4 %.

Налогооблагаемая база = 1 000 * 15 % – 1 000 * 11 % = 40 ₽.

НДФЛ = 40 * 35 % = 14 ₽.

Курсовая разница еврооблигаций

Освобождаются от уплаты НДФЛ доходы, которые получил инвестор в виде курсовой разницы при продаже или погашении еврооблигаций Минфина. Условия для получения льготы:

- евробонды должны обращаться на организованном рынке;

- должны быть номинированы в иностранной валюте;

- покупка и продажа проводились в иностранной валюте.

Льгота относительно новая, действует с 2019 года.

| Расчет налогооблагаемой базы до 2019 г. | Расчет налогооблагаемой базы после 2019 г. |

| Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2018, курс $ к рублю – 68,8865 Налогооблагаемая база = 1 110 * 68,8865 – 1 100 * 56,6537 = 14 144,95 ₽ | Условия: Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2019, курс $ к рублю – 61,7676 Налогооблагаемая база = 1 110 * 61,7676 – 1 100 * 61,7676 = 617,68 ₽ |

ИИС

ИИС – брокерский счет с особым налоговым режимом. Можно воспользоваться одним из вариантов налоговых льгот.

Тип А. Инвестировать деньги и ежегодно получать налоговый вычет от государства в сумме 52 000 ₽. Это максимально возможная сумма. Рассчитывается, как 13 % от 400 000 ₽. На счет можно завести до 1 млн ₽, но возместить получится только с 400 000 ₽.

Ограничение: нельзя снимать деньги ранее, чем через 3 года. Конечно, никто не запретит этого делать. Но в таком случае инвестор лишается налоговых льгот. А полученные ранее вычеты придется вернуть государству и заплатить пени за пользование чужими деньгами.

Тип Б. Инвестировать деньги и не платить НДФЛ при закрытии счета. Этот вариант можно рассматривать как альтернативу ЛДВ. Ограничение в 3 года действует и здесь.

С чего начать инвестирование

В первую очередь необходимо иметь в наличии сумму денег, достаточную для вложения в недвижимость. Почему кредиты и займы для этих целей – плохая идея? Потому что, как говорилось выше, гарантировать регулярный доход от подобного рода вложений сложно. Также могут возникнуть сопутствующие траты, а у вас уже есть кредитное бремя. Оптимально иметь в наличии всю необходимую для вложения сумму.

После того, как вы определитесь с размером ваших инвестиций, вы должны выбрать сферу, в которой хотите получать доход. В недвижимости таких сфер достаточно для того, чтобы сделать подходящий вам выбор и не ошибиться.

Под понятие недвижимость попадает множество доходных категорий. Вложение в каждую из них имеет индивидуальные особенности, и очень разливаются по степени вовлеченности инвестора и объему вознаграждения. Разберемся с основными:

Какую доходность может получить грамотный владелец недвижимости

Один из секретов успешных инвестиций – сбалансированный и эффективный портфель

При инвестировании стоит обращать внимание не только на чистую годовую прибыль, но и на прирост капитала – на то, сколько вам принёс дополнительно каждый вложенный доллар

Рассмотрим механизм получения доходности на обобщённом примере данных из сделок, совершённых через OPISAS.

- Приобретено пять объектов

- Размер инвестиций: $498 500

- Период владения: 2014–2019 годы

- В этом расчёте заложен нулевой рост арендной платы, тогда как в действительности за последние пять лет он составил 11%

Доход от аренды: $61 080 в год, или 12,3% годовых

После уплаты налогов, страховки, процента управляющей компании и прочих выплат получаем чистый арендный доход: $46 655, или 9,4% годовых

Доход за пять лет

Общий арендный доход: $233 275

−8% – обслуживание (текущий ремонт, простои помещений, смена арендаторов)

Чистый доход: $214 613

В 2019 году мы продаём недвижимость и считаем выгоду

Прирост капитала: $93 500, или 18,8%

Цена при перепродаже: $592 000

+ Чистый арендный доход: $214 613

− Расходы на перепродажу: $48 020

= Итоговая выручка: $758 593

ROI (рентабельность инвестиций): 47,6%

Ebitda (прибыль до вычета налогов, процентов, износа и амортизации): $260 093

Пример жилого комплекса из портфолио OPISAS

И несколько примеров

Пример 1

- Объект в Орландо площадью 968 кв. футов (90 кв. м).

- Приобретён в 2014 году за $100 тыс.

- По состоянию на 2020 год его текущая рыночная стоимость составляет $135 тыс.

- Таким образом, ежегодный прирост капитала составляет 7%.

Пример 2

- Диверсифицированный инвестиционный пакет из двух объектов общей стоимостью $191 тыс.:

- квартира в кондоминиуме в Тампе (Флорида) за $108 тыс.;

- дом на одну семью в Детройте (Мичиган) за $83 тыс.

- Вместе два объекта производят годовой валовой доход в размере $21 240 (валовая годовая прибыль – 11,12%).

- Расходы: налоги – $2 082, страхование и коммунальные платежи – $3 264.

- Итого чистый общий доход – $15 894, а чистый доход от инвестиций – 8,32%. И здесь ещё не учитывается прирост стоимости недвижимости в будущем.

Практические рекомендации по увеличению прибыли от инвестиций

Повысить доход от инвестиций помогут следующие приемы:

- перепланировка. Требует согласования в компетентных инстанциях. Советую поручать такую переделку профессиональным строителям. Тут самодеятельность неуместна;

- пристройка дополнительных помещений (точно так же с узакониванием). Показана для коттеджей и частных домов. Нередко пристройку разрешают и владельцам квартир на нижних этажах многоэтажек;

- качественный ремонт. Плюс метода – повышает стоимость объекта. Минус – многие покупатели предпочитают приобрести недвижку без ремонта и обустроить по собственному усмотрению;

- перепрофилирование жилых помещений в нежилые и наоборот. Рискованный вариант, чреватый потерей ожидаемой прибыли, поскольку надзорные органы часто отказывают в процедуре.

Налоговые льготы и вычеты

Законом предусмотрен ряд льгот и вычетов, позволяющих значительно уменьшить сумму налогов с инвестиционной деятельности. Акцент делается на привлечении средств частных инвесторов на как можно более длительный период времени. В настоящее время на российском фондовом рынке применяются следующие налоговых льгот и освобождений:

ИИС – удобная и популярная среди инвесторов разновидность брокерского счёта, позволяющая совершать операции с биржевыми активами, получая при этом право на один из 2 вариантов налоговых вычетов.

А: Возврат суммы до 52 тыс. руб. ранее уплаченного подоходного налога за счёт средств, внесённых на ИИС. При этом максимальный годовой взнос на ИИС может составлять до 1 млн руб., но база для налогового вычета по первому типу ограничивается 400 тыс. руб. Обязательное условие: с даты заключения договора на открытие ИИС до его закрытия должно пройти не менее 3 лет. В ином случае уже произведённые вычеты должны быть возвращены в бюджет. Ещё одно условие: претендовать на этот вид вычета могут только резиденты РФ, способные подтвердить постоянный доход, облагаемый НДФЛ. Процедура получения вычета ИИС состоит из следующих шагов:

- Получение справки от брокера о зачислении взноса на ИИС;

- Получение справки 2-НДФЛ у работодателя об уплате налога;

- Заполнение налоговой декларации по форме 3-НДФЛ;

- Заявление о возврате налога;

- Подача этих документов в налоговый орган по месту жительства.

Возврату подлежит только уже удержанный налог, поэтому если за отчётный год его сумма была меньше 52 тыс. руб. (учитываются все доходы, с которых уплачен налог), претендовать на такой вычет инвестор не сможет.

Б: инвестору полностью возмещается НДФЛ со сделок на ИИС в случае, если с открытия счёта прошло не менее 3 лет. При этом не имеет значения, есть ли у инвестора другой источник дохода. Если доход со сделок на ИИС зачисляется на этот же счёт, НДФЛ за всё время работы со счётом удерживается при его закрытии. В этом случае вычет типа Б освобождает инвестора от уплаты налога. Если же зачисление дохода идёт на отдельный счёт, налог удерживается брокером сразу, а при налоговом вычете удержанный налог возвращается инвестору.

Не все операции с ценными бумагами приносят прибыль. Кроме того, убыток может быть получен и по итогам года. Согласно п. 16 ст. 214.1НК РФ, а также ст. 220.1 НК РФ, этот убыток учитывается в следующем налоговом периоде, причём отдельно по каждой категории финансовых инструментов. В случае, если доходы от торговых операций зачисляются на отдельный счёт, инвестору придётся подавать в налоговый орган справку об убытках, полученную от брокера. Поэтому удобнее как прибыль, так и убытки учитывать на ИИС, чтобы по его закрытии автоматически подвести общий итог. Если инвестор претендует на налоговый вычет, запрещается досрочный вывод средств со счёта. Поскольку ИИС открывается у российского брокера, допущенного к торгам на Московской или Санкт-Петербургской бирже, приобретать на этот счёт можно только те бумаги, которые торгуются на этих биржах, в т.ч. иностранные акции. Дивиденды с них облагаются налогом без необходимости заполнения каких-либо форм и деклараций, т.к. налоговым агентом выступает российский брокер. На ИИС нельзя приобретать т.н. «народные» ОФЗ.

Дисконтирование будущего NOI

Формула расчета стоимости недвижимости на основе дисконтированной чистой операционной прибыли:

NOI отражает прибыль, которую будет приносить недвижимость с учетом операционных расходов, но до вычета налогов и процентных платежей. Однако перед вычетом расходов необходимо определить общий доход, полученный от инвестиций.

Ожидаемый доход от аренды можно изначально спрогнозировать на основе сопоставимых объектов поблизости. При надлежащем исследовании рынка инвестор может определить, какие цены платят арендаторы в этом районе, и предположить, что к этому объекту можно применить аналогичную арендную плату за квадратный фут. Прогнозируемое увеличение арендной платы учитывается в темпах роста по формуле.

Поскольку высокий уровень вакантных площадей представляет собой потенциальную угрозу доходам от инвестиций в недвижимость, следует использовать либо анализ чувствительности, либо реалистичные консервативные оценки для определения упущенного дохода, если актив не используется на полную мощность.

Операционные расходы включают те, которые непосредственно связаны с повседневной эксплуатацией здания, такие как страхование имущества, плата за управление, плата за обслуживание и коммунальные расходы

Обратите внимание, что амортизация не включается в расчет общих расходов. Чистая операционная прибыль от недвижимости аналогична прибыли до вычета процентов, налогов, износа и амортизации (EBITDA)

Дисконтирование NOI от инвестиций в недвижимость по ставке капитализации аналогично дисконтированию будущего потока дивидендов на соответствующую требуемую норму доходности, скорректированную с учетом роста дивидендов. Инвесторы в акции, знакомые с моделями роста дивидендов, должны сразу увидеть сходство.

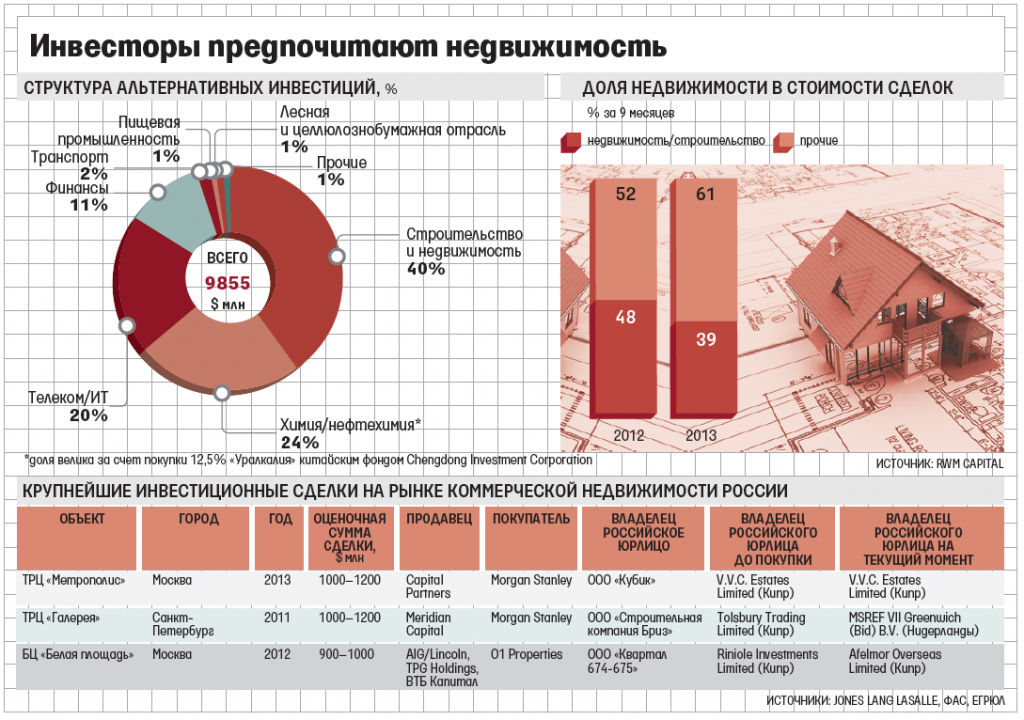

Инвестиции в коммерческую недвижимость плюсы и минусы

Ниже можно ознакомиться с преимуществами и недостатками инвестирования в коммерческую недвижимость.

Надежный способ сохранения капитала

Быстрый срок окупаемости нежилых площадей

Повышенный спрос на торговые/производственные помещения

Возможность получения достойного пассивного дохода от оборота объекта коммерческого назначения

Ежегодный рост стоимости зданий и ангаров, что позволяет через пару лет после приобретения помещения, продать его по большей цене

Минимальная зависимость от экономического кризиса

Высокая стоимость крупных объектов

Нестабильное законодательство, на фоне чего вводятся различные ограничения и новшества относительно коммерческих объектов недвижимости

Сложности, возникающие при составлении прогноза изменения стоимости строительных единиц

Кто может стать инвестором

Инвестировать может любой человек, но торговать на бирже самостоятельно не получится. Для этого нужен посредник, у которого есть лицензия Банка России на биржевую торговлю. Им может быть брокер, доверительный управляющий или управляющая компания, если деньги будут вкладываться в паевые инвестиционные фонды.

Зачем нужен Банк России

Проверить лицензию посредника можно на сайте Центрального Банка.

Проверить управляющую компанию

Если обратиться к управляющему или управляющей компании, все решения о покупке и продаже активов будут выполнять доверительные лица — самому ничего делать не придется.

Брокер также будет выполнять поручения клиента на рынке — покупать и продавать, но изучать биржевые сводки, графики и статистику придется самостоятельно. Если этого не делать, можно вложить деньги в низколиквидные инвестиции и все потерять.

Приложение Тинькофф Инвестиций

Чтобы начать работать с брокером, нужно:

- Заключить с ним договор.

- Открыть и пополнить брокерский счет.

- Установить приложение для инвестиций.

Юридическое лицо тоже может стать инвестором. Например, инвестициями занимаются банки и инвесткомпании. Они используют деньги вкладчиков и торгуют на рынке ценных бумаг, зарабатывая на марже — разнице между суммой покупки и продажи акций, облигаций или векселей.

В какую недвижимость лучше инвестировать

Выше уже говорилось о том, что эта сфера инвестирования отличается большим количеством направлений. Их можно выделить по специфике объектов. Итак, давайте разберёмся в том, в какую недвижимость выгодно инвестировать. Ниже описаны все основные варианты, которые у вас есть.

Жилая недвижимость

Это – самое напрашивающееся решение. При первой покупке можно претендовать на налоговые льготы. А ещё такая собственность всегда будет востребованной. И в целом, если вы не знаете, как инвестировать в недвижимость при малом капитале, лучше начать с этой группы.

Дело в том, что сейчас на рынке очень популярны миниатюрные студии. Покупают и квартиры с общей площадью 20-24 м2. Многие берут также отдельные комнаты. Всё это позволяет стартовать даже без серьёзных изначальных вложений.

Коммерческая недвижимость

Это направление – одно из самых традиционных для предпринимателей. Оно выгодно тем, что такую собственность очень легко будет перевести в активы. А ещё её можно впоследствии без проблем продать, если регион активно развивается

Одним словом, обратить внимание на такой вариант явно стоит

Загородная недвижимость

Эта недвижимость особенно востребована рядом с крупными мегаполисами. На такой способ вложения денег стоит опираться, если город активно развивается. Вполне вероятно, что уже через 5 лет местонахождение дома станет ещё одним районом. И тогда стоимость собственности увеличится на порядок.

Зарубежная недвижимость

Это направление может быть очень перспективным, если разобраться, как именно инвестировать в зарубежную недвижимость. То есть вам нужен будет посредник, агент, который сможет вникнуть в тонкости законодательства другого государства и грамотно провести сделку от вашего имени.

Земельные участки

Такую возможность тоже не стоит игнорировать. Земельные участки требуют минимум трат на поддержание

Но и здесь важно понимать, как правильно инвестировать, чтобы выбрать перспективный вариант. Если вы не разбираетесь в качестве почвы, то лучше заказать анализ экспертам

Сравнительная таблица вариантов инвестирования в недвижимость

Выше представлены основные направления, по которым можно вкладывать деньги в такую собственность. Чтобы вам легче было понять, в какую недвижимость лучше инвестировать, изучите внимательно эту таблицу.

| Вариант | Особенности | Доходность |

| Жилая недвижимость | Можно начать с небольших сумм, всегда востребована, легче получить налоговую льготу при первой покупке. | Сильно зависит от городов, может колебаться от 10 до 20%, но выше банковских вкладов в любом случае. |

| Коммерческая недвижимость | Оптимальный вариант для предпринимателей, можно сделать основным активом. | Уровень доходности в среднем по стране – 8-10%. Показатель стабильный. |

| Загородная недвижимость | Хорошее решение, если брать недвижимость рядом с активно развивающимся городом. | Уровень дохода сильно зависит от конкретного региона. Может колебаться от 5% (Ростов-на-Дону) и до 20% (Москва). |

| Зарубежная недвижимость | Перспективный вариант, если найти добросовестного агента, который заключит выгодную вам сделку. | Уровень прибыли зависит от конкретной страны. Может начинаться от 2% в год и доходить до 15-20%. |

| Земельные участки | Хорошее решение, означает минимальные расходы на содержание такой недвижимости. | Уровень прибыли в среднем по стране – 6-10%. Сильно зависит от конкретного периода и от региона, а также от разновидности участка. |

В чем суть инвестирования в недвижимость

Для тех, кто не вполне представляет себе сущность сего процесса, поясним матчасть. Инвестиции – это использование временно свободных денежных средств таким образом, чтобы они приносили прибыль. Иными словами, инвестиции в недвижимость представляют собой вложения денежных средств в покупку жилых или нежилых объектов. Предполагается, что в результате такой покупки инвестор увеличит свой доход или хотя бы умножит затраченную сумму. При этом купленный объект должен обладать высокой ликвидностью (возможностью быстро конвертироваться в денежном выражении, проще говоря – это возможность быстро и дорого продать объект). Перспективы использования объекта также должны быть радужными. При выполнении всех перечисленных условий считается, что инвестиционный опыт получен успешный, а цель достигнута.

На сегодняшний день инвестирование – целый институт с научным обоснованием и десятками разработанных стратегий. Применяя одну из них, или разработав свою собственную, вы сможете превратить обычную сумму денег в источник постоянного дохода.

Цели инвестиций в недвижимость

Получение дохода в будущем является основной целью инвестирования в недвижимость. Инвестор может получать прибыль:

- сдавая имущество в аренду;

- занимаясь перепродажей недвижимости.

Сдача недвижимого имущества в аренду является наиболее стабильным и низкодоходным способом вложения капитала. Однако перепродажа недвижимости способна стать более интересным, рискованным и ценным видом заработка. Независимо от экономической ситуации, стоимость недвижимого имущества продолжает возрастать. Чтобы получить максимально допустимый доход, можно первое время сдавать приобретенное жилье/землю/парковочное место и только после этого выставлять его на продажу.

Практически любой тип недвижимости можно сдать в аренду

С чего начать?

Во-первых, начинающим инвесторам в недвижимость нужно чётко понимать тот объём инвестиций, который они хотят вложить, и те сроки окупаемости, которые они могут себе позволить.

Во-вторых, готовы ли они войти в проект, в котором рентабельность, в случае неправильной концепции и стратегии, может быть нулевой или чуть выше нуля.

В-третьих, определить стратегических партнеров, с которыми они вступают в сферу инвестиций в недвижимость, будь то собственники земли, застройщики, архитекторы, строители или компании, занимающиеся комплексным управлением проекта.

Любой объект необходимо рассматривать с инвестиционной точки зрения и не в моменте сейчас, а в перспективе продажи 3-5 лет, что задает определенные требования к созданию данного объекта. Бездумные и бездушные квадратные метры сейчас становятся все менее и менее актуальны, необходимо создавать качество жизни, в котором будет приятно находиться самим.

Зарегистрировать бизнес – проще простого! Регистрация бизнеса быстро онлайн!

Нужно ли платить налог на доходы от инвестиций

Вопреки наивным надеждам всех тех, кто хотел получать деньги и не выделять из них никакой части государству, налоги платить все-таки нужно. Но не всегда. Разберемся подробнее, в каких случаях необходимо будет выделить долю дохода в бюджет. Каким образом это нужно сделать? И когда можно спокойно вздохнуть и махнуть рукой на налоговые хлопоты?

Для начала следует понимать одно. В большинстве случаев основная задача любой инвестиционной деятельности – это получение дохода

Не важно, какой инструмент использовался для достижения этой цели – облигации, депозиты или акции. В российской системе налогообложения для всех частников действует налог на доходы с физических лиц (иными словами – НДФЛ)

Его ставка составляет 13% для граждан РФ и 30% для нерезидентов. В отдельных случаях размер НДФЛ достигает 35%, но и эти ситуации мы также подробно разберем.

Услышав эту благую весть, некоторые начинающие инвесторы уже собираются подсчитывать убытки от своей еще не начатой деятельности и судорожно искать пути отступления. На самом деле, все не так страшно. Налог взимается только с доходов, при этом в расчет налоговой базы не входит сама сумма инвестиций. Другими словами, если было вложено 5 млн. руб и получено доходов на сумму 350 тыс. руб, то налог исчисляется только с суммы полученного дохода, в данном случае, налоговая база составляет 350 тыс. руб.

Дополнительно для каждого инвестора существуют налоговые льготы и вычеты. Они меняются в зависимости от способа вложения средств. На сегодня существуют несколько основных вариантов инвестирования денег:

- открытие депозитного счета в банке;

- вложение средств в коммерческую и некоммерческую недвижимость;

- проведение операций с ценными бумагами на фондовом рынке (акции, облигации и т.д.);

- инвестиции в золото;

- проведение валютных операций;

- вложение средств в криптовалюту.

Любой из озвученных способов инвестирования денег имеет свои особенности, преимущества и недостатки. Поэтому каждый из них необходимо рассматривать отдельно с учетом тонкостей налогообложения в конкретном случае.

Что важно знать инвестору в недвижимость

В частности, иностранные инвесторы, которые выходят на рынок США, могут не знать, что купить недвижимость можно не только на физическое, но и на юридическое лицо. В этом случае создаётся компания типа LLC (limited liability company – общество с ограниченной ответственностью). Это даст владельцу больше возможностей, так как в рамках компании будет ограничен максимальный размер его материальной ответственности, можно разделить активы, а права собственности передавать быстро и анонимно. Более того, за счёт финансового планирования с первого дня можно экономить значительные суммы на налогах.

Помните, что важно общаться с организацией, где вас понимают, будь то небольшой частный инвестфонд или крупная финансовая компания

Помощь профессионалов при инвестировании в недвижимость

Получение профессиональной помощи способствует увеличению уровня прибыльности инвестиций

Особенно важно воспользоваться услугами компаний, предоставляющих помощь в области инвестирования, начинающим бизнесменам, которые стремятся минимизировать риски и извлечь максимально допустимую прибыль

В нашей стране настоящими профессионалами своего дела считаются следующие компании:

- E3 Investment, предлагающая вкладывать капитал на продолжительный срок в любой тип имущества. Уровень ожидаемого дохода высокий. Главное требование, которое предъявляют инвестору – внесение суммы более 100 000 руб. Наличие специального калькулятора на сайте компании, позволяет узнать, какую прибыль можно ожидать. На каждый вид актива приходится несколько видов страховки, поэтому в надежности E3 Investment можно не сомневаться.

- Activo – компания, предлагающая открыть доступ к самым ликвидным площадям. Независимое коллективное владение обеспечивает безопасность вложений. Если инвестируется более 2 млн руб., размер прибыли вкладчика составит 11,6%. После приобретения недвижимого имущества инвестор передает ее в управление профессиональной команде, которая ежемесячно предоставляет своим клиентам отчетность. Компания гарантирует сохранность вложенного капитала.

- Gordon Rock – популярное агентство недвижимости. Пользуясь услугами компании, каждый инвестор сможет вложить собственные сбережения в коммерческие площади и квартиры/дома, которые расположены на территории нашей страны либо за рубежом. Специалисты компании Gordon Rock окажут помощь в покупке номера в гостиничном комплексе/медицинском центре/мини-отеле, приобретении жилья людям пенсионного возраста, вложении денежных средств в готовый бизнес. Компания проводит семинары, тема которых посвящена эффективному инвестированию.

Доходность в размере 30% за несколько лет является стандартным средним показателем на рынке недвижимости

Стратегии инвестирования

Топ наилучших стратегий инвестирования в недвижимые объекты:

- инвестиции в новострой для перепродажи;

- инвестиции в новострой для сдачи арендаторам;

- инвестиции в жилье на вторичном рынке для перепродажи;

- инвестиции во вторичку для сдачи квартирантам;

- аренда вторички на долгосрочный период для пересдачи посуточно (с разрешения собственника);

- покупка коммерческого помещения, перепланировка под мини-офисы для сдачи арендаторам;

- покупка жилой недвижимости с обременением либо неблагополучными собственниками по низкой цене для снятия обременения в ходе сделки и перепродажи имущества по высокой цене.

Вложения в ЗПИФ недвижимости

Доходность: до 15% годовых.

Плюсы вложения в закрытые ПИФы недвижимости

- Небольшая сумма первоначального капитала – 300000 рублей.

- Отсутствие необходимости лично управлять недвижимостью.

- Возможность вложения в разные сегменты рынка недвижимости (новостройки, аренда, коммерческая недвижимость, отели, торговые, офисные помещения, склады).

- Пассивный доход (фонды, ориентированные на аренду) .

- Решение ключевых вопросов на общем собрании пайщиков.

Минусы вложения в закрытые ПИФы недвижимости

- Долгий возврат средств. До 10 лет.

- Плата за управление в независимости от результата.

- Низкая ликвидность. Возможность продать паи только на бирже.

- Риск банкротства и мошенничества управляющей компании.

- Риск использования денежных средств пайщиков по не назначению.

Коммерческая недвижимость

Является среднеустойчивой к факторам внешнего рынка и показывает доходность на уровне 10-14% при правильной стратегии инвестирования, удачной локации и грамотном управлении данной недвижимостью. Срок окупаемости вложений 10-12 лет.

Данный вид недвижимости стал популярен относительно недавно, поскольку спрос и растущий рынок предпринимательской активности диктуют свои условия. Это привлекает как частных, так и корпоративных инвесторов. Вложения могут варьироваться от десятков тысяч до десятков миллионов долларов в зависимости от масштабов (крупные офисные центры, отели, склады).

Кризисный 2020 год показал подверженность риску данного сегмента недвижимости, но цифры I квартала 2021 года говорят о достаточно быстром восстановлении. Особенно актуальны инвестиции в отели и сегмент «dark development» (склады последней мили, пункты выдачи заказов, «dark store» и «dark kitchen» – магазины без покупателей и кухня с доставкой на районе).

Выгодно ли инвестировать в недвижимость?

Попробуем оценить выгодность вложений в недвижимость. Сейчас в Москве стоимость 1-комнатной квартиры составляет около 5-6 млн. рублей. Сдать такую квартиру можно от 30 000 в месяц. В итоге доходность от аренды составит около 5-6% годовых.

Если учесть расходы на ремонт, простои, налоги, то доходность может снизиться до 4%. На рынке Санкт-Петербурга доходность от аренды составляет те же 5-6% по данным портала bn.ru. Причем, последние пять лет она снижается. Самая высокая рентабельность у 1-комнатных квартир, следом идут 2-комнатные и 3-комнатные.

Доходность недвижимости от сдачи в аренду 1,2,3- комнатные кв. СПб. Источник bn.ru

Рентабельность 4% означает, что инвестиция будет окупать себя 16 лет. В то же время сегодня можно открыть вклад в банке с доходностью 7% годовых.

Вложения в недвижимость становятся выгодны только в случае роста цен и последующей продажи квартиры. А динамика цен зависит от спроса и предложения в конкретном районе/регионе/стране. И если вы выбрали неудачное место или время, то скорее всего вас ждут разочарования. Например, последние 5 лет цены на недвижимость а Москве не растут.

Индекс стоимости жилья irn.ru

По сути недвижимость — это бетонная коробка, которая сама по себе не приносит дохода. Если ее кто-то снимает, она приносит доход. Если место, где она построена, растет и развивается, идет приток населения, растут доходы и спрос, то цена недвижимости тоже будет расти. Если этого нет и не предвидится — это будет плохая инвестиция.

Не многие знают, но фондовый рынок может приносить доходность как минимум не меньше недвижимости. В отличие от последней за акциями стоит бизнес, который зарабатывает деньги трудом.

Ниже на графике показана динамика 100 рублей, вложенных в недвижимость (цена квадратного метра в Москве + 4% дохода от аренды), и в инвестиционный портфель, состоящий из 70% российских акций, 20% гособлигаций и 10% золота.

Недвижимость и фондовый рынок

К концу 2017 года сумма, вложенная в квадратные метры, выросла бы до 856 рублей, а в фондовый рынок до 1076 руб. В реальности доход от недвижимости был бы еще меньше, так как доход от аренды нельзя сразу реинвестировать, его просто не хватит на покупку квартиры.