Куда жаловаться, если есть явные нарушения закона

Действия МФО или коллекторов не всегда являются законными. С 2017 года вступил в силу закон о коллекторах. По этому закону некоторые действия коллекторских агентств просто не допустимым.

Если действия сотрудников МФО или коллекторов от МФО начинают переходить допустимые границы (стучаться в дом, пытаются отобрать имущество, угрожают напрямую, подходят на улице и грозят расправой заемщику и его близким, то стоит сразу обращаться в полицию.

Данные действия являются незаконными и нарушают жизнь и здоровье человека. Конечно, пока нет реальных действий, полиция вряд ли примет какие-то меры, но хотя бы составит акт с обращением.

Примеры ситуаций, когда не стоит жаловаться на МФО

Не в каждом случае жалоба на МФО может быть рассмотрена в пользу заявителя. Можно привести несколько ситуаций, при которых нет смысла обращаться за помощью в вышестоящие инстанции:

- Кредитор взыскал комиссию, которая была предусмотрена в условиях договора, однако заемщик не заметил этот пункт по своей невнимательности. В этом случае с точки зрения закона в действиях МФО нет нарушения. Виноват только заемщик, так как он подписал договор, детально не ознакомившись с условиями.

- Причиной жалобы является обращение МФО за помощью к коллектору – по закону кредитор имеет право привлечь к процессу взыскания просроченной задолженности третьих лиц.

- За просрочку займа начислен штраф – это также законная мера, которую вправе применять МФО по отношению к недобросовестным заемщикам.

- Иные ситуации, когда по закону действия кредитора не являются нарушением.

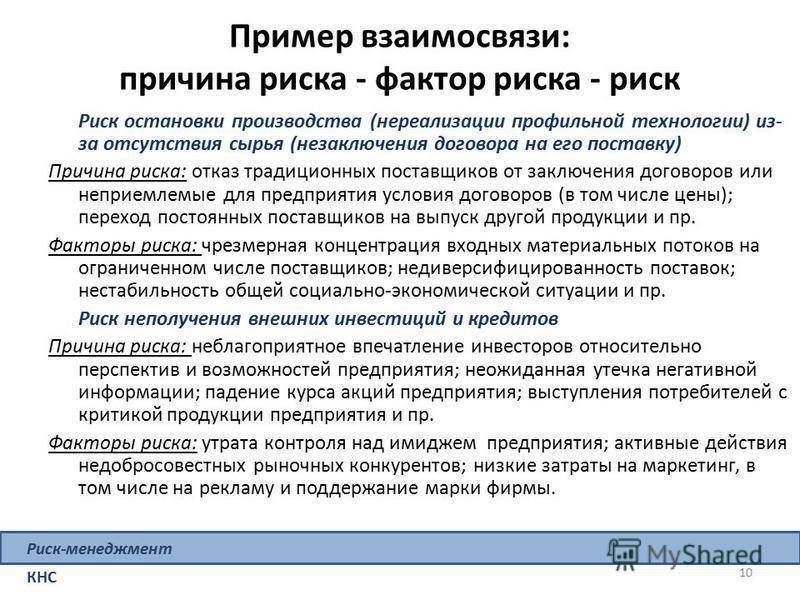

Как проверить контрагента

Проверка недобросовестности контрагентов, если они новые — обязательный этап подготовки к совершению сделки. И хотя далеко не вся информация о юрлице или ИП может быть доступной, того, что есть, хватает, чтобы сформировать первое впечатление о потенциальном партнере по сделке.

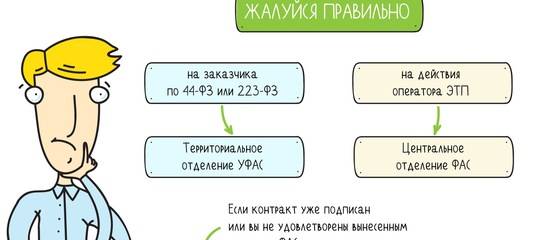

Какие-то данные можно найти и в других открытых источниках. Реестров недобросовестных контрагентов, как созданных Роспотребнадзором и ФАС, так и стихийно возникших в соцсетях и на тематических форумах, немало. Но времени на их изучение, как правило, нет совсем. Поэтому одним из основных источников информации о недобросовестности или ненадежности стороны сделки может стать просто наблюдение на переговорах и изучение предоставленной самим контрагентом информации.

Признаки недобросовестных контрагентов

Насторожиться стоит, если:

- нет данных о реальном адресе офиса, склада или производства;

- не удается пообщаться лично с руководством контрагента;

- право подписи «с той стороны» у человека, должность которого не предполагает участия в заключении сделок;

- в пакет документов для сделки не входит выписка из ЕГРЮЛ или ЕГРИП.

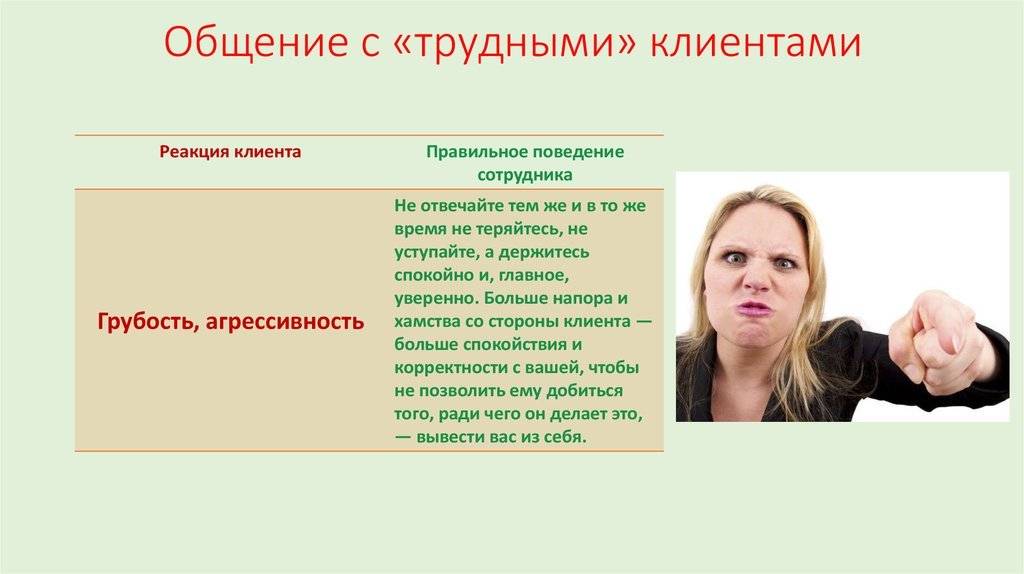

Если звонят в отдел кадров или начальнику предприятия

Звонки начальству или сотрудникам отдела кадров отличаются от звонков коллегам. Если последние рассчитаны на то, что коллеги окажут моральное воздействие на должника, призовут к его совести, то начальству и кадровикам звонят с целью создания проблем на работе. Т.е., такие звонки – враждебный акт со стороны компании, занимающейся взысканием долга.

Звонкам начальнику или кадровикам обычно предшествуют угрозы типа: «Вас уволят» или «У вас на работе будут проблемы». Поскольку коллекторы не имеют права ни угрожать увольнением, ни добиваться его через звонки начальству, должник может смело обращаться в прокуратуру.

Начальству же надо объяснить, что действия коллекторов противоправны, а сами они являются банальным вымогателями. Это не будет ложью, ведь контора действительно нарушила закон с целью выбивания денег.

Помните, что коллекторы имеют право звонить на работу только для того, чтобы поговорить с должником, и любые их разговоры с начальником или сотрудниками должника должны быть сведены к тому, чтобы пригласить должника к телефону.

Чего боятся МФО?

Являясь организацией, деятельность которой призвана приносить прибыль, боятся основных санкций, предусмотренных законодательством за нарушения:

- К примеру, непредоставление сведений о кредитной истории чревато штрафом до 50 000 рублей.

- Если предпринимает незаконные действия, направленные на возврат денег заемщиком, то может быть оштрафована на сумму до 100 000 рублей.

- Нераскрытие публично информации об условиях получения займа (договора займа) в сети Интернет и иными способами до 100 000 рублей.

- В конце 2018 года Банк России определил размеры штрафов за нарушения законодательства — 0,05% от суммы задолженности граждан и юрлиц перед МФО (по основному долгу) на последнее число квартала, предшествующему наступлению ответственности.

ВНИМАНИЕ: повторное нарушение, совершенное в течение года, если оно привело к нарушению прав потребителей приведет к назначению штрафа в 0,1% основного долга. Самые страшные санкции – закрытие организации – применяет ЦБ РФ на основании нарушений закона такими организациями, непредставление необходимых сведений Центробанку, непредставление отчетов надзорному органу

Самые страшные санкции – закрытие организации – применяет ЦБ РФ на основании нарушений закона такими организациями, непредставление необходимых сведений Центробанку, непредставление отчетов надзорному органу.

ЦБ РФ исключает МФО и реестра за неоднократное нарушение требований ФЗ «О потребительском кредите (займе)» N 353-ФЗ.

Почему МФО беспокоят родственников и насколько это законно?

В договоре на займ, как правило, указывается, что представители МФО могут делиться персональными данными с третьими лицами, если клиент указал их контактные данные. Ими обычно выступают родственники.

Звонить контактному лицу можно в нескольких случаях:

- Если он является поручителем заемщика.

- Телефонный номер был записан как контактный.

- Связаться с заемщиком не представляется возможным. Звонок выполнен для уточнения его нахождения или передачи сообщения.

В остальных случаях на вопрос, имеют ли право МФО звонить родственникам, можно ответить отрицательно. Требовать оплату МФО не могут, как и разглашать величину долга и прочие обстоятельства, в рамках обслуживания клиентов. Какие-либо угрозы запрещены по умолчанию. Если родственник не желает предоставлять сведения о заемщике, то привлечь его к ответственности невозможно, нельзя запугивать и оказывать давление. В противном случае ваш родственник имеет право пожаловаться в правоохранительные органы.

Корпоративные новости »

Alphabet: сервис Google Cloud все еще сильно недооценен

Новикомбанк организует финансирование для производства гражданских вертолетов Ка-62

Агентство Fitch подтвердило рейтинг «Балтийского лизинга» на уровне «BB»

Совкомбанк и РТС-холдинг продали свои доли в капитале оператора электронной торговой площадки ОТС

«Балтийский лизинг» запускает премию для предпринимателей «Дело года»

Из онлайна в офлайн: родители стали чаще искать обучение и развлечения для своих детей вне дома

Новикомбанк повысил доходность по вкладам в рублях

Краудлендинговая платформа Lucros стала новым участником Ассоциации операторов инвестиционных платформ

МКБ повысил ставки по вкладам

Совкомбанк выступит организатором размещения «зеленых облигаций» Росатома объемом 10 млрд рублей

Чистая прибыль МКБ по МСФО увеличилась на 61% по итогам трех месяцев 2021 года до 8,3 млрд рублей

Чистая прибыль Совкомбанка по МСФО в I квартале 2021 года составила 9,8 млрд руб.

Билет в будущее: большинство родителей готовы копить для детей

QBIS 5.0: новое поколение интегрированной банковской системы

Руководитель АФД принял участие в выездном заседании Комитета Государственной думы России по финансовому рынку

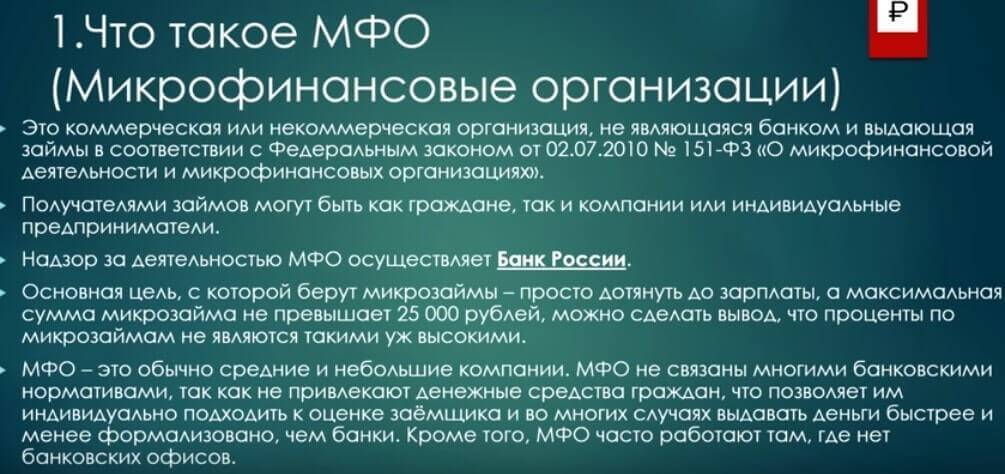

Почему нужно знать, куда именно жаловаться?

Количество недовольств действиями МФО растет постоянно. Заемщики возмущены хамским обращением сотрудников, требованиями вернуть уже уплаченный долг и проч. Попадая в сложные ситуации, многие люди даже не знают, как и куда можно обратиться для защиты своих прав и интересов. Займ является таким продуктом потребления, как и, например, хлеб.

Важно правильно определить, куда жаловаться. Для этого нужно почитать законы, которым должны подчиняться банки и МФО. Далее нужно определить, какой закон нарушен и уже писать жалобу в соответствующее ведомство.

Правильность определения адресата жалобы увеличит шансы на ответ, приведет к прекращению нарушения законов в отношении вас, сбережет ваши нервы и деньги

Далее нужно определить, какой закон нарушен и уже писать жалобу в соответствующее ведомство.

Правильность определения адресата жалобы увеличит шансы на ответ, приведет к прекращению нарушения законов в отношении вас, сбережет ваши нервы и деньги.

Когда заемщик оформляет («покупает») займ, то на него распространяется закон о защите прав потребителей. Услуга должна соответствовать заявленным стандартам и условиям, иначе – это нарушение прав потребителя.

Таким образом, если МФО обманула с условиями займа, сотрудники нахамили или требуют погашения уже погашенного долга, оставлять это без внимания не стоит. Это актуально особенно в том случае, когда организация работает официально, внесена в госреестр, надзор за ней осуществляют контролирующие органы. Надежным помощником в этом деле станет закон №353 «О потребительском кредитовании» от 1.06.2014 года

353-ФЗ

353-ФЗ «О потребительском кредите (займе)», статья 11

Принят Государственной Думой 13 декабря 2013 года Одобрен Советом Федерации 18 декабря 2013 года

Изучить документ

Статья определяет Права заемщика на отказ от получения потребительского кредита (займа) и досрочный возврат потребительского кредита (займа), т.е. в какие сроки нужно вернуть и сколько нужно платить

П.11 Гласит: При досрочном возврате части потребительского кредита (займа) кредитор в порядке, установленном договором потребительского кредита (займа), обязан предоставить заемщику полную стоимость потребительского кредита (займа) в случае, если досрочный возврат потребительского кредита (займа) привел к изменению полной стоимости потребительского кредита (займа), а также уточненный график платежей по договору потребительского кредита (займа), если такой график ранее предоставлялся заемщику.

Как действуют мошенники

Схемы мошенничества сфере микрокредитования довольно

однообразны и сводятся к тому, что у потенциального заемщика, перед тем, как выдать

ему микрозайм просят внести небольшой платеж, под следующими предлогами:

- Подтверждение платежеспособности;

- Для оформления банковской карты, на которою в последствии

будут якобы переведены заемные средства.

Тут, следует сделать оговорку. Например, есть сервис onezaim, отзывы о котором,

довольно противоречивы. В их случае, сервис предупреждает, что сами они займы

не выдают. А лишь за плату в 299 рублей, перенаправляют заявку в разные МФО,

как бы помогая. Часто люди, не ознакомившись с правилами работы сервиса, пишут

гневные отзывы о том, что их обманули, что по факту оказывается не так.

А есть и сервис Ренессанс займ, негативными отзывами о

котором пестрит весь интернет. В отзывах говорится, что под предлогом

оформления банковской карты на будущего заемщика, человеку предлагается

оплатить 799 рублей. После оплаты, люди не могут получить займ и вернуть деньги

потраченные на якобы оформленную на их имя карту.

Наказывают ли МФО

С октября 2019 года ЦБ обязал кредитные организации рассчитывать показатель долговой нагрузки заёмщиков до того, как одобрить заявку на предоставление кредита. Правило действует при выдаче займа более 10 тыс. руб. Если ПДН превышает 50%, кредитор обязан формировать дополнительный запас капитала. Такие меры приняты и в отношении банков, и в отношении микрофинансовых организаций.

«Нововведение ЦБ делает для МФО менее выгодным сотрудничество с закредитованными клиентами. Правда, существуют схемы, позволяющие микрофинансовым организациям обойти ограничение. Наиболее известная из них состоит в том, что МФО не получают полной информации о долгах заёмщика. ЦБ не регламентирует количество бюро кредитных историй, в которые должен обратиться кредитор, а МФО зачастую сотрудничают далеко не со всеми БКИ», – рассказывает ведущий аналитик QBF Олег Богданов.

В самих МФО говорят, что прямого запрета кредитовать людей с ПДН выше 50% нет.

Комментирует Фарида Валуева, исполнительный директор компании Creditter: «По нашим наблюдениям, количество новых кредитов, наоборот, снижается. Политика микрофинансовых организаций направлена на поиск новых продуктов (например, более длительные займы), поиск добросовестных клиентов и повышение лояльности. То есть работа ведётся в этом направлении.

Если говорить о сфере МФО, то по распоряжению ЦБ есть указание считать ПДН, но прямого запрета выдавать займы при коэффициенте больше 50% пока не было. Естественно, добросовестные компании при выявлении закредитованности отказывают в выдаче нового займа. Это и внутренние риски компании – если заёмщик закредитован, то высока вероятность, что он попросту не погасит заём, смысла выдавать микрокредит нет. На данный момент санкций в сфере МФО нет».

Больше половины займов выдали закредитованным людям

В последнем квартале 2019 года микрофинансовые организации выдали больше половины займов закредитованным заёмщикам. У банков показатели скромнее, но тоже высокие.

Каждый четвёртый кредит выдали человеку с высокой долговой нагрузкой.

Чтобы определить закредитованных заёмщиков, кредитные организации рассчитывают показатель долговой нагрузки. Это отношение платежей по кредитам к доходу заёмщика. Информацию берут за год. Высоким считается показатель от 50%. Это значит, что на платежи по займам уходит больше половины доходов, а значит, человек может не справиться с обязательствами.

Предполагалось, что такие займы станут невыгодными для банков и МФО, и кредиторы перестанут выдавать деньги в долг таким заёмщикам. Но статистика показала обратное. В последнем квартале 2019 года финансовые организации всё ещё кредитовали заёмщиков с высоким уровнем долговой нагрузки.

Что делать, если коллекторы ведут себя противозаконно?

Ситуации, когда сотрудники отдела взыскания оказывают моральное и психологическое давление – нарушение законодательства Российской Федерации. Куда жаловаться на МФО? Заемщик имеет право обратиться в суд в следующих случаях:

- поступают телефонные звонки и СМС с угрозами здоровью заемщика, его близких;

- сотрудники звонят в ночное время;

- конфиденциальная информация была разглашена третьим лицам;

- поступают звонки на работу или близким людям с целью оказания давления на должника;

- осуществлен взлом и проникновение в квартиру;

- произошла порча имущества;

- заемщику нанесены физические увечья.

Неправомерные действия служат основанием для обращения в суд, жалоба будет рассмотрена максимально быстро.

Начнем с понятия

На практике часто смешиваются понятия персональных данных и различных видов тайн (конфиденциальной информации особого типа). Для МФО специальным видом тайны является тайна операций, также как для банков такой режим распространяется на информацию, относящуюся к банковской тайне.

К тайне операций относится информация о наличии и условиях договора займа, о наличии и размере долга клиента. Такая информация, как и персональные данные клиента, является конфиденциальной, то есть МФО обязана обеспечивать ее охрану и, по общему правилу, не в праве передавать ее третьим лицам. Однако за разглашение тайны операций МФО может быть исключена из реестра, так как такое действие является нарушением закона «О микрофинансовой деятельности и микрофинансовых организациях»

Сведения, составляющие тайну операций, могут быть переданы МФО третьим лицам (родственникам должника, например) только в рамках взыскания просроченной задолженности и только при наличии письменного согласия должника, а также с крайней осторожностью до осуществления взыскания – при наличии доверенности должника

Поэтому крайне важно обеспечить качественную проверку личности клиента при осуществлении дистанционного консультирования клиента по статусу его договора займа, платежей по ним и подобной информации

Обработка персональных данных возможна только с согласия физического лица, чьи данные обрабатываются

Закон содержит закрытый перечень оснований, когда согласие лица не требуется. Например, к таким случаям относится заключение договора. Если физическое лицо заключает договор займа, то данные, которые оно предоставляет кредитору – банку, МФО, ломбарду и т.п. – могут храниться и использоваться таким кредитором без оформления отдельного согласия заемщика. И это разумно: заключение и исполнение договора невозможно при отсутствии у сторон договора данных друг о друге. При этом если кредитор в рассматриваемом случае решит использовать полученные данные не для исполнения договора, например, захочет продать эти данные магазину, который будет рассылать рекламные смс, то такая обработка данных будет уже незаконной – физическое лицо может привлечь такого кредитора к ответственности.

Согласие на обработку персональных данных может быть устным, если закон не предусматривает письменную форму

То есть в абсолютном большинстве случаев достаточно того, что физическое лицо озвучило свое согласие, а оператор персональных данных может подтвердить факт получения такого согласия (например, располагает записью соответствующего разговора с субъектом). Поэтому совершенно законно получить как персональные данные, так и согласие на работу с ними по телефону. А письменная форма согласия нужна, например, при обработке биометрических данных или данных о здоровье. Чтобы база персональных данных была максимально монетизируема, в текст согласия кредитор сразу включает право на рекламную рассылку своих услуг и услуг третьих лиц, а также право на передачу информации третьим лицам для целей рекламы. А для обеспечения возможности использования ресурсов третьих лиц по оценке поведения клиентов, подключения платежных сервисов и т.п

важно в согласии учесть право на передачу персональных данных третьим лицам для выполнения обязанностей оператора по заключенным договорам, предоставляющим клиентам различные сервисы

Персональные данные могут собираться и использоваться только для достижения конкретных целей, после чего они подлежат уничтожению

При этом цели обработки персональных данных должны быть указаны в согласии физического лица или соответствовать тем целям, для достижения которых обработка разрешена законом без согласия. То есть если клиент не оформлял согласие, так как целью сбора его данных было только заключение и исполнение договора займа, то после погашения заемщиком соответствующего займа кредитор вправе сохранить и обрабатывать только те данные клиента, которые необходимы кредитору для выполнения своих законных обязанностей, например, для составления обязательной отчетности в уполномоченные органы. Излишние данные кредитору необходимо удалить. Конечно, в такой ситуации рассылать клиенту рекламные сообщения такой кредитор не сможет ни до, ни после погашения займа, так как для целей рекламы клиент согласия не давал.

Особенности услуги

Пользуясь онлайн-заявкой, вы должны понимать, что нет стопроцентной гарантии получения средств. Анкетные данные заявителя направляются в разные МФО, после чего каждый кредитор в индивидуальном порядке рассматривает заявку и принимает решение.

В процессе принятия решения учитываются:

- кредитный рейтинг;

- количество займов в других МФО;

- наличие открытых просрочек и их продолжительность;

- общая сумма кредитной нагрузки на текущий момент;

- сумма ежемесячных расходов.

На основе этих данных займодавец оценивает платежеспособность и кредитную дисциплину заявителя, определяет сумму займа и процентную ставку.

Юристы

Ермаков Андрей Валерьевич

Адвокат, партнер Юридического Агентства Санкт-Петербурга Ермакова (Степанова) Любовь Владимировна

Ведущий юрист Юридического Агентства Санкт-Петербурга Степанов Денис Юрьевич

Ведущий юрист Юридического Агентства Санкт-Петербурга Соловьев Константин Васильевич

Ведущий юрист Юридического Агентства Санкт-Петербурга Каваляускас Василий Анатольевич

Ведущий юрист Юридического Агентства Санкт-Петербурга Челюк Александр Юрьевич

Практикующий юрист Юридического Агентства Санкт-Петербурга Федюхин Дмитрий Германович

Руководитель департамента сопровождения и обслуживания юридических лиц Запрудная Дарья Игоревна

Помощник юриста, специалист информационно-консультационного департамента Юридического Агентства Санкт-Петербурга Андреева Виктория Андреевна

Помощник юриста, специалист информационно-консультационного департамента Юридического Агентства Санкт-Петербурга Гармаш Юлия Олеговна

Помощник юриста Данилочкина Полина Александровна

Руководитель отдела Банкротство физических и юридических лиц Золотова Нина Сергеевна

Адвокат, партнер Юридического агентства Санкт-Петербурга. Истомина Ольга Викторовна

Руководитель отдела исполнения Кутузова Дарья Валентиновна

Специалист клиентской службы Петрова Ольга Анатольевна

Специалист клиентской службы

Заключение

Если не платить микрозайм, что будет? Если виноват заемщик, дело может дойти до суда. Кроме того, вероятно, потребителю больше не удастся получить займы. В противном случае, скорее всего, проблема разрешится в пользу клиента МКК.

Рекомендуем сотрудничать с проверенными сервисами. На нашем сайте вы можете найти МФО «Домашние деньги» и многие другие. С этими микрозаймами вероятность того, что придется жаловаться кому бы то ни было, невысока. Здесь вы найдете сравнение ООО МФО – выбирайте сервисы с подходящими условиями. Описанные компании входят в список лучших МКК РФ. Если у вас нет средств, вклада в швейцарском банке или, к примеру, карты Тинькофф, выручит МКК.