Как вернуть деньги за коллективное страхование

Согласно статье 934 Гражданского кодекса Российской Федерации по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Руководствуясь статьями 387, 388, 390 Гражданского процессуального кодекса Российской Федерации, Судебная коллегия по гражданским делам Верховного Суда Российской Федерации

Мне больше нравится положительная, а это — Определение Областного суда (Апелляционное) — поэтому ее и привел.

По условиям полиса страхования от несчастных случаев № 45-00-30973-АПН-С 1 от 29 декабря 2014 г., выданного Голубевой Т. А., и Программы 1 индивидуального страхования от несчастных случаев заемщиков страховая сумма по договору страхования на дату заключения составила 750 605 руб. Для договора страхования, заключенного истицей (сроком менее 61 месяца), страховая сумма определяется в соответствии с первоначальным графиком платежей и равняется 100% задолженности застрахованного лица по кредитному договору, но не более страховой суммы на дату заключения договора страхования. В период действия договора страхования страховая сумма уменьшается.

Елена, если вы кредит погасили досрочно, то можно попробовать вернуть страховку за неиспользованный период. Но нужно смотреть кредитный договор, полис страхования или договор.

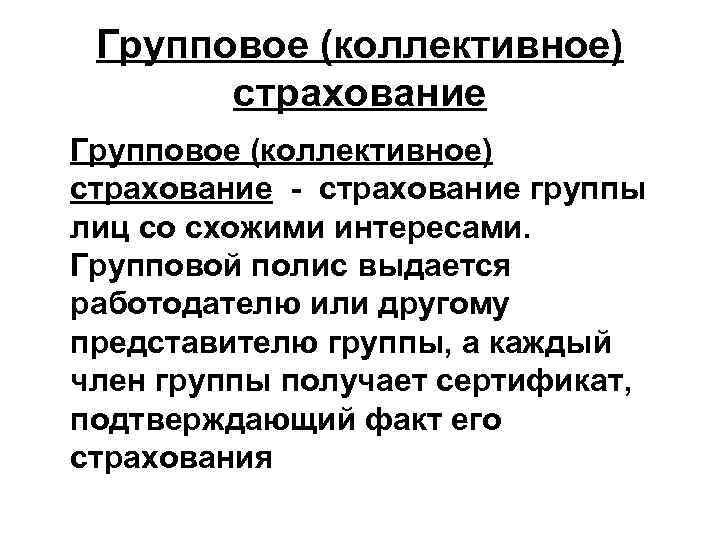

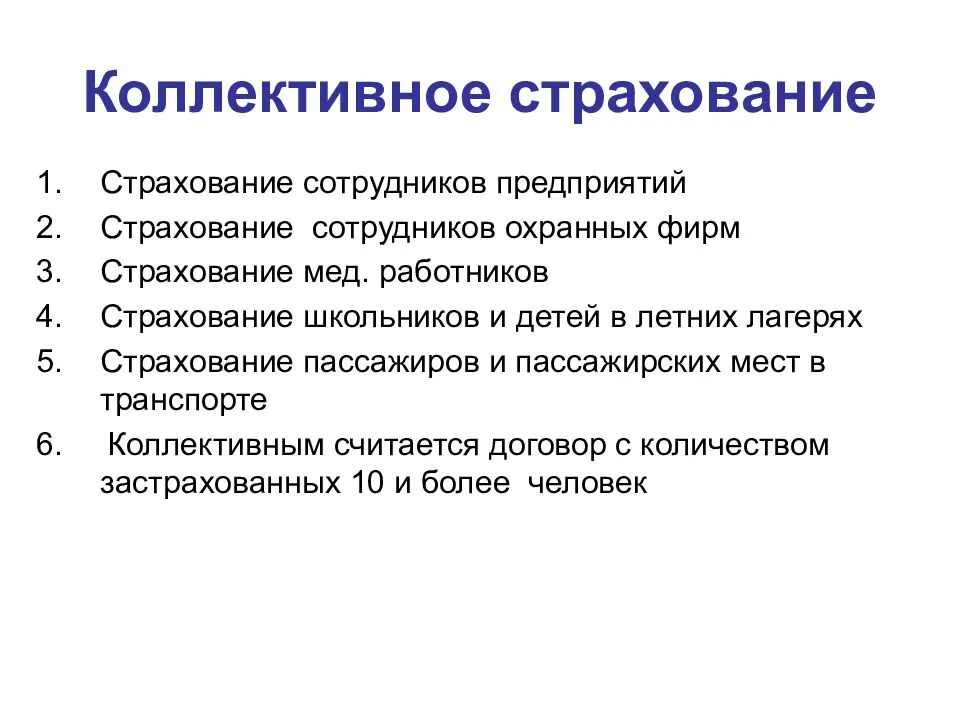

Программа коллективного страхования

Коллективное страхование жизни или других рисков обязательно предполагает применение специального страхового полиса. Бланки данного документа имеются только у специализированных компаний, которые занимаются страхованием различных рисков или ответственности. Каждый человек, который присоединяется к коллективному договору, после подписания всех документов получает на руки особый сертификат, выступающий в качестве подтверждения его участия в этом виде страхования. При этом вместо этого документа иногда выдается специализированный полис коллективного страхования, однако в этом случае данный человек будет обладать специфическими правами и возможностями, поскольку при желании он может изменять некоторые условия страхового договора или же оказывать на него существенное влияние.

Программа коллективного добровольного страхования становится все более популярной за счет того, что обладает действительно многими важными преимуществами, причем сразу для многих заинтересованных лиц. Это особенно считается выгодным и простым для людей, работающих в одном коллективе и в одинаковых условиях труда, поскольку в этом случае у них постоянно появляются определенные схожие ситуации, требующие страховой защиты. Занимаются предоставлением данной услуги специализированные компании, которые обычно сами договариваются с руководителями различных предприятий на счет составления такого коллективного договора. При этом стоимость услуги не считается слишком большой, а в случае наступления страхового случая можно будет положиться на то, что большая часть проблем будет решена страховой компанией.

Кто вправе быть страхователем или страховщиком

Страхователем может быть любой дееспособный гражданин РФ, достигший совершеннолетия или физическое лицо, действующее от имени ребенка или инвалида. Также, право на получение защиты своих финансовых интересов имеют иностранцы, официально пребывающие на территории страны. Это может означать, что им необходимо получить ВНЖ или РВП.

Страховщиком является лицензированная компания, имеющая разрешение на предоставления определенного круга юридических услуг. От имени компании заключение договоров проводят агенты — граждане, подписывающие соглашения на основании постоянного сотрудничества или выданной организацией доверенностью.

Таким образом, отношения участников страхового договора четко регламентированы законодательством, но имеют достаточно свободного хода, чтобы обе стороны могли получать наиболее выгодные условия

Чтобы не подписать невыгодное соглашение, нужно внимательно изучить его содержимое, обращая внимание на все нюансы

Страхование жизни и здоровья: вопросы и ответы

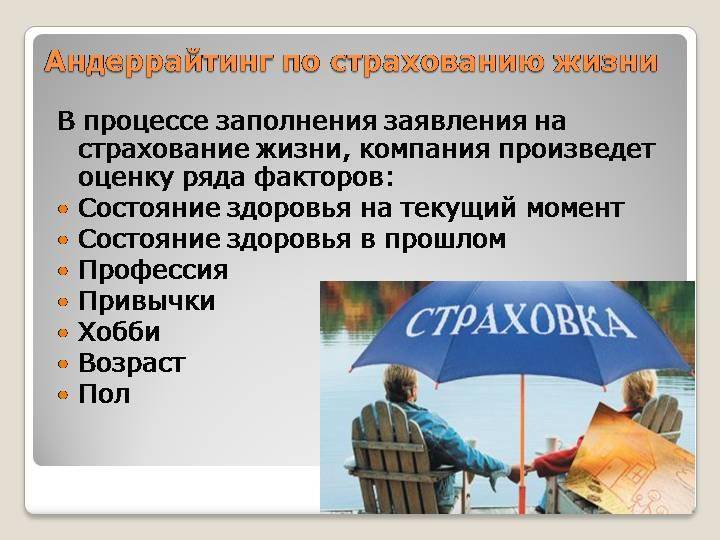

1. Нужно ли проходить медицинский осмотр для заключения договора страхования?

В большинстве случаев СК не требуют медицинских справок.

2. Травма получена во время занятий спортом на отдыхе. Выплатит ли возмещение СК?

Выплатит, если в договоре предусмотрены риски, связанные с любительским спортом. Такая страховка обычно обходится дороже обычной.

3. Распространяется ли страхование жизни на случаи, связанные с ДТП?

Такие варианты защиты есть. Для этого нужно выбрать соответствующую программу.

4. Застраховали на работе по ДМС. Нужна ли еще одна страховка от болезни?

Это — разные услуги, хорошо дополняющие друг друга. По полису ДМС, скорей всего вам не нужно дополнительно оплачивать простое лечение, но в случае сложных проблем (операция по удалению опухоли, выявление гепатита), придется платить. Полис страхования болезни работает по-другому. Есть четкий перечень заболеваний, при выявлении которых СК оказывает финансовую поддержку.

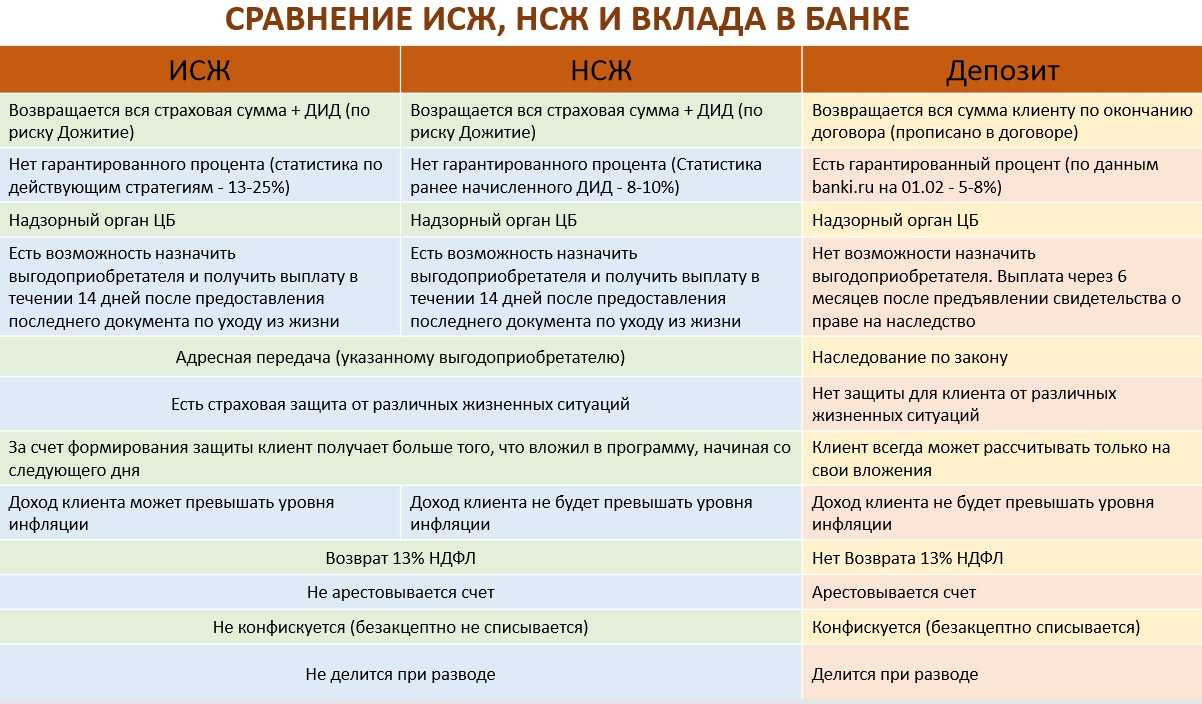

5. Как получить налоговые льготы при НСЖ и ИСЖ?

Налоговый вычет при страховании жизни относится к социальным налоговым вычетам, как и расходы на образование, лечение. Максимальная сумма, с которой можно получить налоговый вычет — 120 тыс. руб. в год, уплаченных по договорам страхования со сроком действия 5 лет и более.

6. До какого возраста можно оформить СЖ?

Стороной договора может быть лицо, которому исполнилось 18 лет. В зависимости от вида страховки, есть ограничения по возрасту — до 50, 65, 70 лет.

Особенности и схема

Коллективное страхование представляет собой особую форму страхования рисков, когда непосредственное заключение договора происходит между компанией и организацией, члены которой или клиенты впоследствии получают документы, подтверждающие их страхование. При этом затраты на покрытие страховых взносов несут непосредственно те субъекты, чьи риски предусматриваются. При наступлении риска выплачиваемая компенсация может предназначаться полностью страхователю или же частично покрывать затраты той организации, которая заключила договор со страховщиком. В большинстве случаев коллективное страхование осуществляется относительно рисков, связанных с утратой трудоспособности, мошенничества, потери источника официального дохода или жизни.

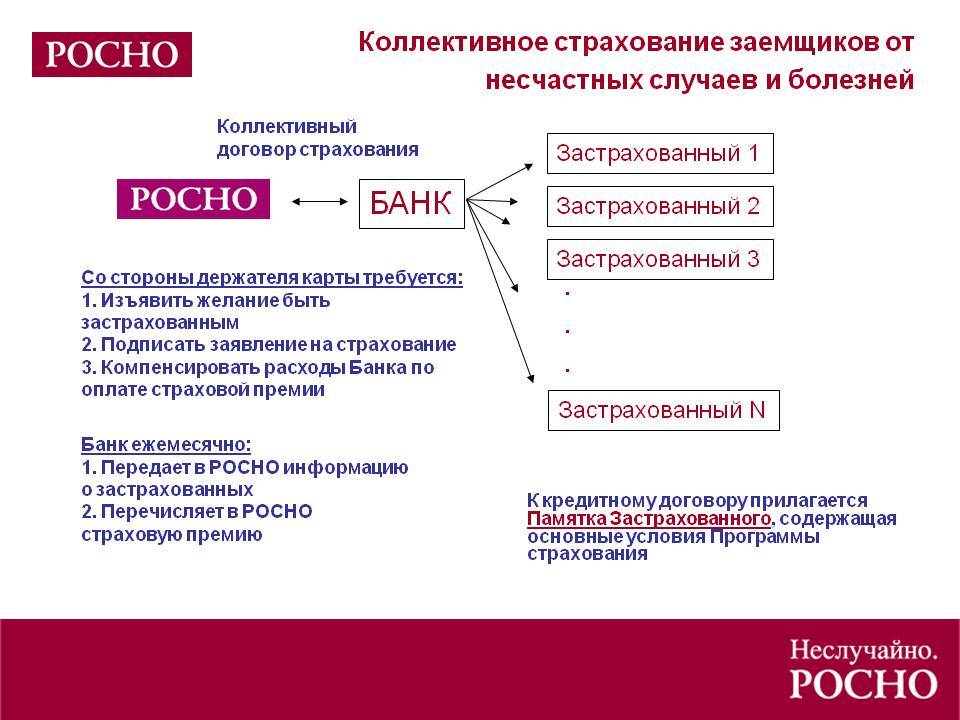

Схема такого страхования предполагает заключение банком единого договора со страховщиком и тем клиентам, которые обращаются к нему за получением займов или получении кредитных карт. В той ситуации, когда наступает страховой случай, выраженный в смерти заемщика, его болезни, потери заработка, банк гарантированно получит выплату в полном или частичном размере относительно средств, которые он предоставил клиенту с учетом дополнительных расходов и полагающегося ему вознаграждения. Сумма компенсации, которая выплачивается при наступлении риска, как правило, не может превышать размера выданного кредитного обязательства. Кроме банковской сферы коллективное страхование широко используется на предприятиях, когда работодатель страхует своих сотрудников, занятых на работе с повышенным травматизмом и опасностью.

Коллективное страхование

3) Очень часто, в судебных актах, можно найти следующий текст «Таким образом заёмщик присоединился к Договору коллективного страхования путём подписания Заявления на присоединение». Застраховаться — означает заключить договор страхования. Для застрахованного, по правилам русского языка, это будет «его застраховали». П.1 ст.940 ГК указывает, что Договор страхования должен быть заключен в письменной форме. В п.5 комментариев говорится, что Договоры страхования часто подпадают под понятие договора присоединения (ст. 428 ГК). Статья 428. Договор присоединения 1. Договором присоединения признается договор, условия которого определены одной из сторон в формулярах или иных стандартных формах и могли быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом. 3. Правила, предусмотренные пунктом 2 настоящей статьи, подлежат применению также в случаях, если при заключении договора, не являющегося договором присоединения, условия договора определены одной из сторон, а другая сторона в силу явного неравенства переговорных возможностей поставлена в положение, существенно затрудняющее согласование иного содержания отдельных условий договора. П.1. абз.2 комментариев: Таким образом, в законодательстве было сформулировано понятие договора присоединения, под которым подразумевается договор, условия которого определены одной из сторон в формулярах или в иных стандартных формах и могли быть приняты другой стороной не иначе как путем присоединения к предложенному договору в целом. Две стороны договора коллективного страхования — это Банк и Страховщик. Условия договора ими выработаны и согласованы совместно. Банк и Страховщик, как две стороны в договоре не могут выступать одной стороной, выработавшей существенные условия договора, в котором другой стороной выступает Застрахованное лицо, которое якобы присоединилось к договору путём присоединения. Договор присоединения – юридический механизм подписания документа. Договор коллективного страхования не является офертой одной стороны. Застрахованное лицо не является стороной в договоре, следовательно, к нему не применимы положения, относящиеся к договору присоединения. Договор коллективного страхования является рамочным. Статья 429.1. Рамочный договор 1. Рамочным договором (договором с открытыми условиями) признается договор, определяющий общие условия обязательственных взаимоотношений сторон, которые могут быть конкретизированы и уточнены сторонами путем заключения отдельных договоров, подачи заявок одной из сторон или иным образом на основании либо во исполнение рамочного договора. В рамочном договоре содержится только ряд общих условий совершения сделки. Согласование же существенных откладывается на будущее время. Способ конкретизации условий, исходя из п. 1 ст. 429.1 ГК РФ следующий — заключение отдельного договора. Т.к. у нас идёт договор страхования, то он должен быть обязательно в письменном виде, с учётом наличия согласования всех существенных условий договора. Из указанного выше, следует, слова в тексте «Таким образом заёмщик присоединился к Договору коллективного страхования путём подписания Заявления на присоединение» являются только словами, которые не попадают под понятие договора присоединения и, не имеют под собой такого юридического факта, как заключение договора страхования методом договора присоединения. Застрахованный и Выгодоприобретатель являются третьими лицами в ДКСЗ. Поэтому Договор коллективного страхования — это договор в пользу третьих лиц. Этот договор является рамочным, т.к. в нём указаны только общие условия и нет таких существенных условий как: указание на застрахованное лицо; размер страховой суммы; срок действия договора страхования в отношении Застрахованного лица. Получается, что Договор коллективного страхования является рамочным для договора в пользу конкретного третьего лица (Застрахованного лица), в котором будут отражены все существенные условия договора. При этом Страховщик обязан выдать застрахованному лицу, подписанный им договор страхования или страховой полис (ст.940 ГК). П.1 ст. 940 ГК предписывает, что Договор страхования должен быть заключен в письменной форме. И требование о письменном оформлении договора распространяется на все случаи страхования. Это говорит о том, что должен существовать договор страхования в отношении Застрахованного лица, которого никто в глаза не видел, потому что его нет. ДКСЗ по сути ничем не отличается от Договора об обязательном медицинском страховании, но при этом полисы ОМЗ у нас у всех, как застрахованных, имеются на руках.

Страхование здоровья

В России действует обязательное медицинское страхование, которое гарантирует, что если вы заболеете, государство будет лечить вас бесплатно. По полису ОМС вам вылечат ОРВИ, 3 раза в год можно пройти диспансеризацию, а если нужна экстренная госпитализация, вам обязаны помочь даже без полиса.

Добровольное медицинское страхование — платная и более продвинутая версия ОМС. ДМС компенсирует расходы на лечение в случае непредвиденной утраты трудоспособности. При добровольном страховании себя и близких от острого или хронического заболевания, инвалидности или смерти от болезни, вследствие действия третьих лиц вы получаете все виды медицинской помощи:

- амбулаторную;

- стационарную;

- стоматологическую;

- скорую;

- реабилитационно-восстановительное лечение;

- диагностику и многое другое.

При наличии полиса у клиента, страховая компания круглосуточно с ним на связи, информирует о графиках работы врачей и поликлиник, дает адреса медучреждений, контактные телефоны. Вас могут записать на прием к врачу, организовать срочный выезд специалиста на дом, экстренную госпитализацию.

Цена страховки — от 8 тыс. руб. Чем больше услуг вам нужно, тем она дороже. Если вы — в зоне риска (например, старше 50 лет или страдаете гипертонией), СК применяет повышающий коэффициент, который увеличивает стоимость полиса. Если ДМС покупает работодатель, он получает налоговые льготы, а работники — корпоративные скидки.

Как вернуть страховую премию при кредитовании

Банки, в целях своей защиты, заключают страховой договор при оформлении разных видов кредита. Некоторые клиенты погашают долг досрочно, и именно в таком случае они могут вернуть часть выплаченной премии.

Возврат работает по следующему алгоритму:

- Страхователь должен взять в банке справку о полном погашении кредита и об отсутствии иных долгов перед банком.

- Написать заявление в СК, к которому нужно прикрепить банковскую справку и документы на кредит.

- Сотрудники компании изучают документацию и производят расчет возврата страховой премии.

- Выплата положенной компенсации клиенту.

Возможность возврата премии прописывается в договоре, поэтому, прежде чем претендовать на это, следует внимательно изучить документ. При этом вернуть часть премии возможно только при добровольном страховании, обязательная страховка никогда не предусматривает эту возможность.

При оформлении кредита клиент может отказаться от страховки, однако он должен понимать, что отказ может привести к более высокой кредитной ставке или к уменьшению срока кредитования.

В «период охлаждения»

Это понятие, которое подразумевает срок, до истечения которого можно вернуть уплаченную сумму в полном объеме. Обычно времени на это дается не более 5-ти дней. Для возврата суммы клиенту необходимо написать заявление по соответствующему образцу в страховую компанию. Деньги будут возвращены на счет, указанный в заявлении.

При досрочной оплате займа

Если клиент досрочно погасил кредит, он имеет право получить часть от внесенной суммы вознаграждения. К обращению о досрочном закрытии кредита необходимо приложить заявление о возврате страховки.

Через суд при неоплаченном займе

Если срок возврата денег за страховку истек, сделать это становится достаточно сложно. Даже суд, в большинстве своих случаев, оказывается проигрышным для клиента. Поэтому сделать это рекомендуется только при возврате значительной суммы и при помощи профессиональных юристов.

При досрочном прекращении договора

Преждевременное аннулирование договора может быть причиной возврата страхового вознаграждения. Связано такое расторжение может быть по причине смерти клиента или если поменяется владелец объекта страхования.

Алгоритм возврата страховки

Для возврата нужно следовать определенному порядку действий:

- Получить справку из банка, подтверждающую что долг погашен.

- Написать заявление в СК с просьбой о возврате причитающейся суммы, к которому следует прикрепить и другие документы (паспорт, справку из банка, договор о кредитном соглашении).

- Дождаться принятия решения и выплаты средств на счет клиента.

Условия и сроки

Возврат денег возможен только в том случае, если это указано в договоре СК. Обращение в суд при отсутствии такого пункта редко дает положительный результат, а истец может не только проиграть процесс, но и потерять средства из-за материальных издержек. После написания заявления, по закону, компания должна принять решение в течение 10 рабочих дней.

Какая сумма подлежит возврату

Сумма возврата может рассчитываться в двух вариантах, которые прописываются в условиях договора: на всю сумму кредита и на остаток долга. Если кредит погашен досрочно, нужно сумму премии разделить на все периоды. Затем полученную цифру нужно умножить на количество периодов, оставшихся после досрочного погашения. Следует учесть, что точную сумму, подлежащую возврату, смогут подсчитать только сотрудники фирмы.

Коллективное страхование. Что это такое простыми словами?

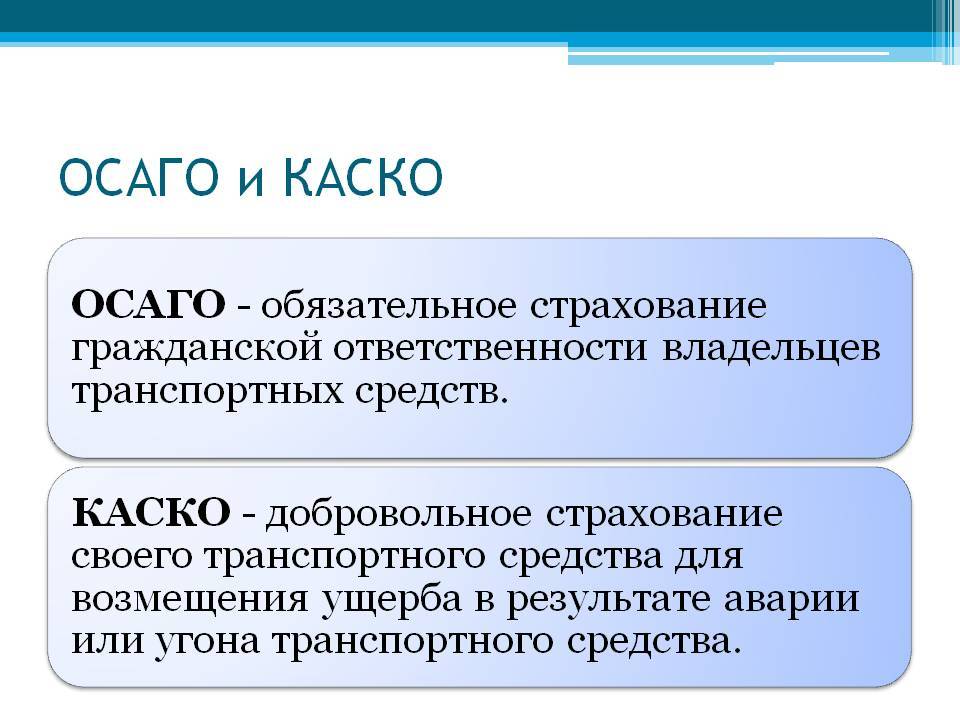

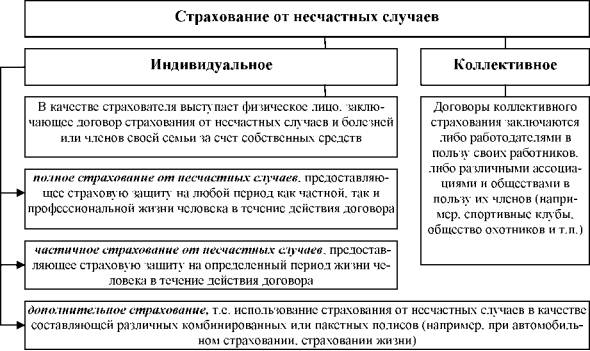

На рынке страховых услуг существует множество компаний, где можно застраховать различные риски в связи с утратой трудоспособности, потерей источника дохода и т.д. Все они являются юридическими лицами, действующими в соответствии с законодательством РФ. Когда вы приходите в одну из таких компаний и покупаете, например, страховку ОСАГО на свой автомобиль, то вы заключаете индивидуальный договор страхования, в котором прописаны права и обязанности каждой из сторон. В этом случае компания является страховщиком, а вы застрахованным лицом и одновременно выгодоприобретателем (кому оплачивают страховку в случае, если произойдёт страховой случай).

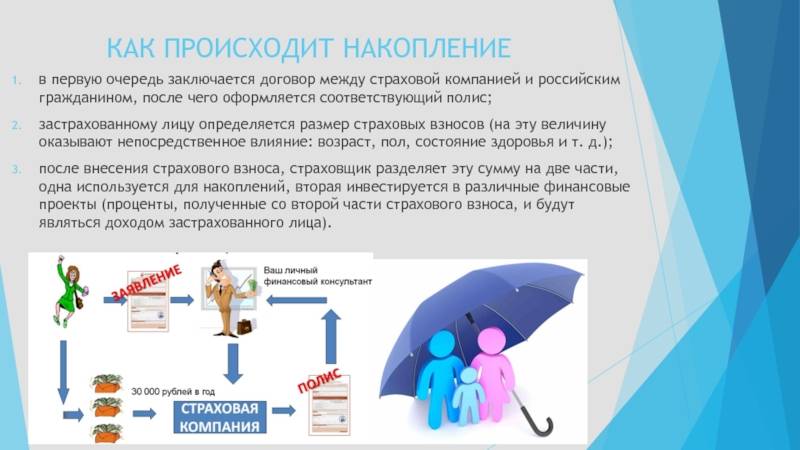

Если же вы пришли оформить в банке кредит, и вам предлагают застраховать свою жизнь, то вы, как правило, присоединяетесь к коллективному договору страхования, который банк уже заключил со страховой компанией. В этом случае банк является страхователем, страх.компания – страховщиком, а заёмщик всё тем же застрахованным лицом. Для заёмщика особой разницы тут вроде как нет, но на самом деле отличие такого страхования от индивидуального весьма существенное.

Итак, коллективное страхование «закрепляется» договором между банком и страховой компанией, который предусматривает страховую защиту от определённых рисков для широкого круга лиц (клиентов банка) в случае присоединения этих лиц к нему. Сюда ещё можно добавить – в случае добровольного согласия клиента на присоединение к договору, который, собственно, и называется коллективным.

Банк платит страховой взносы (страховую премию), а последняя принимает на себя обязательство при наступлении страхового события, признанного страховым случаем, произвести страховую выплату выгодоприобретателю.

Важный нюанс – в такой форме страхования выгодоприобретателем является уже не заёмщик, а банк, т.е. в случае проблем с выплатами у заёмщика, страховая компания обязуется выплатить банку страховую премию в сумме остатка непогашенного кредита. Для банка это большой плюс, так как вопрос выплаты в случае страхового случая регулируется напрямую со страховщиком, а не с самим застрахованным лицом в случае индивидуального страхования.

Это в какой-то степени выгодно и для заёмщика по причине существенной экономии своего времени:

- Страхование рисков при оформлении кредита происходит без обращения в страховую компанию;

- Все остальные вопросы, в том числе по выплатам страховки при наступлении страх.случая решаются в банке, а не со страховщиком.

Но выгодно бывает не всегда, так как клиент должен оплатить комиссию банку за подключение к программе страхования и компенсировать расходы банка на оплату страховой премии страховщику. Частенько эта плата сильно завышена по сравнению с оплатой застрахованного лица при личном обращении в страх. компанию. Тут всё понятно, банку надо зарабатывать. Он вообще убивает двух зайцев – получает дополнительную прибыль (как правило, страховая компания входит с банком в одну коммерческую структуру) и плюс к этому страхует свои риски.

Кроме того, на коллективные договоры не действует период охлаждения, введённый в 2016 году ЦБ РФ. И заявитель на кредит становится перед выбором: переплачивать банку, как страхователю, или отказываться от навязываемого договора коллективного страхования, но при этом банк ухудшит условия кредитования, подняв процентную ставку. Вокруг этого вопроса «ломаются копья» уже много лет, но всё равно каждая сторона (заёмщики, ФАС, и Роспотребнадзор с одной стороны, и банки с другой) остаётся при своём мнении. Об этом мы поговорим чуть ниже.

Кому выгодно оформлять неограниченный полис ОСАГО?

Существуют определенные категории граждан, для которых открытая страховка будет являться выгодным решением. Прочие автомобилисты рискуют потерять средства при покупке полиса свободного доступа к авто.

Как было указано ранее, первая категория — молодые люди со стажем до 3 лет. Заключение неограниченной сделки на таких условиях выгодно как для группы друзей, решивших купить автомобиль на общие средства, так и для простых новичков. Из-за повышенной ставки по коэффициентам стажа и возраста разница в цене полиса будет небольшой. Однако при желании собственник ТС сможет передать управление другу или иному близкому человеку.

Следующая категория выгодоприобретателей — владельцы организаций. Особенно актуален вопрос открытой страховки для владельцев таксопарков. Причина проста: в подчинении у предприятий множество водителей, которые поочередно выполняют свои обязанности.

Неограниченная страховка избавит юридических лиц от необходимости вносить данные каждого отдельного автомобилиста и значительно сэкономит средства. К тому же, наличие открытого ОСАГО является обязанностью этой группы граждан.

Полис страхования, не ограничивающий круг допущенных к управлению лиц, также выгоден для тех, у которых есть собственный водитель. Это наиболее выгодный вариант для такого физического лица, так как личные водители могут меняться в течение срока действия страховки.

Какие услуги можно получить по ОМС

Стоит знать, что базовый перечень услуг по ОМС единый для всех регионов, однако могут быть некоторые различия лишь в том, как медицинское учреждение организовывает работу со своими пациентами.

Базовая помощь, предоставляемая по ОМС, включает следующие формы и виды медицинских услуг:

- Прием у специалистов – все амбулаторные манипуляции, за исключением особо сложных. Гражданин может рассчитывать на диагностику заболевания, составление плана лечения, процедуры, плановые/внеплановые осмотры, но необходимые медицинские препараты придется приобретать самостоятельно.

- Госпитализация. Проводится бесплатно в случае, если человек получил серьезную травму, отравился либо страдает от хронической патологии (стадия обострения).

- Неотложка. За вызов «скорой помощи» платить не нужно – экстренная помощь предоставляется всем гражданам, включая временно пребывающих в России. Если по какой-либо причине этого документа нет, и возникла критическая ситуация, медицинскую помощь все равно предоставят.

- Инновационные способы лечения – такая форма лечения доступно только в некоторых регионах и то, в рамках тестовых программ.

- Просвещение – семинары, консультации, способные повысить уровень медицинской грамотности населения, предотвратив развитие патологий.

- Обеспечение больных с хроническими заболеваниями медикаментами.

- Хирургические операции всех уровней сложности (экстренные, плановые).

- Все виды помощи новорожденным и беременным.

- Все виды лечения работникам вредного производства.

В большинстве случаев этого хватает, чтобы обезопасить себя и получить консультацию у врача или квалифицированное лечение.

Список услуг, предоставляемых по ОМС бесплатно, утверждается ежегодно на региональном уровне, но в некоторых субъектах Российской Федерации они могут отличаться. Узнать полный перечень можно по телефону, указанному на самом полисе, в страховой компании, заключившей страхование или в местном отделении ОМС.

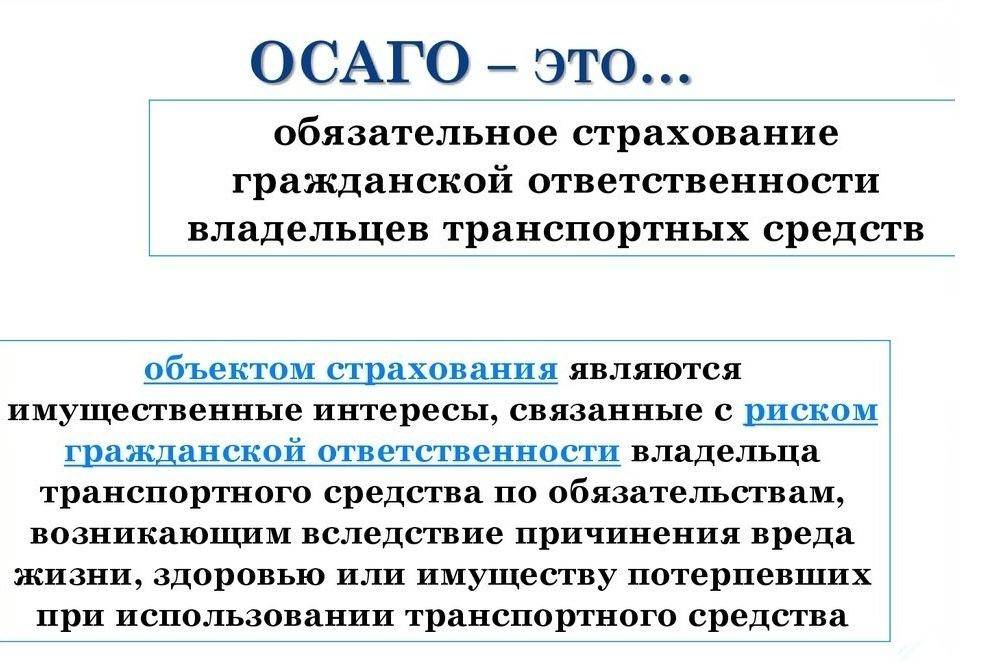

Что такое ОСАГО и зачем нужен полис

Перед тем, как обратиться к страховому агенту, следует изучить юридическую подоплеку такого понятия, как гражданская ответственность и что нужно знать об ОСАГО. Данная информация поможет принять правильное решение, как на этапе заключения договора, так и в сложной аварийной ситуации, связанной с повреждениями техники, частного имущества и пострадавшими людьми.

Страхование ОСАГО является процедурой, в которой принимают участие следующие стороны:

- Государство. Разрабатывает законодательную и нормативную базу. Устанавливает механизм ее реализации, включающий в себя временные рамки, тарифы, права и обязанности физических и юридических лиц, вовлеченных в процесс.

- Страхователь. Это фактический владелец транспортного средства, являющегося участником дорожного движения. В обязанность данной стороны входят регулярные взносы, которые составляют страховой фонд, предназначенный для выплаты пострадавшим в ДТП лицам.

- Страховщик. Это общее понятие, которое охватывает государственные и коммерческие компании, имеющие лицензии на оформление и продажу полисов гражданской ответственности. Страховые компании обязаны выплачивать компенсации потерпевшим, в размере оценки ущерба или в соответствии с условиями подписанного договора.

- Пострадавший. Это владелец транспортного средства, которое было повреждено или разрушено в аварии, произошедшей по вине третьей стороны, участвующей в программе ОСАГО. К ущербу относится: нарушение здоровья, повреждение недвижимости и автотранспорта.

Разобравшись, что такое полис ОСАГО, можно кратко остановиться на механизме его работы. Если водитель совершает ДТП, то он не должен оплачивать лечение граждан и ремонт машины. За него это делает страховая компания. В том случае, когда сам владелец ТС пострадал на дороге по вине третьего лица, то ему нет необходимости обращаться к нему с претензиями и самостоятельно заниматься реставрацией авто и оплачивать счета за врачебные услуги. Здесь компенсация производится СК, которая выдала ОСАГО тому самому третьему лицу.

Особенности ДСАГО

В сравнении с обязательным ОСАГО полис ДСАГО является добровольным, поэтому и страховые компании, как правило, предлагают автовладельцами более гибки тарифные условия. Они включают в них различные дополнительные опции, тем самым дифференцируя риски, связанные с максимальной суммой выплат в страховом случае.

Далее мы поговорим об основных особенностях ДСАГО в соответствии с фактами, изложенными выше:

- Различные лимиты страхового покрытия. Некоторые страховщики устанавливают принудительную планку в 1 миллион рублей, хотя в некоторых случаях максимальная сумма выплат может варьироваться вплоть до 30 миллионов. Все зависит от конкретной компании, а также тарифа, который вы согласитесь оплачивать. Чем больше будет размер страховой суммы, тем, соответственно, больше будет и ежегодный платеж.

- Широкий диапазон доступных тарифов. Из-за добровольного порядка заключения договора на полис ДСАГО, компании страховщики не регулируются государственным законом и могут устанавливать собственные тарифы на услуги. Цена зависит от множества факторов, перечисленных выше, а также от аппетитов самого страховщика.

- Договор ДСАГО может содержать так называемую франшизу. Это значит, что мелкие ДТП и ущерб от них ложится на плечи самого виновника происшествия, в то время как крупные аварии компенсирует страховщик.

Также нужно помнить, что полис ДСАГО является дополнительной страховкой и покупается поверх существующего ОСАГО, а это значит, что выплаты будут производиться только после получения возмещения от полиса обязательного страхования автотранспорта и только при наличии факта превышения суммы за максимальный ее лимит.

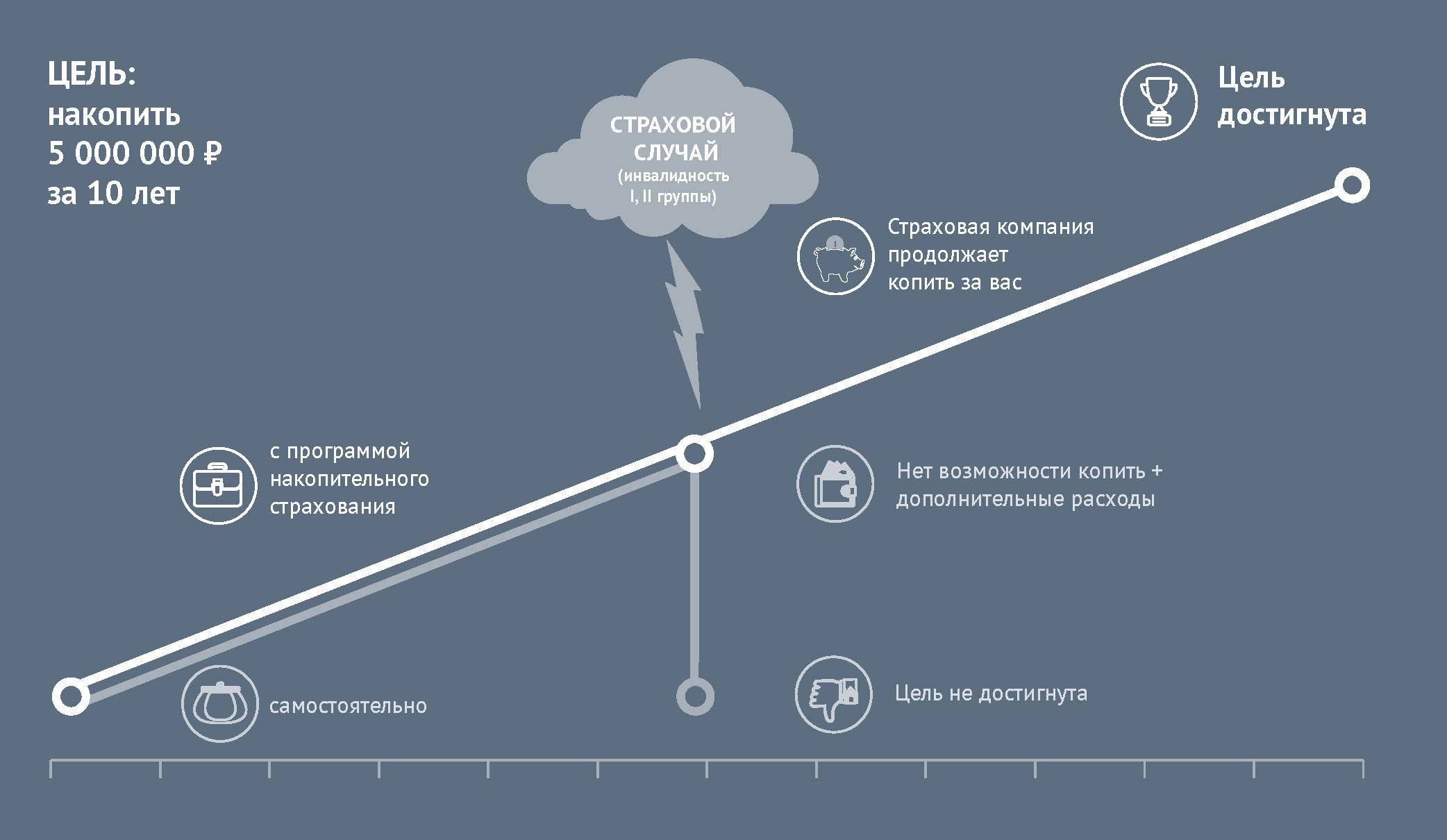

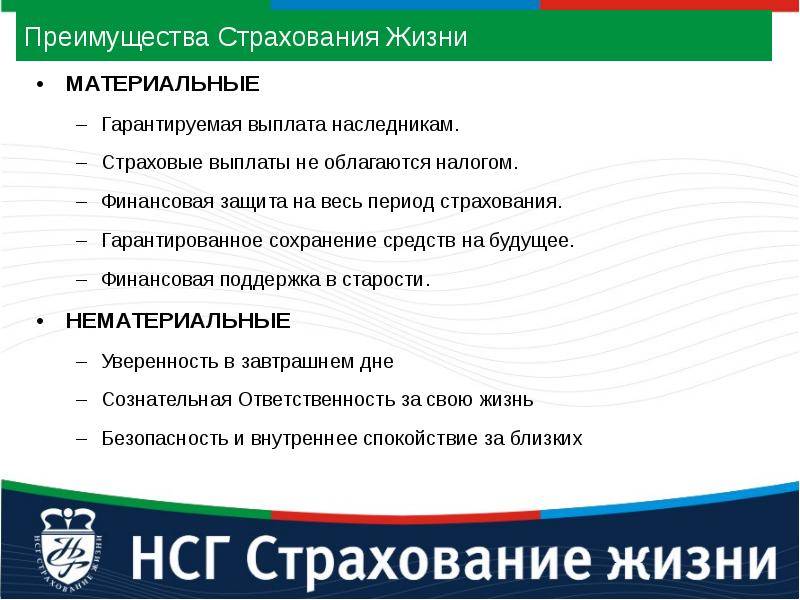

Особенности программ страхования жизни

Страхование жизни относят к видам долгосрочного страхования, поэтому страховой полис как правило рассчитан на срок от 3 до 5 лет, в то время как максимальный срок действия полиса составляет 20 лет. В качестве примера можно привести страховую программу «Жизнь +» Совкомбанк Жизнь, которая предусматривает, что в случае гибели застрахованного его родные или близкие получат страховое возмещение.

Помимо такого риска как смерть, некоторые программы могут также включать нанесение вреда здоровью.

Например, программы страхования жизни «Престиж +» и «Защита жизни +» включают несчастный случай в список покрываемых страховкой рисков.

- В рамках программы «Защита жизни +» клиент получит страховую компенсацию, если у застрахованного диагностируют критическое заболевание или состояние (например, рак или инсульт). Кроме того, страховой полис гарантирует страховую выплату родным застрахованного в случае его гибели независимо от причины, а также двойную выплату в результате гибели из-за несчастного случая.

- В свою очередь, программа «Престиж +» предусматривает выплату компенсации в не только в случае гибели или признания застрахованного нетрудоспособным в результате несчастного случая, но также гарантирует выплату страхового возмещения в случае дожития застрахованным до окончания действия полиса.

Кроме всего прочего, обе программы могут быть продолжены за счет Совкомбанк Жизнь. Программа «Защита жизни +» будет продолжена за счет компании в случае признания застрахованным нетрудоспособным. Программа «Престиж +» предусматривает продолжение действия полиса даже в случае гибели или инвалидности застрахованного вне зависимости от причины.

Какая страховка будет дешевле?

Центральный банк Российской Федерации постановил, что показатель коэффициента для не предполагающей свободного доступа к транспортному средству страховки равен одному. Такое решение правительства не предполагает никаких дополнительных затрат.

Открытый же полис ОСАГО стоит почти в два раза дороже. Желающие передавать управление авто по своему усмотрению будут обязаны заплатить большую сумму, чтобы снизить риски страховой компании.

Можно смело заявить: в процентном соотношении показатели говорят, что более выгодным предложением является именно закрытый полис. К тому же при подсчете стоимости договора с открытым доступом к эксплуатации ТС будет принято максимальное из имеющихся у водителей значение коэффициента особенностей истории вождения (КБМ).

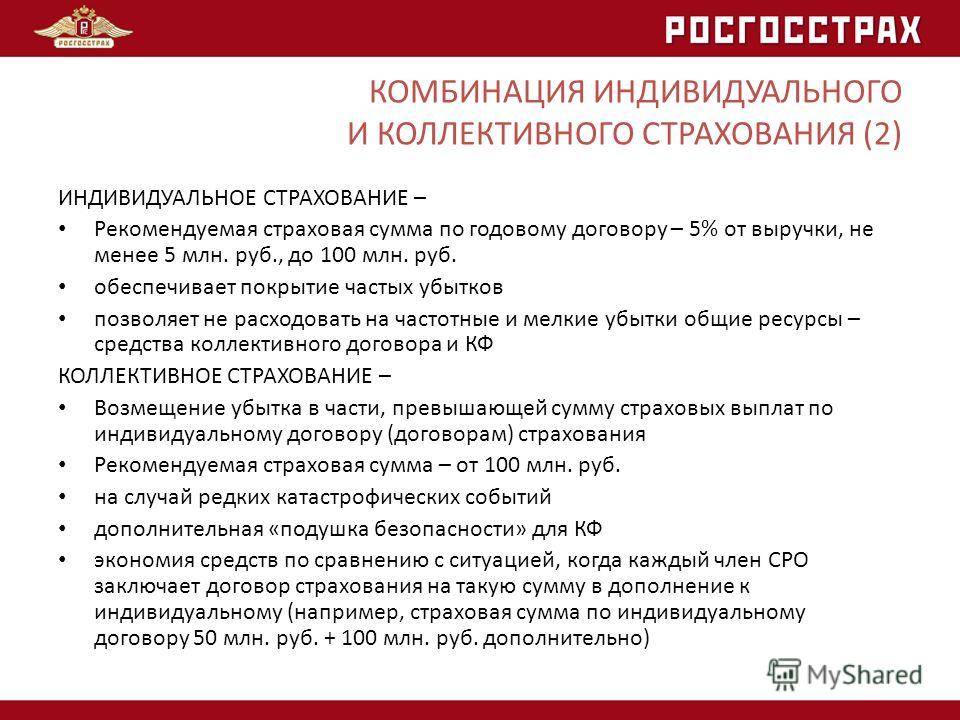

Способы реализации, преимущества и недостатки

Реализация коллективного страхования может выражаться в оформлении специального полиса, который выдается организацией, являющейся инициатором заключения такого договора. В такой ситуации клиенты непосредственно со страховщиком не заключают договор — страхование ответственности происходит на основании заключаемого соглашения с юридическим лицом, в качестве которого может выступать финансовая организация, работодатель и так далее. В некоторых случаях допускается использование другого способа, когда страхователю выдается на руки индивидуальный полис, подтверждающий его участие в такой программе.

Однако как в первом, так и во втором случае клиент не имеет возможности каким-либо образом влиять на договор — все его условия, касающиеся премий, методики их расчета, описания страховых случаев и порядка начисления и выплаты компенсации уже установлены и страхователь либо принимает их либо отказывается от приобретения полиса и самостоятельно обращается к другим страховщикам. Именно такой фактор невозможности изменять условия и причисляют к основным недостаткам, когда стоимость заключения договора оказывается несколько выше, чем у других субъектов рынка. Среди основных преимуществ выделяют экономию личного времени клиента, возможность отказа от полиса в случае наличия факторов или условий, которые не устраивают страхователя, а также возможность решения определенных непредвиденных ситуаций со страховой компанией посредством субъекта, выступающего организатором коллективного страхования.

Зачем нужен этот вид страхования?

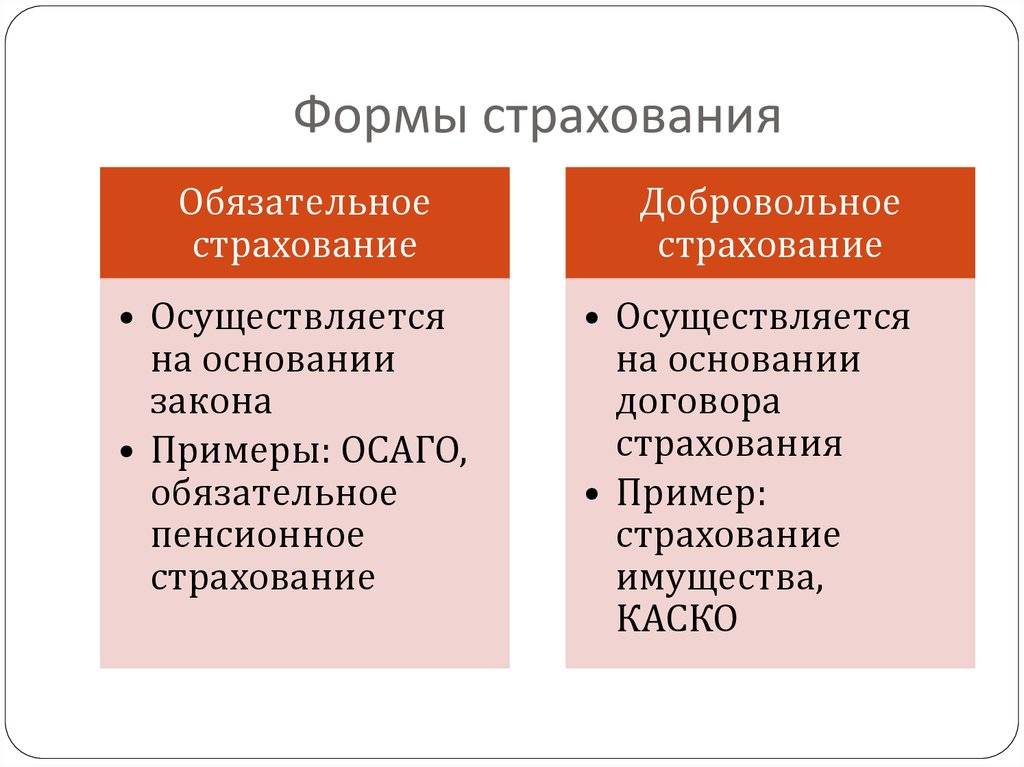

Все виды страхования в России делятся на несколько видов. Прежде всего, есть программы накопительного или инвестиционного страхования жизни – это когда застрахованный через 10-20 лет получает на руки обратно свои деньги, плюс проценты сверху. Такие программы есть у страховых компаний со словом «жизнь» в названии – но сегодня мы поговорим не о них, а об обычных страховках.

Такие страховки делятся на обязательные и добровольные. Обязательных видов страхования немного – это ОСАГО (страхование ответственности водителя автомобиля), страхование залоговой недвижимости по ипотеке, страхование ответственности нотариусов, арбитражных управляющих и некоторых других ответственных лиц. Там страховые тарифы устанавливаются государством, как и условия страховых выплат.

Другой вид – добровольные страховки – самый массовый и распространенный. Застраховать можно буквально что угодно – свою жизнь, здоровье детей, своих домашних животных, квартиру от пожара, и даже свое путешествие от отмены по независящим причинам. Сюда же относится и страхование от несчастных случаев – это один из основных видов личного страхования, который существует на добровольной основе.

У этого вида страхования есть ряд особенностей:

- размер страховых премий, основные условия и суммы страховых выплат определяются договором. Государство регулирует этот вид страхования по минимуму;

- как правило, страховых случаев всего два: смерть или нетрудоспособность в результате несчастного случая;

- чем больше страховых случаев и чем они шире, тем дороже стоит страховка;

- это не медицинское страхование, хотя иногда в перечень страховых случаев включается временная нетрудоспособность;

- объем страховых выплат ограничен сверху – максимальную сумму выплачивают в случае смерти застрахованного лица.

Где, как и когда действует страховка, что она покрывает, и что может получить застрахованный при страховом случае – оговаривается исключительно условиями договора. Как рассказал нам Штефан Ванчек из компании «ППФ Страхование жизни», полисы бывают с ограниченным числом страховых случаев (например, только смерть застрахованного лица) или с расширенным списком. Максимальную сумму страхового покрытия определяет клиент – он учитывает, сколько мог бы заплатить за полис.

В среднем, говорит эксперт, стоимость страхового полиса от несчастных случаев составляет 3900 рублей в год. Что же касается страхового возмещения, то при несчастном случае клиент получает выплату согласно таблице размеров страховых выплат (и если конкретной травмы в таблице нет, выплаты не будет).

Однако в российских реалиях сформировались параллельные сегменты этого рынка – очень дорогие и невыгодные страховки для кредита, и вполне доступные и интересные «для себя».