Минимальный срок владения недвижимым имуществом для целей освобождения от уплаты НДФЛ

Налоговое законодательство устанавливает минимальный срок владения недвижимым имуществом для освобождения от уплаты НДФЛ при его продаже. Для большинства случаев он составляет 5 лет. Для некоторых ситуаций установлен срок 3 года: получение недвижимости в дар или по наследству от членов семьи или близких родственников, получение недвижимости в результате приватизации или передачи имущества по договору пожизненного содержания с иждивением, отсутствие у налогоплательщика в собственности иных жилых помещений.

При продаже недвижимости до истечения этого минимального срока продавец обязан отчитаться о полученных в результате продажи доходах и уплатить соответствующую сумму НДФЛ в бюджет. В письме ФНС вопросам определения и проверки срока владения недвижимостью посвящен целый раздел.

Так, в письме разъясняется, что при проверке обоснованности освобождения от налогообложения доходов, полученных в связи с продажей недвижимости, налоговый орган должен использовать законодательство, действовавшее на момент регистрации права собственности на объект недвижимости. Это связано как с изменчивостью российского законодательства, так и с необходимостью обеспечить права налогоплательщиков в той ситуации, когда правила приобретения права собственности были иными.

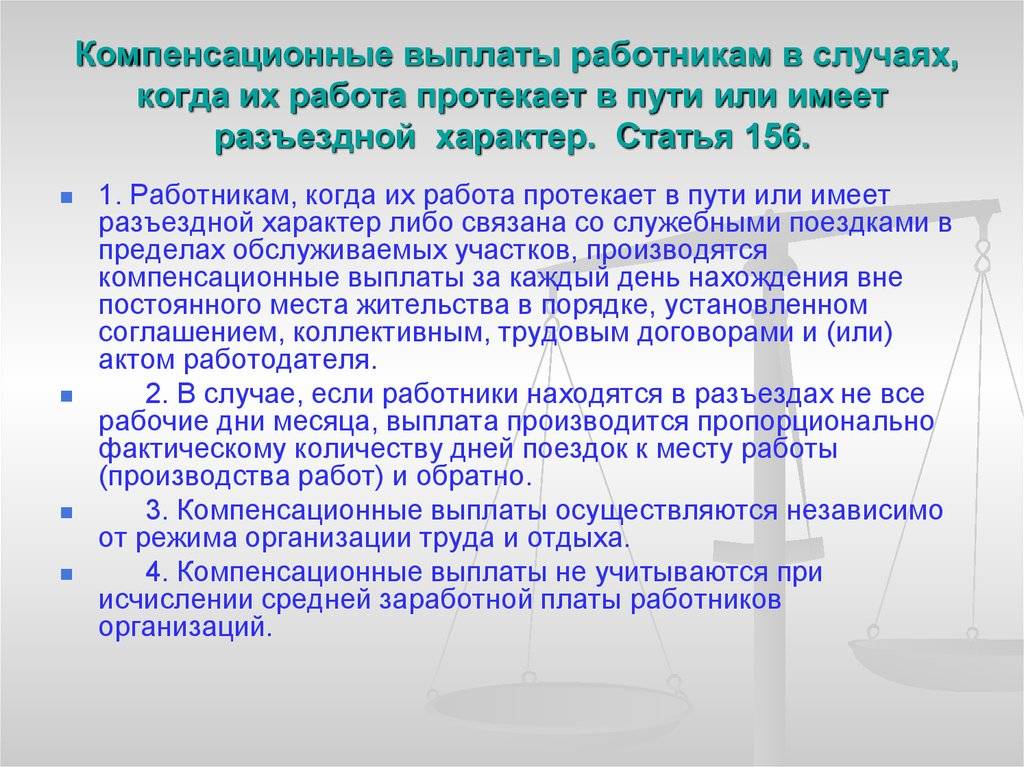

Если работодатель оплатил вам поездку в транспорте, которой вы воспользовались в своих личных целях, то стоимость такой поездки признается вашим доходом

Данный вывод следует из действующего налогового и трудового законодательства: если вам компенсировали стоимость поездки, необходимой по работе, то такая компенсация не является вашим доходом. А вот если поездка оплачена работодателем, но вы отправились не исполнять свои трудовые обязанности, а к маме на дачу или отдали билет мужу, то стоимость такой поездки – ваш доход, который подлежит налогообложению по стандартной налоговой ставке 13%.

Понятно, что доказать данный факт налоговикам будет сложно: нужно проверять каждого сотрудника организации и целевое использование оплаченных работодателем билетов на соответствующие виды транспорта. Да и мало кто готов сознаться в таком «неправильном» использовании билетов, выданных организацией-работодателем. Однако знать о позиции ФНС, подтвержденной судебным актом Верховного Суда РФ, необходимо.

Обзор документа

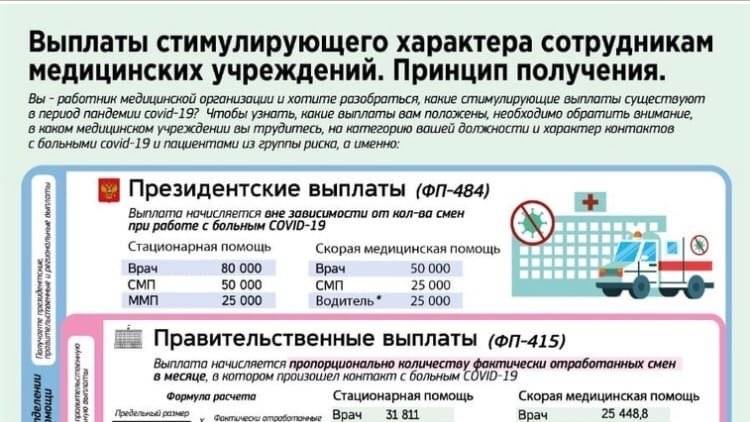

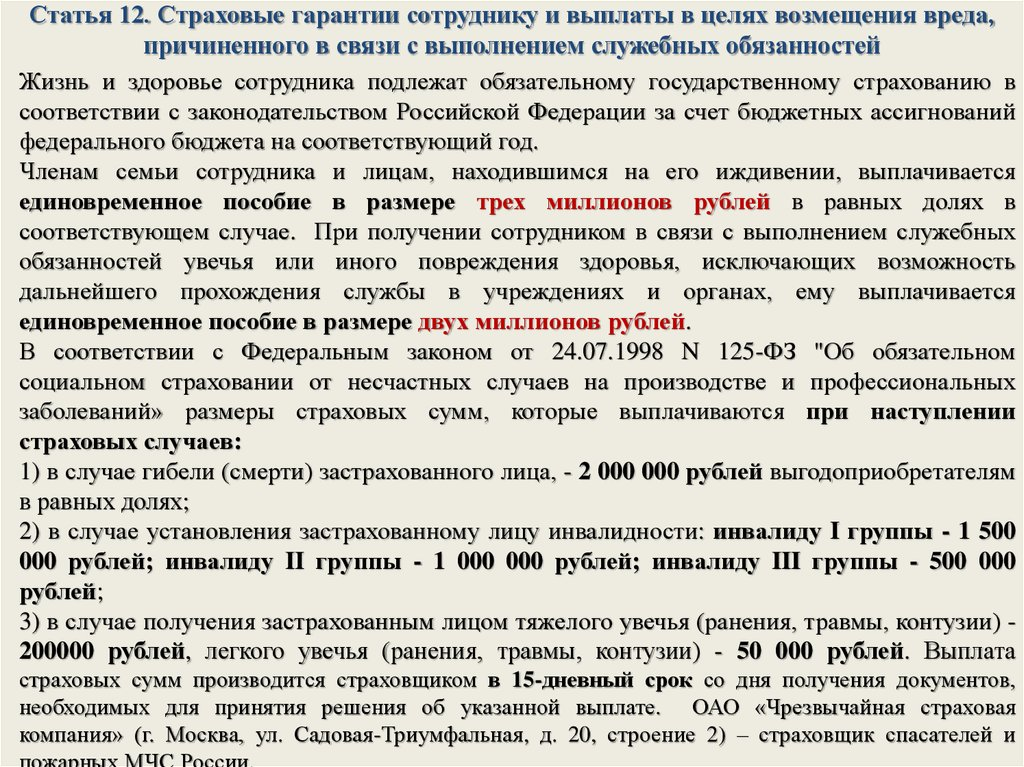

Молодым врачам в возрасте до 35 лет, прибывшим в 2011-2012 гг. после окончания обучения на работу в сельскую местность, выплачивается единовременная компенсация. Речь идет о специалистах, занятых в государственных региональных и муниципальных учреждениях здравоохранения.

В 2012 г. на каждого такого работника выделено по 1 млн. руб.

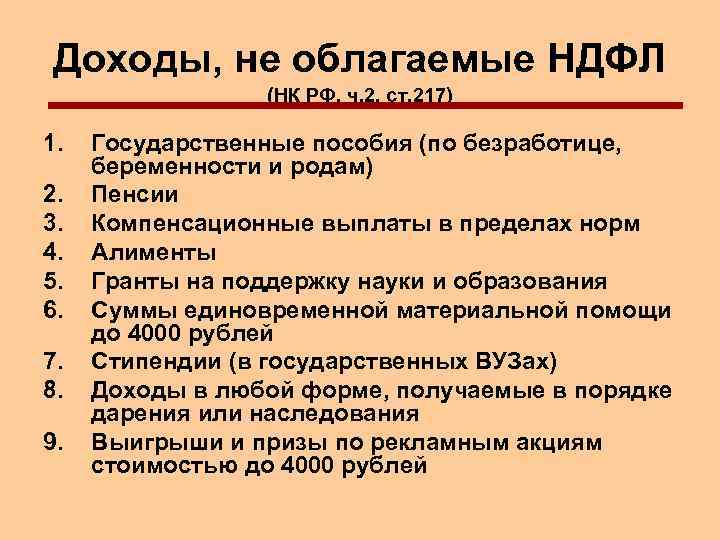

Разъяснено, что компенсации, выплаченные с 29 ноября 2011 г., не облагаются НДФЛ.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 3 сентября 2012 г. N 03-04-05/6-1055 О налогообложении НДФЛ дохода в виде единовременных компенсационных выплат медицинским работникам

28 ноября 2012

Вопрос: Я молодой специалист — врач ГБУЗ, устроившаяся на работу после окончания университета и ординатуры по терапии в июле 2011 года. При трудоустройстве на работу Министерство здравоохранения заключило со мной договор на работу и выплатила единовременную денежную выплату 150 000 руб., за которую я должна буду отработать 5 лет в данном учреждении. Деньги перечислили на счет в банк — при получении мной этой суммы банк удержал 1% — итого я получила 148500 руб. В Министерстве здравоохранения изначально говорили, что эта сумма — подъемные молодым специалистам — налогом с физических лиц не облагается, а если бы она облагалась налогом, то я бы ее получила уже за его вычетом. В декабре 2011 года на работе со мной заключает договор на 50 000, по которому я должна буду отработать в данном учреждении 5 лет, на руки я получила 43 500 руб. В апреле 2012 года мне позвонили из налоговой и сказали, что я должна в налоговую заплатить подоходный налог 13% с суммы в 150 000 руб — что составляет 20 000 руб. Изначально это не обговаривалось.

Должна ли эта сумма облагаться подоходным налогом?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу обложения налогом на доходы физических лиц дохода в виде единовременных компенсационных выплат медицинским работникам и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

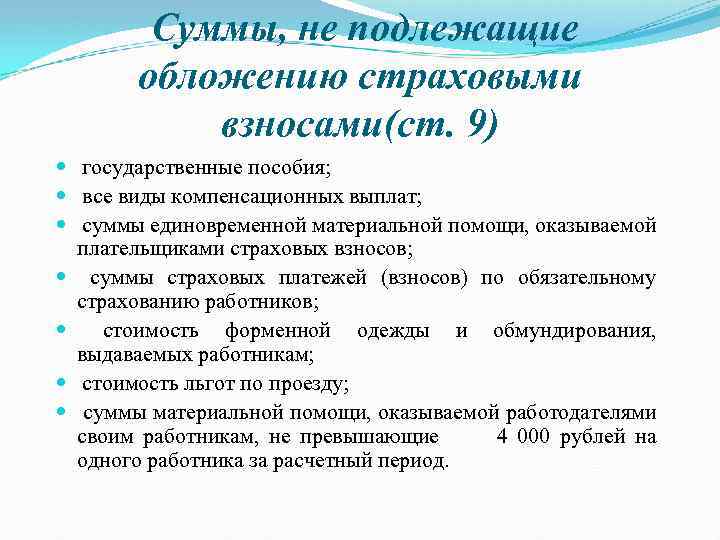

В соответствии с пунктом 37.2 статьи 217 Кодекса, внесенным Федеральным законом от 28.11.2011 N 338-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации», не подлежат обложению налогом на доходы физических лиц единовременные компенсационные выплаты медицинским работникам в возрасте до 35 лет, прибывшим в 2011-2012 годах после окончания образовательного учреждения высшего профессионального образования на работу в сельский населенный пункт или переехавшим на работу в сельский населенный пункт из другого населенного пункта и заключившим с уполномоченным органом исполнительной власти субъекта Российской Федерации договор, предусмотренный статьей 51 Федерального закона от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» (далее — Федеральный закон от 29.11.2010 N 326-ФЗ).

С учетом статьи 6 указанного Федерального закона от 28.11.2011 N 338-ФЗ норма пункта 37.2 статьи 217 Кодекса вступила в силу с 29 ноября 2011 года.

Согласно пункту 12.1 статьи 51 Федерального закона от 29.11.2010 N 326-ФЗ в 2012 году осуществляются единовременные компенсационные выплаты медицинским работникам в возрасте до 35 лет, прибывшим в 2011-2012 годах после окончания образовательного учреждения высшего профессионального образования на работу в сельский населенный пункт или переехавшим на работу в сельский населенный пункт из другого населенного пункта и заключившим с уполномоченным органом исполнительной власти субъекта Российской Федерации договор, предусмотренный пунктом 3 части 12.2 статьи 51 Федерального закона от 29.11.2010 N 326-ФЗ. В целях осуществления единовременных компенсационных выплат в 2012 году из бюджета Федерального фонда обязательного медицинского страхования бюджетам территориальных фондов обязательного медицинского страхования предоставляются иные межбюджетные трансферты из расчета один миллион рублей на одного указанного медицинского работника.

Таким образом, единовременные компенсационные выплаты медицинским работникам, прибывшим в 2011-2012 годах после окончания образовательного учреждения высшего профессионального образования на работу в сельский населенный пункт или переехавшим на работу в сельский населенный пункт из другого населенного пункта, выплаченные с 29 ноября 2011 года, освобождаются от обложения налогом на доходы физических лиц на основании пункта 37.2 статьи 217 Кодекса при соблюдении условий, установленных данным пунктом.

| Заместитель директора Департамента | С.В. Разгулин |

Налоговые вычеты

Вопросы подтверждения налоговых вычетов налогоплательщиков в числе самых животрепещущих, поэтому мы рассмотрим все разъяснения из письма ФНС по этому поводу.

1. Налоговый орган не может отказать в предоставлении имущественного налогового вычета на приобретение квартиры, посчитав сделку экономически необоснованной.

Критерий экономической обоснованности понесенных налогоплательщиком расходов установлен, в частности, для целей налогообложения прибыли организаций. В данном случае он неприменим. Также неприменима оценка экономической обоснованности сделки по продаже недвижимости между физическими лицами, если они являются взаимозависимыми (родственники, подчиненные и т.д.). Это связано с реальностью сделки и необходимостью стимулировать улучшение жилищных условий граждан.

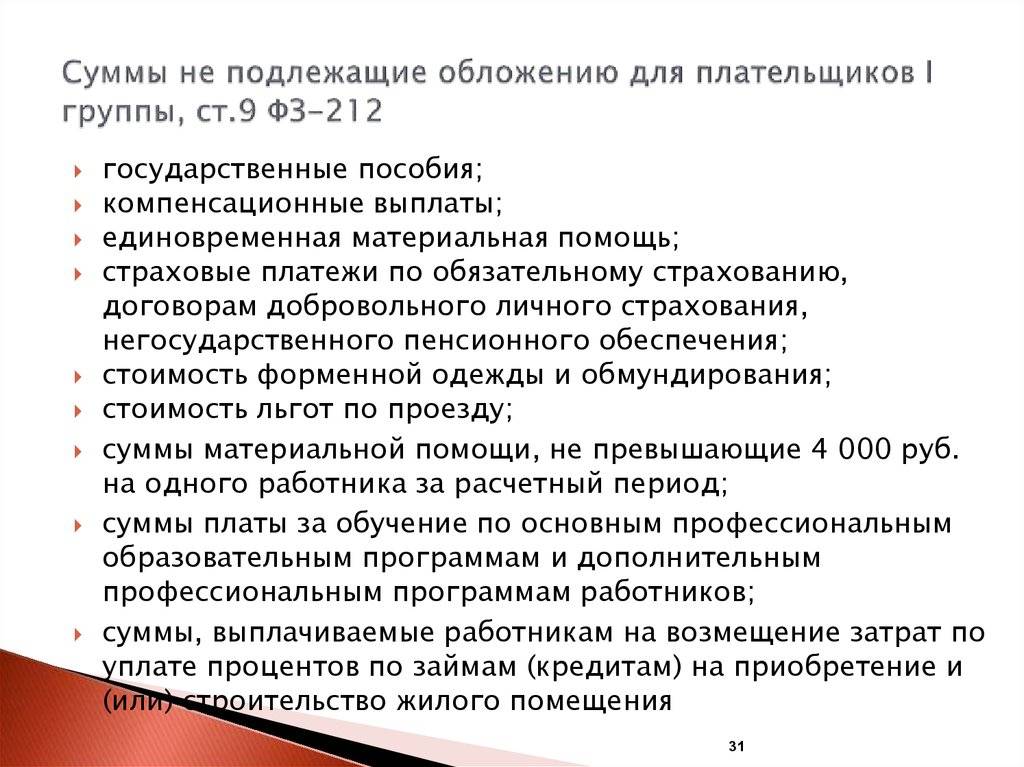

2. Средства, полученные в качестве субсидии, не учитываются при предоставлении налогового вычета на приобретение недвижимости.

Если часть денег на приобретение недвижимости получена от государства, данная сумма не учитывается при предоставлении имущественных налоговых вычетов. Это логично и соответствует требованиям Налогового кодекса: чтобы получить налоговый вычет, налогоплательщик должен сначала уплатить в бюджет налог с полученных доходов. А суммы, получаемые в качестве субсидий, доходами не являются и НДФЛ не облагаются.

3. Отказ в предоставлении налогового вычета не может быть обусловлен формальным подходом со стороны налогового органа.

В рамках данного разъяснения ФНС ссылается на дело, рассмотренное в Верховном Суде. Налогоплательщик претендовал на вычет по расходам на строительство объекта недвижимости. Однако ему было отказано в предоставлении налогового вычета, поскольку налоговый орган посчитал представленный им договор строительного подряда недействительным, а документы, подтверждающие понесенные расходы, недостоверными. Суд оценил такой подход как формальный и восстановил справедливость, отменив решение налогового органа.

Во избежание повторения таких ситуаций ФНС напоминает нижестоящим налоговым органам, что формальный подход при оценке документов налогоплательщиков и отказ в предоставлении налоговых вычетов по формальным основаниям недопустимы.

4. Денежные средства, которые должен был получить умерший в результате реализации своего права на налоговый вычет, подлежат включению в состав наследства и выплате наследнику.

То есть если умерший имел право на получение налогового вычета (например, в связи с приобретением недвижимости), но не успел его реализовать, то это право передается его наследнику

При этом важно, чтобы в налоговую инспекцию были представлены все необходимые документы (справки 2-НДФЛ, документы, подтверждающие приобретение недвижимости и переход права собственности на нее, документы об оплате, а также документы, подтверждающие право на наследство). Данное разъяснение также основано на позиции Верховного Суда.

5. Для получения имущественного налогового вычета членом жилищно-строительного кооператива должны быть соблюдены два условия: передача кооперативом помещения члену ЖСК и внесение членом кооператива паевого взноса в полном объеме.

Это разъяснение основано на практике Верховного Суда и является важным, поскольку Налоговый кодекс не дает исчерпывающего ответа на вопрос, как поступать в данном случае. Если вы приобрели квартиру в связи со вступлением в ЖСК, для получения вычета вам необходимо представить в налоговый орган документы, подтверждающие переход права собственности на помещение к вам, а также документы, подтверждающие внесение взноса в ЖСК в полном объеме.

Выплата ежемесячной компенсации на оплату коммунальных услуг

Как было отмечено выше, право на ежемесячную денежную компенсацию имеют медицинские и фармацевтические работники, проживающие и работающие по трудовым договорам в сельских населенных пунктах, рабочих поселках (поселках городского типа), состоящие в штате по основному месту работы в федеральных государственных учреждениях, подведомственных федеральным органам исполнительной власти.

В соответствии с п. 2 Порядка N 1 ежемесячная денежная компенсация на оплату коммунальных услуг производится на основании документов, подтверждающих право работника на данную денежную выплату, имеющихся в распоряжении учреждения, без истребования дополнительных документов. Ими являются:

- трудовой договор или трудовая книжка;

- копия документа, удостоверяющего личность, с отметкой о регистрации по месту жительства или иной документ, подтверждающий место жительства.

Ежемесячная денежная выплата производится учреждением здравоохранения в размере 1200 руб. с момента возникновения у работника права на ее получение. Выплата производится одновременно с выдачей заработной платы за первую половину текущего месяца с отражением в отдельной ведомости.

Согласно п. 4 Порядка N 1 финансовое обеспечение расходов, связанных с осуществлением работникам учреждений ежемесячных денежных выплат, осуществляется за счет бюджетных ассигнований, предусматриваемых федеральным органам исполнительной власти, к ведению которых относятся учреждения, являющиеся:

- казенными учреждениями – путем доведения им лимитов бюджетных обязательств;

- бюджетными или автономными учреждениями – путем предоставления им субсидий на иные цели в соответствии с абз. 2 п. 1 ст. 78.1 БК РФ.

В обязанности учреждения входит ежеквартальное (не позднее 25-го числа месяца, предшествующего началу квартала) представление в федеральный орган исполнительной власти, в ведении которого оно находится, заявки на финансовое обеспечение данных расходов. Образец заявки приведен в Приложении 1.

Таким образом, медицинская организация обязана подавать заявки на финансирование расходов (п. 5 Порядка N 1):

- на I квартал 2012 г. – не позднее 25.12.2011;

- на II квартал 2012 г. – не позднее 25.03.2012;

- на III квартал 2012 г. – не позднее 25.06.2012;

- на IV квартал 2012 г. – не позднее 25.09.2012.

После получения соответствующего финансирования ежеквартально не позднее 10-го числа месяца, следующего за отчетным периодом, учреждение здравоохранения обязано представить аналитический отчет о расходах, связанных с осуществлением ежемесячной денежной выплаты по оплате коммунальных услуг медицинским и фармацевтическим работникам. Рекомендуемая форма отчета приведена в Приложении 2.