Можно ли расторгнуть договор страхования?

Конечно, можно, но тогда банк потребует выплатить остаток долга, который предусматривается по договору, а это не такая уж и маленькая сумма. Так что если вы хотите поменять страховую компанию, то тогда согласуйте это с банком и получите его одобрение. Как правило, кредитные учреждения стараются работать с большими компаниями, для которых крупные выплаты не являются страшным событием. Поэтому можно не переживать, что вы останетесь без выплаты.

Напоследок хочется дать один совет: лучше всего самому найти страховую компанию, которая продаст страховку на более выгодных условиях, потому что при оформлении такого продукта в банке очень высока вероятность, что вы переплатите достаточно ощутимую для бюджета сумму.

Стоимость страховки

Страховщики часто предлагают комплексное страхование, которое включает в себя защиту объекта, здоровья и титула. Такая программа иногда оказывается дешевле, чем покупка полисов по отдельности.

Стоимость страховки зависит от:

- требований к полису со стороны конкретного банка (иногда они требуют увеличить страховую сумму на 10 – 15 % по сравнению с суммой кредитного договора);

- суммы ипотечного кредита;

- пола и возраста заемщика;

- состояния его здоровья (наличие хронических и наследственных заболеваний, перенесенных операций и пр.);

- занимаемой должности и условий труда;

- образа жизни (занятие спортом, в т. ч. экстремальным, курение, злоупотребление алкоголем, виды увлечений).

Ответ на вопрос “Где дешевле?” непростой. К сожалению, не во всех компаниях есть калькулятор, который позволит примерно рассчитать стоимость полиса по здоровью. Если вы хотите купить его отдельно от полиса страхования объекта, то придется обратиться за консультацией к страховщику.

Ингосстрах

В “Ингосстрах” можно оформить однолетний и многолетний полисы страхования жизни. Я воспользовалась калькулятором на сайте. Он позволяет рассчитать отдельно стоимость полиса страхования жизни. Итоговая сумма очень отличается от вида банка, в котором берется ипотечный кредит.

Исходные данные для примера:

- сумма кредита – 3 000 000 руб. под 10 % годовых;

- страхуется квартира с полученным правом собственности;

- заемщик – 1976 года рождения.

Сравним полученные результаты. Во-первых, Сбербанк дает 15-процентную скидку за оформление онлайн. А ВТБ увеличивает на 15 % страховую сумму, Газпромбанк – на 10 %. Во-вторых, цена выше у заемщиков-мужчин. В Сбербанке почти на 3 000 рублей.

Банк | Стоимость полиса, руб. | |

| Мужчина | Женщина | |

| Сбербанк | 19 662,00 | 16 674,00 |

| ВТБ | 13 299,75 | 12 782,25 |

| Газпромбанк | 12 721,5 | 12 226,50 |

| ЮниКредит Банк | 11 565,00 | 11 115,00 |

Ингосстрах аккредитован в большинстве банков. Полис можно оформить онлайн, там же вносить платежи по договору или продлить его на новый срок.

Согаз

Компания “Согаз” предлагает комплексную программу страхования или отдельные полисы. В комплексную защиту, помимо перечисленных ранее трех составляющих, входит еще и страхование ответственности заемщика за невозврат кредита.

В калькуляторе можно выбрать свой банк из 26 предложенных или написать отсутствующий в списке. Чтобы сравнить результаты расчета с “Ингосстрах”, я выбрала те же банки. Вот что получилось.

| Банк | Стоимость полиса, руб. | |

| Мужчина | Женщина | |

| Сбербанк | 13 980 | 8 700 |

| ВТБ | 15 378 | 9 570 |

| Газпромбанк | 14 652 | 9 108 |

| ЮниКредит Банк | 13 320 | 8 280 |

Это самая выгодная цена, которую я смогла найти среди страховых компаний, особенно для женщин. Сколько будет при обращении за реальным полисом, остается только догадываться. Компания предупреждает, что расчет предварительный.

Подача заявки осуществляется онлайн. Из документов требуется приложить скан паспорта.

РЕСО-Гарантия

Компания позволяет отдельно рассчитать стоимость полиса по здоровью. Я оставила исходные данные из предыдущего примера. В результате страховка для женщин составила 11 730 руб., для мужчин – 25 470 руб. Разница огромная. РЕСО предупреждает, что расчеты носят предварительный характер. Точную стоимость скажет агент. Кроме того, расчет не может применяться к ипотечным договорам со Сбербанком и Дом.рф.

Одним из преимуществ РЕСО является бесплатное медицинское обследование, если это необходимо по договору. Правда, только в Москве. Необходимость его прохождения зависит от возраста заемщика и суммы кредита:

- до 45 лет – только для ипотеки на 15 млн рублей и выше;

- 45 лет – от 12 млн рублей;

- 56 лет – от 1,5 млн рублей.

Какой предоставляется при оформлении пакет документов

Разницы нет, в каком банке вы приобретаете недвижимость по ипотечному займу, порядок оформления страхового полиса по рискам угрозы либо ущербу жизни будет происходить одинаково.

Пакет бумаг тоже предоставляется для всех случаев один и тот же и представляет собой следующий перечень документов:

- заполненное собственноручно заемщиком заявление;

- заполненная анкета того, кто пишет заявление (иногда этот документ совмещен в один с бланком заявления);

- гражданский российский паспорт заемщика;

- копия ипотечного контракта с банком;

- заключение медкомиссии (по требованию страховщика).

Большинство страховых компаний совсем не требуется предъявлять справку о состоянии здоровья от врачей. Но тогда они повышают ставки при определении цены полиса клиента.

А вот уже если вы докажете документально, что у вас нет никаких серьезных заболеваний и вы здоровы, тогда вы сможете рассчитывать на существенное понижение процентов при тарификации стоимости полиса.

Когда вы заключаете договор страхования, то обратите внимание на следующие важные детали:

Какие страховые случаи принимаются во внимание.

Должен быть четкий внятный и понятный перечень страховых случаев.

Срок действия полиса обязательно должен быть указан. Идеальный вариант, если срок будет совпадать со сроком действия ипотечного соглашения.

Процент по сумме ипотеки.

Подробная информация о том, как, в каком объеме и порядке нужно вносить страховые взносы.. Когда наступает страховой случай, то заемщик, либо его родственник обязаны, как можно скорее сообщить об этом в страховую компанию

Когда наступает страховой случай, то заемщик, либо его родственник обязаны, как можно скорее сообщить об этом в страховую компанию.

Вообще всегда следует ориентироваться на инструкции, прописанные в самом страховом договоре, чтобы не нарушать никаких сроков.

Обычно это ближайшие родственники, которые должны будут собрать надлежащий пакет бумаг, подтверждающих наступление страхового случая, и предоставить его не только в страховую компанию, но также и в банк.

К такому пакету, что должны собрать родственники умершего заемщика, относятся следующие документы:

- свидетельство о смерти или решение суда о том, что заемщик погиб и признается умершим;

- справка о причинах смерти;

- выписка из медицинского учреждения об истории болезни, если это было ключевым фактором летального исхода;

- акт о происшествии на работе заемщика, что привело к его гибели;

- иные документы, подтверждающие факт наличия страхового случая.

Возмещение страховщики осуществляют в 100% объеме тогда, когда заемщик умер, погиб. Возмещается в данном случае остаток по ипотеке целиком.

Когда клиент банка получил увечья, инвалидность и не может больше трудиться, тогда возмещается ипотека только в объеме 50-75%.

Если клиент просто заболел, находится на лечении, тогда ипотека будет погашаться страховыми премиями ровно столько времени, сколько заемщик будет болеть.

Нужно четко понимать важность страхования жизни и здоровья, если заемщик работает на опасном производстве, либо есть иная, какая угроза его жизни, здоровью, влекущая за собой последствия его будущей нетрудоспособности и неплатежеспособности. К тому же, банки отлично умеют просчитывать все риски, и потому не зря предлагают тому или иному клиенту застраховать именно такой риск

К тому же, банки отлично умеют просчитывать все риски, и потому не зря предлагают тому или иному клиенту застраховать именно такой риск.

Если же клиент отказывается от дополнительного страхования и не имеет никаких иных гарантий, чтобы предоставить их по ипотечному займу, тогда ему светит повышение ставок, либо отказ. Ипотечный заем берется на достаточно долгий срок, чтобы рисковать и не страховать свою жизнь, здоровье.

Видео: страховка при ипотеке. Для чего нужно ипотечное страхование. Рассуждения экспертов

https://youtube.com/watch?v=HIpAgqazqKc

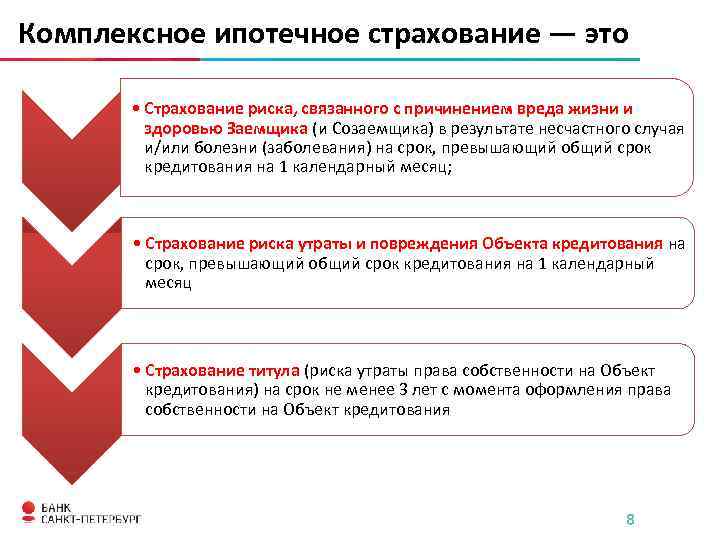

Виды страхования в ипотеке

Давайте, мы с вами более подробно рассмотрим все его составляющие:

- Страховка титула;

- Страховка от инвалидности и смерти заемщика;

- Конструктив.

О том, обязательно или нет страховаться в том или ином случае мы поговорим в конце поста.

Титул

Если вы приобретаете недвижимость на вторичном рынке, то вам следует изучить титульное страхование, связанное с риском прекращения или ограничения права собственности на объект залога Страхователя или Залогодателя полностью, или частично.

При ипотечном кредитовании по данному виду полиса компенсируются следующие риски:

- Приостановление права собственности заемщика;

- Ограничение права заемщика на ипотечное жилье (претензии на жилую недвижимость других лиц).

Рассчитать страховую сумму по титульному страхованию достаточно просто – она равна сумме задолженности перед банком. Также она бывает фиксированная на весь срок или ежегодно уменьшаемая.

Страхование ипотечного кредита по данной программе распространено только на вторичное жилье и не может требоваться от заемщика на срок более чем три года. Это тот срок, в пределах которого, сторонние лица имеют право оспорить сделку.

Но, по законодательству РФ, эти три года отсчитываются от того момента, когда потенциальные собственники узнают о том, что их права нарушены и они имеют право на кредитное жилье, поэтому отдельно можно застраховать полную стоимость жилья без ограничения по срокам.

В таком случае у заемщика будет два договора. По одному из них выгодоприобретателем будет банк и страховая погасить перед ним вашу задолженность, а по второму сам заемщик и тогда он может получить остальные деньги от оценочной стоимости жилья.

Страхование имущества

Застраховать квартиру можно еще при подготовке документов купли-продажи, тем самым ваше имущество проходит проверку юридической истории. Основным плюсом данного страхования – это защита собственника от произошедших событий, которые не были известны на момент заключения сделки.

Страхование имущества, а конкретно конструктива или «каркаса» объекта, проще говоря, это стены, потолок, пол, перекрытия, балконы, окна, двери, фундамент и цоколь в индивидуальном доме и т.д. Если учесть участившихся за последнее время взрывов бытового газа, пожаров, обрушения домов, а также обнаружение дефектов здания, тогда вполне объяснимы данные требования банков. Кстати, все это является страховыми случаями, а значит, ущерб вам будет возмещен.

Российской практикой, по данному виду страхования, принято считать следующие риски:

- Опасное природное явление или бедствие (наводнение, землетрясение, шторм, ураган и т.д.)

- Пожары, взрывы, удары молний и последствия от тушения пожара.

- Залив из-за систем водоснабжения, канализации, отопления и пожаротушения в результате действия низких или высоких температур.

- Дефекты конструкции, о которых не было известно ранее.

- Падение летательных объектов как пилотируемых, так и нет или их частей.

- Противоправные действия третьих лиц.

- Выбросы загрязняющих веществ.

Если один из этих рисков наступил, то страховая обязана погасить задолженность заемщика перед банком в пределах страховой суммы.

Страховая сумма по данной программе равна остатку задолженности. Некоторые страховые добавляют к ней дополнительно 10%. Заемщик вправе каждый год уменьшать эту сумму за счет уменьшения размера кредита или страховаться на всю стоимость имущества.

Страхование жизни и здоровья Заемщика

Обязательно ли личное страхование жизни и здоровья? Довольно подробно мы разобрали этот вопрос в нашем прошлом посте «Страхование жизни при ипотеке обязательно или нет». Рекомендуем ознакомиться с ним.

Обычно сюда входит риск смерти и утраты трудоспособности, т.е. защищает от невозможности погасить кредит вследствие утраты жизни или установления инвалидности.

Условия вы выбираете самостоятельно те, которые вас интересуют. Страховая сумма определяется по соглашению сторон, она зависит от выбранной вами суммы по страхованию жизни и здоровья, имущества и титула, в зависимости от размера обязательств по ипотечному договору и от действительной стоимости имущества.

При выплате части страховой суммы, сумма полной страховой суммы уменьшается соответственно выплате. Страховая сумма выплачивается в размере реального ущерба, но не более страховой суммы (если возмещение превышает, то оставшаяся часть выплачивается вами)..

Также договором может быть предусмотрено снижение страховой суммы соразмерно снижению суммы долга перед Банком.

Преимущества

Если вы решили последовать советам банка и здравого смысла и оформить личное страхование, то еще раз оцените преимущества. Что дает страхование жизни и здоровья:

- Сниженная процентная ставка по кредиту в большинстве банков. Информация о том, что в случае отказа от страховки ипотека станет дороже на 1 – 2 %, давно не скрывается. Заемщики сами могут оценить, что выгоднее: платить более низкие проценты и страховые взносы или только проценты, но более высокие. Кстати, не всегда выигрыш бывает в пользу первого варианта. Поэтому тем, кто хочет сэкономить, рекомендую воспользоваться калькулятором на сайтах банка и страховой компании и рассчитать выгоду.

- Одобрение кредита на более привлекательных условиях (сумма и срок). Иногда банки могут отказать в выдаче денег из-за отсутствия страховки, но вам причины будут неизвестны, потому что закон не обязывает их оглашать.

- Чувство защищенности. При наступлении страхового случая заемщик, члены его семьи, созаемщики и наследники не окажутся один на один с необходимостью бороться с болезнью или переживать смерть родного человека и платить по кредиту. Обязанность погасить остаток долга перейдет к страховщику.

- Длительная болезнь заемщика позволит ему на время переложить бремя погашения кредита на страховую компанию. В этом случае платежи не будут просрочены, а кредитная история не пострадает.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Новости по теме

09 мая 2020 Нефтяной оптимизм и кредитный пессимизм. Пресс-конференция главы ЦБ

8 мая Эльвира Набиуллина выступила с традиционным анализом ситуации в экономике из-за коронавируса.

08 мая 2020 Эксперты: экономику надо спасать льготной ипотекой на вторичку

Большинство льготных ипотечных программ с господдержкой нацелены на новостройки. Так власти помогают людям купить собственное жильё и одновременно поддерживают застройщиков. Вторичный рынок недвижимости остаётся без поддержки. Эксперты предлагают распространить льготные ипотечные программы на все виды жилья, иначе рынок недвижимости так и не поднимется.

07 мая 2020 Одни «каникулы» другим не помеха. Пострадавшие должники имеют право на два вида ипотечной отсрочки

Государство заботится о гражданах и разрабатывает поддержку в кризис: набрал кредитов и потерял заработок? Не беда – введём «кредитные каникулы». Однако суммы для отсрочек, которые установило правительство, не подходили всем должникам.

Все новости банков

Как можно утратить право собственности?

Право собственности можно утратить, если третье лицо оспаривает его в форме судебного иска.

Юристы выделяют 2 типа подобных исков:

- Иск о признании сделки недействительной.

- Виндикационный иск.

Виндикационный иск

Виндикационным называется иск истребования имущества из чужого незаконного владения. Такой иск может подать только законный собственник недвижимости, который докажет свои права.

Если ипотечный заемщик сталкивается с такой ситуацией, ему нужно доказать, что:

- На момент совершения сделки он не знал о существовании других собственников помимо фактического продавца.

- Он получил недвижимость не безвозмездно, а приобрел ее за счет личных и заемных средств.

Однако если суд установит, что фактический продавец не имел законного права на продажу недвижимости, или истец лишился имущества против своей воли – сделку признают недействительной. Случай с пьющим братом, который мы приводили выше, является классическим примером виндикационного иска.

Мнение эксперта Николай Шпедт Руковожу агентством недвижимости. Имею большой опыт продаж, помогаю клиентам в оформлении ипотеки.

По закону, собственник может подать виндикационный иск в течение 3 лет с момента, когда он узнал о выбытии недвижимости из его собственности. Это является причиной того, почему банки настаивают на страховке титула при покупке квартиры в ипотеку, которая находилась в собственности менее 3 лет.

Иск о признании сделки ничтожной (недействительной)

Гражданский кодекс РФ гласит, что сделку могут признать недействительной, если будет доказан факт мошенничества, нарушения прав несовершеннолетних, наследников или по другим причинам.

Пример: Петр родился в 1993 году. Поскольку он был несовершеннолетним, его не включили в список участников приватизации. С 1994 года закон разрешил несовершеннолетним участвовать в приватизации. Закон действует с обратной силой. В 2014 году квартиру продали, и Петр подал иск о признании сделки ничтожной. Он заявляет, что не был поставлен в известность о возможности получения доли в собственности и требует восстановить свои права.

Согласно постановлению №6 Конституционного суда от 23 апреля 2003 года, иск о признании сделки ничтожной не будет рассмотрен, если ответчиков признают в суде добросовестными приобретателями. По такому иску оспаривают только первую сделку с проблемной недвижимостью. Если собственник объявился после того, как первый покупатель квартиры перепродал ее другому человеку, то используют виндикационный иск.

Подсчет страховки

Для расчета цены используется встроенный калькулятор. Стоимость полиса зависит от различных факторов:

- стоимость приобретаемой квартиры;

- степень ветхости жилья;

- здоровье застрахованного и наличие у него хронических заболеваний;

- период действия полиса;

- набор рисков.

Чтобы выбрать подходящую страховку по ипотеке, учитывается несколько моментов. Прежде всего необходимо определить, от каких рисков нужна защита

Также стоит обратить внимание на цену полиса и возможные бонусы, которые клиент получит при продлении договора. Рассчитать предварительную стоимость поможет калькулятор, расположенный на сайте СК. Как правило, покрытие по страховке соответствует величине остатка задолженности по ипотеке

Иногда по просьбе кредитора сумма может быть увеличена на 5−10%

Как правило, покрытие по страховке соответствует величине остатка задолженности по ипотеке. Иногда по просьбе кредитора сумма может быть увеличена на 5−10%.

Рассчитать стоимость страхования ипотеки можно самостоятельно на специальном калькуляторе, расположенном на официальном сайте компании. Для этого необходимо заполнить все обязательные поля. Клиент должен выбрать город, в котором планируется оформление полиса. Кроме того, необходимо указать банк-кредитор и размер кредитной задолженности. Следующим шагом станет выбор рисков, от которых планирует защититься заемщик. Альфастрахование предлагает полис защиты имущества, здоровья заемщика и титула (права собственности). Также в полях калькулятора следует указать срок действия страхового договора. После того, как вы ввели информацию, оставьте согласие на обработку персональных данных и нажмите «Рассчитать», чтобы увидеть итоговую стоимость.

Страховые случаи или когда выплачивают компенсацию за вред имуществу

Компания частично или полностью возместит траты, понесенные в результате причинения вреда застрахованному имуществу, если произошли такие обстоятельства:

- Возгорание.

- Удар молнии.

- Взрыв газа.

- ДТП.

- Падение летательных аппаратов, осколков.

- Выход грунтовых вод.

- Авария коммуникационных систем.

- Оседание, просадка почвы.

- Стихийные бедствия.

Если вы взяли ипотечный кредит и застраховали свое здоровье, компания выплатит банку компенсацию, если случится:

- инвалидность;

- болезнь (будет утрачена трудоспособность временно);

- летальный исход из-за несчастного случая.

Риски титула, которые страховка покроет банку:

- вмешательство третьих лиц, приведшее к аннулированию права собственности;

- потеря заемщиком права собственности;

- принятие судебного решения, ограничивающего право собственности.

Как правильно оформить полис

Оформить полис можно разными способами. Наиболее распространенный – посещение офиса страховой компании. Чтобы оформить полис страхования ипотеки, необходимо предоставить в Альфастрахование полный пакет документов:

- заполненное заявление установленной формы;

- паспорт заемщика;

- оригинал кредитного и залогового договора;

- документ, подтверждающий право собственности на квартиру;

- копия договора купли-продажи;

- отчет об оценке рыночной стоимости квартиры.

Важно! Необходимо предоставить оригиналы всех документов. Копии можно предъявить только при согласовании с персональным менеджером.

Выбрав программу ипотечного страхования, клиент должен оплатить полис, указав для этого наиболее удобный способ

Внести наличные можно в офисе компании или в кассе банка. Кроме того, клиентам доступна безналичная оплата по реквизитам платежной квитанции. Если последний способ предпочтительнее, то не забудьте указать в назначении платежа номер договора, срок его действия, а также дату оплаты

Выбрав программу ипотечного страхования, клиент должен оплатить полис, указав для этого наиболее удобный способ. Внести наличные можно в офисе компании или в кассе банка. Кроме того, клиентам доступна безналичная оплата по реквизитам платежной квитанции. Если последний способ предпочтительнее, то не забудьте указать в назначении платежа номер договора, срок его действия, а также дату оплаты.

Оформить полис страхования ипотеки можно по телефону. Клиент должен позвонить на горячую линию Альфастрахования и сообщить оператору свои личные данные. Сотрудник заполнит заявление в дистанционном режиме, после чего заемщик получит на электронную почту квитанцию для оплаты. Внести средства можно в банкоматах компаний-партнеров Альфастрахования. Также клиентам доступна безналичная оплата на официальном сайте компании.

Заявление можно направить и через один из банков-партнеров Альфастрахования.

Если клиент не хочет тратить время на посещение офиса страховщика, отправить заявку можно в дистанционном режиме. Для этого потребуется только устройство с выходом в интернет. Эта процедура занимает буквально несколько минут. Узнать стоимость защиты можно, выполнив несложный расчет на калькуляторе, расположенном на сайте компании.

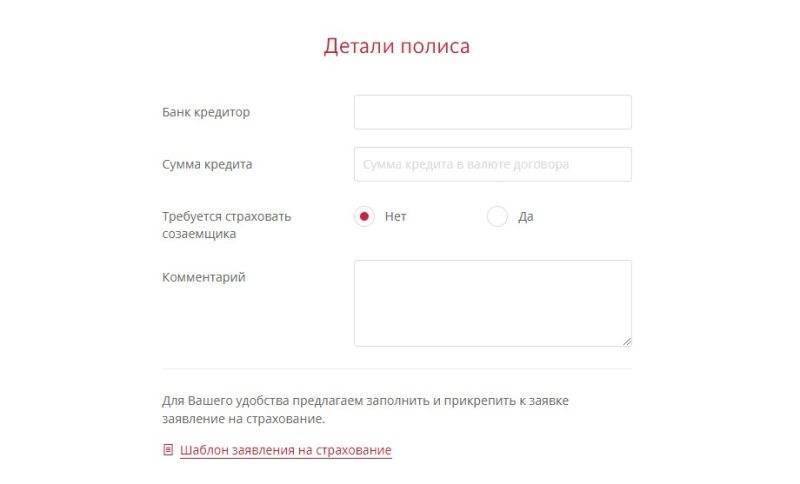

После того, как клиент Альфастрахования выбрал программу, необходимо внести основные сведения: ФИО заемщика, контактные данные и город, в котором оформляется страховка. Помимо этого, указывается банк-кредитор, сумма ипотеки и начисленных процентов, а также наличие созаемщика. Помимо этого, к заявке следует прикрепить заполненное заявление на ипотечное страхование. Бланк необходимо скачать, заполнить и подписать собственноручно. Заполненное заявление следует загрузить на сайт компании.

Важно! Альфастрахование использует индивидуальный подход к каждому клиенту и ценит его время. Поэтому можно выбрать тот способ связи, который наиболее удобен вам.

После совершения оплаты полис регистрируется и в электронном виде высылается на почту клиента

После совершения оплаты полис регистрируется и в электронном виде высылается на почту клиента.

У клиентов Альфастрахования есть возможность оплачивать полис по частям, при этом первоначальный взнос должен составлять как минимум половину стоимости. Это распространяется только на договоры, заключенные на срок более 12 месяцев.

Как заключить договор?

Перед оформлением договора необходимо определиться с выбором компании-страховщика. На данном этапе лучше отдать предпочтение крупным страховщикам, тесно сотрудничающим с крупными банками. К ним относятся такие компании, как «РЕСО-Гарантия», «ВСК», «Ингосстрах», «Ренессанс Страхование», «ВТБ Страхование» и другие. После выбора компании необходимо определить страховые опции, которые наиболее целесообразно включить в программу, страховую сумму и период страхования, на который будет оформлен договор — обычно он оформляется на весь период осуществления платежей по кредиту. Для заключения договора от страхователя требуется следующий пакет документов:

- Копия паспорта заемщика и поручителя;

- Заявление;

- Свидетельство о государственной регистрации права на собственность (копия);

- Кредитный договор (копия);

- Справка из БTИ;

- Поэтажный план здания (копия);

- Выписка из домовой книги;

- Акт оценки с рыночной стоимостью жилья;

- Все договоры, имеющие отношение к приобретаемому имуществу;

- Копии паспортов продавцов имущества (если это физические лица).

Юридическому лицу потребуется предоставить учредительные документы, свидетельство о регистрации, о внесении в ЕГРЮЛ, о постановке на налоговый учет (если имущество приобретается у юридического лица). При необходимости, страховая компания может запросить дополнительные документы.

Ипотечное страхование

Если Вы решили воспользоваться ипотечным кредитом для приобретения недвижимости, то одним из обязательных условий получения кредита в банке является заключение договора страхования. Мы готовы предложить Вам гибкую программу комплексного ипотечного страхования, учитывающую стандартные требования большинства банков-кредиторов.В большинстве случаев банк требует застраховать следующие риски:

• риск смерти и потери трудоспособности заемщика;• риск гибели, утраты и повреждения имущества; • риск прекращения права собственности на недвижимое имущество (титульное страхование);

Срок действия договора страхования и оплата страховых взносовДоговор ипотечного страхования заключается на весь срок кредита. Оплата страховой премии производится ежегодно.

Страховая суммаСтраховая сумма устанавливается в размере остатка ссудной задолженности заемщика по кредитному договору, увеличенной на годовую процентную ставку по кредиту, и уменьшается в соответствии с уменьшением остатка ссудной задолженности.Величина страхового взносаСтраховой тариф определяется на основании данных заявления на страхование, результатов медобследования и характеристик объекта недвижимости.

Для заключения договора страхования Вам необходимо:

• заполнить заявление-анкету на ипотечное страхование;• пройти медицинское обследование при необходимости (зависит от суммы кредита и возраста заемщика); • при ипотечном страховании недвижимости на вторичном рынке необходимо предоставить копии документов по приобретаемому объекту недвижимости, личности продавца и покупателя:

— список документов, необходимых для заключения договора страхования;- при страховании только конструктива квартиры без внутренней отделки осмотр Страховщиком не требуется.

Мы рассмотрим Вашу заявку в течение одного рабочего дня после предоставления полного комплекта документов. При этом мы оставляем за собой право потребовать от Вас дополнительные документы и время для анализа рисков, принимаемых при страховании.

| Тип документа | Дата | Формат | |

| Правила комплексного ипотечного страхования | 27.11.2018 00:00 | ||

| Заявление | 12.02.2019 17:35 | 7z | |

| Требования по прохождению медицинского обследования | 22.08.2016 16:35 | ||

| Комбинированные правила ипотечного страхования | 04.03.2014 15:04 |

Если у Вас возникли вопросы по данному виду страхования, заполните форму обратной связи.Либо обратитесь в наш ближайший офис для получения более подробной информации.

Нужна ли вообще страховка?

Согласно законодательству, ВТБ-страхование (ипотечное страхование) не является обязательным. Это распространяется только на залог. Но ведь банки же должны свести свои риски к минимуму, потому что ипотека выдаётся на очень долгий срок с маленькой ставкой. Поэтому кредитным организациям выгодно, чтобы заемщики страховали свою жизнь, здоровье и квартиру.

Как уже было сказано выше, титул собственности есть смысл страховать только на три года. Это связано со сроком давности исков по оспариванию сделок с квартирами. Банки как-то забывают о том, что бывают случаи двойной продажи, намеренной или ошибочной. Что касается ответа о необходимости страхования жизни, то он сокрыт в статистике, так как отказов почти нет. С одной стороны, для тех, кто не оформлял страховку, банки повышают процентные ставки, но с другой – заемщики прекрасно знают, что может пройти все что угодно в жизни, а квартира приобретается для того, чтобы в ней могли спокойно жить и дети. Так что если учесть все риски, то, по сути, комплексное ипотечное страхование выгодно и клиенту, и банку.

Какие платежи должны включаться в договор на ипотеку?

В договоре на ипотеку должны быть перечислены все обязательные платежи, которые вам нужно будет вносить каждый месяц (п. 1 ст. 9.1 Федерального закона от 16 июля 1998 г. № 102-ФЗ «»; ч. 1 ст. 6 Федерального закона от 21 декабря 2013 г. № 353-ФЗ «»):

1

по погашению основной суммы долга по договору;

2

по уплате процентов по договору;

3

в пользу кредитора, если обязанность заемщика по таким платежам следует из условий договора и (или) если выдача кредита (займа) поставлена в зависимость от совершения таких платежей (плата за аренду индивидуальной сейфовой ячейки, плата за открытие аккредитива);

4

в пользу третьих лиц, если обязанность заемщика по уплате таких платежей вытекает из условий договора, в котором определены третьи лица (расходы, связанные с проведением оценки рыночной стоимости недвижимости, если оценка производится за счет средств заемщика, а также расходы на страховое обеспечение кредита/займа в виде личного страхования;

5

сумма страховой премии по договору страхования в случае, если выгодоприобретателем по такому договору не является заемщик или его близкий родственник (страхование предмета залога);

6

сумма страховой премии по договору добровольного страхования в случае заключения заемщиком договора добровольного страхования.

Платежи по страхованию приобретаемой квартиры в расчет полной стоимости по кредиту не включаются.

С какими компаниями заключается договор о комплексном страховании

Комплексное страхование охватывает одновременно несколько рисков, поэтому такую услугу оказывают далеко не все организации. Банк, предоставляющий кредит, сотрудничает с аккредитованными агентствами, поэтому заемщику придется заключать договор с одним из таковых агентств.

Перед оформлением полиса от заемщика требуется информация:

- О существенных обстоятельствах, которые влияют на наступление страхового случая.

- Подробные ответы на вопросы агента, который глубоко анализирует риски.

- Предоставление сведений о предыдущих сделках с объектом недвижимости для проверки юридической чистоты сделки.

Заемщик подписывает заявление на страхование по форме компании. В договор страхования можно вносить изменения, не противоречащие законодательству.

Чтобы получить услугу, необходимо подать агенту, с которым сотрудничает банк:

- Паспорт РФ.

- Договор на ипотеку — копия.

- Закладная с приложениями — копия.

- Информация о платежеспособности.

- Свидетельство о праве собственности.

- Подтверждение регистрации в Росреестре — если имеется.

- Иные акты, которые относятся к риску.

Период действия страховки оканчивается в 24 часа по местному времени в дату, обозначенную в полисе.

Страховка не выплачивается, если:

- Нарушены условия договора.

- Существование риска прекратилось по неоговоренным в соглашении причинам.

- Не уплачены взносы в сроки, установленные договором.

- Требует страхователь (взносы предусмотрены).

- Страховщик ликвидирован законным путем.

- Страхователь ликвидирован судебным решением.

Комплексное страхование защищает платежеспособность заемщика. Оставьте заявку онлайн для получения подробной консультации!