Как взять кредит через брокера с плохой кредитной историей и не попасть на мошенника

Квалифицированные фирмы и частники действуют законными методами в пределах навыков и знания рынка. Главные признаки мошенничества — требование предоплаты, гарантии беспроцентного кредита и подделка документации, необходимой для оформления займа. «Белые» брокеры берут оплату по факту полученного займа. Предоставление гарантий оформления кредита с просрочками, без поручителя, с плохой КИ — гарантированный обман.

Главные признаки мошенников:

- просьба выдать аванс;

- предложение сделать «копию» справки о доходах или трудовой;

- брокер устраивает вебинары для привлечения клиентов;

- посредник уверяет о связях в службе безопасности банка;

- предлагается удаление КИ;

- число положительных отзывов подозрительно высоко;

- брокер «знает» кредиторов, которые дают займы с плохой КИ.

Чтобы не попасть на мошенников, нужно работать с проверенными компаниями, имеющими хорошую репутацию. Для поиска фирмы требуется задать поисковый запрос, к примеру, «кредитный брокер Москвы (или СПб) с плохой кредитной историей», сделать выборку компаний и отдельно проверить каждую из них.

Виды услуг кредитного брокера

Брокеры предоставляют разные услуги. Из них можно выделить:

- консультации. Брокер предоставляет всевозможные банковские программы кредитования для ознакомления клиента. Подробнее разъясняет условия и скрытые особенности разных предложений;

- посредник. Человек будет посещать за вас различные инстанции, собирать необходимые документы. Затем задача – подать их в банк от вашего имени. При этом брокер – ваш официальный представитель, который сможет решить вопросы разных уровней. Среди которых – работа с вашими наличными деньгами;

- сопровождение. Консультант оказывает помощь и советы в кредитах и сделках, которые были заключены без него.

Учтите, что все предоставляемые услуги – платные. Каждая консультация или действие брокера имеет определенную стоимость. В разных организациях существует отдельный подход к формированию цены на услуги консультанта.Существуют основные варианты взаимодействия клиента и брокера:

- фиксированная оплата. Каждая услуга стоит определенную сумму. Она оговаривается до заключения контракта и не может меняться в процессе сотрудничества;

- проценты. Как ясно из названия, брокер или компания берет оплату исходя из суммы вашей сделки с банком. Также она может зависеть от сложности проведенных переговоров, объемов работы, выполненной для получения кредита;

- смешанная. Такая схема предполагает наличие услуг с фиксированной стоимостью. Например, консультации и выбор оптимального решения. А также услуги, стоимость которых зависит от величины кредита.

Как определить на каких условиях выгоднее всего взаимодействовать с брокером? Ответом на этот вопрос станет сумма планируемого займа. Если вам необходим небольшой кредит (до 100 тысяч), то лучше воспользоваться оплатой услуг процентами от сделки. В противном случае – фиксированная стоимость помощи брокера сэкономит средства.

Возможности посредника

Для опытного кредитного брокера история клиента не имеет значения. Он идеально знает рынок, поэтому легко подбирает подходящее предложение. Также в его функции входит:

- Подача заявки на получение КИ, ее оценка, определение сильных и слабых сторон.

- Изучение ситуации с клиентом, выбор подходящей компании с учетом истории человека.

- Ведение переговоров с банком по поводу оформления кредита.

- Помощь в сборе и изучение документации.

- Расчет ежемесячных платежей.

- Контроль процесса рассмотрения и корректность проведения сделки.

- Уменьшение рисков по отказу по заявке и т. д.

Брокер помогает людям с плохой кредитной историей получить требуемую сумму на оптимальных условиях.

Выгодно ли обращаться в брокерские организации

Учитывая огромное количество банковских и небанковских организаций в стране, работающих в области кредитования, обращение в брокерскую компанию выгодно, так как это экономит время.

Самостоятельно разобраться в существующих кредитных предложениях среднестатистическому заемщику сложно.

Финансовые партнеры, которыми являются профессиональные кредитные брокеры, помогают потенциальному заемщику решить много проблем.

Посредники выявляют запросы и качества клиента и находят финансовую организацию с нужным кредитным продуктом. Брокер гарантирует высокий процент одобрения заявки.

Потенциальный заемщик указывает свои данные один раз и сотрудничает непосредственно с брокерской фирмой.

На ком зарабатывает кредитный брокер?

Брокеру платят те, кому он помогает с оформлением кредита. При этом расчет за услуги происходит после получения займа, то есть по факту выполнения работы.

Размер комиссионных оговаривается заранее, как правило, это 1-10% от размера кредита. На величину вознаграждения влияет тип кредитования. Предположим, 5% стоит получение займа наличными деньгами и 1% придется заплатить за ипотечный кредит. Все справедливо. За оперативную квалифицированную работу, за избавление от бумажной рутины нужно платить. Заработок брокера обычно закладывается в сумму кредита: если необходим заем на 500 000 рублей, в банке просят 525 000 рублей. Из них 25 000 рублей – вознаграждение брокера.

Как правильно выбрать брокера для получения кредита

При выборе нужно соблюдать осторожность, узнать всю информацию, начиная от его лицензии на право заниматься конкретной деятельностью и заканчивая списком банков, с которыми сотрудничает

Как отличить мошенников от легальных брокеров

Репутация кредитного брокера, отзывы о нем клиентов, участие в белых списках помогут выбрать правильного посредника. Профессиональные посредники не дают никаких обещаний без предварительных консультаций, анализа документов.

Не давать номера карт и банковских счетов посреднику, вся эта информация может быть доступна только работникам банка.

Рейтинг самых надежных кредитных посредников России

- МБК Кредит, сайт mbk-credit.ru.

- Кредит Консалтинг Брокеридж, creditcb.ru.

- ЦФК-Финанс, cfk-finans.com.

- Royal Finance, royal-finance.ru.

- Финанс Кредит, finanskredit.ru.

- МСК кредит, mskcredit.ru.

- СЦК (Столичный цент кредитования), clc-credit.ru.

- ПрофФинанс, pfcredit.ru.

- Премиум-финанс, premium-finance.ru.

- ССК (Служба Содействию Кредитования), 1sibkredit.ru.

Поможет ли кредитный брокер клиенту с плохой кредитной историей?

Под кредитной историей подразумевают набор информации о прошлых и текущих займах человека: сколько их было, как погашались (просрочки, штрафы) и так далее. Получая заявку на кредит, банк запрашивает историю по займам. Этот документ служит веским основанием для выдачи кредита или отказа в кредитовании.

Есть небезосновательное мнение, что обладатели плохой кредитной истории не могут даже надеяться на новый кредит. Да, кредитоваться трудно, но варианты все же есть. Можно найти финансовую организацию, «закрывающую глаза» на негатив в истории клиента. Правда выдвигаемые условия будут более суровыми – выше ставка по процентам, меньше сумма займа и срок кредитования.

Брокеру, специализирующемуся на кредитах, присущ опыт работы с подобной категорией клиентов. У него много информации именно в этой области. Он в состоянии подсказать, в какой банк следует обратиться, если есть хотя бы минимальный шанс кредитоваться, или прямо скажет, что возможность на получение займа отсутствует.

+’Как действует брокер в такой ситуации:

- Оперативно проверяет историю кредитов.

- Выявляет недочеты.

- Разъясняет суть создавшегося положения.

- Предлагает наилучший путь для кредитования.

- Оказывает помощь на всех этапах, начиная с заполнения анкеты и заявления для банка.)

Кстати, люди, не имеющие истории кредитов (те, кто хочет кредитоваться впервые), получают не меньше отказов, чем люди с негативной историей. В этом случае банкам трудно оценивать свои риски. Им проще отказать в выдаче займа. Вот почему отсутствие кредитной истории или «подмоченная» кредитная репутация – повод для обращения к кредитному брокеру.

Как отличить честного брокера от мошенника

Главное отличие заключается в наборе используемых инструментов. «Белый» брокер работает законно, не предлагает оформить поддельную справку 2-НДФЛ и свидетельство о праве собственности или скрыть информацию в анкете. Человек, который дает согласие на изготовление «липовых» справок, автоматически попадает под действие УК РФ.

Вот несколько очевидных признаков мошенничества:

- Профессиональные посредники официально зарегистрированы в качестве ИП или юрлица и стоят на учете в ФНС.

- «Черные» брокеры запрашивают за свои услуги 10-20% от размера ссуды, причем берут комиссию до начала работ.

- Мошенники рекламируют свои услуги через спам-рассылку и бесплатные объявления в газетах.

- Профессиональные посредники не дают 100%-ой гарантии получения денег, тем более клиентам с испорченной КИ, также они не обещают решения вопросов за считанные часы. На достижение нужного результата может потребоваться несколько дней.

- «Белые» брокеры имеют офис, собственный сайт и городской телефон. Мошенники работают вне офиса, указывают только мобильный телефон, назначают клиентам встречи на улицах или в кафе.

Как получить займ без проверок КИ ⇒

На некомпетентного специалиста можно наткнуться даже при обращении в официально действующую брокерскую компанию. Например, в некоторых организациях клиентам просто выдают список банков, не оказывая никакой помощи в создании заявки и сопровождении сделки.

Как взять кредит посредством кредитного брокера

Те, кто раньше работал с кредитными брокерами, знают, что это самый удобный вариант при получении кредита, избавляющий от лишних беспокойств и хлопот. Заемщику не нужно тратить время на визиты в банки, самостоятельно искать информацию о программах и о том, как получить кредит. Особенно это касается деловых людей, которым легче оплатить услуги брокера, нежели самим заниматься мониторингом кредитного рынка. Обычно брокеры берут за предоставленные услуги комиссию 3-5 % от займа: точный размер комиссии вычисляется в каждом случае индивидуально, с учетом суммы займа, масштаба сделки и состоятельности клиента.

Как осуществляется сотрудничество

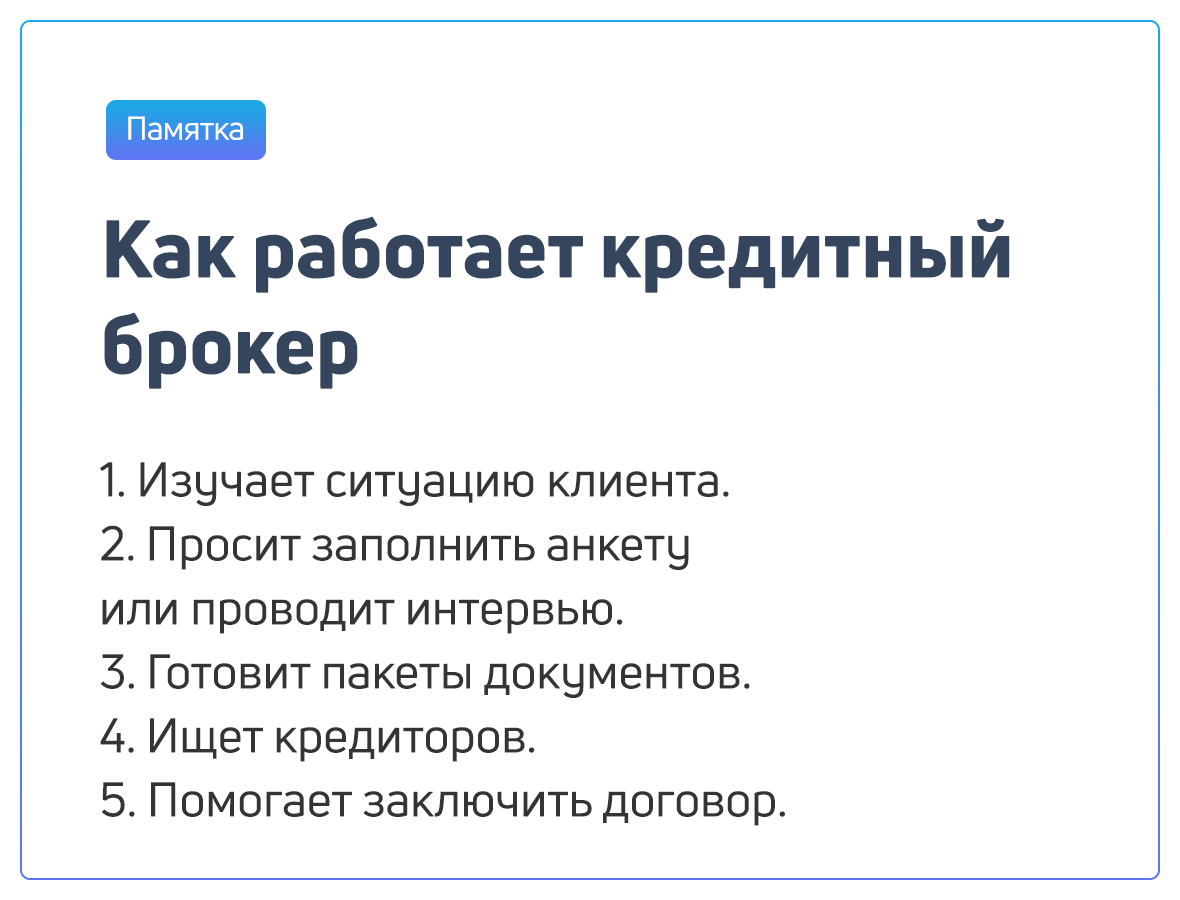

Сотрудничество с кредитными брокерами осуществляется в последовательных этапах:

- выбирается оптимальная компания;

- специалист оценивает финансовое состояние и иные характеристики клиента, чтобы определить возможность для него оформить дополнительный кредит;

- подбираются оптимальные варианты кредитования, которые рассматриваются клиентом;

- гражданин самостоятельно выбирает наиболее интересные условия, после чего брокер помогает клиенту с оформлением займа;

- заемщик подписывает соглашение с банком, после чего получает нужную сумму в кредит;

- уплачиваются средства кредитному брокеру в виде оплаты его услуг.

Оплата услуг может осуществляться в выплате заранее оговоренной суммы средств, а также она может напрямую зависеть от выданной суммы в кредит.

Имеется ли выгода и целесообразность обращения

Обычно воспользоваться помощью кредитных брокеров предпочитают люди, которые обладают плохой кредитной историей или не могут самостоятельно определиться с оптимальным банковским предложением.

Зачем нужен кредитный брокер, смотрите в этом видео:

При открытых просрочках даже специалисты не смогут помочь гражданам, поэтому обычно они отказывают в сотрудничестве. Профессионалы самостоятельно сначала оценивают финансовое положение гражданина, чтобы убедиться, что он действительно сможет уплачивать займы.

Если у него нет официальных доходов или какого-либо имущества, которое может передаваться в залог банку, то обычно брокеры отказываются сотрудничать.

Как определить хорошего брокера

Проверьте его юрлицо по реестру, особенно дату регистрации. Вдруг это

зарегистрированное вчера ООО «Гарант-М» со счетом в банке-помойке?

Посмотрите на рейтинги финансовых организаций и кредитных брокеров — любые, которые

вызывают у вас доверие. Даже если ваш брокер там на сотом месте, это уже что-то.

Задайте открытый вопрос: «Как вы работаете?» Попросите объяснить весь процесс.

Задайте вопрос о гарантии результата. Если брокер гарантирует 100% результат, это

тревожный сигнал.

Спросите о клиентах, которых он раньше обслуживал. Если расскажет — не поленитесь

навести справки. Но может не рассказать, потому что это коммерческая тайна.

На что не вестись

На пафос, дорогие игрушки, телефоны, часы, офис, кожаные кресла и сексапильных

ассистенток. Вся эта бутафория стоит не так недорого, как выглядит.

На уверенность в результате. Ни один честный брокер не может быть на 100% уверенным,

что банк выдаст вам кредит. Потому что он не может влиять на решение банка напрямую. Единственное, в чем брокер

может быть уверенным — в том, что он вас не бросит в случае первой неудачи.

На многостраничные договоры. Никогда не подписывайте то, что не прочитали и не поняли

до конца. Если вы что-то не понимаете в договоре — потребуйте разъяснения. Если не согласны — не

подписывайте.

На сложную лексику. Не стесняйтесь, что вы не поймете всего, о чем говорит брокер.

Попросите разъяснить и докопаться до сути.

Идеальный кредитный брокер (в природе не встречается)

- Созванивается и консультирует клиента

- Встречается в офисе для подписания договора

- Анализирует все документы, сообщает если каких-то не хватает

- Оценивает риск невозврата кредита — делает запрос в несколько БКИ, проверяет вас по АнтиКредиту, АнтиКриминалу, КМ-скорингу и другим ресурсам

- После этого, сообщает о возможных причинах отказа

- На основе глубокого знания и анализа рынка предлагает лучший кредит

- Рассказывает о «подводных камнях» кредитов, например, про добровольно-принудительную страховку

- Готовит полный пакет документов

- Правильно оформляет кредитную заявку и подает в банк

- Используя связи, ускоряет срок рассмотрения заявки и увеличивает шанс одобрения

- Только после этого получает комиссию с одобренного кредита

Этот процесс занимает минимум 1 рабочий день сотрудника и 2 000 рублей на проверки по базам.

Можно даже найти пример заказного видео о таких брокерах:

- Нехватка времени на изучение банковских программ. Сомнительно. Если речь о 10% суммы кредита, можно и самому потратить 1-2 дня на поиск лучшего предложения

- Партнерские программы брокеров с банками. Ложь. Банки не приемлют никакие услуги по «помощи в получении кредита». И разговоры о партнерских отношениях — маркетинговый трюк.

- Комиссия брокеров составляет 1,5-2% от кредита. Ложь. Настоящие цены за услуги кредитных брокеров:

- Потребительские кредиты — от 10%

- Ипотечные кредиты — 2-3%

- Кредиты малому и среднему бизнесу — 5-6%

- Услуги «черных» кредитных брокеров (поделка справок, «свои люди в СБ банка») — от 40%

Но такой процесс слишком трудозатратный и дорогой. Поэтому:

Как выбрать брокера?

Профессиональный банковский брокер помощь в получении кредита предоставляет по договору без предоплат – этот вариант содействия самый безопасный, поскольку вы ничего не теряете.

Мы предлагаем вам прислушаться к рекомендациям нашего сервиса, которые помогут выбрать хорошего брокера даже среди частников:

- Уточните, предоставляется ли ваш брокер помощь в получении кредита по договору – только договор заставит брокера чувствовать ответственность и даст уверенность клиенту.

- Откажитесь от любых предоплат – по авансовой системе работают мошенники.

- Ещё на этапе консультации, уточните – по какой схеме планирует работать брокер. Откажитесь от сотрудничества с использованием незаконных методов работы (подделка справок, взятки и пр.).

- Зайдите на сайт кредитных брокеров АКБР и удостоверьтесь – нет ли выбранного брокера в списке мошенников (Ассоциация публикует мошенников на главной странице).

- Изучите максимальное количество отзывов о брокере – мнения заёмщиков дадут полноценную картину и ответы на важные вопросы – не мошенник ли, действительно ли помогает, как быстро и качественно решает проблемы.

Отзывы реальных клиентов есть в специальном разделе нашего сервиса:

Андрей Тихонов, Мурманск

4

Отзыв о CreditBroker

Причиной моего обращения к Финансовому Брокеру стала банальная ситуация. Пару лет назад брал кредит, выплатить вовремя не получилось. Сейчас ситуация наладилась, планировал взять ипотеку, но везде отказы. Знакомые посоветовали эту фирму – сказали помогают.

Не скажу, что я восхищен их работой, потому что сначала мне пытались продать программу «восстановление кредитной истории», правда отчет из БКИ действительно…

Татьяна, Мытищи

5

Отзыв о Московский брокер

Попала в тяжелое положение – бизнес супруга вынуждал постоянно брать кредиты, в общей сумме накопился долг 8 миллионов. Доходы от деятельности резко снизились. Платить по все долгам стало очень трудно, я всё время искала – где занять, как перекрыть, старалась не допускать просрочки. Из-за переживаний начались проблемы со здоровьем, ия вовремя позвонила Брокеру.

Мою проблему решили с помощью рефинансирования…

Константин Николаевич, Клин

4

Отзыв о CreditBroker

В прошлом были серьезные проблемы с кредитами, взыскания. Не думал, что вообще когда-то смогу слова обратиться в банки. Но жизнь заставила брать ссуду на обучение ребенка – поиск вариантов сузился до МФО, ломбардов, где грабительские проценты и залог.

Наудачу, написал в Лион кредит. Был приятно удивлён, что в этой компании работают с негативной историей – помощь предложили сразу, вселили надежду на…

Алексей, Подольск

5

Отзыв о Московский брокер

Не буду утомлять предысторией, мне нужно было срочно найти 2 миллиона. Понимаю, что быстро такие деньги дадут только под залог. Самое страшное – доверить кому то распоряжение твоим имуществом, и очень не хотелось стать жертвой обстоятельств и лишиться квартиры. Скажу прямо – брокера искал долго, читал отзывы, проверял лицензию.

Рискнул обратиться, как никак 10 лет на рынке – должны помочь. Меня подробно…

Анохина С.В., Вологда

5

Отзыв о Кредитная помощь

К брокеру обращалась в марте, работала с молодым человеком – видно сразу, что профессионал. Дело в том, что я пенсионерка, и была очень удивлена, что в моём возрасте (61 год) получить кредит сложно. Некоторые банки одобряли, но не больше 100 тысяч. Пользуясь моей неграмотностью в этом вопросе, включали разные страховки – получалась переплата вдвое больше самого кредита.

Брокер нашел мне отличный вариант,…

Стоимость услуг агентств и частных брокеров находится на одном уровне, по этой причины мы рекомендуем выбирать качество и безопасность, обращаясь к проверенным брокерам.

Деятельность ипотечного брокера от А до Я

Так чем же конкретно занимается ипотечный брокер?

Перечень предлагаемых услуг

Ипотечный брокер:

- проверяет, анализирует и формирует пакет документов, необходимых для оформления ипотеки;

- оценивает реальную платёжеспособность клиента;

- осуществляет подбор кредита по банкам, находит наиболее выгодный вариант в соответствии с запросами гражданина;

- подсчитывает все сопутствующие сделку расходы;

- проводит сравнительный анализ графика погашения ипотеки;

- информирует об особенностях тех или иных ипотечных программ;

- даёт рекомендации, как легально повысить статус заёмщика;

- оценивает реальные шансы одобрения ипотеки;

- помогает написать заявку, анкету и подаёт их вместе с пакетом документов в банк;

- сопровождает сделку до полного одобрения кредита, оказывает всю необходимую помощь в оформлении кредита;

- способствует уменьшению срока рассмотрения заявки и снижает риски отказа;

- помогает выбрать недвижимость.

Обязанности

В России нет законодательной базы, которая бы регулировала работу брокерских компаний. Основным документом между брокером и клиентом является стандартный договор на оказание услуг.

Фото: https://pixabay.com/photos/mortgage-house-money-budget-3580537/

В нём обозначается спектр необходимых услуг, которые обязан выполнить брокер за оговоренную плату. Если в списке какая-либо услуга не учтена, то брокер не обязан её осуществлять и обязать его сделать это никто не вправе.

Как выглядит сотрудничество с ипотечным брокером

Схема работы выглядит следующим образом:

- потенциальный заёмщик обращается в брокерскую компанию;

- специалист обговаривает с клиентом подробности сделки, список требуемых услуг, анализирует предоставленные документы;

- если стороны приходят к решению о сотрудничестве, то заключается договор, в котором указываются необходимые услуги, а также определяется размер и способ оплаты комиссионных;

- на основе предоставленной информации и документов, а также в зависимости от выбранных услуг, кредитный брокер консультирует клиента, подбирает ему оптимальную ипотечную программу, выбирает банк, помогает собрать полный пакет документов, написать и подать заявку, сопровождает сделку вплоть до заключения ипотечного договора;

- после одобрения ипотеки банком, брокер может помочь подобрать подходящую под запросы клиента и кредитной организации недвижимость, проверить её юридическую чистоту, если она реализуется на вторичном рынке, а также оценит финансовое состояние строительной компании-застройщика, если квартира будет приобретаться в новострое;

- кроме того, брокер может выбрать страховое агентство с наименьшими тарифами на полис;

- работа брокера считается завершённой после того, как его клиент получит ипотечный кредит – все остальные услуги могут быть включены дополнительно.

Как правильно заключить договор

Между брокером и его клиентом заключается письменный двусторонний договор. Один экземпляр остаётся у брокера, другой отдаётся клиенту. Как правило, он имеет типовую форму и напоминает обычный договор на оказание услуг. Тем не менее вам необходимо внимательно прочитать его, при необходимости включить или исключить некоторые пункты.

Обращайте внимание, чтобы были прописаны:

- перечень услуг;

- права и обязанности сторон;

- размер и условия оплаты;

- возможность расторжения.

Текст должен быть написан простым языком, понятным для обывателя, без лишних юридических формулировок и сложных терминов.

Зачем обращаться к брокеру

Благодаря своему опыту брокеры добывают для вас деньги самым простым и выгодным путем.

Вы постучались в известный вам банк, но условия у них оказались плохими. А они, как назло,

дали вам кредит. И вам потом выплачивать. Хороший брокер сэкономил бы деньги.

Вы постучались в банк с самой выгодной ставкой, потратили две недели на сбор документов и в

итоге получили отказ. Опытный брокер знает заранее, в каком банке вам откажут, потому что до вас отказали еще

десятку таких же.

Вы можете радостно получить кредит на выгодных условиях, а потом на вашем пороге появятся

ребята в масках. Потому что вы невнимательно читали договор, и теперь ваш чудесный бизнес принадлежит банку. Брокер

знает обо всех таких случаях и покажет вам опасные места в договоре. Главное — обратиться к нему достаточно

заранее.

В конце концов, брокер скажет: «Не надо тебе в банк. Вот не надо. В твоей ситуации лучше

лизинг, вот эти ребята тебя помогут». И будет прав, особенно если вы хотели закупать по кредиту основные средства

производства.

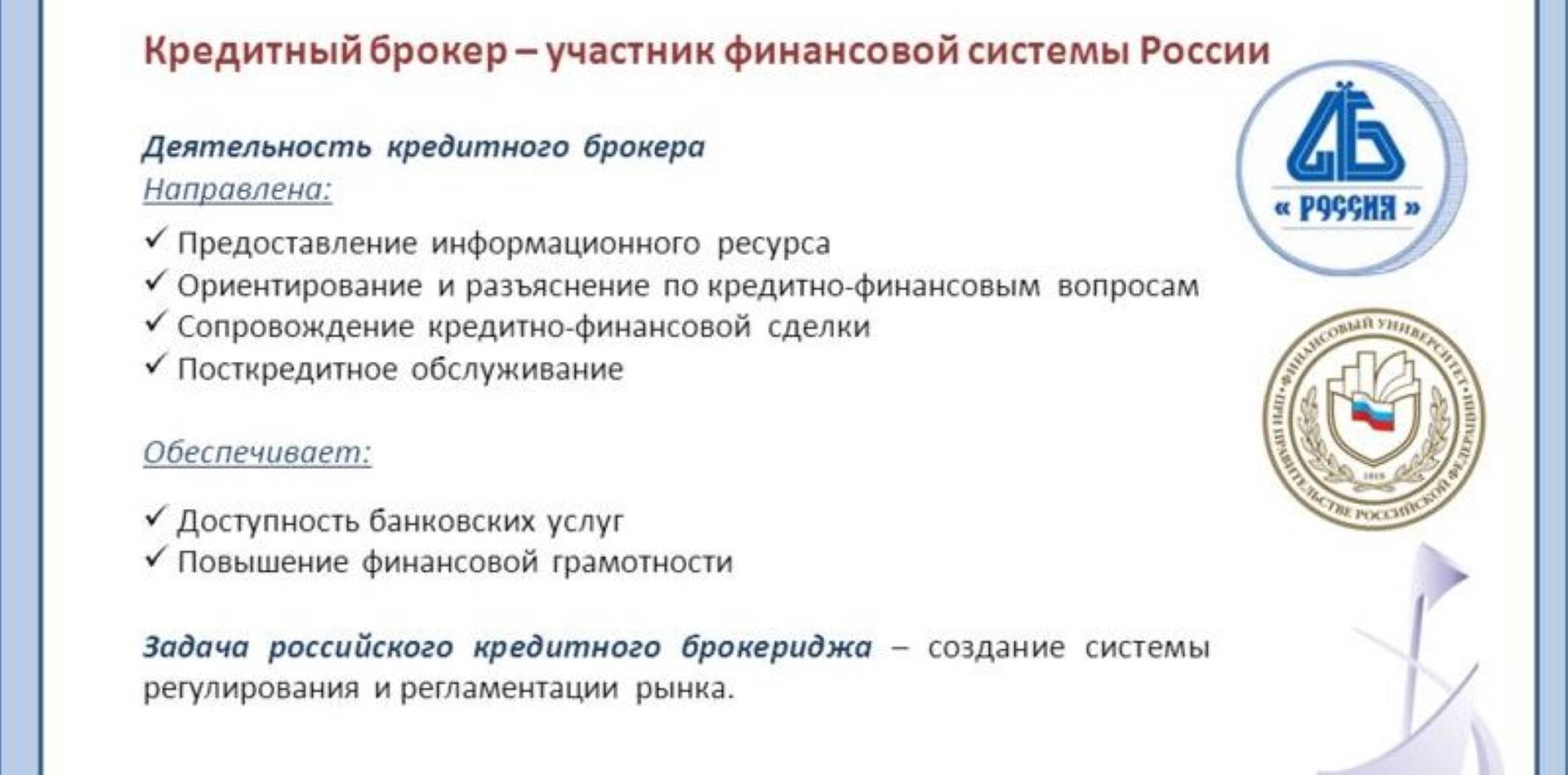

Кредитные брокеры.

Это посредники между человеком и банком. Их основной задачей является подобрать наиболее выгодный и удобный займ, а также помочь с оформлением документов. Брокер заинтересован, чтобы клиент получил нужную сумму на выгодных условиях. Для этого он проводит мониторинг рынка кредитных учреждений и предоставляемых ими условий по кредитам, отслеживает обновления и появляющиеся акции.

В обязанности посредника входит консультирование клиента, касательно вопроса подбора заемной программы и подбора наиболее интересного предложения. Брокеры обладают богатым опытом и даже связями в банковском сегменте, поэтому шансы клиента на получение кредита возрастают.

Критерии выбора посредника

Услуга брокеров недешевая, поэтому принимать решение об обращении к ним нужно ответственно. Учитывается и опасность мошенничества, и обычная целесообразность – часто заемщик сам способен решить большинство вопросов с поиском финучреждения и подачей заявки на кредит

Но если вы решите выбрать путь сотрудничества с финансовыми посредниками, то стоит обратить внимание на такие параметры выбора:

- Добросовестные брокеры имеют официальную регистрацию или в форме юрлица, или в качестве ИП. У них есть официальный оборудованный офис.

- Членство в Национальной ассоциации кредитных брокеров и финансовых консультантов, наличие сертификата этой организации.

- Положительные отзывы об эксперте. Однако здесь надо быть осторожными и отсеивать восторженные описания, которые чаще всего пишутся под заказ.

- Взвешенная политика оплаты услуг. Легально действующий консультант, как правило, проводит первичную консультацию бесплатно. Оплата же конечных услуг производится уже после получения заемщиком кредита, а аванс не оформляется.

- Деятельность в законодательном поле на основании подписанного договора, где нет условий, ставящих клиента в невыгодное положение. Кроме того, добросовестный брокер не предложит использовать «теневые схемы» или нарушать закон.

- Наличие постоянно обновляющегося сайта, реклама в СМИ и отсутствие «дворовой» расклейки объявлений.

- Выполнение возложенных функций в течение длительного периода времени, что говорит о тщательной проработке банковских предложений.

- Неиспользование брокером заверений клиента в 100% позитивном решении его вопроса. Этого он гарантировать просто не может.

Возможности кредитных брокеров на кредитном рынке

Кредитные брокеры постоянно следят за рынком кредитов, поэтому у них всегда есть свежая информация о тех или иных программах кредитования. Они знают, были ли изменены программы, улучшились или ухудшились условия для клиентов, какой банк на данный момент имеет самые выгодные предложения для желающих получить заем, в какой валюте и на какой срок лучше оформлять кредит. Обладая опытом заключения сделок с банками, брокер экономит время клиентов, решая все вопросы в максимально короткий срок. Еще одним достоинством крупного кредитного брокера выступает то, что он всегда имеет связи в кредитных компаниях, что часто оказывается наиболее важным фактором при получении кредита.

Как избежать «черных» брокеров

Оказывают ли кредитные брокеры реальную помощь в получении кредита – отзывы встречаются разные. Но однозначно можно сказать, что всегда можно попасть на недобросовестного посредника. Правда, есть способы, как такую вероятность свести к минимуму. Основные признаки мошенников и неквалифицированных специалистов:

- отсутствие офиса и назначение встречи на нейтральной территории;

- отсутствие официального сайта или его неактивность;

- использование рекламы по методу «мусорной рассылки»;

- требование оплатить предоплату за услуги;

- убеждение клиентов в том, что они обязательно получат нужный кредит;

- нежелание брокера разъяснять условия контракта.

В любом случае, вам необходимо подробно изучить условия предлагаемого договора. При наличии параметров, которые ставят вас в невыгодное положение, нужно срочно отказываться от такого партнерства, несмотря на заверения брокера. Стремясь завлечь клиентов, посредники часто идут на такие хитрости:

- Требуют аванс за услуги, причем, иногда без оформления договора.

- Предлагают нарушить закон и подделать документы, например оформить трудовую книжку или справку о доходах.

- Рекламируют и распространяют свой уникальный метод получения кредита при оплате обучающего курса.

- Вводят клиента в заблуждение, утверждая, что у них в банке «все схвачено», имеются связи в службе безопасности финучреждения, а поэтому кредит будет выдан со 100% гарантией.

- Предлагают произвести «зачистку» кредитной истории клиента. В реальности сделать это невозможно. Внесенные в БКИ данные исправить третьему лицу не получится. Улучшить историю можно только за счет выполнения обязательств по последующим ссудам.

- Убеждают, что могут легко обеспечить вам заем при наличии просрочек и имеющихся отказов. Банки тщательно изучают заемщиков, поэтому проблемным клиентам можно рассчитывать только на специальные программы кредитования.

- Демонстрируют большое количество восторженных позитивных отзывов, которые оформлены однотипно. Как правило, это фальшивые сведения.

Как выбрать брокера

Для выбора специалиста по кредитованию юридических и физических лиц рекомендуется пользоваться реестром Национальной ассоциации кредитных брокеров. Также можно воспользоваться поиском по сети интернет. Существует множество площадок, где агенты предлагают свое содействие посредством объявлений, в которых указаны условия работы и суммы, получению которых может поспособствовать брокер.

Также на нашем сайте можно найти большое количество списков популярных организаций, оказывающих услуги помощи малому и среднему бизнесу в получении кредита для ООО и предприятий. Для удобства пользователей подобные перечни составляются по городам и регионам.