Готовим проект

На начальном этапе стоит задуматься о том, как оформить бизнес-план. Без четкой схемы действий не получится открыть торговую точку, будь то магазин одежды или мясная лавка. Это документ, имеющий правила составления и оформления, содержащий вполне конкретные финансовые расчеты. Для банка бизнес-план имеет решающее значение. Ведь именно исходя из его содержания кредитор сделает вывод о серьезности намерений и компетентности в выбранной отрасли.

Если сомневаетесь, сможете ли составить этот документ самостоятельно, стоит прибегнуть к помощи специалистов. Сейчас есть множество фирм, готовых за определенную плату подготовить бизнес-план для предоставления в банк. Нужно понимать, что эти расчеты не столько нужны кредитору, сколько самому предпринимателю, чтобы понимать рентабельность будущего магазина.

Что нужно для получения кредита на открытие малого бизнеса – 4 главных условия

В банках отработанная процедура проверки каждого клиента. Одного желания стать успешным бизнесменом недостаточно. Придётся соответствовать всем условиям и требованиям кредитных организаций.

Рассмотрим главные из них.

Условие 1. Подробный бизнес-план

Если вы не в курсе, что такое бизнес-план, заниматься предпринимательством вам ещё рано. Этот документ нужен не только банкам, но и самому бизнесмену.

Без грамотного, профессионально составленного документа, определяющего финансовую и экономическую стратегию развития бизнеса, будет сложно обосновать и рассчитать свои затраты.

Бизнес-план покажет, каким образом средства банка будут пущены в дело. Подробный бизнес-план – это документ в несколько десятков страниц и даже более.

Но банковские сотрудники вряд ли найдут время читать манускрипт такого объёма, поэтому составьте для них сжатую, предельно конкретную и чёткую версию на 5-10 страниц.

Читайте на сайте отдельный материал о том, как составить грамотный бизнес-план.

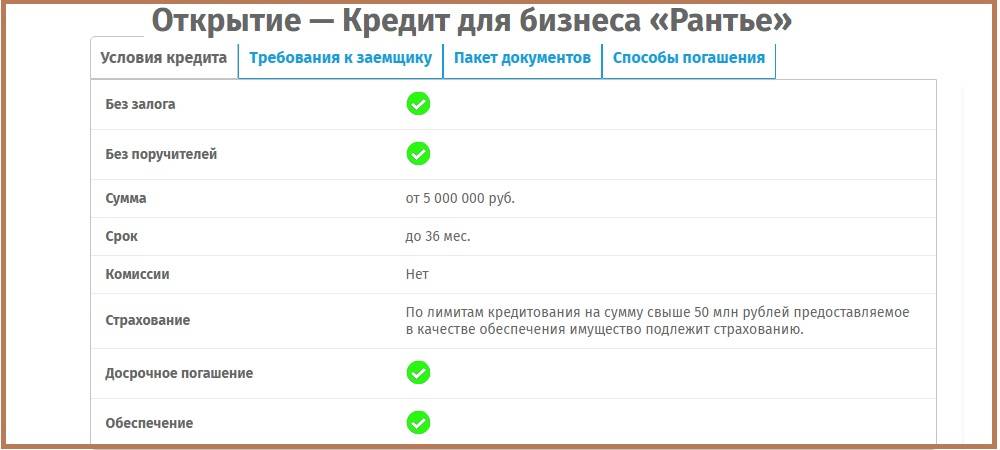

Условие 2. Наличие обеспечения и поручителя

Залоговое имущество – надёжная гарантия возврата средств. Кредиты с обеспечением выгодны и банкам, и отчасти, самим заёмщикам. Ставка по таким кредитам ниже, сроки выше, а требования к документации – более лояльные.

В залог берут:

- ликвидную недвижимость – квартиры, дома, земельные участки;

- транспорт;

- оборудование;

- ценные бумаги;

- другие ликвидные активы.

Ещё лучше, если помимо залога, у вас есть поручители – физические или юридические лица. Поручителем имеют право стать городские или областные Центры Предпринимательства, Бизнес-инкубаторы и прочие структуры, помогающие начинающим бизнесменам.

Условие 3. Чистая кредитная история

Кредитную историю банки проверяют у всех заёмщиков без исключения.

Что гарантирует высокий кредитный рейтинг:

- успешно закрытые кредиты;

- нет санкций за прошлые просрочки;

- действующих кредитов нет.

Если хотите исправить кредитную историю, понадобится время. Самый эффективный способ – взять несколько последовательных займов в МФО и закрыть их на условиях компании.

Условие 4. Полный пакет документов

Чем больше документов предоставите банку, тем больше шансов на положительный ответ. Проследите, чтобы все документы были актуальными и надлежащим образом оформлены.

Однозначный плюс – наличие готовых лицензий и прочих разрешительных документов на тот вид деятельности, которым вы собираетесь заниматься.

Сделаем паузу, посмотрим небольшое видео по теме.

Альтернативы кредитам на создание бизнеса

Даже если банк не одобрил кредит, вы можете попробовать альтернативные варианты финансирования.

Потребительское кредитование

Если будущий предприниматель имеет постоянное место работы и стабильный доход в виде зарплаты, если он давно является клиентом банка (или в этом банке на него оформлена зарплатная карта) — стоит попробовать оформить потребительский кредит, и использовать эти деньги для развития бизнеса.

Почему это удобно:

правила оформления проще;

обеспечением кредита служит заработная плата физлица;

постоянный клиент банка может кредитоваться на выгодных условиях.

Но есть и минусы: суммы потребительских кредитов небольшие, а лимит напрямую зависит от размера зарплаты или другого постоянного дохода.

Лизинг

Подходит начинающим бизнесменам, не имеющим средств на покупку основных фондов. Это транспорт, оборудование, недвижимость и т. п. Оформив договор лизинга, предприниматель получает необходимые активы, а взамен регулярно перечисляет оговоренные суммы лизинговой компании.

Заём в микрофинансовой организации

Оформить его проще, чем банковский кредит на бизнес. Пакет документов минимальный, бизнес-план не нужен, часто даже нет необходимости указывать целевое назначение займа. Но за простоту придется расплачиваться высокими процентами и ограниченными сроками возврата.

Государственный фонд поддержки

В каждом регионе и крупном городе местные власти развивают и финансируют программы кредитования индивидуальных предпринимателей. Список уполномоченных органов есть на сайте Минэкономразвития.

Также есть государственный проект Мой Бизнес. Достаточно зайти на сайт и выбрать свой населенный пункт на интерактивной карте, чтобы увидеть, какие финансовые организации готовы кредитовать бизнес без оборотов.

Основная цель — развитие местного бизнеса и рост количества рабочих мест. Распространённые направления, которые кредитуют наиболее охотно: сельское хозяйство, региональный туризм, производство.

Привлечение инвестиций

Перспективный проект может получить инвесторское финансирование, и отказаться от кредитов. В большинстве случае это касается бизнес-идей в сферах информационных технологий, инновационного здравоохранения и т. п.

Перспективная прибыльность и быстрая окупаемость — основные факторы, которые учитывают «бизнес-ангелы». Можно также получить грант государственного Фонда содействия инновациям. Вот несколько программ на сайте госфонда:

Кредиты малому и среднему бизнесу — открытие и развитие своего дела с использованием заёмных средств ?

Оформить кредит на развитие бизнеса бывает непросто. Еще сложнее получить деньги на открытие малого или среднего бизнеса.

Понять кредиторов вполне можно

Банк не является благотворительной организацией, поэтому ему важно быть уверенным в том, что выданные в кредит деньги вернутся своевременно. Легче всего получить займ тем бизнесменам, которые уже давно и успешно ведут деятельность

Существует несколько способов получить кредит на открытие бизнеса. Однако для их оформления заемщик должен соответствовать определенным критериям. Нередко условия, предъявляемые к начинающим бизнесменам, довольно жесткие. Все они призваны гарантировать банку своевременный возврат задолженности.

Кредитные организации предлагают малому бизнесу большое количество различных программ. Однако большинство из них не хотят сотрудничать с предпринимателями и физическими лицами. Создание бизнеса с нуля всегда сопряжено с высокими рисками. Кредиторы не желают принимать их на себя.

Нередко созданные бизнес-проекты оказываются убыточными. Если это случится, возвращать долги будет некому.

Банки, предоставляющие кредит под малый бизнес, зачастую принимают следующие меры для снижения собственных рисков:

- требование дополнительного обеспечения в виде поручителя или залога;

- оформление страхового полиса;

- повышение ставки по кредиту;

- требуют предоставления подробного бизнес-плана при желании открыть новое дело;

- разрабатывают программы займов с большим количеством дополнительных ограничений и условий;

- тщательное изучение информации о будущем заемщике.

Если бизнес действует уже несколько лет, получить деньги в долг будет проще.

Если начинающему бизнесмену для начала деятельности не хватает небольшой суммы, зачастую проще и выгоднее оформить нецелевой потребительский займ. В этом случае придется доказывать свою платежеспособность как физического лица.

При желании оформить кредит на бизнес кредитная организация в обязательном порядке уточняет цель получения средств.

Чаще всего в качестве цели кредитования выступают следующие бизнес-задачи:

- наращивание оборотных средств;

- покупка дополнительного или усовершенствованного оборудования;

- приобретение патентов, а также лицензий.

Далеко не на все цели банки охотно выдают кредиты. Они предпочитают оформлять займы исключительно на финансово-перспективные задачи.

Срок возврата займа определяется индивидуально в зависимости от задач, которые предполагается решить, используя полученные деньги:

- Если целью получения кредита является наращивание оборотных средств, срок возврата обычно не превышает года;

- Если же займ оформляется на приобретение оборудования или открытие новых отделений, на выплату кредита обычно отводится от до лет.

Начинающим бизнесменам следует быть готовыми, что для подтверждения платежеспособности им может потребоваться предоставить залог. В качестве обеспечения обычно используется ликвидное дорогостоящее имущество.

Чаще всего в залог банки принимают:

- недвижимость;

- транспортные средства;

- оборудование;

- ценные бумаги.

В обеспечение может быть предоставлено и другое имущество, которое пользуется спросом на рынке.

Помимо наличия качественного залога банки учитывают следующие критерии:

- Наличие качественной кредитной истории. Злостным нарушителям кредитных договоров получить крупный займ вряд ли удастся;

- Финансовые показатели учитываются при оформлении кредитов действующими организациями;

- Наличие и качество деловой репутации;

- Место, которое компания занимает на рынке, а также ее положение в отрасли;

- Количество и качество основных средств. Также рассматриваются и другие составляющие материально-технической базы бизнеса.

Все приведенные выше требования значительно усложняют оформление займа для компаний и предпринимателей.

Далеко не всегда бизнесменам удается самостоятельно подобрать подходящую кредитную программу и справиться со всеми требованиями банка. Если сложилась такая ситуация, есть смысл обратиться к кредитным брокерам.

Эти компании помогают в оформлении займов. Но следует быть максимально внимательными и не переводить средства до того, как кредит будет оформлен. Среди брокеров действует немало мошенников.

Популярные виды кредитов для малого и среднего бизнеса

Это интересно: Кредит пенсионеру с плохой кредитной историей: выкладываем суть

Особенности выдачи займов начинающим предпринимателям

Кредиты малому бизнесу с нуля – отдельная программа выдачи займов. Финансовые организации разрабатывают системы выдачи заемных средств, представляющие большую выгоду, чем займы для индивидуальных клиентов. Заем для открытия личного дела характерен рядом отличий:

- увеличенный кредитный лимит для предпринимателей;

- перевод денег на расчетный счет компании;

- наличие гарантий: поручительство, залог, страхование жизни предпринимателя;

- процентная ставка выше, чем для индивидуального заемщика.

Банки соревнуются за внимание клиентов и упрощают процедуру выдачи займа. Если бизнесмену нужен кредит для малого бизнеса без залога, стоит позаботиться о:

- подготовке подробного финансового отчета;

- описании будущих перспектив компании;

- свидетельстве о платежеспособности.

Заявки владельцев фирм на получение кредита для малого бизнеса без предоставления дополнительных гарантий банки рассматривают в отдельном порядке. О том, каким будет решение для бизнесмена, может судить только сотрудник финансовой организации. Меньше всего вероятность успеха для тех предпринимателей, кто уже выплачивает задолженность по кредиту, или напротив – ранее не пользовался услугами займа. Выдача суммы на развитие фирмы без залога отличается рядом отрицательных свойств:

- укороченные сроки погашения задолженности;

- годовая ставка в 1,3 – 1,7 раза выше, чем для займа с обеспечением;

- уменьшенный кредитный лимит.

При условии одобрения заявки кредит без залога оформляют в течение одного-двух часов. Рассмотрение заявления занимает до пяти рабочих дней.

Заемные средства предприниматель использует только по назначению. В договоре банк указывает цель выдачи денег: основание нового бизнеса, развитие компании, погашение задолженности, пополнение объема оборотных средств. Если сотрудникам финансовой организации станет известно о нецелевом расходовании денег, в дальнейшем кредитовании предпринимателю откажут.

Как увеличить шансы на получение кредита для открытия малого бизнеса – 4 полезных совета

Хотите увеличить шансы на положительный ответ от банка – пользуйтесь нашими советами.

Читайте, запоминайте и применяйте на практике!

Совет 1. Обратитесь за поддержкой в финансовые фонды

Если у вас нет залога, дополнительных доходов и прочих явных признаков платёжеспособности, попробуйте воспользоваться льготными кредитными программами и помощью Центров Предпринимательства в вашем городе.

Такие структуры обеспечат поручительство перед банком или даже возьмут на себя часть выплат по кредитам.

С Центрами сотрудничает целый ряд российских банков, готовых предоставить кредиты предпринимателям по более низкой ставке и без всяких залогов. Издержки возмещает банкам государство.

Совет 2. Купите франшизу

Франшиза – дополнительная гарантия успеха МБ. Идеальный вариант – купить франшизу в компаниях-партнёрах банка. Финансовые учреждения сотрудничают с крупными брендами, имеющими эффективную бизнес-модель.

Совет 3. Предоставьте залог и оформите поручительство

Залог и поручительство помогают достичь кредитной цели максимально быстро. При наличии залога процентные ставки снижаются, а кредитные суммы и сроки – наоборот, растут.

Совет 4. Воспользуйтесь услугами финансовых брокеров

Финансовые брокеры знают о бизнес-кредитах гораздо больше, чем начинающие предприниматели. Услуги таких компаний стоят денег, но если вы найдёте действительно профессионального и опытного брокера, ваши затраты окупятся с лихвой.

Что влияет на решение банка о выдаче кредита

Сотрудники банковской организации имеют право не оглашать причину отказа в оформлении займа. Клиенты могут только догадываться о том, какой фактор стал решающим во время обработки заявки. Решение принимают на основании:

- кредитного лимита, заявленного бизнесменом;

- кредитной репутации;

- прибыли за вычетом выплат по кредиту.

Выделяют и субъективные причины, которые могут негативно отразиться на решении по кредиту. В частности, если предприниматель задействован в судебном процессе или находится в состоянии раздела имущества, банк будет вынужден снизить кредитный лимит.

Кто принимает решение

На этапе предварительной обработки информации из анкеты решение принимает компьютер. В зависимости от кредитной репутации, величины дохода, возраста и семейного положения начисляют и суммируют баллы. Финансовая организация устанавливает пороговое значение: если сумма баллов для данного физического лица превышает заявленный минимум, заявка получает одобрение. В момент рассмотрения полного пакета бумаг на получение кредита, решение принимает комиссия из двух-пяти сотрудников банка. Состав комиссии и тщательность проверки зависит от благонадежности бизнес-клиента. Рассмотрение заявки проходит дистанционно: клиент не участвует в обсуждении и не сможет каким-либо образом подкупить сотрудников организации.

Как взять кредит под бизнес-план для открытия бизнеса — полезных советов от экспертов ?

Для бизнеса постоянно требуются деньги: на этапе открытия, а также развития деятельности невозможно обойтись без вливания дополнительных средств.

В большинстве случаев кредит оказывается наилучшим решением по основным причинам:

- Выводить средства из оборота далеко не всегда эффективно. Такие действия могут привести к снижению прибыли, а также объемов производства;

- При открытии собственного дела зачастую время играет против бизнесмена. Поэтому в такой ситуации тоже стоит задуматься о кредите, а не копить достаточную сумму.

Заемщику придется убедить банк в своей платежеспособности. Чаще всего с этой целью требуется предоставить бизнес-план

Чтобы облегчить задачу оформления займа на цели, описанные в этом важном документе, следует четко понимать правила его составления

Советы специалистов по составлению бизнес-плана для получения кредита:

Совет 1. Лучше всего писать бизнес-план самостоятельно. Далеко не всегда для этого стоит прибегать к услугам сторонних организаций и лиц.

Если по каким-то причинам все-таки решено обращаться за помощью к стороннему специалисту, следует заранее поинтересоваться у него, писал ли он ранее бизнес-планы для кредитных организаций.

Совет 2. Все необходимые соглашения (например, договоры аренды, поставки товаров и оборудования и др.) лучше всего заключить заблаговременно.

Если удастся собрать максимум предварительных соглашений, требующихся для достижения цели оформления займа, можно рассчитывать на более лояльное отношение банка.

Совет 3. Желательно, чтобы цель кредитования обеспечивалась заемными средствами не в полном объеме, часть должна быть оплачена собственными средствами бизнесмена.

Если своих денег будет не менее %, можно существенно повысить доверие банка. Вполне естественно, что кредиторы лояльно относятся к тем бизнесменам, которые не боятся рискнуть собственными средствами.

Совет 4. Если для бизнеса необходимо получить большую денежную сумму на большой срок, стоит обращаться в банк, клиентом которого уже является компания.

Чаще всего это кредитная организация, в которой открыт постоянно используемый расчетный счет.

Если бизнесмен уже несколько раз получил в этом банке и успешно вернул займы, ему практически гарантировано в выдаче нового кредита (даже на крупную сумму) не откажут.

Совет 5. Самое главное, что должно быть отражено в бизнес-плане, это финансовые расчеты. Особенно это касается потенциальной прибыли, получаемой от инвестирования заемных средств в проект.

Кроме того, не стоит обходить стороной вопросы погашения займа. В идеале уже до получения кредита желательно иметь достаточный доход для внесения ежемесячных платежей.

Совет 6. Перед посещением банка сотрудник, который будет представлять интересы компании перед кредиторами, должен внимательно ознакомиться с бизнес-планом от начала и до конца.

В этом случае он сможет, быстро и качественно отвечая на вопросы, доказать банку реальную возможность развития при помощи кредитных денег.

Важно максимально ответственно подойти к составлению бизнес-плана. Это поможет значительно повысить шансы на положительное решение по заявке на кредит

ВТБ 24 – условия по займам для малого бизнеса

В ВТБ 24 предлагается масса кредитных линий для малого бизнеса. Существуют специальные программы, которые подойдут недавно открывшимся компаниям.

Цели могут быть самые разные:

- Пополнение оборотных средств компании;

- Рефинансирование уже взятых в других банках кредитов;

- Экспресс-кредиты под любые цели, если срочно нужны деньги;

Экспресс-кредиты в ВТБ 24 выдаются на следующих условиях:

- Временные рамки до 60 месяцев;

- Выдаётся от 500 000 руб. до 5 000 000 руб.;

- Залог исключительно по воле клиента;

- Ставка по кредиту от 14% и до 19%.

А также в банке существуют специальные программы, например:

- «Оборот» – если требуется внести деньги в оборот фирмы;

- «Овердрафт» – чтобы были средства поверх имеющейся суммы для обеспечения стабильности;

- «Перспектива для бизнеса» — для покупки требуемого оборудования или на модернизацию техники.

Ставка напрямую зависит от того, является ли компания клиентом банка, а также какое обеспечение кредита будет у организации.

Если предоставляется залог и у фирмы хорошая кредитная и банковская история, то клиент может рассчитывать на получение минимальной ставки по кредиту.

Как получить деньги на открытие бизнеса смотрите в следующем видео:

Окт 5, 2017

Какие документы нужны для получения кредита под бизнес-план

Для открытия компании с нуля одного бизнес-плана недостаточно. Кроме этого в банке попросят еще ряд документов:

паспорт ИП или учредителя ООО;

учредительные документы;

документы на имущество, передаваемое в залог;

документы поручителей;

финансовая отчетность — если она есть;

налоговые декларации — при их наличии;

выписки из ЕГРЮЛ или ЕГРИП.

справку о состоянии расчетов с налоговой;

справку об имеющихся обязательствах перед другими кредиторами;

расшифровки статей бухгалтерского баланса;

лицензии, если они необходимы, и так далее.

Перечень будет зависеть от ситуации. Например, для — кредитования бизнеса, работающего по франшизе. Здесь потребуются договоры с франчайзи и так далее.

Юридическая консультация у проверенного партнера

Оставить заявку

Выдача займов на деятельность по франшизе

Получение кредита для малого бизнеса существенно упрощается наличием договора о деятельности по франшизе. Если бизнесмен действует от имени популярного бренда, шансы повышаются.

После оформления договора о франчайзинге предприниматель получает готовый бизнес-план, который следует предоставить банку после оформления заявки. В отдельных случаях франчайзер поставляет оборудование и технику для ведения дела: таким образом, корпорации контролируют качество услуг и товаров, реализуемых от имени бренда. Если для открытия личного дела по франшизе нужен кредит для малого бизнеса, свяжитесь с представителем бренда и узнайте, с какой финансовой организацией следует сотрудничать. Банк – партнер компании обработает заявку быстрее, чем сотрудники сторонней организации и даст утвердительный ответ по заявке в случае, если договор на покупку франшизы уже заключен.

Государственная поддержка

В России действует множество программ поддержки начинающих предпринимателей — на федеральном и региональных уровнях. Самая известная из них — субсидии, которые выдаются местными центрами занятости. Чтобы их получить, нужно выяснить, поддерживается ли такая программа в вашем регионе регистрации, сколько денег по ней выделяется.

Если вам повезло, нужно стать на учет в центре занятости как безработный. Сначала придется пройти стандартную процедуру трудоустройства. Если по предложенным вакансиям вы получите отказ, у вас появится право на подачу заявки на предпринимательскую субсидию. К заявлению нужно приложить подробный бизнес-план. Затем придется защитить его перед членами госкомиссии по субсидированию и доказать, что ваша идея лучше, чем у конкурентов, тоже подавших заявку.

Кроме субсидий, существуют гранты, которые выдают муниципальные отделы по поддержке малого и среднего предпринимательства. Но такая помощь выделяется только действующему бизнесу, поэтому сначала нужно зарегистрировать ИП или фирму, а затем не позже, чем через год подать заявку. Условия выдачи грантов определяются на региональном уровне и размещаются в открытом доступе. Чтобы получить деньги, тоже придется защитить перед комиссией бизнес-план плюс пройти конкурсный отбор.

Кредит на развитие бизнеса: процедура оформления

Подобрав оптимальное предложение от банков, остается собрать пакет документов, оформить заявку в онлайн-режиме, а затем дождаться предварительного решения банка. После оценки залогового имущества, заявка будет либо одобрена, либо отклонена. При положительном результате, сотрудник банка пригласит заемщика в банк для ознакомления с условиями кредитования и подписания договора. После этого в течение нескольких дней запрошенная сумма будет переведена на счет клиента.

Особенности кредитования ИП и ООО

Организационная форма предприятия практически не влияет на требования к заемщику и процедуру оформления бизнес-кредита. Многие банки устанавливают идентичные условия кредитования для ИП и ООО. Различия могут касаться только документов, которые нужно предоставить в банк и формы поручительства. В частности, индивидуальный предприниматель должен предоставить поручительство супруги или супруга, а для получения кредита обществом с ограниченной ответственностью поручительство подписывается всеми учредителями и фактическими владельцами предприятия.

Также, кредитование ИП характеризуется более быстрым рассмотрением заявки по сравнению с ООО. Это связано с тем, что индивидуальные предприниматели ведут финансовый учет в упрощенном виде, и кредитной комиссии требуется меньше времени для того, чтобы оценить платежеспособность заемщика. Для этого используются специальные методы Европейского Банка Реконструкции и Развития. Для оценки кредитоспособности ООО, банки чаще используют более детальный классический финансовый анализ.

Список документов для получения кредита

Для получения кредита для бизнеса заемщик должен предоставить следующие документы:

- нотариально заверенные учредительные документы;

- бланк регистрации налогоплательщика;

- карточку с образцами подписей и печатей;

- приказы о назначении должностных лиц, связанных с операциями по кредитному счёту;

- лицензии и патенты;

- бухгалтерскую отчетность за последний квартал и прошедший год;

- справку об операциях по расчетным счетам, зарегистрированным в других банках;

- справки, подтверждающие отсутствие задолженности перед государством;

- выписки по кредитам, открытым в других банках.

При оформлении кредита под материальное обеспечение, банк запрашивает правоустанавливающие документы на залоговое имущество. При выдаче кредита на развитие уже функционирующего бизнеса, банк может потребовать договоры с контрагентами. А при финансировании проекта «с нуля» кредитная комиссия захочет изучить бизнес-план. При этом разные банки практикуют разный подход к анализу заемщика и вправе потребовать у клиента дополнительные документы.

Что нужно, чтобы получить кредит

Кредитование малого и среднего бизнеса в России находится в переходном состоянии, но индивидуальные предприниматели и юридические лица имеют доступ к кредитным средствам, пусть и ограниченный. Если бизнес стабильно приносит прибыль, имеет достаточную материально-техническую базу и все признаки процветающего предприятия, тогда банк предоставит кредит по ставке 12–15%. При отсутствии залогового обеспечения и положительной кредитной истории, стоимость кредита будет выше.

С залогом

Кредитование бизнеса на большие суммы и на долгий срок на практике возможно только при наличии залогового имущества. Банку нужны обязательные материальные гарантии, и поэтому залог оформляется:

- при покупке имущества, выступающего в качестве залога;

- при целевом кредитовании функционирующего бизнеса;

- при оформлении долгосрочного займа на развитие бизнеса;

- при открытии кредита по программе государственной поддержки.

Наличие залогового имущества повышает шансы на позитивное решение кредитной комиссии. Кроме того, залог – это основание для снижения процентной ставки за пользование кредитом.

Без залога

Кредитование бизнеса без залога и поручителей на крупные суммы, превышающие 1 млн рублей, на практике не осуществляется. Банки расценивают такие займы как рисковые, ограничивая максимальную сумму кредита сотнями тысяч рублей. Но даже при этих ограничениях процентная ставка по беззалоговому кредиту сопоставима с предложениями для физических лиц.

Кредит на развитие бизнеса без залога может оказаться выгодным для индивидуальных предпринимателей и юр. лиц с небольшим уставным капиталом и высокой скоростью оборачиваемости средств. Займ наличными под высокий процент может быть успешно компенсирован резким ростом рентабельности, достигнутым благодаря дополнительному финансированию. К примеру, увеличение оборотных средств перед новогодними праздниками за счет беззалогового кредита может позитивно сказаться на доходах магазина.

Кредит на открытие бизнеса – как убедить кредитора

Где взять стартовый капитал? Ключевой вопрос для начинающих бизнесменов. Если не хватает своих средств и не удаётся найти компаньонов с деньгами, то остаётся только занять денег у банка.

Средства у финансовых учреждений есть всегда, но кредиты дают далеко не всем желающим.

Банки гораздо охотнее выдают кредиты физическим лицам с постоянным доходом и опытным бизнесменам с действующими предприятиями.

Логика кредитных учреждений вполне понятна – физлица и бизнесмены со стажем всегда готовы подтвердить свою платежеспособность. А какие гарантии даст банку начинающий бизнесмен?

Вот поэтому банки стараются максимально снизить свои риски, выдавая кредиты на открытие малого бизнеса.

Они требуют от заявителей:

- предоставить в залог ценное имущество – недвижимость, транспорт, акции и т.п.;

- показать бизнес-план – не просто изложить идею, а документально подтвердить её коммерческий потенциал;

- найти поручителей – лиц со стабильным, желательно высоким доходом;

- подтвердить серьёзность своих намерений – к примеру, показать договор аренды офиса, договоры купли-продажи оборудования или транспорта для бизнеса.

А ещё им нужна от клиента положительная кредитная история. И наличие дополнительного дохода тоже приветствуется. Если у заявителя есть незакрытые кредиты, новый займ ему вряд ли выдадут. Как и бывшим банкротам, лицам с судимостью и наличием арестованного имущества.

Идеальный вариант – сотрудничество с франчайзинговыми компаниями-партнёрами банка.

Оригинальный и уникальный стартап – это, безусловно, хорошо. Но для начала надо исследовать рынок, провести экономический анализ проекта, рассчитать финансовые затраты и будущие доходы. Другими словами, нужно показать себя профессионалом, а не дилетантом.

Банковские эксперты – люди опытные. Ваша бизнес-идея будет безупречной и перспективной для вас, но сомнительной для квалифицированных финансовых и экономических аналитиков.

Поэтому есть смысл обратиться к посредническим фирмам, которые дадут вашей идее трезвую и всестороннюю экспертную оценку.

Банки охотнее работают с традиционными и проверенными моделями бизнеса, чем с принципиально новыми, но если вы твёрдо верите в свой проект, потратили на его разработку много сил и времени, деньги вы обязательно найдёте.

Однако в любом случае хорошо бы получить кредит на гуманных, а не кабальных условиях. Пользуйтесь любыми льготами, которые вам положены, и не стесняйтесь просить помощи со стороны.