Кредит наличными для погашения другого кредита

Кроме процедуры рефинансирования возможно разобраться с имеющимися долгам за счет другого кредита, сумма которого полностью пойдет на погашение имеющихся обязательств. Сложность такого решения в том, что наличие имеющихся кредитов легко проверить в БКИ и не все банки пойдут на риск выдачи нового кредита, увидев имеющуюся закредитованность клиента. Сообщить банку о своих намерениях за счет этого кредита погасить другой, значит получить отказ в оформлении займа. Так как наличие не погашенных кредитных обязательств в первый раз с большой долей вероятности приведет к похожей ситуации с новым займом. Поэтому причина оформления кредита должна быть иной, но максимально реалистичной.

Нуженли кредит для закрытия задолженности вЭОС

Если Ваш кредит передали в коллекторское агентство ЭОС, Вам совершенно нет нужды обращаться к услугам банка снова. Будем честны: неудачная кредитная история не позволит возможности получить выгодные условия у банков, а обращение в микрофинансовые организации только ухудшит ситуацию. Не переживайте: мы обговариваем с клиентами удобные им условия выплат, делаем скидки до 50 % задолженности и всегда учитываем детали. Выплачивать кредит нам выгоднее, чем банку: мы не назначаем штрафы, идем навстречу и выстраиваем индивидуальные стратегии погашения. А если Вам вдруг станет сложно платить, просто обратитесь к нам, чтобы пересмотреть график выплат.

Взять кредит для погашения займа с просрочкой?

Для этого следует написать заявление на проведение процедуры реструктуризации, а также подтвердить наличии источников дохода, за счет которых планируется погашение нового кредита

Также важно подтвердить основания для необходимости проведения реструктуризации, среди которых могут быть следующие

- Сокращение, увольнение с работы или банкротство организации, как источник нетрудоспособности не по вине клиента,

- Изменение размера или регулярности выплаты заработной платы, что повлияло на уровень дохода и возможность оплаты ежемесячных платежей.

- Наступление нетрудоспособности по причине болезни, катастрофы или лечения в больнице на длительный срок.

Все основания должны быть подтверждены документальными свидетельствами.

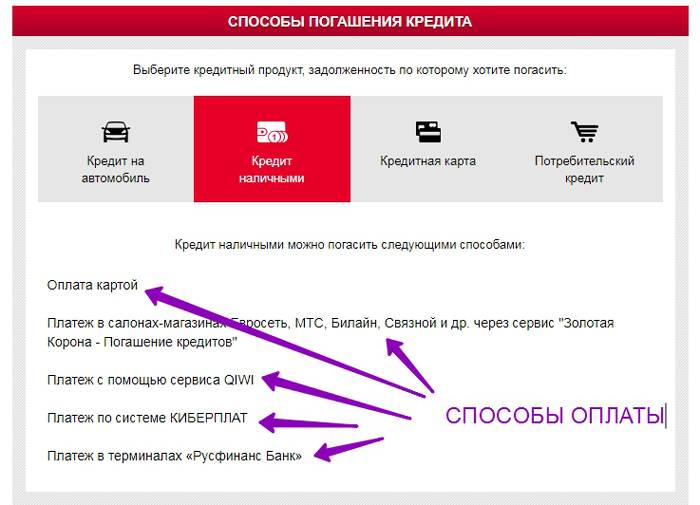

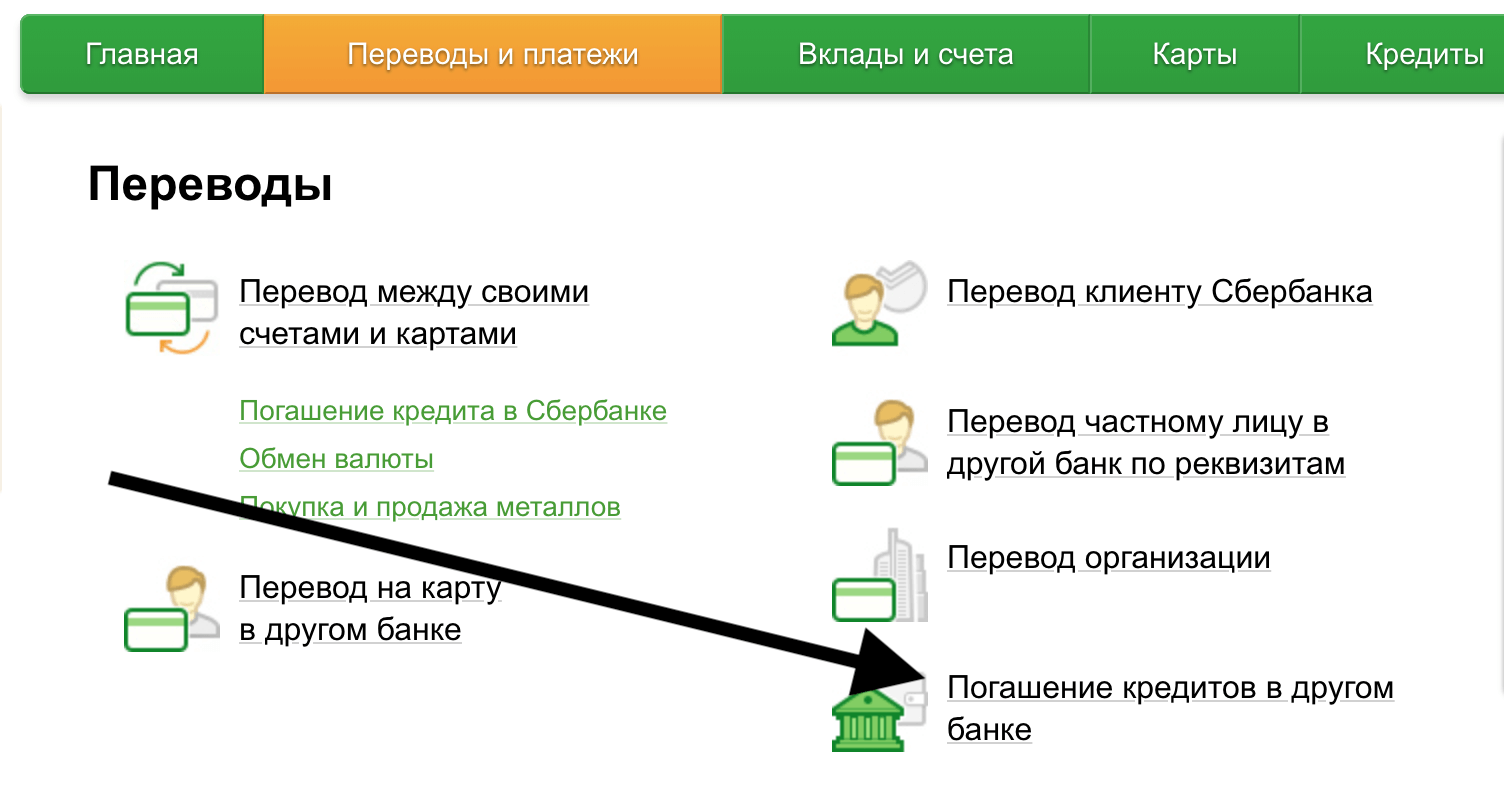

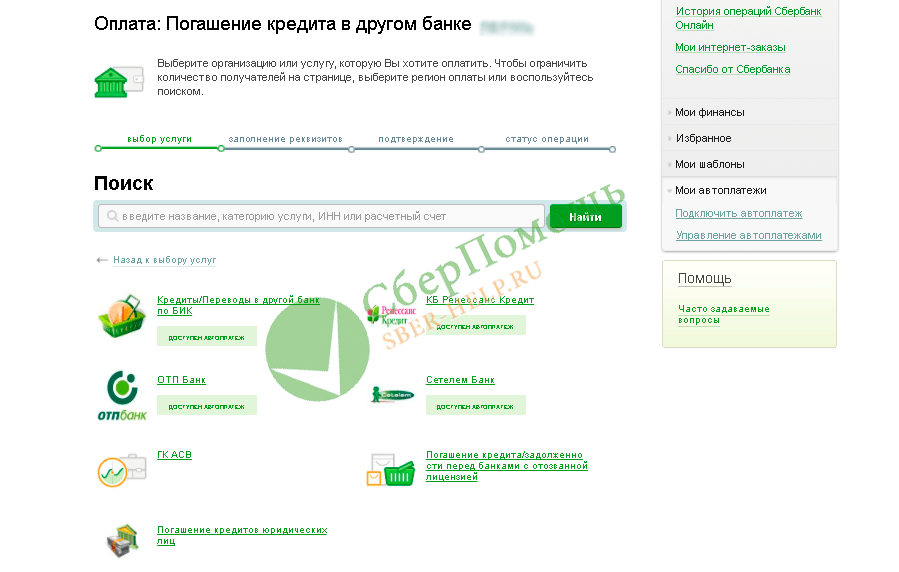

Как оплатить кредитной картой кредит другого банка — пошаговая инструкция

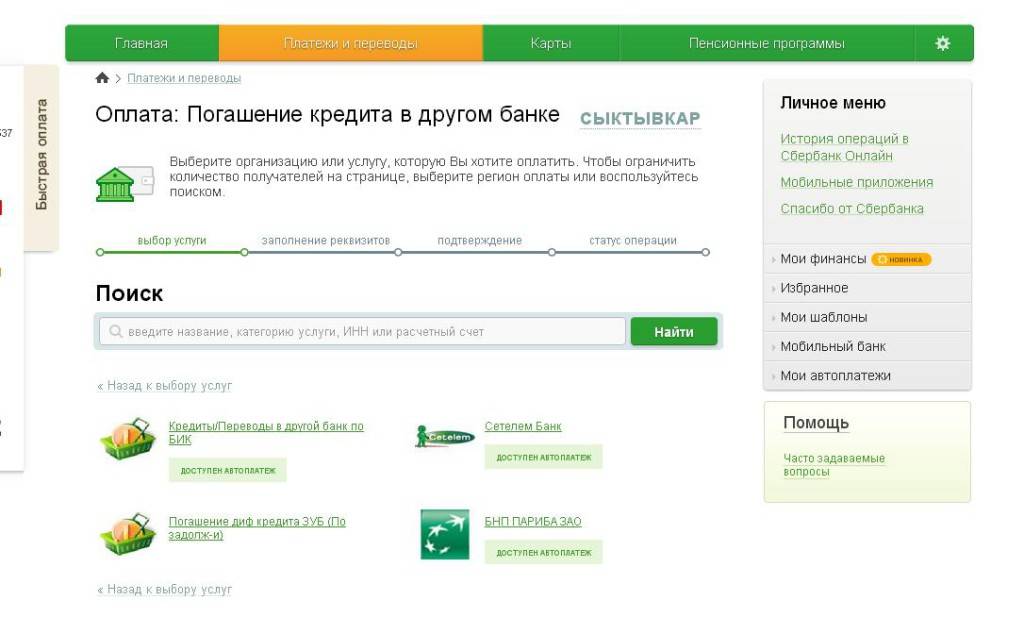

В большинстве случаев погашение задолженности в стороннем финучреждении можно провести через личный кабинет банка, выдавшего кредитку. Для этого потребуется:

- Уточнить сумму задолженности по кредиту на момент погашения (сумма основного долга плюс начисленные проценты).

- Авторизоваться в личном кабинете.

- Выбрать опцию «Оплата кредита».

- Указать название банка, в котором оформлен кредит, ввести номер счёта и сумму платежа.

- Выбрать кредитную карту в качестве счёта списания.

- Подтвердить операцию.

Перечисление средств может занять от нескольких минут до 3-х рабочих дней. После зачисления денег на ссудный счёт следует проверить, закрылся ли кредит в полном объёме. При необходимости можно запросить справку об отсутствии задолженности.

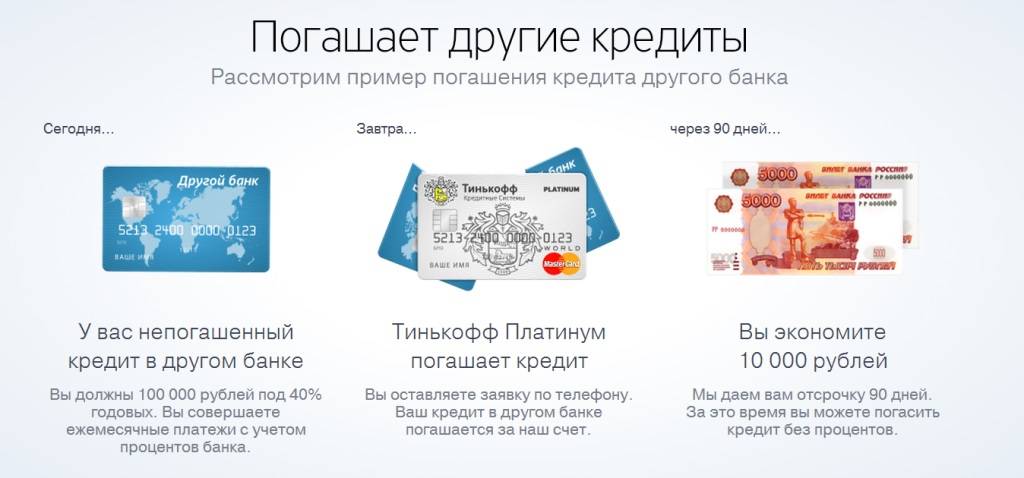

Если по кредитке действует специальная программа рефинансирования кредитов других банков, то процедура погашения может отличаться от указанной. Например, владельцам карты Тинькофф Платинум необходимо в первую очередь обратиться в службу поддержки банка (по электронной почте, в чат или по телефону) и составить запрос на погашение долга в сторонней организации. Если клиент переведёт деньги в другой банк самостоятельно, то с перечисленной суммы удержится комиссия и с первого дня будут начисляться повышенные проценты.

Оплатить кредит картой рассрочки Восточного Банка можно только при обращении в офис. Сотрудник попросит клиента предъявить паспорт и сообщить реквизиты погашения.

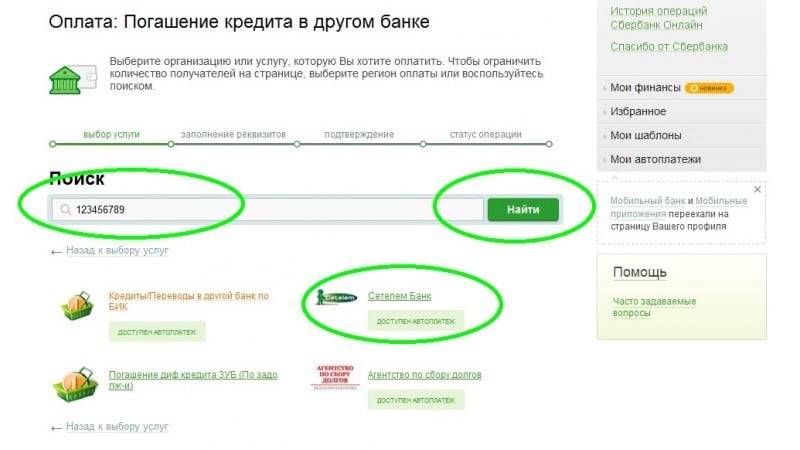

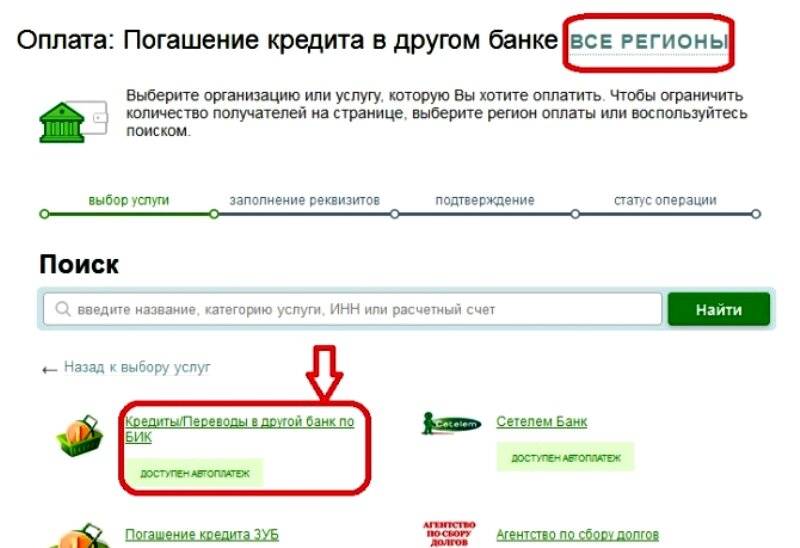

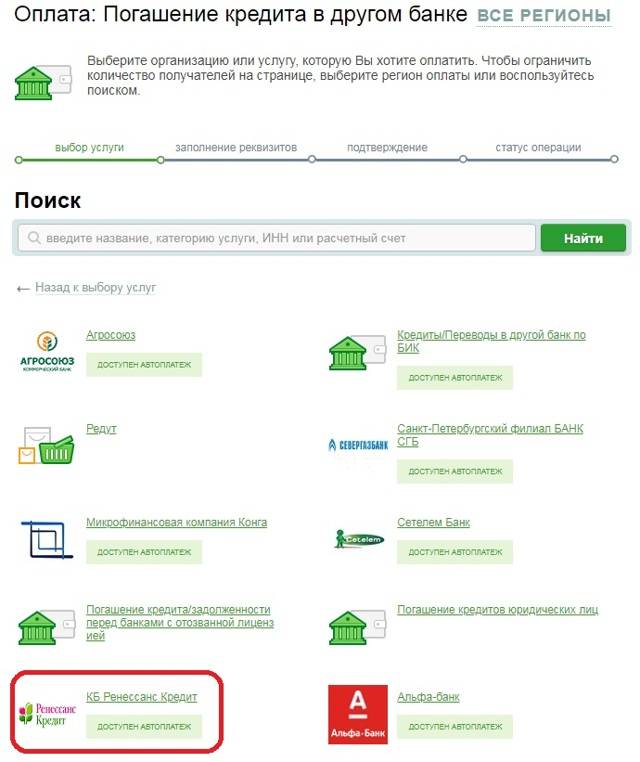

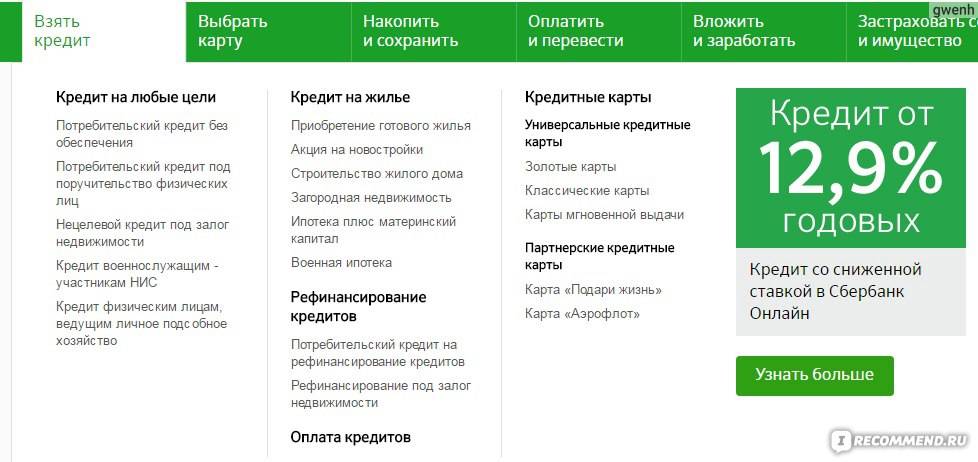

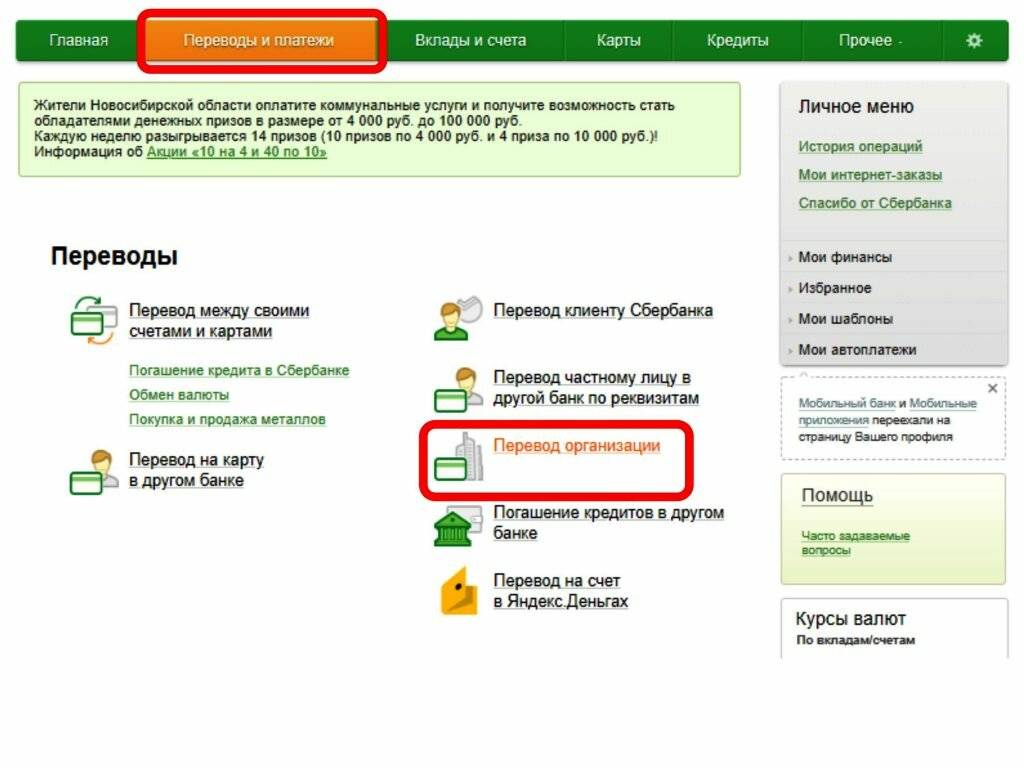

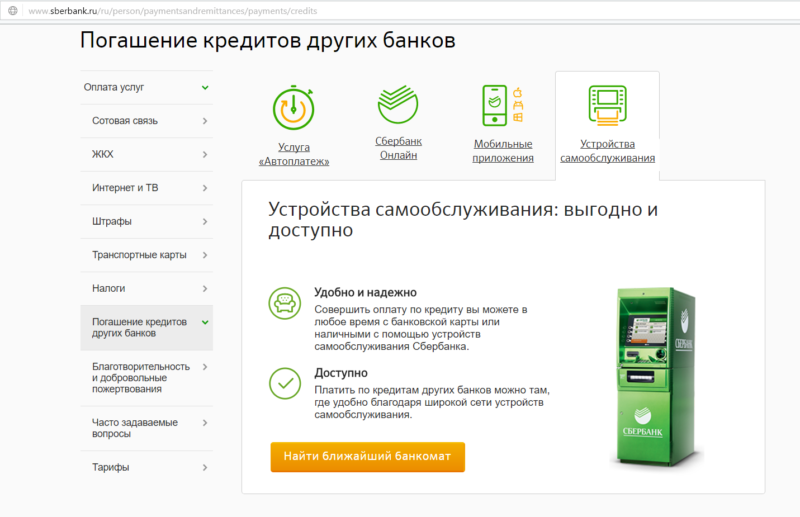

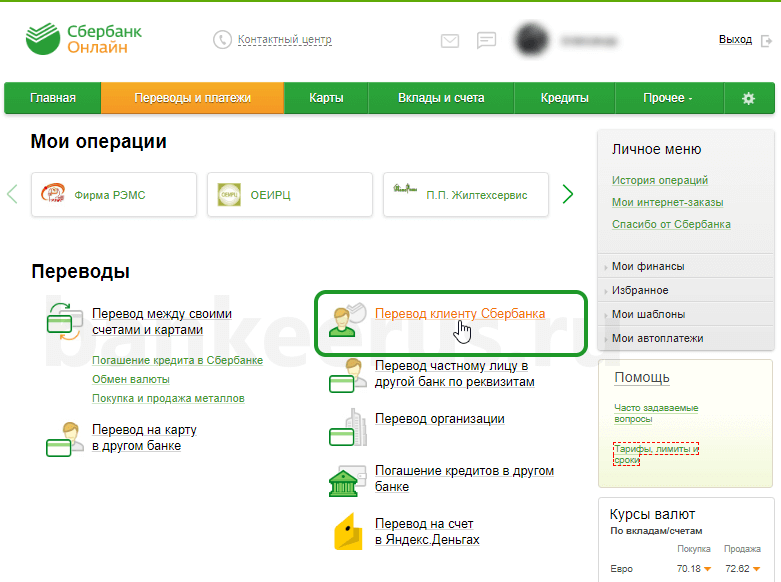

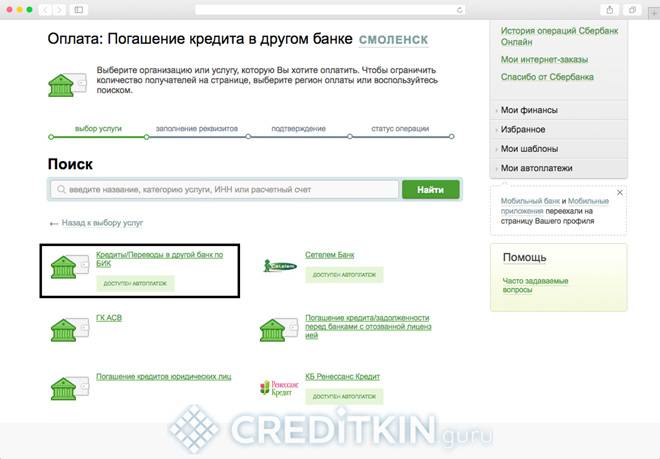

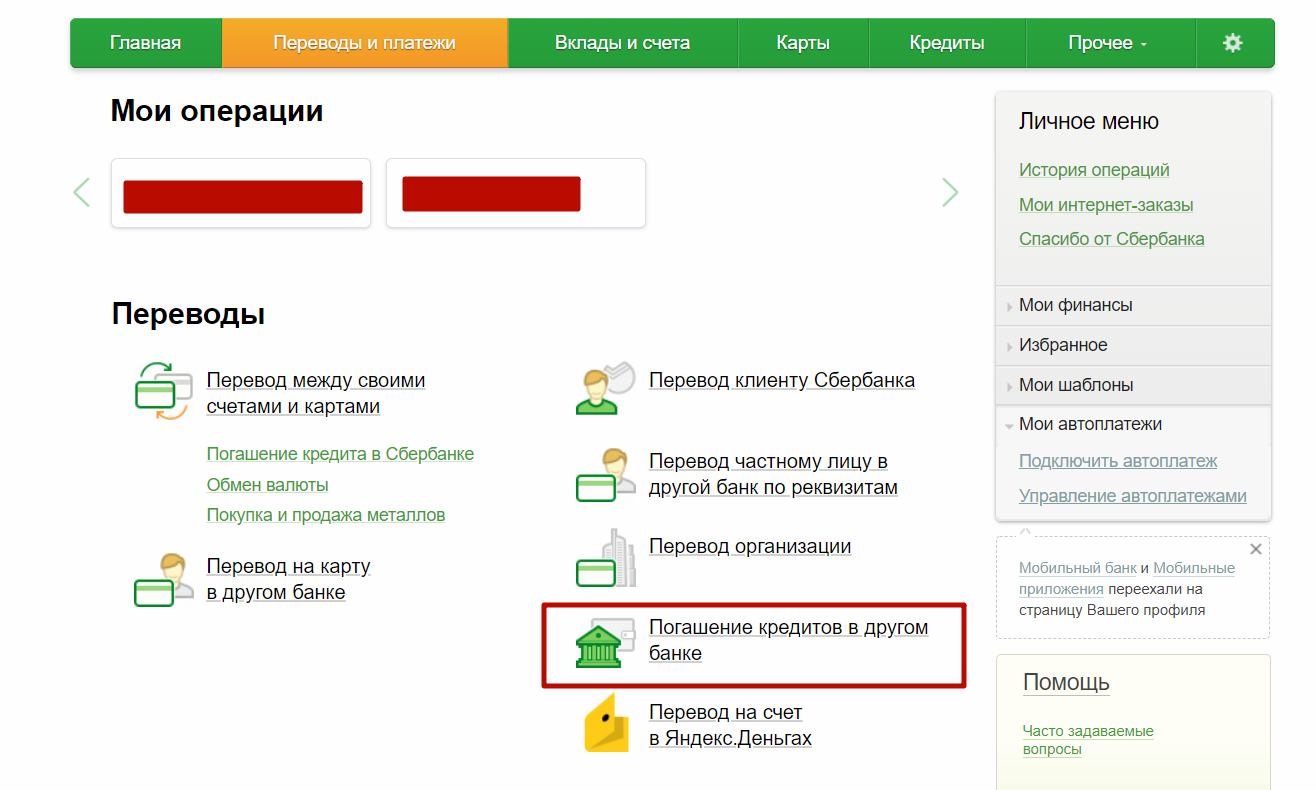

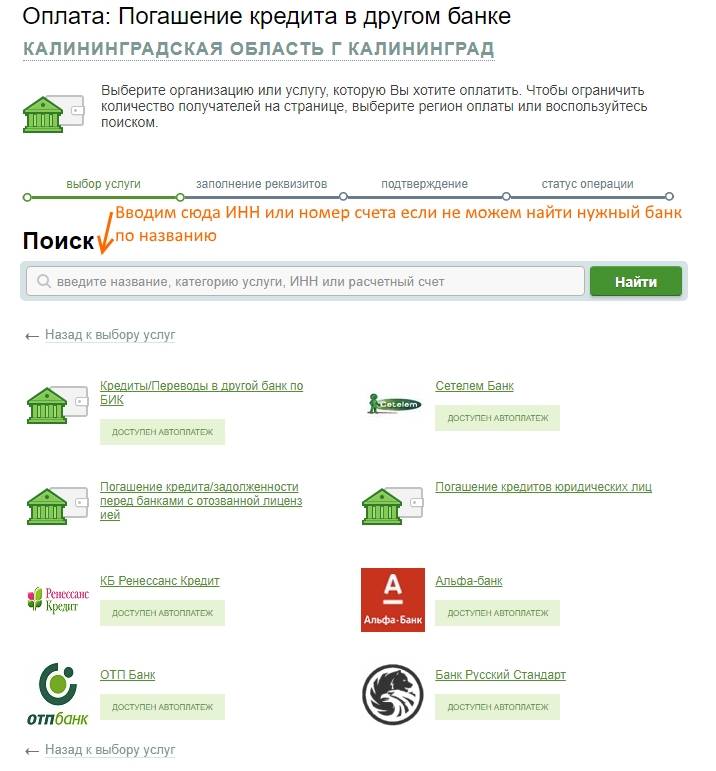

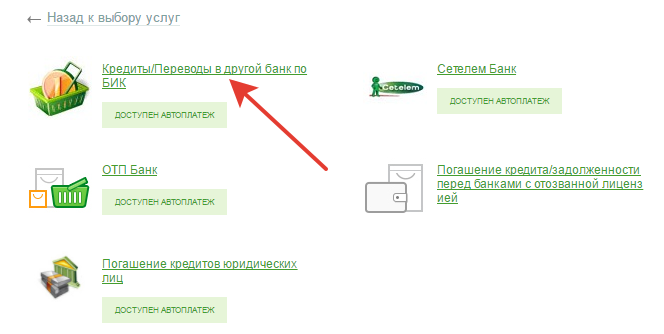

Можно ли оплатить кредитной картой Сбербанка кредит в другом банке?

Да, такая возможность есть. Однако в Сбербанке нет каких-либо специальных условий при проведении рефинансирования с карты. Чтобы оплатить кредит в стороннем банке кредиткой Сбербанка, клиенту сначала потребуется перечислить деньги на свою дебетовую карту. Только после этого пользователь сможет перечислить средства по реквизитам в другую кредитную организацию в счёт погашения долга (операция проводится через Сбербанк Онлайн).

Денежные переводы с кредитных карт Сбербанка тарифицируются следующим образом:

- за перечисление средств (как заёмных, так и собственных) удерживается комиссия в размере 3%, но не менее 390 рублей;

- действие льготного периода на данную операцию не распространяется, поэтому с первого дня будут начисляться проценты за отправленные средства (от 21,9 до 25,9% годовых);

- минимальная сумма одного перевода — 150 рублей, лимит в сутки — 500 000 рублей.

При выдаче наличных с кредитной карты Сбербанка будут действовать аналогичные условия. Поэтому заёмщик может просто снять нужную сумму с кредитки и погасить задолженность в другом банке любым доступным способом.

Микрозаймы: есть ли смысл брать

На самом деле, смысл есть, но лишь в краткосрочной перспективе. И сейчас Вы поймёте, почему мы придерживаемся такого мнения. Как временное решение микрофинансовые организации подойдут просто идеально. Там Вам выдадут кредит даже в том случае, если кредитная история оставляет желать лучшего. Скажем больше, есть огромнейшим ряд плюсов, благодаря которым МФО стали столь популярны в нашей стране:

- Во-первых, к потенциальным заёмщикам нет практически никаких требований. От Вас понадобится один лишь паспорт;

- Во-вторых, при наличии справки о доходе, Вам предложат более выгодные условия кредитования. Например, несколько меньший процент или большую сумму займа;

- В-третьих, для МФО не нужна положительная кредитная история. Они даже на неё не смотрят вовсе;

- В-четвёртых, займы выдают в течении получаса после подтверждения заявки. Средства могут быть перечислены на банковскую карту, электронный кошелёк или даже привезены курьером к Вам домой;

- В-пятых, ссуду можно оформить не покидая дом – достаточно наличия Интернета.

Как видите, преимущества перед банками налицо. Но, как это бывает, и здесь есть обратная сторона:

- Баснословный процент по микрокредиту – до семи процентов в неделю, что в пересчёте на год равно 250-360%;

- Сумма займа. Понятное дело, что по одному лишь паспорту Вам никто не выдаст и сотни тысяч рублей. Чаще всего приходится довольствоваться займами до двадцати тысяч;

- Срок займа. Как правило, микрокредиты выдаются сроком на один-два месяца, потому что после вышеуказанного срока их погашение изо дня в день становится всё более тяжёлой финансовой ношей.

Но даже несмотря на отрицательную сторону МФО, мало кто брезгает получением микрокредитов. На самом деле, ими действительно можно пользоваться, но лишь в том случае, если Вы уверены, что сможете погасить задолженность в течении нескольких недель. Поверьте на слово, затягивать не стоит. А иначе Вам придётся познакомиться с коллекторами. Не самые приятные люди.

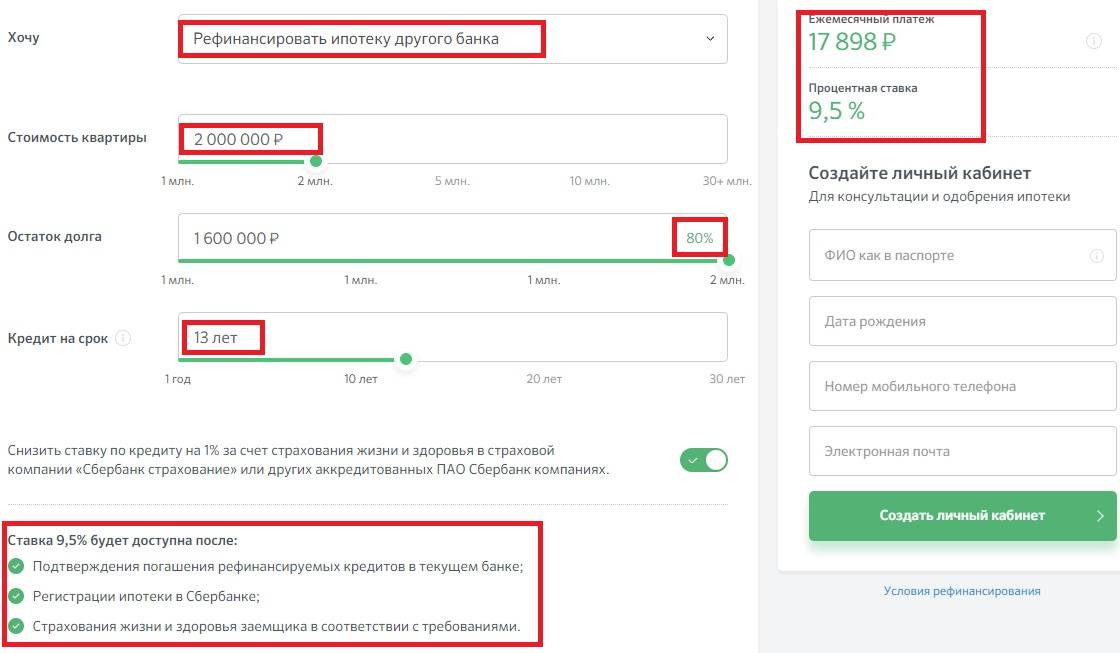

Каким может быть перекредитование?

Банки России активно предлагают получить новый кредит для погашения:

- потребительских займов: нецелевых, карт, овердрафтов и т. д.;

- ипотечных. В эту же группу относят автокредиты. Основная особенность — необходимость переоформлять залог на нового кредитора. Как частность, заемщик получает деньги на закрытие имеющегося долга и вывод имущества из-под обременения. Но в этом случае, он теряет право на получение имущественного вычета с процентов, уплаченных по займу, если речь идет о покупке квартиры.

При грамотном подходе заемщик, беря кредит на погашение других кредитов, решает несколько задач:

Воедино объединяется несколько займов в разных финансовых структурах. Нет необходимости ежемесячно обходить несколько офисов или банкоматов, заполнять разные платежные поручения, следить за тем, чтобы не перепутать реквизиты и суммы. Дополнительное преимущество – экономия на комиссии за перевод денег. Снижается процентная ставка, а соответственно и ежемесячный платеж. Если деньги получены под 20-25% годовых, переход на 10-15-17% позволит значительно сэкономить при наличии комиссий за перевод долга, досрочное погашение и т. д. Меняется валюта платежа. Несколько лет назад займы в долларах и евро были популярны и востребованы. Курс держался на одном уровне, что позволяло контролировать расходы. После резкого скачка доллара и евро по отношению к рублю для многих платежи в валюте стали разорительны. Если взять кредит на погашение других кредитов в рублях, есть возможность значительно снизить нагрузку на бюджет. Увеличение срока финансирования. Эта опция актуальна, если уменьшился доход, или появились расходы, непредусмотренные ранее, например, увеличилась семья и т. д

Важно пересчитать общую переплату по действующим договорам и сравнить ее с планируемой после перекредитования. Возможно, что рефинансирование приведет к увеличению задолженности в разы

Сохранение положительной кредитной истории

Если на определенном этапе заемщик понимает, что не может далее платить в прежнем объеме, многие решают, что от одной-двух просрочек вреда не будет. На самом же деле информация попадает в БКИ. В дальнейшем взять кредит не только, чтобы погасить другие и платить один, но и на решение текущих проблем не получится. Своевременно проведенное рефинансирование — это кредитная история без негативных записей.

Преимуществ у перекредитования много. Главное — не подавать заявку в первый банк по пути с работы домой или наоборот. Предварительно необходимо потратить некоторое время на изучение предложений, расчеты и т. д. Если тщательно подойти к решению задачи, не придется через год думать, в каком финансовом учреждении взять кредит, чтобы погасить другие кредиты, еще и с просрочками.

Какие виды кредита может получить студент?

Есть два вида кредита, на которые могут претендовать молодые студенты. Их условия стоит рассмотреть подробнее.

Потребительский кредит

Это такой тип кредитования, при котором банк выдает денежные средства на любые цели. Заемщик получает деньги наличными или на банковский счет, после чего может расходовать их так, как сам считает нужным. Это отличает потребительский займ от всех других видов кредитных услуг. Чтобы студент смог получить такой кредит, ему необходимо соответствовать требованиям банка.

- Возраст. Большинство кредиторов дают займы клиентам, которые старше 21 года. Только некоторые учреждения соглашаются кредитовать 18-летних заемщиков.

- Российское гражданство и прописка на территории этой страны. С этим проблем нет, так как человек с рождения получает гражданство и прописывается по определенному адресу.

- Доход. Банки выдают кредиты тем, кто уже имеет хоть какой-то доход. При этом он должен быть официальным. Поэтому получить деньги сможет студент, который работает, пусть даже неполный рабочий день.

- Кредитная история. Она должна быть положительной. Но, как правило, у студентов история вовсе нулевая. Это негативно отражается на окончательном решении банка.

- Наличие поручителя. Если студенту всего 18 лет, то ему лучше поискать поручителя с хорошим заработком и официальной занятостью. Это даст гарантию кредитору, что долг будет возвращен.

- Наличие имущества. Если в собственности студента есть ценное имущество, то банк отнесется к нему более лояльно. Особенно легко будет взять кредит, если передать это имущество в залог кредитной организации. Это тоже будет гарантией исполнения долговых обязательств.

Некоторые банки вовсе не обращают внимания на то, есть ли у гражданина место работы, какой у него уровень дохода. Но их условия обычно оставляют желать лучшего.

Образовательный кредит

Читайте так-же: Кредитная карта 100 дней без процентов

Кредит на образование для студентов – это второй тип кредитования, который как раз и предназначен для людей, проходящих обучение. Отличается он от потребительского займа тем, что деньги выдаются именно на оплату образовательных услуг. Как правило, средства вовсе не выдаются клиентам на руки, а переводятся на счет учебного заведения.

Досрочно погасить кредит без ограничений посуммам исрокам

На рынке все еще встречаются кредитные предложения, ограничивающие возможность гасить кредит досрочно. Например, банк требует, чтобы сумма досрочного платежа была не ниже определенного минимума или чтобы клиент предупреждал о намерении внести досрочный платеж не позднее чем за 30 дней до совершения операции.

Если у заемщика, обслуживающего такой кредит, появилась возможность быстрее закрывать долг, рефинансирование будет отличным выходом и поможет продолжить беспрепятственно обслуживать долг в другом банке на более удобных и выгодных условиях, снижая общую переплату или долговую нагрузку.

Требования к заемщику ↑

Во всех банковских учреждениях требования к заемщику для рефинансирования кредита приблизительно одинаковые.

- возраст на момент перекредитования не менее 21 года и не более 65 лет;

- общий трудовой стаж должен составлять не менее года, а на последнем месте работы не менее 3 месяцев;

- прописка. Возможно оформление с временной пропиской, но в этом случае срок кредита не должен быть меньше срока прописки;

- отсутствие у заемщика просроченных платежей по действующему кредиту;

- наличие договора с предыдущим банком;

- достаточный срок пользования кредитом – не менее 3 месяцев и не более 3 месяцев до момента последнего платежа.

В каком случае новый кредит выгоден?

Если не удалось найти деньги или договорить с банком об отсрочке, внимательно изучите актуальные кредитные предложения и выберите выгодный продукт.

Сниженная процентная ставка доступна:

- при залоговом обеспечении: недвижимость, транспортное средство, ценные бумаги и т.д.;

- с платежеспособным поручителем (желательно с близким родственником).

Где выгодно взять кредит без справок и поручителей ⇒

Желательно, чтобы кредитная нагрузка не превышала 50% от дохода. Если официального дохода недостаточно, подтвердите дополнительный заработок. Например, серую часть зарплаты можно показать справкой по форме банка, подписанной и заверенной работодателем.

Какие банки оформляют ссуды без подтверждения дохода ⇒

Проанализируйте несколько предложений, но не подавайте одновременно более 3-4 заявок.

Чтобы закрыть старые кредитки

Оформление новой ссуды выгодно для погашения кредитных карт:

- с большим лимитом;

- с истекшим льготным периодом.

Проценты по кредиткам гораздо выше, чем по стандартным кредитам наличными. За просрочки взимаются крупные штрафы и пени, долг стремительно растет.

Подробнее — как правильно закрыть кредитную карту ⇒

Зачастую клиенты сразу тратят деньги, внесенные на карту в счет погашения, и полное закрытие карты становится почти невозможным. В этом случае целесообразно запросить потребительский кредит, например, под среднерыночный процент 19-23% годовых.

ТОП самых выгодных бесплатных кредиток с кешбеком ⇒

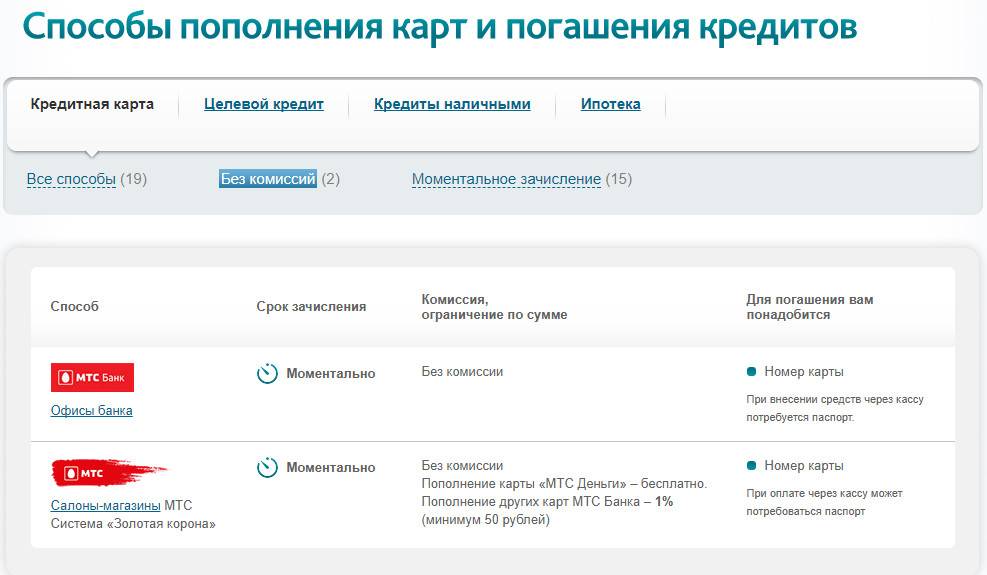

Лучшие кредитные карты для погашения кредита в другом банке

Выгоднее всего проводить рефинансирование долгов с тех кредиток, по которым предусмотрены особые условия для проведения данной операции. В список наиболее выгодных кредитных карт для погашения кредитов входят:

- «Тинькофф Платинум» от Тинькофф Банка;

- «100 дней без процентов» от Альфа-Банка;

- карта «Рассрочка на всё» от Восточного Банка.

Владельцы кредитки Тинькофф Платинум могут без комиссии погасить задолженность в сторонних банках за счёт предоставленного кредитного лимита. Данная опция называется «Перевод баланса». В течение 120 дней Тинькофф Банк не будет начислять проценты на отправленную сумму. После окончания льготного периода годовая ставка составит от 12 до 29,9%.

На карту ежемесячно необходимо вносить минимальный платёж в размере не более 8% от остатка задолженности. Стоимость годового обслуживания кредитки составляет 590 рублей. Услугой «Перевод баланса» можно воспользоваться только для оплаты собственных кредитов и не чаще одного раза в год. Сумма погашения не должна превышать 300 000 рублей при переводе по реквизитам счёта и 150 000 рублей при переводе на номер карточки.

Держателям кредитки Альфа-Банка предлагается сервис по рефинансированию долгов по кредитным картам в других банках (опция «Перевод задолженности»). Максимальный беспроцентный период составляет 100 дней. Если до его завершения клиент не успеет полностью погасить долг, то будет начислена стандартная комиссия за снятие (5,9%, не менее 500 рублей). Процентная ставка составит от 23,99 до 39,99% годовых, плата за годовое обслуживание — 1 490 рублей.

По карте рассрочки от Восточного Банка при закрытии кредитов в других банков действует льготный период длительностью до 90 дней. Вне грейса начисляется процентная ставка в размере 28% годовых. За обслуживание карточки плата не взимается, но есть единовременная комиссия за выпуск — 1 000 рублей. Максимальная сумма кредитного лимита равна 300 000 рублей.

Финансовая помощь от государства в погашении кредита

Правительство не оказывает поддержки по потребительским кредитам или при рождении ребенка, но в отдельных случаях готово помочь в погашении ипотеки.

Рассчитывать на государственное содействие могут:

- родители или опекуны, у которых есть хотя бы один ребенок;

- ветераны боевых действий;

- граждане, на иждивении которых находится студент-очник в возрасте до 24 лет;

- инвалиды или родители детей-инвалидов.

При этом заложенное жилье должно быть единственным у заемщика. Также требуется, чтобы члены его семьи после 30 апреля 2015 года в совокупности не владели более 50% доли в ином жилом помещении.

Дополнительные условия, выполнение которых обязательно:

- кредитный договор должен быть оформлен не менее, чем за 12 месяцев до обращения;

- с момента заключения договора платеж вырос более, чем на 30% (актуально для валютной ипотеки);

- после оплаты взноса средний доход на члена семьи за последние 3 месяца не превышал двукратного прожиточного минимума, установленного для региона кредитования;

- площадь объекта ипотеки не превышает 45 кв. метров для однокомнатных, 65 кв. метров для двухкомнатных и 85 для трехкомнатных и больших помещений.

Если вы соответствуете указанным требованиям, то можете подать в банк заявление с просьбой оказать вам финансовую помощь. Если на нее дадут согласие, то:

- валюта будет сменена на рубли (для валютной ипотеки);

- процентная ставка не будет превышать 11,5% или ставку, которая будет действовать на момент заключения нового договора;

- долг по кредиту будет сокращен на 30%, но не более 1,5 млн рублей;

- неустойки будут списаны.

В этом случае не требуется отсутствия просрочек. Обязанности по страхованию недвижимости остается за заемщиком.

Сроки на которые могут выдать кредит клиентам с плохой кредитной историей ↑

Если заемщик в своем банке не погашал задолженность своевременно, то его вполне могли внести в «черный список» клиентов. В этом случае многие банки могут отказать в рефинансировании этого человека.

Возможно, банк пойдет на уступки, если оформить кредит под залог недвижимого имущества.

Заемщики с плохой кредитной историей, либо получают отказ от банка, либо вынуждены согласиться на более жесткие условия. Банк может самостоятельно повысить стоимость займа, ограничить срок кредитования и поставить больше требований для его оформления. Если банк все же решиться дать кредит человеку из «черного списка», то срок кредитования его может составлять до 12 месяцев, либо на усмотрение банка.

Условие рефинансирования

Для того чтобы банк дал кредит на погашение других кредитов, нужно соблюсти условие: должно пройти не менее 9 месяцев с момента получения предыдущего кредита. Нужно учесть, что в каждом банке есть свои обязательные условия, которые необходимо соблюдать для получения услуги рефинансирования.

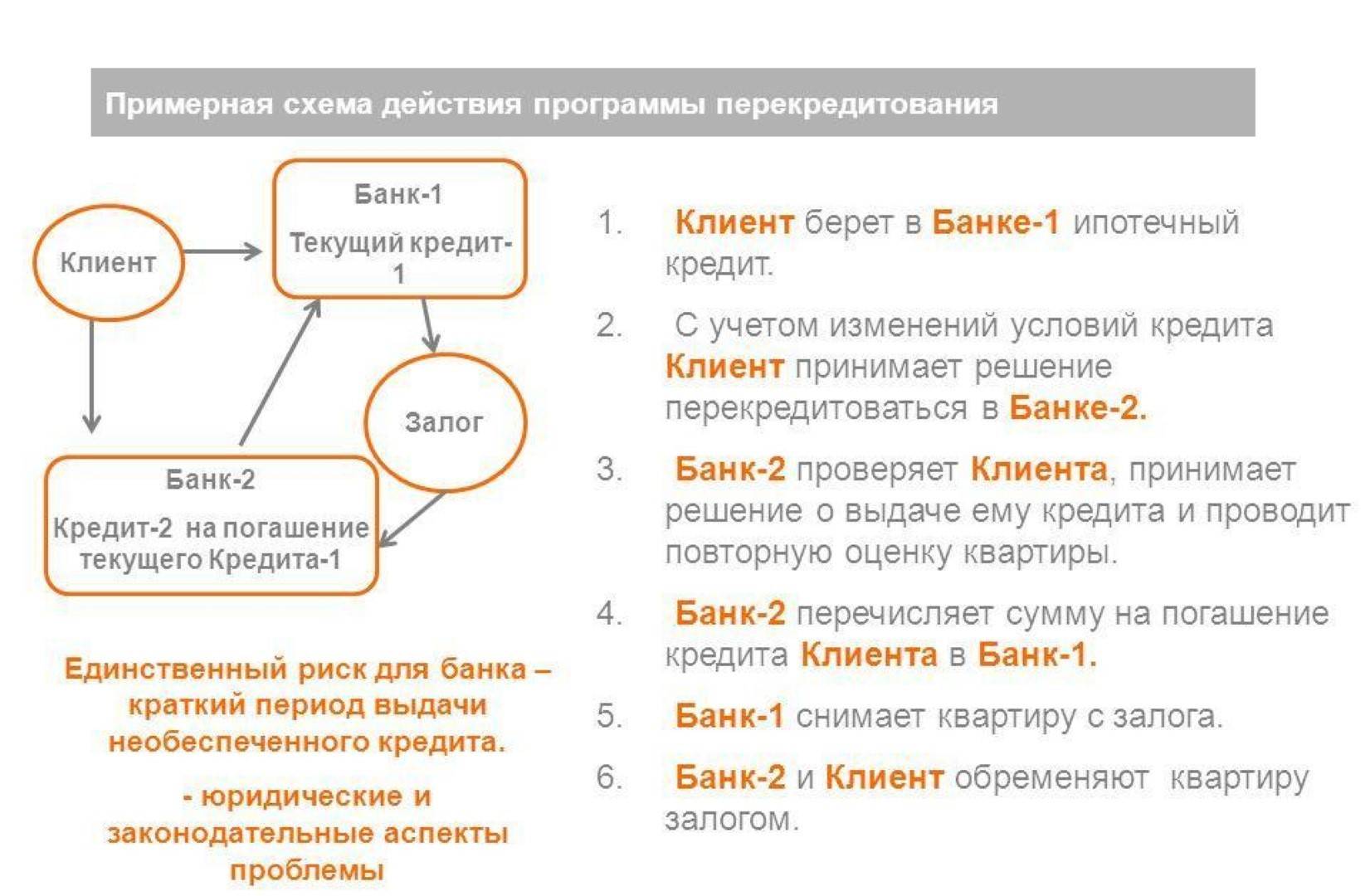

Схемы перекредитования.

Для физических лиц перекредитование – не очень сложная операция. Для заемщика существуют различные способы перекредитования, которые можно осуществить в различных банках:

- «Кривая схема». Заключается в том, что кредит дает клиенту сумму, для погашения уже существующего кредита, затем гасите этими средствами кредит, и выплачиваете деньги уже за новый кредит с меньшими процентами.

- «Классическая схема». Суть классической схемы состоит в том, что банк вы закладываете свою недвижимость до полной выплаты по кредиту. Банк перечисляет средства на счет старого кредита, а зачем вы выплачиваете сумму уже нового кредита банку.

Выгодная услуга

В последнее время, банки дающие кредит для погашения других кредитов пользуются популярностью, так как иногда, проценты банков настолько высоки, что переплата значительно повлияет на сумму кредита.

Перекредитование возможно как в том банке, в котором был взят первоначальный кредит, так и в другом банке. Но, если брать кредит в другом банке, то можно получить некоторые проблемы, касающиеся различных комиссионных издержек, выплат и времени, которое будет затрачено в процессе перекредитования. Также, рефинансирование в банке, в котором вы уже брали кредит будет проще, так как там уже знают вашу кредитную историю.

Что же дает банк, который дает кредит на погашение других кредитов? В первую очередь, это изменение ставки процента, также увеличение срока кредита.

Если же клиенту отказали в перекредитовании. то он сможет оформить несколько потребительских кредитов в другом банке, на краткосрочный период. Такие виды кредитов обычно осуществляются с помощью различных банковских карт, которые банки охотно предлагают своим клиентам.

Банки, которые дают кредит на погашение других кредитов охотно оформят вам эту услугу, если в качестве залога у вас будет какая-то недвижимость. С помощью этого залога вы сможете получить сниженный процент, так как вы будете иметь залоговую базу, тем самым увеличивая доверие банка.

Чаще всего перекредитованием пользуются для погашения ипотеки, с помощью этой услуги, ежемесячные платежи в разы уменьшаются, и срок погашения кредита значительно снижается.

Банки, дающие кредит на погашение других кредитов также производят перекредитование автокредитов. Эту услугу лучше совершать в банке, в котором вы уже брали кредит. Если у вас имеется хорошая кредитная история, вы не делали просрочек по платежам, и сумма кредита большая, то банк оформит перекредитование без каких-либо проблем .

Некоторые банки предлагают услугу рефинансирования даже тем, кто не имеет официального трудоустройства. Ответ на вопрос : какой банк дает кредит для погашения других кредитов прост. Подойдите в любой ближайший банк, или бак, в котором у вас уже есть кредит, и узнайте, существует ли услуга перекредитования.

Перекредитование в России

Если рассмотреть услугу перекредитования в России, то можно сделать выводы, что в нашей стране перекредитование находится еще на невысоком уровне. Конечно, данная услуга производится в России, но только в качестве практики. В скором времени, банки будут предлагать различные вариации перекредитования, чтобы заемщику было легче определиться с выбором. Единственное, что заставляет такую услугу повышать рост – это повышение конкурентности на рынке кредитования. Когда перекредитование в России станет обычной услугой банков, то клиенты не единожды будут пользоваться такими предоставляемыми услугами.

https://youtube.com/watch?v=nFRhEkkqETg

Как получить кредит на погашение другого кредита?

Для того, чтобы произвести процедуру перекредитования, банку, где Вы намереваетесь взять кредит, необходимо предоставить пакет документов, которые нужны при получении обычного кредита. В банке Вы объясняете свою ситуацию, а дальше все происходит по следующему сценарию: банк дает Вам «добро» на получение кредита, затем Вам на карту приходят средства и Вы погашаете свои старые задолженности. Теперь же отправляетесь снова в первый банк и заключаете договор на ипотеку, а залогом будет служить Ваше имущество, которое уже было заложено ранее для других кредитов. Если же погашение старых задолженностей – это дело срочного порядка, то тогда под залог оформлять нужно другое имущество.

Однако, стоит помнить о том, что множество банков сами предоставляют услуги перекредитования и, если кредиты были взяты Вами в одном банке, то есть смысл в том, чтобы обратиться к представителю, который подскажет, возможна ли такая услуга.

Специалисты же советуют перед совершением активных действий, для начала, заглянуть к разбирающемуся в этих вопросах человеку и проконсультироваться у него. Кроме того, многие банки на своих официальных сайтах предоставляют такую услугу, как онлайн-консультация. Такая консультация не только бесплатная, но и конфиденциальная, а сотрудник банка постоянно в сети и всегда готов помочь.

Условия кредита наличными для погашения кредитов в других банках

Вы можете взять кредит, чтобы закрыть другие кредиты, только при соблюдении условий:

- Отсутствие просрочек по текущим кредитам (некоторые кредиторы допускают наличие задолженности до 30 дней);

- Своевременное исполнение обязательств в последние 12 месяцев;

- С момента оформления займа прошло не менее 3 месяцев;

- До погашения остался срок более 90 дней;

- Срок, на который получен кредит – не менее 6 месяцев.

При объединении кредитов, каждый должен соответствовать условиям банка. Вы можете соединить в новое обязательство до 5-6 действующих банковских займов любого формата (банки не берут на рефинансирование долги перед МФО).

Если вы хотите переоформить залоговый кредит – новый банк примет тот же залог или выведет его из обременения при небольшом остатке.

Пакет документов для рефинансирования минимальный – большинство кредиторов выдадут новый кредит по паспорту без подтверждения доходов. Справка с работы потребуется только если вы хотите взять некоторую сумму «сверху» – но и в этом случае есть альтернативы: подтверждение дохода через «Госуслуги», выписка со счета, справка «по форме банка» и т.п.

ТОП-10 МФО которые выдают займы людям с плохой КИ

| Название | Сумма | Ставка |

| LIME займ | До 70 000 | От 0% в день |

| Joymoney | До 60 000 | От 0% в день |

| Е заем | До 15 000 | От 0% в день |

| Platiza.ru | До 10 000 | От 0% в день |

| MoneyMan | До 80 000 | От 0% в день |

| еКапуста | До 30 000 | От 0% в день |

| Creditter | До 30 000 | 1% в день |

| OneClickMoney | До 30 000 | 1% в день |

| Займер | До 30 000 | От 0% в день |

Почему МФО пользуются популярностью в нашем государстве? Есть два варианта ответа на данный вопрос:

- Они либо стараются всеми правдами и неправдами сохранить белую и “пушистую” кредитную историю, беря кредиты на погашение займов по другим кредитам, благодаря чему не допускают просрочек. Притом приходится раскошелиться на процентах. Как уже было сказано выше – у МФО грабительская ставка;

- Либо кредитная история окончательно испорчена и ситуацию нужно как-то выровнять. В таком случае на помощь вновь приходят микрофинансовые организации. Берёте заем, выплачиваете своевременно задолженность со всеми процентами и так несколько раз. Спустя какое-то время Вы сможете снова обратиться в банк.

Оформление простого кредита наличными для погашения прежнего долга

Итак, у вас есть действующий кредит или несколько кредитов, но вы желаете оформить договор с иным банком, а полученными средствами досрочно закрыть свои прежние обязательства.

Начнем с того, что банки не одобряют такую процедуру. Если при оформлении заявки на выдачу средств вы напрямую скажете, что деньги вам нужны для закрытия старых долгов, то в выдаче средств вам откажут. Дело в том, что таким образом часто пользуются граждане, которые находятся в долговой яме или максимально к ней приближены. Оформление нового кредитного договора со временем может привести к точно такому же результату, заемщику снова будет нечем платить. Так что, о своем реальном намерении лучше промолчать, придумать иную цель оформления займа.

Наличие прежнего кредитного договора обязательно сыграет свою роль. Скрывать его наличие бессмысленно, так как эта информация будет отражена в кредитном досье заемщика, которое будет запрошено банком при рассмотрении заявки.

В итоге банк будет оценивать платежеспособность клиента. В раздел расходов попадут и ежемесячные платежи по вновь оформленному договору, и платежи по уже действующему займу. То есть, банк будет рассматривать ситуацию с той стороны, что заемщик будет погашать одновременно несколько кредитов.

Получается, что клиенту нужно документально доказать банку доход, которого должно хватить на погашение всех кредитных задолженностей, и еще должны остаться средства для дальнейшего существования. По идее, выдача нового займа будет возможна, если в итоге по кредитам придется отдавать не более 40% от получаемого дохода. Если же сумма получается больше, то банк откажет. Вообще, гораздо более просто оформить официальное рефинансирование.

Требования к заёмщикам и необходимые документы

- гражданство России;

- наличие постоянного, официального дохода, которого достаточно для обслуживания долга;

- регистрация в России и проживание, нередко требуется регистрация в регионе обслуживания банка;

- дееспособность и правоспособность;

- возрастные ограничение от 21 до 65 лет;

- стаж от 6, а порой от 12 месяцев, в том числе непрерывный на последнем месте работы от 3 месяцев.

- паспорт РФ;

- справки 2-НДФЛ, справки по форме банка и иные документы, другие документы, подтверждающие наличие постоянного, стабильного ежемесячного дохода;

- копии трудовой книжки или выписки из нее;

- дополнительные документы: загранпаспорт, документы на квартиру или машину, ИНН, СНИЛС, полис ДМС и другие.

Если рефинансирование предоставляется под залог, то и пакет документов на залоговое имущества.

- справку о погашении задолженности на протяжении последних 6 месяцев;

- справку о наличии или отсутствии просрочек;

- справку о состоянии счета: остатка к погашению;

- копию кредитного договора и графика погашений.

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Какой банк дает кредит на погашение других кредитов?

Сегодня рефинансирование рассматривается банками, как привлечение платежеспособной аудитории. Иными словами – переманивание клиентов другого банка. Пока банки конкурируют между собой за клиента, мы можем пользоваться выгодными условиями.

На текущей странице портала представлена подборка предложений – где можно взять кредит, чтобы погасить другие кредиты. Мы отобрали варианты с наиболее комфортными условиями по важным критериям:

- Низкая ставка рефинансирования (основанная на отчетной статистике, а не рекламной ставке!);

- Возможность онлайн оформления;

- Быстрое решение;

- Минимум документов для оформления;

- Доступность дополнительных средств на личные цели.

Итоги

При принятии решения о кредитовании следует внимательно взвесить все «за» и «против», оценить, действительно ли нужен кредит, либо без него возможно обойтись. Брать кредит для того, чтобы погасить другой кредит не всегда рационально.

Но когда кредитов становиться слишком много, а ежемесячная финансовая нагрузка становиться не посильной, то решение прекредитоваться на более выгодных условиях и на время облегчить себе жизнь для того, чтобы найти дополнительные способы заработка и закрытие долга, может быть вполне приемлемым.

Совет: проанализируйте, почему у вас возникают долги, это поможет быстро от них избавиться.