Что такое кредит под залог недвижимости

Обычно спрогнозировать доход предпринимателей от бизнеса сложно, поэтому банки неохотно дают им большие займы. Но если обеспечением кредита становится недвижимость, банк может:

снизить процентную ставку;

закрыть глаза на некоторые погрешности в кредитной истории;

увеличить сумму и срок кредитования;

выдать заём без первоначального взноса и поручительства.

В зависимости от условий банка залоговым имуществом могут стать имеющиеся у ИП или приобретаемые объекты:

незастроенные земельные участки;

квартиры и частные дома;

коммерческая недвижимость;

гаражи;

иная недвижимость.

Чаще всего при оформлении кредита залоговую недвижимость нужно страховать. Но некоторые банки, например, «Альфа-Банк», не настаивают на этой процедуре:

Также недвижимость подлежит предварительной оценке. Размер кредита может быть равен стоимости залога или превышать её на 30–40 %.

Если ИП хочет заложить недвижимость для получения бизнес-кредита, он должен тщательно взвесить все риски. При невозможности погашать задолженность банк продаст залоговую недвижимость на торгах, даже если это будет личная собственность предпринимателя. По закону ИП отвечает по обязательства всем своим имуществом, на которое может быть наложено взыскание (ст. ГК РФ).

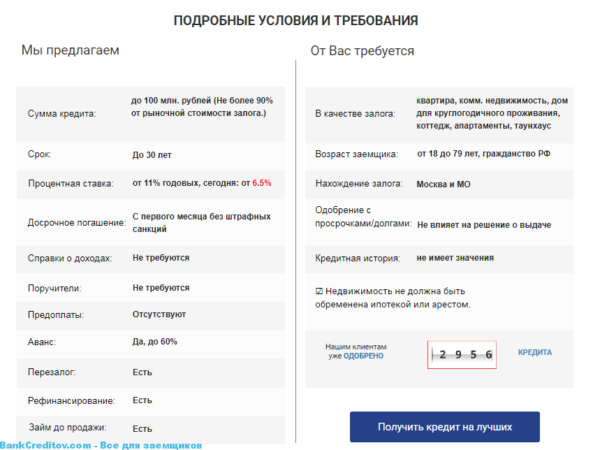

Условия

Оформление кредита под залог недвижимости, например, квартиры позволяет получить более существенную сумму средств под лояльную процентную ставку. Но сумма займа в любом случае будет зависеть от того, во сколько оценят вашу недвижимость.

Для вас тоже есть плюсы такого кредита:

- процедура оформления проще;

- к вашей кредитной истории банк будет более лоялен.

Залог

В качестве залога может выступать:

- недвижимость коммерческого и жилого характера;

- участок земли, находящийся в вашей собственности (либо в собственности юр. лица);

- складское помещение.

А также в отдельных случаях в качестве обеспечения может выступать дополнительно поручительство физ. лица либо собственника бизнеса.

Под залог приобретаемой недвижимости

Кредит под залог покупаемого имущества имеет несколько особенностей:

- недвижимость должна соответствовать критериям, которые установлены банковской организацией;

- вы не сможете продать залоговую недвижимостью;

- если перестанете выплачивать кредит, недвижимость перейдет в распоряжение банка;

- кредит малому бизнесу под недвижимость предоставляется только при отсутствии задолженности перед контрагентами и ФНС;

- часто банковская организация требует застраховать приобретаемый объект.

Нужен ли посредник для сделки с залоговой квартирой

Роль посредника – риэлтерской компании или частного риэлтора, сводится к обеспечению нескольких потребностей покупателя и продавца. Это поиск подходящего предложения, проверка чистоты сделки, а также правильное оформление всех необходимых документов. При обычных сделках купли-продажи приоритеты смещаются в сторону поиска подходящего предложения, а также в сторону достижения оптимальной цены – и то, и другое, в принципе, клиент может выполнить самостоятельно. Как правило, информация обо всех предложениях имеется на соответствующих медиа-ресурсах, а цену, собственно, диктует рынок, и если есть возможность несколько «сбить» цену, то экономия будет минимальной.

Проверка отсутствия препятствий для совершения сделки также входит в стандартный комплект риэлтерских услуг, однако у привлеченного риэлтора, фактически, нет стимула для проведения доскональной проверки, да и гарантий в этом случае никто не даст. Поэтому для осуществления подобной операции более обоснованно привлечение грамотного юриста.

Приобретение залоговой квартиры является более сложной сделкой, поскольку предполагается участие третьей стороны – банка, который наложил залоговое обременение, и продать квартиру можно только с его согласия. Необходимо подобрать оптимальную схему расчетов и, следовательно, грамотно расставить акценты при оформлении документов, учесть интересы всех сторон сделки. Поэтому привлечение опытного риэлтора (или компании), который взял бы на себя разработку схемы продажи, было бы весьма кстати.

Перечень документов для кредитов под залог

Когда оценка квартиры проведена, человек обязан предоставить в финансовое учреждение перечень документов, который включает:

- копии всех страниц паспорта, в том числе пустые;

- если отсутствует отметка о регистрациив Москве, необходима копия о наличии временной регистрации заемщика;

- копия ИНН;

- копия свидетельства ПФР;

- копии всех документов, подтверждающего образование заемщика;

- мужчина обязательно предоставляет копии всех заполненных страниц военного билета;

- заверенная у работодателя копия трудовой книжки;

- заверенная ответственным лицом справка о доходах за 12 месяцев с основного места работы.

При необходимости специалист банка свяжется с человеком и подробно объяснит, что еще необходимо предоставить.

Требования к недвижимости в Москве

Существует ряд требований, предъявляемых к недвижимости, под которую человек хочет получить кредит под залог. Соответствие или не соответствие им оказывает влияние на конечное решение финансового учреждения о выдаче кредитных средств.

5 лучших предложений 2020 года

| Банк | Процент в год | Сумма | Срок | Регионы кредитования |

| Совкомбанк | От 13,9% | 200 т.р. — 30 млн. | 1-10 лет | Регионы присутствия банка |

| Восточный | От 12,6% | 1млн. — 30 млн. | 1-15 лет | Вся Россия |

| Компания МОЙЗАЛОГ24 низкий процент | От 9% | 500 т.р. — 90 млн. | 1-29 лет | Москва, Московская область |

| Грин Финанс | 2% в месяц | 250 т.р. — 10 млн | 1-10 лет | Уфа, Самара, Ульяновск |

| Ipoteka24 | 11,99% | 450 т.р. — 25 млн | до 20 лет | Санкт-Петербург, Волгоград, Уфа, Нижний Новгород, Саратов, Омск, Челябинск, |

| ZALOGOVIK24.ru | 12% | 200 т.р- 45 млн | до 30 лет | Санкт-Петербург, частично лен.область |

| Банк Зенит | от 10% | 1 млн – 15 млн | 15 лет | Воронеж, Курск, Нижний Новгород, Новосибирск, Омск, Пермь, Санкт-Петербург, Ростов-на-Дону, Самара, Екатеринбург, |

Недвижимость обязательно должна располагаться в том регионе, где работает выбранный банк или брокерская контора.

Внимание! Не дается кредит под залог деревянного, ветхого строения или помещения с деревянными перекрытиями

Связано данное требование с высокой степенью возгорания в случае замыкания или неосторожного поведения с огнем. Квартира должна находится в доме, который имеет надежный фундамент (железобетонный, кирпичный, каменный, смешанный и т.д.).

Квартира должна находится в доме, который имеет надежный фундамент (железобетонный, кирпичный, каменный, смешанный и т.д.).

Финансовое учреждение откажет в кредите под залог квартиры, которая находится в доме, запланированном под капитальный ремонт, реконструкцию или снос. Не стоит обращаться за займом, если вы — владелец «хрущевки» в панельном пятиэтажном доме. Банк откажет в кредитовании.

Кредит под залог комнаты в коммунальной квартире будет выдан при условии, если заемщик планирует приобрести оставшуюся комнату в свою собственность.

Сегодня владельцы часто проводят перепланировку своего жилья. Обращаясь за оформлением кредита под залог такой квартиры, необходимо иметь на руках официальное согласие БТИ на перестройку, оформленное соответствующим образом. Без этого финансовое учреждение может отказать в выдаче займа.

Человек не получить кредит под залог квартиры, на которую наложены штрафы, иски, судебные решения или если в ней прописаны люди, проходящие службу в рядах армии или находящиеся в местах лишения свободы.

Преимущества получения кредита под залог

К преимуществам описываемого вида займа относится возможность получения его лицом, которое соответствует ряду требований:

- достижение 18-летнего возраста;

- наличие в собственности квартиры, комнаты, доли;

- наличие постоянной прописки на территории Российской Федерации, включая Москву;

- общий стаж работы — 1 год и стаж работы на одном месте начиная с 3 месяцев.

Финансовые учреждения Москвы, специализирующиеся на услугах по кредитованию, различаются в требованиях, которые они предъявляют к выдаче кредита под залог.

Среди других преимуществ залогового кредитования стоит отметить отсутствие требований к кредитной истории. Начисляемый процент берется по пониженной ставке. Человек сам выбирает тип кредита под залог: целевой или нецелевой. После получения средств могут быть предложены кредитные каникулы сроком до 60 дней. Начисляемый процент берется по низкой ставке.

Важно! Человек сохраняет за собой правой собственности на квартиру в Москве, возможность проводить внутри ремонтные работы, сдавать внаем,а вот продать такую недвижимость он не может.

Банки, выдающие деньги по залог квартиры в Москве

Сегодня банковские учреждения РФ и Москвы предоставляют кредит под залог недвижимого имущества или авто. Условия их выдачи могут отличаться, однако несущественно:

- в Сбербанке предлагается кредитование для нецелевого использования на период до 20 лет. Полученная сумма начинается от 500 тыс.рублей. Банк производит обналичивание средств без комиссии, однако есть ряд ограничений относительно рода занятий заемщика;

- в ВТБ выдается кредит под залог имущества на срок до 30 лет. Клиентам, имеющим зарплатные карты в банке, предлагается процент по заниженной ставке. Обязательным требованием к недвижимости является ее расположение в черте города в стандартной многоэтажке;

- в Совкомбанке можно оформить кредит под залог лицам в возрасте от 21 года до 85 лет.Срок займа — 30 лет, однако предъявляются серьезные требования к состоянию недвижимости и необходимым документам;

- Газпромбанк не выдает кредит под залог более, чем на 15 лет. Особые требования к возрасту заемщика и кредитной истории. Клиенты, получающие зарплату по картам банкам, получают снижение процентной ставки по кредиту;

- Райфазенбанк предлагает кредит под залог россиянам и иностранцам, при условии, что последние имеют собственность в Москве и могут подтвердить это документально. Срок выдачи средств – до 25 лет. Кредит под залог квартиры не могут получить пенсионеры старше 65 лет;

- Банк Москвы предлагает кредиты под залог квартиры в любой валюте на срок до 30 лет под 12% годовых. Количество платежей в год и их размер оговаривается с каждым клиентом индивидуально. Возраст заемщика не должен превышать 60 лет на момент оформления сделки.

Все финансовые учреждения рассматривают возможность выплатить кредит под залог заранее с пересмотром процентов по конечному платежу. При необходимости клиент может изменить первоначальные условия кредитования в случае возникновения непредвиденных обстоятельств.

Интересно! Кроме банковских учреждений Москвы, кредиты под залог недвижимого имущества помогают оформить кредитные центры. Особых условий к своим клиентам они не выдвигают.

Банки с кредитами под залог коммерческой недвижимости

Полный список банков, которые предоставляют кредиты под залог коммерческой недвижимости малому бизнесу, ИП и крупным компаниям, есть на этой странице сервиса. Редакторы сервиса по подбору финансовых предложений составили самый полный каталог банков, работающих с коммерческими залогами.

Информация о кредитных предложениях всегда свежая. Пользователям доступны бесплатные сведения об условиях и требованиях каждого банка. Выбирайте кредиты под залог коммерческой недвижимости, оформляйте онлайн заявки дистанционно через наш сервис. Это просто, бесплатно, не требует регистрации.

Сравнительная таблица кредитов под залог недвижимости

Для удобства свела актуальные предложения для физических лиц на май 2020 года в единую таблицу:

| Банк | Условия | Ссылка на оформление заявки |

| Абсолют Банк | Сумма: до 15 млн ₽ Срок: до 15 лет Ставка: от 12,24 % | Оставить заявку |

| Банк “Возрождение” | Сумма: до 10 млн ₽ Срок: до 5 лет Ставка: от 12,5 % | Оставить заявку |

| Восточный Банк | Сумма: до 15 млн ₽ Срок: до 20 лет Ставка: от 8,9 % | Оставить заявку |

| Газпромбанк | Сумма: до 30 млн ₽ Срок: до 15 лет Ставка: от 11,9 % | Оставить заявку |

| Локо-Банк | Сумма: до 5 млн ₽ Срок: до 7 лет Ставка: от 8,4 % | Оставить заявку |

| НС Банк | Сумма: до 10 млн ₽ Срок: до 10 лет Ставка: от 15 % | Оставить заявку |

| Россельхозбанк | Сумма: до 10 млн ₽ Срок: до 10 лет Ставка: от 10,7 % | Оставить заявку |

| Сбербанк | Сумма: до 10 млн ₽ Срок: до 20 лет Ставка: от 10,9 % | Оставить заявку |

| Тинькофф | Сумма: до 15 млн ₽ Срок: до 15 лет Ставка: от 8 % | Оставить заявку |

| Уралсиб | Сумма: до 6 млн ₽ Срок: до 15 лет Ставка: от 11,99 % | Оставить заявку |

Расписка

Этот вариант подходит, если вы одалживаете небольшую сумму друзьям или родственникам. Он является самым простым и требуется только, чтобы должник сам написал текст расписки.

В ней указывается ФИО заемщика и кредитора, а также прописывается сумма займа и срок, в который она будет погашена. Если долг будет возвращаться частями, то возможно описать график платежей. Следует не забыть написать место и дату рождения должника. Это пригодится, если деньги не будут возвращены и потребуется обращаться в суд, а затем получать исполнительный лист. Во последнем в обязательном порядке указывается место рождения ответчика. Без этой информации получить исполнительный лист не получится. Также необходимо обозначить данные паспорта и адрес человека, который дает одалживает деньги.

Размер займа записывается цифрами и прописью. В конце текста расписки ставится дата подписания, подпись и ее расшифровка в виде полного ФИО либо инициалов и фамилии.

Необходимость паспортных данных и адреса временной или постоянной регистрации заключается в том, что бывают случаи, когда расписка выдается в печатном варианте, а подпись стоит такая, что нет возможности установить ее принадлежность конкретному лицу. Порой бывает бессильна даже графологическая экспертиза. В такой ситуации документ не сможет быть принят судом в качестве доказательного факта.

Но многие воспринимают расписку просто, как бумажку, которая ничего не значит. На самом деле это не так. Расписка — это важный документ. Для придания большей юридической значимости имеет смысл заверить ее нотариуса. Стоит эта процедура недорого и позволит защитить интересы заимодавца от недобросовестного должника. Но стоит заметить, что согласно судебной практике вернуть деньги на основании одной расписки достаточно сложно. Зачастую ее рассматриваю только, как документ, который подтверждает передачу денег. Поэтому к ее тексту надо подходить крайне ответственно и прописывать все вышеуказанные пункты.

Нотариусы рекомендуют использовать расписку только в том случае, когда сумма долга сравнительно небольшая.

Указывать в расписке сумму неустоек или условия погашения нельзя. Эти пункты прописываются в залоговом договоре.

Специалисты советуют осуществлять передачу денег не в наличной форме, а путем банковского перевода. Справка о совершении операции может служить доказательством в суде.

Основные нюансы получения кредита с залогом бизнеса

Если бизнесмен выбирает программу с залогом недвижимости, то она во многом напоминает ипотечное кредитование для частных лиц, только объектом залога выступает коммерческая недвижимость. ИП или юр. лицо может использовать имеющуюся недвижимость в собственности либо приобретаемые площади.

ТОП 7 лучших кредитных програм для кредита от 500 000

| Банк | Оценка залога | Сумма | Срок | Процент | Регионы оформления |

|---|---|---|---|---|---|

| Тинькофф | До 60% | Макс. 15 млн. руб | 1-15 лет | От 11,9% | Россия |

| Восточный | До 70% | Макс. 30 млн. руб | 1-20 лет | От 10% | Вся Россия исключая МСК и мО |

| MYZALOG24 | До 90% | Макс. 90 млн. руб | 1-30 лет | Акция — от 8,5% | Москва, Московская область |

| Совкомбанк | До 60% | Макс. 30 млн. руб | 1-10 лет | От 15,9% | Регионы присутствия банка |

| Залоговик | До 70% | Макс. 15 млн. руб | 1-25 лет | От 12,9% | Санкт-Петербург, частично лен.область |

| Сбербанк | До 50% | Макс. 10 млн. руб | 1-20 лет | от 13,3% | Вся Россия |

* Сумма в процентах, от стоимости залоговой недвижимости.

Этапы получения займа под залог

- Выберите подходящую компанию

- Нажмите кнопку «Оформить»

- Заполните заявку на сайте компании

По программам предполагается обязательная страховка займа. Компанию заемщик вправе выбрать самостоятельно. Со стороны кредитора запрещается оказывать давление на клиента. Поскольку большинство банков имеют страховых компаний-партнеров, менеджер может уговаривать бизнесмена заключить с ними сделку, так как он имеет процент с продажи продукта.

Сейчас банки предлагают обширную линейку кредитов для бизнеса, поэтому предпринимателю сложно определиться с выбором продукта. Найти среди универсальных предложений наиболее бюджетный кредит будет трудно, так как процентные ставки для бизнеса выше.

Для получения кредита под бизнес потребуется обязательное составление грамотного бизнес-плана. Он может быть разработан для стартапа или развития текущего дела.

Кредитные центры

Не всегда банковские учреждения готовы предоставить кредит под залог квартиры. Обусловлено это рядом требований, которые включают в себя положительную кредитную историю, официальное подтверждение источника дохода и т. д. При отказе банка, взять кредит под залог человеку помогут центры кредитования. Они отличаются более лояльными условиями к клиенту. Такие финансовые компании активно работают с большим количеством банков, выступая посредниками и гарантами выплат по оформленным займам.

Одним из крупных кредитных центров является компания ➥ MyZalog24. Она предлагает своим клиентам четыре программы, которые позволяют получить кредит под залог квартиры с вероятностью до 99%:

- финансирование собственными средствами;

- привлечение банков-партнеров;

- вложения частных кредитных средств;

- средства инвесткомпаний.

Важно! Кроме Москвы и МО рассматривается собственность в Санкт-Петербурге и Ленинградской области.

Чтобы выдать кредит под залог квартиры, банк требует от клиента стандартный набор документов (копии паспорта, ИНН, свидетельства о праве собственности на недвижимость). На выдачу средств не оказывает влияние отсутствие страховки, официального подтверждения дохода и история взятых кредитов. Срок возврата займа – до 30 лет. Процент составит 12% в год.

Процедура оформления залогового кредита

Оформление кредитного займа состоит из двух основных этапов. На первом производится оценка квартиры для определения максимальной денежной суммы, которую человек может получить за свою недвижимость. Большинство банков Москвы и Российской Федерации, такие как Сбербанк и Совкомбанк, рекомендуют своим клиентам надежные агентства, которые выполняют качественную и быструю экспертную оценку по доступным ценам. Стоимость услуг экспертов может быть удержана из выдаваемого кредита под залог.

После оформления заявки и предоставления требуемых документов, финансовое учреждение в течение суток принимает решение о выдаче кредита под залог. На размер процента значительно влияет состояние квартиры, ее месторасположение, количество комнат, тип постройки и т.д.

Собираясь взять кредит под залог, необходимо понимать, что на жилую недвижимость начисляемый процент будет ниже, чем на нежилую или коммерческую.

Также стоит отметить, что кредит под залог квартиры в Москве не выдается, если на жилплощади прописаны несовершеннолетние дети или инвалиды. Причина отказа проста — неуплата займа приводит тому, что эти категории лиц лишаются жилья. А это вызывает дальнейшие неприятности с органами опеки. Но случаи в жизни бывают разными, и тогда заемщик обращается в опекунский совет. Тот внимательно изучает ситуацию и может выдать разрешение на оформление кредита под залог жилплощади.

Второй этап заключается в определении суммы займа, исходя из стоимости квартиры. Заемщик предоставляет в банк необходимый пакет документов. Служба безопасности проводит проверку человека и предоставленных им данных, его кредитной истории, наличия других займов. После этого принимается решение о выдаче/невыдаче кредита под залог.

Клиент сам определяет:

- какой тип кредитования ему необходим: наличный или безналичный;

- срок кредитования: начиная с полугода до 30 лет;

- тип валюты.

Полная процедура оформления занимает не более 3-4 дней.

Договор займа

Второй документ, который обеспечивает возврат денег по долгу, — это договор займа. В нем тоже, как и в расписке, указывают ФИО, данные паспорта и адреса регистраций по месту жительства сторон. Сумма и срок договора обязательно записываются цифрами и расшифровываются прописью. Прописываются условия полного и частичного досрочного погашения, а также размер процентной ставки по займу. В пункте про проценты рекомендуется указать условия возможного снижения ставки при условии возврата денег раньше установленного срока.

Специалисты по займовым договорам рекомендует указать и орган судебной власти, в который будет обращаться кредитор в случае необходимости.

Одним из необходимых пунктов — это способ погашения займа. Осуществлять погашения можно, как наличные средствами, так и переводом на карту или расчетный счет. Если расчет будет безналичным, то указываются реквизиты для совершения операций.

В документе надо фиксировать и факт передачи денежных средств, когда это происходит в наличной форме.

В договоре займа должен быть раздел про штрафные санкции. Необходимо указать, какие пени будет обязан выплачивать должник при нарушении сроков.

Чтобы договор имел юридическую силу, его надо подписывать в соответствующей форме. Если сумма займа превышает 10 тысяч рублей, то допускается только письменная форма.

Внимание! Когда в договоре прописана процентная ставка, то кредитору придется заплатить 13% подоходного налога. При подписании документа могут присутствовать два свидетеля, которые подтверждают совершение сделки

При подписании документа могут присутствовать два свидетеля, которые подтверждают совершение сделки.

Также рекомендуется нотариальное заверение. Присутствие нотариуса при сделке гарантирует, что стороны договора совершали свои действия добровольно и в дееспособном состоянии. Соответственно, в будущем заемщик уже не сможет сослаться на то, что его вынудили на получение долга или, он не понимал, что делает.

К тому же нотариальная форма заключения отношений позволяет совершить взыскание денежных средств без привлечения органов судебной власти. В случае, если займодатель не получит деньги в указанный срок, он может обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться сразу же к судебным приставам.

Проблемная кредитная история: что ответят банки

«Испорченная кредитная история не влияет на решение банков и позволит без проблем оформить кредит под залог квартиры в Москве. Ведь имеющееся недвижимое имущество является гарантией того, что человек либо вернет деньги, либо банк вернет их, отобрав имущество клиента.» Так считает большинство. Но на деле все обстоит иначе: банки не ходят связываться с клиентом, который не гарантирует выплату по кредиту.

Реализовать имущество клиента, в случае неуплаты не так просто. Этот процесс занимает от нескольких месяцев до 1-2 лет

Поэтому для банка важно, чтобы заемщик смог оплачивать полученную ссуду, не смотря на заложенную квартиру

Финансовое учреждение Москвы внимательно изучает состояние квартиры, комнаты или доли, которая планируется под залог, оценивает возможную стоимость и проверяет, не числится ли она в залоге. Только после этого принимается решение о выдаче кредита под залог. От клиента требуется собрать необходимый пакет документов.

Поэтому, не так просто заемщику с плохой кредитной историей получить кредит под залог. Московская квартира должна быть идеальной в качестве залога, чтобы кредитор был уверен в способности быстро ее продать.

Важно знать! Если человек не хочет сам возиться с оформлением и вести длительные переговоры с банком, он может обратиться в специальные брокерские агентства Москвы. Его сотрудники возьмут на себя все хлопоты, связанные с оформлением кредита под залог.

Список банков, которые выдают коммерческую ипотеку

Перечень наиболее популярных банков, выдающих кредит для бизнеса:

| Банк | Сумма кредита, до | Ставка | Срок ипотеки | |

| до 30 000 руб. | от 9,8% | до 30 лет | Перейти | |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти | |

| до 30 000 руб. | от 8.7% | до 25 лет | Перейти |

Обычно банки не дают ипотеку на коммерческую недвижимость без первоначального взноса. Но это не значит, что нельзя договориться в индивидуальном порядке. Вероятность одобрения повысится, если предложить залог, стоимость которого больше, чем запрашиваемая сумма.

Также положительно повлияет на решение привлечение благонадежного поручителя, особенно когда в этом качестве выступает государство (по спецпрограмме). Если банк пойдет на такой риск, нужно будет давать первоначальный взнос, превышающий 40% от суммы займа.

Чтобы выбрать наиболее выгодное для себя предложение, стоит воспользоваться онлайн-калькулятором.

Что выбрать?

Как мы определили, в целом условия нецелевой ипотеки у разных банков примерно похожие – это почти обычный ипотечный кредит, хотя процентные ставки чуть выше, как и дисконт от оценочной стоимости недвижимости.

Чтобы лучше понять, в какой из банков стоит обратиться, мы собрали все варианты в одной таблице:

таблица прокручивается по горизонтали

| Сбербанк | Райффайзенбанк | ВТБ | Россельхозбанк | Газпромбанк | |

|---|---|---|---|---|---|

| Процентная ставка | 9,20% | от 8,99% | 9,50% | 9,70% | от 11,9% |

| Надбавки и скидки | +1% за отсутствие страхования, +0,5% не зарплатным клиентам | +1%-3,2% за отсутствие страховки | +1% за отсутствие страховки, -0,3% зарплатным клиентам | +1% за отсутствие страховки | +0,5% не зарплатным клиентам |

| Максимальная сумма | 60% от стоимости залога | н.д. | 50% от стоимости залога | 50% от стоимости залога | 70% от стоимости залога |

| Требования к залогу | Серьезных требований нет | Серьезные требования к году постройки и материалам стен в зависимости от региона | Должен находиться в черте города, находится офис, выдающий кредит | Серьезных требований нет | Требования и к квартире, и к дому, где она находится, и даже к составу собственников |

| Кому подойдет | Тем, кто получает зарплату на карту Сбербанка | Тем, кому подходят условия по залогу | Тем, кто получает зарплату на карту ВТБ и хочет построить свой дом | Тем, кто получает зарплату на карту Россельхозбанка или работает в бюджетном учреждении | Тем, кому отказали в банках с самыми низкими процентами |

Итак, на первый взгляд самым выгодным выглядит предложение Райффайзенбанка – однако стоит понимать, что банк выдвигает слишком сложные требования к залоговому имуществу. Более-менее адекватные условия оказались у Сбербанка, но и там стоит просчитывать заранее все риски.

В любом случае стоит попробовать подать заявку в несколько банков сразу – вполне возможно, что «чужой» банк даст даже более низкую ставку, чем зарплатный банк заемщика.

Как оформить коммерческую ипотеку на выгодных условиях

При ведении любой предпринимательской деятельности без помещений не обойтись – они нужны для размещения сотрудников, производственных мощностей, складских и торговых площадок. Но зачастую у начинающего индивидуального предпринимателя нет свободных средств для подобной покупки. Тогда можно взять ипотеку на коммерческую недвижимость. Она оформляется практически по той же схеме, что и остальные продукты кредитования бизнеса.

Получение кредитных средств дает возможность не изымать из оборота деньги, а пустить их на другие рабочие моменты. Несмотря на то что подобные предложения доступны как компаниям, так и физлицам, последним будет выгоднее брать коммерческую ипотеку. Она отличается более лояльными условиями и меньшей процентной ставкой. Также можно рассчитывать на льготу, если внести первоначальный взнос свыше 20% от заявленной суммы.

Процедура оформления бизнес-ипотеки состоит из нескольких этапов:

- Заемщик подает онлайн-заявку на сайте кредитора.

- Менеджер назначает встречу, знакомит со списком необходимых документов и отвечает на все вопросы.

- Клиент совместно с сотрудником банка заполняет анкету на получение займа.

- Соискатель собирает документы и подает в банк.

- После проверки предоставленной документации и анализа финансово-хозяйственной деятельности клиента банк выносит решение о выдаче кредита или отказе.

Популярные способы оформления ипотеки на коммерческую недвижимость

Процедура оформления кредита на нежилое помещение не настолько хорошо отлажена по сравнению с выдачей обычных жилых займов. Коммерческое кредитование подразумевает увеличение рисков для обеих сторон сделки (заемщика и финансового учреждения).

Чтобы максимально обезопасить себя, банки разработали несколько надежных схем кредитования:

- Сначала заемщик заключает договор купли-продажи, затем – предварительное ипотечное соглашение с банком. После этого следует подписание основного договора ипотеки. Далее проходит регистрация сделки в Росреестре, в том числе и залогового объекта. После этого с продавцом окончательно рассчитываются.

- Первым делом оформляют куплю-продажу, затем осуществляют регистрацию залога. После этого всю причитающуюся сумму отдают продавцу.

- Сделка заключается до полного перехода права собственности на приобретаемое помещение для офиса, склада или иного объекта предпринимательской деятельности. Залогом здесь будет выступать другое ценное имущество, которым владеет соискатель: автомобиль, недвижимость, драгоценные бумаги, акции и прочее. Именно на него банк накладывает обременение.

Независимо от варианта оформления коммерческой ипотеки, банк проводит доскональную проверку компании, созаемщиков, поручителей и непосредственно недвижимого объекта.

Какую недвижимость для бизнеса граждане могут купить в кредит

На заемные средства по коммерческой ипотеке можно приобрести объекты для:

- торговли;

- производства;

- офиса;

- склада;

- размещения предприятий общественного питания, бытового обслуживания и др.

С позиции закона, не каждое помещение может считаться недвижимым имуществом, а только отвечающее определенным признакам:

- имеет прочную связь с землей;

- не может транспортироваться без вреда состоянию.

Например, так называемые гаражи-«ракушки» не входят в разряд недвижимости, если они не возведены из кирпича и у них отсутствует крепкий фундамент. Что касается земельного участка, то это недвижимое имущество. В случае покупки на нем любого стационарного сооружения земля тоже подлежит обременению со стороны банка (ст. 35 Земельного кодекса РФ).

Итоговое сравнение кредитов под залог коммерческой недвижимости

| Кредиты под залог коммерческой недвижимости | Минимальная процентная ставка | Максимальная сумма | Максимальный срок (месяцев) |

|---|---|---|---|

| УралСиБ – Потребительский кредит | 5% | 3 000 000 ₽ | 84 |

| Газпромбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Газпромбанк – Универсальный кредит | 5.6% | 5 000 000 ₽ | 84 |

| Хоум Кредит Банк – Кредит наличными | 7.9% | 3 000 000 ₽ | 60 |

| ВТБ – Кредит наличными | 5.4% | 5 000 000 ₽ | 84 |

| УралСиБ – Рефинансирование | 5% | 2 000 000 ₽ | 84 |

| Металлинвестбанк – Кредит наличными | 5.5% | 2 000 000 ₽ | 84 |

| Райффайзен банк – Рефинансирование | 4.99% | 3 000 000 ₽ | 60 |

| Газпромбанк – Кредит наличными | 5% | 5 000 000 ₽ | 84 |

| Промсвязьбанк – Рефинансирование | 5.5% | 5 000 000 ₽ | 84 |

| Совкомбанк – Прогресс | 0% | 1 000 000 ₽ | 60 |

| Райффайзен банк – Кредит на любые цели | 4.99% | 3 000 000 ₽ | 60 |

| МТС Банк – Рефинансирование | 5.9% | 5 000 000 ₽ | 60 |

| МТС Банк – Кредит наличными | 5.9% | 5 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит наличными | 5.5% | 5 000 000 ₽ | 84 |

| СКБ Банк – Кредит наличными | 6.1% | 1 550 000 ₽ | 60 |

| Экспобанк – Универсальный кредит | 7.9% | 1 000 000 ₽ | 60 |

| Промсвязьбанк – Кредит для ОПК и госслужащих | 5.5% | 5 000 000 ₽ | 84 |

| Почта Банк – Кредит наличными | 3.9% | 6 000 000 ₽ | 60 |

| Альфа-Банк – Кредит наличными | 5.5% | 5 000 000 ₽ | 60 |

| Банк Открытие – Кредит наличными и рефинансирование | 5.5% | 5 000 000 ₽ | 60 |

| Тинькофф – Потребительский кредит | 8.9% | 2 000 000 ₽ | 36 |

| Альфа-Банк – Рефинансирование | 6.5% | 3 000 000 ₽ | 84 |

| УБРиР – Кредит на любые цели | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Экспресс кредит | 9% | 3 000 000 ₽ | 60 |

| УБРиР – Рефинансирование | 5.9% | 5 000 000 ₽ | 120 |

| Банк Восточный – Кредит под залог недвижимости | 8.9% | 30 000 000 ₽ | 240 |

| Альфа-Банк – Кредит на ремонт квартиры | 5.5% | 5 000 000 ₽ | 84 |

| Тинькофф – Рефинансирование | 9.9% | 2 000 000 ₽ | 36 |