Как найти донора

Интернет вам в помощь — такой совет дают опытные консультанты заемщикам, ищущим помощь в получении кредита. На тематических форумах и досках объявлений, открытым поиском и по рекомендации — любые способы приведут заемщика к цели. Объявлениями типа «помощь в получении кредита» сегодня никого не удивить. Их размещают кредитные брокеры, помогающие гражданам оформить ссуду и доноры, готовые взять кредит «под заказ».

Иногда посредниками между донором и заемщиком выступают МФО, помогающие найти клиенту частного «инвестора».

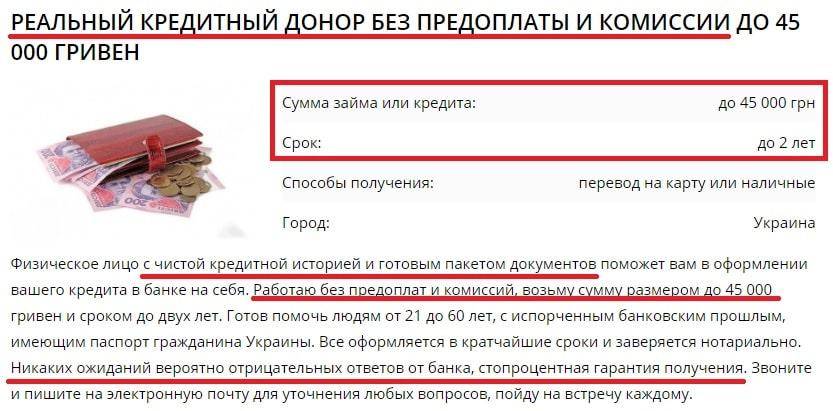

Частные доноры — это граждане с хорошей кредитной историей, стабильными доходами, позволяющими срочно взять ссуду от 100 до 500 тысяч рублей. Если вам нужен кредит менее 99 тысяч рублей, найти донора будет сложно: с небольшими суммами им «работать» не выгодно.

На форумах можно найти опытных заемщиков и почитать их отзывы о сотрудничестве с донорами. Но нужно отличать реальные отзывы от рекламы: часто от лица тех, «кому помогли» пишут сами посредники.

Донор может и отказать в своих услугах, посчитав сделку рискованной. Например, при крупной просрочке у реального заемщика или других признаках финансового неблагополучия.

Заемщику тоже стоит проявить осмотрительность, и проверить личность донора. Например, на сайте судебных приставов публикуется информация об исках и производствах в отношении граждан.

Ответственность и риски

Есть большой риск нарваться на проходимцев. Особенно ведутся на удочку финансово-неподкованное население. Имеет смысл воспользоваться услугами опытного юриста или кредитного консультанта.

Обращение в проверенную брокерскую компанию – это лучший возможный вариант. Но таких организаций не так уже много даже в крупных городах. Если все-таки обратились за услугами частных брокеров, следует внимательно проверять условия сделки.

Привлечь к ответственности черных дельцов практически невозможно. Они хорошо заметают следы. На руках у клиента не остается никаких документов, поэтому доказать он ничего не сможет.

Сколько стоят его услуги?

Всегда без исключений кредитные доноры берут процент от получаемой суммы. Сам донор берет, как правило, 10-30% от получаемой ссуды. Вознаграждение берется таким образом: донор получает кредитные деньги от банка, после чего сумма – за вычетом оплаты – переводится настоящему получателю займа.

Это актуально для частных «серых предпринимателей». При обращении в фирму-посредник, ценник увеличивается еще на 10-15% от кредитной суммы – это своего рода комиссия за координацию всех участников схемы.

Итого получается следующая картина: клиент оформляет займ на 300 000 рублей, из которых получает на руки примерно 200 000 рублей, возвращать же ему нужно те самые 300 000 рублей + проценты банку (как правило, около 10% от суммы, если ссуда бралась на полгода). Получить 200 000, если не 150 000, а вернуть 330 000 рублей – такова плата за срочность и плохую кредитную историю.

В каких ситуациях нужен кредитный донор

Как уже было сказано, помощь в получении частного кредита требуется тем, кто по каким-либо причинам не могут оформить договор с банком на собственное имя. Ни для кого не секрет, что банки и микрокредитные организации РФ тщательно проверяют сведения из БКИ, персональные данные и место работы потенциального должника.

С помощью скоринга (алгоритма быстрой проверки заёмщиков) подлежит проверке и информация из Министерства Внутренних дел, паспортной службы и других госорганов. Таким образом, скрыть судимость или недобросовестное отношение к долговым обязательствам фактически невозможно.

Если в вашем прошлом присутствуют огрехи, скорее всего, навстречу заёмщику пойдут только микрофинансовые компании, и то не все. К тому же размер займа, который может выдать МФО, невелик, как и срок погашения.

Условия займового договора сильно отличаются от кредитного, что естественно подходит не всем. Следовательно, вариант обращения к кредитному донору за большей суммой (пусть и под «грабительский» процент) не кажется невероятным.

Кто же такой кредитный донор?

Для тех, кто сталкивался с проблемой получения кредитных средств через банки или ломбарды, знакомы конторы, которые предлагают помощь в получении кредита. Но такие организации далеко не всегда выдают в долг свои средства. Очень часто они прибегают к услуге третьих лиц.

Именно такими лицами и являются кредитные доноры. Это те личности, кредитная история которых кристально чиста, они имеют высокий стабильный доход, у них отсутствует судимость и нет никаких финансовых проблем. Это идеальный портрет клиента для банка. Такому заемщику практически в 100% случаев выдают кредит.

Возникает вопрос, какая здесь выгода для донора и организации, которая имеет денежные средства.

Дело все в том, что такие кредиты выдаются под огромные проценты. Чаще всего переплата может составлять 100-150% от суммы.

Человек, который выступает в качестве донора получает около 30% (иногда больше) от суммы, взятой в кредит. Это своего рода вознаграждение или оплата труда. Ведь именно он выступает посредником.

Также около 10-15% берет себе организация, в которой клиент, нуждающийся в деньгах, берет долг.

В результате ему выдается около 60% изначальной суммы кредита, за которую заемщик будет переплачивать баснословные деньги.

Плюсы и минусы работы с кредитным донором

К положительным сторонам относятся:

- возможность получить кредит, если самостоятельно оформить заем не получается;

- сделка может быть оформлена дома у заемщика, проезд входит в оплату фирмы;

- легко оформить краткосрочный, среднесрочный или долгосрочный кредит;

- быстрота получения денег;

- работа в рамках закона.

Минусы:

- большая переплата;

- чем выше срок кредита, тем больше придется платить донору;

- потребуется отдать часть кредита донору, при этом оплачивать тело кредита с процентами.

Что если клиент отказывается платить донору или выплачивать кредит банку? На подобные случаи в агентствах имеются коллекторы, служба охраны. До суда подобные разбирательства не доходят. Но, и в суде дело выигрывает донорская фирма. Заемщик подписал документы о необходимости платежей. Фирма в суде представит договор, расписки, видео с переговоров и подписания контракта.

Условия и правила работы

Человеку следует обратиться в фирму, которой будет выбран донор кредитны. Ему необходимо пройти собеседование. Потом организация по индивидуальным требованиям выбирает подходящее лицо для получения займа.

Их работа проходит по следующим правилам:

- Лицо оформляет кредит в том размере, который нужен заказчику;

- Потом перечисляются средства за вознаграждение;

- Заказчик составляет расписку, которая считается гарантией своевременной оплаты средств. Там прописывается вариант перечисления денег.

Оплата долга остается на заказчике. Он должен исполнять правила, указанные в расписке. Деньги могут перечисляться наличными или отправляться по реквизитам.

По закону или нет

По условиям договора между банком и частным лицом переданные средства должны быть использованы клиентом для своих нужд, а не для передачи другим людям.

То есть такая сделка запрещается.

Но в то же время нецелевой кредит может быть использован человеком по его усмотрению, то есть он может передать часть средств другому лице, но не может передавать обязательства по выплатам.

Конечно, человек сам решает, как распоряжаться полученными средствами, но платить все равно будет тот, кто заключал договор.

Реципиент не ставил свою подпись в договоре, а значит он не имеет к нему никакого отношения, и банковская организация не будет ему ничего предъявлять.

Частный займ – это законная сделка, когда физическое лицо передает деньги другому физлицу. Первая сторона получает вознаграждение в виде процентов.

Получается, что если собрать все данные в одно, то донорство не запрещено законом.

Кто такой кредитный донор?

Кредитный донор – созаемщик для получения банковского кредита. Это физическое или юридическое лицо с хорошей кредитной репутацией. Человек, который берет на себя ответственность за заем.

К услугам донора прибегают в том случае, когда не поможет кредитный брокер. Принципы, на которых работает донор:

- совпадение интересов с заемщиком;

- письменная договоренность.

Кредитный донор имеет свободный капитал, тратит деньги на помощь другому лицу. Получает в банке кредит, отдает заемщику. По договору деньги должны быть возвращены строго в срок. Заемщик обязан представить доказательства будущего возврата денег. Если в дело вступает залог, донор обычно не берет предоплату. По договору кредитования именно донор должен банку деньги. А между донором и реальным заемщиком составляется отдельный договор. При необходимости заемщик пишет расписку.

Искать кредитного донора нельзя:

- среди малознакомых подозрительных людей;

- через газеты и другие средства массовой информации.

Лучший вариант для поиска – специальные агентства. Фирмы осуществляют донорские услуги. Потенциальные кандидаты обязаны пройти отбор. Собеседование проходит в стенах офиса фирмы. При положительном результате агентство подбирает идеального кредитного донора. Человек будет полностью подходить под критерии банка. После перечисления денег донор получает вознаграждение (20-30% от суммы кредита). 5-10% от всего кредита возьмет агентство.

В результате вычислений клиент получает из полной суммы кредита лишь 60-65%. Удивляться не следует, подобные услуги законны. Агентства работают по юридическим нормам российского законодательства. Соглашения и договоры подписываются в нотариальной конторе.

Что такое кредит за откат

Кредит за откат – сделка между заемщиком и посредником (брокером). Последний обязуется договориться с банком о выдаче определенной суммы. Откат в данном случае – это плата, которую вносит клиент за оказанную услугу.

Клиент прибегает к «кредитному донорству» в крайнем случае – когда нет другого способа получить деньги. Посредники умело пользуются беспомощностью гражданина и выманивают последние деньги. Главная цель черных «дельцов» – заработать как можно больше. Они накручивают огромные проценты в 200-500% годовых.

Получив вознаграждение от клиента, брокер «уходит на дно» и ни о каком соблюдении условий сделки речи не идет. Оказывается, что делец на самом деле не имеет никаких связей в банке, как внушал доверчивому гражданину.

Как оформляется сделка

Сначала надо найти человека, который сможет взять на свое имя кредит в банке без предоплаты, чтобы передать их нуждающемуся. При этом надо быть очень осторожным, чтобы не стать жертвой мошенников.

Самый главный признак жулика – требование предоплаты. В таком случае лучше найти нового кандидата.

Реципиентом считается человек, который не может сам взять кредит в банке и ищет донора, то есть того, кто сможет взять займ на свое имя и передать деньги.

После того, как смогли найти донора и заключили с ним контракт, можно идти в банк за займом. Если решение положительное, пишется расписка, в которой указывается передаваемая сумма.

Оплата устанавливается в частном порядке, она может составлять до 50% от полученных денег.

Например, человеку нужен миллион. Его выдали на 10 лет под 17% годовых.

Донор получает сразу 30%, то есть 300 тысяч, а клиент имеет 700 тысяч и задолженность на 10 лет с выплатой в 17 тысяч каждый месяц, переплатит он в таком случае больше миллиона.

Получается, что быть кредитным донором выгодно, но рискованно. Ведь если человек не может сам получить займ, значит на то есть причины. Он мог пропускать платежи, не иметь постоянной работы.

То есть донор не может знать наверняка, будет ли реципиент платить вовремя.

Важно отметить, что при заключении сделки расписки должны написать оба участника. В них указываются размеры задолженности и оплаты, порядок погашения долга и способы решения конфликтных ситуаций

Но в расписке нельзя указывать, что кредитор получил средства в банке

В них указываются размеры задолженности и оплаты, порядок погашения долга и способы решения конфликтных ситуаций. Но в расписке нельзя указывать, что кредитор получил средства в банке.

Обязательно пишется, что деньги выдаются под проценты, возвращать их надо каждый месяц частями согласно графику.

Расписка – это гарантия для сторон, что при судебном разбирательстве суд примет сторону потерпевшей стороны.

Без предоплаты и с выездом

Часто найти помощь в своем городе не получается, и поэтому приходится искать в ближайших населенных пунктах. Это нормально, поскольку в крупных городах спрос на эти услуги огромный, а лиц, которые соглашаются на такой риск, немного. Кредитный донор может проживать в любом городе, ведь займы оформляют по месту регистрации.

Передаются деньги через агента или самостоятельно при личной встрече. Если клиент хочет, чтобы была предоставлена выездная услуга, то расходы на транспорт оплачиваются им. Если подбирает доноров агент, то проезд и оформление документации оплачивается им.

Не следует обращаться к тем лицам, которые требуют предоплату. Обычно это делают мошенники. Платить за такие услуги нужно только после подписания документа о сотрудничестве и получении денег.

Кто такой кредитный донор

Он представлен посредником между получателем средств и банковским упреждением, но при этом он совершенно не похож на кредитного брокера, так как ими оказываются разные услуги. Кредитный брокер заботится о поиске клиентов, которым далее предлагаются выгодные банковские предложения.

Донор представлен фирмой или гражданином, который на себя оформляет кредит в банке, после чего средства передаются клиенту. Выгода заключается в том, что заемщик получает средства на нужные средства, а сам донор определенное вознаграждение.

Между донором и клиентом обязательно заключается официальное соглашение, на основании которого второй обязан уплачивать значительные платежи по кредиту, а иначе к нему могут применяться штрафы или иные меры воздействия.

Обычно найти донора среди незнакомых людей сложно, поэтому прекрасной возможностью для граждан выступает использование помощи от своих знакомых или друзей. Также на некоторых специализированных порталах встречаются такие предложения, где люди ищут доноров.

Кто такой кредитный донор? Фото:fin-kredit.info

Некоторые граждане на этих площадках предлагают себя в качестве донора за конкретное вознаграждение. Даже в некоторых городах имеются полноценные организации, предлагающие подобные услуги. Для этого предоставляются доноры, представленные гражданами с хорошим доходом и идеальной кредитной историей.

Какие оказываются услуги

Если обращаться в полноценную компанию, то ее работники оценивают клиента, чтобы определить причину, по которой он не может самостоятельно взять кредит.

Если основанием является отсутствие официальной работы или другие факторы, которые при этом не влияют на его ответственность, то может приниматься положительное решение.

Основной деятельностью кредитного донора выступает оформление займа на себя, после чего полученные средства направляются клиенту. Именно клиент обязан уплачивать ежемесячно средства по займу.

Важно! Оказываются данные услуги только благонадежным клиентам, так как донор должен быть уверенным, что средства по займу будут возвращены в срок

Реально ли поможет

Если обращаться к родным и друзьям, то велика вероятность получения нужного результата. Среди компаний, которые предлагают услуги кредитного донорства, встречается слишком много мошенников, поэтому велика вероятность, что комиссия будет перечислена, а деньги не будут переданы заказчику.

Как не стать жертвой мошенников

Обман и мошенничество часто сопровождают подобные схемы. Рискуют обе стороны, и донор и заемщик.

Отметим, что профессиональные доноры работают без предоплаты. Если на этапе контакта и обмена информацией, у вас просят перевести на счет или передать наличными какую-либо сумму — это мошенники.

Резюмируем: кредитный донор поможет даже в безнадежных случаях, ведь ему банк не откажет в кредите. Но такие услуги не законны и дорого обходятся

Также, велик риск мошенничества, поэтому эксперты рекомендуют проявлять максимальную осторожность и по возможности не обращаться к частным донорам

Долговая расписка, образец, скачать

Законно ли это в принципе?

Исследуя правомерность такой сделки, нужно помнить, что передача кредита другому лицу и сотрудничество между донором и клиентом – вещи в разных правовых полях.

Когда донор оформляет на себя займ, заранее зная, что он передаст денежные средства другому лицу в целях наживы – он, по сути, становится мошенником в соответствии со ст.159 УК РФ. За это полагается либо большой штраф, либо тюрьма. Все «профессиональные» доноры прекрасно знают об этом, а потому нередко сами очень внимательно относятся к клиентам – от этого зависит не только доход, но и свобода.

А вот сотрудничество организации или самого заемщика с конечным получателем средств – законно. Просто оформляется расписка с указанием сумм, которые клиент должен будет перевести заемщику. Разумеется, в документе нет никаких упоминаний о банке. С точки зрения закона, такой поступок вполне правомерен, т.к. формально передающий деньги распоряжается своими, а не заемными, деньгами.

О предоплате

Как бы ни радужно были расписаны условия по донорскому кредиту, не стоит сразу обольщаться. Многие агенты указывают что работают без предоплаты, но это не так. Бесплатно никто искать кредитного донора не будет.

Так, при составлении договора на оказание услуг по поиску потенциального кредитного донора клиента обязуют внести «вступительный» платеж, у различных агентств он колеблется от 1000 до 3000 рублей.

Когда донора не нашли, то платеж могут вернуть, но только если такой пункт указан в договоре, а его как раз в документ предпочитают не вносить.

Есть одна известная мошенническая схема, на которую попались множество людей. Клиент находит агента, который изначально грамотно все изъясняет и обещает найти кредитного донора. Затем агент требует прислать сканкопии своего паспорта и номер любой своей пластиковой карты. Далее, выясняется, что поиски донора затруднены и для гарантии нужно перечислить на свою же карту сумму в размере одного платежа по кредиту. После зачисления платежа деньги с карты мошенники переводят на свой счет через онлайн-банк, и после ретируются. Иногда агенты и вовсе требуют сразу перечислить платеж на свой счет.

Прибыль агент получает в виде отката. К примеру, если лицу нужно получить на руки 120 000 рублей, тогда кредит будет оформлен на 200 000 рублей. Суммарная комиссия в размере 40% составит 80 000 рублей, из них 30 000 (15% от всей суммы) заберет агент, а 50 000 полагается кредитному донору (25 от суммы кредита). Донорский кредит — это очень затратная услуга, с учетом того, что возвращать в банк нужно всю сумму в полной мере плюс проценты.

Как эффективно найти кредитного донора

Поиски кредитного донора через интернет редко дают результаты. Чтобы найти нужное нужно перечитать сотни объявлений, отсеять ненужное, выбрать подходящее и узнать все условия. Причем по телефону выудить что-либо удается очень сложно. В результате, человек тратит свое время, деньги и все равно остается обманутым.

Поиски кредитного донора через интернет редко дают результаты. Чтобы найти нужное нужно перечитать сотни объявлений, отсеять ненужное, выбрать подходящее и узнать все условия. Причем по телефону выудить что-либо удается очень сложно. В результате, человек тратит свое время, деньги и все равно остается обманутым.

Донором можно сделать друга или знакомого. Во-первых, это более надежно, а во-вторых, значительно дешевле. Главное условие — у заемщика должна быть хорошая кредитная история. Конечно, желательно чтобы этот человек нуждался в деньгах, ибо обещанное денежное вознаграждение может быть весомым аргументом.

Чтобы убедить кредитного донора, что вы действительно собираетесь возвращать этот кредит следует привести нужные доводы. В любом случае сделку стоит закрепить нотариально. По сути, знакомый возьмет деньги в кредит, а затем под расписку предоставит их в долг физическому лицу. В расписке следует указать срок и сумму к возврату. Кредитный донор может передать деньги под имущественный залог, который перейдет ему в собственность в случае невозврата средств. О предмете залога также следует упомянуть в расписке.

При кредитном донорстве платежи по действующему кредиту получатель денег может вносить сам либо передавать самому заемщику. Кстати, никто не запрещает погашать ссуду досрочно.

Схема работы

Каждое отдельное физическое или юридическое лицо использует различные схемы работы. Они делятся на легальные и нелегальные.

Белая схема

Принцип работы реальных специалистов следующий:

- Вам назначают встречу в офисе компании или частного брокера.

- На собеседовании рассказывают условия процедуры, обсуждается размер гонорара.

- Брокер или кредитный донор подготавливает юридические законные документы.

- Вы получаете услугу или гарантии ее выполнения и перечисляете вознаграждение.

Черная схема

Принцип предоставления услуги от черных дельцов следующий:

- Вам звонят по телефону и пытаются заманить выгодными предложениями.

- Черные брокеры назначают встречу на нейтральной территории.

- Мошенник рассказывает вам о заманчивых банковских предложениях и убеждает быстро оформить кредит.

- Вы перечисляете предоплату, и аферист исчезает. Доказать ничего нельзя, так как у вас на руках не остается подтверждающих документов.

Кто такой кредитный донор

Пожалуй, из мира кредитования простому человеку уже известно все: что такое кредитная линия, полис добровольного страхования, обязательный платеж, предварительное одобрение и другие вещи. Но вот понятие донорства в сфере финансовых услуг многие слышат впервые, хотя это совершенно незаслуженно: с помощью подобной необычной услуги ссуду может взять даже заемщик с самой плохой кредитной историей.

Итак, кто такой кредитный донор? Так называют человека, у которого имеется высокооплачиваемая и стабильная работа, прекрасная кредитная история и, иногда, всевозможные льготы у различных банков вследствие, например, подключения к зарплатным проектам. Такой человек пользуется безграничным доверием со стороны банков, и по этой причине ему никогда не отказывают в выдаче займа. Более того, нередко донору одобряют максимально возможную сумму в рамках выбранной программы.

Таких кредитных доноров набирают в свой штат специальные предприятия, выступающие посредниками между донором и конечным получателем денег. Да, вся суть схемы сводится к простой формуле: донор получает кредит, но на самом деле распоряжаться деньгами будет не он, а клиент организации-посредника.

При этом посредническое предприятие выступает в роли гаранта возврата займа: в случае, если настоящий получатель займа не будет исполнять свои обязательства, за донора будет платить посредник до урегулирования конфликта. Объясняется это тем, что каждый донор – на вес золота, и порча его кредитной истории недопустима для бизнеса.

Строго говоря, даже просьба родственнику выступить в роли фиктивного заемщика – это донорский кредит. Только куда более безопасный для получателя денег (но не для донора).

Кредитное донорство

Кредитное донорство – это разновидность кредитования, которая появилась среди подобного рода услуг не так давно. Суть данной процедуры заключается в том, что третье лицо оформляет на свое имя кредит в банке, после чего отдает денежные средства заемщику – своему клиенту – за определенную плату.

Кредитный донор имеет образцовую кредитную историю, высокий уровень официально подтвержденного дохода, таким образом, банк оформляет ему кредит без дополнительных «заморочек».

Услуги кредитных доноров предоставляются частными лицами, а также специализированными посредническими организациями.

Гарантией кредитного донора является расписка в получении займа заемщиком у него, как у частного лица. Из суммы своего вознаграждения кредитный донор обязан заплатить за услуги по подбору заемщиков посреднической организации, а также страховую премию по банковской страховке. Причем данная организация получит свою часть вознаграждения именно от кредитного донора, а не от самого заемщика.

Преимущества и недостатки кредитных доноров

Среди преимуществ можно отметить простоту оформления, поскольку необходимо заключить договор между донором и его заемщиком, а также написать расписку.

С банком же придется потрудиться: собирать справки, писать длинные заявления, заполнять заявки, ждать звонков, которые иногда касаются и родственников, начальства, а также других людей, знакомых с заемщиком.

Что немаловажно, нет необходимости досконально изучать условия, вчитываться и искать подвох. Получение кредита полностью ложится на плечи донора

Среди недостатков можно отметить только большой процент переплаты. Впрочем, некоторые банки для людей с испорченной кредитной историей предлагают еще большие переплаты.

Как воспользоваться услугами кредитного донора

Допускается два варианта развития событий. Клиент, который желает оформить кредит, находит организацию, способную ему помочь. Также возможен еще один вариант, когда донором становится «человек с улицы».

Если клиент обратился в специализированную контору, она поможет найти лицо, у которого есть положительная кредитная история.

Далее схема проста: будущий кредитный донор вызывается, клиент компании тоже приезжает на сделку. Оговариваются сроки погашения, процентные ставки, а также оплата услуг компании. Конечно, своей прибылью компания будет делиться с донором.

Обращаясь к такому методу займа можно отметить, что формы кредитования практикуются практически все:

- кредит наличными;

- POS-кредитование на технику, мебель и др.;

- автокредит;

- ипотека.

Стоимость услуг у кредитного донора

Цены на подобные услуги варьируются. Они могут начинаться порядком с 10% и заканчиваться 30% от общей суммы займа.

В ряде случаев процентная ставка может оказаться и ниже, если сотрудничество происходит с найденным своими силами донором.

При сотрудничестве с компаниями нужно делиться с ними. Основная часть переходит к истинному заемщику, а около 5% получает тот, кто свел обе стороны сделки.

Кредитный донор без предоплаты тоже может быть найден, однако обычно подобные услуги предусматривают получение другого вознаграждения, предусмотренного личными договоренностями.

Законодательство не ограничивает участников подобных сделок в выборе размера и формы оплаты.

Важно понимать, что после передачи денег к тому, кто был инициатором сделки, конечный получатель средств обязуется написать долговую расписку в присутствии юриста, который и заверит ее подлинность. В расписке нужно указать, сколько средств было передано и как они будут возвращаться

В расписке нужно указать, сколько средств было передано и как они будут возвращаться.

Важно: если кредитный донор заключил договор с банком, но последний по каким-либо причинам изменил условия кредитования, истинному заемщику приходится решать эту задачу самостоятельно, например через судебный орган. Получателю средств присутствовать при этом не обязательно

Кредитного донора часто путают с таким понятием, как кредит за откат, хотя, по сути, порядок выплаты денег и особенности кредитования аналогичные, однако начисление средств происходит на личный счет человека, заключившего договор с банком.

Важно понимать, что оплата в случае обращения в компанию должна осуществляться непосредственно в ее офисе. Далее компания передаст средства кредитному донору

Всегда нужно запрашивать чек, где проставлена печать и стоит подпись кассира, который принял средства

Далее компания передаст средства кредитному донору. Всегда нужно запрашивать чек, где проставлена печать и стоит подпись кассира, который принял средства.

Если донора вы нашли самостоятельно, можно начислять средства на банковский счет, в таком случае всегда необходимо сохранять чек.

Законодательное регулирование

Кредитное донорство является законной деятельностью, так как компания выступает в качестве заемщика перед банком. Она погашает займы последовательными и равномерными платежами без просрочек.

Между клиентом и фирмой заключается официальный посреднический договор, поэтому если не перечисляются средства должником, то он несет ответственность перед фирмой.

За такие услуги приходится уплачивать действительно значительные средства, поэтому человек вынужден переплачивать существенные деньги за получение нужной суммы. Формально такая деятельность не является запрещенной, но при обращении в суд неизвестно, как воспримет такую работу фирм суд.

Плюсы донорства

К преимуществам привлечения посредника для получения кредита относится то, что получить нужное количество средств может человек, обладающий плохой кредитной историей или являющийся безработным. В этом случае он не может на общих основаниях оформить кредит в банке.

Как непопасть на мошенников при получении кредита, смотрите видео:

За счет посредника он может получить крупную сумму, которая направляется на любые цели. Стать клиентом такой компании достаточно просто, хотя предварительно проводится тщательная оценка. Для этого не требуется подготавливать много документации.

Недостатки и риски

К минусам кредитного донорства относится:

- значительно увеличивается переплата за использование денег;

- существует риск связаться с мошенниками;

- имеется ограничение на получаемое количество средств;

- не улучшается кредитная история.

Имеется высокий риск того, что компания, предлагающая кредитное донорство, является мошеннической, поэтому если требуется предоплата, то не рекомендуется связываться с такими фирмами.

Другим риском является то, что даже после возвращения долга существует вероятность, что организация на основании расписки подаст в суд для повторного взыскивания средств. Поэтому требуется при каждом перечислении средств брать расписки.

Как застраховаться от рисков

Существует много компаний или частных граждан, которые предоставляют услуги кредитного донорства. В большинстве случаев они встречаются в крупных городах и столице.

Поможет ли кредитный донор в получении кредита?

При выборе такой организации надо учитывать имеющиеся отзывы, требующуюся сумму и условия сотрудничества. Если требуется предоплата, то не рекомендуется обращаться к таким фирмам, так как велика вероятность, что они ведут мошенническую деятельность.

Кто такой кредитный донор

Такие люди появились не очень давно, поэтому многие не знают об их существовании. Все чаще появляются объявления о поиске таких доноров или предлагающие такие услуги.

Некоторые путают доноров и брокеров. Последний является посредником, который ищет по заданным параметрам подходящий кредит, оплачиваются его услуги после подписания кредитного договора.

Оформление в банке проводит сам клиент, брокер часто берет определенный процент от полученной суммы.

Кредитный донор – это человек, который оформляет ссуду на себя и передает полученные деньги заказчику.

Обязательства по выплате кредита изначально даются клиенту банка, а он их передает заказчику. Получается, что донор уже выступает в роли посредника.

За эту услугу придется заплатить из полученных от банка средств.

Как происходит процедура получения кредита с помощью кредитного донора?

В классическом виде, когда кредитного донора Вы ищите не из своих родственников или знакомых, получение кредита через кредитного донора, выглядит примерно следующим образом: Вы оставляете заявку на кредит у нас на сайте, специалист нашего агентства связывается с Вами для консультации по вопросу получения кредита и в случае, если варианты самостоятельного получения кредита для Вас проблематичны, Вам будет предложено дополнительно воспользоваться услугами кредитного донора (при наличии свободных кредитных доноров, сотрудничающих с нашим агентством).

Обращаем Ваше внимание! Для получения предложений от кредитных доноров, или частных инвесторов, необходимо заполнить онлайн заявку на кредит у нас на сайте. Если есть залоговое обеспечение (движемое/недвижимое — включая долевое участие), лучше заполните заявку на кредит под залог

Частным инвесторам и кредитным донорам, будет предложена Ваша кандидатура, как потенциального клиента. Более выгодные условия сотрудничества обычно предлагаются клиентам имеющим, какую либо собственность.

Кредитный донор – это обычно человек, с хорошей кредитной историей и всем перечнем документов, необходимых для получения определенного вида кредита. Получив кредит, кредитный донор, за определенную плату, передает полученные кредитные средства, а также обязательства выплачивать кредит Вам.

Кредитное донорство – это своего рода бизнес, или инвестиция. Кредитный донор – переуступает свои обязательства по кредиту другому физ.лицу, с учетом определенной комиссии (10-20% от суммы переуступленных средств) – это и есть своего рода «чистая прибыль» кредитного донора.

Донор и заемщик: как происходит процесс кредитования

После того, как вы нашли донора в своем городе и согласовали условия сделки, ее нужно оформить. Вариантов сотрудничества может быть два:

- донор получает ссуду, отдает деньги заемщику за минусом своего вознаграждения. Оплату долга и процентов банку производит заемщик, пересылая донору квитанции об оплате;

- второй вариант предусматривает расчеты донора с банком. В этом случае заемщик ежемесячно должен передавать деньги донору.

Как правило, свое вознаграждение доноры хотят получить сразу, в редких ситуациях комиссия включается в состав ежемесячных платежей. Иногда реального заемщика просят стать поручителем или созаемщиком по кредиту (конечно, если банк одобрит его кандидатуру в этой роли).

В любом случае, заемщик пишет расписку на полученную сумму и обязательство по возврату долга. Документ составляется в двух экземплярах и заверяется у нотариуса.

Отметим, что заверенная расписка будет неоспоримым доказательством в суде, если клиент откажется от погашения долга. Образец долговой расписки можно найти в интернете. Но найденный шаблон используют лишь как базу, внося в документ все нюансы сделки: порядок платежей с графиком расчетов, окончательную дату возврата долга и проценты за пользование средствами (если они предусмотрены).

alt: Список документов для реструктуризации кредита

Особенного внимания заслуживают залоговые сделки: в случае оформления крупной ссуды, донор может попросить в залог ценное имущество заемщика: машину, дачу и пр. В этих случаях перед оформлением стоит получить консультацию адвоката и воспользоваться его услугами для составления договора.