Зачем нужны инвестиции

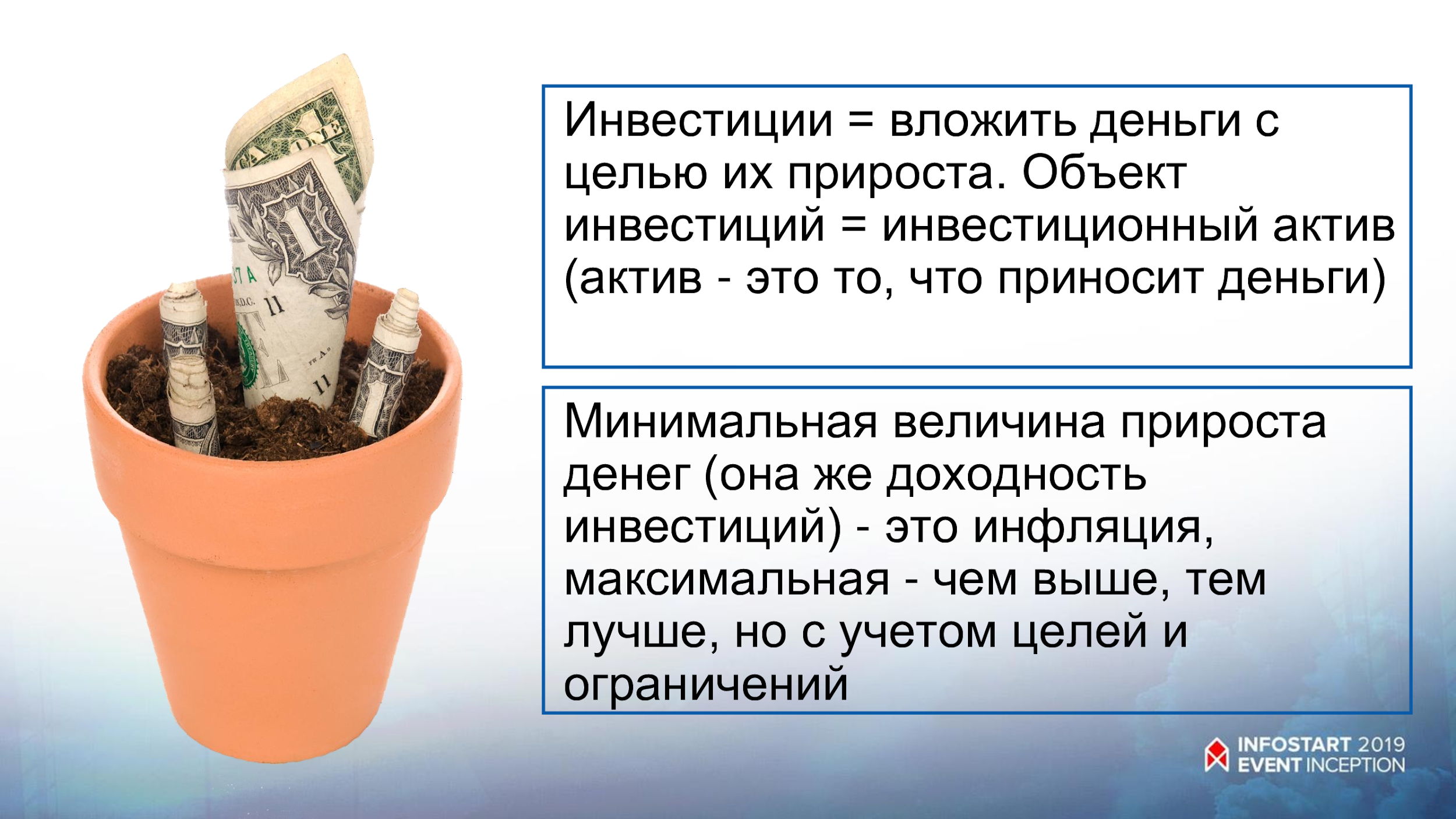

Инвестиции приносят выгоду обеим сторонам сделки: бизнесу — финансовую поддержку, а инвестору — прибыль.

Бизнесу. Цель привлечения инвесторов зависит от стадии развития бизнеса. Например, стартапам нужны деньги, чтобы разработать новый продукт, найти потенциальных клиентов и запустить производство. Зрелому бизнесу поддержка партнера позволит расширить границы влияния и выйти на новый рынок.

Найти инвестора можно разными способами: изучить рейтинги частных инвесторов в интернете и связаться с ними лично, участвовать в программах по развитию стартапов и заодно приобрести связи среди инвесторов. Эти варианты подойдут стартапам, а для финансирования на поздних стадиях проекта обращаются, например, в инвестиционные фонды.

Иногда инвесторы сами находят проекты. Как правило, их интересуют заметные компании со стабильным доходом, наработанной базой клиентов и перспективными идеями. О них инвестор может узнать из СМИ или в результате анализа рынка.

Инвестору. Деньги можно хранить дома или на счете в банке, но инфляция будет снижать их покупательскую способность: с каждым годом купить на них можно меньше, чем сегодня. Чтобы избежать этого, можно вложить их и получать дополнительную прибыль.

У инвесторов могут быть разные цели:

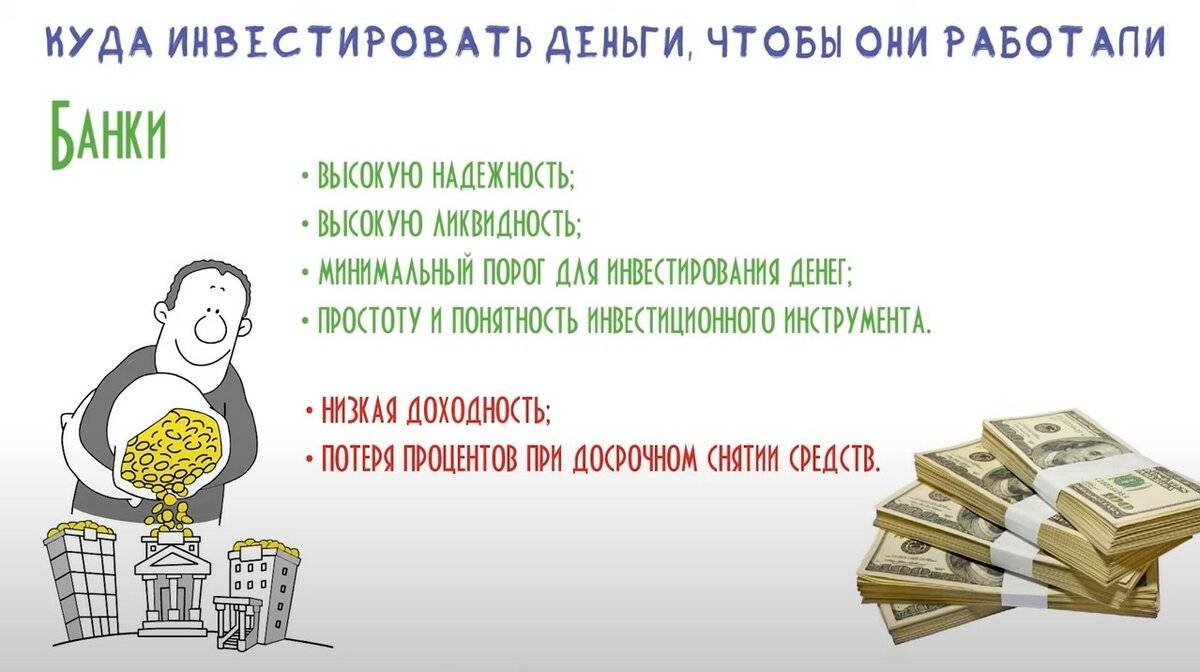

- Создать финансовую подушку безопасности. Например, проценты по вкладу дают стабильную невысокую прибыль, которая выравнивает инфляцию. При этом вкладчик ничем не рискует: деньги на вкладе всегда можно снять, если они понадобятся.

- Накопить на покупку. Некоторые способы инвестирования позволяют получить доход выше, чем от банковского вклада, но не гарантируют прибыль. Их используют, чтобы накопить крупную сумму — например, на загородный дом, поездку за границу или обучение.

- Получать пассивный доход. Инвестиции позволяют зарабатывать на капитале: получать дивиденды с акций, зарабатывать за счет разницы в цене продажи или покупки, на изменениях курса.

От цели инвестирования зависит выбор инструмента для инвестиций, стратегии и стиля инвестирования.

Куда лучше вложить рубли под высокий процент с гарантией без рисков: обзор топ-5 лучших банков

Чтобы понять, куда вкладывать капитал, стоит ознакомиться с рейтингом банков, составленным на основе экспертных мнений и отзывов потребителей.

В какой банк лучше вложить средства под гарантированные проценты

Специалисты рекомендуют вкладывать средства в «Тинькофф Банк», «Совкомбанк», «ЮниКредит Банк», УБРиР и «Абсолют Банк». О каждой из этих финансовых организаций стоит рассказать подробнее.

Тинькофф Банк

Отечественный банк, созданный Олегом Тиньковым. На территории РФ нет ни одного отделения, что значит полный переход на дистанционное обслуживание.

Минимальная сумма вклада составляет 50 тыс. руб., максимальная ставка — 7%. Существует возможность пополнения депозита и частичного снятия денег, что прописывается в договоре. Проценты по вкладу подвергаются капитализации или переводятся на отдельный счет.

Совкомбанк

Организация основана в СССР в 1990 г., входит в перечень 20 крупнейших банков страны. Минимальная сумма депозита составляет 30 тыс. руб., максимальная доходность — 7,6% годовых. Право пополнять счет вкладчик имеет, а частично снимать деньги с него — нет.

Прибыль выплачивается по окончании периода. Если расторгнуть договор раньше назначенного срока, проценты за 3 месяца, полгода и полное количество лет сохранятся.

ЮниКредит Банк

Европейская компания появилась в России больше 15 лет назад. Сегодня это крупнейшее кредитное учреждение в стране с зарубежным капиталом. Ставки по вкладам варьируются от 0,2 до 8,35%. Они зависят от разных факторов: выбранной валюты, срока, суммы и способа начисления дохода. На официальном сайте организации находится калькулятор, с помощью которого можно выбрать подходящий депозит.

Уральский Банк Реконструкции и Развития

УБРиР обслуживает клиентов в более 1,5 тыс. филиалов, расположенных в разных регионах России. Ставка достигает 11% годовых, но увеличивается на 1% при открытии депозита через интернет. При этом клиент самостоятельно выбирает, как использовать прибыль: капитализировать или получать на карточный счет.

Еще одно преимущество — это бесплатное подключение к системе интернет-банкинга.

Абсолют Банк

Организация существует на отечественном рынке с 1993 г. Она предлагает открыть вклады с годовым доходом до 8,5% и выплатой по истечении срока договора. К недостаткам относят отсутствие возможности пополнения и частичного снятия, а также минимальный порог в размере 30 тыс. руб.

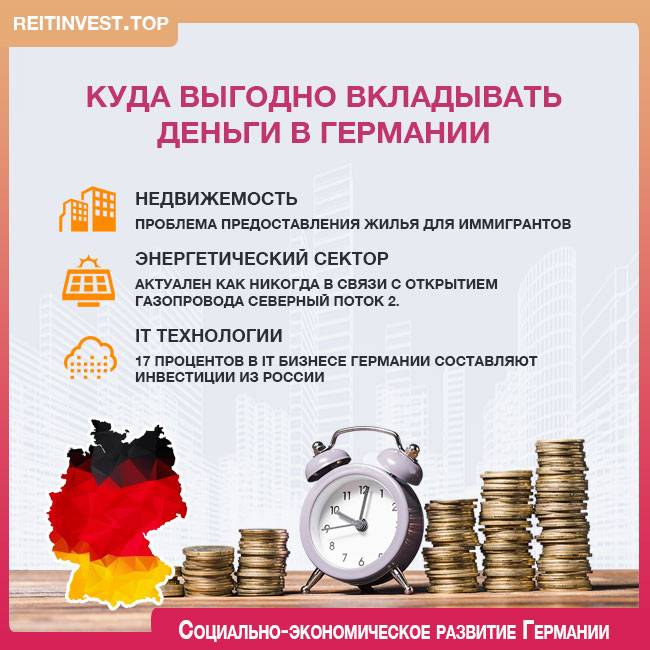

Вложения в драгоценные металлы

Золото – отличный инвестиционный инструмент. Инвестиции в золото не обязательно означают покупку слитков драгметалла или открытие ОМС. Вкладываться в этот драгметалл можно и через брокерский счет, например, покупать фьючерсы на золото или инвестировать в акции соответствующих ETF.

Альтернатива работе через брокера – покупка инвестмонет, золотых слитков или открытие ОМС счета. Но вариант с брокером намного выгоднее:

- купить можно любое количество золота. Нет привязки, например, к весу слитка;

- не нужно заботиться о хранении физического золота, его сохранности;

- операции купли-продажи производятся удаленно. Сделать это можно в любой момент;

- при работе со слитками при продаже взимается НДС 18%. В начале 2020 г. отмену НДС не поддержало правительство. Брокерский счет этого недостатка лишен;

- нет высокого спреда между ценой покупки и продажи металла как это сделано банками при работе с ОМС. С ОМС инвестор теряет порядка 10% только на спреде. Например, у Сбербанка на момент подготовки обзора цена продажи золота для ОМС была завышена на 12,34%.

Золото – это способ вложить деньги без риска и защитить капитал от инфляции. В спокойные периоды курс этого драгметалла торгуется в диапазоне. В периоды нестабильности оно играет роль «тихой гавани». Инвесторы избавляются от фиатной валюты и переводят сбережения в золото, зная, что оно будет цениться всегда.

Отличный пример наблюдался в начале 2020 г. С распространением коронавируса по планете золото начало дорожать и имеет все шансы в будущем обновить исторические максимумы. Замедление темпов роста мировой экономики оказывало влияние на рост золота и до объявления пандемии. Так что оптимальный момент для покупки драгметалла – кризисные периоды.

В пользу роста золота говорит и то, что запас металла на планете конечен, а спрос на него сохраняется всегда. Его используют в промышленности, медицине, центробанки пополняют золотовалютные резервы, население также участвует в скупке драгметалла. Подробнее о нюансах инвестирования в желтый металл рассказывает отдельная статья.

Инвестирование в акции компаний США и РФ

Схема предельно проста:

- покупаются акции американских или крупных российских компаний;

- акции растут в цене. В определенный момент инвестор продает их по более высокой цене и получает прибыль.

Все операции производятся дистанционно – начиная от открытия брокерского счета и заканчивая непосредственно покупкой ценных бумаг. Подробнее о том, как правильно стартовать на фондовом рынке я писал в этой статье.

Несколько примеров

Есть немало впечатляющих примеров роста за последнее десятилетие:

В целом, американский фондовый рынок уверенно растет. Индекс S&P500 (строится на основании цен 500 крупнейших по капитализации американских компаний) доказывает это. Рост составляет около 190%, в среднем по 19% в год.

При этом фондовый рынок уязвим к кризисным явлениям и форс-мажорным факторам. В такие периоды следует глубокая просадка, а потом в течение пары лет рынок восстанавливается:

после кризиса 2008 г. американский фондовый рынок восстановился в среднем за пару лет. Это видно по графику S&P 500 в тот период. Уже к концу 2010 г. был превышен уровень осени 2008 г. (тогда начался масштабный обвал);

при этом гарантировать на 100% что акции конкретной компании восстановятся, невозможно. Например, акции Bank of America так и не вышли на докризисный уровень, хотя прошло уже более 10 лет с прошлого экономического кризиса

Поэтому при инвестировании в акции важно работать с диверсифицированным портфелем, в котором рост одних бумаг перекрывает вероятный убыток по другим инструментам;

хороший пример влияния форс-мажора – пандемия, но падение, связанное с ней, рано или поздно будет отыграно. Когда фондовый рынок перейдет к росту – вопрос времени.

Повышенный риск инвестирования в акции окупается высокой потенциальной доходностью. В инвестиционном портфеле акции должны быть в обязательном порядке. Грамотный инвестпортфель позволяет безопасно вложить деньги с годовой доходностью намного выше 10%.

Вопрос покупки решается в 2 этапа:

- открывается счет у брокера, имеющего выход на соответствующую биржу;

- счет пополняется и через торговый терминал приобретаются акции нужных компаний. Это не финансовый беттинг, а реальная покупка ценных бумаг, акции хранятся в депозитарии. Даже при банкротстве брокера (крайне маловероятный сценарий) не пропадают, а просто переходят к той компании, в которой вы решите открыть новый счет.

Самое сложное – выбрать брокера. Я облегчу эту задачу и приведу условия по 4 лучшим на мой взгляд компаниям. Для удобства свел условия в таблицу ниже.

Куда и почему небезопасно вкладывать деньги новичку

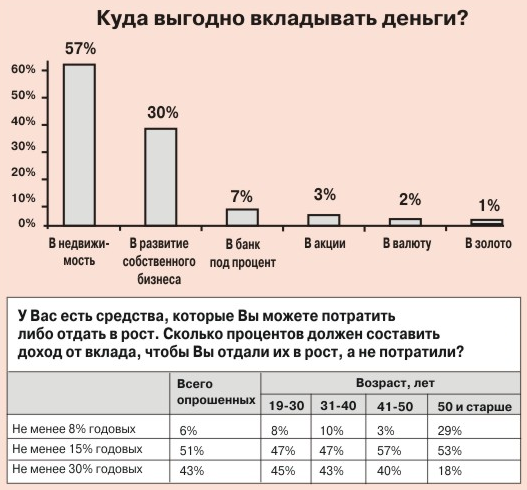

По сравнению с прошлым, инвестиции стали намного доступнее, а предложение значительно расширилось, но данные статистики показывают, что относительно большая часть населения по-прежнему хранит деньги наличными или в виде банковских вкладов.

❶. Банковские депозиты или срочные счета предлагают незначительные процентные ставки, которые несут нулевой риск, но находятся под угрозой инфляции и поэтому не являются подходящим способом для эффективного сбережения капитала.

Перед человеком, желающим начать инвестировать, встает множество предложений. Если даже сразу отмести откровенно мошеннические, сулящие баснословные выгоды способы, суть которых в переводе денег на неизвестный сайт, а затем ожидание вывода оттуда, честные инвестиции тоже несут определенные риски для новичков.

❷. Несмотря на более строгий надзор со стороны регулирующих органов, некоторые компании по-прежнему представляют свои инвестиционные предложения, включая обещания высокой и почти гарантированной прибыли. Не вкладывайтесь в предложения, которые слишком хороши, чтобы быть правдой. Сегодня это могут быть корпоративные облигации, обещающие высокую годовую доходность без проспекта эмиссии и финансовой отчетности эмитента.

❸. Избегайте спекуляций и азарта. Выбирая акции, почти невозможно угадать, какая компания станет новой Apple. Лучше не спекулировать и в долгосрочной перспективе полагаться на «традиционные» акции, такие как McDonald’s или Coca Cola.

❹. Многие эксперты сходятся во мнении: если мы хотим инвестировать, то уж точно не в то, чего мы не понимаем. Это относится ко всем классам активов. Не стоит сломя голову отдавать деньги за биткоин или NFT, только потому, что некое большинство уже вложило и якобы много заработало. Сначала стоит узнать: что это вообще такое?

❺. Глупо инвестировать в золото или нумизматику, когда эти сферы для вас совершенно чужды. Поиск конкретных акций тоже не самый лучший выбор, учитывая, сколько опытных игроков играет на рынке.

Так что, если вы не эксперт, лучше выбирать классы активов, за которыми вам не нужно следить каждый день. Пассивные формы инвестирования с низкими комиссиями или без них – хороший выбор для менее опытных. Идеальная отправная точка — паевые инвестиционные фонды, среди которых можно найти качественные и ликвидные, как для консервативных, так и для динамичных инвесторов.

Чтобы начать безопасно инвестировать во что-либо, начиная от акций и заканчивая собственным образованием, нужно тщательно изучить все доступные варианты. Начните с вложений своего времени: потратьте несколько дней на изучение рынка акций, криптовалюты, недвижимости или образовательных курсов. После знакомства с несколькими источниками многие предложения уже не покажутся такими заманчивыми, а эксперты из интернета такими профессиональными.

Ответы на часто задаваемые вопросы

Тема инвестирования вызывает большое количество вопросов как у новичков, так и профессионалов. Ниже представлены ответы на самые распространенные из них.

Вопрос 1: реально ли вложить капитал без риска под 50 процентов на 24 часа?

Чтобы вложить деньги на сутки под 50%, можно прибегнуть к сомнительным способам, сопряженным с высокими рисками. Так, если потратить 1000 руб. на участие в хайпе, через день можно заработать 1500 руб. или потерять все.

Другой способ — инвестировать средства с помощью сервиса микрозайма. Минимальная суточная прибыль в таких компаниях составляет 8%. Это намного меньше нужного уровня доходности, зато инвестор практически не рискует своими деньгами. К другим преимуществам метода относят небольшие вложения, удобство совершения операций, простоту вывода средств. Главное — ответственно подойти к выбору микрофинансовой организации, чтобы избежать убытков.

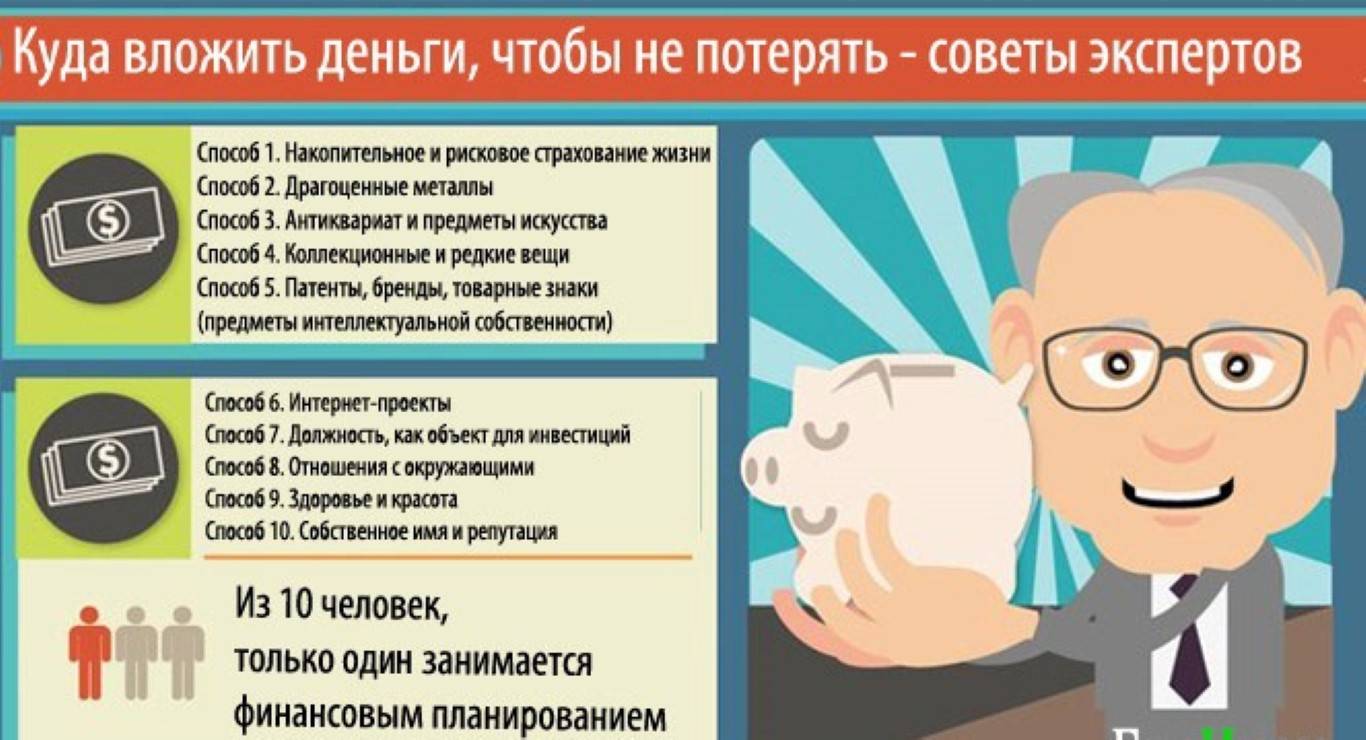

Вопрос 2: куда вложить небольшие деньги — рубли, чтобы не потерять их?

Хранить деньги в рублях (особенно большие суммы) невыгодно из-за высокой инфляции и девальвации. Чтобы понять, как быстро обесценивается национальная валюта, достаточно проследить за тем, как меняются цены в магазинах на продовольственные и другие товары.

Чтобы не потерять рубли, их нужно инвестировать в зарубежную валюту, ценные бумаги, получение новых знаний и опыта. Правильное вложение денег предотвращает их обесценивание, помогает увеличить капитал и защититься от возможных экономических потрясений. При этом следует избегать распространенных ошибок: принятия решений в нестабильном эмоциональном состоянии, отсутствия предварительного анализа, отказа от обучения и пополнения базы знаний.

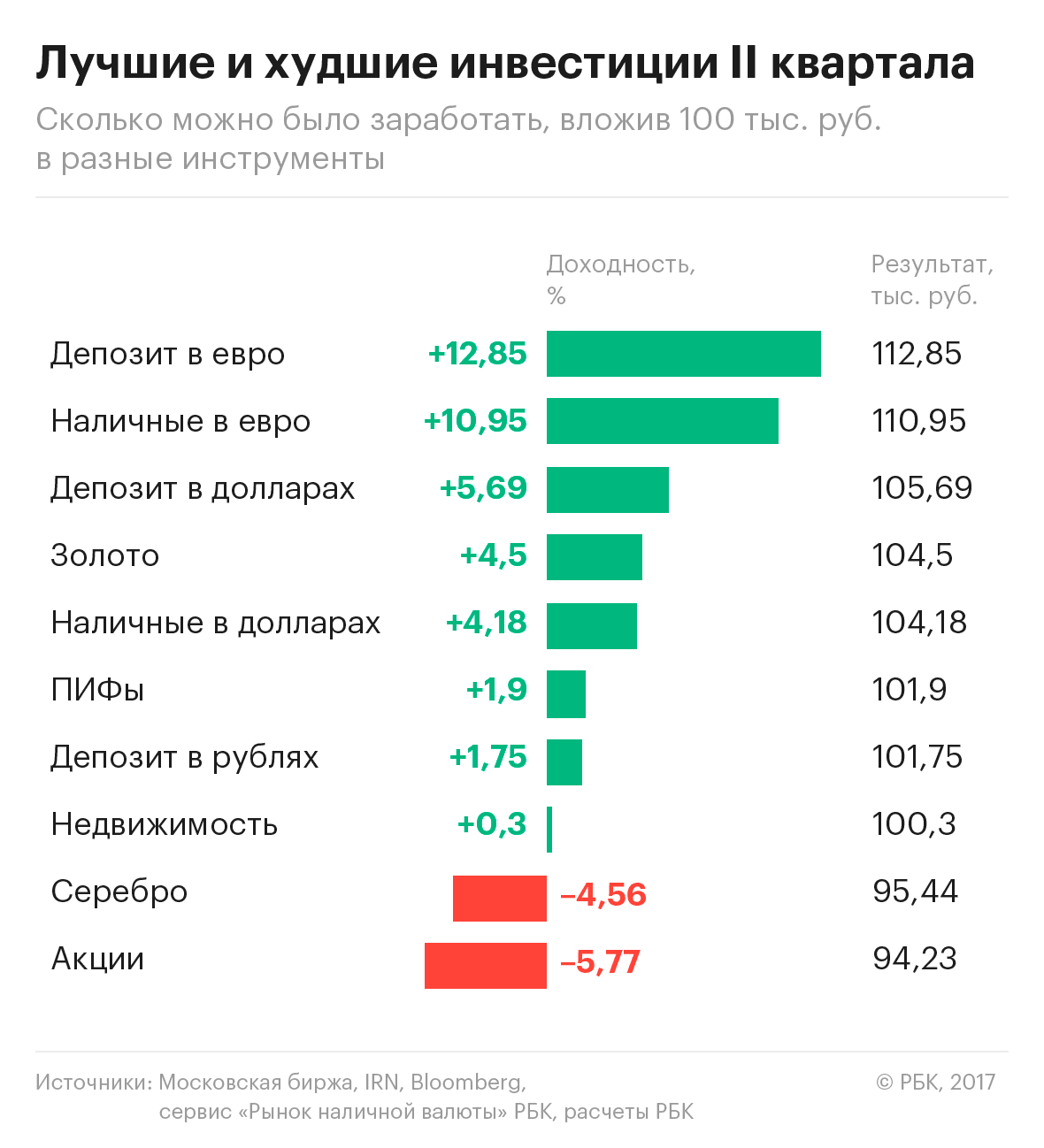

Специалисты считают, что сумма 100000 руб. является оптимальной для начала инвестирования. Чтобы минимизировать риски и избежать возможных убытков, ее следует разделить на несколько частей (минимум 3) и вложить в разные инструменты. Это могут быть:

- банковские вклады;

- ценные бумаги;

- интернет-проекты;

- стартапы;

- драгоценные металлы;

- собственный или чужой бизнес, франчайзинг.

С чего начать инвестирование новичку

Для начала инвестирования необходимо иметь хотя бы небольшую сумму денег. Не надо думать, что нужны большие вложения для старта. Всё начинается с малого, в том числе и накопления. Даже сумму 5000 рублей можно инвестировать. Да, это будет мало, но даже на эти деньги можно получать доход пусть и небольшой, если говорить в абсолютных величинах.

Для эффективного накопления капитала следует регулярно откладывать часть своих доходов. Так делали успешные миллионеры и миллиардеры. Например, Уоррен Баффет, Рэй Далио, Роберт Кийосаки, Брайан Тресли — все они начинали с нуля, а теперь они элита общества, их капитал исчисляется десятками миллионов и даже миллиардов долларов. И это невезение, а всего лишь грамотный подход к управлению деньгами, который доступен каждому из нас.

Сколько денег лучше откладывать в месяц

Следует ежемесячно откладывать столько денег, сколько сможете позволить себе без ущерба для повседневной жизни. Как правило, каждый человек может отложить около 10-15% своего дохода без видимых изменений в жизни. Если возможности позволяют отложить больше, то откладывайте больше.

Отложенные средства нельзя тратить! Это важный момент. Периодически будет возникать соблазн потратить деньги, но в этом и есть различие успешного человека от обычного. Успешный готов ждать ради того, чтобы в будущем иметь больше. Он инвестор. Будьте инвесторами, а не людьми с отсутствием терпения и сию минутными желаниями.

Через пару месяцев регулярных откладываний денег вы будете удивлены, как быстро растут инвестиции. Главная фишка в инвестировании, о которой не догадываются начинающие: “аккумулирующего эффекта сложных процентов”. Проще говоря: “деньги со временем приносят ещё больше денег”. Причём скорость начисления нарастает вместе с суммой. Правда, значительный эффект будет виден спустя где-то 5-10 лет. За 1-2 год эффекта почти не будет заметен.

Познакомиться с эффектом сложных процентов на примерах можно в статьях:

А мы переходим к обзору доступных вариантов куда выгодно вложить деньги обычному человеку.

Покупка облигаций крупных компаний России

Сначала напомню принцип действия облигаций. По сути своей это долговая расписка:

- компания нуждается в деньгах на реализацию новых проектов. Брать кредит в банке невыгодно, поэтому деньги берут в долг у инвесторов;

- заключать отдельный договор с каждым желающим слишком неудобно. Вместо этого производится эмиссия облигаций на определенную сумму. Например, для привлечения 15 млрд. рублей выпускается 15 млн. облигация стоимостью 1000 руб. каждая. По каждой бумаге устанавливается фиксированный купонный доход – компания платит процент за то, что использует ваши деньги;

- в заранее оговоренную дату происходит погашение облигаций, и ее номинальная стоимость возвращается покупателю. При этом купонный доход, полученный за предыдущие годы, остается при вас. При этом физ. лицу доступна масса облигаций, инвестировать можно на срок от нескольких дней до десятилетий.

Доходность выше банковских депозитов на 2 — 4%, уже лучше. Надежность также высокая, можно в любой момент продать или купить облигации на своем брокерском счете. При этом не теряется накопленная доходность.

Пример – доходность 12% в год. Вы купили и через 1 месяц продали, вы получите свой депозит плюс доход за месяц в размере 1% от вложенной суммы. Минус комиссии за сделку на брокерском счете, но они невелики и сильно на результат не повлияют. Подробнее этот вопрос рассматривался в отдельной статье.

Что касается доходности, то размер купонной выплаты зависит от надежности компании, чем надежнее заемщик, тем меньше обещают платить. Зависимость между надежностью инвестиций и величиной дохода сохраняется независимо от того инвестируете вы в облигации, криптовалюту или банковские депозиты.

По облигациям Альфа банка предлагают доход на уровне 7,9% годовых. Банк надежный, поэтому и доход сравнительно невелик.

Норильский никель предлагает уже 11,6% годового дохода в виде купонных выплат. Это как минимум в 1,5 раза выше банковской ставки по депозиту. Вероятность банкротства Норникеля и невыплаты купонов низкая.

5 золотых правил выгодного и правильного вложения денег

Понять, как правильно использовать заработанное, помогут рекомендации, представленные ниже.

Правило 1: создайте подушку безопасности

Прежде чем размышлять о том, куда можно вложить средства, нужно убедиться в наличии «денежной подушки», или специально накопленной (отложенной) суммы. Денег должно быть достаточно для того, чтобы прожить 6 месяцев при потере основного источника доходов. Так, если человек тратит 20000 руб. ежемесячно, финансовый резерв должен составлять не менее 120000 руб.

Правило 2: не кладите все яйца в одну корзину

Начинающие инвесторы задаются вопросом, как вкладывать деньги, чтобы не потерять их. Профессионалы не советуют вкладывать весь свой капитал в 1 инструмент (особенно если он обещает высокую доходность). Для получения гарантированной прибыли нужно диверсифицировать вложения, т. е. разделить сумму на несколько частей и инвестировать в разные сферы.

Правило 3: заранее оценивайте риски

При поиске ответа на вопрос, куда можно инвестировать, нужно оценивать потенциальные убытки. Новичкам рекомендуется выбирать активы с наименьшим риском: банковские вклады, недвижимость. Формирование агрессивного портфеля из высокорисковых активов может привести к потере всего капитала.

Правило 4: выбирайте коллективное инвестирование

Те, кто не знают, во что лучше вкладывать, чтобы заработать, могут воспользоваться услугами доверительного управляющего. За небольшой процент компания возьмет на себя управление денежными средствами и сделает все возможное для извлечения прибыли.

Хорошим решением может стать коллективное инвестирование, когда люди вместе участвуют в каком-либо проекте. В этом случае прибыли и убытки распределяются поровну.

Правило 5: генерируйте пассивный доход

Найти, куда инвестировать деньги под проценты, несложно. Главное — понять, что такая деятельность может привести к убыткам (из-за отсутствия знаний и опыта, нестабильности мировой экономики и т. д.). Чтобы минимизировать риски, нужно создавать пассивный доход, который обеспечит приток капитала даже при отсутствии работы.

Куда стоит инвестировать деньги 2022 – прогнозы и мнение экспертов

Самостоятельно изучать инвестиционный рынок, его тренды, и делать прогнозы на следующий год – нелегкая задача. Стоит внимательно изучить мнение экспертов в области инвестирования. К сожалению, доступность информации предполагает не всегда высокое ее качество, поэтому не пытайтесь вкладывать деньги, посмотрев одно видео на YouTube, где модно одетый молодой человек на фоне башен Москва-Сити вещает о сумасшедших процентах при вкладе в его новую уникальную инвестиционную компанию.

Все написанное выше в статье основано на мнениях экспертов, совпавших несколько раз в различных источниках. Например, вот таблицы оценки привлекательности инвестиций по данным tinkoff.ru.

На таблицах видно, что высокотехнологичным отраслям прогнозирован высокий рост, а значит, они сейчас обладают высокой инвестиционной привлекательностью.

Обратимся к другому источнику – начальник управления анализа рынков «Открытые Инвестиции» Антон Затолокин в своем интервью для издания РБК утверждает, что ожидается продолжение роста акций крупнейших IT-компаний мира.

Энди Хект, эксперт издания investing.com, говорит о росте биржевых сырьевых товаров и акций сырьевых и промышленных компаний, сравнивая золото с другими сырьевыми товарами.

Видно, что сырьевые товары обгоняют золото по темпам роста, и эта тенденция переходит и на 2022 год. То же самое утверждают эксперты tinkoff.ru.

Зайдя в сеть в поисках экспертного мнения, можно растеряться от обилия противоречивой информации. Тема инвестиций и заработка на них интересует множество людей, вместе с этим большое количество мнений выражается с претензией на экспертное. Если вы желаете сохранить и преумножить капитал, включайте свой скептицизм на максимум, и проверяйте несколько раз прочитанное.

Структурные продукты

Во что лучше вложить деньги, чтобы в любом случае не было финансовых потерь? Невозможно полностью оградить себя от финансовых рисков, однако можно воспользоваться структурными финансовыми продуктами. Это специфические инструменты получения прибыли, выпускаемые финансовыми учреждениями и банками для удовлетворения потребностей клиентов.

Данный вид инвестирования приобрел популярность во время кризиса. Именно поэтому использование структурных продуктов — это один наиболее приемлемых как для опытных инвесторов, так и для новичков, вариантов, куда вложить деньги сейчас. Во время экономической стабильности нет особых сложностей в получении прибыли, но во время кризисных явлений в стране, когда ситуация на всех рынках нестабильная, инвесторы выбирают инвестиционные инструменты, которые способны дать большую прибыль, чем обычные банковские вклады, и свести до минимума возможные риски потерь.

Структурный продукт выглядит следующим образом: одна часть денег (около 70-80%) вкладываются или в облигации (долговые обязательства) или в коммерческие банки, а оставшиеся 20-30% вкладываются в разнообразные фьючерсы и опционы. В худшем случае, инвестор ничего не теряет и остается при собственных средствах, в лучшем случае возможен прирост капитала на 20-30%. Это небольшой показатель, но он куда выше, чем показатели прибыли по банковским вкладам.

Куда не стоит вкладывать свои деньги — неудачные стратегии инвестирования

Чтобы сохранить деньги, нужно избегать участия в мошеннических схемах. К ним относятся финансовые пирамиды, в т. ч. замаскированные под оказание каких-либо услуг. Когда подобные проекты разваливаются, прибыль получают их создатели и люди, вошедшие в число первых инвесторов.

Если старшее поколение чаще вкладывается в финансовые пирамиды, то молодое — в их подобие под названием хайпы. Такие проекты обещают доходность до 100% в кратчайшие сроки (иногда на следующий день после пополнения счета). Плохая новость заключается в том, что владелец хайпа может закрыть его в любой момент, забрав себе деньги участников.

Не менее рискованно играть в азартные игры и делать ставки на спорт: несмотря на обилие «работающих» стратегий в интернете, зарабатывают на этом единицы.

Куда выгодно вложить небольшие деньги под проценты: 4 лучших способа на сегодняшний день

Помимо перечисленных выше, существует еще 4 варианта того, куда вложить деньги.

Способ 1 — перспективные стартапы

В интернете представлено множество стартапов, которые нуждаются в денежных средствах для своего развития. Список и подробное описание проектов можно найти на специализированных сайтах.

При выборе стартапа нужно учитывать, что он может как выстрелить, так и прогореть. Чтобы предсказать вероятность того или иного исхода, нужно иметь представление о современных рыночных реалиях и обладать развитым аналитическим мышлением.

Способ 2 — частное кредитование (P2P кредитование)

Еще один доходный инструмент — P2P кредитование, или выдача займов физическим лицам. Проще всего вести эту деятельность на специальных интернет-площадках, в т. ч. WebMoney. Чтобы получить право одалживать деньги, нужно получить персональный аттестат и тем самым подтвердить свою личность.

Доходность этого вида деятельности составляет 50-100% годовых. Еще одно преимущество — небольшие начальные вложения (начать инвестировать можно даже при наличии $100). Есть и недостаток — высокие риски, связанные с тем, что некоторый процент людей не возвращает деньги в связи с отсутствием желания или финансовых возможностей. Сказать, окажется заемщик честным или нет, невозможно даже после тщательного изучения его характеристик.

Способ 3 — ПАММ счета

Тех, кто не знает, как сделать инвестиции и куда вложить деньги, заинтересуют ПАММ счета на валютных биржах. Принцип метода заключается в том, что трейдер открывает счет и пополняет его собственными средствами. Торговля приносит доход, а ее данные открыты для всех желающих.

Вложиться в ПАММ счет может любое количество инвесторов. При этом доход рассчитывается как процент от суммы вклада.

Мы предлагаем эти брокерские компании для открытия PAMM-счета, с которыми работаем уже много лет и с выводом средств проблем не возникало:

- Альпари ⇒

- Forex4you ⇒ (немного другая схема инвестирования).

- Roboforex ⇒ (аналогично — другая схема).

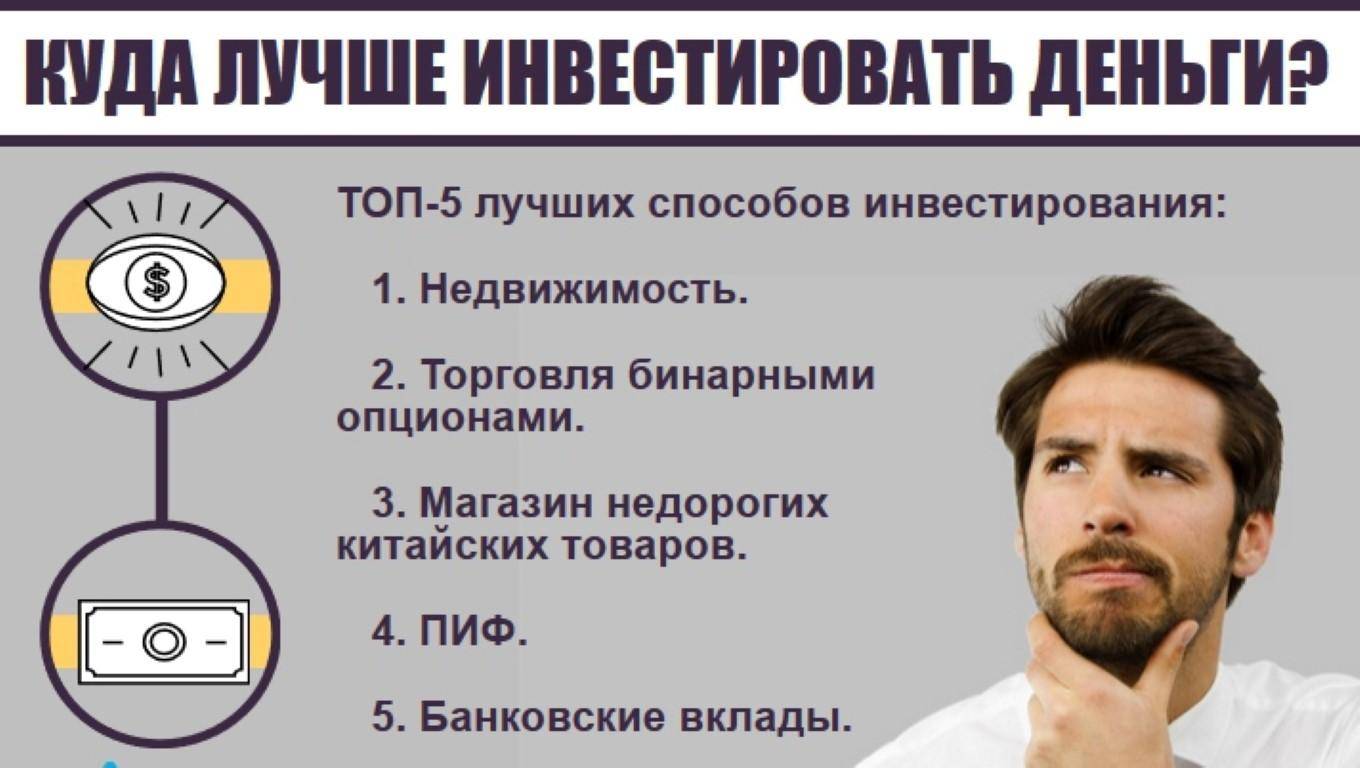

Способ 4 — ПИФы (паевые инвестиционные фонды)

ПИФ работает следующим образом: инвестор вкладывает в него средства, а управляющая компания использует их для получения прибыли. Данный инструмент считается устаревшим из-за неудачного соотношения доходности и рисков, но некоторые инвесторы продолжают вкладываться в фонды самостоятельно или с помощью профессионалов.

Крупные банки страны предлагают ПИФы с доходностью от 5 до 30% годовых. При желании денежные средства можно разделить между несколькими фондами, чтобы избежать потери капитала в случае банкротства одного из них. Преимущество этого способа инвестирования заключается в том, что он не требует больших вложений (для начала достаточно даже 500-1000 руб.).

Другие плюсы:

- профессиональное управление средствами;

- высокая ликвидность;

- законодательная регламентация на государственном уровне.