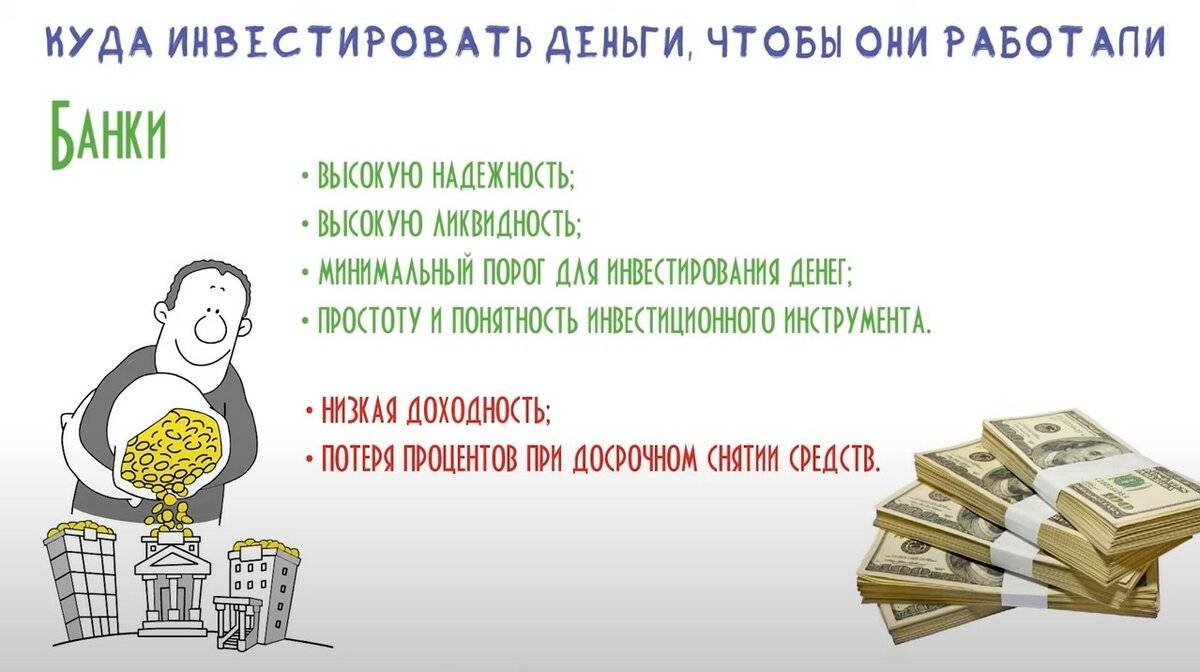

Банки и частные финансовые компании

Еще одним примером объекта для “классических” инвестиций можно назвать банки и различные кредитные компании. Эти субъекты финансовой деятельности занимаются выдачей ссуд под проценты, таким образом, им постоянно нужен дополнительный привлеченный капитал. Для вас же это – реальная инвестиционная возможность.

Эти варианты – наиболее распространенные решения того, куда вложить деньги, чтобы они работали. Все достаточно просто: несете свои средства в банк, подписываете депозитный договор, начинаете получать проценты. То же самое касается и частных кредитных организаций, правда, они дают большую ставку по своим инвестиционным тарифам.

Описываемый вариант вложений хорош своей простотой. Не нужно думать о том, что делать с деньгами дальше – достаточно лишь единожды сделать выбор по поводу того, в какой банк вкладывать деньги под проценты. Опять же, в этом случае нужно ориентироваться как на ставку, обещанную вкладчикам, так и на репутацию учреждения, его статус на рынке услуг, стабильность.

Сопоставив эти факторы, можно подыскать лучшее предложение.

У банков два минуса – возможность того, что учреждение будет ликвидировано из-за неплатежеспособности; а также малая доходность. Кредитные компании – это просто отсутствие стабильности и более высокие риски.

Правила успешного инвестирования

1. Риск и доходность

У каждого способа инвестирования есть 2 основные характеристики, которые всегда связаны – это риск и доходность. Чем выше одна, тем ниже другая. Низкий риск дает низкую доходность, рост доходности повышает шансы потерять все вложенные деньги или их существенную часть (привет МММ). Повлиять на них вы не в состоянии.

Почему у Сбербанка самые низкие проценты по вкладам? – правильно, потому что самый надежный государственный банк – низкий риск и низкая доходность. Но даже вклады в крупных банках не дают 100% гарантии сохранения сбережений – череда банкротств американских банков в 2008 это доказала.

Выбирая способы вложения средств отталкивайтесь от своего отношения к риску и степени сердечного здоровья, лишние 20% прибыли не стоят инфаркта.

2. Подушка безопасности

Почти все способы вложения с потенциальным доходом выше банковского не имеют стабильного роста, периоды роста цены сменяются падением, эти перепады могут длиться годами. А жизнь наша непредсказуема и деньги свободные сегодня могут срочно потребоваться завтра, например, на лечение, плюс никто не застрахован от потери работы.

Поэтому, прежде чем искать варианты приумножения капитала, создайте подушку безопасности – живые деньги или банковский счет позволяющие вам жить в течение минимум 6 месяцев без получения других доходов. К примеру, если вы тратите ежемесячно на семью 30 тысяч, то 150-200 тысяч в банке должно лежать.

3. Научитесь откладывать

Успешное инвестирование начинается не с поиска выгодных вложений, а с умения свести баланс. Ваши доходы всегда должны быть выше расходов. Скорее всего, если вам есть что вкладывать, значит вы эту истину знаете, но на всякий случай предостерегаю тех, кому деньги свалились на голову случайно (наследство, лотерея).

10% от всех ваших доходов – минимальная сумма которую нужно откладывать. Если зарабатываете 20 тысяч, значит 2 должно оставаться, если 200 тысяч, значит должны сохраниться не менее 20. Лучший способ научиться откладывать – делать это не в конце месяца, а сразу после получения зарплаты.

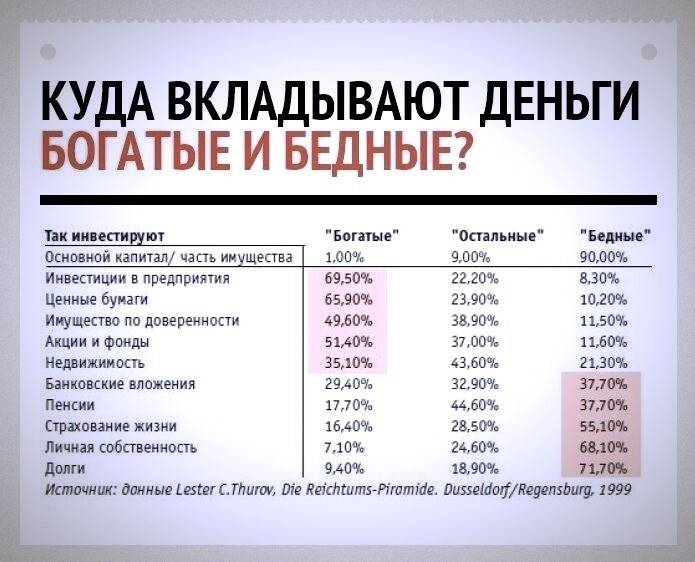

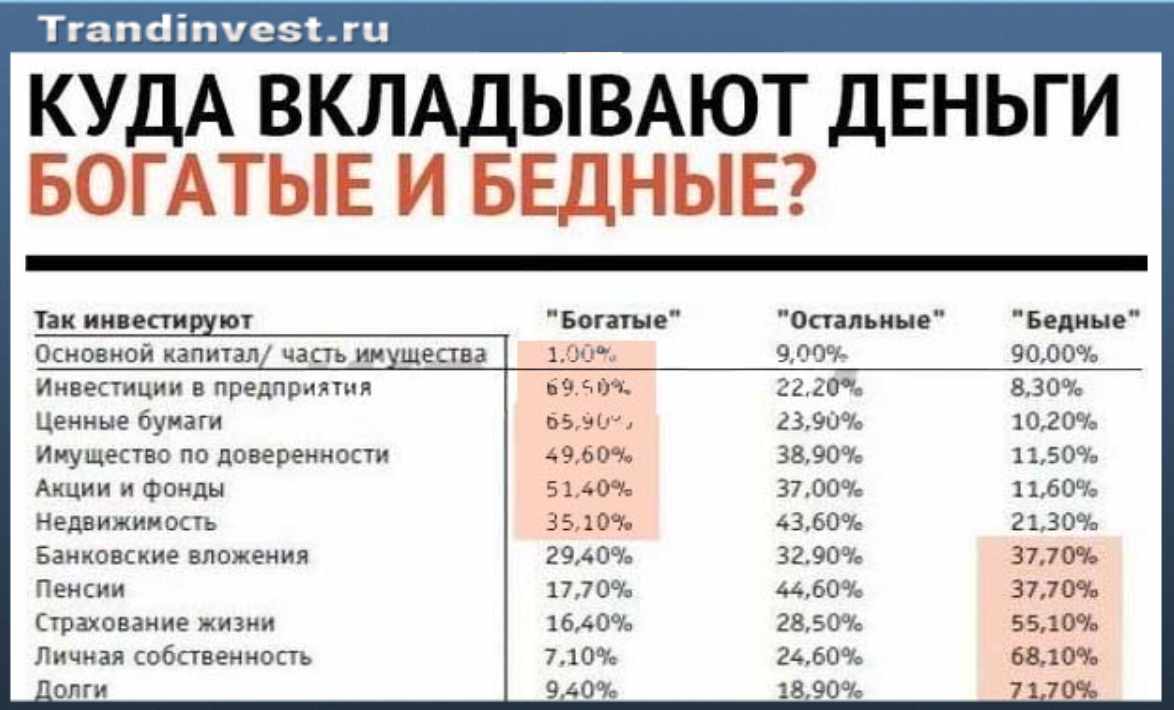

4. Диверсификация

Проще говоря – распределение денег по разным инструментам. Риск потерять вложения в одном месте высок, но инвестируя в разные копилки вы страхуете свой капитал – где-то убавилось, где-то прибавилось.

Тем более, никто не знает наверняка какие вложения окажутся самыми выгодными и выбор одного способа сродни игре в рулетку – угадать одно число сложно.

5. Осторожнее с заемными средствами

Потерять всё это пол беды, но потерять всё и остаться с долгами – катастрофа для будущего. Встречаться с коллекторами неприятно, мало удовольствия и от выплат по кредиту.

Но даже если вы не уйдете в минус, кредитные деньги в инвестировании повысят шансы потерять капитал.

6. Не вкладывайте в то, о чем не знаете

Прежде чем нести свои деньги – изучите подробно объект инвестирования.

Если покупаете акции, то узнайте что это такое, от чего зависит их цена, какие права дают эти ценные бумаги, каким рискам подвержены, как формируют прибыль, что такое дивиденды и т.д. Я встречал немало людей, считающих акции аналогом банковского счета но с более высоким доходом. У каждого инструмента есть свои характеристики (о них будет ниже).

Помните, сначала знания – потом действия.

Полезная таблица для будущего инвестора

Банковские депозиты

Ренессанс-кредит

Предлагает относительно высокие ставки на депозит, до 8,5%. Наибольшей популярностью пользуется депозит «Доходный». Срок вклада от 3 месяцев.

ВТБ24

Максимальная доходность – 7,1%. Есть возможность инвестировать в обезличенные металлические счета, монеты, облигации федерального займа.

Сбербанк

Предлагает множество депозитных программ с разным процентом дохода и сроком вклада. Максимальная ставка 5,6%. Есть возможность открыть индивидуальный инвестиционный счет. Доступны вклады в драгметаллы, облигации федерального займа.

Альфа Банк

Предоставлены 3 депозитные программы и 4 варианта накопительных счетов. Максимальная ставка депозита – 6,5%.

Home Credit Bank

Самая высокая ставка – 7,1%. Минимальный вклад – 1000р.

Акции и облигации российских компаний

Газпром

Покупка ценных бумаг газового монополиста возможна в отделении Сбербанка. Цены и условия необходимо уточнять на месте.

Сбербанк

Самые доходные облигации на российском рынке. Купить можно в отделении одноименного банка.

Совкомбанк Б5

Доходность 8,9%. Срок инвестирования – 287 дней.

Уралкалий ОЗР

7,7% дохода сроком на 825 дней.

Роснефть

7,45% дохода на 1813 дней.

МТС

7% на 190 дней.

Почта России

7,3 на 448 дней.

Недвижимость

Domclick.ru

Покупка недвижимости в ипотеку от Сбербанка под 6–8,6% годовых.

I-invest.ru

Эксклюзивные жилые комплексы в Москве. Ипотека от 6%.

Kupavna2018.ru

Жилкомплекс Купавна. Квартиры от 1,38 млн рублей.

Lubercysamolet.ru

Квартиры в Люберцах от 2,5 млн рублей. Ипотека от 6,7%.

Драгоценные металлы

Золотые слитки

Купить можно в Сбербанке и Газпромбанке. Вес слитков в граммах: 1, 5, 10, 20, 50, 100, 250, 500, 1000. Цена от 2300 р. за грамм.

Серебро

Сбербанк предлагает слитки весом 50, 100, 250, 500, 1000 грамм. Цена за слиток в 50 грамм – около 1448 рублей. Такие же условия в Газпромбанке.

Платина

Слитки весом 5, 10, 20, 50, 100 грамм. Цена за пятиграммовый – 8785 р. Доступны в Сбербанке и Газпромбанке.

Палладий

Слитки весом 5, 10, 20, 50, 100 грамм. Стоимость наименьшего – 12956р. Купить можно в вышеназванных банках.

Ювелирные украшения и драгоценные камни

Altyngroup.ru

Ювелирный завод, мощности которого расположены в России и Кыргызстане. Основан в 1990 году. Купить можно любые украшения (кольца, цепочки, браслеты) и драгоценные камни (бриллианты).

Diamonds-are-forever.ru

Доступны украшения из золота с бриллиантами, сапфиром, изумрудами, рубинами. Широкий диапазон цен.

Redkiekamni.ru

Магазин, специализирующийся на продаже драгоценных камней. Огромный выбор, цены для любого кармана.

Brilliant.ru

Большой выбор бриллиантов, стоимостью от 10000 рублей до нескольких десятков миллионов.

Антиквариат

Wolmar.ru

Аукцион старинных монет и медалей. Доступны VIP и стандартные торги.

Antikwariat.ru

Известный аукцион. Купить можно практически любой предмет коллекционирования – от марок до автомобилей.

Newauction.ru

Аукцион, на котором продают не только предметы старины, но и современные изделия, например, смартфоны.

Рынок Forex

Alpari

Самый прибыльный ПАММ-счет в 2017 году принес инвесторам 9594% годовых. Недельный доход может составить 14–40%.

FXPro

Есть возможность инвестировать в любые металлы, компании, валюты и природные ресурсы.

InstaForex

Позиционируют себя как брокера №1 в Европе. Предлагают большой выбор инструментов для инвестирования.

Криптовалюта

EXMO

Биржа с более чем миллионом инвесторов с 200 стран мира. Большой выбор криптовалют.

YoBit

На бирже представлены практически все криптовалюты, даже самые новые и неизвестные.

Binance

Биржа из Гонконга. Является хорошим инструментом для пассивного хранения криптовалюты.

Poloniex

Самая известная и авторитетная биржа. Можно не только инвестировать, но и кредитовать трейдеров.

Краудфандинг

Kickstarter.com

Краудфандинг – новое явление для России и СНГ. При инвестировании в стартапы на этих сайтах, будьте внимательны. Большинство проектов платит инвесторам товаром или услугой. А порой, сборы просто благотворительные.

Booomerang.dk

Planeta.ru

Инвестиции в профессиональных игроков в покер

Pokerstrategy.com

Подобная деятельность может показаться рискованной и убыточной, но на самом деле, при должном подходе и хладнокровии, инвестиции могут приносить постоянный доход

Основное внимание необходимо уделить анализу игрока, в которого хотите инвестировать. Обязательно читайте отзывы.

Gipsyteam.ru

Опубликовано:

Добавить комментарий

Вам понравится

Преимущества и недостатки инвестирования

Всегда нужно помнить, что даже у медали есть две стороны. Вот и при инвестировании на одну чашу весов вы кладете финансовые преференции, а на другую – риск потери средств. Давайте рассмотрим в сравнительной таблице, какие есть плюсы и минусы инвестирования:

| Преимущества | Недостатки |

| масса возможностей для заработка, руководствоваться нужно лишь стартовым капиталом, рисками и желаемым доходом | риск потерять средства всегда есть: чтобы минимизировать его, лучше всего инвестировать в стабильные активы (например, в недвижимость) |

| в отличие от наемных работников инвесторы ни от кого не зависят (в любое время можно взять отпуск), при этом деньги продолжат работать | наличие стартового капитала (разумеется, можно начинать и с 10 долларами в кармане, но заработать много не получится) |

| возможность получения дохода из различных источников, для чего нужно диверсифицировать активы | нестабильность получения прибыли, причем с этой проблемой сталкиваются даже опытные вкладчики (доходность может варьироваться в больших диапазонах) |

| для новичков инвестирование может показаться опасным, но для опытных вкладчиков – это адреналин и азарт | необходимость в контроле ситуации, так как при отсутствии мониторинга со стороны инвестора можно потерять деньги |

Очевидно, что в инвестировании шансы на получение дохода и слив депозита одинаковы. То, какая чаша весов перевесит, будет зависеть исключительно от вас.

Еще несколько советов

Куда еще можно выгодно вложить деньги? Если вы еще не

выбрали подходящий для вас способ, представляем еще несколько вариантов.

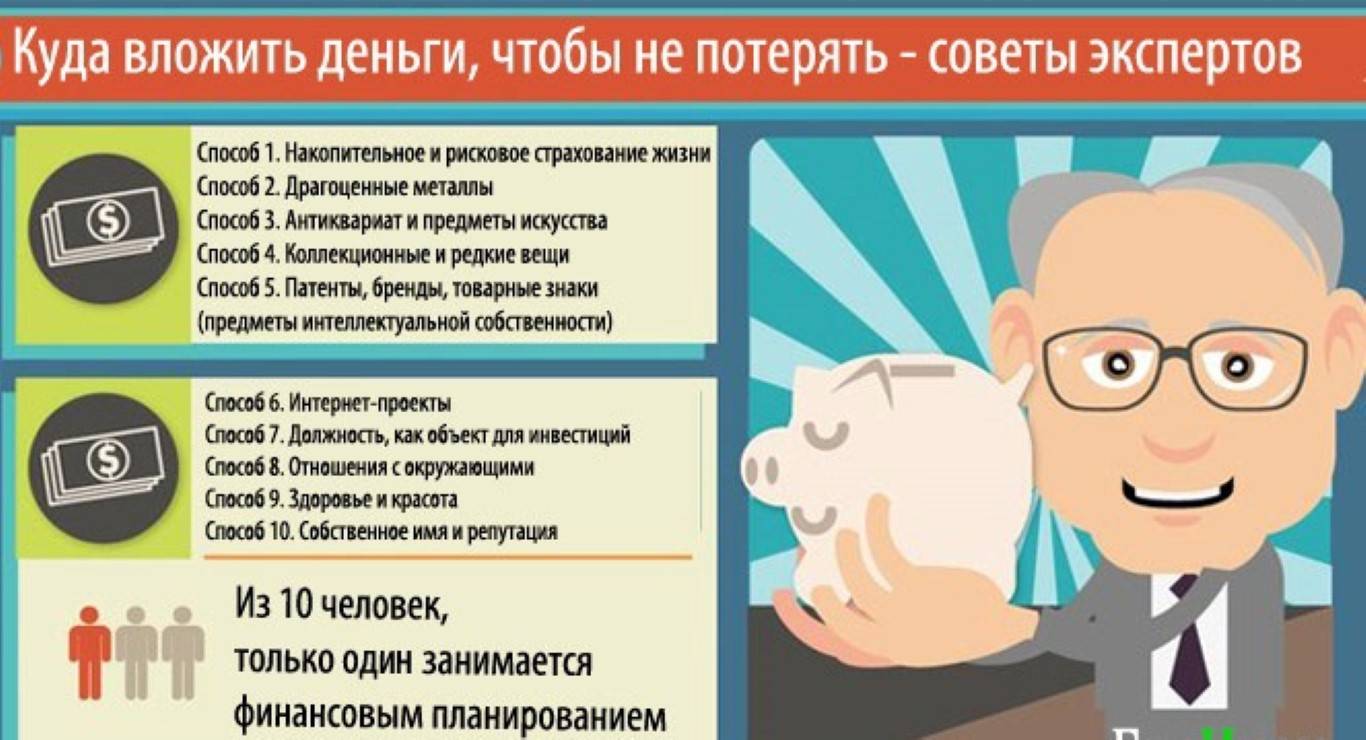

Драгметаллы

Золото, серебро, платина, палладий – слитки перечисленных

драгоценных металлов можно купить во всех кредитных организациях. Основные

преимущества:

- отличный способ сохранения денег;

- подходит для долгосрочного вложения капитала;

- рост цен на приобретенный металл даст возможность получить неплохой доход. Например, по отношению к 2008 году, золото подорожало в 2 раза.

Но при этом следует учитывать и наличие «подводных камней».

По законодательству, золото считается имуществом, а это значит, что при продаже

оно облагается НДС (+18% к номинальной стоимости). К тому же, если инвестор

решит продать драгметалл, ему понадобится оплатить подоходный налог от

полученной прибыли – 13%.

Котировки драгметаллов (покупка на 13.06.2019 г., за цена за

1 г) :

- Золото – 2 632 р.

- Серебро – 29,06 р.

- Палладий – 2 777 р.

- Платина – 1 595 р.

Предметы искусства

Купив картину известного художника, ценную статуэтку, дорогую скульптуру, это не только способ украсить интерьер, но и неплохой вариант для вложения и приумножения свободных средств. В данной отрасли, конечно, понадобятся или большие суммы, или отличные искусствоведческие знания.

По мнению специалистов у данного способа заработка хорошая доходность – 80-100 % годов, а иногда и все 500%.

Существует несколько путей вложения:

- Если в наличии много денег и есть связи, но потенциальный покупатель ничего не понимает в искусстве, стоит поучаствовать в аукционах. Скупайте картины известных художников – Рембрандта, Ван Гога, Мане и других.

- Когда в распоряжении небольшая сумма, делайте ставки на качественные работы молодых перспективных художников. За несколько лет их стоимость увеличится в 10-20 раз.

Самообразование

Сегодня, имея свободные средства, можно найти множество

способов, куда и как вложить деньги. При этом люди редко задумываются об

инвестициях в самообразование. Ведь, получение новых знаний, как синоним новых

возможностей. Занимаясь саморазвитием, вы никогда не потеряете свои деньги, а в

дальнейшем только приумножите свои вложения.

Во что можно инвестировать

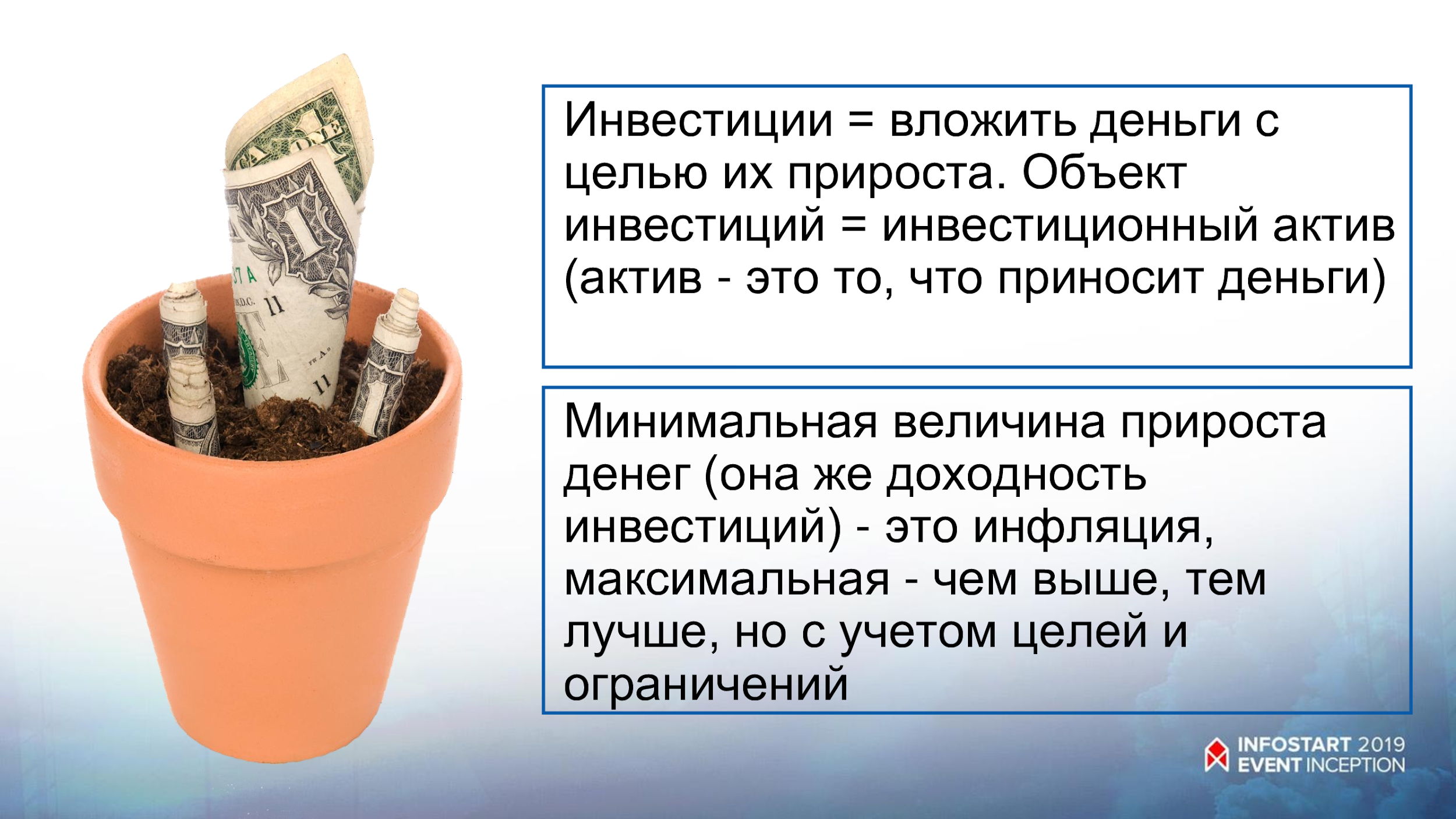

Любое распределение денег с целью их приумножить можно считать инвестицией. Деньги можно внести на счет в банке, чтобы получать небольшой процент, — это самый безопасный способ инвестировать, но доход от него ниже, чем от других. Вклад работает так: когда клиент вносит на счет деньги, одну их часть банк отдает на хранение в Центробанк, а другую использует для получения прибыли. Например, выдает кредит другому клиенту. Частью этой прибыли он делится с вкладчиком.

Еще можно вложить деньги в недвижимость — например, купить квартиру и сдавать ее в аренду — это тоже считается инвестицией. Но чаще всего, когда говорят про инвестиции, имеют в виду вложение в финансовые активы — это акции, облигации, паи инвестиционных фондов, валюта и драгоценные металлы. О таких инвестициях мы расскажем подробнее.

Акции. Это долевые ценные бумаги, которые позволяют владеть частью бизнеса, а иногда и управлять им. Если компания закроется, владелец акций получит часть имущества организации, то есть выплаты, пропорциональные доле его участия в компании. Размер выплат также зависит от типа акций и условий, прописанных в уставе организации.

Какие акции бывают, что они дают и как на них зарабатывать

Прибыль от акций можно получать двумя способами: покупать и продавать их или получать дивиденды — часть прибыли компании за определенный период.

В брокерских сервисах можно посмотреть, насколько акция выросла за определенный период, и оценить, стоит ли покупать ее сейчас

У акции нет срока действия. Ее можно продать в любой момент, если понадобятся деньги или если покажется, что она достаточно выросла в цене и может случиться обвал.

Облигации. Это долговые ценные бумаги. При покупке облигации инвестор дает часть своих денег в долг компании на какое-то время. Пока компания пользуется деньгами, инвестор получает купоны — так называют процентные выплаты держателям облигаций.

У облигаций обычно указана ожидаемая доходность за определенный период

У облигаций есть срок. Когда он закончится, инвестор получит назад всю вложенную сумму.

Паевой инвестиционный фонд (ПИФ). ПИФ можно сравнить с коллективной копилкой или сейфом, куда частные инвесторы складывают свои деньги. Взамен они получают пай — именную ценную бумагу, в которой указан размер их доли в общем фонде.

Сам по себе пай не приносит прибыли — ни процентов, ни купонов, ни дивидендов. Заработать можно, если выросла стоимость активов фонда. Тогда погасить или продать пай можно по более высокой цене. При погашении из фонда возвращается сумма, которая равна стоимости пая. При продаже пай переходит другому инвестору на бирже.

За владение паем есть комиссии, они обычно указаны в описании фонда.

В описании фонда указаны ожидаемая доходность и комиссии

Если владеть паем хотя бы три года, налог платить не нужно.

Валюта. Можно покупать любую валюту, держать на вкладе и получать проценты. Если курс станет выше, чем при покупке, валюту можно продать и заработать на разнице.

Если курс станет выше, валюту можно выгодно продать

Курс трудно предсказать: он может стремительно вырасти и принести много денег, а может резко упасть — тогда прибыли не будет.

Драгоценные металлы. Можно купить слитки, монеты или вложить деньги в обезличенный металлический счет — он нужен для хранения «виртуальных» металлов. С помощью этого счета можно купить или продать металл, не получая его на руки. Стоимость золота, серебра и платины разная, поэтому и динамика изменения цены у них тоже разная. Банки сами устанавливают цену покупки и продажи металла, исходя из цены Центробанка.

Официальные цены на аффинированные драгоценные металлы указаны на сайте Центробанка

Центробанк опирается на цену металла на Лондонской бирже: там выставляют цену в долларах за унцию. Но банки и ювелиры используют измерение в тройских унциях: 1 унция = 31,1 г. Поэтому Центробанк делит цену на бирже на 31,1 и переводит сумму в рубли — получается цена за 1 г металла. Пользуясь этим, можно заработать дополнительные деньги на продаже металла: при падении рубля драгоценный металл в рублях дорожает.

Как уменьшить риски инвестирования

У инвестора стоит задача, в какой бизнес вложить деньги, да так чтобы их не потерять и получить доход от вложений, т.е. в первую очередь его интересуют риск инвестирования, а лишь потом доходность инвестиций.

У владельца бизнеса другая задача – как инвестиции в бизнес привлечь и не потерять его. Этот риск также является главенствующим при поиске инвестора.

В любом случае, задача снижения рисков для обоих участников инвестиционного процесса является актуальной.

Основные риски инвесторов

Условно риски инвесторов можно классифицировать:

- юридические,

- экономические,

- финансовые,

- организационные.

Инвестиции в бизнес должны быть закреплены инвестиционным договором. Можно найти множество шаблонов таких договоров в интернете, но жизнь гораздо разнообразней всех шаблонов. Поэтому лучше прибегнуть к помощи юристов, особенно, в прямых договорах инвестирования. Тогда, в случае неудачи инвестиционного проекта, у вас будет шанс вернуть часть своих вложений в проект, а в случае успеха, получать полностью причитающуюся вам прибыль.

Вкладывая деньги, инвестор обязан просчитать сам, или привлечь специалистов, экономическую эффективность инвестируемого проекта. Очень важно проверить исходные данные расчета и условия функционирования проекта, вероятность успешности проекта и оценить срок его окупаемости. Если владелец предприятия предоставит вам бизнес-план проекта, тщательно проанализируйте все его разделы

Если бизнес-план демонстрирует очень высокую доходность, надо проявить максимум осторожности

Расчеты могут быть ошибочны или даже фальсифицированы. Если владелец предприятия предоставит вам бизнес-план проекта, тщательно проанализируйте все его разделы

Если бизнес-план демонстрирует очень высокую доходность, надо проявить максимум осторожности. Расчеты могут быть ошибочны или даже фальсифицированы

Если владелец предприятия предоставит вам бизнес-план проекта, тщательно проанализируйте все его разделы

Если бизнес-план демонстрирует очень высокую доходность, надо проявить максимум осторожности. Расчеты могут быть ошибочны или даже фальсифицированы. Если владелец предприятия предоставит вам бизнес-план проекта, тщательно проанализируйте все его разделы

Если владелец предприятия предоставит вам бизнес-план проекта, тщательно проанализируйте все его разделы

Если бизнес-план демонстрирует очень высокую доходность, надо проявить максимум осторожности. Расчеты могут быть ошибочны или даже фальсифицированы. Инвестиции в проект состоят из средств инвестора и владельца предприятия

Следует уточнить достаточно ли финансов для реализации проекта. Если бизнес-план требует финансового участия владельца бизнеса, то необходимо выяснить есть ли у него эти средства или источник их получения. Это предохранит инвестора от дополнительных финансовых вливаний

Инвестиции в проект состоят из средств инвестора и владельца предприятия. Следует уточнить достаточно ли финансов для реализации проекта. Если бизнес-план требует финансового участия владельца бизнеса, то необходимо выяснить есть ли у него эти средства или источник их получения. Это предохранит инвестора от дополнительных финансовых вливаний.

Прежде чем делать инвестиции в бизнес — проекты, изучите область деятельности инвестируемого бизнеса. Если вы не имеете представления об этой теме или у вас нет специалиста в команде по инвестируемой теме, лучше не инвестировать. Наилучший вариант стать инвестором для бизнеса, который вы знаете, или который ясен для вашего понимания

Большинству владельцев с различным уровнем организации производства и прибыльности нужны инвестиции в бизнес, но инвестору важно вложить средства в хорошо организованное предприятие, иначе средства поглотит хаос инвестируемого предприятия. Рекомендуется посетить офис и производственные подразделения компании, в которую вы хотите вложить деньги. Иногда даже внешней оценки офиса, сотрудников и рабочей организации производства достаточно для принятия решения об инвестициях в этот бизнес

Иногда даже внешней оценки офиса, сотрудников и рабочей организации производства достаточно для принятия решения об инвестициях в этот бизнес.

Паевой инвестиционный фонд

По сути, ПИФ – это один из видов доверительного управления.

Человек покупает пай и автоматически становится членом коллективной

инвестиционной организации, которая самостоятельно решает в какой проект

инвестировать. Полученная прибыль делится между собственниками паев в равных частях

в соответствии с их количеством.

Поэтому, пай для вкладчика – это ценная бумага с указанием

имени владельца, удостоверяющая долю собственника на имущество ПИФ, дающая

право требовать доверительного управления от компании. Как правило, в ПИФы

можно вкладывать небольшие суммы — от

1000 рублей.

С учетом способа выкупа паев, ПИФы подразделяются на 3 типа:

- Открытые – вложить деньги возможно без

предварительного согласования. - Интервальные – манипуляции возможны в назначенный

период. - Закрытые – выйти из такого фонда получится

только после прекращения его существования. Чаще всего их деятельность связана

с недвижимостью.

Сегодня возможность выбрать ПИФ и приобрести пай дают

возможность разные банки. Например, Тинькофф банк предлагает низкий порог входа

– от 100 р. Чтобы стать пайщиком, достаточно выбрать стратегию компании «Альфа

Капитал», докупать паи самостоятельно, или подключить автоплатеж, а после

3-летнего стажа воспользоваться правом на получение налогового вычета 13% от

размера инвестиционного дохода.

Акции и ценные бумаги

Неоднозначной в плане прибыльности можно назвать покупку

ценных бумаг. С одной стороны, приобретая «частичку» раскрученной компании, вы

будете получать причитающиеся дивиденды. Но, с другой стороны, не имея знаний и

опыта в этой области, можно остаться в минусе.

По законодательству участвовать в торгах на фондовом рынке

физическое лицо не имеет права. Если вы решили вложить деньги в ценные бумаги,

придется заключить договор о брокерском обслуживании. Такое право имеет

большинство банков, а также организации, специализирующиеся на данном виде

деятельности.

Акции

Инвестиции в акции – рискованнее, чем депозиты, недвижимость

и облигации, но способны принести более ощутимый доход. Если подойти к идее с

умом, можно получать небольшую, но гарантированную прибыль.

Как «работают» акции:

- получение дивидендов (процент от прибыли

компании), в основном выплачиваются 1 раз в год; - продажа акции после повышения ее котировки, в

этом случае разница между покупкой и продажей поможет увеличить капитал.

В большинстве случаев начинающие акционеры предпочитают

приобретение «голубых фишек». Так называют акции компаний-гигантов, прочно стоящих

на ногах (Газпром, Сбербанк и другие). При этом глупо рассчитывать на большие

дивиденды, такие вложения носят долгосрочный характер.

Прилично заработать возможно за счет приобретения ценных бумаг неизвестных перспективных проектов, которые основываются на инновационных идеях. Но стоит оговориться, что такие случаи единичны, «выстрелить» способен далеко не каждый стартап. Поэтому, прежде чем инвестировать в молодую компанию, тщательно изучите бизнес-план и презентацию проекта, и только потом принимайте взвешенное решение.

Облигации

Такой вид ценных бумаг, как облигация, относится к вкладам, схожим

с депозитами, но с более высокой ставкой. По сути, облигация – это долговая

расписка. Вкладывая деньги, вы даете их в долг частной компании или государству

на определенный срок. По истечении заявленного временного периода, ваши

инвестиции возвращаются с прибавкой, соответствующей размеру процентной ставки.

Как перспективу вложения свободных активов на 3 года, можно

рассмотреть приобретение облигаций известных организаций. Например, сегодня,

покупая облигации Сбербанка, можно рассчитывать на потенциальную доходность в 10% годовых.

Давайте на этом примере рассмотрим, сколько можно заработать

при покупке облигаций сроком на 1 год, если у инвестора есть в распоряжении 50

000 р.:

Стоимость одной облигации – 1000 р. Значит, открыв

брокерский счет и разместив там 50000 р., получится приобрести 49 шт. на сумму

49 000 р., при этом 0,62% (302 р.) составит комиссия банку за сделку на

фондовом рынке. Сумма инвестиций составит – 49 302 р.

Расчет доходности за 12 месяцев по трем сценариям:

- Позитивный: доходность 15 % — 22 973 р.

- Нейтральный: 7,36 % — 11 017 р.

- Негативный: -0,20 % -(-302 р.)

Получается, что при самом печальном развитии событий,

инвестор теряет только размер комиссионных, так как Сбербанк гарантирует

возврат всех вложенных денег.

Самые выгодные предложения предоставляют начинающие

компании, не имеющие солидной деловой репутации. Для привлечения дополнительных

финансов, они выпускают «мусорные» облигации. Такие ценные бумаги имеют минимальный

кредитный рейтинг или не имеют его вообще. Но, несмотря на перспективу высокой

прибыльности, такой поступок считается весьма рискованной затеей.

Цель привлечения инвестора

Инвестиция – это стороннее вливание финансовых средств в определенный проект, программу, начинание на долговременной основе, рассчитанное на отсроченное получение прибыли.

Зачем предпринимателям могут понадобиться посторонние средства, ведь потом придется делиться прибылью? Цель, с которой бизнесмен может пригласить других финансово поучаствовать в его «детище», может быть одной из следующих:

- рост и развитие текущей деятельности;

- привлечение дополнительных или недостающих ресурсов;

- увеличение основных активов;

- освоение технологий;

- вступление в новые области бизнеса.

Куда не стоит вкладывать деньги, чтобы не потерять их

На фоне повышенного интереса к теме вложения денег и развития информационных технологии появилось много видов деятельности, маскирующихся под инвестирование, а на самом деле являющихся азартными играми или нелегальными сферами бизнеса.

Не относятся к способам вложения денежных средств ставки на спорт в букмекерской конторе, а также игра в лотерею или в казино. Если вы будете постоянно выигрывать у букмекера, он ограничит размер ваших ставок, поэтому глубокий анализ спортивных событий перестанет приносить доход, а время, потраченное на изучение темы уйдёт впустую. В отличие от тотализатора, прибыль биржи не зависит от результата ваших инвестиций, поэтому она не заинтересована чинить вам препятствия.

В России осуществляют деятельность, имеющую признаки мошенничества, форекс-клубы, которые приглашают инвестора на обучение и предоставляют возможность успешной игры на демо-счёте. После того, как клиент открывает счёт на реальные деньги, его вложения становятся убыточными и ведут к потере капитала.

В 2020 году процветают финансовые пирамиды, предлагающие выгодно вложить деньги.

В сети интернет предлагают обучение трейдеры и инвестиционные консультанты, с упоением рассказывающие о заработанных миллионах. Большинство из этих «покорителей фондового рынка» не смогут ответить на простой вопрос: «Если вы миллионер, то зачем вам обучать простых людей за 5 копеек?».

Подводя итог, отметим, что вложение денежных средств — это не игра, а кропотливая работа, требующая знаний и опыта, поэтому все инвестиционные решения следует принимать:

- взвешенно;

- с ясной головой;

- с минимальным привлечением кредитных средств.

Съем жилья или ипотека? Что выбрать? Считаем вместеКак хранить деньги почти без риска Семейный бюджет. Что это? Как правильно его вести и сэкономить?Как экономить воду в квартире с счётчиком?