Микрозайм или кредита с 100 дневным грейсом?

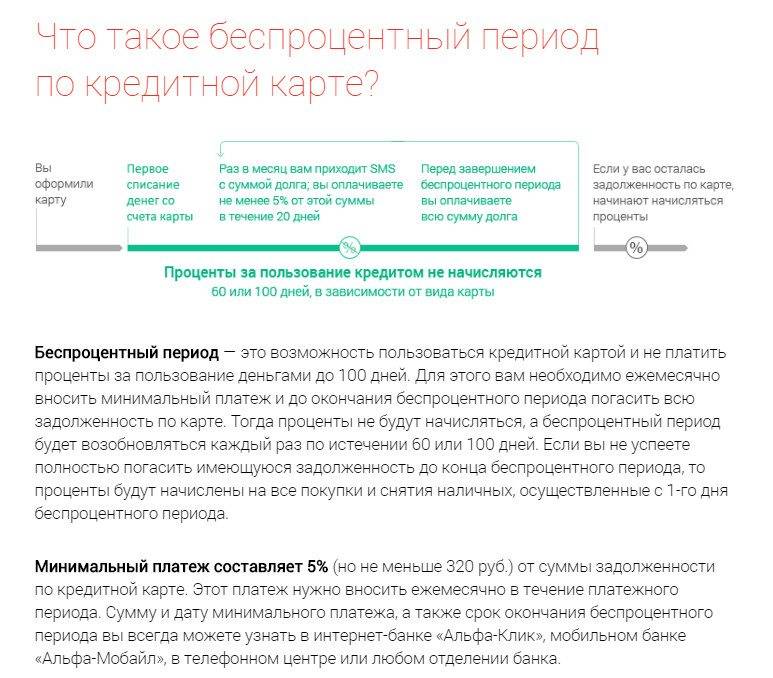

Потенциальный заемщик может сказать, что в банке получить карту сложнее. Но стоит учесть то, что кредитная карта Альфа-Банка со 100 дневным льготным периодом это реальный способ сэкономить деньги.

Однако карта требует очень хорошей финансовой дисциплины. Платить все равно придется — не сразу, а потом. Минимальный платеж еще никто не отменял, а если его не оплатить — ухудшение кредитной истории гарантировано.

Помимо экономии необходимо помнить о том, что заявку на микрозайм приходится подавать каждый раз, когда нужны деньги. Заявка же на кредитную карту подается один раз, а действие договора кредитования не ограничено во времени и можно пользоваться заемными средствами неограниченное количество раз. При своевременной оплате задолженности карта может стать дополнительным кошельком тогда, когда возникают непредвиденные траты, а денежные средства нужны срочно.

Карты Альфа Банк с льготным периодом

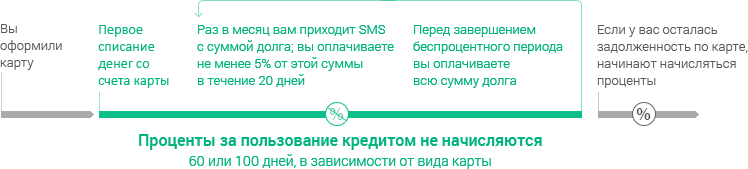

Альфа-Банк предлагает два вида льготного периода: длительностью в 60 и 100 дней. К картам с льготным периодом в два месяца относятся:

- Аэрофлот;

- Cosmo;

- Мужская;

- М-Видео бонус.

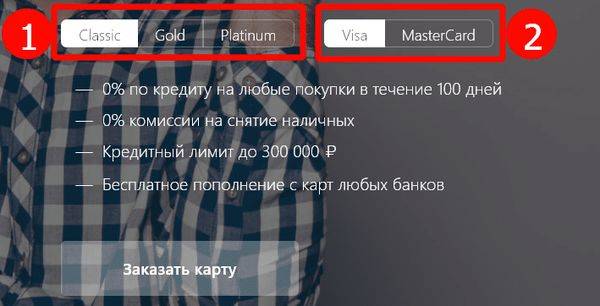

Льготный период длительностью в 100 дней имеют карты:

- 100 дней без процентов – Visa классическая, Виза Голд, Виза Премиум или MasterCard Стандарт/Голд/Премиум;

- Близнецы – дебетовая и кредитная карта (два в одном).

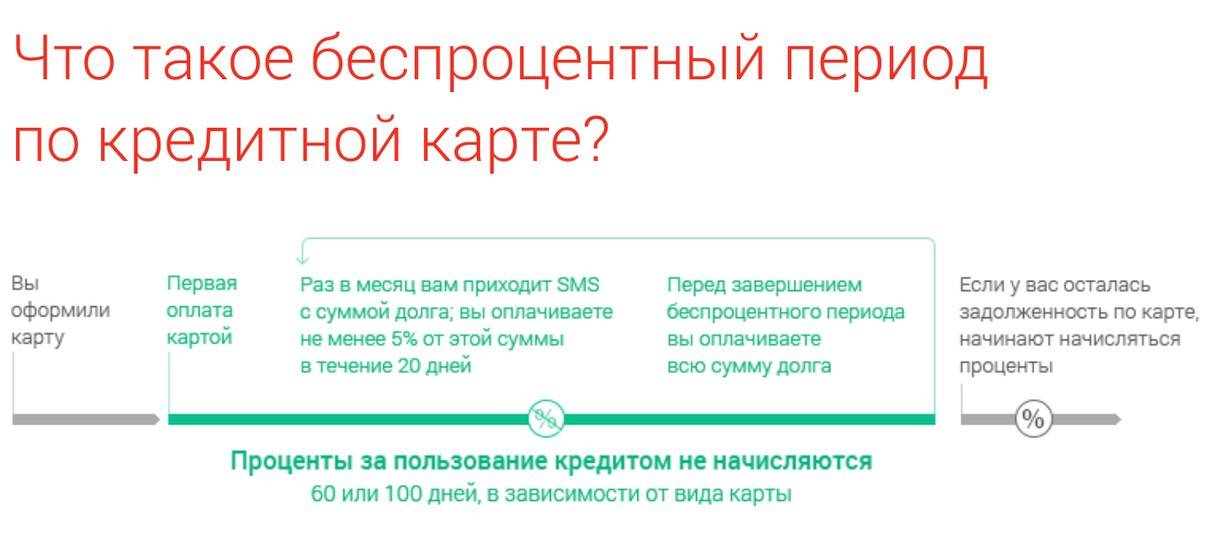

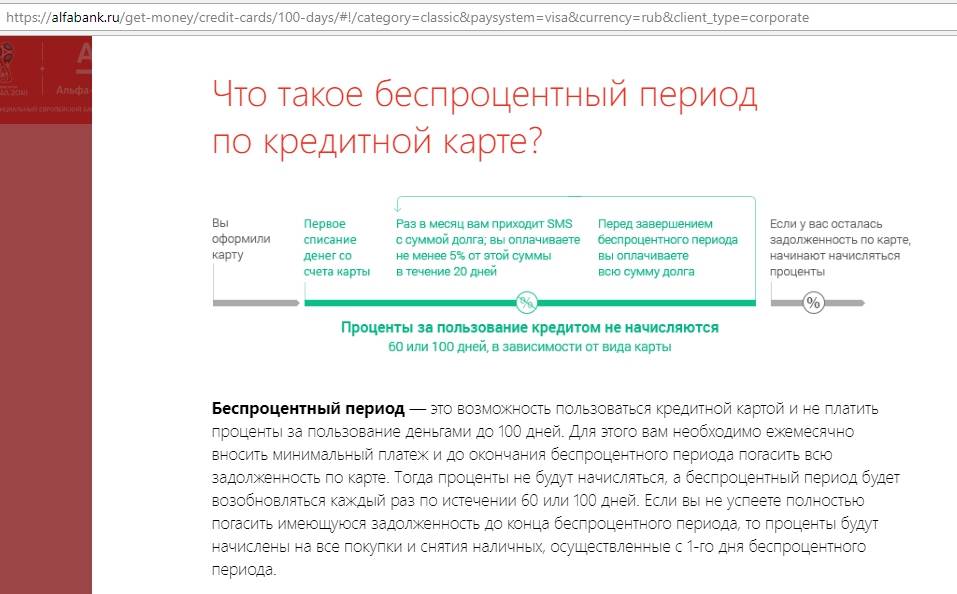

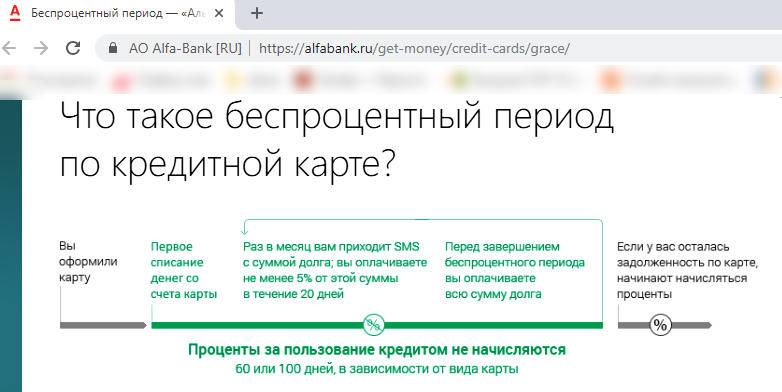

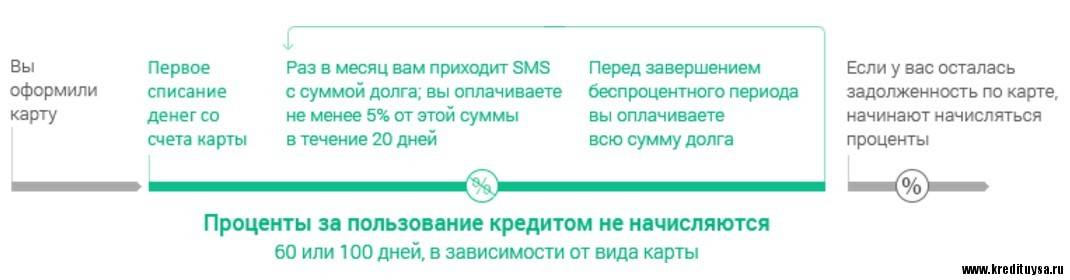

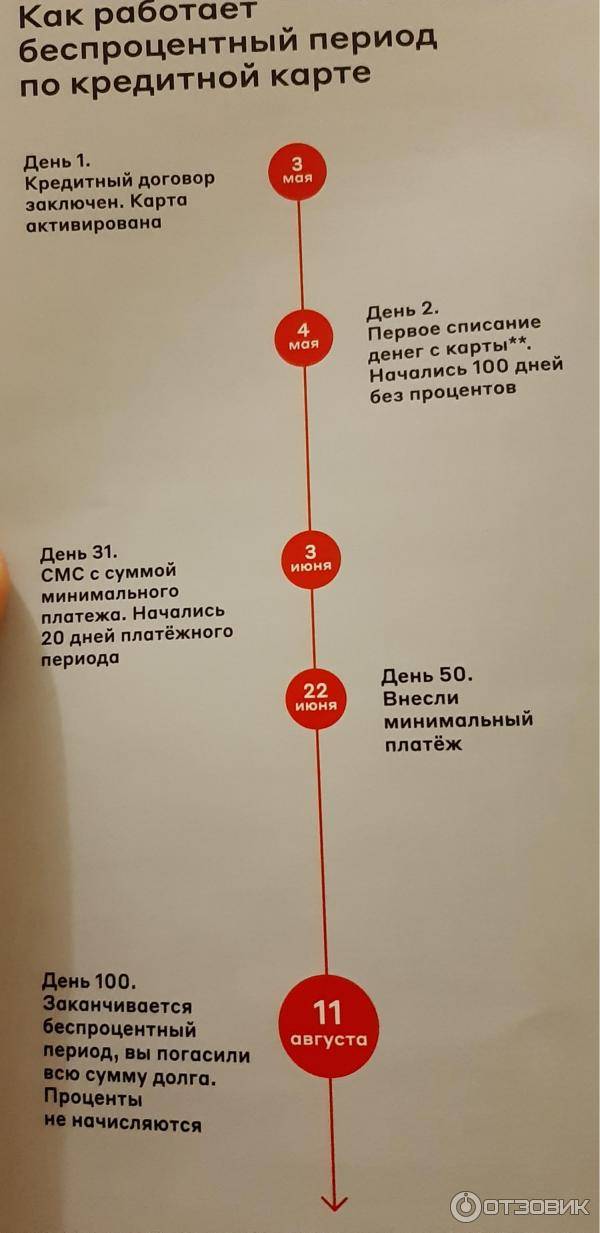

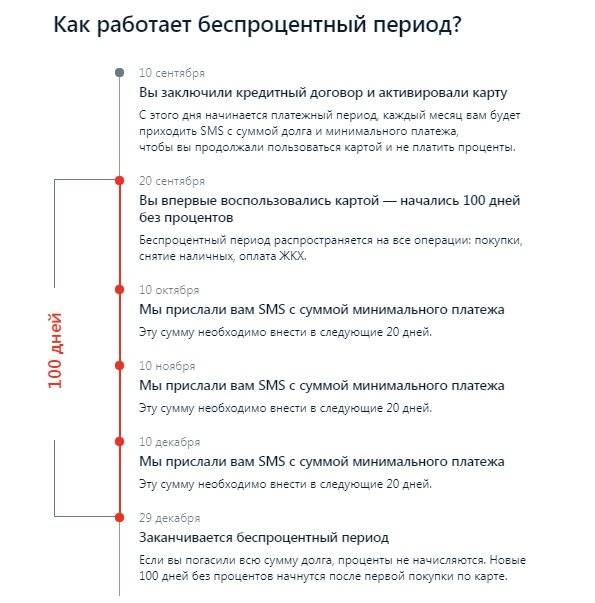

У всех кредитных карт Альфа-Банка, льготный период начинается со дня первой покупки или обналичивания через банкомат. Заканчивается этот период ровно через 60/100 дней. Таким образом, если за выделенный промежуток времени задолженность полностью погашена – кредит использован бесплатно.

Следует соблюдать условия банка для использования льготного периода:

- Ежемесячно погашать задолженность в размере не менее 5% от общей суммы;

- Ежегодное списание средств за обслуживание карты банком происходит на следующий после активации;

- Комиссия за снятие наличных в банкоматах банка – 5,9%;

- За подключении функции СМС-уведомления взимается дополнительная стоимость в размере 59 рублей, начиная со 2-го месяца обслуживания;

- Страхование жизни – 0,67% (без НДС) от общей суммы долга ежемесячно (можно отказаться).

Пополнение карт без комиссии можно осуществить через банкоматы Альфа-Банка и его партнеров, а также через Интернет-банкинг или Мобильный банк.

Льготный период Альфа-Банка, или 100 дней без процентов

Помните, что если вы не внесете полную сумму долга до конца ЛП, на нее будут начислены проценты. Где посмотреть сумму и дату платежа?Узнать дату и точную сумму платежа можно в любое время, запросив выписку: Здравствуйте! Я просрочил выплату минимального платежа во время 100дневного льготного периода на 9 дней. Мне Альфа-банк убрал льготный период вообще. Правильно он поступил? Где это указано? Спасибо

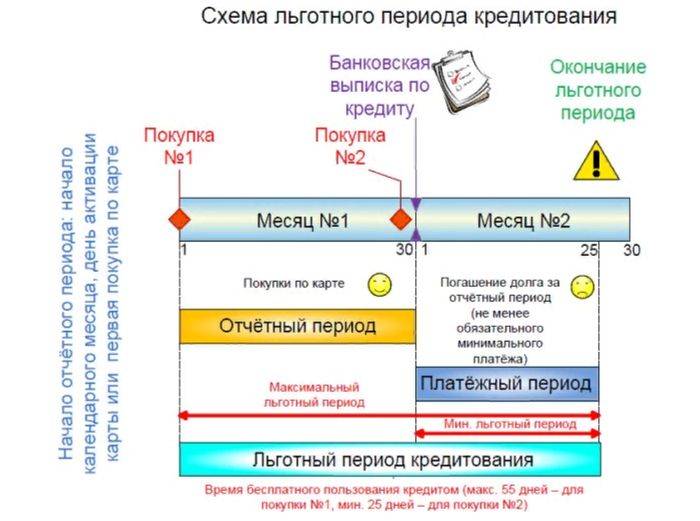

Павел, действительно, разные банки используют различные схемы расчетов беспроцентного периода кредитования. На эту тему у нас на сайте есть подробная статья Примеры расчета льготного периода. В каких-то случаях схема более прозрачна, а иногда нужно обращать больше внимания на сроки и суммы погашения.

Читать про другие услуги и продукты банка:

- Продажа Евро на Сегодня в Альфа Банке Нижний Новгород

- Банкоматы Альфа Банка в Спб на Восстания

- Где Находятся Банкоматы Альфа Банка в Стерлитамаке

- Альфа Банк Красноярск Ленина 121 График Работы

- Часы Работы Альфа Банка в Спб на Парке Победы

Чтобы было выгодно

Альфа-Банк устанавливает такие условия обслуживания карт, чтобы держателям было максимально выгодно ими пользоваться. Помните, что хоть проценты за пользование снятыми в банкомате деньгами не начисляются в грейс-период, но за само снятие придется заплатить комиссию от 4 до 6% от выданной суммы. Если для выдачи денежных средств используется сторонний банкомат, оплата будет еще выше, потому как этот банк тоже возьмет свою комиссию. Выгоднее всего расплачиваться кредитной картой в магазинах, на заправках – везде, где установлены терминалы для безналичной оплаты.

Для кредиток, выпущенных в рамках кобрендинговой компании, беспроцентный период составляет 60 дней. Для карт Близнецы предусмотрено более длительное беспроцентное пользование средствами, а именно 100 дней. Вне зависимости от того, какая это карта по статусу – Стандарт, Голд, Платинум, и в какой валюте открыт счет (рубли, доллары или евро).

Как оформить кредитку

Банк старается не давать займы сомнительным клиентам. Поэтому заемщик должен подтвердить свою платежеспособность.

Требования к заемщику

Получить кредит может гражданин РФ, соответствующий таким критериям:

- достигший совершеннолетия (максимальный возраст заемщика равен 65 годам);

- зарабатывающий не менее 10 тыс. руб. (после вычета налогов);

- официально трудоустроенный, работающий не менее 3 месяцев подряд;

- имеющий не только мобильный, но и стационарный контактный номер;

- отработавший не менее 12 месяцев за последние 5 лет.

Необходимые документы

Помимо заполненного заявления клиент должен предоставить:

- паспорт гражданина РФ;

- справку 2-НДФЛ;

- СНИЛС;

- водительское удостоверение;

- загранпаспорт с отметками о поездках, совершенных в течение последнего года;

- заверенную копию трудовой книжки;

- выписки по банковским счетам;

- свидетельство о праве собственности на недвижимость или транспорт.

Для получения карты необходимо предоставить документы.

Заполнение анкеты

Самым простым способом считается отправка заявки онлайн.

- Выбирают название нужной карты. Нажимают кнопку «Оформить».

- В новом окне вводят Ф. И. О. заемщика, номер телефона, электронный почтовый адрес, регион проживания. Если выбранная территория не обслуживается банком, на экране появляется соответствующее уведомление.

- Указывают серию и номер паспорта. Вводят сведения о месте трудоустройства: название компании, ИНН, должность заемщика, телефон бухгалтерии или отдела кадров.

- Указывают сведения об образовании и размере заработной платы.

- Выбирают нужную сумму. Вводят данные о дополнительных документах, предоставляемых в банк.

- Придумывают кодовое слово. Указывают данные контактного лица, способного подтвердить личность клиента. Этот человек не становится поручителем и созаемщиком. Он просто отвечает на вопросы сотрудника банка.

При отсутствии доступа к интернету для получения кредита обращаются в банковское отделение с готовым пакетом документов, заполняют бумажное заявление.

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Длительность одобрения

Заявки рассматриваются в течение 15-30 минут. О предварительном решении банк уведомляет клиента с помощью звонка или СМС. При необходимости предоставить дополнительные документы или исправить указанные в заявке данные срок рассмотрения увеличивается до 3-5 дней.

Где получить карту

Этот момент уточняют при заполнении анкеты. Служба доставки на дом работает в большинстве крупных городов России. Курьер доставляет карту вместе с пакетом документов, включающим кредитный договор, конверт с ПИН-кодом. В некоторых регионах доставка не действует, информацию уточняют по номеру 8 (800) 100-20-17.

Можно заказать моментальную карту, однако ее нельзя подключать к премиальным тарифам. Именное платежное средство изготавливается 3-7 дней. Доставка в отдаленные регионы может занимать до 7 дней.

Активация пластика

Процедуру выполняют несколькими способами:

- С помощью звонка на горячую линию 8 (800) 200-30-30. Откроется голосовое меню, после чего нужно нажать клавишу 4. При соединении с оператором — назвать номер карты, контрольное слово. Сотрудник задает уточняющие вопросы, после чего активирует платежный инструмент.

- Путем обращения в банковское отделение. Нужно предоставить менеджеру паспорт, озвучить просьбу. Работник выполняет все действия самостоятельно.

- Через банкомат. Требуется вставить карту в слот, ввести ПИН-код, выбрать в меню вариант «Проверить баланс». После появления информации на экране — заказать печать чека. Завершить сеанс и забрать карту.

- Посредством онлайн-банкинга. Надо совершить какую-либо операцию.

- С помощью мобильного приложения. Нужно скачать программу на телефон, зарегистрироваться в системе. Карта активируется после входа в учетную запись и совершения любой операции.

Общие условия использования кредитных карт

Каждое предложение имеет свои нюансы. Однако есть и общие условия предоставления карточных займов.

Стоимость обслуживания

Устанавливаемые Альфа-Банком расценки практически не отличаются от таковых в других кредитных учреждениях. Самой маленькой считается стоимость годового обслуживания счета по программе «Перекресток» (490 руб.).

За ведение привязываемых к счету дополнительных платежных средств банк взимает от 790 руб. Карт без годового обслуживания учреждение не выдает. В этом оно уступает многим другим организациям, бесплатно ведущим кредитные счета.

Как рассчитать минимальный платеж

При расчете размера обязательного взноса учитывают:

- использованный клиентом лимит (в платеж включают 3-5% от этого значения);

- общую сумму списанных комиссий;

- начисленные на потраченный лимит проценты.

Самостоятельно рассчитывать платеж клиенту необязательно. Банк самостоятельно выполняет вычисления, отправляет СМС-уведомление с подлежащей уплате суммой.

Пополнение карты

Кредитный счет нежелательно использовать для хранения собственных средств. Лучшим вариантом считается внесение сумм, необходимых для погашения долга.

Выполнить операцию можно через:

- фирменные или сторонние банкоматы;

- мобильное приложение;

- банковские кассы;

- «Личный кабинет» на сайте alfabank.ru;

- электронные кошельки и системы денежных переводов;

- «Почту России».

В некоторых случаях деньги поступают на счет через несколько дней. Поэтому зачислять средства нужно за неделю до предполагаемой даты платежа. При использовании сторонних сервисов взимается комиссия.

Пополнение карты через мобильное приложение.

Снятие наличных

Общая сумма снимаемых денег не должна превышать 300 тыс. руб. Клиент может обойти это ограничение, подключившись к премиальному тарифу.

Действие лимита в этом случае прекращается через 3 месяца регулярного пользования картой. Нужно помнить, что при обналичивании некоторых платежных средств процентная ставка увеличивается до 39,9%.

К снятию наличных приравниваются операции квази-кэш:

- покупка лотерейных билетов;

- перевод денег на электронные кошельки;

- оплата ставок в игорных заведениях.

Штрафы за просрочку

В случае несвоевременного внесения платежа ставка по кредиту увеличивается до 36,5%. Льготный период в случае образования просрочки прерывается.

Если клиент не вносит всю сумму после получения уведомления о просрочке, банк направляет иск в суд.

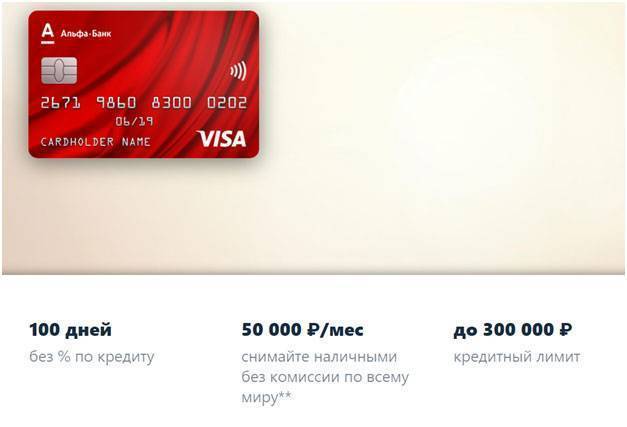

Карта Альфа банка 100 дней без процентов

Внимательно ознакомьтесь с тарифным планом вашей карточки, в котором зафиксирована комиссия за эту операцию.

- ежемесячными платежами, сумма которых рассчитывается системой;

- единовременным пополнением.

Кредитка Альфа-Банка удобна для совершения различных покупок и оплаты услуг, потому что позволяет на протяжении трех месяцев возвращать использованные деньги без уплаты дополнительных процентов. Ниже мы подробнее расскажем об условиях использования этой кредитной программы. Такие сроки кредитования привлекательны для многих клиентов. За рамками указанных выше периодов, владельцы кредиток могут использовать банковские деньги под следующие процентные ставки:

Для каждого типа карты «100 дней…» предусмотрена дата ежемесячного платежа, если клиент использовал кредитные средства. процентные ставки альфа банк по зарплатной карте? Когда клиент не внес необходимое количество денег в указанную дату, банк начисляет неустойку в размере 0, 1% от суммы долга. Эта штрафная санкция действует до момента внесения требуемых в рамках договора средств.

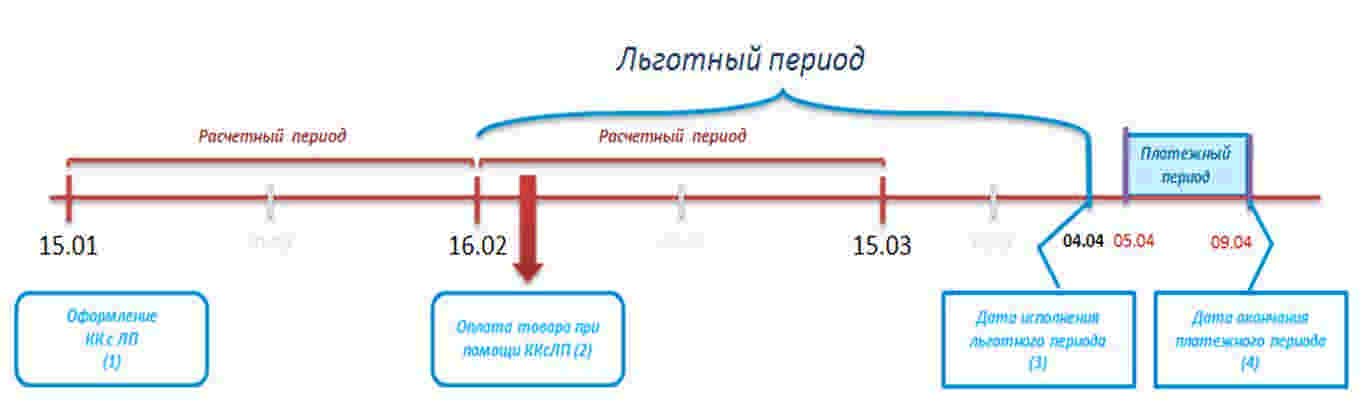

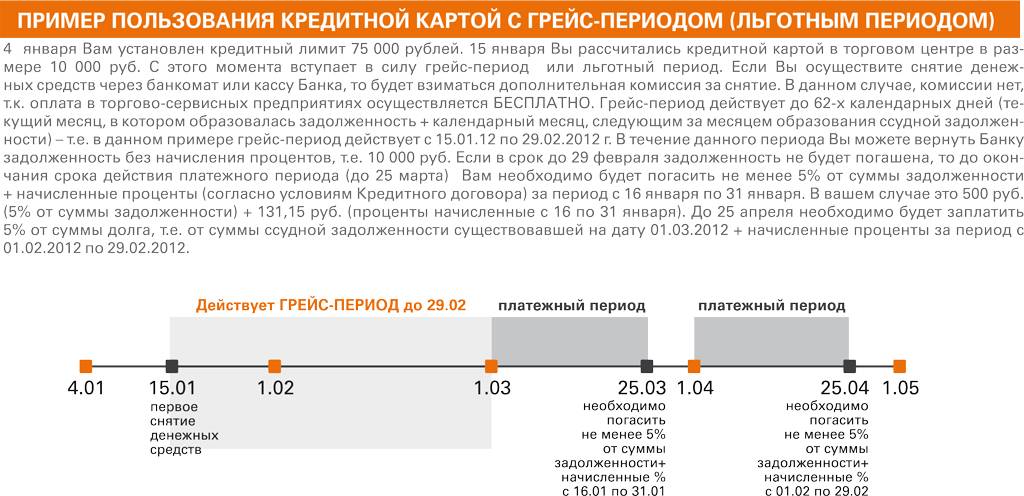

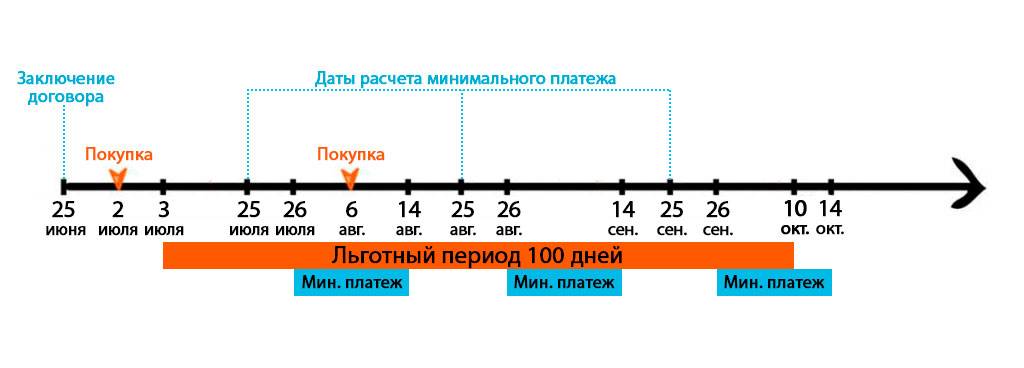

Как правильно рассчитать льготный период по кредитной карте Альфа-Банка

Важно понимать, что если в течение 5 дней после 1 ноября, то есть 6 числа, все задолженные средства будут возвращены на кредитную карту, то банк не будет брать проценты за пользование кредитным лимитом. Допустим, что с 13 августа по 2 сентября с карты были сняты еще 10000 рублей

Долг на момент внесения оплаты минимального платежа 22 сентября (спустя еще 20 дней) станет 23775, то 13775 + 10000 рублей. Сумма задолженности достигнет 23775 рублей, а 5% платеж составит уже 1188, 75 рублей. Однако при выборе банка, все же следует внимательно изучить, на каких именно условиях будет иметь место так называемый grace-период. Несмотря на кажущуюся схожесть, условия все-таки могут отличаться. В этой статье вниманию читателя предлагается оценить преимущества кредитной карты Альфа-банка по сравнению, на первый взгляд, аналогичным пакетом услуг конкурентов. просрочка по кредитной карте альфа банка 1 месяц? Точкой отсчета будет считаться тот день, когда с банком был заключен кредитный договор или открыт льготный период по кредитке

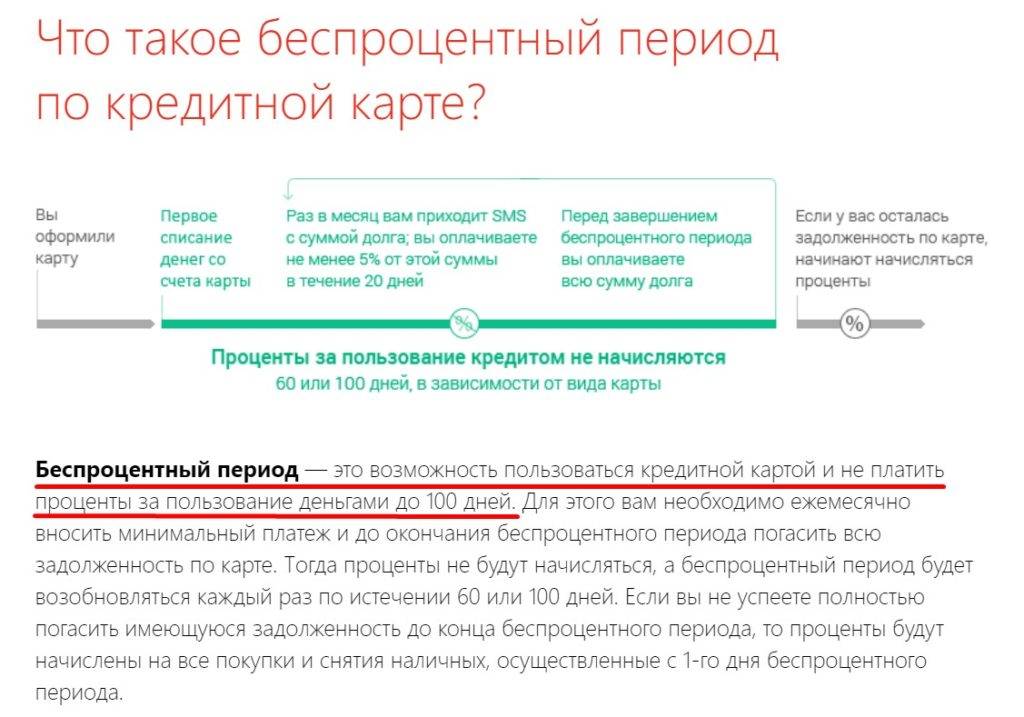

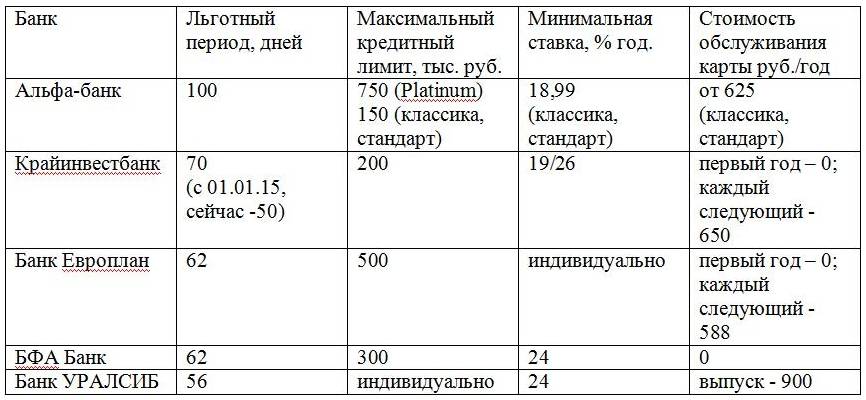

Следует обратить внимание, что в обоих вариантах не будет иметь значения, пользуетесь ли вы кредиткой или нет. Начнем с того, что если сравнивать grace-период Альфа-Банка по сравнению с конкурентами, то по продолжительности беспроцентного кредитования клиенты Альфа-Банка более, чем выигрывают

Как уже было сказано выше, льготный период Альфа-Банка составляет от 60 до 100 дней. расчет по кредитной карте альфа банка в магазине? В то же время, у остальных банков его максимальный период ограничен 50-55 днями.

Кредитные карты Альфа-Банка

В банке существует карты двух видов, если проводить разницу между ними по длительность льготного периода. Это карты с продолжительностью беспроцентного пользования средствами в течение 60 и 100 дней соответственно (самая востребованная по отзывам сотрудников банка). Рассмотрим правила использования и расчета периодом по обоим видам карт.

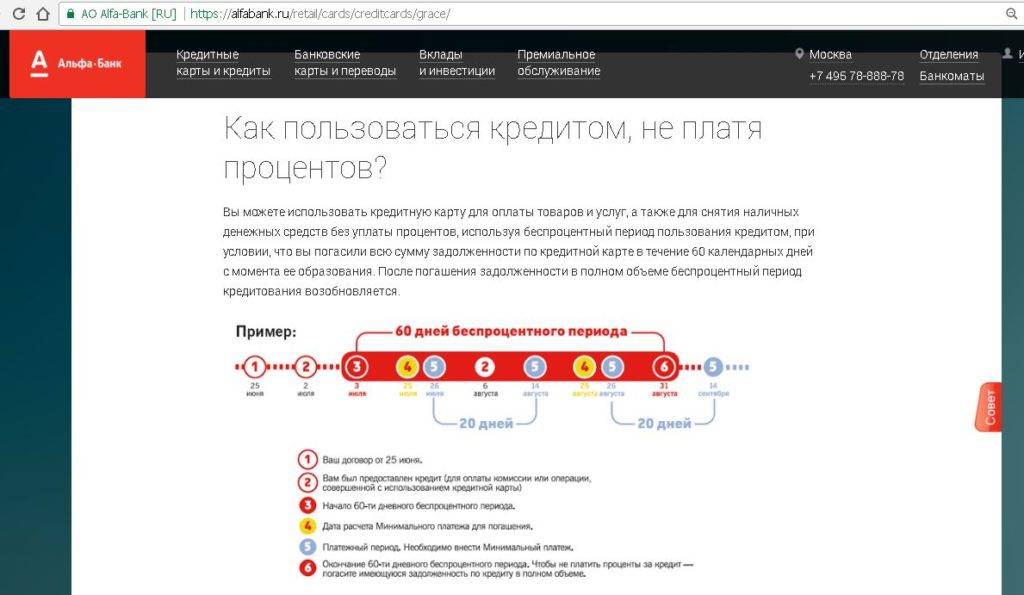

С продолжительностью 60 дней

Отзывы о кредитных продуктах Альфа-Банка свидетельствуют, что любителям дополнительных бонусов больше подходят карты с партнерскими программами. Срок льготного предоставления денежных средств по таким картам составляет 60 дней. Рассчитываться он будет по следующему алгоритму:

- Дата оформления договора и получения карты – в этот день владелец будет получать выписки из банка. Если в первый же день была проведена операция, то именно он считается началом отсчета 60 дней. Если операций не было, то дата оформления значения для грейс-периода не имеет.

- Первая покупка или транзакция – начало отсчета, с этого момента у владельца будет 60 дней на использование кредитных средств без оплаты процентов и для полного возврата денег.

- Время обязательного платежа в Альфа-Банке: через месяц после оформления продукта владельцу приходит уведомление о размере задолженности. Если нет возможности оплатить всю сумму сразу, то необходимо внести 5% от указанной суммы (но не меньше 320 рублей), чтобы действие грейс-периода не было прервано.

- Дата окончания (через 60 дней после первой операции по кредитке): до ее наступления необходимо полностью погасить текущую задолженность. Тогда заемщик выполняет установленные в банке правила, проценты ему не начисляются, а действие беспроцентного периода возобновляется.

https://youtube.com/watch?v=0–k4c_fBL4

Ознакомьтесь с правилами и особенностями внесения ежемесячного платежа по кредитной карте

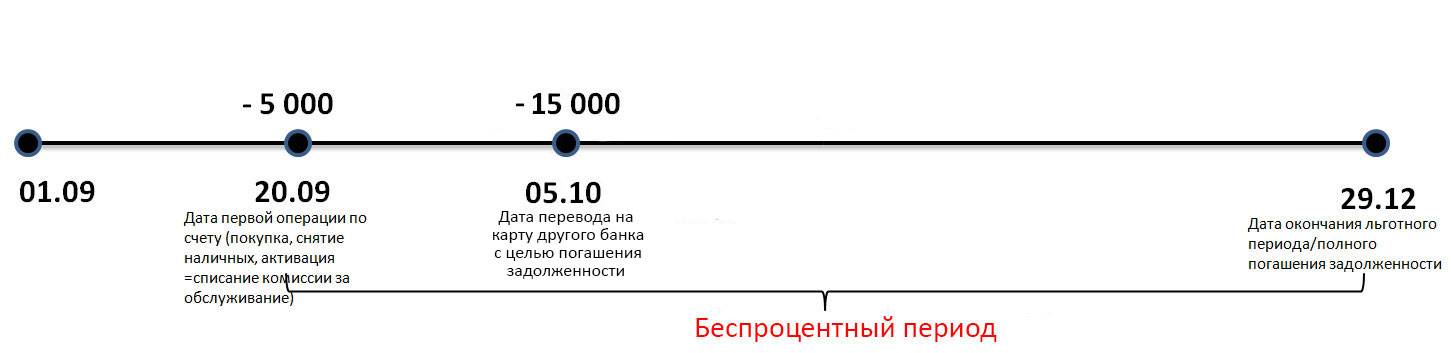

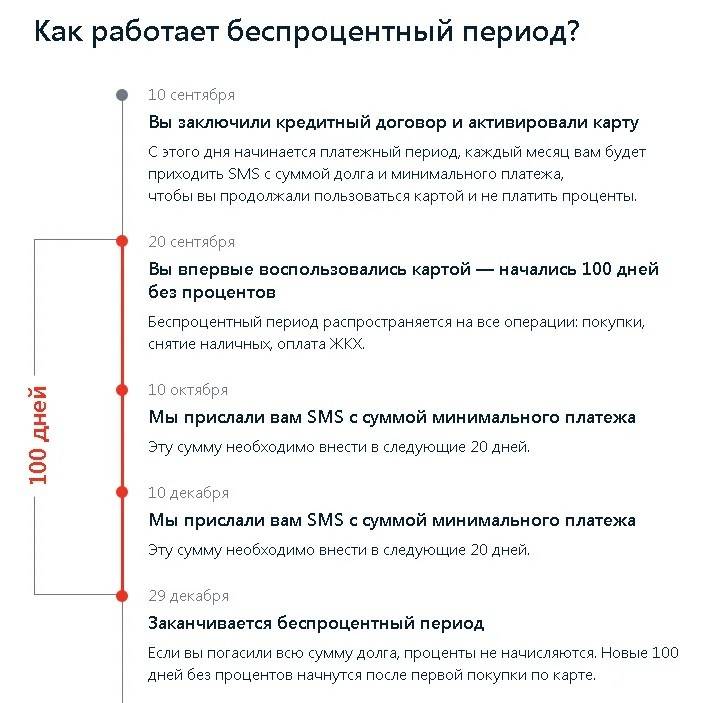

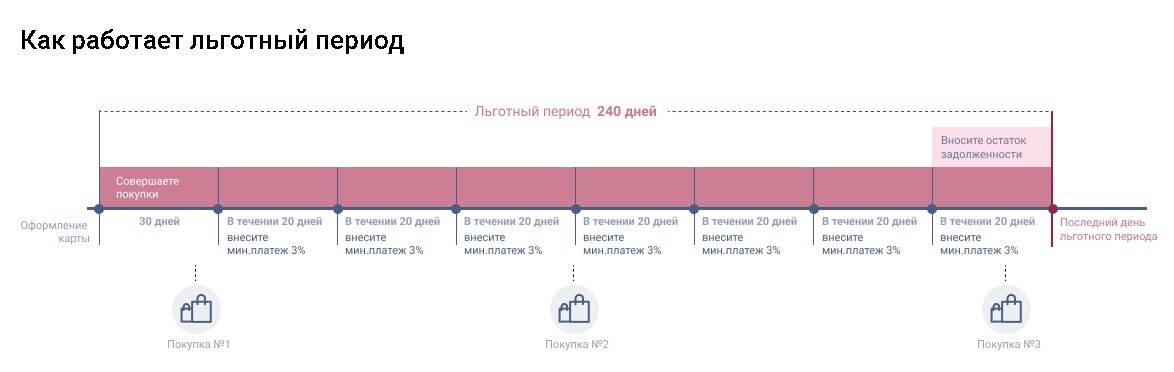

С периодом 100 дней

Если у вас обычная, не партнерская кредитная карта, то льготный срок другой продолжительности рассчитывается практически также. Он начинается с момента активации, а не после подписания договора. У заемщика будет 100 дней до полного восстановления баланса. Информация по операциям за время действия льготного периода придет дважды, через 1 и 2 месяца после активации карты.

Соответственно, для подтверждения собственной платежеспособности владелец должен будет дважды внести минимальный обязательный платеж в размере 5% от использованной суммы, через месяц и через два со дня активации.

Ко дню окончания беспроцентного периода также необходимо полностью восстановить кредитный лимит, чтобы не платить проценты за все потраченные деньги в полном объеме. После погашения льготный период также возобновляется (что очень удобно, по отзывам клиентов).

https://youtube.com/watch?v=1W2iRPlp7is

Инструкция по использованию кредитной карты поможет вам должным образом выполнять свои обязательства перед банком

Основные преимущества

Анализируя правила и отзывы об использовании беспроцентного периода в разных финансовых организаций, можно отметить, что по своим условиям во многом выигрывают карты Альфа-Банка как с 60, так и со 100 днями беспроцентного периода. Ключевыми и выгодными отличиями будут:

- Простые правила расчета беспроцентного периода;

- Его действие распространяется на все операции по карте, включая снятие наличных (большинство банков не включают транзакции в список операций, на которые распространяется действие грейс-периода);

- Возможность отсрочить полное восстановление предоставленного лимита без потери льгот за счет минимального обязательного платежа в период действия беспроцентного периода;

- Отсчет грейс-периода начинается не со дня заключения договора, а только после совершения первой операции по карте. То есть, его действие не сокращается искусственно, а рассчитывается с того момента, когда владелец реально начинает использовать кредитку.

По отзывам пользователей, особенно выгодной представляется карта с продолжительностью льготного кредитования в 100 дней. Кроме того, клиент без проблем самостоятельно может его рассчитывать, так как правила банка простые и понятные.

По отзывам клиентом, самой востребованной кредитной картой в Альфа-Банке является карта со льготным периодом пользования денежными средствами в течение 100 дней

По отзывам клиентом, самой востребованной кредитной картой в Альфа-Банке является карта со льготным периодом пользования денежными средствами в течение 100 дней

Виды кредитных карт Альфа-Банк

На сегодняшний день Альфа-Банк может предложить физическим лицам следующие виды карт:

«Перекресток» — ставка от 25,99% годовых. По условиям использования будут начислены баллы за покупки в любых ТЦ. Стоимость годового обслуживания – 490 рублей.

«Альфа-Мили» — ставка от 25,99% годовых. Начисляется 3 тыс. миль в подарок. Годовое обслуживание составит 599 рублей.

Кредитная карточка «Без затрат» – ставка от 23,99%. Первый год использования –

бесплатно, а при оформлении премиального типа, предлагаются повышенные скидки.

«Кэш Бэк» — ставка от 25,99%. Предусмотрен возврат денежных средств на карту в размере 5-10% (у партнеров банка – 15%), при условии осуществления покупок с нее. Однако сумма кэш бэка не может превышать 36 000 рублей в год.

Карта РЖД – ставка от 25,99%. При каждой покупке ж/д билетов – начисление бонусов и 500 баллов в подарок при оформлении. Годовое обслуживание составит 790 рублей.

Аэрофлот – ставка от 25,99%. Начисление миль (в подарок при оформлении от 500 до 1 тыс. миль). Льготный период 60 дней, а годовое обслуживание минимально составит 990 рублей.

«100 дней без процентов» MasterCard или VISA – ставка от 32,99% годовых. Установлен лимит на снятие наличных, льготный период длится 100 дней.

«Близнецы» — ставка от 26,99%, объединяет свойства кредитной и дебетовой карточки. Льготный период длится 100 дней. Обладатели типа Голд – получают повышенный процент скидок. Годовое обслуживание составит 2 490.

«Cosmo-карта» — ставка от 25,99% в год. Льготный период — 60 дней, предоставлены скидки в ресторанах, барах и кафе. Годовое обслуживание 990 рублей.

«Мужская» — ставка от 25,99%. Льготный период – 2 месяца, предоставляются скидки в бары, магазины, автосервис. Стоимость обслуживания – 990 рублей в год.

«S7 Priority» — ставка от 25,99% в год. Начисляются мили в подарок, поддерживает способы оплаты ApplePay и SamsungPay. Годовое обслуживание минимально составит 990 руб.

«М-Видео бонус» — ставка от 25,99%. Начисление бонусов за покупки в М-Видео и других сервисах. Льготный период — 2 месяца, а годовое обслуживание — 990 руб.

Честный или нечестный льготный (грейс) период в Альфа-Банке

Существуют понятия честный и нечестный льготный период. Более подробно можно почитать здесь.

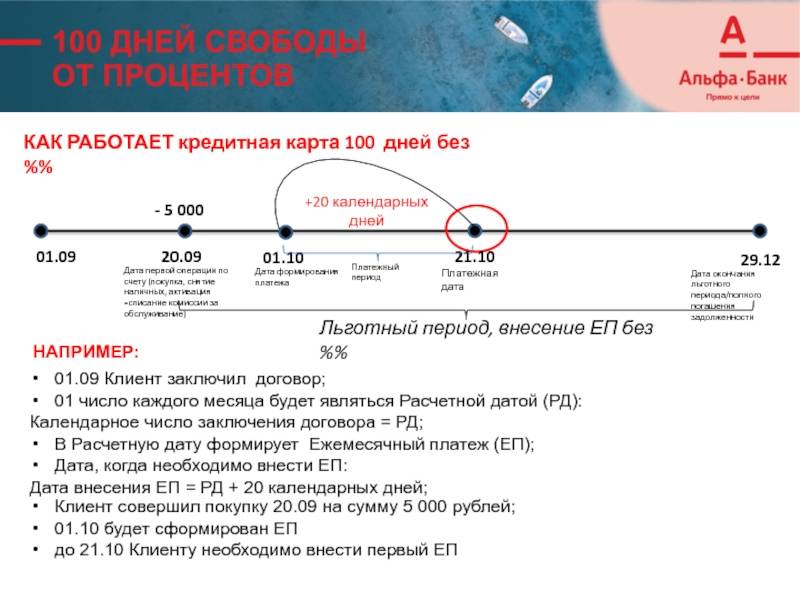

При честном льготным периоде заемщик может пользоваться заемными денежными средствами и не платить банку проценты в расчетом периоде до формирования выписки (платежа по кредитной карте).

Банки, использующие честный льготный период, предоставляют своим клиентам возможность не платить проценты в течение 50 календарных дней в случае полного погашения задолженности вплоть до 50 дня включительно. При этом в течение первых 30 дней с момента формирования выписки заемщик может совершать покупки, а в последующие 20 дней должен погасить полностью возникшую задолженность, чтобы не платить банку проценты.

Но честный льготный период может показаться сложным, т.к. всегда надо будет помнить о том, когда и какие покупки были совершены.

Кредитная карта Альфа-Банка со 100 дневным льготным периодом подразумевает под собой 100 дней, в течение которых заемщик может свободно пользоваться предоставленным денежными средствами и не платить банку проценты за его услуги.

Льготный период начинается в определенную дату и длится ровно 100 календарных дней. Именно это означает то, что Альфа-Банк использует нечестный льготный период. Т.е. если покупка совершена в последний день льготного периода, то деньги за нее нужно будет внести сразу, а не спустя период времени, как это возможно при честном льготным периоде.

Альфа-Банк пошел значительно дальше своих конкурентов и предложил своим клиентам максимально длинный льготный период в 100 дней, в течение которого заемщик освобожден от уплаты процентов, как за покупки, так и за снятие наличных. Учитывая то, что в России основным способом оплаты остаются наличные, это очень выгодно для обеих сторон. Поэтому кредитная карта в Альфа-Банке может вполне заслуживать звания кредитной карты с честным льготным (грейс) периодом. Альфа-Банк не наживается на своих заемщиках, а предлагает простую и понятную схему погашения.

Кому-то удобнее честный льготный период, кому то нечестный. В любом случае каждый сам определяет для себя удобную схему расчетов с банком.

Льготный период от Альфа банка. Особенности

Кредитки, выпущенные Альфа банком, как и любые другие подобные карты от большинства отечественных банковских структур, обладают собственным льготным периодом, на протяжении которого клиенту предоставляются максимально выгодные условия использования заемных средств. Ради справедливости следует упомянуть о том, что в ассортименте описываемой банковской структуры присутствует большое количество различных кредиток, что позволяет клиентам выбрать максимально подходящий для себя платежный инструмент.

Если вы примете решение оформить кредитку в описываемой банковской структуре, то сможете самостоятельно выбрать платежную систему, к которой будет подключена ваша карта(Виза или Мастеркард). Кроме того, вы сможете выбрать класс кредитной карты

При этом важно понимать, что стандартные кредитки отличаются от премиальных, прежде всего, размером максимального кредитного лимита. Таким образом, если вы планируете ежемесячно использовать крупный объем заемных средств, то вам потребуется, как минимум, кредитка класса Gold

Отдельного упоминания заслуживает тот факт, что у клиентов описываемой банковской структуры есть возможность заказать ко-брендинговую кредитку, что позволяет пользоваться бонусами и скидками, предоставляемыми компанией, принимающей участие в выпуске карты. Вам полезно будет узнать о том, что продолжительность льготного периода, до завершения которого вы сможете вернуть долг банку без необходимости оплаты процентов, зависит от типа кредитки, которую вы заказали.

Если вы приняли решение заказать обычную кредитку любого класса, то продолжительность льготного периода будет составлять 100 суток. В случае с ко-брендинговыми кредитками или картами, которые поддерживают технологию бесконтактной оплаты, льготный период будет менее продолжительным и составит всего 60 суток. При этом требуется понимать, что даже при льготном периоде протяженностью всего 60 дней при условии грамотного использования кредиток вы сможете не оплачивать проценты банку.

Кредитная карта Альфа банк «100 дней без %»: условия и тарифы в 2020 году

Во взаимодействии с частными заемщиками Альфа-банк в 2020 году руководствуется типовым «Договором комплексного банковского обслуживания физических лиц» от 20 марта 2019 г. Согласно этому документу разработаны тарифы кредитной карты «100 дней без %».

Продукт выпущен на базе международных платежных систем Visa и MasterCard. Срок действия – 2 года. Кредитный лимит (КЛ) от 5 000 до 1 000 000 рублей

Важно отметить, что КЛ для каждого клиента устанавливается финансирующей организацией индивидуально. Минимальный заем для некоторых регионов РФ соответствует 5 000 рублям

Бесплатно для клиента:

- Выпуск карты;

- Пользование услугами Онлайн-банкинга;

- Звонки по круглосуточной выделенной линии телефона 8 800 2000 000 службы поддержки клиентов;

- Снятие наличных денег до 50 000 рублей /месяц по всему миру;

- Пополнение карточного счета в терминалах партнеров банка, а также через собственные приемники;

- Пользование заемными средствами до 100 дней, при соблюдении условий внесения обязательных ежемесячных минимальных платежей (5% от суммы долга, но не менее 320 рублей);

- Перевод с привязанных карт сторонних банков на кредитный счет заемщика дистанционно через Личный кабинет.

- Годовая ставка за пользование денежными средствами устанавливается для каждого клиента персонально от 14,99% и может достигать внушительных размеров. Максимальное значение ставки 33,34%.

- Стоимость годового обслуживания счета зависит от категории карты и варьирует от 1190 до 5490 рублей.

- Снятие наличных денег свыше 50 тыс. рублей облагается комиссией, размер которой зависит от вида карты (см. таблицу ниже).

- SMS-оповещения обойдутся держателю 59 р./мес. (708 р. за год). Но за первый месяц плата не берется.

Разновидности карт

Альфа-банк разработал и выпустил три категории кредитных продуктов под логотипом: «100 дней без процентов». Их сравнительная характеристика приведена ниже.

| Категория карты | Classic | Gold | Platinum |

| Лимит по кредиту | до 500 тыс. руб. | до 700 тыс. руб. | до 1 миллиона рублей |

| Ставка, % в год от | 14,99% | ||

| Стоимость обслуживания счета, руб. | 1190 | 2990 | 5490 |

| Выдача наличных до 50 000 р./мес. | БЕСПЛАТНО | ||

| Комиссия за выдачу наличный больше 50 тыс. руб./мес. (с суммы разницы) | 5,9% (500 р. минимум) | 4,9% (400 р. мин.) | 3,9% (300 р. мин.) |

Льготный период

Обещанный стодневный отрезок времени беспроцентного пользования займом, начинаются со следующего дня после оплаты товара кредиткой или снятия наличных денег с ее счета, а также перечисление денежных средств.

Клиенту необходимо в назначенное время погасить всю задолженность, внося каждый месяц не менее 5% от взятой суммы. При отсутствии минимального платежа на счету в указанный срок, льготный период аннулируется. Банк начислит вам процент за потраченные деньги по оговоренной в договоре ставке, начиная с первого дня пользования займом. Это произойдет даже, если долг будет частично погашен.

Как определить льготный период

Не имеет значения, каким образом вы получили средства с карты – наличными или просто оплатили покупку, период распространяется на любые виды транзакций. После того, как клиент воспользовался деньгами, начиная со следующего дня, действует льготный период. Для того, чтобы рассчитывать на отсутствие процентов по карте, клиенту необходимо соблюдать следующие требования:

- В течение первого платёжного периода, зачислить на счёт минимальный ежемесячный взнос.

- В следующем периоде, разместить еще один минимальный ежемесячный платёж.

- До конца льготного периода Альфа-Банка, внести всю сумму полностью.

Минимальный платёж

Если клиент получил по карте большую сумму, нет необходимости возвращать её сразу целиком, достаточно внести небольшую часть – минимальный платёж. Его размер составляет всего 5% от общей использованной части средств. Один раз в месяц, банк самостоятельно оповестит заёмщика о его размере через смс. Заёмщик может и самостоятельно узнать размер очередного платежа, если он имеет доступ к системе Альфа-Мобайл или Альфа-Клик.

Минимальный платёж будет сформирован автоматически, согласно полученным по кредитной карте средствам. Нет фиксированной величины, он будет индивидуален для каждого клиента.

Условия кредита по карте «100 дней без процентов» Альфа-Банка

Кредитка Альфа-Банка удобна для совершения различных покупок и оплаты услуг, потому что позволяет на протяжении трёх месяцев возвращать использованные деньги без уплаты дополнительных процентов. Ниже мы подробнее расскажем об условиях использования этой кредитной программы.

Основные тарифы

Альфа-Банк даёт возможность выбрать любой из предложенных типов карт. О различиях классических, золотых и платиновых карточек мы расскажем далее.

К основным тарифам можно отнести следующее:

- беспроцентное стодневное кредитование;

- возможность бесплатно снять наличные;

- пополнение баланса с карточек любых банков без комиссии;

- возможность подключения дополнительных информационных услуг (Чек, Клик, Мобайл);

- бескомиссионные переводы, оплаты товаров и услуг.

Виды карт

Классические карты

| Доступные средства банка | до 300 тысяч рублей |

| Годовая стоимость кредитки | 1490 рублей (при оформлении по анкете) |

| 1190 (оформление по предложению банка) | |

| Перевыпуск при утере не на территории РФ | 6750 рублей |

| Перевод клиенту другого банка | 5,9%, не менее 500 рублей |

Золотые карты

| Доступные средства банка | до 500 тысяч рублей |

| Годовая стоимость кредитки | 3490 рублей (при оформлении по анкете) |

| 2990 (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 4,9%, не менее 400 рублей |

Платиновые карты

| Доступные средства банка | до 1 млн рублей |

| Годовая стоимость кредитки | 6990 рублей (при оформлении по анкете) |

| 5490 рублей (по кредитному предложению) | |

| Перевыпуск при утере не на территории РФ | Бесплатно |

| Перевод клиенту другого банка | 3,9%, не менее 300 рублей |

Комиссия за снятие наличных с кредитной карты Альфа банка 100 дней

Многих владельцев кредитки интересуют условия получения наличных с кредитки. С этой карточки владельцы могут снимать наличные средства без комиссии в любой стране мира.

Если же денежных средств надо снять больше, то придётся уплатить процент за снятие. Комиссия рассчитывается от суммы, превышающей лимит. Например, клиент уже обналичил 50 тысяч рублей в этом месяце и хочет снять ещё 5 тысяч рублей. Комиссия составит определённое тарифом количество процентов от этой суммы.

| Тип карты | Процент за снятие наличных сверх лимита |

|---|---|

| Classic | 5,9%, не менее 500 рублей |

| Gold | 4,9%, не менее 400 рублей |

| Platinum | 3,9%, не менее 300 рублей |

Кредитная процентная ставка

Полная стоимость кредита рассчитывается индивидуально для каждого клиента и может составлять от 22,990% годовых до 32,485%. При расчёте полной стоимости кредита учитываются все платежи — погашение основного долга, выплата процентов и другое, зафиксированное в договоре.

Обновление беспроцентного льготного периода

Возможность использовать кредитные денежные средства все сто дней без % есть в том случае, если клиент вносит все обязательные платежи, предусмотренные договором. Льготное использование средств формируется с момента проведения первой платёжной транзакции. Обновление бесплатного периода кредитования происходит на следующий день после того, как задолженность целиком закрыта.

СМС информирование и мобильный банк

Все владельцы кредиток Альфа-Банка могут подключить услугу, которая позволит всегда быть в курсе операций по карте — оплата услуг, внесение денег и пр. SMS-банк «Альфа-Чек» подключается в банкоматах или отделениях банка, а также в мобильном приложении. Стоимость услуги — 59 рублей в месяц, начиная со второго месяца подключения.

Альфа-Мобайл

Для удобства клиентов было разработано мобильное приложение, которое можно использовать на устройствах с операционными системами Андроид и iOs.

Установите программу, введите авторизационные данные и пользуйтесь всеми функциями, доступными в приложении. Владельцы кредитной карты могут в любое удобное время смотреть в приложении совершённые операции, сумму необходимого платежа и оплачивать услуги и товары.

Просрочки платежа

Для каждого типа карты «100 дней…» предусмотрена дата ежемесячного платежа, если клиент использовал кредитные средства. Когда клиент не внёс необходимое количество денег в указанную дату, банк начисляет неустойку в размере 0,1% от суммы долга. Эта штрафная санкция действует до момента внесения требуемых в рамках договора средств.

Для максимально выгодного использования карточки следует помнить о лимитах по операциям, которые зафиксированы в тарифных планах кредиток. Для всех пластиковых карточек с кредитным ограничением максимально доступный порог наличных — 300 тысяч руб. в месяц.

Важные нюансы

Если вы лишь планируете обзавестись собственной кредиткой от описываемой банковской структуры, то вам полезно будет узнать некоторые нюансы, касающиеся льготного периода и минимальных платежей. Как упоминалось ранее, до завершения льготного периода и полного погашения долга перед банковской структурой, вам потребуется внести два минимальных платежа. Размер минимального платежа обычно устанавливается индивидуально и зависит от пунктуальности и аккуратности клиента в вопросах своевременного погашения задолженности. В соответствии с действующими правилами, минимальный платеж может составлять 3-10% от объема текущей задолженности. Также вам необходимо понимать, что при небольшой задолженности перед банковской структурой минимальный платеж не может быть меньше 300 рублей.

Ситуация может сложиться таким образом, что завершение платежного периода может прийтись на праздничный или выходной день. В подобной ситуации совершенно не обязательно вносить платежи заранее. Это вызвано тем, что в описанном случае происходит автоматический сдвиг сроков на следующий рабочий календарный день.

Среди дополнительных нюансов использования кредиток с льготным периодом вам обязательно необходимо помнить про следующие:

- Обычно на следующие сутки после того, как вы активируете свою кредитку, банковская структура спишет с нее стоимость годового обслуживания. Таким образом, задолженность образуется именно в этот момент, а не во время совершения вами первой покупки. Про это необходимо обязательно помнить, так как в противном случае вы неправильно рассчитаете срок завершения льготного периода, из-за чего на ваш долг произойдет начисление процентов. Чтобы избежать подобного варианта развития событий, рекомендуется сразу же после списания стоимости комиссии внести на счет карты деньги и погасить образовавшуюся задолженность. Благодаря этим действиям, новый льготный период начнется именно с совершения вами первой покупки.

- Если при оформлении кредитки вы приняли решение подключить услугу «Альфа-Чек», то с вашего счета каждый месяц будет вычитаться абонентская плата в размере 59 рублей. Именно в этот день будет начинаться новый льготный период после того, как вы погасите предыдущую задолженность перед банковской структурой.

- При совершении первого минимального платежа, помимо 10% от суммы долга, вам придется дополнительно внести 0,84% в счет оплаты полиса страхования здоровья и жизни. Оставшаяся часть стоимости страховки будет удержана с вас при оплате второго взноса, а также и при окончательном погашении задолженности перед банковской структурой. Стоимость страхования здоровья и жизни вам следует обязательно учитывать при вычислении размера минимального платежа.