Льготный период кредитной карты – что это? ^

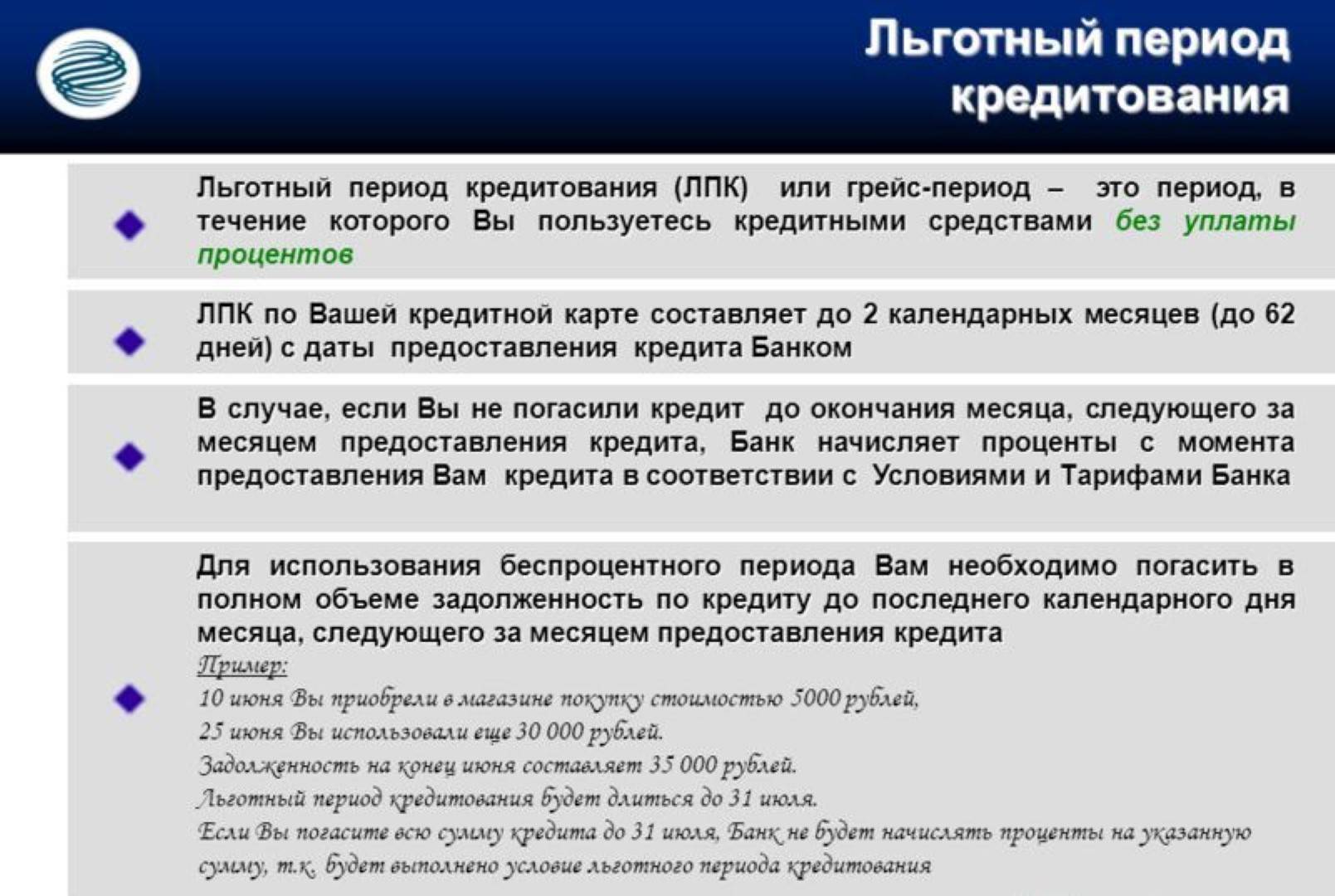

Во время бурного расцвета рынка кредитных карт появился новый финансовый термин – льготный период кредитования или грейс-период (от английского grace period).

Это такой отрезок времени, в течение которого владелец кредитной или овердрафтной карты может воспользоваться кредитными средствами банка бесплатно при условии полного погашения долга по кредиту. В народе ходят и другие названия: беспроцентный период кредитования, бесплатный период кредитования.

Банки сделали жест доброй воли по направлению к своим клиентам, сделав им такой подарок, а может это очередная уловка? Ответ будет такой: это действительно подарок для нас с вами, но если вы не знаете особенностей льготного периода (далее, ЛП), то пользы от него не будет. Здесь мы попытаемся внести ясность и раскрыть все его особенности. У ЛП столько подвидов, что можно написать небольшую книгу на эту тему. Хотите быть финансово грамотными – знакомьтесь с этим материалом и другими статьями на сайте «Финансы для людей».

Как любой другой банковский продукт кредитная карта с льготным периодом для ее потребителя имеет свои плюсы и минусы.

Плюсы кредитной карты с льготным периодом:

- клиент имеет возможность какое-то время пользоваться беспроцентным кредитом;

- у клиента имеется возможность брать у банка кредит несколько раз;

- клиент постоянно имеет возможность получить данный кредит очень просто, без сбора документов и посещения банка.

Пользуясь плюсами данной карты ее владельцы не должны забывать то, что если он до окончания льготного срока погасил только часть долга, то ему проценты банк будет начислять не только на остаток, но и на всю сумму кредита.

Недостатки кредитной карты с льготным периодом:

- иногда фактический срок льготного периода для ее клиента может оказаться короче, чем он предлагался банком вначале;

- клиент оплачивает высокие проценты за обналичивание денег в банкомате;

- часто банки, за обслуживание кредитной карты с льготным периодом, с клиента снимают более высокую годовую оплату по сравнению с обычной картой.

Клиент, прежде чем заключить с банком договор на получение кредитной карты с льготным периодом, должен изучить все мелочи данного договора, чтобы исключить для себя те «подводные камни», которые его будут ожидать после приобретения данного банковского продукта.

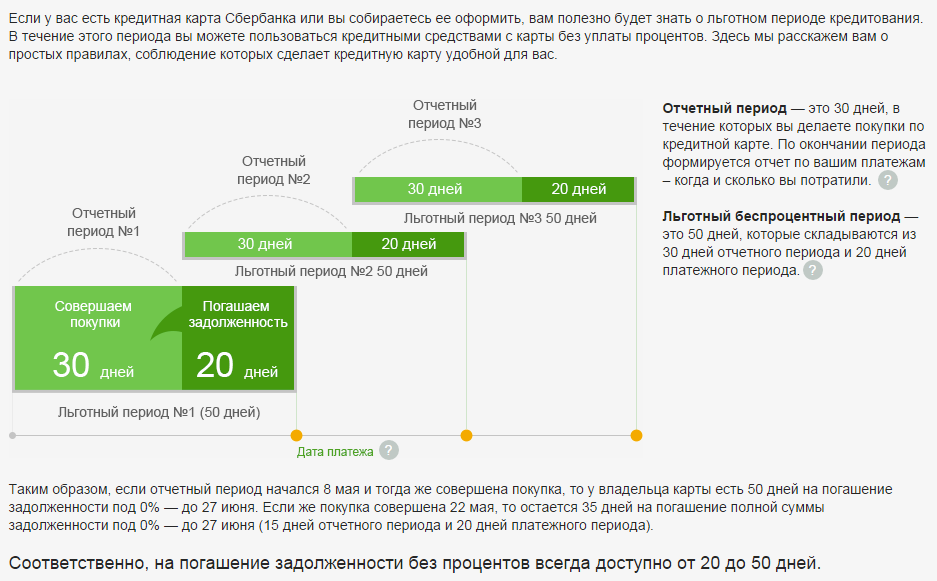

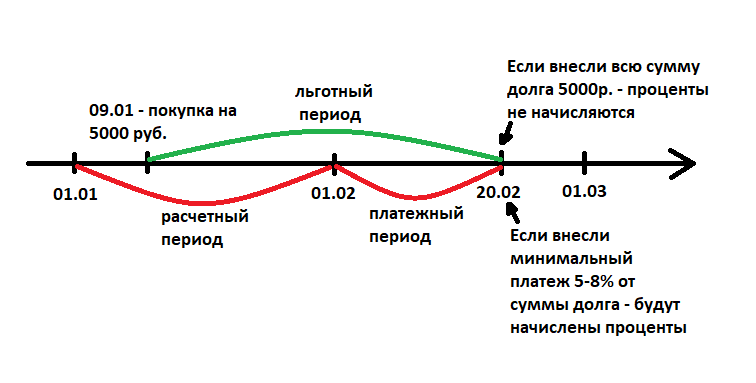

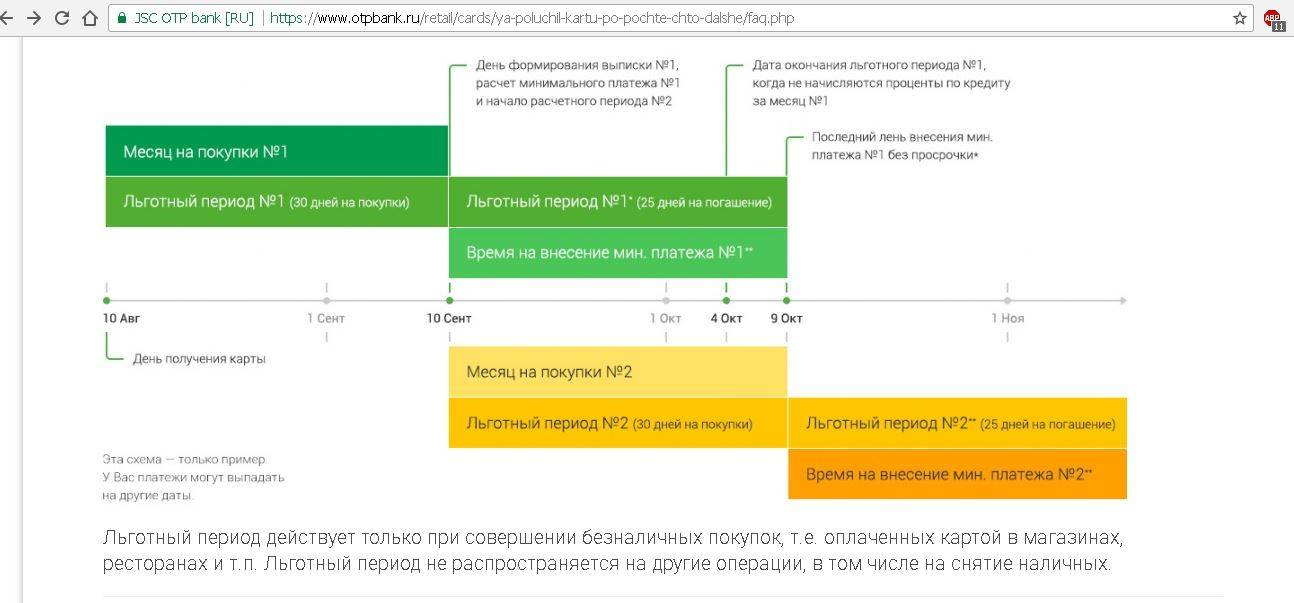

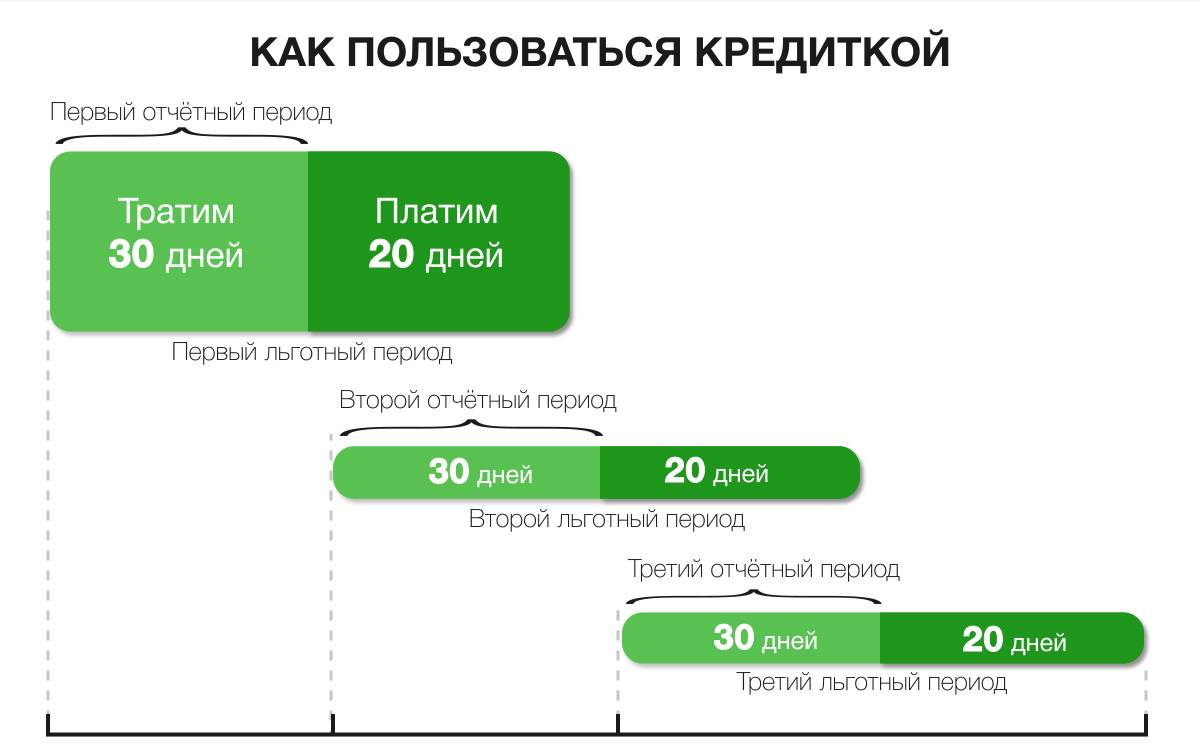

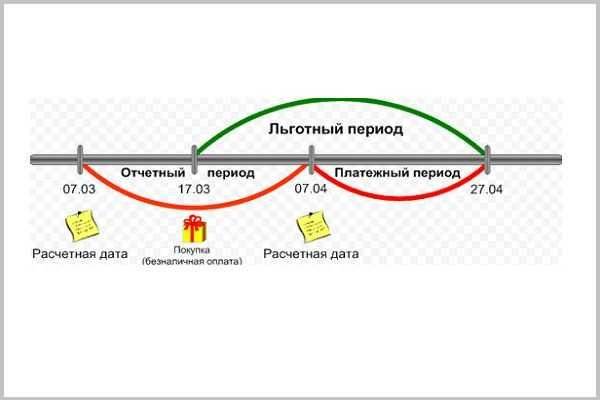

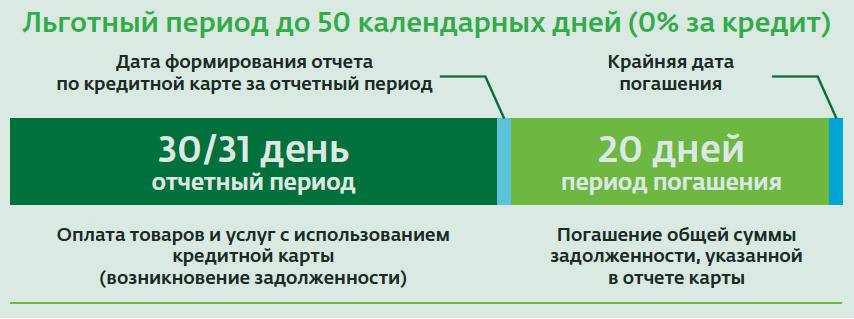

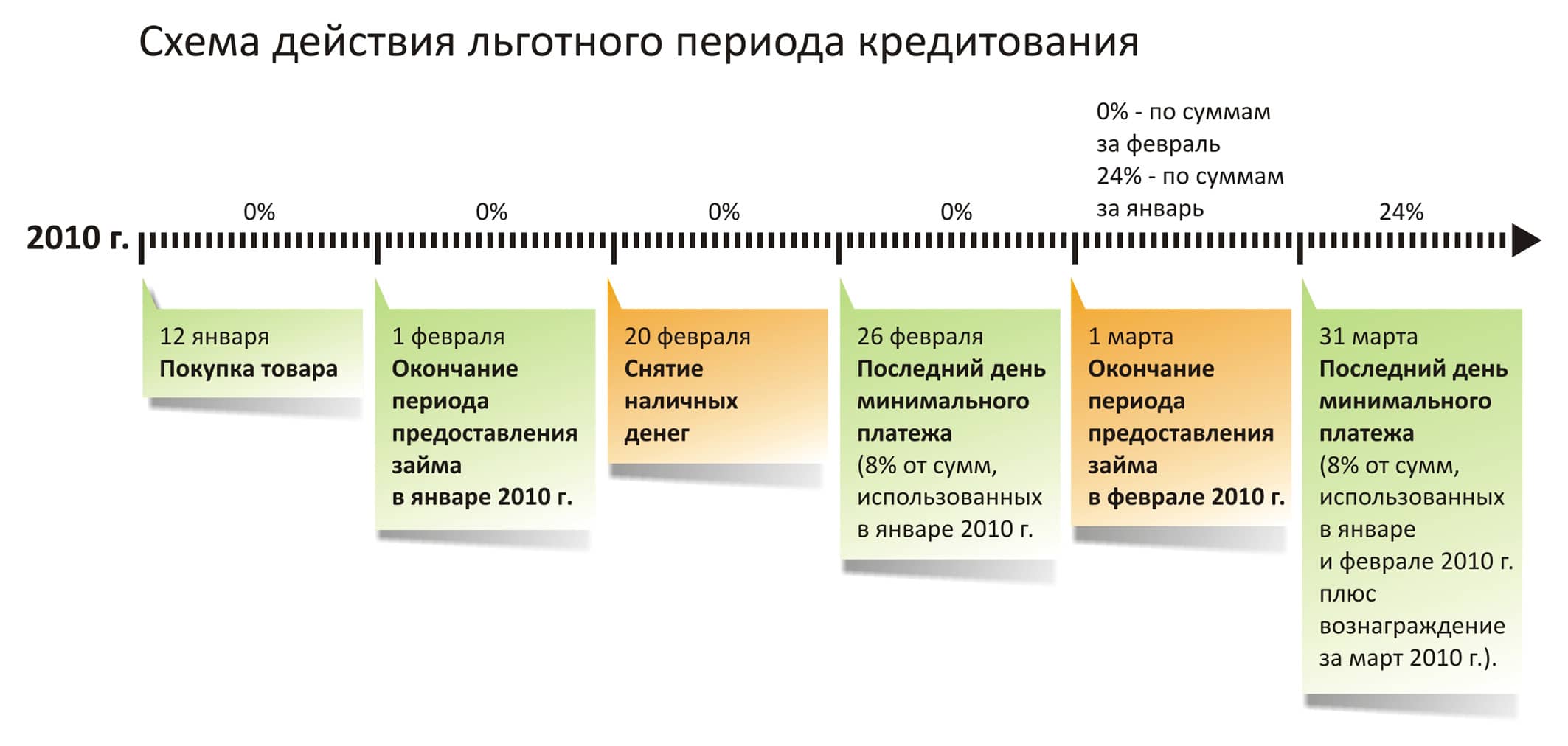

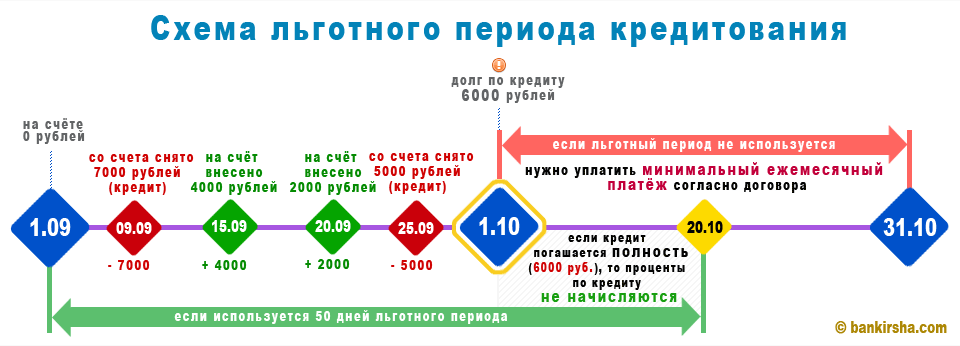

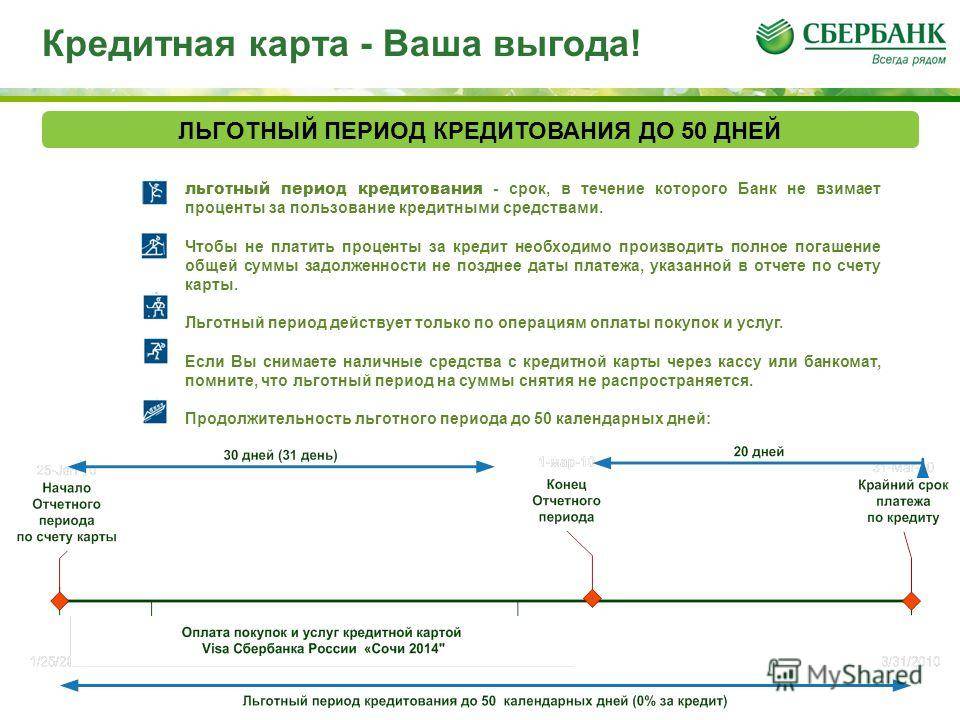

Для данного банковского продукта у всех банков существует общая схема расчета так называемого льготного периода, которая выглядит следующим образом. С момента получения в банке подобной кредитной карты или с момента ее активации – если получили ее по почте или от курьера — для Вас обычно начинается отчет расчетного периода, хотя некоторые банки отсчет времени начинают с момента совершения Вами первой операции по карте.

Затем для Вас начинается платежный период. Это время, в течение которого вам предоставляется возможность полностью возместить потраченные деньги

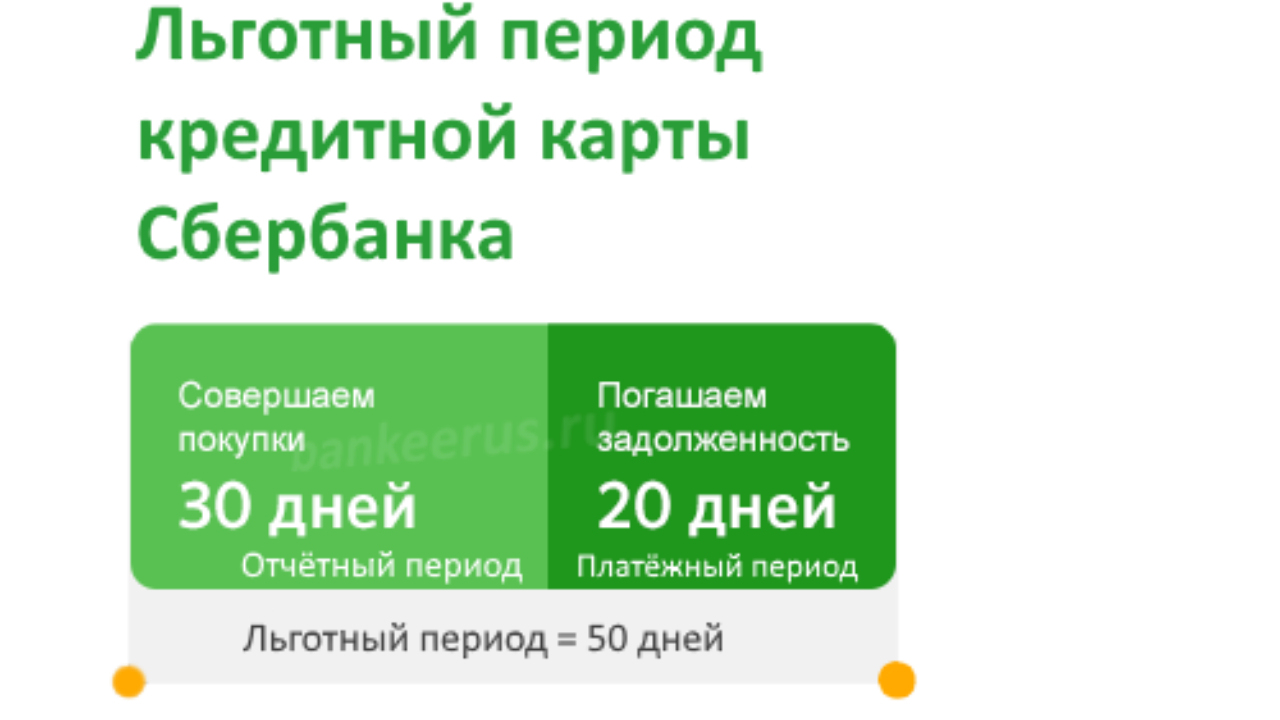

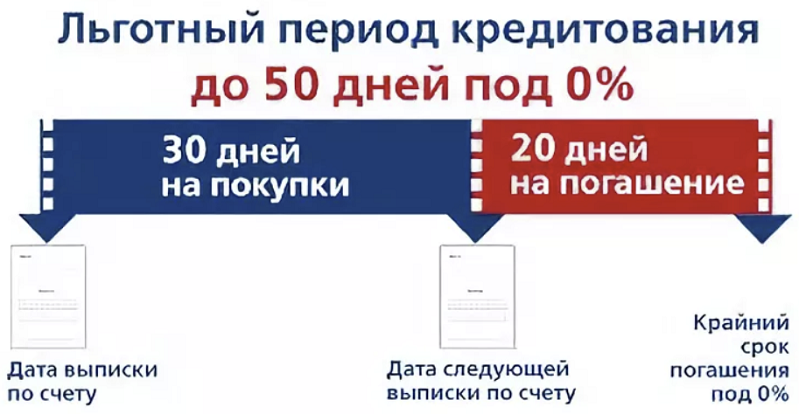

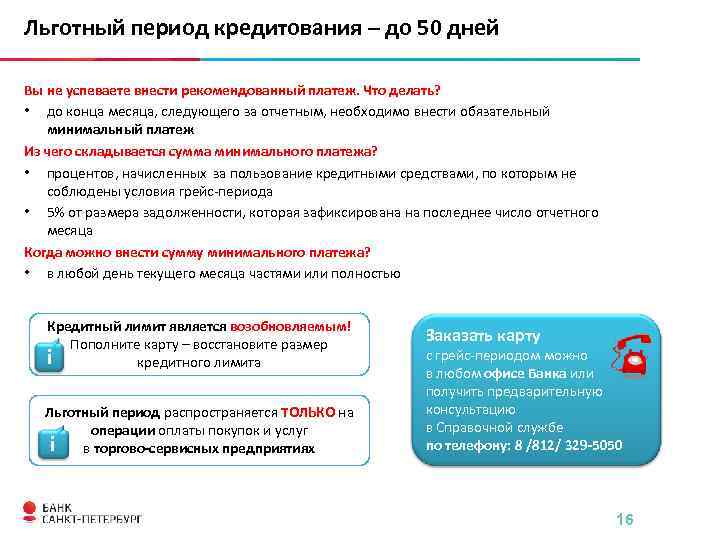

Вы должны обратить особое внимание на то, что вы должны погасить всю сумму задолженности иначе банк начислит вам проценты за пользование выданных вам банком денежных средств. Продолжительность платежного периода обычно составляет 20-30 дней — в результате в сумме (с расчетным периодом-30 дней) вы и получите «обещанный» вам банком период беспроцентного пользования его кредитными деньгами 50, 60 и т.д

дней.

В том случае, если Вы своевременно не смогли полностью вернуть на карту все израсходованные деньги, то банк на данную сумму, которую Вы потратили в течение расчетного времени начислит вам проценты. По окончанию платежного времени вы должны будите заплатить минимальный платеж (который в банках обычно составляет 5-10% от суммы задолженности на конец месяца) и проценты, начисленные за использование кредитных денежных средств.

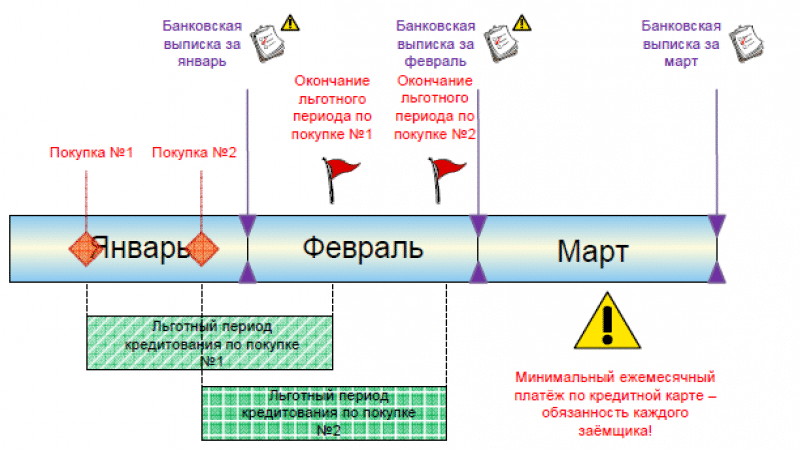

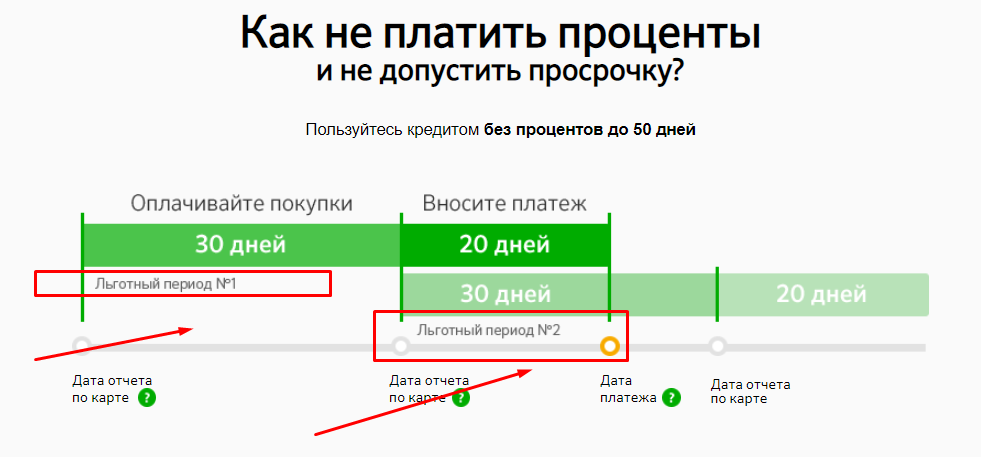

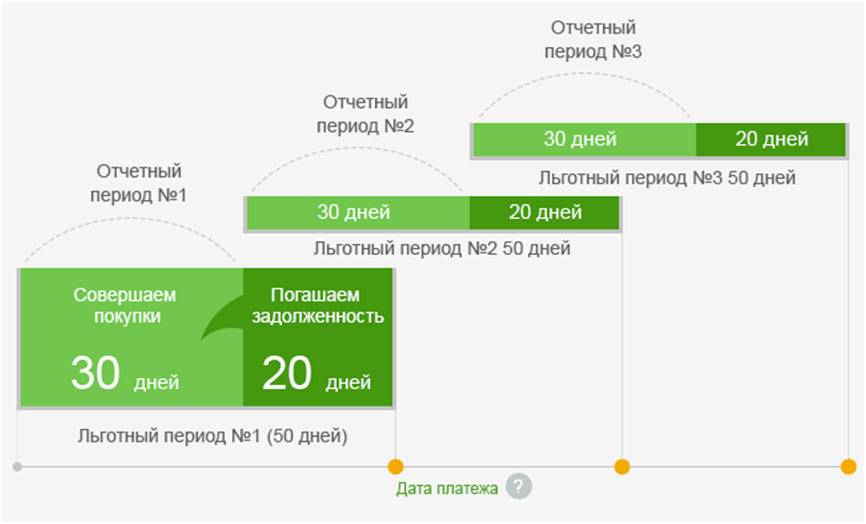

В момент окончания первого расчетного периода (30 дней – календарный месяц), начинается отсчет следующего расчетного периода. При этом Вы должны помнить, что это происходит в то же время, когда начинается первый платежный период. Таким образом, у Вас одновременно по карте будут действовать и платежный период по долгам предыдущего расчетного (льготного) периода, и новый расчетный период.

Очень популярен сегодня среди потребителей такой банковский продукт как кредитная карта 100 дней без процентов, позволяющая бесплатно использовать заемные средства более 3 месяцев. Для того чтобы узнать, как работает кредитка, познакомимся с ней поближе. Суть карты состоит в беспроцентном использовании кредитных денег, при соблюдении условия их возврата в течение 100 дней.

Размер лимита кредитования составляет:

- до 1 000 000 в рублях

- до 20 000 в долларах США и евро

Устанавливается индивидуально в зависимости от чистого дохода заемщика, наличия действующих кредитных обязательств, места работы Заемщика.

Обеспечение: Без обеспечения.

Срок рассмотрения заявки: 5 рабочих дней.

Комиссии и иные платежи за операции и обслуживание карт: Согласно Тарифам комиссионного вознаграждения ПАО АКБ “Металлинвестбанк” по операциям с использованием банковских карт.

Полная информация о тарифах и условиях обслуживания:

- Тарифы комиссионного вознаграждения ПАО АКБ “Металлинвестбанк” по операциям с использованием международных банковских карт (действуют с 12.07.2021 г.)

- Тарифы комиссионного вознаграждения ПАО АКБ “Металлинвестбанк” по операциям с использованием международных банковских карт (действуют с 21.04.2021 г.)

- Правила начисления кешбэка для держателей банковских карт (действуют с 01.08.2020 г.)

- Анкета-заявление

- Требования к клиенту

- Необходимые документы

- Заявление (согласие) на предоставление и получение информации в/из бюро кредитных историй

- Индивидуальные условия договора о выпуске и обслуживании

- Индивидуальные условия договора о выпуске и обслуживании (действуют с 02.08.2021 г.)

- Меры безопасности при использовании карты

- Полезная информация

Как оформить кредитную карту?

- Вы можете обратиться в любой офис Банка или в информационный центр по телефонам (495) 727-97-97 или 8 800 250-97-97

- Оформить пакет необходимой документации

- Также Вы можете подать заявку на оформление кредитной карты прямо сейчас, специалисты Банка свяжутся с Вами в ближайшее время

Будем рады видеть Вас в числе наших клиентов!

Методы продления льготного периода

В Сбербанке клиентам выдают для пользования различные кредитные карты. Условия погашения кредита по ним сходны. Продлить льготный период, во время которого задолженность погашается без процентов практически невозможно. Есть несколько методов, которыми могут воспользоваться клиенты, чтобы минимизировать возникновение возможных проблем и чрезмерной траты средств:

- заплатить обязательный платеж не позднее следующего ЛП, а также сразу выплатить появившиеся проценты по кредиту;

- занять деньги у родственников или в каком-либо финансовом учреждении и погасить кредит в Сбербанке.

Типичные ошибки владельцев кредиток

Самой частой ошибкой, которую допускают заемщики, являются неправильные расчеты по льготному периоду. Ошибившись даже на пару дней, можно заплатить пеню и довольно высокий процент

Поэтому важно точно знать крайнюю дату платежей и класть деньги на счет вовремя

Клиенты путают не только срок, но и нужную сумму оплаты кредита. Иногда забывают учесть комиссию за снятие наличных, иногда — услуги терминала за пополнение карты. Такая минимальная недостача может повлечь за собой крупные неприятности

Внося деньги на счет карты, важно убедиться, что заемщик оплачивает необходимую сумму и ни рублем меньше

Иногда проблемы возникают из-за задержек в банковской системе. Это касается тех случаев, когда оплата проводится в крайний день погашения задолженности. Заемщик уверен, что средства поступят в банк моментально. При этом система может дать сбой и отсрочить платеж на 2-3 рабочих дня. Это допустимо для банка, но никак ни для клиента. Поскольку в таком случае его средства придут с опозданием, и может быть начислен штраф. Поэтому не стоит вносить деньги в последний момент.

Используйте кредитки грамотно, радуйте себя покупками, но помните, что все потраченные средства требуют возврата!

Что такое льготный период по кредитной карте?

Льготное время – это определенный срок использования кредитной карты, позволяющий пользоваться денежными средствами бесплатно или по пониженной процентной ставке. Условием является обязательное своевременное погашение долга до окончания льготы. Существуют различные виды ограничений на пользование услугой.

В большинстве своем она распространяется исключительно на безналичные операции с кредиткой. Конкретные условия зависят от банка. Длительность льготного времени в среднем составляет 50–60 дней, но опять же может меняться в зависимости от конкретного предложения.

Расчет льготного периода с даты образования задолженности

Процедура расчета льготного периода очень важна, о ее схеме нужно обязательно спрашивать у сотрудника банка еще в процессе оформления карты.

Лучший и наиболее простой расчет – это расчет периода с даты образования задолженности.

То есть, держатель сегодня затронул кредитный лимит и теперь может ровно 55 дней (в зависимости от банка) бесплатно пользоваться заемными средствами. По истечении этих 55-ти он просто кладет на карту необходимую сумму и все, свои обязательства он выполнил, в период льготы уложился, проценты не будут начислены.

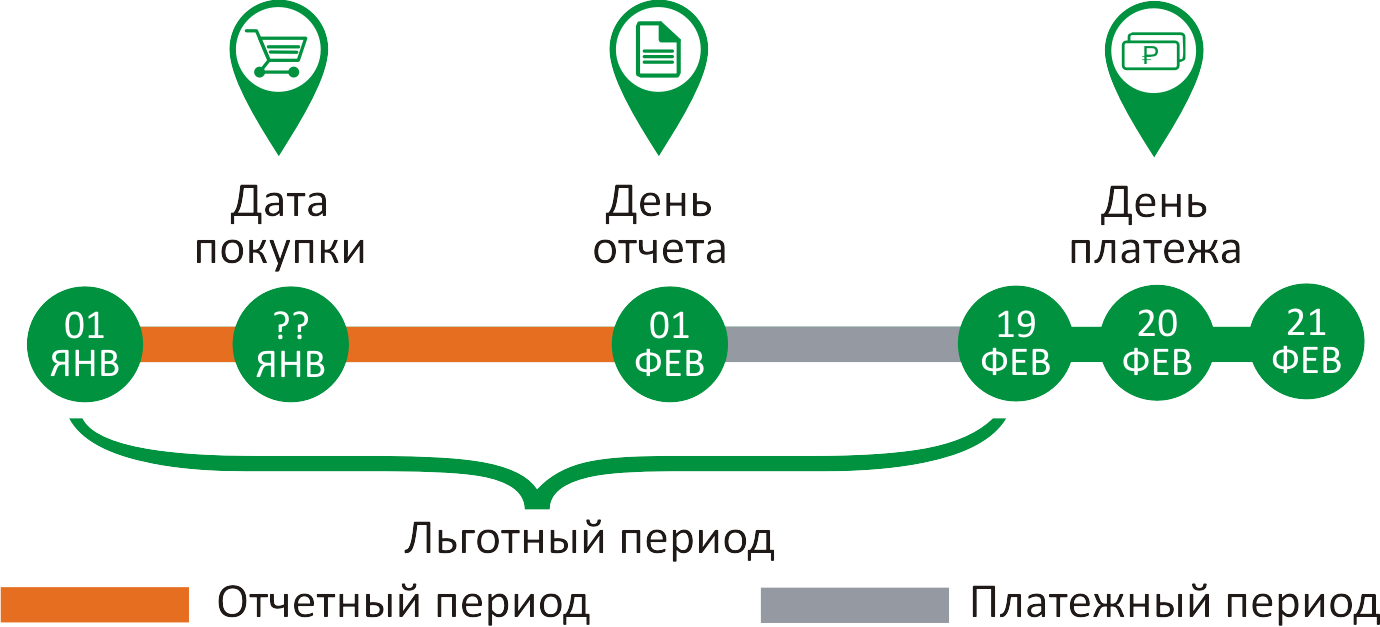

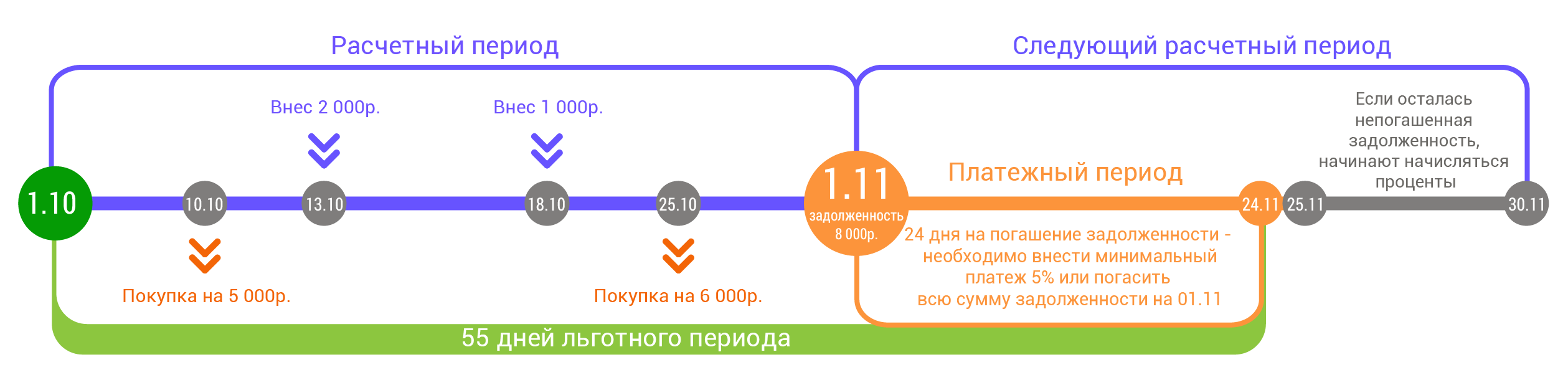

Установление льготного периода относительно даты расчета в банке

Этот метод встречается чаще всего, он более сложен в расчетах.

Каждый месяц в определенную дату банк подводит итоги предыдущего месяца, именно в эту дату он начисляет проценты. Вот именно до этого числа нужно закрыть долг, чтобы проценты не были начислены.

К примеру, дата расчета в банке – 25-е число каждого месяца, льготный период, соответственно, до 55-ти дней. Гражданин затронул кредитный лимит 10-го октября, тогда для соблюдения льготного периода он должен закрыть долг до 25-го ноября, сам же период в этом случае будет равен 45 дней. Именно поэтому банки говорят не конкретно, что льготный период будет равен 55 дней, а ДО 55-ти дней.

Зачем такие карты нужны банкам

Заемщики, которые думают, что карты с грейс-периодом совершенно невыгодны банкам, ошибаются. Ведь каждая кредитка имеет четко прописанные условия пользования, которые зачастую игнорируются клиентами. Кто-то пропустил дату погашения займа, кто-то ошибся в числах, а кто-то вовсе забыл, что необходимо внести платеж на счет карты. Как следствие, большинство потребителей вылетают из периода льготного кредитования, позволяя фирмам начислять процент на остаток долга. Именно эти денежные средства и являются основным заработком банков.

Кроме того, часто взимается оплата за обслуживание карточек. Чтобы снять наличные в банкомате, также придется заплатить комиссию. Эти, на первый взгляд, небольшие суммы составляют часть заработка банковских компаний. И суммарный их доход не так уж мал, как может показаться обычному потребителю.

Что нужно знать о льготном периоде

Оформляя кредитку, важно узнать срок льготного периода и особенности его расчета. Например, стандартный грейс-период длится пятьдесят или пятьдесят пять дней

Некоторые банки предлагают беспроцентное кредитование на 100 или 120 дней. Лучше уточнить эту информацию у сотрудников компании-кредитора и оплатить платеж вовремя без пени и процентной ставки.

Также необходимо выяснить тип расчета по кредитке. Он бывает фиксированным, нефиксированным, а также производящимся по каждой отдельной операции. Можно заплатить по кредиту не в срок и получить штраф от банка

Поэтому важно точно просчитать отрезок времени беспроцентного пользования карточкой и уяснить, когда он может возобновляться

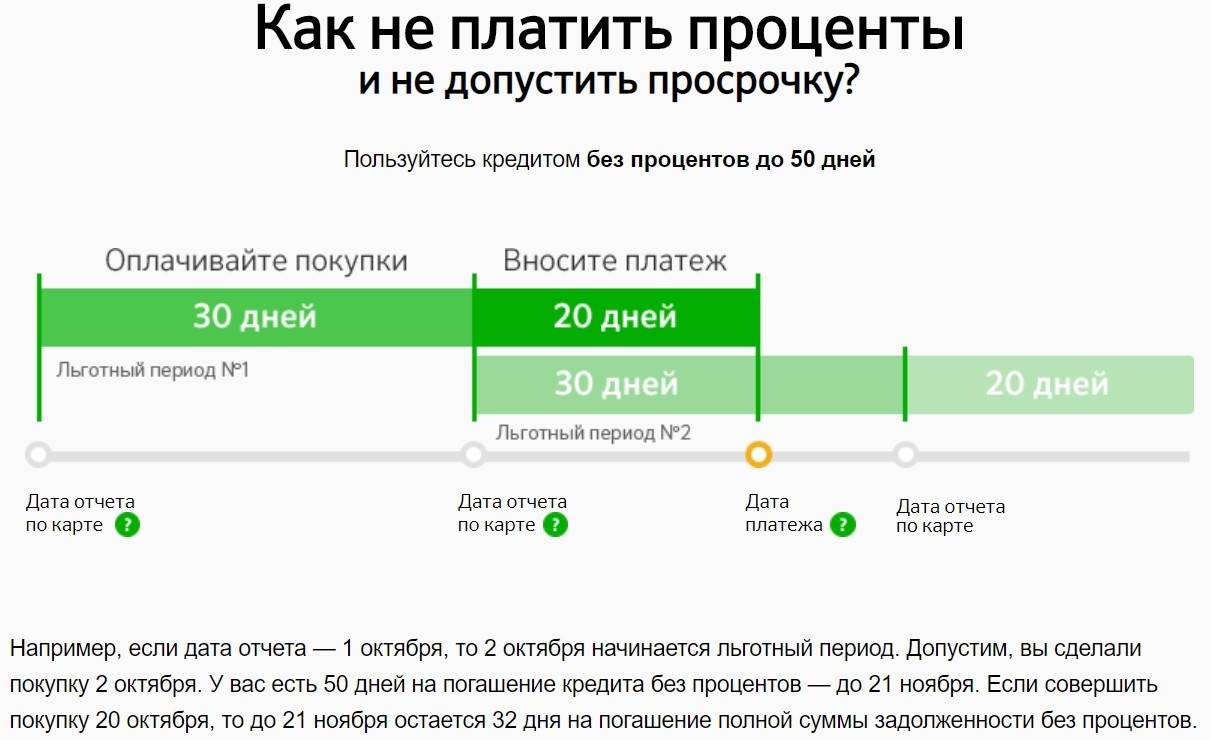

Как работает беспроцентный период

Самым популярным в банковской сфере является нефиксированный льготный период. Он подразумевает определенный отрезок времени (например, 50 дней), в течение которых заемщик может воспользоваться деньгами и внести их обратно. Чаще всего льгота стартует 1 числа первого месяца и длится до 25 числа следующего месяца. Так, у клиента есть 30 дней на покупки и еще 25 на возврат долга. Отсчитывать грейс-период в этом варианте проще всего.

Менее популярным считается фиксированный расчет. Он начинается с того дня, когда была произведена первая банковская операция. Например, оплатив покупку 5 октября, прибавляем к дате 50 дней и получаем отрезок грейс-периода. Заемщик может погасить кредит и воспользоваться картой через пару месяцев. Тогда новый отсчет также стартует с первой оплаты карточкой.

Иногда встречается расчет по каждой отдельной операции. Это самая сложная схема, запутаться в которой очень легко. Это объясняется тем, что необходимо просчитывать стоимость в руб. каждой отдельной операции. Например, первая оплата прошла 2 августа — отсчитываем 50 дней и погашаем долг в течение этого срока. Вторая покупка сделана 10 августа — теперь от нее отсчитываем нужное количество дней и погашаем этот долг. И так для каждой проведенной банковской операции.

Как пользоваться кредиткой правильно

Понять, как вносить банковские средства, можно только в том случае, когда известен тип расчета по банковской карте. Только так получится не запутаться в платежах и отработать нужную систему оплаты. Можно также попросить в банке образец графика выплат по кредитке. И уже по нему считать свои взносы. Ни один банк не откажет в помощи своим клиентам, которые не могут понимать все тонкости. Стоит лишь обратиться с просьбой: давайте определим дату оплаты по текущему кредиту. И менеджер обязан помочь в этом вопросе.

Продлить льготный период кредитования вряд ли удастся. Ведь банки стремятся заработать на своих кредитах, начисляя процентные ставки. Поэтому пролонгация им крайне невыгодна

Рассчитываясь кредиткой, важно трезво оценивать свои финансовые возможности и помнить об обязательных ежемесячных платежах

Как узнать дату начала льготного периода

Дата начала грейс-периода по банковской карте зависит от типа расчета. При нефиксированной системе это зачастую первое число текущего месяца. Для фиксированной — это дата первой оплаты по карте. Отсчитайте срок без процентной ставки (50, 55 или 100 дней согласно договору) и получите сроки, в течение которых можно пользоваться кредиткой без переплат.

Разобраться, как правильно вносить необходимые платежи, необходимо при общении с менеджером банка. Лучше всего это сделать при получении карточки, чтобы уже знать все тонкости и нюансы использования кредитки.

Особенности расчёта

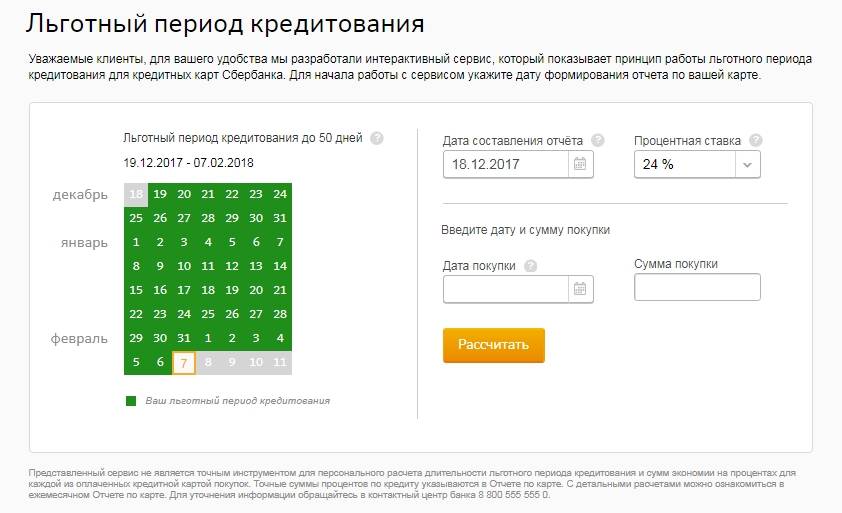

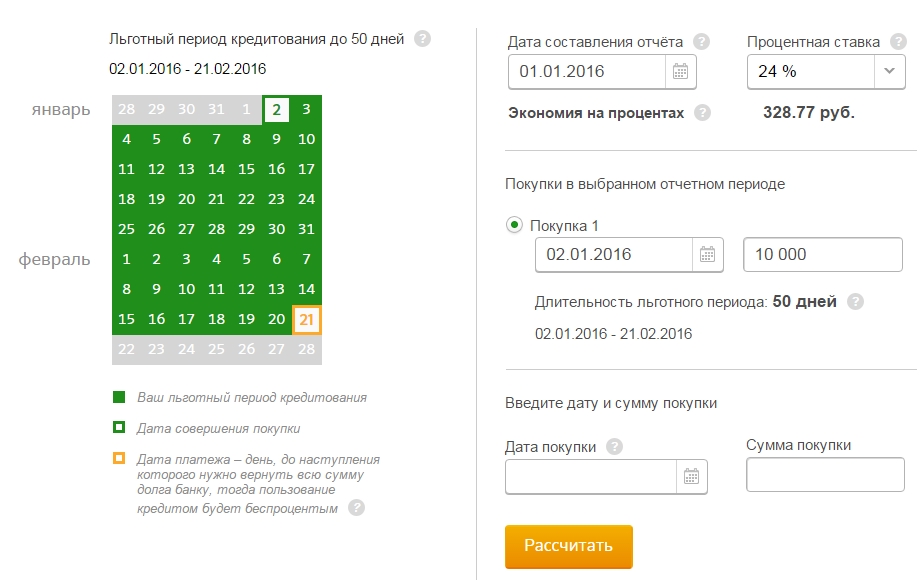

Для того чтобы избежать просрочек и выплаты процентов, необходимо правильно вычислить льготный период для карты Сбербанка (кредитной).

Пример расчёта можно найти на официальном сайте банка.

Чтобы посчитать льготный срок, на специальном кредитном калькуляторе нужно ввести следующую информацию:

- число и месяц формирования отчёта;

- дата планируемых покупок;

- приблизительный размер расходов;

- процентная ставка.

Во время использования кредитки Сбербанка необходимо учитывать не только информацию, предоставленную сотрудником банка, но и советы людей, которые пользуются кредиткой на протяжении длительного периода. Это поможет избежать большинства ошибок, а также высчитать возможные финансовые затраты.

Основные нюансы:

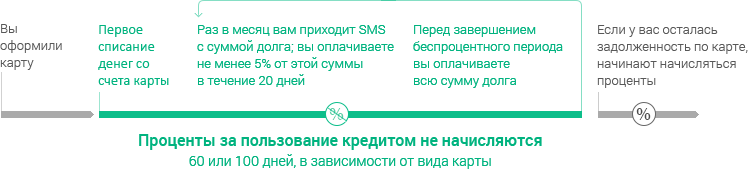

- После завершения льготного срока на недостающие средства будут начисляться проценты. В этом случае нужно будет каждый месяц вносить не менее 5% от остатка, а также деньги за проценты.

- Новый беспроцентный период начинается только в том случае, если владелец кредитки полностью погасил задолженность.

- Срок действия льготного этапа можно уточнить через мобильное приложение или онлайн-банкинг.

- В отчётный период можно рассчитываться кредитной картой без ограничений.

- Снятие наличных в банкомате приведёт к отмене льготного срока. В этом случае клиенту банка нужно выплатить проценты на всю сумму долга.

- Предусмотренные проценты будут исчисляться на следующий день после окончания льготного срока.

- В случае просрочки или отсутствия погашения обязательного платежа будет начислена пеня.

- Вносить деньги на кредитный счёт можно постепенно, так как в этом случае никаких дополнительных переплат не предусмотрено.

- Если пополнять счёт кредитки Сбербанка через сторонние финансовые организации (другие банки, системы Western Union и Qiwi), то рекомендуется делать это заранее. Такая необходимость возникает из-за того, что банковский перевод может быть зачислен с пятидневной задержкой.

Льготный срок кредитки Сбербанка — это уникальная возможность бесплатно пользоваться средствами банка. При правильном подходе к использованию кредитки и соблюдении всех правил можно исключить вероятность просрочки и избежать дополнительных финансовых затрат.

Сравнительная таблица самых выгодных кредиток

Карта с льготным периодом — это оптимальное решение возникших финансовых проблем

Важно лишь соблюдать одно условие — вовремя рассчитываться по кредиту или вносить минимальный платеж. В случае невыполнения таких элементарных требований банки имеют право начислить не только проценты, но и штраф

Поэтому необходимо действовать в рамках кредитного соглашения и выполнять все условия по кредитованию. Это поможет сохранить хорошую репутацию заемщика и брать недорогие займы в дальнейшем.

| Банк и кредитная карта | Максимальный лимит | Грейс-период (дней) | Мин. % | Особенности |

| Альфа-банк «100 дней без процентов» | 500 000 ₽ | 100 | 11,99% | Лимит на выдачу наличных без комиссии до 50 000 ₽ месяц |

| Тинькофф Банк «Платинум» | 300 000 ₽ | 55 | 12% | Кэшбэк до 30% на покупку товаров |

| УБРиР «120 дней без процентов» | 300 000 ₽ | 120 | 27,5% | Возврат 1% за покупки при расчете картой |

| Совкомбанк «Халва» | 350 000 ₽ | 108 | 10% | Рассрочка до 18 месяцев в магазинах партнеров |

| Альфа-банк «CashBack» | 300 000 ₽ | 60 | 25,99% | Кэшбэк до 10% на товары и услуги |

| Восточный Банк «Кэшбэк» | 400 000 ₽ | 56 | 24% | Доход на собственные средства до 4% годовых |

Популярные кредитные карты в России

Виды карт

Без справок о доходах

Без отказа

С моментальным решением

С доставкой на дом

Лучшие

Без проверки кредитной истории

Бесплатные

В день обращения

Выгодные

По почте

Со 100% одобрением

С беспроцентным периодом

Без годового обслуживания

Без подтверждения дохода

За 5 минут

Быстрые

Экспресс

Заявка во все банки

Кэшбэк и бонусы

С кэшбэком

С бонусами

С льготным периодом

Без процентов

С большим лимитом

С низким процентом

С милями

Кому выдаются

Безработным

Пенсионерам

Студентам

Всем без исключения

С 18 лет

С 19 лет

С 20 лет

С 21 года

До 70 лет

В других городах

Москва

Санкт-Петербург

Новосибирск

Екатеринбург

Казань

Нижний Новгород

Челябинск

Самара

Омск

Ростов-на-Дону

Уфа

Красноярск

Воронеж

Пермь

Волгоград

Цель

Карты рассрочки

Для снятия наличных

Для покупок

Для путешествий

Аэрофлот

Лучшие карты рассрочки

Карты рассрочки без отказа

Категории

По паспорту

С плохой кредитной историей

Самые доступные

Срочные

Виртуальные

Рефинансирование

На 10000 рублей

На 20000 рублей

На 30000 рублей

На 50000 рублей

На 100000 рублей

На 200000 рублей

На 300000 рублей

На 500000 рублей

На 50 дней

На 55 дней

На 60 дней

На 90 дней

На 100 дней

На 110 дней

На 120 дней

На 180 дней

Платежная система

Виза

Мастеркард

Мир

Золотые

Платиновые

Классические

Черные

Apple Pay

Samsung Pay

Google Pay

3D Secure

PayPass / payWave

Популярные банки

СберБанк

Тинькофф Банк

Альфа-Банк

Совкомбанк

Хоум Кредит Банк

ВТБ

Газпромбанк

Ренессанс Кредит

Банк Открытие

Промсвязьбанк

Райффайзенбанк

МТС Банк

Росбанк

Уралсиб

Почта Банк

«100 дней без %» («Альфа-Банк»)

Льготный период: до 100 дней без %.

На что распространяется: на покупки, снятие наличных и переводы.

Когда начинается: после 1-й покупки или списания годовой комиссии за обслуживание.

Тип грейса: «нечестный».

Кэшбэк: «Альфа-Банк» предлагает кэшбэк до 33% в магазинах-партнёрах.

Снятие наличных: в 1-й год разрешается снимать с карты хоть весь кредитный лимит! Дальше будет чуть хуже — 50 000 руб./мес. — но тоже вполне неплохо.

Такие условия — это ОЧЕНЬ круто, прямо сейчас ни один конкурент и близко не предлагает чего-то подобного:

Обслуживание: бесплатно в 1-й год, далее от 590 до 1 490 рублей в год.

«Фишки»:

- …Можно заработать! Всё просто — снимаем кредитные деньги и кладём их на дебетовую карту с большим % на остаток. И не забываем рассчитываться с банком вовремя, конечно :). За год так можно заработать до 7 000 рублей (если снимать по 50 000 руб./мес.);

- Есть рефинансирование: «Альфа» разрешает переводить кредитный лимит на другую кредитку и дает рассрочку 100 дней. Единственное: в течение 2 недель будет необходимо закрыть карту другого банка.

Выводы: главное преимущество «Альфа-Банка» — 100-дневная рассрочка не только на покупки, но и на снятие наличных / рефинансирование. Поверьте — это большая редкость.

Плюс сейчас по карте дают интересные бонусы:

- В первый год разрешат снимать хоть весь кредитный лимит по карте без комиссий и штрафов. Хотите — решаете свои проблемы, хотите — зарабатываете.

- Повышенный кэшбэк до 33% на покупки у партнёров. К праздникам — самое то;

- Бесплатное обслуживание.

Что такое льготный период?

Льготный период (ещё его называют «грейс период») — это бесплатная возможность пользования деньгами банка в течении заранее известного промежутка времени при выполнении определённых условий .

примечание редакции

* В ряде случаев условием может быть – внесение ежемесячных минимальных платежей, отсутствие операций снятия наличных или переводов «с карты на карту» и прочее.

В случае, если вы не успеваете погасить долг перед банком в рамках льготного периода – нарушений никаких не будет, просто вам придётся заплатить за пользования деньгами за весь срок.

Адвокат Ольга Рогачева, отмечает:

Льготный период в теории

Классический grace period представляет собой указанный в договоре срок, во время которого клиент банка или иной финансовой организации вправе воспользоваться улучшенными условиями кредитования. Как правило, эта опция ассоциируется с беспроцентным использованием полученных взаймы денежных средств или вещей, но в теории речь идет о любых послаблениях для клиента. Чтобы избежать недопонимания, заемщикам настоятельно рекомендуется обсудить с сотрудниками обслуживающей организации все параметры будущего соглашения.

Беспроцентный период:

Привлекает внимание потребителей.

Мотивирует клиентов.

Приносит финансовую выгоду заемщику.

Расширяет клиентскую базу.

Повышает отраслевые рейтинги организации.

Используется в качестве рекламного инструмента.

Схема льготного кредитования идеально сочетается с программами по выпуску банковских карт. Именно кредитки чаще всего ассоциируются у представителей широкой аудитории с беспроцентным периодом. Банками в этом случае применяется абсолютно универсальный механизм для эмиссии и обслуживания карт. Клиент на сайте подает заявку, которая рассматривается в течение рабочего дня. Уже на следующие сутки в свое распоряжение можно получить платежный инструмент, готовый к немедленному использованию. Льготный срок отсчитывается с момента выполнения первой операции, если для оплаты используются заемные средства. Чтобы сэкономить на процентах, клиенту нужно вернуть одолженную сумму до окончания указанного банком срока (часто 55 дней).

Как выгодно использовать льготный период?

В процессе кредитования заемщику нужно внимательно ознакомиться с предоставленными рекомендациями от экспертов и сотрудников обслуживающей организации. Чтобы эффективно воспользоваться грейс-периодом, нужно следовать условиям сделки. Любое нарушение со стороны клиента приведет к санкциям, в том числе пеням, штрафам, неустойкам, пересмотру отдельных условий договора или отмене дальнейшего льготного сотрудничества.

Банки часто использую следующие ограничения:

- Установка сравнительно небольшого кредитного лимита.

- Отмена беспроцентного обслуживания при снятии наличных или получении денежных переводов.

- Предоставление льготных условий сотрудничества для клиентов, совершающих оплату в партнерской сети.

- Повышенные комиссии за снятие полученных взаймы денежных средств.

- Окончание льготного периода только после возврата клиентом полной суммы образовавшегося долга.

Дополнительные условия сотрудничества могут распространяться на время действия беспроцентного периода или до момента использования клиентом доступных денежных средств. Льготные параметры кредитов во многих случаях доступны только клиентам, совершающим покупки в магазинах, с которыми у банковской организации заключен партнерский договор. В этом случае заемщик действительно может сэкономить, поскольку кредитор получает прибыль от сотрудничества с торговой компанией за счет отчислений комиссий по эквайрингу.

Рекомендации по погашению кредитов с грейс-периодом:

- Своевременное внесение запланированных платежей.

- Досрочное закрытие сделки.

- Отказ от снятия наличных с кредитных карт.

- Оплата покупок в магазинах партнерской сети.

- Возврат суммы заложенности в полном объеме.

- Внесение платежей за несколько дней до крайнего срока.

Таким образом, льготный период по кредиту действительно может стать выгодным решением для клиента. Во многих случаях за счет сравнительно небольшого беспроцентного срока потенциальный заемщик может снизить дополнительные затраты. Во избежание расходов придется учесть условия договора, совершая с полученными денежными средствами операции, которые соответствуют требованиям обслуживающей организации.

Кредитные продукты со льготным периодом выгодны для надежных заемщиков, обладающих отменной финансовой грамотностью. Однако не стоит забывать, что займы с грейс-периодом всегда носят краткосрочный характер, поэтому подходят для оплаты товаров и услуг в качестве дополнительного источника финансирования.

Как финансовая грамотность может помочь решить проблемы с деньгами — узнайте в нашем следующем тематическом материале.

Вопрос от читателя:

В описании выбранного мной потребительского кредита указано, что банк предоставляет льготный период 45 дней до первого платежа. Что это такое и как им воспользоваться?

Вас также может заинтересовать:

Как выгодно пользоваться кредитными картами: пять правил, о которых умалчивают банки

Банковские карты предназначены для повышения удобства платежей и расчетов, однако, правильное использование этого платежного инструмента может принести выгоды своему владельцу. Как правильно пользоваться кредитными картами, чтобы получить максимальную отдачу? Ответы — в статье.

Карты рассрочки

Давайте рассмотрим четыре беспроцентные карты рассрочки, эмитированные четырьмя известными российскими банками, сравним условия их получения, тарифы и особенности их обслуживания. Какие приятные сюрпризы ожидают владельцев карт? Какая карта рассрочки выгоднее?

Расчет льготного периода по кредитной карте и сроки погашения задолженности

Банки применяют разные схемы расчета продолжительности действия льготного периода, во время которого заёмщик может пользоваться кредитными средствами без начисления на них процентной ставки. Когда зачисляется оплата задолженности по кредитной карте? Читайте в статье.

Где оформить кредит на оплату товаров и услуг?

Яркие витрины магазинов вызывают непреодолимое желание купить приглянувшийся товар прямо сейчас. Но вот только денег «прямо сейчас» нет. Для самых нетерпеливых покупателей финансовые организации придумали товарные кредиты. Рассмотрим этот вид кредитования в статье.

Как можно использовать возможность беспроцентного периода?

Чтобы использовать беспроцентный период, установленный банком, клиенту нужно совершить оплату кредитной картой и погасить задолженность полностью до конкретного дня, тогда ему не придется оплачивать проценты. Самый простой способ избежать уплаты процентов по кредитке — это возвращать долг за предыдущий расчетный период до даты платежа.

Сумма задолженности и крайний срок оплаты обозначаются в ежемесячной выписке по карте. Также эту информацию можно узнать в личном кабинете онлайн, у сотрудника банка в отделении, или позвонив на горячую линию.

Если задолженность будет погашена после окончания беспроцентного периода, то проценты будут начислены за все время использования заемных средств, в том числе и за льготный период.

Как продлить действие беспроцентного периода по кредитной карте? Посоветуйтесь с юристом

Как узнать дату начала льготного периода?

Прежде чем мы определим, как работает льготный период кредитной карты Сбербанка, нужно понять его принцип действия. Итак, отсчет начинается не с даты покупки, а с даты активации карты. Эта дата называется «датой формирования отчета». С нее начинается отчетный период, который как раз и используется банком для учета вашей задолженности и процентов по ней.

Чтобы понять, когда начинается отсчет, достаточно вспомнить день активации кредитки. Когда вы впервые ее активировали, тогда и была сформирована отчетная дата. Теперь рассмотрим вопрос, как посмотреть дату начала грейс-периода. Узнать дату отчета можно разными способами:

- Позвоните на горячую линию Сбербанка по номерам 8 800-555-5550 для жителей всей России, 7 (495) 500-55-50 для москвичей. Назовите свое ФИО и кодовое слово. Затем попросите оператора уточнить дату формирования отчета у вашей кредитки. Сотрудник незамедлительно подскажет вам эту информацию;

- В отделении банка. Достаточно обратиться с паспортом и кредиткой к менеджеру в отделении, чтобы получить исчерпывающую информацию о своей карте. Как правило, работник банка просто проверят карту в базе, так что на всю операцию уйдет не больше 3-х минут;

- Через Сбербанк Онлайн. Авторизуйтесь, зайдите на страницу «Карты и счета». Найдите в списке интересующую вас карточку. Нажмите на нее, чтобы открыть окно со всей информацией по карточке. В частности, там указана и дата отчета;

- Через банкомат. Вставьте карточку, введите пин-код. Затем в меню найдите вкладку «Сервис и другие услуги». На новой странице найдите пункт «Данные карты». Банкомат предложит показать на экране информацию или же распечатать ее.

![Самый лучший рейтинг кредитных карт с льготным периодом [2021]](https://kredit-on.ru/wp-content/uploads/6/c/8/6c8e12e51d721171cd8fb3fbd2ebce40.jpeg)