Что такое налоговый вычет

Преференции по обязательным платежам в бюджет указываются в определенной сумме, выраженной в рублях. Однако это не означает, что плательщику налога эти деньги придут на счет.

Техника учета льготы такова:

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции. С остального делаются отчисления.

- Зарплата труженика при этом немного увеличивается.

Для получения преференции по налогообложению нужно подать заявление в орган, который ведает соответствующей выплатой.

Взнос с доходов физических лиц

Граждане РФ могут уменьшить базу, облагаемую налогом. На одного ребенка вычет составляет одну тысячу четыреста рублей. Налоговые льготы для многодетных семей увеличиваются. За третьего ребенка — три тысячи рублей.

Право на получение вычета сохраняется, пока несовершеннолетний обучается на очной форме в высшем учебном заведении. Для этого нужно представить в отдел кадров справку из ВУЗа. Вычет теряется, когда ребенку исполняется двадцать четыре года.

Не все кадровики следят, чтобы работники получили скидки. Поэтому многодетным семьям нужно знать, какие есть права, и написать заявление в отдел кадров.

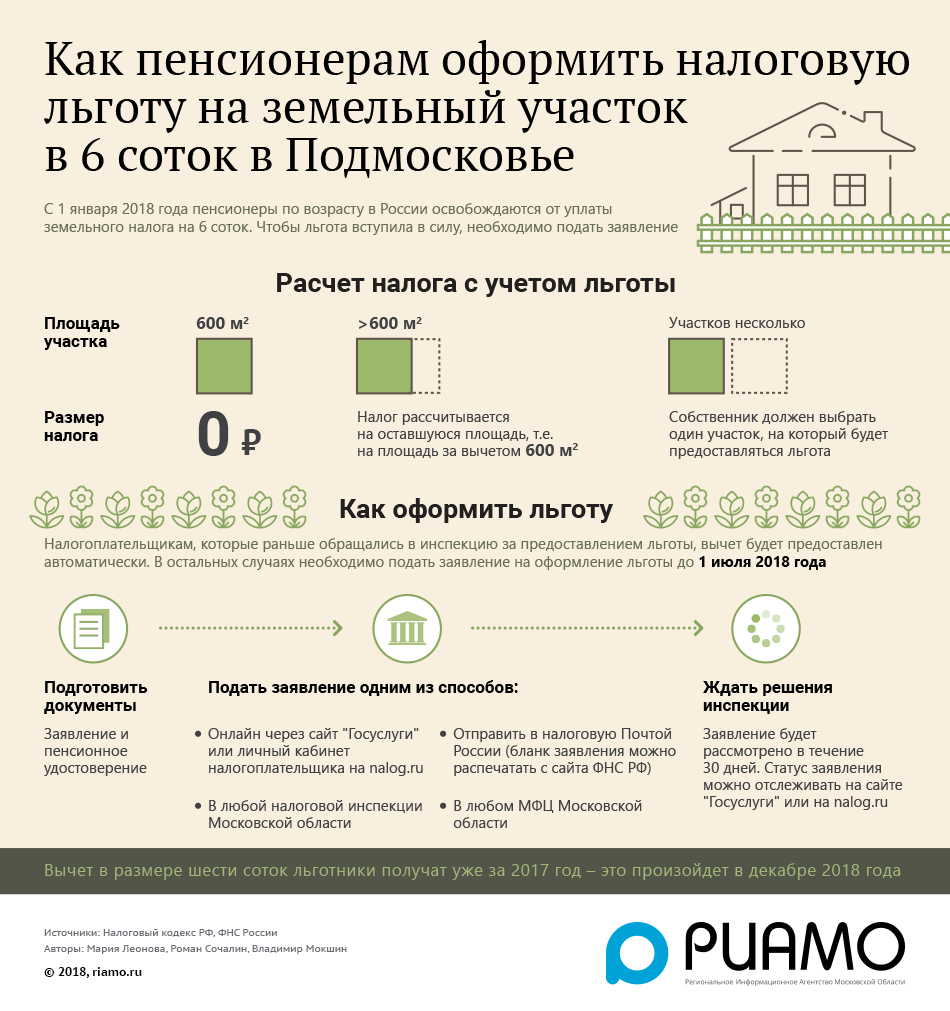

Льготы по налогам на земельные участки

В общем порядке по налогу на земельный участок, согласно Налоговому кодексу, родители с тремя и более детьми могут рассчитывать на вычет стоимости 600 кв. метров из величины кадастровой стоимости надела. Эта ставка может быть изменена в конкретном регионе. Например, в Москве налог уменьшают для одного из родителей. А в Красноярске мамы и папы с тремя и более детьми не платят земельный налог совсем.

Для того чтобы получить такое послабление, родителям следует обратиться в инспекцию ФНС по месту жительства. При себе необходимо иметь документы, удостоверяющие личность, на всех членов семейства (паспорта, свидетельства о рождении), удостоверение многодетной семьи, бумаги на земельный участок. Точный перечень документов лучше уточнить в своем отделении налоговой.

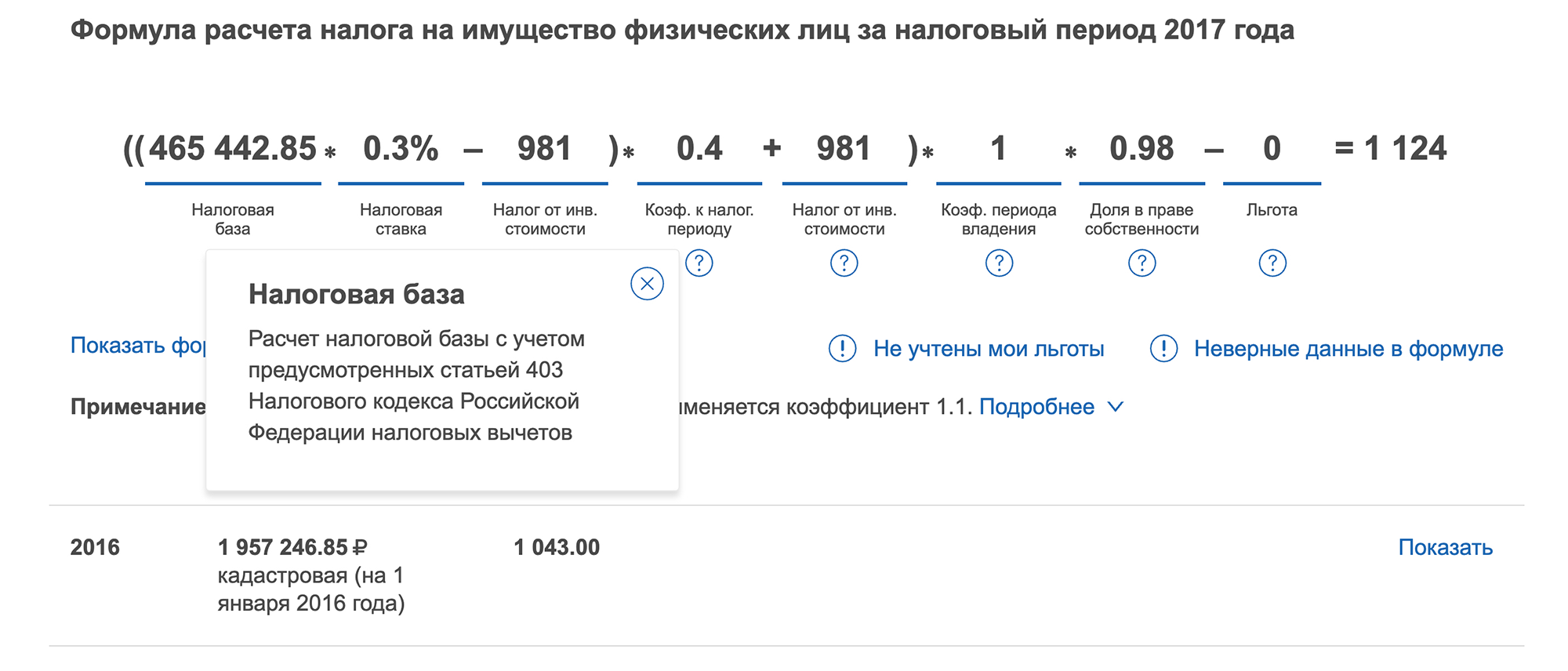

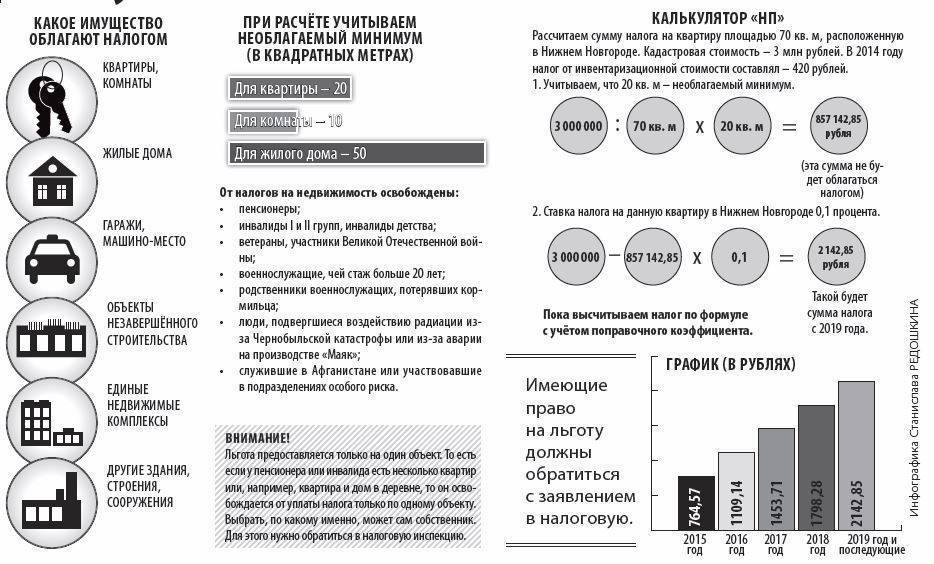

Налог на имущество

Законом предусмотрена скидка на оплату налога на имущество для родителей с тремя и более детьми. Она зависит от количества несовершеннолетних. Налог может быть уменьшен на стоимость 5 кв. метров от общей площади квартиры, части квартиры и комнаты. В отношении дома или его части метраж больше — 7 кв. метров на каждого несовершеннолетнего. Для расчета берется кадастровая стоимость недвижимости. Узнать ее можно на сайте Росреестра.

Однако такая налоговая льгота действует не во всех регионах. Местные власти могут уменьшить или увеличить налог на имущество. Например, в Рязани многодетные могут не платить налог за 1 объект каждого вида: квартиру, дом, гараж. Для этого необходимо подтвердить, что доходы родителей не превышают прожиточного минимума.

Узнать о том, какие льготы на налоги положены родителям с тремя и более детьми в вашем регионе, вы можете в налоговой инспекции по месту жительства. Также эти сведения выкладывают на сайте местного органа власти.

Кто может получить

Привилегии полагаются физическим лицам с доходами, на которые начисляется пеня 13 % или работающим родителям.

Ежемесячные льготы распространяются:

- на супругов, попечителей, опекунов, приемных родителей, усыновителей, материально обеспечивающих 3 и более детей;

- на мать и отца, если 3 и более детей до 23 лет обучаются в ВУЗе или техникуме очно;

- на родителей, у которых появился еще один ребенок после совершеннолетия троих;

- на супруга (супругу), за которыми остались дети после развода, а в браке появились другие.

Льгота в виде снижения налоговой ставки предоставляется двоим родителям. Скидку на пошлину оформляют разведенные граждане, которые своевременно и полном размере платят алименты.

Отказ одного родителя от субсидирования автоматически увеличивает его вдвое для второго.

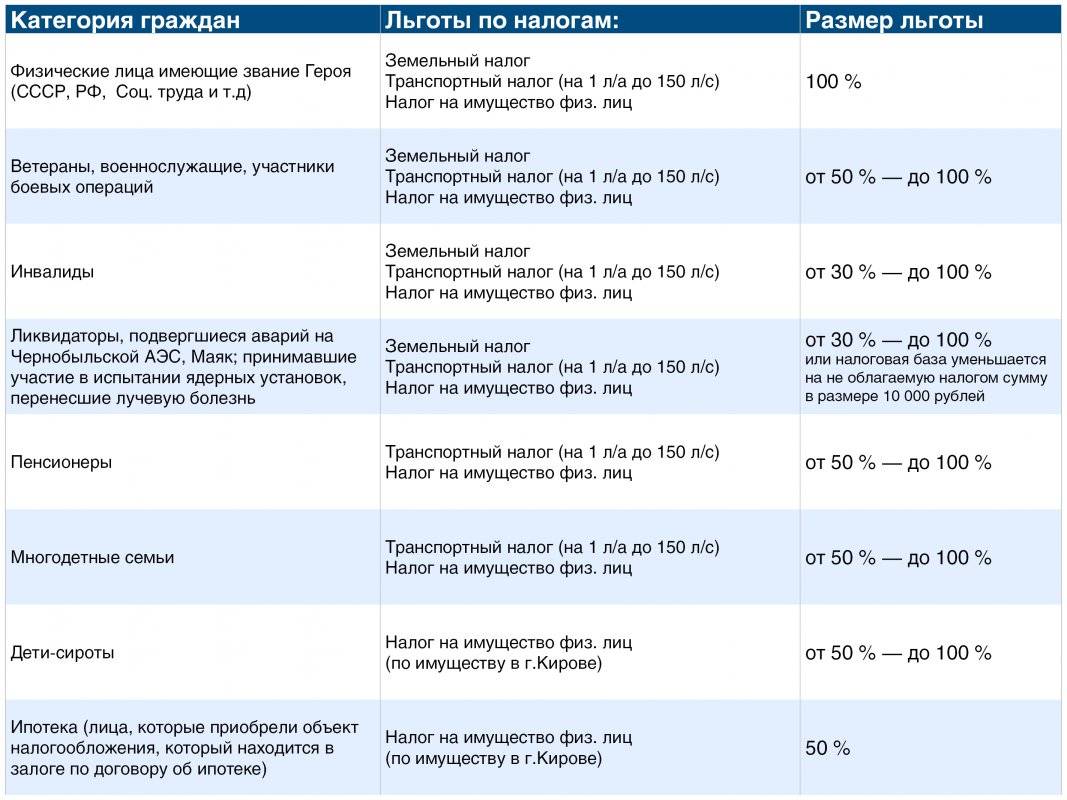

Перечень налоговых льгот

Налоговые льготы многодетным семьям в 2020 году предоставляются по нескольким направлениям:

- снижение суммы отчислений за пользование земельными участками;

- налоговый вычет на детей из НДФЛ;

- уменьшение оплаты за владение объектами недвижимости;

- транспортный налог для многодетных семей;

- дополнительные социальные вычеты;

- специальные виды преференций для индивидуальных предпринимателей.

При определении списка положенных льгот, предстоит руководствоваться Налоговым кодексом Российской Федерации и ведомственными нормативно-правовыми актами.

Подробнее в статье: Льготы для многодетных семей России соберут в единый закон

НДФЛ

Налогообложение многодетных семей осуществляется в общем порядке. То есть каждый гражданин, получающий доход, обязан осуществлять перевод 13% суммы заработной платы в пользу государственного бюджета. Если родители имеют льготный статус многодетных, а также при осуществлении деятельности на основании контракта или трудового договора, мать и многодетный отец вправе получить возврат части денег, переведенных в счет подоходного налога, что установлено статьей 218 «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (пункт 4).

Процедура получения вычета подразумевает выполнение следующих шагов:

- обращение с собственноручным заявлением к работодателю;

- сбор необходимых документов;

- ожидание возврата выплат.

В 2020 году вычет по НДФЛ для этой категории льготников будет осуществляться по следующим принципам:

- право на получение финансовой помощи есть у обоих родителей;

- если один из супругов отказывается от своего права на возврат денежных средств, то второй может получить двойную сумму вычета;

- льгота доступна только после появления в семье третьего малыша (если два первых ребенка еще не достигли совершеннолетия);

- получение вычета автоматически продлевается на весь период трудоустройства, пока в семействе не останется менее троих несовершеннолетних;

- если лицо обратилось за возвратом денег позднее, нежели родился малыш, то работодатель обязуется сделать перерасчет и вернуть все вычеты за прошедшее время (но не больше чем за три года).

Имущественный налог

Платит ли многодетная семья налог на имущество, зависит от политики локального правительства. Поскольку предоставленные скидки и льготы компенсируются местным бюджетом, то именно региональные власти принимают решение касательно целесообразности освобождения льготников от уплаты налога на недвижимость.

Статьями 299, 407 «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ установлены способы и правила взыскания налогов с льготников этой категории. Используются такие способы налогообложения недвижимости многодетных родителей:

- отсутствие льгот, независимо от характеристик собственности;

- уменьшение процента отчислений;

- налог считается за дом или квартиру, без учета части квадратных метров;

- предоставление права на отмену отчислений за имущество.

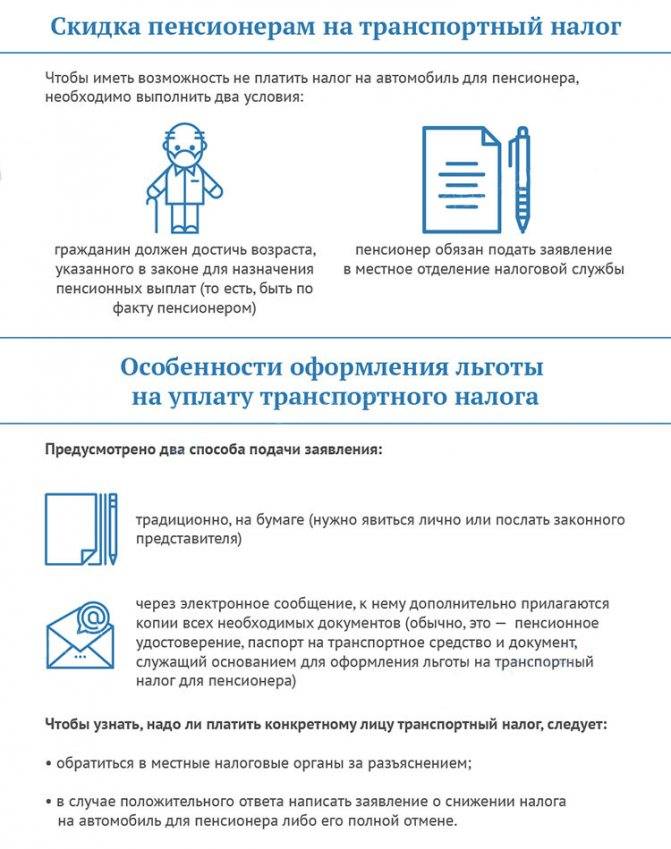

На транспорт

Дабы оформить скидку на транспортный налог для многодетных семей, предстоит предварительно разобраться, как в конкретной области происходит налогообложение льготников. Согласно статистическим сведениям, можно выделить такие варианты налогообложения:

- полное освобождение одного из родителей от выплат;

- облагаться автомобильным налогом не будут транспортные средства семейства, если в его собственности не более одной единицы;

- снижение общей ставки отчислений при соблюдении граничной мощности машины;

- предоставление других скидок, если автомобиль соответствует зафиксированным техническим характеристикам.

Также возможно полное отсутствие каких-либо преференций в этой области.

Земельный

Поскольку земля находится в управлении городских советов, то муниципальные власти могут самостоятельно регулировать порядок налогообложения владельцев земельных участков. Как показывает практика, выплата платежей по налоговым ставкам с собственников земельных наделов, являющихся многодетными, осуществляется такими способами:

- освобождение от оплаты в полном размере;

- снижение процентной ставки по налогу;

- налогом облагается не весь участок, а только его доля.

Полностью отменить льготы в этой сфере региональные власти не могут, поскольку такое право зафиксировано на общефедеральном уровне.

Подробнее в статье: Приняты новые правила налогообложения в 2019 году

Могут ли отказать

Отказ в двойном налоговом вычете возможен для граждан, которые находятся в разводе или уклоняются от алиментных выплат. Повторные пошлинные льготы не назначаются многодетным семьям на основании пп. 2 п. 1 ст. 220 НК.

Отказ в выплате социального пособия возможен для граждан с доходом более 10 тыс. рублей на одного человека.

При задолженности за услуги ЖКХ преференции также не предоставляются. Если родитель-член многодетной семьи воспитывает ребенка-инвалида и получил отказ в налоговой льготе, уведомление подлежит обжалованию.

Для супругов в разводе при отсутствии заявления об алиментах не производится отказ в льгот. В случае письменного негативного ответа родитель может обратиться в суд.

Каждая из рассмотренных налоговых льгот – заявительного характера. Для ее получения требуется письменное извещение ФНС либо работодателя до установленного законом налогового периода. Если не успеть до этого срока, подача заявления переносится на следующий квартал.

Перечень налоговых льгот

Многодетные семьи имеют право оформить следующие налоговые преференции:

Многодетные семьи имеют право оформить следующие налоговые преференции:

- транспортные;

- земельные;

- имущественные;

- льготы НДФЛ;

- иные.

Рассмотрим каждый из них отдельно.

Транспортная льгота

Проблема предоставления льгот по транспортному налогу для многодетных семей полностью возложена на местные власти.

То есть каждый регион самостоятельно решает, нужно предоставлять данную льготу или нет. Из-за этого в каждом субъекте многодетные семьи уплачивают транспортный сбор по-разному.

Рассмотрим на примерах:

- В Санкт-Петербурге соответствующая льгота предоставляется лишь тем семьям, у которых 4 и более ребенка. При этом мощность авто не должна быть больше 150 л. с.

- В Москве и Московской области от уплаты транспортного налога освобожден только один из родителей (на кого авто зарегистрировано). То есть, если второй родитель имеет машину, то он должен будет платить сбор в полном размере.

- Транспортные льготы (50%) распространяются на все многодетные семьи, которые проживают в Краснодаре, Татарстане и Алтайском крае.

- Полное освобождение многодетных семей от транспортного налога предусмотрено только в Ростовской области.

Если в вашем регионе данная льгота утверждена, то заявить о ней нужно всего один раз. В дальнейшем специалисты данное право будут учитывать вплоть до продажи авто или потери статуса многодетных.

Земельная льгота

Налог на землю для многодетных семей назначается на региональном уровне. К примеру:

Налог на землю для многодетных семей назначается на региональном уровне. К примеру:

- От уплаты земельного сбора освобождены в Краснодарском крае.

- В Москве и области, Санкт-Петербурге данный налог уменьшается для одного из супругов.

- В Саратовской области налог не платится за 1000 кв. м. земли.

Чтобы подробнее узнать о земельных льготах в своем регионе обратитесь в местный налоговый орган.

Имущественная льгота

Обязанность уплачивать сборы за владение недвижимостью установлена статьей 407 НК РФ.

Обязанность уплачивать сборы за владение недвижимостью установлена статьей 407 НК РФ.

Данная норма не предусматривает предоставление льгот на налог на имущество многодетным семьям.

Это право опять, как в предыдущих случаях, отдано региональным властям, но реализуется оно в единичных регионах. Примеры:

- Сбор за недвижимое имущество не уплачивают многодетные граждане в Нижегородской области.

- Также от уплаты освобождены льготники в Краснодарском крае и Новосибирске.

Льготы НДФЛ

Данная льгота предоставляется по месту службы всем многодетным родителям, которые:

Данная льгота предоставляется по месту службы всем многодетным родителям, которые:

- официально трудоустроены;

- работают на контрактной основе;

- работают по трудовому либо гражданскому договору.

Если в семье только один родитель, то его налоговый вычет увеличивается в 2 раза. То же самое происходит, если второй супруг официально откажется от своей льготы (подтверждается соответствующей справкой с места работы).

П.4 ст. 218 НК РФ устанавливает, что за каждый месяц налоговый вычет распространяется на родителя в следующем размере:

- 1400 руб. – на 1-го и 2-го ребенка;

- 3000 руб. – на 3-го и последующих детей;

- 12000 руб. – на каждого ребенка, если один из них является инвалидом либо учащимся очной формы обучения; для усыновителей и попечителей данная сумма снижена до 6000 рублей.

Иные льготы

Среди таковых преференций можно выделить:

Среди таковых преференций можно выделить:

- льготы на проезд в общественном транспорте в размере 50%;

- льгота на оплату коммунальных услуг в размере 50%;

- трудовые льготы;

- возможность бесплатно получать медицинские препараты для детей, не достигших 6 лет;

- возможно бесплатно взять путевку на санаторно-курортное лечение.

Законодательная база

Понятие многодетность не определяется ни Семейным кодексом России, ни социальными законами, гарантирующими дополнительную поддержку семьям с большим количеством детей. Однако есть нормативный акт, который поясняет данный термин. В соответствии с ГОСТ Р 52495-2005, устанавливающим национальный стандарт в сфере социального обслуживания населения, многодетной считается семья, признанная таковой официально и воспитывающая не менее трех детей (п.2.4.3).

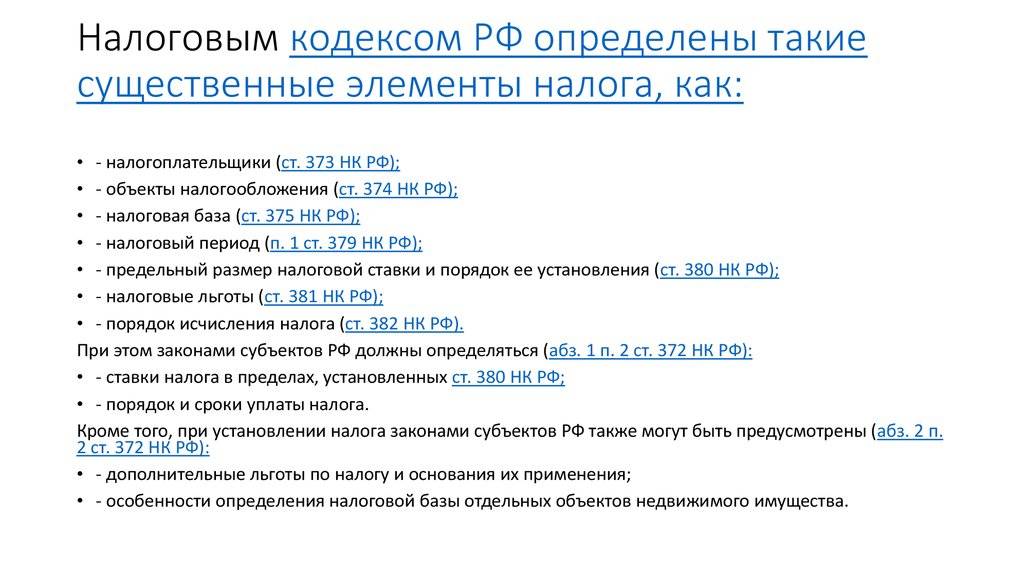

Основным законодательным актом, регулирующим предоставление налоговых преференций, является Налоговый кодекс РФ. В нем нет статей, где среди льготников были бы прямо указаны многодетные родители. Тем не менее, некоторые нормы документа должны их заинтересовать. И, прежде всего, это 218 статья НК, предоставляющая работающим гражданам стандартные вычеты – в зависимости от количества детей, которых они воспитывают. Для многодетных родителей данные вычеты максимальны.

Также кодекс содержит ряд отсылочных статей, которые позволяют региональным или муниципальным властям самостоятельно определять категории льготников по некоторым налогам:

- 356 статья НК – касается преференций по транспортному налогу;

- 387 статья НК – касается льгот по земельному налогу;

- 399 статья НК – касается послаблений по налогу на имущество физлиц.

В местный льготный перечень по указанным выше налогам нередко попадают многодетные семьи. Поэтому информацию о полном освобождении от их уплаты (или значительном сокращении размера налогообложения) следует искать:

- в региональных законах, принимаемых законодательными органами субъектов РФ, если речь идет о льготах по транспортному налогу;

- в нормативных актах муниципальных образований, если интересуют преференции по местным налогам – земельному/на имущество физических лиц (обычно оформляются в виде решений).

Обращаем внимание! Если многодетная семья проживает в Севастополе, Москве или Санкт-Петербурге, законы о льготах по региональным и местным налогам принимаются только законодательными органами указанных городов федерального значения. Обязанность местных властей либо освободить семьи с большим количеством детей от уплаты земельного налога, либо предусмотреть для них пониженные ставки содержится в Указе Президента № 431 – от 05.05.1992 (п.1, «в»)

Обязанность местных властей либо освободить семьи с большим количеством детей от уплаты земельного налога, либо предусмотреть для них пониженные ставки содержится в Указе Президента № 431 – от 05.05.1992 (п.1, «в»).

3. Налоговые льготы для многодетных семей

Принципы построения налоговой системы в Российской Федерации определены Конституцией и Налоговым кодексом РФ. В РФ действует налоговая система, состоящая из федеральных, региональных и местных налогов.

В связи с этим порядок предоставления налоговых льгот многодетным семьям при налогооблажении является различным и зависит от того к компетенции какого уровня власти отнесено установление льгот при исчислении того или иного налога.

3.1. Льготы по НДФЛ

В числе федеральных льгот для многодетных семей льготы по налогу на доходы физических лиц (НДФЛ).

В результате после уплаты подоходного налога у многодетного родителя остается большая сумма заработной платы.

3.2. Транспортный налог

Поэтому решение вопроса о предоставлении многодетным семьям налоговых льгот по уплате транспортного налога и относится к компетенции законодательных органов субъектов РФ.

3.3. Земельный налог и налог на имущество физических лиц

В тоже время, 15.04.2019 вступил в силу (за исключением отдельных положений) Федеральный закон

(Закон № 63-ФЗ), устанавливающий на федеральном уровне определенные налоговые льготы многодетным семьям.

Положениями указанного закона установлено, что начиная с налогового периода 2018 года, физические лица, имеющие трех и более несовершеннолетних детей, отнесены к числу льготников, имеющих право на налоговый вычет в размере кадастровой стоимости 600 кв.м в отношении одного земельного участка. (пп. 10 п. 5 ст. 391 НК РФ в редакции Закона №-63).

То есть, если говорить на более простом языке, многодетные семьи, имеющие 3-х и более несовершеннолетних детей, не должны платить земельный налог с принадлежащего им земельного участка площадью 600 кв. м и менее.

Если участок больше, налог будет рассчитан только со стоимости той площади, которая превышает 6 соток.

Если в собственности находится несколько участков, то льгота предоставляется только на один из них:

- либо на тот, который укажет налогоплательщик в уведомлении (Форма такого уведомления утверждена Приказом ФНС России от 26.03.2018 № ММВ-7-21/167@). Уведомление, кстати, можно подать (в том числе через личный кабинет) в любую ИФНС по вашему выбору, а не обязательно в инспекцию по месту нахождения участка;

- либо участок, по которому будет самый большой налог, если Вы не станете делать выбор и подавать уведомление.

По налогу на имущество физических лиц, уплачиваемому с жилой недвижимости (комнаты, квартиры или дома), с принятием Закона № 63-ФЗ также установлены дополнительные налоговые льготы для многодетных семей.

В дополнение к общему вычету, установленному пп. 3 – 5 ст. 403 НК РФ, многодетным семьям предоставили еще один вычет в расчете на каждого несовершеннолетнего ребенка:

- по комнате, квартире или ее части – 5 кв. м;

- по жилому дому или его части – 7 кв. м.

Такой дополнительный вычет дается на один объект недвижимости каждого вида.

То есть, если у многодетного родителя есть комната в коммуналке, квартира и дом, то дополнительный вычет ему положен по всем этим помещениям. Если же у него, к примеру, несколько квартир, тогда вычет дадут только по одной квартире:

- либо по той, которую владелец укажет в уведомлении, поданном в инспекцию (форма уведомления утверждена Приказом ФНС России от 13.07.2015 № ММВ-7-11/280@);

- либо по той, где будет самый большой налог к уплате.

Форму заявления о льготах по личным налогам можно скачать на сайте ФНС: www.nalog.ru

Документы для оформления льгот на транспортный налог

При подтверждении статуса льготу применяют в полном объёме либо частично. Основания для предоставления таких поощрений влияют на то, какие собираются документы. Примерный список выглядит так:

- Заявление на полное, частичное освобождение от уплаты сборов.

- Свидетельство о браке.

- Свидетельство о рождении каждого ребёнка младше 18 лет.

- Свидетельство о регистрации ТС. Оно подтвердит, что гражданин на законных основаниях владеет транспортом. Документ подробно описывает технические характеристики.

Отдел соцзащиты и другие подобные уполномоченные органы контроля помогают с подтверждением статуса многодетных.

Заявление на получение льготы идёт от собственника транспорта либо его представителя. В законах не установлена типовая форма документов. Разрешается самостоятельно скачивать образцы, заполнять их.

Важно, чтобы текст документа включал такую информацию:

- Дата, подпись заявителя.

- Указание периода по налогам, за который запрашивают льготу.

- Основание, на котором от налогов освобождают полностью или частично.

- Описание собственника вместе с характеристиками, присущими транспорту.

- Наименование налоговой службы, куда передают документы.

Законы регионального уровня приводят к изменениям в перечне льготников. Повторная подача аналогичных заявлений обязательна каждый год. Ведь и сами дети могут достичь определённого возраста, когда право на льготы теряют. Платит ли многодетная семья транспортный налог при таких обстоятельствах? Ответ будет положительным.

Налоговые льготы на региональном уровне

Характер и размеры налоговых льгот для многодетных семей по остальным видам налогов устанавливаются региональными властями. Они же определяют, от уплаты каких налогов эти семьи освобождаются вовсе. Объясняется это тем, что большая часть налогов, предъявляемых физическим лицам, уплачивается именно в региональные бюджеты.

Преференции по налогу на землю

Льготы по земельному налогу могут предоставляться для семей с тремя и более детьми в нескольких формах:

- скидка на уплату налога до 50%;

- снижение базы для исчисления налога (кадастровая стоимость участка);

- освобождение от уплаты земельного налога.

Например, не платят налог на землю многодетные семьи Краснодарского края и Саратовской области. Однако данная льгота не распространяется на участки площадью свыше 1000 м2, а также предназначенные для осуществления предпринимательской деятельности.

Льготы по земельному налогу наиболее актуальны для г. Москвы и Московской области, где самые высокие цены на участки. В Москве налоговую базу по данному налогу льготники могут снизить на 1 млн. рублей, а в большинстве городов области (Королев, Балашиха, Пущино и др.) им предоставляется скидка в размере 50% на уплату налога. Но применить эту скидку можно только в том случае, если величина среднего дохода, приходящегося на члена семьи, ниже уровня, закрепленного местным законодательством.

Льготы на транспортный налог

Установление льгот на данный налог также относится к компетенции региональных властей. На настоящий момент существует такая практика.

- Отмена сбора для транспортных средств определенной мощности. Так, в Краснодарском крае многодетная семья не платит налог за легковой автомобиль или автобус мощностью менее 150 л. с. При этом льгота может быть применена только к одному транспортному средству на выбор.

- Освобождение от транспортного налога только для одного из родителей. Подобная льгота применяется в г. Москве, причем мощность автомобиля значения не имеет.

- Предоставление скидки на уплату налога. Например, в республике Татарстан многодетные семьи уплачивают налог за автомобиль со скидкой 50%.

Льготы на транспортный налог не требуют постоянного подтверждения. Достаточно один раз о них заявить, и они будут сохранять свое действие вплоть до продажи автомобиля или утраты статуса многодетной семьи.

Льготы по налогообложению имущества

Во многих регионах РФ многодетные семьи освобождены от уплаты налога на имущество. Например, в г. Рязани такие семьи могут не оплачивать данный сбор по одному объекту от каждого вида недвижимости. То есть льготу можно одновременно оформить на квартиру, дачу и гараж. Однако это возможно, только если доход на одного члена семьи меньше установленного в регионе прожиточного минимума и имущество не задействовано в предпринимательской деятельности.

Подобные льготы по имущественному налогу предоставляются в г. Нижний Новгород, г. Новосибирске и Краснодарском крае.

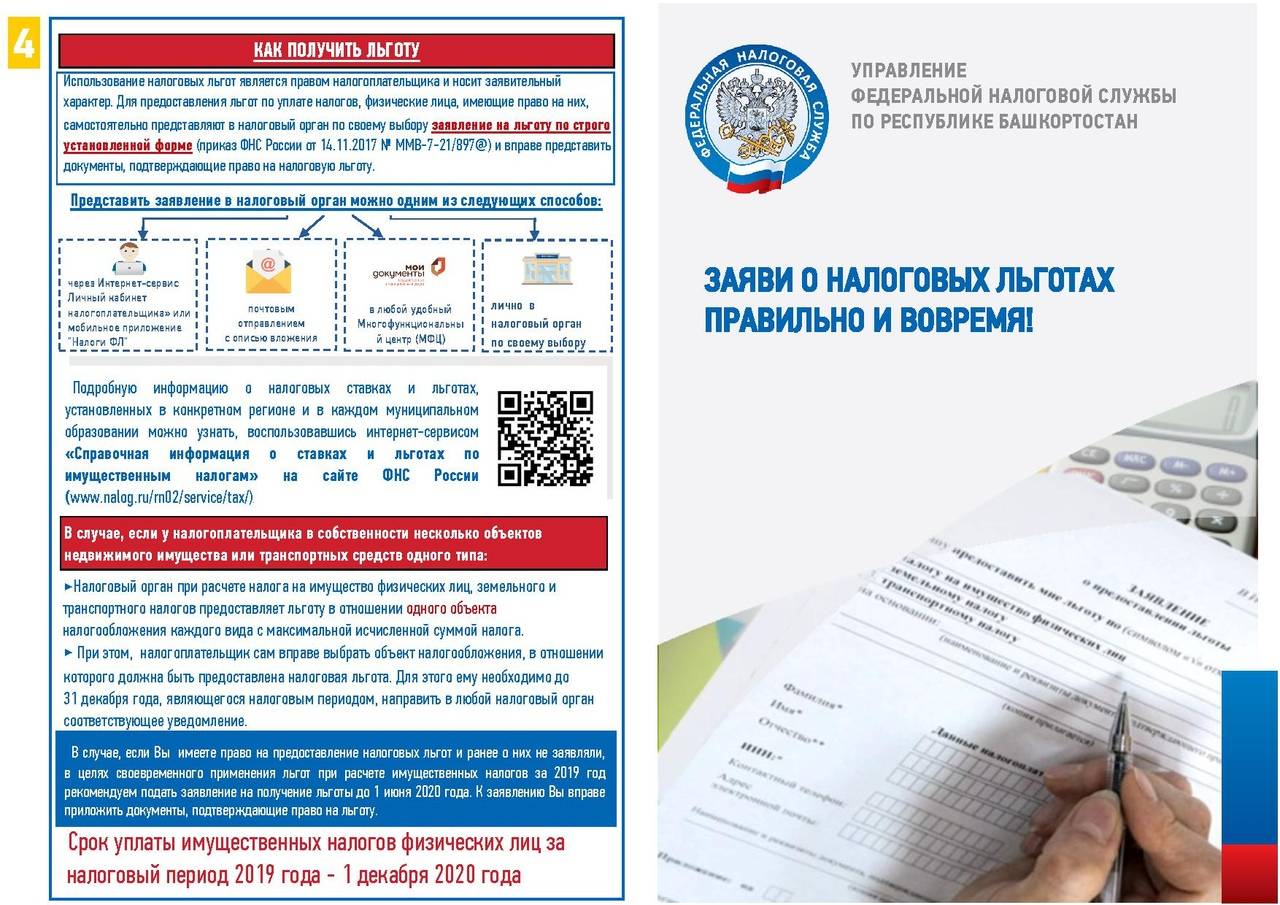

Узнать, по каким налогам в вашем регионе предоставляются льготы, можно из местных законодательных актов. Как правило, они доступны для ознакомления на сайте городской администрации. Также с этим вопросом можно обратиться в районное отделение налоговой службы. Там же осуществляется и оформление льготы. Для этого в ИФНС необходимо предоставить:

- заявление установленного образца (можно скачать );

- удостоверение многодетной семьи, выдаваемое органами социальной защиты;

- паспорт заявителя;

- свидетельства о рождении детей.

Подать заявление можно при личном посещении инспекции, путем отправки почтой, либо через кабинет налогоплательщика на портале ФНС.

В налоговое законодательство постоянно вносятся изменения, поэтому многодетным семьям как потенциальным льготникам необходимо регулярно отслеживать утверждаемые местными властями нормативные акты. Так вы сможете своевременно оформить налоговые льготы, тем самым снизив немалые расходы, необходимые на содержание большой семьи.

Заключение

Многодетные семьи – это категория социально незащищенных граждан, нуждающихся в государственной поддержке. Региональное правительство различных образований страны регулярно расширяет перечень преференций, предоставляемых лицам с подобным статусом. Для оформления пошлинного послабления, взрослые члены семейств могут обращаться в территориальные структурные отделения муниципальной власти.

На территории практически всех участков России такие категории граждан обладают правами на внушительные налоговые преференции. Помимо классических нулевых ставок при расчете размера взимаемой пошлины, в адрес многодетных семейств могут применяться всевозможные скидки в размере 50-90%.