Программы для ведения личного бюджета

- «Дребеденьги». С помощью этого приложения можно составить детальный отчет по личному бюджету, а также посмотреть все расходы, при этом каждый член семьи сможет оставлять комментарии к ним. В приложении также получится настроить распознавание банковских SMS-сообщений, чтобы учитывать их при подсчете финансов. Бюджет может быть составлен в любой валюте, на разных счетах. Чтобы никто не получил доступ к личной информации, используется пароль, а также PIN-код. Чтобы были активны все функции, к примеру подключение 2-3 пользователей, придется оформить годовую подписку. Ее стоимость составляет 599 рублей.

- «Дзен-мани». Приложение позволяет подключить сразу несколько пользователей и составить как личный, так и семейный бюджет. Есть функция импорта операций из банка, а также электронного кошелька. С помощью «Дзен-мани» можно проанализировать затраты и увидеть движение финансов в любой валюте, даже крипто. Отчет по статистике выложен на сайте. За стандартную версию приложения не нужно платить, а вот стоимость дополнительных функций обойдется вам в 1249 руб.

- CoinKeeper. Распоряжаться бюджетом вы сможете, используя приложение для смартфона либо сайт. Создатели CoinKeeper уверены, что программа позволит правильно распределять финансы не только семейные, но и маленькой компании. С помощью приложения можно импортировать операции из 150 банковских организаций нашей страны, оно также извлекает информацию о расходах из SMS-сообщений. Есть функция, которая устанавливает ограничение на траты, а другая создает напоминания, чтобы вы не забыли вовремя оплатить кредит.

- Toshl. Приложение поддерживает около 200 валют, среди них 30 криптовалют, при этом курс все время обновляется. С его помощью можно импортировать информацию из банка, приложение сообщит вам, что следует заполнить графы с расходами, проведет синхронизацию с сайтом. Особенность программы — забавные монстры будут помогать вам управлять бюджетом. Если вы предпочитаете консервативный подход, то отчеты будут предоставлены в формате PDF, Excel и Google Docs.

- Moneon. Новая отечественная разработка, с помощью которой получится распределять деньги по категориям, множествам счетов, отслеживать долги, импортировать операции из SMS-сообщений (такая возможность редко имеется на iOS). Используя это приложение, вся ваша семья сможет руководить бюджетом, однако в этом случае участникам придется оформить премиум-подписку.

- Alzex Finance. В этом приложении каждый пользователь сможет сделать личную учетную запись. Поэтому все члены вашей семьи будут определять, какие операции с деньгами сделать общедоступными, а какие скрытыми. За счет древовидной системы тегов можно учитывать затраты по большим и мелким категориям. Кроме того, приложение позволяет отслеживать задолженности и ставить цели.

- YNAB. Приложение функционирует с одной валютой, в нем нет русского языка, однако даже с учетом этих особенностей у него есть множество преимуществ. Например, с его помощью получится не только учитывать доходы и затраты, но и распланировать долгосрочный и краткосрочный бюджет. Также приложение выявляет недорасход, а также перерасход и наилучшим образом работает с задолженностями.

- Cash Organizer. Приложение является многопользовательским, каждый член семьи сможет сделать финансовые перемещения скрытыми от других участников. Информацию можно вносить офлайн, она будет синхронизирована с другими устройствами с помощью облачного сервиса. Создатели программы защитили информацию 256-битным шифрованием, поэтому ваши личные данные никто не получит.

- Домашняя бухгалтерия. Используя приложение, можно отслеживать затраты и доходы в любой валюте, кроме того, допускается использовать две валюты. Информация синхронизируется с приложением на компьютере. Также можно использовать портативную версию программы, установить ее на флеш-носитель. Данные о расходах каждого члена семьи защищены паролем. Чтобы получить другие полезные функции приложения, необходимо оплатить 990 руб.

Финансовое планирование

Что является основной составляющей успеха в вашей жизни, правильно это планирование. Финансовое планирование не исключение и позволяет достичь своих финансовых целей в кратчайшие сроки.

Финансовое планирование — это ваше материальное благополучие, ваша финансовая подушка в сложных жизненных ситуациях и возможность обрести финансовую независимость. Как и любое другое планирование финансовый план делиться на несколько составляющих: краткосрочные (1 год), среднесрочные (1-3 года) и долгосрочные (5-10 лет). Чтобы разработать четкий план (стратегию) и добиться своей цели, нужно четко представлять себе, что вы будете делать в тот или иной промежуток времени и быть готовым, если не ко всему, то ко многому.

Идеальное время для составления финансового плана это как раз начало года. Но вам необязательно откладывать все в долгий ящик и лишать себя удовольствия. Определите цели и сразу в бой. Всегда ищите новые возможности. Ведь это один из первых шагов к вашей финансовой независимости.

В заключении добавим, что относиться к своему личному бюджету нужно серьезно, ведь это тот навык, который сделает вас финансово независимым, способствует карьерному и личностному росту. Об этом пишут все успешные люди и чтобы стать одним из таких успешным и финансово независмым человеком стоит наконец-то заняться своим личным бюджетом.

Успехов вам и удачи!

Поділіться з друзями – підтримайте проект

Подходы к составлению личного бюджета на год

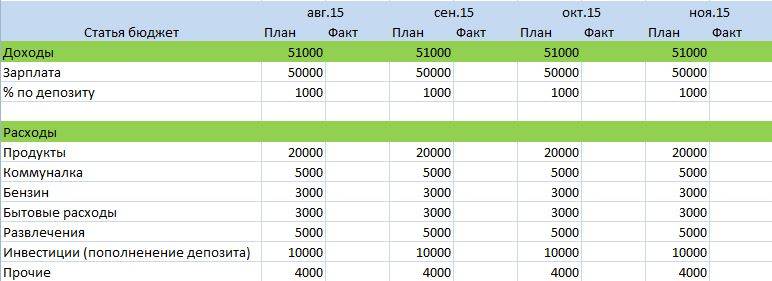

Чтобы составить личный бюджет на большой временной промежуток, придется постоянно корректировать его. Ежемесячно будут появляться поправки с прогнозируемыми расходами и фактическими. Такой подход поможет увидеть картину целиком. К доходам стоит отнести любые потенциальные источники денежных средств.

Когда доходы нестабильны, придерживайтесь следующих принципов:

- Чтобы определить доход для каждого месяца, учитывайте усредненные прошлогодние значения. Если заработанных за месяц денег будет больше, следует отложить их для приобретения дорогостоящей вещи либо для формирования финансовой подушки, если в другой месяц доход будет небольшой.

- В случае, когда ваши доходы нестабильны либо вы не уверены, что они вообще будут, следует за основу взять минимальный стабильный доход. Конечно, разработать финансовый план на небольшую сумму достаточно сложно, однако вы не останетесь без денег вообще.

- Когда доходы частично стабильны, к примеру, состоят из оклада и премиальной части зарплаты, которую выплачивают нестабильно и определить ее размер непросто, тогда составлять бюджет следует от фиксированной части. Этой суммы должно хватить для необходимых расходов. Тратить деньги или нет на необязательные покупки, следует решать исходя из конкретной ситуации.

Планируя ежемесячные затраты, помните по форс-мажорные ситуации, к примеру, вам придется поехать в отпуск и потратиться на оплату мобильной связи и посещение развлекательных учреждений. Сюда же относятся налоговые выплаты, автостраховка, повышение квартплаты зимой.

Данные нюансы должны быть учтены в бюджете на год, так же как и расходы на подарки ко дню рождения близких, посещение свадьбы, юбилея, покупку необходимой одежды.

Ежемесячно вносите коррективы в годовой план после того, как получите основной доход. Анализировать план необходимо, поскольку доходы и затраты могут изменяться. Когда бюджет будет откорректирован, вы сможете ясно увидеть, сколько денег можно потратить.

После того как финансовый план на год будет сформирован, следует поискать альтернативные варианты действий.

Вносите изменения в графы бюджета, чтобы посмотреть, как изменится ваше финансовое положение на год.

Главные задачи системы бюджетирования

Если подытожить вышесказанное, то грамотно выстроенная система бюджетирования дает компании следующий набор преимуществ:

- В режиме реального времени можно оценивать финансовое состояние бизнеса в разрезе центров ответственности и отдельных процессов.

- Поставленные компаний цели становятся более прозрачными и достижимыми.

- Бизнес получает набор планов разной срочности, подкрепленных реалистичными бюджетами.

- Контроль выполнения бюджетов становится более объективным.

- В компании формируется ресурсные цепочки, поддающиеся оптимизации.

- Система мотивации персонала становится более понятной для коллектива.

- Гибкое управление каждым подразделением компании.

- Оперативные корректировки бюджетов при появлении первых признаков возможных отклонений от поставленных планов.

- В целом бизнес становится более прозрачным, управляемым и прогнозируемым.

Таким образом, бюджетные системы позволяют гораздо лучше планировать стратегию развития компании, а также быстрее реагировать на тактические вызовы. Например, такие как обострение конкуренции или изменение рыночной конъюнктуры. Внедрение бюджетирования координирует бизнес-процессы различных подразделений, что позволяет удерживать затраты на заданном уровне, в течении месяца или всего года. В конечном итоге, продуманное бюджетирование должно работать на наиболее эффективное распределение ресурсов компании. При этом система оценивает производительность бизнеса в виде понятных, измеримых и достижимых метрик. И еще раз напомним, что бюджет это живой документ с которым нужно работать не реже одного раза в месяц, в чем вам поможет система автоматизации управленческого учета Финоко.

Финансовая сторона процесса

Все бюджеты, о которых говорилось выше, отображают технологические процессы, происходящие на предприятии. Их называют операционными бюджетами. Но помимо этого, необходимы бюджеты, показывающие финансовую сторону деятельности фирмы

Это важно, чтобы спланировать движение денежных средств, поступающих в ее распоряжение

Предположим, предприятие продало в январе 100 единиц продукции, плату за которую оно будет получать частями в течение двух следующих месяцев. Таким образом, заглянув в бюджет продаж, нельзя будет узнать, сколько “живых” денег реально оказалось в кассе предприятия в январе. То же самое происходит с расходами: оплата за купленные товары может производиться в рассрочку, а зарплата может выплачиваться два раза в месяц.

Поэтому на практике по каждому из перечисленных операционных бюджетов следует составить графики поступления или расходования денег. А объединив их в единое целое, мы получим бюджет движения денежных средств. Он является основным финансовым бюджетом для большинства предприятий. Благодаря ему можно видеть, есть ли у компании “живые” деньги на оплату текущих издержек в каждый конкретный момент времени. А также спрогнозировать, сколько денег и когда ему может не хватить.

Следующий финансовый бюджет ” бюджет доходов и расходов, показывающий, какую прибыль получит компания. Для его составления используются данные из операционных бюджетов

Важно не путать выручку от реализации, отражаемую в этом бюджете, с поступлением денежных средств за поставленную продукцию (что отражается в бюджете движения денежных средств). В бюджете доходов и расходов фактически дается прогноз стоимости отгруженной продукции в соответствии с прогнозом ее продаж

И наконец, третий финансовый бюджет ” расчетный баланс. Он похож на бухгалтерский баланс и повторяет его структуру. Этот бюджет позволяет оценить структуру активов и пассивов предприятия и рассчитать финансовые коэффициенты – коэффициенты ликвидности, коэффициенты платежеспособности, коэффициенты рентабельности и т. д. (с методикой их расчета можно познакомиться в номере “СБ” за июнь 2003 года). В отличие от бухгалтерского баланса, который составляется раз в квартал, этот бюджет составляется раз в месяц. Такой подход позволяет более оперативно реагировать на изменения в финансовом состоянии предприятия и эффективнее управлять им.

Если предприятие привлекает инвестиции или берет кредиты, отдельно формируются инвестиционный или кредитный планы.

После того как подготовлены все необходимые операционные и финансовые бюджеты, они объединяются в единый мастер-бюджет предприятия. Он позволяет увидеть цельную картину деятельности компании. Идеально, если по сходной технологии такие бюджеты будут составлены также для каждого отдельного структурного подразделения, направления бизнеса компании. Это позволит упростить процедуру принятия управленческих решений менеджерами, которые их курируют.

Преимущества планирования личного бюджета

- Планируя личный бюджет, вы поднимете свою финансовую дисциплину и наведете порядок в личных финансах. То, что раньше пускалось на самотек, теперь будет происходить под контролем, а это всегда эффективнее.

- Планируя личный бюджет, вы не будете осуществлять ненужных трат, а на те же самые расходы теперь будет уходить меньше денежных средств, чем раньше.

- Планирование личного бюджета даст возможность быстрее и эффективнее рассчитаться с долгами, если таковые имеются.

- Планирование личного бюджета даст возможность создать резервы, сбережения и капитал за счет высвобождения большего количества средств, независимо от уровня доходов.

- Планируя личный бюджет, вы сможете не только уменьшить расходы, но и увеличить доходы за счет появления пассивного дохода от использования свободных денежных средств.

- Планирование личного бюджета позволит быстрее реализовывать свои финансовые цели, например, крупные покупки, открытие собственного дела и т.п.

- И самое главное: планирование личного бюджета изменит ваше отношение к деньгам, научит вас управлять своими деньгами и извлекать их них максимальный финансовый эффект, намного больший того, что достигается в неуправляемом и бесконтрольном состоянии.

А есть ли недостатки у процесса планирования личного бюджета? Я смог придумать только один: как и любой процесс, учет доходов и расходов занимает определенное время, которое ему необходимо выделять. На первом этапе чуть больше, затем это войдет в привычку и будет происходить незаметно, автоматически. Ежедневно на планирование и учет личных финансов уходят всего считанные минуты, поэтому основная проблема, которой многие объясняют свое нежелание вести личный бюджет — это не нехватка времени, а банальная лень. Я настоятельно советую всем побороть в себе это нехорошее качество и начать управление личными финансами прямо сегодня. Уверяю вас, это того стоит, первый эффект вы увидите уже по итогам месяца!

До новых встреч на Финансовом гении!

Преимущества и недостатки управления личными финансами

А теперь я предлагаю вам оценить все слабые и сильные стороны учета финансовых средств, грамотного распределения доходов и контроля трат.

Начать я хочу с преимуществ, которые мы получим, когда научимся тратить с умом. Так, к достоинствам учета следует отнести:

- Осознание того, что вы тратите свои собственные деньги, а не средства, перезанятые у знакомых, которые потом все равно придется отдавать;

- Возможность прогнозировать будущие покупки за счет получения свободных средств;

- Возможность экономить без какого-либо дискомфорта;

- Способность делать накопления, которые могут быть использованы для реализации каких-то личных планов, желаний или направлены в инвестиции с нуля;

- Отсутствие проблем с бесконечными долгами, кредитами и займами.

Что касается недостатков постоянного учета денежных средств, то здесь он всего один, но довольно существенный и, зачастую, почти непреодолимый для некоторых людей. Приготовьтесь столкнуться со своим нежеланием контролировать расходы и доходы.

К сожалению, большинство людей просто не могут заставить себя планировать и экономить. Даже несмотря на то, что сегодня существуют различные проги для учета личных средств, которые упорядочивают пользовательскую бухгалтерию на раз-два, люди все равно продолжают путь беспорядочных трат и вечного одалживания.

Сущность личных финансов

Сразу хочу начать с того, что под «личными финансами» мы с вами будем подразумевать все то, что так или иначе связно с нашими денежными средствами. В эту категорию мы отнесем наличку, дивиденды, получаемые от открытого банковского депозита, проценты по кредитам, сбережения, зарплату, расходы на покупки и так далее.

Что дает ведение личного бюджета?

Чтобы вы понимали, насколько важно выработать у себя привычку вести учет бюджета, уметь составлять личный финансовый план онлайн, предлагаю вашему вниманию такой перечень преимуществ, которые вы получите, когда научитесь распоряжаться деньгами:

- Вы сможете структурировать свои расходы и доходы, чтобы понимать, на что тратится большая часть средств и из чего состоит ваш доход в целом. Четкая структура и статистика – это прекрасная возможность найти прорехи в ваших финансах.

- Имея представление о структуре расходов, вы с легкостью сможете их оптимизировать, заметить ненужные или чересчур большие траты и устранить их. Попробуйте сократить траты на самые увесистые категории расходов или замените дешевыми аналогами. Или же, напротив, сократите количество мелких трат. Сэкономленные деньги вы сможете потратить на вещи, которые раньше были вам недоступны – поездку за границу, покупку нового автомобиля, ремонт квартиры или инвестицию.

- Чтобы узнать свое будущее, вам будет достаточно проанализировать финансы. Имея четкое представление о доходах и расходах, вы сможете планировать свой бюджет, откладывать свободные деньги на депозит или покупку акций.

- Наглядность учета поможет вам лучше понять ваше финансовое положение. Взглянув на графики, отражающие изменения вашего капитала, вы в считанные минуты проведете сравнительный анализ расходов и доходов по месяцам, выясните, сколько денег у вас остается в конце расчетного периода и в каких активах они у вас хранятся.

Финансовое планирование семейного бюджета

Финансовое планирование семейного бюджета от экспертов

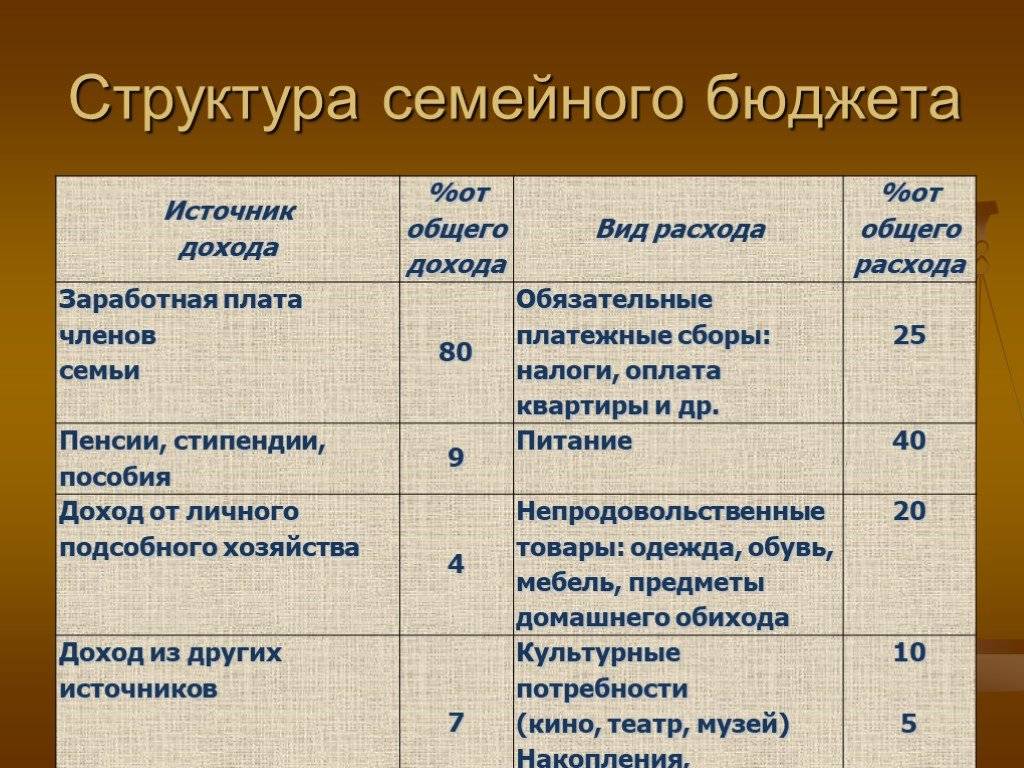

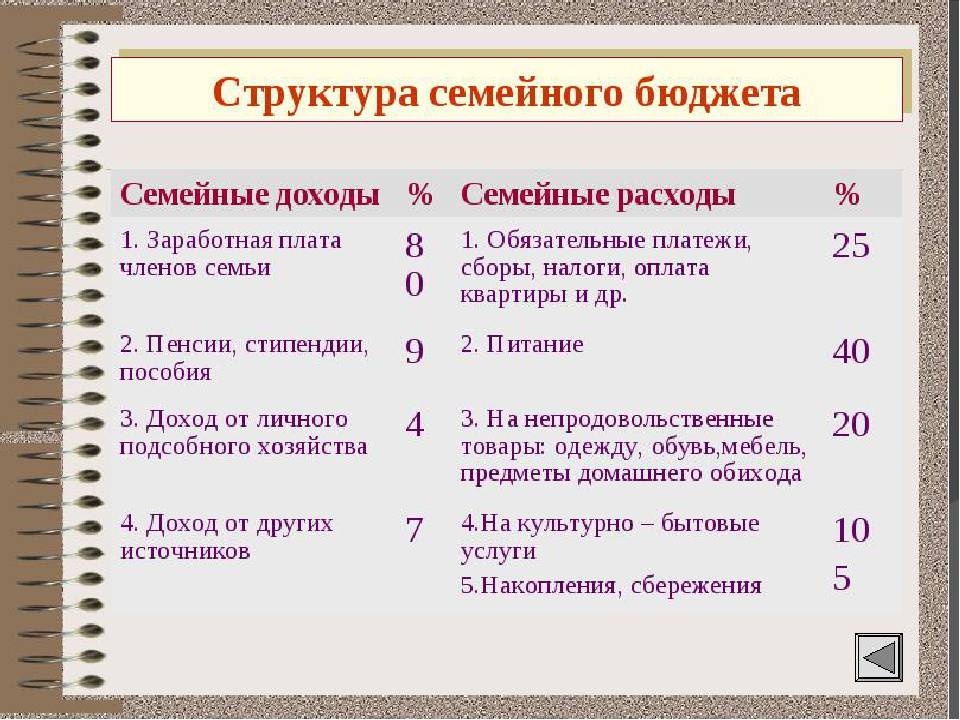

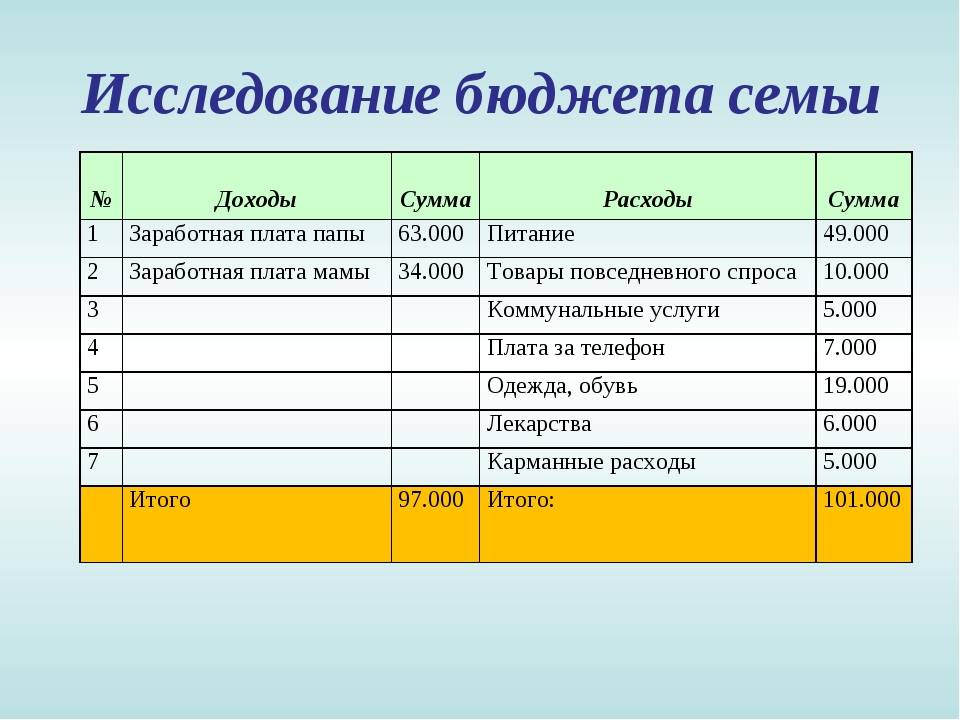

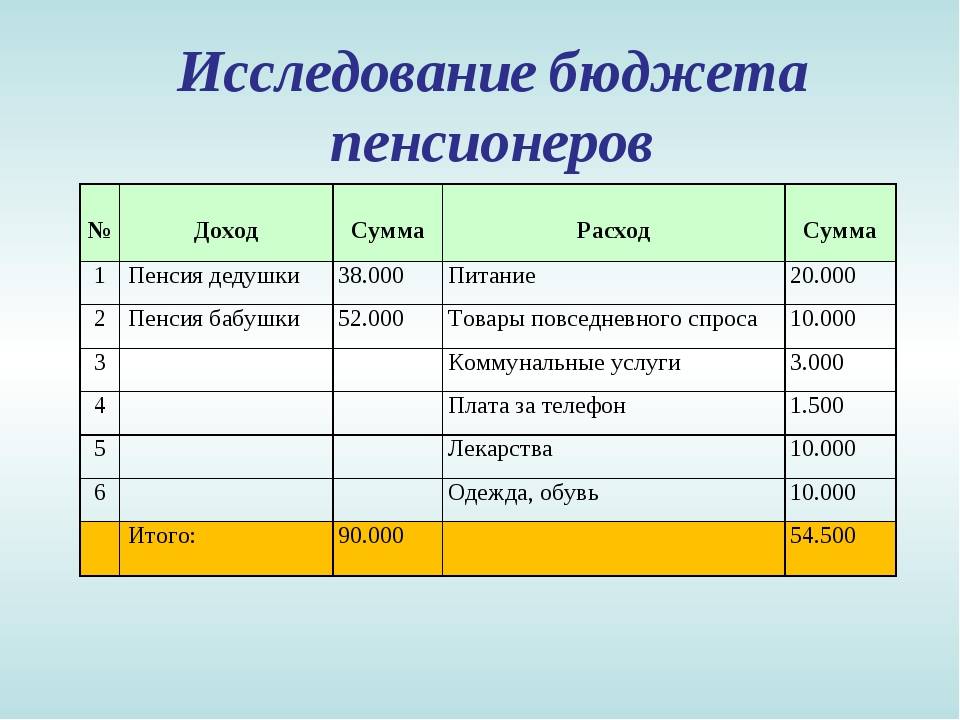

Одной из самых полезных финансовых привычек является ведение семейного бюджета. Записывать и анализировать доходы и расходы необходимо для того, чтобы ставить финансовые цели, достигать их и не совершать импульсных, ненужных покупок. Бытует мнение, что ведение бюджета сокращает уровень жизни, но это совершенно не так: уровень жизни только вырастает, ведь ненужные траты исчезают, и семья может приобрести действительно нужные ценности.

Чтобы составить семейный финансовый план, или бюджет семьи, необходимо проанализировать доходы и составить план расходов. Первый месяц достаточно просто записывать все доходы и расходы, особо не корректируя их. И к концу месяца вы ужаснетесь, куда утекают деньги. Ненужные траты составляют от 10 до 50%, если не вести бюджет.

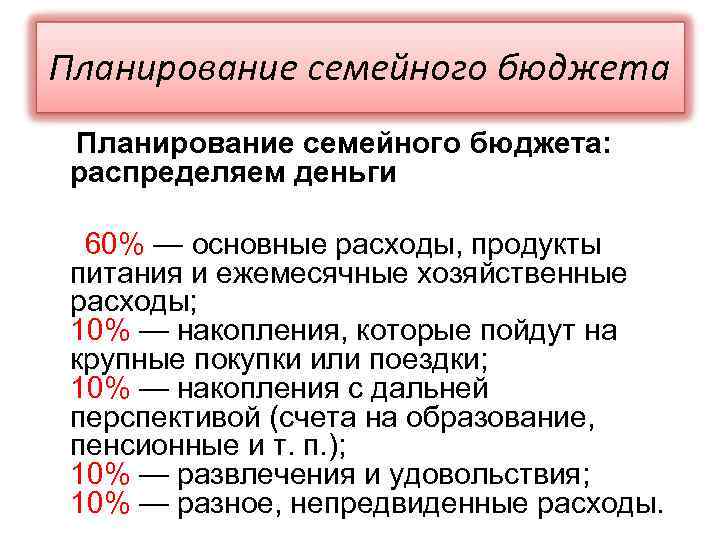

Получили зарплату или иной доход кучкой? Не спешите тратить все сразу. Рекомендуется использовать принцип трех корзин. В первую корзину откладываем 10% — это запас. Оставшиеся средства откладываем на ежедневные, обязательные траты: коммунальные услуги, продукты питания, аренда, бензин, плата за телефон и интернет. И только после этих расходов оставшиеся деньги из третьей корзины можно потратить на удовольствия: купить дорогой алкоголь, мыльные пузыри или сходить в цирк. А можно частично переложить в первую корзину.

Важное правило: сначала платите себе, потом — обязательные расходы!

Виды семейного бюджета

Принято выделять несколько видов семейного бюджета: совместный, раздельный, смешанный и единоличный.

Совместный: все заработанные деньги складываются в общий котел, и на семейном совете решается, на что они будут потрачены. Это может вызвать разногласие в семье, ведь, как правило, члены семьи имеют разные доходы и разные желания.

Смешанный: часть денег от каждого члена семьи идет в общий котел, а часть остается на личные нужны. Общие деньги тратятся на дорогие покупки и совместные нужды: путешествия, недвижимость. А повседневные траты распределяются между членами семьи или закрепляются за мужем или женой. Такой вид семейного бюджета подходит для семей со средним доходом и выше, не стесненным в финансах.

Раздельный: у каждого члена семьи — свой бюджет, оба супруга зарабатывают. И заранее решают, кто покупает продукты, кто платит за коммуналку и аренду. Недвижимость, автомобили — у каждого свои. Такой вид бюджета становится все более популярным в Европе.

Единоличный: подойдет для тех семей, где зарабатывает только один человек. Он и решает, куда нужно потратить деньги.

Методы ведения бюджета тоже бывают разные. Можно по-старинке записывать доходы и расходы ручкой в тетрадь, собирая чеки и счета. Можно вести таблицу в экселе — вполне себе приемлемый вариант. Также существует множество мобильных приложений для ведения семейного бюджета. Кроме того, в некоторых банковских мобильных приложениях есть встроенные инструменты для ведения личного бюджета.

Вывод: ведение семейного бюджета поможет проанализировать, куда тратятся деньги, сформировать финансовые цели и исполнить их. И обязательно заставит думать о повышении дохода.

Советы по ведению семейного бюджета

Напоследок несколько советов, касающихся семейного бюджетирования:

- Сформируйте подушку безопасности прежде, чем инвестировать;

- Посчитайте, сколько стоит час вашей жизни;

- Не экономьте на мелочах, экономьте на крупном;

- Всегда откладывайте про запас, при любых доходах.

Финансовое планирование

Любое планирование — это существенная составляющая успеха в любой сфере жизни, т.к. позволяет не только разделить процесс достижения цели на несколько важных этапов, но и увидеть новые возможности. Финансовое планирование – залог материального благополучия, наличия «подушки безопасности» в непредвиденных жизненных ситуациях, возможность достичь многих материальных целей, и даже стать финансово независимым человеком.

Финансовые (и любые другие) планы подразделяются, как правило, на краткосрочные (до 1 года), среднесрочные (от 1 года до 3 лет) и долгосрочные (от 3 лет и более). Соответственно, и планировать нужно по нарастающей. Во-первых, достижение целей – это процесс поэтапный, в котором реализация среднесрочных или долгосрочных планов может зависеть от краткосрочных или среднесрочных. И, во-вторых, всегда существует определённый рубеж, преодолеть который в настоящее время мы не можем. К тому же, имеют место быть некоторые обстоятельства, повлиять на которые невозможно (инфляция, внезапное сокращение на работе, непредвиденные необходимые траты и т.п.).

Чтобы иметь возможность быть готовым, если уж не ко всему, то ко многому, нужно иметь чёткое представление о том, что вы будете делать в той или иной ситуации, а также разработать свою стратегию по достижению целей. Всё это и включает в себя финансовое планирование.

Лучшим временем для приведения в порядок своего бюджета и планирования является начало года. Но, конечно же, ждать его наступления ни в коем случае не нужно. Приступайте к делу сразу же: определяйте свои цели, просчитывайте действия, ищите новые возможности и варианты. Это станет вашим первым шагом к процветанию и финансовому благополучию.

Заключая, лишь хочется добавить, что всегда нужно помнить о том, что грамотное отношение к своему бюджету должно стать частью образа жизни, стимулом к профессиональному, карьерному и личностному росту; навыком, который сделает достаток вашим верным спутником и гарантом уверенности в любой жизненной ситуации. Об этом говорят все успешные, обеспеченные и финансово независимые люди. И чтобы стать одним из них, нужно наконец-то заняться своим личным бюджетом. И мы желаем вам в этом скорейших успехов и удачи!

А знаете ли вы ещё какие-нибудь эффективные способы ведения личного бюджета? Мы будем рады вашим рекомендациям, советам и комментариям!

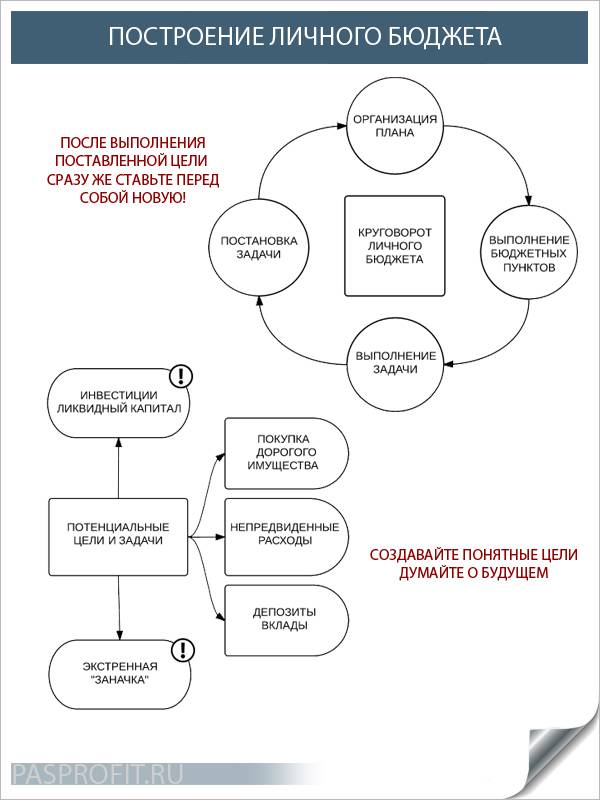

Как планировать бюджет?

Сейчас есть целая куча самых разнообразных приложений, которые помогают разобраться, как правильно распределять деньги. Можешь выбрать то, что удобно лично тебе, а можешь вообще не заморачиваться — для учета финансов подойдет и обычная таблица в Excel.

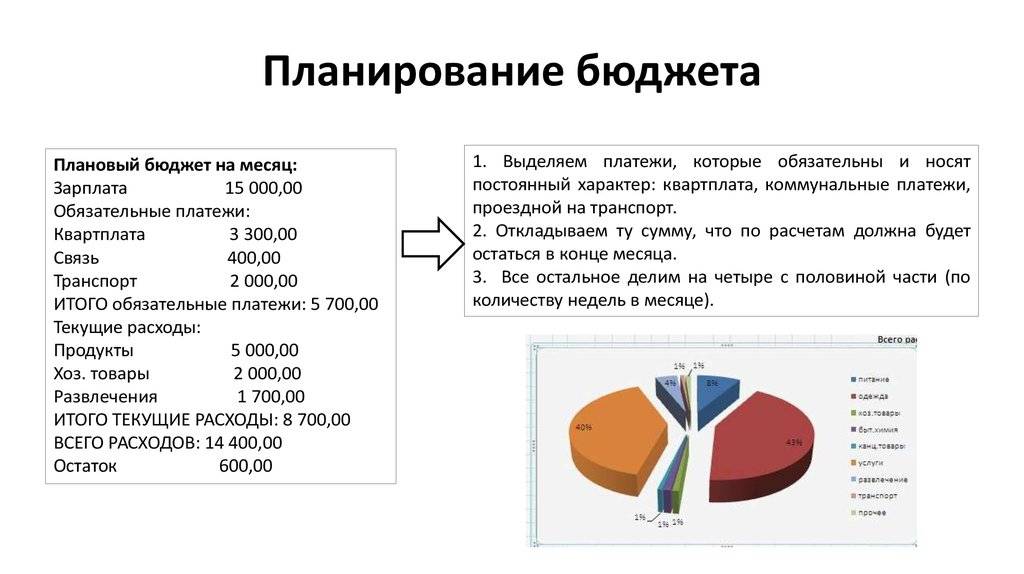

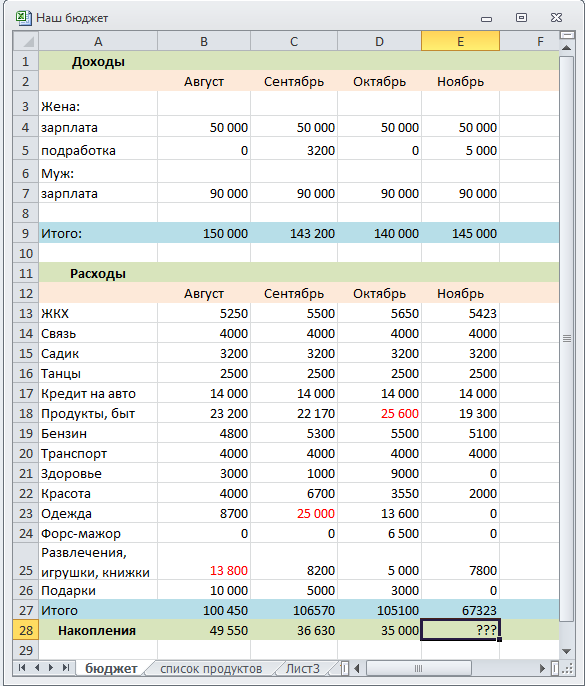

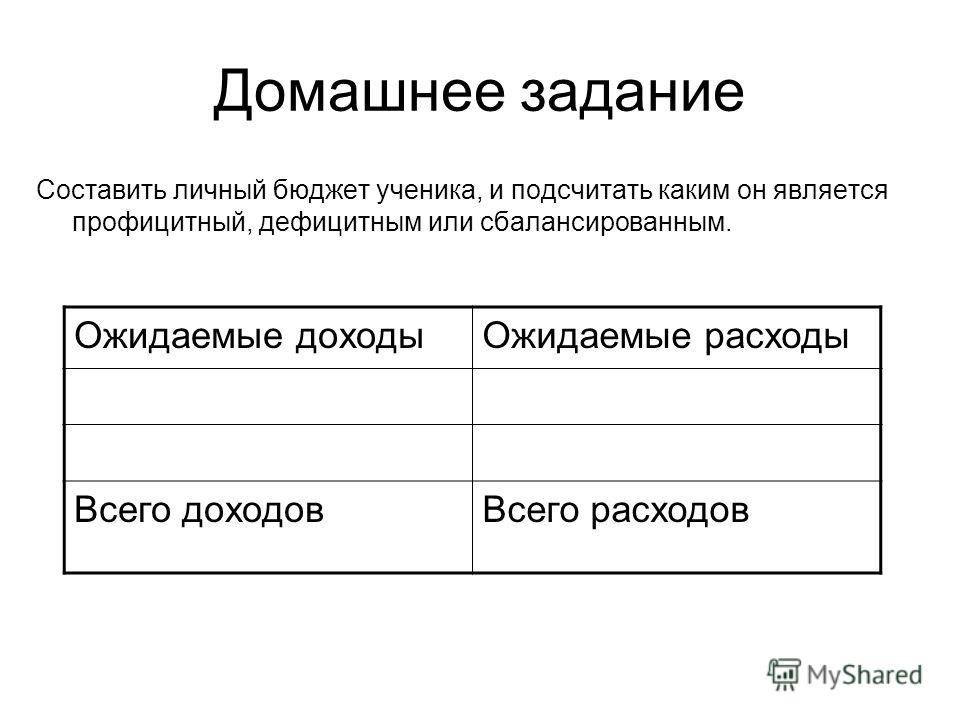

Итак, с чего начать? Во-первых, нужно правильно установить период, за который тебе нужно составить расчет семейного бюджета. Можешь вести учет за календарный месяц, но гораздо удобнее будет считать со своего дня зарплаты. Если у тебя стабильный ежемесячный доход, как правило, ты получаешь его в одних и тех же числах, так что можно составлять план бюджета с 20го по 20е число каждого месяца.

Сначала понять, как правильно распределять бюджет, может быть сложновато. Как тебе вообще что-то планировать, если ты не знаешь, что тебе может понадобиться в следующем месяце? Начни с того, чтобы просто первые пару месяцев записывай свои доходы и расходы.

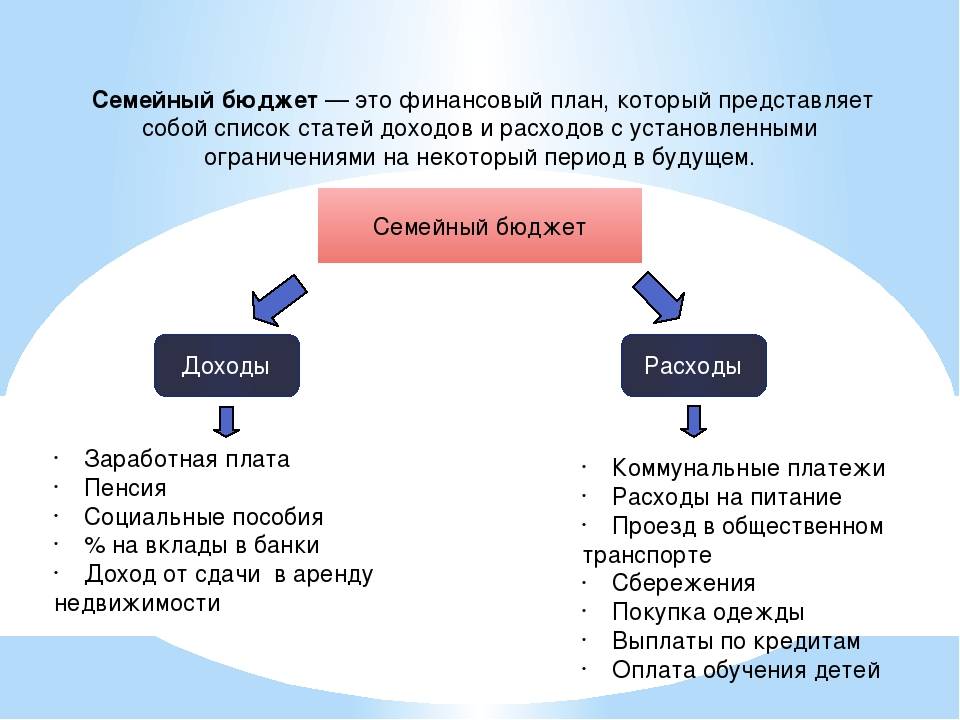

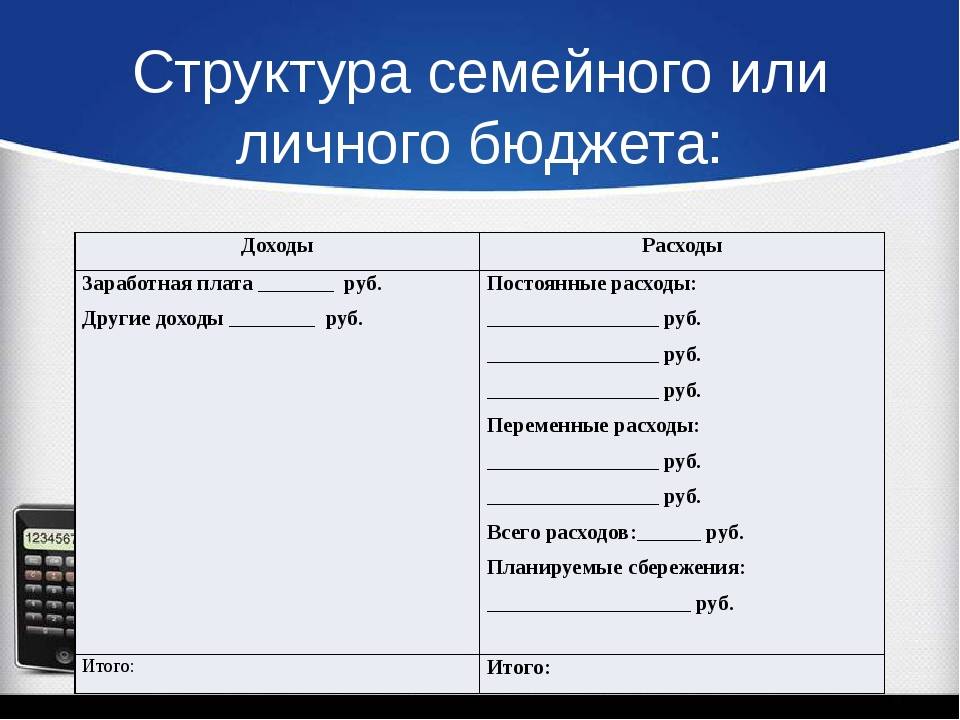

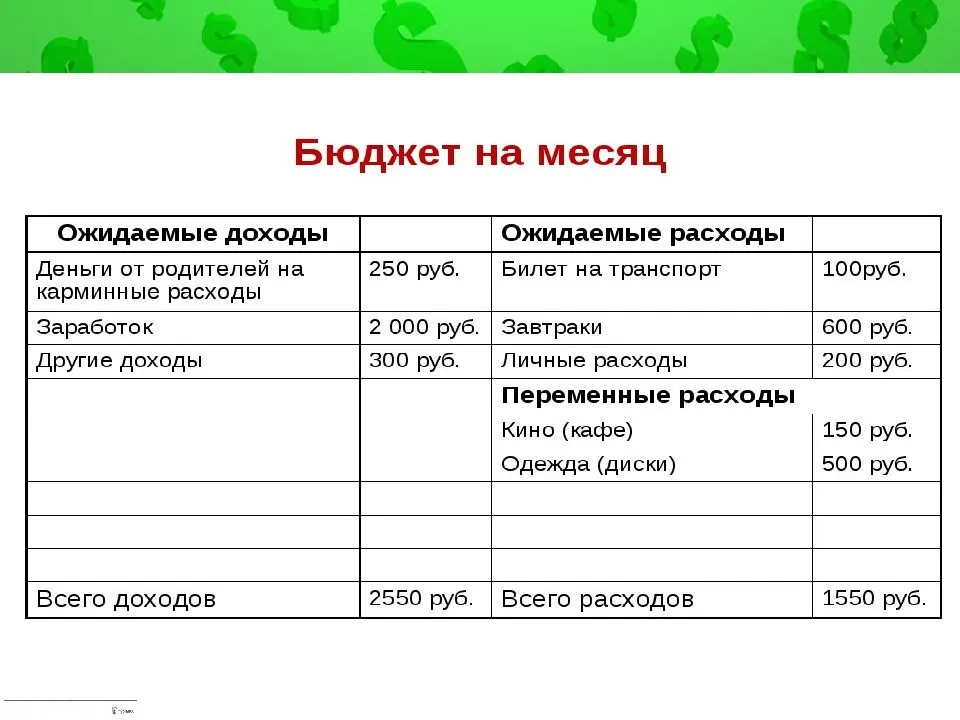

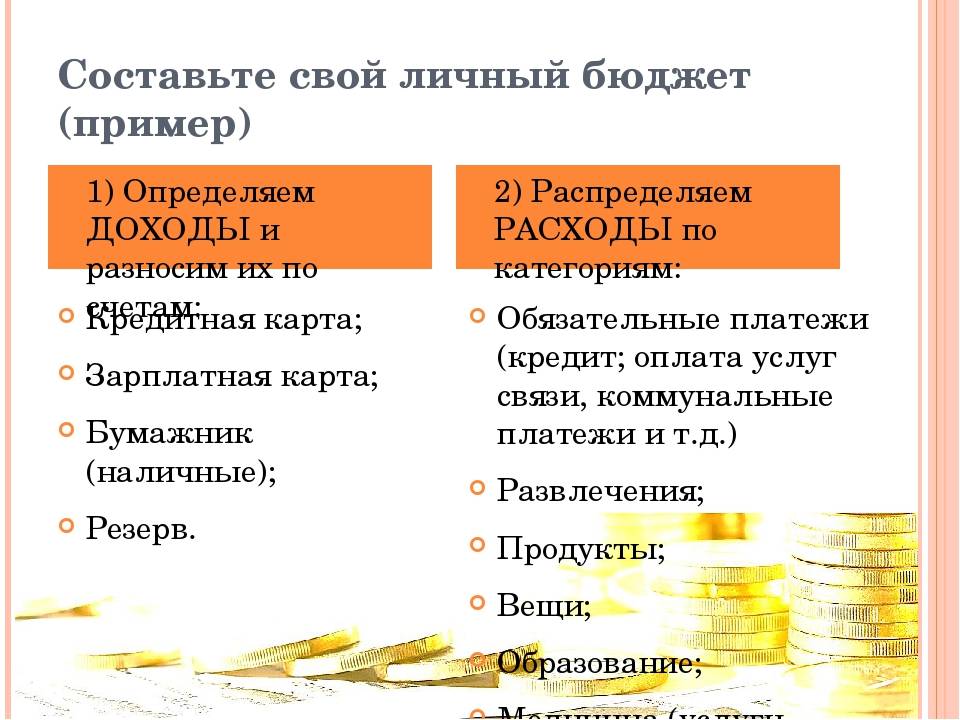

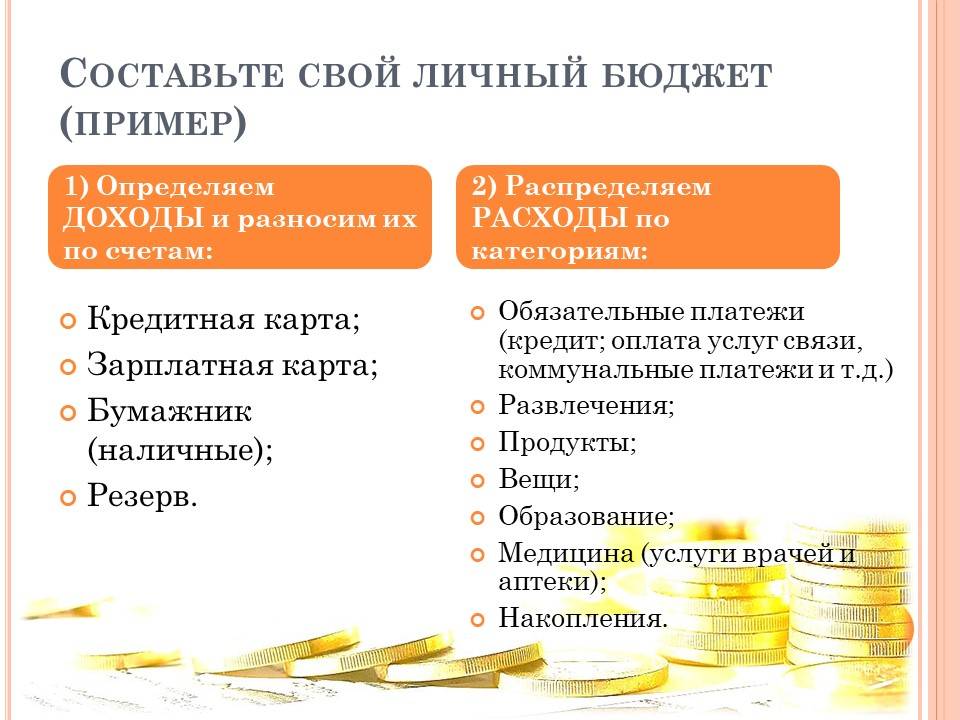

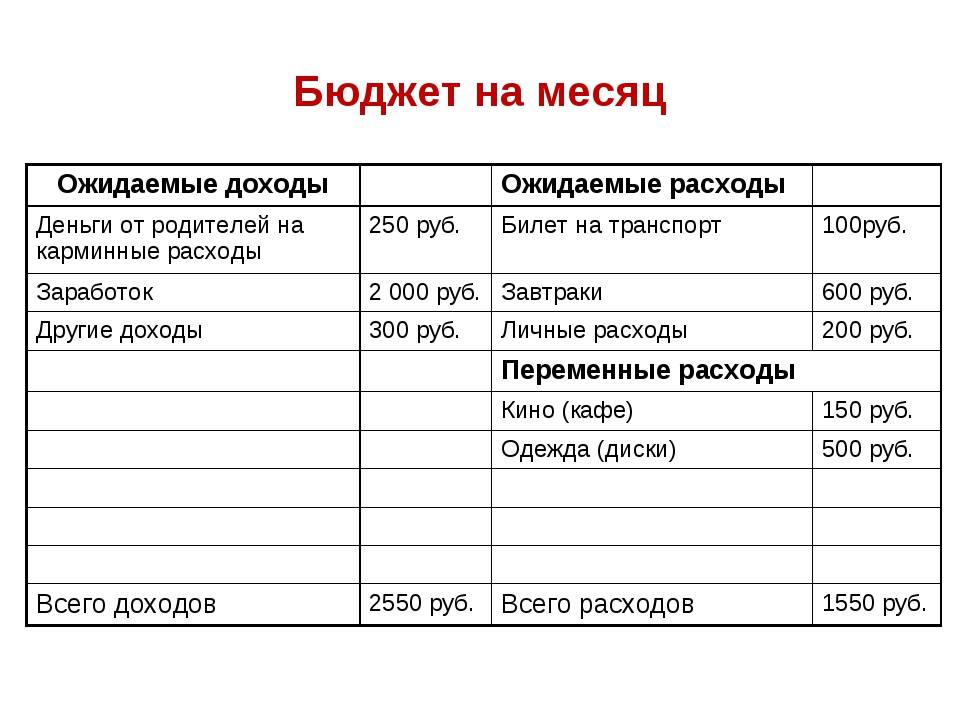

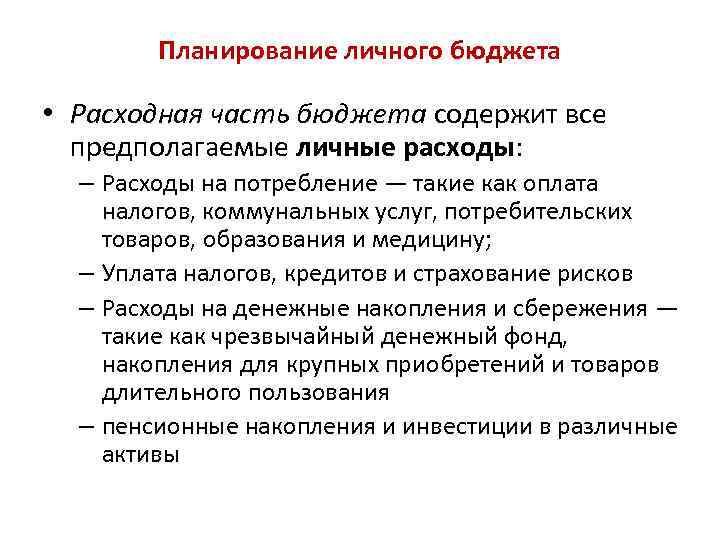

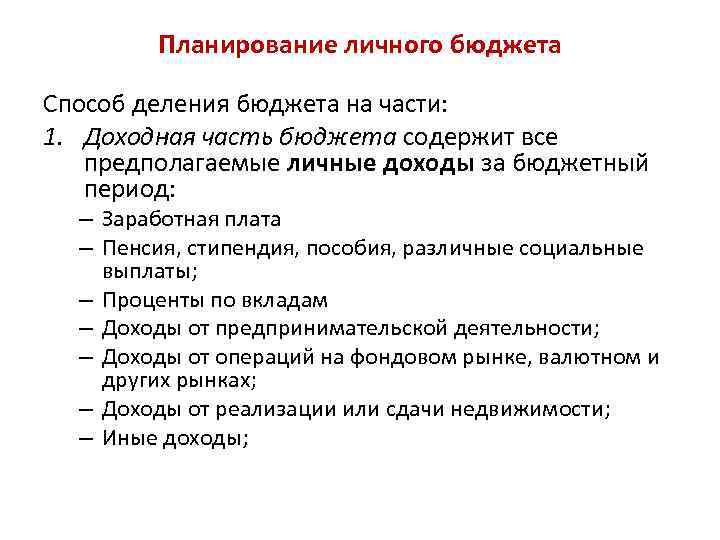

Твой бюджетный план должен состоять из двух больших частей:

- доходы – постоянные и случайные;

- расходы – предсказуемые (продукты, коммуналка) и внезапные (поломки, болезни).

Если ты думаешь, что доходная часть твоего бюджета — это только зарплата, это не так. Многие не учитывают, что доходы могут приносить еще:

- сдача недвижимости в аренду;

- проценты от банковских вкладов;

- подработки в дополнение к основной работе;

- финансовая помощь от близких людей;

- социальные выплаты и пособия.

Если у тебя есть такие дополнительные источники дохода, не стоит о них забывать. Они могут существенно влиять на то, как правильно рассчитать семейный бюджет.

Расходы обязательно нужно распределить по категориям, чтобы потом тебе было легко ориентироваться. В результате у тебя за каждый месяц будет получаться определенная смета, глядя на которую ты уже можешь анализировать свои траты. Например, выделяй одним цветом то, что действительно было необходимо, а другим то, от чего можно было и отказаться.

Через пару месяцев, отмечая свои импульсивные, необязательные покупки, ты увидишь, сколько мог бы сэкономить. В результате у тебя появится понимание, какой у тебя стабильный доход в месяц и сколько тебе на самом деле нужно для поддержания привычного уровня жизни.

Теперь давай о том, как правильно составить свой список расходов. Сначала нужно выделить те траты, без которых ты обойтись не можешь. Например, распределить свои ежемесячные расходы можно по таким категориям:

- продукты;

- коммуналка, аренда жилья;

- проезд в общественном транспорте/бензин;

- оплата интернета, мобильной связи и т.п.

Конечно, список обязательных платежей — это сугубо индивидуальное распределение. В зависимости от того, сколько человек в твоей семье, твоего образа жизни и привычек, у тебя может быть еще несколько статей обязательных расходов. Но не забывай, что твои траты на разного рода развлечения — это необязательные статьи, их нужно учитывать отдельно.

Когда ты просчитал все обязательные траты, с оставшейся суммой можно поступить так:

- Деньги разделяешь на количество дней в месяце. То есть, когда ты вычел из своего дохода все обязательные траты, у тебя остается определенная сумма. Делишь ее на 30 дней, и в итоге получается, что каждый день ты можешь потратить, допустим, 20 долларов. На эту сумму ты можешь порадовать себя чем-то интересным, а можешь отложить ее про запас.

- Деньги разделяешь на развлечения, одежду и прочие статьи. В этом случае фиксированной суммы, которую ты можешь потратить в один день, нет, но у тебя будут разные необязательные статьи расходов.

В итоге в конце месяца у тебя остается сумма, которую ты не потратил. И ты можешь ее либо отложить, либо порадовать себя чем-то приятным.